Se Avista Tormenta de Volatilidad en el Horizonte

Los mercados de futuros y de opciones están factorizando un aumento de la volatilidad en sus precios, la actividad del blockchain se mantiene firmemente en territorio de mercado bajista, pero sostiene una recuperación significativa.

Los mercados de Bitcoin vuelven a atravesar otra semana de bajísima volatilidad y consolidación en los precios, ascendiendo desde los 37.680$ hasta la cresta del rango en torno a los 42.312$ durante el fin de semana. Mientras los precios van oscilando dentro de este estrecho rango, y desaparece la volatilidad del mercado, aumentan las probabilidades de que llegue un estallido de volatilidad dentro de poco.

En esta edición, nos enfocaremos principalmente en tres importantes áreas del mercado, todo ello en un intento de averiguar qué dinámicas son las que pueden impulsar el próximo gran movimiento en los mercados:

- Predominancia geográfica del lado comprador y vendedor a través de un conjunto de métricas recientemente publicadas.

- Métricas sobre la actividad en el blockchain y la maduración de la oferta que describen cómo se produce la recuperación de la base de los usuarios en los mercados bajistas.

- Mercados de derivados que reflejan la presente, y futura volatilidad, al tiempo que aportan detalle sobre los comportamientos asociados a las posiciones de riesgo neutral.

Resumen Ejecutivo

- La demanda de compra parece estar siendo liderada por los mercados de EEUU y la UE, y la gran mayoría de las fuentes vendedoras operan en horario asiático.

- La utilización del network de Bitcoin y la actividad del blockchain siguen apostadas dentro de territorio bajista, aunque se recupera. Un impulso alcista dentro de la actividad del network sería muy positivo, mientas que su detrimento favorecería a la perspectiva bajista.

- La cantidad de BTC que ha sido absorbida a lo largo del actual retroceso es similar en magnitud al periodo tras el desplome de marzo del 2020. Aunque en el mejor de los casos sigue siendo modesta, y es por tanto una métrica clave a la que prestar atención en las semanas venideras.

- Los mercados de derivados en estos momentos reflejan una volatilidad implícita y unas primas de futuros históricamente bajas. Este tipo de estructura de mercado históricamente ha precedido periodos de alta volatilidad, y casi siempre al alza.

Traducciones

Esta Semana en el Blockchain se traduce ahora al Inglés, Italiano, Chino, Japonés, Turco, Francés y Portugués.

Panel On-chain Semanal

El Informe Semanal cuenta ahora con un panel en vivo con todos los gráficos aquí presentados. Dispondremos en breve de nuestro propio Vídeo Análisis Semanal del Blockchain dedicado para la comunidad hispanohablante, que explora en profundidad todas las métricas cubiertas en el análisis de la semana. Visita y suscríbete a nuestro canal de YouTube.

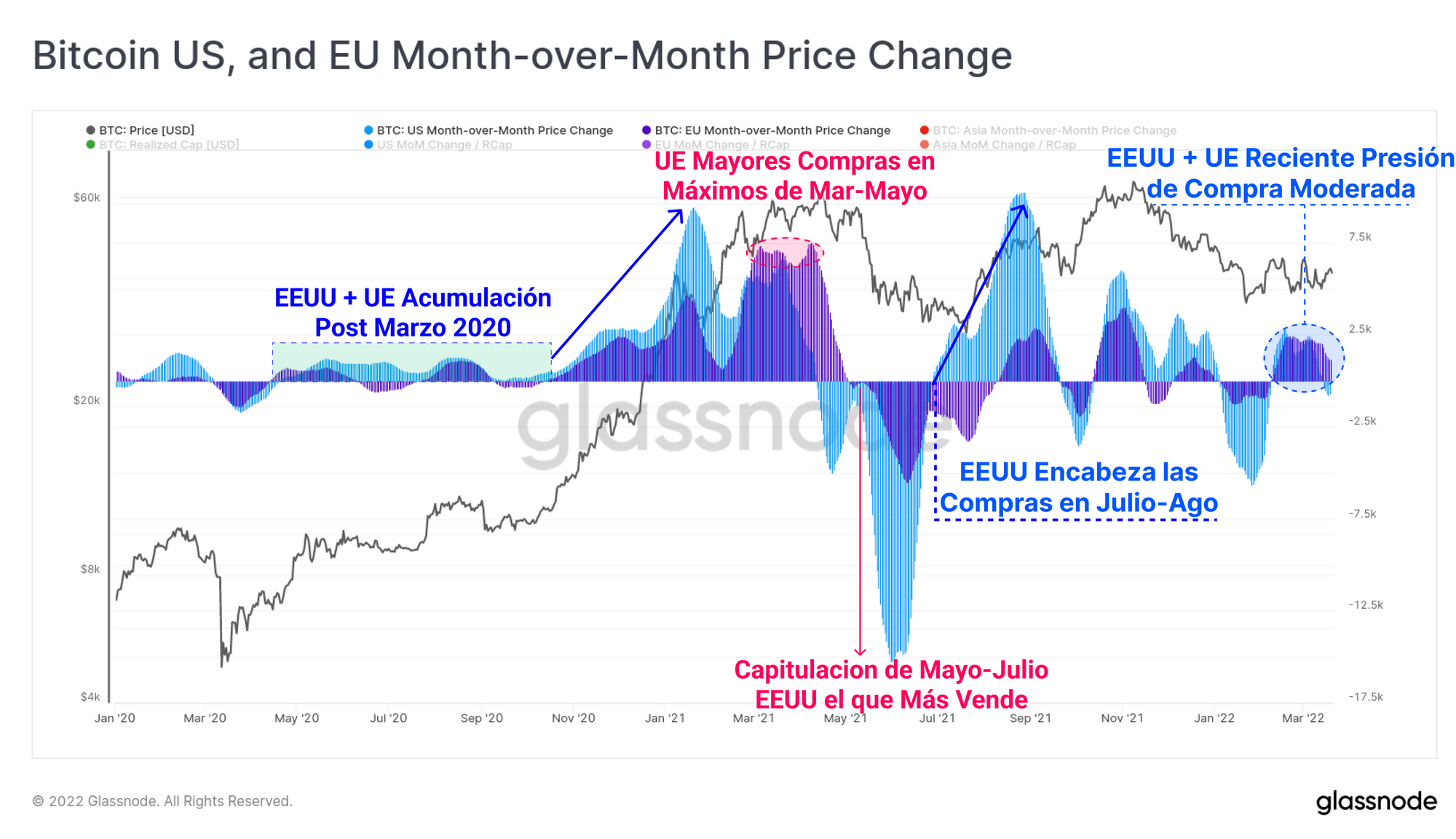

Los Mercados Occidentales Apuestan al Alza, Mientras en Asia Predominan las Ventas

La semana pasada estrenamos un conjunto de tres nuevas métricas, las cuales monitorizan el cambio acumulativo a 30 días en las horas que opera EEUU, UE y Asia. Estas métricas aportan detalle acerca de cuáles son las áreas geográficas que llevan la batuta en el mercado, o las que se quedan atrás en cuanto a presión compradora o vendedora, y particularmente sobre sus reacciones ante los cambios fundamentales que se den en la estructura de mercado.

Entre el año 2020 y el 2022, los mercados de EEUU y la UE se han comportado de manera muy similar, con las siguientes estructuras generales:

- Un respaldo general hacia la acumulación y las apuestas al alza tras el desplome de marzo del 2020. Probablemente se deba a una reacción hacia las políticas de expansión monetaria, y la devaluación de nuestras divisas fiduciarias decretada por los bancos centrales occidentales durante esa época.

- Una intensa fuerza compradora en el mercado alcista de finales del 2020 y comienzos del 2021. Los mercados estadounidenses lideraron esta demanda hasta el mes de enero, y fue durante el máximo del 2021 de marzo a mayo cuando los mercados europeos ofrecieron la mayor carga demandante.

- Ambas regiones capitularon por igual entre mayo y julio, aunque fue en Estados Unidos donde se retomaron las compras más notablemente hasta el mes de septiembre. Hubo mucha menos demanda de compra proveniente de EEUU y UE durante el máximo impreso en noviembre de la que hubo en el mes de agosto.

- En la actualidad es Europa quien aporta un mayor respaldo comprador, aunque en términos generales el cambio que se está dando en los precios es positivo pero muy moderado, y aún falta por aparecer la señal definitiva que anuncie el regreso de una demanda sostenida al más puro estilo de los mercado alcistas.

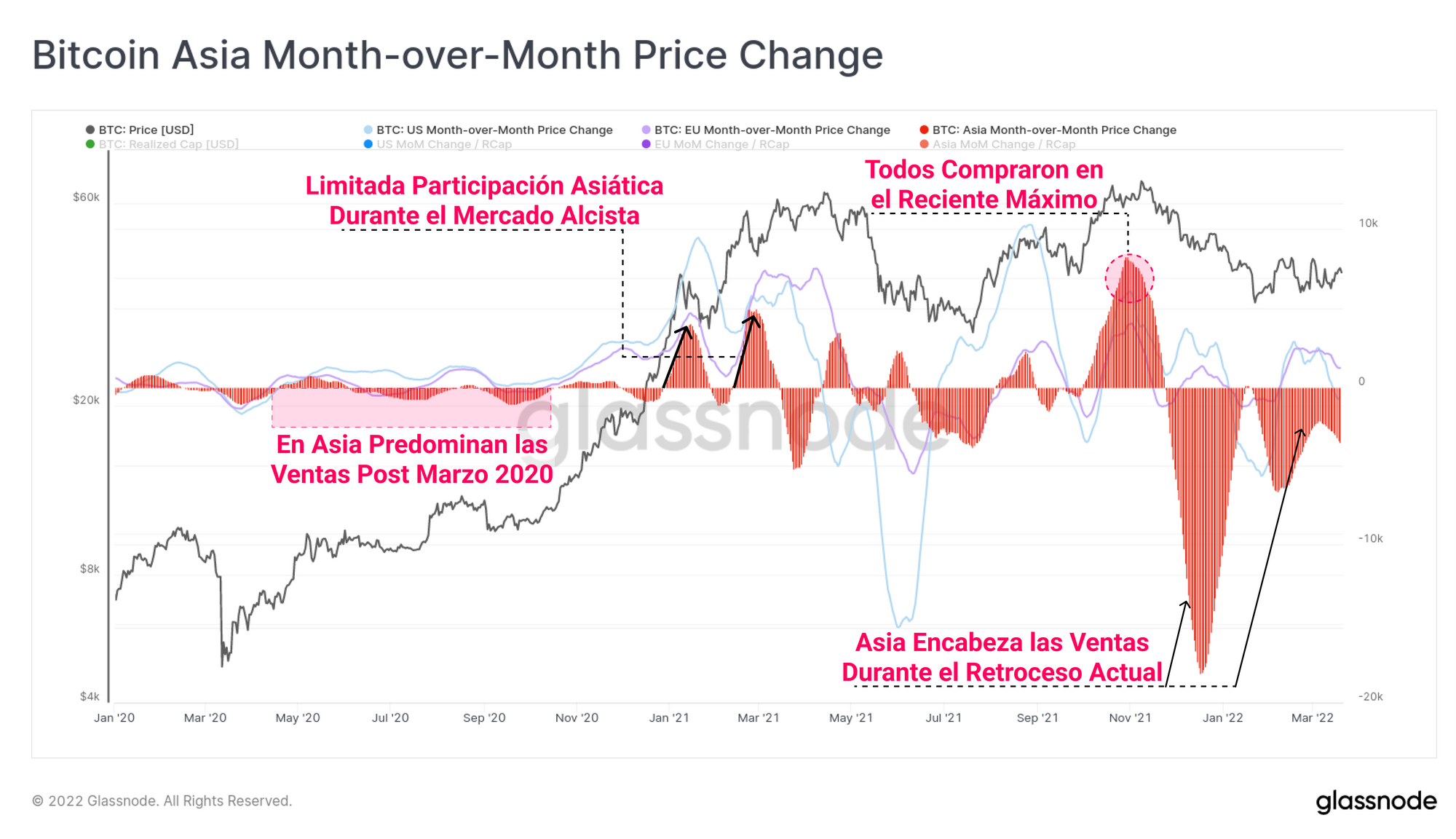

En los mercados asiáticos se cuenta una historia considerablemente diferente. En la gráfica inferior, mostramos a EEUU (azul) y UE (púrpura) en forma de líneas fantasma para hacer la comparación más sencilla. Los mercados asiáticos:

- Incurren principalmente en ventas después de marzo del 2020, potencialmente dando a entender que se tenían unas expectativas muy diferentes acerca del impacto que la COVID tendría sobre la economía global.

- Participación y demanda compradora notablemente inferior durante toda la primera mitad del 2021, pero aunque haya sido menor, la demanda en Asia repuntó en los mínimos de las correcciones del mercado alcista.

- Presión de venta a gran escala durante los mínimos de julio del 2021, y una demanda que sólo creció en torno a los máximos históricos del octubre y noviembre. Las tres regiones ‘compraron en el máximo’ en ese momento, pero la demanda en el continente asiático eclipsó tanto al mercado europeo como al estadounidense.

- Enorme fuerza vendedora durante el actual retroceso, algo que se ha estado manteniendo desde este pasado mes de diciembre del 2021, una respuesta provocada muy probablemente por haber sido los mayores compradores del máximo más reciente.

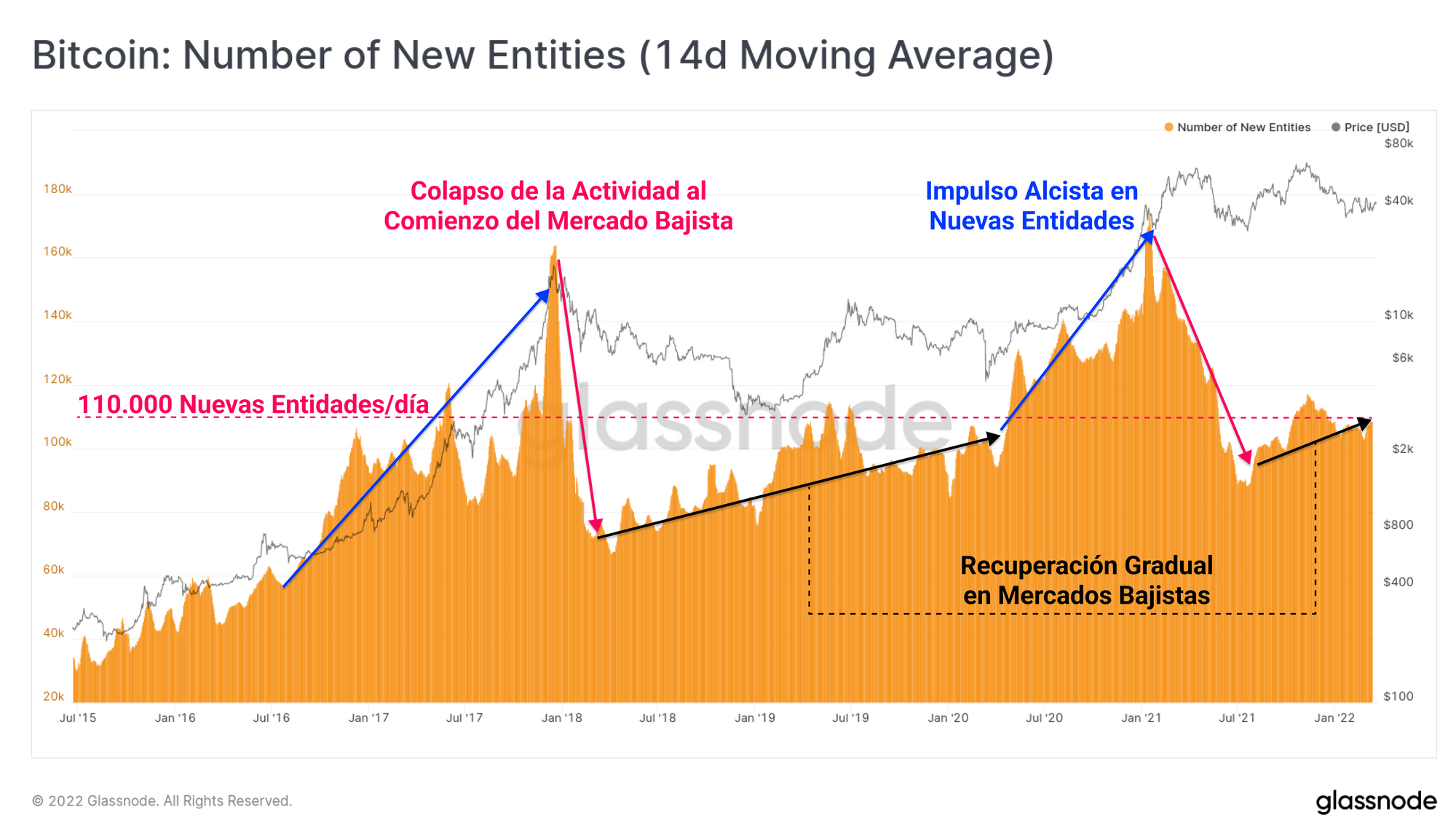

La Recuperación en el Blockchain Sigue Su Curso

El análisis de la actividad dentro del Blockchain aporta un conjunto de herramientas muy útiles a la hora de rastrear la demanda de Bitcoin, desde carteras activas, hasta el número de nuevas entidades, pasando por el recuento de transacciones, y volúmenes transferidos. Típicamente observamos el colapso de este estilo de métricas basadas en la actividad durante los inicios de los mercados bajistas, para después mostrar una recuperación ya que la demanda proveniente del dinero inteligente aumenta con las rebajas en los precios.

A tener en cuenta que una nueva Entidad en el Blockchain es definida como una constelación de direcciones que no guardan relación con otras constelaciones existentes. Por tanto esta métrica refleja la llegada de nuevos participantes al network, o la presencia de entidades existentes que no interactúan con sus demás carteras existentes (p.ej. HOLDers ejerciendo buenas prácticas de privacidad que evitan reutilizar carteras y combinar transacciones).

Observamos claramente el acelerado ritmo de crecimiento de estas entidades del blockchain durante los periodos alcistas (azul), seguido de un fuerte desplome al comienzo de los bajistas (rosa). A los mercados bajistas les caracteriza una cuesta arriba bastante persistente en el número de nuevas entidades que van entrando al network de Bitcoin.

El ritmo actual de 110.000 nuevas entidades al día es similar a lo que vivimos durante el máximo del mini mercado alcista del 2019, y sustenta una modesta trayectoria ascendente.

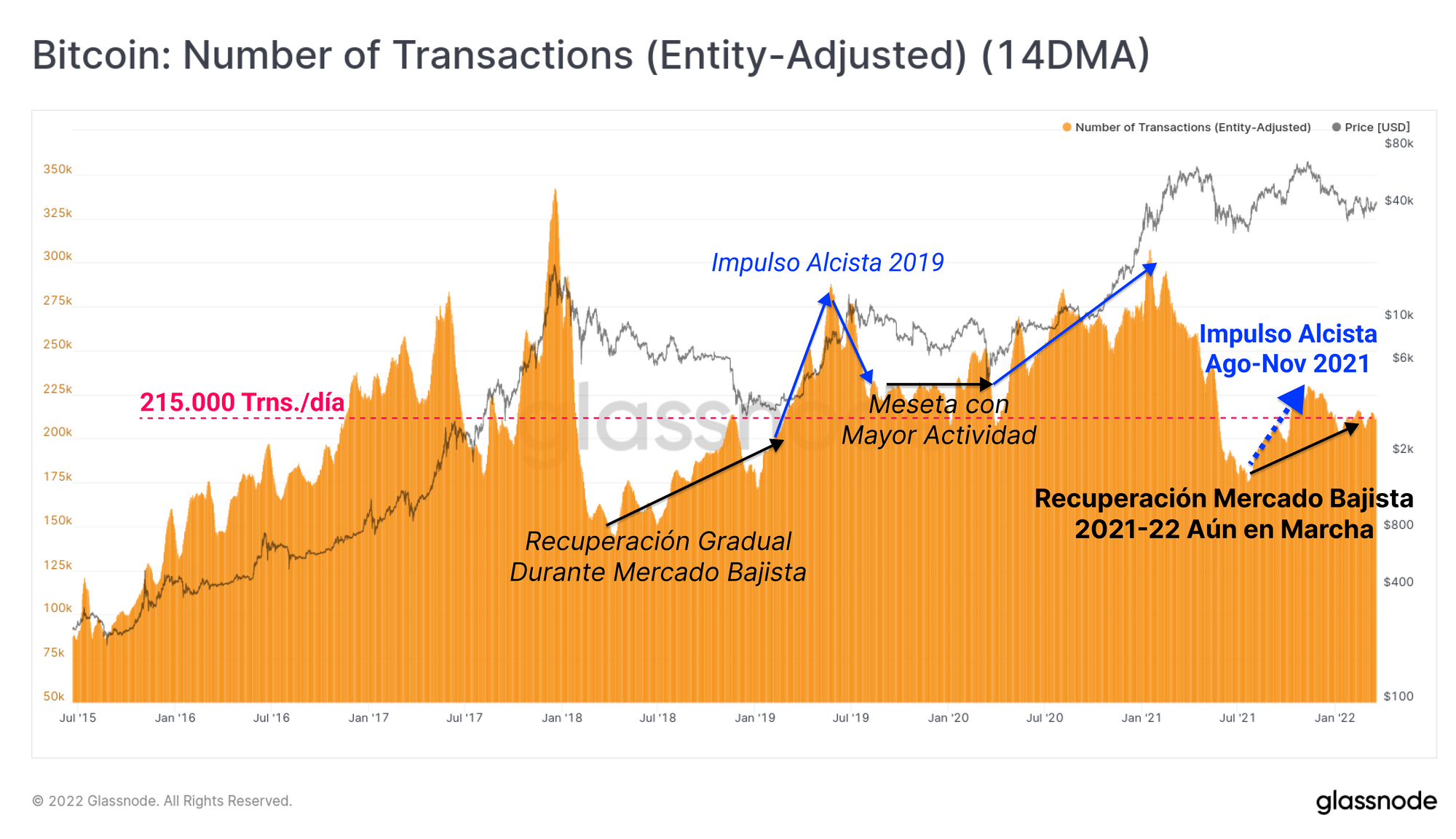

Encontramos una tendencia similar en el recuento de las transacciones, aunque las 215.000 transacciones al día actuales son menos de lo que llegamos a ver a lo largo del año 2019.

Para las métricas como carteras activas, nuevas entidades del blockchain, y recuento de transacciones, un ritmo de crecimiento acelerado supondría una señal muy positiva, y muy probablemente respalde una recuperación de los pecios saludable. Por otro lado, un deterioro de la utilización del network equivaldría a una observación de carácter bajista, y por tanto una señal de agotamiento en la demanda a la que permanecer muy atentos.

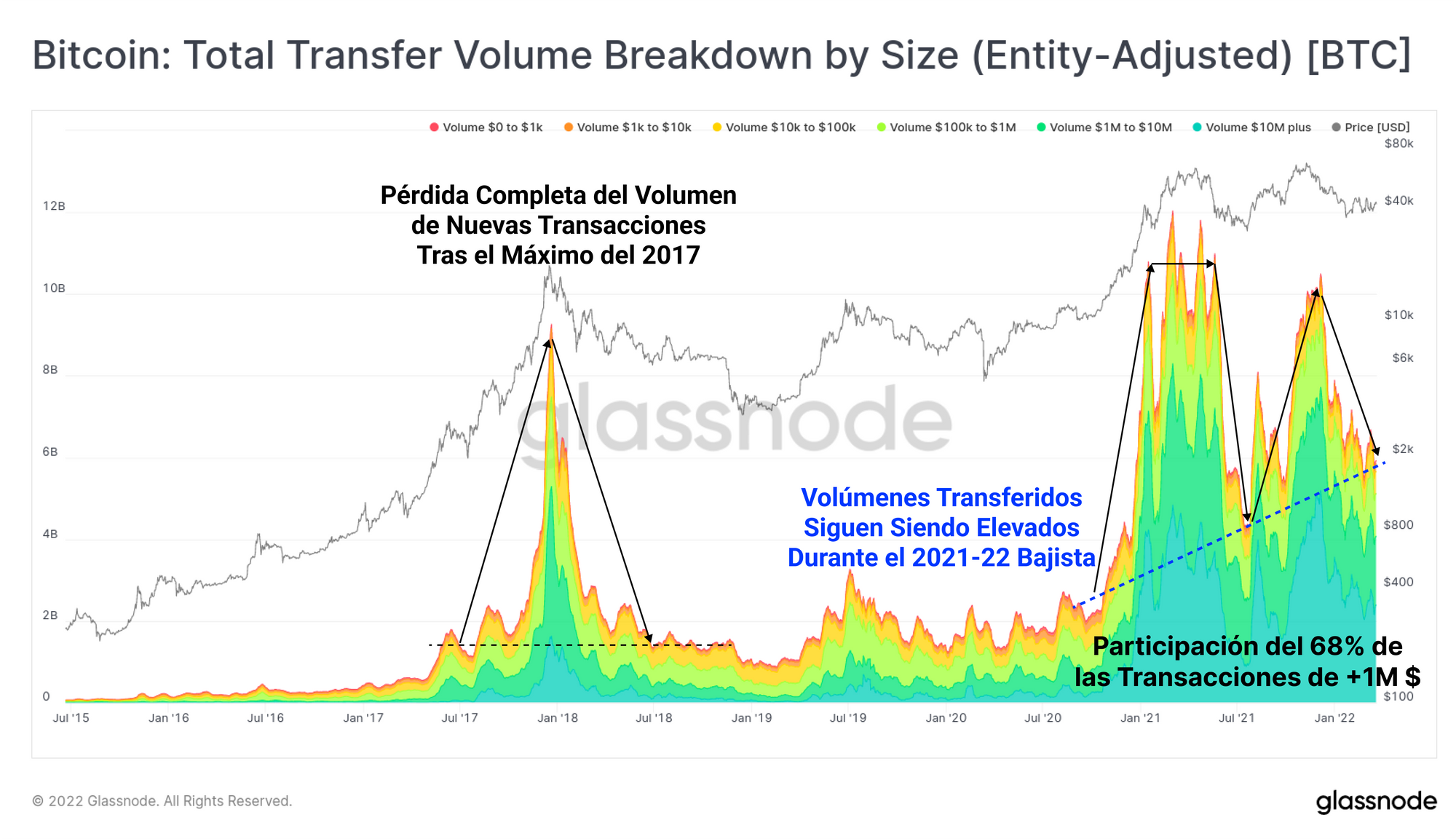

Un dato que no se recopila mediante el análisis de las carteras/entidades activas y el recuento de las transacciones es el peso económico de estos usuarios del network. Mientras que las características generales de las métricas anteriores son similares a la recuperación del mercado bajista que hubo en el 2019-20, el volumen de las transacciones y el valor transferido son notablemente diferentes.

Al máximo del mercado alcista del 2017 le siguió una ‘destrucción’ casi completa del volumen de las nuevas transacciones que habían llegado a propulsar los precios hasta el máximo histórico de ese ciclo en los 20.000$. A lo largo del 2018 y del 2019, el volumen transferido a diario se debilitó hasta los 1.500M $ al día, un nivel ya establecido anteriormente en julio del 2017. Las transacciones de gran tamaño (>1M $ en valor) representaron entre un 10% y un 30% en aquel momento.

En este mercado bajista del 2021-22 sin embargo, el valor transferido a diario ha seguido aumentando, si lo medimos desde los mínimos de las dos correcciones que han superado el 50%. Esas enormes transacciones también predominan ahora representando entre el 65% y el 70%.

Hay que considerar que en estos momentos el volumen de las transacciones se ubican sobre los mínimos de este rango, y por tanto una reducción severa desde aquí apuntaría a una reducción en la utilización del network, y con ello favorecería un escenario más bajista.

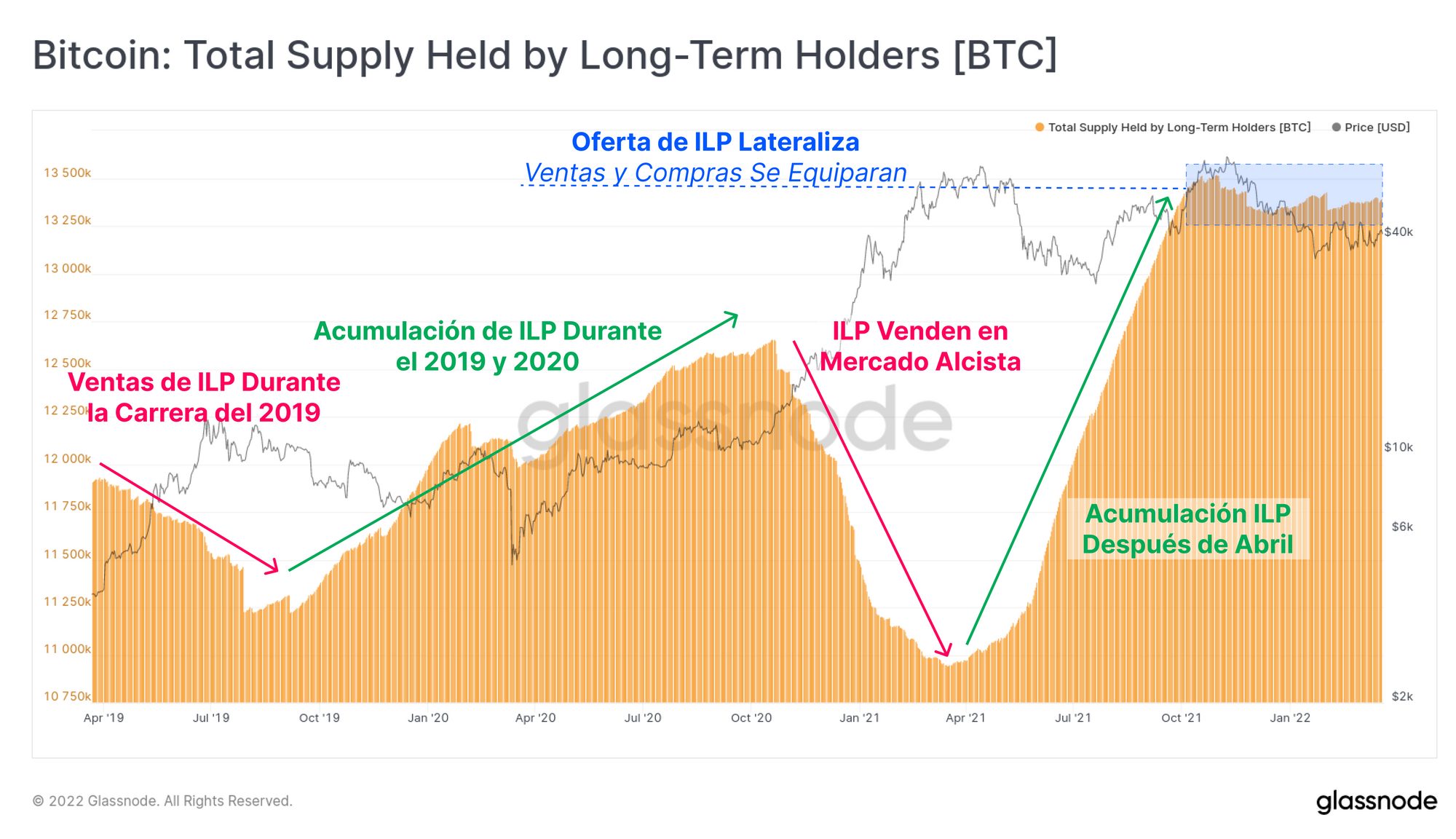

La corrección actual lleva ya en marcha 132 días desde el máximo histórico de noviembre, y la linde de nuestra barrera de 155 días que define el estatus de Inversor a Largo Plazo se acerca al máximo que se estableció en octubre. Como tal, podemos afirmar de manera general que los Inversores a Largo Plazo poseen monedas adquiridas antes del máximo, y los Inversores a Corto Plazo monedas que compraron durante o después del máximo actual.

Con esto en mente, vemos cómo la oferta de los Inversores a Largo Plazo (ILP) se ha estancado desde el pico alcanzado en octubre. Sugiere que el volumen de monedas que maduran hacia el estatus de ILP, se enfrenta a un comportamiento de gasto igual en magnitud por parte de este grupo inversor.

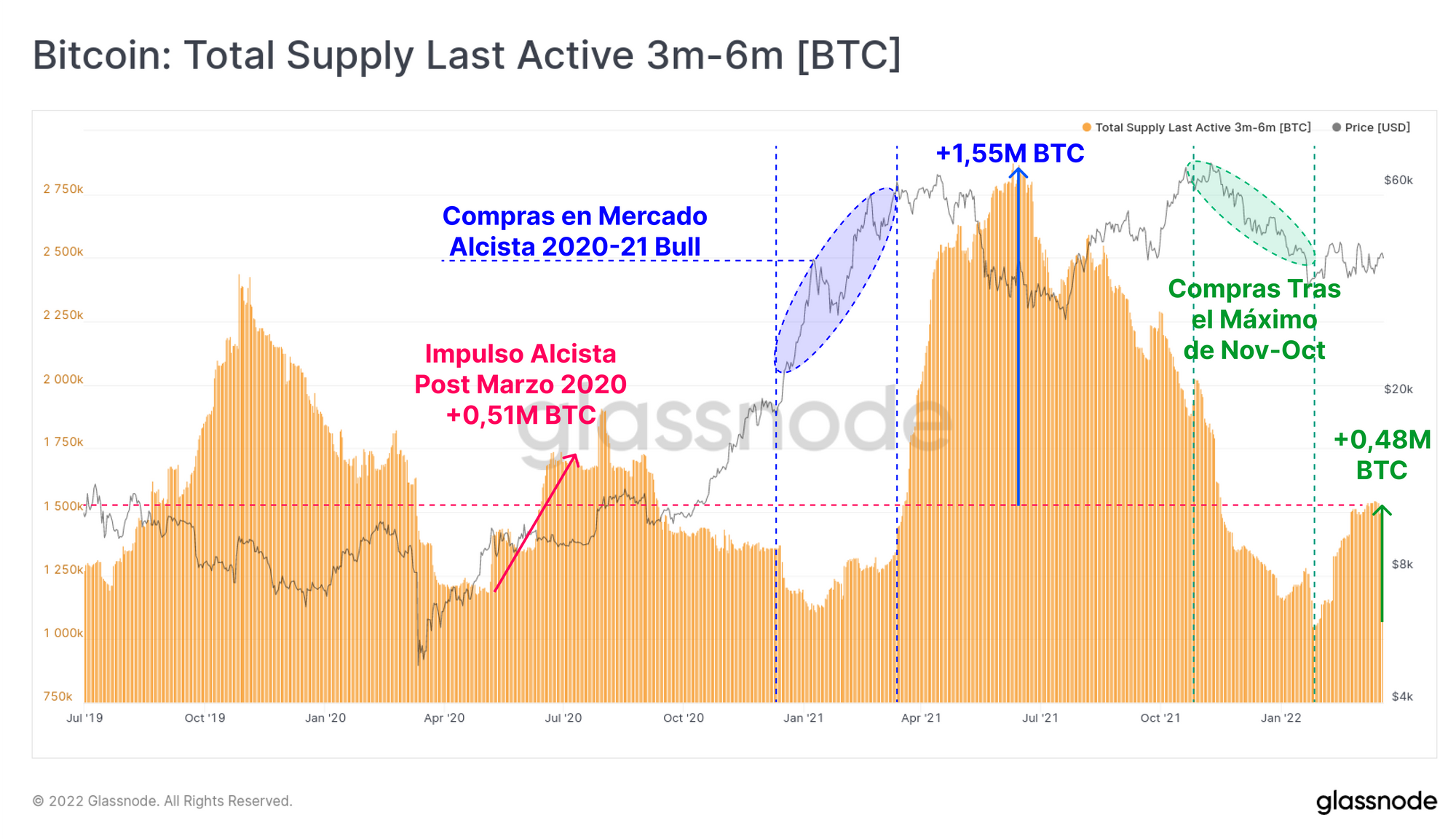

Para determinar si los Inversores a Corto Plazo son ahora propensos a convertirse en ILP, podemos fijarnos en las ondas de acumulación de entre 3 meses y 6 meses de edad. Seleccionamos esta franja de edad porque son monedas que se acumularon durante la peor fase de este retroceso. Este hecho hace que aumenten las posibilidades de que sus dueños sean más insensibles al precio (ya que de no ser así a estas alturas ya las habrían gastado y redistribuido, como tantos otros han hecho, como discutíamos en la Semana 9).

El volumen monetario que ha entrado ahora en esta franja de edad se sitúa en los 480.000 BTC, una cifra alta sobre el papel, pero que sigue estando muy por debajo de las cantidades que preceden a los impulsos alcistas más significativos del 2019 y 2021. Por otra parte sí es similar a la acumulación que tuvimos en marzo del 2020 con 510.000 BTC, lo que merece recalcarse dado que la escala de aquel shock financiero es equiparable al nivel de conflicto actual, inflación de las materias primas, y disrupciones en las cadenas de distribución.

La continuación de las tendencias alcistas en ambas de estas métricas de oferta retenida sería algo muy positivo, no obstante una caída en ambas sugeriría una falta de acumulación entrante a la par que aumenta el gasto de los ILP (los inversores más firmes de Bitcoin).

Los Derivados Reflejan la Volatilidad Que Se Aproxima

En nuestro informe que publicábamos a mediados de febrero (Semana 7) describíamos cómo los mercados de derivados factorizaban la incertidumbre y el riesgo, principalmente asociados al impacto de la subida de los tipos de interés de la Reserva Federal previstas para marzo. Tras el comunicado esta semana de la Reserva Federal de subir los tipos entre el 0,25% y el 0,5%, tanto los mercados de futuros como de opciones han empezado a reflejar un aumento en la volatilidad implícita a corto plazo.

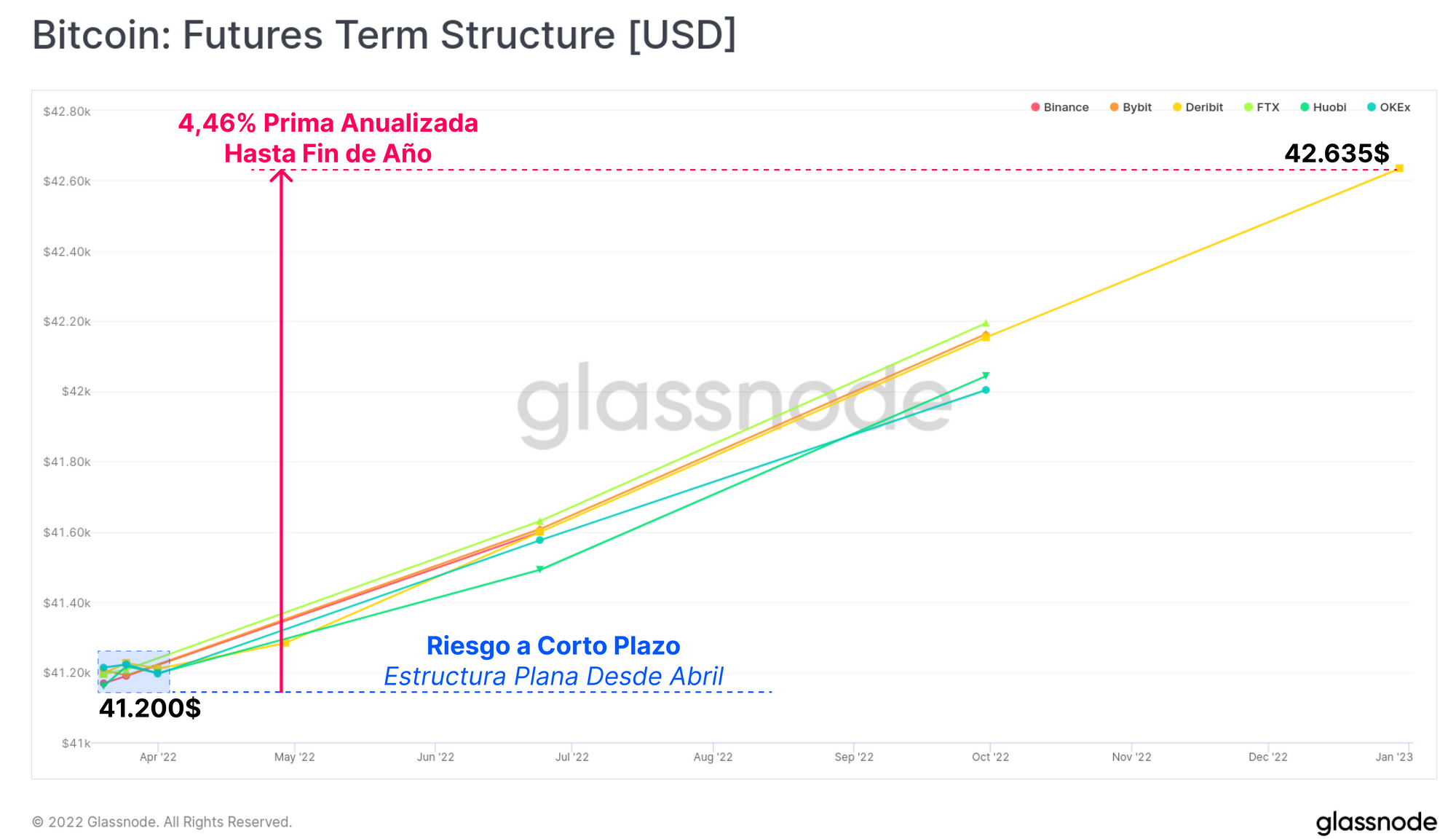

La estructura trimestral de los futuros se mantiene plana, o retrocediendo en todos los exchanges hasta abril, con apenas un 4,45% de prima anualizada hasta final de año.

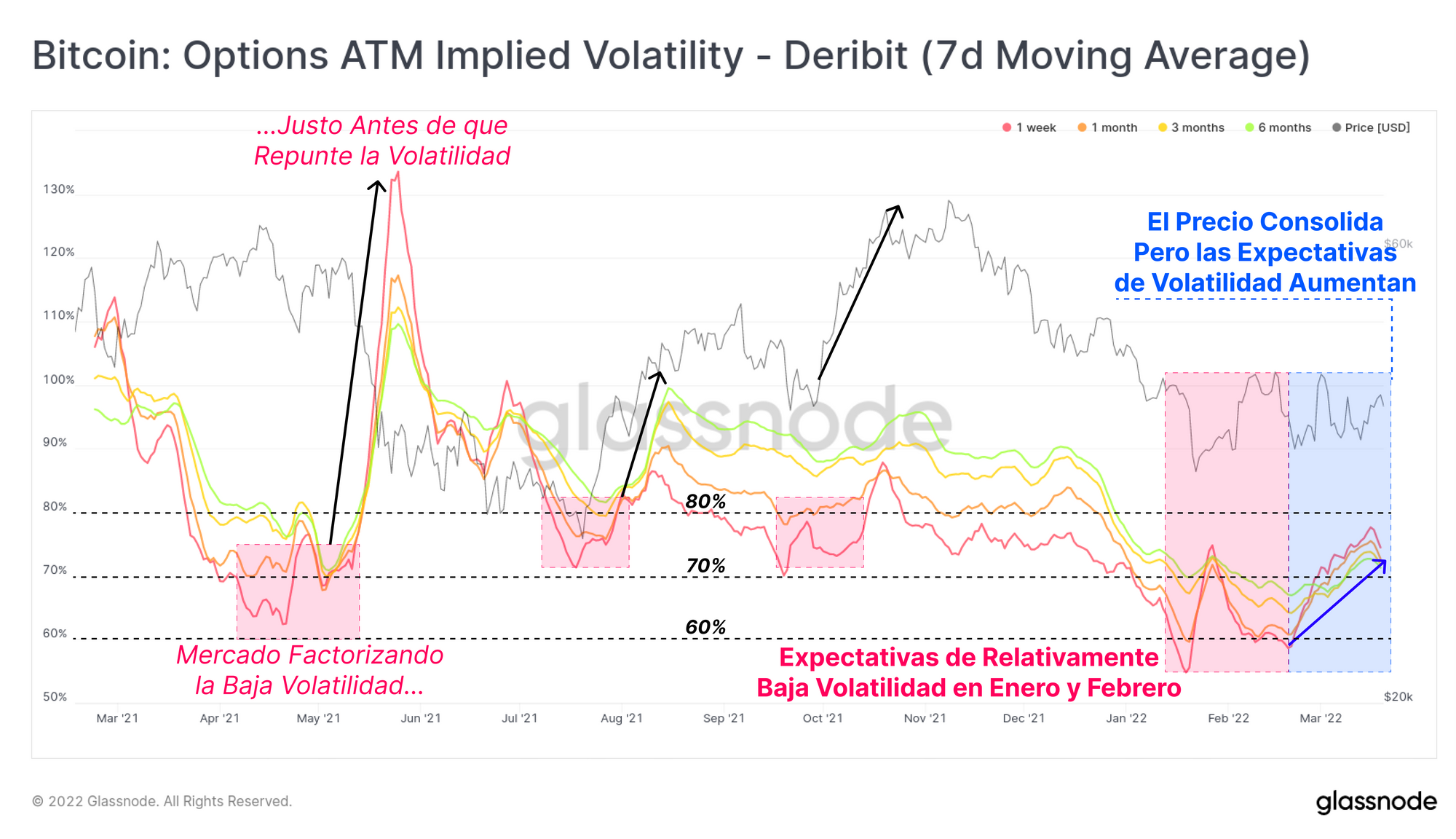

La volatilidad implícita de las opciones a precio de mercado también ha subido en estas últimas semanas. Y ello a pesar de que los precios están cotizando dentro de un rango lateral que generalmente conduce a una compresión de la volatilidad implícita.

La volatilidad implícita de las opciones oscila en valores relativamente bajos entre el 60% y el 80%, que históricamente vienen seguidos de periodos de una volatilidad extremadamente alta. Entre los eventos de tan elevada volatilidad del pasado 2021 se incluyen el desplome de mayo, el estrangulamiento de oferta de julio, y la carrera de octubre hasta los máximos históricos.

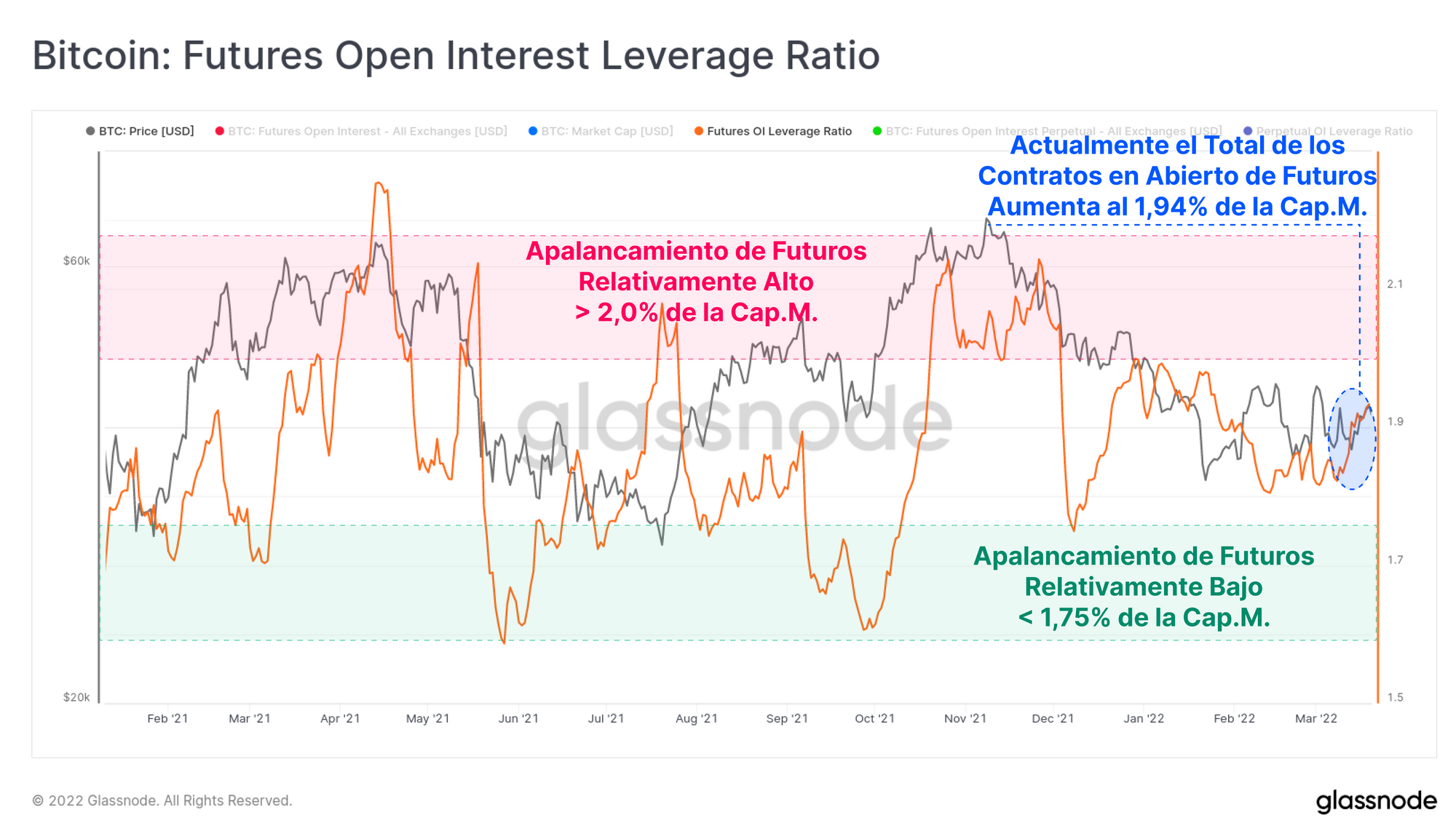

Si nos centramos en el grado de apalancamiento presente en los mercados de derivados, encontramos que los contratos en abierto aumentan progresivamente, alcanzando ahora el 1,94% de la capitalización de mercado de Bitcoin. A lo largo del 2021, los ratios de apalancamiento de más del 2,0% de la capitalización de mercado históricamente han traído consigo periodos de alto riesgo, frecuentemente seguidos de violentos eventos de desapalancamiento (bien sea estrangulamiento de cortos o de largos).

A pesar de una acción de precio relativamente pobre últimamente en los mercados (tanto en Bitcoin como en los mercados tradicionales), hay dos mecanismos que pueden estar liderando esta compresión:

- Una mentalidad indiferente hacia el futuro coste del dinero e inversiones en busca de mayores beneficios.

- Una preferencia por cubrir posiciones mediante la utilización de operativas en corto antes que vender y reducir la exposición al activo (expuesto en el informe de la Semana 7).

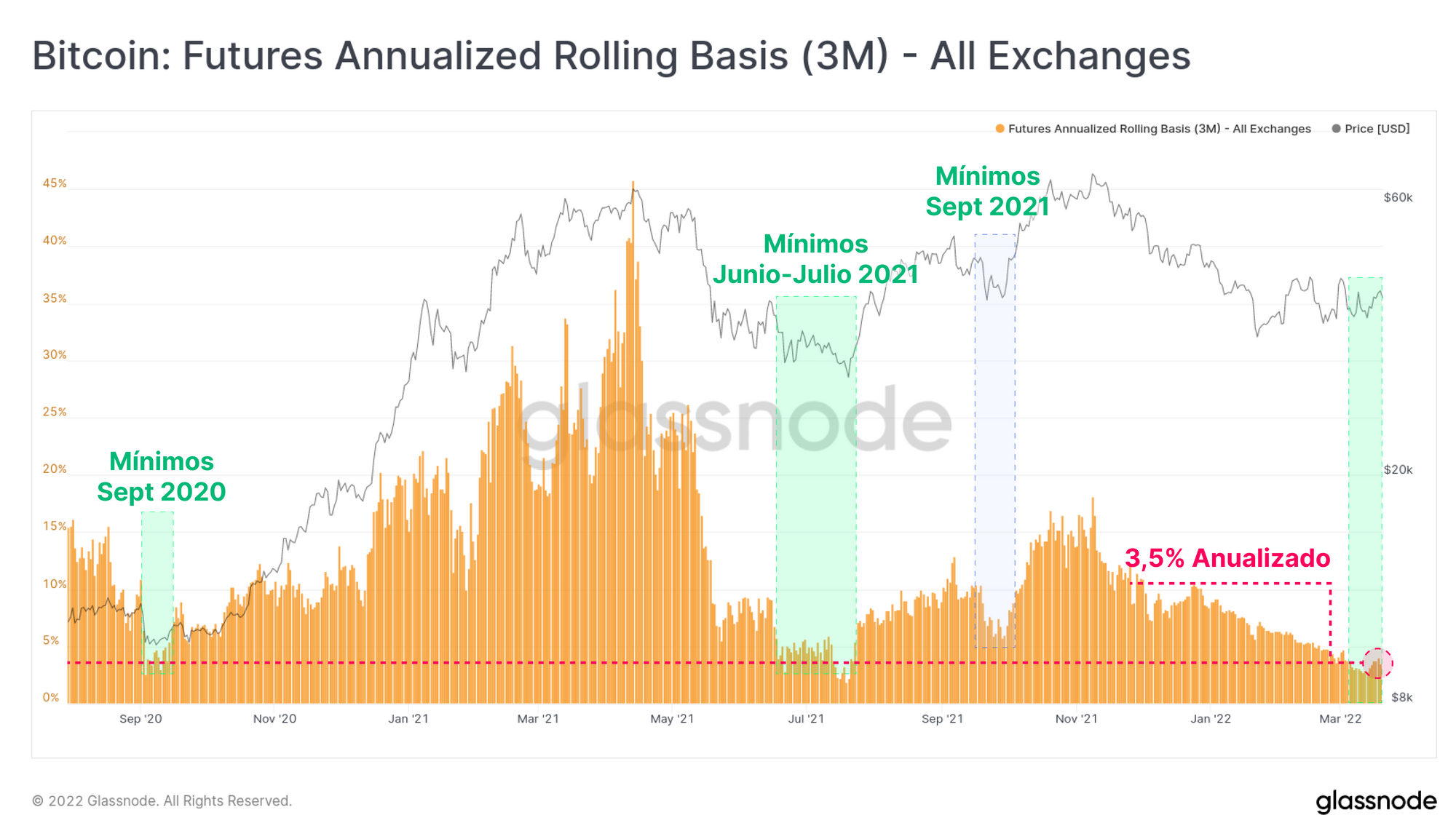

Como resultado del aumento de la demanda por hacerse con la prima de los futuros durante esta corrección, vemos que las ganancias anualizadas en base continua de 3 meses han caído hasta apenas el 3,5%. Sólo hemos visto estos valores anteriormente en septiembre del 2020, y durante los mínimos de junio y julio del 2021, donde ambas instancias precedieron carreras alcistas de grandes dimensiones.

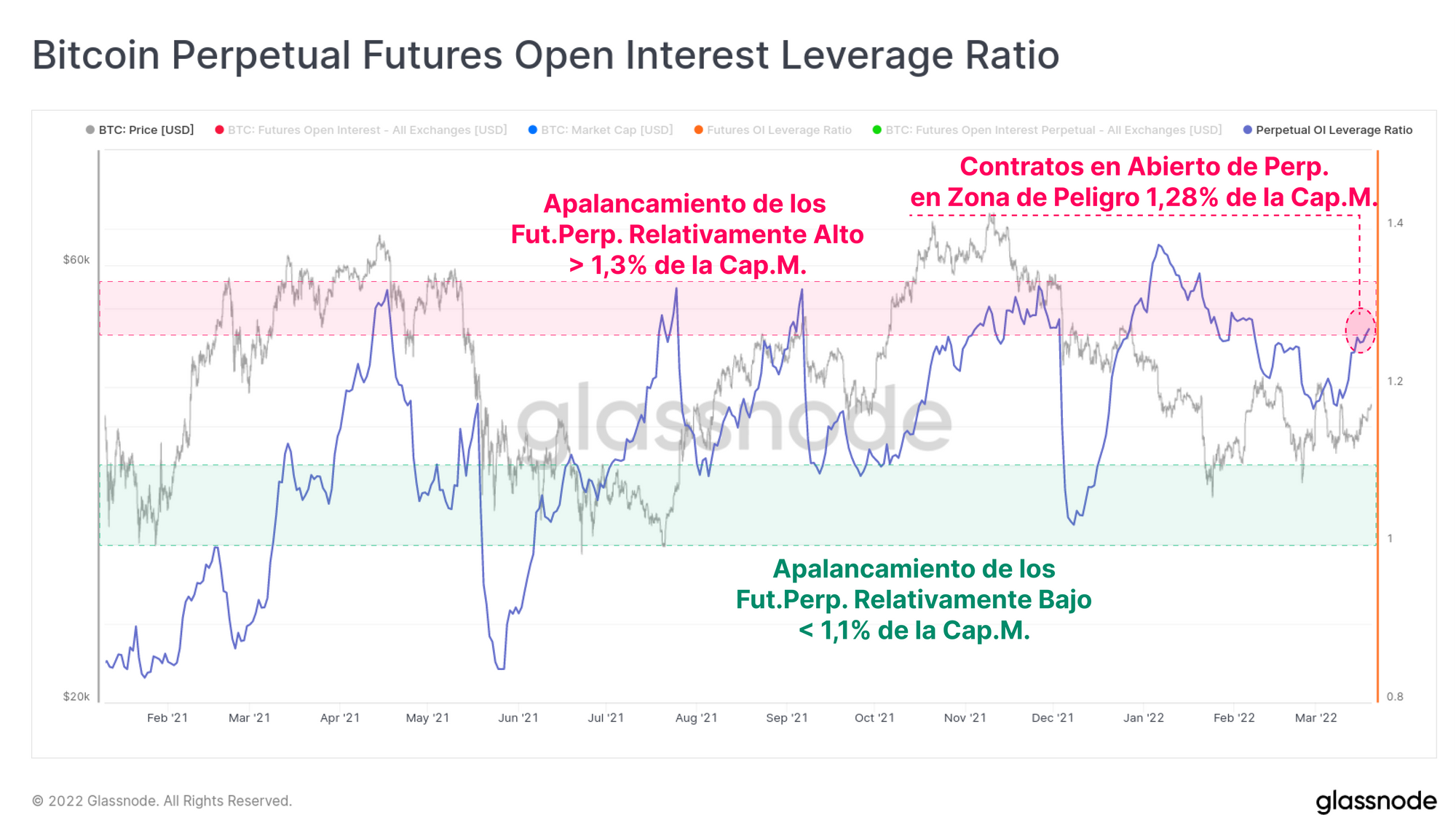

Cabe recalcar especialmente el apalancamiento de los contratos en abierto de los mercados de futuros perpetuos. Vemos que el valor total de contratos en abierto de los futuros perpetuos es ahora un 1,28% de la capitalización de mercado de Bitcoin, lo que entra en una zona históricamente peligrosa. También viene a demostrar que el mercado prefiere lanzar su capital a los futuros perpetuos, y no tanto a los futuros con fecha de expiración.

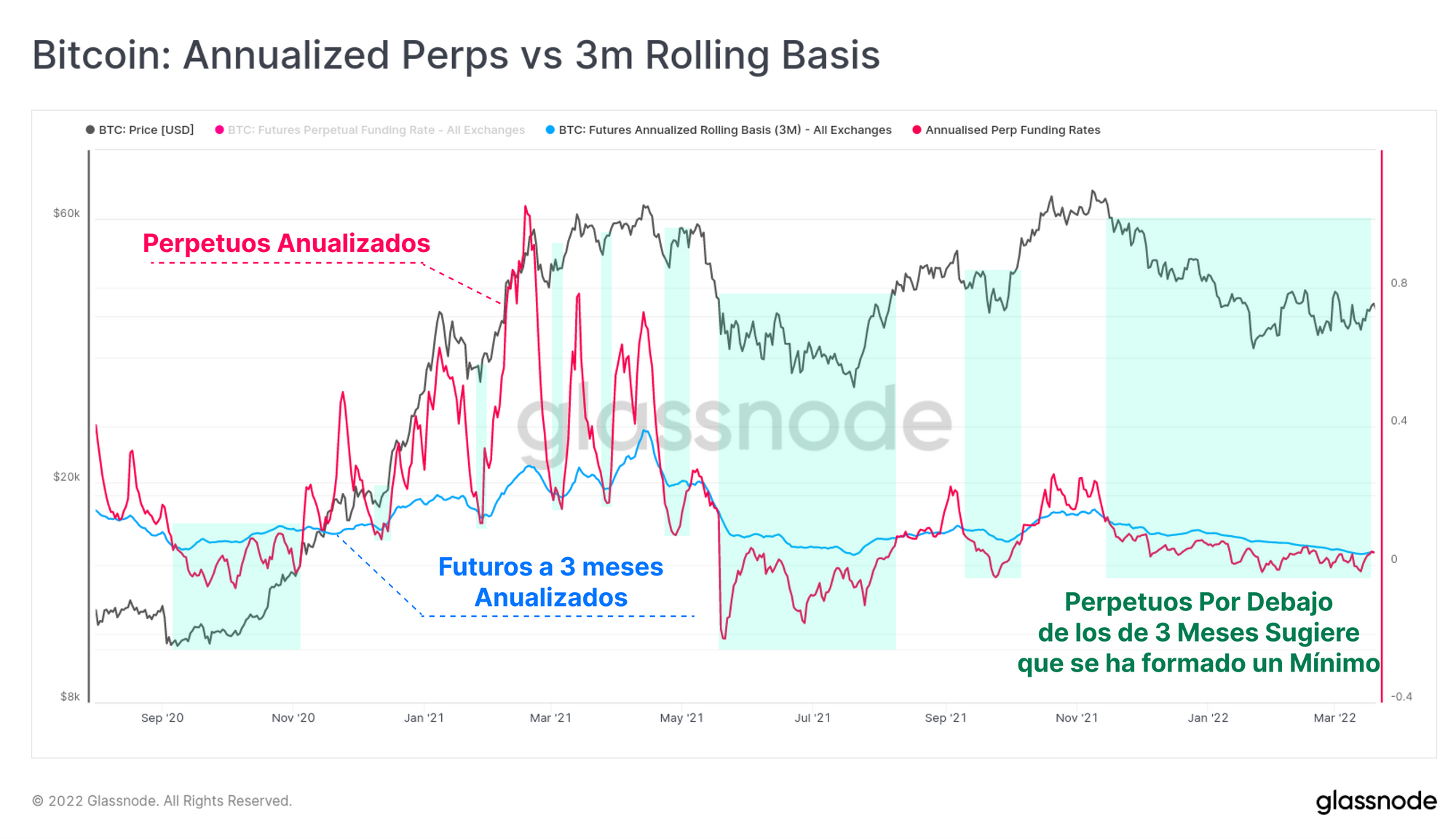

Si anualizamos las tasas de financiación de los perpetuos (rosa), lo podemos comparar con la tasa de ganancia que contemplan los futuros que expiran a 3 meses (azul). Con este estudio, podemos extraer las siguientes conclusiones:

- Los futuros perpetuos son significativamente más volátiles que aquellos que expiran. Seguramente se deba al grado de demanda para usar apalancamiento en un instrumento financiero que se asocia tan de cerca a los mercados spot mediante los indices de precios, y a la vez el incentivo aliciente que generan las tasas de financiación para que los traders se posicionen con apuestas enfrentadas.

- Los periodos en que los perpetuos han estado por debajo de los de 3 meses históricamente han supuesto infravaloraciones en el futuro más inmediato (señalado en verde), bien sea en los mínimos de correcciones dentro de los mercados alcistas, o durante tendencias bajista más prolongadas.

- Contrariamente, los periodos en que los perpetuos se ubican considerablemente por encima de los de 3 meses han señalado máximos a corto plazo, momento en que la demanda de apalancamiento en los mercados perpetuos crea una sobreoferta mientras otros traders apuestan a la baja incentivados por las altas tasas de financiación a su favor.

Los futuros perpetuos llevan por debajo de los de 3 meses desde mediados de noviembre, y se encuentra en proceso de atravesar esa barrera, lo que sugiere un cambio de régimen en la estructura de mercado, y que tenemos por delante una volatilidad mucho mayor.

También implica que hay una cantidad máxima de traders que sostienen posiciones de riesgo neutral, y que por tanto esperan confirmación para volcar más capital en la dirección que establezca la nueva tendencia.

Resumen y Conclusiones

El mercado de Bitcoin lleva en retroceso ya 132 días desde el máximo histórico de noviembre, y los precios consolidan dentro del actual rango desde hace más de dos meses. Esto ha provocado una compresión en la rentabilidad que ofrecen los mercados de futuros, y al mismo tiempo una menor volatilidad implícita en los mercados de opciones.

En estos momentos, la volatilidad implícita asciende, y las tasas de apalancamiento en el mercado de futuros se aceran a niveles demasiado elevados, particularmente en los mercados de futuros perpetuos. Las estructuras de mercado de esta índole han precedido periodos de altísima volatilidad, tal y como vimos en mayo del 2021, y agosto del 2021, por lo que esto sugiere que estamos a las puertas de un estallido de volatilidad.

La actividad en el blockchain y las dinámicas de oferta siguen asentadas firmemente en territorio de mercado bajista tanto en su magnitud como en tendencia, aunque carecen de inclinación respecto a su dirección futura. Si aparecen evidencias de fortaleza en forma de una actividad que se acelere en el blockchain, a la vez que aumente la oferta que migra hacia manos de inversores a largo plazo entonces se favorecería un escenario alcista, sobretodo teniendo en cuenta las actuales expectativas de mayor volatilidad. De igual modo, si continúa avanzando el deterioro el escenario bajista cobraría fuerza.

El resorte que impulsa el mercado parece haberse enredado, y la llegada de un periodo de mayor volatilidad parece verse por fin en el horizonte.

Actualización de Productos

Todas las actualizaciones de nuestros productos, mejoras, ajustes manuales a las métricas y sus datos quedan plasmados en nuestro registro de datos para su referencia.

- Métricas Estrenadas: Cambio de Precio Mes-a-Mes de EEUU, Cambio de Precio Mes-a-Mes de UE, Cambio de Precio Mes-a-Mes de Asia.

- Lanzamiento de nueva métrica: Puntuación de la Tendencia de Acumulación.

- Lanzamiento de nueva métrica: Oferta por Tipo de Transacción.

- Lanzamiento del Informe Uncharted Edición #11.