Ufukta Yüksek Volatilite Belirtileri

Bitcoin vadeli işlemleri ve opsiyon piyasaları yakın gelecekte daha yüksek volatilitede fiyatlanıyor. Bunun yanısıra, onchain aktivitesi kesin olarak ayı piyasası bölgesinde kalmaya devam ediyor, ancak anlamlı bir şekilde toparlanmaya devam ediyor.

Bitcoin piyasaları bir hafta daha düşük volatilite ve fiyat konsolidasyonu gördü, hafta sonu 37.680 dolardan ve 42.312 doların en yüksek aralığına doğru işlem gördü. Fiyatlar bu dar aralıkta işlem gördükçe ve volatilite piyasadan çekildikçe, kısa vadede daha yüksek volatilite olasılığı artıyor.

Bu baskıda, piyasadaki bir sonraki büyük hareketi yönlendiren en olası mekanizmaları karakterize etmek amacıyla piyasanın üç temel alanına odaklanacağız:

- Yeni yayınlanan bir dizi metrik kullanarak satın alma ve satış tarafı baskısının coğrafi hakimiyeti.

- Ayı piyasalarında ağ kullanıcı tabanının toparlanmasını tanımlayan zincir içi aktivite ve tedarik olgunlaşma ölçütleri.

- Mevcut ve gelecekteki volatiliteyi fiyatlandıran türev piyasalar, aynı zamanda riskten bağımsız nakitle ilişkili davranışlar hakkında fikir verir ve konumlandırma taşır.

Yönetici Özeti

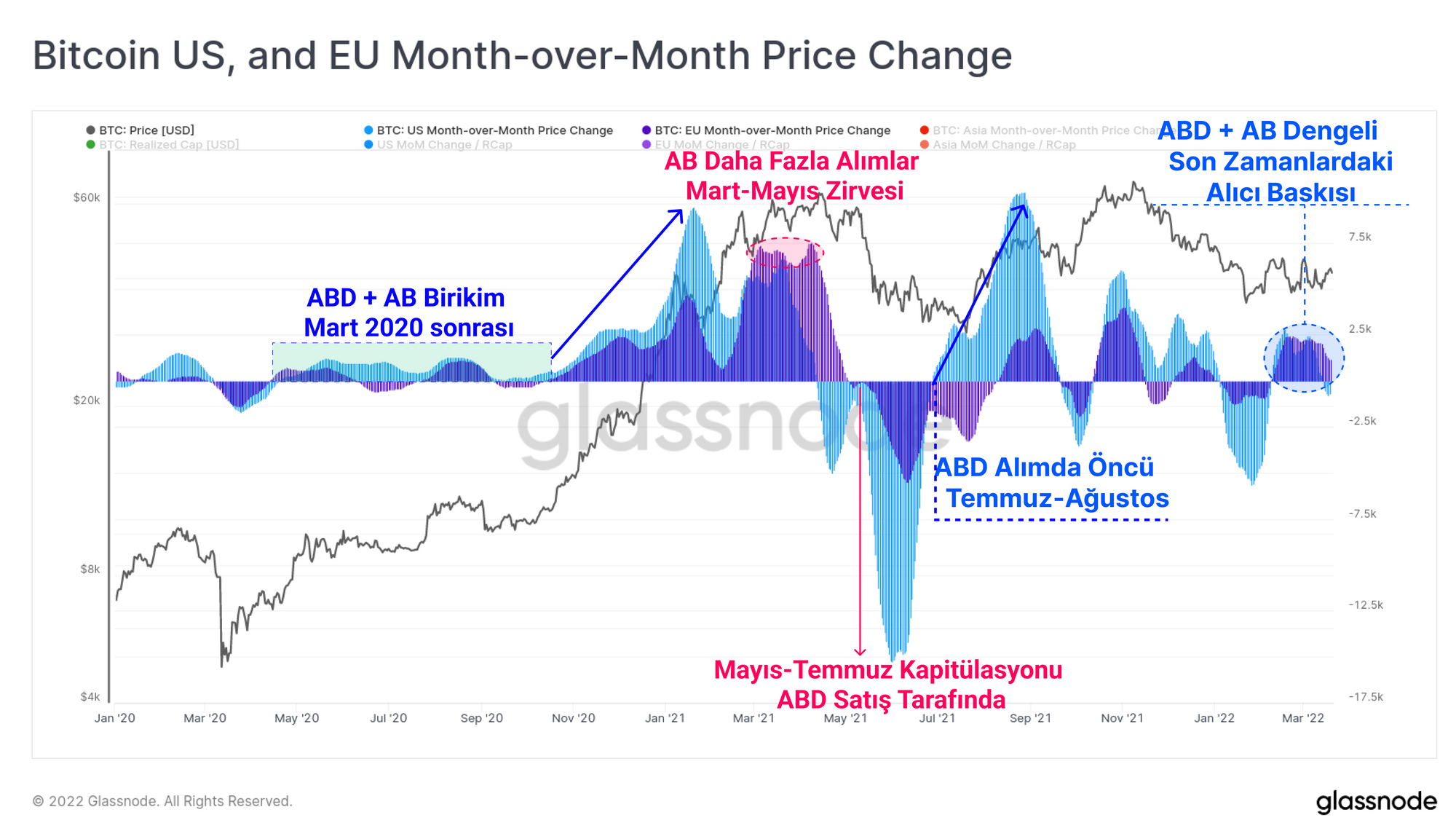

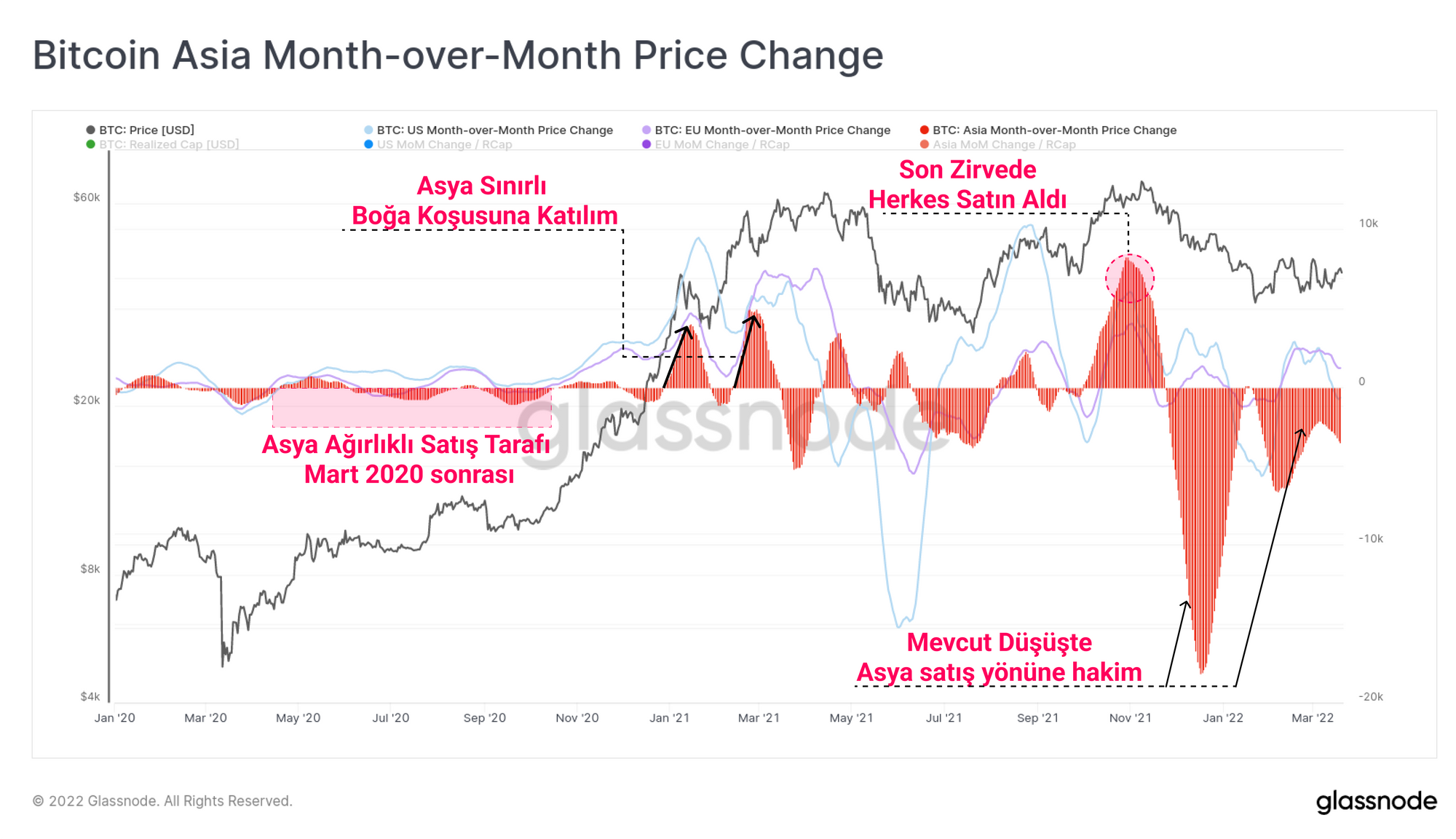

- Mevcut alım tarafı talebine ABD ve AB pazarlarının hakim olduğu ve Asya ticaret saatlerinde satış tarafı kaynaklarının çoğunluğunun olduğu görülüyor.

- Bitcoin ağ kullanımı ve zincir içi aktivite, toparlanmasına rağmen sıkı bir şekilde ayı piyasası bölgesinde kalmaya devam ediyor. Ağ etkinliğinde sürekli bir yukarı yönlü itici güç muhtemelen yapıcı olurken, bozulma büyük olasılıkla ayıların lehine olacaktır.

- Mevcut düşüş sırasında emilen BTC arzının miktarı, Mart 2020 satışlarından sonraki döneme benzer. Bununla birlikte, en iyi ihtimalle mütevazı kalır ve önümüzdeki haftalarda göz önünde bulundurulması gereken önemli bir ölçümdür.

- Türev piyasalar şu anda tarihsel olarak düşük zımni volatilite ve vadeli işlem primleri ile fiyatlanıyor. Bu tür piyasa yapısı, tarihsel olarak çok yüksek volatilite dönemlerinden önce ve çoğu zaman yukarı yönlü olmuştur.

Çeviriler

Bu Hafta On-chain İspanyolca, İtalyanca, Çince, Japonca, Türkçe, Fransızca, ve Portekizce'ye çevriliyor.

Onchain Haftalık Pano

Week Onchain Haber Bülteni, burada bulunan tüm özellikli çizelgeleri içeren canlı bir panoya sahiptir. Bu gösterge tablosu ve kapsanan tüm metrikler, her hafta Salı günleri yayınlanan Video Raporumuzda daha ayrıntılı olarak incelenmektedir. Youtube Kanalımızı ziyaret edin ve abone olun ve daha fazla video içeriği ve metrik eğitimi için Video Portalımızı ziyaret edin.

Batı Piyasaları Alım Kollarken, Asya Satış Tarafına Hakim Oluyor

Geçen hafta, ABD, AB ve Asya işlem saatlerindeki kümülatif 30 günlük fiyat değişimini izleyen üç yeni metrik paketi yayınladık. Bu metrikler, özellikle piyasa yapısındaki temel değişikliklere tepki olarak, pazarın hangi coğrafi bölgelerinin lider olduğu veya alım ve satım tarafı baskısında geride kaldığı hakkında fikir verir.

2020'den 2022'ye kadar ABD ve AB pazarları aşağıdaki genel yapı ile benzer şekilde hareket etti:

- Mart 2020 satışını takiben genel birikim ve alım desteği . Bu, büyük olasılıkla genişleyici para politikalarına ve şu anda batı merkez bankaları tarafından yürürlüğe konan fiat para biriminin değer kaybetmesine bir tepkidir.

- 2020'nin sonlarından 2021'in başlarına kadar boğa piyasası boyunca yüksek alım tarafı . ABD piyasaları bu talebi Ocak ayına kadar yönlendirdi ve Avrupa piyasası teklif desteğinden gelen talep Mart-Mayıs 2021 zirvesinde en yoğun oldu.

- Her iki bölge de Mayıs-Temmuz boyunca kapitülasyona uğradı, ancak ABD Eylül ayında alım tarafında toparlanmaya önemli ölçüde öncülük etti. Kasım ayı zirvesinde Ağustos ayına göre ABD ve AB'den önemli ölçüde daha az alım baskısı vardı.

- Avrupa şu anda en büyük alım desteğini sağlıyor , ancak genel fiyat değişiklikleri sadece orta derecede olumlu ve henüz sürdürülebilir boğa piyasası tarzı talebin geri dönüşünün sinyalini veriyor.

Asya piyasaları oldukça farklı bir hikaye anlatıyor. Aşağıdaki tabloda, karşılaştırma kolaylığı için ABD (mavi) ve AB (mor) hayalet izlerini gösteriyoruz. Asya pazarları için:

- Öncelikle Mart 2020'den sonra satış tarafı baskısı , potansiyel olarak COVID'in küresel ekonomi üzerindeki etkisine ilişkin çok farklı bir piyasa beklentisine işaret ediyor.

- 2021 yılının ilk ve üçüncü çeyreği boyunca katılım ve satın alma tarafında talep önemli ölçüde azaldı, ancak Asya'daki talep, boğa piyasası düzeltmelerinin en düşük seviyelerinde zirve yaptı.

- Geniş çaplı satış tarafı Temmuz 2021'de en düşüklerde, talep yalnızca Ekim-Kasım Tüm zamanların en yüksek seviyelerinde zirveye ulaştı . Her üç bölge(Asya, ABD, AB) de şu anda 'tepeden satın aldı', ancak Asya talebi hem ABD'yi hem de AB'yi gölgede bıraktı.

- Aralık 2021'den bu yana devam eden ve muhtemelen tepedeki daha yoğun alım tarafına yanıt olarak görülen mevcut düşüş sırasında büyük satış tarafı hakimiyeti .

Yeni Glassnode İçeriği

Ayı Piyasasında Hayatta Kalma Rehberi'nin 3. Bölümü yayında, son aşama ayılar ve son Kapitülasyon Etkinliği ile ilgili gözlemlere odaklanılıyor .

On-Chain Aktivitesinde İyileşme Sürüyor

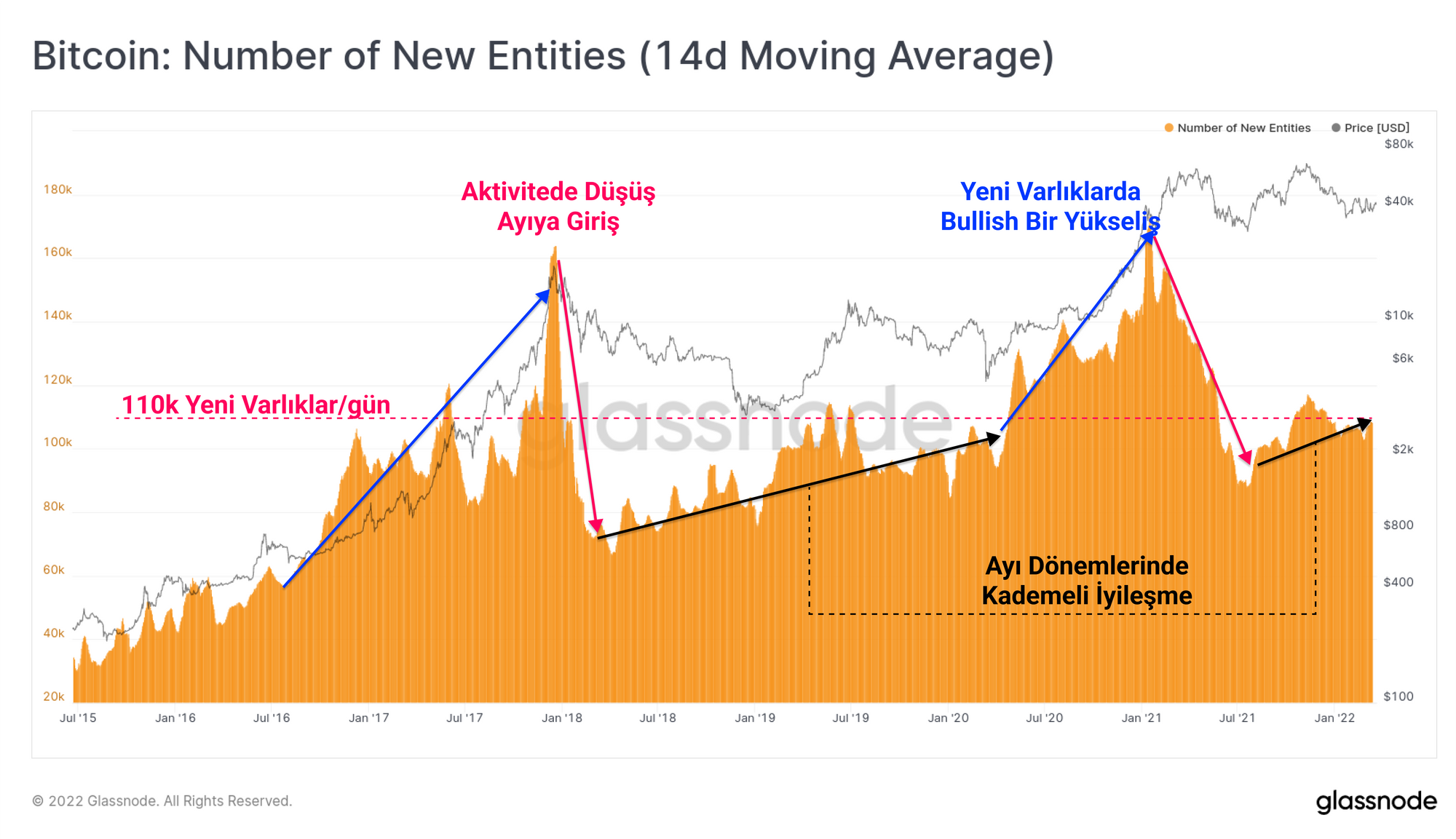

Bitcoin talebini izlemek için kullanışlı bir araç seti, aktif adresler, yeni on-chain varlıklar, işlem sayıları ve transfer hacimleri arasında değişen on chain aktivitenin analizidir. Tipik olarak, bu tarz aktivite ölçümlerinin erken ayı piyasaları sırasında çöktüğünü ve düşük fiyatlarda akıllı para talebi arttıkça toparlanma sinyalleri vermeye başladığını görüyoruz.

Yeni bir On-Chain Varlığın, mevcut kümelerle hiçbir ilişkisi olmayan bir adres kümesi olarak tanımlandığını unutmayın. Dolayısıyla bu metrik, ağa yeni girenleri veya mevcut adresleriyle etkileşimde bulunmayan mevcut varlıkları yansıtır ( örneğin, adresin yeniden kullanımından ve UTXO'ların birleştirilmesinden kaçınan iyi gizlilik uygulamalarına sahip HODLer'lar).

Boğa (mavi) ve ardından bir ayının başlangıcında (pembe) ağır bir çöküşün takip ettiği yeni onchaindeki varlıklarda hızlanan büyüme oranını açıkça görebiliriz. Ayı piyasaları, Bitcoin ağına giren yeni varlıklarda oldukça kalıcı bir eziyet olarak betimlenebilir.

Günde 110 bin yeni zincir üzerindeki varlığın mevcut oranı, 2019 mini boğasının zirvesine benzer ve mütevazı bir yukarı yönlü harekette.

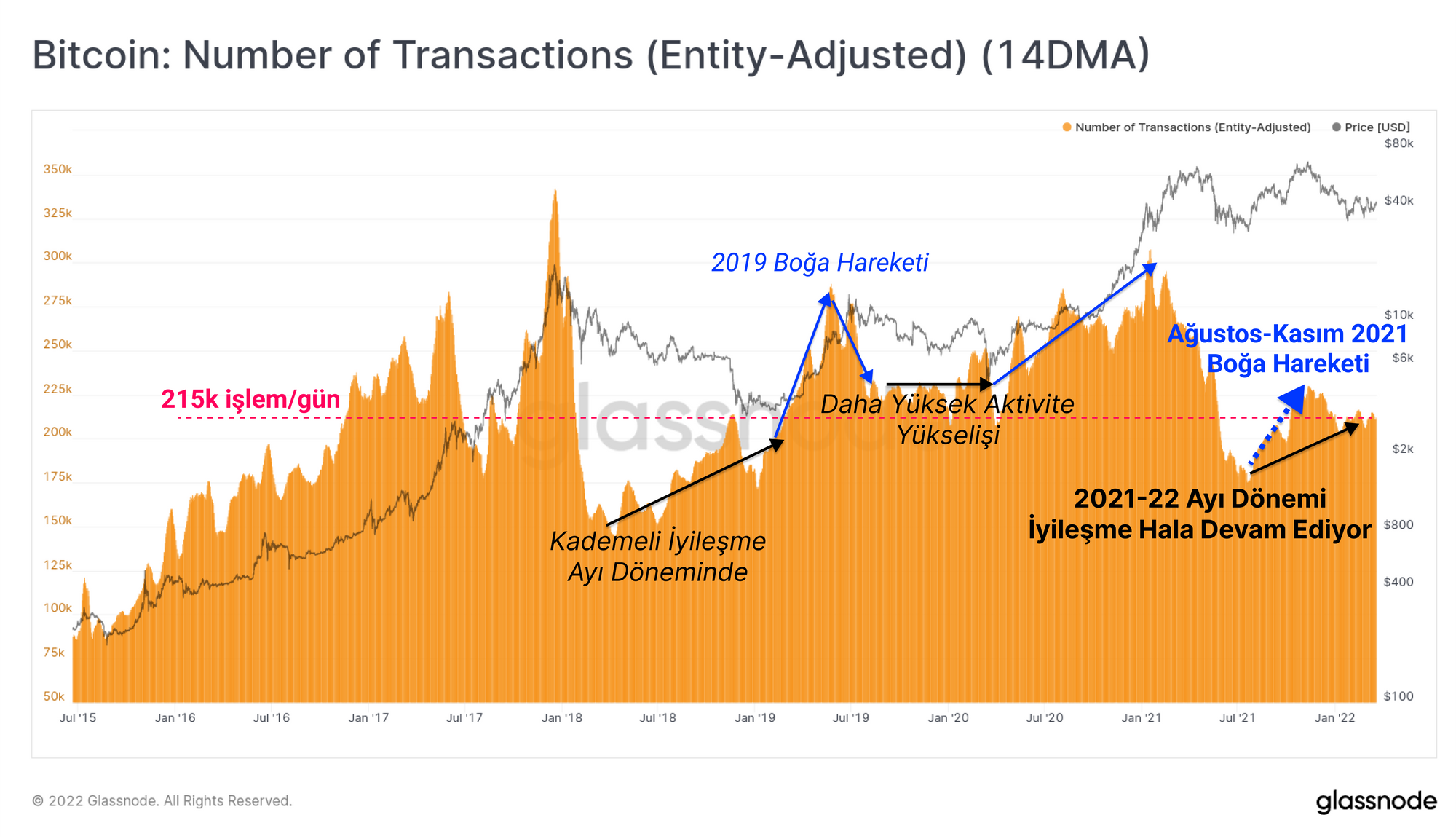

İşlem sayılarında da benzer bir eğilim gözlemleniyor, ancak mevcut 215k işlem/gün oranı 2019 boyunca gözlemlenenden daha düşük.

Aktif adresler, yeni onchain varlıklar ve işlem sayıları gibi metrikler için, daha yüksek hızlandırılmış bir büyüme oranı olumlu bir sinyal olacaktır ve muhtemelen fiyatlarda sağlıklı bir toparlanmayı destekleyecektir. Tersine, ağ kullanımındaki bir bozulma, daha aşağı yönlü bir gözlem ve talep tükenmesinin bir işareti olarak dikkat edilmesi gereken bir gözlem ve işaret olacaktır.

Aktif adreslerin/varlıkların ve işlem sayılarının analizi ile yakalanmayan bir veri parçası, bu ağ kullanıcılarının ekonomik ağırlığıdır. Yukarıdaki ölçütlerin genel özelliklerinin 2019-20 ayı piyasası toparlanmasına benzer olduğu durumlarda, işlem hacimleri ve değer yerleşimi önemli ölçüde farklıdır.

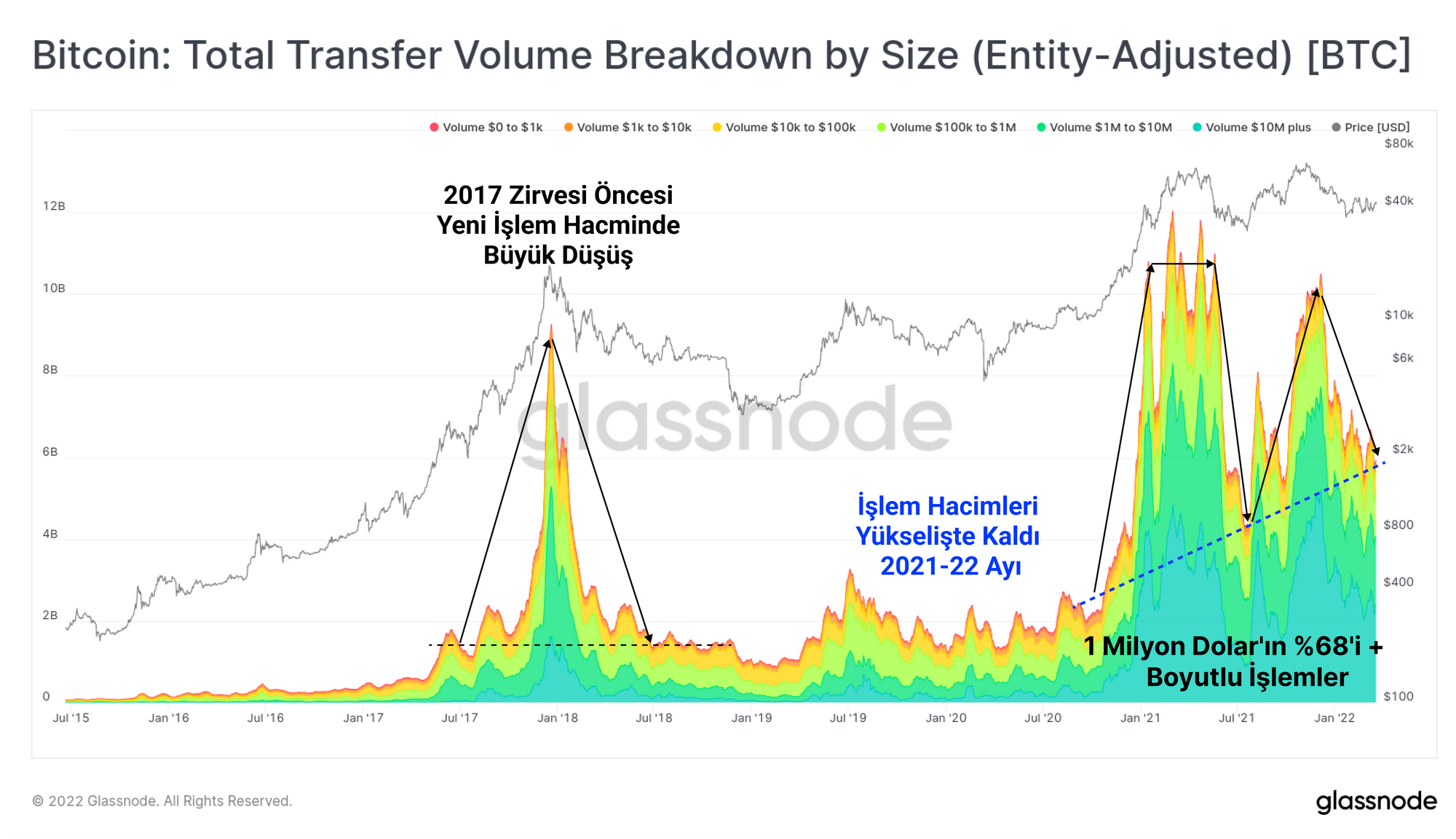

2017 boğa piyasası zirvesini, fiyatları tüm zamanların en yüksek seviyesi olan 20 bin dolarlık döngüye iten yeni işlem hacminin neredeyse tamamen "yıkılması" izledi. 2018 ve 2019 boyunca, günlük takas hacmi, ilk olarak Temmuz 2017'de belirlenen bir seviye olan 1.5 milyar $/gün civarında geriledi. Büyük boyutlu işlemler (>1 milyon $ değerinde), şu anda tüm hacmin %10 ila %30'unu temsil ediyordu.

Bununla birlikte, 2021-22 ayı piyasasında, toplam günlük değer yerleşimi, her iki %50+ düşüşün en düşük seviyelerinde ölçüldüğü üzere, yükselmeye devam etti. Büyük boyutlu işlemler de artık %65 ila %70 arasında sürdürülebilir bir hakimiyeti temsil ediyor.

İşlem hacimlerinin şu anda bu belirlenmiş aralığın en düşük seviyelerinde olduğunu ve ciddi bir düşüşün ağ kullanımında bir düşüşe işaret edebileceğini ve muhtemelen düşüş eğilimini destekleyeceğini unutmayın.

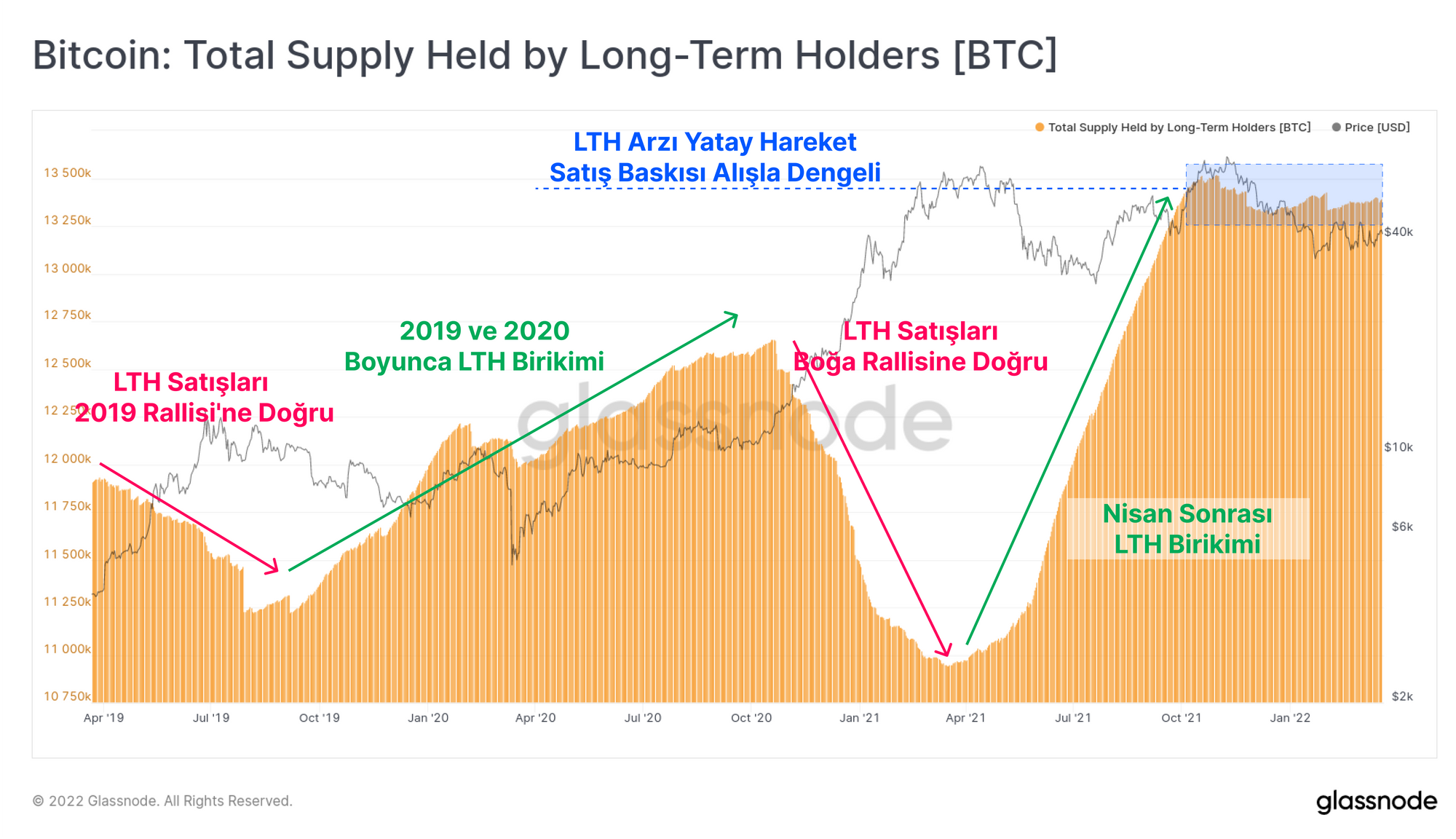

Mevcut düşüş, Kasım ATH'sinden bu yana 132 gündür yürürlükte ve Uzun Vadeli Sahip durumunu tanımlamak için kullanılan 155 günlük eşiğimizin kuyruğu, Ekim fiyatının en yüksek seviyesine yaklaşıyor. Bu nedenle, Uzun Vadeli Sahiplerin piyasa zirvesinden önce kripto paralara sahip oldukları ve Kısa Vadeli Sahiplerin piyasa zirvesi sırasında veya sonrasında satın alınan kripto paralara sahip oldukları konusunda bir iddiada bulunabiliriz .

Bunu akılda tutarak, Uzun Vadeli Sahip (LTH) arz varlıklarının Ekim zirvesinden bu yana durgunlaştığını görebiliriz. Bu, LTH statüsüne olgunlaşan coin hacminin, bu topluluk tarafından eşit harcama baskısı ile karşılandığını gösteriyor.

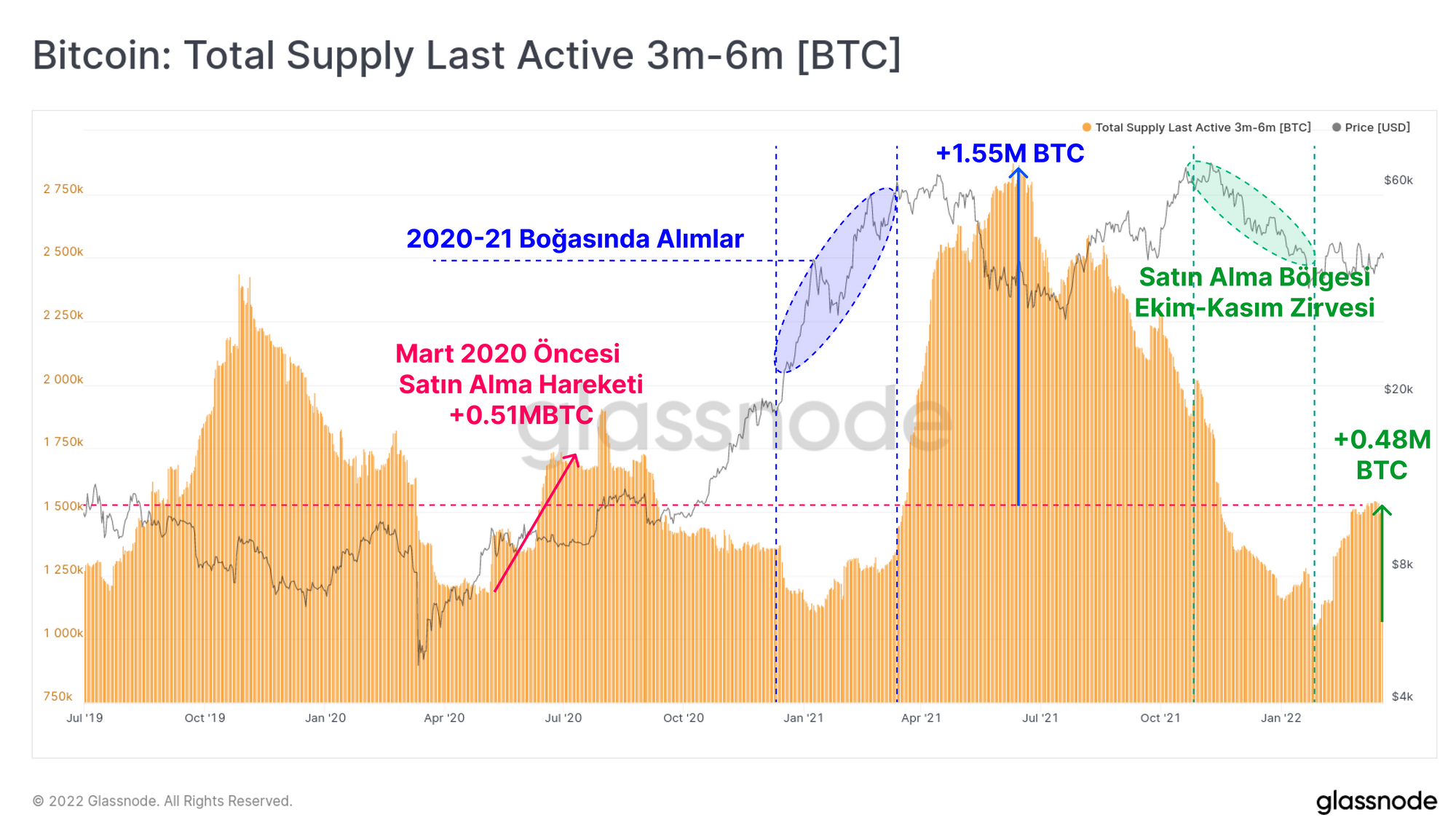

Kısa Vadeli sahiplerin LTH olma ihtimalinin olup olmadığını değerlendirmek için 3ay-6ay eski HODL dalga bandına bakabiliriz. Bu yaş aralığı, bu paraların biriktiği ve bu düşüşün en kötü aşaması boyunca HODL edildiği için seçilmiştir. Bu muhtemelen, yatırımcıların fiyata daha duyarsız olma ihtimalini artırır (yoksa, 9. Haftada açıklanan birçoklarının yaptığı gibi, zaten harcar ve yeniden dağıtırlardı ).

Şimdi bu yaş aralığına giren kripto paraların hacmi şu anda kağıt üzerinde büyük olan 480 bin BTC'de, ancak 2019 ve 2021'deki önemli yükseliş rallilerinden önce gördüğümüzün çok altında kalıyor. Bununla birlikte, Mart 2020 birikimine benzemekte. Bu ekonomik şokun ölçeği göz önüne alındığında kayda değer olan 510 bin BTC, mevcut çatışma, emtia enflasyonu ve tedarik zinciri kesintileriyle karşılaştırılabilir.

Bu arz tutulan metriklerin her ikisinde de bir yükseliş eğiliminin devam etmesi olumlu olacaktır, ancak her ikisinde de düşüşler, LTH'ler (Bitcoin'in daha güçlü sahipleri) tarafından artan harcamaların yanı sıra gelen birikimin olmadığını gösterir.

Önümüzdeki Volatilitede Türev Piyasalarının Fiyata Etkisi

Şubat ortasında ( 7. Hafta ) yayınlanan onchain bültenimizde, türev piyasaların, büyük ölçüde Federal Rezerv faiz artırımının Mart ayındaki etkileriyle bağlantılı olarak belirsizlik ve risk altında nasıl fiyatlandığını açıklamıştık. Fed'in o hafta %0,25 ila %0,5 oranında bir faiz artırımı açıklamasıyla birlikte, hem vadeli işlem hem de opsiyon piyasaları kısa vadede daha yüksek kastedilen volatilitede fiyatlanmaya başlıyor.

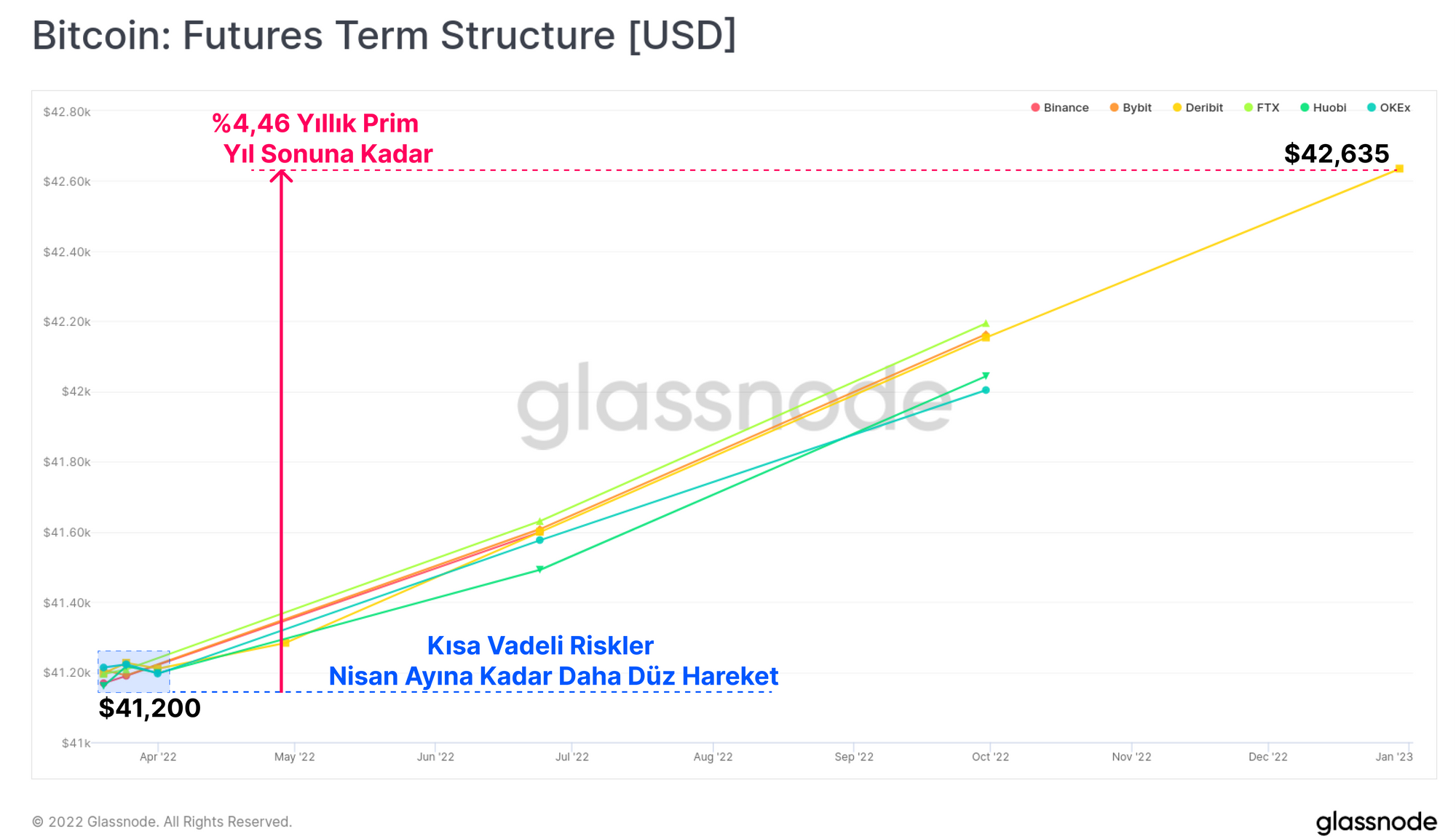

Vadeli işlem piyasası vade yapısı, Nisan ayına kadar tüm borsalar için ya sabit ya da geriye dönük olarak kalır ve yıl sonuna kadar yalnızca %4,46'lık bir yıllık prim fiyatlandırılır.

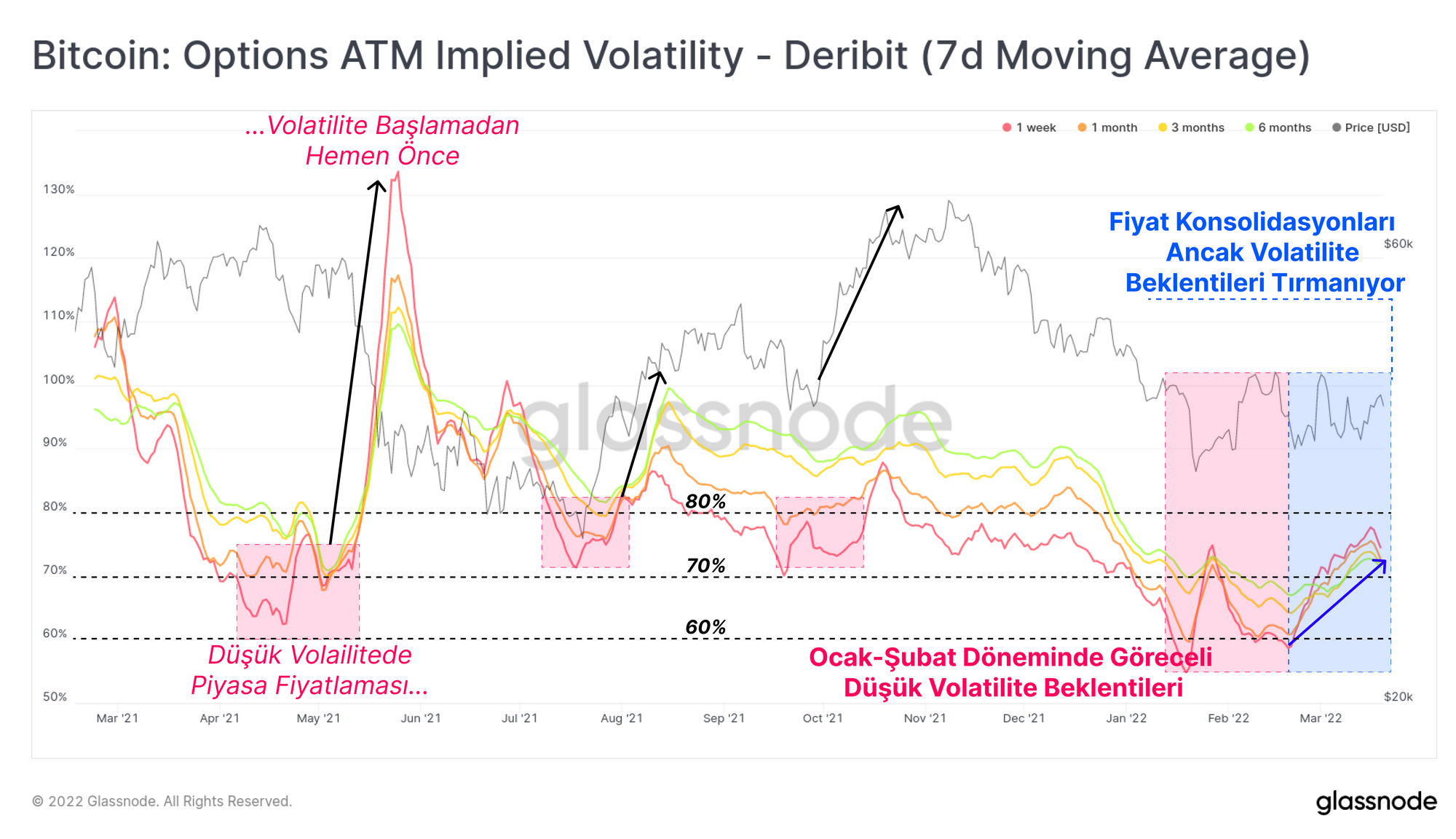

Para üstü opsiyon piyasalarında fiyatlanan kastedilen volatilite da son haftalarda tırmanıyor. Fiyatların genellikle kastedilen volatilitede bir sıkıştırmaya yol açan yatay bir aralıkta işlem görmesine rağmen bu şekilde.

Opsiyon piyasalarında kastedilen volatilite, tarihsel olarak son derece yüksek volatilite dönemleri tarafından takip edilen, %60 ile %80 arasında nispeten düşük seviyelerden geliyor. 2021'deki bu tür yüksek volatilite olayları arasında Mayıs satışları, Temmuz'daki kısa süreli daralma ve Ekim ayında ATH'lere yapılan ralli yer alıyor.

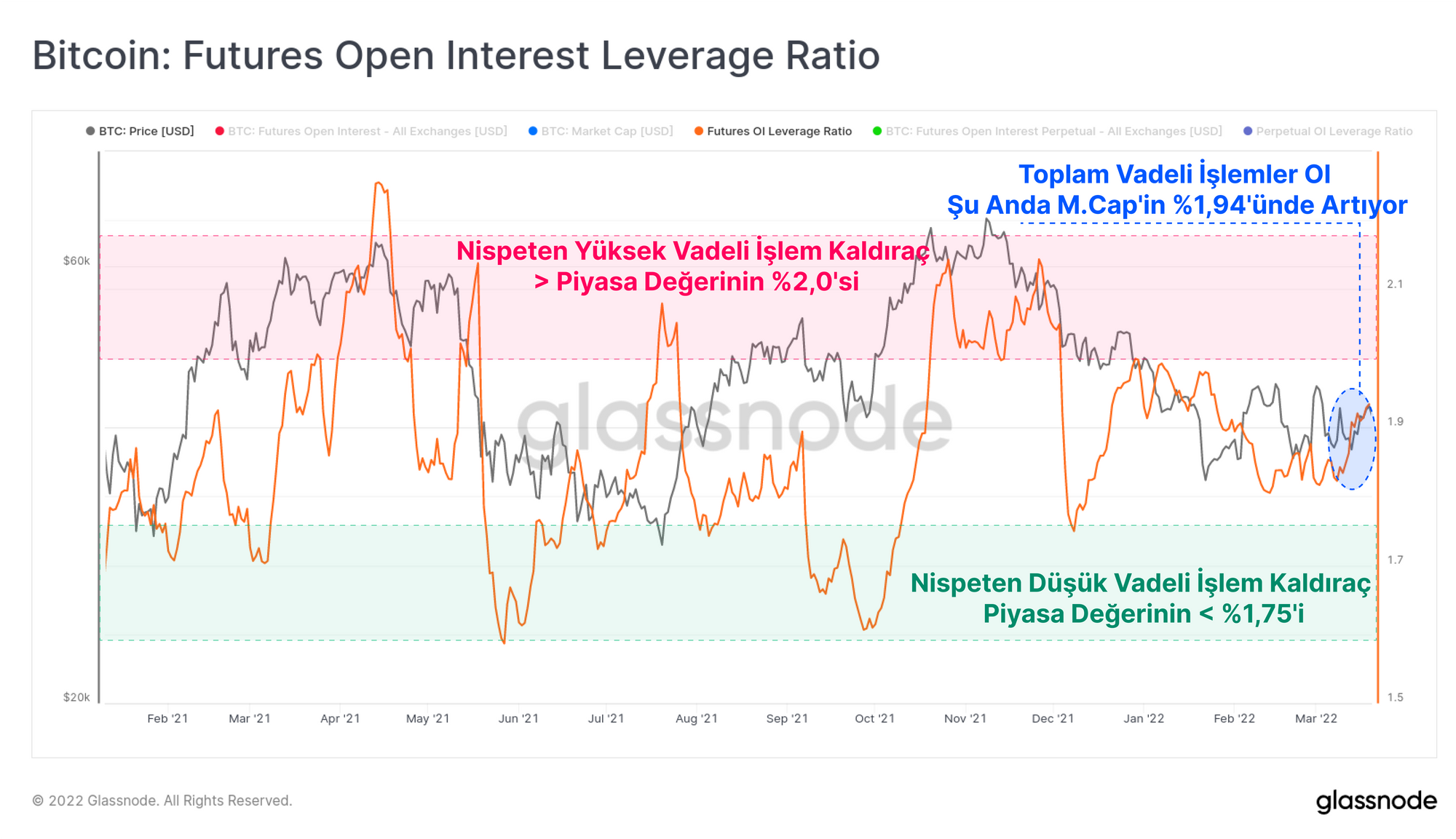

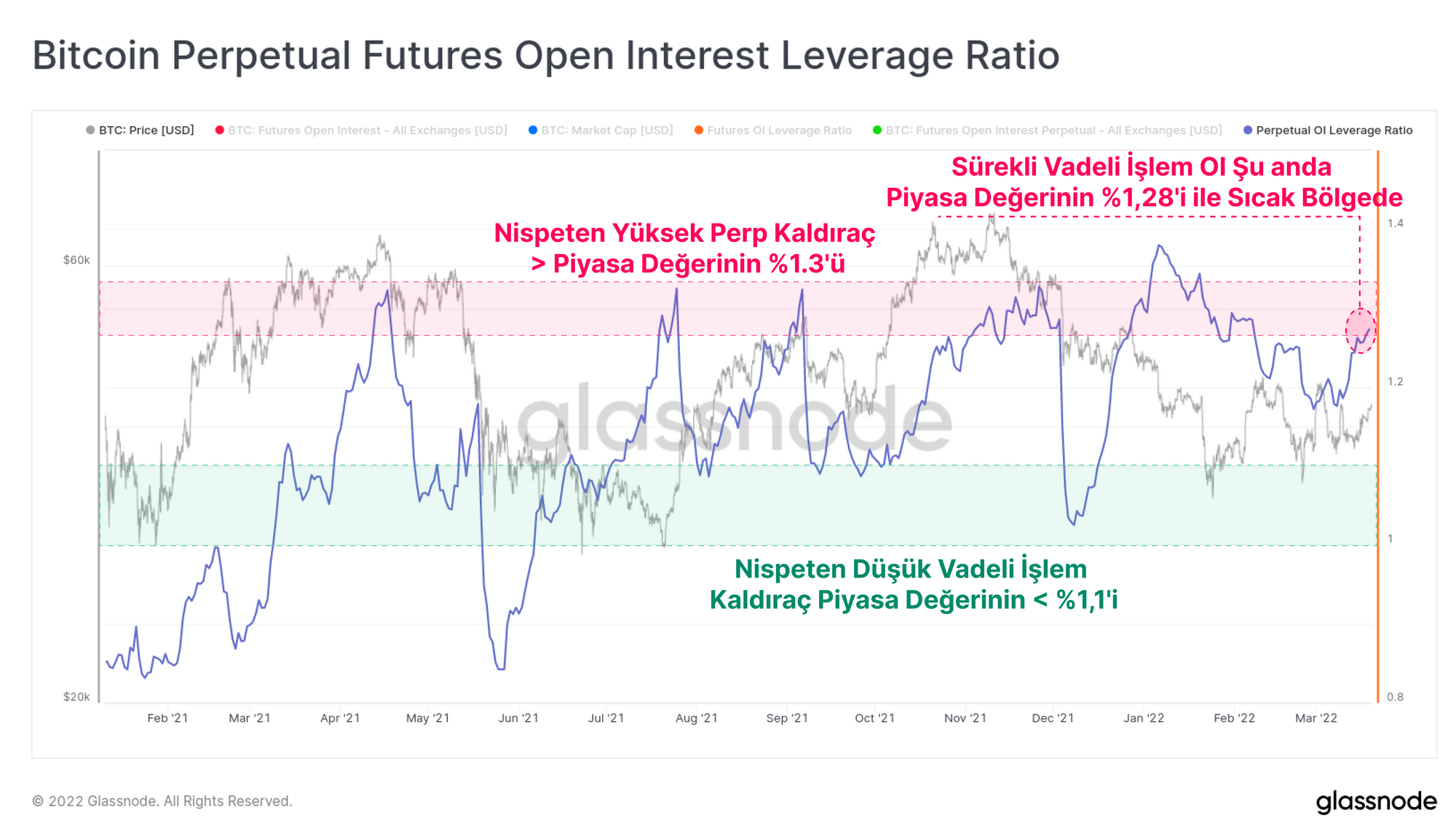

Vadeli İşlem piyasalarındaki kaldıraç derecesine bakarsak, açık faizin sabit bir yükselişte olduğunu ve Bitcoin piyasa değerinin %1,94'üne ulaştığını görebiliriz. 2021 yılına kadar, piyasa değerinin %2,0'sini aşan kaldıraç oranları, tarihsel olarak yüksek risk dönemleri olmuştur ve bunu genellikle şiddetli bir kaldıraç patlatma olayı (kısa veya uzun bir sıkışıklık) takip etmiştir.

Son aylarda piyasaların (hem Bitcoin hem de TradFi) nispeten düşük fiyat performansı göz önüne alındığında, bu temel sıkıştırmayı yönlendiren iki olası mekanizma olduğunu unutmayın:

- Yatırımcılar mevcut pozitif nominal getiri oranlarını aradıkça, riskten bağımsız nakit ve elde alım satım işlemleri yapın.

- Net riski azaltmak için spot satış yerine açığa satış yapanlar ve vadeli işlemler yoluyla riskten korunma ( 7. Hafta bülteninde incelenmiştir ).

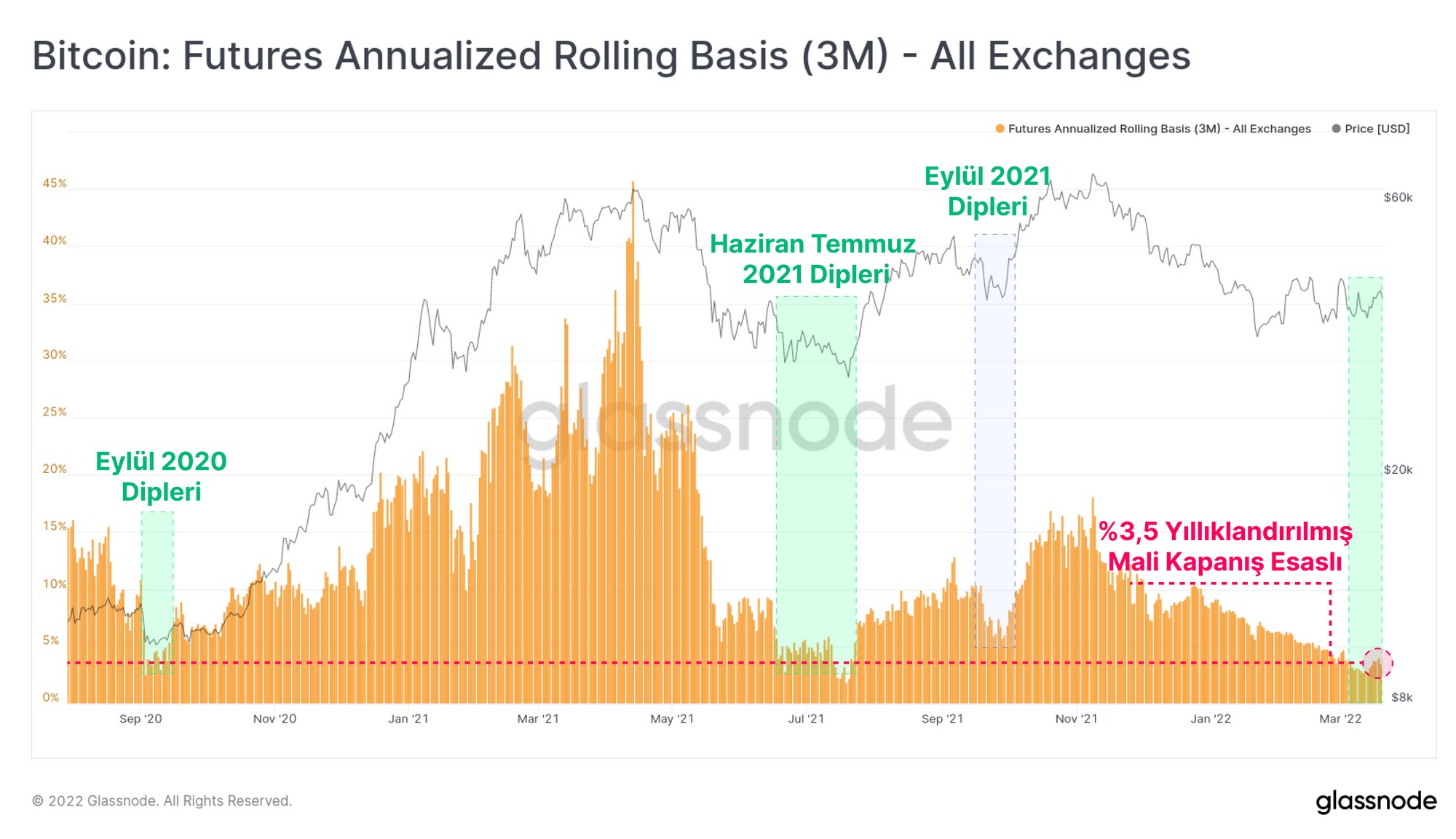

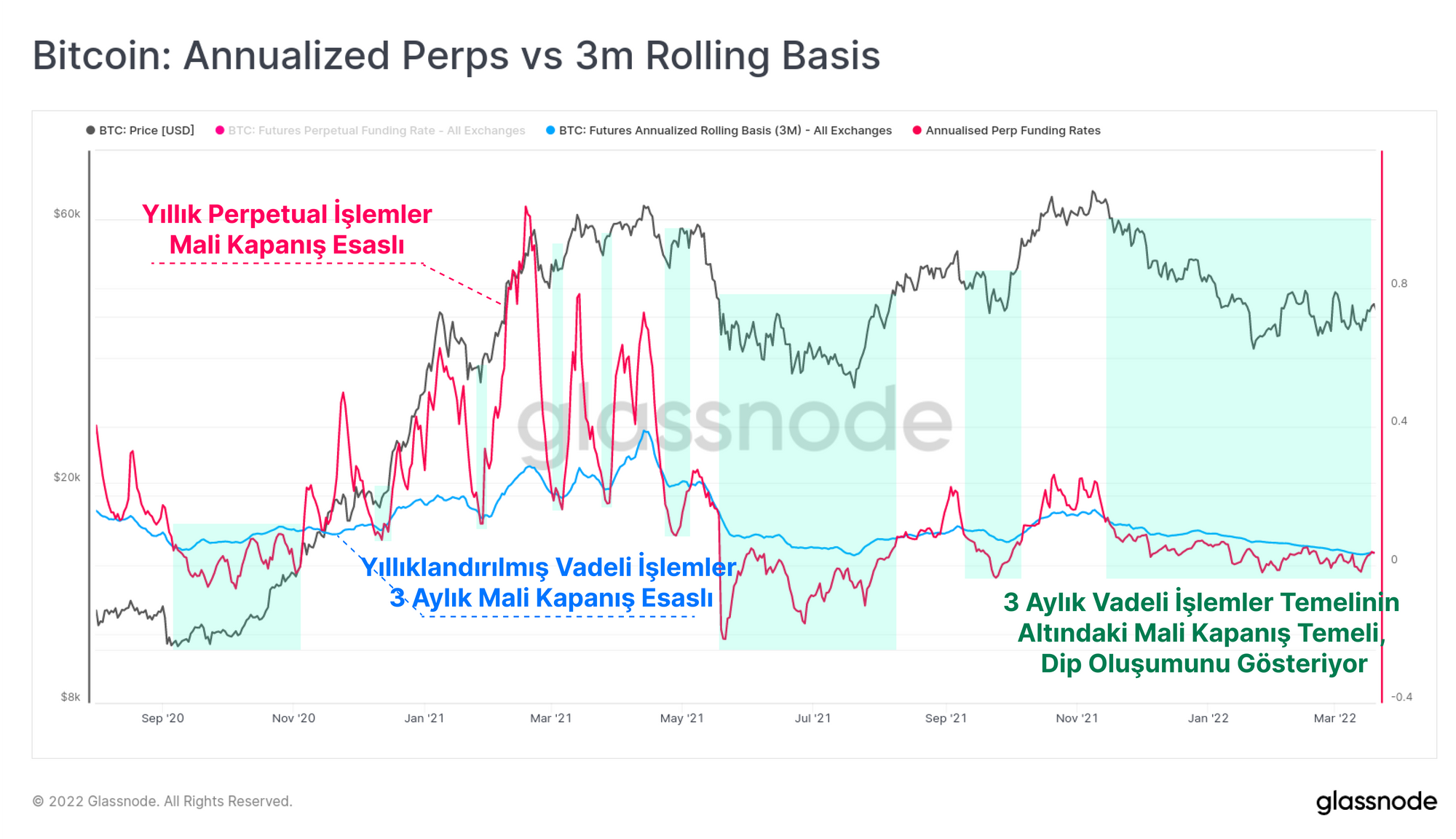

Bu düşüş sırasında vadeli işlem primini yakalamak için artan talebin bir sonucu olarak, 3 aylık maliyet kapanış esasının sadece %3,5'lik bir yıllık getiriye sıkıştığını görebiliriz. Bu ölçüde taban sıkıştırması yalnızca Eylül 2020'de görüldü ve piyasada her ikisi de çok şiddetli yukarı yönlü rallilerden önce gelen Haziran-Temmuz 2021'deki en düşük seviyeler görüldü.

Sürekli vadeli işlem piyasalarındaki açık faiz kaldıracı özellikle dikkat çekicidir. Burada, sürekli takaslarda açık faizin toplam değerinin, şu anda tarihsel olarak yüksek riskli bir bölge olan Bitcoin piyasa değerinin %1,28'i olduğunu görebiliriz. Ayrıca, piyasanın şu anda vadesi dolan vadeli işlemlerden ziyade sermayeyi kalıcı takaslara tercihli olarak dağıttığını da gösteriyor.

Sürekli fonlama oranlarından (pembe) yıllık mali kapanış esasını hesaplarsak, 3 aylık vadesi dolan vadeli işlemlere (mavi) fiyatlandırılan mali primden elde edilen getiri oranıyla karşılaştırabiliriz. Bu çalışmadan aşağıdaki sonuçları çıkarabiliriz:

- Sürekli vadeli işlemler temeli, süresi dolan vadeli işlemlere göre önemli ölçüde daha değişkendir . Bu muhtemelen fiyat endeksleri aracılığıyla spot piyasaları yakından izleyen bir enstrümandaki kaldıraç talebinin ve ardından fonlama oranlarının tüccarların ticaretin diğer tarafını almaları için yarattığı teşvikin bir sonucudur.

- 3 Aylık bazdan daha düşük mali kapanış temelli işlemlerin tarihsel olarak , ya boğa piyasası düzeltmelerinin en düşük seviyelerinde ya da daha uzun süreli düşüş eğilimleri sırasında yakın vadeli düşük değerleme dönemlerini (yeşil ile işaretlenmiş) yansıttığı dönemler.

- Tersine, 3 Aylık mali kapanış temelinden önemli ölçüde yüksek olduğu dönemler , tüccarlar yüksek fonlama oranlarını aşağı çekerken, kalıcı piyasalarda kaldıraç talebinin arz fazlası yarattığı kısa vadeli piyasa zirvelerine işaret etti .

Sürekli vadeli işlem bazı, Kasım ortasından bu yana 3 milyon bazının altında işlem gördü ve bunun üzerine çıkma sürecinde. 3M mali kapanış esasının tarihsel olarak düşük olduğuna dair yukarıdaki gözlemle birlikte, bu, piyasa yapısında bir yapı değişikliğinin ve daha yüksek volatilitenin muhtemel olduğunu gösteriyor.

Ayrıca, maksimum sayıda yatırımcının risk nötr pozisyonlarda (vadeli piyasada, spot malların vadeli işlem sözleşmesinden elde edilen karla alınıp satıldığı işlem türü) olduğunu ve belki de sermayeyi bir trende yerleştirmek için onay beklediğini öne sürüyor.

Özet ve sonuçlar

Bitcoin piyasası şu anda Kasım ATH'sinden 132 gündür düşüşte ve fiyatlar 2 ayı aşkın bir süredir belli bir fiyat aralığında konsolide oldu. Bu, vadeli işlem piyasalarında peşin alım satım işlemlerinden(vadeli piyasada, spot malların vadeli işlem sözleşmesinden elde edilen karla alınıp satıldığı işlem türü) elde edilen getirilerin sıkıştırılmasına ve opsiyon piyasalarında daha düşük kastedilen volatiliteye yol açmıştır.

Şu anda, vadeli işlem piyasalarında, özellikle kalıcı vadeli işlemlerde aşırı ısınan seviyelere yaklaşan volatilite tırmanışını ve kaldıraç oranlarını betimledik. Bunun gibi piyasa yapısı, Mayıs 2021 ve Ağustos 2021'de görüldüğü gibi çok yüksek volatilite dönemlerinden önce geldi ve bu nedenle daha yüksek bir volatilite rejiminin ufukta olabileceğini gösteriyor.

Onchain aktivite ve tedarik dinamikleri, büyüklük ve eğilim açısından ayı piyasası bölgesinde sağlam bir şekilde kalmaya devam ediyor, ancak ileriye dönük eğilimlerinde bir şekilde henüz yönünü bulabilmiş değil. On-Chain aktivitenin hızlanması ve artan arzın uzun vadeli ellere geçmesi şeklinde güç kanıtı ortaya çıkarsa, özellikle volatilite beklentileri göz önüne alındığında boğaların lehine olacaktır. Benzer şekilde, bozulma ayıların lehine olacaktır.

Piyasa baharı yakın görünüyor ve ufukta daha yüksek bir volatilite dönemi giderek daha olası görünüyor.

Ürün Güncelleştirmeleri

Referans olması için tüm ürün güncellemeleri ve iyileştirmeler, metrikler, verilerdeki manuel güncellemeler gibi tüm değişiklikler günlüğümüze kaydedilir.

- Metrik Sürümü: US Month-over-Month Price Change, EU Month-over-Month Price Change, Asia Month-over-Month Price Change

- Yeni metrik Birikim Trend Puanı yayınlandı .

- TxOut Tipine Göre Tedarik yeni metrik yayınlandı .

- Uncharted Newsletter Edition #11 yayınlandı.

- Bizi Twitter'dan takip edebilirsiniz.

- Telegram kanalımıza katılabilirsiniz.

- Analizler ve detaylı çalışmalar için Glassnode Forum'u ziyaret edebilirsiniz.

- Onchain metrikleri ve grafikler için Glassnode Studio'ya göz atabilirsiniz.

- Borsaların onchain metrikleri ve aktiviteleri hakkında otomatik bildirimler için Glassnode Alerts Twitter'ı ziyaret edebilirsiniz.

Yasal Uyarı: Bu rapor herhangi bir yatırım tavsiyesi içermez. Tüm veriler yalnızca bilgi amaçlı sağlanmaktadır. Burada verilen bilgilere dayanılarak hiçbir yatırım kararı alınmamalıdır. Kendi yatırım kararlarınızdan yalnızca siz sorumlusunuz.