利上げにより市場の下落が加速

今週もビットコインは、価格が33.8kドルまで下落、ネットワークの収益性が約10%低下するし、強気派は依然として売り圧力に押されている。ETFのフロー、ステーブルコインの供給量縮小、取引所へのコインの預け入れを急ぐ投資家など、主にダウンサイドへのボラティリティに対する弱気な動きが出ている。

今週、市場はFRB(連邦準備制度理事会)による0.5%の利上げ決定に反応し、高いボラティリティとさらなる下落を経験した。市場は当初このニュースに好反応を示し、水曜日にビットコインは週高値の39,881ドルまで上昇した。しかし、ポジティブな勢いはすぐに終わり、木曜日に市場は大幅に売ったことでビットコインは-13.8%下落、33,890ドルで週を終えた。

今回は、まずネットワークの収益性の状況を評価し、先週提案した「弱気市場における痛みの閾値」のケーススタディと比較して、どのように変化したかを確認する。次に、全体的な視点から、最近の価格低迷に対する市場の反応を、様々な市場セクターで観察する:

・オンチェーン取引スペースとメンプールのひっ迫。

・資金フローの指標となる取引所の資金流出入。

・デレバレッジ・リスクを評価するための先物市場とロスカット。

・カナダの取引所におけるETFへの資金流入。

・近年初の大規模なステーブルコインの供給縮小。

翻訳について

今週のオンチェーンは、スペイン語、イタリア語、中国語、日本語、トルコ語、フランス語、ポルトガル語、ペルシア語に翻訳されている。

今週のオンチェーンダッシュボード

今週のオンチェーンニュースレターでは、すべてのチャートが表示されるライブダッシュボードをご用意しています。このダッシュボードと対象となるすべての指標は、毎週火曜日に公開されるビデオレポートでさらに詳しく解説しています。Youtubeチャンネルやビデオポータルでは、より多くのビデオコンテンツや指標のチュートリアルをご覧いただけます。

圧力を受けているビットコインの強気派

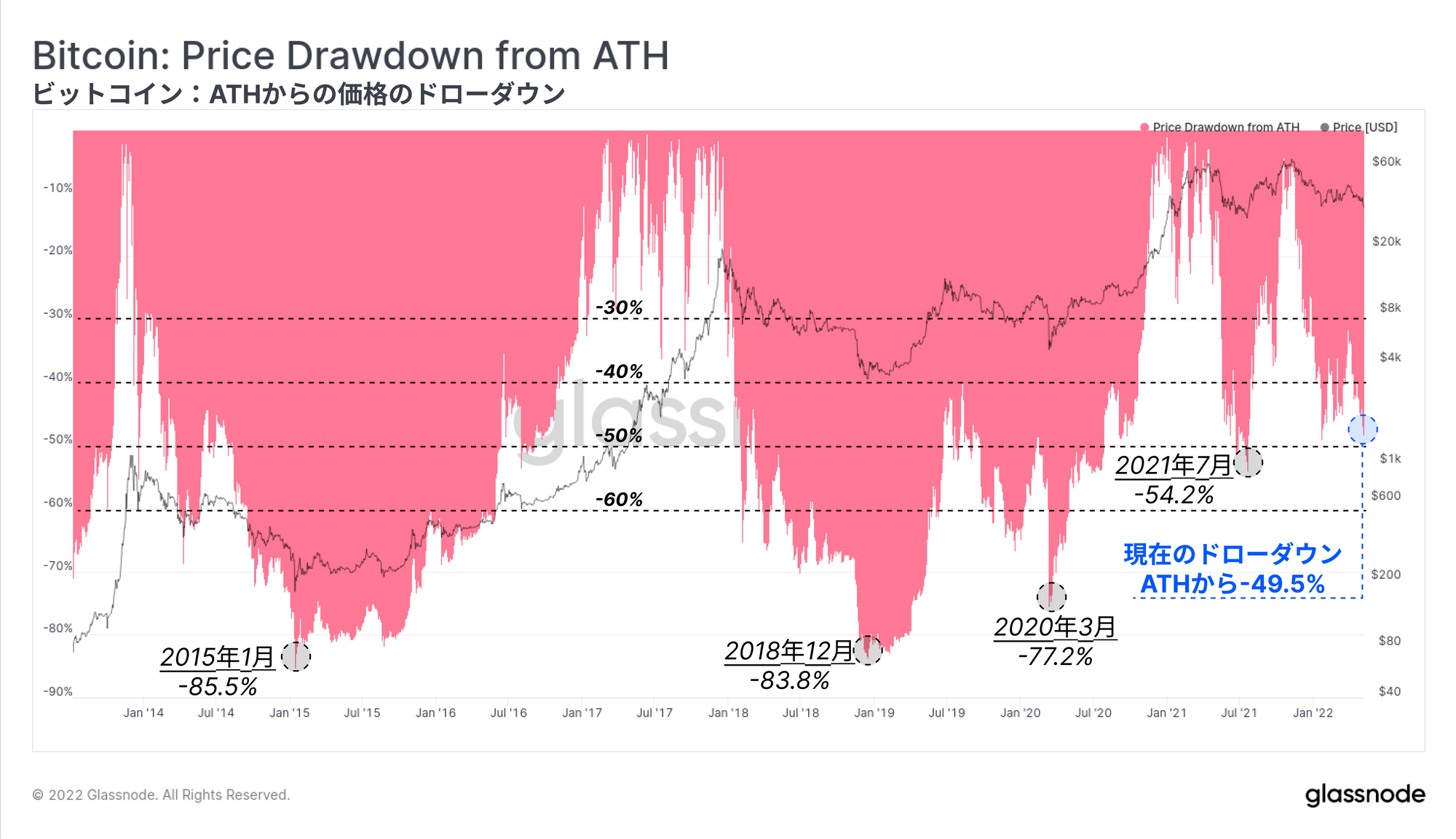

ビットコイン価格が下落し、ネットワークの収益性が低下し続けているため、サポートラインの確立に対し強気派は深刻な圧力を受け続けている。ビットコイン市場は現在、11月の史上最高値から-49.5%下落している。

これは大幅なドローダウンであるが、過去のビットコインの弱気相場における最終的な安値と比較すると、まだ控えめである。2021年7月のドローダウンでは-54.2%に達し、2015年、2018年、2020年3月の弱気相場はATHから-77.2%と-85.5%の間の安値でキャピチュレーションが起こった。

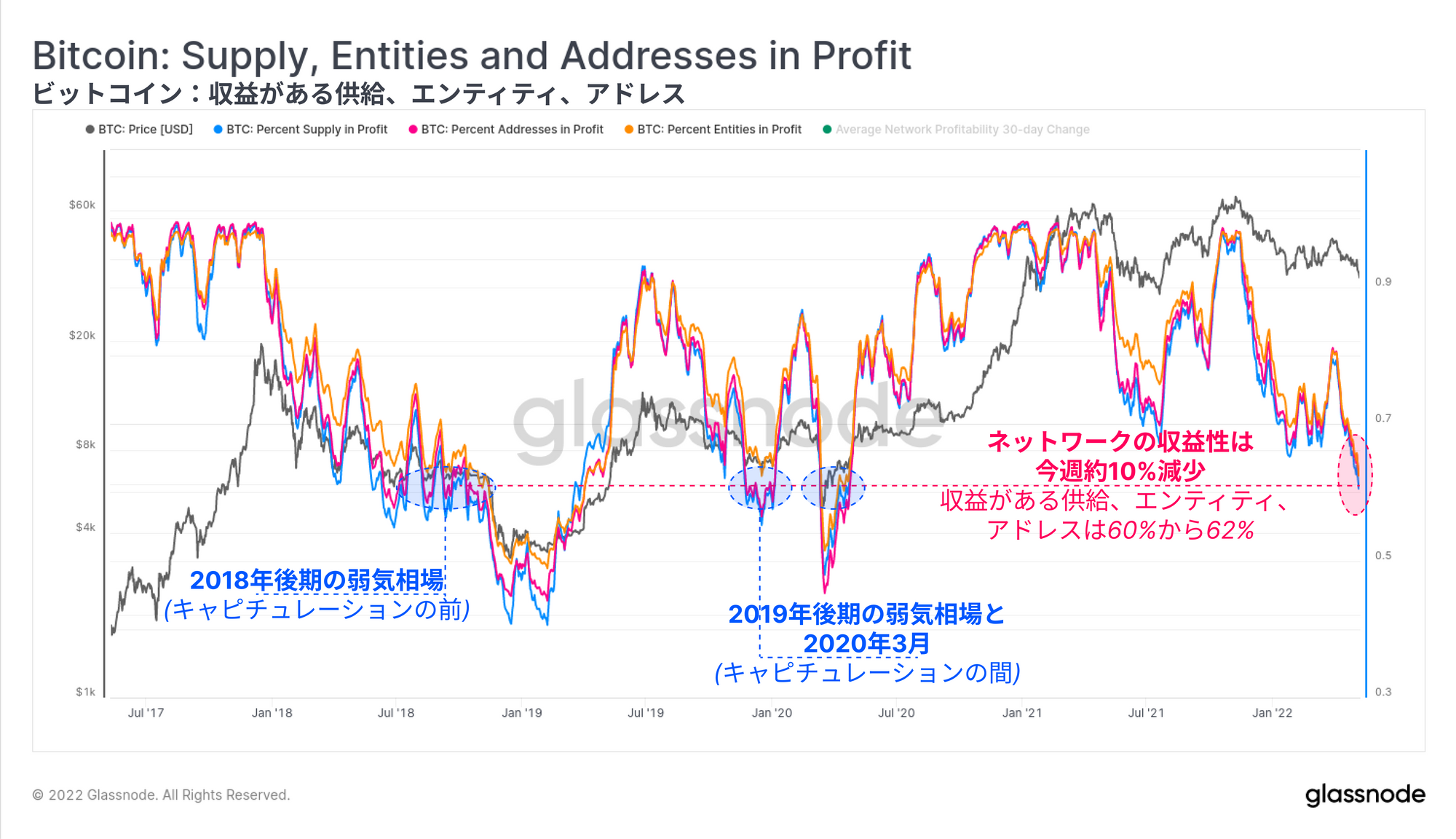

先週のニュースレターでは、ネットワーク全体の収益性がさらに10%低下する場合のケーススタディを行った(含み益があるアドレス、エンティティ、および/または供給の割合の低下と定義する)。このケーススタディでは、過去の弱気相場と同様の「痛みの閾値」に達し、ネットワーク全体の収益性が60%程度まで低下するには、価格が33.6kドル程度まで下落する必要があると推定した。

価格が33.8kドルに達した今週はこのシナリオがほぼ実現し、実際にビットコインネットワークにおいて10%が追加で含み損に陥った。3つの指標はすべて、約72%から60%~62%の利益率まで低下した。これらのレベルは、2018年後半、および2019-20年後半の弱気相場で見られた収益性と一致する。ただし、いずれの事例も最終的なキャピチュレーションによるフラッシュアウトイベントの前であったことに留意する必要がある。

そのため、さらなる下落リスクは依然として残っており、過去のサイクルパフォーマンスの範囲内であろう。

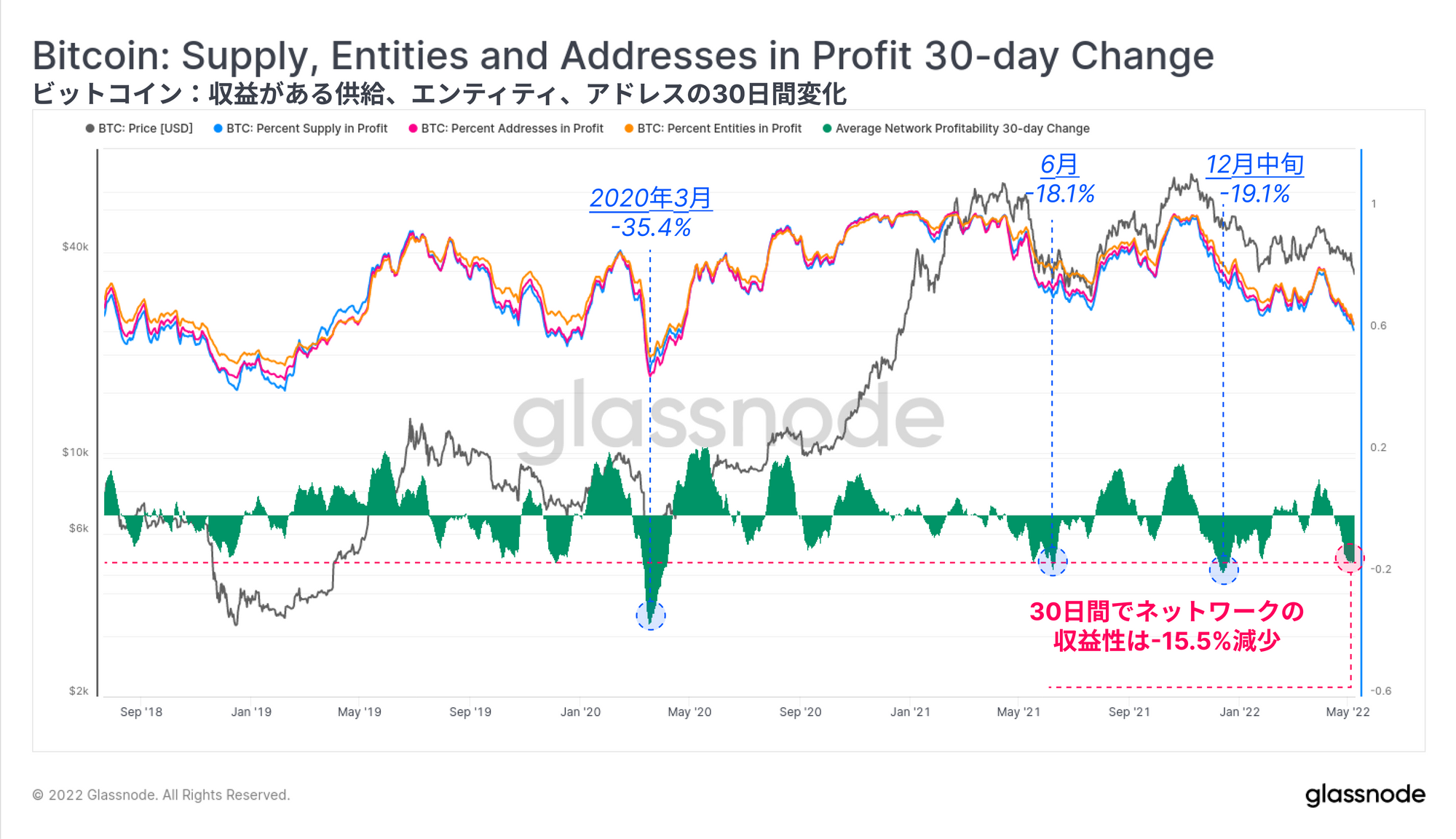

これら3つの指標は連動して動く傾向があるため、30日間の平均ネットワーク収益性の単純な変化を計算することができる。これにより、ビットコイン投資家の「金融ストレス」の変化率が分かる。この1カ月間で含み損に陥ったビットコインネットワークの割合は、平均で15.5%となっている。

この収益性の低下は、過去3年間で4番目に深刻なものである。これは、2021年7月と12月と比較すると、いずれも収益性の低下が-18.1%~-19.1%であった。2020年3月は、わずか数日間でビットコインネットワークの-35.4%が含み損に陥り、最近の歴史の中でも最も大きなものであることに変わりはない。

オンチェーンの反応

ビットコイン市場は近年ますますダイナミックになっており、総合的な分析には、オンチェーンコインの動き、取引所関連のボリューム、オフチェーン金融商品(ETF、ETPなど)、デリバティブ市場、ステーブルコインなどを見る必要が出てきている。これを踏まえた上で、これらの様々な相場における市場の反応を評価する。

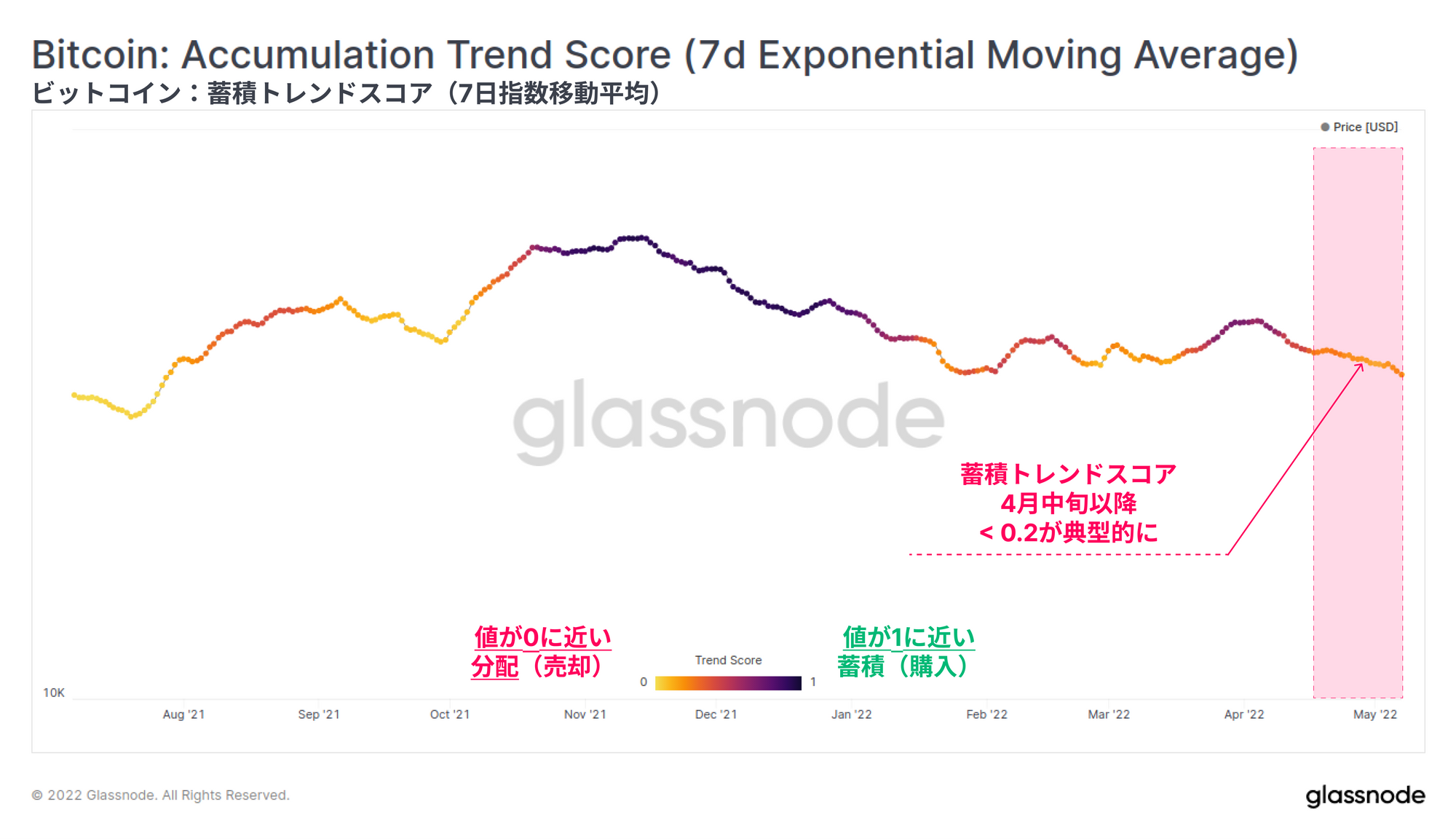

ビットコイン蓄積トレンドスコア指標は、4月中旬以降は0.2未満の値であり、著しく軟調に推移している。これは一般的に、より分配的な行為(売却行為)を示しており、蓄積も減少し、市場価格の弱含みと一致している。

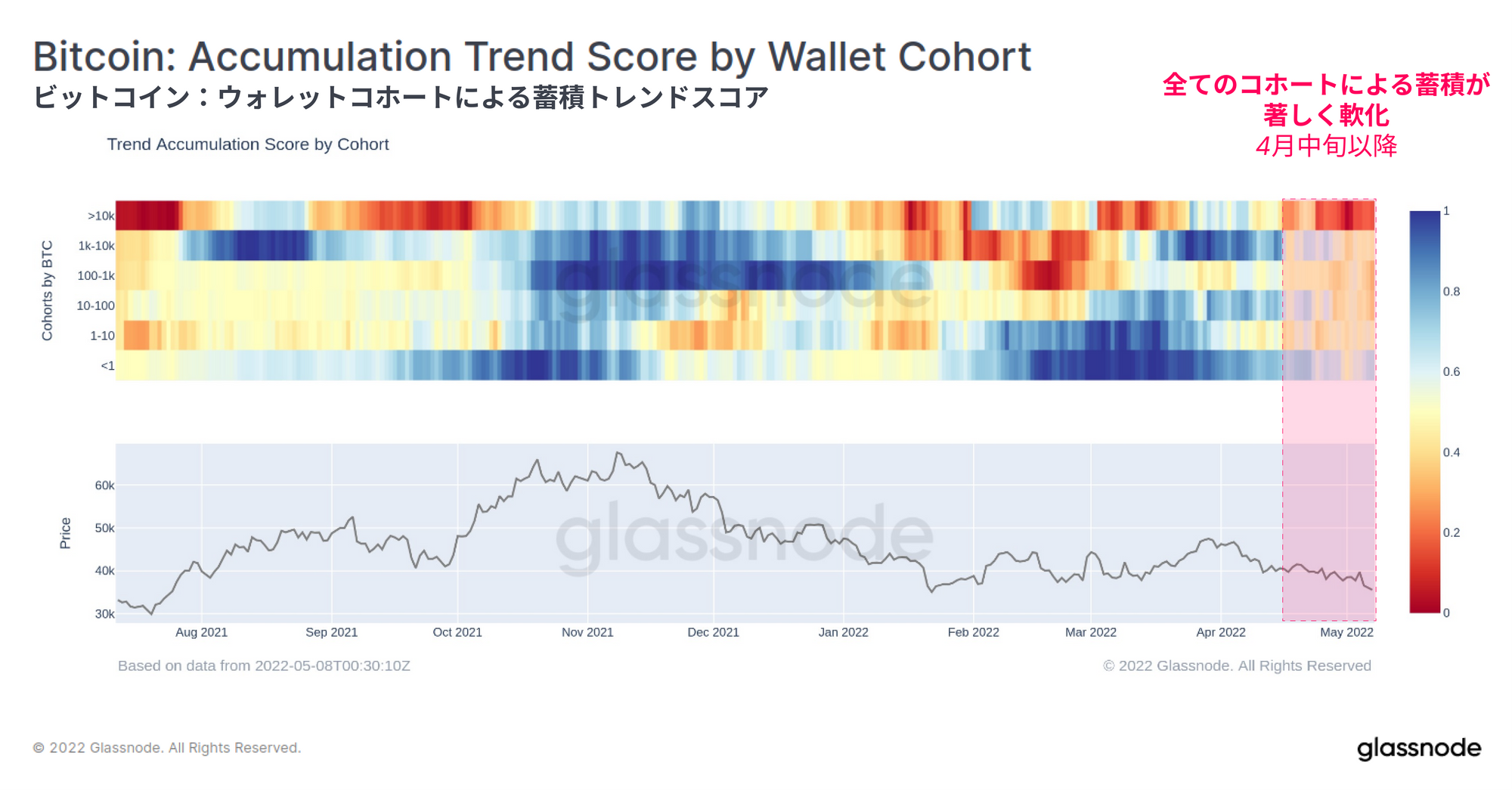

さらにこれをコホートに分けて考えてみると、エビからクジラまでのほとんどのコホートで、オンチェーンでの蓄積傾向が大幅に弱まっていることが分かる。残高が10Kを超える非常に大規模なエンティティは、大きな赤い値が出ていることで分かるように、ここ数週間は特に大きな売り手となっている。小規模投資家(< 1BTC)は最も強力な蓄積者だが、彼らの蓄積も2月と3月に比べて著しく弱くなっている。

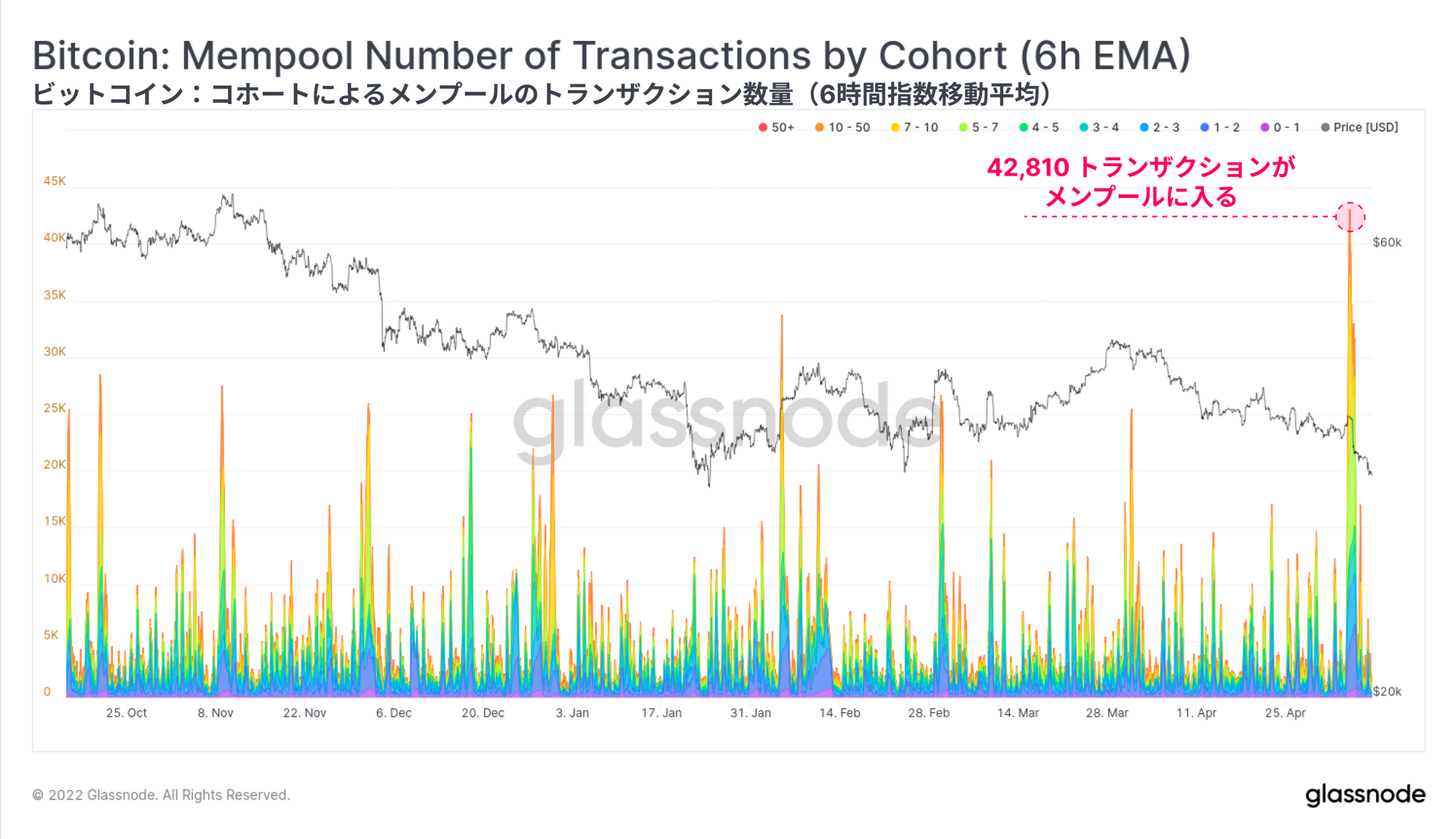

ボラティリティや市場のストレスが高い時期には、投資家がリスク回避や売却、またはマージンポジションの再担保を求めて、ビットコインメンプールに「緊急」トランザクションが流入することが一般的である。今週は市場が売り相場となるなか、ビットコインメンプールに42.8kのトランザクションが殺到したことが確認された。これは、2021年10月中旬(私たちがメンプール活動の追跡を開始した時)以来、取引活動における最も多い流入である。

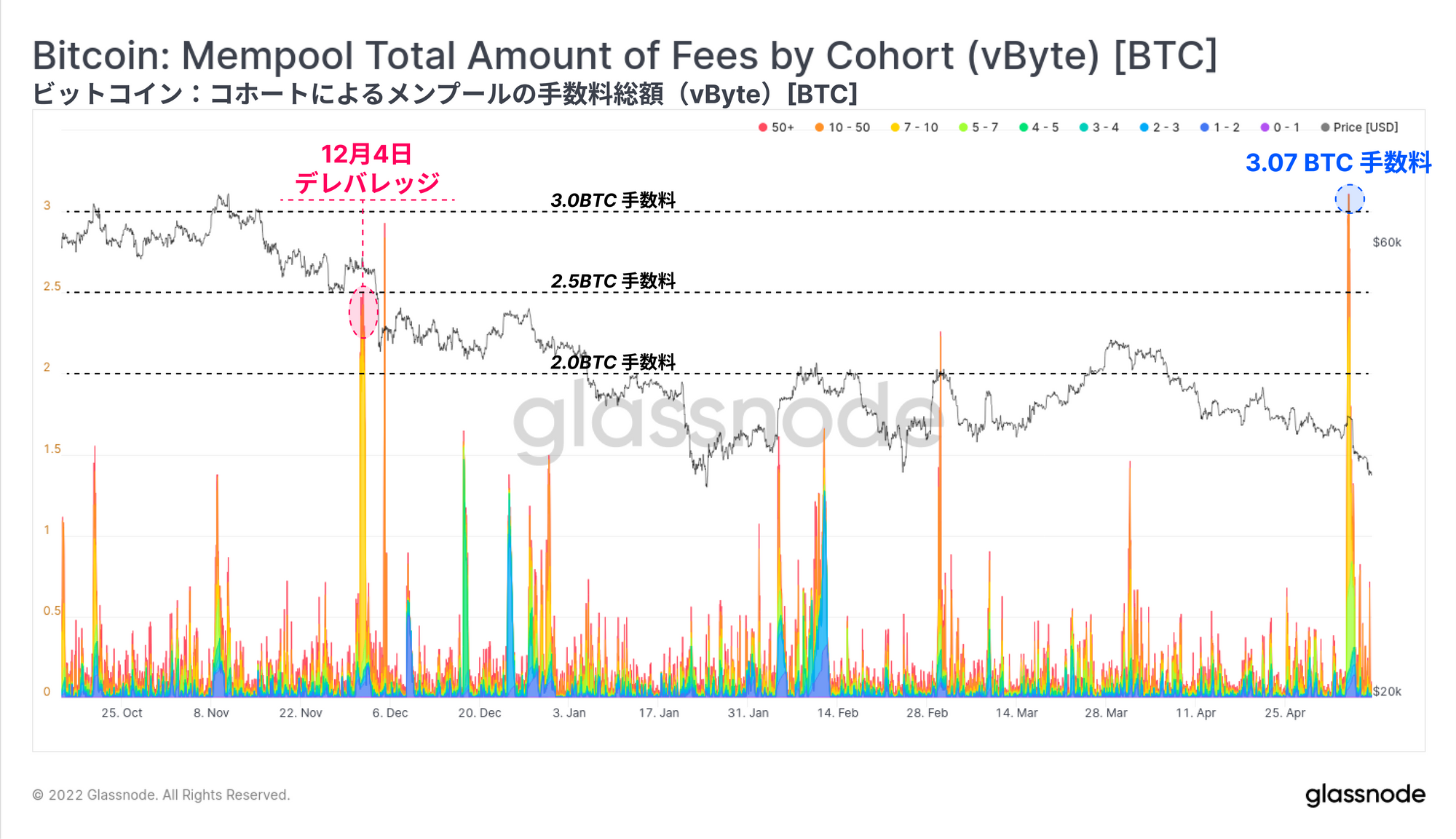

また、支払われたすべてのオンチェーン取引手数料の合計値が3.07BTCに達したことから、関連するこれらの取引には高い緊急性があったことがわかる。これは、12月4日のデレバレッジイベントの際、1日で市場が-34.5%下落した時(2021年第49週で取り上げた)よりも高く、また、これまでのデータセットの中で最高値となっている。

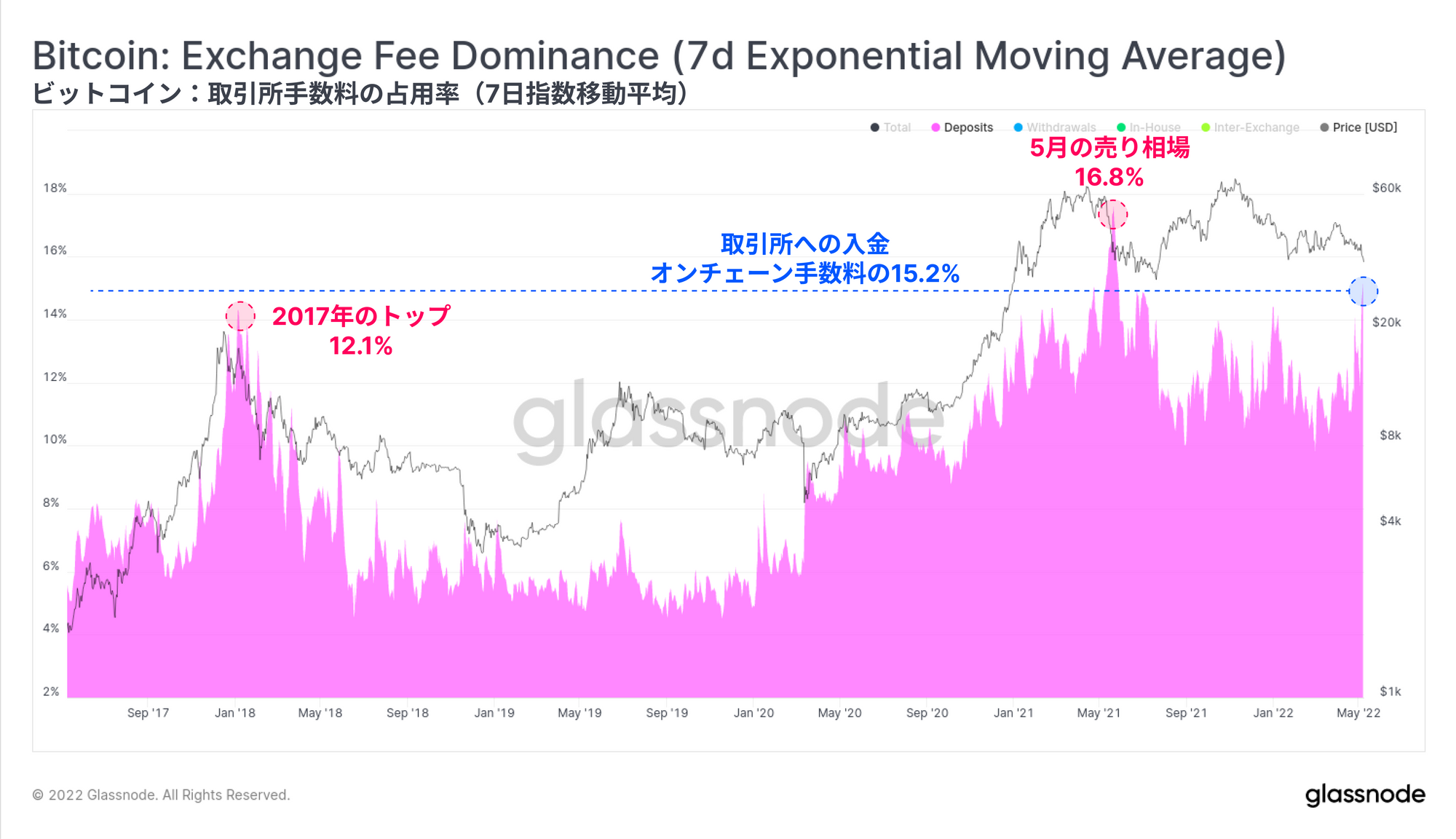

また、取引所への入金に関連するオンチェーン取引手数料の優位性でも緊急性が示されており、史上2番目の高値に達した。ビットコイン投資家が市場のボラティリティに反応して、リスクの軽減、売却、および/または証拠金の追加を求めていたことをさらに裏付ける。

支払われた全オンチェーン取引手数料の15.2%が取引所への流入取引に関連しており、これは2017年の強気相場のトップ時点(12.1%)よりも高く、2021年5月の売り相場(16.8%)にのみ抜かれている。

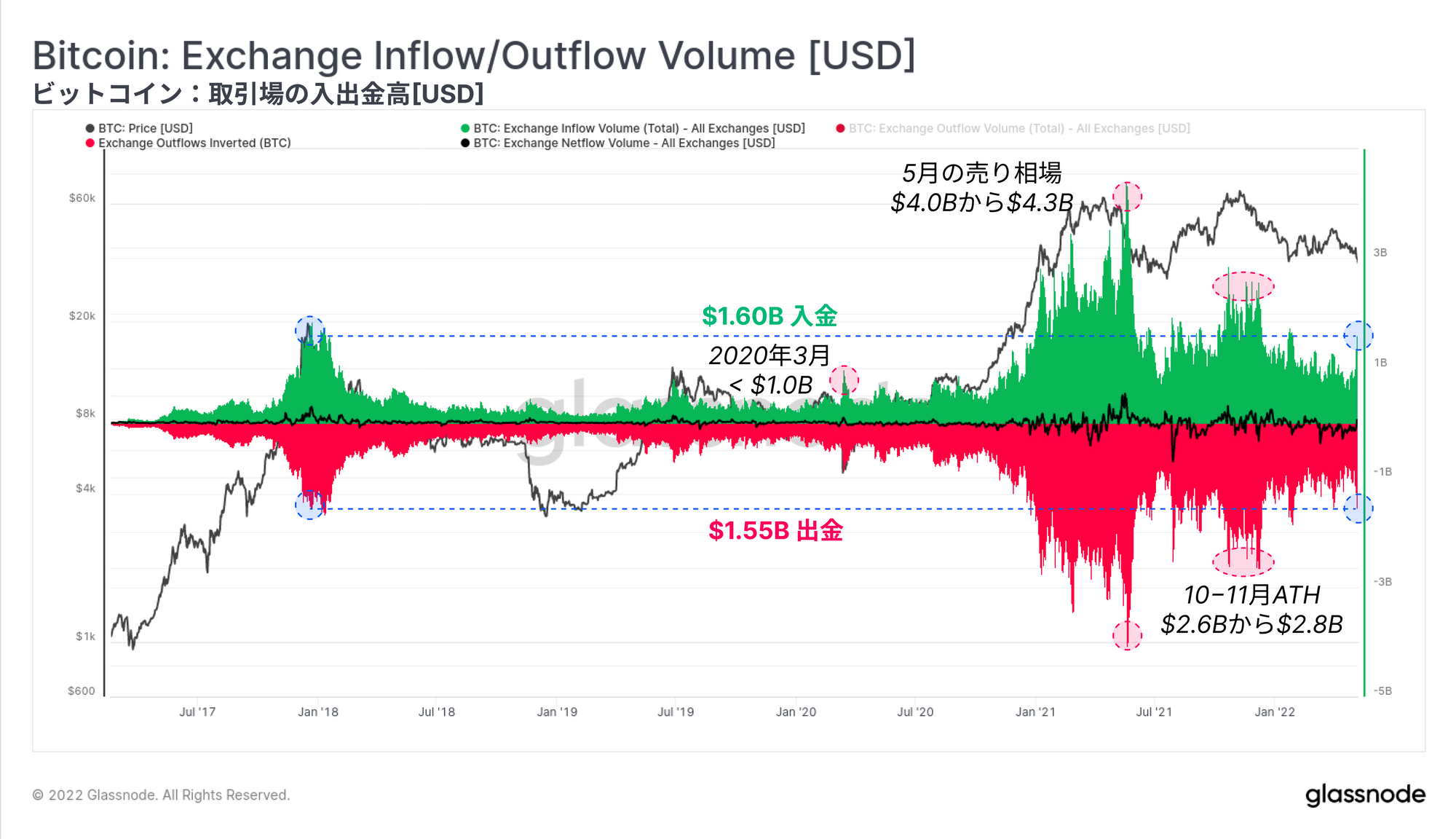

どのような日でも、大量のBTCが取引所に流入し、また取引所から流出している。7億5000万ドル(流入出合計15億ドル以上)を大きく超える取引所フローは、2021-22年の市場サイクルにおいて典型的な下限となっている。

今週の売り相場では、31億5000万ドルを超える金額が取引所に出入りし、16億ドル(50.8%)を占める純流入に偏った。これは、昨年10-11月に市場が史上最高値を記録して以来、取引所関連のボリュームにおけるピークである。また、2017年の強気相場のピーク時の流入出水準に匹敵する。

前回のサイクルと比較すると、最近の状況は典型的なドル建ての資金フローがビットコインネットワーク全体でどれほど大きいかを示している。

オフチェーンの反応を評価

上述の通りビットコイン市場はますますダイナミックになっており、価格変動の要因や市場の勢い、投資家心理を確立するために、オンチェーンとオフチェーンの両方におけるダイナミクスを見ることが必要となっている。

過去2年間、数多くのスポットETF商品が市場に投入され、そのうちの3つの金融商品がカナダの取引所で取引されている。これらの金融商品への資金流入は11月以降概ね堅調に推移していたが、ここ2週間はこの傾向が大きく後退している。

7日間の変化で見ると、1週間あたり6.66万BTCがこれらの商品から流出しており、これは最近の価格の弱さに大きく反応している。

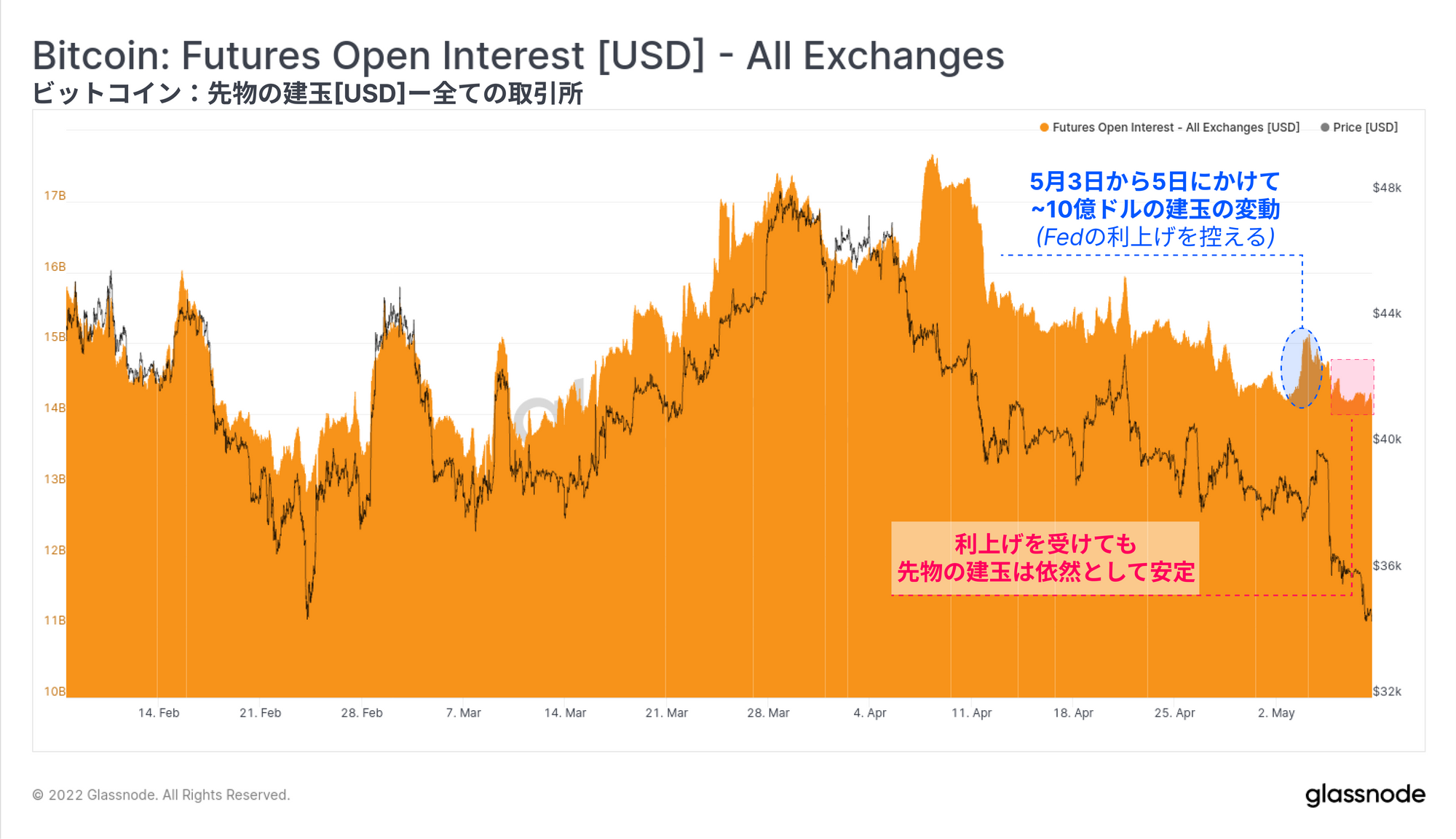

デリバティブの分野では、今週のボラティリティの大きさを考えると、先物建玉は比較的静かなものだった。FRB(連邦準備制度理事会)の利上げ発表までの数日間で、およそ10億ドルの建玉がビットコイン先物市場に流入した。

しかしながら、多くのレバレッジ建玉はすぐに決済され、木曜日の売り相場の後に、実際に建玉の合計は安定し、約143億ドルで維持された。

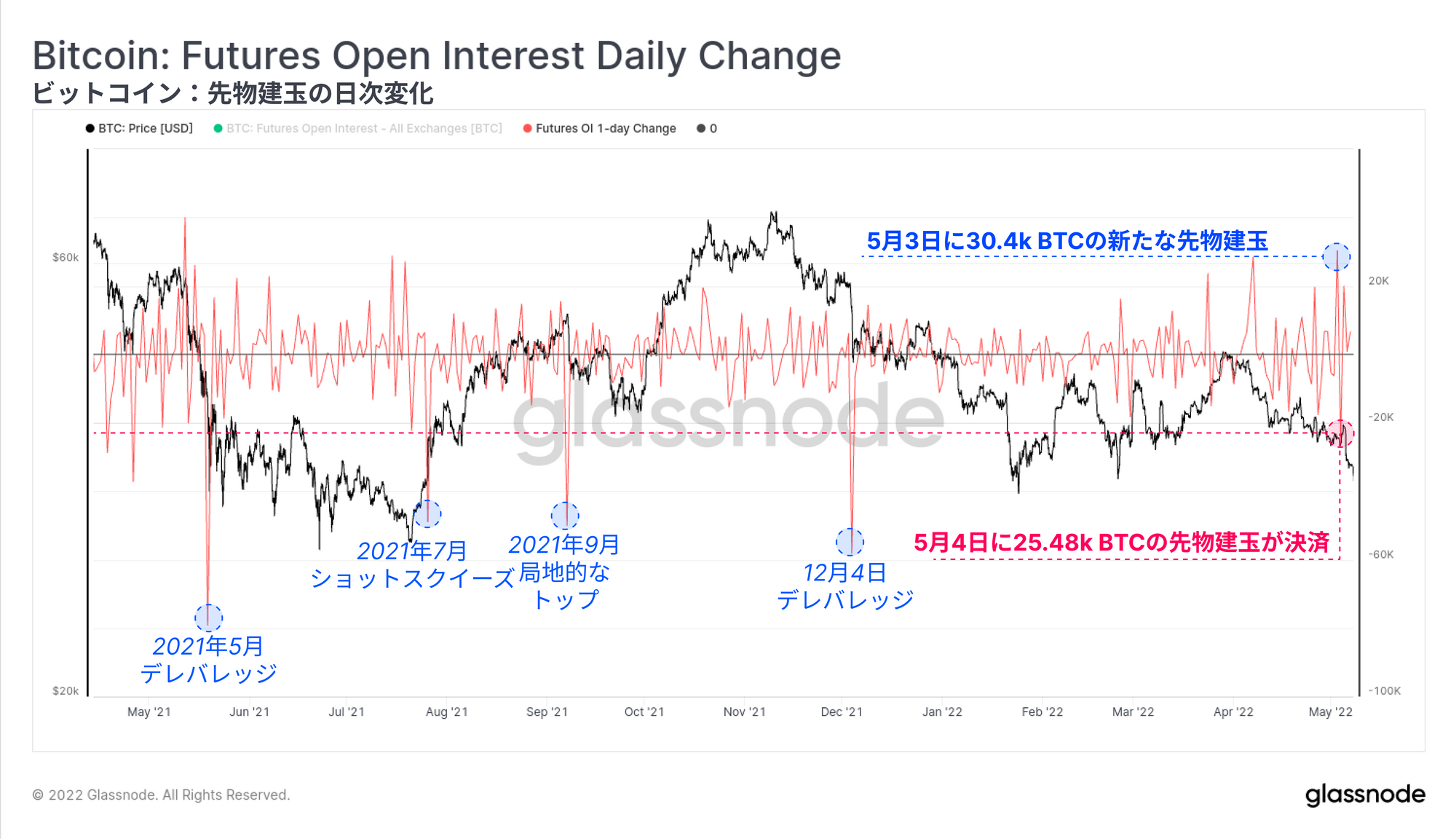

FRB(連邦準備制度理事会)の発表に至るまでの最初の波状行為は、先物建玉の1日の変化で見える。5月3日に建玉は合計30.4kBTC増加し、翌日には25.48kBTCが決済された。

これらの値は、自明ではないものの、過去12ヶ月間における主要なデレバレッジイベントと比較すると、相対的に小さい値であることに変わりはない。そのため、過度の先物レバレッジが今週の値動きの中心的な原動力であった可能性は低いと思われる。

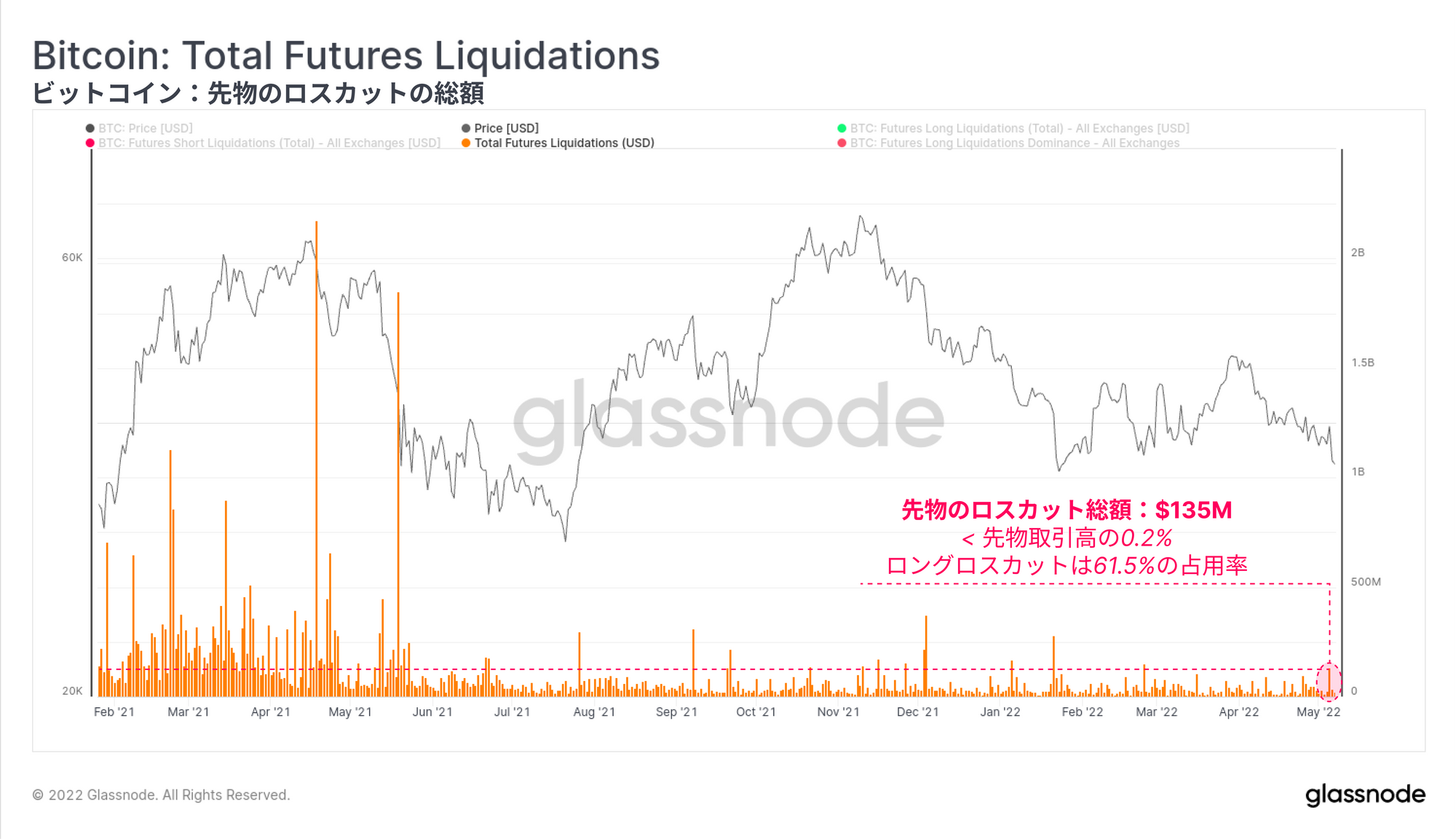

先物市場で発生したロスカットの総額を見れば、この評価に対してさらに確信を持つことができる。一般的に、先物市場のデレバレッジイベントでは、ロスカットによって強制決済されるポジションが相対的に多くなることが予想される。

しかしながら、今週は売り相場のピークで、最大$135Mの先物ポジションがロスカットされた。これは、取引された先物取引量の0.2%未満に相当する。予想通り、ロング・ポジションが最も大きなダメージを受け、ロスカットされたポジションの61.5%を占めていた。全体として、最近における値動きの弱さの要因の多くは、先物主導のレバレッジ解消というよりも、投資家心理の悪化や資金流出、リスク回避に起因しているようだ。

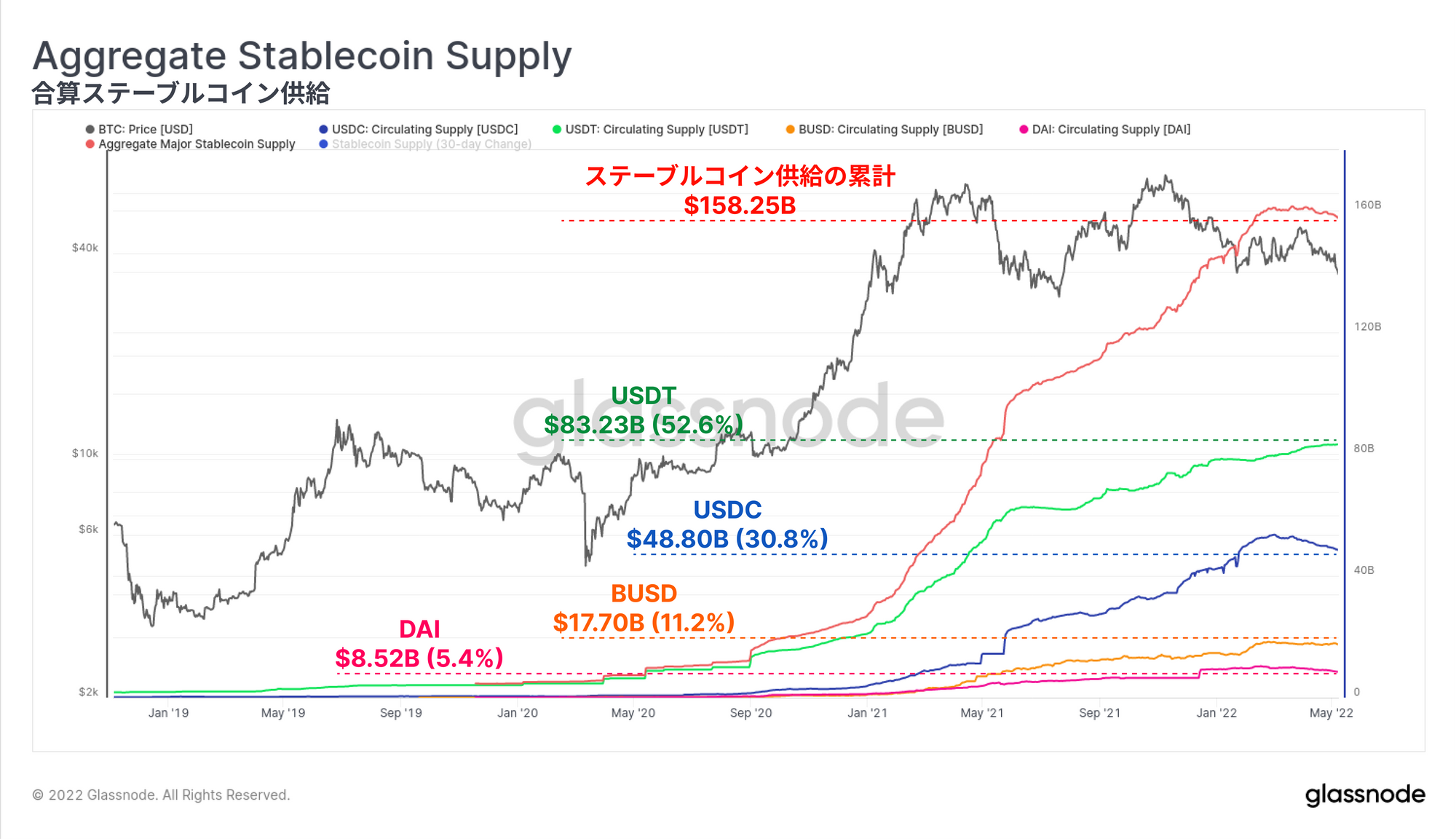

最後に、市場への資本流入の指標として、ステーブルコイン市場に注目する。ステーブルコインはここ数年、業界で爆発的な成長を遂げた主要分野の一つであり、資金の流入と流出における主要な手段となっている。

2020年3月の売り相場以降、主要なステーブルコイン(USDT、USDC、BUSD、DAI)の供給総額は5.33Bドルから158.25Bドル超まで増加した。これは、わずか2年余りで2,866%という驚異的な成長である。USDTは主要供給量の52.6%を占め、USDCが30.8%の占有率で第二位となっている。

しかしながら、4月に入ってから、ステーブルコインの総供給量は頭打ちとなり、現在$3.285Bの収縮となっている。これは、供給量のATHである$161.53Bから完全に剥落したことになる。ステーブルコインからの償還(USDに出金)の大部分は、3月の初めから$4.77B減少しているUSDCによってもたらされている。一方、USDTは供給量の拡大が続いており、同期間に$2.5B増加している。

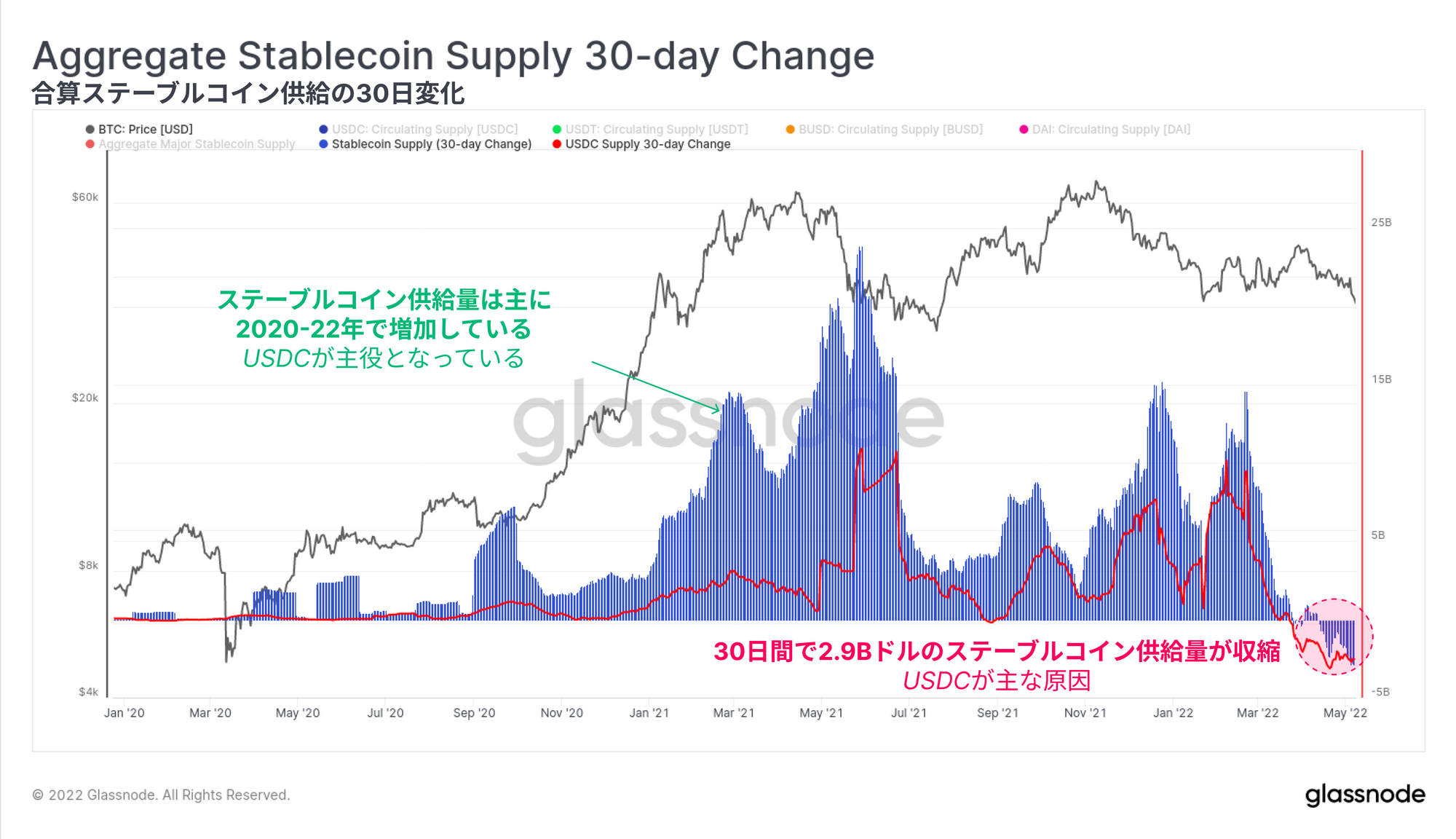

下図は、ステーブルコインの総供給量における30日変化(青色)とUSDCの貢献度(赤色)を並べたものである。

特に2021年5月以降、USDCがステーブルコインの総供給量の増加に大きく貢献していることがわかる。また、最近のステーブルコインの供給量の縮小は、総供給量から1ヶ月あたり-29億ドルの縮小ペースを記録しており、珍しい出来事である。USDCは償還されている主要なステーブルコイン資産であり、暗号資産業界全体からある程度の純資金流出が発生していることを示す。

全体として、この分野には純然たる弱さのシグナルが多数あり、現時点では、その多くはリスクオフのセンチメントが市場における中心的な位置づけであることを示している。

サマリーと結論

ビットコイン市場が成熟し、より多くの機関投資家が参入するにつれ、市場がマクロ経済によるショックと金融引き締めに反応することがますます明らかになってきた。FRB(連邦準備制度理事会)の追加利上げの発表に対して、世界の市場は不安定な反応を示しており、これは予想されたことではあるものの、市場全体の流動性がますます逼迫していることを裏付けている。

今週は市場の全体像を把握するため、オンチェーンとオフチェーンの両方における反応を評価した。ほぼすべてのセクターで総体的な弱さが見られるが、これはデリバティブ主導のデレバレッジというよりも、投資家心理の悪化やリスクオフ志向が主因であるように思われる。さらに、ステーブルコインの供給量、特にUSDCが大幅に減少していることから、この分野から資本の純流出が進行中であることが示唆される。これは、実現可能な利回りが2~3%に圧縮されるにつれて、デリバティブ市場から資金が純流出しているという最近の観測を裏付ける。

ビットコインは依然として、広範な経済情勢と高い相関関係にあり、少なくとも当面の間は残念ながら前途多難であることを示唆している。

製品アップデート

製品の更新、改善、指標やデータの手動更新は、すべて変更履歴に記録されているので、ご参照ください。

・オプション25Delta Skew Suiteをリリースした。

・エンティティー調整後URPD(Entity-adjusted URPD)をリリースした。

・crypto.comをサポート取引所リストに追加した。

・機能リリース:ワークベンチ・チャートがダッシュボードで利用可能になり、すべてのダッシュボードが完全なデータ履歴をサポートした。

・Uncharted Newsletter Edition #14 をリリースした。