Apalancamiento Extremo en Suelos Extremos

Con los indicadores del blockchain estableciendo condiciones consideradamente sobrevendidas, los mercados de Futuros de Bitcoin alcanzan máximos históricos, aumentando las probabilidades de la llegada de cierta volatilidad, con inclinación hacia una estrangulación de las posiciones en corto.

Los inversores de Bitcoin se han encontrado con seis velas rojas consecutivas en la temporalidad diaria, que han venido acompañadas de mayores desplomes en los mercados globales por las crecientes preocupaciones acerca de las radicales políticas de la Reserva Federal. Tras la publicación a comienzos de semana de las actas de la reunión mantenida por el Comité Federal de Mercados Abiertos en diciembre, los mercados reaccionaron a los apuntes sobre la acelerada implementación de los recortes, la escalada de los tipos de interés, y una restricción potencial de las inyecciones de liquidez a fin de darle un respiro al estado de cuentas del banco central.

Después de inaugurar la semana en los 47.875$, Bitcoin lideró los desplomes globales, llegando a alcanzar un -15% desde la apertura del año. Desde ahí despedía la primera semana completa del 2022 cerrando en los 40.672$, dejando a los inversores más alcistas en un segundo plano en el arranque de este nuevo año. En el informe de esta semana, vamos a desvelar ciertos factores que hay detrás de esta reacción que han tenido los participantes del mercado, incluyendo:

- El ambiente de gasto en el blockchain por parte de las monedas más antiguas,

- Los crecientes niveles de Contratos en Abierto de los mercados de futuros,

- El potencial que se está desarrollando para que se produzca en breve un estrangulamiento de posiciones en corto, ya que con las caídas de los precios la convicción bajista persigue la continuación de los desplomes.

El Informe Semanal cuenta ahora con un panel en vivo con todos los gráficos aquí presentados. Dispondremos en breve de nuestro propio Vídeo Análisis Semanal del Blockchain dedicado para la comunidad hispanohablante, que explora en profundidad todas las métricas cubiertas en el análisis de la semana. Visita y suscríbete a nuestro canal de YouTube.

Sólo Quedan los HODLers

Al desplome del 4 de diciembre le ha seguido una fuerte realización de pérdidas a manos de aquellos que compraron cerca del máximo reciente, tal y como informamos inicialmente en nuestro boletín semanal de la semana 50. En las semanas que han transcurrido desde entonces, el comportamiento del blockchain ha sido mucho más fuertemente dominado por la clase HODLer, habiendo una actividad escasa de nuevos participantes en el mercado.

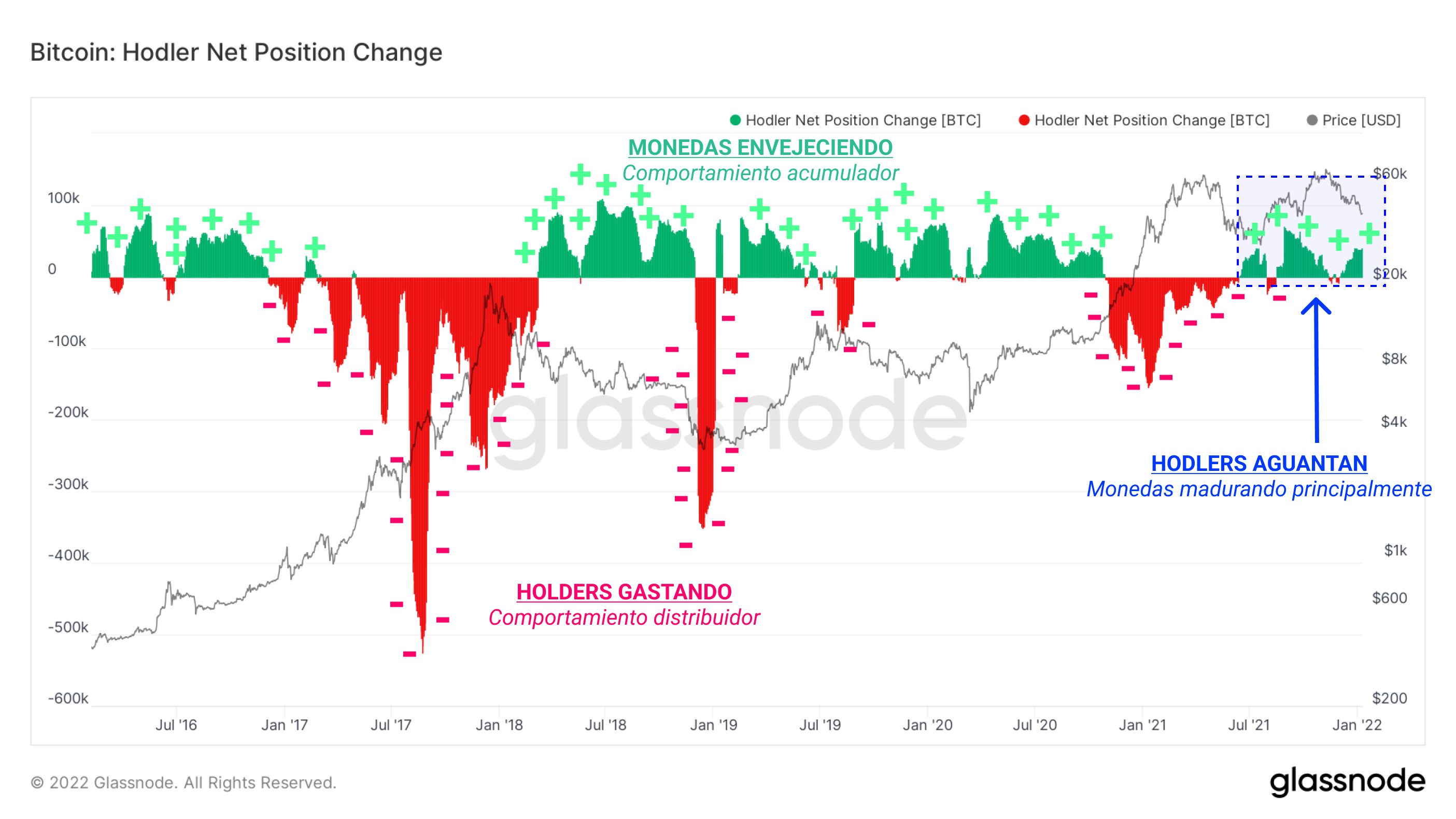

Una de las maneras de identificar esta dinámica es mediante el Cambio Neto en la Posición de los Inversores a Largo Plazo, que es el cambio en la maduración monetaria calculado en base a los últimos 30 días. A medida que las unidades de BTC envejecen y maduran en las carteras de sus inversores, van acumulando Días Monetarios, los cuales son ‘destruidos’ en el momento que son gastadas y nos ayudan así a producir varias métricas de su esperanza de vida.

- Valores positivos (verde) significan que las monedas están envejeciendo y madurando a un ritmo más acelerado de al que se gastan. Esto es una condición típica de los mercados bajistas cuando el interés minorista está ausente, mientras que se lleva a cabo una acumulación a largo plazo por parte de los jugadores con mayor convicción.

- Valores negativos (rojo) suceden cuando hay un elevado ritmo de gasto, particularmente de monedas antiguas, y este supera el comportamiento de acumulación presente. Es algo frecuentemente observable en los máximos de los mercados alcistas y en momentos de absoluta capitulación, instancias en las que las manos más antiguas del mercado son más propensas a renunciar a sus activos.

Tras un breve periodo de gasto neto después del máximo que imprimimos a comienzos de noviembre, la maduración vuelve ahora a coger el relevo mientras se prolongan los declives en el precio. Relata una tendencia que vemos típicamente cuando los minoristas/turistas ya han abandonado el mercado, quedando en el tablero únicamente los inversores a largo plazo, y cuando generalmente reinan las expectativas de una continuación bajista en la acción de precio.

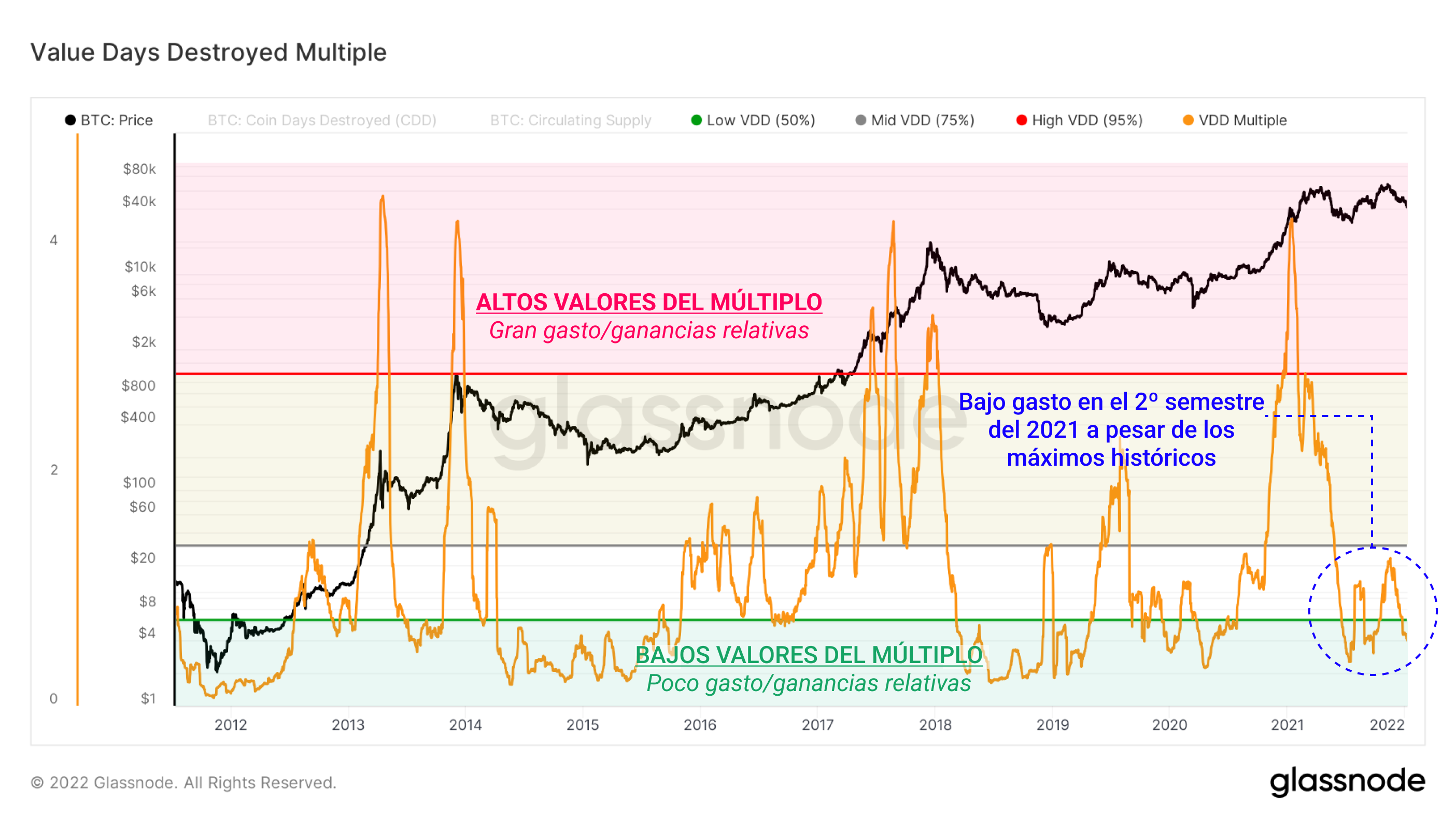

Otro método para medir la velocidad de gasto es el Múltiplo de los Días Destruidos, que compara la suma mensual de la destrucción monetaria con la media anual.

- Altos valores del múltiplo significan que hay un elevando comportamiento de distribución monetaria relativo al año anterior. Históricamente ha marcado periodos con picos de liquidez en el mercado, grandes rotaciones en la oferta, y subidas en los precios.

- Bajos valores del múltiplo ilustran un mercado tranquilo de predominancia HODLer con muy poca destrucción monetaria relativa. Son instancias que pueden estarse dibujando durante largos periodos de tiempo y con frecuencia señalan mínimos cíclicos.

Si nos fijamos en la actividad desde la perspectiva del Múltiplo de Días Destruidos, vemos que las carreras alcistas de octubre y noviembre nos dejaron niveles muy atenuados de gasto comparado con la media a largo plazo. Esto está de alguna manera influenciado por los altísimos valores históricos alcanzados a principios del pasado año 2021, pero aún así demuestra que los valores de gasto que se han dado en el reciente máximo histórico son relativamente bajos.

De nuevo ofrece una imagen de un mercado dominado por los HODLers, y de bajísimo interés minorista relativo.

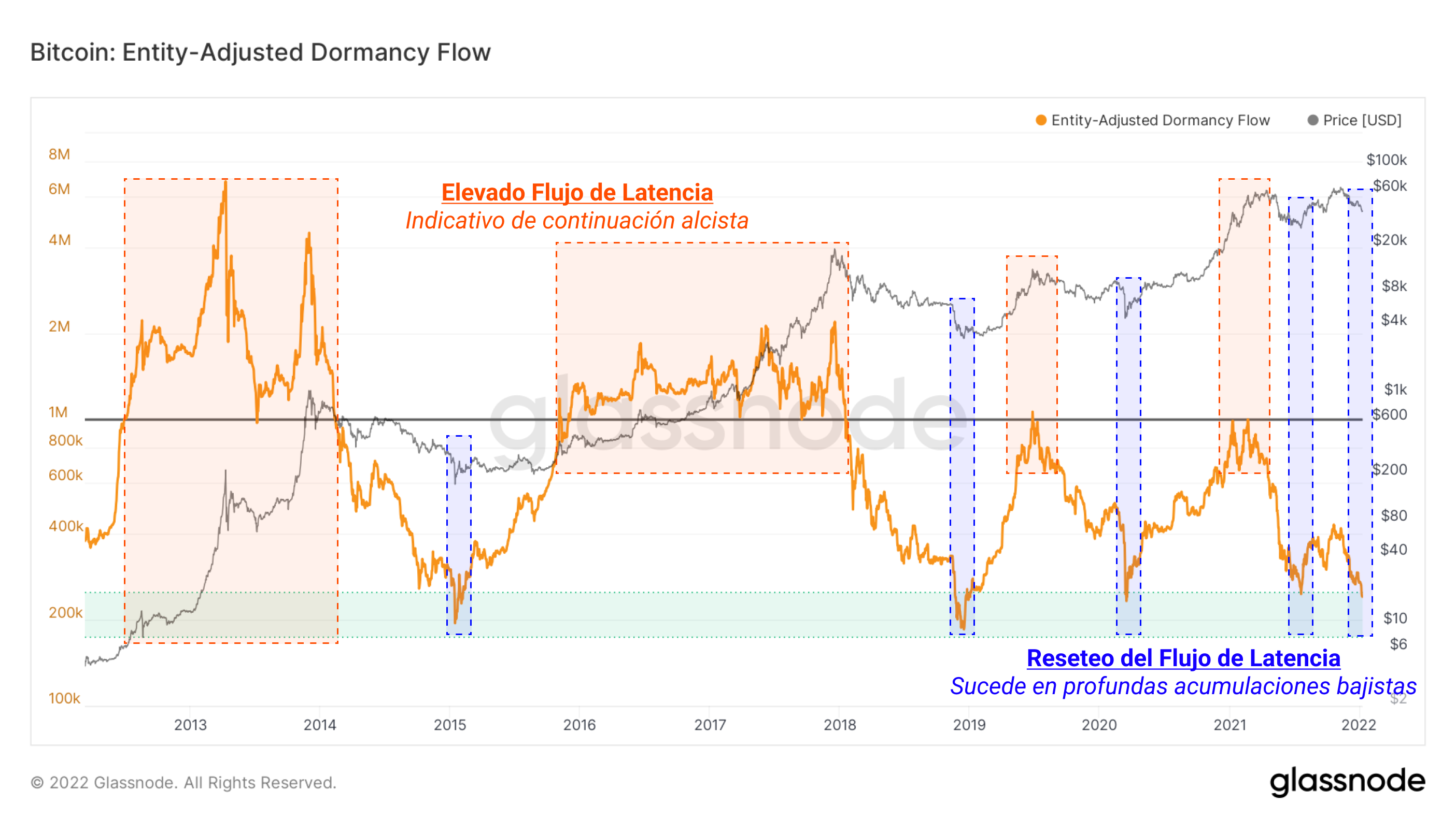

Para completar nuestra evaluación del comportamiento de gasto usaremos el Flujo de Latencia Ajustado por Entidades, el cual compara la capitalización de mercado de Bitcoin (valorización del activo) con el valor anualizado en dólares de la Latencia monetaria (incentivo de gasto). La Latencia es la edad media (en días) de las monedas gastadas por unidad de BTC, que es similar al Gasto Medio de Esperanza de Vida por Transacción ponderado por volumen.

- Altos valores del Flujo de Latencia quieren decir que el valor del network es elevado relativo al valor en dólares de la Latencia realizada anual. La interpretación sería que el estado del mercado alcista es “saludable” (el gasto guarda consonancia con la apreciación de la demanda).

- Bajos valores del Flujo de Latencia señalan momentos en los que la capitalización de mercado está infravalorada relativa al cómputo de la suma anual de la Latencia realizada, indicando momentos en los que Bitcoin se asienta sobre un precio de alto valor inversor.

El Flujo de Latencia Ajustado por Entidades ha tocado fondo, mostrando un reseteo total de la métrica. Esta clase de eventos históricamente se imprimen en los mínimos de un ciclo, y cuando entra en confluencia con métricas como el Cambio Neto en las Posiciones de los Inversores a Largo Plazo y el Múltiplo de los Días Destruidos, juntos sugieren una alta probabilidad de haber tocado el fondo del gasto en el futuro más inmediato, salvo que haya sorpresas.

Con estas tres gráficas en sintonía, podemos principalmente identificar condiciones de mercado que típicamente sólo encontramos en los estadios finales de una macro tendencia bajista, generalmente en torno a eventos de tipo capitulativo. Queda por verse si habrá más caídas dolorosas, tal vez en respuesta a los macro baches monetarios, o si por otro lado ya se ha afligido la mayoría del daño y le ha llegado el turno a la recuperación.

Los Contratos en Abierto Imprimen Nuevos Máximos en los Mercados de Futuros

Mientras que la actividad del blockchain ha permanecido tranquila, el apalancamiento en el mercado de derivados de Bitcoin ha estado creciendo a un paso desmesurado. Esto demuestra la presencia de un sobredimensionado interés especulativo que emplea la acción de precio de Bitcoin como epicentro para las apuestas, en lugar del emplear la relativamente poco entusiasta demanda que hay por Bitcoin en los mercados spot.

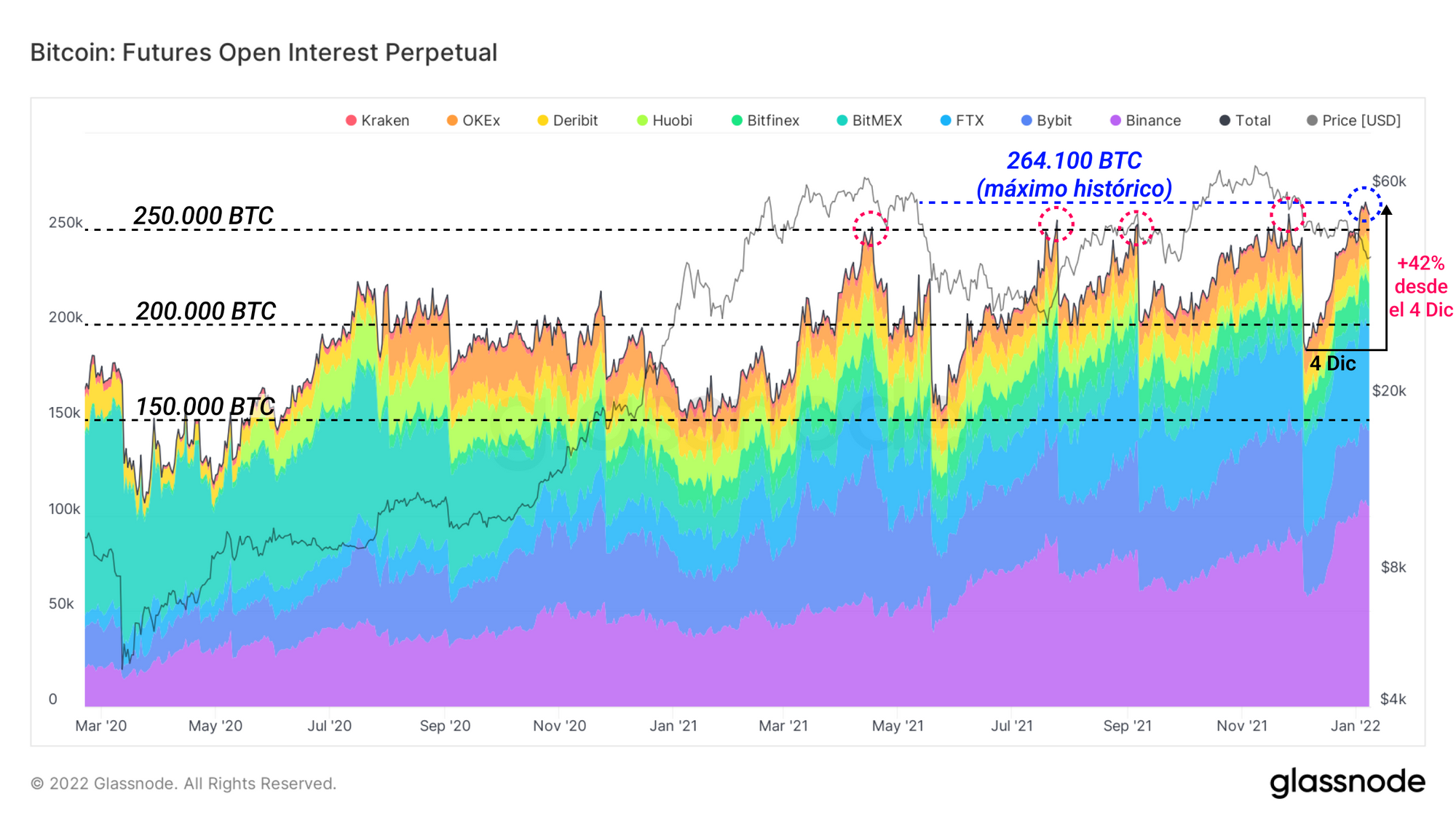

A la cabeza de nuestra evaluación de los mercados de derivados situamos al crecimiento de los Contratos en Abierto de los Futuros Perpetuos, el cual corresponde a la suma de todos los contratos vigentes en el mercado de contratos continuos. Representado aquí en términos de BTC, los Contratos en Abierto de los Futuros han alcanzado un nuevo máximo histórico de 264.000 BTC ante los recientes declives del precio, creciendo en un +42% desde el 4 de diciembre y sobrepasando el máximo anterior de 258.000 BTC que se estableció anteriormente el 26 de noviembre.

Bajo el entendimiento del principio inherente de que las caídas de los precios van a cerrar las posiciones de los traders que apuestan en largo, el crecimiento de los Contratos en Abierto que vemos en los días recientes apunta a que los traders apostados en corto aumentan escalonadamente sus envites según se va extendiendo la debilidad en la estructura de mercado.

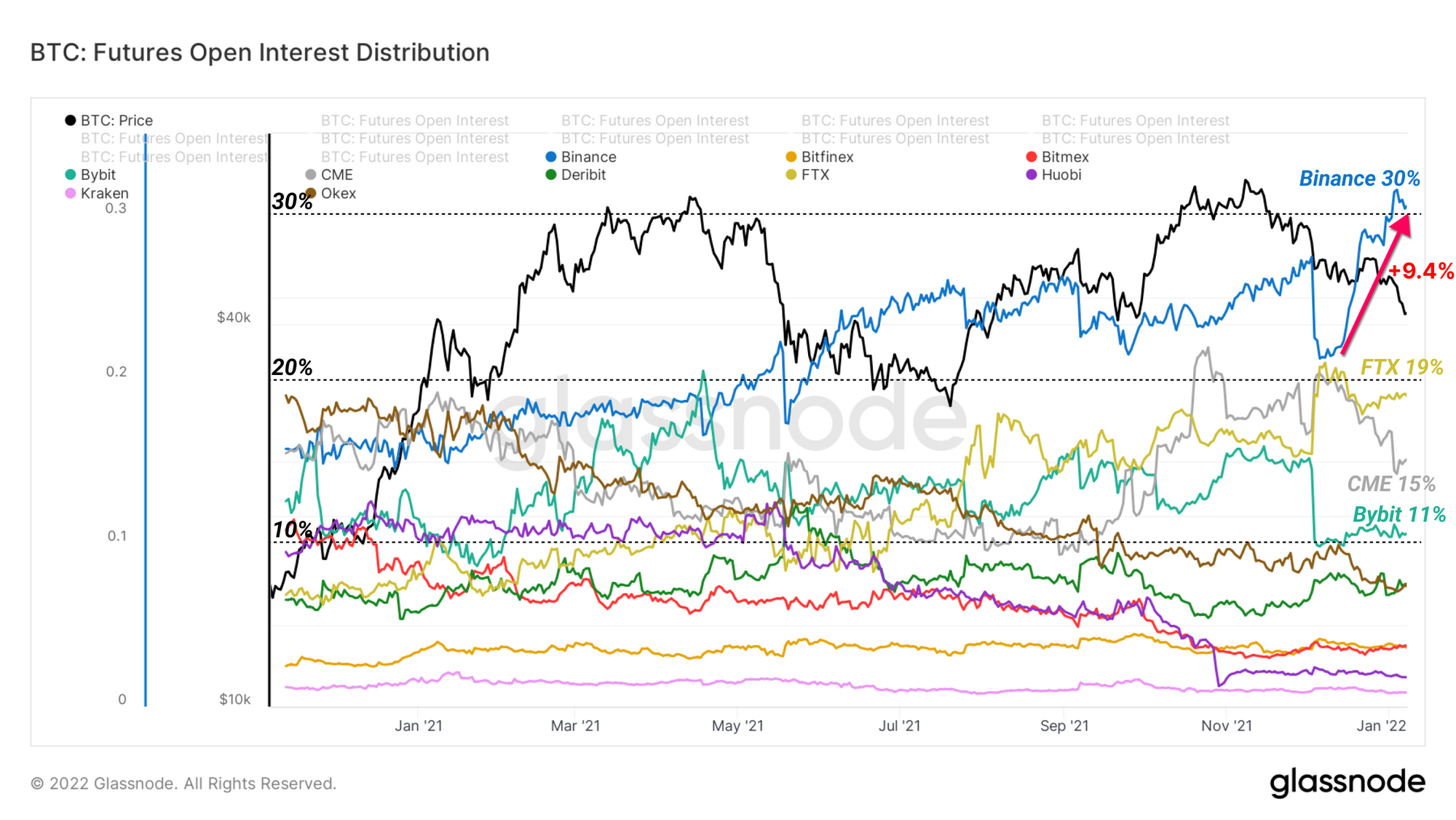

Liderando el rápido crecimiento especulativo en el mercado de futuros están los usuarios de Binance, de lejos y por mucho, el exchange más grande en tamaño y volumen. Desde mayo del 2021, Binance disfruta de contar con la participación más sustancial de Contratos en Abierto de los Futuros de entre todos los exchanges, experimentando un incremento considerable de su participación de mercado a lo largo de las semanas recientes. Desde la dramática purga que aconteció el 4 de diciembre, Binance ha absorbido nada menos que el 9,4% del los Contratos en Abierto de Bitcoin, y ahora es la fuerza predominante ocupando un 30% del mercado.

El segundo exchange más grande del mercado en base a los Contratos en Abierto es FTX con un 19%, sobrepasando al Exchange Mercantil de Chicago (CME). La dominancia de mercado de CME experimentó un salto el pasado mes de octubre tras el lanzamiento del ETF $BITO, pero se ubica ahora en el tercer puesto con un 15% de los Contratos en Abierto de los Futuros.

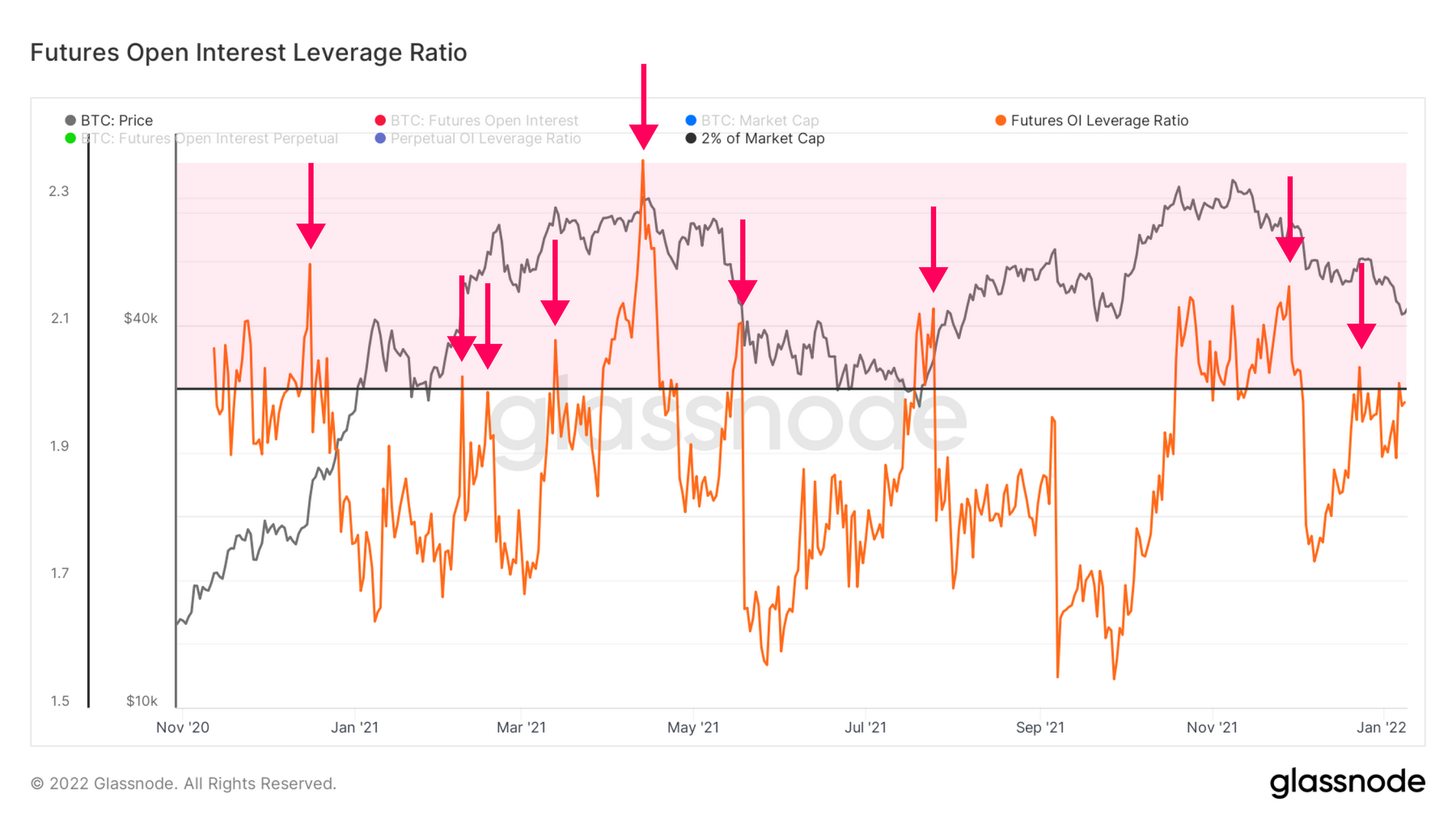

Podemos pensar en el gran salto que han dado los Contratos en Abierto de Futuros de otra manera: representándolo como un ratio del apalancamiento contra la Capitalización de Mercado. Habitualmente, los periodos en que los Contratos en Abierto de los Futuros exceden >=2% de la Capitalización de Mercado duran muy poco, y suelen terminar con una dramática purga de margen.

Los eventos de des-apalancamiento pueden suceder en cualquier dirección, y en ocasiones se han disparado a pesar de encontrarnos con un ratio del apalancamiento de los Contratos en Abierto por debajo del 2%, como fue el caso del 7 de septiembre cuando El Salvador oficialmente autorizó Bitcoin como moneda de curso legal. La combinación de un número elevado de Contratos en Abierto sumado a una noticia de gran repercusión sirvieron de catalizador para que se diera un volátil movimiento bajista.

Aunque, cada vez que el apalancamiento superó el 2% en cualquier momento del año pasado terminó con una rápida liquidación de contratos. En estos momentos, el Ratio del Apalancamiento de los Contratos en Abierto de los Futuros está en un 1,98% por lo que existe un riesgo considerable de que veamos la llegada de una gran volatilidad a corto plazo.

Estrangulamiento de Posiciones en Corto en un Futuro Cercano?

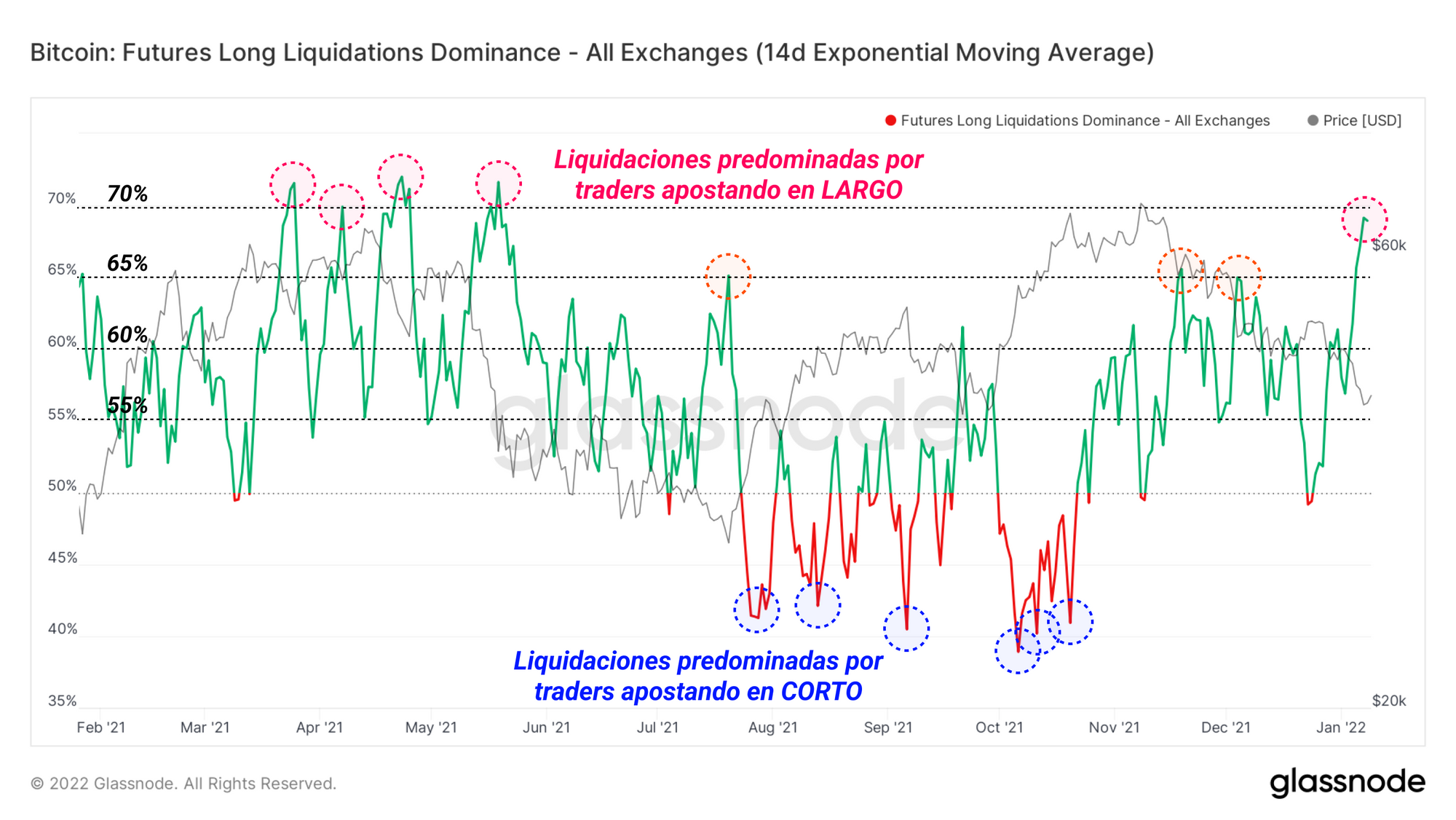

Un subproducto de las caídas consistentes en el precio son las liquidaciones de aquellos traders que tratan de posicionarse en largo abusando de su confianza como si tratasen de atrapar un cuchillo al vuelo. Una gran manera de observar la tendencia de liquidaciones es mediante el oscilador de la dominancia entre las posiciones en largo y las posiciones en corto.

Desde el mes de noviembre, los futuros de Bitcoin se hayan en un régimen en el que predominan en dominancia las liquidaciones de posiciones en largo, en las que los traders que lanzan sus apuestas con la mentalidad ciega de que el precio tiene que subir, terminan consistentemente en el bando perdedor. Recientemente estos valores han alcanzado un nuevo máximo local del 69%, la mayor cifra desde el desplome de mayo del 2021.

Cuando tenemos en consideración esta afirmación junto con el hecho antes mencionado del crecimiento de los Contratos en Abierto mientras los precios se sumergen, la probabilidad de un cambio de tendencia aumenta. Los traders posicionados en corto, los cuales aún no han rendido cuentas por asumir cada vez más y más riesgo, pueden ser los próximos candidatos para un estrangulamiento en el futuro más inmediato.

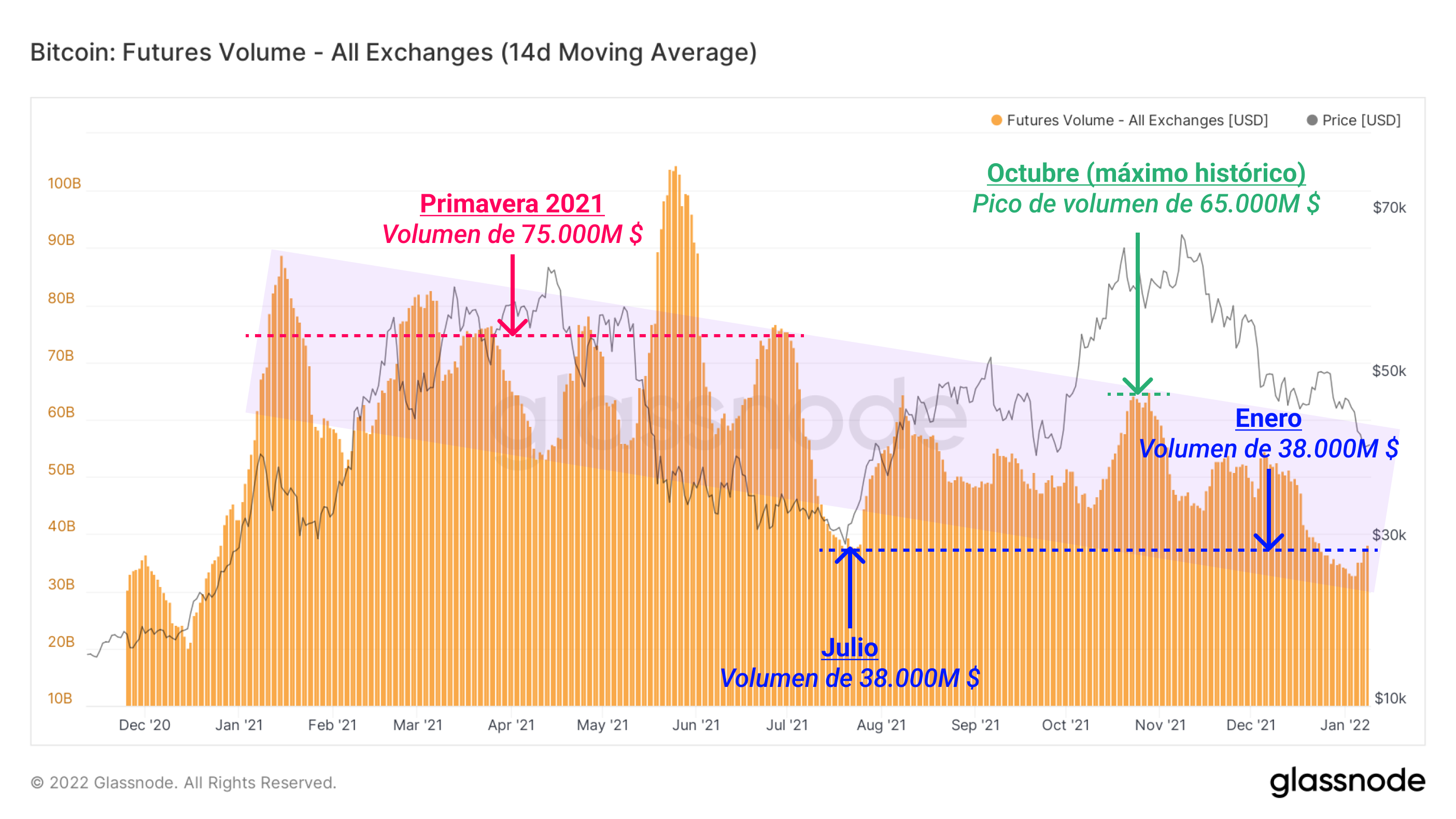

Mientras el volumen de contratos en abierto de los futuros crece hacia nuevos máximos, la suma diaria total del volumen operado en futuros ha ido avanzando en la dirección opuesta. Los grandes movimientos en el precio tienen como resultado que los contratos cambien de manos y salten los stop losses. Cuando la acción de precio lateraliza, los traders se libran de tener que cerrar sus posiciones, lo que permite que los volúmenes decaigan en periodos de consolidación a pesar de que el número de contratos en abierto se mantenga elevado.

El Volumen de Futuros vivió su apogeo durante la primera mitad del 2021, época en la que las operaciones diarias excedían los 75.000M $/día durante semanas seguidas. Después del gran desplome que hubo en el mercado del 50% hacia el mes de julio, la carrera de octubre que nos propulsó hasta nuevos máximos históricos vino respaldada por un volumen de cerca de 65.000M $/día.

En nuestro entorno actual sin embargo, la media de 14 días del Volumen operado a diario en Futuros está alrededor de los 38.000M $, el mismo nivel al que nos encontrábamos mientras rondábamos los mínimos del mes de julio. Unos niveles bajos de volumen operado pueden generar situaciones de reducida profundidad de mercado, a la par que limitan las resistencias que juegan en contra de rápidos movimientos de precio. Si llega a suceder un evento de des-apalancamiento en las fechas que siguen, dentro de este entorno de escasa liquidez, la magnitud del recorrido del precio puede perfectamente verse enormemente amplificada.

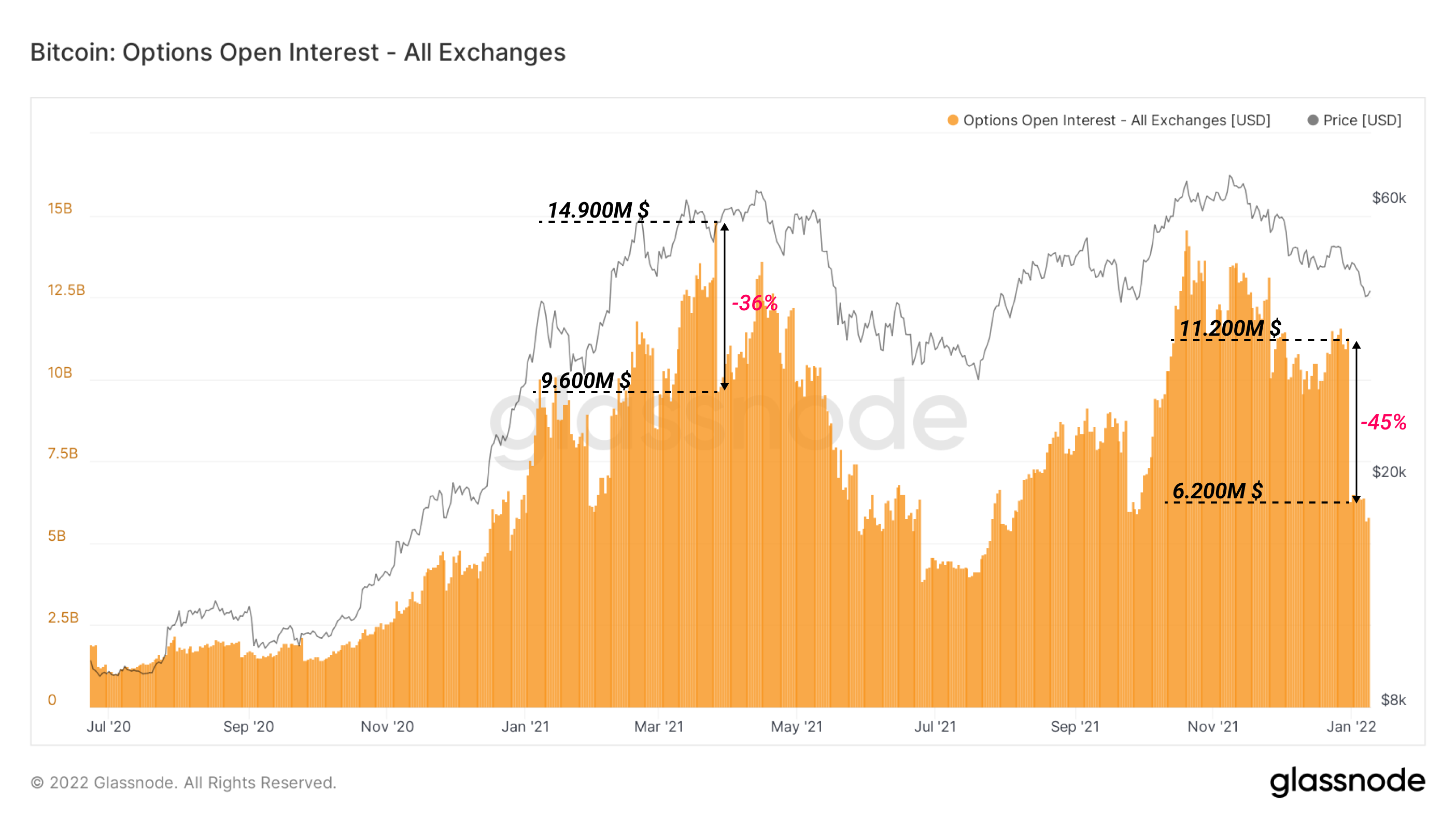

Para concluir nuestra ojeada a los mercados de derivados nos fijamos en los Contratos en Abierto de las Opciones. Con la llegada del mes de diciembre, todas las miradas se posaron sobre la enorme reducción del 31 de diciembre a final de año, lo que ocurría después de meses creciendo en un orden de más de 11.000M $ en contratos. Muchos de estos contratos eran de ascendencia alcista, con un particular énfasis en que Bitcoin excedería los 100.000$.

Para el 1 de enero, los Contratos en Abierto de las Opciones habían caído hasta los 6.200M $ desde un valor el día anterior de 11.200M $, un recorte del -45% (5.000M $). La reducción de final de año fue la más pronunciada de todo el 2021 en porcentaje de cierres, pero sólo alcanzó a ser la segunda en términos de dólares. La que se produjo en marzo alcanzó un récord de 5.300M $ que se cerraron en el momento de su expiración, una reducción del -36%.

En resumen, la estructura de mercado actual de Bitcoin puede describirse fielmente como:

- Leve demanda en spot, con la mayoría de métricas del blockchain describiendo cómo predomina la acumulación a largo plazo, típica de los mercados bajistas que se caracterizan por el escaso interés minorista/turista.

- El apalancamiento del mercado de derivados se asienta en niveles de alto riesgo alrededor del 2% de la capitalización de mercado. Algo altamente liderado por los mercados de Binance, y con unos contratos en abierto en crecimiento mientras los precios caen.

- Existe un alto riesgo de des-apalancamiento, lo que se junta con niveles muy bajos de volumen operado, y una elevada probabilidad de dominancia en corto en los mercados de derivados.

Todo ello a la vez que encontramos a los indicadores del blockchain apuntando hacia condiciones sobrevendidas en cuanto a la actividad de gasto, sugiere que un estrangulamiento de posiciones en corto es un desenlace razonablemente probable en un futuro cercano. Que en sí mismo vaya a ser capaz de superar los baches del macro entorno, y restablecer así una tendencia alcista convincente ya es algo que iremos descubriendo en los siguientes informes.