Debilidad en la Recuperación

El mercado de Bitcoin ha vuelto a retroceder después de abandonar el rango de consolidación multi-mensual. Los precios no han conseguido mantener la suficiente inercia alcista, y hay ciertas indicaciones de que se ha producido una modesta recogida de beneficios por parte de algunos inversores.

El mercado de Bitcoin ha caído esta semana, arrancando desde un máximo de 47.102$, para después resbalar hasta los 42.183$. Esta carencia de fuerza llega al mercado tras una rotura relativamente modesta desde el rango de consolidación multi-mensual que venimos estableciendo desde el mes de enero. La actividad del blockchain y los comportamientos de gasto sugieren que hay inversores que han decidido recoger ganancias durante esta reciente carrera alcista, y que aún falta por llegar un flujo convincente de demanda y nuevos usuarios.

En esta entrega, vamos a examinar la naturaleza de esta recuperación mediante la actividad del blockchain y la rentabilidad del network, como medidas del grado de crecimiento y salud presente en la base de usuarios de Bitcoin. También vamos a explorar algunos de los mecanismos que permiten una interesante dicotomía entre las comisiones por transacción denominadas en BTC y el subsidio por bloque, quienes se encuentran cerca de sus mínimos históricos, mientras que a su vez la competitividad dentro de la industria minera alcanza nuevos máximo históricos.

Resumen Ejecutivo

- El mercado de Bitcoin ha sufrido un retroceso esta semana y al precio le está costando imponer la suficiente inercia alcista.

- La actividad en el blockchain sigue siendo bastante tenue, sugiriendo que se está dando ahora muy poco crecimiento en la base de usuarios, que entra una mínima cantidad de demanda, y que el mercado sigue estando predominado principalmente por los HODLers.

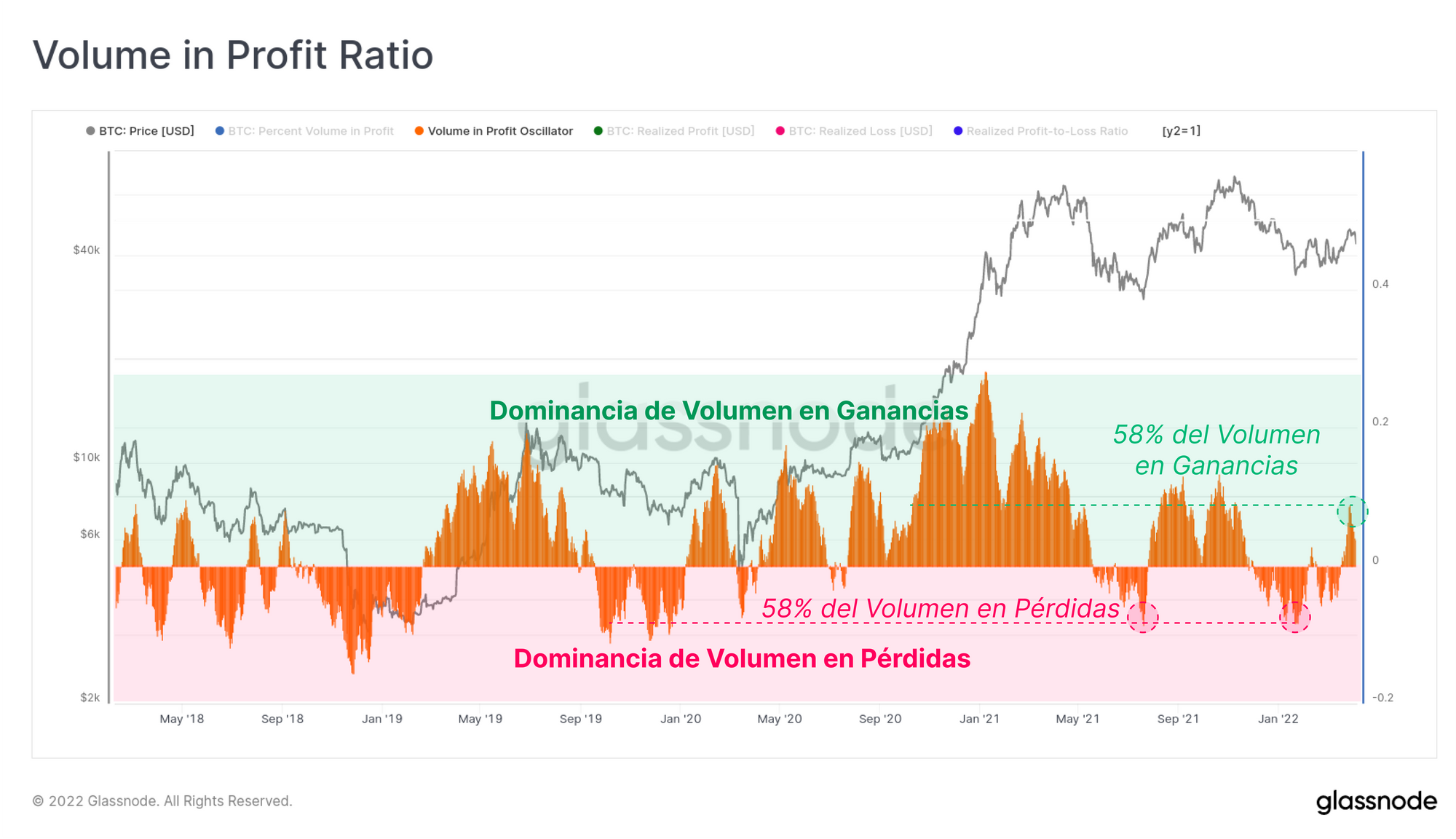

- El comportamiento de gasto parece estar pasando de realizar mayoritariamente pérdidas, hacia más bien una modesta materialización de beneficios. El 58% del volumen transferido en estos momentos realiza ganancias.

- El agregado de las comisiones por transacción se asienta en estos momentos cerca de los mínimos históricos, es el resultado de una serie de factores confluentes, incluyendo la adopción SegWit, la aglomeración de transacciones, y la falta de demanda del espacio por bloque de Bitcoin antes mencionada.

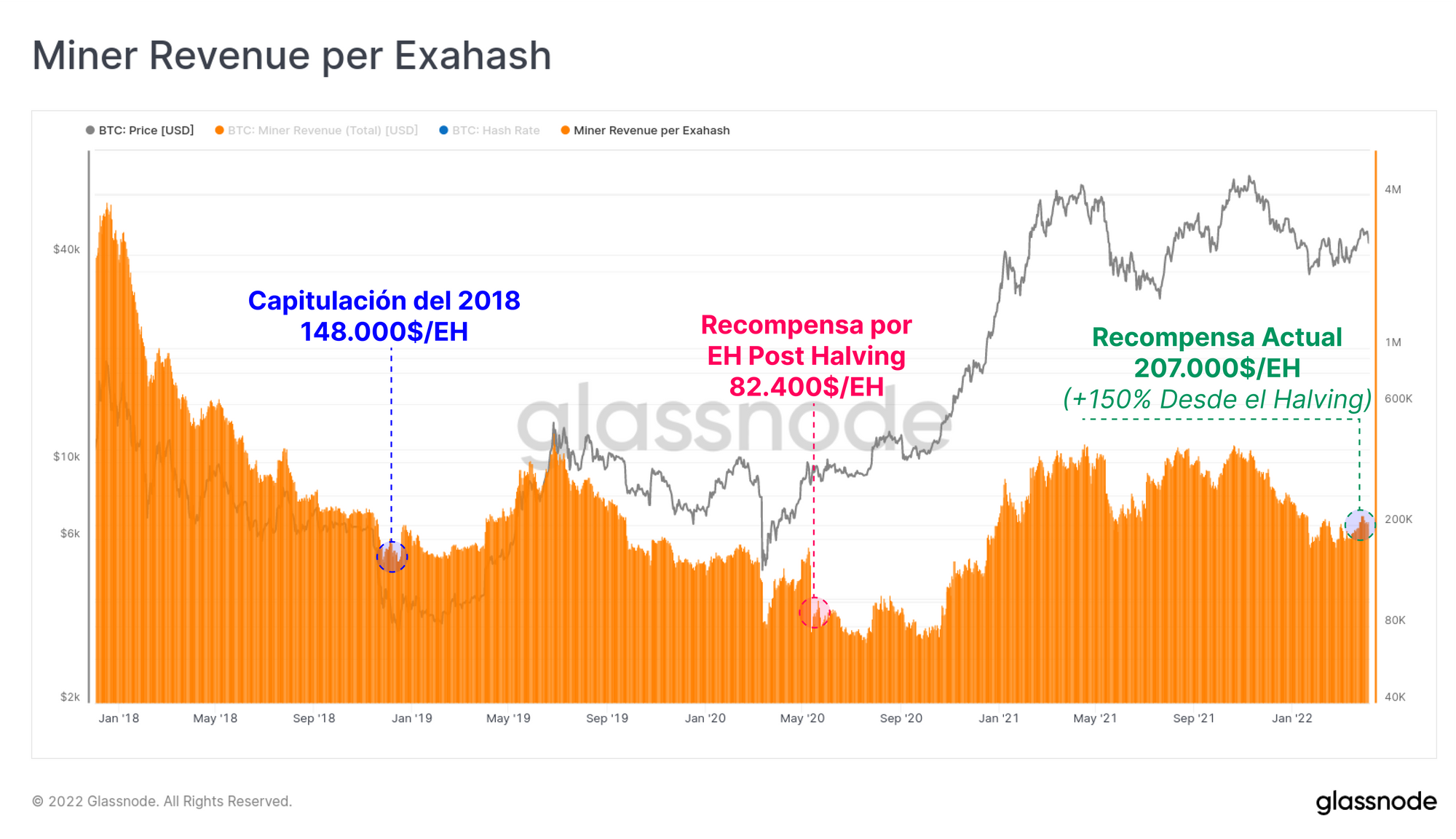

- A pesar de todo, los ingresos mineros denominados en dólares americanos han aumentado en un 150% desde del último halving, y tanto el hash-rate, como la dificultad del protocolo siguen imprimiendo nuevos máximos históricos constantemente.

Traducciones

Esta Semana en el Blockchain se traduce ahora al Inglés, Italiano, Chino, Japonés, Turco, Francés y Portugués.

Panel On-chain Semanal

El Informe Semanal cuenta ahora con un panel en vivo con todos los gráficos aquí presentados. Dispondremos en breve de nuestro propio Vídeo Análisis Semanal del Blockchain dedicado para la comunidad hispanohablante, que explora en profundidad todas las métricas cubiertas en el análisis de la semana. Visita y suscríbete a nuestro canal de YouTube.

La Actividad del Blockchain Sigue Perdiendo Vigor

Algunas herramientas muy poderosas para monitorizar la naturaleza cíclica de Bitcoin son las que hacen referencia a toda la actividad en el blockchain, generalmente descrita como el aprovechamiento del espacio por bloque gracias al uso de los participantes del network, que envían transacciones y saldan valor mediante esta interacción con el blockchain. Entre las métricas que transmiten estos datos se encuentran las direcciones/entidades activas, el recuento de transacciones, la congestión del mempool, y las comisiones que se pagan.

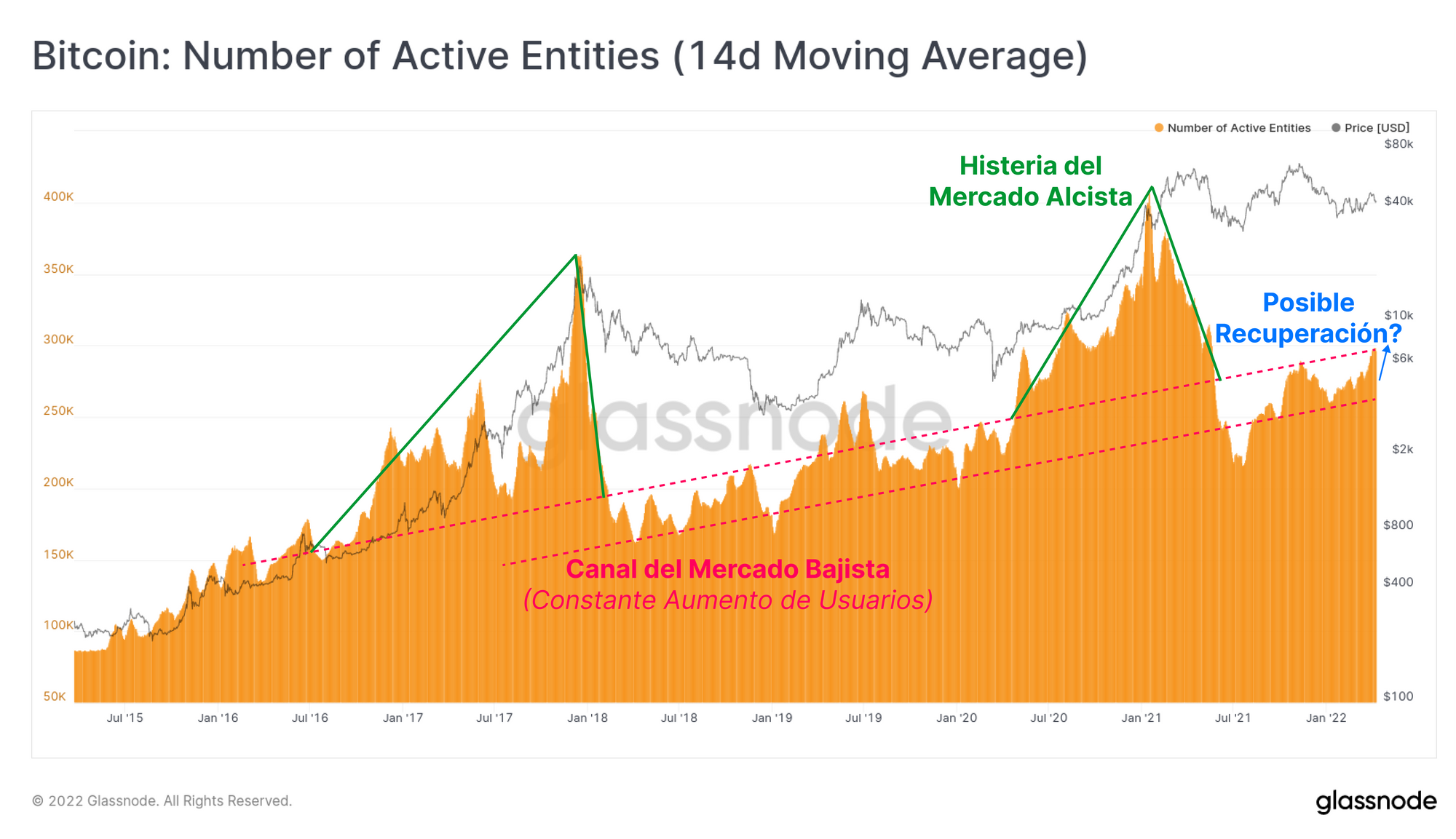

A través de este conjunto de métricas, se hace difícil encontrar alguna evidencia que sugiera que la base de usuarios del network se esté recuperando o creciendo vigorosamente. El número de entidades activas (análogo de la cantidad de usuarios activos a diario) se mantiene dentro del canal del mercado bajista que se lleva formando desde hace 6 años. Dicho esto, el actual recuento de entidades activas de 296.000 al día se sitúa en la parte superior de dicho canal, y cualquier incremento hacia valores superiores que se pueda mantener en el tiempo sería muy positivo.

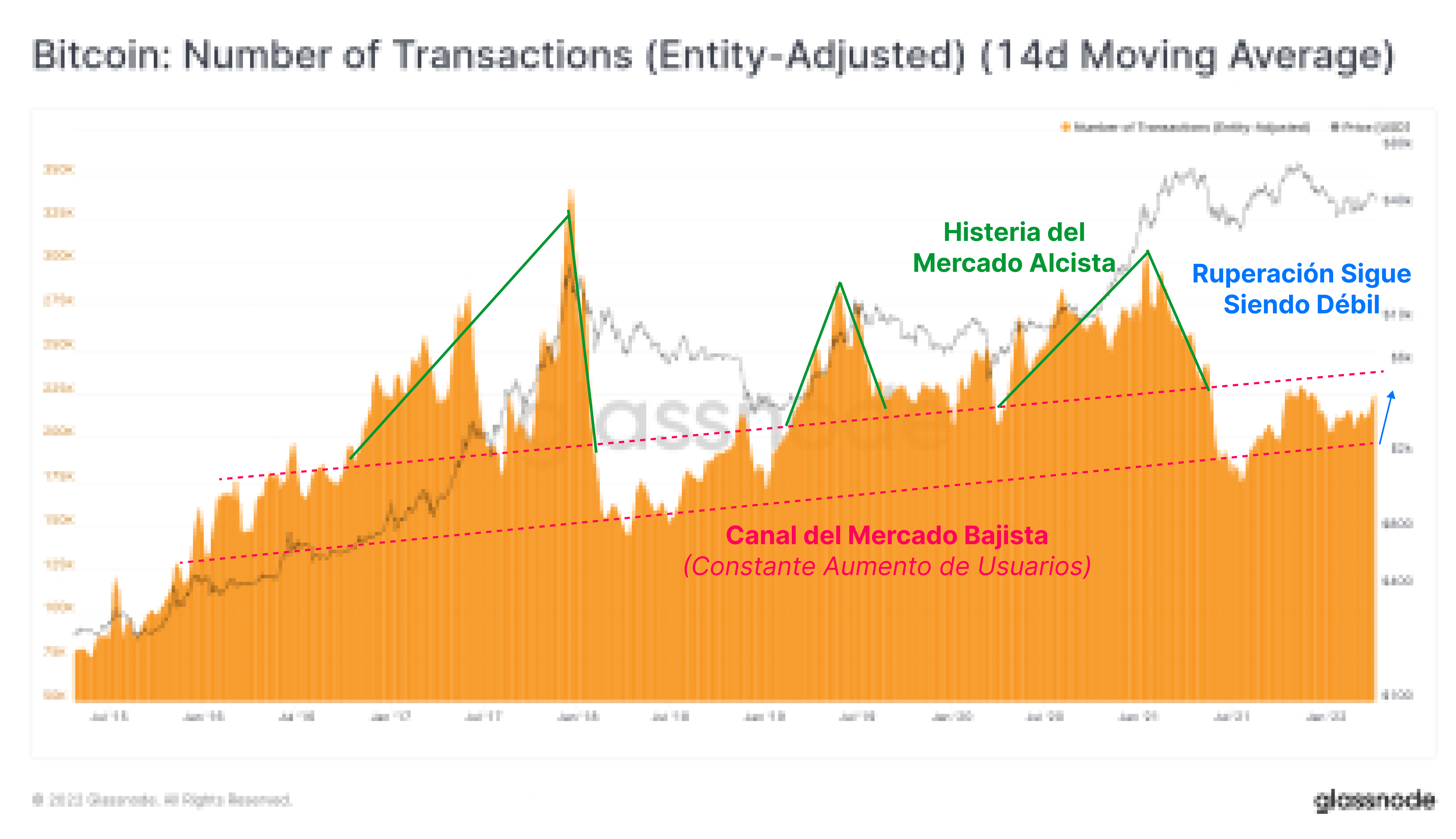

El recuento de transacciones también es algo endeble en estos momentos, contando apenas con 225.000 transacciones al día, muy parecida en magnitud a los valores que se imprimían durante el mercado bajista del 2019. Como pasa con las entidades activas, esta métrica se ha recuperado desde los mínimos tras el colapso de mayo a julio del pasado 2021, pero está francamente lejos de parecerse a lo que vivimos durante los mercados alcistas (resaltado en verde).

Aunque es muy interesante ver cómo dentro de una macro-escala temporal, ambas métricas de actividad continúan ascendiendo, incluso durante las tendencias que aparecen en los mercados bajistas. Esto demuestra que existe un constante crecimiento en la base de usuarios que escogen invertir en Bitcoin a largo plazo. Se trata de inversores que son relativamente insensibles al precio, perduran como usuarios activos y acumulan independientemente de las condiciones del mercado.

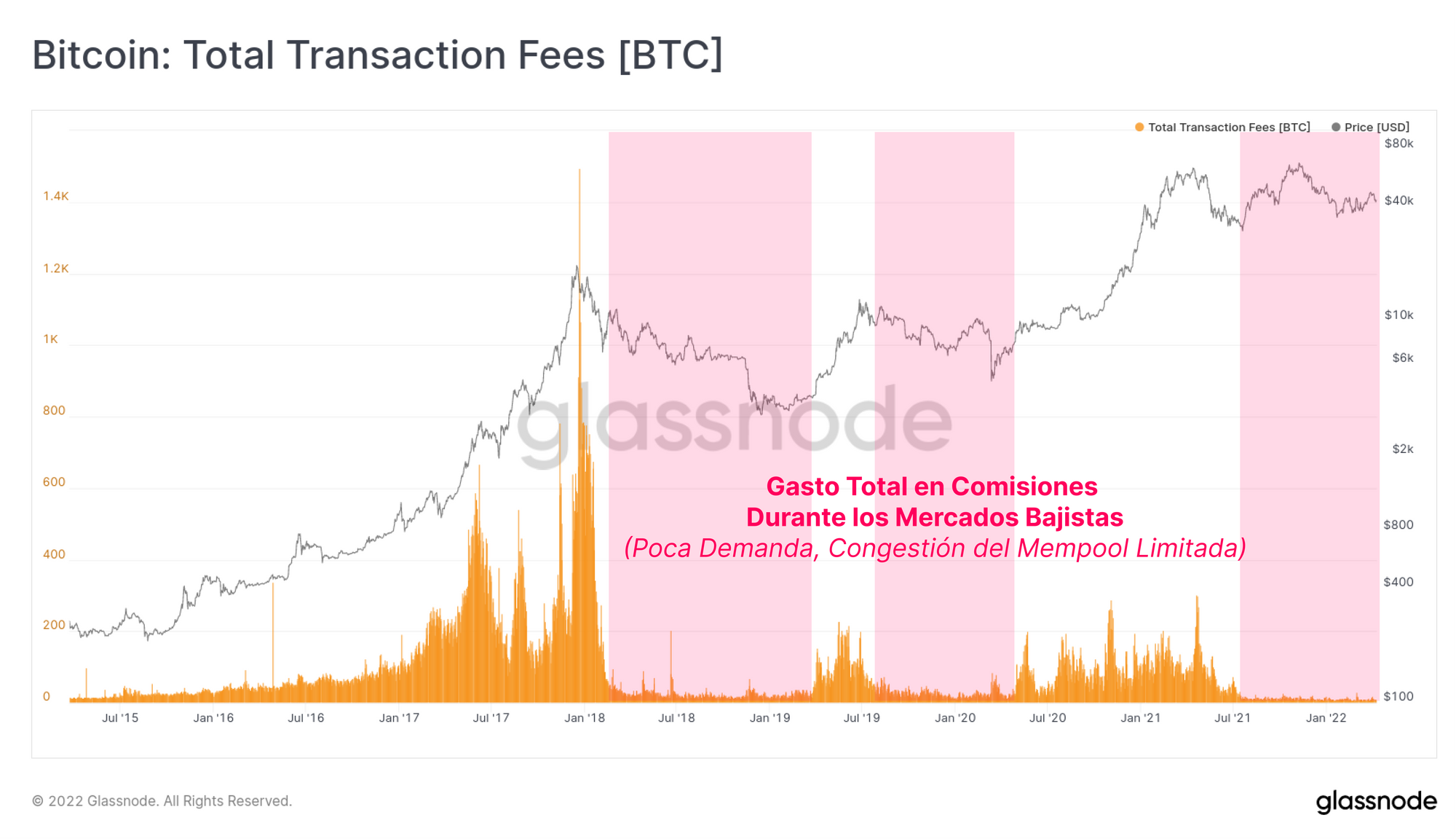

Una de las consecuencias de esta relativamente baja demanda del espacio por bloque de Bitcoin es que el network se encuentra muy poco congestionado, por lo que en conjunto se pagan bajas comisiones. Las comisiones por transacción que se le pagan a los mineros han estado de capa caída orbitando los mínimos históricos desde el pasado mes de mayo, lo que respalda las anteriores observaciones acerca de cómo la recuperación en la actividad del blockchain es como mínimo mediocre.

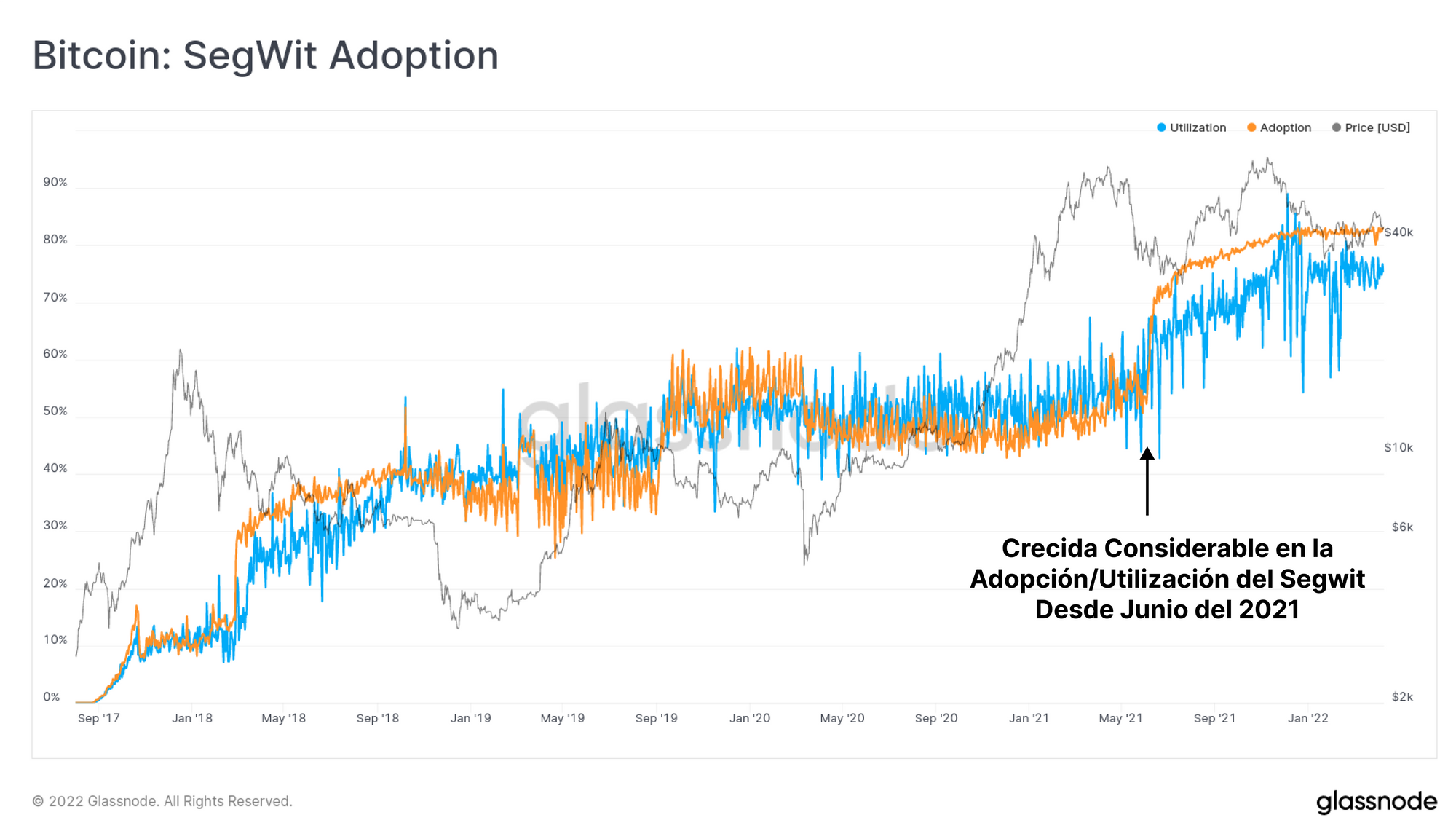

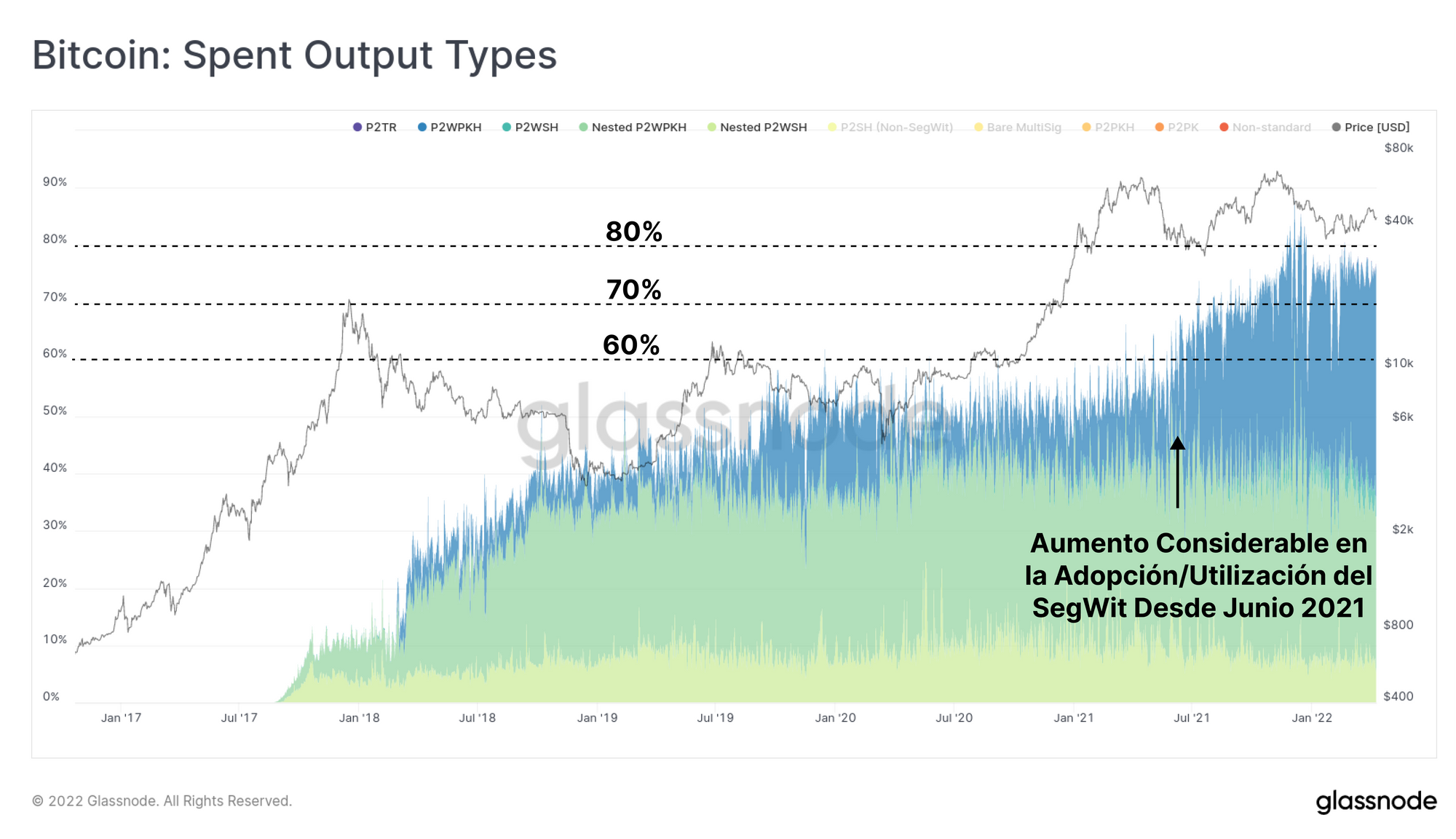

Debería tenerse en cuenta que existen muchos factores que afectan al grado de congestión del network y por tanto las comisiones que se pagan, Incluyendo la integración y adopción de mejoras en eficiencia como el SegWit, y la aglomeración de transacciones que llevan a cabo grandes usuarios, como por ejemplo los exchanges. La siguiente gráfica muestra que desde junio del 2021, hemos tenido un aumento significativo en la adopción y utilización de SegWit, Debido a que cada vez más carteras y exchanges implementan esta tecnología.

La siguiente gráfica también muestra la expansión en la cantidad de transacciones que están dando uso a la tecnología SegWit, donde de nuevo destaca el repunte de junio del 2021. Las transacciones que utilizan el sistema SegWit son más eficientes en cuanto al tratamiento de la información, lo que permite que quepan más transacciones en un solo bloque (contribuyendo a disminuir la congestión), a la vez que además permite abaratar los costes de transacción.

Aunque también es importante saber que el hecho de que haya una baja demanda de espacio por bloque de Bitcoin, y una baja actividad del blockchain en respuesta a unas condiciones de mercado bajistas, ambos son los factores principales que generalmente provocan las bajas comisiones de transacción.

La Competitividad Minera Alcanza Nuevos Máximos Históricos

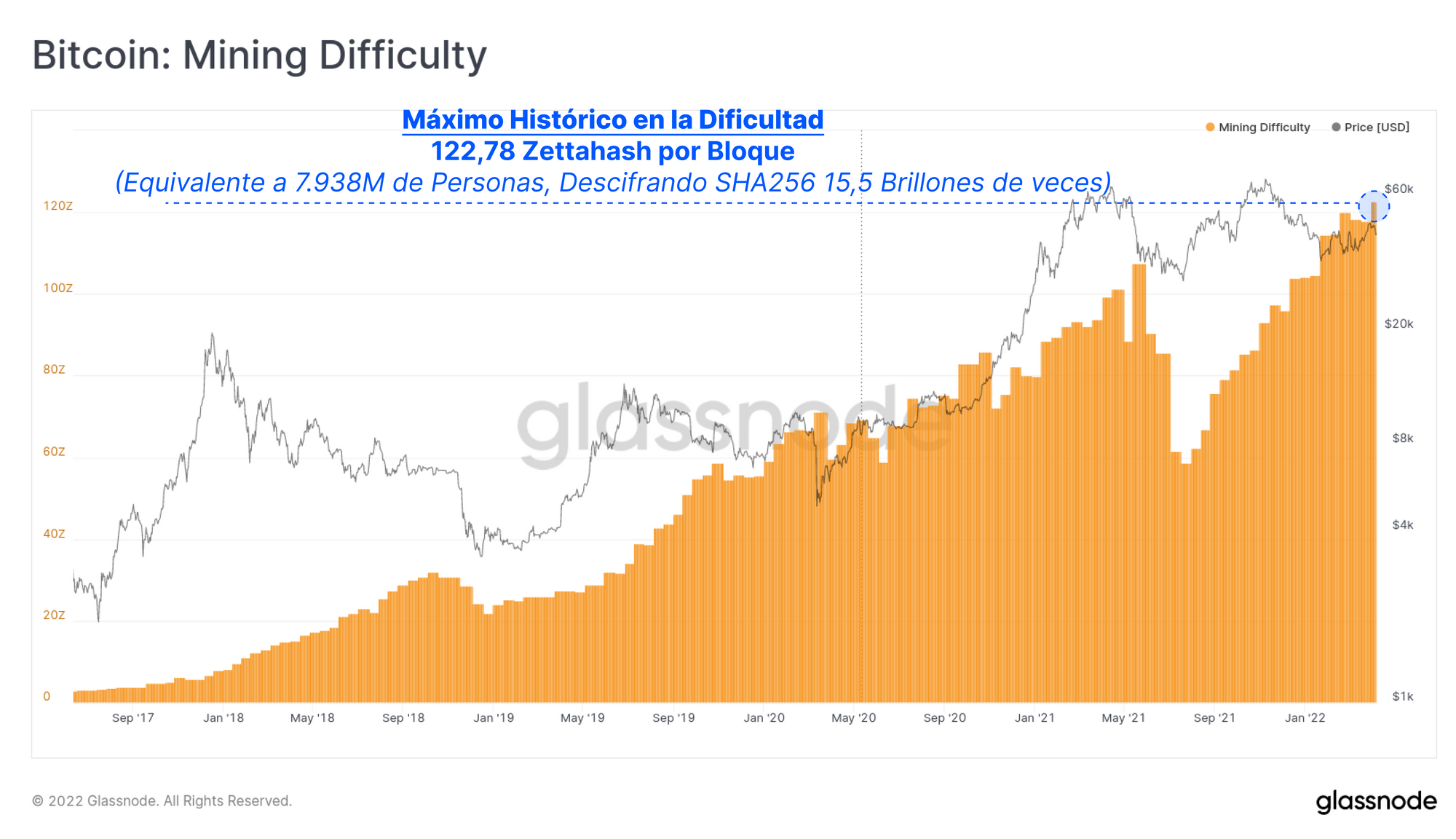

Pese a que las comisiones por transacción estén cerca de los mínimos históricos (denominadas en términos de BTC), la competitividad dentro de la industria minera continúa imprimiendo nuevos máximo históricos. La dificultad de minado del protocolo acaba de alcanzar su nuevo máximo histórico, haciendo que cada bloque de Bitcoin requiera 122,78 Zettahashes para resolverse.

Sería el equivalente a que cada una de las 7.938 Millones de personas del planeta al completo descifrasen un hash SHA256 15,5 Billones de veces cada 10 minutos para resolver un bloque de Bitcoin. Absolutamente extraordinario.

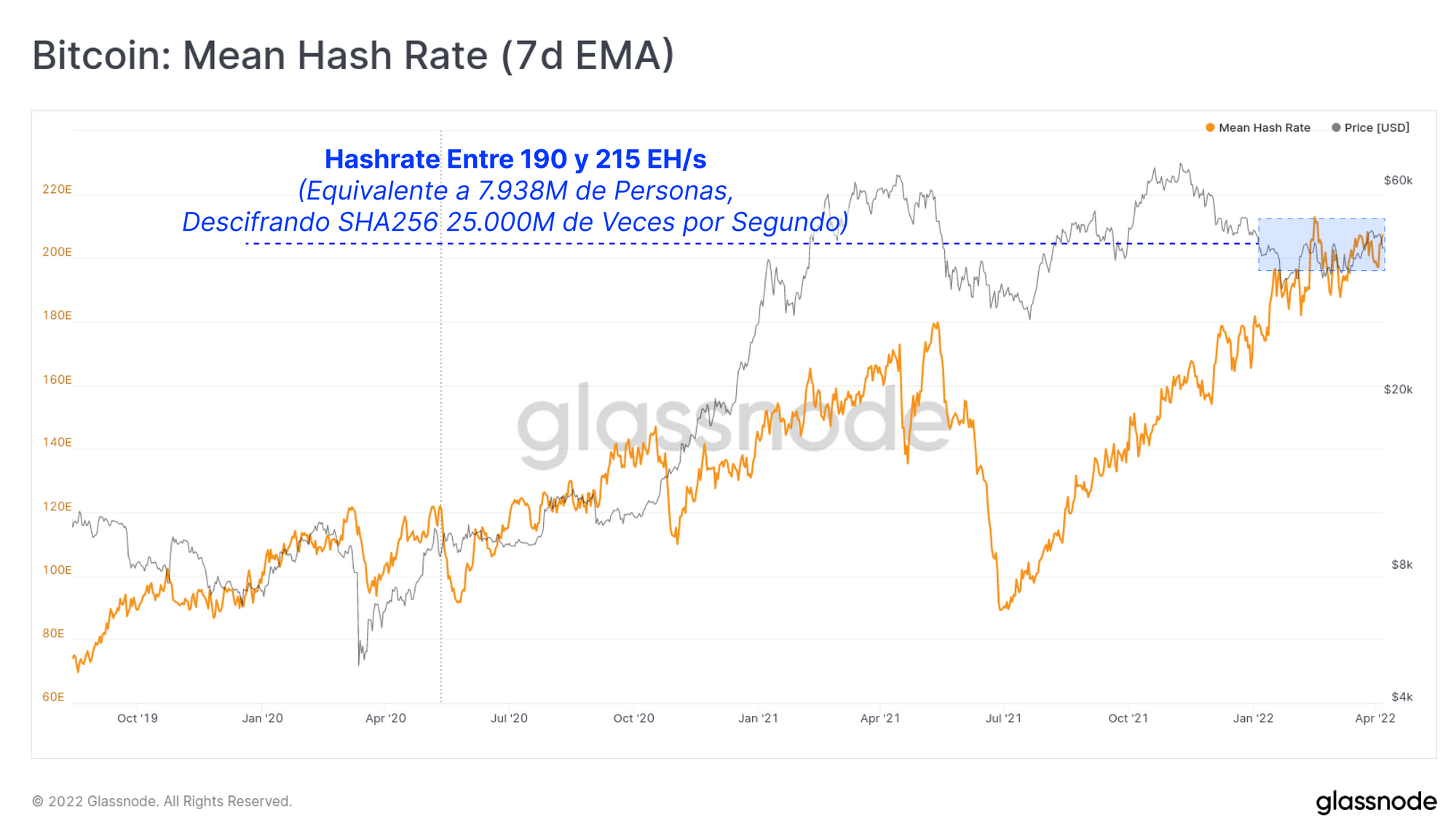

En la actualidad el hash-rate estimado va a un ritmo de entre 190 y 215 Exahash por segundo, estando así un 20% por encima del anterior máximo histórico que establecimos justo antes de que se decretara en China la censura a la minería en mayo del año pasado. El hash-rate ha seguido aumentando sin parar desde junio del año pasado, de hecho las recientes condiciones del mercado bajista no han frenado ese crecimiento, y tampoco lo han hecho el sinfín de riesgos geopolíticos y las demás macro dificultades a las que nos enfrentamos en estos momentos.

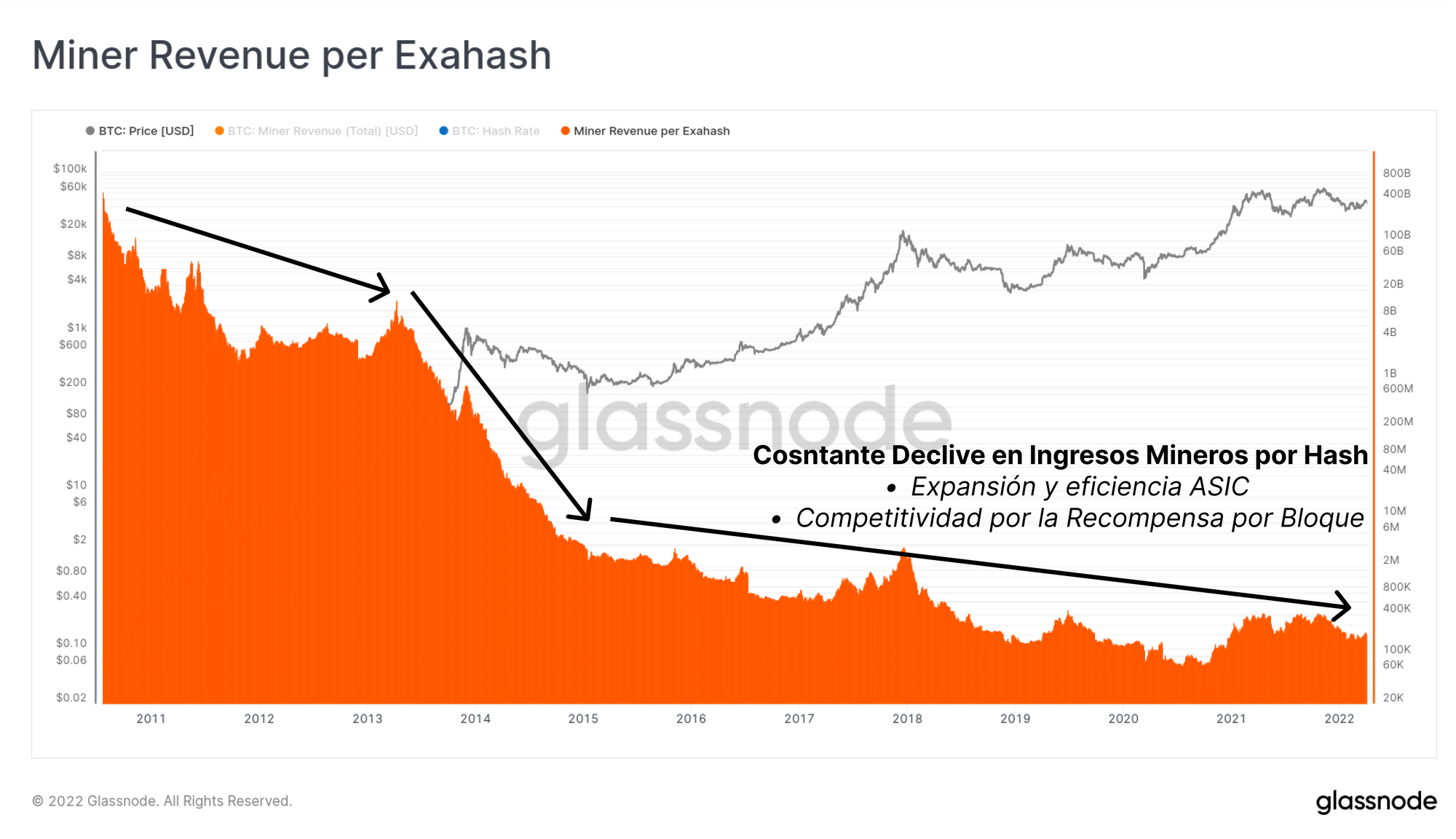

La competitividad de la industria minera es tremendamente feroz, debido a que los mineros emplean tácticas de arbitraje con el ratio entre el precio de la energía y el precio de BTC buscando las fuentes energéticas más baratas posibles y mediante la financiación con capital externo. A medida que se expande la competitividad del hash-rate, y aumenta también la eficiencia de los ASIC y el número de equipos, la rentabilidad que se genera por hash sigue cayendo y cayendo a lo largo del tiempo. La gráfica a continuación ilustra esta tendencia a largo plazo que muestra, en una escala logarítmica, cuánta competitividad existe para hacerse con la recompensa por bloque de Bitcoin a pesar de estar destinada a disminuir eternamente.

Pese a esta inmensa competitividad, y a encontrarnos con una recompensa por bloque cercana a los mínimos históricos, la rentabilidad minera sigue estando un 150% por encima de lo que era inmediatamente después del evento de halving más reciente que hubo en mayo del 2020. Los mineros ganan actualmente aproximadamente unos 270.000$ por Exahash que aportan al network. Algo que también supone un 40% de incremento desde el evento de capitulación final que sucedió durante el mercado bajista del 2018. Por aquel entonces los precios rondaban entre los 3.000$ y los 4.000$ y el subsidio por bloque era el doble de lo que es ahora.

La Rentabilidad del Network

Conocer la rentabilidad del network siempre es una herramienta muy útil para evaluar el riesgo de posibles ventas, y de este modo discernir si el mercado prefiere aguantar sus posiciones, o por el contrario recoger beneficios.

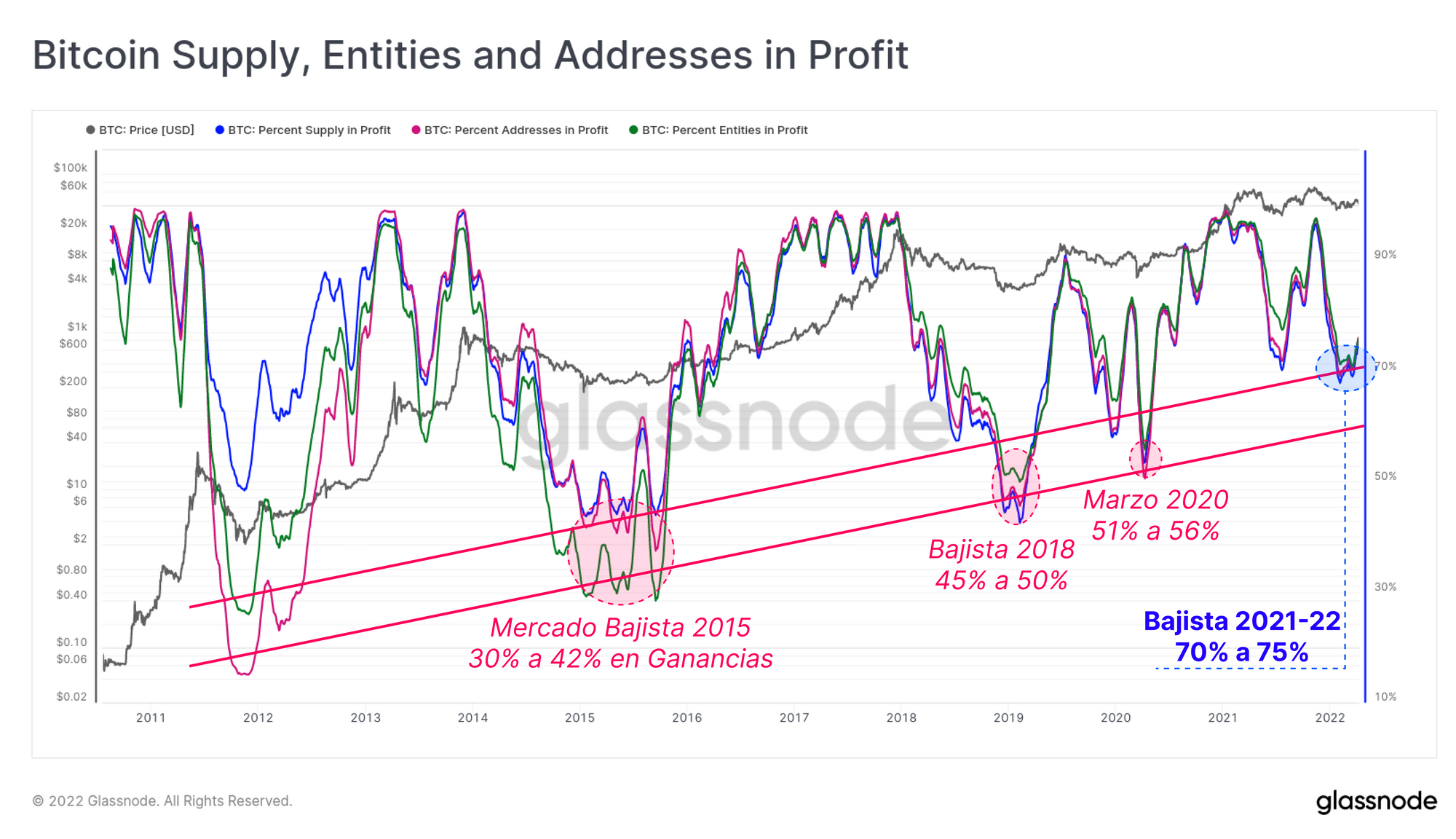

La siguiente gráfica representa la proporción del mercado que en estos momentos mantiene posiciones en números rojos. Utilizamos en este caso el porcentaje de direcciones (rosa), entidades (verde) y de oferta (azul) que tienen ganancias como barómetro del agregado de la rentabilidad del network. Podemos observar que el mercado bajista actual no es tan severo como lo fueron las peores fases de todos los ciclos anteriores, con tan sólo entre un 25% y un 30% del mercado sumergido en pérdidas no realizadas. Queda aún por ver si más presión de venta va a empujar al mercado a valores inferiores, arrastrando consigo a una mayor proporción del mercado hacia pérdidas no realizadas tal y como sucedió en los ciclos de mercado anteriores.

Cabe mencionar que a lo largo del tiempo, más monedas y transacciones se han desplazado por última vez a precios muy inferiores que los actuales, y por tanto se espera que continúe la tendencia alcista a largo plazo en estas métricas.

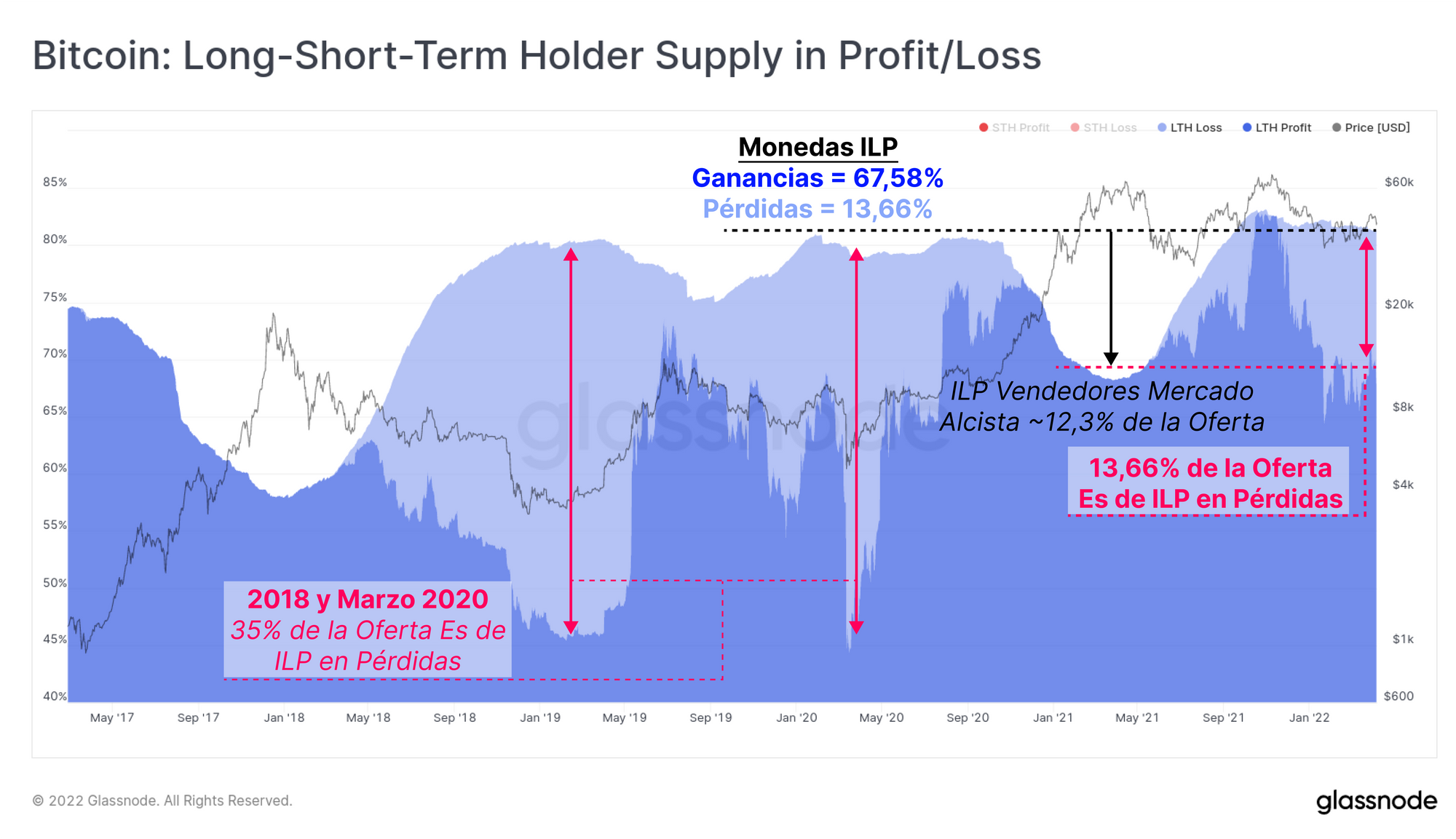

Los Inversores a Largo Plazo de Bitcoin (ILP) son dueños ahora del 13,66% de la oferta que está dando pérdidas no realizadas, y es una suma aproximadamente igual en magnitud a la cantidad de ventas en que incurrieron durante el mercado alcista del 2020-21. Las monedas de los ILP son las que menos probabilidades tienen de venderse desde un punto de vista estadístico, y puede verse cómo durante el 2018 y el 2020 fueron capaces de soportar pérdidas mucho mayores.

La proporción de monedas pertenecientes a los ILP que se mantuvieron en pérdidas alcanzó el 35% de la oferta en las profundidades de los ciclos bajistas anteriores, es decir 2,5 veces más en volumen monetario de lo que estamos atravesando en el mercado actual.

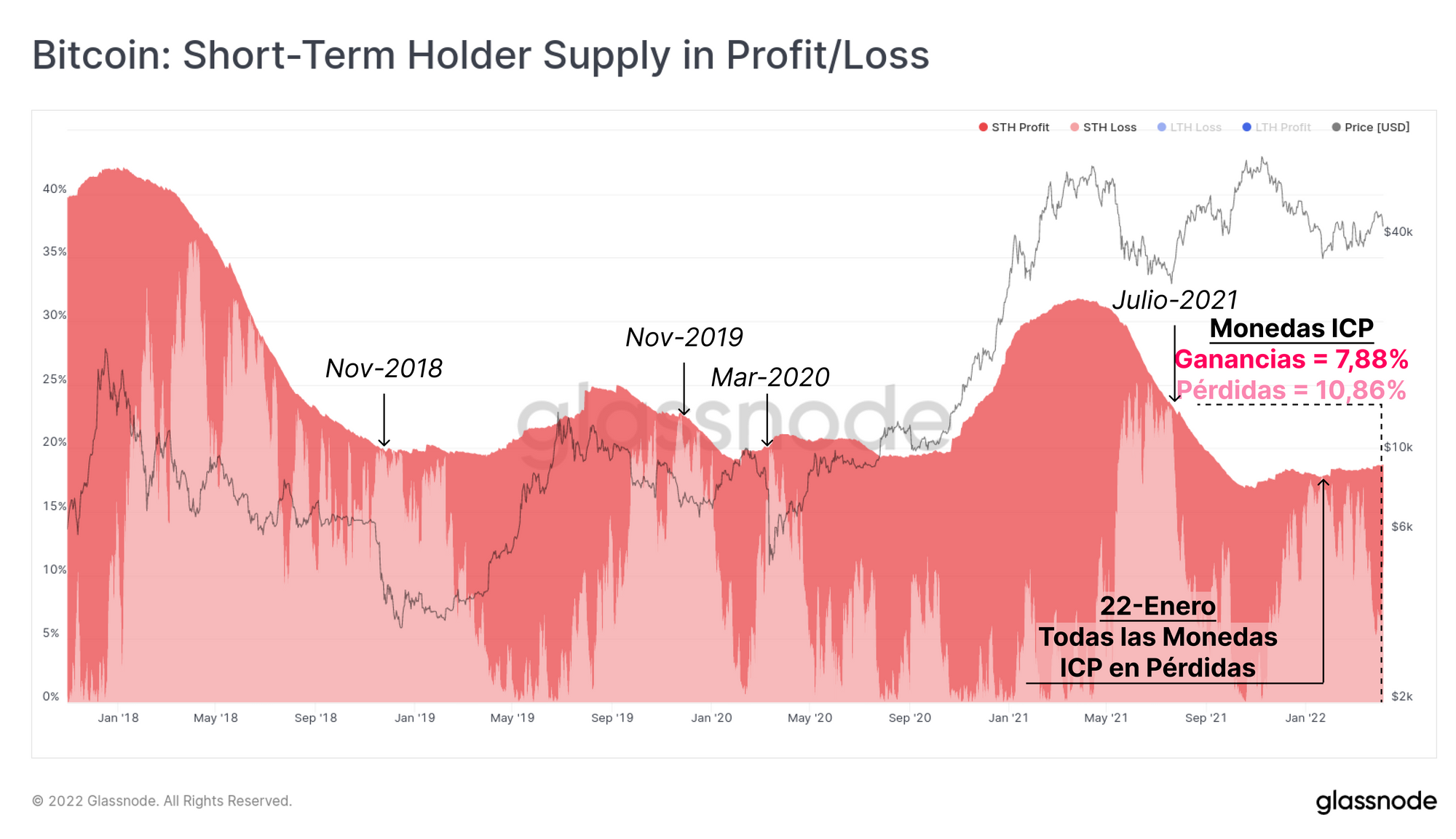

Los Inversores a Corto Plazo (ICP) son dueños de muchas menos monedas comparado con las de los ILP (18,74% de la oferta), aunque este grupo inversor ha experimentado recientemente un salto considerable en sus niveles de rentabilidad. A medida que el mercado se impulsaba para escapar del rango de consolidación, nuevos acumuladores (ICP) que adquirieron monedas entre los 33.000$ y los 42.000$ han vuelto a encontrarse con ganancias no realizadas en sus carteras, demostrando que los inversores consideran que ese rango de precios alberga un alto valor.

Es un desarrollo positivo si lo comparamos con los recientes mínimos que alcanzó el mercado el 22 de enero, donde el 100% de los ICP poseían monedas en pérdidas. Que mejore la rentabilidad inversora, especialmente para este grupo tan sensible al precio como son los ICP, tiende a hacer que disminuya la probabilidad de que entre una presión de venta derivada del pánico.

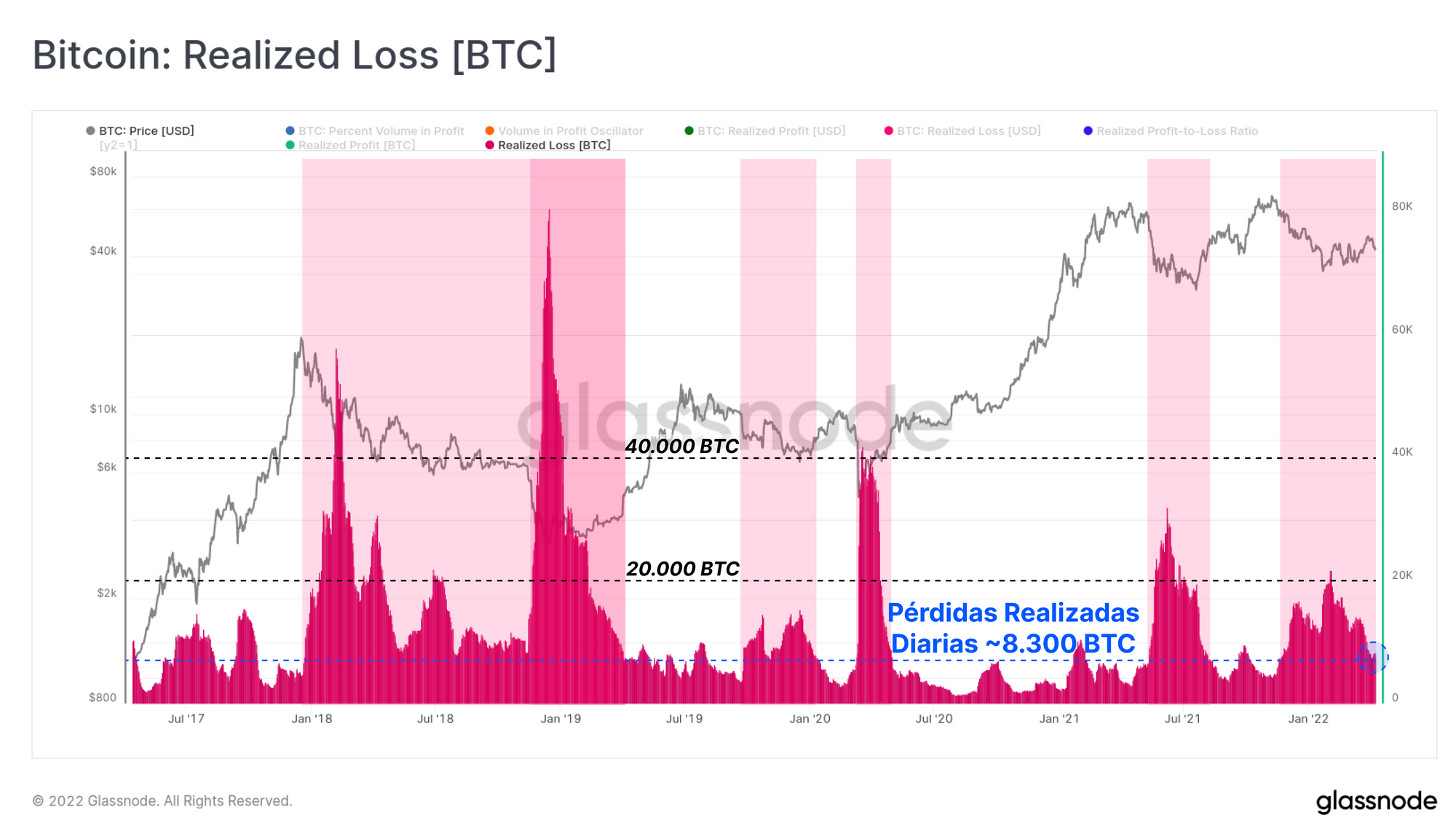

También es cierto que ha habido un repunte en la recogida de beneficios, y un descenso en la realización de pérdidas durante este periodo. Las pérdidas realizadas a diario han caído de los ~20.000 BTC al día en los mínimos de enero, a cerca de 8.300 BTC al día ahora mismo. Los periodos de grandes pérdidas realizadas que se sostienen en el tiempo son típicos de los mercados bajistas, y el mercado ha absorbido ya más de 8.300 BTC en pérdidas realizadas al día desde finales de noviembre.

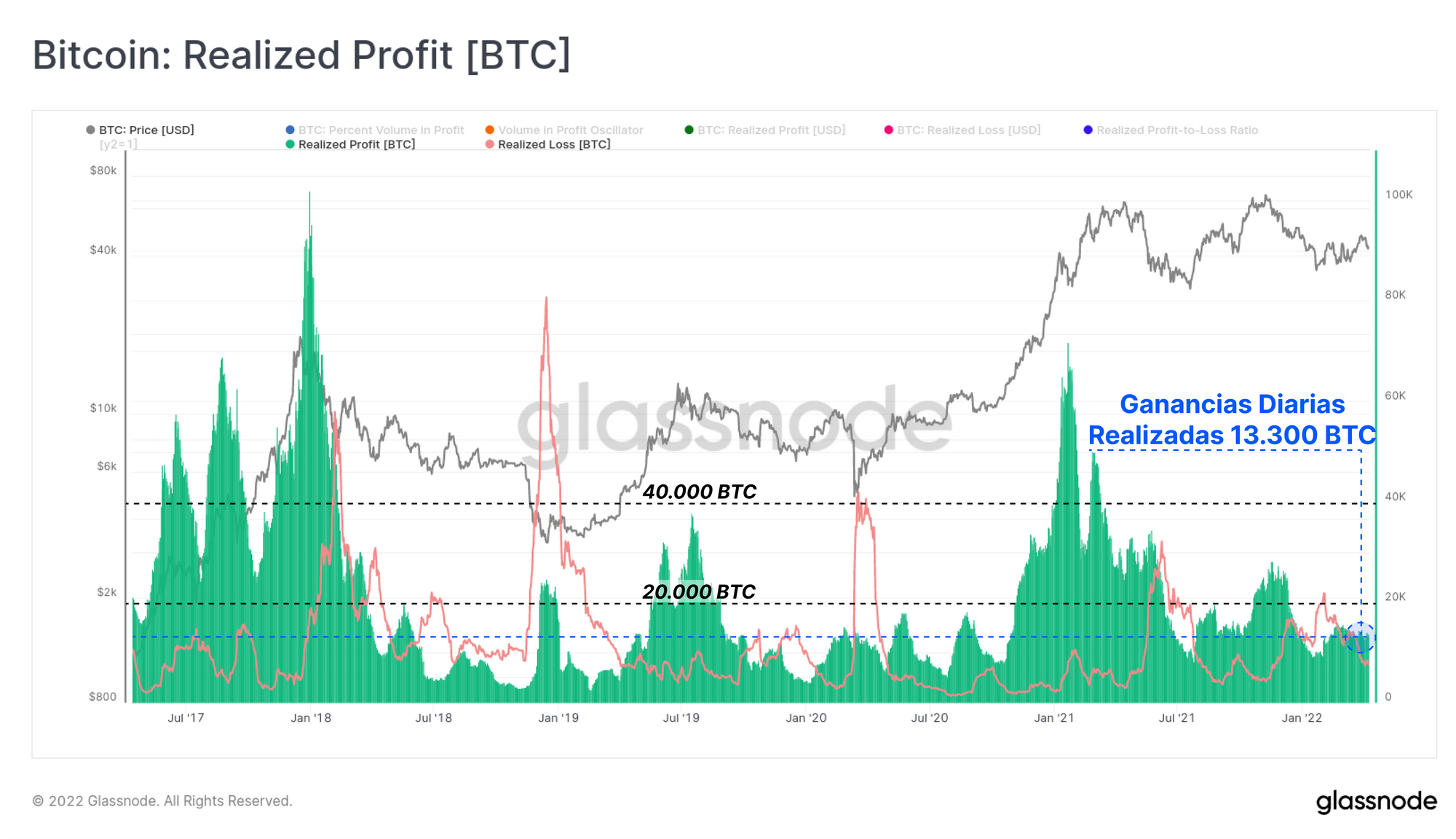

Además de las monedas que están realizando pérdidas, el mercado ha materializado cerca de 13.300 BTC en ganancias realizadas cada día desde mediados de febrero. Esta magnitud de realización de ganancias no es extrema históricamente hablando, pero parece ser suficiente para provocar turbulencias en el precio. Una realización de ganancias de mayor calibre es típica de condiciones alcistas en las que un gran flujo de nueva demanda es capaz de absorber toda esa oferta e incluso empujar el precio más alto.

Para terminar, vemos que la dominancia en la rentabilidad del volumen gastado ha cambiado para estar predominada ahora por ganancias. En otras palabras, el 58% del volumen transferido realiza ganancias hoy por hoy, lo que supone un giro de 180 grados que cambia la tendencia de realización de pérdidas que llevaba en curso desde el mes de diciembre.

Los periodos sostenidos con mayor dominancia de realización de pérdidas son típicos de los mercados bajistas, y una reversión que aumente la dominancia de la realización de ganancias puede ser la señal de que el sentimiento por fin está cambiando en el mercado, y de que la demanda presente es capaz de absorber la presión vendedora. De todos modos, dado que los precios siguen moviéndose con dificultad, el lado de la demanda permanece bastante apagado, y los inversores están aprovechando cualquier repunte del mercado para recoger beneficios.

Resumen y Conclusiones

El mercado de Bitcoin ha vuelto a retroceder esta semana después de abandonar el rango de consolidación multi-mensual. Los precios hasta ahora han tenido problemas a la hora de mantener una suficiente inercia alcista, y hay ciertas indicaciones de que se ha producido una modesta recogida de beneficios por parte de algunos inversores. Especialmente cuando nos fijamos en las métricas que revelan el grado de actividad del blockchain como pueden ser el recuento de transacciones y el número de usuarios activos, entendemos que la recuperación hasta el momento ha sido relativamente mediocre, y sugiere que el mercado de Bitcoin sigue estando dominado por los HODLers, con muy pocos inversores nuevos.

Dicho esto, la rentabilidad del network ha mejorado indicando que una re-acumulación importante se ha llevado a cabo desde el mes de enero. La rentabilidad agregada del network sigue estando en un mejor estado de salud comparado con los ciclos bajistas anteriores.

La baja demanda de espacio por bloque de Bitcoin se manifiesta en forma de unas menores comisiones por transacción que reciben los mineros, lo que nos deja con una recompensa por bloque cerca de los mínimos históricos. Aunque a pesar de todo, la competitividad dentro de la industria minera de Bitcoin está imprimiendo nuevos máximos históricos, donde los ingresos mineros en dólares americanos han crecido un 150% desde el último halving, y el hash-rate se encuentra ahora un 20% por encima de los valores más altos alcanzados en mayo del 2021.

Actualización de Productos

Todas las actualizaciones de nuestros productos, mejoras, ajustes manuales a las métricas y sus datos quedan plasmados en nuestro registro de datos para su referencia.

- Métrica de Estreno: Luna Foundation Guard Balance

- Agregadas las resoluciones de 1h y 10m en las siguientes métricas: Balance de Luna Foundation Guard, Balance de Mt. Gox Trustee, Balance de Wrapped BTC (WBTC).

- Publicado el Uncharted Newsletter Edition #12.