نوسانات در کمین بازار

کاهش شدید نوسانات تحقق یافته و همچنین نوسانات ضمنی در بازار آپشن، بازار بیتکوین را برای نوسانات احتمالی در آینده نزدیک، آماده نشان می دهد. به طور کلی به نظر می رسد که نوسانات در کمین بازار نشستهاند. چرا که بیتکوین به صورت تاریخی به ندرت برای مدت زمان طولانی کم نوسان میماند.

در این هفته قیمت بیتکوین در محدودهای بسیار فشرده نوسان داشت. بیتکوین در واکنش به اعلام نرخ تورم بیش از انتظار آمریکا، تا قیمت ۱۸,۳۳۸ دلار کاهش داشت و سپس قبل از رسیدن مجدد به قیمت اولیه هفتگی، با سرعت تا ۱۹,۸۵۵ دلار افزایش داشت.

در گزارش این هفته، خواهیم دید که بازار در حال حاضر چگونه در بازهزمانی بینوسان قرار گرفته است. همچنین با استفاده از معیارهای آنچین مربوط به داخل شبکه و معیارهای خارج از شبکه بیتکوین، احتمال نوسانات بالقوهای را برای آینده نزدیک پیشبینی میکنیم. طبق فازهای خرسی گذشته، زمانی که بازار نوسان بسیاری کمی تجربه کرده، با وجود نشانههای اندکی از جهتگیری قیمت در بازار فیوچرز، امکان جهش قیمت به هر دو طرف وجود دارد.

🔔 در کنار هرکدام از معیارهای بررسی شده در این گزارش، پیشنهادهایی برای تنظیم هشدار آن معیار قرار داده شده است؛ تا شما بتوانید سطوح مهم و تغییر جهت بازار یا شبکه را آسانتر تشخیص دهید. هر کاربر Glassnode میتواند مستقیما در Glassnode Studio، هشدار مورد نظر خود را تنظیم کند.

نوسانات در آیندهای نزدیک

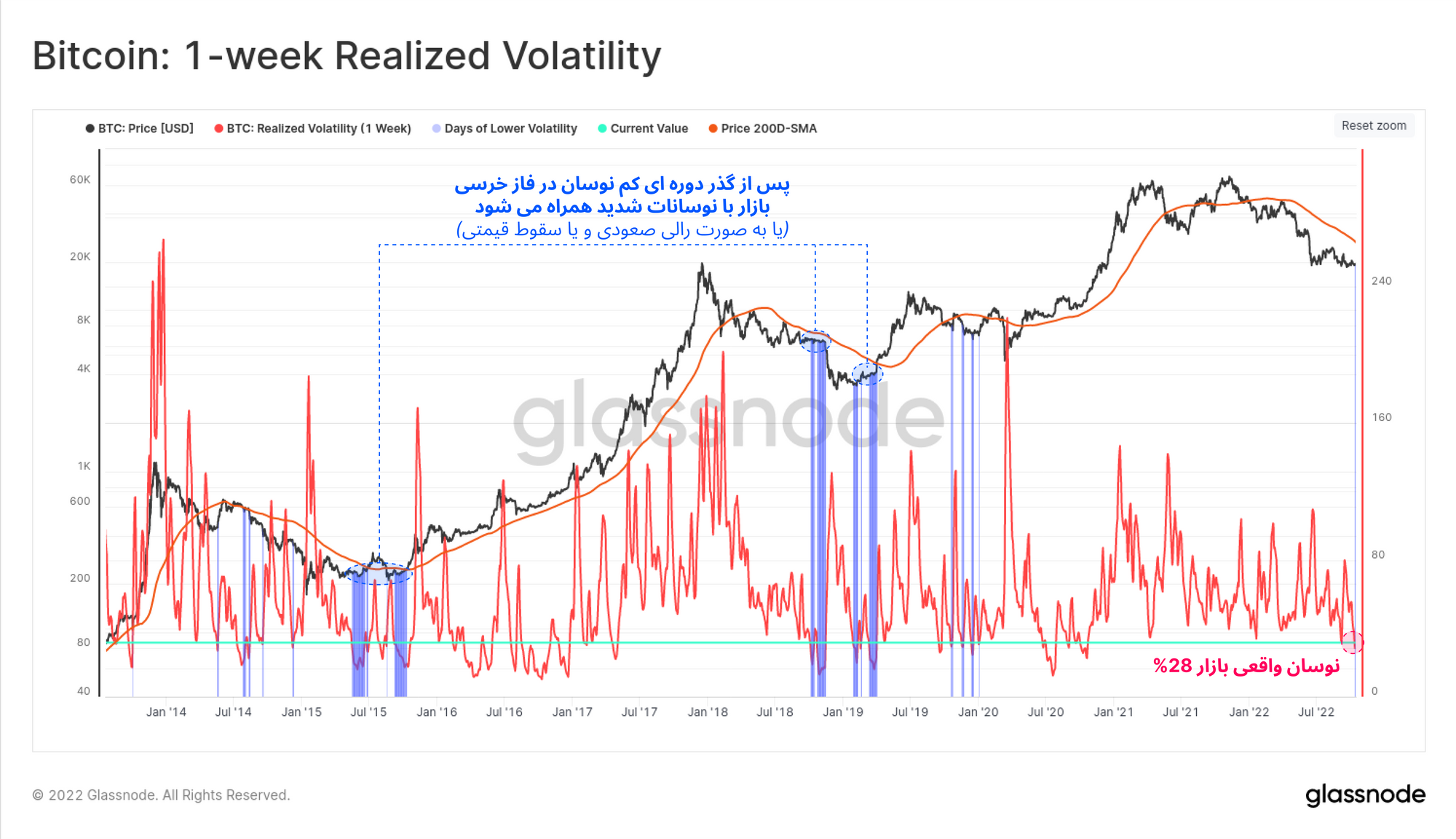

برای بیتکوین بسیار غیرعادی است که برای مدت طولانی، چنین نوسان کمی داشته باشد. معمولاً در تمام مواردی که قبلاً بیتکوین نوسان کمی تجربه کرده، پس از گذشت این دوره بازار با نوسان شدیدی همراه شده است. نمودار زیر نوسانات هفتگی بیتکوین را نشان میدهد و طبق آن هر زمانی که میزان نوسانات در فاز خرسی به زیر ۲۸ درصد رسیده، بیتکوین در هر دو جهت قیمتی، نوسان بالایی تجربه کرده است.

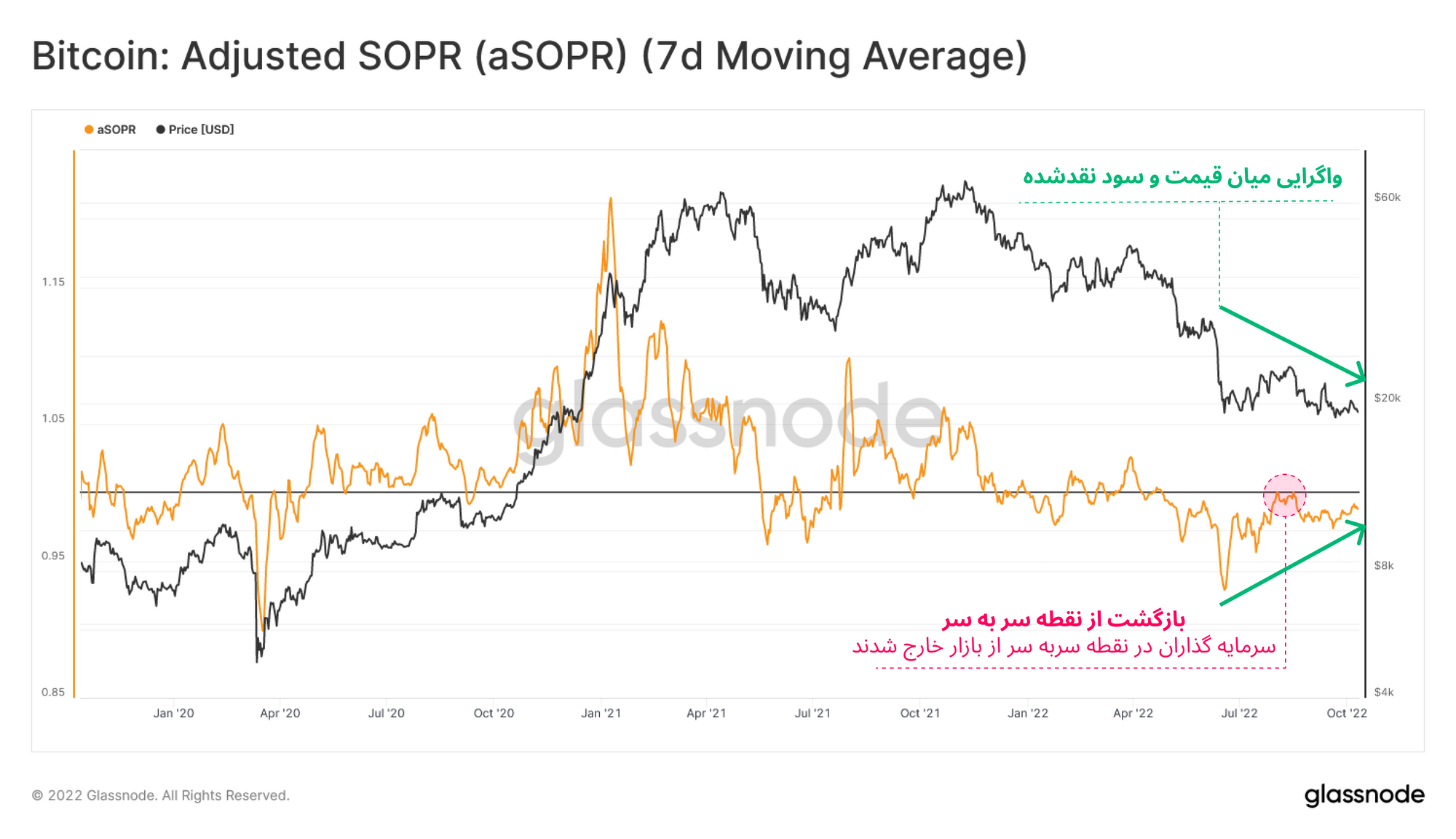

در معیار aSOPR هم چنین روند خنثایی مشاهده میشود. این معیار میانگین سود و ضرر نقد شده بیتکوینهای خرج شده را مشخص میکند.

· اگر معیار aSOPR در روند صعودی مقدار ۱.۰ داشته باشد، معمولاً به عنوان حمایت عمل میکند زیرا سرمایهگذاران در میانگین قیمت خرید خود، بیتکوین بیشتری خریداری میکنند.

· اگر معیار aSOPR در روند نزولی مقدار ۱.۰ داشته باشد، به عنوان مقاومت عمل میکند، زیرا سرمایهگذاران برای خروج سرمایه خود از بازار در حوالی میانگین قیمت خرید بازار، بیتکوینهای خود را میفروشند.

در حال حاضر روند کلی قیمت به سمت پایین و روند معیار aSOPR به سمت بالا حرکت میکند؛ که نشان از تشکیل یک واگرایی دارد. به دلیل خنثی بودن و یا کاهش قیمت، ضررهای نقدشده کاهش مییابد و نشان میدهد که فروشندگان بیتکوین در قیمتهای کنونی از فروش خود دست کشیدهاند.

با حرکت معیار aSOPR هفتگی به سمت مقدار ۱.۰، احتمال وقوع نوسانات در آینده، یا به صورت حرکت صعودی و یا نزولی، افزایش پیدا خواهد کرد.

🔔پیشنهاد تنظیم هشدار: درصورتی که معیار aSOPR (7D-SMA) به بالای عدد ۱ برسد، به نشانهی بهبود سودآوری و احتمالاً تجدید قوای بازار خواهد بود.

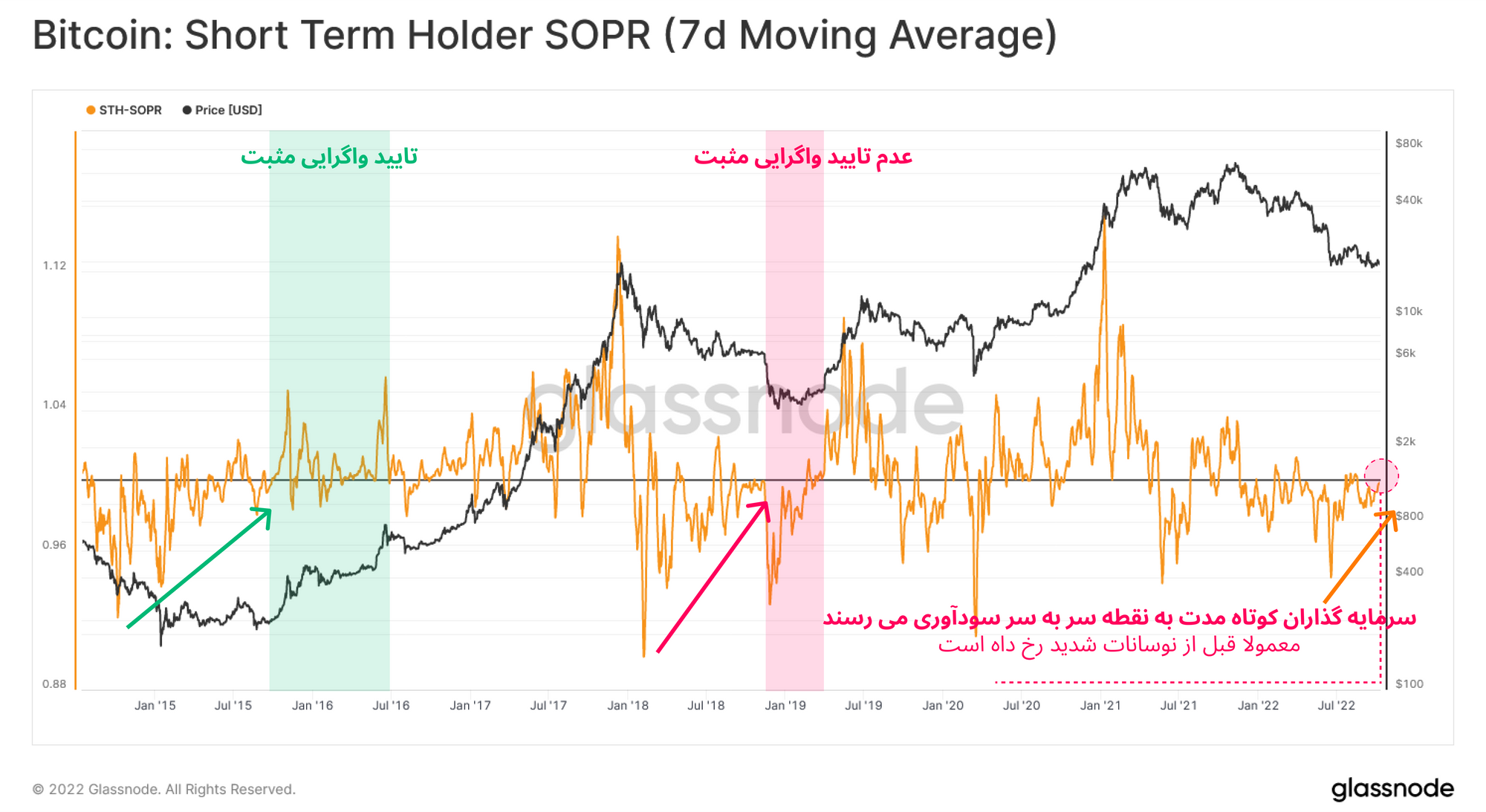

اکنون با توجه به معیار aSOPR، این معیار را به دو گروه سرمایهگذاران کوتاهمدت و بلندمدت تقسیم میکنیم تا میزان سود نقد شده هر دو گروه را به صورت جداگانه مشاهده کنیم. در ابتدا سود نقدشده معاملات سرمایهگذاران کوتاهمدت را بررسی میکنیم که در گذشته آن، دو مورد مشابه به هم رخ داده است:

· 🟢 در فاز خرسی ۲۰۱۵-۲۰۱۶، میان قیمت و سود معاملات سرمایهگذاران کوتاهمدت، واگرایی شکل گرفته است. سطح ۱.۰ این معیار شکسته شد و پس از اینکه چندین بار متوالی به عنوان حمایت عمل کرد، این واگرایی مثبت تایید شد. این پدیده سبب شد تا سرمایهگذاران به جای خارج کردن سرمایه خود از بازار، در میانگین قیمت خرید بازار، بیتکوین بیشتری خریداری کنند.

· 🔴در فاز خرسی ۲۰۱۸-۲۰۱۹ نیز میان قیمت و سود معاملات سرمایهگذاران بلندمدت واگرایی ایجاد شد؛ اما این بار در این واگرایی معیار از سطح ۱.۰ بازگشت؛ زیرا سرمایهگذاران به دنبال خروج سرمایه خود در نقطه سر به سر بازار بودهاند.

در حال حاضر سود معاملات سرمایهگذاران کوتاهمدت بار دیگر به نقطه سر به سر نزدیک میشود که برای آخرین بار در ماه اوت به این سطح برخورد کرده و نتوانسته بود از آن عبور کند.

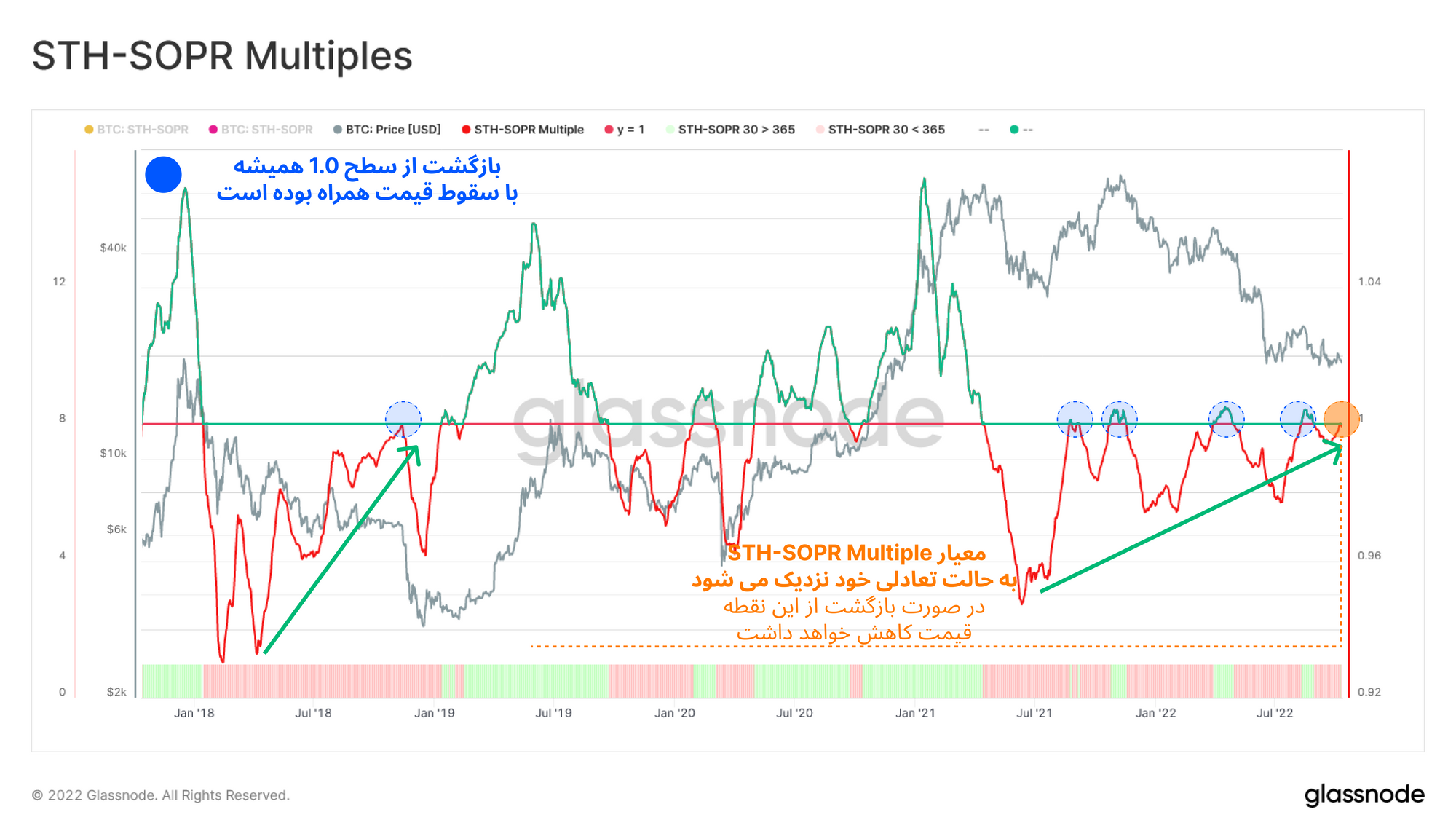

نمودار زیر سودآوری ماهانه معاملات سرمایهگذاران کوتاهمدت را با سودآوری سالانه آنها مقایسه میکند تا مشخص شود روند کلان سودآوری در حال تغییر است یا خیر.

· اگر رشد ماهانه سودآوری سرمایهگذاران کوتاهمدت از سودآوری سالانه بیشتر باشد🟢به این معناست که سرمایهگذاران کوتاهمدت اخیراً سود بیشتری نقد میکنند و در این صورت احتمال تغییر روند مثبت بازار افزایش مییابد.

· اگر رشد ماهانه سودآوری سرمایهگذاران کوتاهمدت از رشد سالانه آن کمتر باشد🔴، به این معناست که فروشندگان هنوز به ناحیهای نرسیدهاند که دست از فروش بیتکوینهای خود بکشند. احتمالاً این معیار از سطح ۱ خود عبور نمیکند و دوباره از این سطح بازخواهد گشت.

معیار STH-SOPR Multiple اکنون برای پنجمین بار تلاش میکند تا از محدودهی فاز خرسی این معیار عبور کند و به قدرتی دوباره برسد. این معیار در تلاش های قبلی موفق به عبور از سطح متعادل خود نشد و از آن سطح بازگشت که در نهایت موجب کاهش قیمت بیتکوین شد. اما با این حال به تدریج از شدت ضعف این معیار کاسته شده و احتمال ناامید شدن فروشندگان بیتکوین افزایش مییابد.

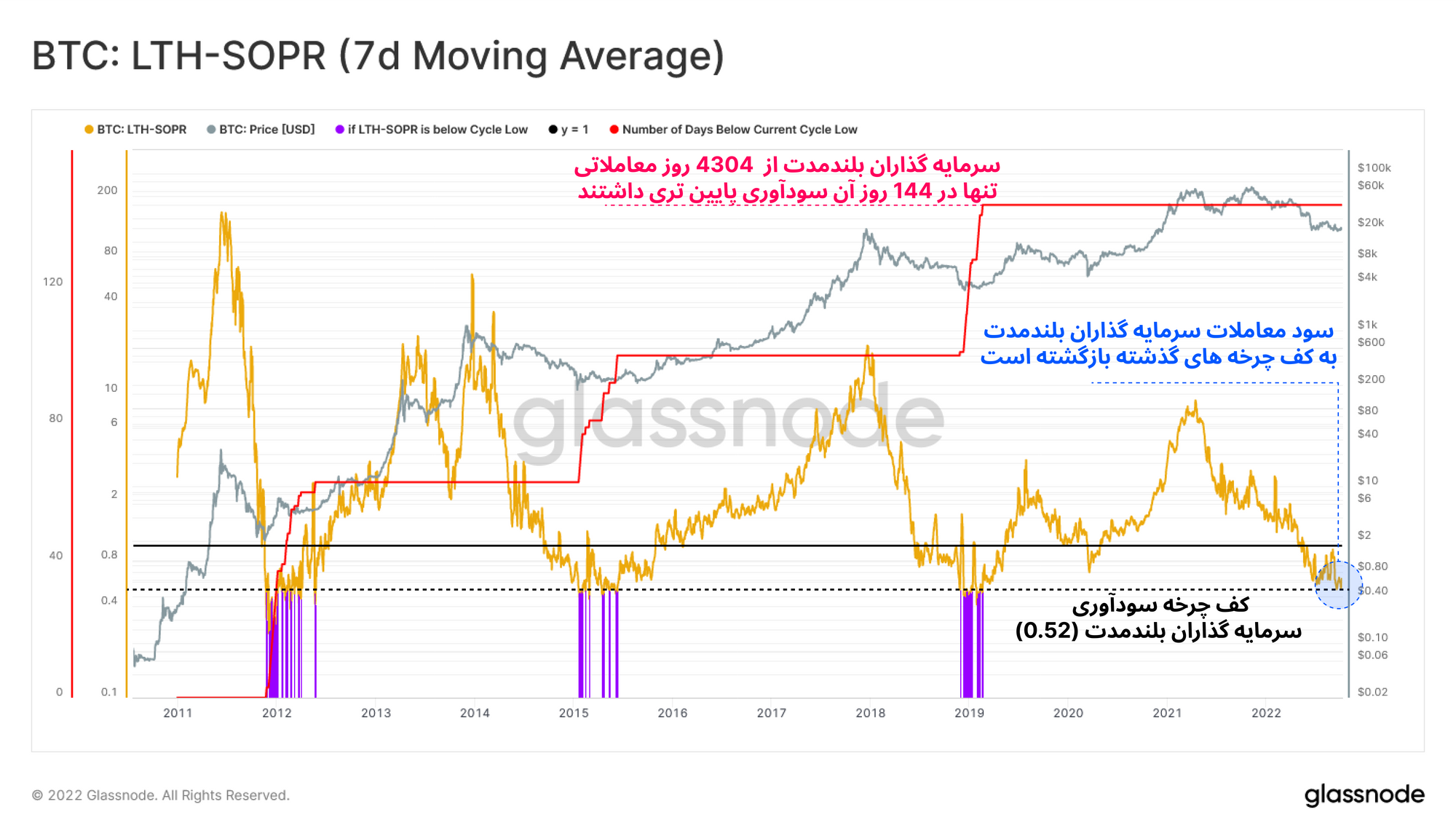

از طرف دیگر، سودآوری معاملات سرمایهگذاران بلندمدت به کف تاریخی خود میرسد و سرمایهگذاران به طور میانگین ۴۸ درصد ضرر نقد میکنند. با ثبات اخیر قیمت، بسیار واضح است که اغلب تراکنشهای سرمایهگذاران بلندمدت، متعلق به چرخه ۲۰۲۱-۲۰۲۲ هستند و در ضرر بیتکوینهای خود را میفروشند. معمولا سودآوری سرمایهگذاران بلندمدت در اعماق فاز خرسی به پایینترین مقدار خود میرسد که تنها ۳.۳ درصد روزهای معاملاتی نسبت به این مقدار، سودآوری کمتری ثبت کرده اند.

پیشنهاد تنظیم هشدار: در صورتی که معیار LTH-SOPR (7D-SMA ) از سطح ۰.۵۰ به پایین عبور کند، سرمایهگذاران بلندمدت در ضرر بیشتری فرو خواهند رفت و سرمایهگذاران بلندمدت کمتر از ۳ درصد روزهای معاملاتی، چنین ضرری را تجربه کردهاند.

نوسانات ضمنی ضعیف در خارج از شبکه بیتکوین

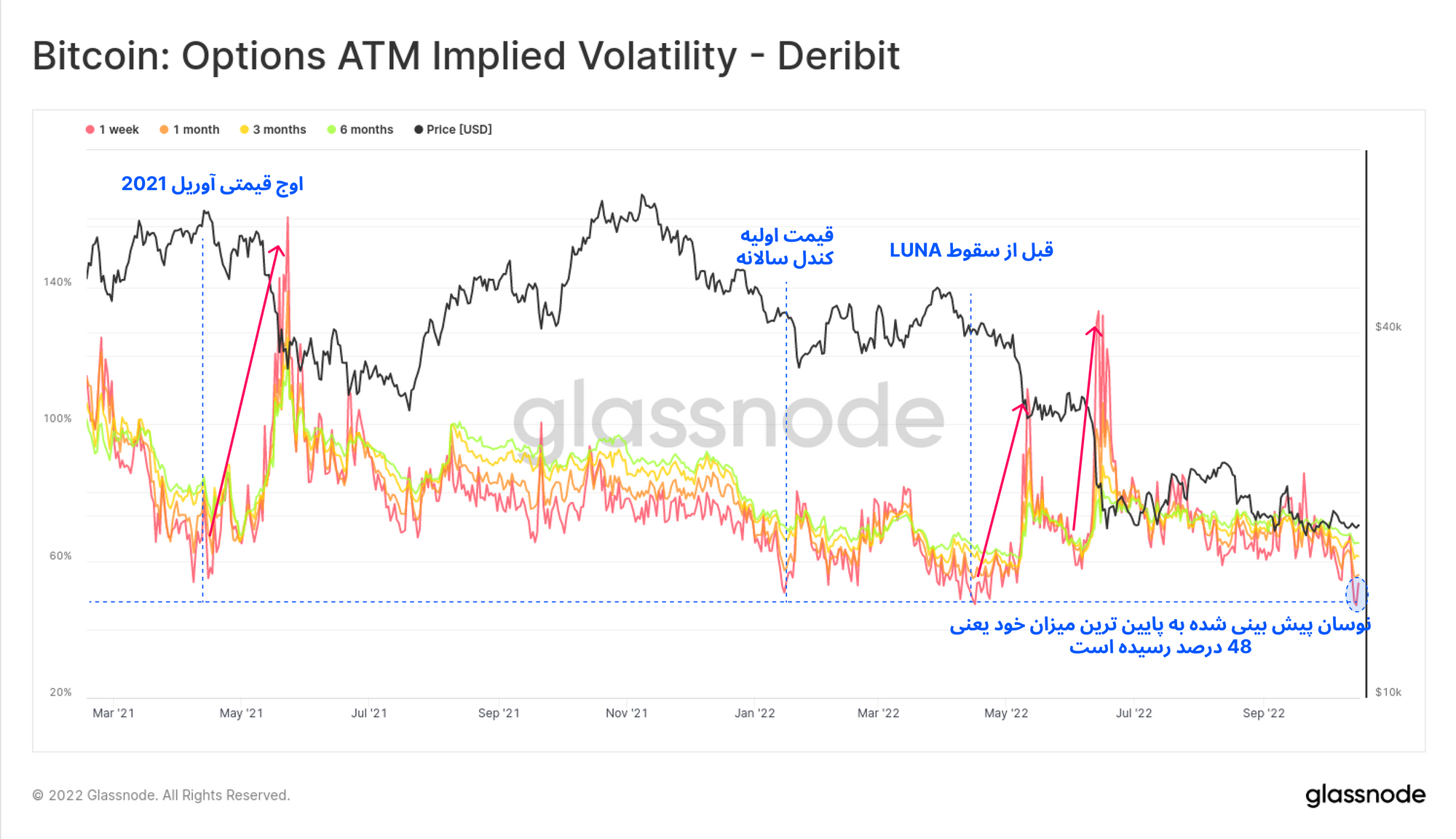

در فضای خارج از شبکه بیتکوین مانند بازار مشتقات نیز، نوسانات بسیار کمی پیشبینی میشود. نوسان کوتاهمدتی که در بازار آپشن برای بیتکوین پیشبینی میشود، در این هفته به پایینترین مقدار خود، ۴۸ درصد رسیده است. در چندین نمونهی قبل که بازار آپشن چنین نوسان اندکی برای بیتکوین پیشبینی کرده بود، بازار پس از گذشت این دوره، با نوسانات شدیدی رو به رو شد که اغلب با بحران کمبود وثیقه در بازار مشتقات و معاملات Defi همراه بود.

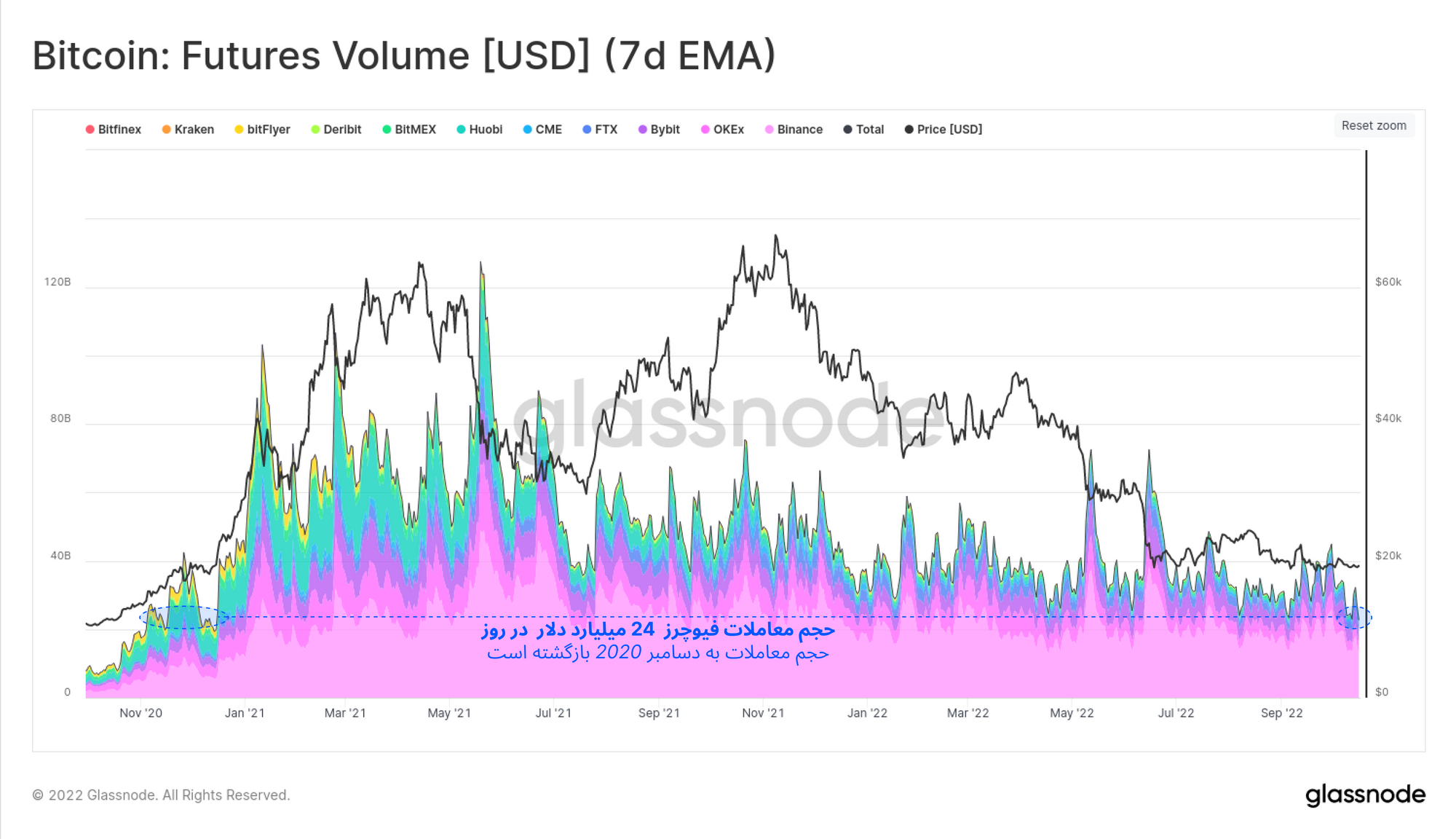

حجم دلاری معاملات فیوچرز به صورت روزانه نیز به ناحیه کف چندین ساله خود، معادل ۲۴ میلیارد دلار رسیده است. چنین حجمی برای آخرین بار در دسامبر ۲۰۲۰، قبل از شروع چرخه صعودی هنگام شکست سقف قیمتی ۲۰ هزار دلار سال ۲۰۱۷، در بازار مشاهده شده است. در صورتی که قیمت در هر جهتی حرکتی کند، بازار ممکن است با کمبود نقدینگی مواجه شود.

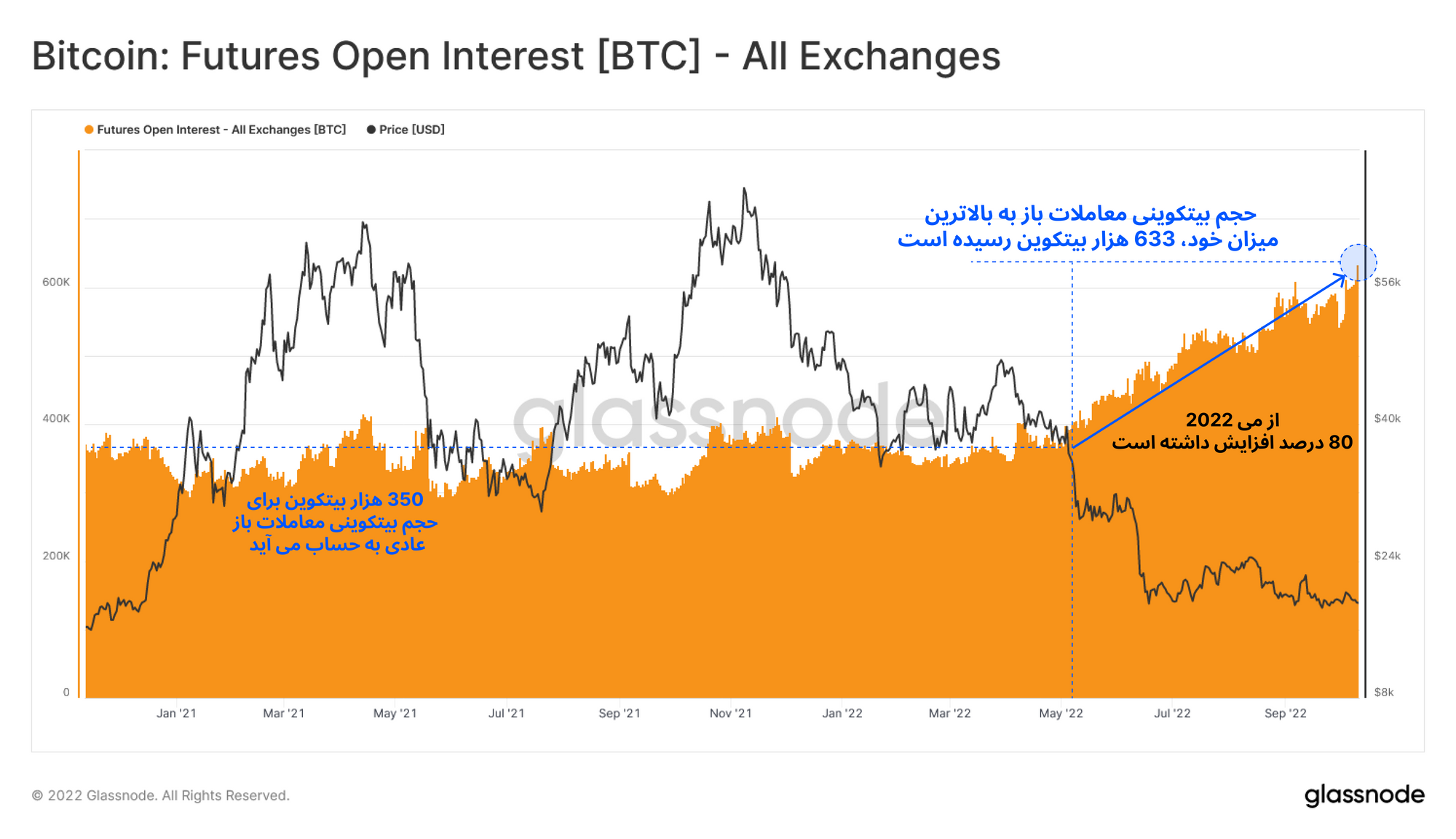

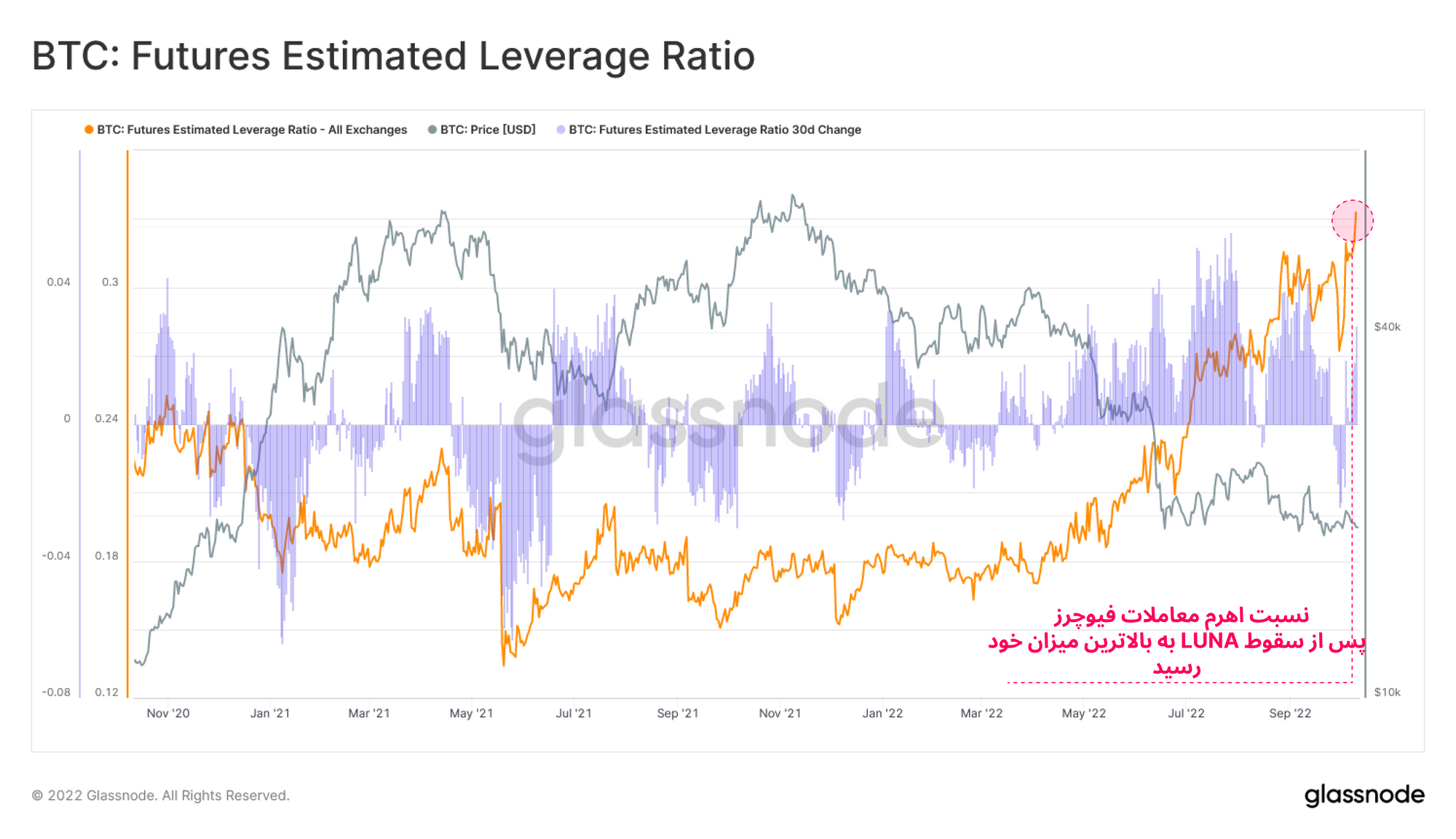

همچنین از تاریخ سقوط پروژه LUNA، حجم بیتکوینی معاملات باز فیوچرز نیز به شدت رو به افزایش بوده است. حجم بیتکوینی معاملات باز فیوچرز به بالاترین میزان خود، ۶۳۳ هزار بیتکوین معادل افزایش ۸۰ درصدی از ماه می امسال رسیده است. این افزایش حجم بیتکوینی معاملات باز نشان میدهد که بر خلاف کاهش چشمگیر قیمت بیتکوین، گمانهزنیها و محافظت از معاملات در برابر ضرر، بسیار در حال افزایش است.

سپس میتوانیم نسبت تخمینزده شده اهرم در بازار فیوچرز را ارزیابی کنیم. میزان این معیار از نسبت میان قراردادهای باز فیوچرز و بیتکوینهایی که در تمام صرافیهای اصلی نگهداری میشود، به دست میآید. در نمودار زیر افزایش معاملات باز فیوچرز را نسبت به موجودی بیتکوین در صرافیها مشاهده میکنیم. این نمودار نیز نشان میدهد که در حال حاضر بازار با کمبود حجم مواجه است و اگر میزانی از این اهرم کاهش یابد می تواند تاثیر زیادی بر بازارهای اسپات داشته باشد.

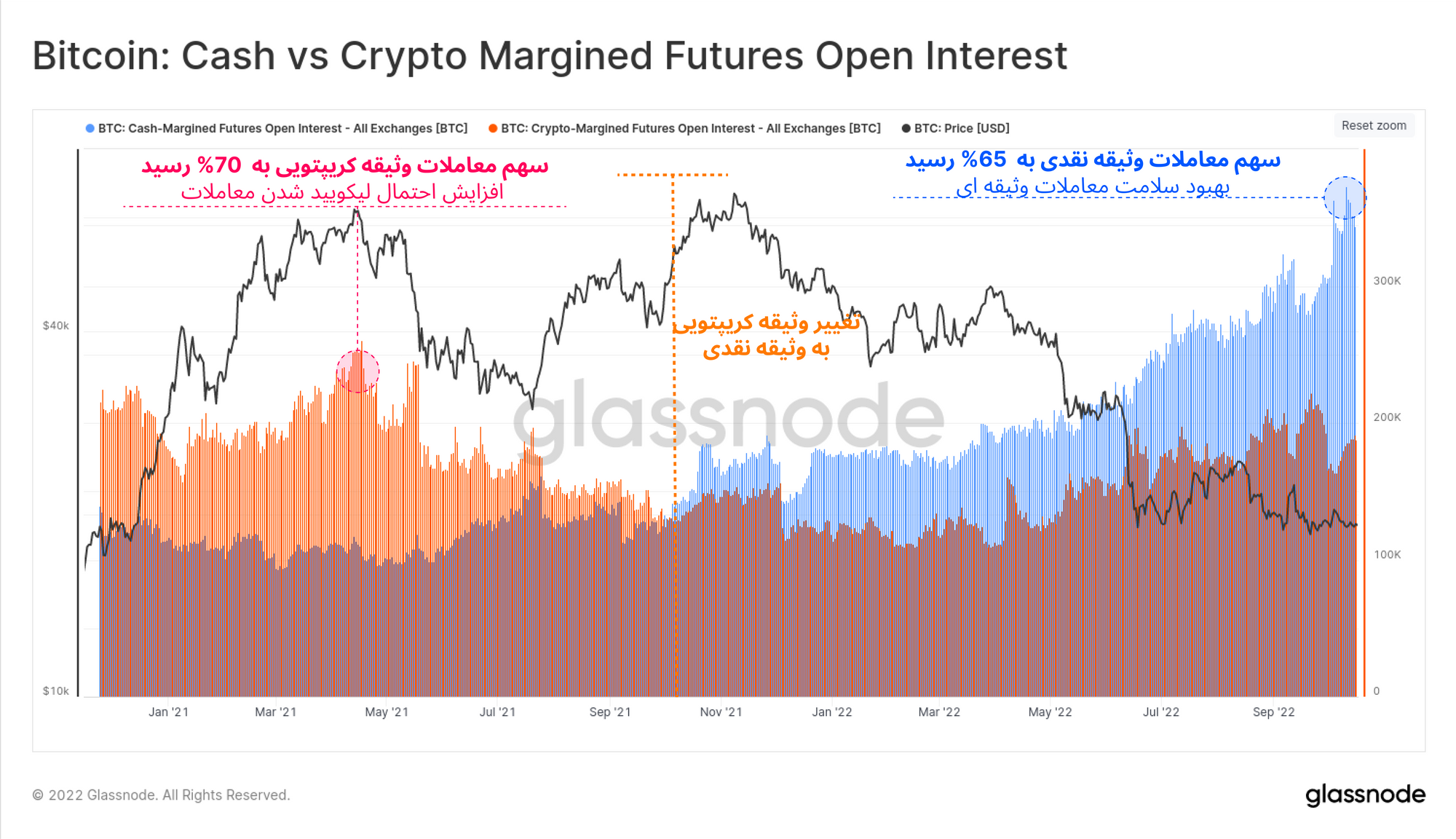

برای ارزیابی میزان سلامت بازار فیوچرز، میزان وثیقههای نقدی و کرپتویی معاملات را بررسی میکنیم.

· معاملاتی که وثیقههای آنها مانند بیتکوین و اتریوم از نوع کریپتویی باشند، دائما دچار نوسانات هستند زیرا تغییردائم قیمت این وثیقهها، این نوع معاملات را دچار بحران کمبود وثیقه خواهد کرد.

· معاملاتی که وثیقه آنها مانند پول فیات یا مانند استیبلکوینها با ارزش دلار برابر باشد، همراه با پوزیشنهای اهرمی فیوچرز ، در ارزش آنها نوسانی ایجاد نمیشود.

با استفاده از این چهارچوب خواهیم دید که سرمایهگذاران به مرور زمان چه نوع وثیقهای را برای معاملات خود انتخاب میکنند:

· در ماه آوریل ۲۰۲۱، سهم معاملاتی که دارای وثیقهی کریپتویی بودند، در نهایت هیجان بازار به ۷۰ درصد رسید و سپس سقوط قیمتی بزرگی رخ داد.

· پس از سقوط می ۲۰۲۱، سرمایهگذاران وثیقهی نقدی را برای معاملات خود ترجیح دادند و سهم معاملاتی که دارای وثیقه کریپتویی بودند، تا به امروز ۳۵ درصد کاهش داشته است.

در این هفته سهم معاملات وثیقه نقدی به بالاترین میزان خود رسیده است که نشان میدهد، وثیقه اغلب معاملات باز فیوچرز به صورت نقدی و یا استیبلکوین است. از این جهت میتوان گفت که سلامت معاملات بازار فیوچرز در ۱۸ ماه گذشته بسیار ارتقاء یافته است. با افرایش تقاضا برای وثیقه استیبلکوین احتمال بحران لیکویید شدن معاملات فیوچرز کاهش پیدا میکند.

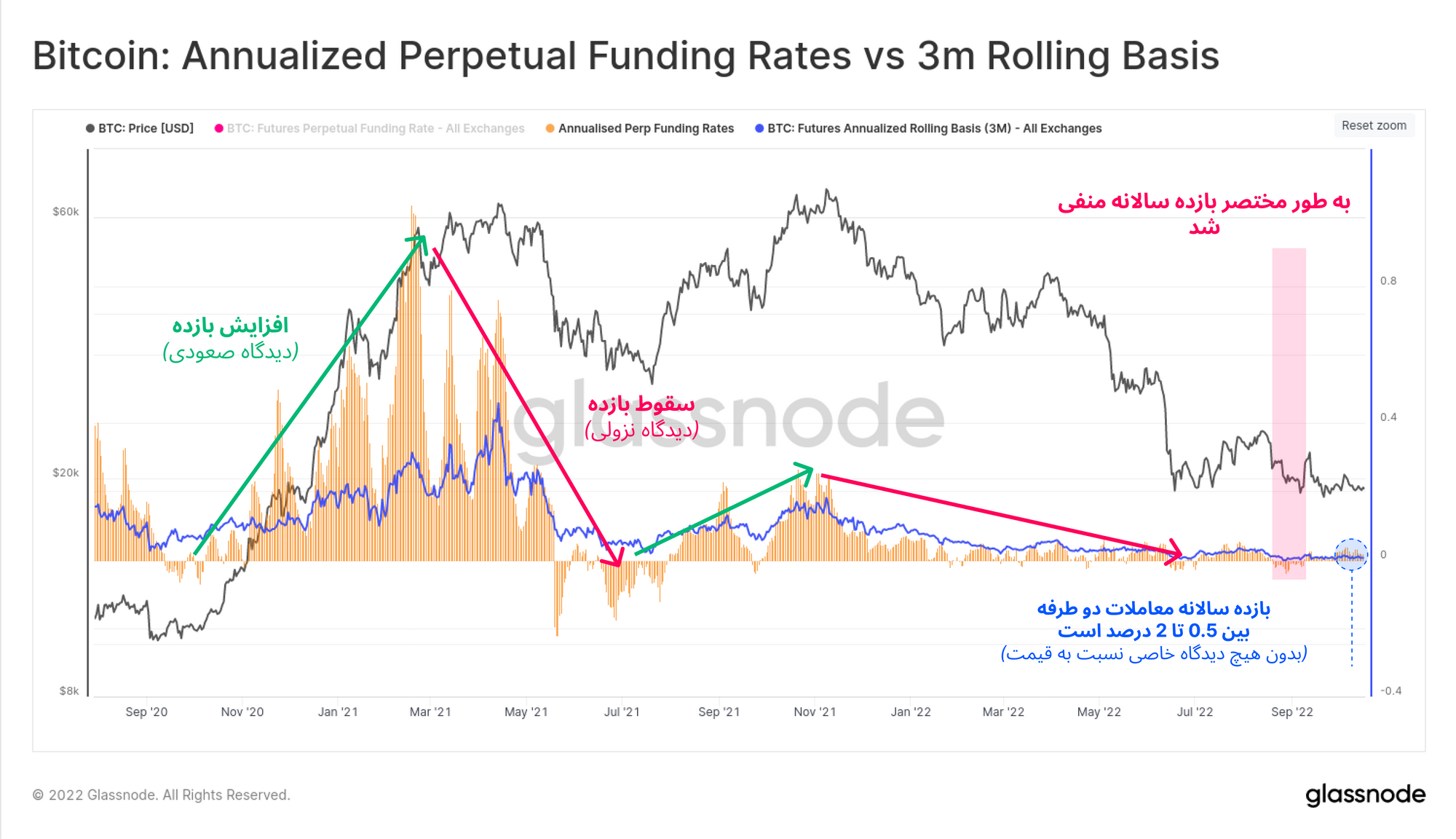

در اوج هیجانات بازار بین فوریه و آوریل ۲۰۲۱، بازده سالانه معاملات دو طرفه (به طور همزمان معامله خرید در اسپات و معامله فروش در فیوچرز) در قراردادهای تقویمی سه ماهه و همچنین قراردادهای دائمی فیوچرز، بین ۴۵ تا ۱۰۰ درصد بود.

بازده این نوع معاملات از سقوط ماه می ۲۰۲۱به شدت کاهش پیدا کرده است؛ به طوری که قردادهای تقویمی سهماهه با بازده ۰.۵۵ درصد و قراردادهای دائمی فیوچرز با بازده ۱.۹۷ درصد، چندان جذابیتی برای اغلب معاملهگران ندارند؛ مخصوصا در مقایسه با اوراق قرضه دولتی. همچنین در اواخر ماه اوت، بازده سالانه معاملات دائمی و معاملات تقویمی فیوچرز منفی بوده و قیمت فیوچرز بیتکوین از قیمت بازار اسپات کمتر معامله شده است.

برخلاف شرایط حساسی که برای قیمتها ایجاد شده و همچنین افزایش مداوم معاملات باز فیوچرز، هنوز هیچگونه جهتگیری در معاملات فیوچرز مشاهده نمی شود. از این رو به احتمال فراوان، این مقدار اهرم به جای اینکه در جهتگیری خاصی در بازار استفاده شود، برای محافظت از معاملات در برابر ریسک به کاربرده خواهد شد.

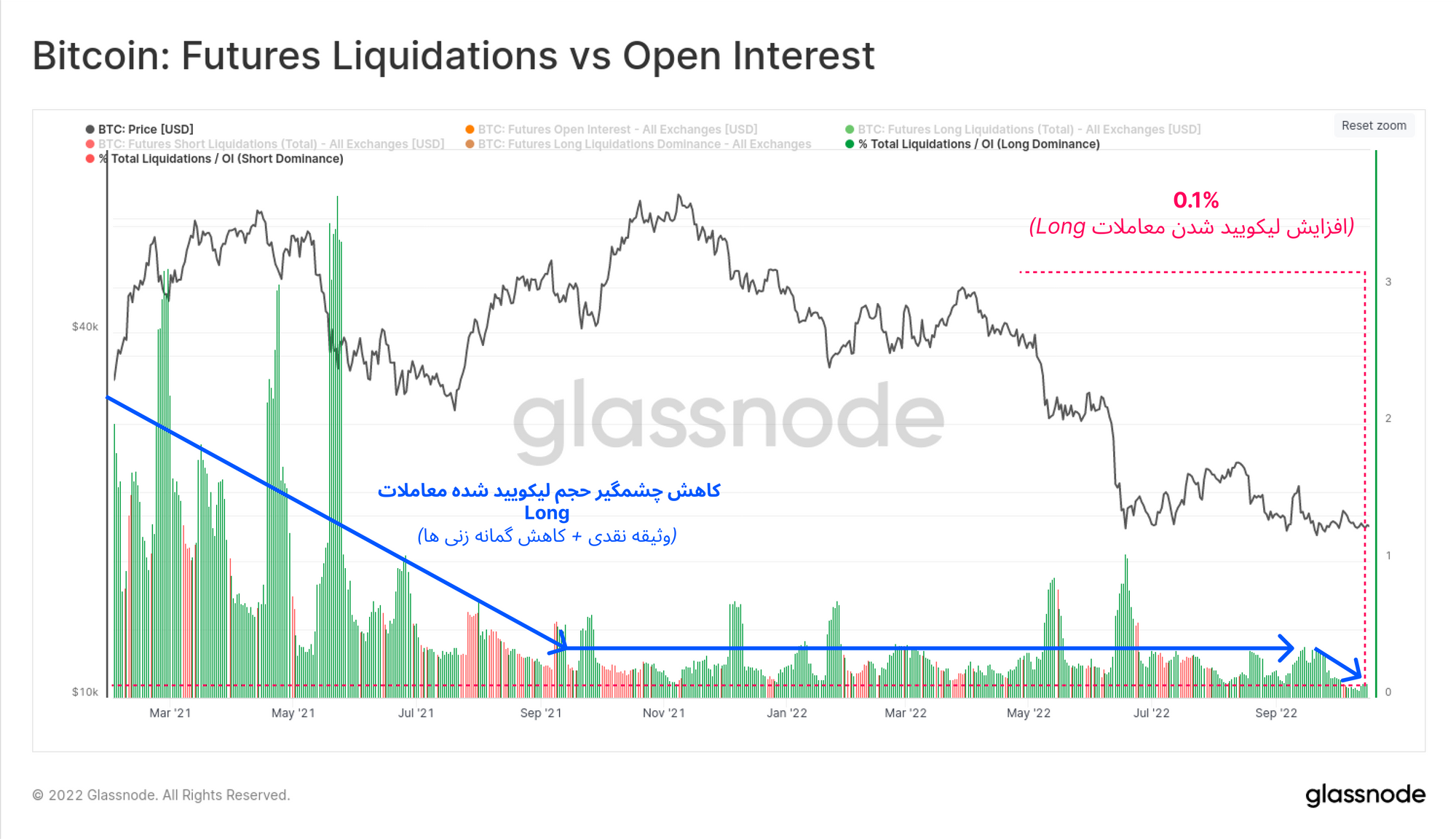

پس از مشاهده میزان بازده معاملات، باید ببینیم چه درصدی از معاملات باز فیوچرز در معاملات Long و چه درصدی از آن در معاملات Short لیکویید شدند تا به خوبی مشخص شود چه میزان از این معاملات به اجبار لیکویید شده و چه میزان از آن به اختیار معاملهگران بسته شدهاند.

در حال حاضر کل میزان معاملات لیکوییدشده به پایینترین میزان خود، ۰.۱ درصد رسیده است که با توجه به افزایش تعداد معاملات باز و اهرم فیوچرز، بسیار غیرعادی به نظر میرسد. اخیراً معاملات لیکوییدشده Long سهم بیشتری از معاملات Short داشتند، اما همانطور که در نمودار زیر مشاهده میکنید میزان این معاملات لیکوییدشده بسیار ناچیز به نظر میرسد و به پایینترین مقدار خود رسیده است.

به طور کلی، با مشاهده بازار فیوچرز میتوان دریافت که در حال حاضر معاملات بسیار پیشرفتهتری توسط معاملهگران حرفهای با هدف حفاظت از سرمایه خود، انجام میگیرد. این نوع معاملات، هم در سقوط قیمتی شدید و نیز همچنین در رالیهای صعودی، بیتکوین را به عنوان یک دارایی پرنوسان به شمار میآورند؛ بنابراین با نوسانات قیمتی، جهتگیری و دیدگاه نزولی و یا صعودی پیدا نمیکنند.

چندین عامل چنین شرایطی را ایجاد کرده است؛ تعداد معاملاتی که دارای وثیقه کریپتویی هستند کاهش پیدا کرده و با وجود افت قیمت، معاملات باز به صورت چشمگیری افزایش داشته اند. اما در کنار این عوامل، حجم معاملات لیکوییدشده به شدت کم بوده، به پایینترین میزان خود رسیده و در معاملات دو طرفه هیچگونه جهتگیری خاصی مشاهده نشده است. همچنین باید گفت که در ATH آوریل ۲۰۲۱، شرایط بازار فیوچرز دقیقاً بالعکس شرایط کنونی بوده که طبق گزارشات قبلی، بازار صعودی سال ۲۰۲۱، رسماً از این نقطه پایان یافته است.

مرور هفته

بیتکوین طبق نوسانات حقیقی و همچنین نوسانات ضمنی در بازار آپشن، برای هر گونه نوسانات در آیندهای نزدیک آماده است. در حال حاضر، طبق معیارهای آنچین قیمت بازار اسپات به میانگین قیمت خرید سرمایهگذاران کوتاهمدت نزدیک شده است و تصمیم برای ادامه روند سودآوری این سرمایهگذاران، برعهدهی خود این سرمایهگذاران است.

در فازهای خرسی قبلی، زمانی که بازار چنین شرایطی را تجربه کرده، پس از گذشت این دوره، با نوسانات شدیدی از هر دو جهت همراه شده است. حجم بیتکوینی معاملات باز به ATH خود میرسد و سرمایهگذاران در بازار فیوچرز کمی بیشتر متمایل به دیدگاه صعودی هستند.به طور کلی نوسانات در کمین بازار نشستهاند و قیمت بیتکوین برای مدت طولانی کم نوسان نخواهد ماند.

ترجمه مقالات

گزارش هفتگی به زبان های Spanish, Italian, Chinese, Japanese, Turkish, French, Portuguese, Farsi, Polish, Arabic, Russian, Vietna mese و Greek ترجمه می شود.

شبکه های اجتماعی جدید ما:

اسپانیایی ( تحلیلگر: (@ElCableR, Telegram, Twitter

پرتغالی (تحلیلگر:( @pins_cripto, Telegram, Twitter

ترکی (تحلیلگر:( @wkriptoofficial, Telegram, Twitter

فارسی(تحلیلگر: @CryptoVizArt, Telegram, Twitter)

· ما را در توییتر دنبال کنید.

· به کانال تلگرامی ما بپیوندید.

· برای تحلیل و گفتگو بیشتر به فروم گلسنود مراجعه کنید.

· برای مشاهده معیارهای on-chain، به استودیو گلسنود مراجعه کنید.

· برای دریافت پیامهای هشدار خودکار از طرف معیارهایon-chain و فعالیت صرافی ها، به صفحه توییتر پیامهای هشدار مراجعه کنید.

نکته: این هفتهنامه قصد هیچ نوع توصیه مالی و سرمایهگذاری ندارد و تمامی این دادهها صرفاً به جهت اطلاعرسانی شما منتشر شده است. بهتر است هیچ نوع تصمیم مالی از این اطلاعات اخذ نشود و مسئولیت تمام تصمیمات مالی شما صرفاً به عهده شخص شماست.