Parier sur Le Merge

À mesure que les marchés dérivés du bitcoin et de l'ethereum arrivent à maturité, des positions sophistiquées peuvent être établies à l'aide d'options et de contrats à terme. Le Merge d'Ethereum offre l'occasion d'observer un tel positionnement à grande échelle.

Le marché du bitcoin a été relativement calme cette semaine, se consolidant entre un haut de 23 832 $ et un bas de 22 486 $. Alors que les conditions du marché se remettent encore d'un mois de juin assez volatile, des changements subtils se produisent dans le positionnement des marchés dérivés du bitcoin et de l'ethereum.

Cette semaine, nous explorerons une divergence notable qui s'est développée sur les marchés des contrats futurs et des options, centrée sur le Merge d’Ethereum, prévu pour septembre. Les traders semblent utiliser des options d'achat pour parier sur le prix de l'ETH en septembre, tandis que les contrats à terme et le déport des options indiquent qu'une attente de "sell the news" est en jeu.

Cela semble être un positionnement de marché relativement sophistiqué, ajoutant une preuve supplémentaire du capital institutionnel déployé dans la liquidité des marchés à terme et des options.

Traductions

La Semaine On-chain est désormais traduit en espagnol, italien, chinois, japonais, turc, français , portugais, farsi, hébreu, polonais, russe et en grec.

Tableau de bord de La Semaine Onchain

Cette lettre d'information s'accompagne d'un tableau de bord en direct, tous les graphiques étant disponibles ici. Ce tableau de bord et toutes les métriques abordées sont explorés plus en détail dans notre Rapport Vidéo, publié tous les mardis. Abonnez-vous à notre Chaîne Youtube et visitez notre Portail Vidéo pour plus de contenu vidéo et de tutoriels concernant les métriques.

La Base de Référence du Bitcoin

Pour commencer notre analyse, nous allons évaluer comment les marchés dérivés évaluent le Bitcoin, étant donné qu'il y a peu de changements fondamentaux au niveau du protocole qui affectent le prix à court terme.

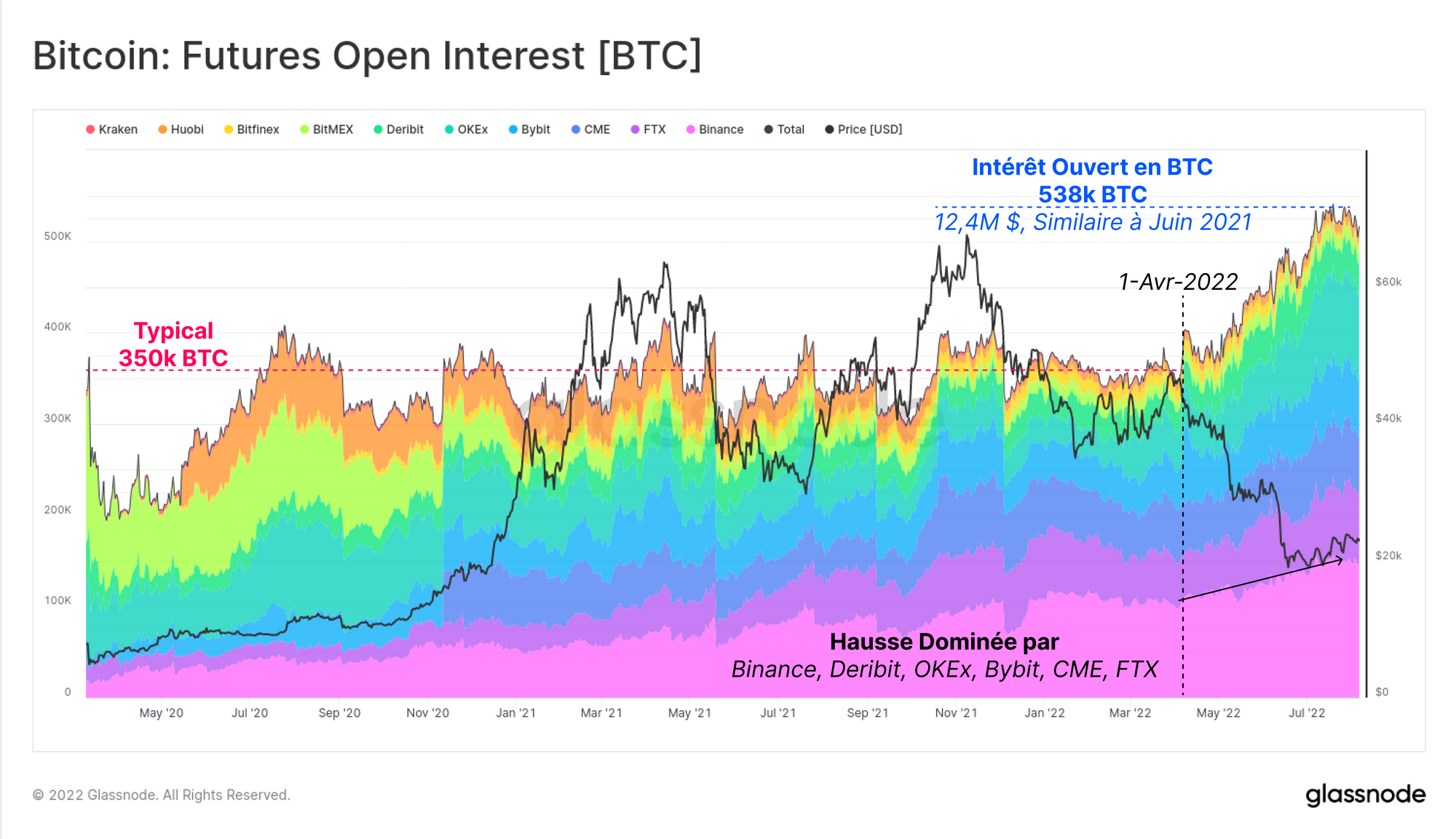

Depuis le début du mois d'avril, les marchés à terme de Bitcoin ont connu une augmentation spectaculaire de l'intérêt ouvert, s'éloignant de la ligne de base d'environ 350k BTC, et atteignant de nouveaux sommets de 538k BTC. La croissance est menée par une poignée d'exchanges, principalement Binance, Deribit, OKEx, Bybit, FTX et CME.

Comparer l'intérêt ouvert en BTC BTC permet d'isoler les périodes de croissance de l'effet de levier des contrats à terme des variations du prix. Sur une base USD, l'intérêt ouvert actuel est de 12,4 milliards de dollars, ce qui est relativement faible et équivalent au début du marché haussier en janvier 2021 mais aussi au creux de la liquidation de 29k$ en juin 2021.

🔔 Idée d'alerte : La rupture de l'intérêt ouvert des contrats à terme au-dessus de 550k BTC signalerait un nouvel ATH de l'effet de levier des contrats à terme et suggérerait une probabilité accrue d'un événement de purge.

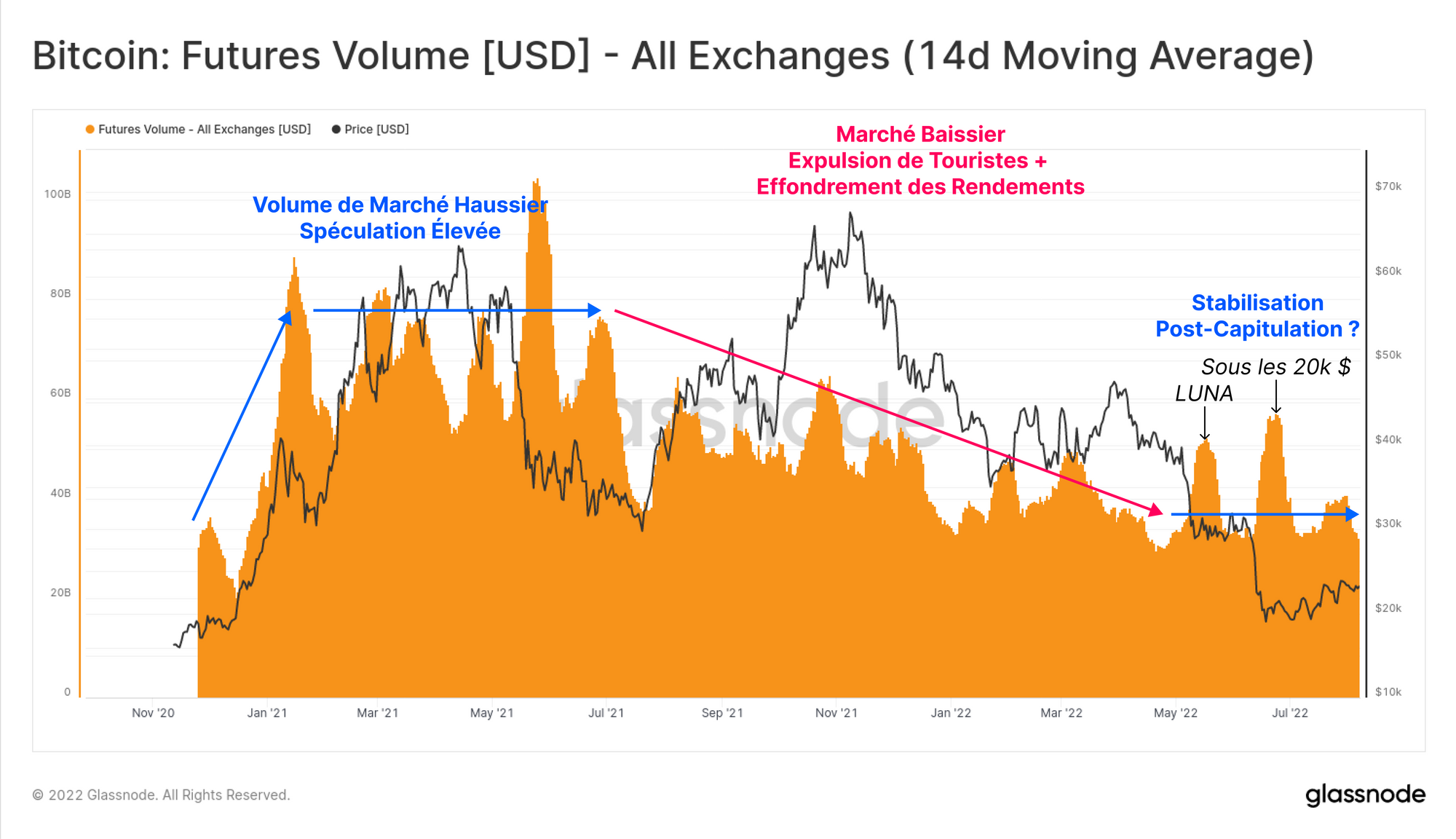

Le volume des exchanges de contrats à terme semble s'être stabilisé autour du niveau de l'effondrement de Terra/LUNA. Il a connu une baisse structurelle au cours des 12 mois qui ont suivi la liquidation de mai 2021 mais semble rétablir un plancher à environ 33 milliards de dollars par jour.

Étant donné l'augmentation à grande échelle de l'intérêt ouvert (sur une échelle relative), cela peut indiquer que les traders sont de plus en plus disposés à prendre une exposition au prix du bitcoin après les deux événements majeurs de capitulation en mai et juin.

🔔 Idée d'alerte : La rupture du volume des contrats à terme (SMA 7D) au-dessus de 45B $ signalerait une hausse notable du volume des échanges, et suggérerait une probabilité accrue de volatilité à court terme.

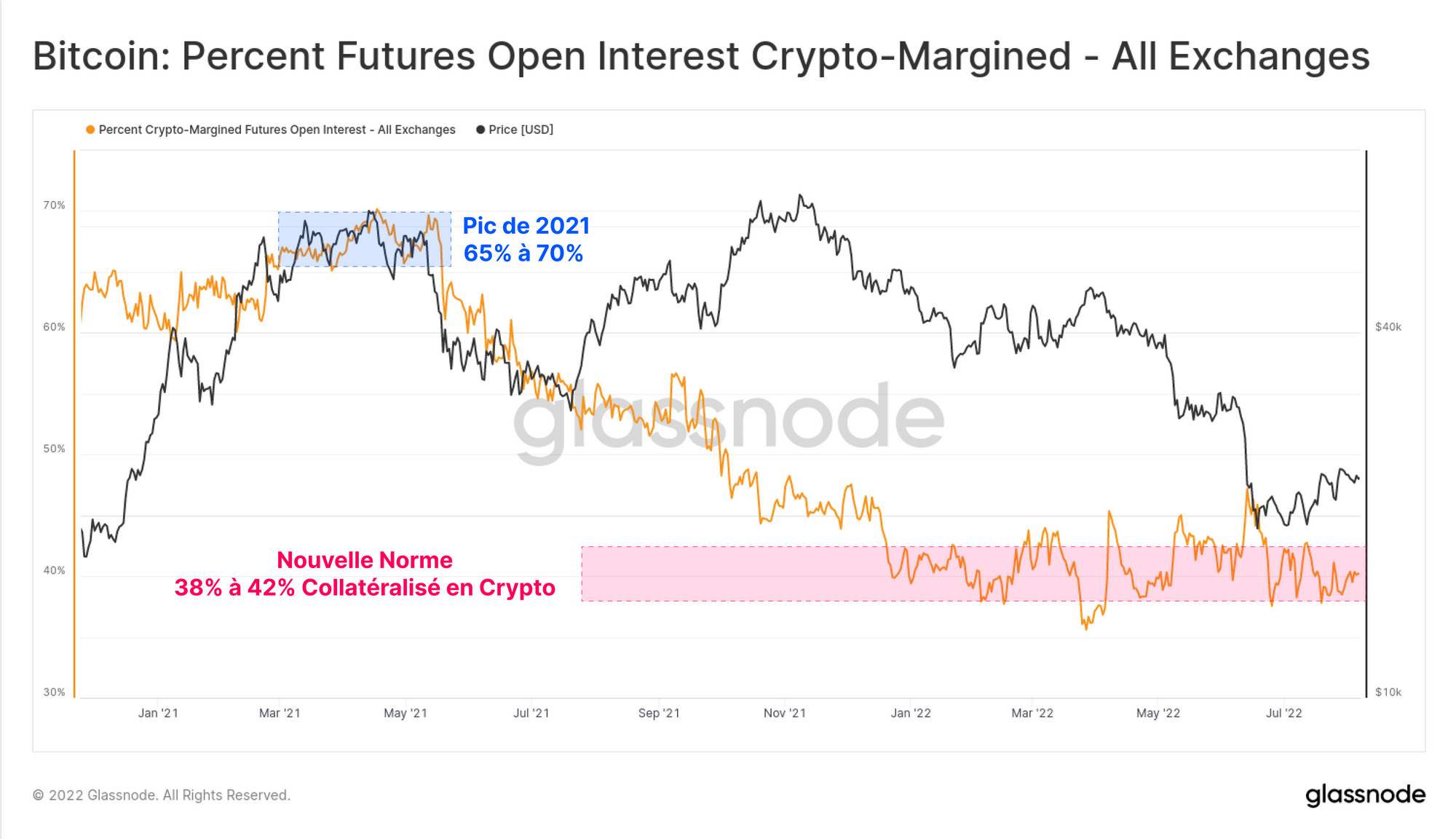

Un changement structurel a également eu lieu sur les marchés à terme au cours des 18 derniers mois. La proportion de collatéral garanti par du capital en BTC est passée de 70 % à une nouvelle norme d'environ 40 %.

En d'autres termes, environ 60 % des marges sur les contrats à terme sont désormais levées via des garanties en stablecoins et en monnaie fiat, ce qui élimine la volatilité supplémentaire due à la variation de la valeur des garanties.

Cela signifie que si l'effet de levier des contrats à terme est élevé, la marge sous-jacente semble être beaucoup plus stable, réduisant l'impact de la convexité négative contrairement au début de 2021.

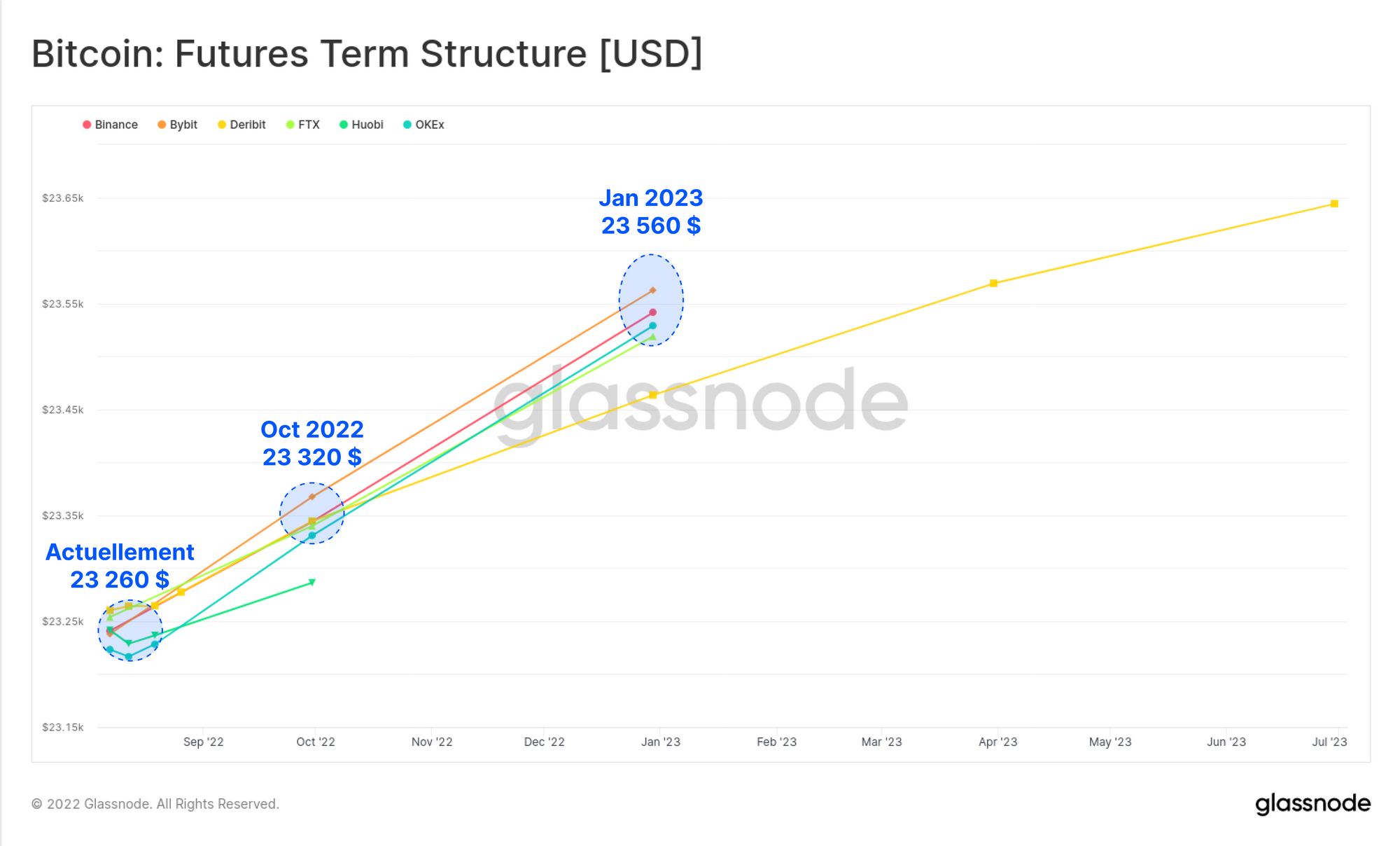

Les contrats à terme évaluent le bitcoin dans un état de contango, où les traders doivent payer une légère prime pour obtenir une exposition au bitcoin dans le futur. Il s'agit de la condition la plus courante pour les marchés du bitcoin et la prime jusqu'à la fin de l'année n'est que de 3,24 %.

Ce rendement de cash-and-carry n'est qu'à peine compétitif avec les rendements disponibles sur les bons du Trésor américain et donc peu indicatif d'une tendance haussière à long terme pour le moment.

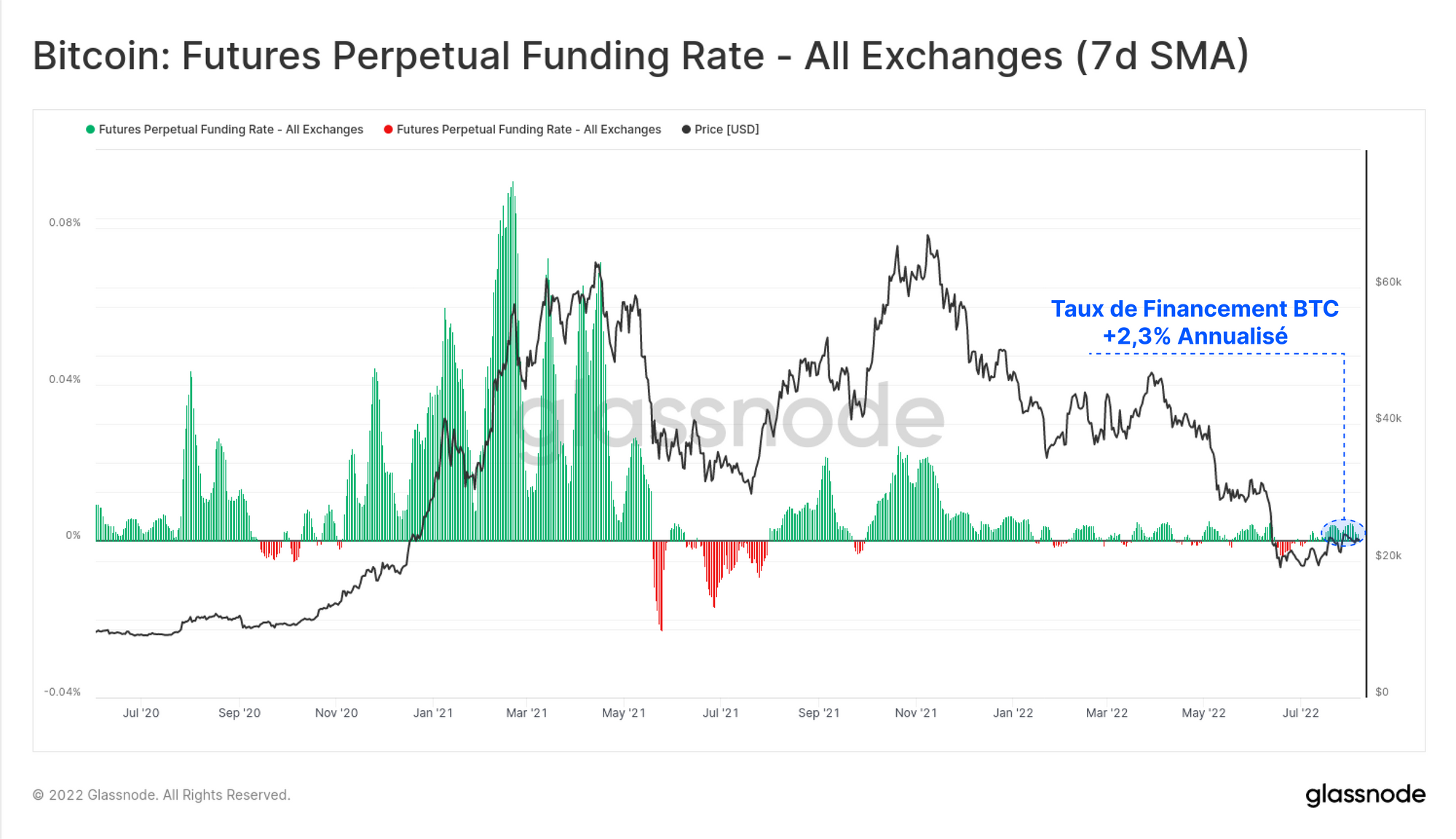

Un niveau similaire de neutralité peut être observé dans les taux de financement des swaps perpétuels, qui sont légèrement positifs et rapportent 2,3 % sur une base annualisée.

Comme pour les contrats à terme, un rendement légèrement positif est normal et le niveau des taux de financement suggère qu'il y a relativement peu de biais dans un sens ou dans l'autre.

Dans l'ensemble, les marchés à terme Bitcoin semblent se stabiliser en termes de volume d'échange et suggèrent un léger biais à la hausse. L'intérêt ouvert est élevé sur une base relative BTC, mais pas autant sur une base USD. Cela semble indiquer que les traders sont de plus en plus disposés à s'exposer au prix du BTC, mais qu'ils ne misent pas gros.

🔔 Idée d'alerte : Les taux de financement (SMA 7D) cassant en dessous de 0 signaleraient un renversement négatif de la prime actuelle, et une cassure au-dessus de 0,005% signalerait une augmentation de la prime spéculative.

L'Appel du Merge

De l'autre côté cependant, les traders de produits dérivés placent des paris évidents pour l'Ethereum, en particulier en ce qui concerne le Merge, prévu le 19 septembre.

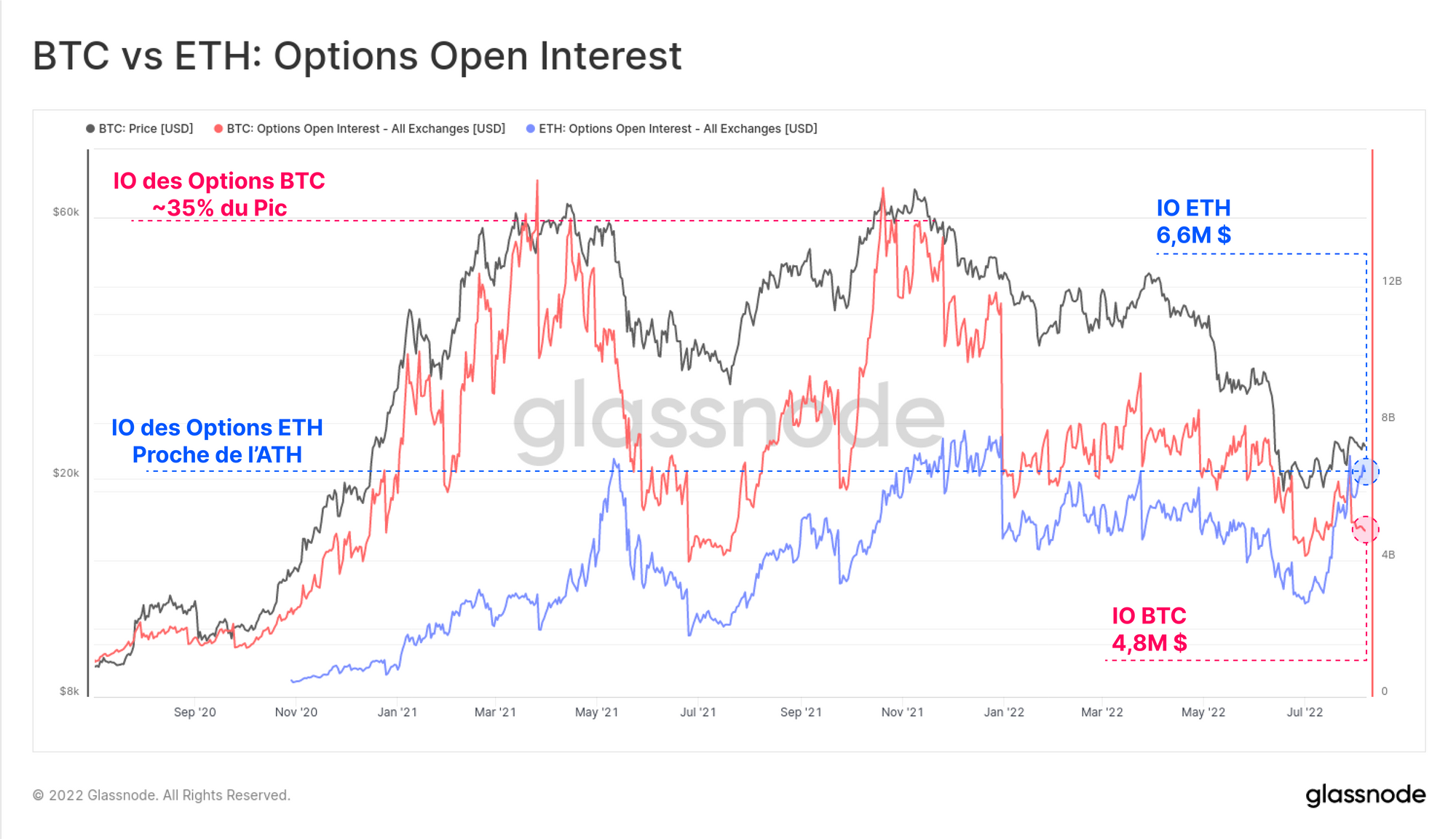

Pour la première fois dans l'histoire, l'intérêt ouvert des options sur l'Ethereum, à 6,6 milliards de dollars, est désormais supérieur à celui du Bitcoin (4,8 milliards de dollars)

Bien qu'il ne s'agisse pas encore d'un record absolu, l'intérêt en cours des options ETH est proche d'en établir un nouveau, tandis que l'intérêt en cours du Bitcoin reste bien en dessous du pic, à seulement 35 % de l'ATH.

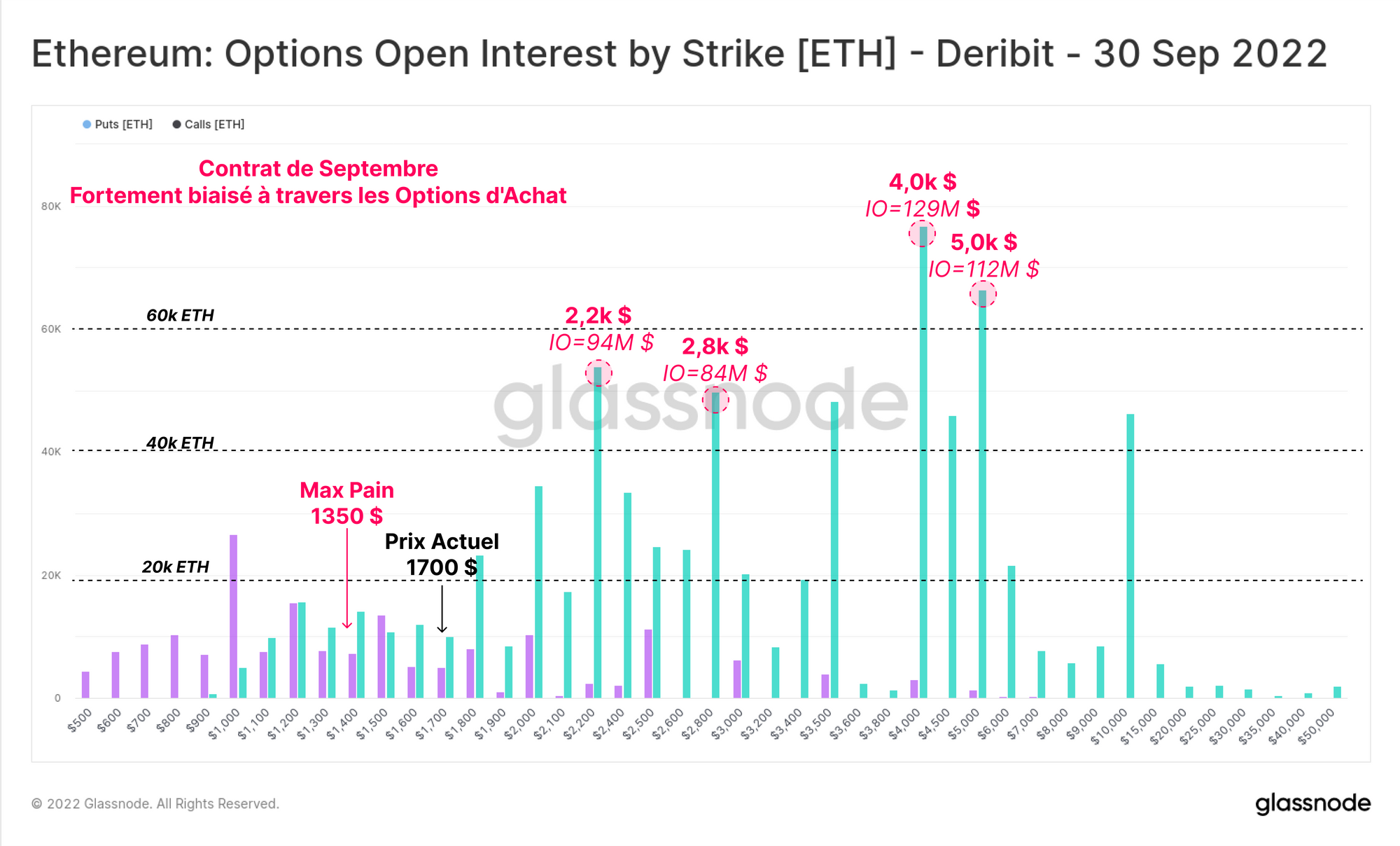

Si nous regardons les contrats de septembre sur Deribit, le biais directionnel des traders Ethereum est clair comme de l'eau de roche. Les options d'achat éclipsent les options de vente en termes de taille, les traders pariant sur des prix de l'ETH supérieurs à 2,2k$, avec un intérêt ouvert significatif même jusqu'à 5,0k$.

Cependant, le prix maximum de la douleur se situe actuellement à environ 1,35k $, ce qui entraînerait un nombre maximum d'options à expiration. Étant donné que ce prix est inférieur au prix spot à partir d'aujourd'hui, le mois à venir s'annonce très intéressant.

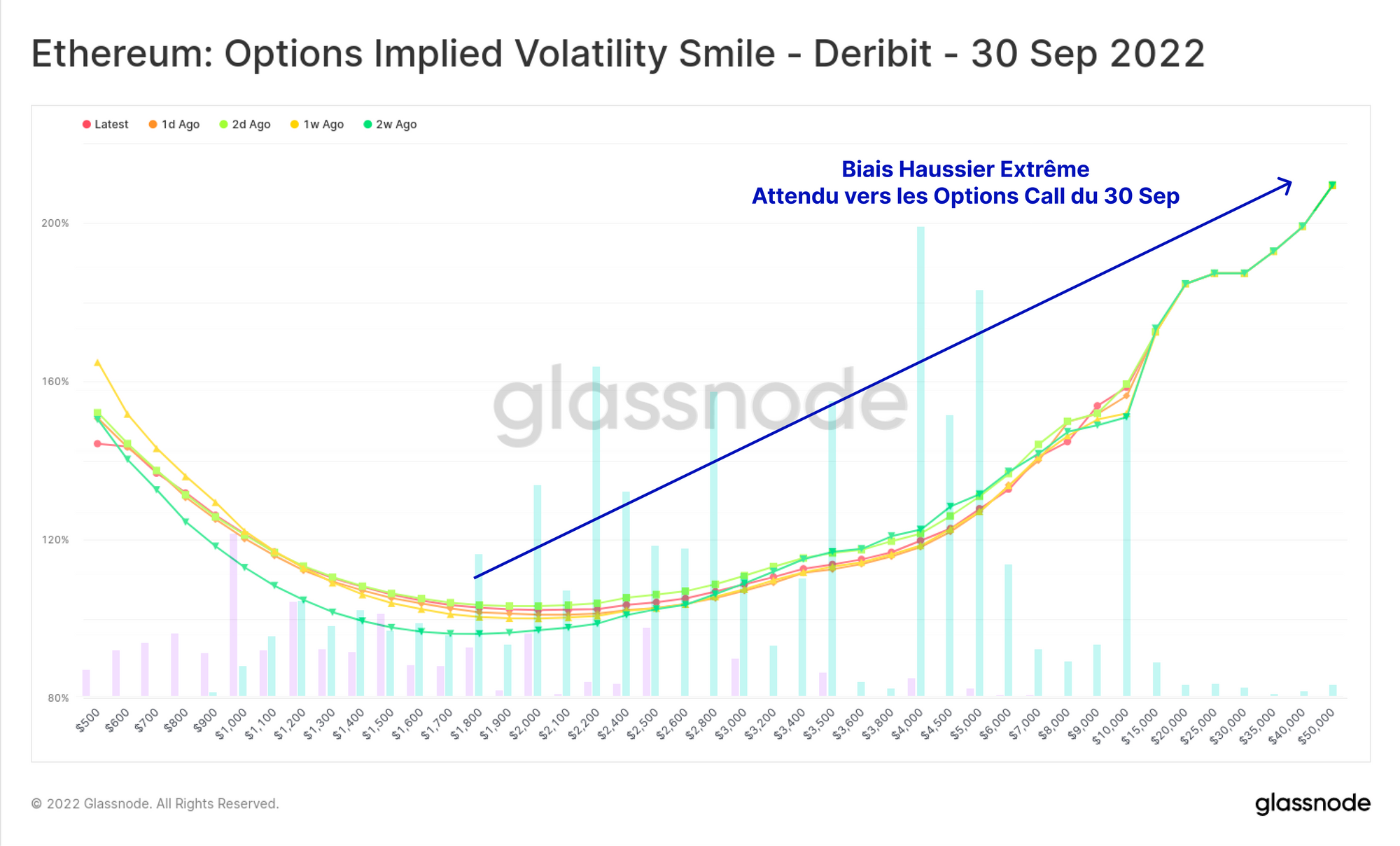

Cette forte demande du côté des acheteurs pour les options d'achat ETH expirant en septembre a poussé le "sourire de la volatilité" dans un état de biais haussier extrême.

Les barres d'intérêt ouvert sont superposées sur ce graphique, où l'on peut voir que la pente ascendante est fortement motivée par les traders prêts à payer une prime pour une exposition haussière aux options d'achat.

La volatilité implicite pour ce contrat est bien supérieure à 100 % pour presque tous les prix. Les traders les plus optimistes, qui achètent des options d'achat supérieures à 5 000 $, sont prêts à payer une prime de plus de 130 % de volatilité implicite.

Vendre la Nouvelle à Venir

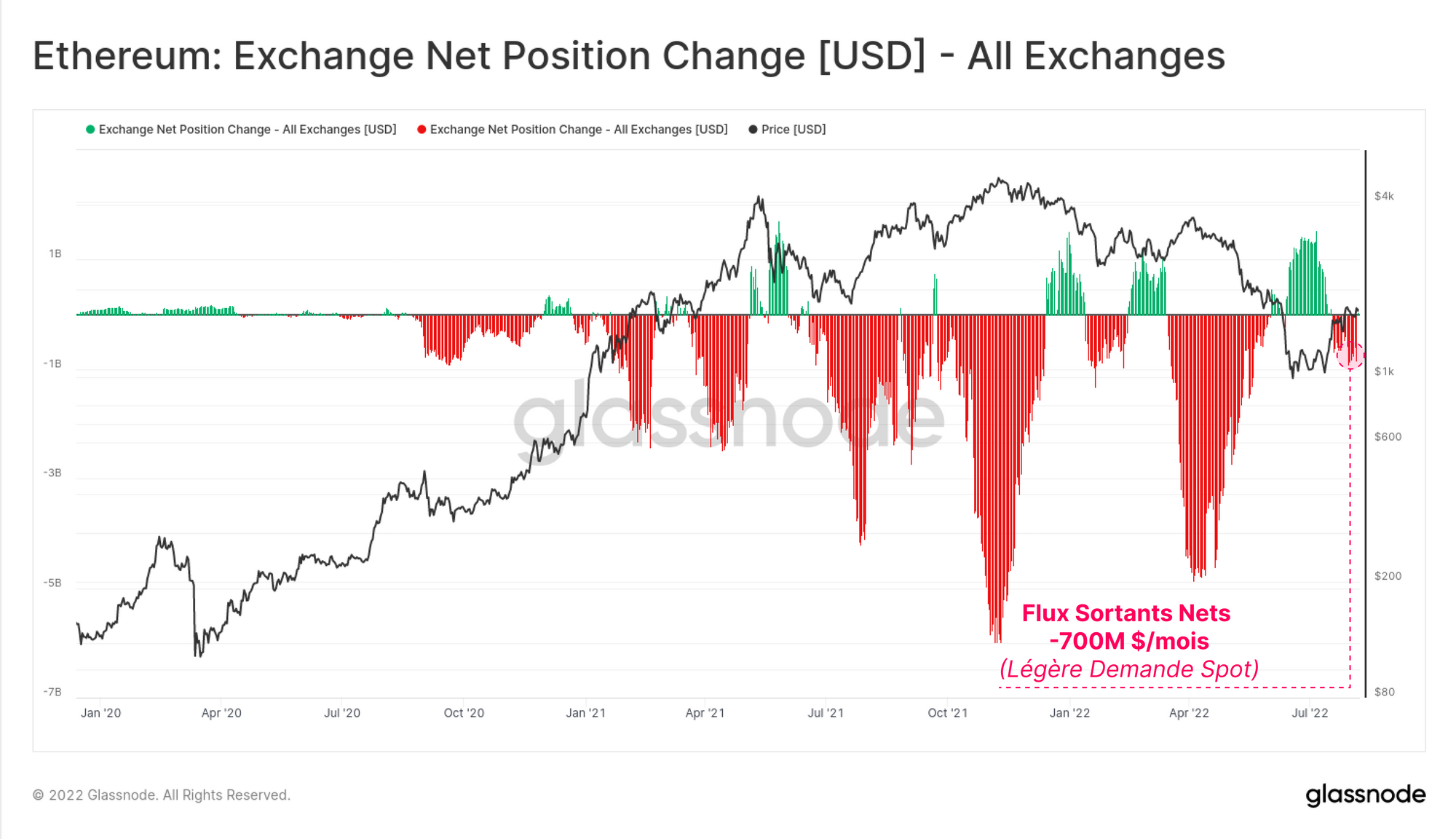

Étant donné le biais fortement haussier des marchés d'options ETH, on pourrait s'attendre à ce que la demande au comptant soit assez forte. Cependant, un coup d'œil à la variation de la position nette des exchanges montre que seulement 700M$ nets sont retirés par mois.

Bien que 700 millions de dollars soient une somme importante, les retraits des exchanges ne sont rien comparés aux récents pics de plus de 3 milliards de dollars par mois, ni aux 6,6 milliards de dollars d'intérêts ouverts sur les options.

Les retraits mensuels des exchanges ne représentent aujourd'hui que 2 % de la taille du volume des exchanges de contrats à terme, alors que ce ratio atteignait plus de 20 % en avril 2022 et novembre 2021.

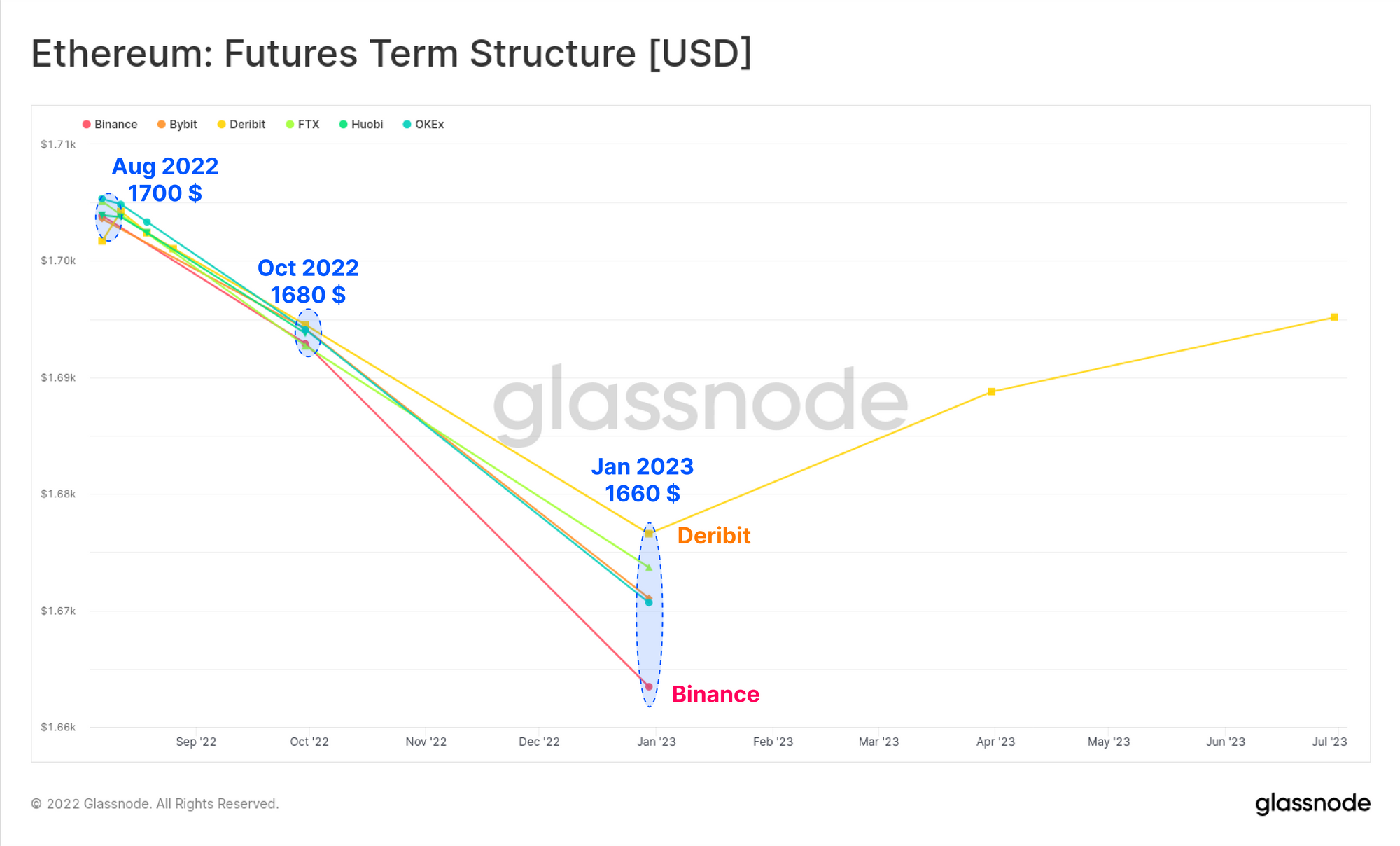

La structure des contrats à terme pour l'ETH est remarquablement différente de la courbe du Bitcoin et se trouve dans une condition de backwardation, ou de déport. Cela signifie que les traders de contrats à terme évaluent l'ETH à une décote après le Merge, s'alignant sur la prime plus élevée payée par les traders d'options.

Bien que la décote ne soit que faible, seulement -2,27% annualisés, elle suggère qu'il y a une grande activité de vente à découvert sur les marchés à terme.

L'explication la plus probable est que les investisseurs utilisent les marchés à terme à la fois pour couvrir le risque de baisse et peut-être pour financer les primes payées sur les positions d'options.

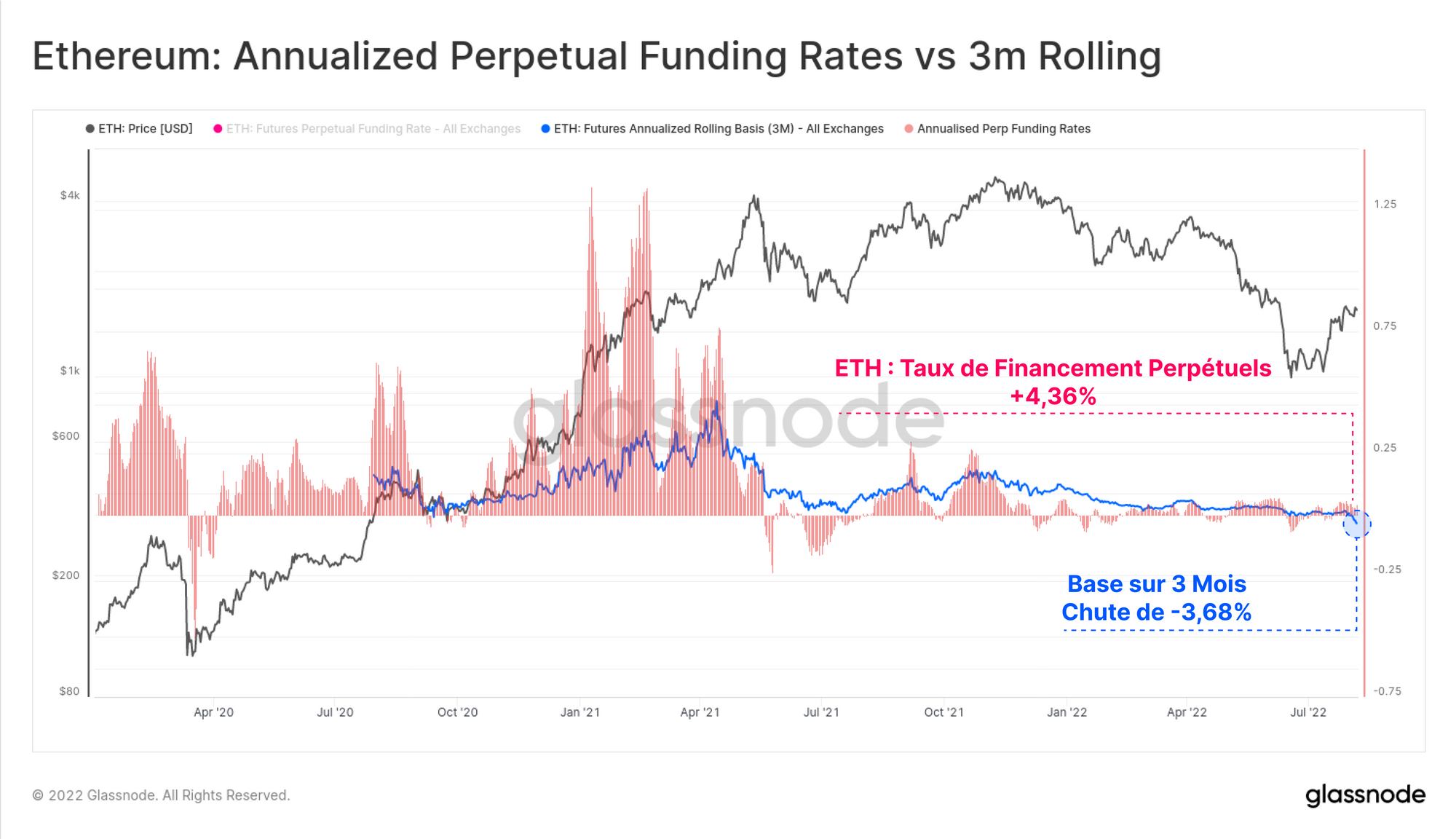

Enfin, nous pouvons voir que la demande de contrats à terme short (base 3 mois) se manifeste par un coût de portage négatif, atteignant environ -3,68% annualisé.

Cela confirme que les traders sont prêts à payer une prime pour une protection contre la baisse, en gardant un œil sur le Merge, à la fois pour une spéculation à la hausse et pour un événement de vente après coup.

Cela démontre comment les traders placent des positions de plus en plus sophistiquées, en utilisant la profondeur et la maturité croissante des marchés à terme et des options.

Cependant, cela ne se reflète pas aussi fortement sur les marchés spot, ce qui suggère que les traders considèrent le Merge principalement comme une opportunité d'exposition au prix et moins comme un argument pour une position spot plus fondamentale.

Résumé et Conclusions

Nous avons analysé les marchés à terme et les marchés d'options afin d'évaluer ce que le marché prévoit à court terme. Avec le bitcoin comme référence, cela suggère que les investisseurs sont prêts à prendre une plus grande exposition au prix, mais ne l'ont pas encore exprimé. Il y a peu de biais directionnel sur les marchés dérivés du bitcoin.

Du côté de l'Ethereum cependant, les traders ont clairement un biais haussier, exprimé à travers les contrats d'options du mois de septembre. Le marché des contrats à terme et des options est en déport après septembre, ce qui suggère que les traders s'attendent à ce que le Mergesoit un événement de type "acheter la rumeur, vendre la nouvelle" et se sont positionnés en conséquence.

Les retraits au comptant d'ETH sur les exchanges sont cependant relativement faibles par rapport aux récents pics de demande. Cela indique que les traders sophistiqués utilisent la profondeur des marchés dérivés comme instrument privilégié, pour obtenir une exposition au prix et couvrir le risque de l'événement trés attendu que constitue le Merge.

Mises à Jour des Produits

Toutes les mises à jour du produit, les améliorations et les mises à jour manuelles des métriques et des données sont enregistrées dans notre journal des modifications pour votre référence.

- Nouvelles métriques : Provably Lost et Probably Lost

- Amélioration des performances du Workbench : Amélioration significative de la vitesse des fonctions

min/max, de la fonctionsmaet de la fonctionhline. - Prise en charge des jetons ERC20 APE, SHIB, SAND et stETH

- Amélioration des étiquettes pour le solde BTC de FTX.

- Suivez-nous et contactez-nous sur Twitter

- Rejoignez notre canal Telegram

- Visitez le Forum de Glassnode pour des discussions et analyses long-format.

- Pour les métriques on-chain et les graphiques d'activité, visitez Glassnode Studio.

- Pour des alertes automatisées sur les mesures de base sur la chaîne et l'activité des échanges, visitez notre Twitter Glassnode Alerts.

Clause de non-responsabilité : Ce rapport ne fournit aucun conseil en matière d'investissement. Toutes les données sont fournies à titre d'information uniquement. Aucune décision d'investissement ne doit être basée sur les informations fournies ci-haut et vous êtes seul responsable de vos propres décisions d'investissement.