Des Appuis Fermes

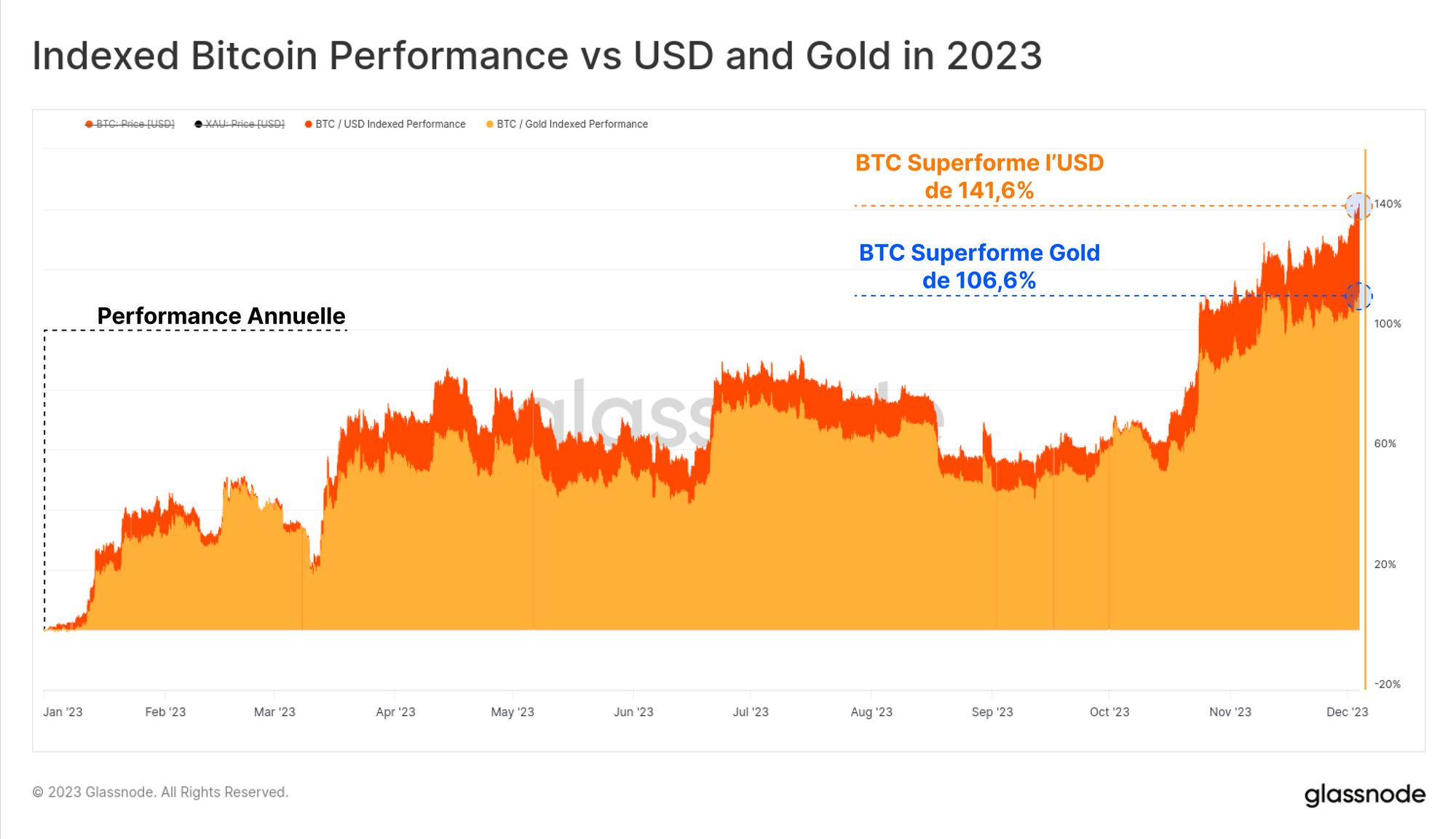

Le bitcoin reste l'un des actifs les plus performants au niveau mondial en 2023. Non seulement le BTC s'est apprécié de plus de 140 % depuis le début de l'année, mais il a plus que doublé par rapport à l'or, et il domine toujours le reste du secteur crypto.

Résumé

- Le bitcoin a franchi le seuil des 40 000 dollars, affichant un rendement impressionnant de +140% depuis le début de l'année et surpassant nettement l'or.

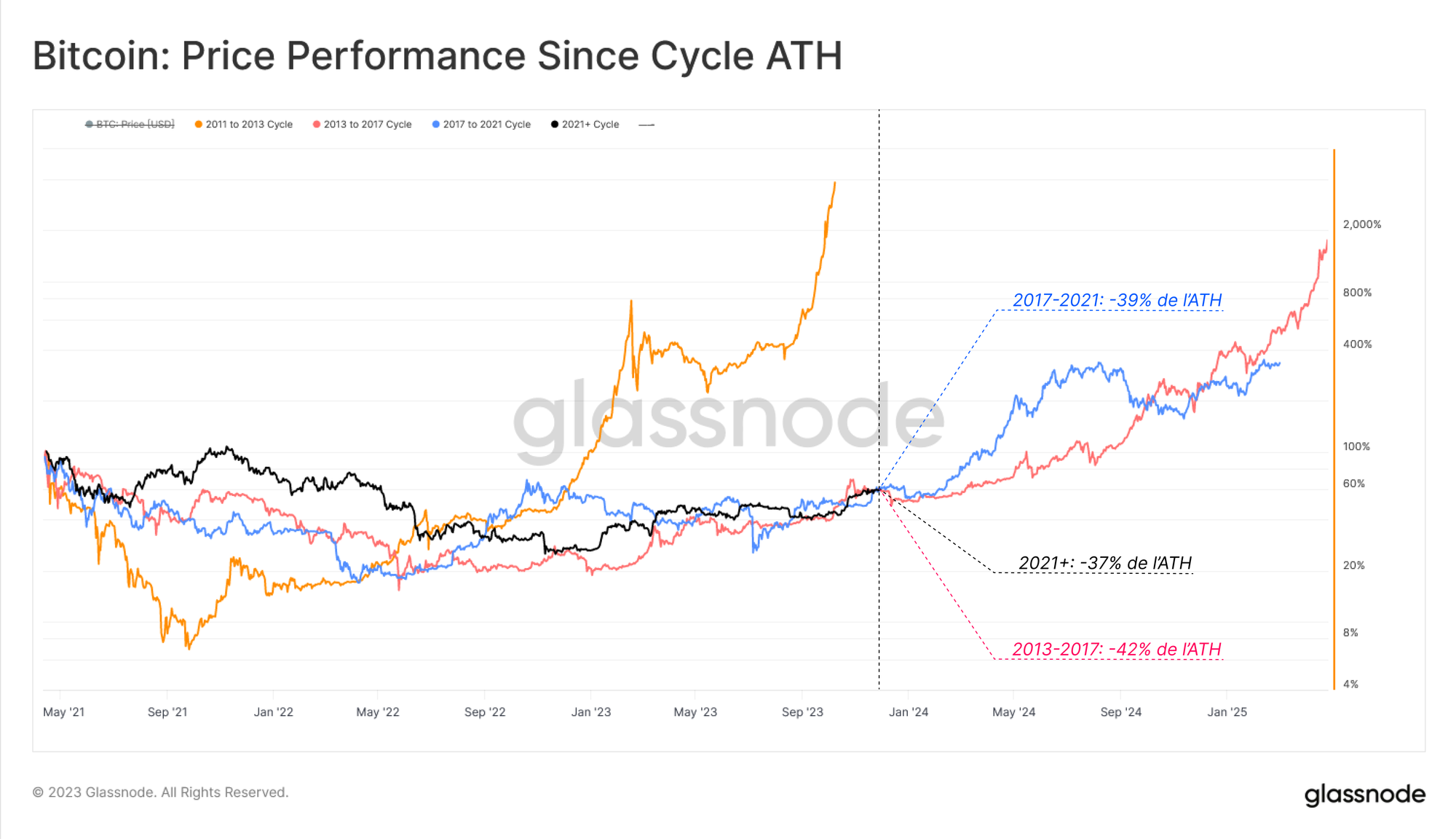

- Comparé aux cycles précédents, le profil de rendement du BTC est étrangement similaire aux cycles 2015-17 et 2018-22 en termes de durée de récupération et de baisse depuis son ATH.

- Avec une année aussi impressionnante pour le bitcoin, une majorité d'investisseurs sont maintenant de retour, avec plusieurs métriques entrant dans le territoire de l'enthousiasme.

Le bitcoin a franchi la barre des 40 000 dollars pour ouvrir le mois de décembre, rappelant une nouvelle fois à quel point l'année 2023 a été remarquable.

Aujourd'hui, nous comparerons la performance relative du bitcoin à celle d'autres actifs en 2023 et aux cycles précédents. Nous évaluerons également la réaction des investisseurs après une nouvelle semaine de forte hausse du marché.

Il convient de noter que l'or a également atteint de nouveaux records historiques en dépassant les 2 110 dollars, établissant ainsi un nouveau record historique par rapport à toutes les monnaies fiduciaires. Indexé au début de l'année, le BTC a surperformé à la fois l'USD et l'or :

🟠 BTC vs USD : +141,6%

🟡 BTC vs Gold : +106,6%

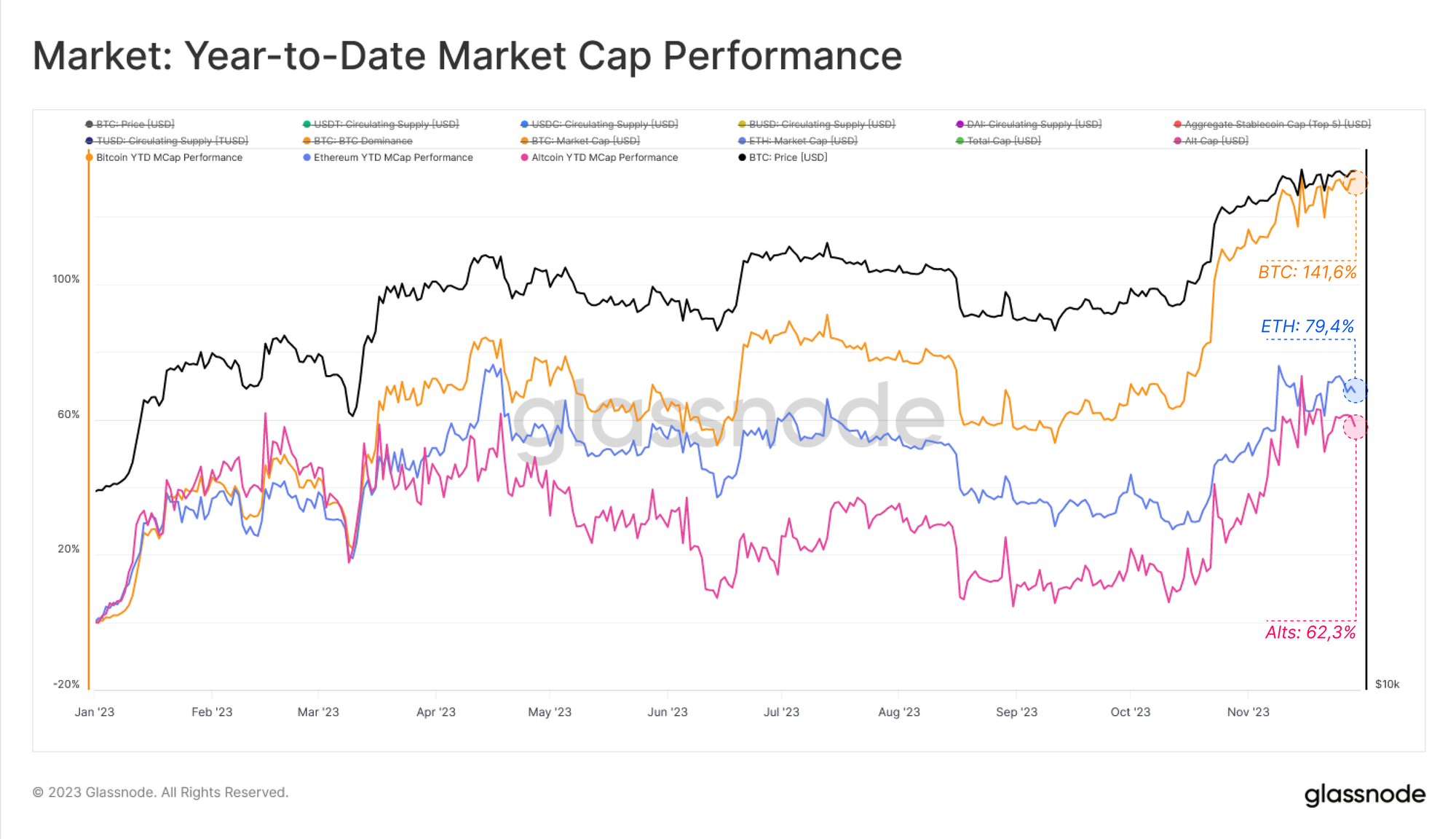

Le bitcoin a toujours les meilleures performances du secteur cette année, tandis que l'ether et les altcoins n'ont connu qu'une hausse de leur force relative au cours des derniers mois.

La croissance totale de la capitalisation boursière de ces secteurs depuis le début de l'année est impressionnante :

🟠 Bitcoin : +141,6 %.

🔵 Ethereum : +79.4%

🔴 Altcoins (excluant ETH et Stablecoins) : +62.3%

La performance du marché du BTC depuis son ATH est également étonnamment similaire aux périodes 2013-17 et 2017-21. Notez que nous utilisons ici le sommet du marché d'avril 2021 comme point culminant du cycle, ce qui, selon nous, constitue un meilleur point de référence pour comparer la durée du cycle.

Nous nous appuyons pour cela sur un très large éventail de mesures qui ont indiqué qu'il s'agissait du zénith du sentiment du marché, des taux d'adoption et de la confiance des investisseurs (voir WoC 4 de janvier 2022).

🔴 2013-17 : en baisse de -42% par rapport à l'ATH

🔵 2017-21 : en baisse de -39% par rapport à l'ATH

⚫ 2021-23 : en baisse de -37% par rapport à l'ATH

Si nous évaluons la performance du cycle à partir de l'extrême opposé, le bas du cycle, nous voyons des points de comparaison similaires avec les cycles 2015-18 et 2018-22.

Les prix du BTC ont augmenté de +146% depuis les bas de novembre 2022, ce qui représente les meilleurs rendements sur 1 an des deux derniers cycles. La performance globale reste très proche des cycles passés sur la même durée de récupération.

🔵 2015-18 : +119%

🟢 2018-22 : +128%

⚫ 2022-23 : +146%

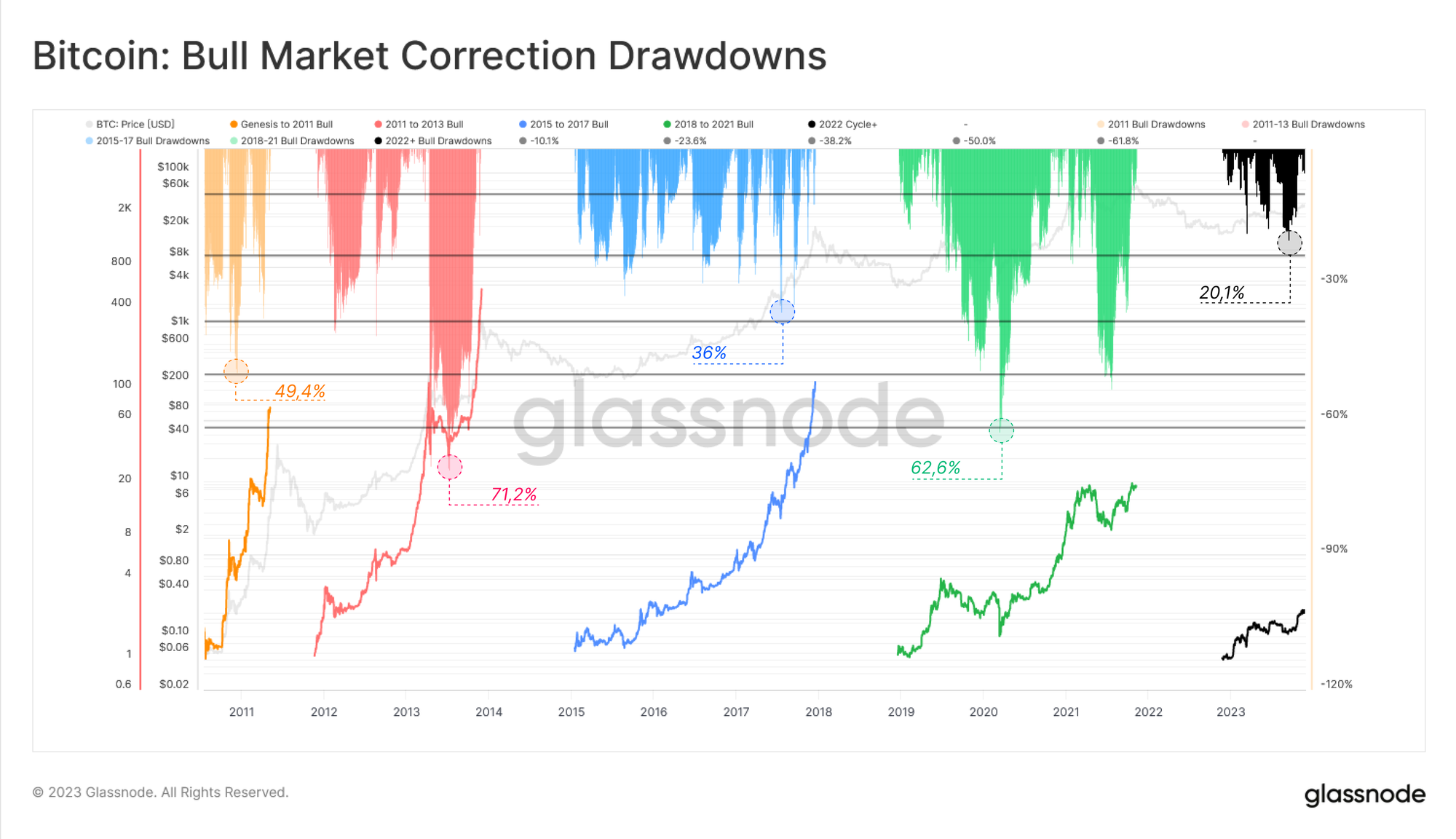

Un autre cadre permettant d'évaluer la force relative de cette tendance haussière consiste à mesurer la profondeur des corrections par rapport au sommet local le plus récent. La correction la plus profonde en 2023 a été remarquablement faible (-20,1 %), ce qui en fait la plus faible de toutes les tendances haussières historiques.

Le marché haussier de 2016-17 a connu des corrections régulières dépassant les -25 %, tandis que 2019 a reculé de plus de -62 % par rapport au sommet de juillet-2019 de 14 000 dollars.

Cela suggère un niveau considérable de demande sous-jacente en 2023 qui s'aligne sur la dynamique de l'offre de plus en plus serrée..

Hausse de l'Activité des Exchanges

Après des périodes de performances impressionnantes, il devient prudent de surveiller les transactions liées aux exchanges, à la recherche de toute déviation notable dans l'activité ou les flux de capitaux.

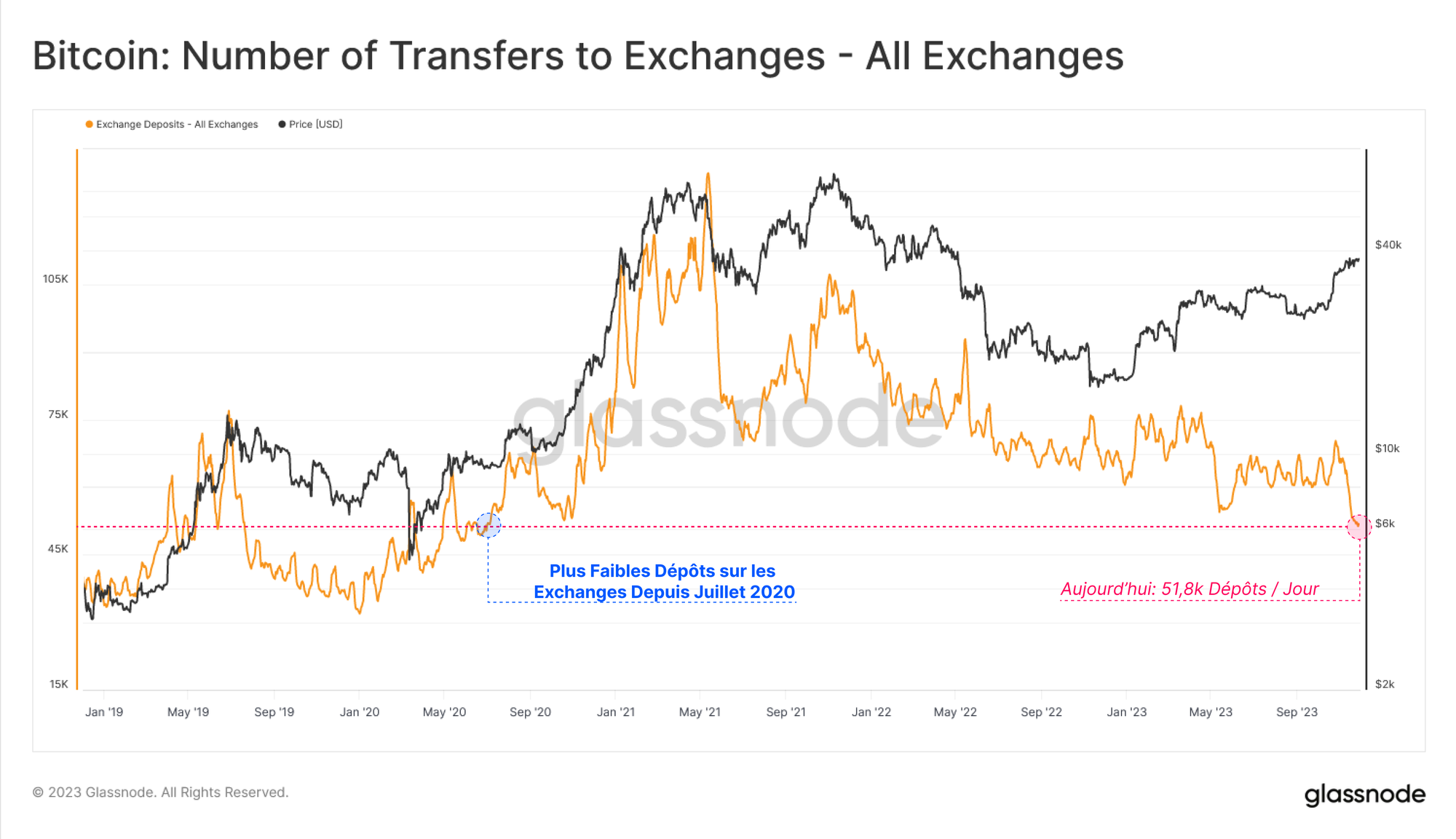

Malgré une bonne année jusqu'à présent, le nombre de transactions déposant des fonds sur les exchanges continue de chuter pour atteindre son niveau le plus bas depuis plusieurs années, ce qui donne lieu à une observation contre-intuitive.

Cependant, à la différence des cycles précédents, nous devons maintenant considérer le nombre de transactions dans le contexte d'un nouvel acheteur d'espace de blocs : Les Inscriptions.

Étant donné que chaque bloc Bitcoin a une limite de données limitée à l'espace de bloc, les périodes où les Inscriptions paient des frais plus élevés peuvent "éliminer" les dépôts des exchanges qui paient des frais moins élevés.

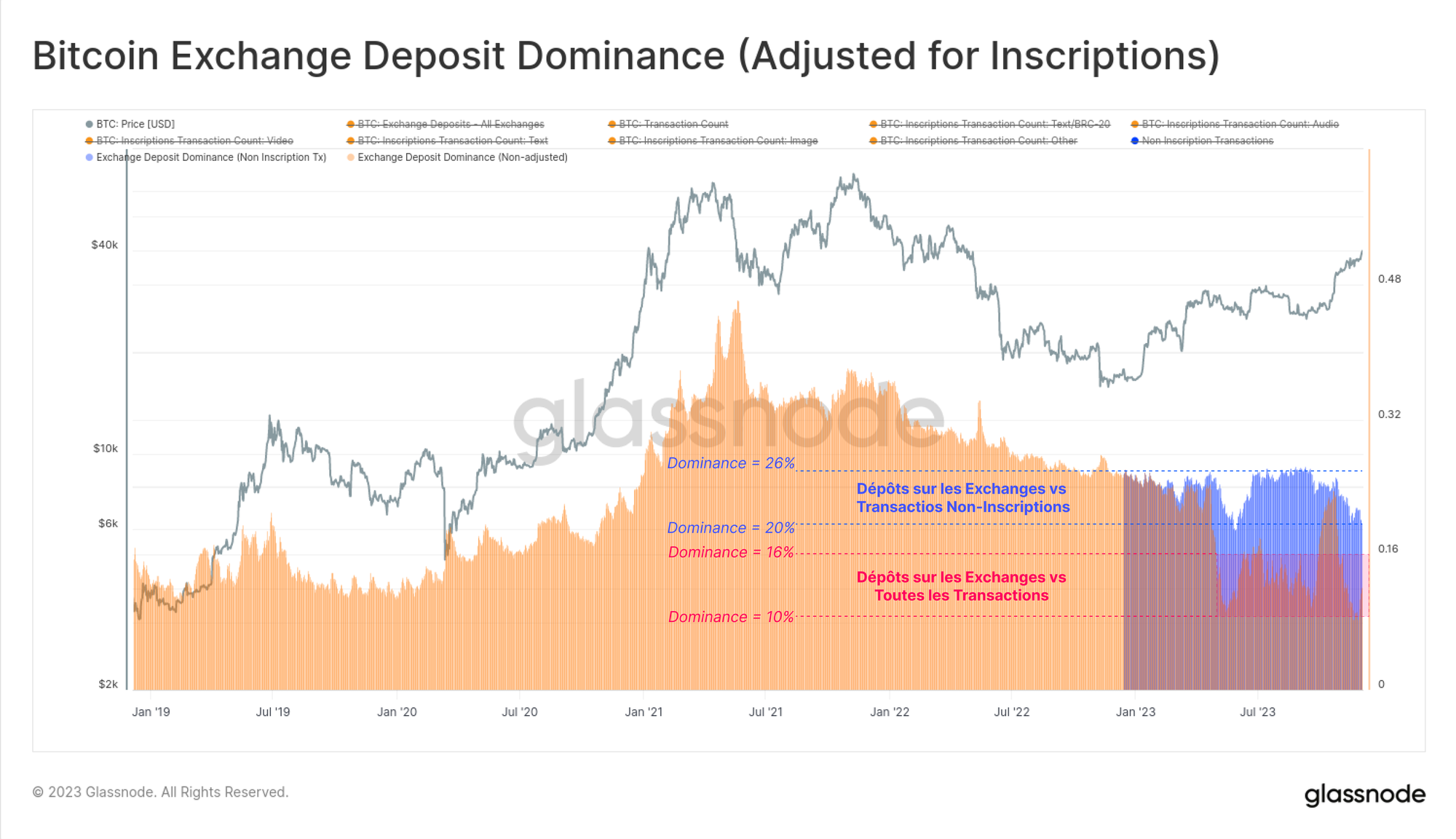

Si l'on considère les dépôts des exchanges en pourcentage de toutes les transactions 🟠, il semblerait qu'ils aient chuté d'environ 26 % en mai à seulement 10 % aujourd'hui.

Toutefois, si l'on tient compte des Inscriptions, en comparant les dépôts uniquement aux transactions sans Inscriptions 🔵, on constate que la baisse est plus modeste, puisqu'elle se situe aux alentours de 20 %.

Cela suggère que les Inscriptions sont actuellement disposées à payer une frais de priorité plus élevée que les dépôts liés aux exchanges.

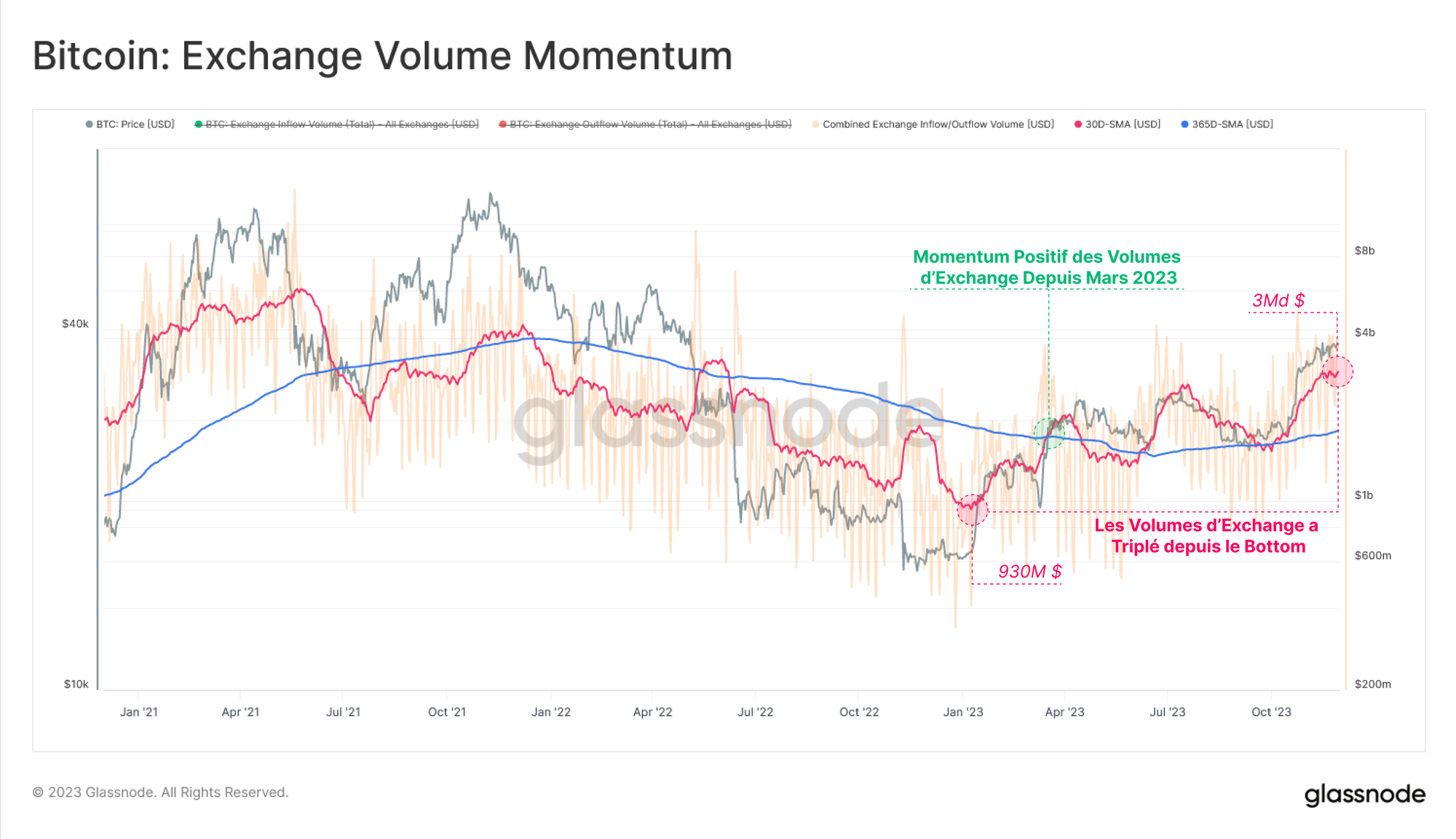

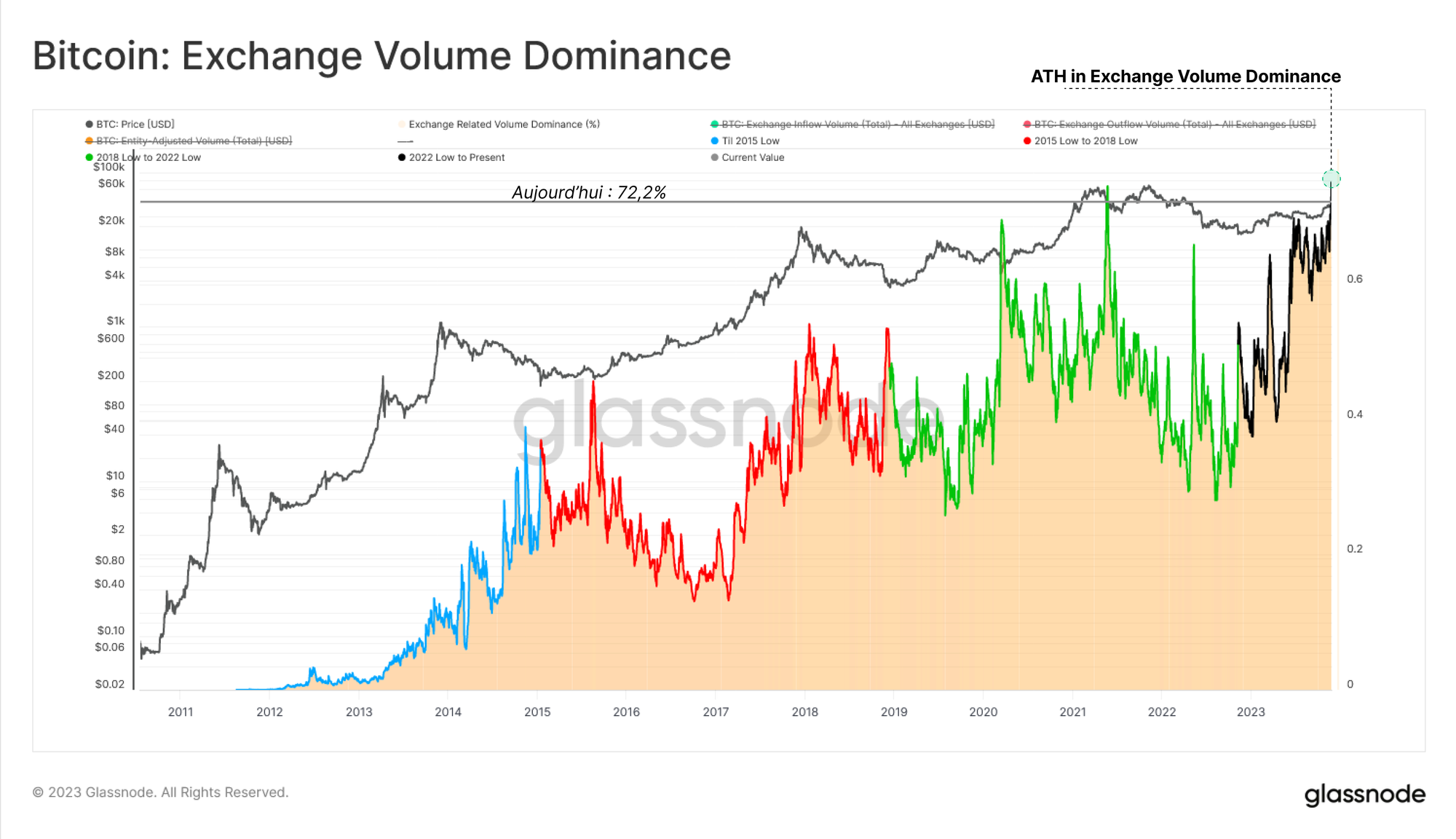

Si l'on examine cette question du point de vue du volume on-chain, on constate que les flux d'entrée et de sortie des exchanges ont considérablement augmenté depuis le début de l'année, passant de 930 millions de dollars à plus de 3 milliards de dollars (+220 %).

Cela souligne l'intérêt croissant des investisseurs pour l'accumulation, la spéculation et l'utilisation des exchanges pour leurs services.

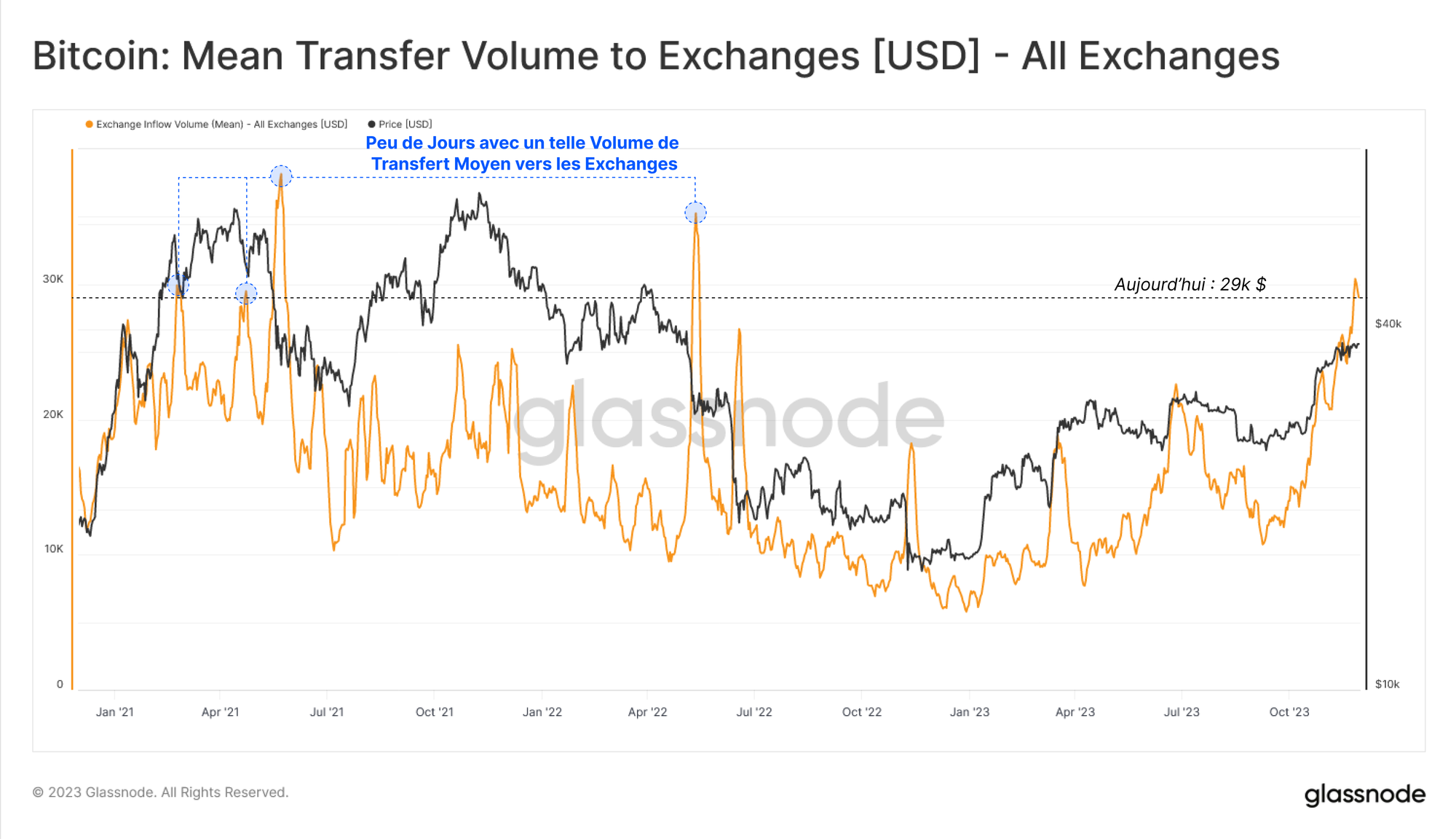

Avec une telle augmentation des volumes, une observation intéressante émerge de l'analyse de la taille moyenne des dépôts sur les exchanges. Cette mesure a connu une remontée non négligeable, dépassant de peu l'ATH précédent de 30 000 dollars par dépôt.

Il apparaît donc que les dépôts sur les exchanges sont actuellement dominés par des investisseurs qui transfèrent des sommes d'argent de plus en plus importantes.

Il s'agit potentiellement d'un signe d'intérêt institutionnel croissant à l'approche des dates clés de décision concernant les ETF en janvier 2024.

Alors que le nombre de transactions vers et depuis les exchanges est relativement faible, les volumes entrants et sortants représentent 72,2 % de l'ensemble du volume on-chain, ce qui est comparable à l'ATH précédent.

Cela montre qu'une part importante du débit on-chain est liée à l'activité des exchanges, les investisseurs effectuant des dépôts et des retraits de plus en plus importants et volumineux.

L'Offre devient Rentable

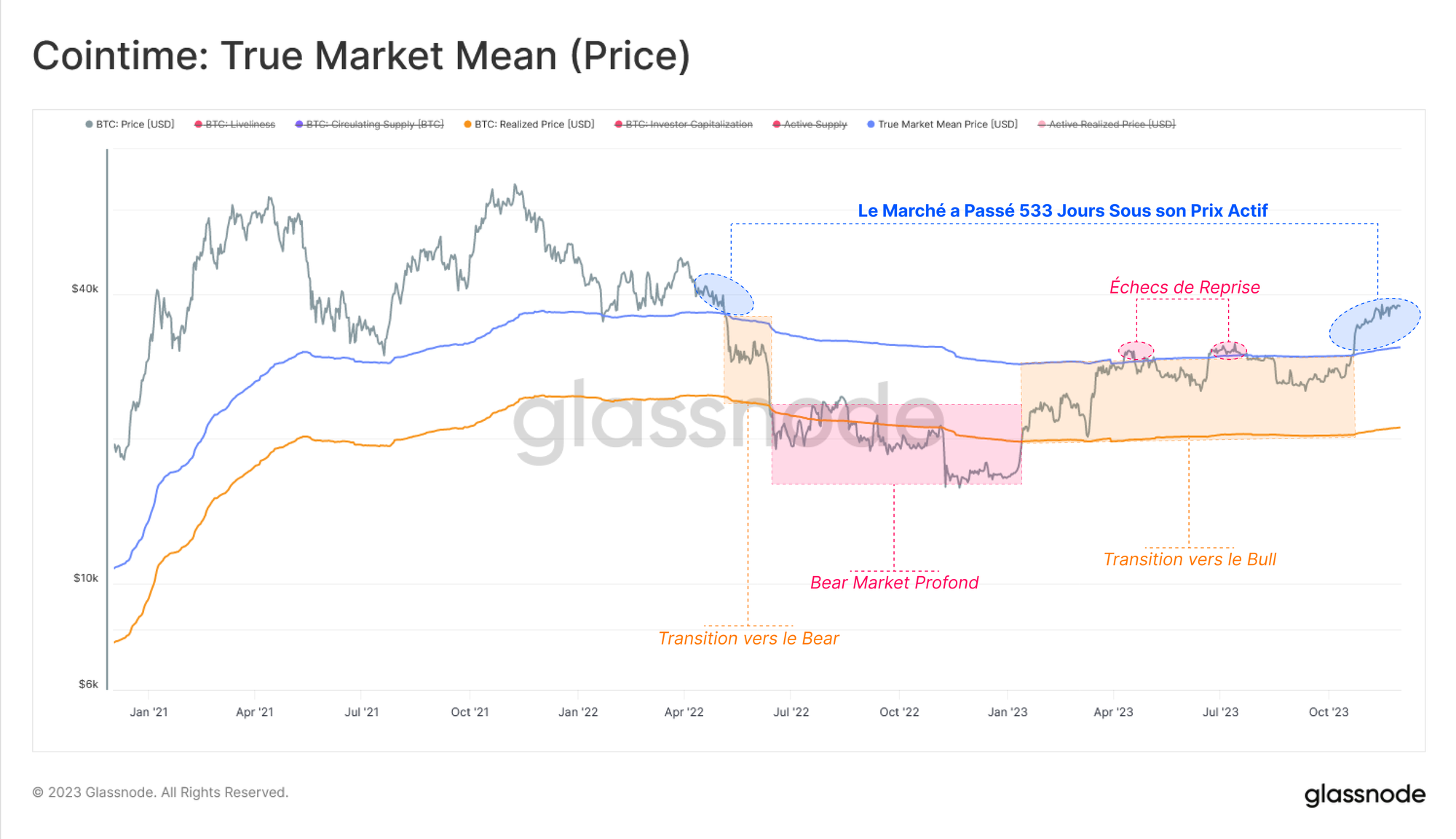

Le rallye de 2023 a poussé le prix du bitcoin de manière décisive au-dessus de deux niveaux de prix clés:

- Le prix réalisé en janvier, qui permet au détenteur de BTC moyen de réaliser des bénéfices (y compris les pièces anciennes et perdues).

- Le prix réel du marché en octobre, qui permet à l'investisseur actif de réaliser des bénéfices.

Le marché se négociant désormais nettement au-dessus du prix moyen du marché réel (31 000 dollars), la majorité des détenteurs de bitcoins auront vu leurs portefeuilles se redresser après le marché baissier de 2022.

Historiquement, cela a été le signe d'une transition constructive vers un marché haussier plus enthousiaste.

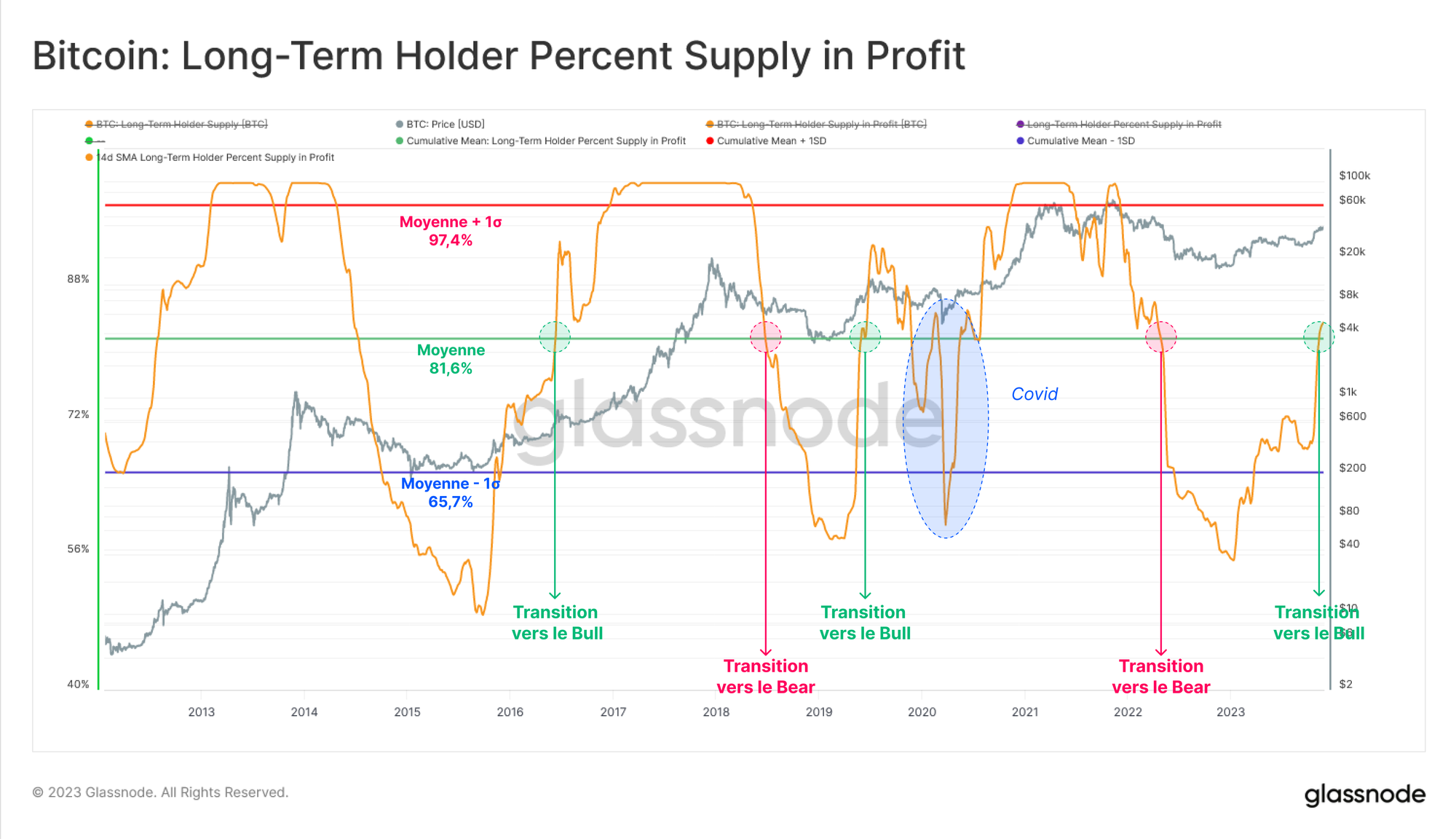

Du point de vue des détenteurs à long terme, la hausse annuelle a vu la proportion de leurs avoirs en profit passer de 56 % à 84 %. Cette proportion a dépassé la moyenne historique de 81,6 %.

Les précédentes ruptures au-dessus de ce niveau se sont alignées sur une transition vers des marchés fortement orientés à la hausse, ce qui conforte l'observation ci-dessus.

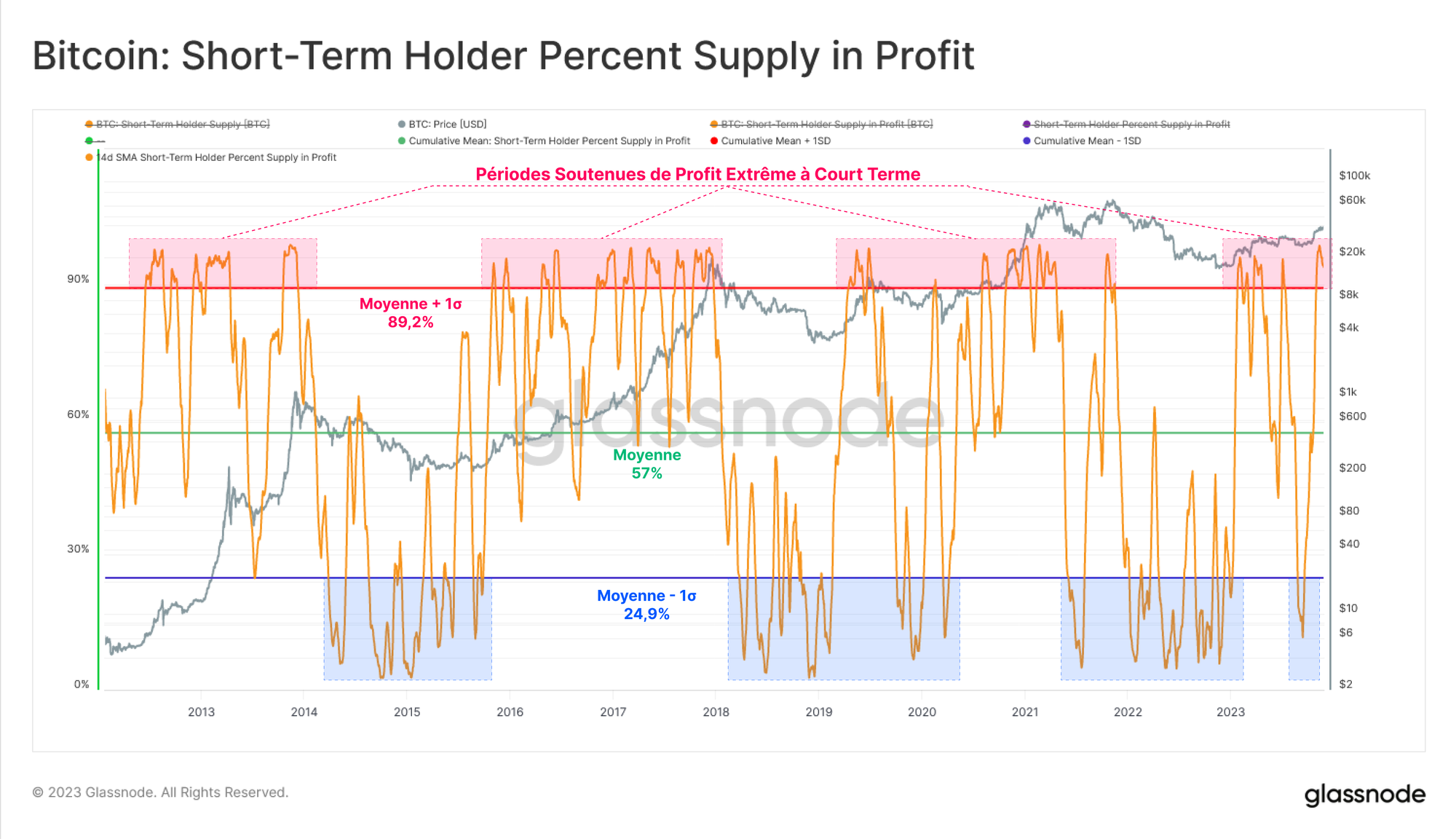

La cohorte des détenteurs à court terme est presque entièrement en profit, avec plus de 95 % de leurs avoirs ayant un coût de base inférieur au prix au spot actuel.

Ce chiffre est supérieur à l'écart-type de +1 de cette métrique et est à nouveau historiquement associé à des tendances haussières enthousiastes.

Une Prise de Profit Marginale

Maintenant que nous avons établi que plusieurs cohortes d'investisseurs ont renoué avec le profit latent, la prochaine étape logique consiste à évaluer s'il y a des changements perceptibles dans les prises de bénéfices et les dépenses de ces cohortes.

Pour ce faire, nous pouvons utiliser l'indicateur SOPR, qui donne un aperçu du multiple moyen des bénéfices ou des pertes réalisés.

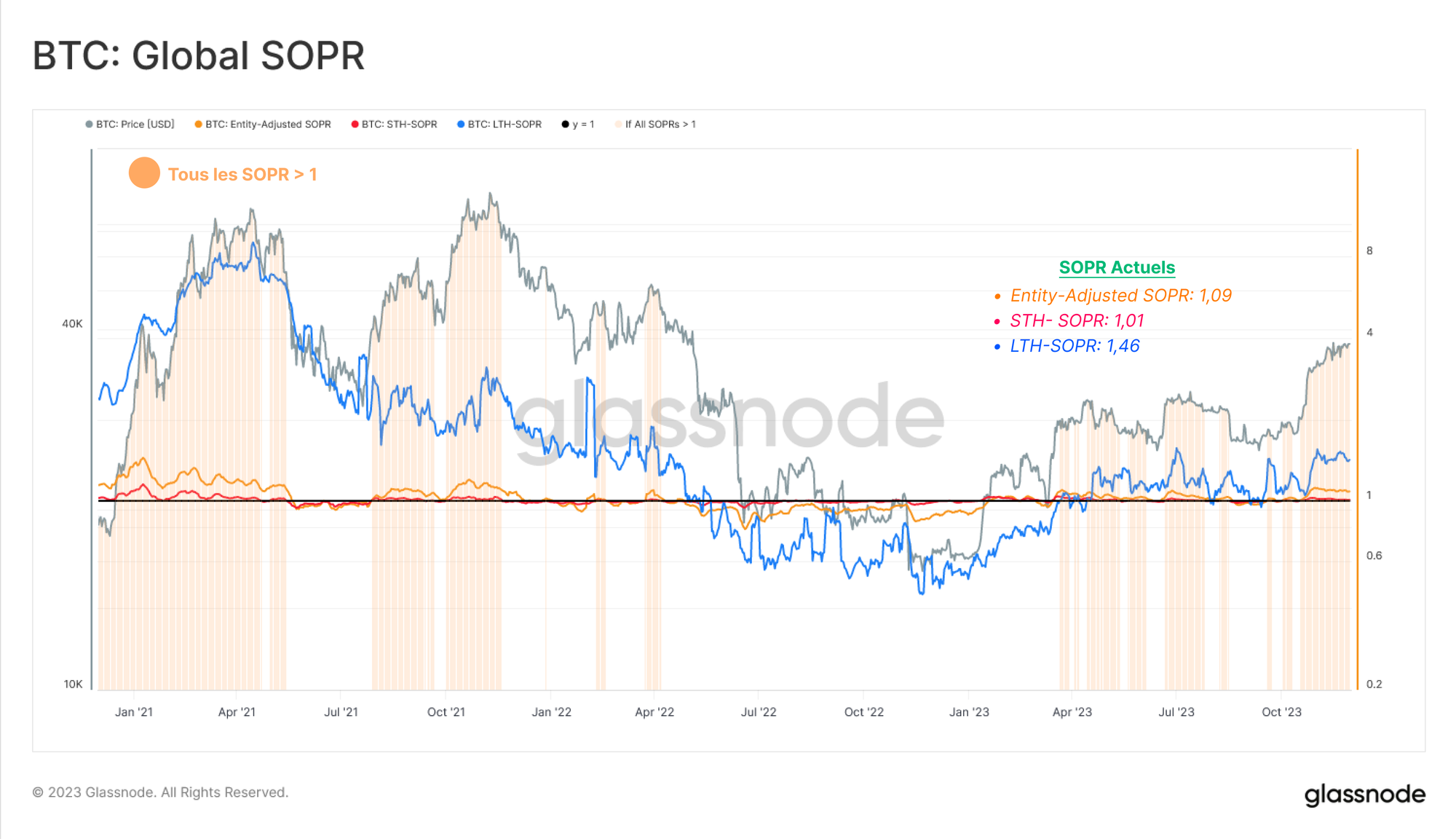

Actuellement, plusieurs variantes de SOPR se situent au-dessus de 1,0, ce qui suggère que les dépenses moyennes réalise un profit dans de nombreuses cohortes :

🟠 Marché élargi : SOPR = 1,09 (+9 % de profit en moyenne)

🔴 Détenteurs à court terme : STH-SOPR = 1,01 (+1% de profit en moyenne)

🔵 Détenteurs à long terme : LTH-SOPR = 1,46 (+46% de profit en moyenne)

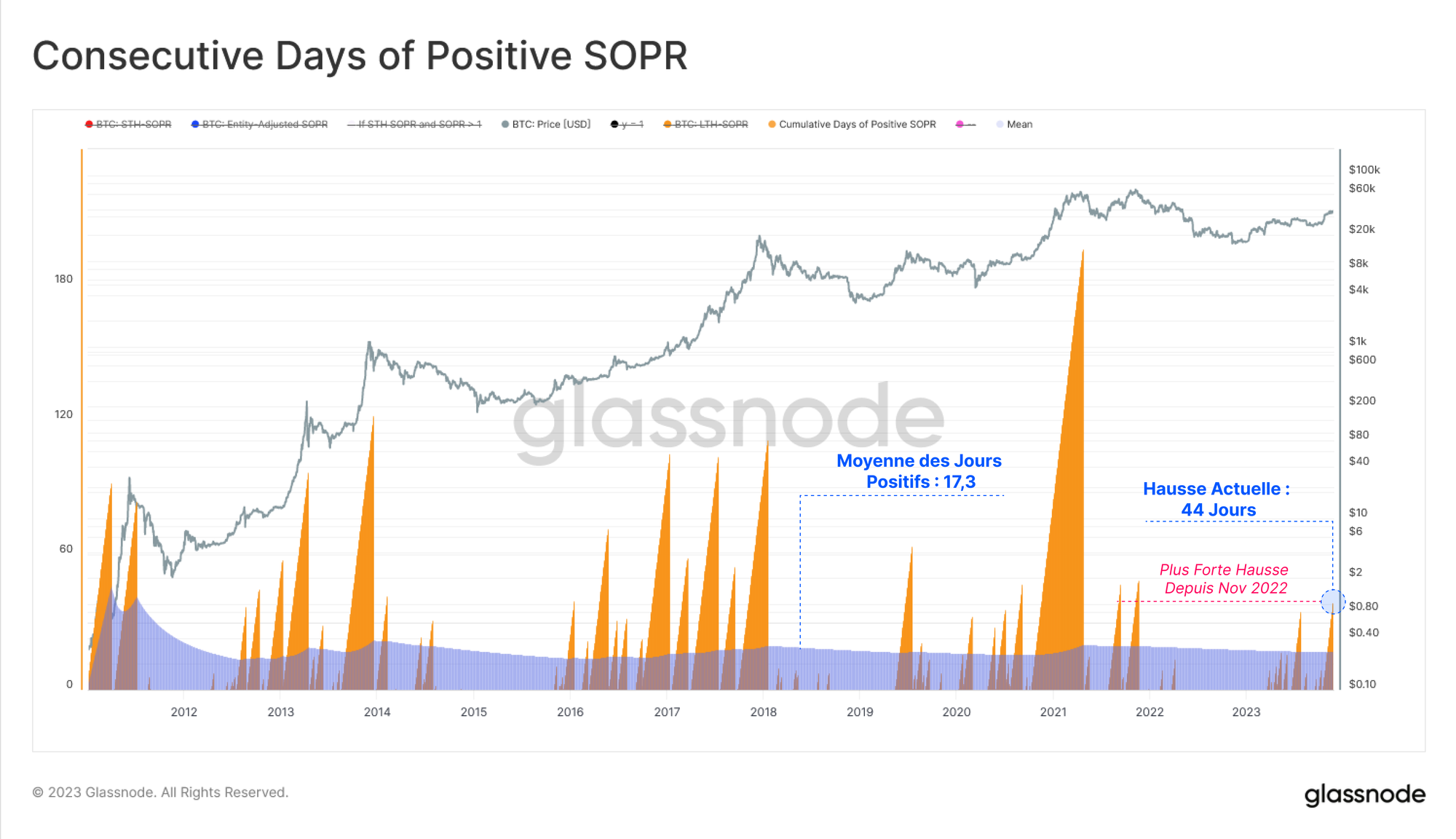

Nous pouvons approfondir cette idée en surveillant le nombre de jours consécutifs pendant lesquels les trois variantes du SOPR se sont négociées au-dessus de 1,0.

Le rallye actuel a vu cette condition persister pendant 44 jours, ce qui est plus long que la durée moyenne de 17 jours, et c'est aussi la plus longue période depuis l'ATH de novembre 2021.

Dans l'ensemble, cela indique qu'une grande majorité des détenteurs de bitcoins sont bénéficiaires et que la demande est suffisante pour absorber l'offre distribuée.

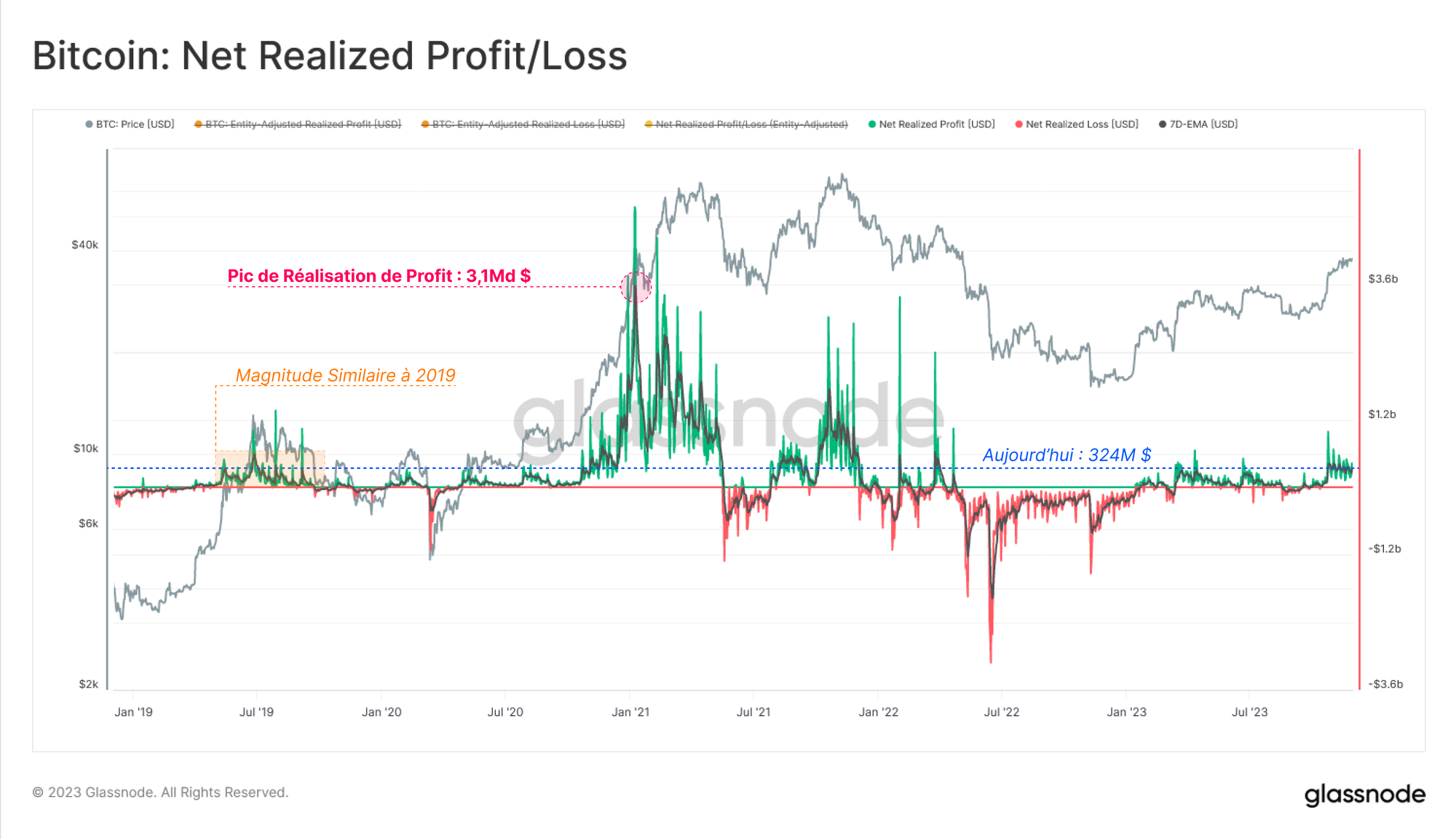

Le bénéfice net réalisé, libellé en USD, a atteint 324 millions de dollars par jour, ce qui reste inférieur d'un ordre de grandeur aux pics enregistrés durant les dernières phases du marché haussier de 2021 (qui ont dépassé les 3 milliards de dollars par jour).

Cela suggère que, bien que les performances du marché soient solides et que les investisseurs réalisent des profits significatifs, elles restent dans les limites d'un marché haussier précoce plutôt que tardif.

Résumé et conclusions

Le bitcoin reste l'un des actifs les plus performants au niveau mondial en 2023. Non seulement le BTC s'est apprécié de plus de 140 % depuis le début de l'année, mais il a plus que doublé par rapport à l'or et continue de dominer le reste du secteur crypto.

Avec une telle performance, la très grande majorité des détenteurs de bitcoins ont retrouvé le chemin des bénéfices, mais une petite partie d'entre eux a réalisé ces gains.

Plusieurs mesures suggèrent que le récent rallye a fait sortir le marché d'une "zone de reprise transitoire" et qu'il ressemble désormais davantage à un "marché haussier enthousiaste".

Code Promotionnel - Affiliation

Notre programme d'affiliation récompense nos créateurs de contenu en leur offrant une part des revenus que vous avez aidé à générer.

En utilisant le lien d'affiliation de nos traducteurs officiels, 2vous pouvez bénéficier d'une réduction de -0% sur l'achat de votre nouvel abonnement à Glassnode.

Soutenez Prof. Chaîne en utilisant le lien d'affiliation suivant ou en cliquant sur le logo ci-bas : https://studio.glassnode.com/partner/profchaine

Clause de non-responsabilité : Ce rapport ne fournit aucun conseil en matière d'investissement. Toutes les données sont fournies à titre d'information uniquement.

Aucune décision d'investissement ne doit être basée sur les informations fournies ci-haut et vous êtes seul responsable de vos propres décisions d'investissement.

Les soldes des exchanges présentés sont dérivés de la base de données de Glassnode, qui sont rassemblées à la fois grâce à des informations d'exchanges officiellement publiées et à des algorithmes de clustering propriétaires.

Bien que nous nous efforcions d’assurer la plus grande précision dans la représentation des soldes des exchanges, il est important de noter que ces chiffres ne reflètent pas toujours l’intégralité des réserves d’un exchange, en particulier lorsque les ce dernier s’abstient de divulguer ses adresses officielles.

Nous invitons les utilisateurs à faire preuve de prudence et de discrétion lorsqu'ils utilisent ces mesures. Glassnode ne pourra être tenu responsable de toute divergence ou inexactitude potentielle. Veuillez lire notre avis de transparence lorsque vous utilisez des données relatives aux exchanges.

Canaux Traduits

- Espagnol (Analyst : @ElCableR, Telegram, Twitter)

- Turc (Analyst : @wkriptoofficial, Telegram, Twitter)

- Farsi (Analyst : @CryptoVizArt, Telegram, Twitter)

- Suivez-nous et contactez-nous sur Twitter

- Rejoignez notre canal Telegram

- Visitez le Forum de Glassnode pour des discussions et analyses long-format.

- Pour les métriques on-chain et les graphiques d'activité, visitez Glassnode Studio.

- Pour des alertes automatisées sur les mesures de base sur la chaîne et l'activité des échanges, visitez notre Twitter Glassnode Alerts.