Pojawienie się Ordinalsów

Rynek aktywów cyfrowych doświadczył pierwszej znaczącej korekty w tym roku, wraz z wiadomościami o poważnych ruchach regulacyjnych w USA oraz represjach SEC. Jednocześnie pojawienie się Ordinalsów i Inscriptions na Bitcoinie tworzy nowe i nieoczekiwane zapotrzebowanie na przestrzeń blokową.

Rynek aktywów cyfrowych doświadczył pierwszej znaczącej korekty od styczniowego rajdu, spadając z tygodniowego szczytów 23 300$ do najniższego poziomu 21 500$. Wiąże się to z istotnymi wiadomościami regulacyjnymi napływającymi z USA, takimi jak nałożenie grzywny przez SEC na Kraken za ich usługi stakingu, działania prawne SEC przeciwko Paxos za emisję stablecoina BUSD, a także kilka działań przeciwko partnerom bankowości kryptograficznej i dostawcom systemów płatności.

W ostatnich tygodniach pojawiło się również nieco zaskakujące wprowadzenie NFT hostowanych na blockchainie Bitcoina - Ordinals i Inscriptions, przy czym utworzono już ponad 69 000 Inscriptions. W rezultacie nastąpił znaczny wzrost aktywności na sieci Bitcoina i rosnąca presja opłat.

W tym tygodniu przyjrzymy się sieci Bitcoina z dwóch kluczowych punktów widzenia:

- Zachowanie inwestorów podczas korekty z lokalnego szczytu zasygnalizowane punktem wysokich niezrealizowanych zysków nowych inwestorów.

- Pojawienie się Ordinals i wyjątkowy wpływ, jaki wywarło to na aktywność on-chain i presję na rynku opłat sieciowych.

🪟 Wszystkie wykresy omówione w tym raporcie znajdziesz w Panelu Cotygodniowej Analizy On-Chain

🔔 Pomysły na alert prezentowane w tej edycji można ustawić w Glassnode Studio.

🏴☠️ Newsletter Cotygodniowej Analizy Danych On-chain jest tłumaczony na hiszpański, włoski, chiński, japoński, turecki, francuski, portugalski, perski, arabski, wietnamski i grecki.

📽️ Odwiedź i zasubskrybuj nasz kanał YouTube lub odwiedź nasz portal wideo, aby uzyskać więcej treści wideo i samouczków dotyczących wskaźników.

Decydujący zakres

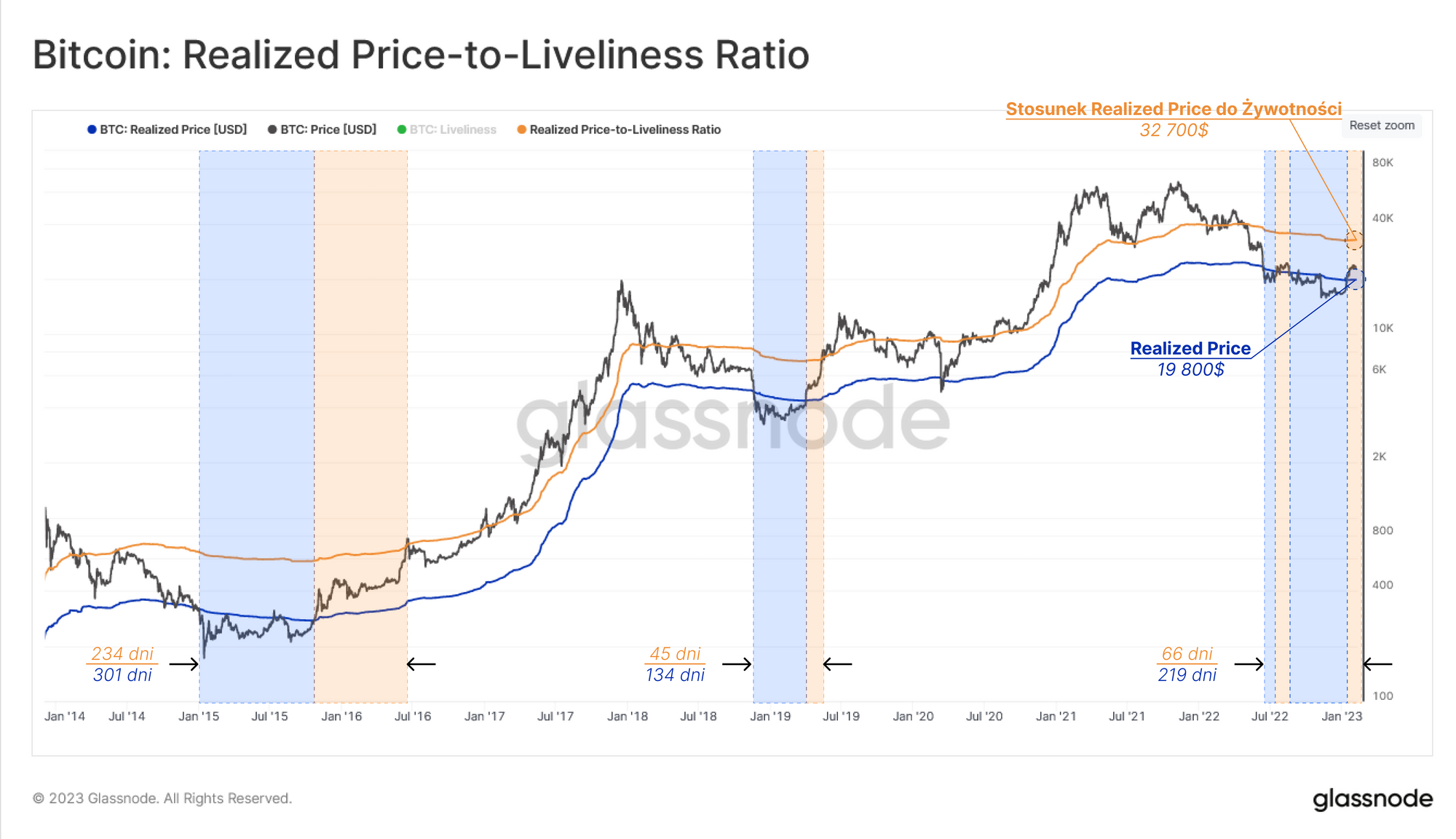

Wraz z przebiciem cen spot Bitcoina powyżej poziomu Realized Price, rynek wkroczył w fazę, która historycznie była fazą makroprzejściową, zasadniczo ograniczoną przez dwa modele cenowe:

- Dolny zakres tej strefy to Realized Price 🔵 (19 800$), odpowiadająca średniej cenie zakupu on-chain dla szerokiego rynku.

- Górny zakres jest ograniczony przez stosunek Realized Price do Żywotności 🟠 (32 700$), wariant Realized Price odzwierciedlający „implikowaną sprawiedliwą wycenę” ważoną stopniem HODLingu coinów.

Porównując poprzednie okresy notowań w powyższym przedziale, zauważamy podobieństwo pomiędzy obecnym rynkiem a okresami reakumulacji 2015-16 i 2019.

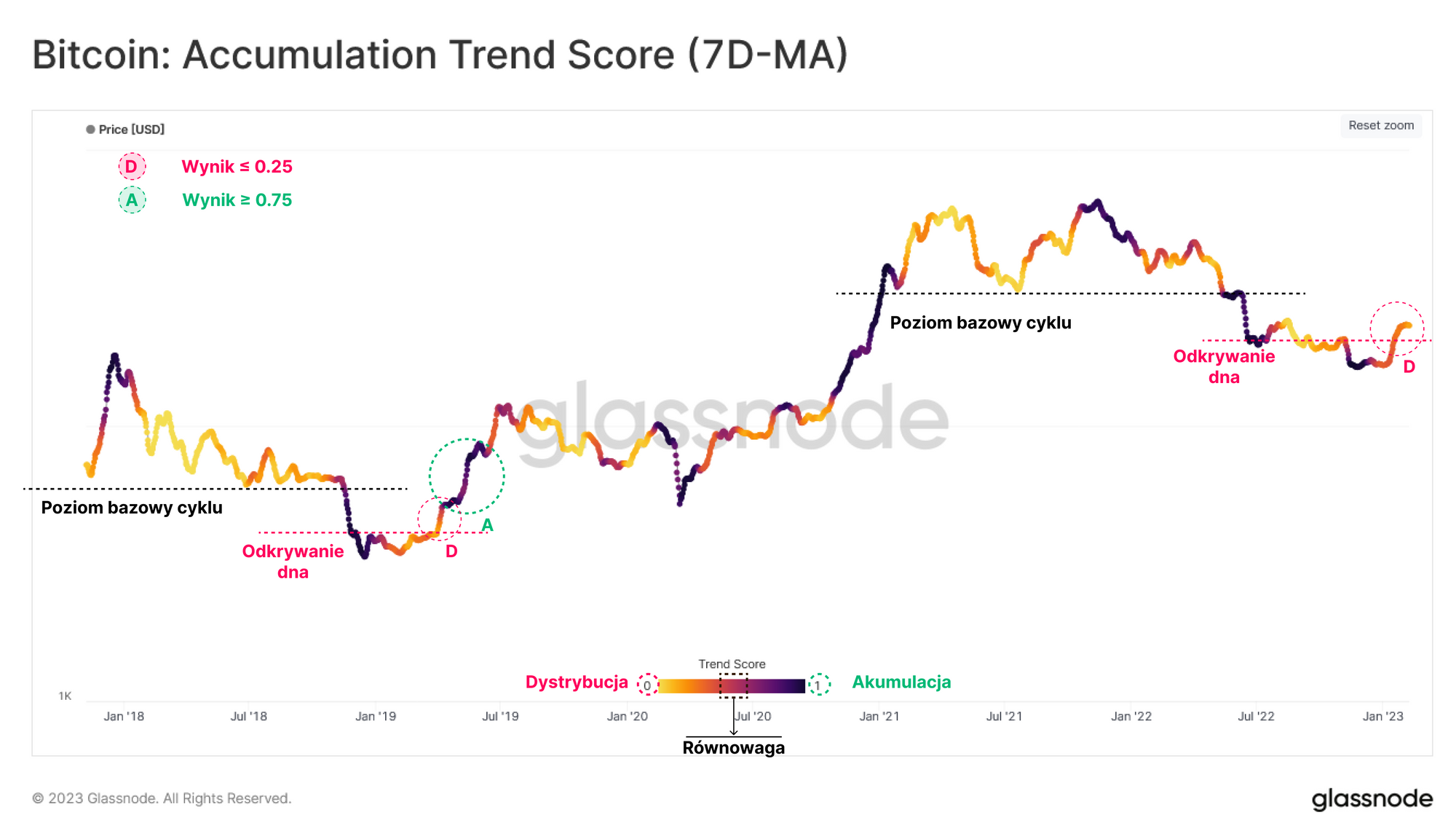

Rajd cenowy zatrzymał się na lokalnym szczycie 23 600$. W tej chwili możemy sprawdzić zachowanie inwestorów, wykorzystując wynik Wskaźnika Trendu Akumulacji, odzwierciedlający sumaryczną zmianę salda aktywnych inwestorów w ciągu ostatnich 30 dni. Większa waga jest przypisywana większym podmiotom (takim jak Wieloryby i portfele instytucjonalne), a wartość 1 (fioletowe kolory) wskazuje, że szeroki przekrój inwestorów dodaje znaczące ilości Bitcoinów do swoich salda on-chain.

W porównaniu z poprzednimi bessami, podobne rajdy z fazy odkrywania dna historycznie wyzwalały pewien stopień dystrybucji, głównie przez podmioty, które akumulowały coiny w okolicy dna. Ostatni rajd nie jest wyjątkiem (🔴 D), gdy wskaźnik ten spadł poniżej 0,25.

W związku z tym trwałość trwającego rajdu będzie w pewnym stopniu zależała od tego, czy te większe podmioty będą nadal akumulować (🟢 A), co spowodowałoby że wynik Wskaźnika Trendu Akumulacji wróciłby do wartości 1,0.

Możemy dalej sprawdzać składniki Wskaźnika Trendu Akumulacji, aby uzyskać szczegółową analizę różnych grup sald portfeli. W ostatnich tygodniach obserwujemy zmianę zachowania inwestorów we wszystkich grupach, od akumulacji netto (po kapitulacji FTX) 🟩 do neutralności dystrybucyjnej ** 🟧.

Spośród wszystkich grup, podmioty posiadające 1-10 tys. BTC odnotowały najostrzejszą zmianę swojego zachowania, przechodząc od akumulacji netto do wyraźnej dystrybucji 🟥.

Pomiędzy kosztami bazowymi

Ogólnie rzecz biorąc, gdy notowania Bitcoina wracają z ekstremalnych poziomów (takich jak szczyty rynkowe lub makro dna), zachowanie ostatnio aktywnych inwestorów staje się czynnikiem dominującym. Poniższy wykres pokazuje, że cena utknęła obecnie w pobliżu kosztu bazowego Starej Podaży 23 400$ (> 6 miesięcy🔵), a zarówno Realized Price (🟠), jak i koszt bazowy Młodej Podaży (< 6 miesięcy🔴) znajdują się poniżej na poziomach 19 800 - 20 000$.

Biorąc pod lupę niedawnych nabywców, możemy oszacować ich średnią wielokrotność posiadanych niezrealizowanych zysków, korzystając z MVRV inwestorów krótkoterminowych. Wskaźnik ten mierzy stosunek ceny spot do ich kosztu bazowego on-chain. Korzystając ze średniej tygodniowej tego wskaźnika, możemy wysunąć następujące obserwacje:

- Przebicia powyżej poziomu 1,0 stawiają nowych inwestorów w niezrealizowanym zysku, co zwykle sygnalizuje trwającą zmianę na rynku.

- Makro szczyty (i dołki) są nadal zadziwiająco do siebie podobne, ze średnią wielokrotnością niezrealizowanych zysków wynoszącą +40% zysku na szczytach i -40% straty na dołkach.

- Lokalne szczyty (i dołki) są często sygnalizowane przez powrót STH-MVRV do neutralnej wartości 1,0, gdy inwestorzy reagują na powrót cen do ich poziomów break-even.

- Prawdopodobieństwo krótkoterminowych korekt zwykle wzrasta w okresach, w których inwestorzy krótkoterminowi mają +20% zysków (STH-MVRV = 1,2) lub -20% strat (STH-MVRV = 0,8).

Niedawne odrzucenie poziomu 23 600$ rezonuje z powyższymi wnioskami, ponieważ STH-MVRV osiągnął wartość 1,2. Biorąc pod uwagę trzecią obserwację i w przypadku dalszej korekty, rynek powracający do 19 800$ wskazywałby na wartość STH-MVRV równą 1,0 i pokrywałby się z powrotem do kosztu bazowego grupy nowych nabywców i do poziomu Realized Price.

🔔 Pomysł na alert: Osiągnięcie wartości 1,0 przez STH-MVRV (7D-SMA) oznaczałoby powrót ceny do średniego kosztu bazowego inwestora krótkoterminowego i progu rentowności.

Dodatnie momentum on-chain

Wraz z niedawnym pojawieniem się Ordinals i Inscriptions na sieci Bitcoina, nastąpił również zauważalny wzrost we wskaźnikach aktywności on-chain, pomimo stosunkowo niewielkiego wpływu na całkowitą transferowaną podaż.

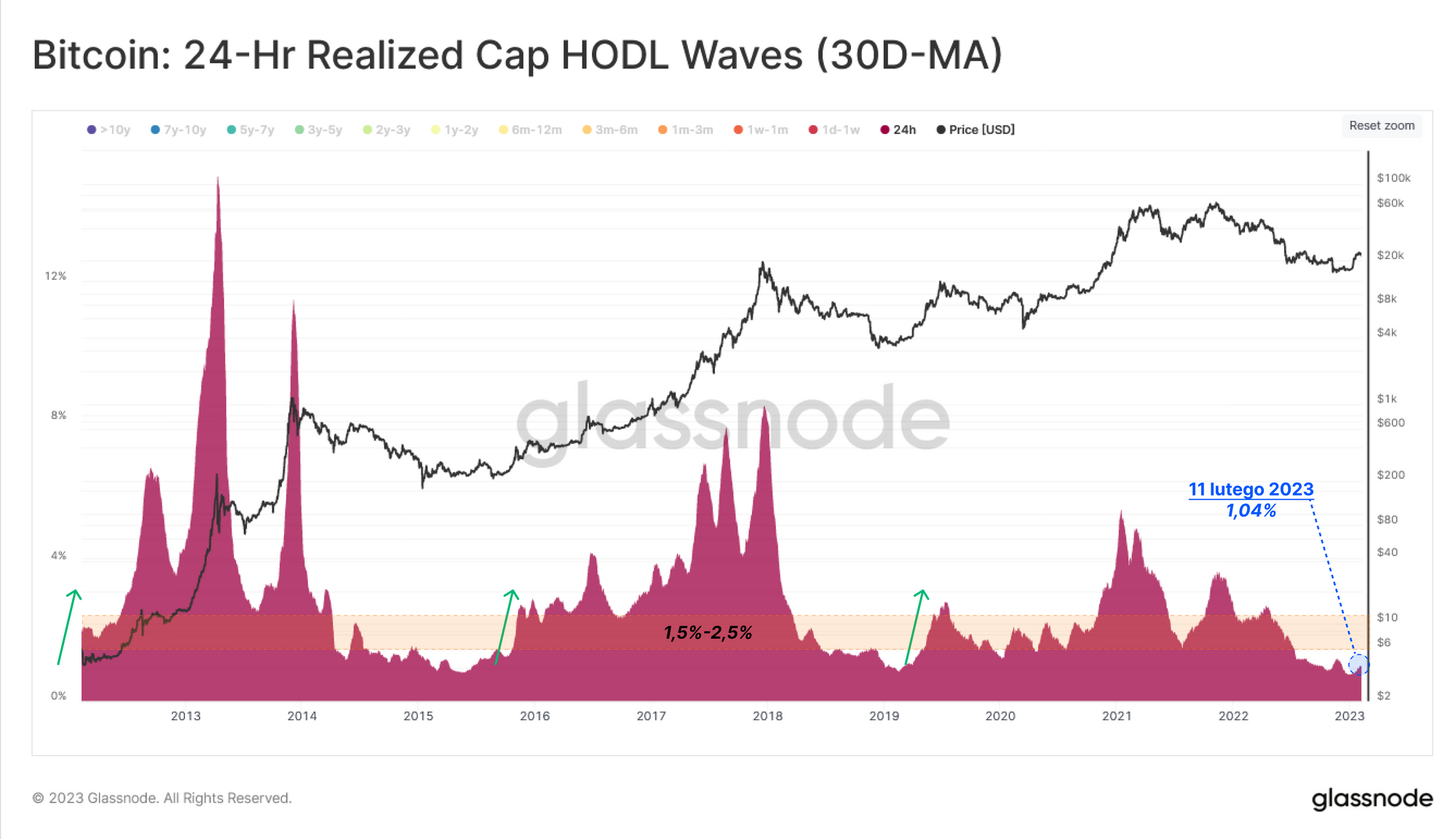

Wielkość kapitału transferowanego codziennie na sieci można śledzić za pomocą 1-dniowego pasma fal Zrealizowanej Kapitalizacji HOLD. Ten wskaźnik odzwierciedla względny udział kapitału w USD, który codziennie zmienia właścicieli.

Możemy zidentyfikować okresy zwiększonego popytu i dużych wolumenów bogactwa przechodzących z rąk do rąk, gdy obserwujemy znaczny wzrost powyżej poziomu 1,5% do 2,5%. Ostatni rajd przyniósł jedynie niewielki wzrost tego wskaźnika, z 0,75% do 1,0%.

Wskazuje to, że chociaż aktywność sieci rośnie, nie jest ona jeszcze skorelowana z dużą „przeszacowaniem” monet, które zostały nabyte po wyższych lub niższych cenach (tzn. niski stopień wolumenu monet przechodzących z rąk do rąk).

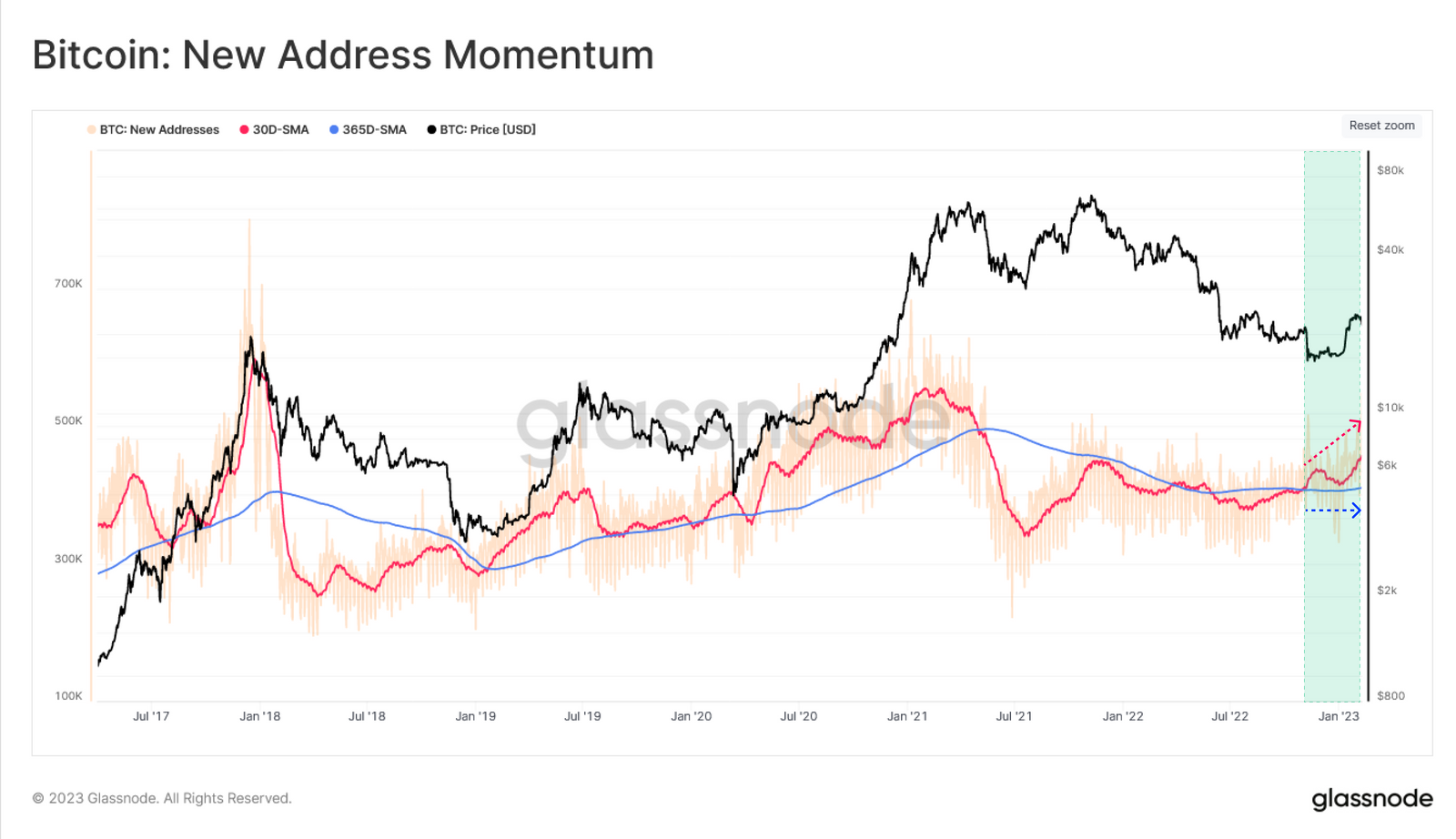

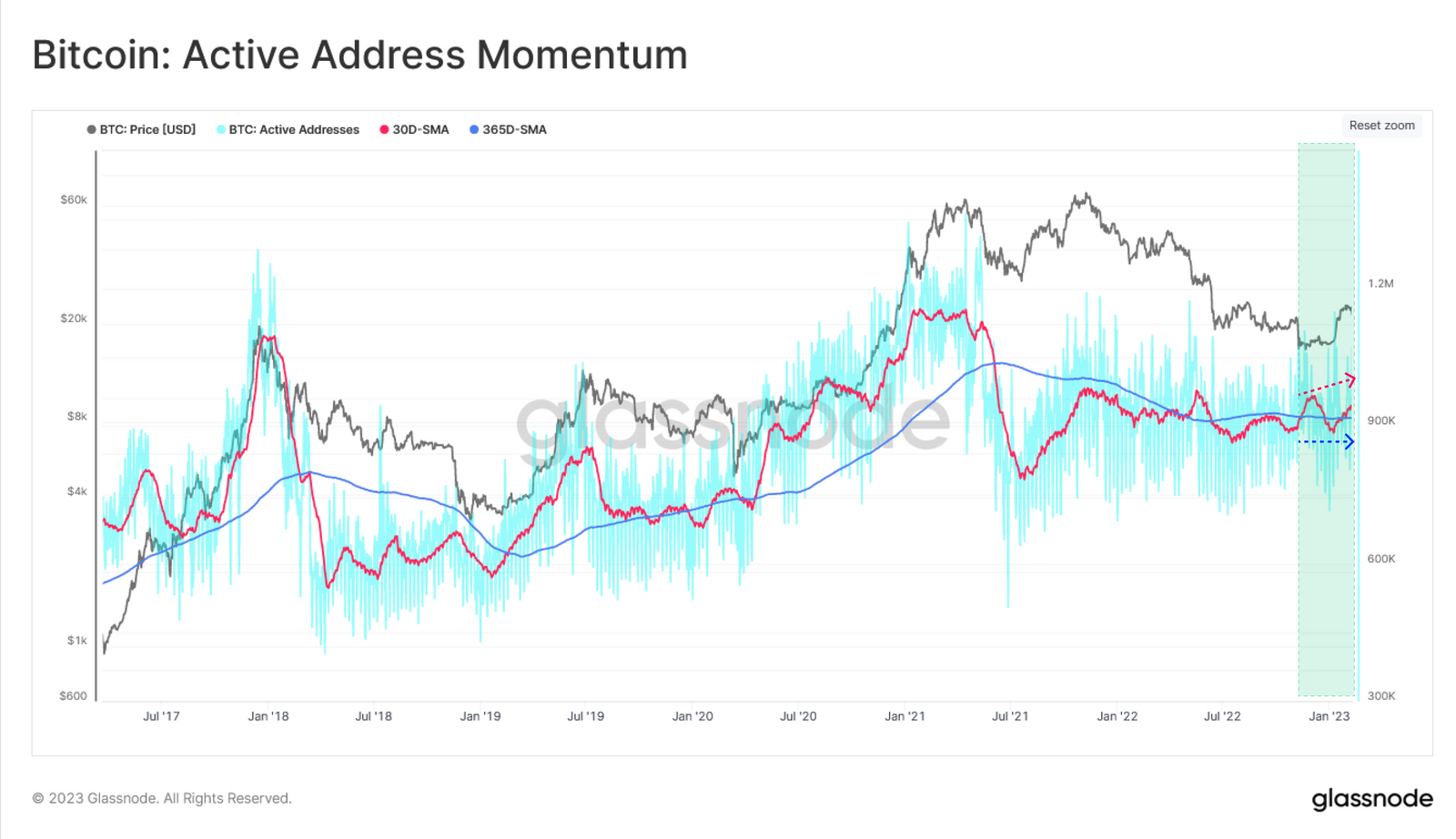

Jest jednak znacznie bardziej godna uwagi zmiana w liczbie zarówno Nowych, jak i Aktywnych Adresów on-chain, które śledzą makrozmiany w aktywności sieciowej. Poniższa analiza porównuje miesięczną średnią kroczącą 🔴 z roczną średnią kroczącą 🔵 tych wskaźników.

Średnia miesięczna przyrostu Nowych Adresów przekroczyła średnią roczną po kapitulacji wywołanej bankructwem FTX, co jest konstruktywnym sygnałem. Wskaźnik ten odnotował drugi znaczący wzrost w tym tygodniu, jednak długoterminowa średnia krocząca pozostaje w trendzie bocznym, co wskazuje, że wzrost aktywności pozostaje w powijakach.

Nieznaczny wzrost widzimy również w momentum Aktywnych Adresów, jednak makro trend nadal pozostaje boczny.

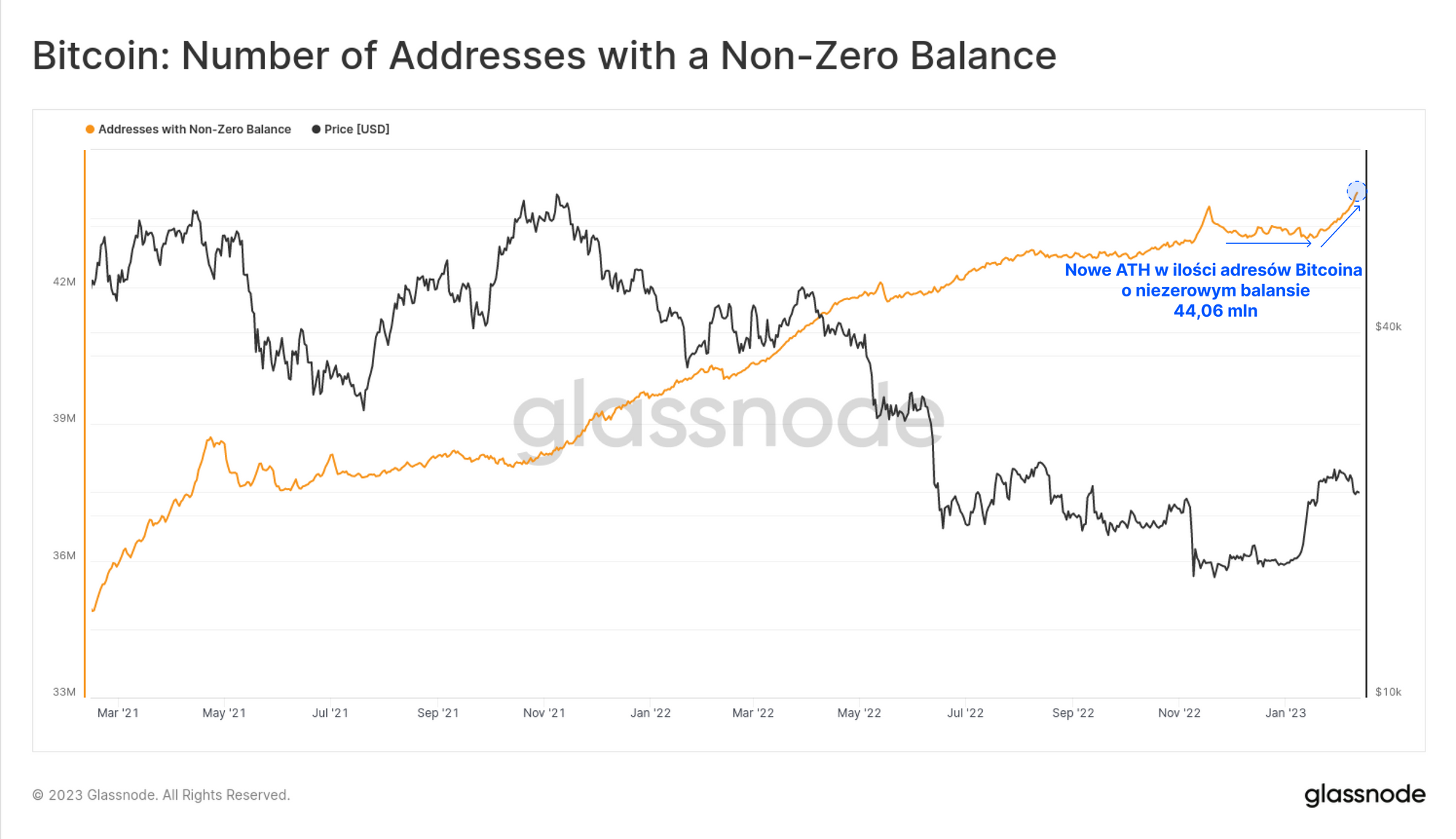

Całkowita ilość adresów o niezerowym saldzie osiągnęła jednak nowy rekord poziom wynoszący 44,06 mln adresów. Podsumowując, pokazuje to, że ostatnio nastąpił krótkoterminowy wzrost wykorzystania sieci Bitcoina, jednak niekoniecznie pod względem ilości transferowanych coinów. Głównym źródłem tej aktywności są Ordinals, które zamiast przenosić duży wolumen coinów, niosą większy ładunek danych i nowych aktywnych użytkowników.

Nowy konkurent na rynku opłat

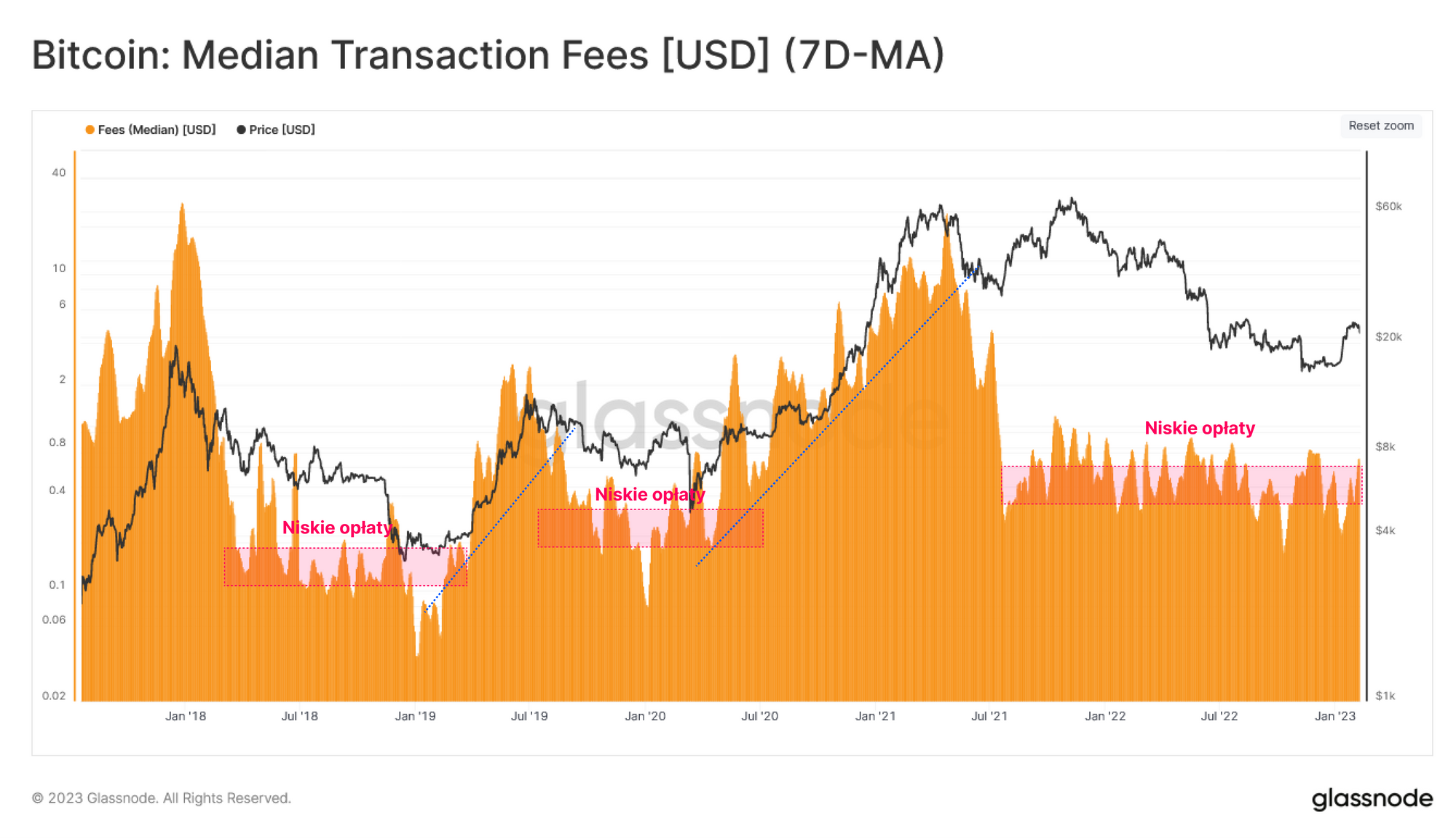

W wyniku nowej działalności sieć Bitcoina znalazła nowego nabywcę przestrzeni blokowej, tworząc presję wzrostową na rynku opłat sieciowych. Analiza rynku opłat jest dobrym wskaźnikiem wyższego popytu na przestrzeń blokową i zwykle objawia się w okresach rosnącego ogólnego popytu.

Patrząc na średnią miesięczną Przychodu Górników z Opłat, oczywistym jest, że wskaźnik ten nie przebił jeszcze progu odsetka przychodów z opłat sieciowych w bessie (2,5%) 🔵.

Wpływ detalicznych podmiotów jest zwykle ważny dla określenia trwałości przemian rynkowych. Tutaj możemy zastosować inne narzędzie, aby przybliżyć wpływ tych inwestorów na rynek opłat, obserwując tygodniową średnią uiszczonej mediany opłaty transakcyjnej (denominowanej w USD). Jest to reprezentatywna miara dla mniejszych opłat transakcyjnych, które są najczęściej przypisywane inwestorom detalicznym.

Przegląd historii tego wskaźnika pokazuje, że konkurencja inwestorów detalicznych o włączenie do następnego bloku jeszcze się nie ożywiła od czasu krachu na rynku po ATH w 2021 roku.

Pojawienie się Ordinalsów

Od czasu wprowadzenia na rynek pod koniec stycznia 2023 roku wyłaniający się nowy przypadek użycia Bitcoina do Ordinalsów i Inscriptions zainspirował wiele dyskusji w całej społeczności. Jak Casey Rodarmor, stojący za tą innowacją, opisał to na swoim blogu, Ordinals wykorzystują soft fork Taproot i numerację satoshis (Serializację), aby wpisać dane do części będącej świadkiem transakcji Bitcoina.

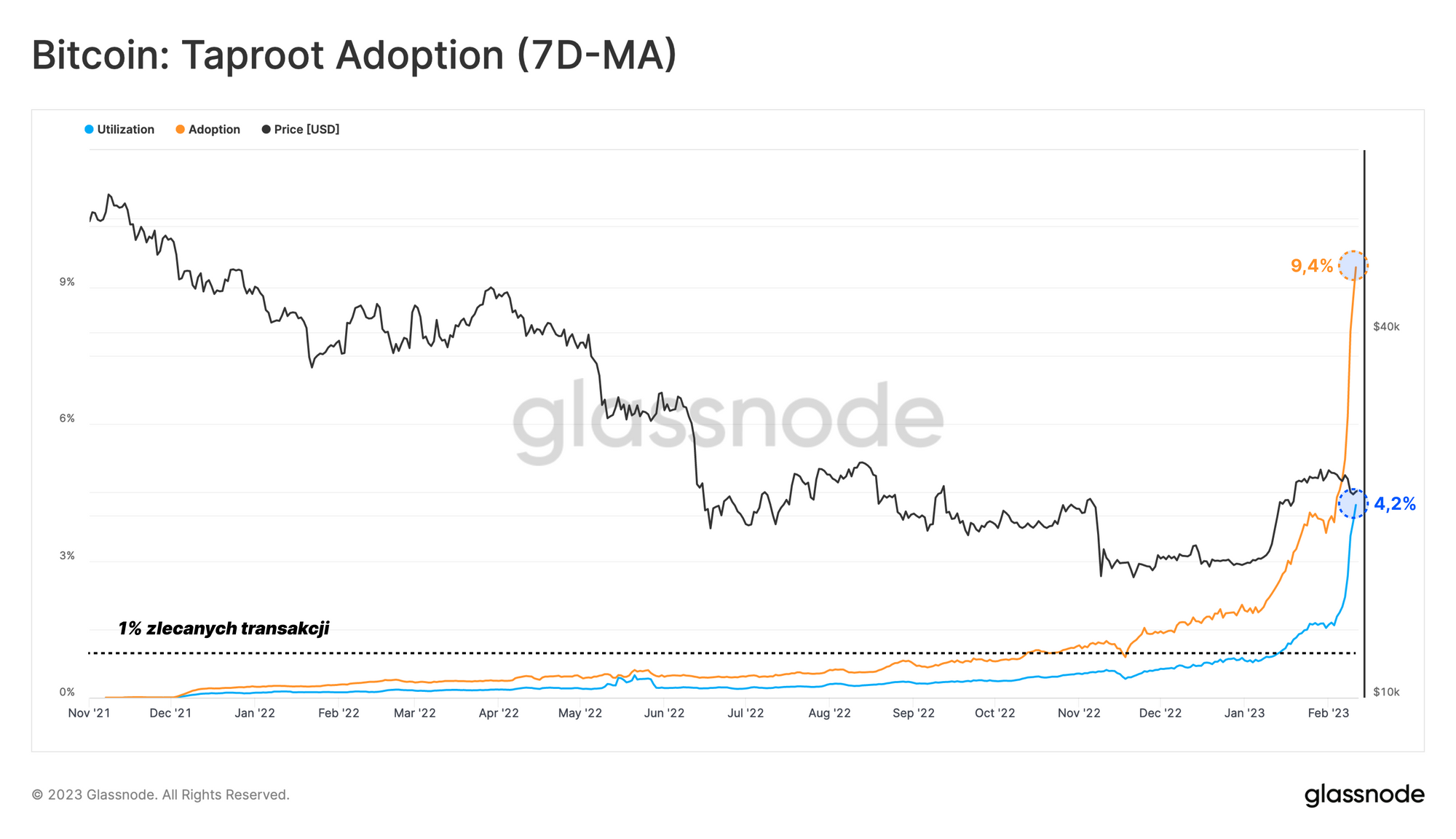

Efekt tej innowacji sprawił, że adopcja i wykorzystanie Taproota osiągnęły rekordowy poziom odpowiednio 9,4% i 4,2% (więcej informacji na temat adopcji i wykorzystania można znaleźć w naszym artykule badawczym).

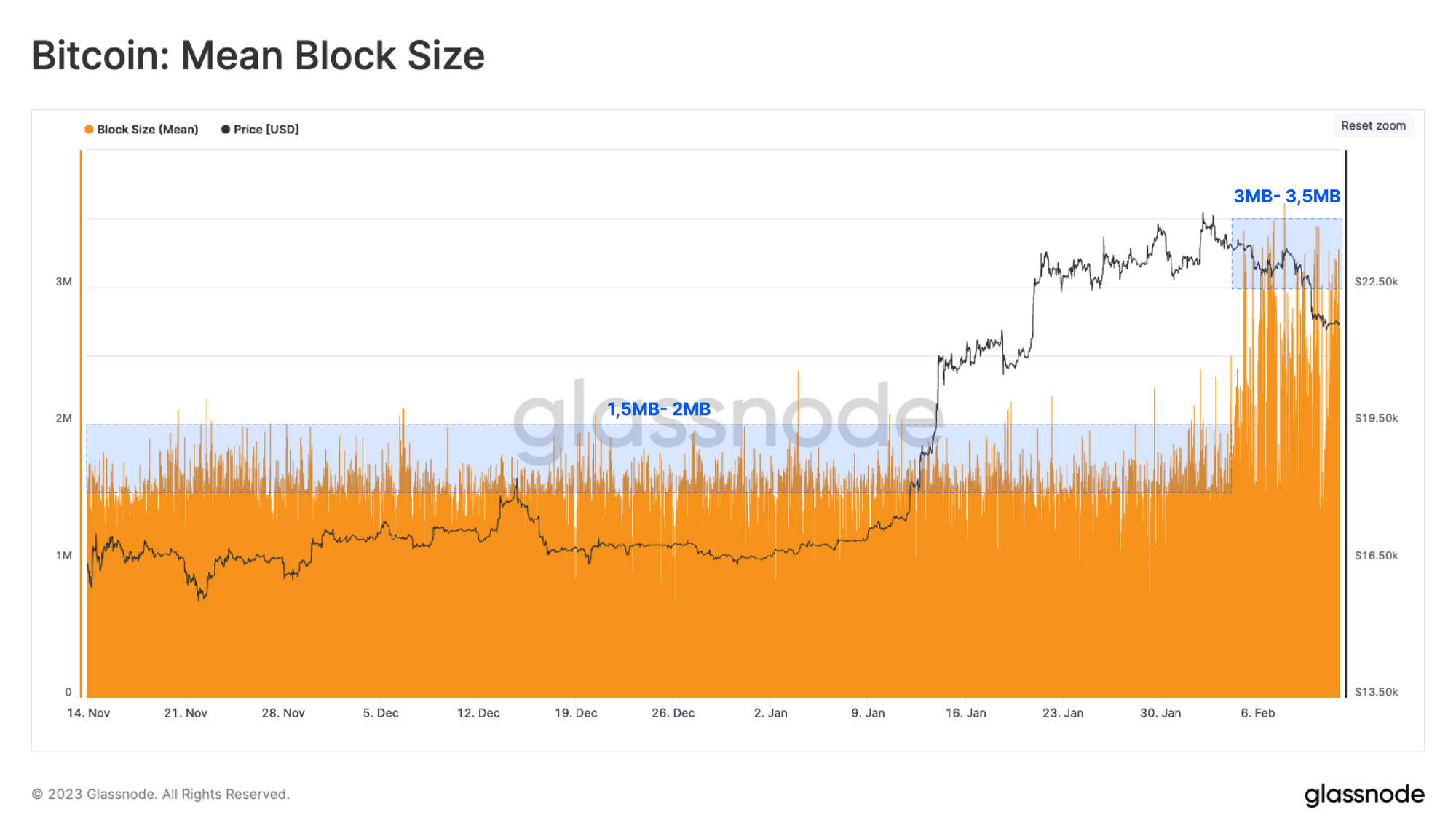

Wpływ Ordinals na średni rozmiar bloku jest również znaczący - górny zakres średniego rozmiaru bloku wzrósł ze stałego 1,5 do 2,0 MB do około 3,0 - 3,5 MB w ciągu ostatniego tygodnia.

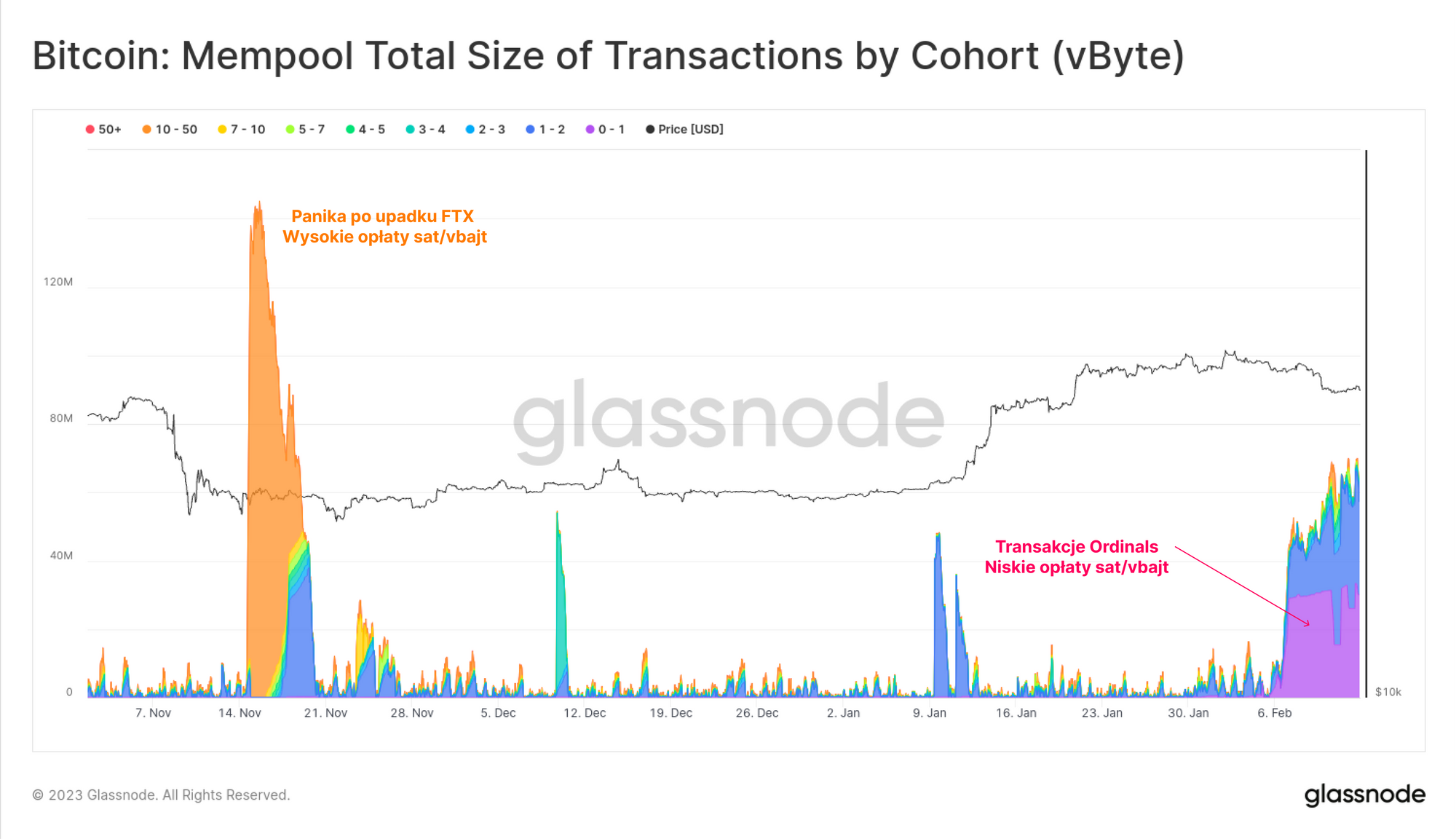

Większy rozmiar bloków wywołał zdrowe dyskusje na temat możliwego długoterminowego wpływu Ordinals na rozmiar blockchainu Bitcoin, początkowe czasy synchronizacji węzłów, przeciążenie mempool i stan rynku długoterminowych opłat. Efektem Ordinals do tej pory było ustalenie nowej niższej opłaty transakcyjnej wymaganej do włączenia bloku. Duży napływ transakcji z niskimi opłatami (od 0 do 1 sat/vbajt) widać w naszym mempool na fioletowo 🟣. Różni się to od paniki po FTX, w której mempool był wypełniony pilnymi transakcjami z wysokimi opłatami, pokazanymi na pomarańczowo 🟠.

Możemy również modelować liczbę oczekujących bloków wymaganych do wyczyszczenia mempool, zakładając standardowe transakcje 1MB inne niż SegWit 🔴 i pełne bloki Seg-Wit 4MB 🔵. Ponownie możemy zauważyć znaczącą różnicę w stosunku do okresu po FTX, który szybko zniknął, gdy panika opadła. Wraz z trendem Ordinals faktycznie możemy zaobserwować stopniowo rosnący popyt na przestrzeń blokową, który utrzymywał się przez ostatni tydzień.

Podsumowanie i wnioski

Sieć i aktywa Bitcoina doświadczyły wielu narracji, innowacji i wydarzeń w swojej niestabilnej 14-letniej historii. Pojawienie się Ordinals i Inscriptions było niespodziewane i objawiło się jako nietrywialny wzrost popytu na przestrzeń blokową, mimo że może nie stanowić on klasycznego transferu kapitału między inwestorami.

To nowy i wyjątkowy moment w historii Bitcoina, w którym innowacja generuje aktywność sieciową bez klasycznego transferu wolumenu coinów w celach pieniężnych. Opisuje on wzrost bazy użytkowników i presję wzrostową na rynek opłat sieciowych wynikających z użytkowania wykraczającego poza typowe przypadki inwestowania i transferów pieniężnych. Ordinals to nowa jakość, którą będziemy głębiej studiować w nadchodzących tygodniach, obserwując, jak wpływa i przejawia się zarówno w zjawiskach on-chain, jak i zachowaniach inwestorów.

Zastrzeżenie: Powyższy raport nie zawiera żadnych porad inwestycyjnych. Wszelkie dane podawane są wyłącznie w celach informacyjnych. Żadna decyzja inwestycyjna nie powinna opierać się informacjach podanych tutaj, a wyłączną odpowiedzialność za własne decyzje inwestycyjne ponosisz ty.

- Wpadnij i śledź nas na Twitterze

- Dołącz do naszego kanału na Telegramie

- Odwiedź Glassnode Forum po długie dyskuje i analizy

- Po wskaźniki on-chain oraz wykresy aktywności wpadnij na Glassnode Studio

- Po zautomatyzowane powiadomienia dotyczące najważniejszych wskaźników on-chain oraz aktywności na giełdach wpadnij na naszego Twittera Glassnode Alerts