Cena czasu

Po kilku tygodniach nadzwyczajnych wzrostów Bitcoina, rynek bierze oddech. W ramach obecnej konsolidacji cenowej ocenimy wiarę inwestorów w dalsze wzrosty korzystając z zestawu narzędzi on-chain, obejmujących przepływy giełdowe, realizację zysków i czas trzymania coinów.

W ubiegłym tygodniu rynek zrobił sobie pauzę, a notowania BTC konsolidowały się w wąskim zakresie między 26 700$ a 28 700$. Po historycznie istotnych wzrostach, o których pisaliśmy w zeszłotygodniowym wydaniu newslettera, rynek bierze oddech.

Podczas obecnej konsolidacji skupimy się na lepszej klasyfikacji zachowań inwestorów dotyczących realizacji zysków i wykorzystamy do tego różne narzędzia on-chain:

- Przepływy giełdowe, w tym podział na inwestorów długoterminowych i krótkoterminowych,

- Realizowanie zysków dokonywane przez inwestorów, którzy akumulowali coiny blisko niedawnych dołków,

- Wskaźniki długości życia coinów opisujące czas przechowywania, aby lepiej ocenić zaufanie inwestorów wobec panującego trendu wzrostowego.

🪟 Wszystkie wykresy omówione w tym raporcie znajdziesz w Panelu Cotygodniowej Analizy On-Chain

🔔 Pomysły na alert prezentowane w tej edycji można ustawić w Glassnode Studio.

Zabieranie żetonów ze stołu

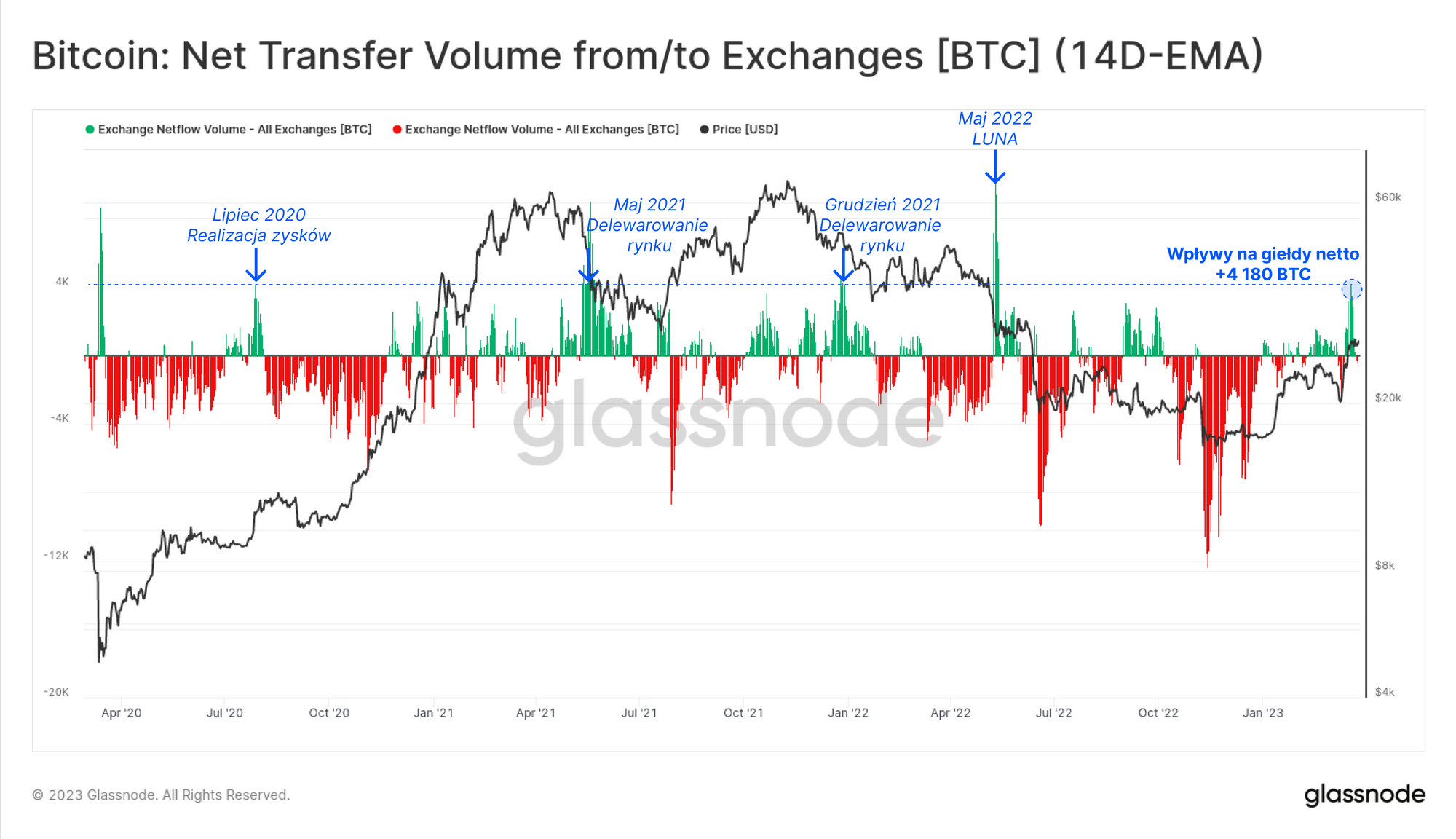

W odpowiedzi na silny wzrost notowań w ostatnich tygodniach, inwestorzy zwiększyli wolumen coinów deponowanych na giełdy. W ubiegłym tygodniu przepływy na giełdy netto wzrosły o około 4,18 tys. BTC, co stanowi największy wzrost netto od czasu upadku LUNY w maju 2022 roku.

Sugeruje to, że w pewnym stopniu mamy do czynienia z realizacją zysków, ponieważ inwestorzy „zabierają swoje żetony ze stołu”. Przypadki podobnych lub większych netto przepływów w poprzednim cyklu zawsze zbiegły się z ważnymi rynkowymi wydarzeniami, zwykle poprzedzając spadki.

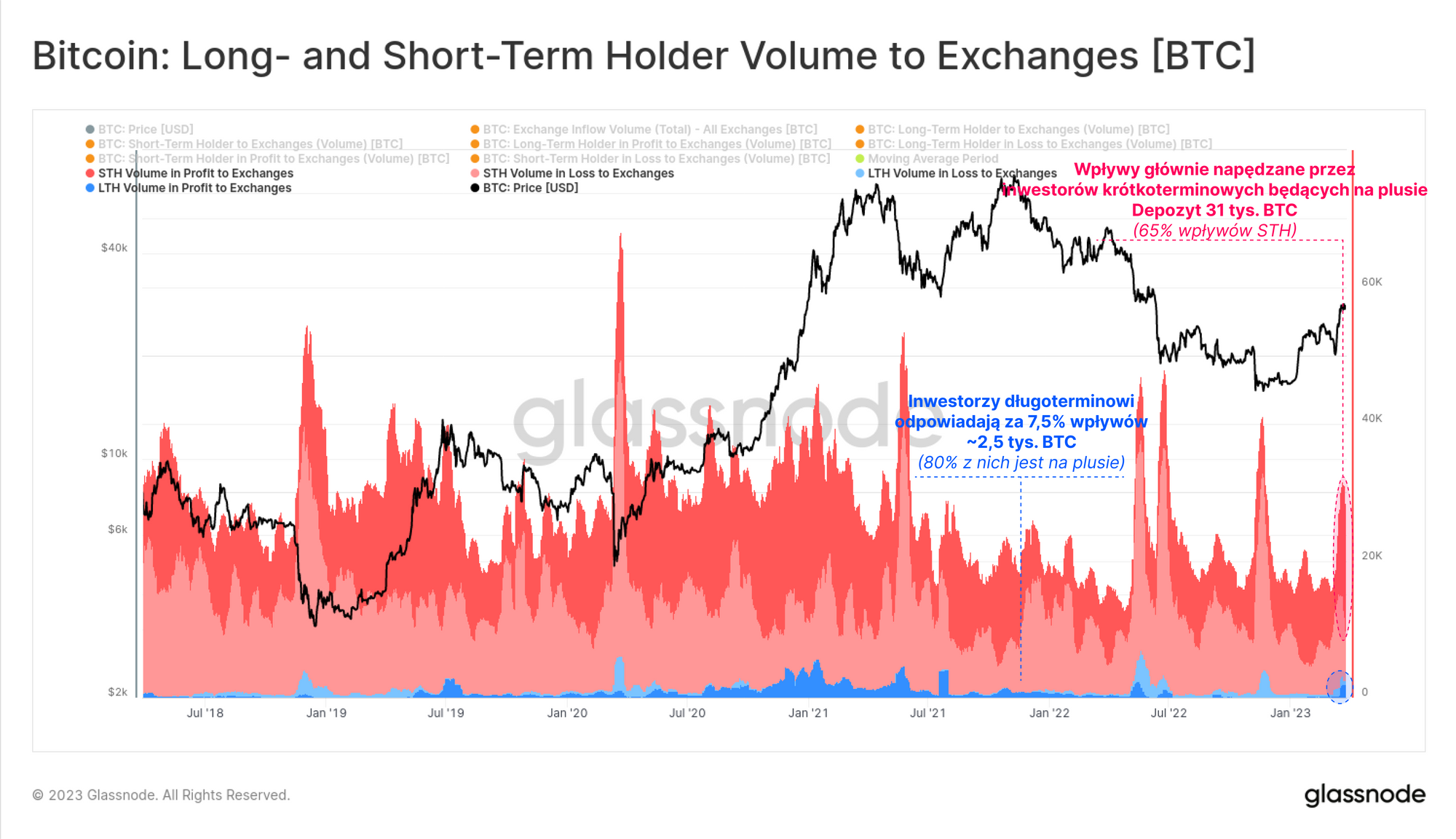

Możemy także oszacować podział coinów wysłanych na giełdy przez inwestorów długoterminowych i krótkoterminowych, co pozwala nam zobaczyć, które grupy realizują zyski. Obie grupy zanotowały wzrost liczby coinów wysłanych na giełdy, osiągając szczyt w wysokości 31 tys. BTC w ubiegłym tygodniu.

- Inwestorzy krótkoterminowi dominują w łącznym wolumenie wpływów, odpowiedzialni są za 92,5% wolumenu, z czego 65% stanowią coiny STH z zyskiem,

- Inwestorzy długoterminowi stanowią tylko 7,5% całkowitego wolumenu depozytów, jednak 80% ich wolumenu jest zyskowne, co stanowi największy wzrost od połowy 2021 roku.

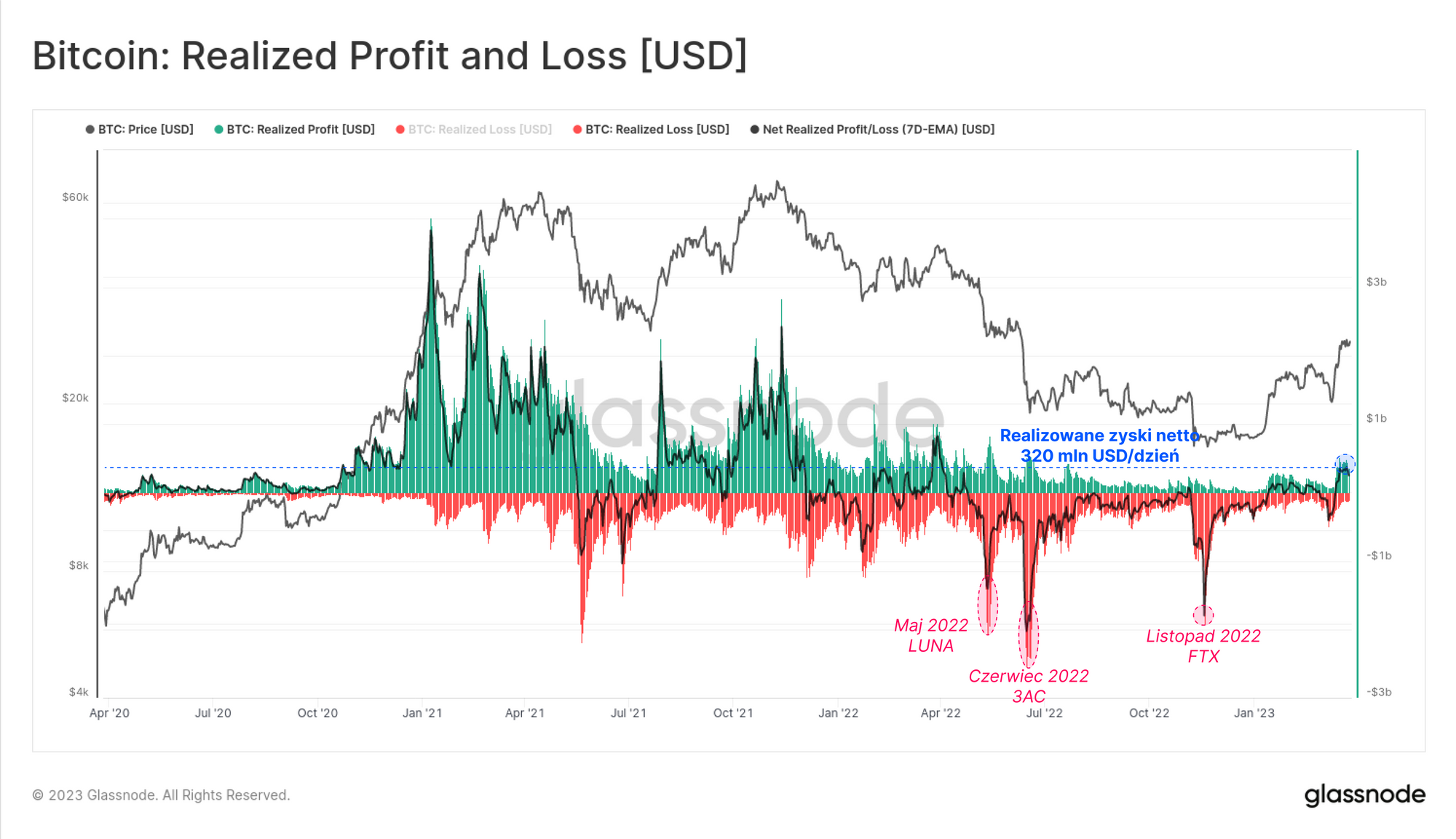

Łącznie na rynku odnotowywano realizację średnio 320 milionów dolarów zysków dziennie netto ze sprzedawanych coinów. To największa realizacja zysków od maja 2022 roku, tuż przed upadkiem projektu LUNA-UST. Zauważmy jednak, że wielkość zrealizowanych zysków wciąż pozostaje znacznie poniżej typowych poziomów hossy.

Widoczne jest również, że surowość strat netto maleje od lipca 2022 roku. To potwierdza nasze obserwacje z zeszłego tygodnia (newsletter z 12. tygodnia), że rynek wydaje się powracać do bardziej neutralnego trybu i przypomina bardziej przejściową strukturę rynkową.

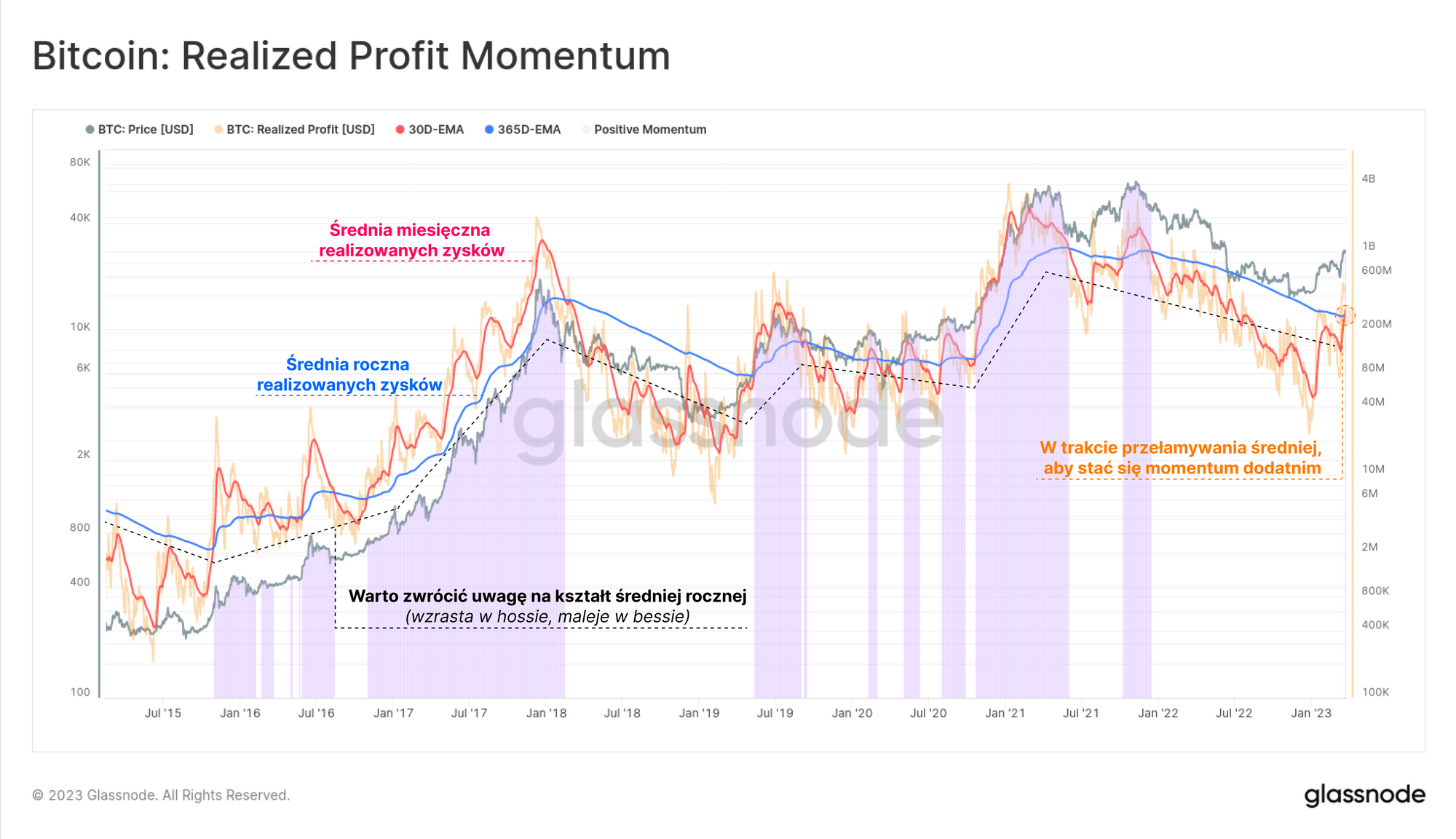

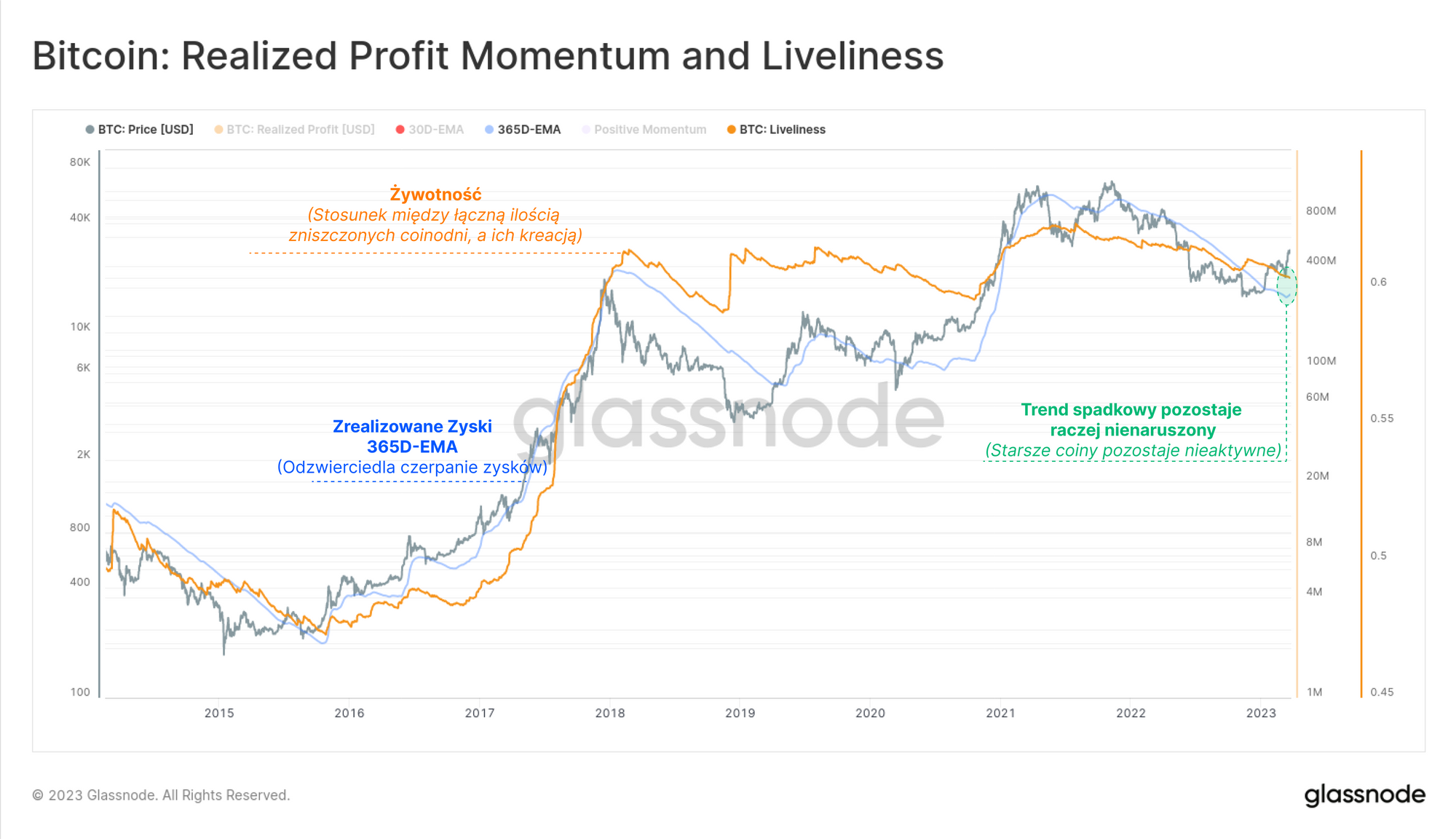

Mierzenie zrealizowanego zysku/straty jest potężną techniką analizy on-chain, umożliwioną dzięki Pricestampowaniu coinów podczas ich przemieszczania po sieci. Dzięki temu możemy porównać wielkość zysków odnotowanych w ciągu ostatniego miesiąca ze średnią roczną. Widzimy tu pierwsze dodatnie przecięcie momentum od ATH z października-listopada 2021 roku.

To narzędzie intuicyjnie wskazuje na okresy intensywnego lub lekkiego realizowania zysków w przypadku rynków hossy lub bessy. Warto zwrócić uwagę na ogólny kształt rocznej średniej kroczącej Zrealizowanych Zysków, która rośnie w okresach hossy i spada w okresach bessy.

Przeniesiemy tę obserwację do kolejnego, pokrewnego i równie potężnego tematu dotyczącego długości życia coinów (Lifespan).

Śledząc czas

W poprzednim rozdziale zauważyliśmy, jak przepływy giełdowe mogą być związane ze stopniem zysków osiąganych przez różne grupy uczestników rynku. Możemy to uzupełnić innym zestawem narzędzi z kategorii „czasu życia coina” (Lifespan). Zamiast mierzyć zmianę wartości coina w celu uzyskania zysku/straty, mierzymy czas posiadania coina między jego nabyciem a sprzedażą.

Kiedy obserwujemy znaczne wartości zniszczenia czasu życia coinów, oznacza to zwykle, że duży wolumen starszych coinów został przetransferowany po sieci, co pomaga nam identyfikować okresy, w których starsi i bardziej doświadczeni inwestorzy opuszczają rynek.

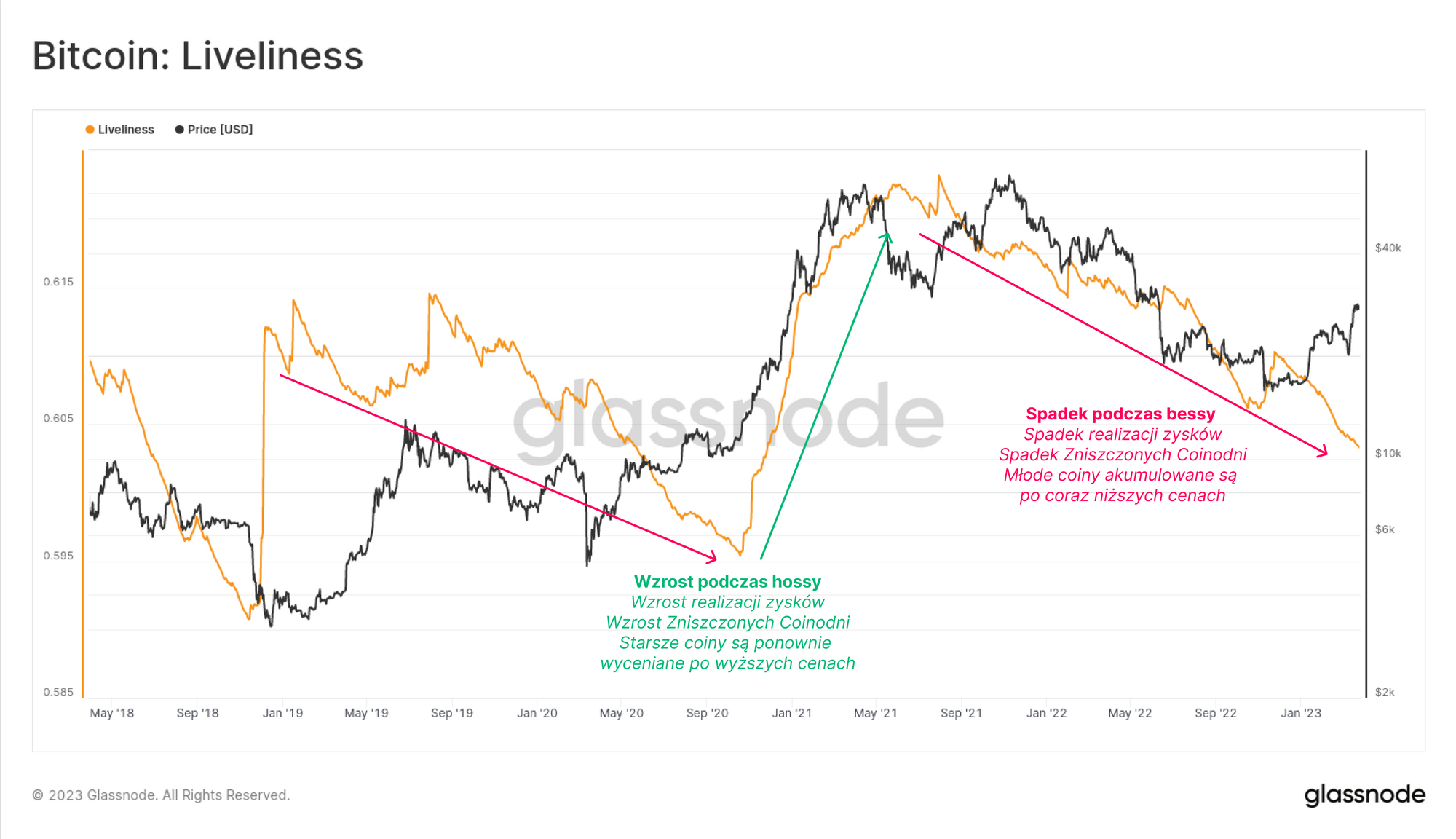

Naszym pierwszym punktem wyjścia jest ocena makro-krajobrazu rynku poprzez wskaźnik Żywotności. Ten wskaźnik definiuje stosunek między sumaryczną ilością "spalonych" dni życia coinów, a ich kreacją.

- Żywotność będzie spadać, gdy rynek będzie preferował akumulację i HODLowanie monet, budując „rezerwuar czasu życia” coinów oraz sugerując zaufanie do aktywa.

- Żywotność będzie rosnąć, gdy rynek będzie preferował dystrybucję starych monet oraz następował będzie drenaż „rezerwuaru czasu życia” coinów, co sugeruje, że aktywo jest uważane za drogie.

Jeśli przypomnimy sobie kształt średniej rocznej Zrealizowanych Zysków, możemy zobaczyć bardzo podobny kształt i zachowanie wykresu Żywotności, głównie dlatego, że opisują podobne zachowania rynkowe:

- Podczas hossy, inwestorzy długoterminowi sprzedają długo nieaktywne coiny i realizują duże zyski. To w końcu prowadzi do nadpodaży i ustanawia makro szczyt rynku.

- Podczas bessy, inwestorzy długoterminowi wracają do strategii powolnej akumulacji, a realizowane zyski są coraz mniejsze. To w końcu ustanawia cykliczne dno.

Obecnie możemy zobaczyć, że obie metryki pozostają w makro trendach spadkowych, co sugeruje, że większość coinów pozostaje nieaktywna on-chain.

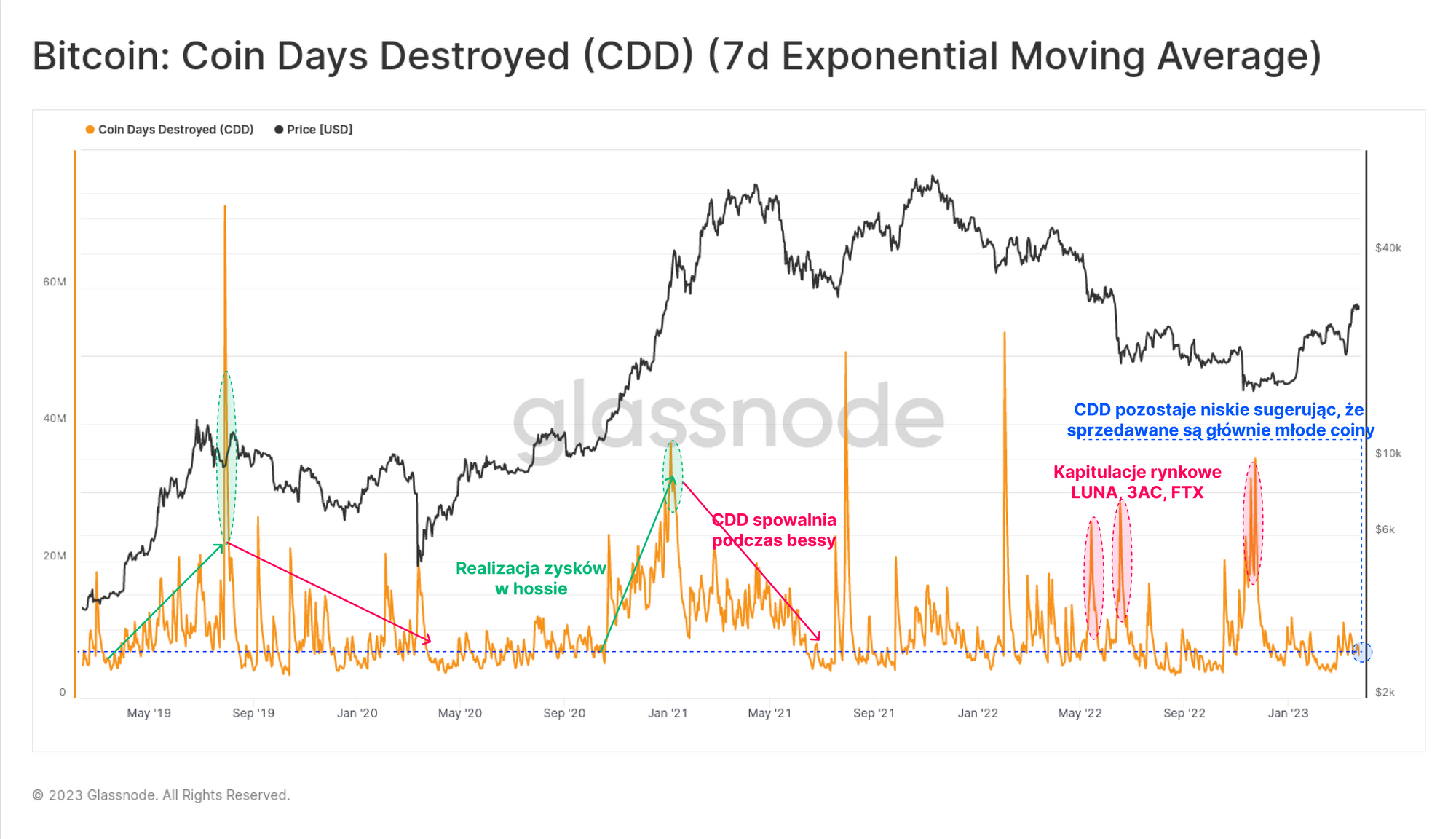

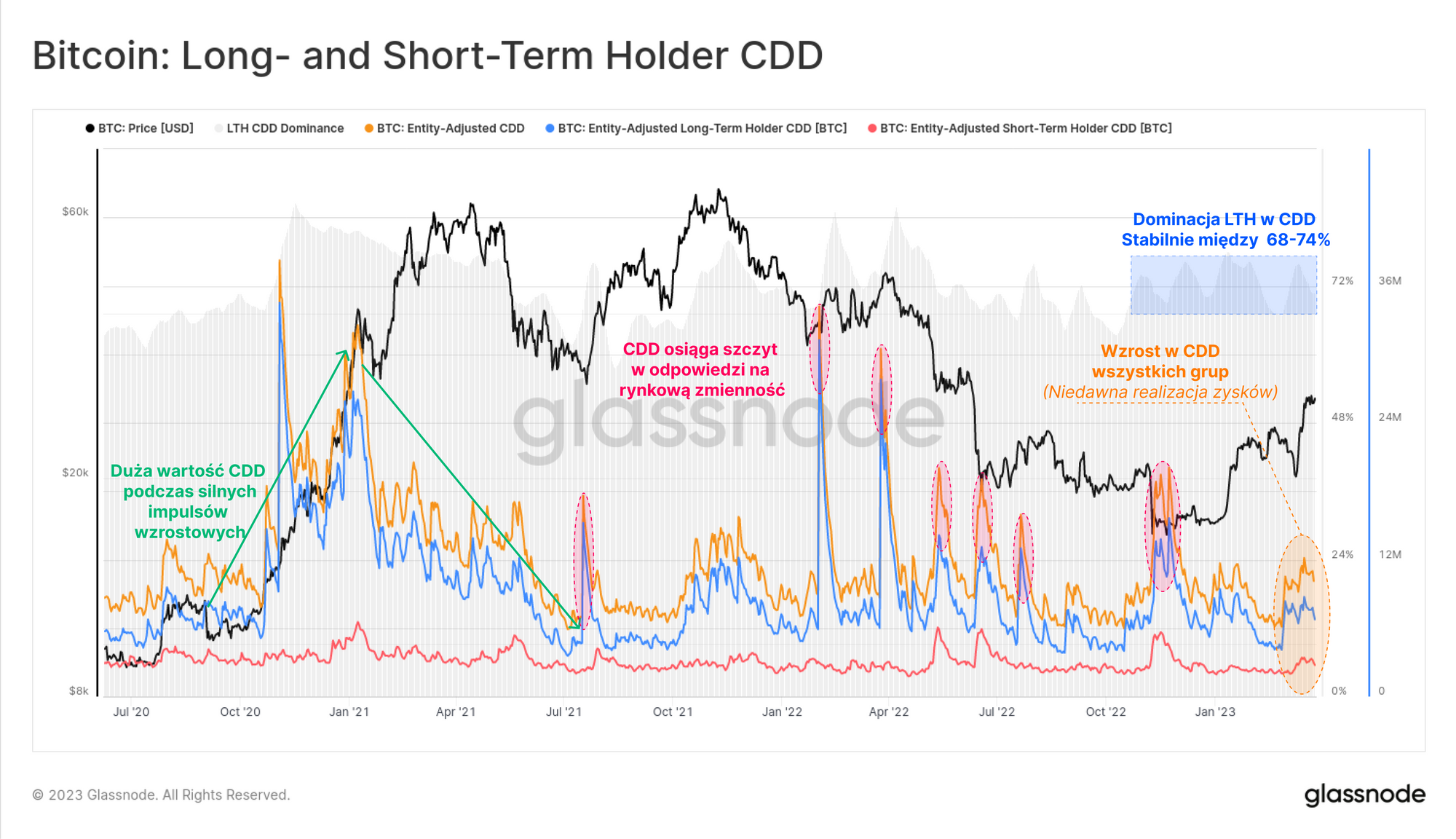

Podstawowym wskaźnikiem do pomiaru „czasu życia” jest wskaźnik Zniszczonych Coinodni (CDD; Coindays Destroyed), który odzwierciedla ilość "czasu przechowywania coinów przez inwestorów", który jest „zaprzepaszczany” każdego dnia. W ciągu ostatniego cyklu, możemy ogólnie opisać wzrosty CDD w dwóch kategoriach:

- Trwałe wzrosty podczas hossy, odzwierciedlające stałą presję na dystrybucję, gdy długoterminowi inwestorzy realizowali zyski,

- Ostre szczyty podczas wydarzeń o wysokiej zmienności, zwykle obserwowane podczas wyprzedaży podczas bessy. Odzwierciedlają one okresy powszechnej paniki, gdy inwestorzy sprzedają coiny w obliczu wysokiej zmienności.

W ostatnich tygodniach można zaobserwować niewielki wzrost CDD, jednak skala niszczonych coinodni pozostaje znacznie poniżej typowych poziomów z hossy. Oznacza to, że przeciętny sprzedany coin jest wciąż stosunkowo młody, co zgadza się z naszą obserwacją, że inwestorzy krótkoterminowi dominują obecnie w realizacji zysków.

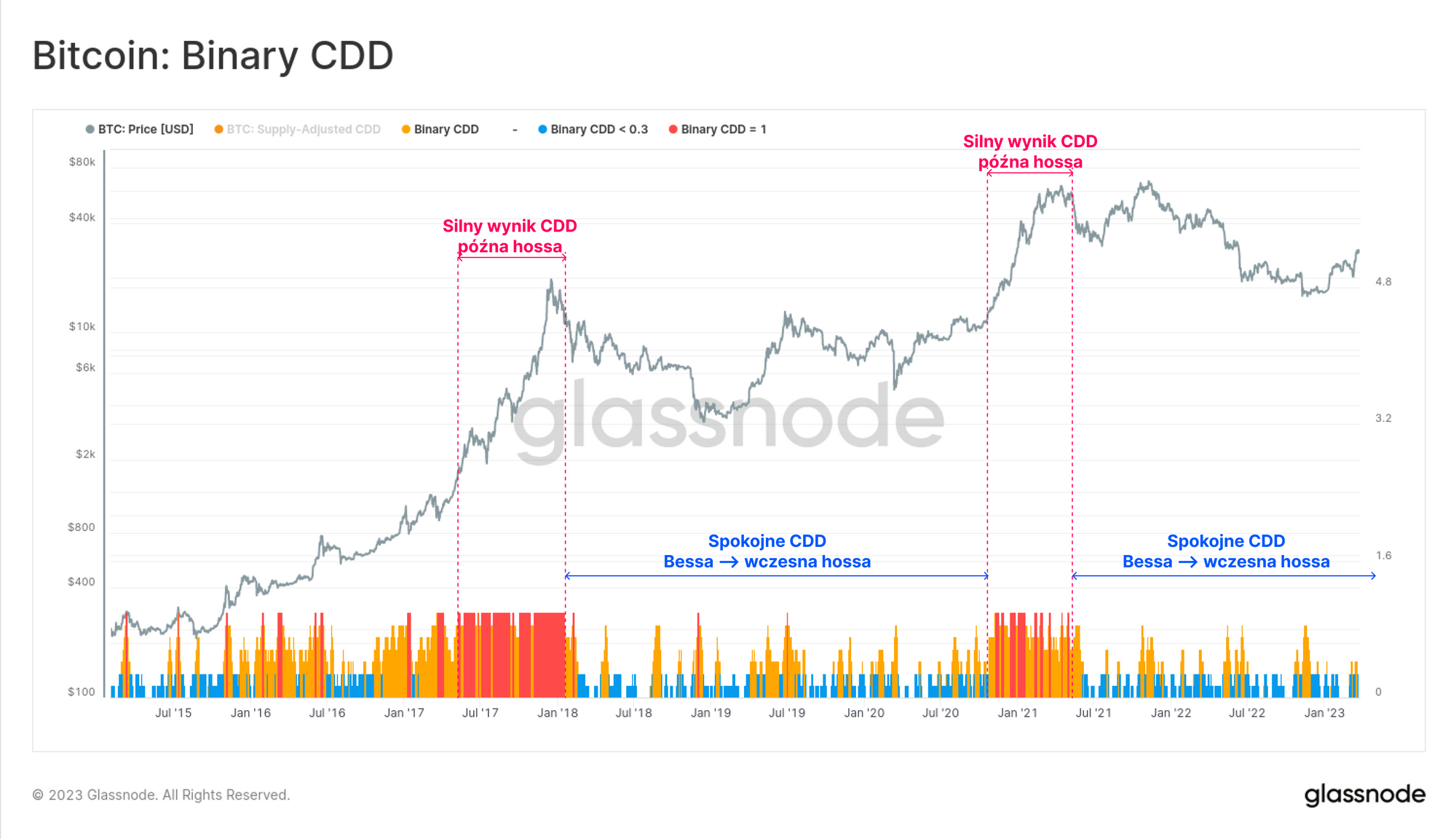

Przydatnym narzędziem do porównania tego między cyklami jest wskaźnik Binarny Zniszczonych Coinodni (Binary CDD), który przelicza wskaźnik CDD na wynik równy jeden, gdy wartość przekracza długoterminową średnią (a zwraca zero, jeśli nie). Wygładziliśmy tutaj również ślad za pomocą średniej 7-dniowej, aby stworzyć oscylator.

Z tej perspektywy, realizacja zysków przez inwestorów długoterminowych w czasie hossy staje się bardzo widoczna, wyróżniając się jako trwałe okresy oznaczone na czerwono i pomarańczowo. Na naszym obecnym rynku pozostajemy jednak zdecydowanie na spokojnej ścieżce, typowej dla bessy, początków hossy i okresów przejściowych między nimi.

Niedawny wzrost CDD jest dość widoczny, gdy zostanie podzielony na grupy LTH (inwestorzy długoterminowi) i STH (inwestorzy krótkoterminowi). Pomimo że inwestorzy długoterminowi przyczyniają się najmniej do wolumenu sprzedawanych monet, ich czas posiadania jest znacznie dłuższy, dlatego mają tendencję do wpływania w większym stopniu na wskaźnik „czasu życia” coina.

Według tej miary, ostatnia realizacja zysków jest również dość skromna i jeszcze nie ustaliła trwałego trendu wzrostowego w CDD.

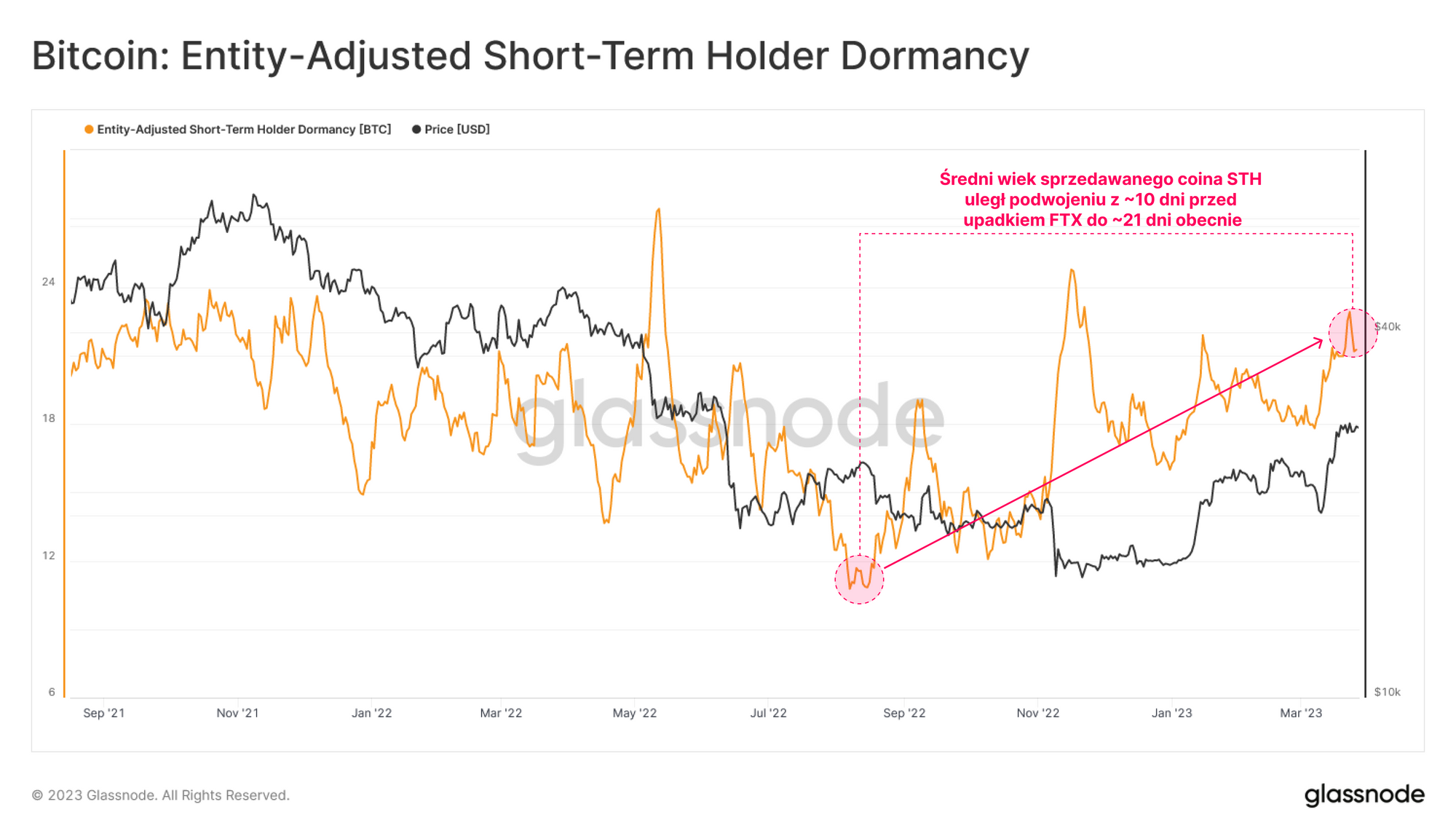

Przyglądając się bliżej inwestorom krótkoterminowym, średni wiek coina sprzedanego przez STH również wzrósł, zwiększając się praktycznie dwukrotnie z około 10 dni w miesiącach poprzedzających upadek FTX do 21 dni obecnie. To dodatkowo potwierdza argument, że to grupa inwestorów krótkoterminowych, którzy gromadzili BTC w pobliżu dołków cyklu, jest głównym uczestnikiem ostatniej realizacji zysków.

To także sugeruje, że inwestorzy krótkoterminowi są coraz bardziej skłonni do oczekiwania przez dłuższe okresy czasu, co wskazuje na pewien stopień zaufania do panującego trendu rynkowego.

Wartość czasu

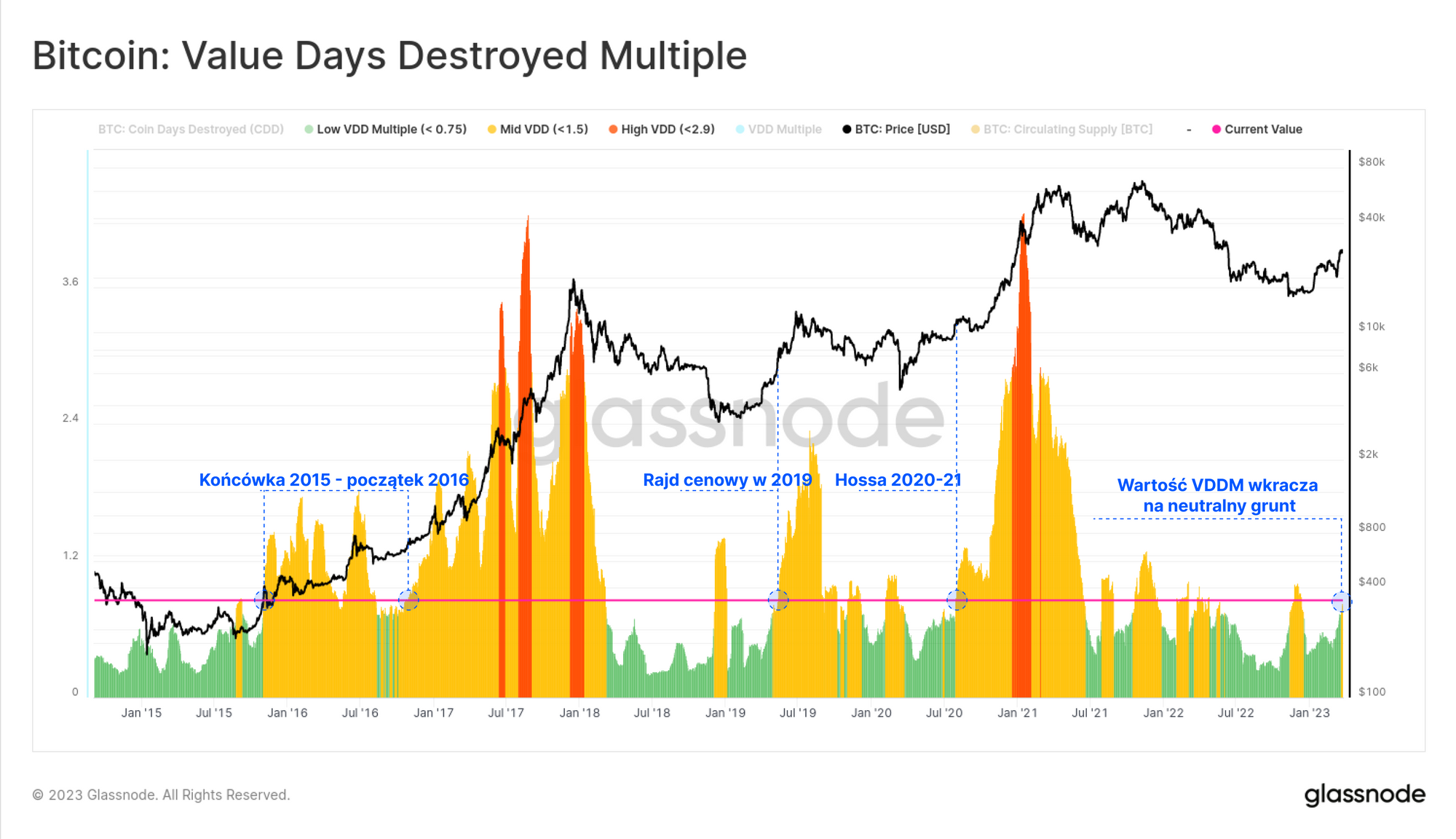

Ostatnią z analizowanych miar związanych z czasem życia (Lifespan) można odnieść do ceny aktywa. Zrobimy to na podstawie naszych wcześniejszych badań, w których stworzyliśmy wskaźnik Value Days Destroyed Multiple (VDDM). Wskaźnik ten porównuje miesięczną wartość w dolarach Zniszczonych Coinodni (CDD) z jej średnią roczną.

Obecnie można zauważyć, że wartość VDDM coraz szybciej wzrasta po długim okresie handlu wokół dołków cyklu. Oznacza to, że wartość niszczonych coinodni w odpowiedzi na ostatnie ruchy cenowe wykracza poza typowe obszary bessy i sugeruje, że wystarczająco dużo popytu wpływa na rynek, aby wchłaniać realizowane zyski.

To ponownie przypomina ostatnie fazy cykli rynkowych w latach 2015, 2019 i 2020, które okazały się być punktami przejściowymi cyklu rynkowego.

Podsumowanie i wnioski

W miarę jak rynek Bitcoina robi sobie przerwę, inwestorzy powoli zaczynają realizować zyski. Krótkoterminowi inwestorzy, którzy gromadzili Bitcoina w okolicach dołków cyklu, dominują w sprzedaży, chociaż ich gotowość do przetrzymywania coinów przez dłuższy czas jest widoczna.

Ogólnie rzecz biorąc, większość BTC wydaje się być dość nieaktywna on-chain, co sugeruje, że inwestorzy nadal mają zaufanie do panującego trendu wzrostowego. Podobnie jak w naszym artykule z zeszłego tygodnia, patrząc przez pryzmat czasu życia coinów, Bitcoin ponownie wydaje się wchodzić w okres przejściowy na rynku.

Zastrzeżenie: Powyższy raport nie zawiera żadnych porad inwestycyjnych. Wszelkie dane podawane są wyłącznie w celach informacyjnych. Żadna decyzja inwestycyjna nie powinna opierać się informacjach podanych tutaj, a wyłączną odpowiedzialność za własne decyzje inwestycyjne ponosisz ty.

- Wpadnij i śledź nas na Twitterze

- Dołącz do naszego kanału na Telegramie

- Odwiedź Glassnode Forum po długie dyskuje i analizy

- Po wskaźniki on-chain oraz wykresy aktywności wpadnij na Glassnode Studio

- Po zautomatyzowane powiadomienia dotyczące najważniejszych wskaźników on-chain oraz aktywności na giełdach wpadnij na naszego Twittera Glassnode Alerts