Powoli, ale stabilnie

W miarę zbliżania się do kilku kluczowych poziomów kosztów bazowych on-chain, napór jaki napotyka Bitcoin rośnie. Wraz ze wczesnymi oznakami pozytywnej zmiany w popycie i konwergencją rynkowych cen zakupu, baza posiadaczy Bitcoina powoli, ale pewnie nasyca się tymi, którzy mają najsilniejszą wiarę.

Po czwartej z rzędu podwyżce stóp w USA o 75 punktów bazowych, indeks dolara zaliczył lekką korektę, co pozwoliło światowym aktywom na złapanie oddechu. Jednak napięcie panujące na rynku obligacji nadal pozostaje, przy dalszych inwersjach krzywej zwrotu, w szczególności w 3-miesięcznym bonie skarbowym w odniesieniu do 10-letniej stopy wolnej od ryzyka.

W odpowiedzi notowania Bitcoina zaliczyły stosunkowo niewielki wzrost, wywierając presję na kluczowe modele kosztów bazowych on-chain. Zachowanie to jest wspierane przez wyciszone zachowanie HODLerów i pierwsze przebłyski popytu ponownie wkraczającego na rynek, a cała klasa aktywów próbuje rozpocząć długą wspinaczkę z otchłani bessy.

Tłumaczenia

W tym tygodniu newsletter On-chain jest tłumaczony na hiszpański, włoski, chiński, japoński, turecki, francuski, portugalski, perski, hebrajski oraz grecki.

Cotygodniowy panel analizy Onchain

Cotygodniowy Newsletter Onchain posiada interaktywny panel, w którym znajdują się wszystkie załączone wykresy. Panel ten oraz wszystkie wspominane metryki są szerzej omawiane w naszym raporcie w formie video, który udostępniany jest w każdy wtorek. Wpadnij oraz zasubskrybuj nasz kanał, a także sprawdź pozostałe filmy i tutoriale.

HODLerzy pozostają niezłomni

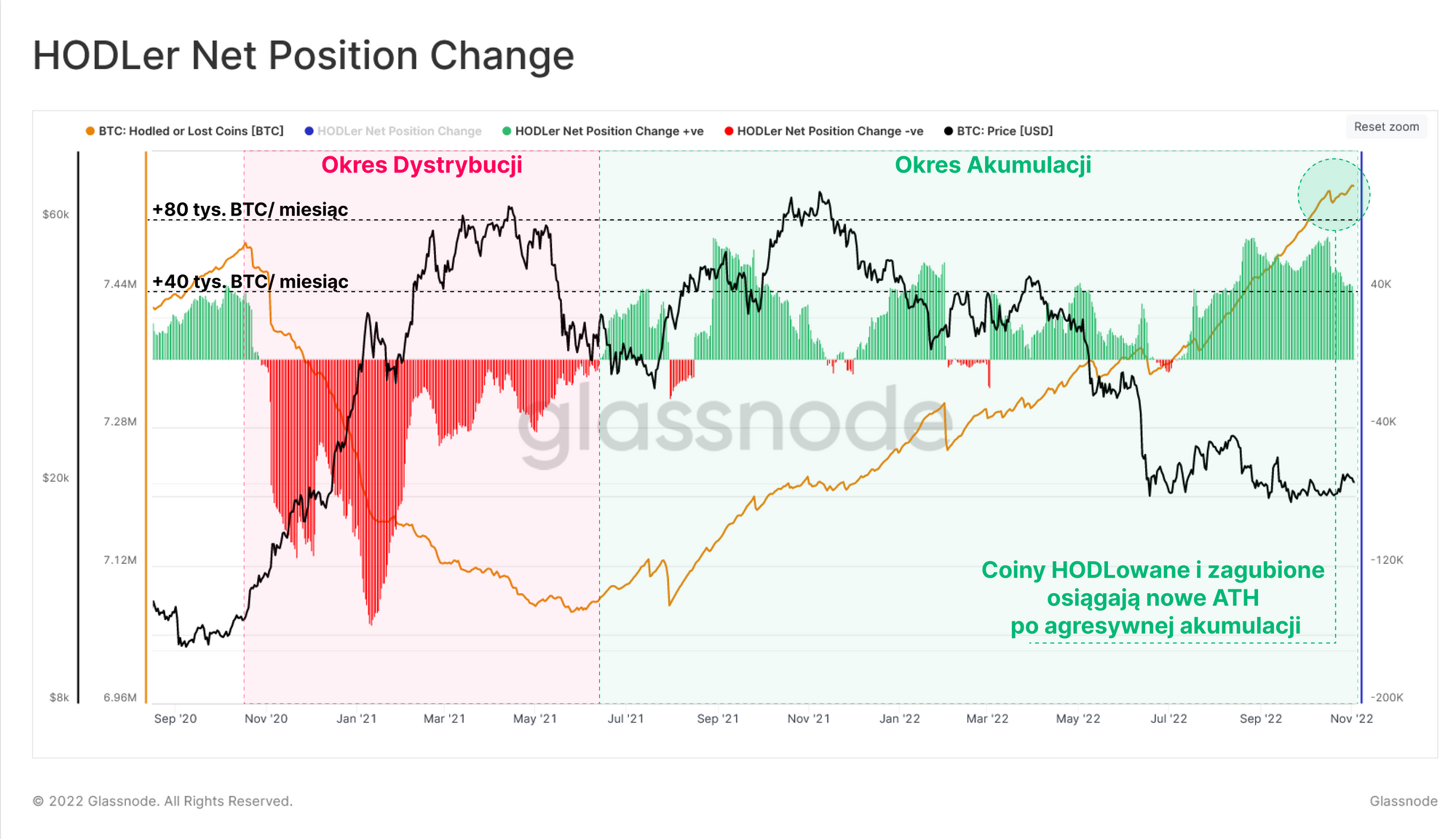

Naszą analizę grupy HODLerów przeprowadzimy sprawdzając ich zachowania związane ze sprzedażą za pomocą wskaźnika Zmiany Pozycji HODLera Netto. Wskaźnik ten śledzi 30-dniową zmianę w HODLowanej podaży lub w podaży zagubionych coinów, które to są najbardziej uśpione wg danych on-chain.

Po "obu stronach" wyprzedaży z maja 2021 roku można zaobserwować objawy dychotomii w zachowaniu HODLerów:

- 🔴 Przed tym punktem granicznym zauważalnym było, że HODLerzy agresywnie dystrybuują swoje coiny, realizujących zyski podczas fazy formacji szczytu cyklu. Dystrybucja w swoim szczycie osiągnęła tempo -150 tys. BTC/miesiąc, powodując w sumie dystrybucję -450 tys. BTC.

- 🟢 Po załamaniu notowań, ślady działań HODLerów wskazują na przejście w okres akumulacji, co spowodowało gromadzenie coinów w tempie +40 tys. BTC/miesiąc. Okres ten zakończył się skumulowanym napływem +500k BTC do ich portfeli w okresie 8 miesięcy.

Proces ten w pełni uzupełnił rezerwę coinów rozdystrybuowanych w tym cyklu i pchnął wykres Coinów Hodlowanych i Zgubiownych w kierunku nowego ATH.

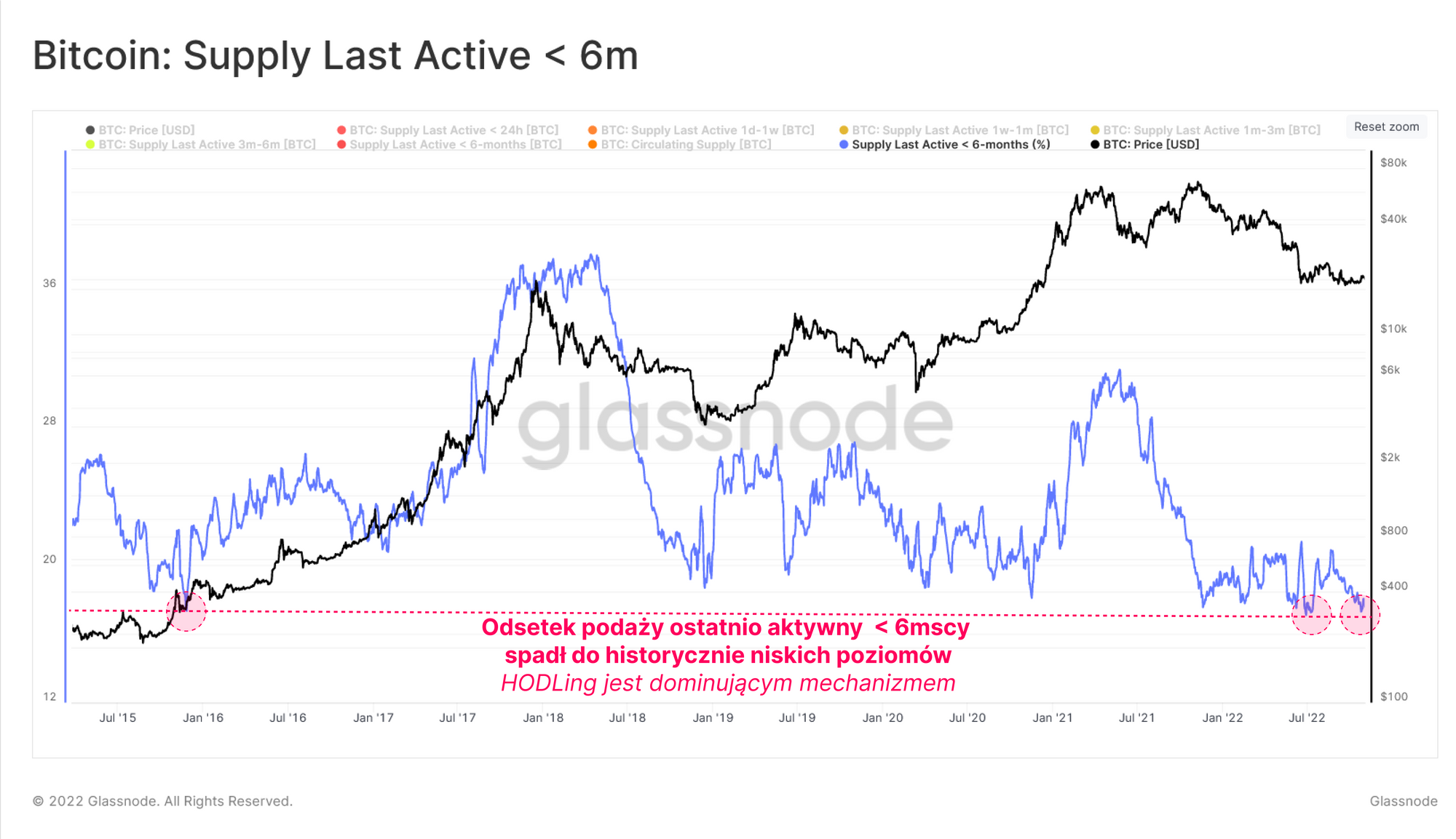

Za przeciwne do HODLowanych coinów można uznać „gorące coiny”, które aktywnie uczestniczą w codziennym handlu w ekonomii Bitcoina.

Dostępna na rynku podaż w wieku poniżej 6 miesięcy od maja 2022 roku utrzymuje się w okolicach historycznych minimów i nadal spada, potwierdzając dalej ekstremalny poziom HODLingu widoczny na obecnym rynku.

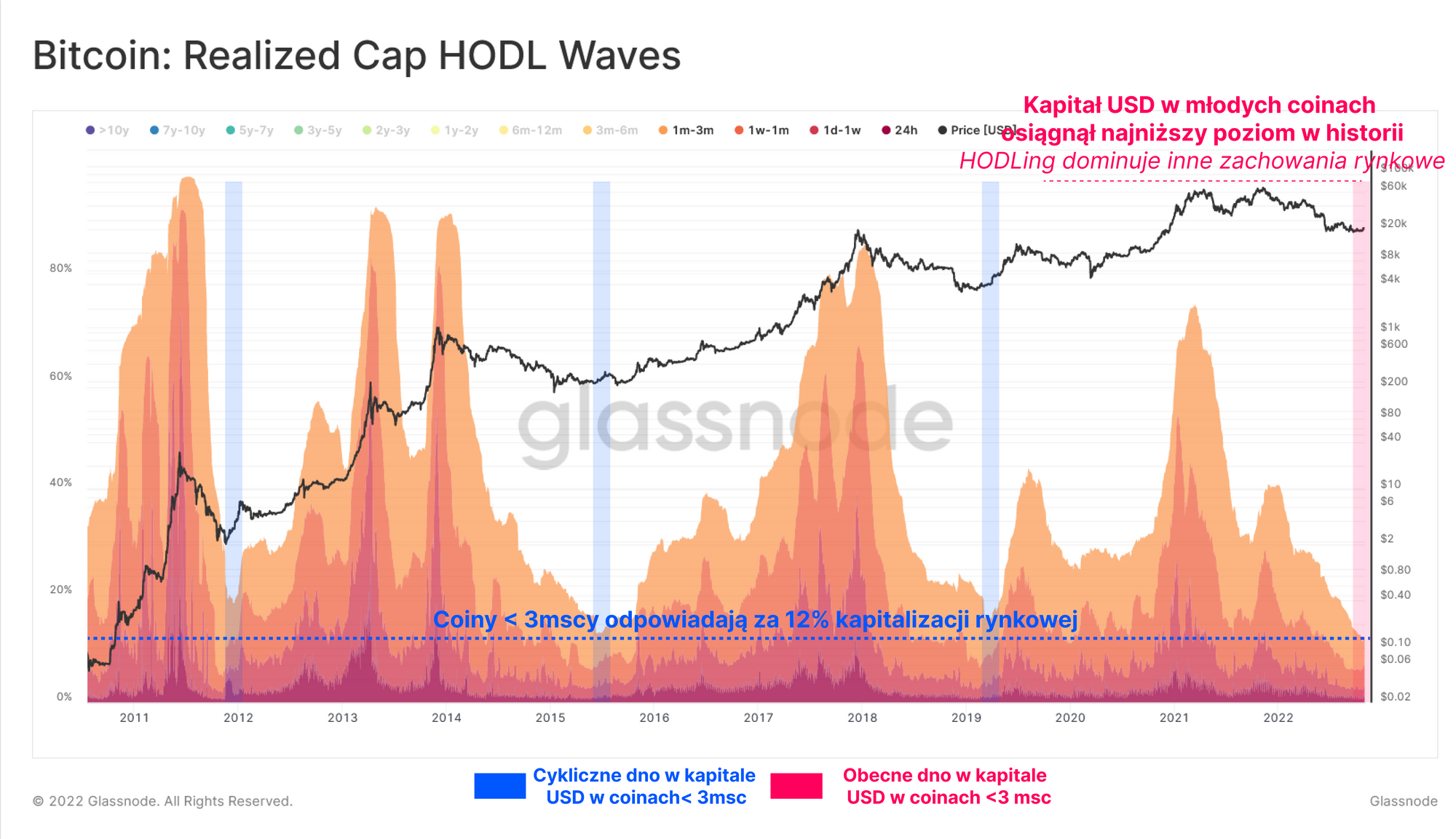

Następnie oceńmy wskaźnik Realized Cap HODL Waves, które pozwalają na wgląd w kapitał (denominowany w USD) posiadany przez określone grupy wiekowe. Wyizolowanie coinów młodszych niż 3 miesiące może być wykorzystane do przybliżenia kapitału posiadanego przez grupę inwestorów spekulacyjnych.

W chwili obecnej kapitał USD zawarty w młodych coinach jest wciąż mały, stanowiąc zaledwie 10% wartości kapitalizacji rynkowej. Z perspektywy systemu binarnego stwierdzić możemy, że kapitał starszy niż 3 miesiące osiągnął ATH zarówno w kategoriach względnych, jak i bezwzględnych w odniesieniu do kapitalizacji rynkowej. Sugeruje to, że obecnie grupa HODLerów osiągnęła najwyższą w swej historii dominację na rynku, sygnalizując wymowną odmowę wyprzedawaniay, pomimo utrzymujących się wyzwań na globalnych rynkach kapitałowych.

Następnie możemy zastosować Realized HODL Ratio, aby za pomocą makro oscylatora porównać balans kapitału między młodymi i dojrzałymi coinami. Można to rozważyć według następujących zasad:

- Trend wzrostowy wskaźnika RHODL Ratio sugeruje rosnącą dominację kapitału wyrażonego w USD posiadanego przez nowszych, spekulacyjnych nabywców i jest typowy dla hoss i szczytów rynku Bitcoina.

- Trend spadkowy wskaźnika RHODL wskazuje na rosnącą dominację kapitału denominowanego w USD utrzymywanego w starszych coinach, co sugeruje wzrost HODLingu i nastawienie na długoterminowe zachowanie akumulacyjne.

- Płaski, poruszający się w ograniczonym zakresie RHODL wskazuje, że tempo zmian między starym i młodym kapitałem jest w równowadze. Ten okres przejściowy jest często obserwowany w okolicach momentów „punktów przegięcia” rynku, takich jak szczyty rynków dystrybucyjnych i dna akumulacji.

Po utrzymywaniu się w trendzie spadkowym od listopadowego ATH, kąt spadku wykresu RHODL zaczyna słabnąć, co sugeruje, że równowaga między młodym i starym kapitałem znajduje się w równowadze. Ten wzorzec występował na podobnych poziomach i miał podobny czas trwania, jak podczas dołku rynkowego 2018-19.

💡 Wydaliśmy nowe pulpity nawigacyjne

Wydaliśmy nowy pulpit nawigacyjny Dynamik Fal HODL (HODL Wave Dynamics), który pozwala na badanie podaży Bitcoina w miarę jej starzenia z wydzieleniem poszczególnych grup wiekowych.

Nasz pakiet pulpitów nawigacyjnych Bitcoina jest w trakcie przeprojektowywania, aby pomóc członkom Glassnode w rozwiązywaniu problemów i odpowiadaniu na kluczowe pytania dotyczące rynku. Nasze nowe pulpity nawigacyjne zawierają kontekstowe zestawy wskaźników Studio, niestandardowe konstrukcje koncepcje Workbench i notatki analityków dotyczące kluczowych tematów w przestrzeni Bitcoina.

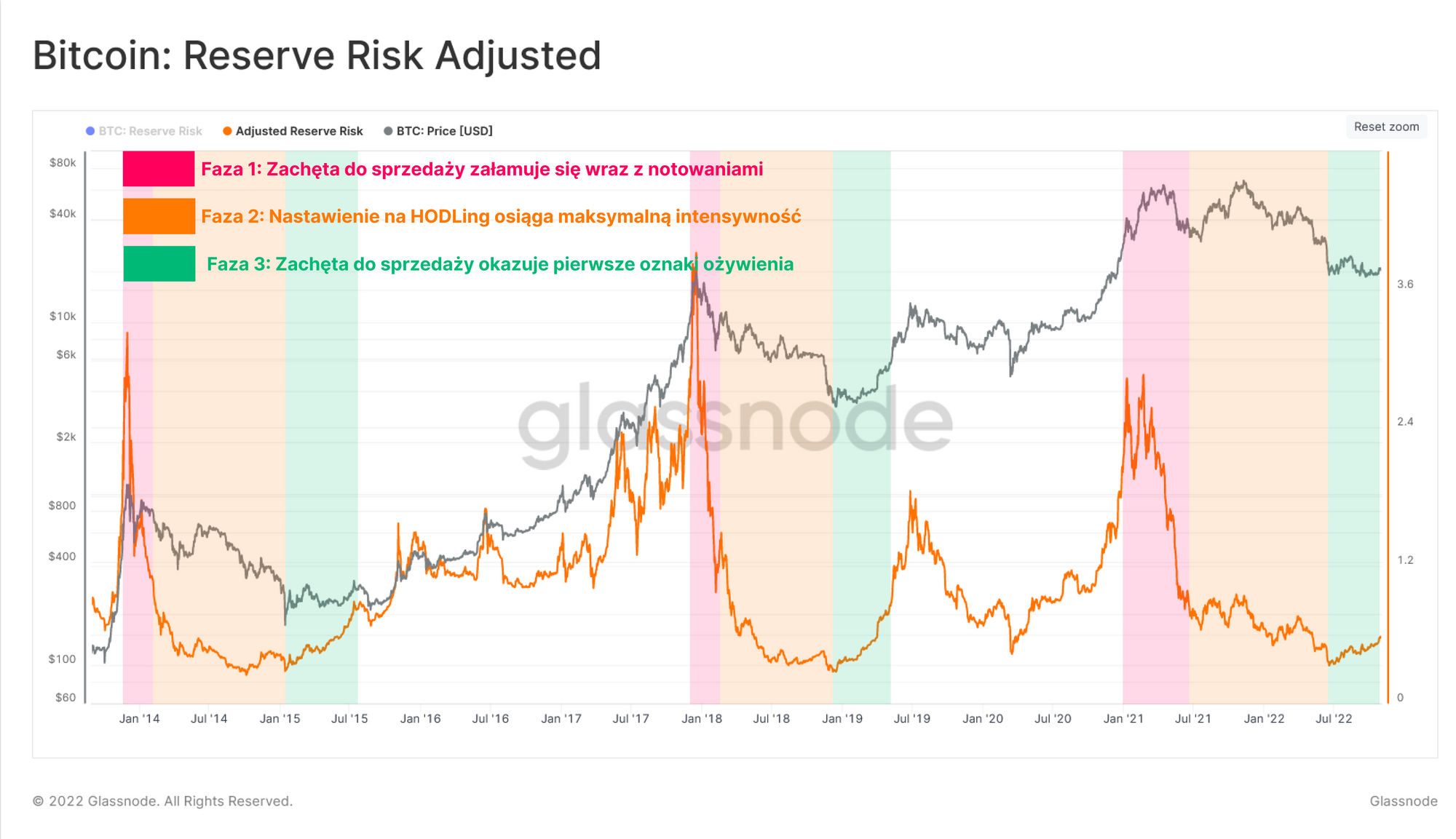

Możemy wykorzystać wskaźnik Skorygowanego Ryzyka Rezerw (Adjusted Reserve Risk; nowy wariant na podstawie konceptu oryginalnego autora @hansthered), który jest cyklicznym oscylatorem określającym równowagę między łączną zachętą do sprzedaży a rzeczywistymi sprzedażami długo nieaktywnych coinów.

- Trendy wzrostowe w Skorygowanym Ryzyku Rezerw sugerują, że motywacja do sprzedawania rośnie, a realizacja zysków staje się głównym mechanizmem na rynku.

- Trendy spadkowe w Skorygowanym Ryzyku Rezerw wskazują, że postrzeganie możliwości HODLingu rośnie, przez co HODLing staje się dominującym mechanizmem na rynku.

Formowanie się dna akumulacji można opisać za pomocą zaproponowanego już wcześniej wskaźnika Skorygowanego Ryzyka Rezerw w ramach następującego konceptu:

- 🟥 Faza 1: zachęta do sprzedaży załamuje się wraz z notowaniami, wskazując na nagły koniec rynku traderów. Z biegiem czasu dominującym mechanizmem staje się stopniowa akumulacja i HODLing.

- 🟧 Faza 2: Postrzegany przez rynek koszt alternatywny sprzedawania coinów zbliża się do maksimum, gdy nastawienie na HODLing osiąga szczytową intensywność. Najgorsza faza bessy mija.

- 🟩 Faza 3: Zachęta do sprzedaży zaczyna wykazywać pierwsze oznaki ożywienia, gdy pojawia się nowy popyt, realizowane są zyski i ma miejsce formowanie się dna.

W chwili obecnej wydaje się, że Skorygowane Ryzyko Rezerw weszło w Fazę 3., dopasowując się do zaobserwowanego powyżej szczytu nastawienia na HODLing i sygnalizując potencjalne przejście w okres zwiększonej zachęty sprzedażowej. Innymi słowy, ci, którzy trzymali coiny przez długi czas, prawdopodobnie staną się dominującym źródłem presji po stronie sprzedających w przyszłości (sygnał potencjalnego wyczerpania puli sprzedających z cyklu 2021-22).

Eksplozja zainteresowania

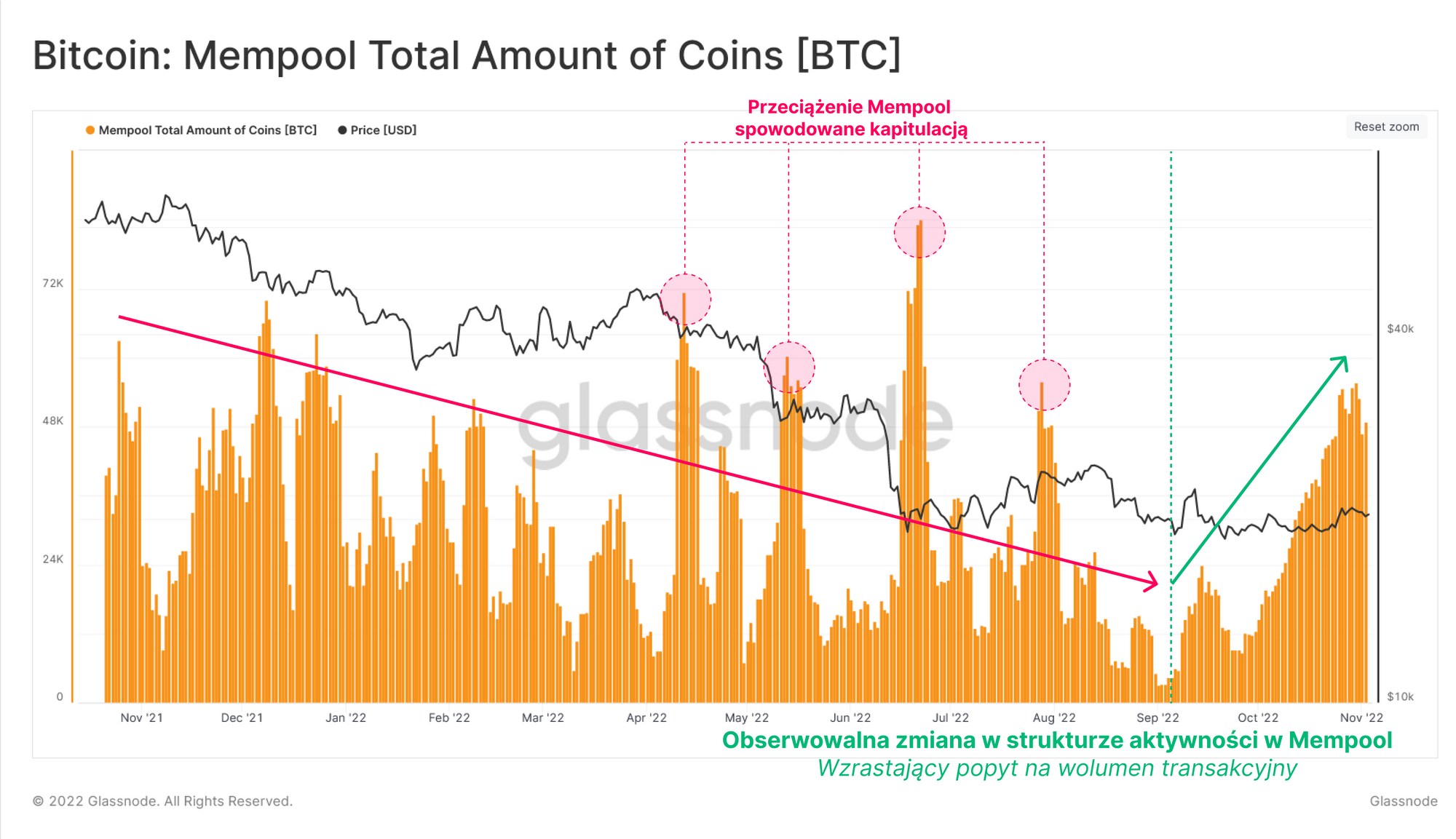

Niewielka, ale zauważalnie konsekwentna zmiana ma miejsce w przestrzeni transakcyjnej Bitcoina. Stały wzrostowy impuls w łącznej liczbie transferowanych coinów trafia do węzłów Mempool. Ta obserwowalna zmiana charakteru dostarcza pierwszych oznak potencjalnie konstruktywnej zmiany w popycie.

Ten trend wciąż jest jeszcze w powijakach, ale warto go monitorować.

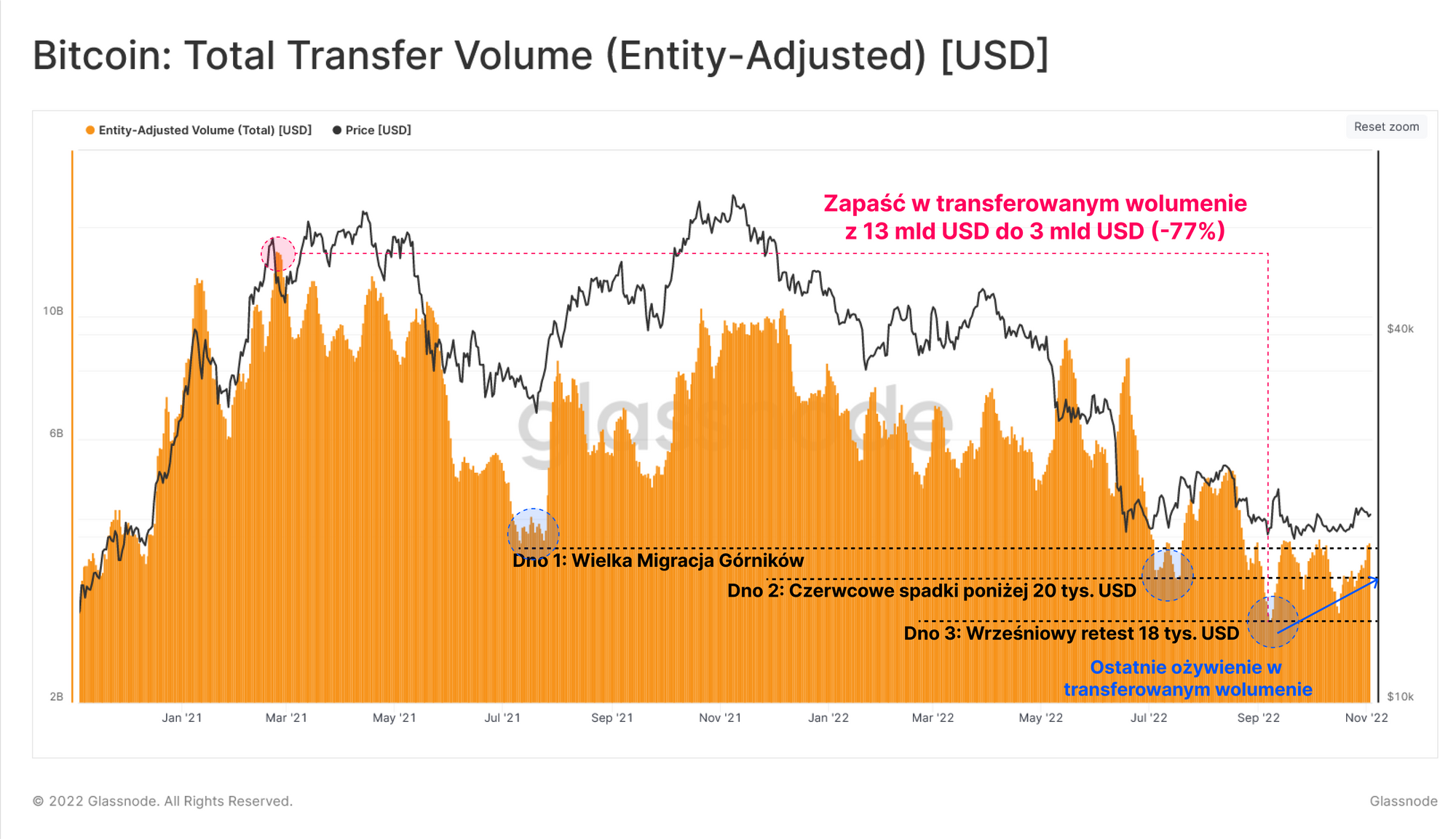

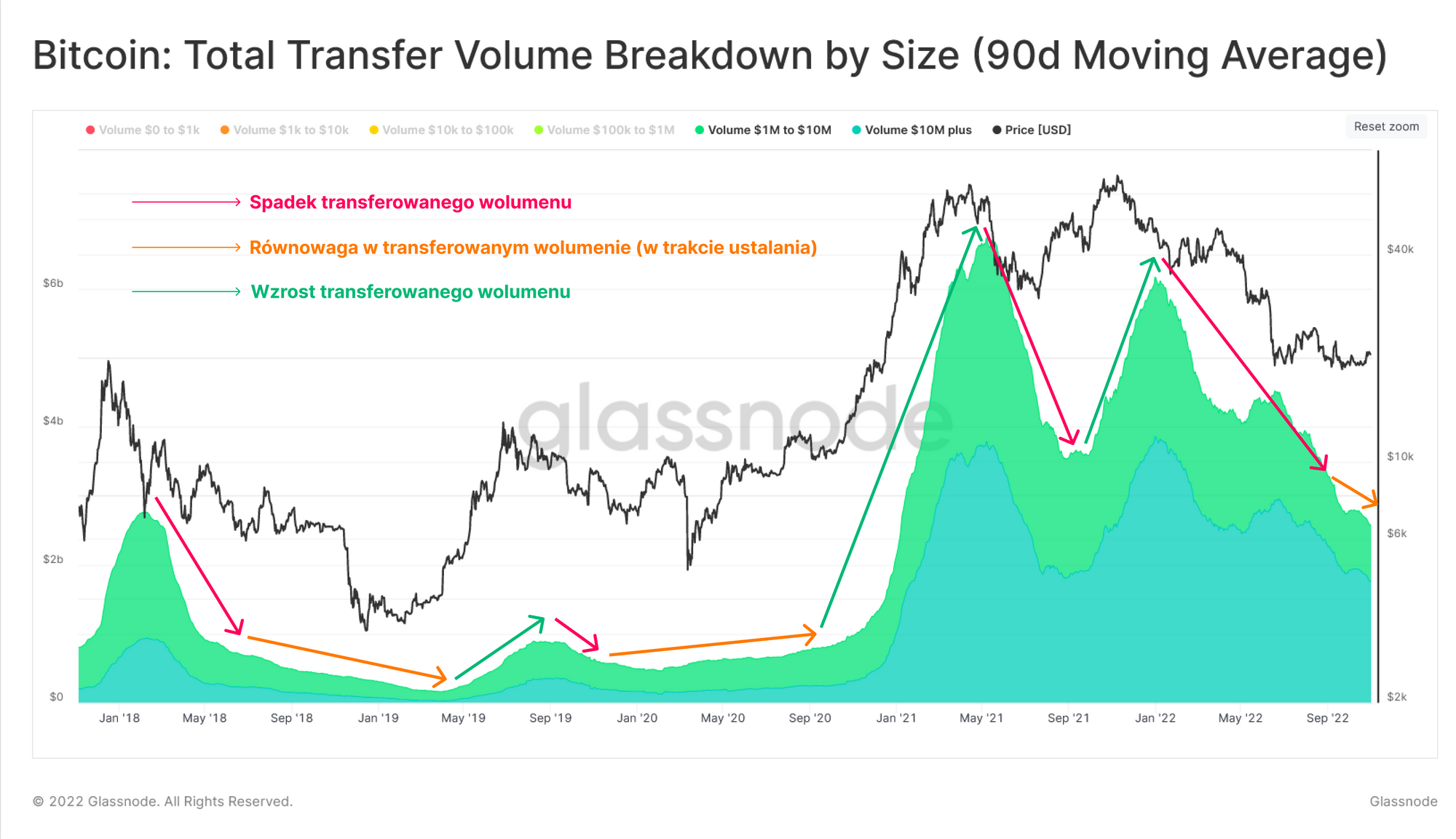

Analizując wolumen transferu rozliczany przez sieć Bitcoina w dowolnym dniu, widoczny jest znaczny spadek od szczytowej wartości 13 miliardów USD dziennie w okresie od stycznia do maja 2021 r., do najniższego poziomu w cyklu, wynoszącego obecnie poniżej 3 miliardów USD dziennie. Stanowi to spadek o -77%.

Jednak zaczynamy dostrzegać pierwsze oznaki stabilizacji i być może wzrostu dziennego wolumenu względem wrześniowych minimów, który oscyluje obecnie między 3 a 4 mld USD dziennie.

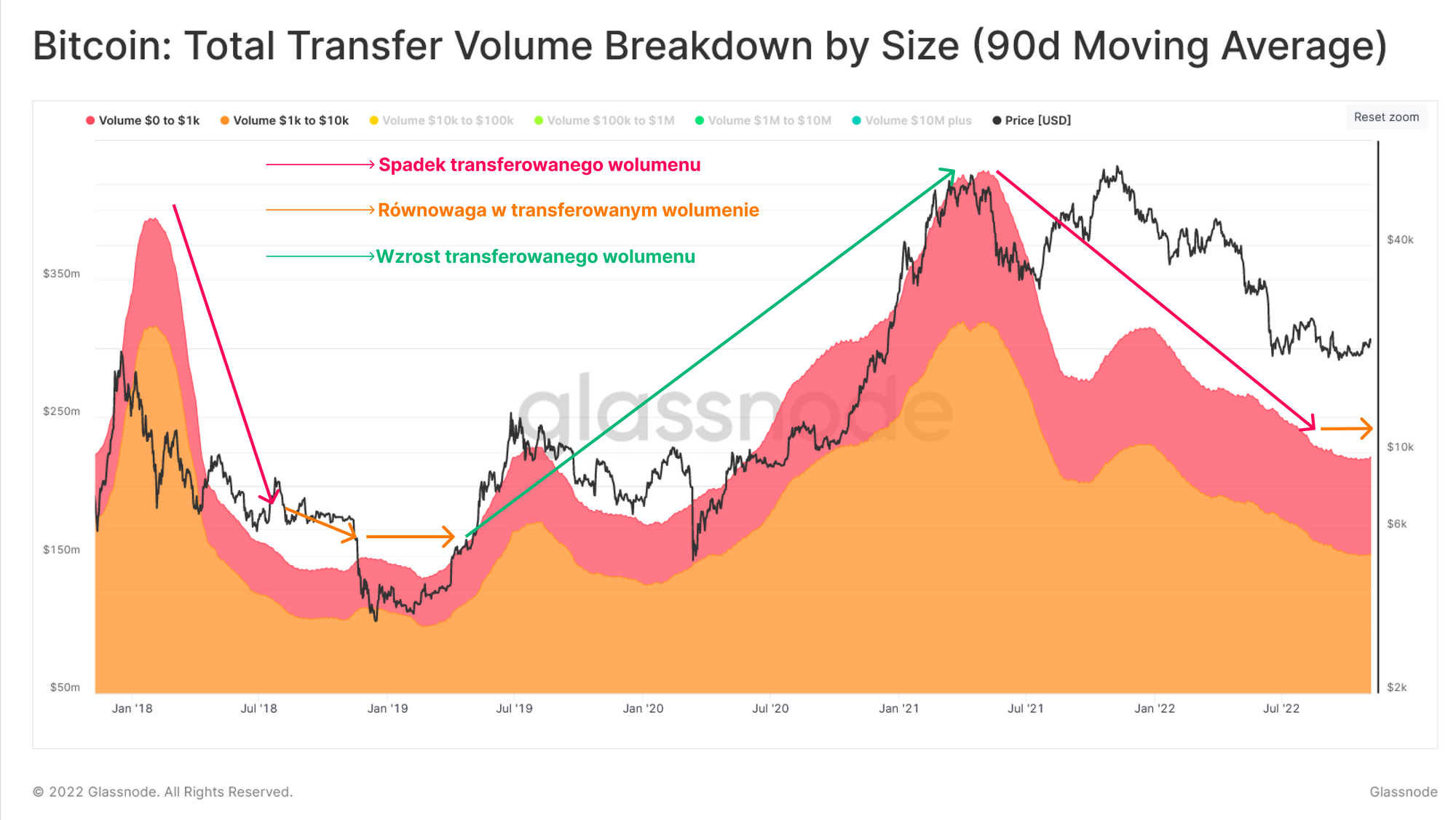

Jak podkreślono powyżej, obecność młodych coinów, często równoznacznych z inwestorami detalicznymi, zmalała od spadków z maja 2021 roku. Widać to również po spadku wartości małych przelewów księgowanych każdego dnia.

Transakcje od 0 do 10 000$ odnotowały gwałtowny spadek z 430 mld USD dziennie w styczniu 2021 roku. do 220 mld USD dziennie, co stanowi spadek o -49%. Niemniej jednak można zaobserwować wczesne oznaki stabilizacji udziału w wolumenie transferów ze strony tych mniejszych podmiotów, które mają tendencję do szybkiego i wczesnego reagowania na pojawienie się wzrostów.

Cecha ta była równiez obecna w czasie formowania dna w 2018 roku.

W przeciwieństwie natomiast, widzimy odwrotną strukturę tworzącą się w transakcjach o wartości powyżej 1 mln USD, gdyż całkowity wolumen pochodzący od dużych uczestników wciąż spada., Po raz kolejny pokazuje to podobieństwa do dna z 2018 r., podczas którego wolumeny transakcji większych podmiotów reagowały na zmiany w rzeczywistości o wiele wolniej, czekając, aż trend wzrostowy został odpowiednio ustanowiony, zanim nastąpiła stabilizacja wolumenu transferów.

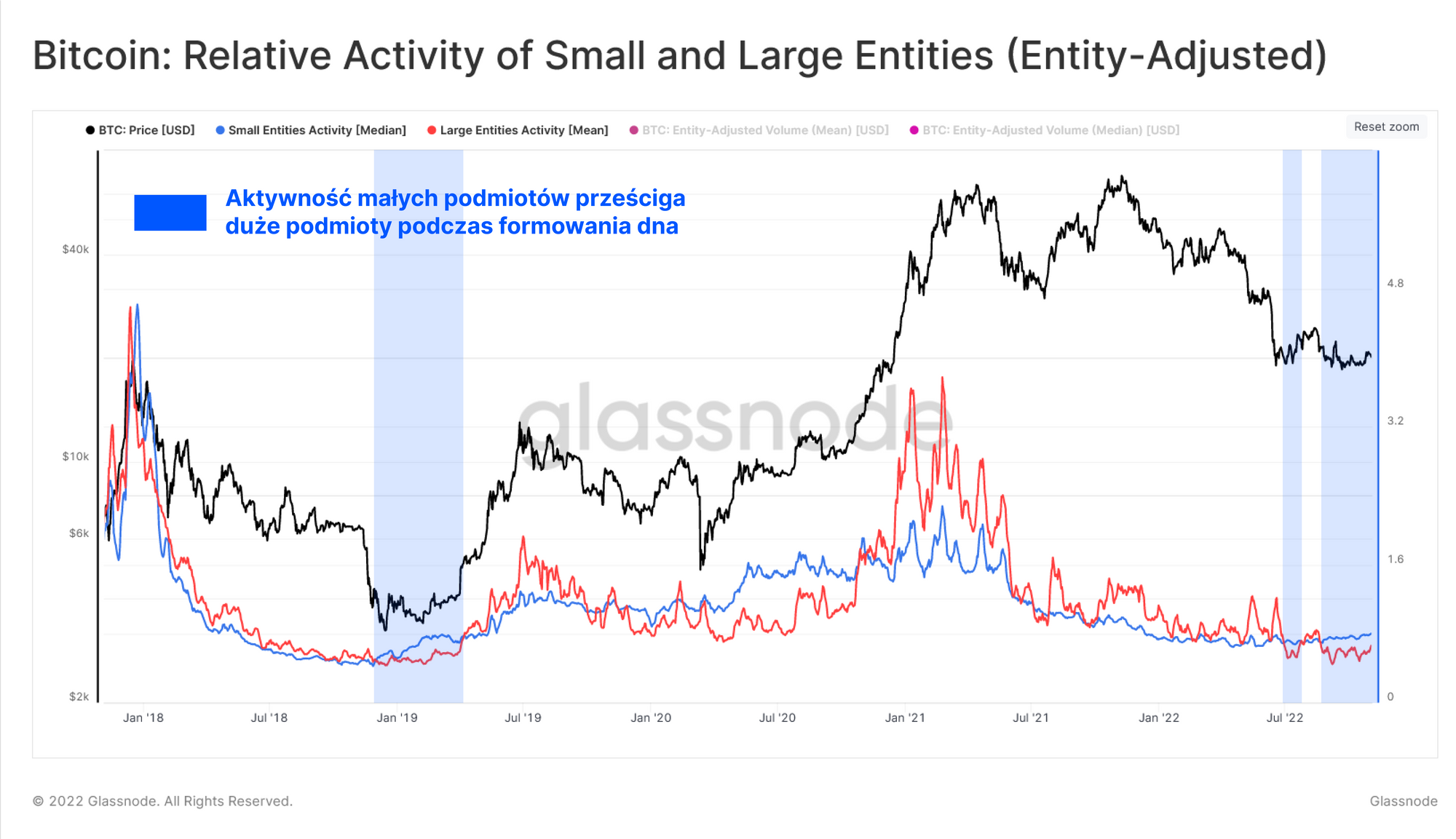

Obserwację tę można potwierdzić za pomocą wskaźnika Względnej Aktywności małych i Dużych Podmiotów. Wykres ten podkreśla okresy zmian dynamiki w wolumenach transakcji. Tutaj skonstruowaliśmy oscylator, który porównuje stosunek między 7-dniową i 365-dniową średnią kroczącą mediany (małe podmioty, 🔵) i średniej (duże podmioty, 🔴) wolumenów transakcji.

Po raz kolejny możemy podkreślić podobieństwo do struktury aktywności małych i dużych podmiotów dna dnie cyklu z 2018 roku. Po ostatecznej kapitulacji cenowej, aktywność małych podmiotów wzrosła, a nawet wyprzedziła zwyżkowe impulsy z lat 2019 i 2020, sugerując napływ małych transakcji, a tym samym pierwszą oznakę powrotu popytu.

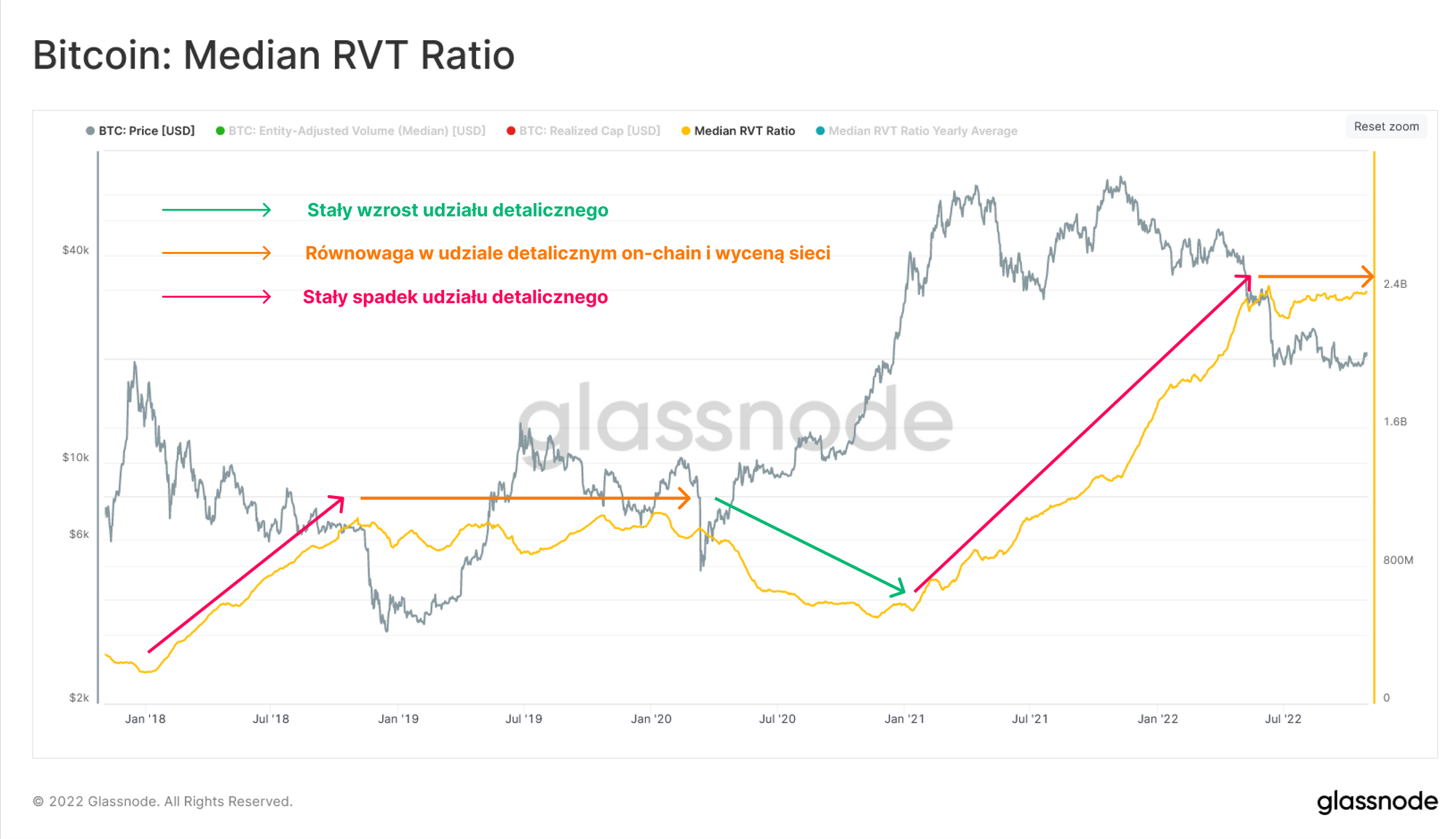

Wspomnianą wcześniej tezę można dalej zgłębić analizując Stosunek Mediany Transferowanego Wolumenu Detalicznego (Median RVT Ratio). Wskaźnik ten porównuje balans między wyceną sieci, oznaczaną przez Realized Cap, a obecnością inwestorów detalicznych reprezentowanych przez Medianę Transferowanego Wolumenu (Median Transfer Volume). Można to uznać za reprezentatywną liczbę transakcji „w środku stawki” sieci, które odpowiadają aktualnej wycenie sieci.

- Wzrosty Stosunku Mediany Transferowanego Wolumenu Detalicznego sugerują trwające aż do osiągnięcia równowagi wypieranie z handlu inwestorów detalicznych.

- Spadki Stosunku Mediany Transferowanego Wolumenu Detalicznego ogólnie wskazują na rosnącą obecność uczestników detalicznych.

- Stabilny Stosunek Mediany Transferowanego Wolumenu Detalicznego występuje, gdy zarówno udział inwestorów detalicznych, jak i wycena sieci są stałe, co wskazuje na równowagę wykorzystania sieci. Historycznie było to związane z makrookresami przejściowymi.

Po spadkach wywołanych upadkiem LUNA-UST, obecność inwestorów detalicznych była w równowadze z Realized Cap, co sugeruje, że nastąpił detoks ze spekulacyjnych inwestorów o słabej wierze. Wydaje się jednak, że w obecnej sytuacji brakuje składowej czasu trwania w porównaniu z precedensem z 2019 r.

Aktualizacja usług

Październik był niezwykle ekscytującym miesiącem w Glassnode - ogłosiliśmy przejęcie Accointing.com i kontynuowaliśmy wydawanie pakietów nowych wskaźników, konceptów Workbench, pulpitów nawigacyjnych i nie tylko. Zobacz naszą najnowszą Aktualizację Usług w październiku, aby uzyskać pełny obraz.

Nad nami koszt bazowy

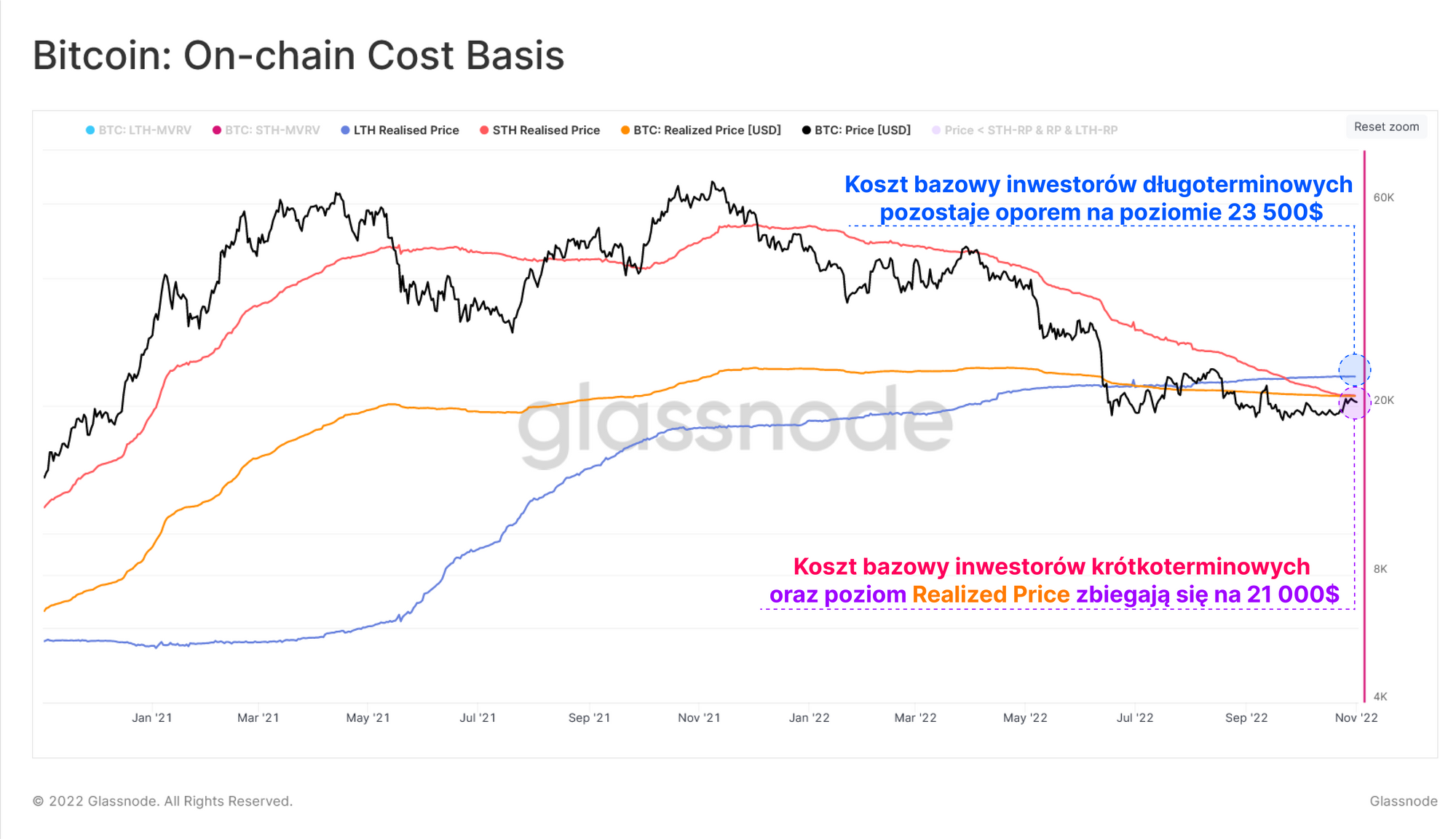

Przy bardzo wczesnych oznakach popytu pojawiającego się w sieci, rozsądnie jest ocenić poziomy zwiększonego zainteresowania rynkowego, które mogą leżeć na naszej drodze, zwłaszcza te, na których inwestorzy długoterminowi mogą być zaangażowani jako sprzedający. Zatem możemy ocenić koszt bazowy on-chain inwestorów długoterminowych, inwestorów krótkoterminowych i całego rynku.

- Zarówno koszt bazowy inwestorów krótkoterminowych 🔴, jak i Realized Price 🟠 są notowane na mniej więcej tym samym poziomie 21 100$

- Koszt bazowy inwestorów długoterminowych 🔵 znajduje się wyżej, bowiem wynosi on 23 500$ i byłby obszarem zwiększonego zainteresowania tych inwestorów, którzy przetrwali niedawną niestabilność, ale nie mają pewności co do stabilności w przyszłości.

W ostatnich tygodniach można zaobserwować zauważalny spadek kosztu bazowego inwestora krótkoterminowego, głównie ze względu na znaczny wolumen redystrybucji coinów, który został omówiony w newsletterze z 44. tygodnia Powoduje to, że średnia cena nabycia inwestora krótkoterminowego jest bliższa wartości rynkowej i podkreśla coraz bardziej korzystną pozycję nowych uczestników rynku.

Drugą kluczową obserwacją jest skupienie się tych trzech kosztów bazowych on-chain w tak bliskiej odległości. Wskazuje to na konwergencję kosztów bazowych przeciętnego inwestora Bitcoina, niezależnie od czasu posiadania, co sprawia, że grupa inwestorów jest nieco bardziej jednorodna (można powiedzieć, że nastąpił reset psychologii inwestorów).

Podsumowanie i wnioski

Niewrażliwa na zmiany cen grupa HODLerów pozostaje niezłomna, ponieważ coiny łącznie nadal napływają do portfeli HODLerów, popychając wielkość ich zasobów do nowego ATH. Majątek posiadany przez HODLerów również osiągnął ATH, potencjalnie wskazując na szczyt ich siły, a zachęta do realizacji zysków zaczyna rosnąć.

Gdy HODLerzy próbują utrzymać dno cenowe, to właśnie inwestorzy krótkoterminowi muszą wkroczyć i wprowadzić do systemu kapitał organiczny, aby pomóc w stabilizacji kluczowych poziomów. Świadczy o tym zarówno zmiana strukturalna w aktywności Mempool, jak i wzrost aktywności ze strony małych podmiotów, gdyż zapotrzebowanie na weryfikację transakcji i wykorzystanie sieci powoli, ale zdecydowanie rośnie.

Pomimo bezprecedensowych warunków na światowych rynkach. struktura notowań Bitcoina pozostaje podobna do poprzednich cykli, a cena zmierza w kierunku kosztu bazowego całego rynku, jak i kosztu bazowego inwestorów krótkoterminowych. Reakcja na te kluczowe poziomy będzie konieczna do monitorowania w nadchodzących tygodniach, gdyż przebicie tych oporów i ustanowienie wsparcia sugerowałoby pierwsze przebłyski ożywienia na długiej, żmudnej drodze, która przed nami.

- Wpadnij i śledź nas na Twitterze

- Dołącz do naszego kanału na Telegramie

- Odwiedź Glassnode Forum po długie dyskuje i analizy

- Po wskaźniki on-chain oraz wykresy aktywności wpadnij na Glassnode Studio

- Po zautomatyzowane powiadomienia dotyczące najważniejszych wskaźników on-chain oraz aktywności na giełdach wpadnij na naszego Twittera Glassnode Alerts

Zastrzeżenie: Powyższy raport nie zawiera żadnych porad inwestycyjnych. Wszelkie dane podawane są wyłącznie w celach informacyjnych. Żadna decyzja inwestycyjna nie powinna opierać się informacjach podanych tutaj, a wyłączną odpowiedzialność za własne decyzje inwestycyjne ponosisz ty.