Upadek FTX

Druzgocący upadek giełdy FTX spowodował, że branża aktywów cyfrowych doświadczyła najbardziej szokującej niewypłacalności od czasów Mt Gox. W tym raporcie przeanalizujemy panikę związaną z FTX, poszukiwanie bezpieczeństwa w samodzielnej opiece nad aktywami oraz reakcję najsilniejszych rąk Bitcoina.

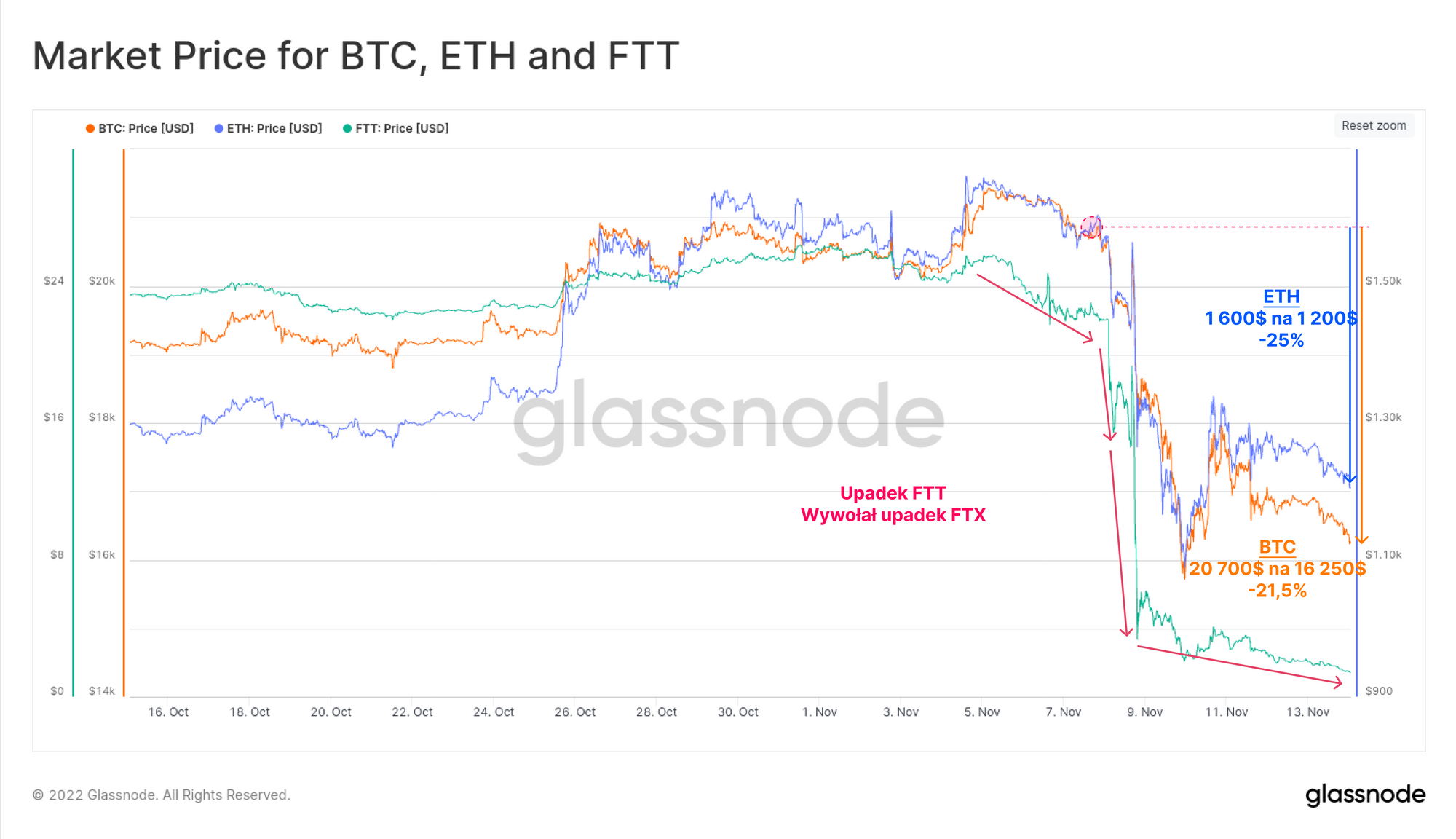

Wydarzenia, które miały miejsce w branży aktywów cyfrowych w dniach 6-14 listopada 2022, są co najmniej nadzwyczajne, szokujące i jednocześnie rozczarowujące. W ciągu zaledwie tygodnia jedna z najpopularniejszych giełd, a także giełda o jednym z najwyższych wolumenów transakcyjnych, FTX.com:

- Doświadczyła masowej, panicznej wypłaty środków,

- Wstrzymała wypłaty klientów,

- Rozpoczęła nieudane rozmowy odnośnie przejęcia przez konkurenta - Binance,

- Odkryła, że brakuje jej od 8 do 10 miliardów dolarów do pokrycia funduszy klientów,

- Jej portfele giełdowe o wartości około 500 mln dolarów zostały zhakowane,

- Wraz z siostrzaną giełdą FTX US złożyła wniosek o ogłoszenie upadłości na podstawie rozdziału 11 amerykańskiego Kodeksu Upadłościowego,

- Ujawniono coś, co wydaje się być nadużyciem popełnionym przez podmiot Alameda/FTX.

Zdarzenie to jest ogromnym ciosem dla całej branży, pozostawiając miliony klientów z zablokowanymi środkami, niszcząc budowaną latami reputację branży i stwarzając ryzyko dla kolejnych kredytobiorców, z których wiele prawdopodobnie nadal pozostaje niewykrytych. Wydarzenie to przywołuje niefortunne wspomnienia z upadku giełdy Mt Gox w 2013 roku, w przypadku której okazało się, że giełdowy powiernik posiada jedynie rezerwy cząstkowe.

Ważnym jest, aby pośród tego chaosu pamiętać, iż przestrzeń cyfrowych aktywów to wolny rynek, a to wydarzenie oznacza porażkę konkretnego zaufanego scentralizowanego podmiotu, a nie leżącej u jego podstaw technologii kryptograficznej. Nie ma żadnych planów naprawczych Bitcoina, a ogień delewarowania szeroko zakrojonej branży strawi wszelkie nadużycia, aczkolwiek zadając przy okazji znaczny ból postronnym inwestorom. Dzięki ponownemu skupieniu się na publikacji potwierdzeń rezerw (Proof-of-Reserves) i dążeniu do samodzielności, rynek powoli się uzdrowi, odrodzi i wróci silniejszy w nadchodzących miesiącach i latach.

W tym raporcie omówimy:

- Szczegóły dotyczące masowej wypłaty środków z portfeli FTX,

- Szerszy wpływ na salda giełdowe i na samodzielne wypłacanie środków przez inwestorów,

- Obserwacje dotyczące wpływu upadku FTX na przekonanie inwestorów długoterminowych Bitcoina.

Tłumaczenia

W tym tygodniu newsletter On-chain jest tłumaczony na hiszpański, włoski, chiński, japoński, turecki, francuski, portugalski, perski, hebrajski oraz grecki.

Cotygodniowy panel analizy Onchain

Cotygodniowy Newsletter Onchain posiada interaktywny panel, w którym znajdują się wszystkie załączone wykresy. Panel ten oraz wszystkie wspominane metryki są szerzej omawiane w naszym raporcie w formie video, który udostępniany jest w każdy wtorek. Wpadnij oraz zasubskrybuj nasz kanał YouTube, a także sprawdź pozostałe filmy i tutoriale.

Rezerwy cząstkowe

Prawda dotycząca sposobu, w jaki giełda FTX zdołała w swoim bilansie zrobić dziurę o rozmiarze od 8 do 10 miliardów dolarów i stracić depozyty klientów, (miejmy nadzieję) wyjdzie na jaw wkrótce, chociaż wiele dowodów sugeruje sprzeniewierzenie funduszy za pośrednictwem siostrzanego funduszu hedgingowego Alameda Research. Aby uzyskać podstawowe informacje i analizę relacji między Alameda, FTX i Binance, odsyłamy naszych czytelników do następujących źródeł:

- Wątku na Twitterze szczegółowo opisującego przepływ środków między Alameda, FTX i Binance.

- Panelu z odpowiednimi wykresami pokazującymi przepływ środków pomiędzy podmiotami od początku ich istnienia,

- Raportu w formie wideo obejmującego te wstępne ustalenia.

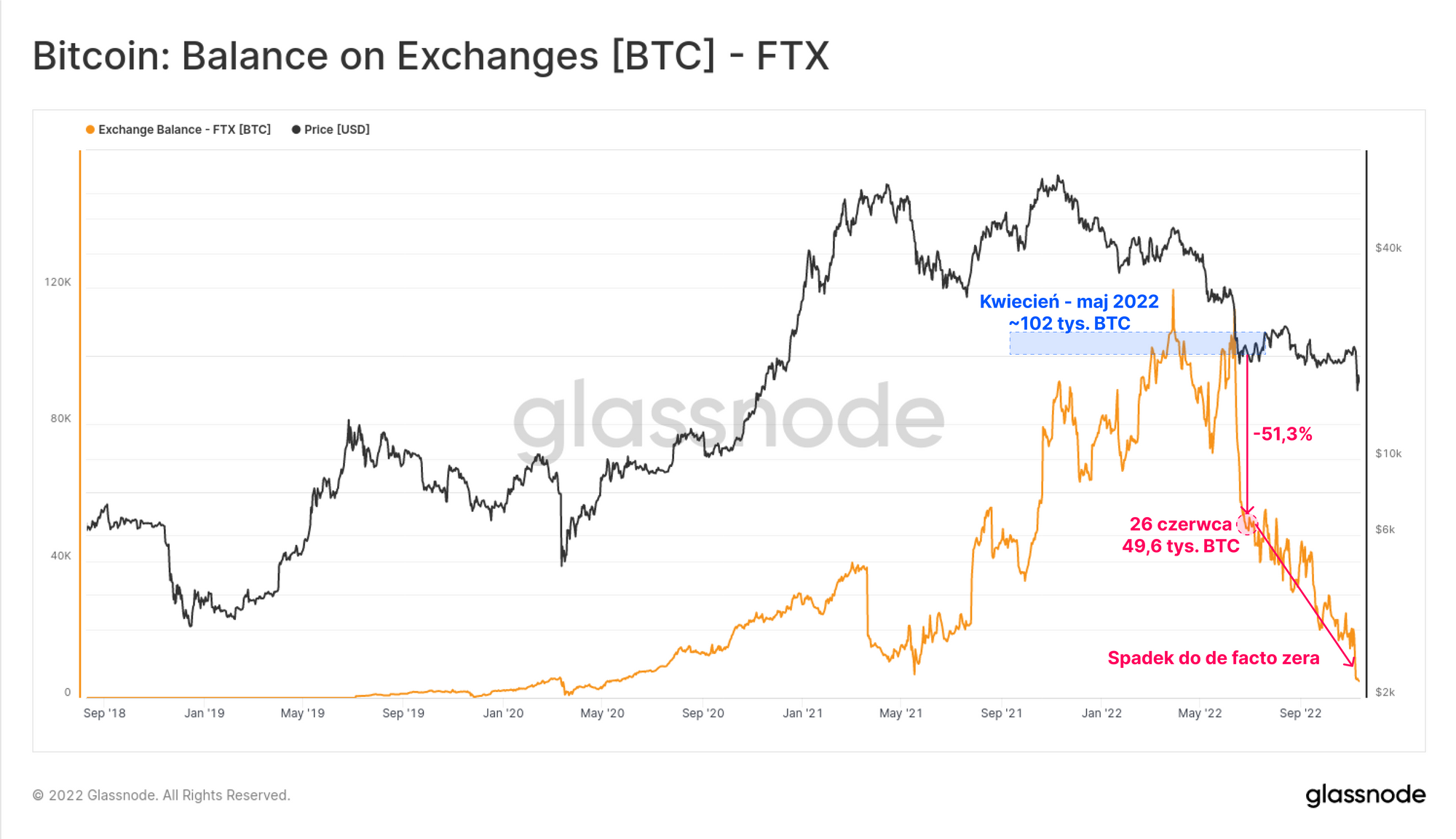

Śledzenie rezerw giełdowych FTX było przez lata niemałym wyzwaniem dla wielu dostawców danych on-chain, a z naszego własnego doświadczenia wynika, że FTX wykorzystywał stosunkowo złożony system łańcuchów dla swoich rezerw BTC. Od kwietnia do maja tego roku rezerwy FTX w obserwowanej przez nas puli adresów osiągały szczyt wynosząc ponad 102 tys. BTC. Pod koniec czerwca liczba ta dramatycznie spadła o 51,3%.

Od tamtej pory rezerwy stale spadały, aż do faktycznego zera podczas ubiegłotygodniowej powszechnej paniki. Na jaw wyszły twierdzenia o sprzeniewierzeniu depozytów klientów przez Alamedę, a więc wskazuje to, że podmiot Alameda-FTX mógł w rzeczywistości doświadczyć poważnej utraty swojego bilansu w okresie maja-czerwca po upadku LUNA, 3AC i innych pożyczkodawców.

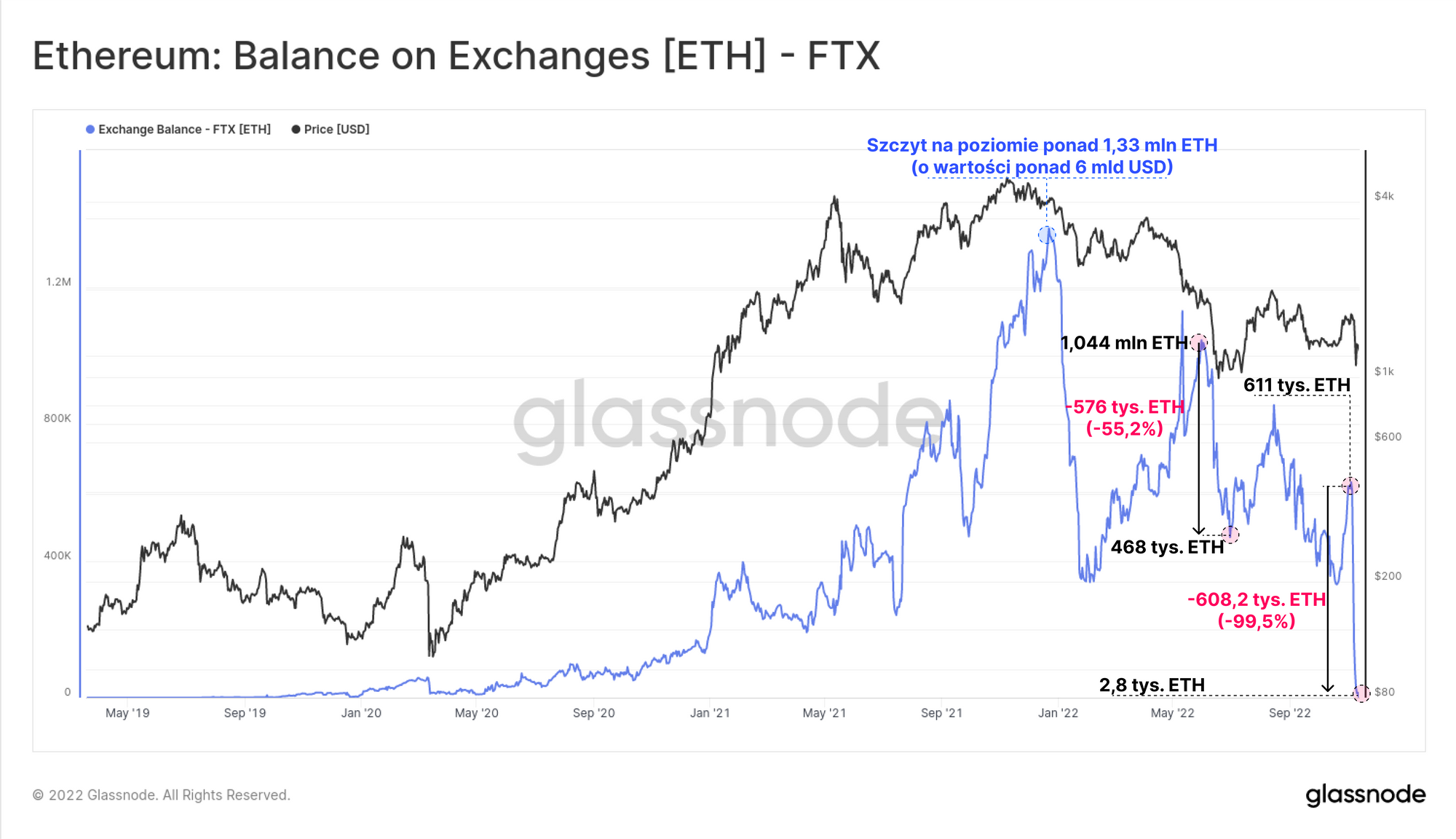

Podaż ETH posiadana przez FTX również doświadczyła dwóch okresów znacznych spadków:

- W czerwcu, gdy rezerwy spadły o -576 tys. ETH (-55,2%)

- W tym tygodniu - spadek z 611 tys. ETH do zaledwie 2,8 tys. (-99,5%)

Podobnie jak w przypadku salda Bitcoina, oznacza to prawie zero ETH na portfelach posiadanych przez FTX, a paniczna wypłata środków skutecznie wyczyściła to, co zostało w saldzie.

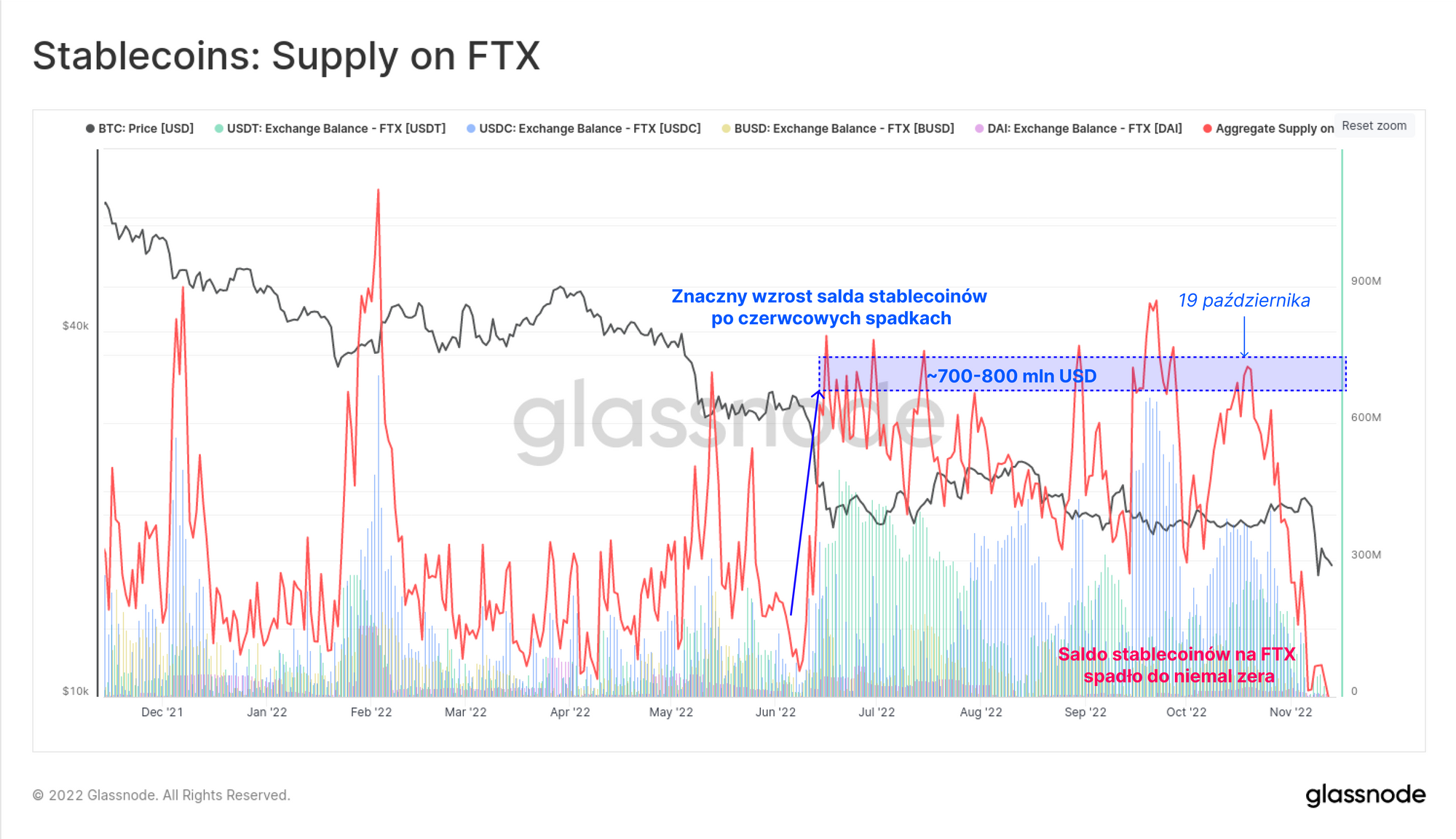

Gdy spojrzymy na rezerwy stablecoinów, możemy zauważyć, że całkowite rezerwy FTX zaczęły znacząco spadać od 19 października, z 725 mln USD do zera w kolejnym miesiącu.

Salda Stablecoinów znacznie wzrosły do nowego poziomu równowagi po czerwcowych spadkach, podczas gdy rezerwy BTC i ETH gwałtownie spadły. Może to stanowić dodatkową wskazówkę, że na tym etapie wystąpił pewien stopień utraty salda giełdy, co wymagało wymiany lub pożyczenia stablecoinów na zabezpieczenie BTC i/lub ETH.

Mimo, że nadal istnieje znaczna niepewność co do tego, co naprawdę wydarzyło się między FTX a Alamedą, to wciąż rośnie pula danych on-chain, które sugerują, że pęknięcia powstawały już w maju-czerwcu. To oznaczałoby, że ostatnie miesiące stanowiły po prostu prekursor tego, co najprawdopodobniej było nieuniknionym załamaniem giełdy.

💡 Wydaliśmy nowe pulpity z wykresami

Wydaliśmy nowe pulpity, które badają zmiany w wielkości grup podmiotów sieci Bitcoina i ich sald jako zestawy gotowych narzędzi do obserwacji zachowań inwestorów. Poniższe wykresy pochodzą z naszego pulpitu Zmian Salda Podmiotów (T3) i mogą być uzupełnione przez nasz pulpit Grup Adresów (T2).

Bezpieczeństwo przez samodzielność

W ubiegłym tygodniu byliśmy świadkami wypłacania coinów z giełd w prawdziwie historycznym tempie i na naprawdę szeroką skalę, ponieważ inwestorzy szukali bezpieczeństwa, jakim jest samodzielne zaopiekowanie się coinami. Poniższe wykresy przedstawiają łączną zmianę sald giełd, portfeli poszczególnych grup inwestorów oraz górników od 6 listopada, kiedy to zaczęły wypływać pogłoski o kłopotach FTX.

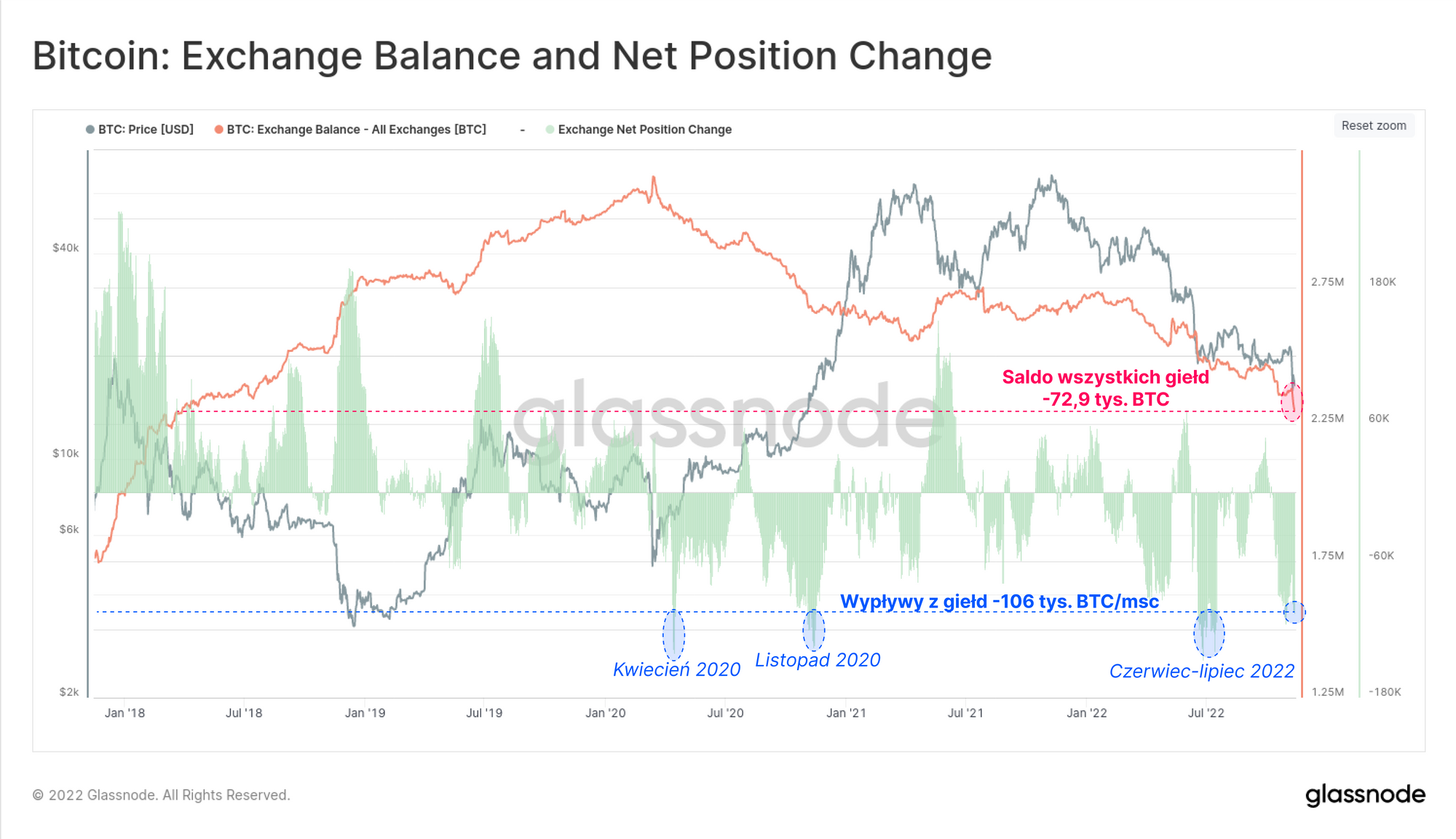

Giełdy odnotowały jedne z największych spadków netto łącznych sald BTC w swojej historii, spadając o 72,9 tys. BTC w ciągu 7 dni. Można to porównać z zaledwie trzema okresami w przeszłości; kwiecień 2020, listopad 2020 i czerwiec-lipiec 2022.

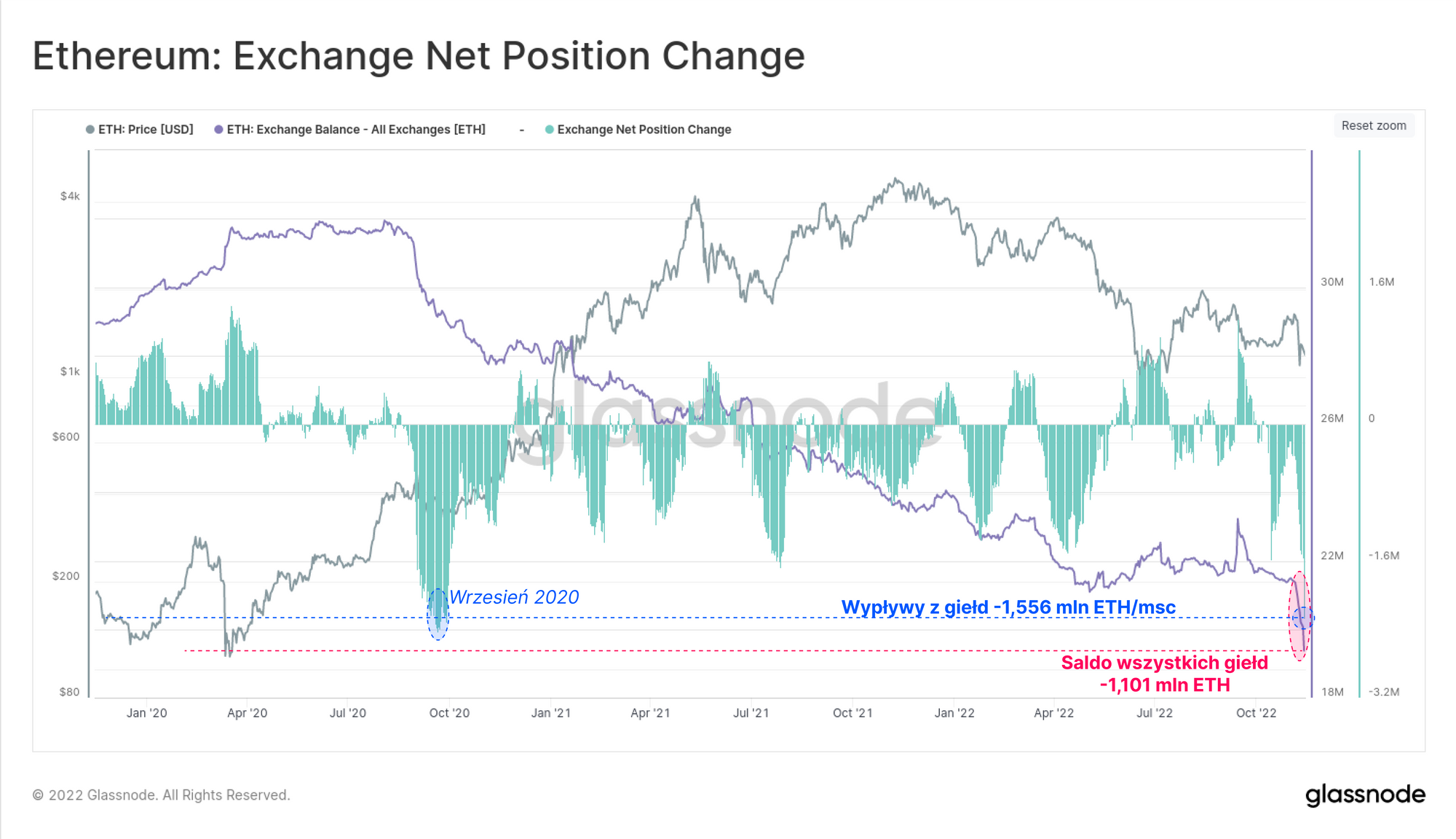

Podobną obserwację można poczynić w przypadku Etheru, którego w ciągu ostatniego tygodnia wypłacono z giełd w ilości 1,101 mln ETH. To stanowi największy 30-dniowy spadek salda od września 2020 roku podczas szczytu „Lata DeFi”, kiedy to niebotyczny popyt na Ethereum spowodowany był wykorzystaniem ETH jako zabezpieczenia w smart kontraktach.

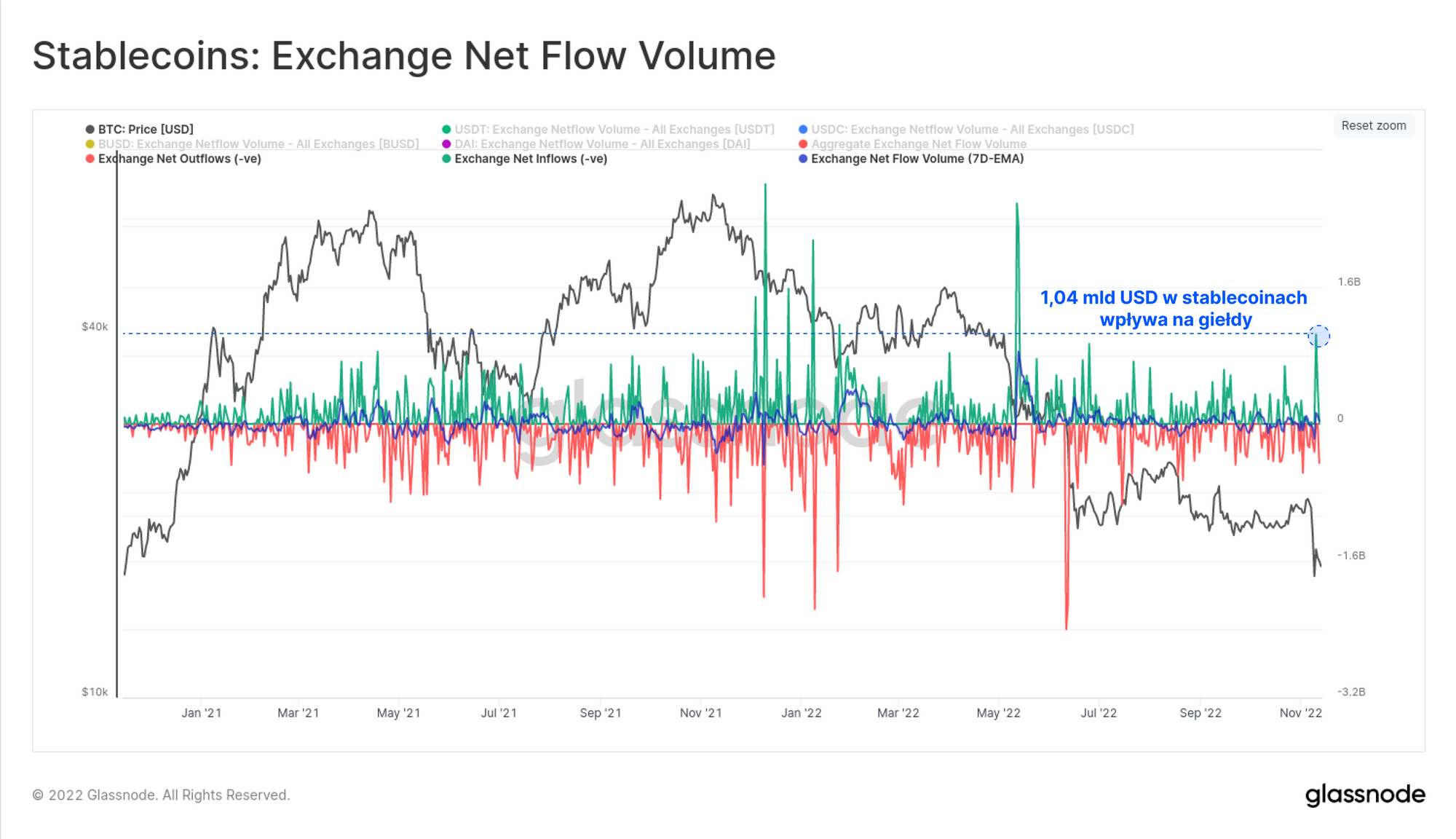

Podczas, gdy rezerwy giełdowe BTC i ETH spadły w tym tygodniu, na giełdy napływały stablecoiny, a samego 10 listopada wpłynęło ponad 1,04 mld dolarów w USDT, USDC, BUSD i DAI. Stanowi to siódmy największy dzienny napływ netto w historii.

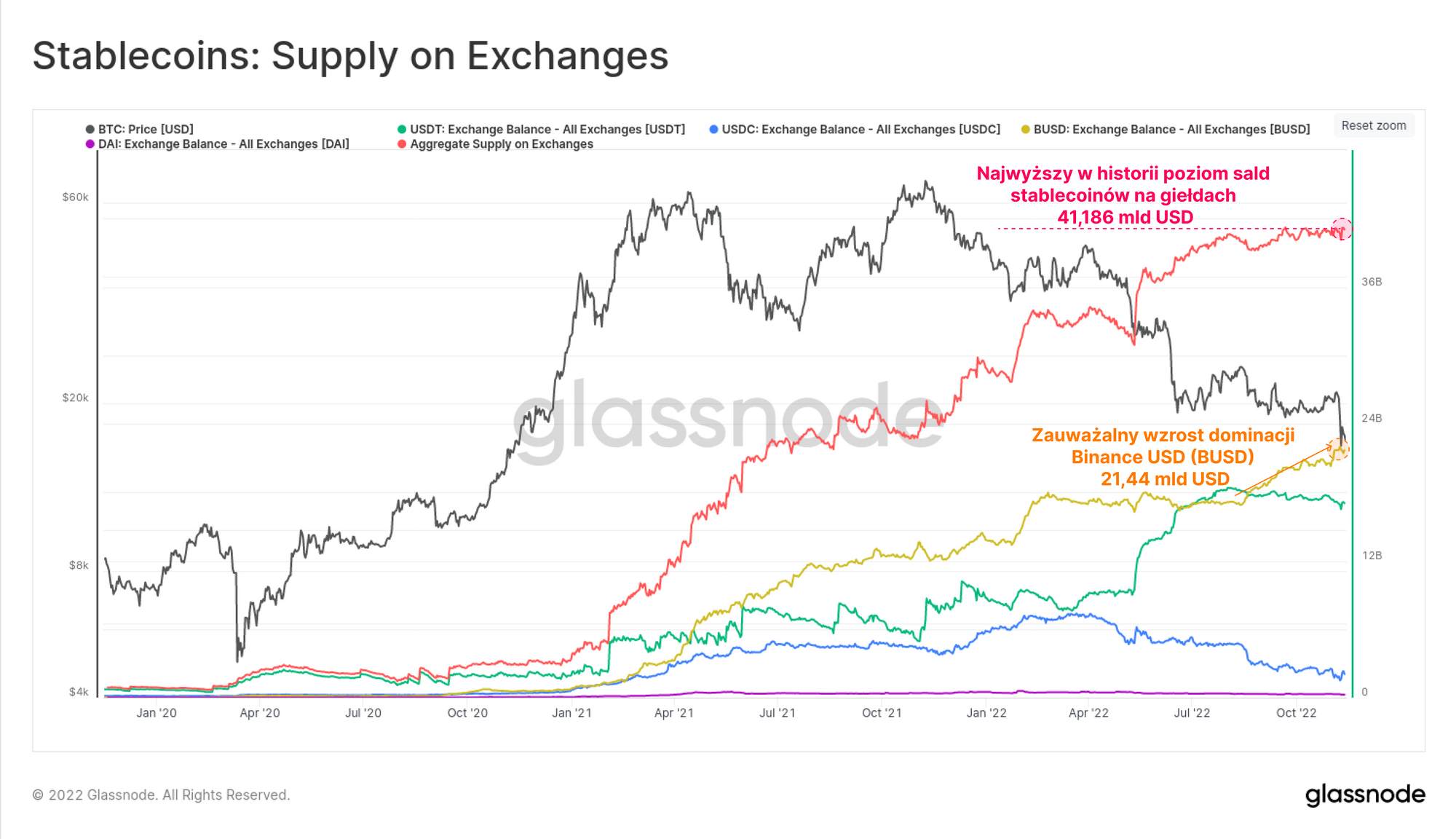

Spowodowało to, że stablecoiny ulokowane we wszystkich rezerwach giełdowych osiągnęły nowe ATH wynoszące 41,186 mld USD. Widzimy również zauważalny wzrost dominacji BUSD, które odpowiada za 21,44 mld USD rezerw giełdowych. Jest to prawdopodobnie wynikiem niedawnej konsolidacji stablecoinów do BUSD na giełdzie Binance, a także jej rosnącej dominacji jako największej giełdy na świecie.

Rezerwy walutowe USDT nieznacznie zmalały, natomiast rezerwy USDC spadły bardziej dramatycznie w ostatnich miesiącach, co wskazuje na potencjalną zmianę preferencji rynkowych.

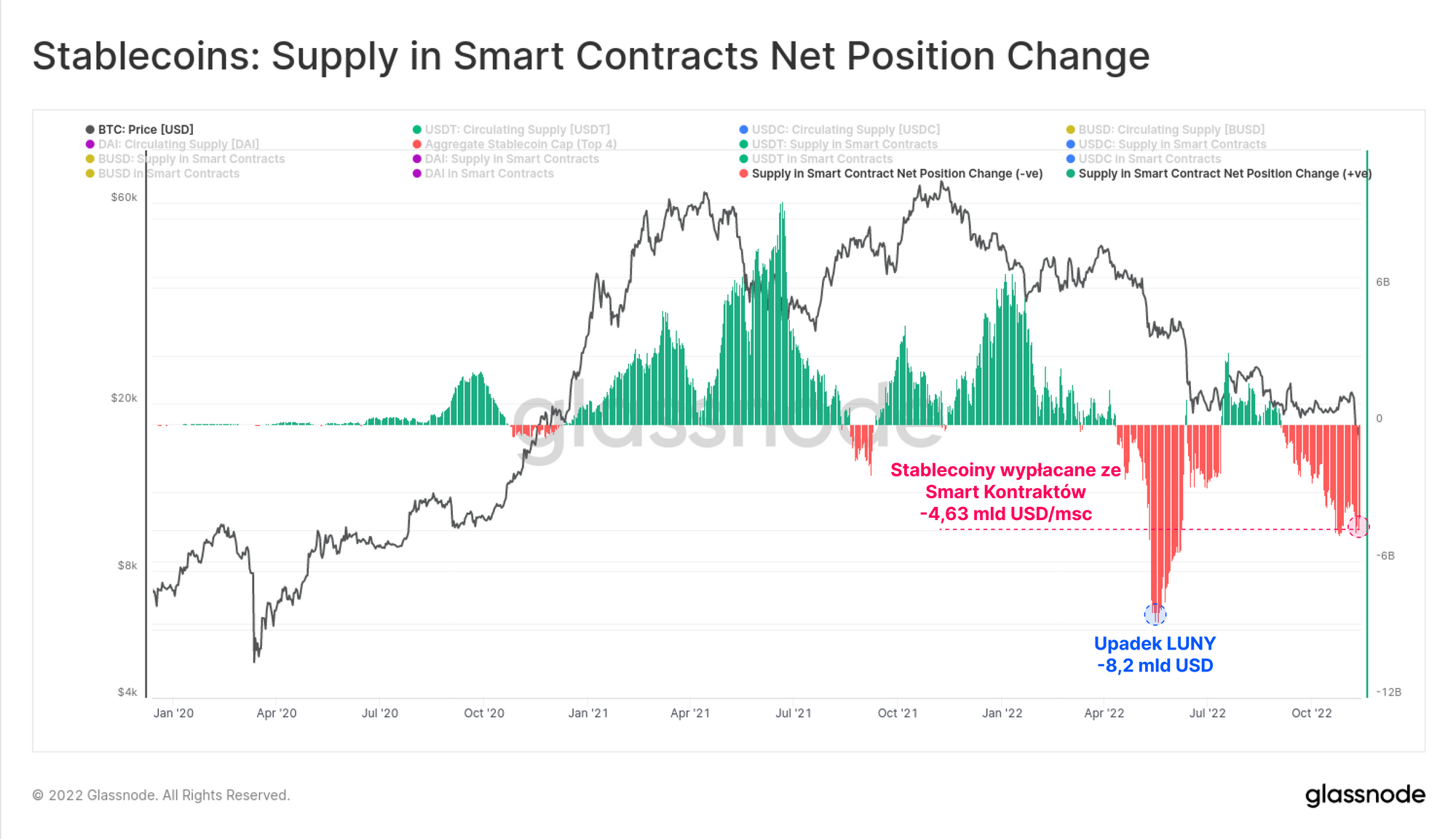

Co ciekawe, wiele z tych stablecoinów pochodzi ze smart kontraktów i zostało wycofanych ze smart kontraktów sieci Ethereum w tempie 4,63 miliarda dolarów na miesiąc. Podkreśla to, jak ostry stał się popyt na natychmiastową płynność w dolarach.

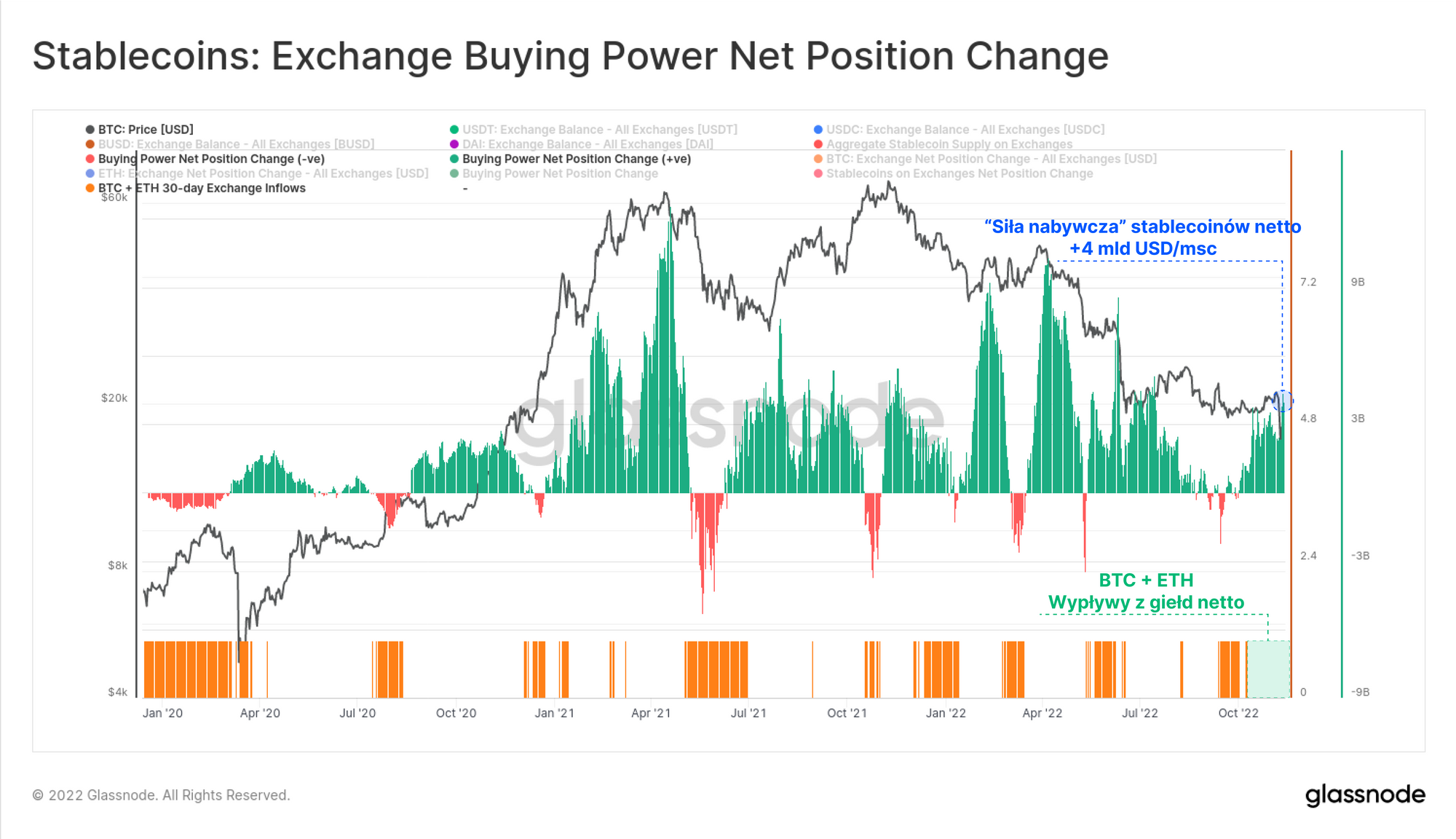

W rezultacie rynek wszedł w bardzo ciekawy stan, w którym centralnie emitowane stablecoiny napływają na giełdy, podczas gdy dwa główne aktywa kryptograficzne, BTC i ETH, są wycofywane w historycznym tempie. Poniższy wykres jest dwuczęściowym modelem odzwierciedlającym następujące elementy:

- Brak śladu 🟧 w "kodzie kreskowym" wskazuje, że giełdy odnotowały odpływ netto BTC + ETH.

- Oscylator pokazuje napływ netto stablecoinów minus przepływ netto BTC + ETH w USD. W przypadku wartości dodatnich 🟢 oznacza to, że na giełdy napłynęła nadwyżka „siły nabywczej” stablecoinów.

Tutaj widzimy, że ogólnie netto siła nabywcza stablecoinów na giełdach wzrosła w tempie 4,0 mld USD na miesiąc. Pokazuje to, że pomimo zawirowań na rynku, inwestorzy wydają się w tym czasie preferować posiadanie ryzykownych aktywów BTC i ETH, zamiast centralnie emitowanych stablecoinów.

Jest to dość intrygujący sygnał i można go uznać za konstruktywną oznakę zaufania do aktywów warstwy podstawowej oraz argument za poszukiwaniem przez rynek bezpieczeństwa za pomocą samodzielności.

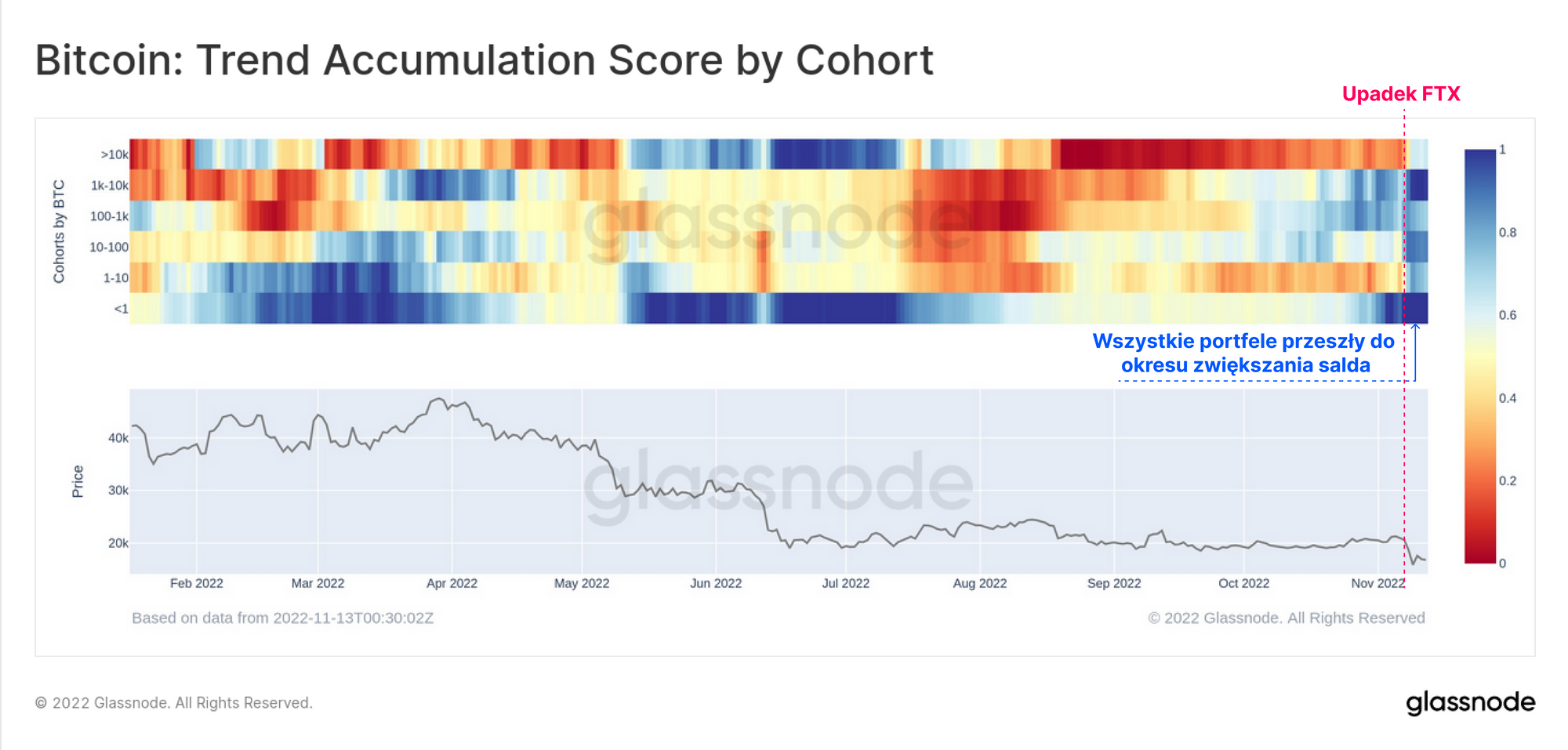

Salda Bitcoina puchną

Przy tak dużych wolumenach BTC wypływających z giełd widzimy za pomocą wszystkich grup portfeli, że upadek FTX wywołał wyraźną zmianę w zachowaniu inwestorów. Portfele on-chain, od Krewetek (< 1 BTC), aż po Wieloryby (> 1 000 BTC), odnotowały wzrosty sald netto 🟦 podczas upadku FTX. W przypadku niektórych grup był to niemal idealny zwrot o 180 stopni względem okresu stałej dystrybucji 🟥 w ciągu ostatnich miesięcy.

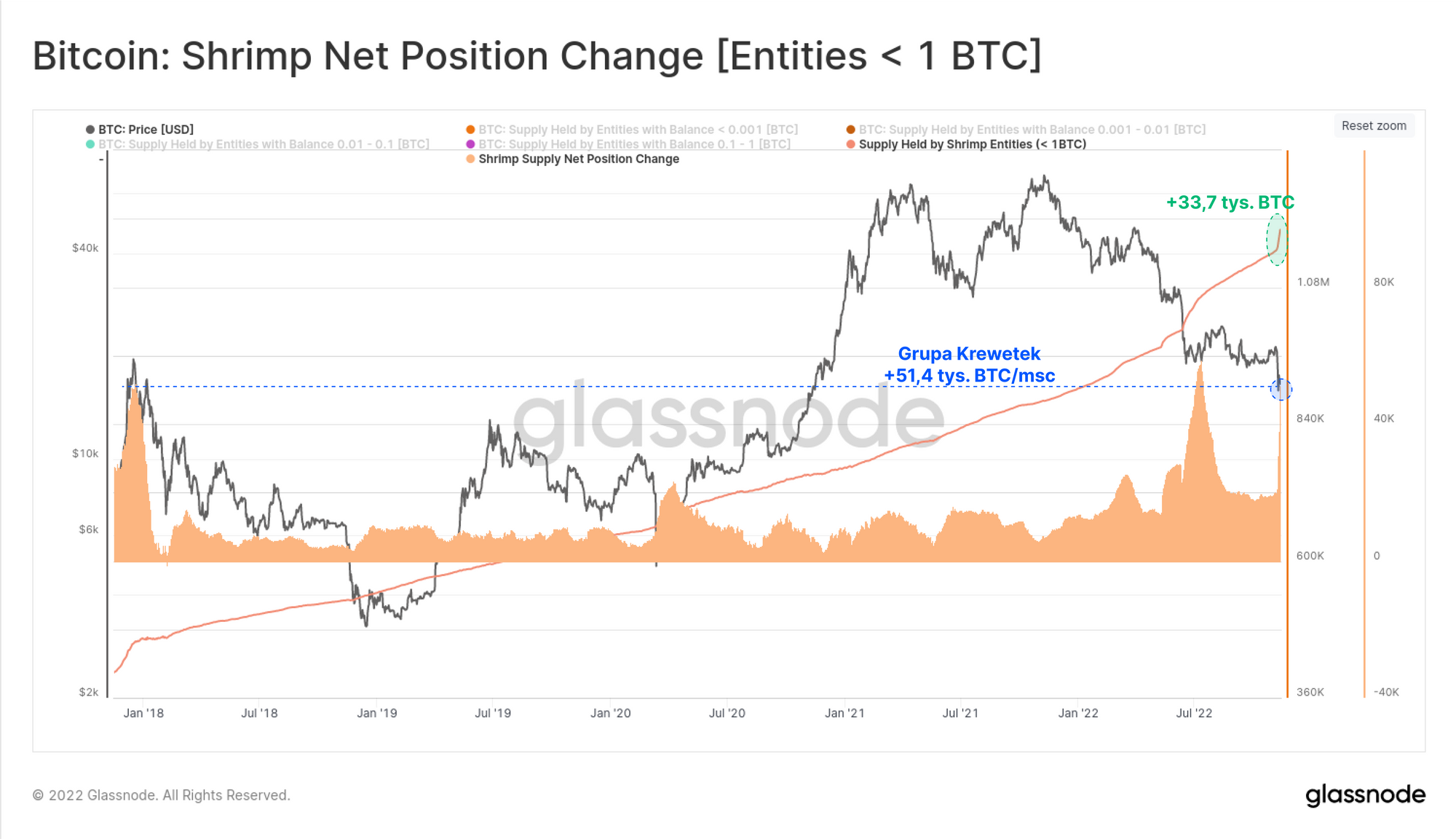

Grupa Krewetek (< 1 BTC) tylko w tym tygodniu dodała do swoich portfeli 33,7 tys. BTC, co daje tempo 30-dniowego wzrostu wynoszące +51,4 tys. BTC. Taki poziom wzrostu salda jest drugim co do wielkości w historii, przewyższając szczyt hossy z 2017 roku.

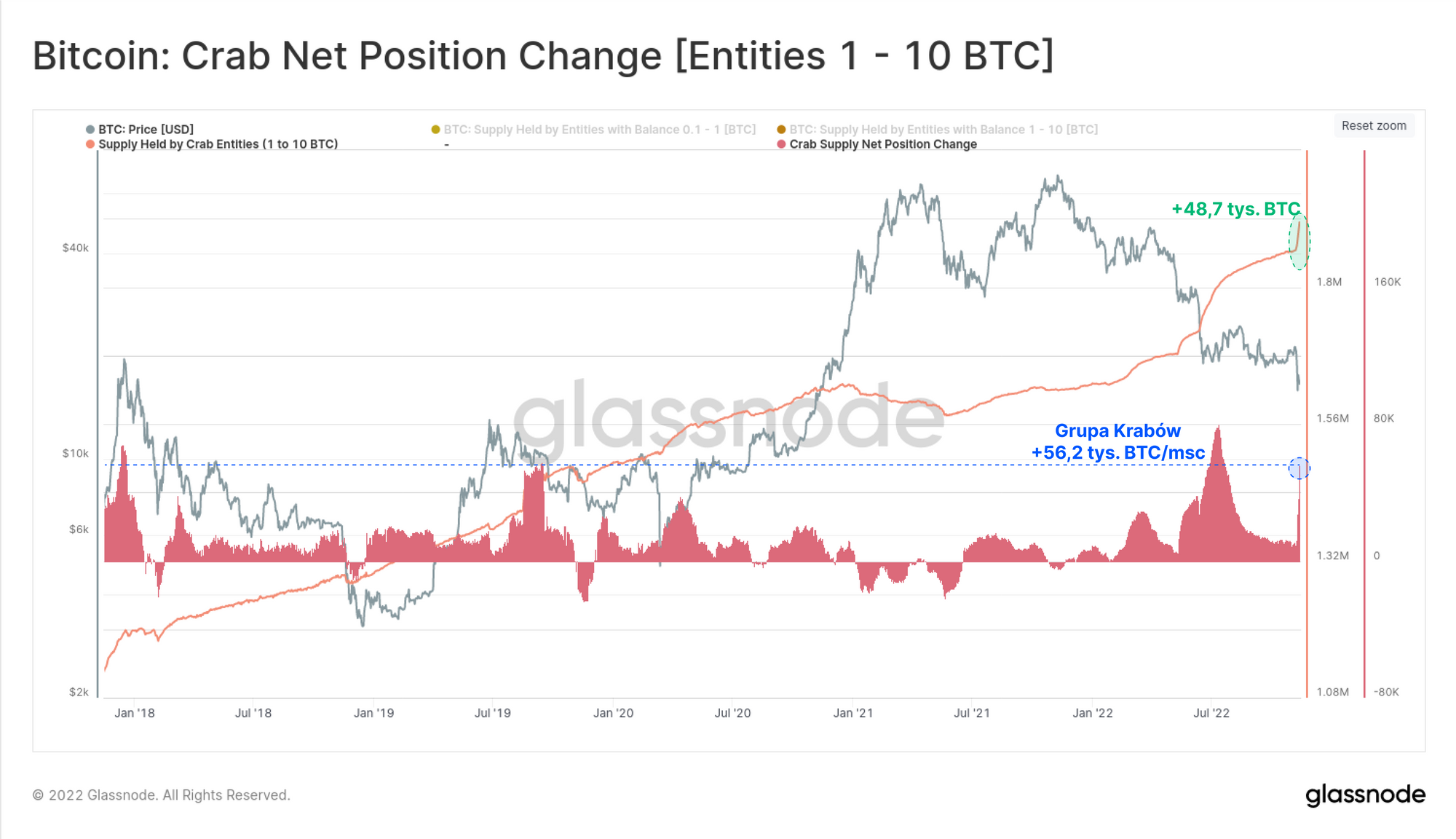

Grupa Krabów, posiadająca od 1 do 10 BTC, jest podobnie agresywna w akumulacji, wypłacając z giełd 48,7 tys. BTC i zbliżają się oni w swym tempie do szczytu hossy w 2017 roku. Podmioty posiadające < 10 BTC odpowiadają obecnie za ponad 15,913% podaży w obiegu, co stanowi nowe i solidne ATH.

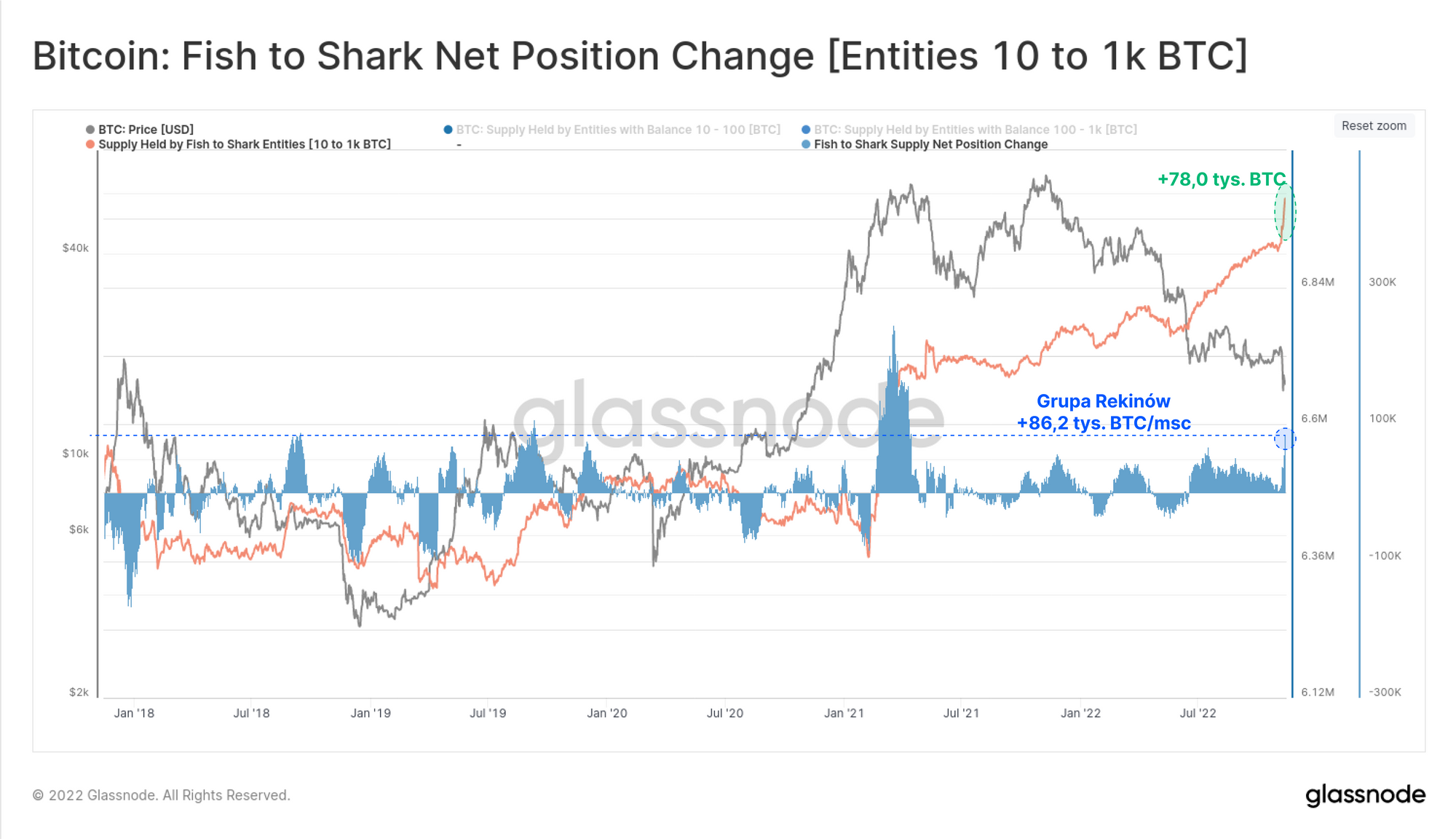

Przedziały portfeli o wartości od 10 do 1 000 BTC są potocznie nazywane Rybami i Rekinami. Grupy te odzwierciedlają głównie podmioty fizyczne z saldami o dużej wartości netto, firmy handlowe i inwestorów instytucjonalnych.

Po kilku miesiącach spowolnienia wzrostu salda, ten tydzień zmotywował ich do znacznego wzrostu salda o 78,0 tys. BTC i jednego z największych 7-dniowych wzrostów salda w historii tej grupy inwestorów. Prawdopodobnie odzwierciedla to częściowo mentalność „wycofaj się teraz, zadawaj pytania później”.

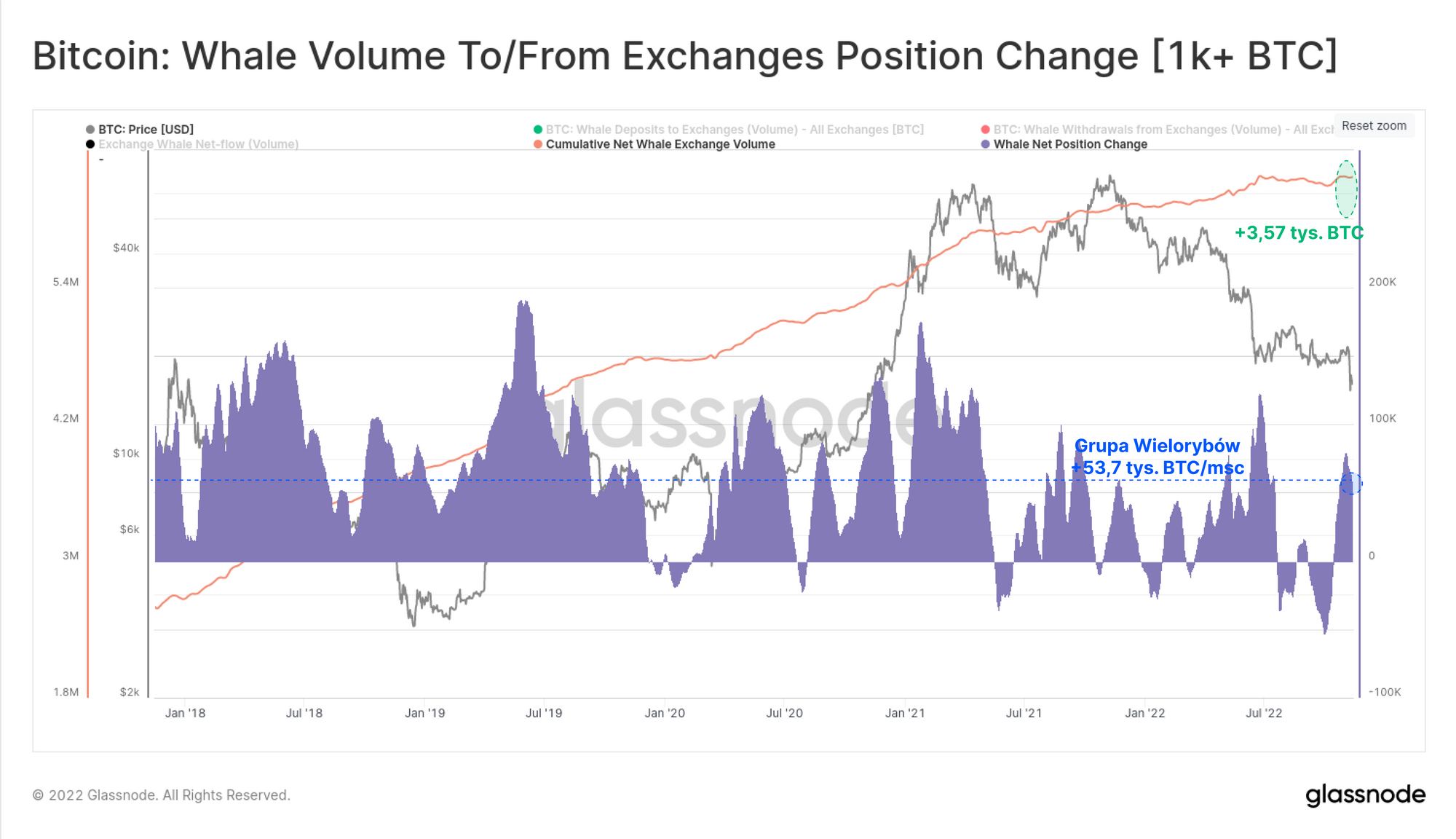

W przypadku Wielorybów, zdefiniowanych jako ci z > 1000 BTC, wzięliśmy pod uwagę tylko coiny bezpośrednio wpłacane i wypłacane z giełd. Ma to za zadanie lepiej odzwierciedlać rzeczywistą aktywność inwestorów dla tych dużych podmiotów. Wieloryby w rzeczywistości były akumulującymi netto w ostatnich tygodniach, z tempem 30-dniowej zmiany salda o +53,7 tys. BTC.

Ich udział w sieci w tym tygodniu był jednak o rząd wielkości mniejszy niż w przypadku innych grup - odnotowali oni niewielki wzrost salda o +3,57 tys. BTC.

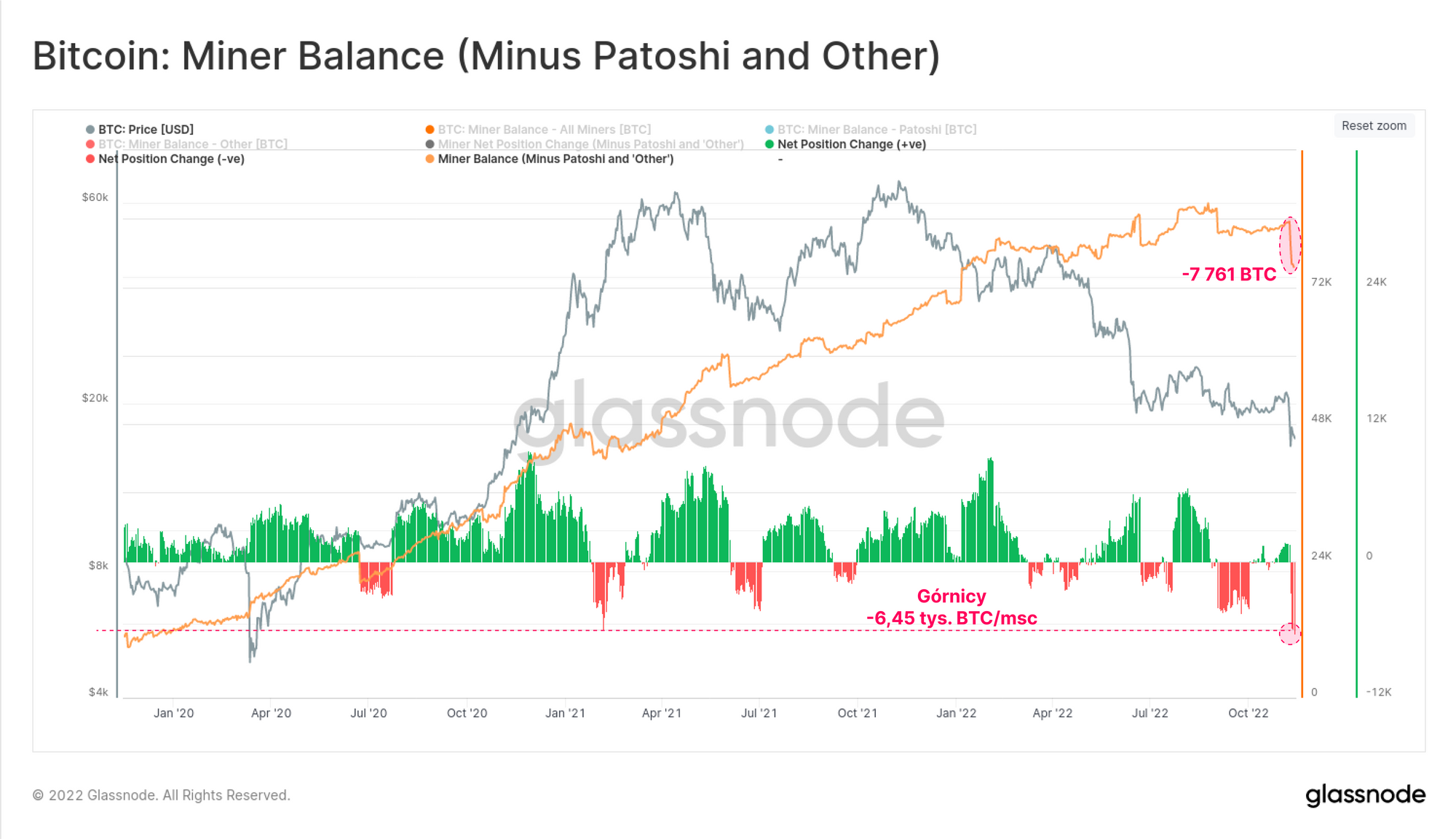

Na koniec, na froncie zmian sald mamy górników BTC, którzy są obecnie w „stanie najwyższej gotowości”, gdyż znajdują się pod ekstremalną presją z powodu niedawnych spadków cen Bitcoina. Ponieważ Hash Price spadło do najniższych poziomów w historii, górnicy zostali zmuszeni w tym tygodniu do upłynnienia około 9,5% swoich sald, sprzedając 7,76 tys. BTC. Jest to najostrzejszy miesięczny spadek salda górników od września 2018 i jednocześnie pokazuje procykliczny charakter górników Bitcoina.

HODLerzy zdecydują

W ostatniej części tego newslettera omówimy reakcję HODLerów, żeby sprawdzić, czy nastąpiła zauważalna utrata przekonania. Biorąc pod uwagę skalę wydarzenia i daleko idące konsekwencje implozji FTX, jeśli HODLerzy mieliby kiedyś stracić wiarę w BTC, to prawdopodobnie jest to teraz.

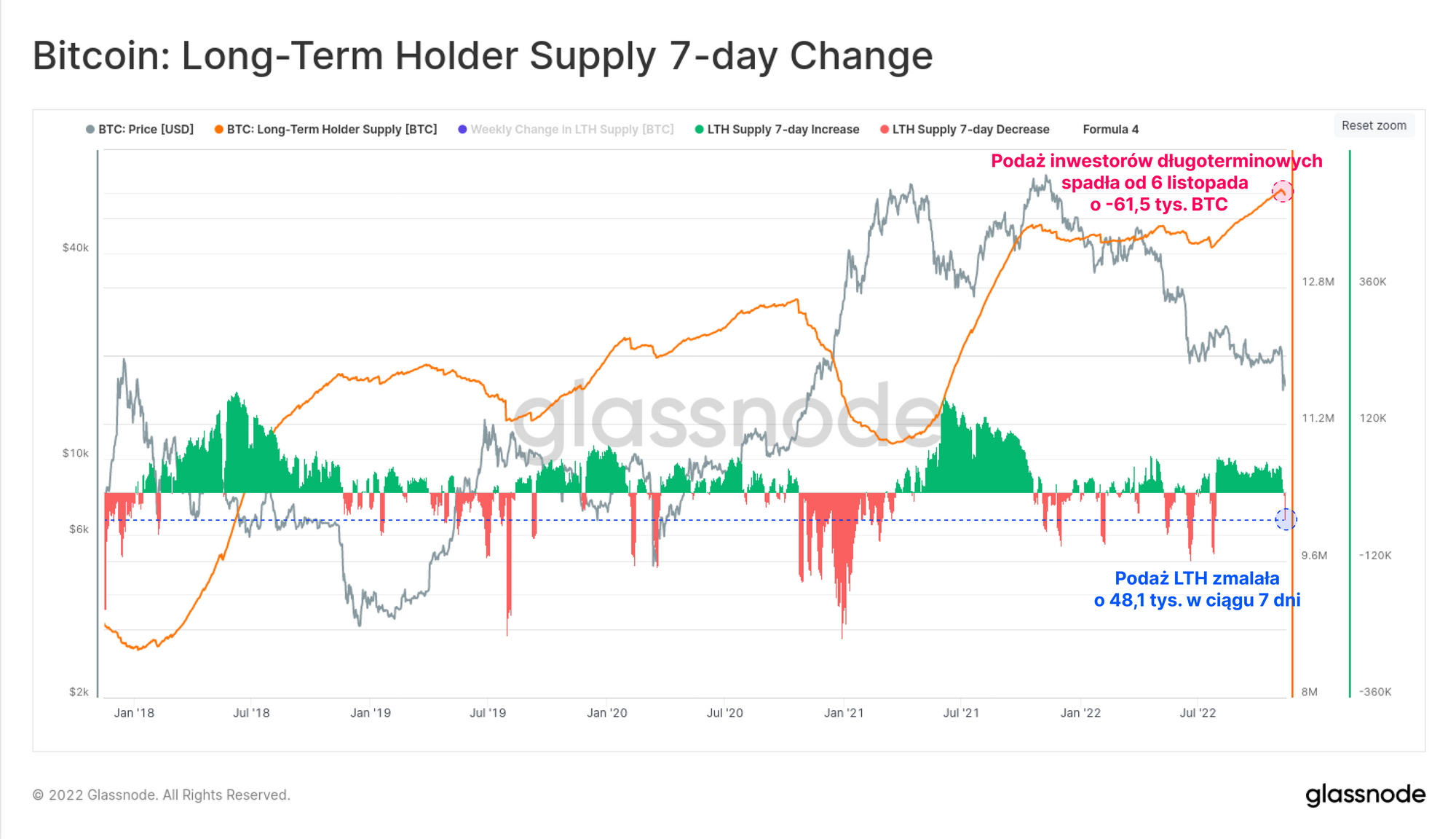

Podaż inwestorów długoterminowych, czyli tych, którzy jest statystycznie najmniej skłonni do wyprzedaży, od 6 listopada spadła o -61,5 tys. BTC. W ciągu ostatnich 7 dni sprzedano około 48,1 tys. BTC, co z pewnością zakwalifikować trzeba jako zdarzenie nietrywialne. Jednakże, biorąc pod uwagę skalę zmian sald opisaną powyżej i porównując ją z precedensami historycznymi, nie jest to jeszcze skala pozwalająca wnioskować o powszechnej utracie przekonania. Jeśli jednak przekształci się to w trwały spadek podaży LTH, mogłoby to sugerować coś innego.

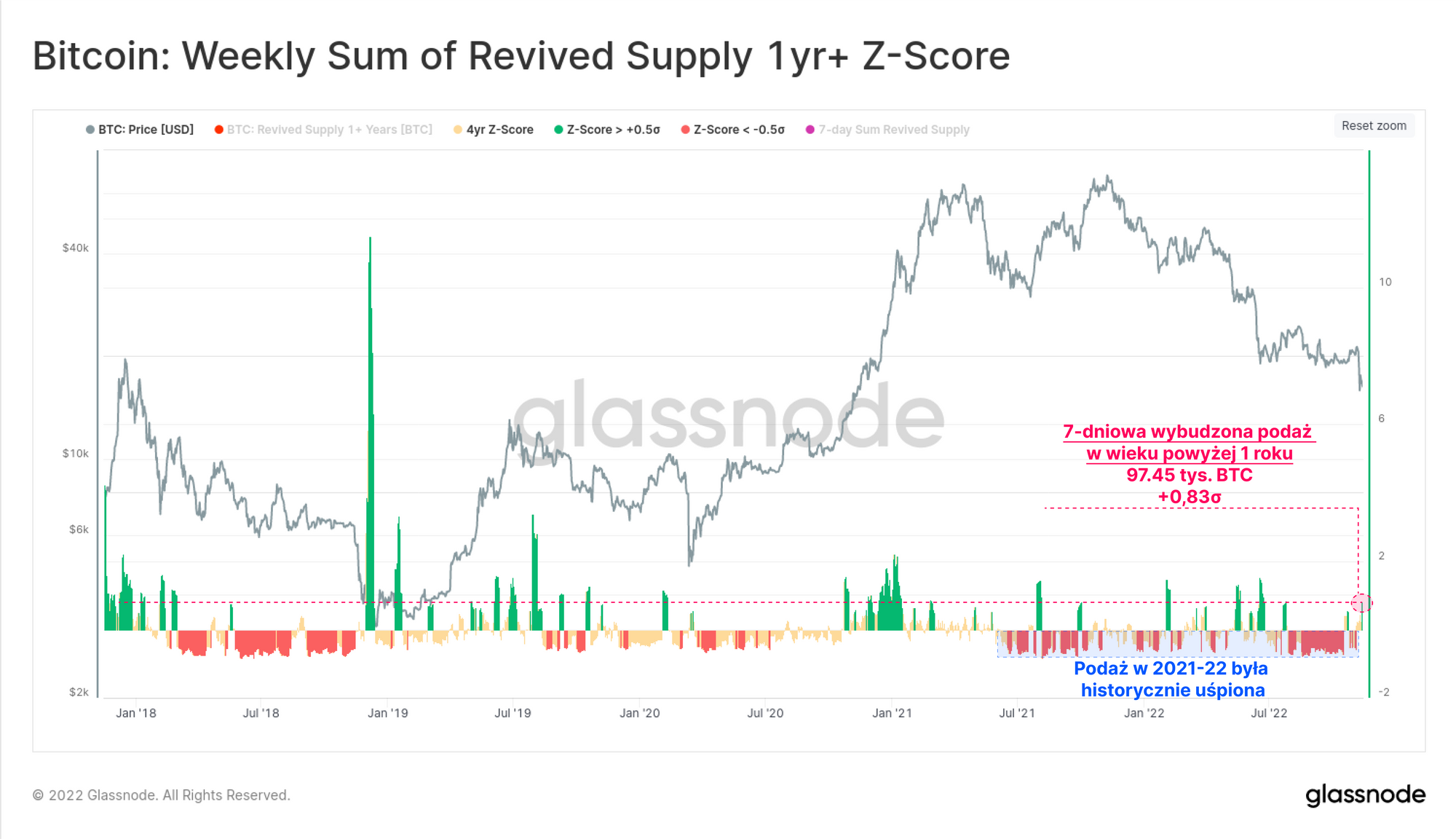

Poniższy wykres przedstawia 4-letni Z-Score tygodniowej sumy wybudzonej podaży starszej niż 1 rok. W ciągu ostatniego tygodnia 97,45 tys. BTC, które były starsze niż 1 rok, zostało sprzedanych i potencjalnie wróciło do płynnego obiegu.

Oznacza to odchylenie sigma o +0,83 w ujęciu 4-letnim, co jest warte uwagi, ale nie ma jeszcze historycznej wielkości. Podobnie jak wykres podaży LTH, jest to wskaźnik, który należy obserwować na wypadek, gdyby rozwinął się w trwały trend.

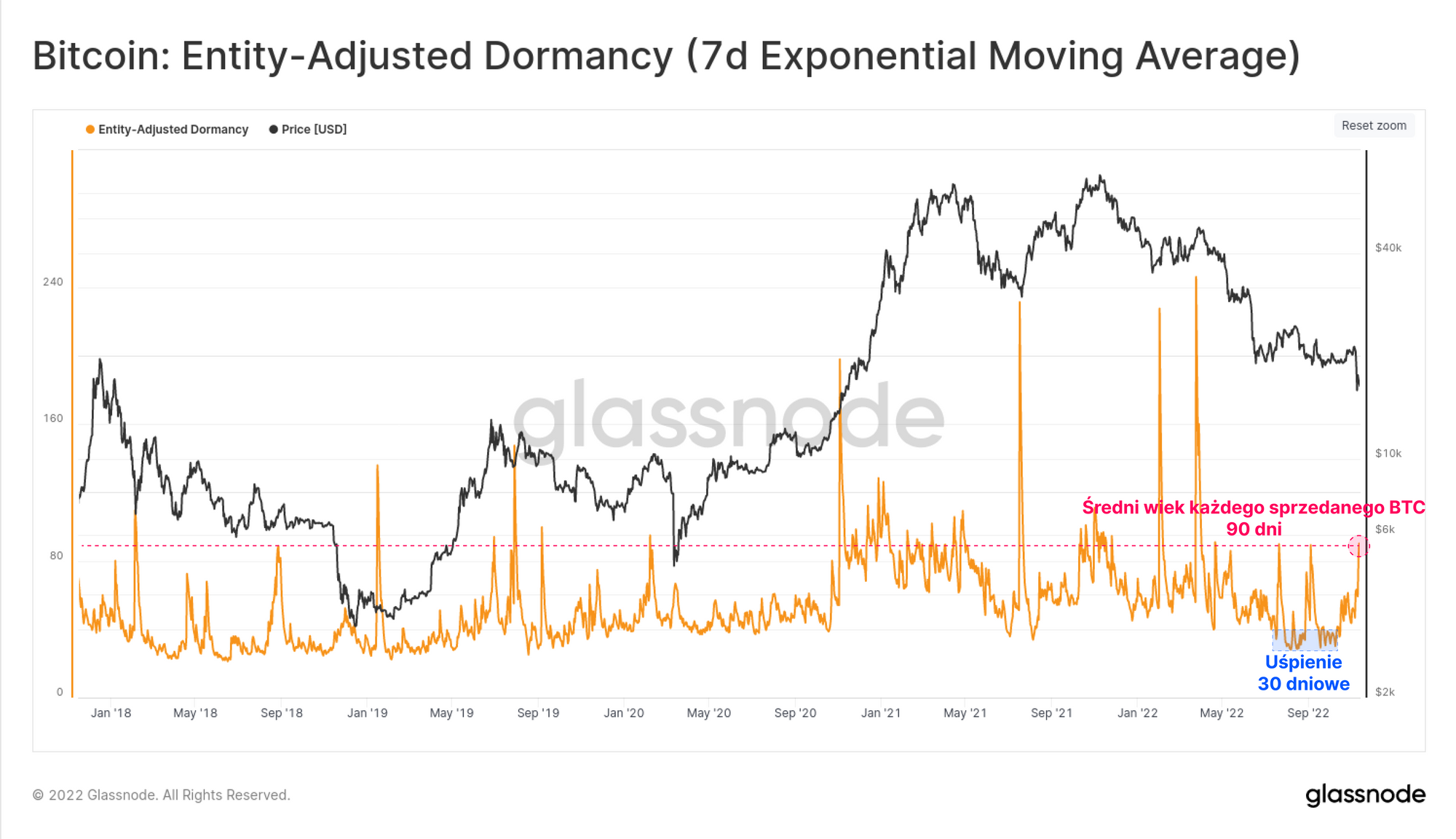

Średni wiek BTC również wzrósł do nieco ponad 90 dni w tym tygodniu, czyli trzykrotnie więcej niż obserwowano w okresie niskiej zmienności od września do października. Wzrost sprzedaży starszych coinów jest godny uwagi i jest zgodny ze szczytami obserwowanymi podczas wcześniejszych kapitulacji, a nawet z realizacją zysków podczas hossy w 2021 roku.

Utrzymująca się tendencja wzrostowa lub podwyższony poziom na poniższym wykresie mógłby wskazywać na powszechną panikę wśród grupy HODLerów.

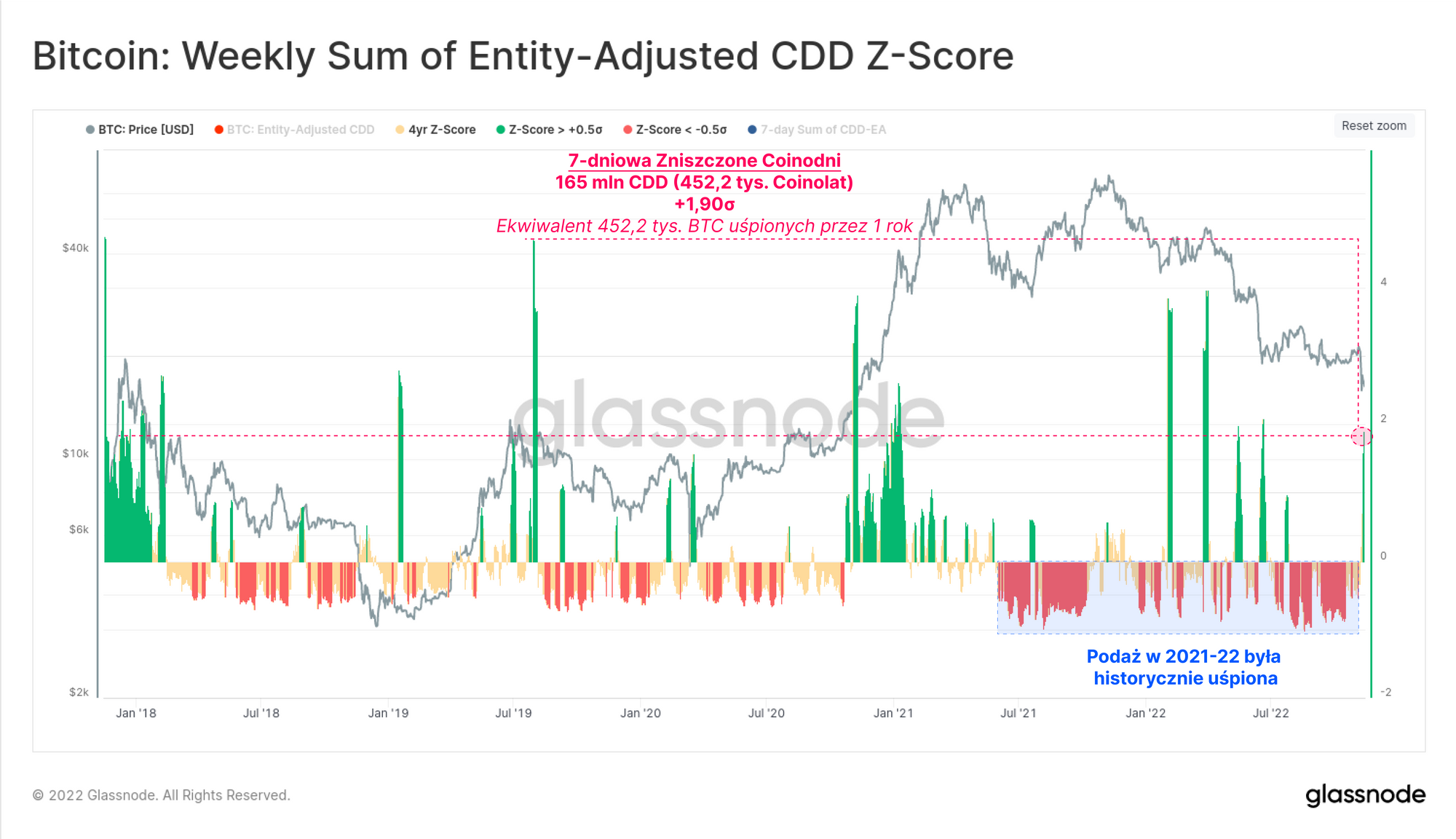

Na koniec możemy wrócić do naszego konceptu 4-letniego Z-Score, ale tym razem dla tygodniowej sumy zniszczonych coinodni (coindays destroyed; CDD). Tutaj widzimy, że po długim okresie wyjątkowo uśpionej podaży, wielkość zniszczonych coinodni w tym tygodniu osiągnęła +1,9 odchylenia standardowego powyżej średniej. W tym tygodniu zniszczono łącznie 165 mln coinodni, co odpowiada sprzedaży 452,2 tys. BTC, które byłyby przetrzymywane przez 1 rok.

Ogólnie rzecz biorąc, pośród HODLerów z pewnością zapanowała jakaś natychmiastowa panika. Jednak biorąc pod uwagę skalę okoliczności, jest to prawdopodobnie oczekiwany wynik. Bardziej interesujące jest to, czy skoki poszczególnych wskaźników osłabną w nadchodzących tygodniach, co sugerowałoby, że ten wstrząs jest bardziej jednorazowym „wydarzeniem”, a nie „trendem”.

Z drugiej strony utrzymujący się wzrost sprzedaży starszych coinów i spadek podaży LTH byłyby wyraźnymi sygnałami ostrzegawczymi, że w grę może wchodzić bardziej powszechna obawa i utrata przekonania.

Podsumowanie i wnioski

Upadek FTX jest znaczący i podbija oko całej branży. Jest to naprawdę przerażające wydarzenie, podczas którego użytkownicy platformy znajdują się w pułapce, a środki powierzone powiernikowi przepadają. Stanowi to niestety niebezpieczny pożar na rynku i jego delewarowanie, które musiało w końcu nastąpić, a Bitcoin i reszta branży, zgodnie z tradycją, odbiją się i wrócą silniejsi.

Jako zespół Glassnode życzymy każdemu z naszych czytelników wszystkiego najlepszego w tych trudnych czasach i pozostajemy niezwykle pewni determinacji branży, która jest rutynowo testowana, jak żadna inna. W takich czasach bądźcie jak Bitcoin - elastyczni, wytrzymali, dźwięczni i nie do zatrzymania. Przed nami mnóstwo możliwości.

Tak jak w przypadku wszystkich podobnych katastrof z przeszłości, czas i poświęcenie zagoją rany, a ten prawdziwie wolny rynek nauczy się na błędach, wzmocni i wróci bardziej odporny, niż był wczoraj.

Tik tok, kolejny blok.

- Wpadnij i śledź nas na Twitterze

- Dołącz do naszego kanału na Telegramie

- Odwiedź Glassnode Forum po długie dyskuje i analizy

- Po wskaźniki on-chain oraz wykresy aktywności wpadnij na Glassnode Studio

- Po zautomatyzowane powiadomienia dotyczące najważniejszych wskaźników on-chain oraz aktywności na giełdach wpadnij na naszego Twittera Glassnode Alerts

Zastrzeżenie: Powyższy raport nie zawiera żadnych porad inwestycyjnych. Wszelkie dane podawane są wyłącznie w celach informacyjnych. Żadna decyzja inwestycyjna nie powinna opierać się informacjach podanych tutaj, a wyłączną odpowiedzialność za własne decyzje inwestycyjne ponosisz ty.