Un Espejismo en el Mercado Bajista

El mercado de Bitcoin acaba de experimentar un pequeño respiro, de 23 días consecutivos sobrevolando al Precio Realizado. Sin embargo, la falta de actividad en el network se ha manifestado en forma de desplome esta semana, haciendo que el precio cayese de nuevo bajo este nivel clave del coste base.

El mercado de Bitcoin acaba de experimentar un pequeño respiro, que nos deja 23 días consecutivos sobrevolando al Precio Realizado. Sin embargo, la falta de actividad en el network de la que hablamos en la Semana 31 se ha manifestado en forma de desplome esta semana, haciendo que el precio cayese de nuevo bajo este nivel clave del coste base.

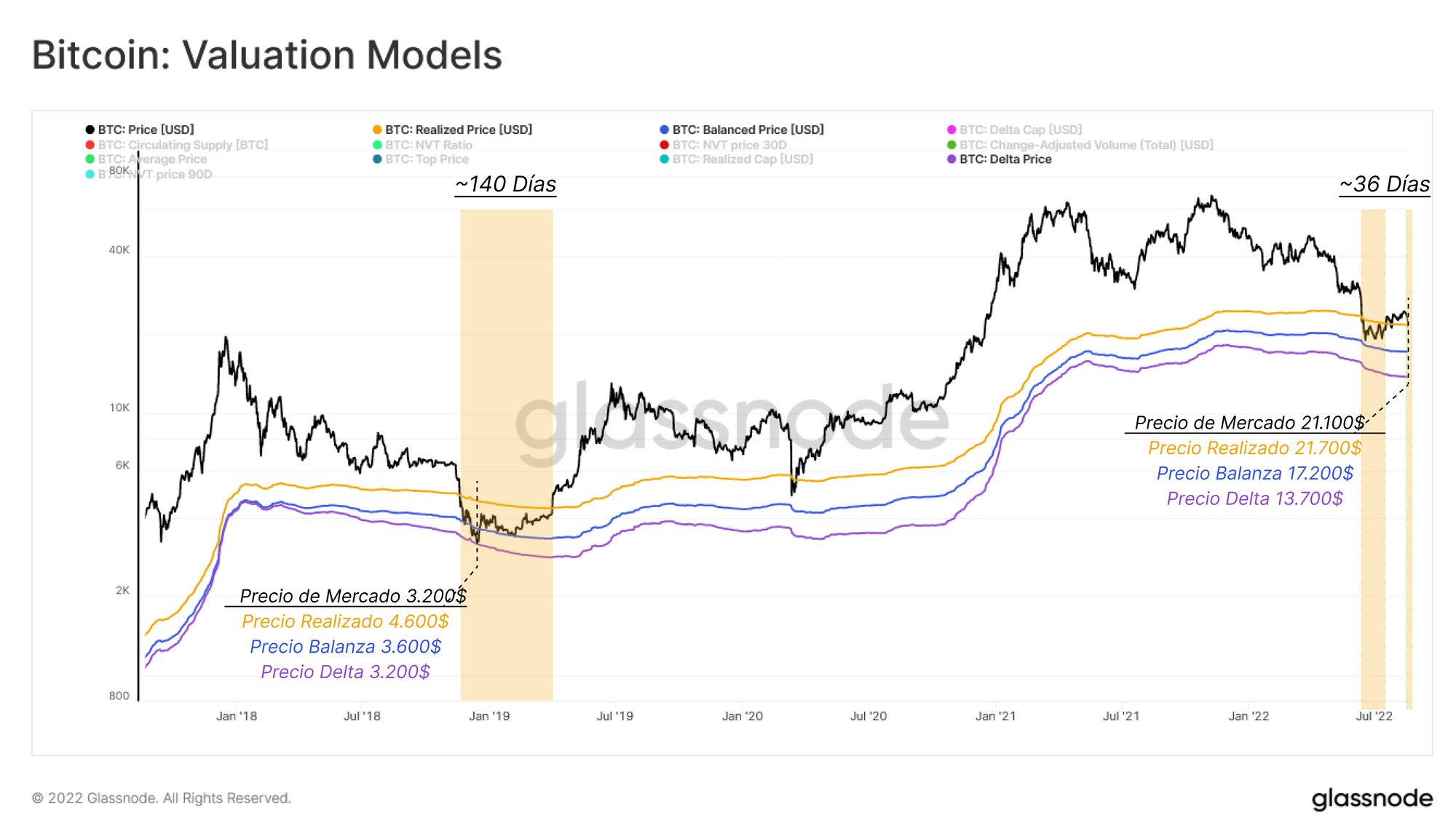

El Precio Realizado se asienta actualmente en los 21.700$, y por su parte los precios spot se ubican algo por debajo en torno a los 21.300$. En el mercado bajista del 2018-2019, el precio fluctuó bajo el Precio Realizado durante 140 días, lo que hace que el la duración del mercado bajista aún vigente de unos 36 días parezca en comparación relativamente corto, lo que indica que muy probablemente aún se requiera algo más de tiempo de acumulación (como discutíamos en la Semana en el Blockchain 28).

En esta edición, vamos a indagar acerca de la fragilidad subyacente que nos ha conducido a ver desplomes esta semana, además de centrarnos también en algunas métricas que merece la pena seguir prestando atención que muestran de una macro recuperación a gran escala.

🔔 Presentamos Ideas de Alerta en todo el informe para ayudar a identificar niveles clave en las métricas de interés que puedan indicar importantes cambios en el desarrollo del mercado y del network. Cualquier miembro de Glassnode puede configurar una alerta directamente desde Glassnode Studio.

Traducciones

Esta Semana en el Blockchain se traduce ahora al Inglés, Italiano, Chino, Japonés, Turco, Francés, Portugués, Persa, Polaco, Ruso, Árabe, Griego y Hebreo.

Panel de la Semana en el Blockchain

El Informe Semanal cuenta ahora con un panel en vivo con todos los gráficos aquí presentados. Ya disponemos de nuestro propio Vídeo Análisis Semanal del Blockchain dedicado para la comunidad hispanohablante, que explora en profundidad todas las métricas cubiertas en el análisis de la semana. Visita y suscríbete a nuestro canal de YouTube.

De Vuelta en Terreno Pantanoso

Dado que el Precio Realizado se encuentra otra vez sobre nuestras cabezas, dos modelos de valorización del blockchain vuelven a encontrarse bajo niveles de posible soporte. El Precio Delta y el Precio Balanza son unos modelos de precio muy bien conocidos dentro del ámbito del análisis del blockchain, que cuentan con una larga trayectoria que converge con los precios durante los suelos de ciclo.

- El Precio Delta (13.760$ 🟣) es un modelo de valorización híbrido formulado con bases tanto Técnicas como Fundamentales. Se calcula como la diferencia entre los Precios Realizados y la Media histórica. El precio Delta ha sido capaz de identificar los últimos mechazos de los mercados bajistas anteriores.

- El Precio Balanza (17.180$ 🔵) representa la diferencia entre el Precio Realizado y el Precio Transferido (precio ponderado por días monetarios). Se puede considerar como una forma de modelo de ‘precio razonable’, que alberga la diferencia entre lo que se ha pagado (coste base) y lo que se ha gastado (transferido).

La siguiente gráfica resalta las similitudes entre la actual estructura de mercado y la fase de formación de suelo del 2018-2019.

Una Oportunidad Para Distribuir

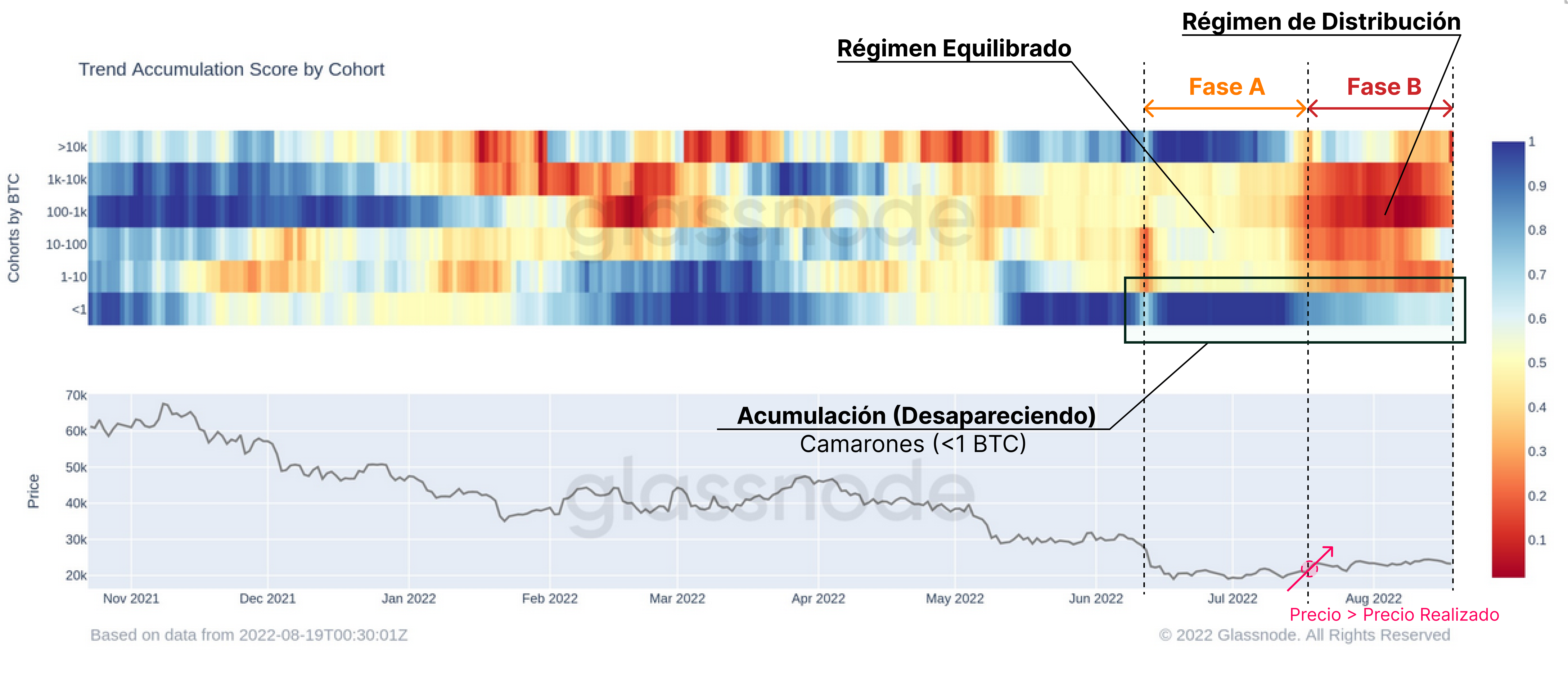

Para empezar, vamos a examinar la Puntuación de la Tendencia de Acumulación por Grupos Inversores para conocer en todo detalle el comportamiento de acumulación/distribución de todos y cada uno de los participantes del mercado clasificados según el tamaño de sus carteras. Si nos enfocamos en la recuperación más reciente desde el mínimo local impreso a mediados de junio, apreciamos dos fases muy distintivas:

- Fase A 🟡: Tras caer bajo los 20.000$, los Camarones (<1 BTC) y las Ballenas (>10.000 BTC, ignorando a exchanges y mineros) acarrearon una acumulación neta, mientras que el resto de clases inversoras mantuvieron un Régimen Equilibrado.

- Fase B 🔴: Después de reconquistar inicialmente el Precio Realizado, todos los grupos de inversores aprovecharon la oportunidad para distribuir cuanto antes sus monedas en posesión. Aunque muy interesantemente, esa persistente inercia de acumulación por parte de los Camarones también se ha debilitado bastante en esta fase.

De modo que la reciente apreciación del precio ha desencadenado una etapa de distribución en todo el conglomerado inversor, aumentando con ello considerablemente la presión de venta en el mercado.

Investigando la Demanda Desde la Actividad del Network

Obedeciendo a los principios de la Oferta y la Demanda, podemos desacreditar la sostenibilidad de un repunte en el mercado cuando la Oferta no entra en sintonía con la nueva Demanda, ni se produce un aumento de la actividad del network.

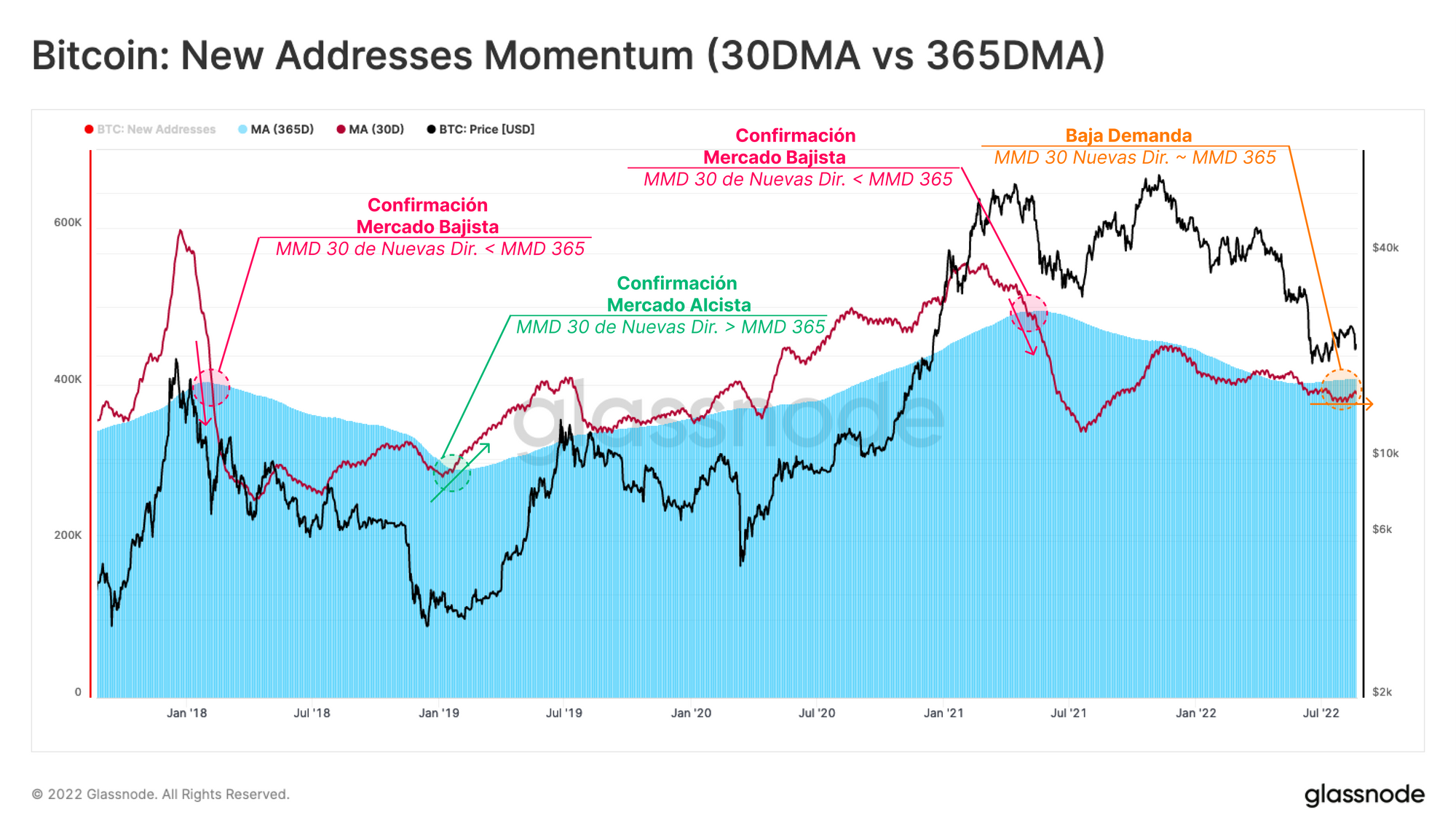

La cantidad de Nuevas Direcciones únicas que surgen por primera vez es una herramienta muy efectiva para evaluar la actividad dentro del network. Debido a la volatilidad que existe siempre en la actividad intradía, el valor absoluto de nuevas direcciones en un día cualquiera puede llegar a no ser representativo. Pero la tendencia de las nuevas direcciones que van llegando al mercado sí puede aportarnos una señal fiable del nivel de actividad del network. Así que, vamos a comparar la media mensual de estas nuevas direcciones con la media anual para identificar cambios relativos en el sentimiento predominante, y ayudarnos así a conocer los momentos en que las cosas dan un giro en lo que se refiere a la actividad del network.

- Confirmación en Mercado Bajista 🔴: A la par que los precios se desplomaron desde el Máximo Histórico de abril del 2021, la Media Móvil Diaria (MMD) de 30 periodos cayó con fuerza bajo la MMD de 365 periodos. Esto marca la confirmación de que la fase del mercado bajista con casi toda probabilidad está en marcha a todos los efectos desde el punto de vista de la actividad del network.

- Confirmación de Nueva Demanda 🟢: Tras una larga fase de consolidación, un abrupto repunte de la MMD de 30 periodos que rompe a la MMD de 365 periodos en las Nuevas Direcciones históricamente ha significado la llegada al mercado de una nueva y fresca demanda muy prometedora.

Observando el reciente rebote del precio sobre el precio realizado encontramos que la media mensual de las Nuevas Direcciones sigue estando por debajo de la media anual 🟡. Se trata de un patrón que puede considerarse como una confirmación de baja demanda en un mercado bajista.

🔔 Idea de Alerta: Nuevas Direcciones (MMD 30) rompiendo por encima de las 408.000 (365 MMS) sería señal de un repunte en la actividad del blockchain, sugiriendo que existe una fuerza relevante en el mercado y que la demanda se recupera.

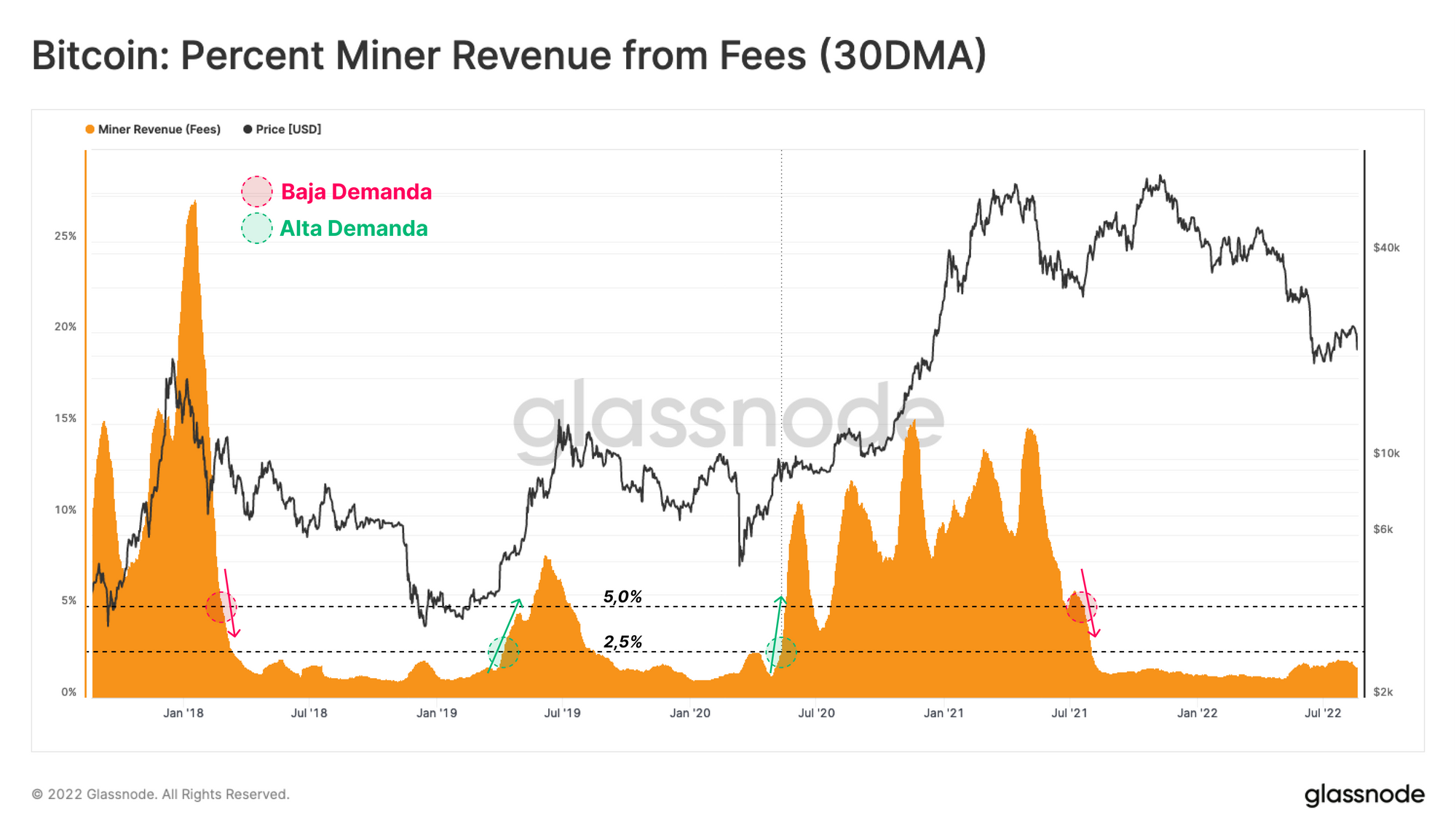

Para sondear en más detalle el lado de la demanda, contamos con los Ingresos Mineros Provenientes de las Comisiones que permite evaluar la competitividad que existe por hacerse con el espacio del Bloque. Puede considerarse una medida de congestión en el network y fuerte demanda por la inclusión en el próximo bloque.

- Una Demanda Baja 🔴: Los estadios iniciales en que se materializa un mercado bajista suelen coincidir con la evaporación de los ingresos mineros provenientes directamente de las comisiones. Aquí, el rango típico de entre el 2,5$ y el 5% ha servido de límite histórico entre la alta demanda y la baja demanda en el mercado.

- Una Demanda Alta 🟢: En contraste, una llegada sostenida que supere el rango anteriormente mencionado del 2,5% al 5% puede perfectamente considerarse una señal positiva cuando buscamos una nueva oleada de demanda.

La actual estructura que muestra esta métrica da a entender que existe una demanda de espacio por bloque baja, aunque indiscutiblemente va en aumento. A pesar de su gran simpleza, medir el grado de inercia en las comisiones que se pagan con todo el valor que transita en estos momentos, sirve de macro indicador que ayuda a determinar las complejas dinámicas de la creciente demanda del network.

🔔 Idea de Alerta: Porcentaje de Remuneración Minera Procedente de las Comisiones (MMS 30) rompiendo por encima del 2,5% sería señal de un repunte en la actividad del blockchain, sugiriendo que existe una fuerza relevante en el mercado y que la demanda se recupera.

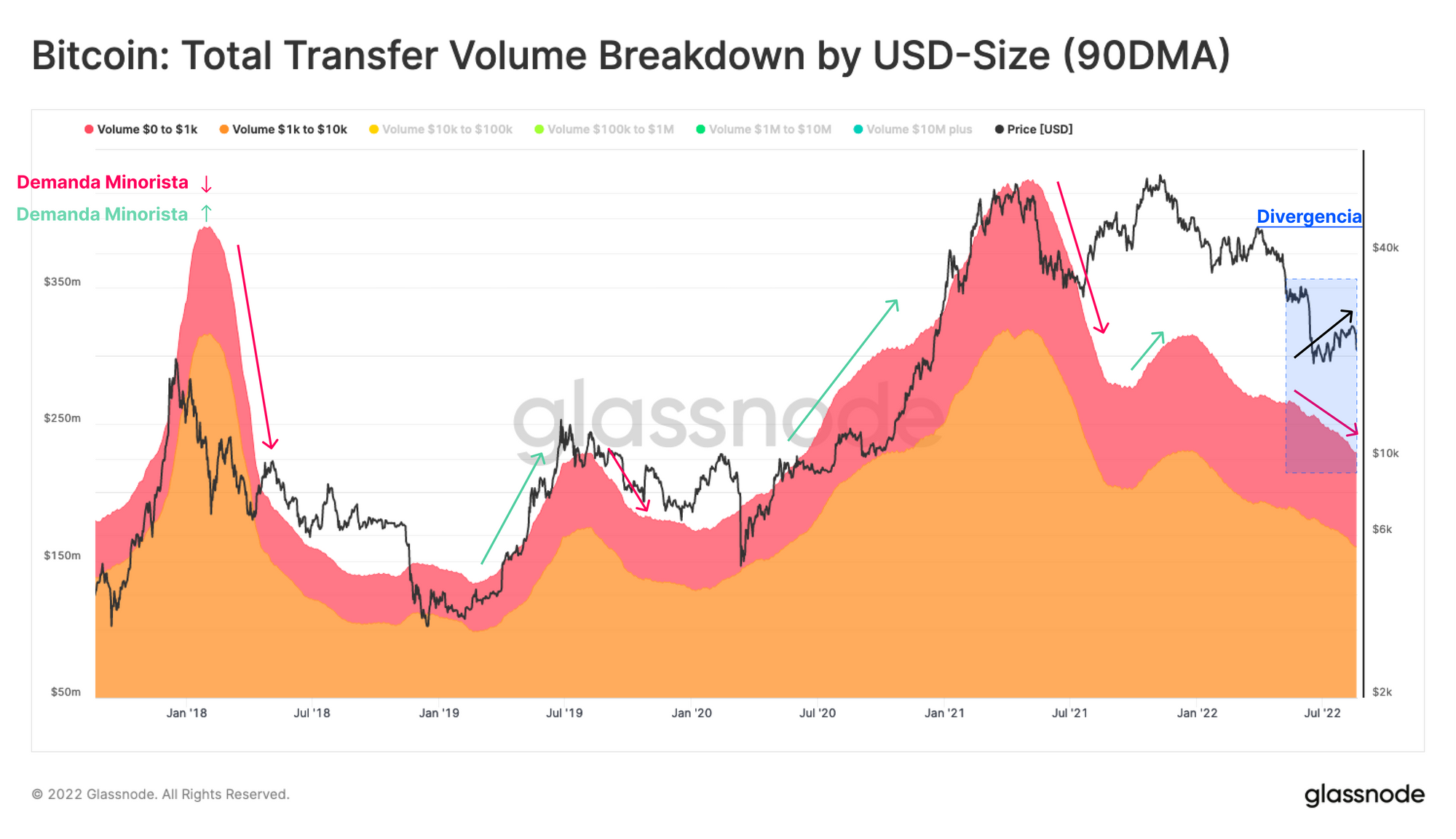

La presencia de inversores minoristas en la red puede identificarse analizando la tendencia a largo plazo de las transacciones de menor tamaño. La siguiente gráfica presenta la media móvil de 90 días del volumen total que corresponde a transacciones que se ejecutan con valor de menos de 10.000$.

Si asumimos que las transacciones de menor tamaño se le atribuyen principalmente a los inversores minoristas, la media trimestral de esta métrica nos puede servir para monitorizar el sentimiento que predomina en el conjunto del mercado. Las fases alcistas que duran mucho tiempo 🟩 se vuelven tremendamente atractivas para este tipo de inversor minorista y lógicamente los periodos bajistas 🟥 lo son mucho menos, de modo que la tendencia que dibujen los volúmenes de las transacciones más pequeñas nos ayuda a entender qué ambiente reina en el mercado.

Muy interesantemente, el reciente movimiento que nos ha llevado hasta los 24.400$ no ha venido acompañado de ningún cambio en los volúmenes de demanda de estas transferencias de tamaño minorista 🟦. Es un patrón que pone de manifiesto lo débil que en el fondo ha sido este último repunte del mercado.

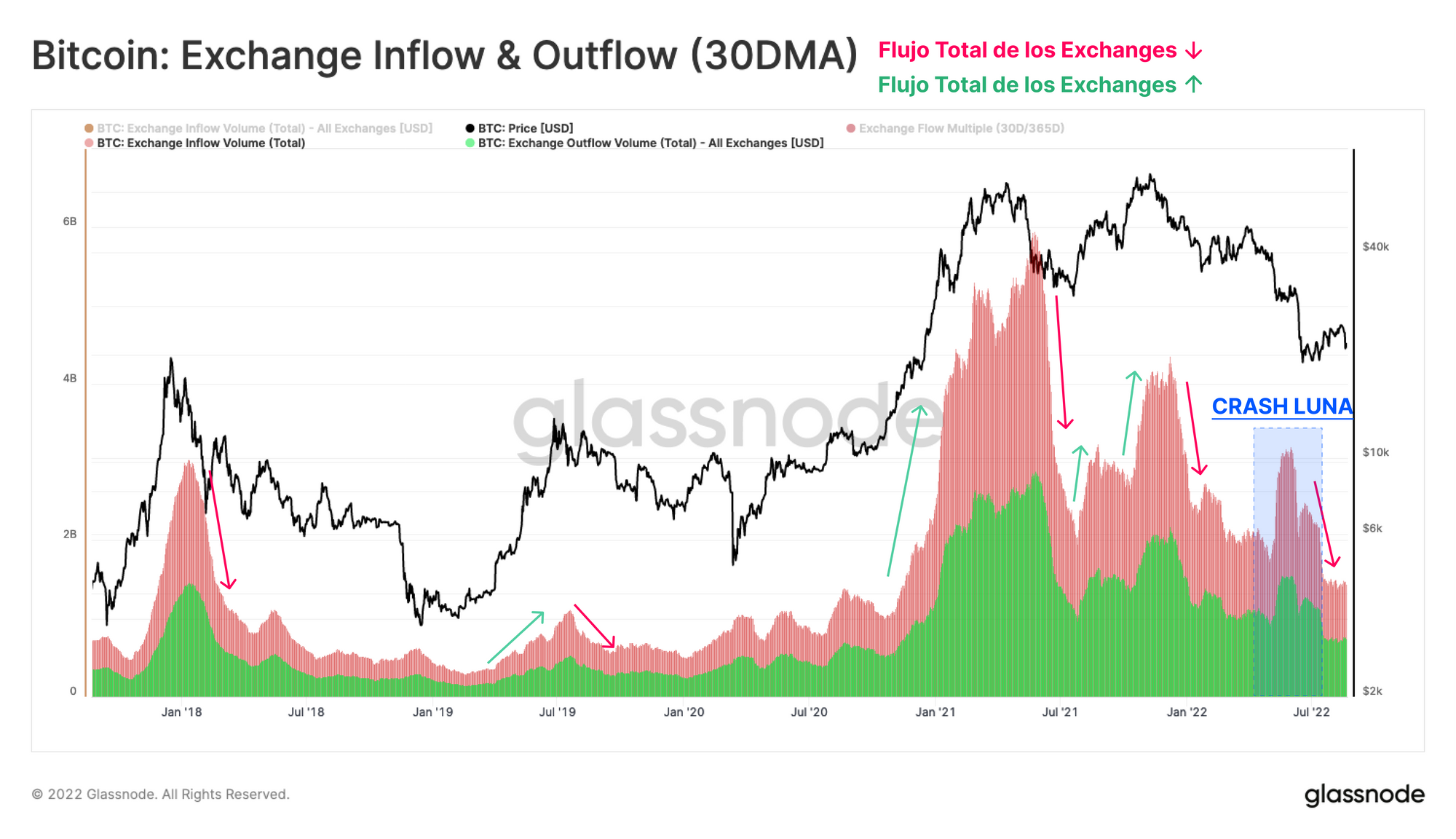

Echando ahora un vistazo a los Ingresos y Retiros Totales de Todos los Exchanges (en USD), se puede extraer una correlación similar entre el comportamiento cíclico del precio de Bitcoin y los ingresos 🟥 y retiros 🟩 denominados en términos de dólares americanos. El capital que fluye de y hacia los exchanges ha caído ya a mínimos multi-anuales, regresando a niveles que no veíamos desde finales del 2020. De manera parecida a lo que veíamos con los volúmenes de los inversores minoristas, esto nos sugiere que en general perdura una importante falta de interés especulativo por el activo.

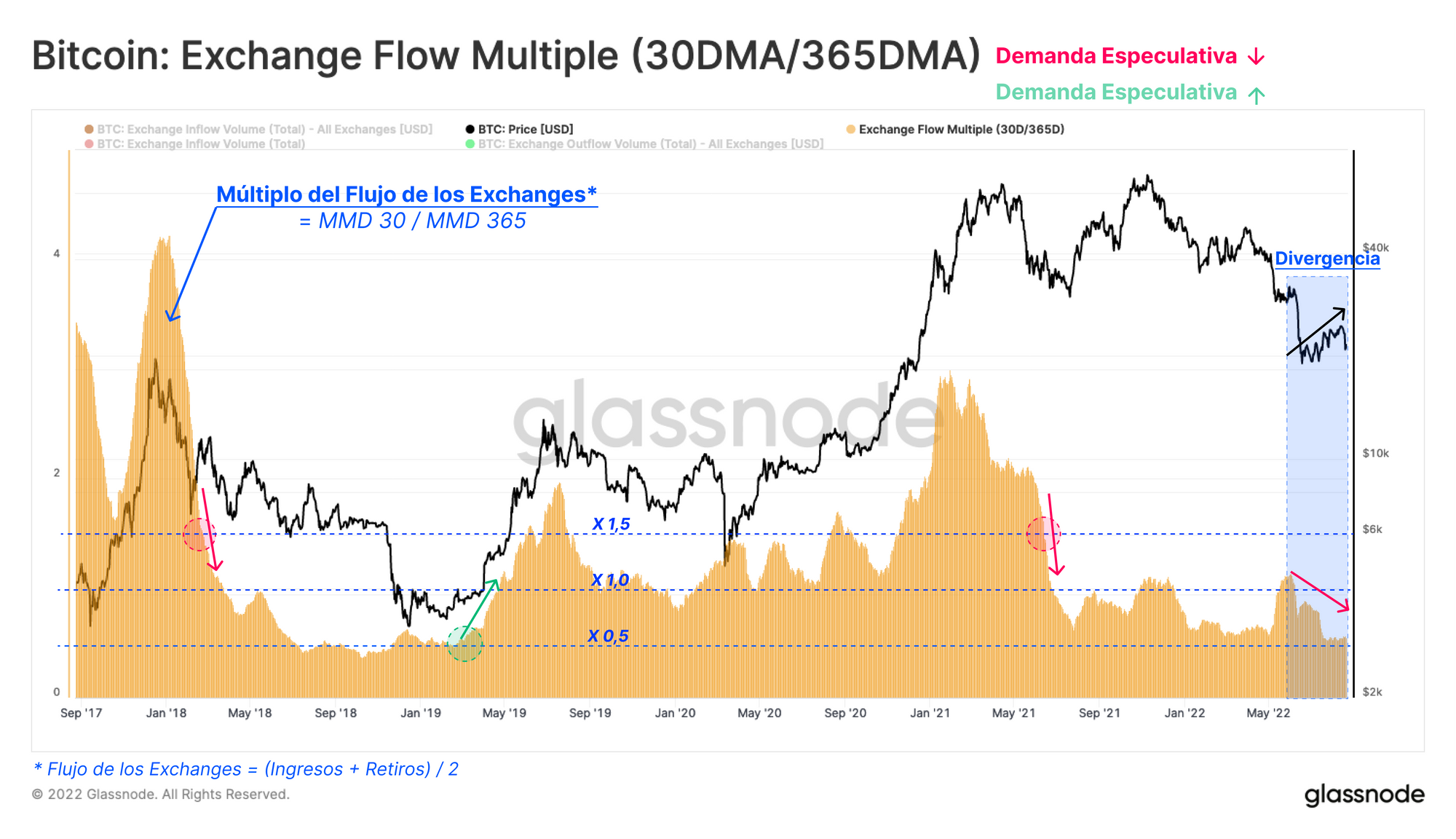

A fin de disponer de un indicador muy explícito que se base en esta misma conexión que observamos entre los flujos de los exchanges y el sentimiento generalizado del mercado, hemos acuñado una nueva métrica, el Múltiplo del Flujo de los Exchanges. Esta métrica equivale al ratio entre el cambio mensual en flujos de los exchanges y el valor de su media anual.

Los flujos de los exchanges se componen de la media en dólares americanos de los volúmenes de ingresos y retiros que tienen en cuenta a todos los exchanges (p.ej. ingresos + retiros dividido por 2).

El Múltiplo del Flujo de los Exchanges puede utilizarse como un nivel que delimita las etapas más tempranas 🔴 y los estadios finales 🟢 de un mercado bajista. Alineándose con las gráficas que veíamos antes, el reciente retorno del precio que nos ha levantado desde los mínimos de junio del 2022 🟦 no venía acompañado de un flujo entrante significativo de especuladores al mercado.

Por tanto, de las anteriores observaciones podemos deducir desde la perspectiva del blockchain, que este último repunte en los precios tenía detrás muy poca sustancia y se confirma de este modo la fragilidad del mismo de la que hacíamos hincapié en la Semana 31.

La Confianza de los Inversores a Corto Plazo

Monitorizar la Demanda del Network y su Actividad haciendo especial énfasis en los inversores minoristas y especuladores puede arrojar luz cuando buscamos el atardecer de un mercado bajista. Aunque, para completar el rompecabezas, cerraremos con una evaluación sobre la Confianza de los Inversores a Corto Plazo.

Es cierto que la actual estructura de mercado imita los patrones de formación de mínimos de los anteriores mercados bajistas, tal y como comentamos en el informe de la Semana en el Blockchain 29. En términos generales, tras suceder una larga fase de acumulación, cualquier movimiento positivo en el precio tiende a levantar los ánimos de los inversores a corto plazo, y particularmente la de aquellos cuyo coste base está muy cerca del valor de mercado.

Paralelamente, dos macro cambios acompañan a las tendencias alcistas sostenibles:

- El declive de las Pérdidas Realizadas, ya que se ha terminado por agotar a todos los vendedores que quedaban en el mercado.

- La Realización de Ganancias por parte de los Inversores a Corto Plazo a medida que la demanda va absorbiendo la presión de venta.

Pérdidas Realizadas Menguando

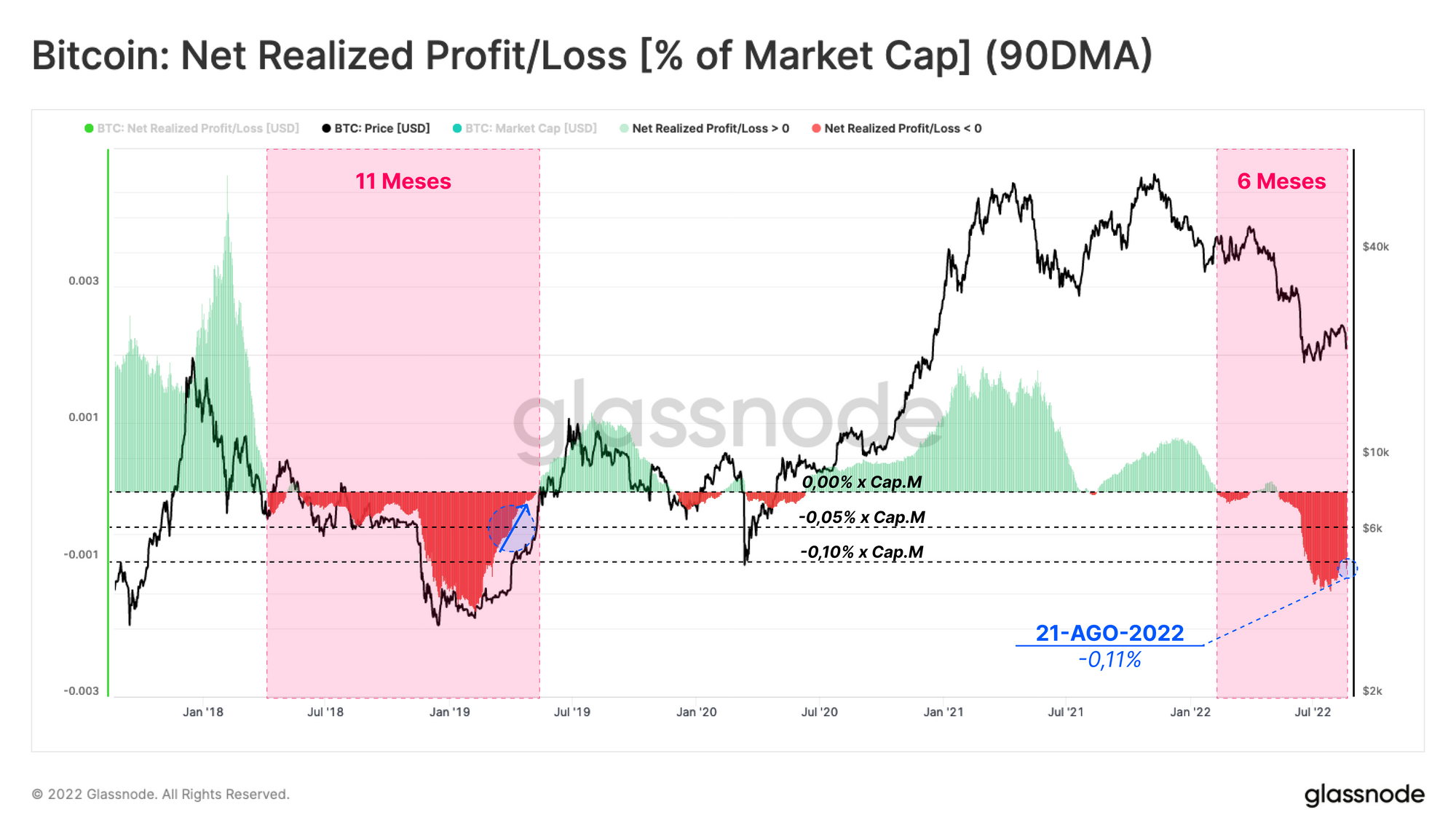

Investigar el mercado bajista del 2018-2019 revela que durante los estadios más tardíos de la formación del mínimo, las Ganancias/Pérdidas Netas Realizadas (MMD de 90 periodos) fueron recuperándose gradualmente hasta terreno neutral, debido a que desaparecen por fin los últimos vendedores del mercado.

Utilizamos las Ganancias/Pérdidas Netas Realizadas (MMD 90) especialmente cuando buscamos un declive estructural en las Pérdidas Netas Realizadas 🔵. Si esto persiste más allá, este patrón pivota con unas Ganancias Netas Realizadas que el mercado es capaz de absorber cómodamente. La inclinación que existe actualmente hacia la realización neta de pérdidas demuestra que el precio es aún muy vulnerable frente a cualquier fuerza adversa que se presente en el mercado.

🔔 Idea de Alerta: Ganancias/Pérdidas Netas Realizadas (MMD 90) rompiendo por encima del Cero sería señal de un repunte en la actividad del blockchain, sugiriendo que existe una fuerza relevante en el mercado y que la demanda se recupera.

Absorción de la Recogida de Beneficios

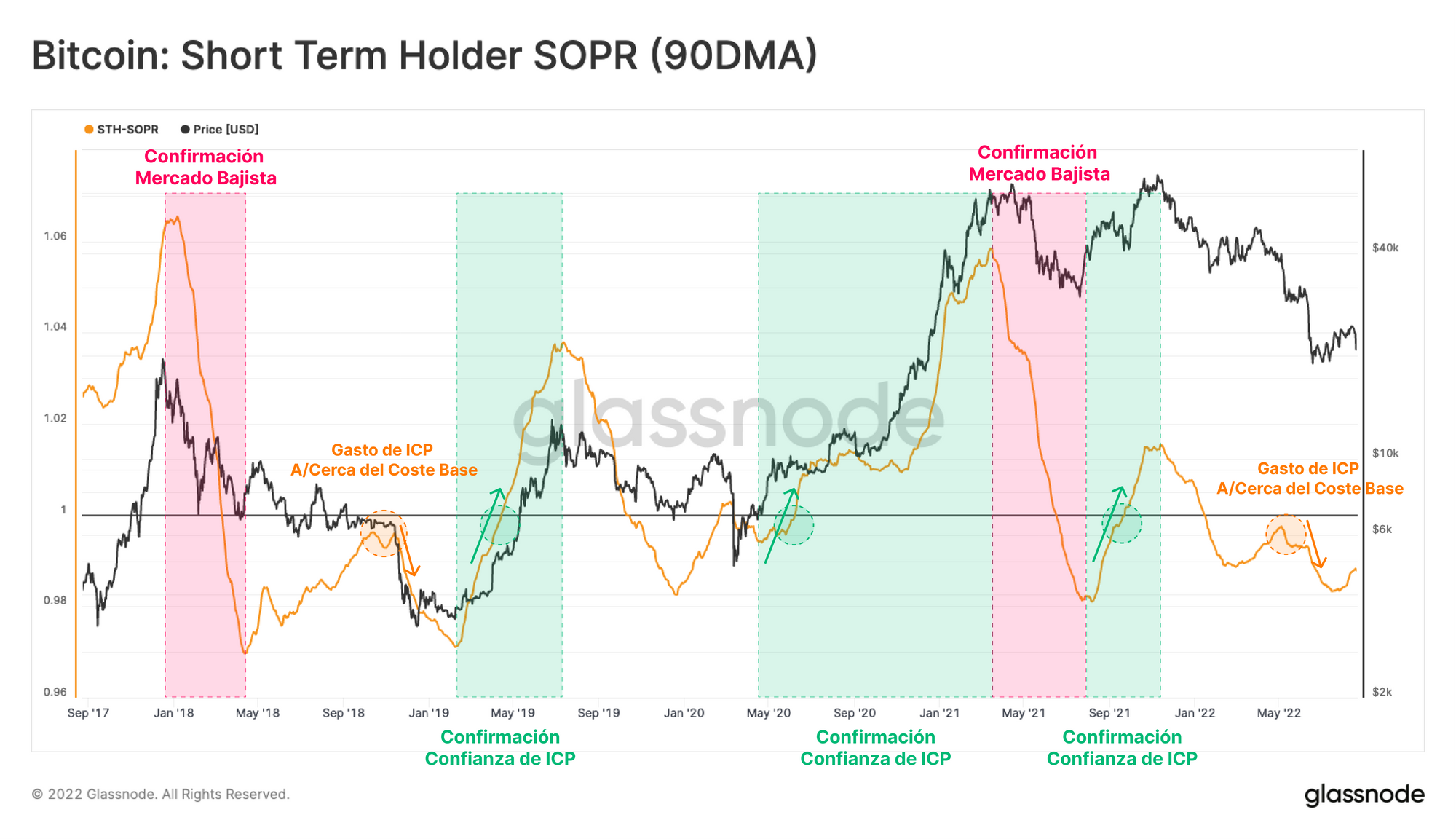

Fijándonos en el Ratio de Ganancias por Gasto de los Inversores a Corto Plazo (MMD 90), vemos el ratio relativizado por trimestre del precio al que venden los inversores en comparación con sus precios de compra. Atravesar el valor del 1,0 en esta métrica se convierte en un importante umbral que cruzar, porque esa rotura indica el regreso del gasto rentable al conjunto del mercado.

Tras la capitulación que se produjo después de alcanzar el máximo histórico de noviembre, los inversores a corto plazo (que compraron en máximos) realizaron unas enormes pérdidas, provocando una caída vertical por debajo de 1 en el Ratio de Ganancias por Gasto de los Inversores a Corto Plazo (MMD 90) 🟥.

Esta fase viene normalmente acompañada de un periodo de muy baja convicción, donde el valor de 1 que establece el equilibrio económico actúa como resistencia.

Es algo que pasa porque los inversores están más que dispuestos a vender a, o cerca de, su coste base con el simple objetivo de recuperar su dinero 🟡.

Finalmente, después de que se efectúe la suficiente acumulación en mínimos, una rotura por encima del 1,0 que se pueda mantener en el tiempo con frecuencia confirma que está entrando una seria cantidad de capital al mercado y que además absorbe las ganancias que van materializando los inversores a corto plazo 🟩.

🔔 Idea de Alerta: Ratio de Ganancias por Gasto de los ICP (MMD 90) rompiendo por encima del 1,0 sería señal de un repunte en la actividad del blockchain, sugiriendo que existe una fuerza relevante en el mercado y que la demanda se recupera.

Resumen y Conclusiones

En este informe, hemos cubierto en detalle los factores principales que andan detrás de la debilidad en el repunte y el consecuente rechazo del precio en los 24.400$ de vuelta bajo el Precio Realizado. Inversores de con una variedad de tamaños de cartera decidieron al unísono distribuir durante el reciente ascenso sobre el nivel del coste base agregado del mercado.

La reciente tendencia alcista en el precio también ha fracasado a la hora de atraer una oleada significativa de nuevos usuarios activos, lo que es aún más palpable entre los inversores minoristas y especuladores. La inercia dentro de los flujos de los exchanges tampoco sugiere que se esté generando una nueva marea de inversores en el mercado, dejando ver que en realidad el flujo de capital entrante es bastante mediocre.

La actual estructura de mercado se compara ciertamente con el mercado bajista de finales del 2018, aunque aún no cuenta con ese macro cambio de tendencia en la rentabilidad y la demanda que se requiere para soportar el peso de una nueva tendencia alcista. De modo que, con casi toda probabilidad nos encontramos aún en la fase de consolidación de este mínimo de ciclo, momento en que los inversores de Bitcoin tratan de afianzar unos cimientos lo más firmes posible, algo enteramente sujeto por supuesto a la incertidumbre y vientos desfavorables que puedan seguir llegando desde el cada vez más decadente entorno macroeconómico.

Actualización de Productos

Todas las actualizaciones de productos, mejoras y actualizaciones manuales que se le hacen a las métricas y datos quedan reflejados para su futura referencia.

- Actualizadas manualmente los rótulos de BinancePool, Poolin, BTC.com y AntPool.

- Lanzamiento de Nueva Métrica: Cambio de la Oferta Año-a-Año Estadounidense, Cambio de la Oferta Año-a-Año Europea, Cambio de la Oferta Año-a-Año Asiática.

- Síguenos en Twitter

- Únete a nuestro canal de Telegram

- Visita el Glassnode Forum para debatir y discutir ampliamente.

- Para ver las métricas del blockchain y las gráficas de actividad, visita Glassnode Studio

Exención de responsabilidad: Este informe no aporta ninguna clase de consejo de inversión. Toda información es compartida con intención exclusivamente informativa. No debe tomarse ninguna decisión de inversión basada en la información aquí presentada y usted es el único responsable de sus propias decisiones de inversión.