Un soplo de aire fresco

El precio de Bitcoin han experimentado una rotura hacia nuevos máximos anuales, cotizando por encima del punto medio del ciclo de 30.000$, y alcanzando los 35.000$. El mercado encontró la fortaleza suficiente para imponerse sobre varios niveles psicológicos importantes.

Contenidos

- Los inversores más alcistas de Bitcoin han logrado impulsar al precio de BTC de nuevo a los 35.000$, perforando así varios niveles técnicos y fundamentales que estaban agrupados en torno a los 28.000$, una señal de notable fortaleza.

- Los mercados de derivados contribuyeron al movimiento con un par de estrangulamientos de cortos, cerrando 60.000 BTC en posiciones de futuros y provocando un incremento de 4.300M $ en los contratos en abierto de las opciones call.

- Los inversores a largo plazo no se han despeinado por la acción del precio de esta semana, dado que la oferta en manos de los Inversores a Largo Plazo alcanzando nuevos máximos históricos, y el volumen de oferta renacida sigue siendo insignificante.

Los inversores de Bitcoin han visto cómo sus arcas se revalorizaban significativamente esta semana, con un BTC que ha escalado desde un mínimo de 27.100$ hasta un máximo de 35.100$. Este movimiento comenzó con una rotura convincente de varios niveles técnicos y fundamentales importantes, lo cual es una clara señal de gran fortaleza.

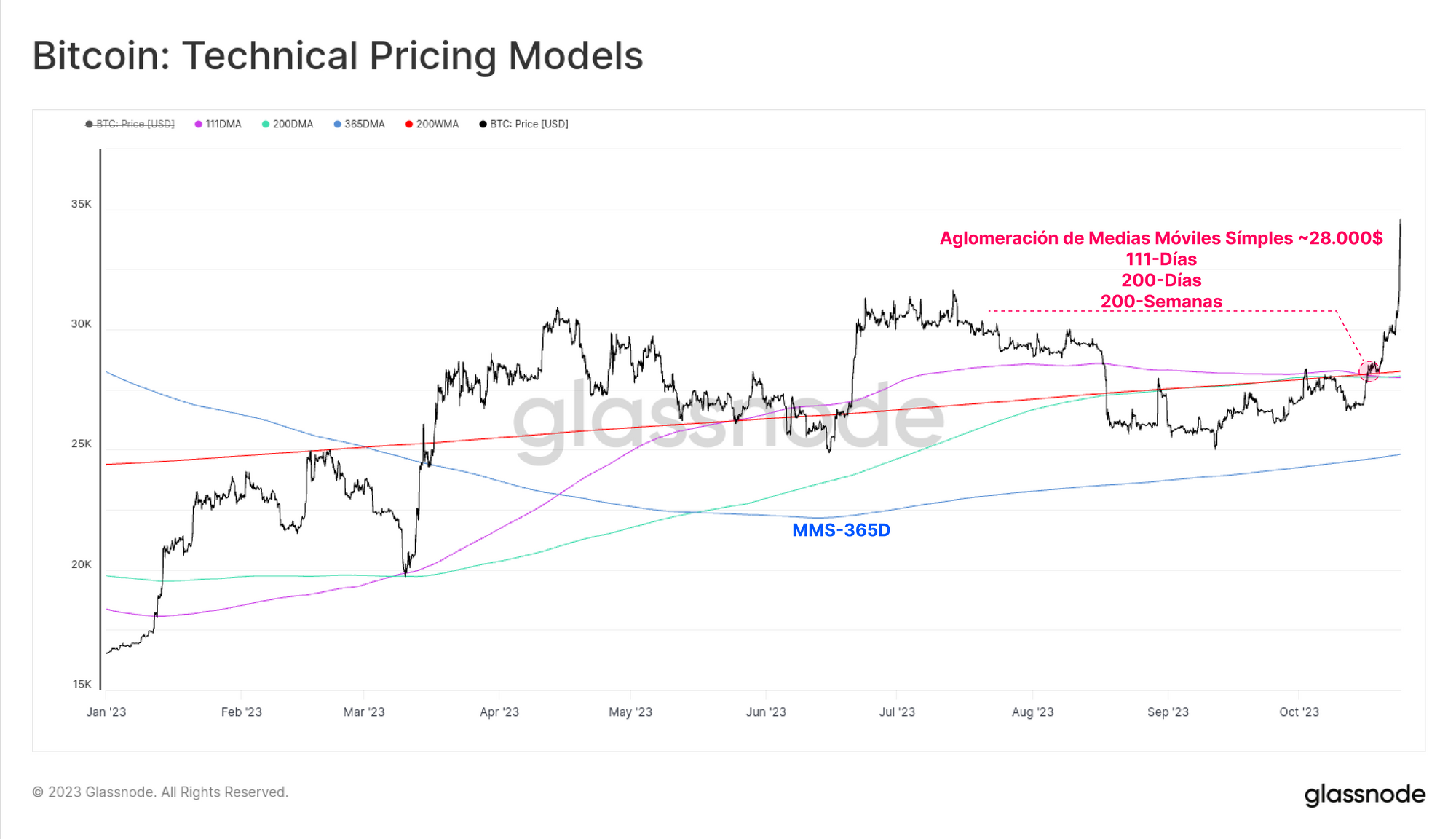

Un elenco de medias móviles simples a largo plazo se ubican en estos momentos en torno a los 28.000$, y han supuesto una fuerte resistencia para el precio durante los meses de septiembre y octubre. Tras de un mes con el que el mercado escalando a cotas más altas, esta semana el bando comprador ha terminado por encontrar la energía suficiente para romper contundentemente las medias de 111 días, 200 días y 200 semanas.

¿Son los Derivados los Responsables?

Cuando ocurren movimientos significativos en el mercado, los analistas solemos consultar qué se cuece en el mercado de derivados para determinar si el movimiento ha venido impulsado por una purga de apalancamiento. Primero nos fijamos en los contratos en abierto de los mercados de futuros perpetuos, que normalmente analizamos en términos de BTC para atenuar el impacto que tiene sobre su valor el recorrido del precio en cuestión.

Los contratos en abierto sí disminuyeron alrededor del orden de 25.000 BTC el 17 de octubre, lo que representa una reducción de aproximadamente el 8,3%. Después se produjo una segunda purga de apalancamiento aún mayor de 35.000 BTC el 23 de octubre, mientras el mercado repuntaba a unos nuevos máximos anuales de 35.000$. Este estrangulamiento de posiciones apalancadas es ahora de magnitud similar al estrangulamiento de posiciones en corto que se produjo en enero y al de posiciones en largo que vivimos el pasado mes de agosto.

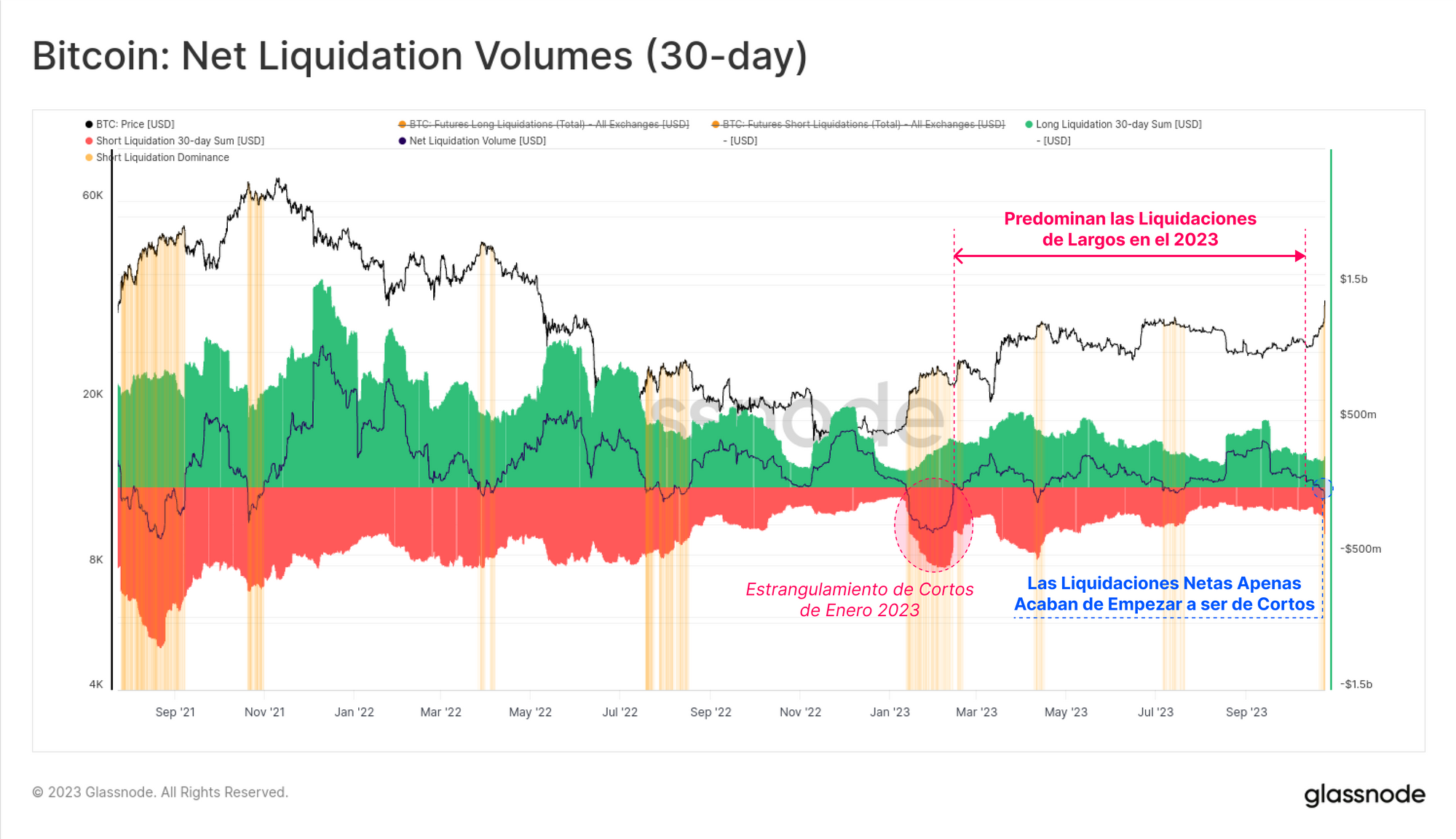

Se liquidaron aproximadamente 56M $ en posiciones en corto cuando se detonó la subida el 17, seguido de 125M $ adicionales liquidados el 23 de octubre. Este es un volumen de liquidaciones en corto significativo en lo que respecta al 2023. De nuevo, es comparable a los 155M $ en liquidaciones en corto de enero y los 220M $ en posiciones en largo cerradas en agosto.

Podemos analizar los volúmenes de liquidación de los futuros de otra manera mediante la suma a 30 días de los largos y cortos liquidados, para calcular el saldo neto. Podemos ver que la mayor parte del 2023 (y de hecho, durante casi toda la historia) predominan enormemente mayores volúmenes de liquidación en largo en comparación con los cortos que se liquidan.

Netamente hablando, el mercado ha registrado un volumen mucho mayor de cortos forzados a cerrarse durante los últimos 30 días. La siguiente gráfica resalta esos puntos con una mayor 'dominancia de cortos’ liquidados, que históricamente han coincidido con los extremos locales de una tendencia de mercado.

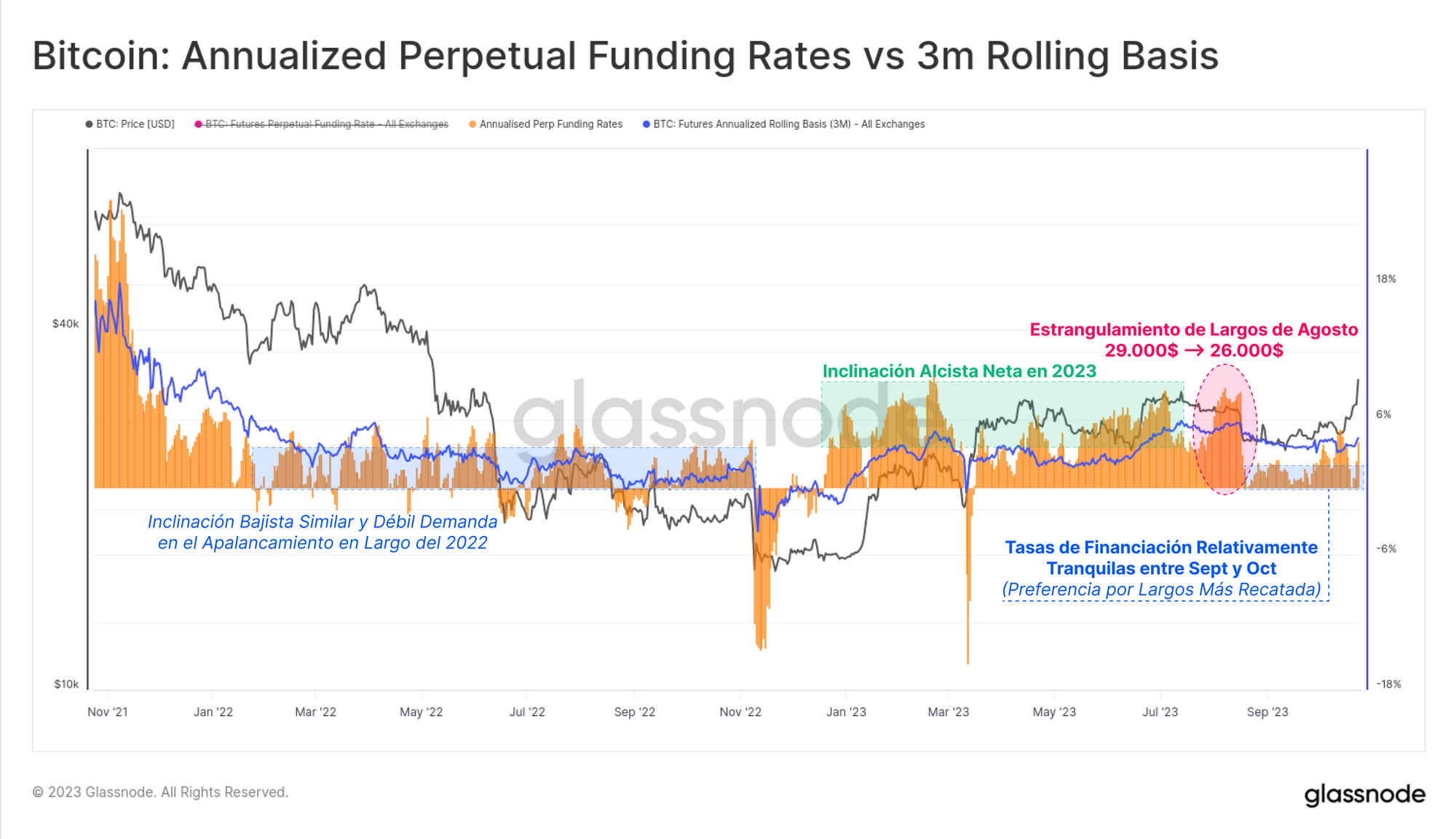

Cabe destacar que las tasas de financiación y los mercados de futuros han permanecido relativamente tranquilos, sobretodo teniendo en cuenta la magnitud de las subidas. El 2023 por lo general nos ha dejado unas tasas anualizadas de más del 6%, por encima de las tasas que nos han estado ofreciendo los bonos del Tesoro de EE.UU.

La ventas que se produjeron en agosto enfriaron los ánimos considerablemente y perdimos mucha de esa inclinación alcista, con unas tasas de financiación que cayeron del 7,5%+ al +2,5% en el mercado de futuros perpetuos. Si bien es cierto que las tasas de financiación han repuntado nuevamente durante los estrangulamientos de cortos de esta semana, se han mantenido relativamente bajas, sugiriendo que la subida podría en realidad estar impulsada únicamente de forma parcial por una nueva oleada de especulación apalancada.

Sin embargo, los mercados de opciones siguen siendo uno de los destinos favoritos para el capital especulativo. Los contratos en abierto de las opciones call ha aumentado en nada menos que 4.300M $, creciendo de esta forma un 80% para alcanzar los más de 9.700M $ en total. Esto sugiere que los traders e inversores continúan utilizando los mercados de opciones como un instrumento preferido para exponerse en largo. Este es un cambio relativamente nuevo en lo que respecta a la estructura del mercado de Bitcoin, donde los mercados de opciones funcionan ahora a una escala comparable al de los futuros (ver la Semana 32).

Atravesamos Importantes Niveles de Coste Base

La subida de esta semana no sólo ha superado varios niveles de precio a largo plazo dentro del ámbito del análisis técnico, sino que también ha encontrado un sólido soporte por encima de dos importantes modelos de coste base del blockchain. Los analistas pueden considerar que estos modelos de 'coste base' funcionan de una manera similar a los niveles técnicos, en el sentido de que ubican zonas de importancia psicológica y, por lo tanto, un área donde el comportamiento inversor puede cambiar.

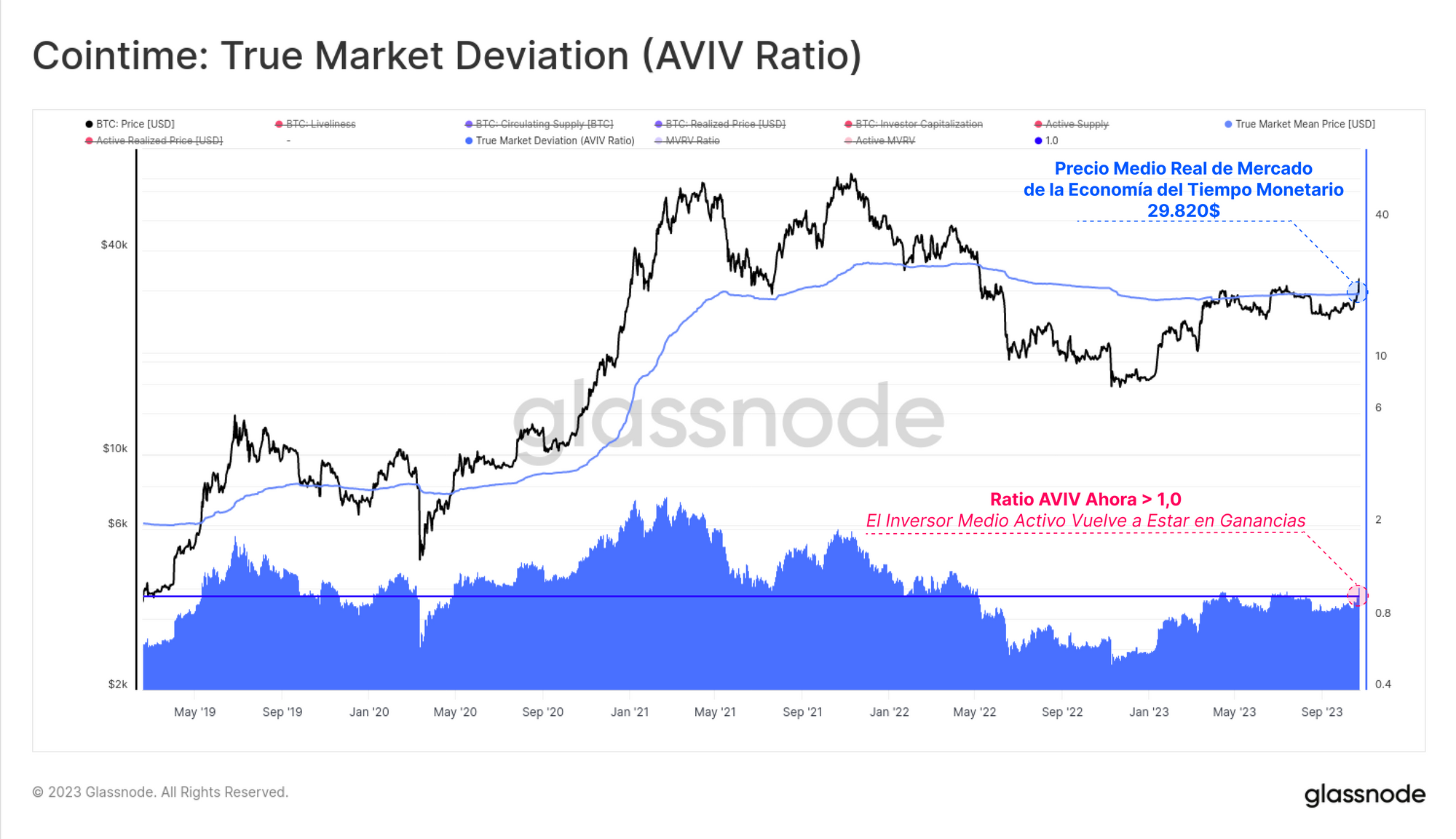

En nuestra reciente investigación sobre la Economía del Tiempo Monetario desarrollada junto a ARK-Invest, establecimos que el Precio Medio Real de Mercado es un candidato ideal para representar el coste base del inversor medio. Este modelo actualmente ronda los 29.780$, e históricamente el precio de mercado se ha mantenido por encima de este modelo durante la mitad de la historia de Bitcoin, y la otra mitad de los días por debajo de este nivel fundamental.

Ahora que el mercado ha superado el punto medio del ciclo 2020-22 (ver la Semana 28), y al mismo tiempo cotiza por encima del Precio Medio Real de Mercado, esto sitúa al inversor medio activo de BTC de nuevo con ganancias no realizadas.

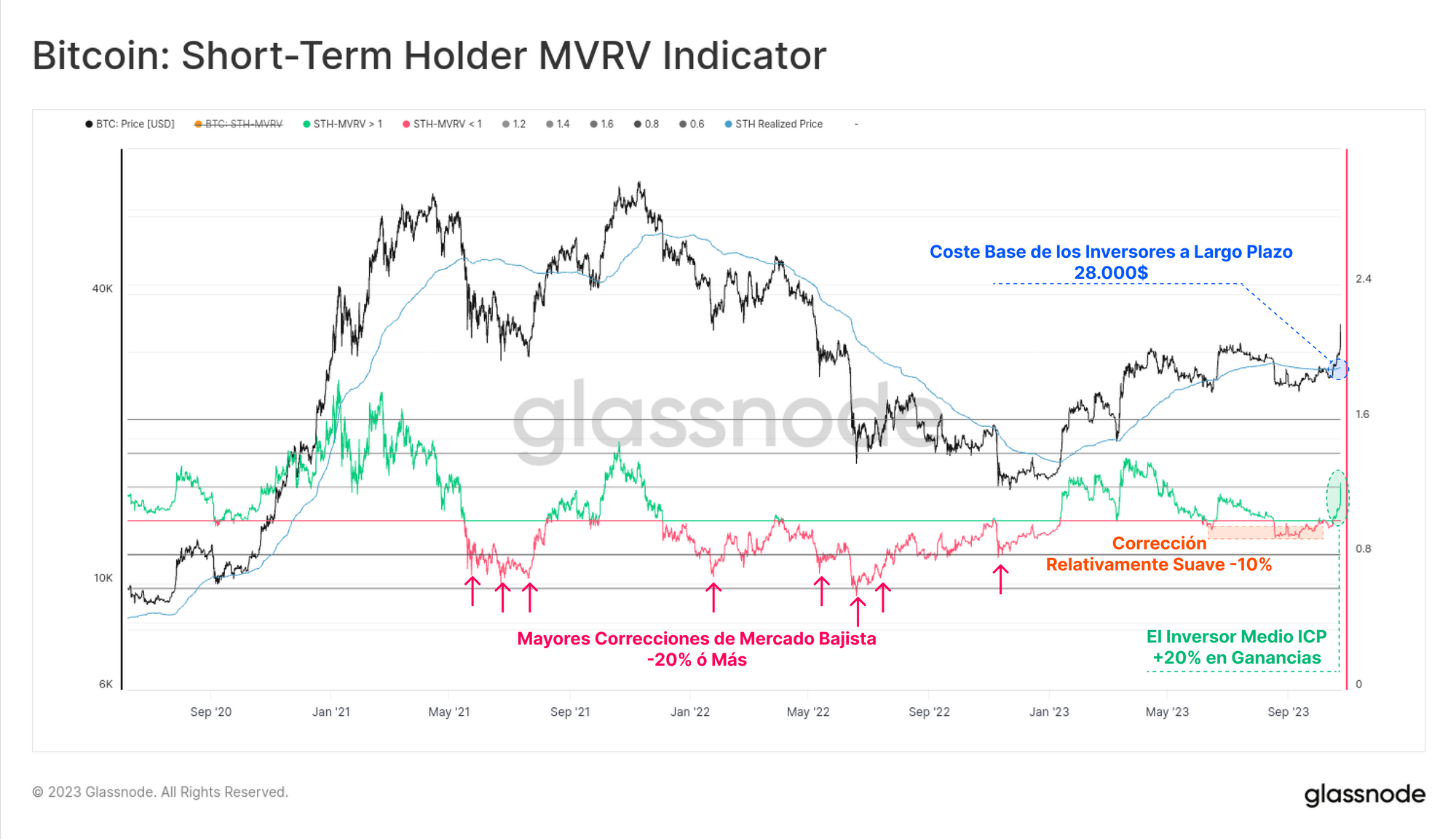

El coste base de los Inversores a Corto Plazo (ICP) ahora también puede ver por el retrovisor a los 28.000$, situando al inversor medio más recientemente activo con unas ganancias medias del +20%. La siguiente gráfica muestra el Ratio VMVR-ICP (MVRV-STH en inglés) donde el color rojo denota períodos en los que el mercado estuvo por debajo del coste base de estos ICP, y el verde por encima de él.

Podemos ver casos en 2021-22 donde el VMVR-ICP alcanzó correcciones relativamente profundas del -20% o más. Aunque las ventas de agosto alcanzaron un mínimo del -10%, hay que destacar lo superficial que ha sido esta caída del VMVR comparativamente hablando, lo que evidencia que la última corrección se posó sobre un enorme soporte, lo que sin duda ha servido de precursor para la subida que estamos disfrutando esta semana.

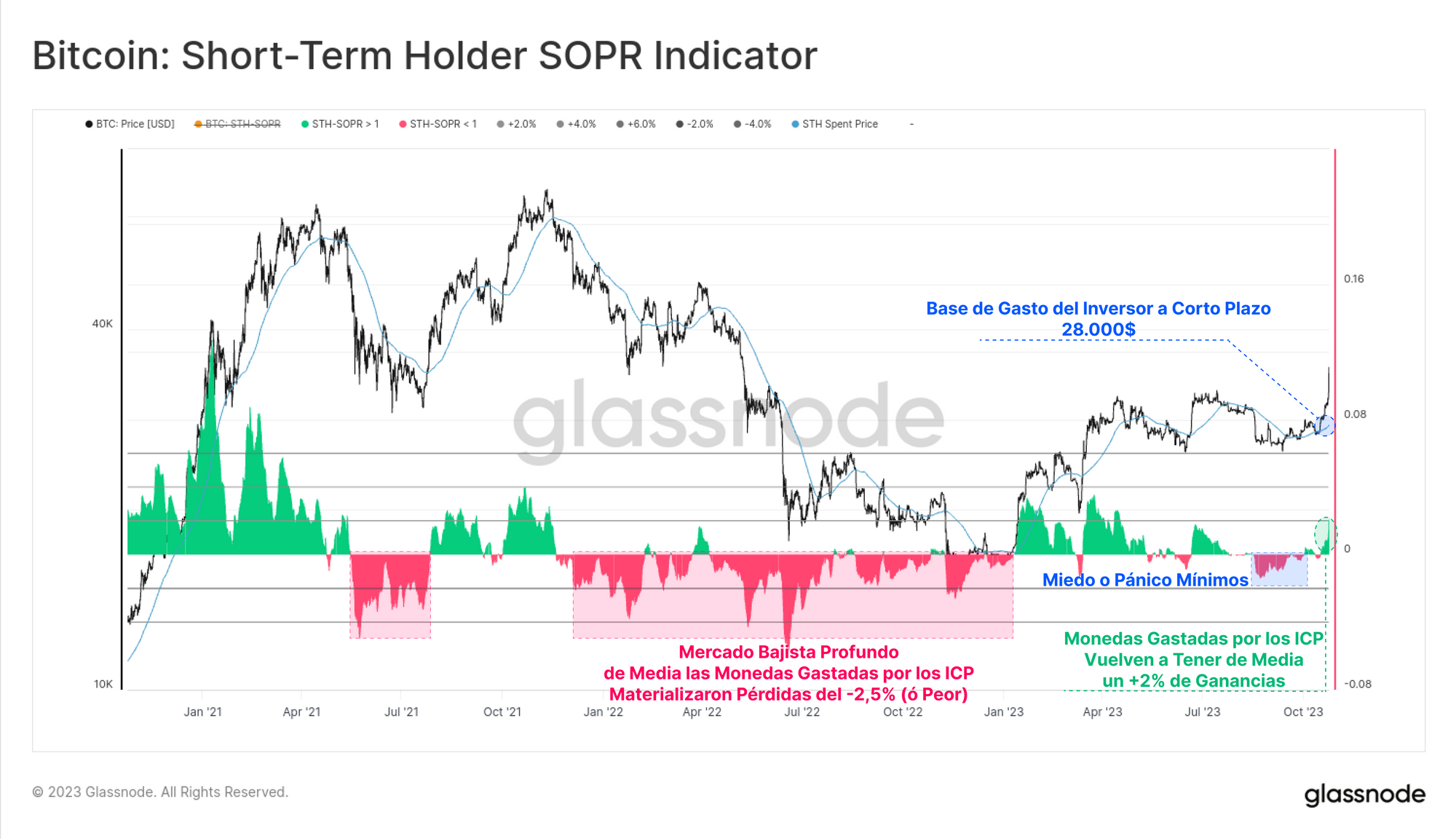

El VMVR nos muestra la rentabilidad de las monedas en manos de los Inversores a Largo Plazo (oferta no gastada), pero además tiene un indicador hermano llamado RGPG (SOPR en inglés) que revela la rentabilidad de las monedas que han sido gastadas por los ICP (oferta gastada).

Igualmente, podemos calcular el ‘Coste Base del Gasto’, para determinar el precio de adquisición medio de las monedas se han puesto en movimiento por parte del grupo de los ICP. En otras palabras, estamos evaluando el precio del que ‘provienen’ las monedas gastadas.

Encontramos un patrón muy similar al del VMVR, con una caída relativamente superficial en el RGPG en comparación con los valores a los que el 2021-22 nos tenía acostumbrados, y esta semana ya volvemos a estar en positivo. Esto sugiere que los inversores no están expresando hoy por hoy el mismo grado de miedo y pánico que mostraban durante el mercado bajista del 2022, otra señal de la gran resiliencia que demuestran tener los inversores actuales.

Si combinamos estos dos modelos de coste base, podemos darle forma a un oscilador que represente las tendencias de confianza que exhiben los Inversores a Corto Plazo (desarrollado en más detalle en la Semana 38).

Podemos ver que tras alcanzar el valor más negativo desde el pasado mes de enero (cuando el precio rondaba aproximadamente los 16.000$), la confianza inversora ha vuelto a niveles neutrales, lo que significa que los ICP que están gastando tienen un coste base similar al de aquellos que invierten a largo plazo. También estamos al borde de un cruce positivo de estos modelos de coste base.

¿Cómo Reaccionaron los Inversores a Largo Plazo?

La última pregunta que abordaremos es cómo han reaccionado los inversores a largo plazo a este gran repunte, y cómo ha cambiado su balance agregado.

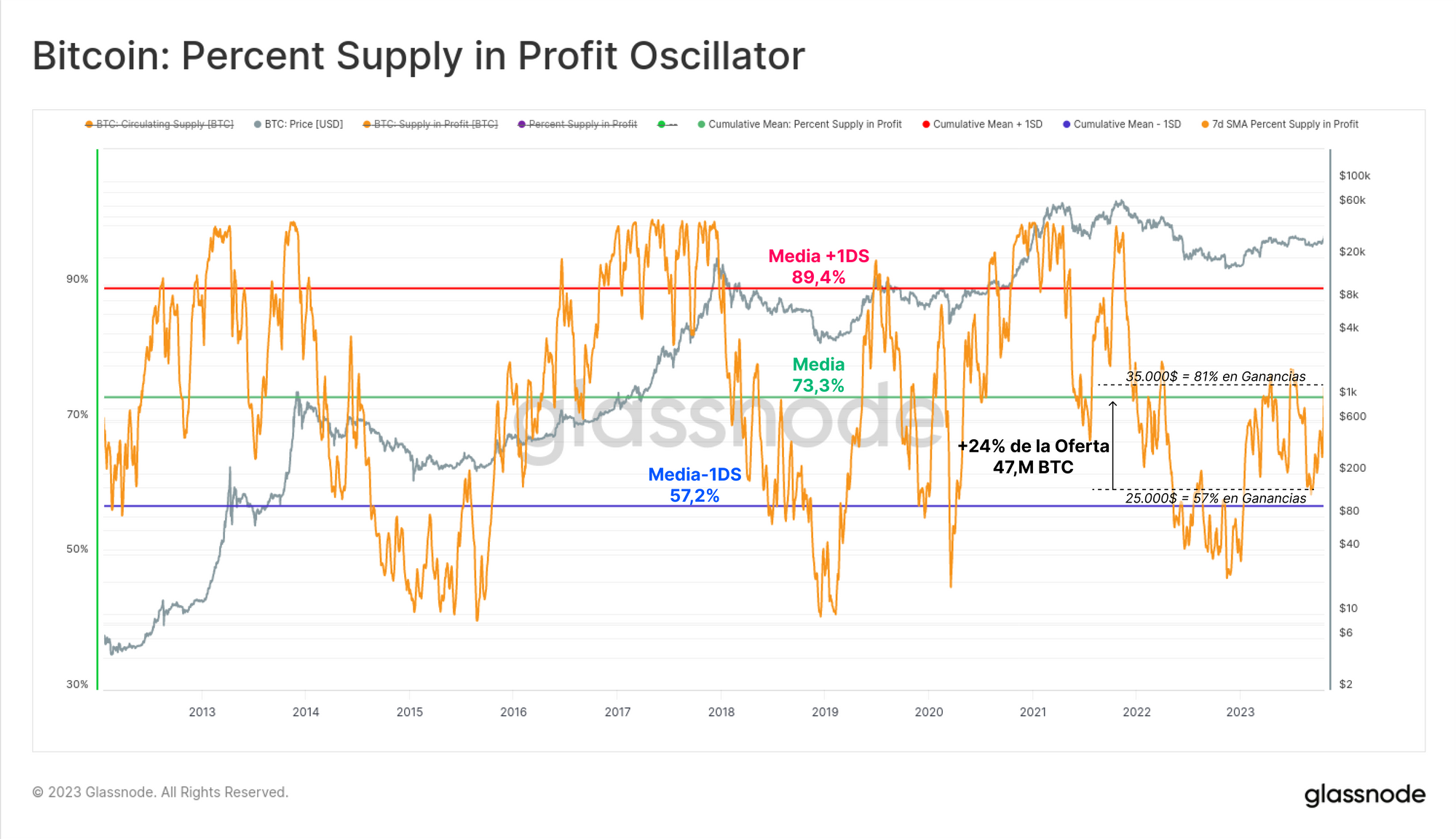

Con el mercado acercándose a los máximos de lo que llevamos de año, una proporción significativa de la oferta ha pasado ahora de estar "en pérdidas" a estar "en ganancias". El porcentaje de oferta en ganancias creció en unos impresionantes 4,7M BTC, equivalente al 24% de la oferta total en circulación. Este hecho revela información relevante sobre el volumen de monedas que han cambiado de manos últimamente, y ahora tienen un coste base entre los 27.000$ y los 35.000$.

Ahora que el 81% de la oferta está en ganancias, el mercado vuelve a avanzar por el buen camino, con esta métrica ahora por encima de la media a largo plazo (representada en verde).

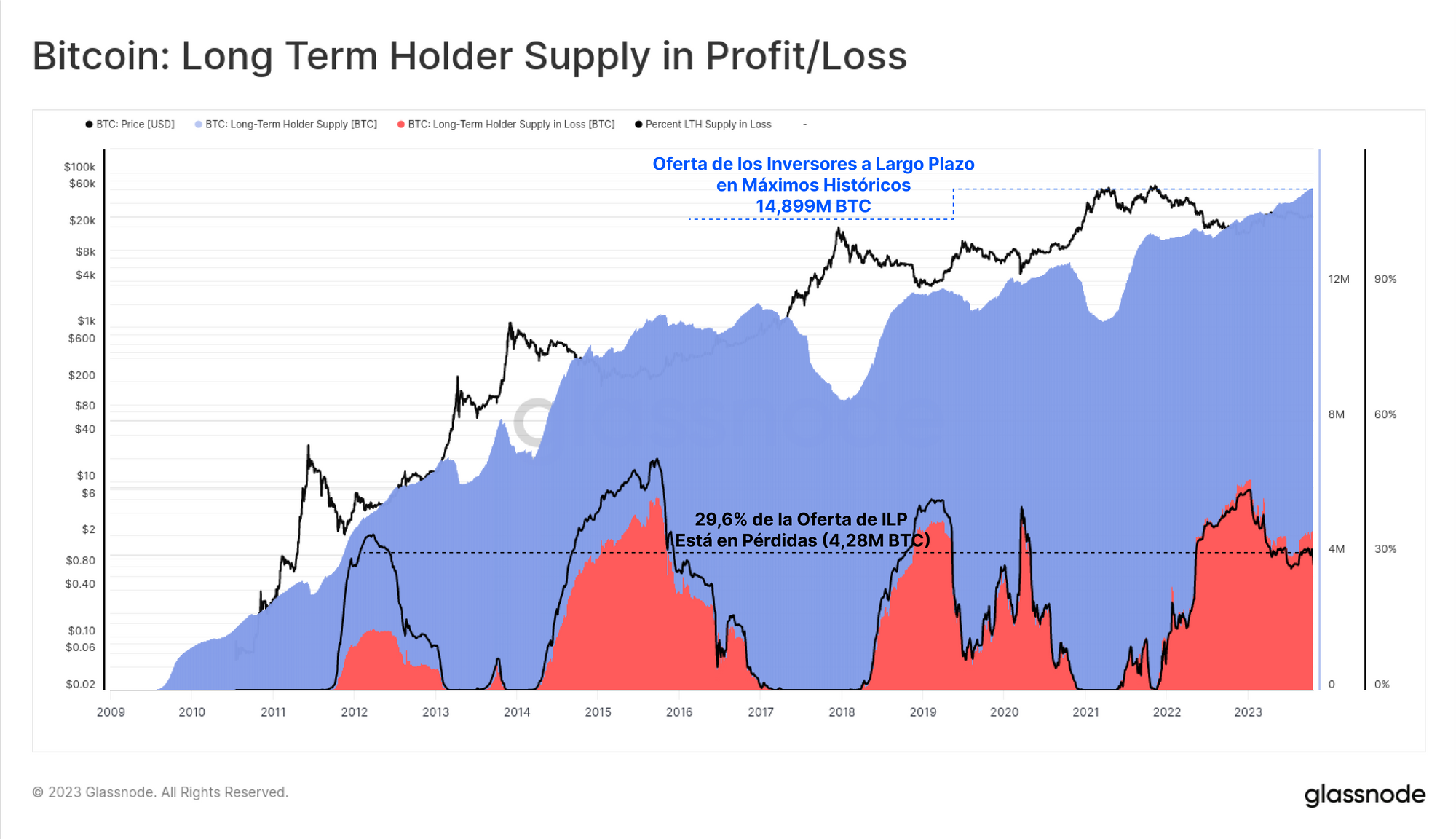

El conglomerado de los Inversores a Largo Plazo parece mantenerse sorprendentemente impasible ante la escalada de esta semana, registrando de hecho un nuevo máximo histórico en su oferta agregada en posesión de nada menos que de 14,899M BTC. El continuo ascenso de esta métrica indica que cada día que pasa un mayor volumen de oferta madura y atraviesa el umbral de los 155 días.

Aproximadamente el 29,6% de la oferta de los ILP permanece en pérdidas, lo cual es históricamente alto para esta métrica en particular, sobretodo dada la potente tendencia alcista de dibuja el mercado desde los mínimos del 2022. Pasó algo muy parecido a finales del 2015 y principios del 2019, y el fondo de marzo del 2020.

Esto sugiere que el grupo de los ILP podría haberse convertido hoy en día en un conjunto inversor mucho más curtido y de manos mucho más firmes en comparación con los ciclos anteriores.

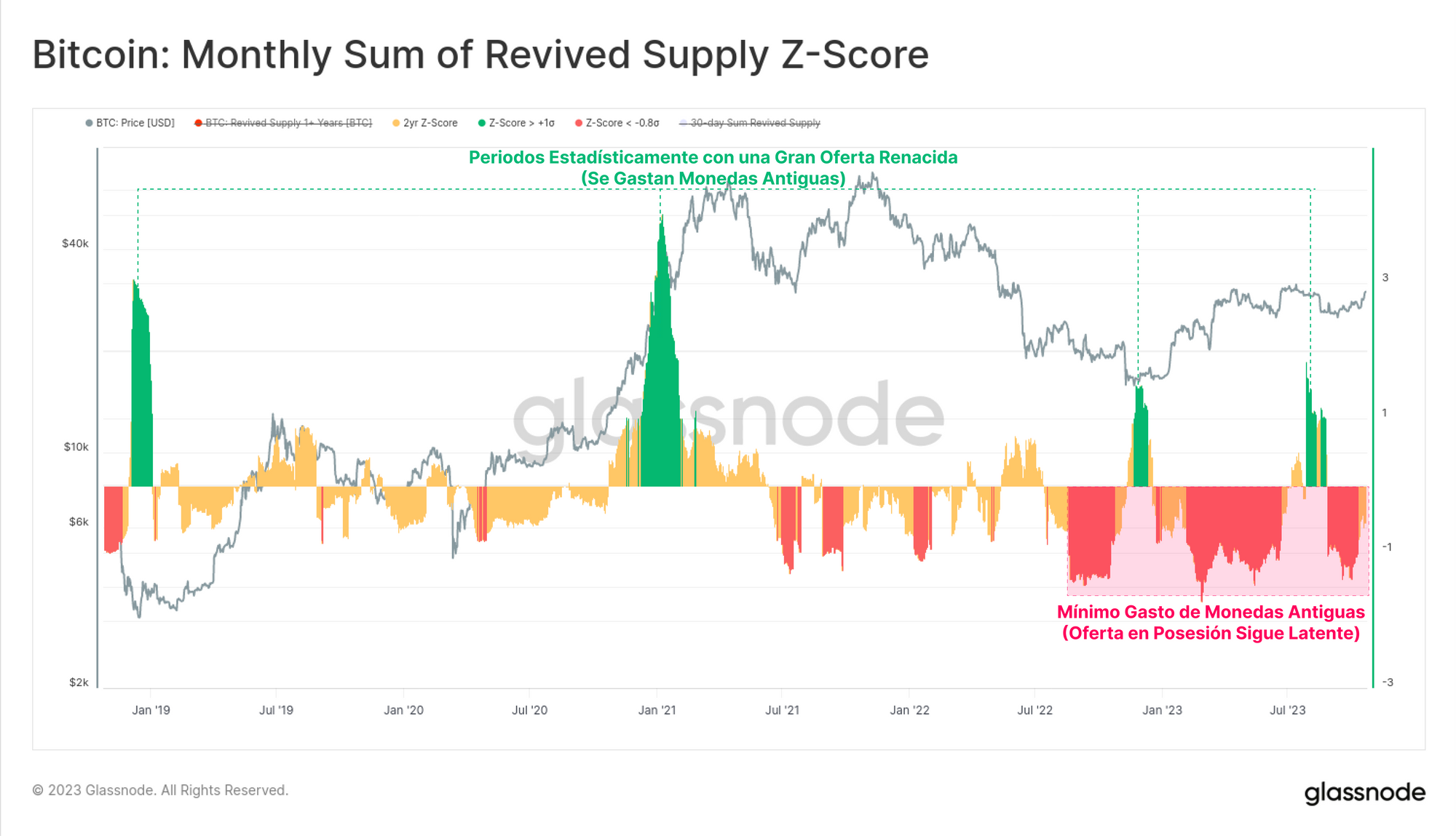

Por último, examinaremos la transformación que ha sufrido la Puntuación-Z (período de 2 años) de la métrica de la Oferta Renacida. Estamos buscando períodos en los que las monedas que llevan inactivas durante más de 1 año se gasten a un ritmo estadísticamente significativo en comparación con los 2 años anteriores (medio ciclo del halving).

Los períodos con un gasto elevado (verde) a menudo se correlacionan con las mayores recogidas de beneficios (tendencias alcistas) o ventas en pánico (tendencias bajistas). Sin embargo, hoy esta métrica sugiere que aún estamos dentro de un régimen de cierta inactividad monetaria, con una lectura negativa en la puntuación-z, muestra de que tenemos volúmenes mínimos de oferta revivida en respuesta a los eventos que se han producido esta semana.

Resumen y Conclusiones

El precio de Bitcoin han alcanzado nuevos máximos anuales, rompiendo nuevamente por encima del nivel de mitad de ciclo de 30.000$, y acelerando hacia los 35.000$. El mercado encontró la fuerza suficiente para romper varios niveles de precios importantes, incluida la media de 200 días, la media de 200 semanas (ambos técnicos), el Precio Medio Real de Mercado y el Coste Base de los Inversores a Corto Plazo (ambos fundamentales).

Una proporción significativa de la oferta y los inversores ahora se encuentran por encima de su punto de equilibrio, ubicado alrededor de los 28.000$. Esto asienta las bases para la reanudación de la tendencia alcista del 2023. Como mínimo, el mercado ha cruzado varios niveles clave donde es probable que la psicología inversora agregada esté muy arraigada, lo que hace muy importante tener que observar de cerca lo que pase en las próximas semanas.

Exención de responsabilidad: Este informe no aporta ninguna clase de consejo de inversión. Toda información es compartida con intención exclusivamente informativa. No debe tomarse ninguna decisión de inversión basada en la información aquí presentada y usted es el único responsable de sus propias decisiones de inversión.

Canales Traducidos

Estamos orgullosos de inaugurar nuevos canales sociales para:

- Español (Analista: @ElCableR, Telegram, Twitter)

- Turco (Analista: @wkriptoofficial, Telegram, Twitter)

- Persa (Analista: @CryptoVizArt, Telegram, Twitter)

- Síguenos en Twitter

- Únete a nuestro canal de Telegram

- Visita el Glassnode Forum para debatir y discutir ampliamente.

- Para ver las métricas del blockchain y las gráficas de actividad, visita Glassnode Studio