Se Disipa la Oferta a Corto Plazo

Las tendencias de acumulación de Bitcoin se han suavizado a corto plazo, aunque la tendencia de la demanda a largo plazo se mantiene extremadamente positiva.

Bitcoin sigue consolidando esta semana, con precios estrechándose cada vez más entre un mínimo de 37.247$, y un máximo de 42.455$. Tal y como mencionamos en la edición anterior, existe en el mercado un delicado equilibrio, y todo mientras aumenta la macro inestabilidad geopolítica a nivel global.

Se cumplen ya dos años desde el gran evento de capitulación de marzo del 2020, que colapsó el precio en un 52%, desde los 8.000$ a los 3.800$ en apenas dos días, marcando también el final del ciclo bajista del 2019-2020. Las capitulaciones de este tipo frecuentemente provocan una limpieza total de los vendedores que queden, cambiando las tornas a favor de los jugadores alcistas.

En esta edición, vamos a evaluar el equilibrio entre compradores y vendedores en un intento de estimar lo cerca que nos encontramos del final del actual ciclo bajista.

Sumario Ejecutivo

- Los macro riesgos y la incertidumbre son ahora mismo factores adversos, los cuales se manifiestan atenuando las tendencias de acumulación.

- El gasto de monedas antiguas que se produjo la semana pasada, tiene un mayor carácter bajista que el de semanas anteriores, aunque aún no se encuentra a niveles que demuestren miedo y pérdida de convicción generalizados.

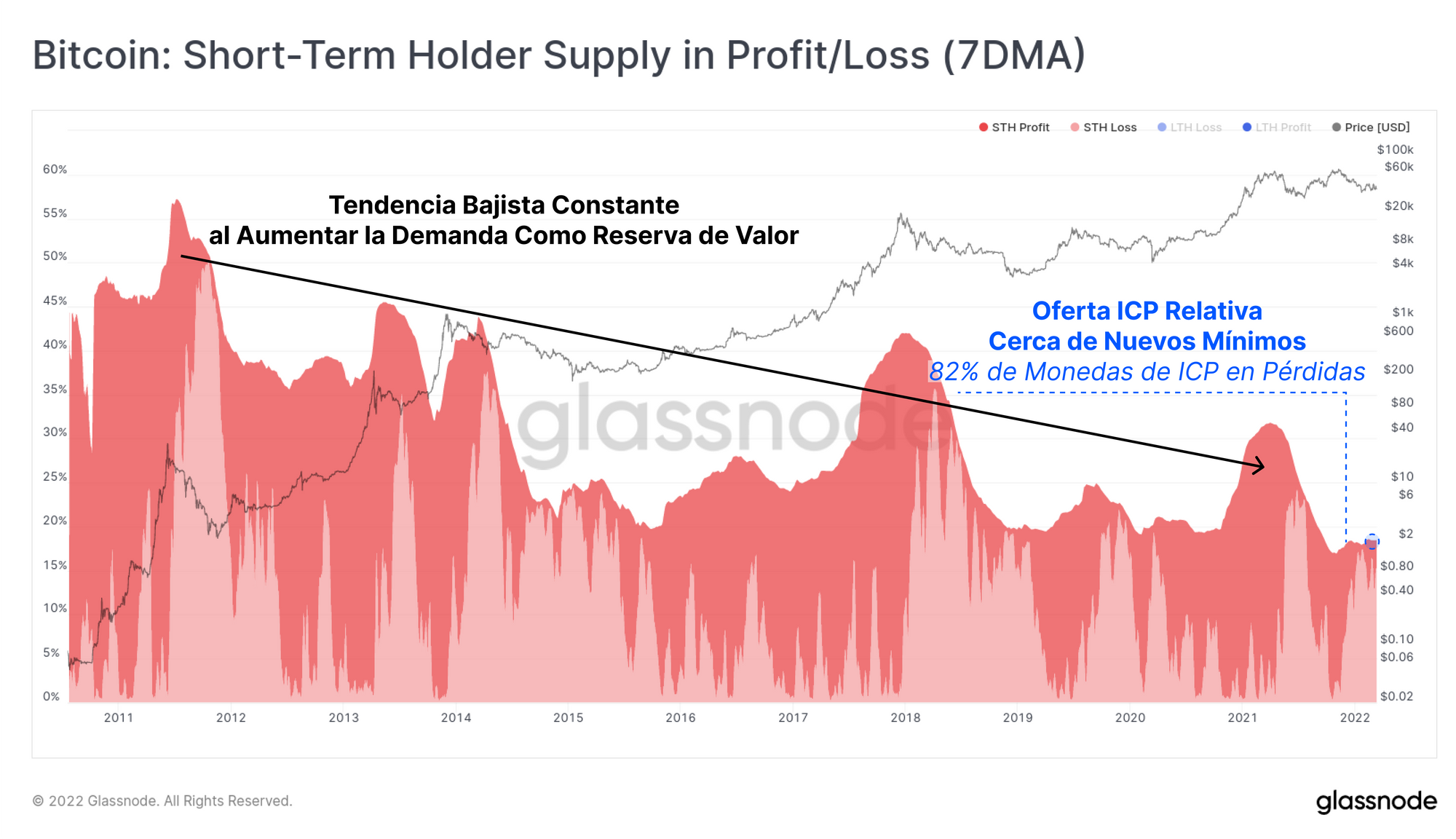

- El 82% de la oferta en manos de los Inversores a Corto Plazo (2,51M BTC) actualmente acumulan pérdidas no realizadas, y mientras, la oferta total de los Inversores a Largo Plazo está cerca de alcanzar máximos históricos.

- A pesar de una debilitada demanda a corto plazo, el HODLing sigue siendo la estrategia favorita, y la proporción de monedas jóvenes en estos momentos establece nuevos mínimos históricos. Es algo que históricamente se asocia con los estadios finales de los mercados bajistas.

- Presentamos un nuevo concepto llamado tasa de inflación del mercado, que en base a un cálculo anualizado, muestra cómo los Inversores a Largo Plazo engrosan sus arcas con volúmenes 7,6 veces superiores a la emisión minera. Esto es muy positivo a largo plazo.

Traducciones

Esta Semana en el Blockchain se traduce ahora al Inglés, Italiano, Chino, Japonés, Turco, Francés y Portugués.

Panel On-chain Semanal

El Informe Semanal cuenta ahora con un panel en vivo con todos los gráficos aquí presentados. Dispondremos en breve de nuestro propio Vídeo Análisis Semanal del Blockchain dedicado para la comunidad hispanohablante, que explora en profundidad todas las métricas cubiertas en el análisis de la semana. Visita y suscríbete a nuestro canal de YouTube.

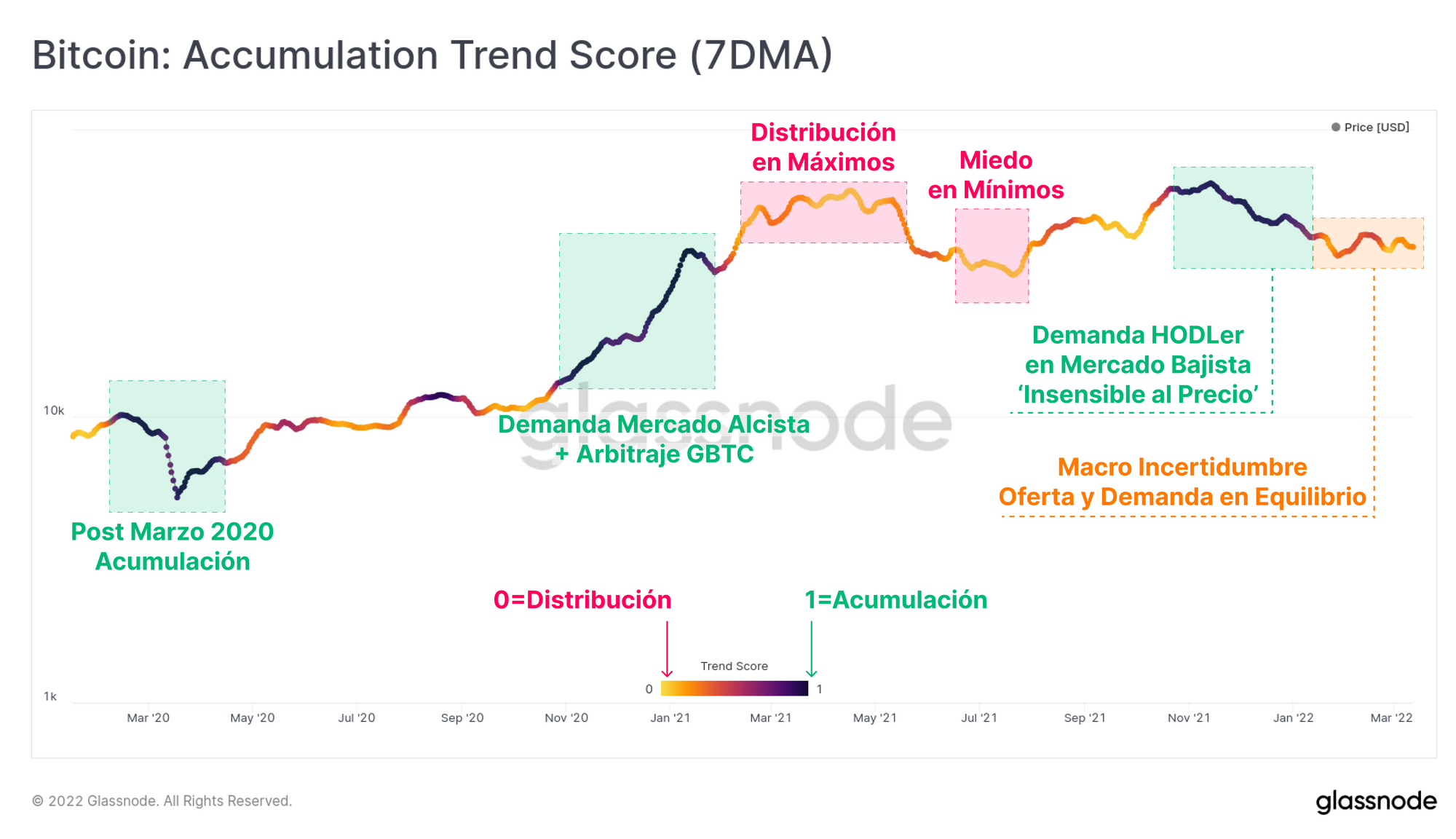

La Incertidumbre Aminora la Acumulación a Corto Plazo

Para preparar el terreno, empezamos con una métrica recién publicada esta semana, la Puntuación de la Tendencia de Acumulación de Bitcoin. Esta herramienta está diseñada para monitorizar a gran escala el agregado de acumulación, o distribución de las carteras inversoras. Rastrea cuándo grandes entidades (también conocidas como ballenas) y/o grandes porciones del mercado (camarones en grandes cantidades) aumentan sus posiciones, todo al mismo tiempo que se filtran a los mineros y los exchanges.

La métrica oscila entre valores del 0 al 1 con la siguiente interpretación:

- Valores cercanos a 0 (amarillo/naranja) indican que el mercado está distribuyendo, o que la acumulación significativa es muy escasa.

- Valores cercanos a 1 (púrpura) indican que el mercado atraviesa un periodo de acumulación neta y los balances de las carteras de los inversores aumentan significativamente.

Se puede apreciar que el periodo que abarcó de octubre del 2021 a enero del 2022 ha sido uno de fuerte acumulación (>0,9 púrpura oscuro), por parte seguramente de unos inversores insensibles al precio. Sin embargo, durante la mayor parte del 2022, la métrica ha fluctuado entre un valor de 0,2 y 0,5. Esto subraya la importancia que tiene la macro incertidumbre global para el sentimiento inversor, dando como resultado una acumulación mucho más débil.

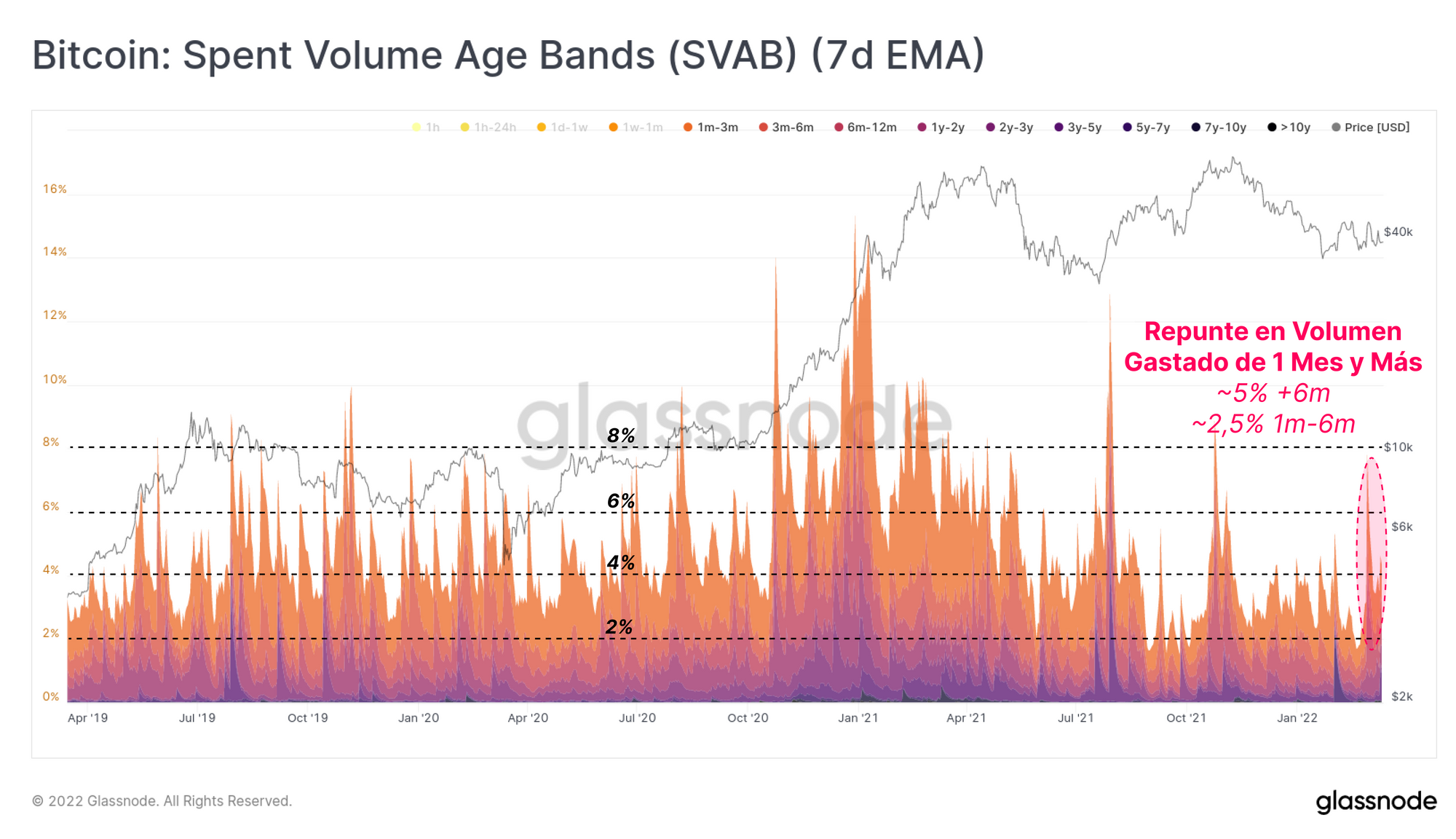

Esta semana también hemos podido observar un aumento notable de monedas antiguas que han sido gastadas. Las monedas antiguas están en manos de inversores que tienen mucha experiencia con la volatilidad que caracteriza a los mercados de Bitcoin, y muy frecuentemente se les considera sinónimo de ‘dinero inteligente’.

Como tal, cuando vemos que hay un gasto de monedas antiguas a niveles más elevados, puede indicar que el sentimiento adquiere un tinte más bajista dentro de la clase HODLer. Las monedas de más de 6 meses representan el 5% de todo el volumen que se ha gastado esta semana, y supone un repunte considerable comparado con los meses más recientes.

Es algo igualmente visible en el Binario de los Días Monetarios Destruidos cuando le aplicamos una media móvil de 7 días. Esta métrica asciende cuando se gastan monedas antiguas de manera prolongada. Los valores bajos (zonas verdes) son típicos de las fases de acumulación de un mercado bajista, mientras que los valores elevados (zonas rojas) son propias de las tendencias alcistas, ya que los inversores a largo plazo venden aprovechándose de esa potente inercia en el mercado.

Desde el mes de septiembre del año pasado, esta métrica se ha mantenido sistemáticamente con valores más altos de los que típicamente vemos en las fases de acumulación. Lo que sugiere que un cierto grado de aversión al riesgo sigue estando muy presente entre los inversores a largo plazo.

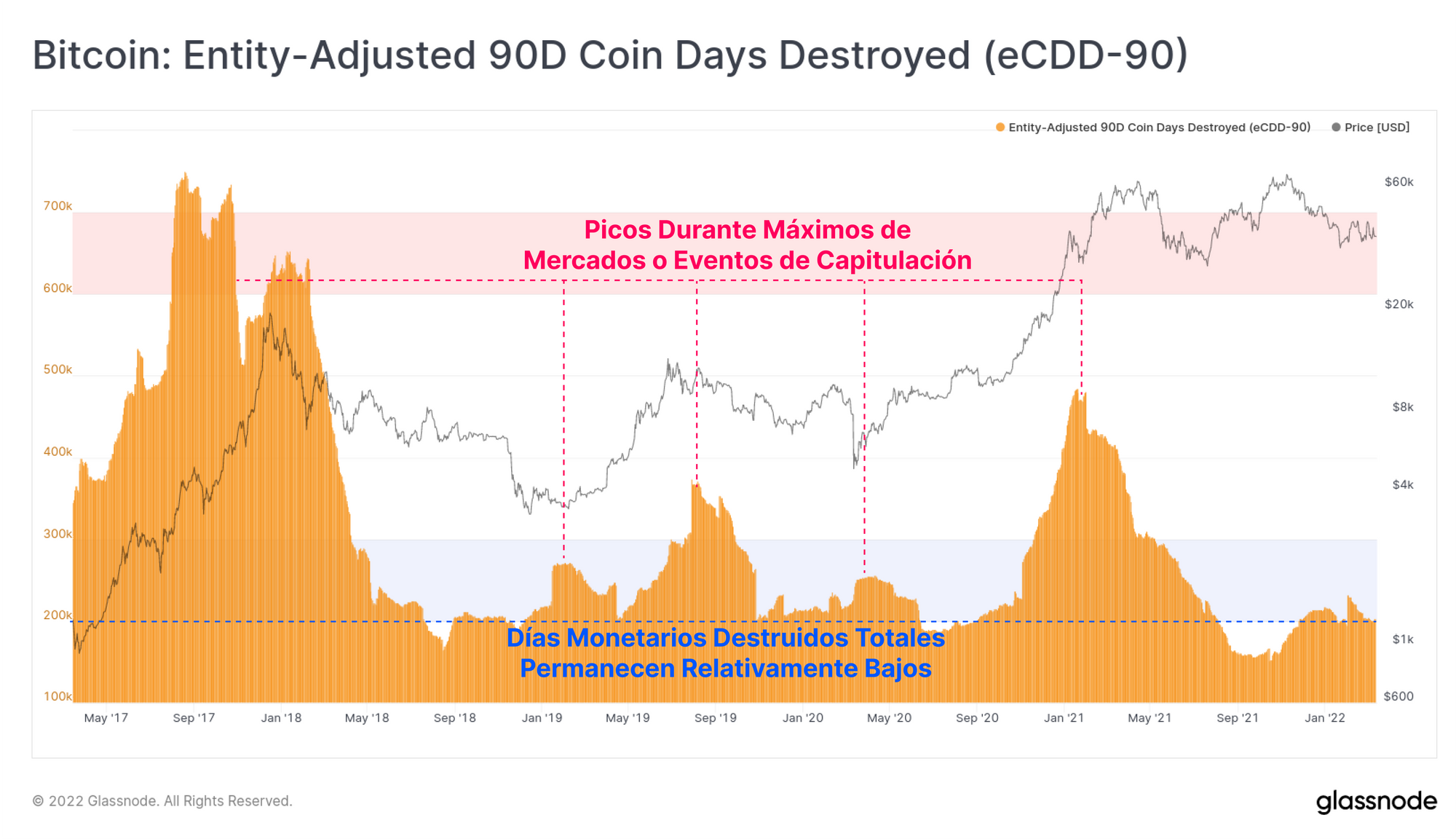

La unidad con la que medimos el agregado de edad de las monedas que se gastan se llama día monetario. Representa la cantidad de tiempo que una moneda ha permanecido latente en la cartera de un inversor. Desde una macro perspectiva, la suma agregada de la destrucción de días monetarios en los últimos 90 días se mantiene históricamente baja.

Durante los mercados bajistas, esta métrica suele mantenerse en niveles bajos porque los inversores van acumulando monedas lentamente y en su conjunto hay una preferencia por invertir a más largo plazo. Aunque sin duda habrá repuntes tras eventos de capitulación, dado que el miedo y el pánico crean una oleada final de presión vendedora, lo que termina por agotar a todo inversor pesimista del mercado.

Esta métrica sugiere que la acumulación a largo plazo es el patrón de comportamiento escogido en estos momentos. A pesar de ello, todavía queda por ver un evento de capitulación final en este ciclo bajista, algo que ha pasado en todos los ciclos anteriores. Está por descubrirse si esta vez puede ser diferente.

Encoge la Oferta en Manos de los Inversores a Corto Plazo

La siguiente gráfica muestra la proporción relativa de la oferta monetaria en posesión de los Inversores a Corto Plazo (ICP) quienes han acumulado dentro de los últimos 155 días. Este grupo inversor estadísticamente es el más propenso a vender sus monedas ante la creciente volatilidad del mercado, especialmente durante una capitulación final.

Respaldando las observaciones anteriores, encontramos que la cantidad de oferta en manos de los Inversores a Corto Plazo sigue en declive. Esto sólo puede ocurrir cuando grandes porciones de la oferta monetaria permanecen latentes y cruzan la linde de los 155 días, convirtiéndose así en oferta de Inversores a Largo Plazo. Históricamente asociamos bajos niveles en la oferta de los ICP con las últimas fases de los mercados bajistas, ya que los compradores más pacientes envían sus monedas a carteras frías para su almacenamiento a más largo plazo.

La oferta de los ICP en estos momentos se encuentra cerca de los mínimos históricos, lo que es positivo para el futuro del precio. Aunque, el 85% de estas monedas (2,51M BTC) se mantienen actualmente en pérdidas, por lo que son en consecuencia la fuente más probable de presión vendedora.

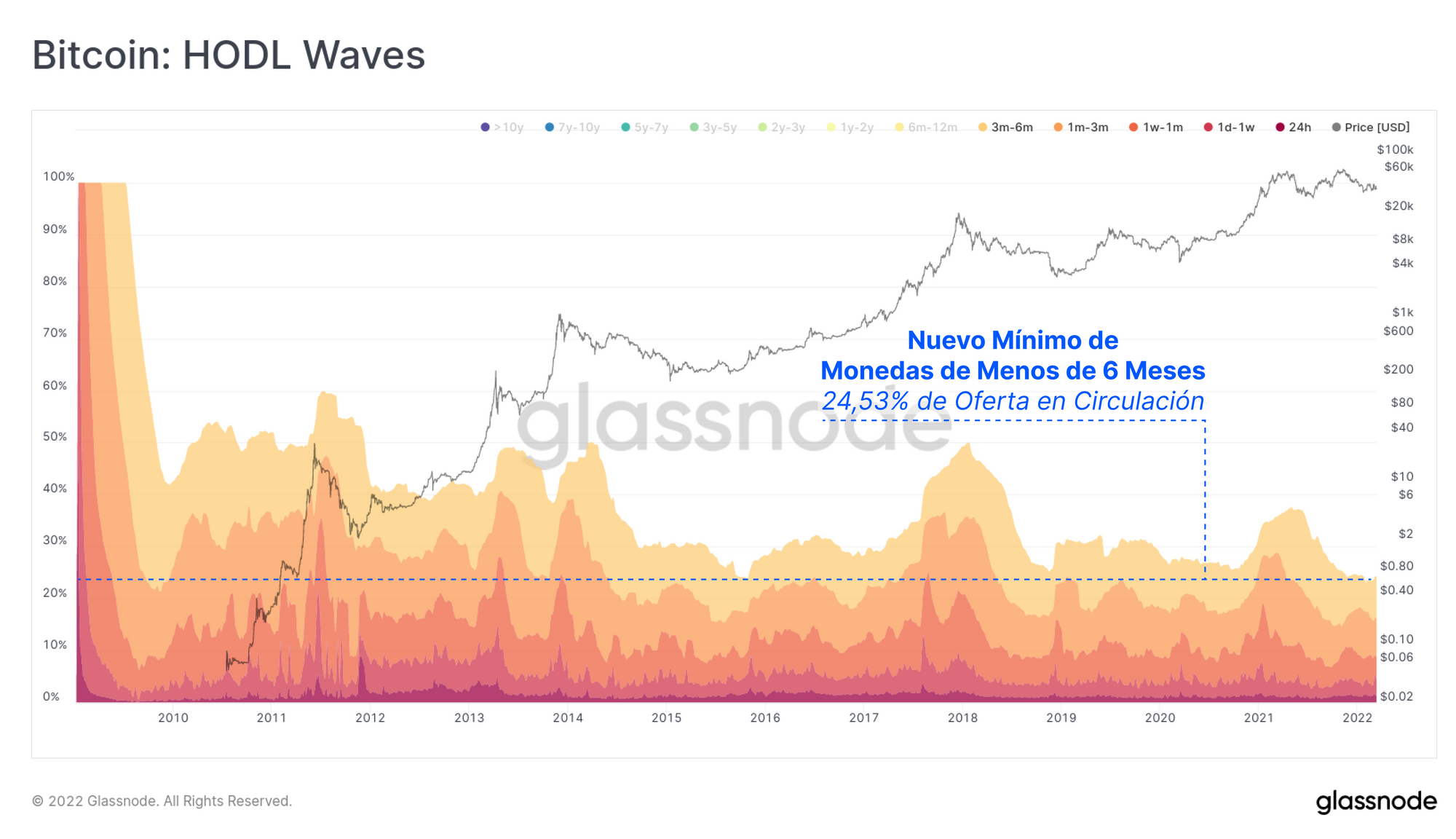

Las Ondas de Acumulación también muestran que las monedas de menos de 6 meses de edad se asientan en mínimos históricos. El 24,53% de la oferta en circulación se concentra en este joven grupo, lo que quiere decir que el 75,47% de la oferta ha permanecido latente durante más de 6 meses.

Se trata de nuevo de una observación muy constructiva para el precio, e indica que las miras a largo plazo predominan el comportamiento inversor, incluso a pesar de las persistentes trabas y macro riesgos.

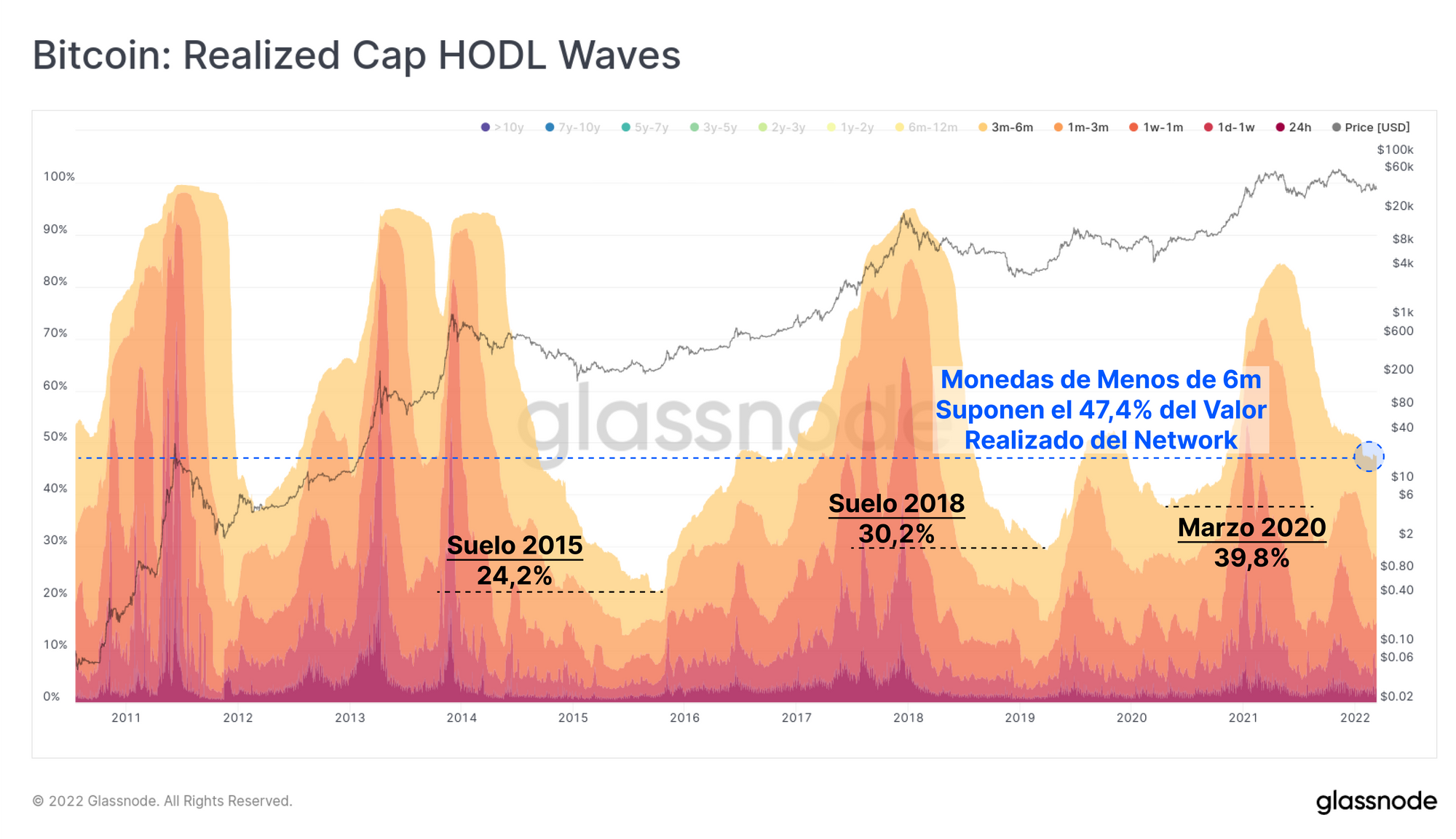

Si bien la proporción de oferta monetaria joven se está estrechando, supone una proporción del valor realizado cada vez más grande cuando lo comparamos con los anteriores ciclos. En otras palabras, una cantidad cada vez mayor del capital denominado en dólares americanos que hay invertido en Bitcoin, se encuentra actualmente en monedas que se acumularon dentro de los últimos 6 meses.

El final de los mercados bajistas se caracteriza igualmente por tener menores proporciones de capital dentro de este grupo de monedas más jóvenes, porque las monedas maduran en las carteras de los inversores a largo plazo. La franja de 3 a 6 meses de edad en particular (la amarilla de la parte superior) actualmente se está hinchando significativamente, indicando que un gran volumen de la oferta adquirida entre septiembre y diciembre del año pasado se aguanta sin vacilación.

Perduran las Señales de la Demanda a Largo Plazo

Habiendo establecido ya el macro contexto del lado vendedor de la oferta, toca ahora fijarnos en las señales provenientes de una demanda a más largo plazo (+3 meses).

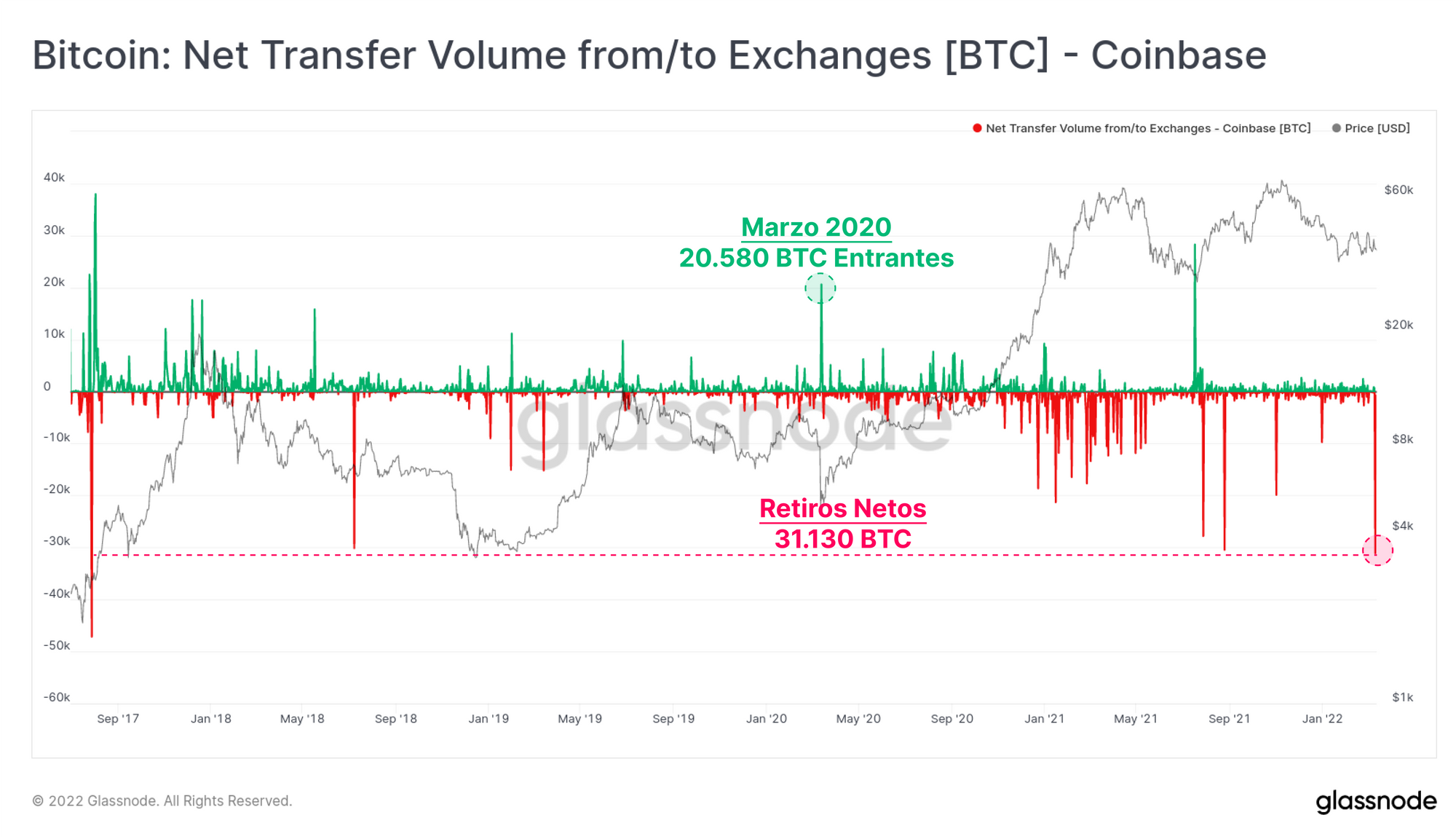

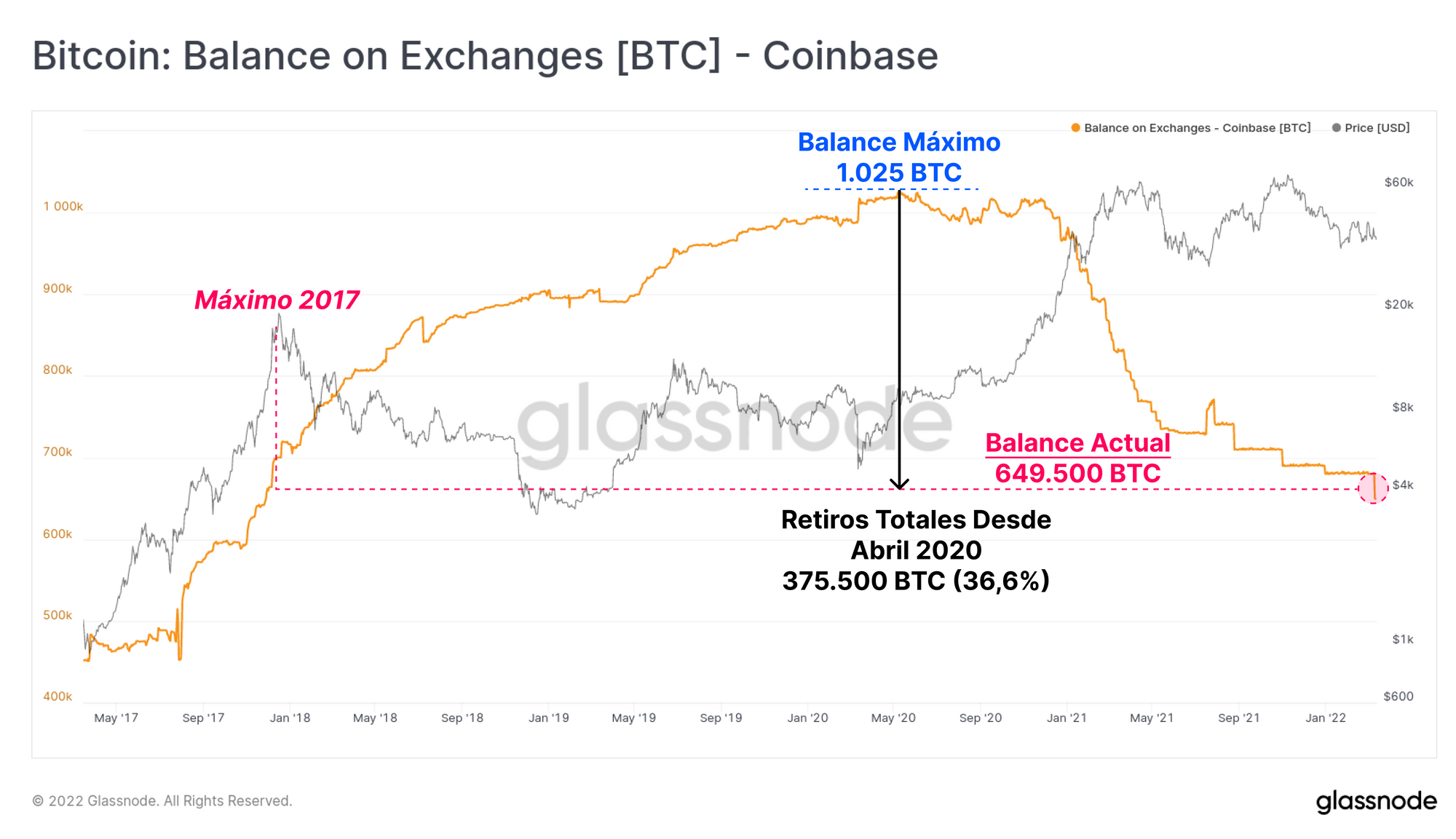

Coinbase en particular ha experimentando un enorme retiro esta semana, fueron en total 31.130 BTC (1.180M $). Es el mayor retiro desde julio del año 2017. También es muy aparente el régimen de retiros netos (barras rojas) que apareció después de marzo del 2020. Se trata de una potente señal sobre cómo cada vez más inversores ven Bitcoin como un activo relevante en carteras de inversión modernas.

Este retiro ha provocado que el balance total en las arcas de Coinbase decaiga hasta los 649.500 BTC, trayéndolo de vuelta a niveles que veíamos por última vez durante el máximo del mercado alcista del 2017. El balance total que Coinbase acumula ahora mismo ha descendido en 375.500 BTC (36,6%) desde el máximo histórico alcanzado en abril del 2020.

Los grandes retiros como este son en realidad parte de una tendencia sostenida en el balance de Coinbase, el cual lleva cayendo escalonadamente a lo largo de estos dos últimos años. Tratándose del mayor exchange por balance de BTC, y la opción preferida por las instituciones residentes en Estados Unidos, este hecho evidencia una vez más la adopción de Bitcoin como macro activo por parte de las grandes instituciones.

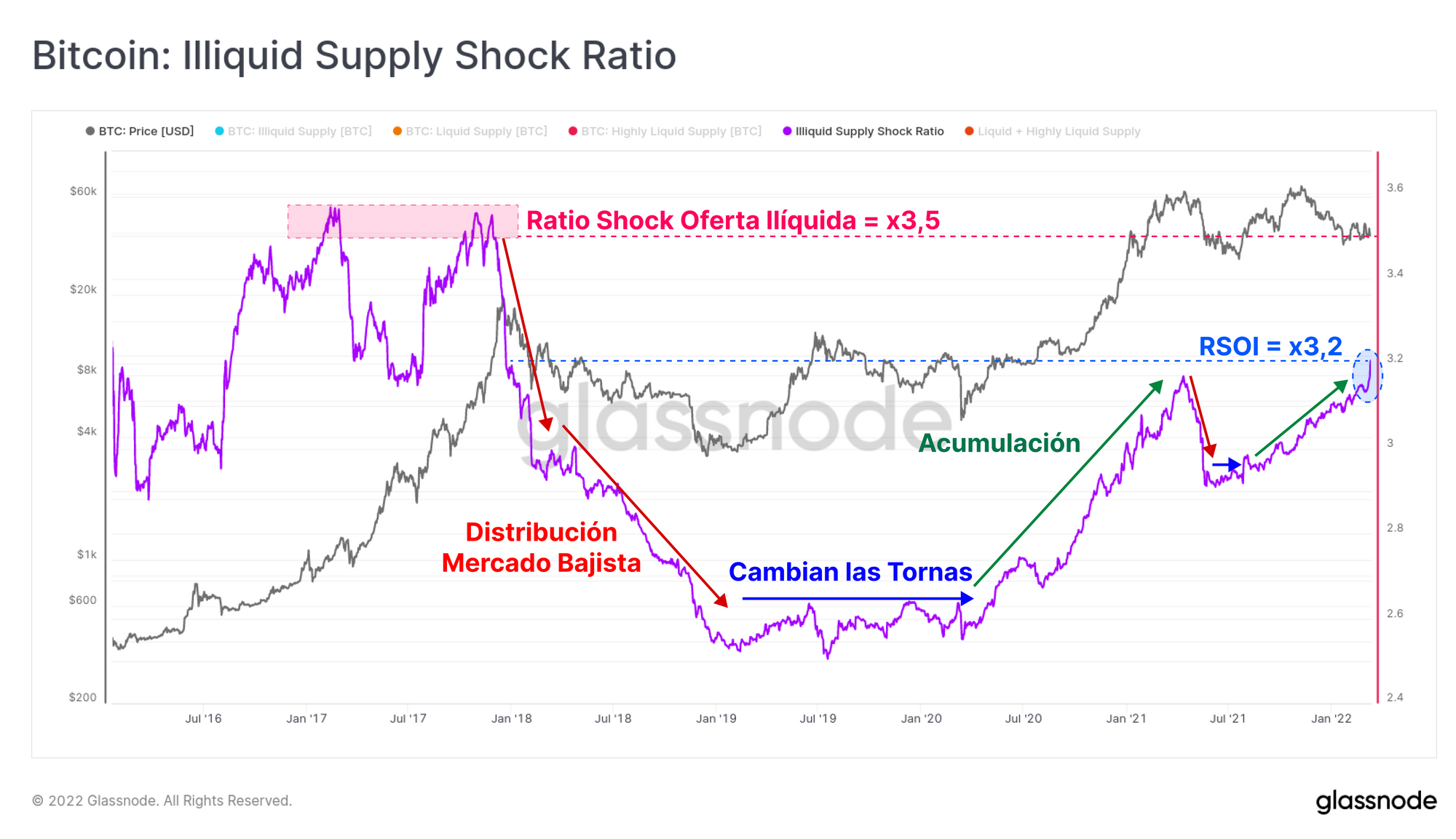

Si nos fijamos en el Ratio Shock de la Oferta Ilíquida (RSOI), nos encontramos un repunte significativo esta semana, lo que sugiere que estas monedas recientemente retiradas han sido trasladadas a una cartera con poco o ningún historial de gasto.

Esta métrica asciende cuando se transfieren monedas a ese tipo de carteras, y se puede ver que en estos momentos tiene una estructura similar a la del mercado bajista del 2018-20, aunque en una temporalidad más reducida. El RSOI se encuentra actualmente en un valor de 3,2, lo que quiere decir que la cantidad de oferta almacenada en carteras Ilíquidas es 3,2 veces mayor que la que hay en las carteras Líquidas y Altamente Líquidas combinadas.

La métrica indica que una demanda persistente está presente, a pesar del tambaleo en los precios.

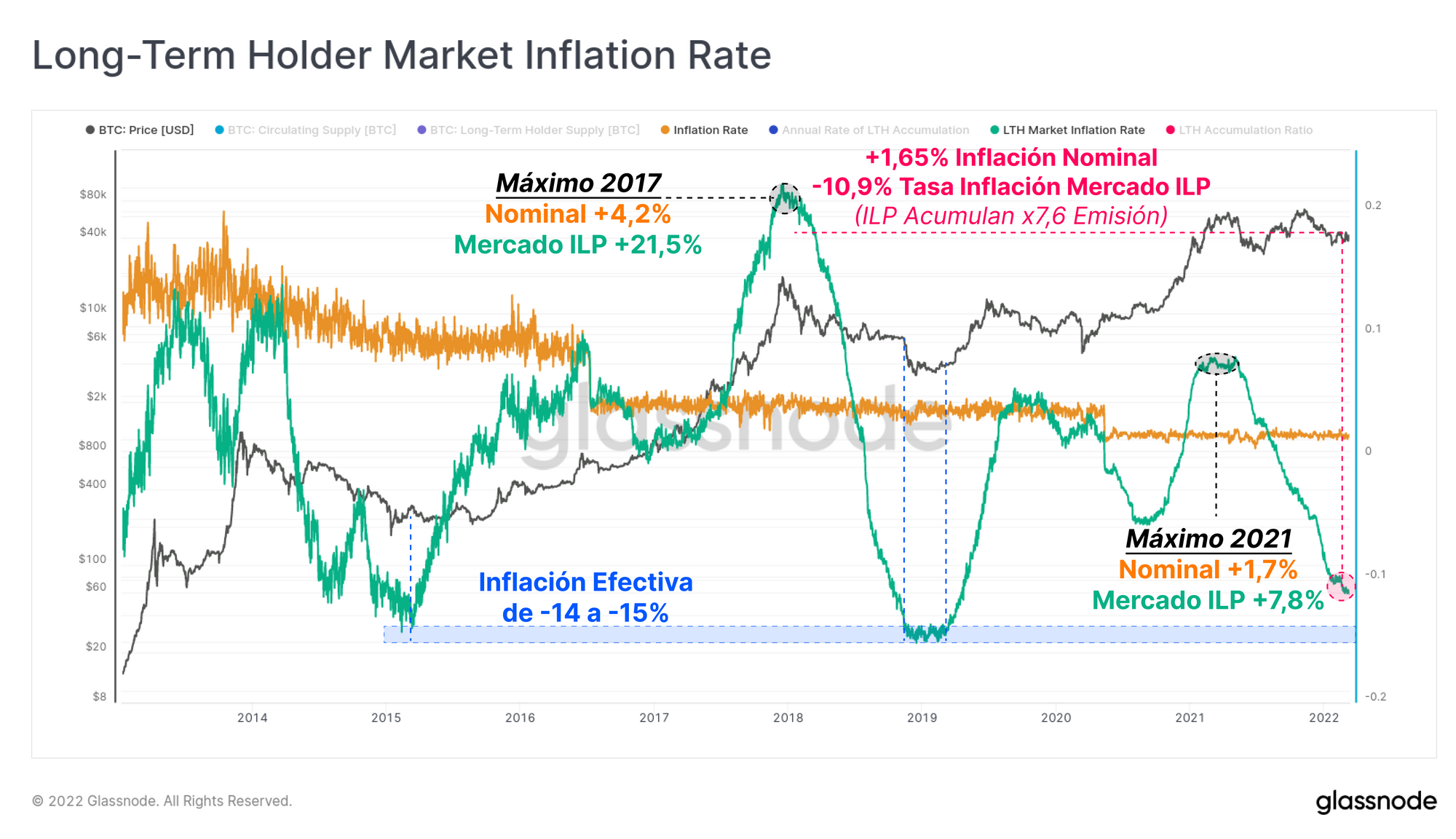

Para terminar, presentamos un nuevo concepto que ha sido recientemente desarrollado en colaboración con David Puell (Ark Invest) y que nosotros llamamos la ‘tasa de inflación del mercado’. Esta métrica mide los ratios de acumulación o distribución anualizados de los Inversores a Largo Plazo.

Primero tenemos en cuenta la emisión que Bitcoin distribuye a los mineros relativa a la oferta en circulación, como una tasa de inflación nominal (trazo amarillo), la cual asumimos que conforma una presión de venta permanente.

Después analizamos el cambio diario en la oferta de los Inversores a Largo Plazo relativa a la oferta en circulación, como medida del nivel de demanda del mercado. Multiplicamos el valor por menos 1 para que la acumulación de los ILP muestre un cociente negativo (alcista), mientras que las ventas de los ILP darán un coeficiente positivo (bajista).

Por último, añadimos esta acumulación de los ILP a la tasa de inflación nominal para calcular la tasa de inflación del mercado (trazo verde). Lo que encontramos es que:

- Durante la etapa final de los mercados bajistas, la tasa de inflación del mercado es profundamente negativa (la oferta disponible es deflacionaria), alcanzando entre el -14% y -15%. Esto significa que los ILP están acumulando ~15% de la oferta en circulación por año, por encima de la emisión minera.

- En los máximos de los mercados alcistas, la inflación del mercado despunta sobre la inflación nominal, indicando que los ILP añaden una notable presión de venta mediante la liquidación de sus posiciones (la oferta disponible es altamente inflacionaria). Esto hace que en última instancia haya sobreoferta y propicia un mercado bajista.

Actualmente, la tasa de inflación del mercado de los ILP es del -10,9%, lo que quiere decir que los ILP engrosan el balance de sus carteras 7,6 veces más rápido de lo que se emite Bitcoin. Esto hace que estemos alcanzando mínimos históricos que han señalizado los mínimos de los mercados bajistas en los ciclos pasados, y supone otro trasfondo positivo a largo plazo.

Resumen y Conclusiones

La incertidumbre asociada a los muchos macro riesgos geopolíticos han debilitado las tendencias de acumulación a corto plazo dentro del blockchain desde el mes de enero. También nos estamos encontrando con un gasto ligeramente elevado de monedas antiguas esta semana, aunque aún no es algo que sugiera ninguna pérdida de convicción a gran escala.

Con más de 2,51M de BTC dando pérdidas en manos de los Inversores a Corto Plazo, existe el riesgo de que los vendedores no se hayan desaparecido aún por completo. La ‘energía potencial’ para desencadenar un evento de capitulación está ahí, y tal evento entraría en consonancia con lo vivido en los ciclos bajistas anteriores.

No obstante, la mentalidad a largo plazo sigue predominando en el comportamiento inversor, y las tendencias de acumulación a largo plazo se mantienen increíblemente positivas.

Actualización de Productos

Todas las actualizaciones de nuestros productos, mejoras, ajustes manuales a las métricas y sus datos quedan plasmados en nuestro registro de datos para su referencia.

- Lanzamiento de la nueva métrica Puntuación de la Tendencia de Acumulación.

- Lanzamiento de la nueva métrica Oferta Según Tipo de Transacción.

- Mejoras: ahora exluímos las transacciones de Coinbase en las métricas Ajustadas por Entidades de BTC.

- Lanzamiento del Informe Uncharted Edición #9.