Yeni Yatırımcıların Acı Döngüsü

Öncü dijital varlık olarak Bitcoin, hakimiyetini genişletmeye devam ediyor ve şu anda toplam piyasa değerinin %56'sını elinde bulunduruyor. Bunu destekleyen Bitcoin Uzun Vadeli Yatırımcıları, kararlılıklarını sürdürüyor ve yüzeyin altında önemli bir birikim baskısı oluşturuyor.

Öncü dijital varlık olarak Bitcoin, hakimiyetini genişletmeye devam ediyor ve şu anda toplam piyasa değerinin %56'sını elinde bulunduruyor. Bunu destekleyen Bitcoin Uzun Vadeli Yatırımcıları, kararlılıklarını sürdürüyor ve yüzeyin altında önemli bir birikim baskısı oluşturuyor.

Yönetici Özeti

- Kasım 2022'deki döngü dibinden bu yana, Bitcoin Dominansı yükselmeye devam ediyor ve şu anda toplam kripto piyasa kapitalizasyonunun %56'sını elinde bulunduruyor.

- Dalgalı ve belirsiz fiyat hareketlerine rağmen, Uzun Vadeli Yatırımcıların kararlılığı sağlam ve sarsılmamış durumda; coin biriktirme ve HODL yapma eğilimleri açıkça görülüyor.

- Kısa Vadeli Yatırımcılar, son düşüş sırasında kayıpların büyük kısmını üstlendi. Ancak, kilitlenen kayıpların boyutu, bu duruma aşırı tepki verilmiş olabileceğini düşündürüyor.

Piyasa Genel Görünümü

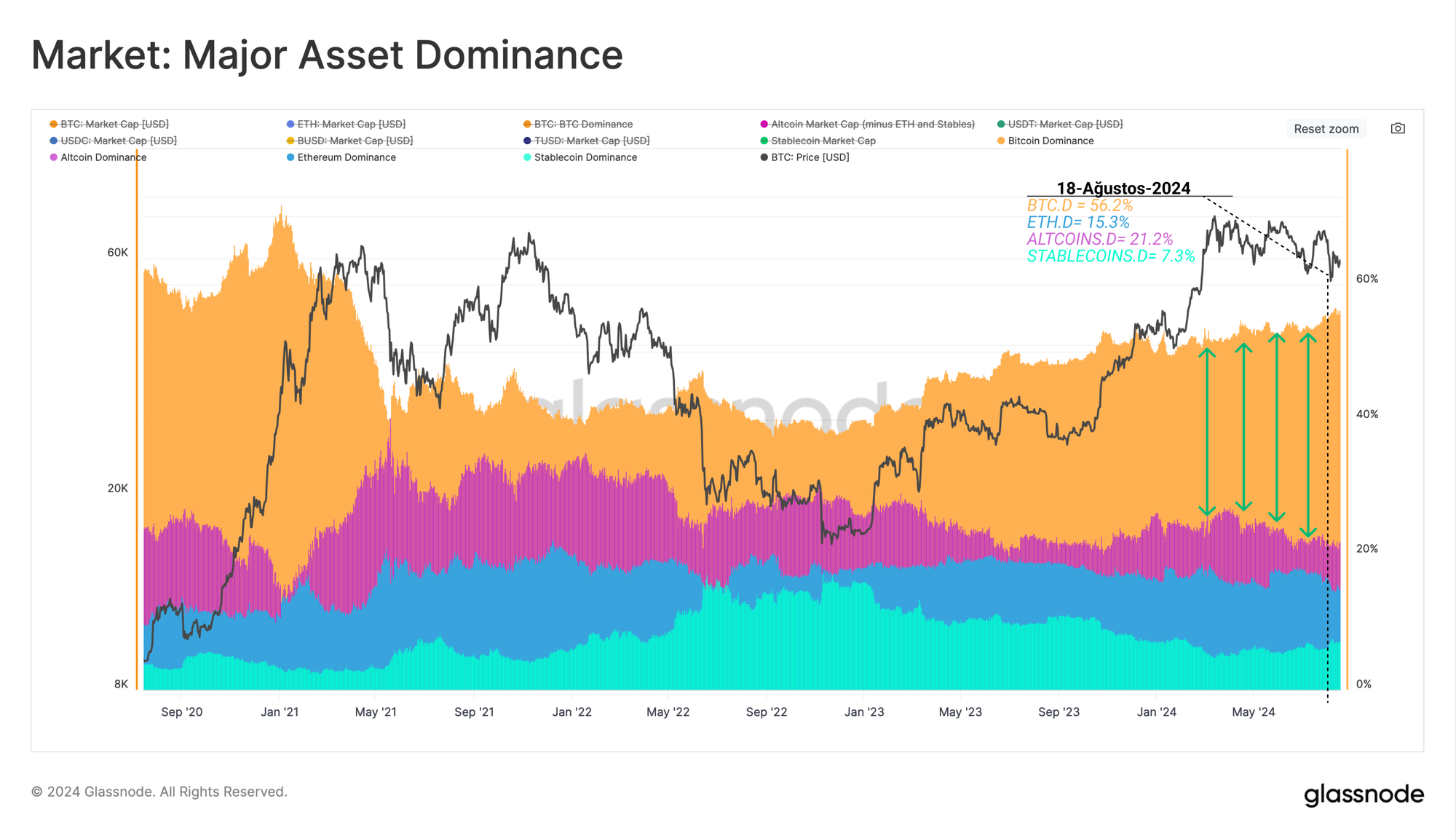

Kasım 2022'de belirlenen döngü dibinden bu yana, sermaye dijital varlık risk eğrisinin büyük varlık ucuna doğru birikmeye devam ediyor. Bitcoin Dominansı, Kasım 2022'deki %38 seviyesinden bugün toplam dijital varlık piyasasının %56'sına yükseldi.

Ekosistemdeki ikinci en büyük varlık olan Ethereum, son iki yılda nispeten yatay seyrederek %1,5'lik bir hakimiyet düşüşü kaydetti. Stablecoin'ler ve daha geniş Altcoin sektörü ise sırasıyla %9,9 ve %5,9 gibi daha belirgin bir düşüş yaşadı.

- 🟠 Bitcoin Dominansı: %38,7 (Kasım 2022) —> %56,2 (Güncel)

- 🔵 Ethereum Dominansı 16.8% —> 15.2%

- 🟢 Stablecoin Dominansı 17.3% —> 7.4%

- 🟣 Altcoin Dominansı 27.2% —> 21.3%

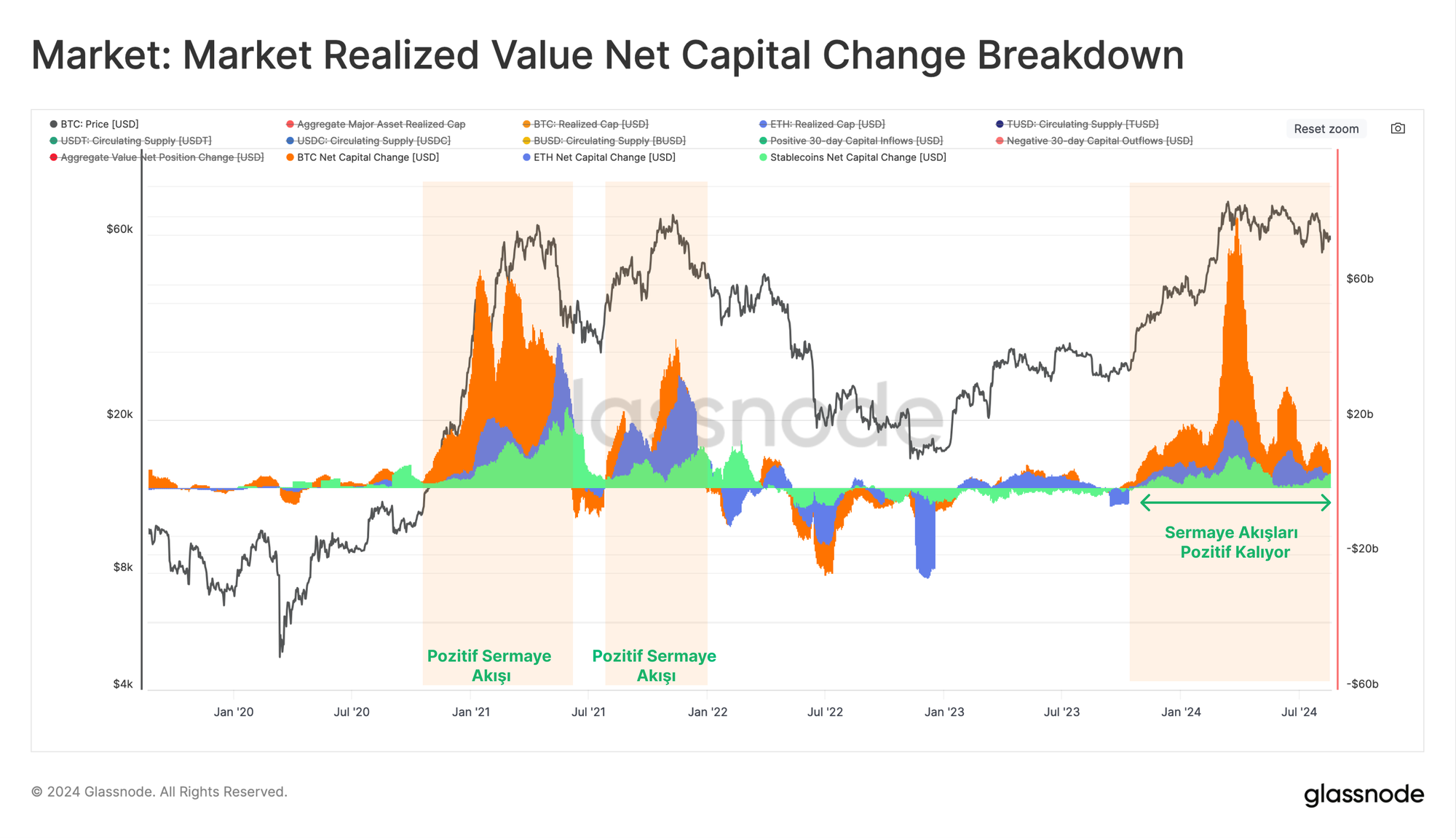

Ancak, büyük varlıklar arasında Net Sermaye Değişimini değerlendirdiğimizde, Bitcoin, Ethereum ve Stablecoin'ler net pozitif sermaye girişi sergiliyor. Mart ayındaki ATH'den bu yana piyasa genellikle daralmış olmasına rağmen, ticaret günlerinin yalnızca %34'ünde daha büyük bir 30 günlük USD girişi görülmüştür.

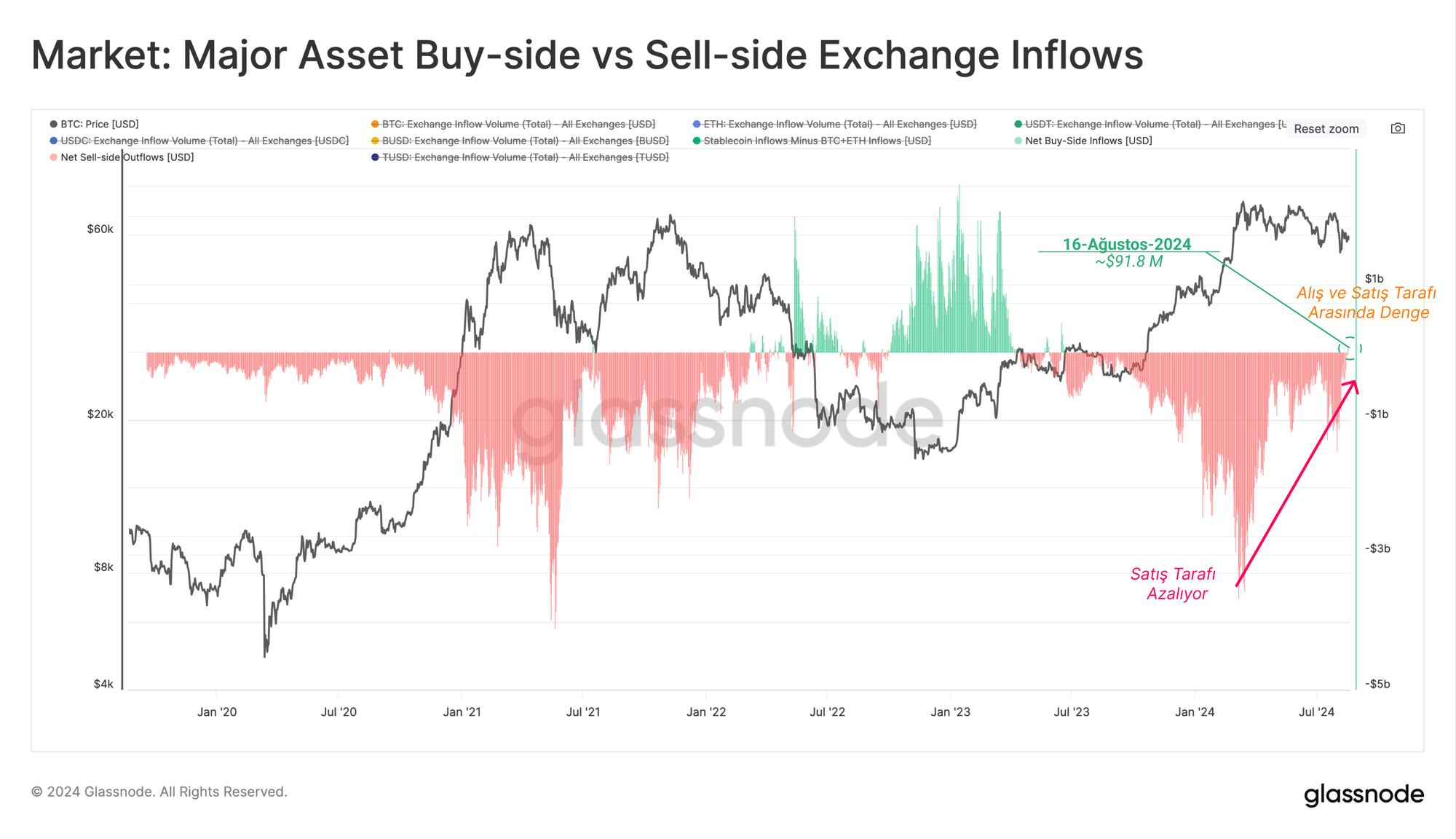

Sonraki adımda, borsalara gelen giriş hacimlerinin tercihlerine bağlı olarak sermaye değişimlerini tespit etmeyi amaçlayan Büyük Varlık Alış Tarafı vs Satış Tarafı metriğini kullanabiliriz. Bu metrik şu çerçevede değerlendirilebilir:

- Sıfıra yakın değerler, alım tarafı girişlerinin BTC+ETH satış tarafı girişleriyle aynı büyüklükte olduğu nötr bir rejimi gösterir.

- 🟢 Pozitif değerler, stablecoin'lerin alım tarafı girişlerinin BTC+ETH satış tarafı girişlerini aştığı net bir alım tarafı rejimini gösterir.

- 🔴 Negatif değerler, stablecoin'lerin alım tarafı girişlerinin BTC+ETH satış tarafı girişlerinden daha az olduğu net bir satış tarafı rejimini gösterir.

Mart 2024'te yeni ATH'nin oluşturulmasından bu yana, satış baskısı azaldı ve şu anda Haziran 2023'ten bu yana kaydedilen ilk pozitif veri noktası olarak günlük 91,8 milyon $ seviyesine ulaştı.

Uzun Vadeli Yatırımcılar

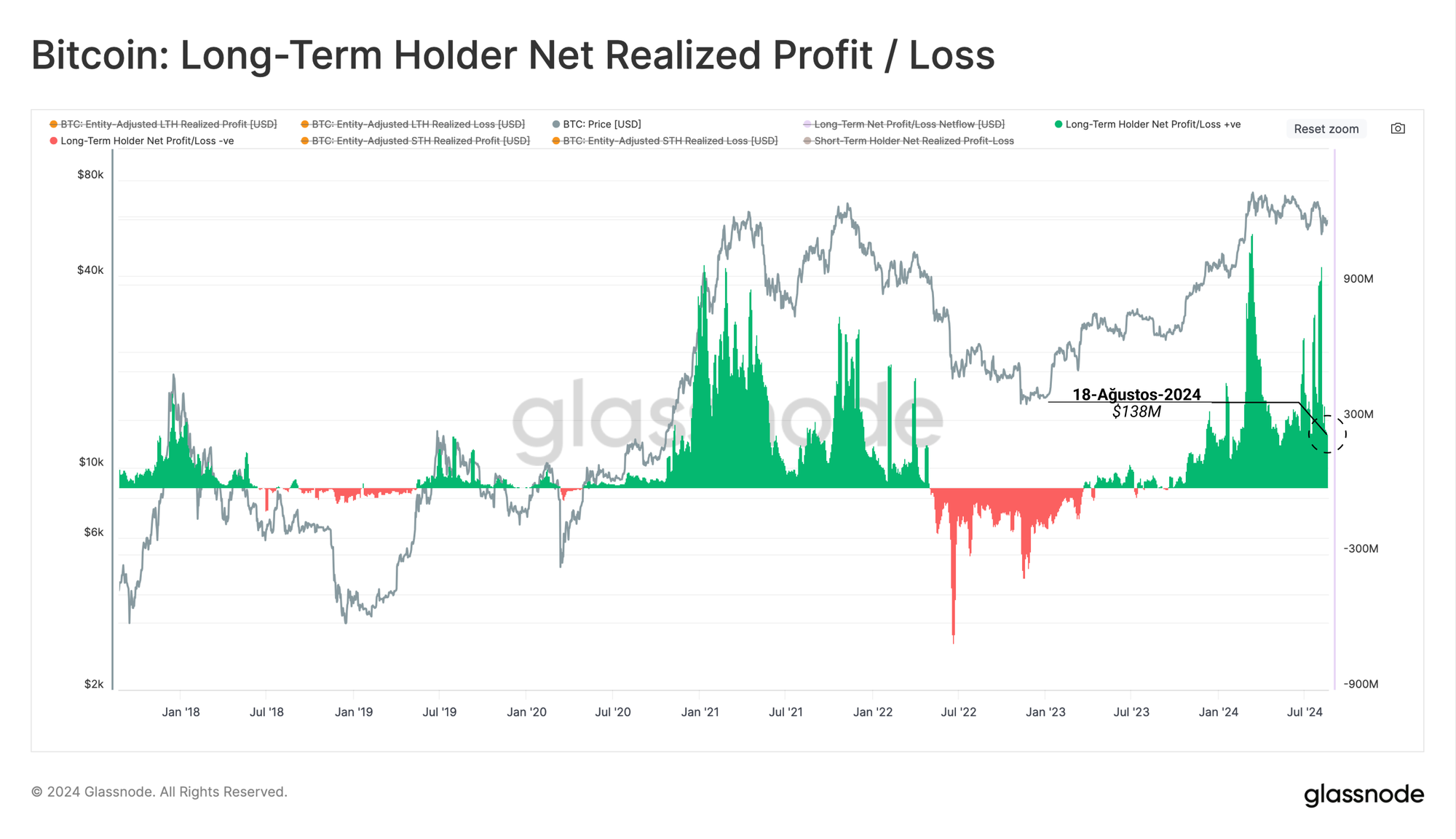

Son dönemdeki çalkantılı piyasa koşullarına rağmen, Uzun Vadeli Yatırımcılar günde ortalama 138 milyon $ kâr elde etmeye devam ediyor. Her işlemde bir alıcı ve bir satıcı eşleşir ve arz-talep dengesizlikleri fiyat değişiklikleri yoluyla çözülür.

Bu nedenle, Uzun Vadeli Yatırımcıların günlük yaklaşık 138 milyon $ satış baskısının, arzı emmek ve fiyatları sabit tutmak için gereken günlük sermaye girişlerini temsil ettiğini çıkarabiliriz. Piyasa koşulları dalgalı olmasına rağmen, son birkaç ayda fiyatlar genel olarak yatay seyretmektedir, bu da bir tür dengenin sağlandığını göstermektedir.

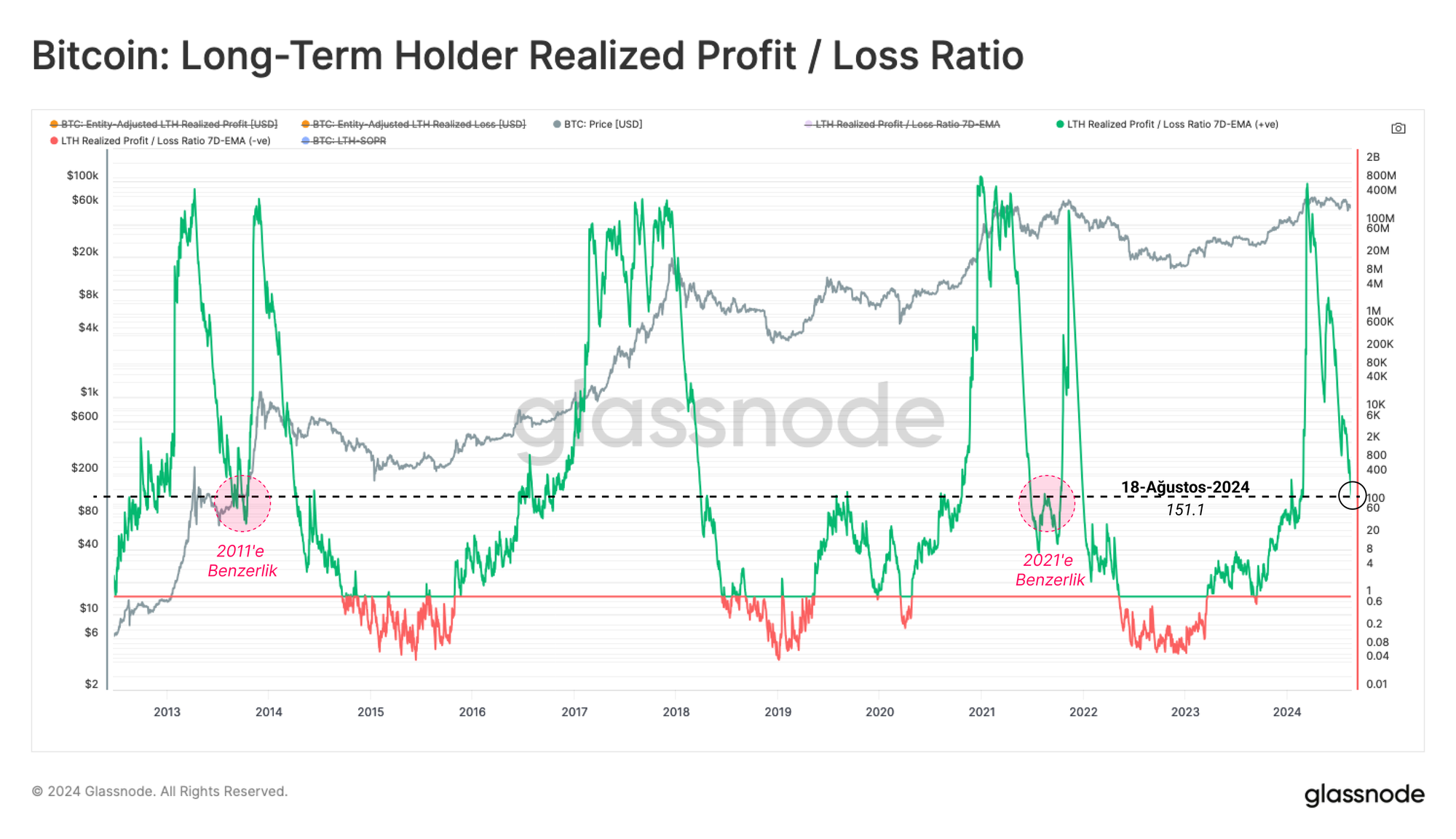

Uzun Vadeli Yatırımcılar için Gerçekleşmiş Kâr / Zarar Oranı, bu grubun döngüsel davranışını değerlendirmek için kullanılabilecek bir metriktir. Bu metriğin yüksek seviyelerde kalmasına rağmen zirveden önemli bir düşüş yaşadığını gözlemliyoruz. Bu durum, uzun vadeli yatırımcıların kâr realizasyonu faaliyetlerini yavaşlatma sürecinde olduklarını gösteriyor.

Dikkate değer şekilde, Mart 2024 ATH'si sırasında bu metrik, önceki piyasa zirvelerine benzer bir seviyeye ulaştı. Hem 2013 hem de 2021 döngülerinde, metrik, fiyatların yeniden yükselişe geçmesinden önce benzer seviyelere geriledi. Ancak 2017-18 döneminde bu düşüş tek yönlü oldu ve piyasa kayıpların hakim olduğu bir ayı piyasasına girdi.

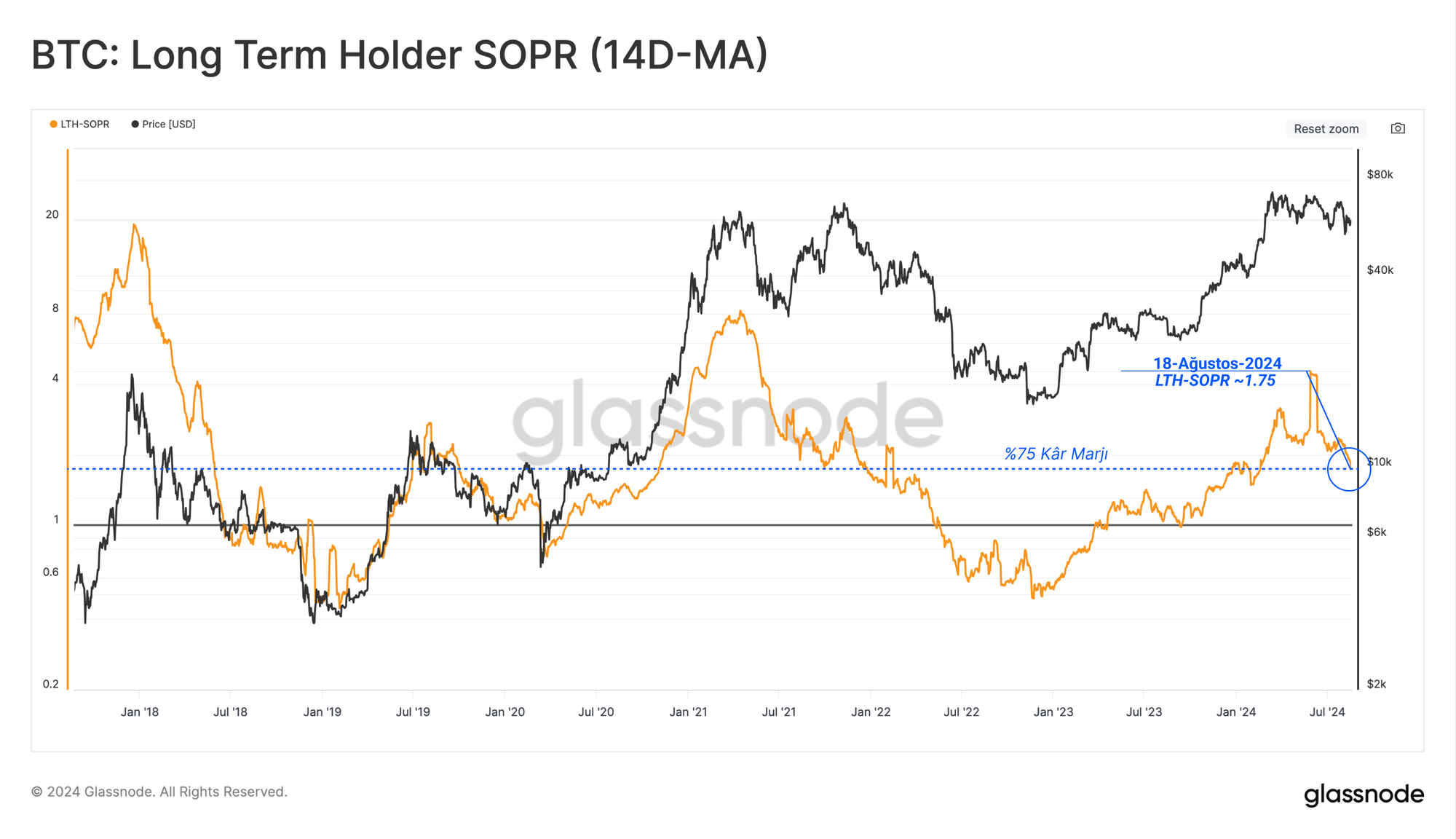

Uzun Vadeli Yatırımcı SOPR perspektifinden bakıldığında, coinlerin ortalama %75'lik bir kâr marjı ile kilitlendiğini görüyoruz ve LTH-SOPR şu anda yüksek seviyelerde kalmaya devam ediyor.

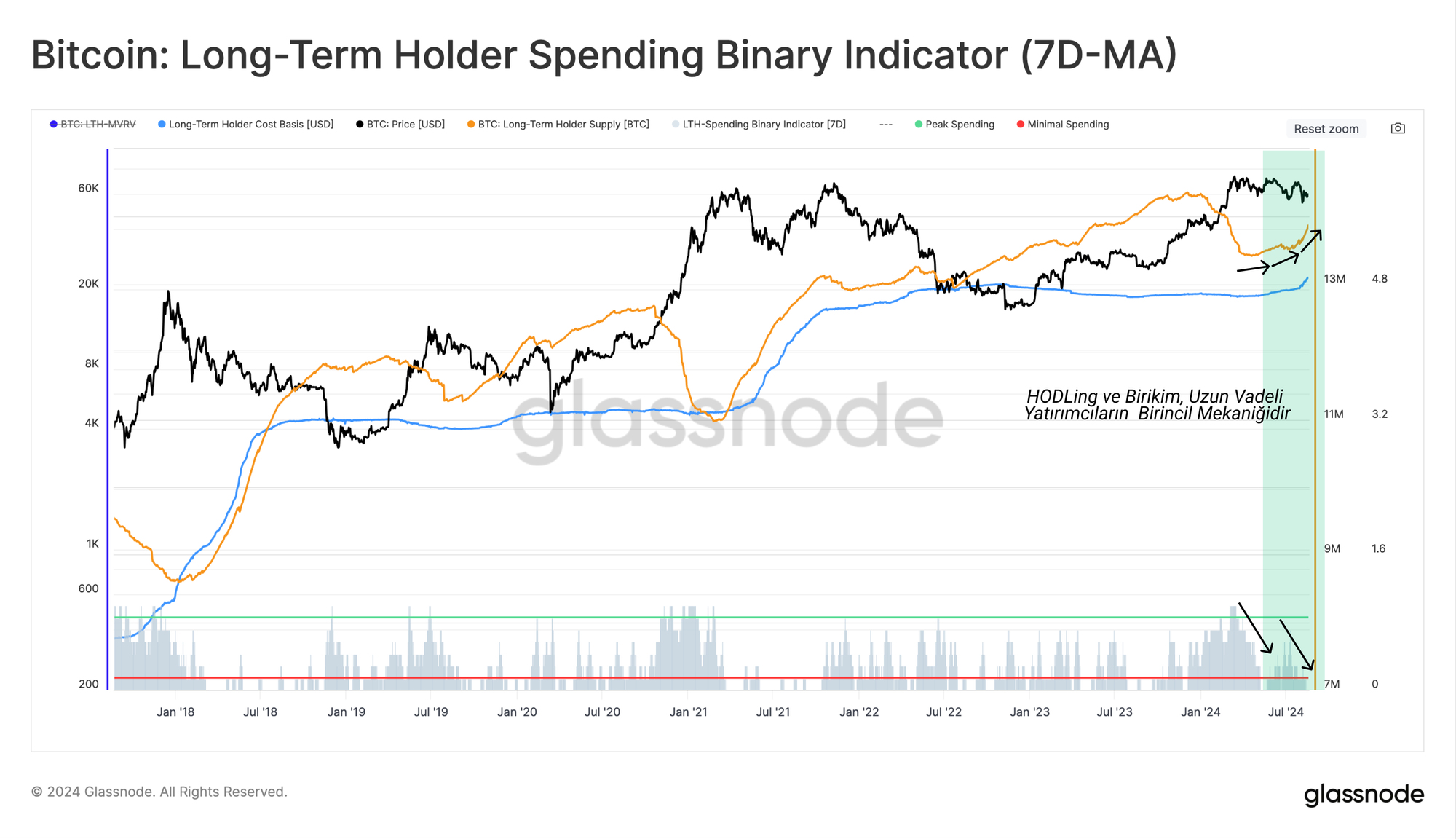

Uzun Vadeli Yatırımcılar için Binary Spending Indicator'ı kullanarak, yukarıda bahsedilen Uzun Vadeli Yatırımcı harcamalarındaki yavaşlamayı gözlemleyebiliriz.

Şu anda Uzun Vadeli Yatırımcıların arzı hızla artıyor. LTH statüsü için 155 günlük eşik sürenin Mart ATH'sine yakın olduğunu düşündüğümüzde, ATH yükselişi sırasında edinilen ve hala elde tutulan arzın hacmini anlamamıza yardımcı olur. Bu durum, HODLing davranışının harcama davranışını önemli ölçüde aştığını vurgulamaktadır.

Psikolojik Bir Korelasyon

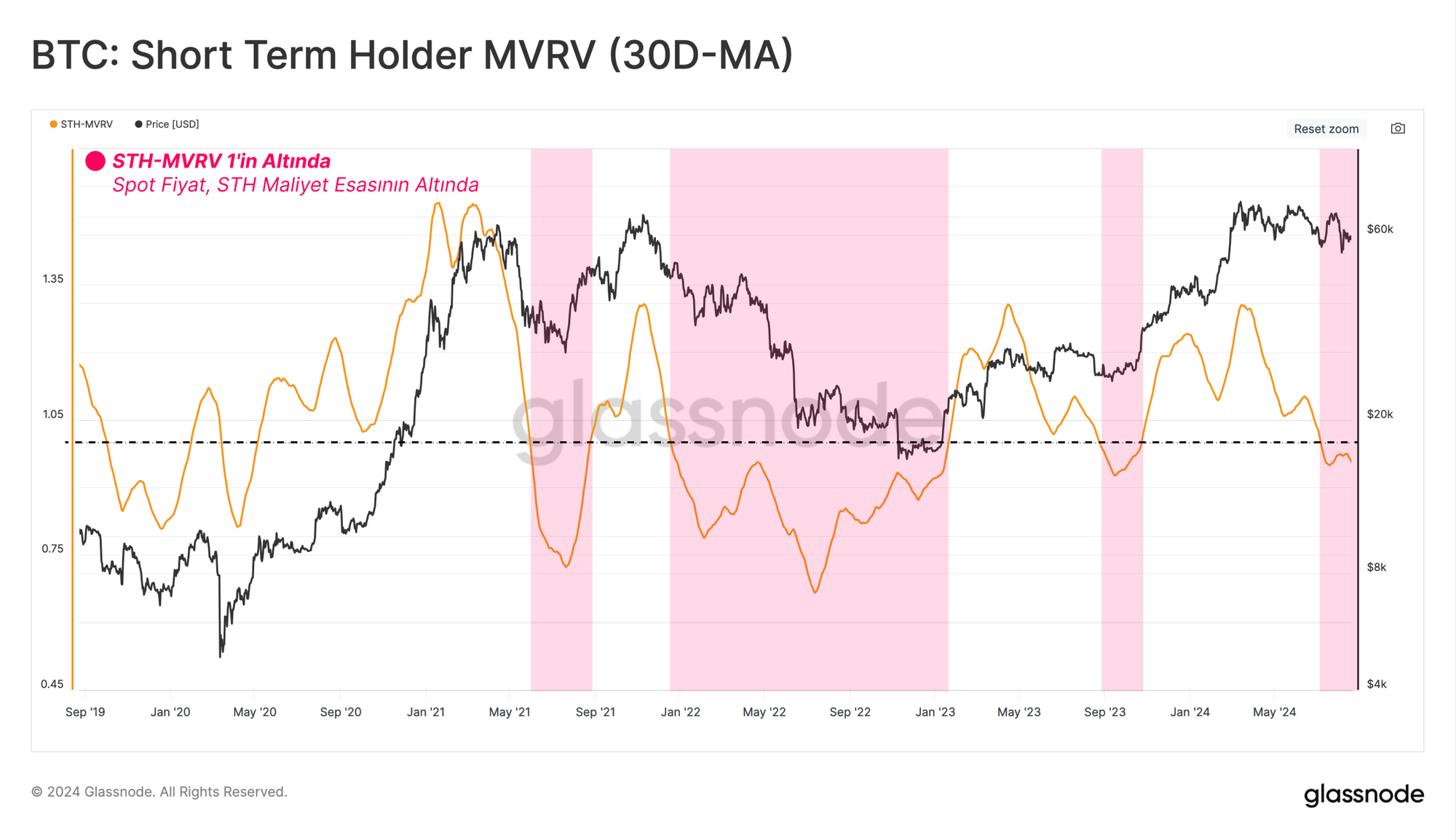

Ters gruba, yani Kısa Vadeli Yatırımcılara doğru ilerlediğimizde, son alıcıların yaşadığı gerçekleşmemiş finansal stresin yoğunluğunu ölçebiliriz. Bu dinamiği, 30 günlük ortalama uygulanmış STH-MVRV Oranı metriği ile gözlemleyebiliriz.

STH-MVRV son dönemde 1.0'lık denge değerinin altına düştü, bu da ortalama yeni yatırımcıların şu anda gerçekleşmemiş bir zarar taşıdığını gösteriyor.

Boğa piyasalarında kısa süreli gerçekleşmemiş zarar baskısı yaygındır. Ancak, STH-MVRV'nin 1.0'ın altında işlem gördüğü uzun süreler, yatırımcı paniği olasılığını artırabilir ve daha ciddi bir ayı piyasası eğiliminin habercisi olabilir.

Gerçekleşmemiş zararlar arttıkça, nihai bir yatırımcı kapitülasyonu beklentisi de artar. Bu tür olaylar, harcanan coinler aracılığıyla önemli kayıpların kilitlenmesiyle karakterize edilir.

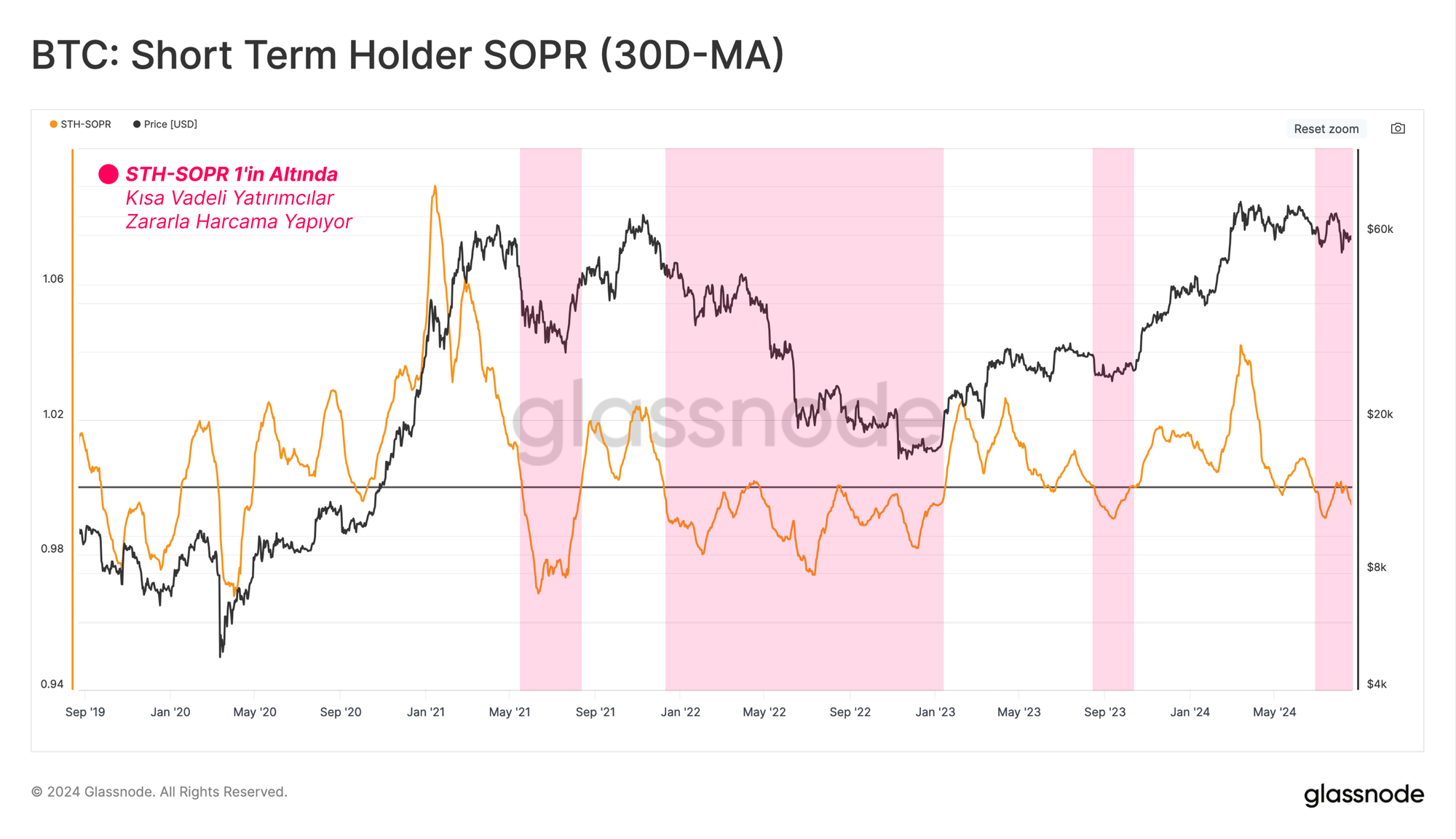

Yeni yatırımcılar tarafından piyasalarda yüksek kayıp realizasyonunun yaşandığı dönemler, STH-SOPR'nin 1.0'ın altında işlem gördüğü zamanlarda gözlemlenebilir.

Bu açıdan bakıldığında, STH-SOPR'nin 1.0'ın altında işlem görmesi, yeni yatırımcılar tarafından gerçekleşen kayıp realizasyonu faaliyetlerini gösterir. Bu durum, piyasanın bir karar noktasında olduğunu ve fiyatın Kısa Vadeli Yatırımcıların rahatlık seviyesinin biraz altında olduğunu düşündürmektedir.

Gerçekleşmemiş ve gerçekleşmiş faaliyetler arasındaki korelasyona rağmen, yeni yatırımcılar portföylerinin nispeten yüksek bir gerçekleşmemiş kâr (veya zarar) durumunda tutulmasına aşırı tepki verebilir. Bu tür aşırı tepkiler, piyasaların temel özelliklerinden biridir. Yatırımcıların duygusal tepkileri, dönüm noktalarında aşırı kâr (veya zarar) realizasyonuna yol açarak hem yerel hem de makro zirveler (veya dipler) oluşmasına neden olur.

Aşağıdaki grafik, işlem yapmaya karar veren yeni yatırımcıların harcanan maliyet esasını, hala elinde tutan tüm yatırımcıların ortalama maliyet esasıyla karşılaştırır. Bu iki metrik arasındaki sapma, potansiyel aşırı tepkilerin büyüklüğü hakkında bilgi sağlar.

Mevcut döngümüzde görülen boğa piyasası düzeltmelerinde, harcanan ve elde tutulan maliyet esası arasında yalnızca hafif bir sapma yaşanmıştır. Bu durum, piyasanın 50 bin doların altına düştüğü satışlarda ılımlı bir aşırı tepki olabileceğini düşündürebilir.

Yatırımcı Döngülerinde Gezinme

Yukarıdaki bölümde, yatırımcıların genel kâr ve zarar durumlarını değerlendiren MVRV ve SOPR metriklerini kullandık. Bu bölümde ise yalnızca zararda tutulan ve işlem gören coinlere odaklanacağız.

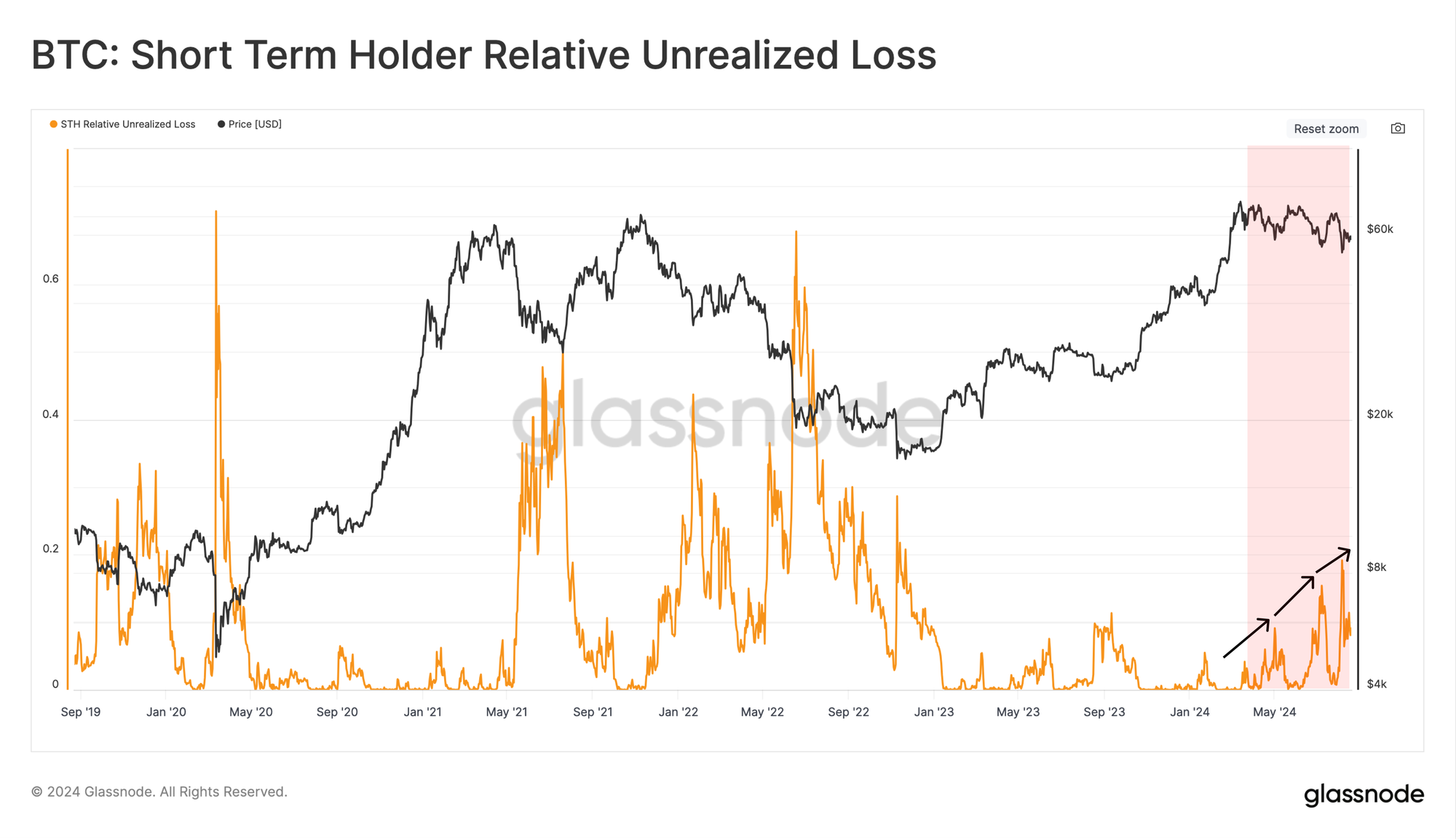

Yeni yatırımcılar için Göreceli Gerçekleşmemiş Zarar metriğini değerlendirerek, yeni yatırımcıların üstlendiği gerçekleşmemiş finansal stresi doğrudan ölçebiliriz.

Şu anda, Gerçekleşmemiş Zararın büyüklüğü, Kısa Vadeli Yatırımcı Piyasa Değeri ile karşılaştırıldığında, tarihsel kapitülasyon olaylarına göre nispeten düşük kalıyor. Piyasanın elinde tuttuğu zarar miktarı, önceki boğa piyasası düzeltmeleriyle benzer bir seviyede olduğu söylenebilir.

Ancak, Gerçekleşmemiş Zararların birikimini harcanan coinler tarafından kilitlenen kayıplarla (Gerçekleşmiş Zararlar) karşılaştırdığımızda, bu korelasyonda bir sapma görüyoruz. Gerçekleşmiş Zararların belirgin şekilde artması, yukarıda bahsettiğimiz ılımlı aşırı tepkiyi vurgulamaktadır.

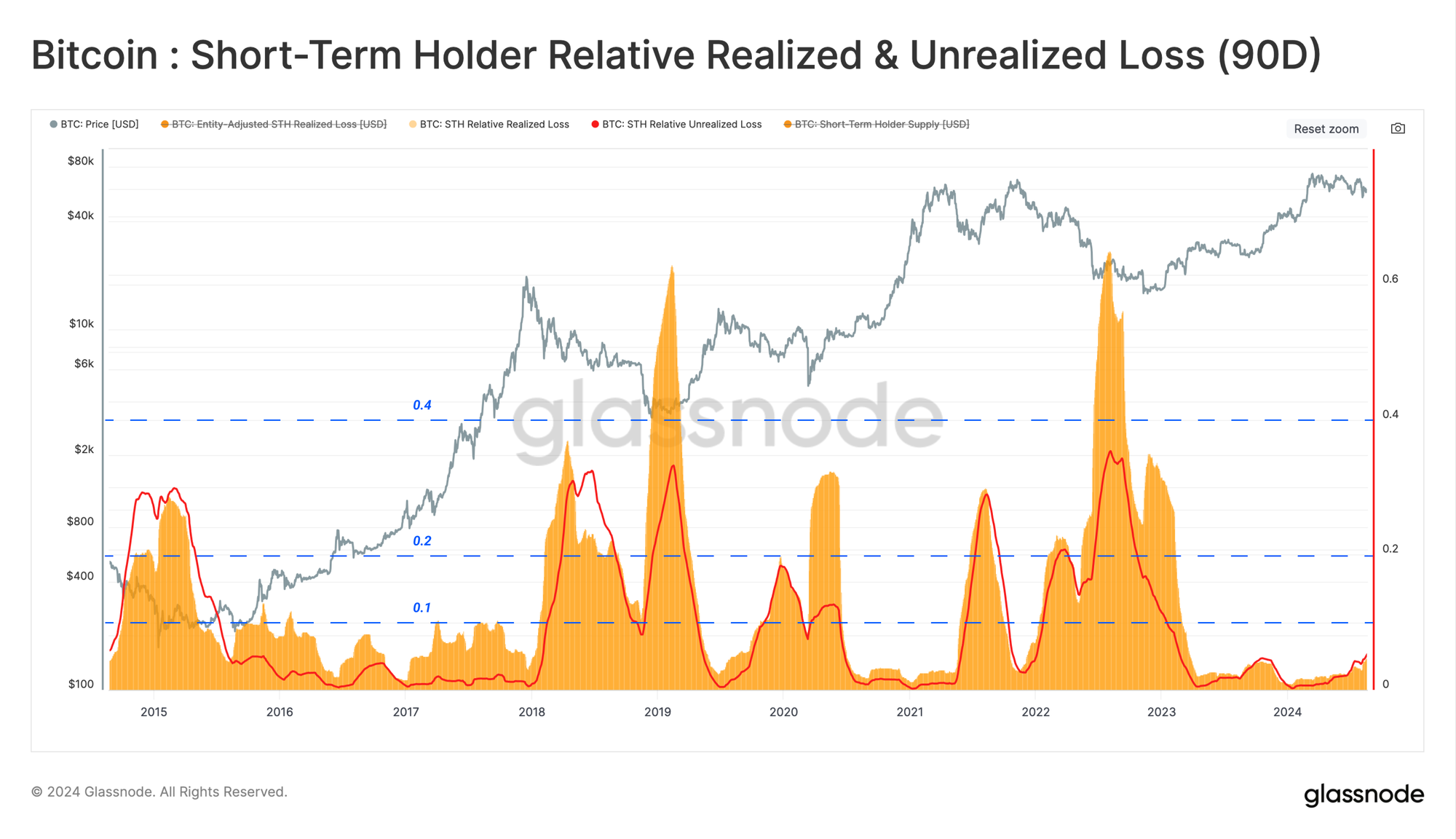

Kısa Vadeli Yatırımcılar için kümülatif 90 günlük gerçekleşmiş zarar ve ortalama gerçekleşmemiş zararı değerlendirerek, bu iki ölçüm arasındaki kesişimi ve korelasyonu görsel olarak vurgulayabiliriz.

Döngüsel fiyat diplerinde, gerçekleşmiş ve gerçekleşmemiş zararların büyüklüğü, toplam Kısa Vadeli Yatırımcı varlıklarının %10 ila %60'ı arasında yükselme eğilimindedir. Bu ölçüme göre, hem gerçekleşmemiş hem de gerçekleşmiş zararların büyüklüğü, önceki büyük dip oluşum olaylarına kıyasla nispeten küçük kalmaktadır.

Yapıcı bir benzerlik, mevcut yapı ile 2016-2017 döngüsü arasındaki benzerliktir; bu dönemde bahsedilen göreceli metrikler, tutarlı bir şekilde ~%10'luk bir tavanın altında işlem görmüştür.

Bundan yola çıkarak, yatırımcı duyarlılığındaki darbenin, yüzeyde göründüğü kadar şiddetli olmayabileceğini savunabiliriz.

Özet ve Sonuçlar

Piyasa yatırımcıları arasında belirsizliğin yaygın olduğu bir ortamda, sermaye risk eğrisinde aşağı doğru akmaya devam ediyor ve bu durum, Bitcoin'in hakimiyetinde önemli bir artışa yol açıyor. Önde gelen varlık, şu anda toplam piyasa kapitalizasyonunun %56'sını elinde bulunduruyor.

Dalgalı ve çalkantılı fiyat hareketlerine rağmen, Uzun Vadeli Yatırımcıların kararlılığı sağlam kalıyor, HODL yapma ve coin biriktirme eğilimleri açıkça görülüyor. Buna karşılık, Kısa Vadeli Yatırımcılar son düşüşte kayıpların büyük kısmını üstlendi. Ancak, kilitlenen kayıpların boyutu, bu duruma aşırı tepki verilmiş olabileceğini düşündürüyor.

Yasal Uyarı: Bu rapor herhangi bir yatırım tavsiyesi içermez. Tüm veriler yalnızca bilgi amaçlı sağlanmaktadır. Burada verilen bilgilere dayanılarak hiçbir yatırım kararı alınmamalıdır. Kendi yatırım kararlarınızdan yalnızca siz sorumlusunuz.

Gösterilen borsa bakiyeleri Glassnode'un hem resmi olarak yayınlanan borsa bilgileri hem de tescilli kümeleme algoritmaları aracılığıyla toplanan kapsamlı adres etiketleri veritabanından elde edilmiştir. Borsa bakiyelerini temsil ederken en yüksek doğruluğu sağlamaya çalışsak da, özellikle borsalar resmi adreslerini açıklamaktan kaçındığında, bu rakamların her zaman bir borsanın rezervlerinin tamamını kapsamayabileceğini unutmamak önemlidir. Kullanıcıları bu ölçümleri kullanırken dikkatli ve tedbirli olmaya davet ediyoruz. Glassnode herhangi bir tutarsızlık ya da olası yanlışlıktan sorumlu tutulamaz. Borsa verilerini kullanırken lütfen Şeffaflık Bildirimimizi okuyun.

Çeviriler

Zincirde bu hafta bülteni İspanyolca, İtalyanca, Çince, Japonca, Türkçe, Fransızca, Portekizce, Farsça, Lehçe, İbranice, Arapça, Vietnamca ve Yunanca'ya çevrilmiştir.

📽️ Daha fazla video içeriği ve metrik eğitim için Youtube Kanalımızı ziyaret edin ve abone olun veya Video Portalımızı ziyaret edin.

Yeni sosyal medya kanallarımızı kullanıma sunmaktan gurur duyuyoruz:

- Türkçe (Analist: @wkriptoofficial, Telegram, Twitter)

- İspanyolca (Analist: @ElCableR, Telegram, Twitter)

- Farsça (Analist: @CryptoVizArt, Telegram, Twitter)

Glassnode Resmi Twitter sayfamıza ve Glassnode Türkiye Twitter sayfamıza katılabilirsiniz.

- Resmi Telegram kanalına ve Türkiye Telegram kanalına katılabilirsiniz.

- Analizler ve detaylı çalışmalar için Glassnode Forum'u ziyaret edebilirsiniz.

- Onchain metrikleri ve grafikler için Glassnode Studio'ya göz atabilirsiniz.

- Borsaların onchain metrikleri ve aktiviteleri hakkında otomatik bildirimler için Glassnode Alerts Twitter'ı ziyaret edebilirsiniz.