Ağ Genel Görünümü

Madencilik sektörünün rekabet gücü ve Bitcoin Ağı'na olan inançları artmaya devam ediyor, Hash Rate yeni ATH'lere doğru hızla yükseliyor. Ancak, kısa vadede yatırımcılar hala ikna olmuş değil ve borsalarla ilgili zincir üstü hacimler durgunluk belirtileri göstermeye başladı.

Özet

- Hash Rate, tüm zamanların en yüksek seviyesine (ATH) yakın seyretmeye devam ediyor; madencilerin süregelen yatırımları, düşük gelirler olmasına rağmen Bitcoin Ağı'na olan güçlü inançlarını gösteriyor.

- Yatırımcıların borsalarla etkileşimleri ise gerileme eğiliminde; hacimlerin düşmesi, yatırımcı ve ticaret iştahının azaldığını gösteriyor.

- Hem Bitcoin hem de Ethereum ETF'lerinde çıkışlar yaşanıyor, ancak Bitcoin ETF'lerine olan yatırımcı ilgisi, ölçek ve büyüklük açısından önemli ölçüde daha büyük kalıyor.

Madenciler

Madenciler, Bitcoin ağının temel katılımcıları olarak yeni coinlerin birincil üretim kaynağıdır. Madenciler, bir sonraki geçerli bloğu keşfetmek için kullanılan işlem gücünü (hash gücünü) sağlar ve ağ, onlara otomatik olarak yeni basılan coinler ve işlem ücretleri ile ödüllendirir.

Bu durum, madenciliği son derece zorlu bir endüstri haline getirir, çünkü madenciler ne enerji maliyeti üzerinde ne de BTC'nin piyasa fiyatı üzerinde kontrol sahibidirler.

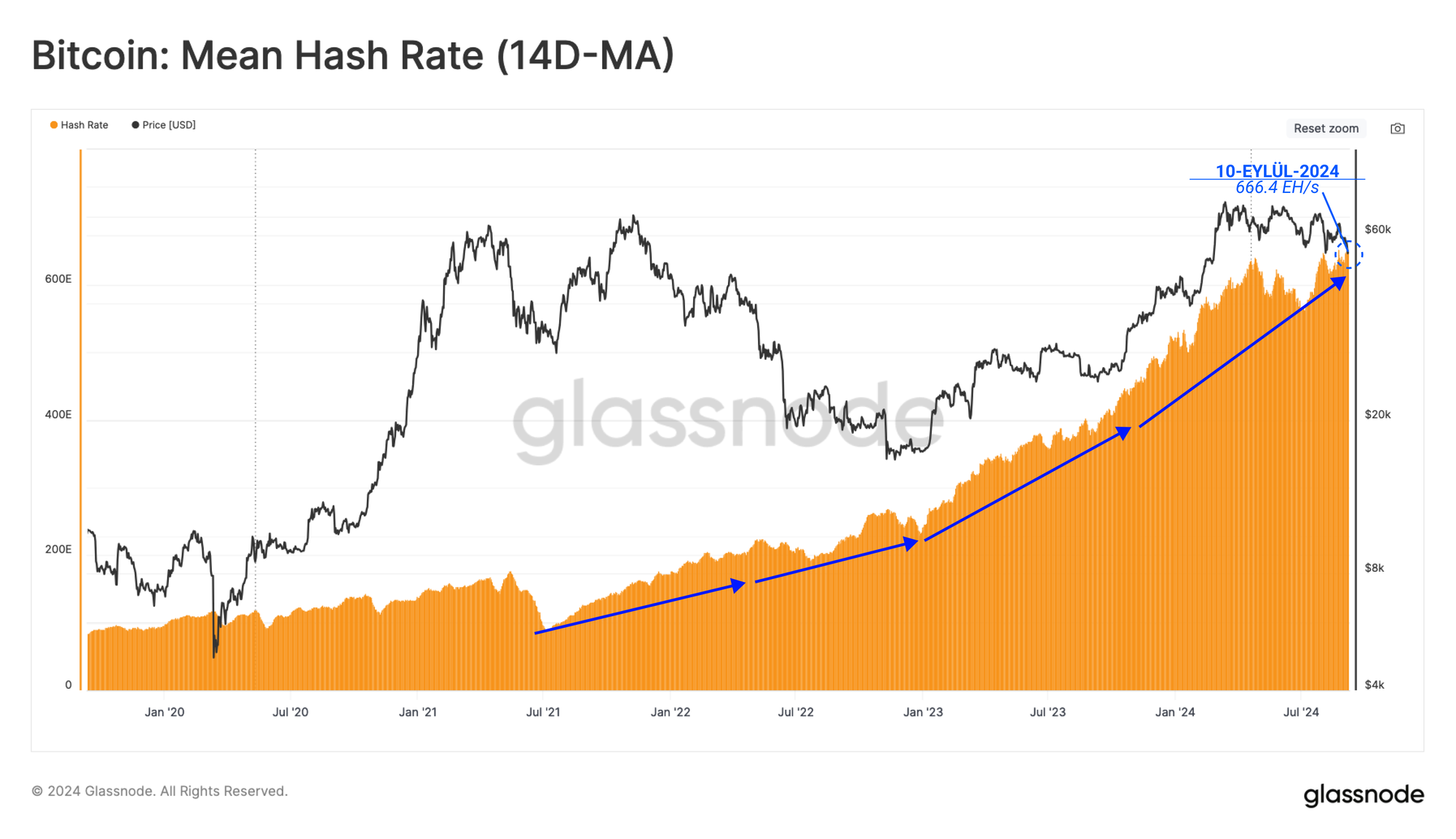

Dalgalı ve belirsiz piyasa koşullarına rağmen, Bitcoin madencileri yeni ASIC donanımları kurmaya devam etmiş ve toplam hash oranını yükseltmiştir. Hash oranı, 14 günlük hareketli ortalamaya göre 666.4EH/s'ye ulaşmış ve tüm zamanların en yüksek seviyesinin sadece %1 altında kalmıştır.

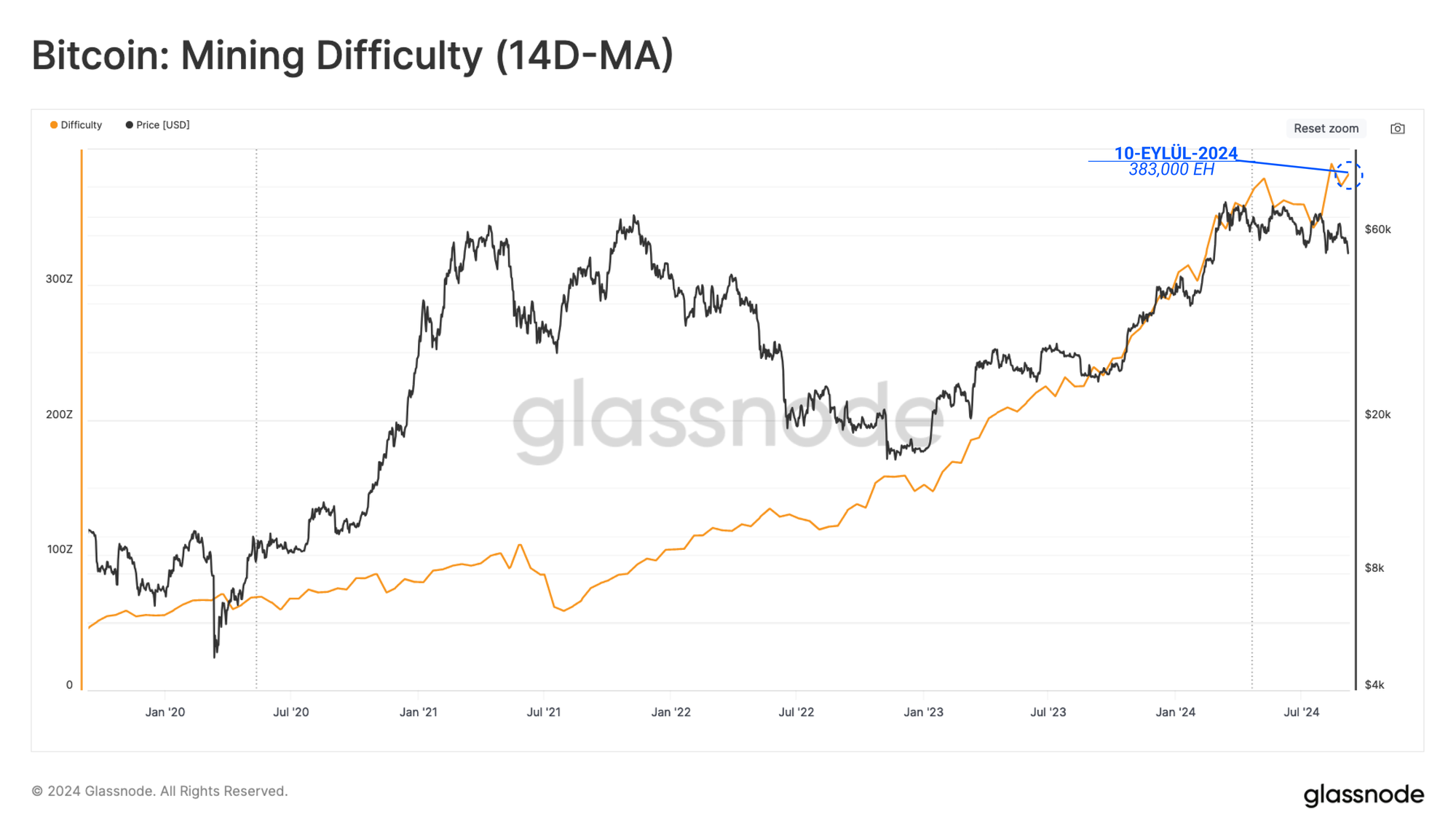

Hash oranı arttıkça, geçerli bir blok madenciliği yapmak için gereken zorluk seviyesi de yükselir. Bitcoin protokolü, ağdaki hash oranındaki artışları ve düşüşleri dengelemek için zorluğu otomatik olarak ayarlar.

Şu anda, bir blok madenciliği yapmak için gereken ortalama hash sayısı 338k exahash'tir. Bu, Bitcoin'in yaşam süresi boyunca kaydedilen ikinci en yüksek zorluk seviyesi olup, madencilik endüstrisinin giderek artan rekabetçiliğini vurgulamaktadır.

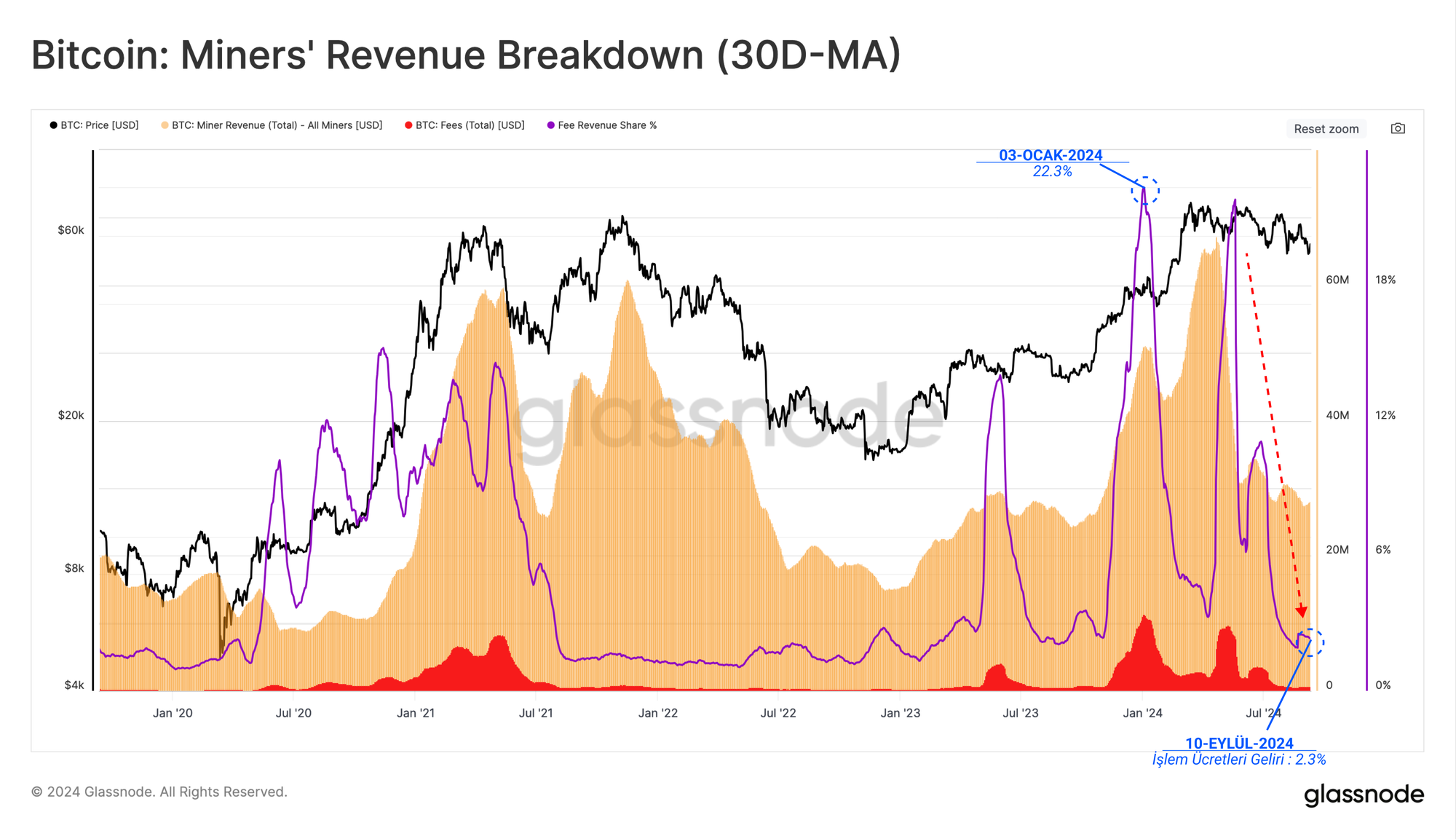

Buna rağmen, Mart ayında piyasa fiyatı yeni bir ATH'ye ulaştıktan sonra madenci gelirlerinde önemli bir düşüş görülüyor. Bu gelir düşüşünün büyük bir kısmı, işlem ücreti baskısının azalmasına bağlanabilir. Bu durum, para transferlerine olan talebin düşmesi ve Runes ile Inscription bağlantılı işlemlerden elde edilen ücretlerin azalmasıyla tetiklenmiştir.

Madencilerin blok ödüllerinden elde ettiği gelir, spot fiyatların 55 bin $'ın üzerinde işlem görmesi sayesinde nispeten yüksek kalıyor, ancak önceki ATH'nin yaklaşık %22 altında seyrediyor.

- Blok Ödülü Geliri: 824 milyon $

- İşlem Ücreti Geliri: 20 milyon $

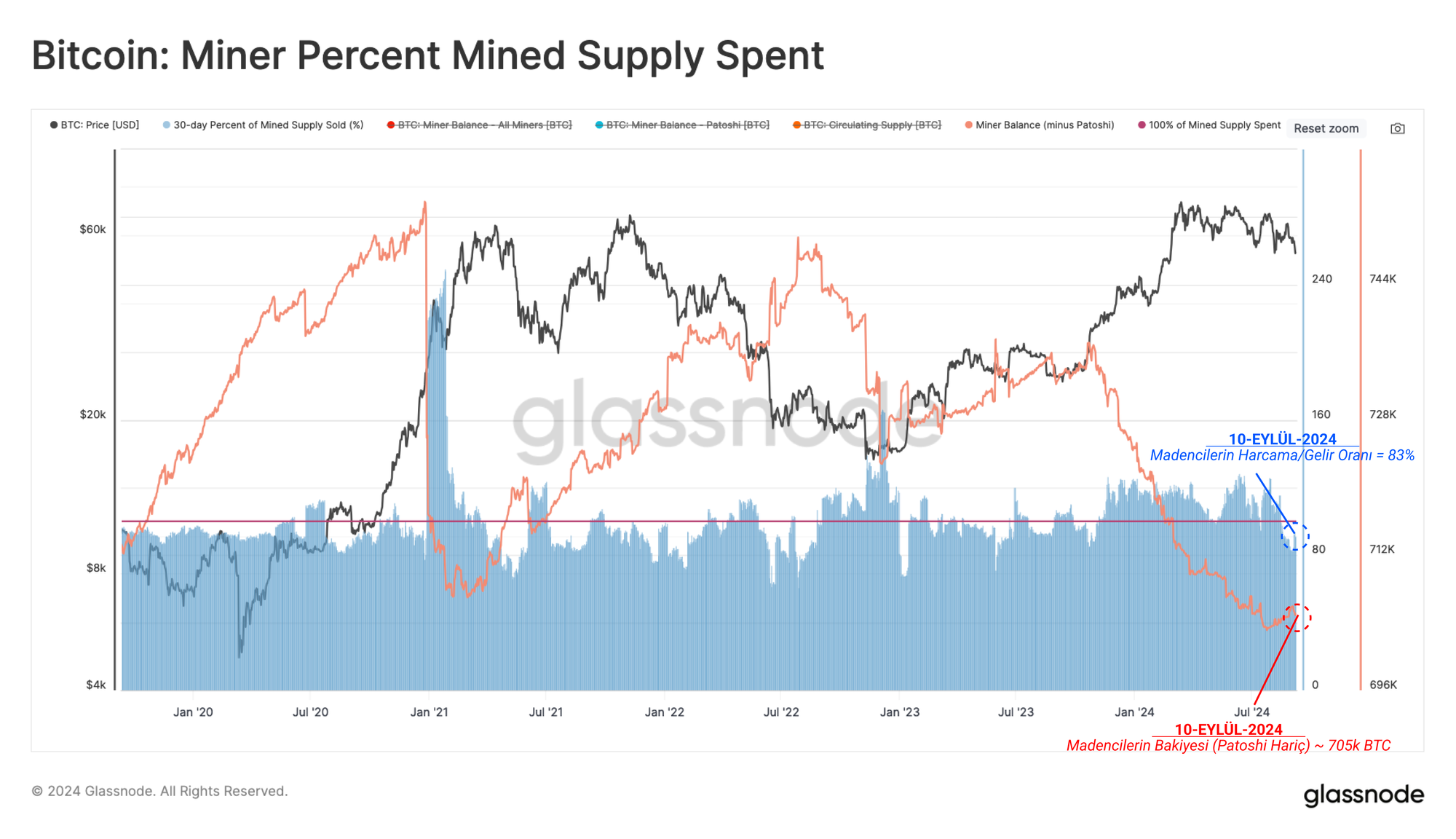

Gelirler düştükçe, madenciler arasında bir gelir baskısı gelişmeye başlayabilir. Bu durumu ölçmek için, madencilerin 30 günlük bir dönemde ürettikleri arzın ne kadarını harcadıklarını tahmin edebiliriz. Madencilik sektörünün rekabetçi ve sermaye yoğun doğası gereği, madenciler tarihsel olarak girdileri karşılamak için ürettikleri coinlerin çoğunu satmak zorunda kalmışlardır.

İlginç bir şekilde, madenciler net dağıtımdan, şimdi ürettikleri arzın bir kısmını hazine rezervlerinde tutma eğilimine geçmişlerdir. Bu, dikkat çekici bir gelişme, çünkü madenciler genellikle döngüsel davranır: Düşüş dönemlerinde satıcı, yükseliş trendlerinde HODLer olma eğilimindedirler. Hash oranı ve zorluktaki artış, BTC üretim maliyetlerinin giderek daha pahalı hale geldiğini gösteriyor ve bu durum, yakın gelecekte madenci kârlılığını olumsuz etkileyebilir.

Mahsuplaşmanın Yavaşlaması

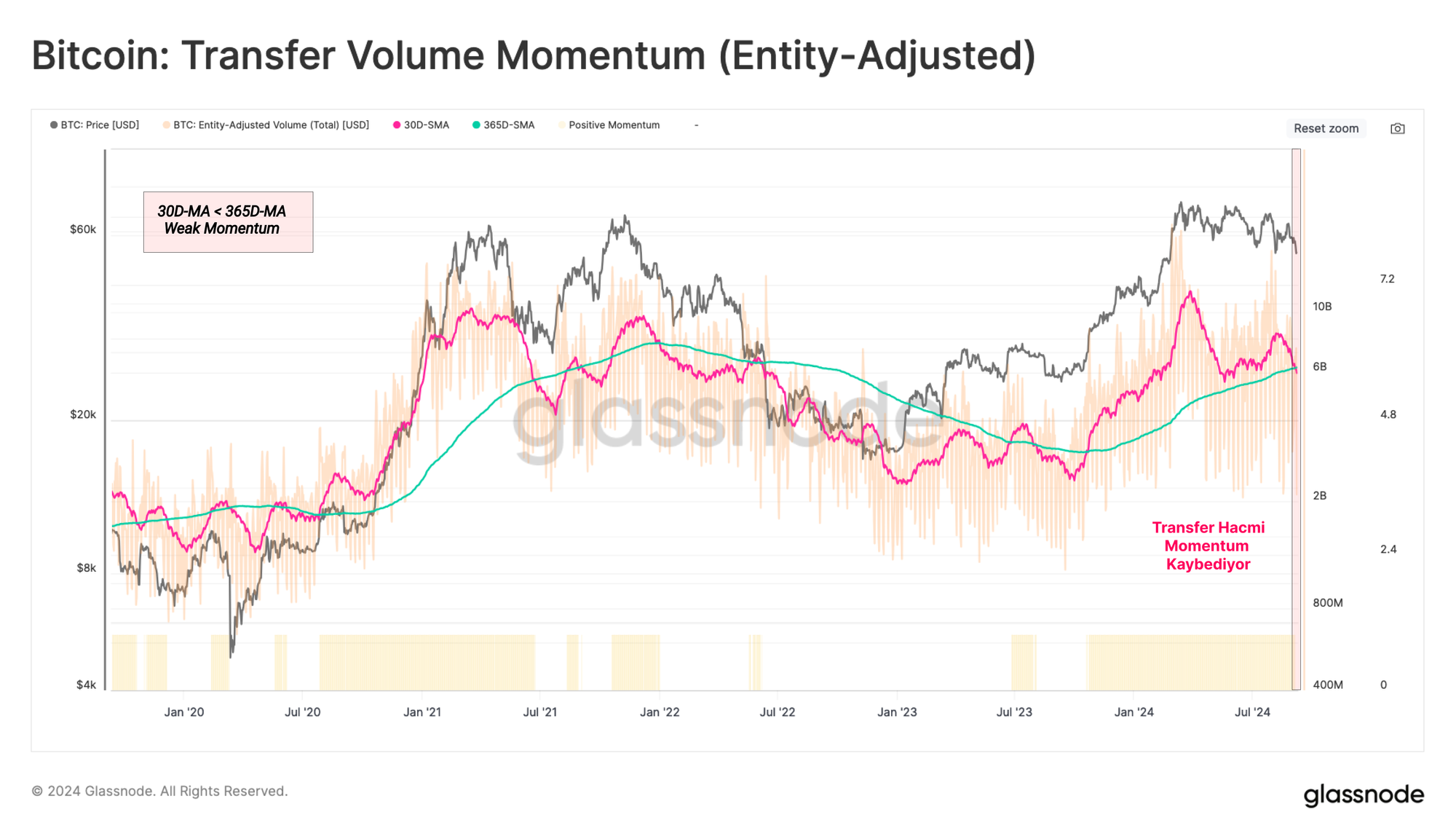

Zincir üzerinde işlem gören hacim büyüklüğü, ağın benimsenme düzeyi ve sağlığı hakkında da önemli bilgiler sağlar. Varlık ayarlamalı hacmi filtrelediğimizde, ağ şu anda günde yaklaşık 6.2 milyar $ değerinde işlem hacmini işliyor ve mahsuplaşmasını sağlıyor.

Ancak, mahsuplaşma hacmi yıllık ortalamasına doğru düşmeye başlıyor ve bu durum ağ kullanımında ve işlem hacminde belirgin bir soğuma olduğunu gösteriyor. Genel olarak, bu olumsuz bir gözlem olarak değerlendirilebilir, çünkü ağdaki faaliyetlerde azalma, benimsenmenin ve ağ sağlığının yavaşladığını işaret eder.

Azalan Trade İştahı

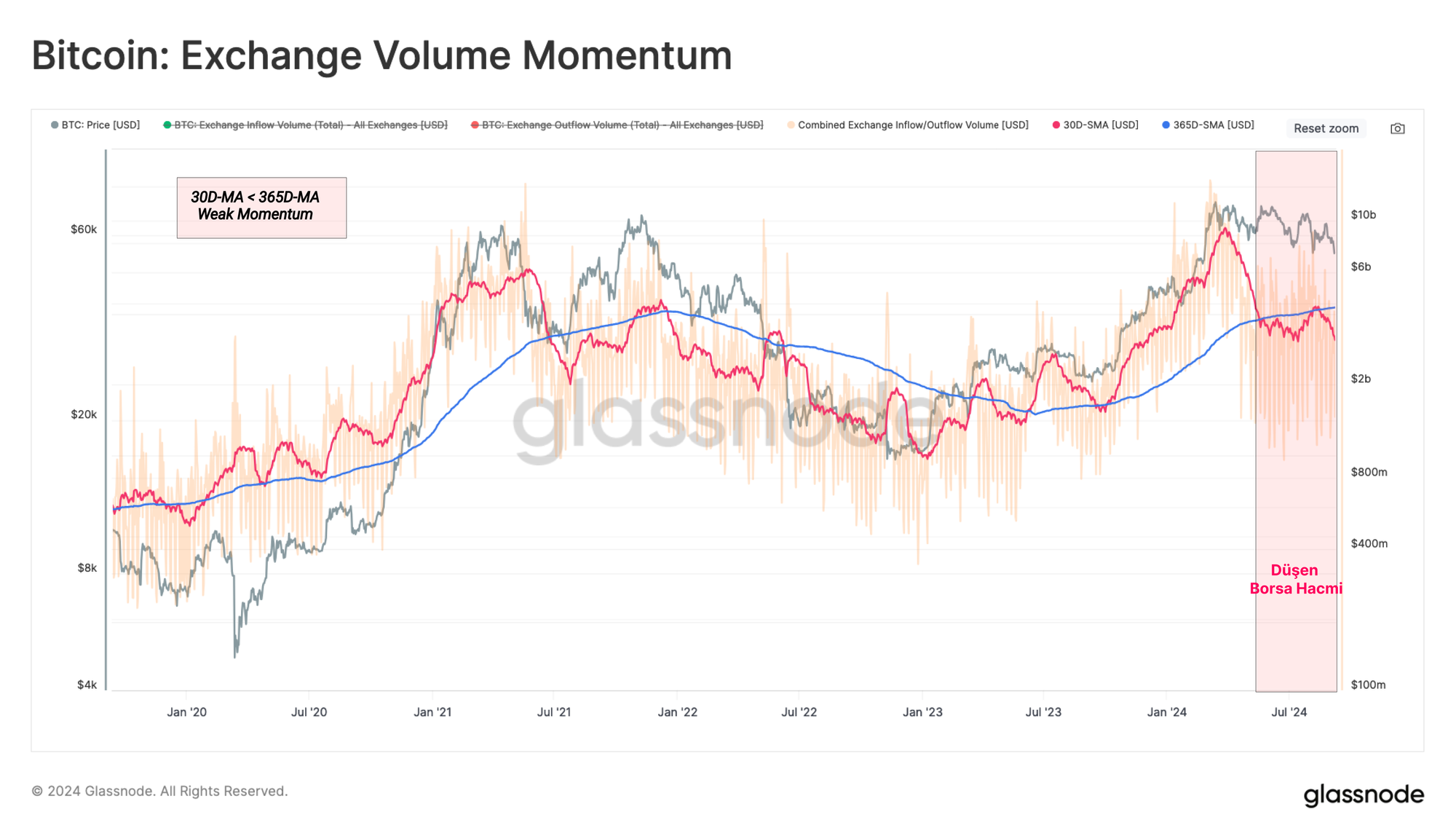

Sürekli değişen piyasa koşullarında, merkezi borsalar, spekülasyon faaliyetlerinin ve fiyat keşfinin ana merkezi olmaya devam ediyor. Bu nedenle, bu borsalarda toplanan zincir üstü hacimleri, yatırımcı faaliyeti ve spekülasyon iştahı için bir gösterge olarak değerlendirebiliriz.

Borsalarla ilgili giriş ve çıkışlar için benzer şekilde 30 günlük/365 günlük momentum kesişimini incelediğimizde, aylık ortalama hacmin yıllık ortalamanın oldukça altında kaldığını görebiliriz. Bu durum, yatırımcı talebinde ve spekülatörlerin mevcut fiyat aralığında yaptığı ticarette bir düşüş olduğunu vurguluyor. Bu azalan ticaret hacmi, yatırımcıların mevcut fiyat seviyelerine olan ilgisinin azaldığını ve spekülasyon iştahının zayıfladığını gösteriyor.

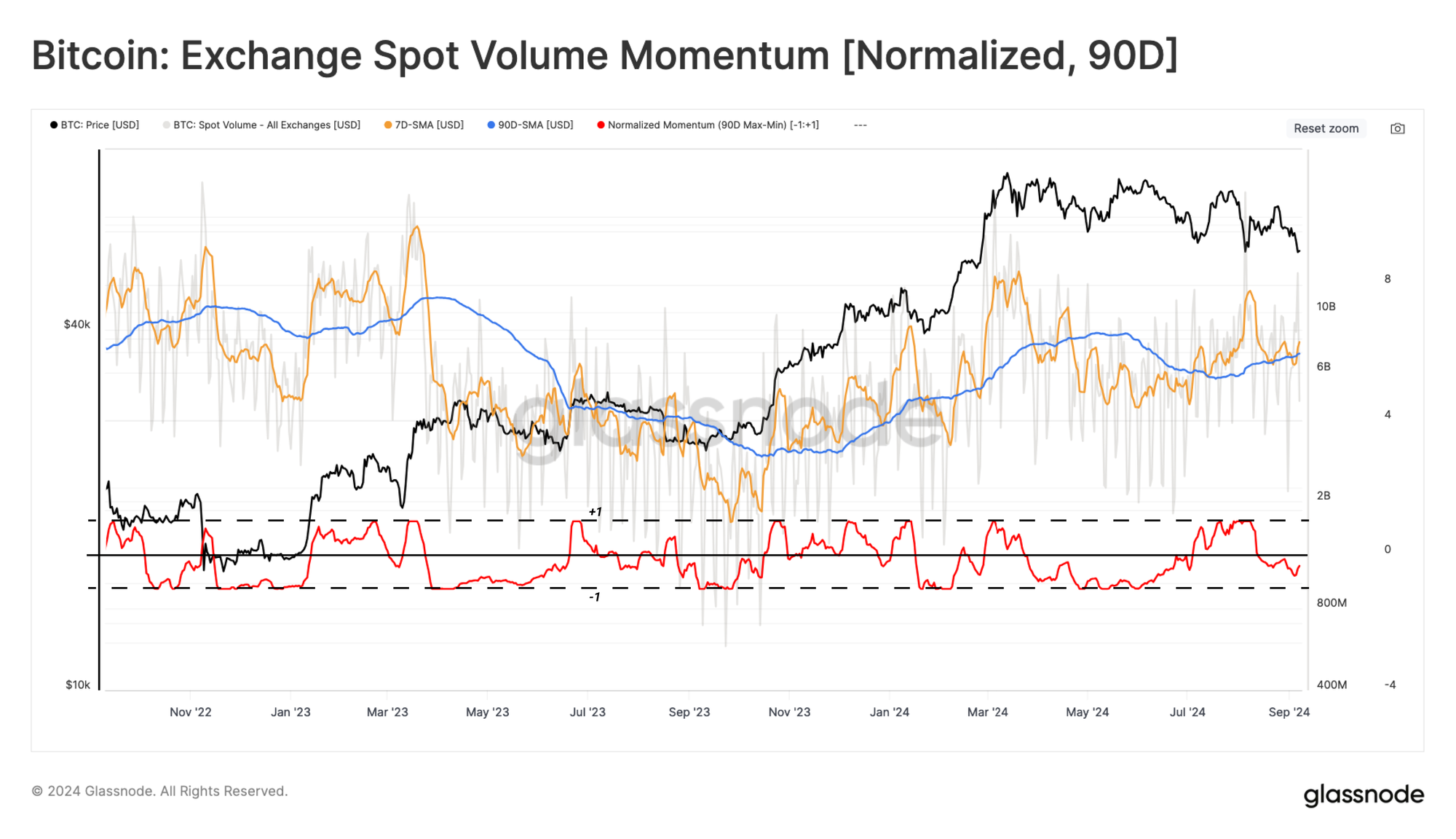

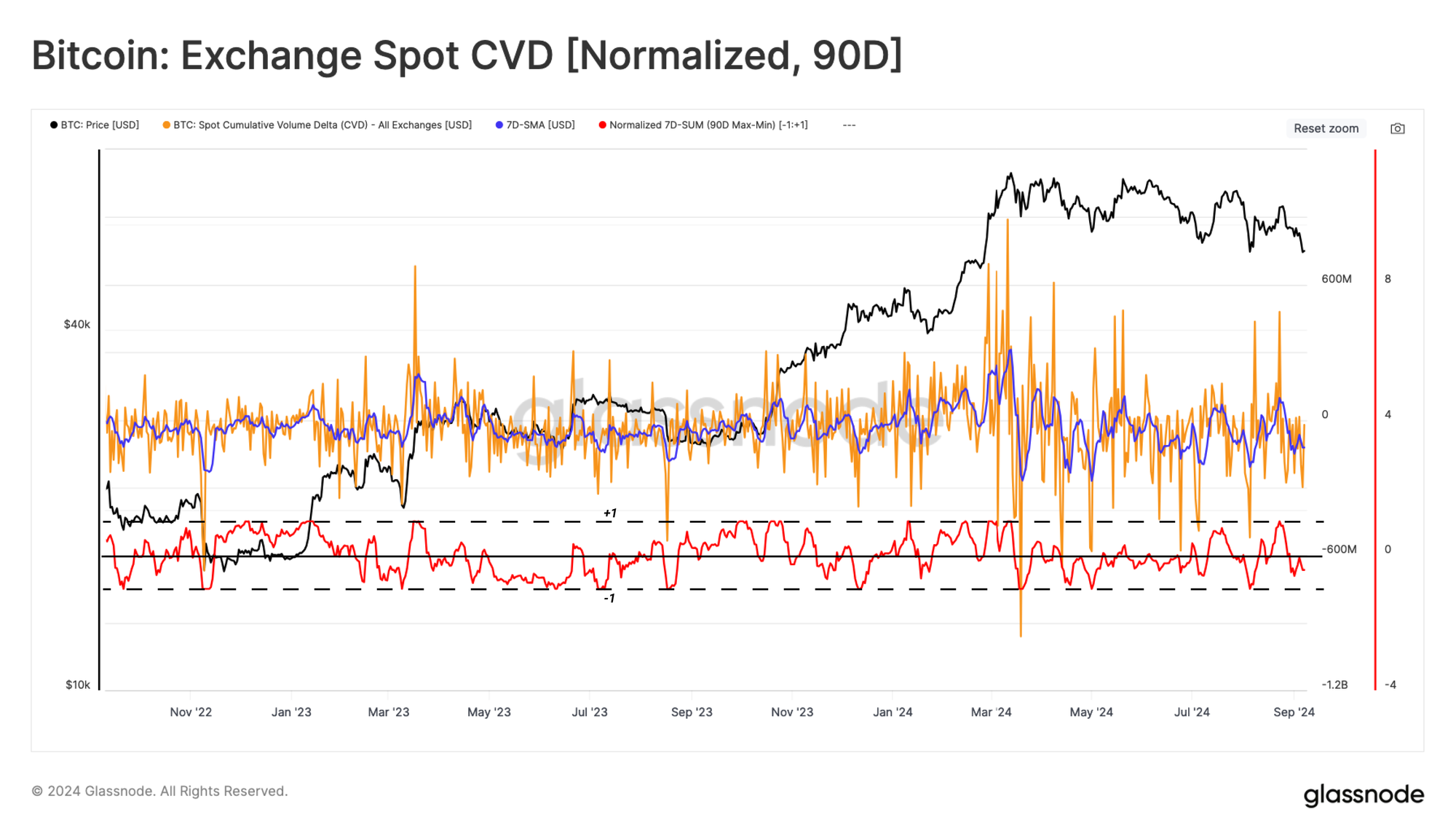

Bir sonraki adımda, borsa platformlarındaki spot işlem hacimlerine bakacağız. Burada, seçilen dönemin maksimum ve minimum değerlerine göre verileri normalize eden bir 90 günlük MinMax ölçekleyicisi (scalar) uyguluyoruz. Bu ölçekleyici, değerleri -1 ile 1 arasında bir aralığa oturtur.

Bu analiz sonucunda benzer bir gözlem yapabiliyoruz: Spot hacim momentumu azalmaya devam ediyor. Bu durum, son çeyrekte ticaret faaliyetlerinde önemli bir düşüş olduğuna dair fikri güçlendiriyor. Ticaret hacimlerindeki bu gerileme, yatırımcıların mevcut piyasa koşullarında daha temkinli olduğunu ve spekülasyon iştahının azaldığını gösteriyor.

CVD (Kümülatif Hacim Delta) metriği, spot piyasalardaki piyasa alım ve satış baskısı arasındaki mevcut net dengeyi tahmin edebilir. Aynı metodolojiyi kullanarak, son 90 gün içinde yatırımcı satış baskısının arttığını ve bu durumun fiyat hareketindeki aşağı yönlü eğilime katkıda bulunduğunu gözlemliyoruz.

Bu artan satış baskısı, piyasada negatif bir duyarlılığın hakim olduğunu ve yatırımcıların satış pozisyonlarına yöneldiğini gösteriyor. Fiyatlardaki bu gerileme, artan satış baskısının doğrudan bir yansıması olarak değerlendirilebilir.

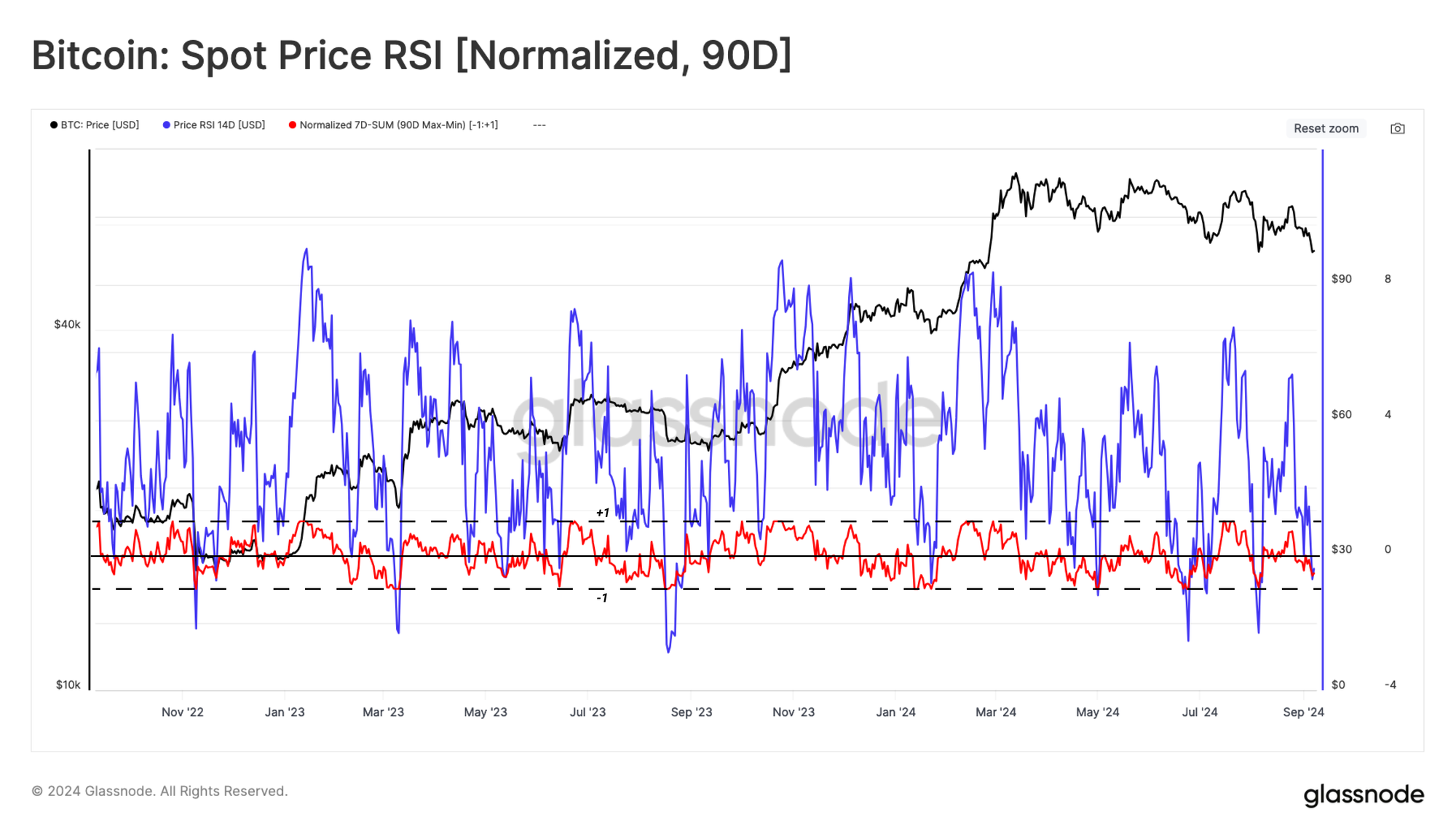

Son olarak, Bitcoin fiyatındaki fiyat hareketi momentumunu değerlendirebiliriz. Ağustos ayında hem pozitif hem de negatif veri noktalarının meydana gelmesiyle belirli bir kararsızlık gözlemleniyor. Bu durum, aynı dönemde kesin olarak negatif olan daha önce vurgulanan iki göstergeyle keskin bir tezat oluşturuyor.

Fiyat hareketindeki bu belirsizlik, piyasanın bir karar noktasına yaklaştığını ve yatırımcıların şu anda daha temkinli davrandığını gösterebilir. Kararsız fiyat hareketi, mevcut piyasa koşullarında yukarı veya aşağı yönlü bir kırılma için zemin hazırlayan bir bekleyiş dönemi olarak değerlendirilebilir.

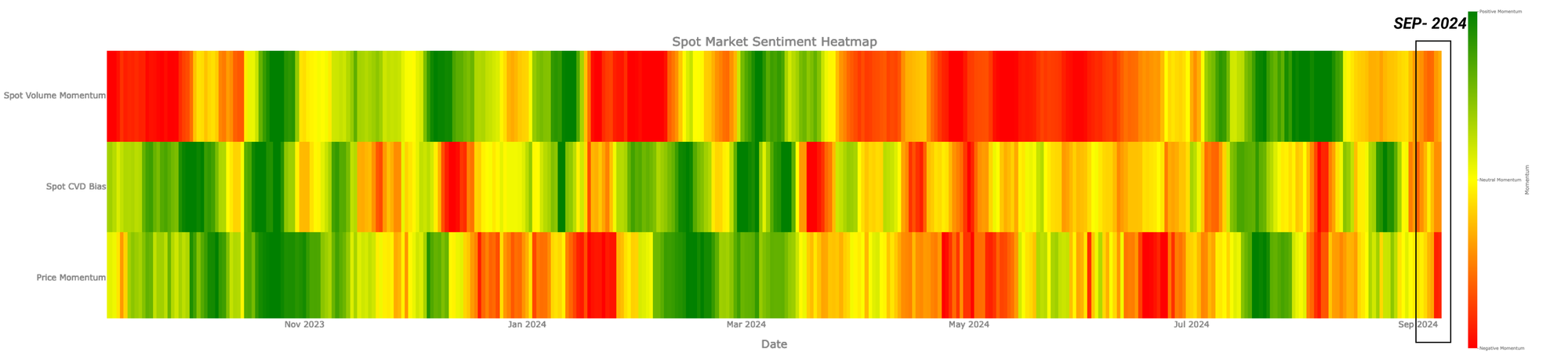

MinMax Dönüşümleriyle Hacim, CVD ve Fiyat Hareketini birleştirerek, bu özelliklerin 1 ile -1 arasında değişen değerleri için bir Duyarlılık Isı Haritası oluşturabiliriz. Bu çerçevede değerlendirilebilir:

- 🟢 1 Değerleri: Yüksek Risk

- 🟡 0 Değerleri: Orta Risk

- 🔴 -1 Değerleri: Düşük Risk

Üç gösterge de, son 90 günlük veri noktalarına göre piyasanın düşük risk bölgesine girdiğini işaret ediyor. Bahsedilen spot göstergeler arasındaki bu uyum, azalan (Spot Hacim Momentumu) satış hacmi (CVD < 0) ve fiyat hareketinin yavaşça aşağı yönlü seyrettiği anlamına gelir. Bu yapı, dış etkilere karşı hassas olabilir ve piyasa koşulları değişirse her iki yönde de kırılma yaşanabilir.

Bu uyum, yatırımcıların şu anda daha temkinli davrandığını ve piyasanın potansiyel bir volatilite dalgasına açık olduğunu göstermektedir.

ETF'ler

Ethereum ETF'lerinin Ağustos ayında piyasaya sürülmesi, Ocak ayında başlatılan ABD Bitcoin ETF'lerinin ardından gerçekleşti. Bu iki olay, dijital varlık ekosistemi için bir "Rubicon'u Geçme" anını işaret ediyor ve ABD geleneksel piyasalarına, en büyük iki kripto para birimine erişim sağlayan bir fırsat sunuyor.

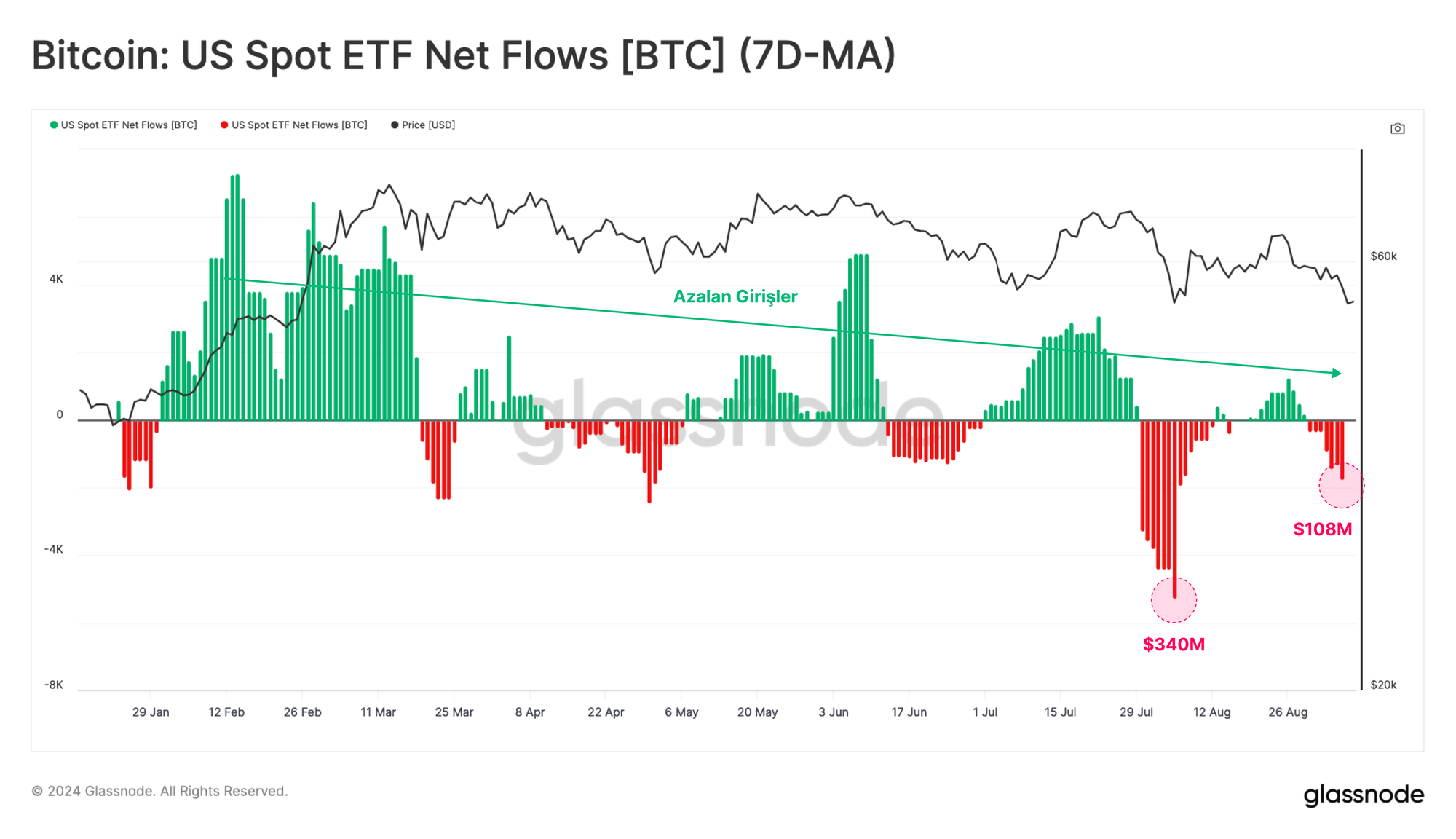

Bitcoin ETF'lerine baktığımızda, Ağustos 2024'ten bu yana net sermaye akışlarının yavaşladığını görüyoruz ve şu anda haftalık 107 milyon $'lık bir çıkış rapor ediliyor. Bu sermaye çıkışları, yatırımcı ilgisinde bir duraklama olduğunu ve ETF'ler aracılığıyla kripto varlıklarına olan talebin azaldığını gösteriyor.

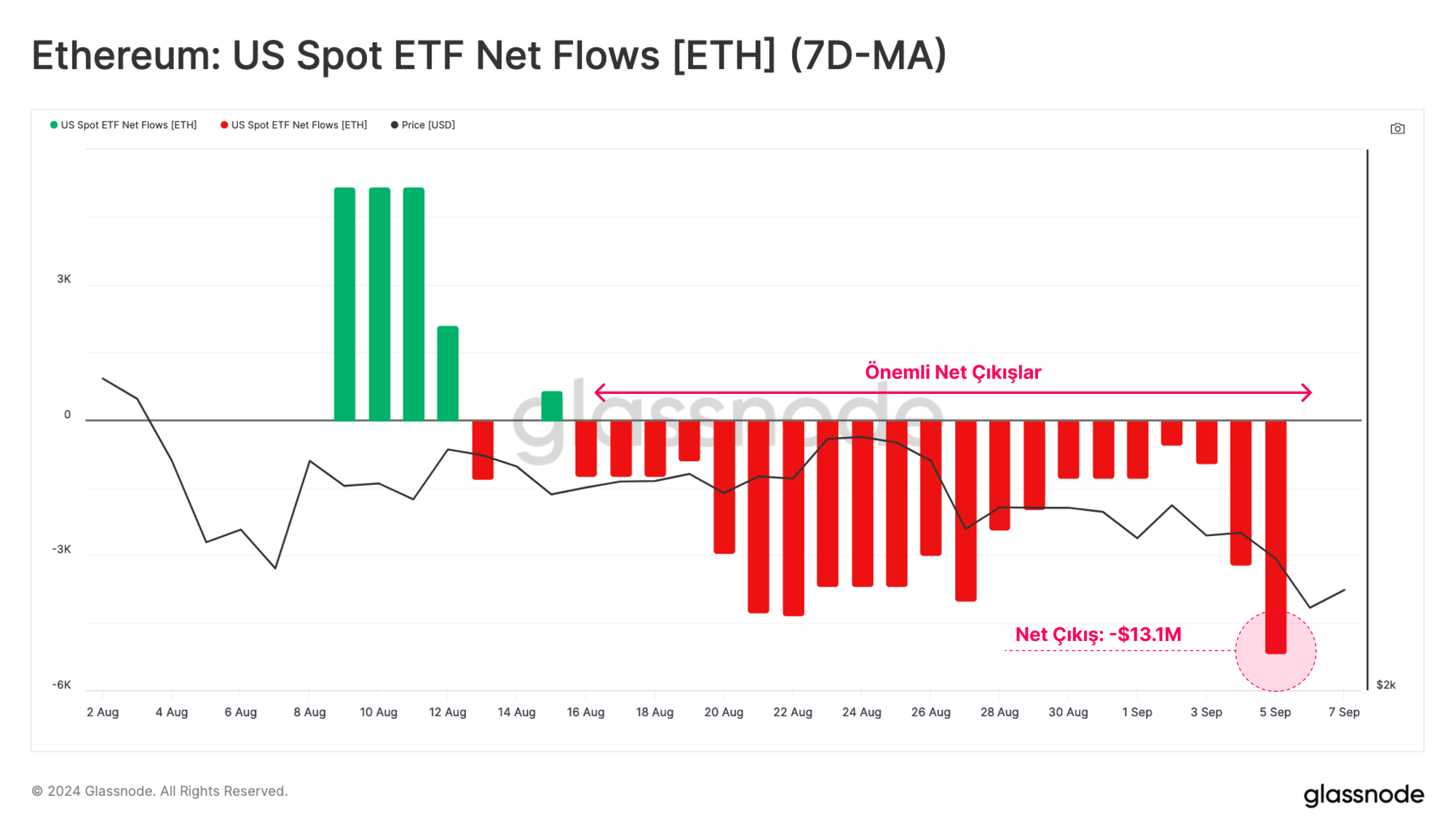

Ethereum ETF'lerine olan talep, daha yeni olmalarına rağmen nispeten zayıf kalmış ve net negatif sermaye çıkışı yaşanmıştır. Bu durum, ağırlıklı olarak Grayscale ETHE ürününden yapılan geri alımlardan kaynaklanmakta ve diğer enstrümanlara yeterli giriş talebiyle dengelenememektedir.

Toplamda, Ethereum ETF'leri 13,1 milyon $'lık bir çıkış yaşamıştır. Bu durum, en azından mevcut piyasa koşulları bağlamında, BTC ile ETH arasındaki talep büyüklüğünde belirgin bir fark olduğunu ortaya koyuyor. Ethereum'a olan ilgi, Bitcoin'e kıyasla daha düşük kalmakta ve bu, piyasadaki yatırımcı duyarlılığına işaret etmektedir.

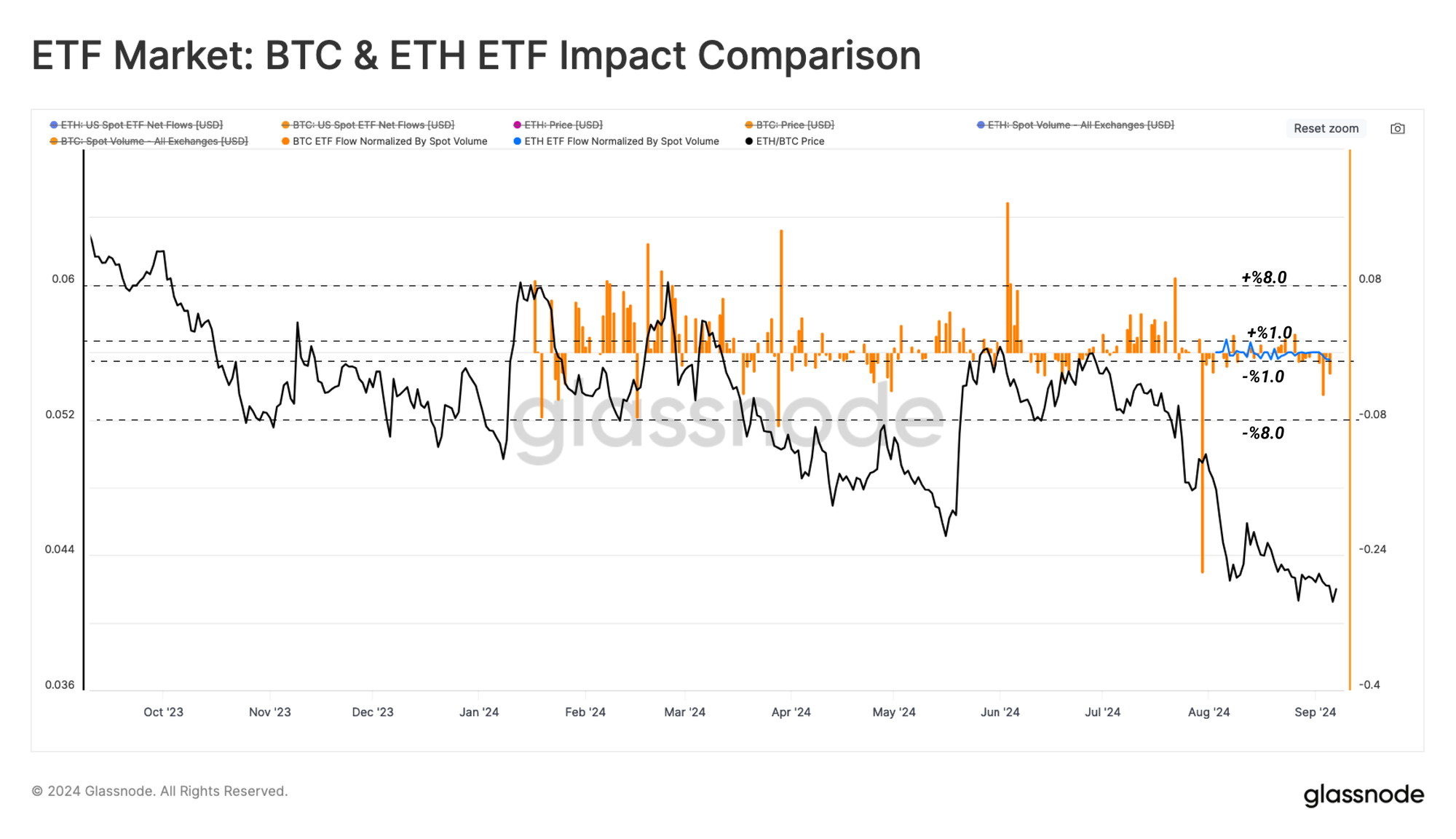

Bitcoin ve Ethereum piyasaları üzerindeki ETF'lerin etkisini tahmin etmek amacıyla, ETF net akış hacmini ilgili spot hacimlerle normalize ettik. Bu oran, her piyasadaki ETF'lerin göreceli ağırlığını doğrudan karşılaştırmamıza olanak tanır.

Aşağıdaki grafikte gösterildiği gibi, ETF'lerin Ethereum piyasası üzerindeki göreceli etkisi spot hacmin maksimum %1,7'sine eşdeğerken, Bitcoin ETF için bu oran maksimum %17'dir. Bu, normalizasyon yapılmasına rağmen Bitcoin ETF'lerine olan talebin, Ethereum ETF'lerine kıyasla büyüklük olarak çok daha yüksek olduğunu gösteriyor. Yatırımcılar, Bitcoin ETF'lerine Ethereum ETF'lerinden çok daha fazla ilgi göstermektedir.

Özet ve Sonuçlar

Madenciler, azalan gelirlerine rağmen, Bitcoin Ağı'na olan güçlü inançlarını sürdürmekte ve Hash Oranı tüm zamanların en yüksek seviyesine (ATH) yaklaşmaktadır. Ancak madenciler döngüsel olarak davranma eğilimindedir; düşüş dönemlerinde satıcı, yükseliş dönemlerinde HODLer olurlar. Bu nedenle, daha fazla düşüş yaşanması durumunda satış baskısının artması beklenebilir.

Ayrıca, yatırımcıların borsalarla olan etkileşimi azalmaya devam ediyor ve hacimlerin genel olarak daralması, yatırımcı ve ticaret iştahının azaldığını gösteriyor. Bu durum kurumsal ortamda da belirgindir; Bitcoin ve Ethereum ETF'leri net çıkışlar yaşamaktadır.

Yasal Uyarı: Bu rapor herhangi bir yatırım tavsiyesi içermez. Tüm veriler yalnızca bilgi amaçlı sağlanmaktadır. Burada verilen bilgilere dayanılarak hiçbir yatırım kararı alınmamalıdır. Kendi yatırım kararlarınızdan yalnızca siz sorumlusunuz.

Gösterilen borsa bakiyeleri Glassnode'un hem resmi olarak yayınlanan borsa bilgileri hem de tescilli kümeleme algoritmaları aracılığıyla toplanan kapsamlı adres etiketleri veritabanından elde edilmiştir. Borsa bakiyelerini temsil ederken en yüksek doğruluğu sağlamaya çalışsak da, özellikle borsalar resmi adreslerini açıklamaktan kaçındığında, bu rakamların her zaman bir borsanın rezervlerinin tamamını kapsamayabileceğini unutmamak önemlidir. Kullanıcıları bu ölçümleri kullanırken dikkatli ve tedbirli olmaya davet ediyoruz. Glassnode herhangi bir tutarsızlık ya da olası yanlışlıktan sorumlu tutulamaz. Borsa verilerini kullanırken lütfen Şeffaflık Bildirimimizi okuyun.

Çeviriler

Zincirde bu hafta bülteni İspanyolca, İtalyanca, Çince, Japonca, Türkçe, Fransızca, Portekizce, Farsça, Lehçe, İbranice, Arapça, Vietnamca ve Yunanca'ya çevrilmiştir.

📽️ Daha fazla video içeriği ve metrik eğitim için Youtube Kanalımızı ziyaret edin ve abone olun veya Video Portalımızı ziyaret edin.

Yeni sosyal medya kanallarımızı kullanıma sunmaktan gurur duyuyoruz:

- Türkçe (Analist: @wkriptoofficial, Telegram, Twitter)

- İspanyolca (Analist: @ElCableR, Telegram, Twitter)

- Farsça (Analist: @CryptoVizArt, Telegram, Twitter)

Glassnode Resmi Twitter sayfamıza ve Glassnode Türkiye Twitter sayfamıza katılabilirsiniz.

- Resmi Telegram kanalına ve Türkiye Telegram kanalına katılabilirsiniz.

- Analizler ve detaylı çalışmalar için Glassnode Forum'u ziyaret edebilirsiniz.

- Onchain metrikleri ve grafikler için Glassnode Studio'ya göz atabilirsiniz.

- Borsaların onchain metrikleri ve aktiviteleri hakkında otomatik bildirimler için Glassnode Alerts Twitter'ı ziyaret ed