Sermaye Akışlarını İzleme

Federal Reserve'in %0,5'lik faiz indiriminin ardından, Bitcoin Kısa Vadeli Yatırımcı maliyet esası olan yaklaşık 61,9 bin $ seviyesini geri kazandı. Eğer fiyat, 63,9 bin $ seviyesindeki 200 günlük hareketli ortalamanın üzerinde kalmayı başarırsa, bu ralli önemli bir dönüm noktası olabilir.

Özet

- Bitcoin, Federal Reserve'in %0,50 faiz indiriminin ardından Kısa Vadeli Yatırımcı maliyet esasını ($61.9k) ve 200 günlük hareketli ortalamayı ($63.9k) geri kazandı.

- Fiyatların maliyet esasının üzerine çıkmasıyla, kısa vadeli yatırımcılar üzerindeki baskı bir miktar azaldı, özellikle net sermaye çıkışlarının ardından.

- Yeni yatırımcılar, gerçekleşmiş zararların nispeten küçük olmasıyla direnç gösteriyor, bu da genel yükseliş trendine olan güveni işaret ediyor.

- Sürekli vadeli işlemler piyasası ise ihtiyatlı bir toparlanma gösteriyor; talep kademeli olarak artıyor, ancak güçlü boğa piyasaları sırasında görülen seviyelerin altında kalıyor.

A Piyasa Eğiliminde Değişim

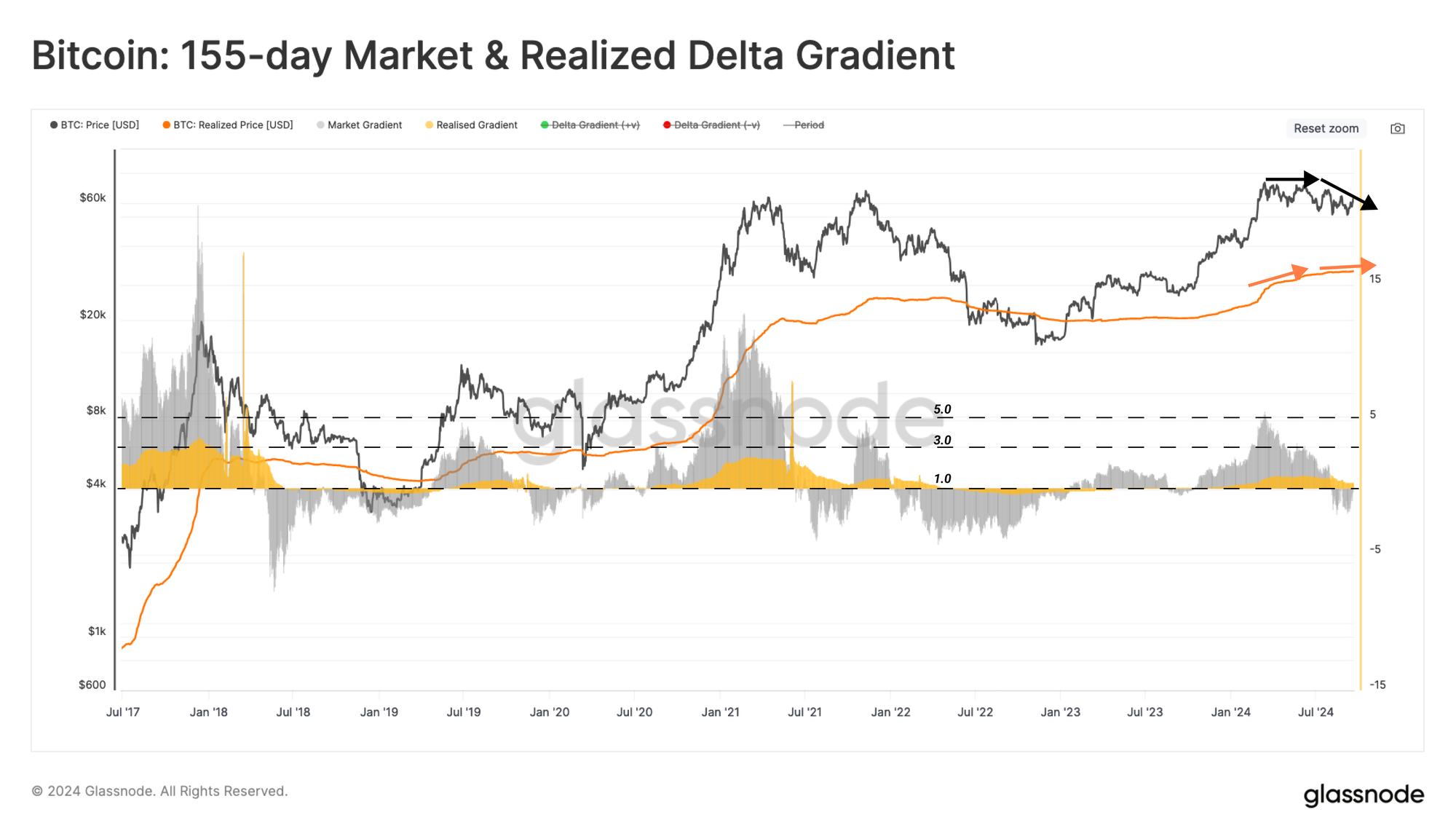

Bitcoin ağına sermaye girişi, Mart'taki ATH'ye ulaşıldıktan sonra yavaşladı ve bu da fiyat momentumunun azalmasına yol açtı. Bu durumu, Fiyat'ın 155 günlük yumuşatılmış eğimi ⬛ ile Gerçekleşmiş Fiyat'ın 🟧 eğimini karşılaştırarak doğrulayabiliriz.

Son haftalarda piyasa eğimi negatif değerlere düştü, Gerçekleşmiş Fiyat eğimi ise pozitif olmasına rağmen düşüş eğilimindeydi. Bu durum, spot fiyattaki düşüşün sermaye çıkışlarının yoğunluğundan daha agresif olduğunu gösteriyor.

Bir sonraki grafik, bu iki eğimin Z-skorunu ölçmektedir. Negatif değerler, göreceli olarak zayıf talebin olduğu dönemleri işaret eder ve bu da fiyatların sürekli daralmasına neden olur.

Bu metriği kullanarak, mevcut yapının 2019-20 dönemine çok benzer olduğunu görebiliriz. O dönemde piyasa, 2019'un ikinci çeyreğindeki güçlü rallinin ardından uzun bir konsolidasyon aralığı yaşamıştı. Benzer şekilde, şu anda da piyasa, güçlü bir ralli sonrası yatay seyre geçen bir yapıya sahip.

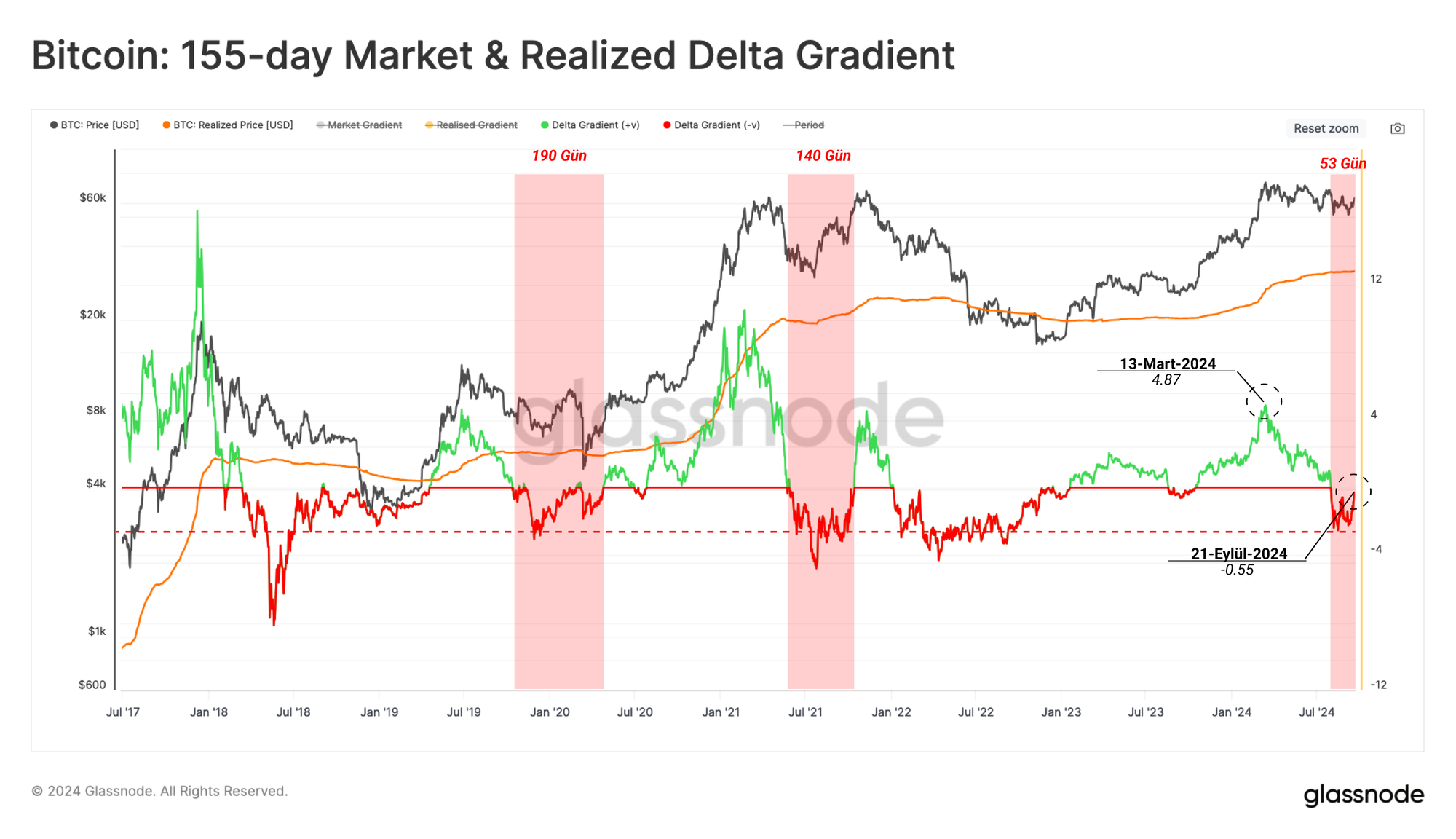

Yeni Sermaye Akış Yönü

Mevcut konsolidasyon aşaması, Haziran 2024 sonlarından itibaren spot fiyatı, birkaç kısa vadeli yatırımcı alt grubunun maliyet esasının altına itti (MVRV Oranı <1). Bu, son dönemdeki yatırımcıların finansal baskı altında olduğunu ve giderek artan gerçekleşmemiş zararlarla karşı karşıya kaldığını göstermektedir.

Ancak, birçok yeni yatırımcının varlıklarında zarar yaşamasına rağmen, bu zararların büyüklüğü, 2021 ortasındaki satış dalgası ve Mart 2020 COVID çöküşüne kıyasla daha az şiddetlidir. Bu durum, yatırımcıların daha büyük piyasa şoklarına kıyasla mevcut durumda nispeten daha az zorlandıklarını işaret ediyor.

Piyasa uzun süreli bir daralma dönemine girdiğinde, getiri azaldıkça yatırımcılar kayıplarını azaltmak için daha düşük fiyatlardan nakde dönme eğilimindedir. Bu süreçte, nispeten genç arzın maliyet esası spot fiyatı takip ederek daha düşük seviyelere iner. Kısa vadeli yatırımcıların arzının yeniden fiyatlanması, Bitcoin ekosisteminden net sermaye çıkışı olarak tanımlanabilir.

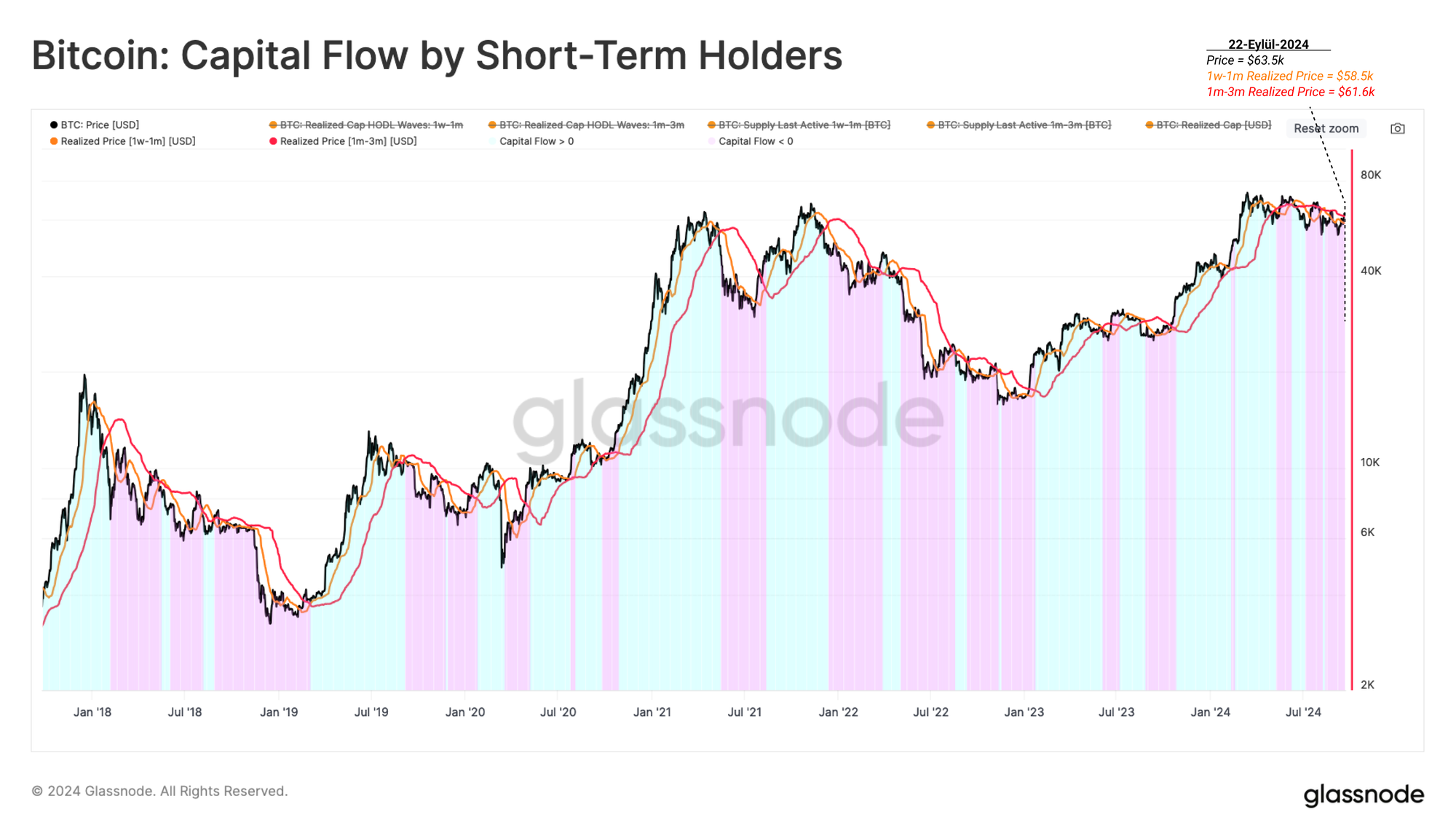

Yeni yatırımcılar açısından sermaye akışlarının yönü ve yoğunluğunu ölçmek için, iki alt grubun (1 hafta-1 ay "hızlı iz", ve 1 ay-3 ay "yavaş iz") maliyet esaslarını karşılaştıran bir gösterge oluşturduk:

- Sermaye Çıkışı 🟪: Aşağı yönlü trendlerde, en genç coinlerin maliyet esası (1 hafta-1 ay 🟠), daha eski yaş grubuna (1 ay-3 ay 🔴) kıyasla daha hızlı düşer. Bu yapı, sermaye akışlarının genel yönünün negatif olduğunu ve bu çıkışın yoğunluğunun bu iki iz arasındaki sapma ile orantılı olduğunu gösterir.

- Sermaye Girişi 🟦: Piyasa yükseliş trendlerinde, daha genç coinlerin maliyet esası, daha eski yaş grubuna göre daha hızlı artar. Bu, sermayenin bu izler arasındaki sapma oranına göre piyasa içine akış yaptığını gösterir.

Şu anda, daha genç coinlerin maliyet esası, daha eski coinlerin maliyet esasının altında işlem görüyor. Bu durum, piyasanın net bir sermaye çıkışı rejimi yaşadığını işaret ediyor. Ancak bu göstergeyi kullanarak, sürdürülebilir bir piyasa dönüşünün pozitif momentum geliştirmeye başladığı erken aşamalarda olabileceğini öne sürebiliriz.

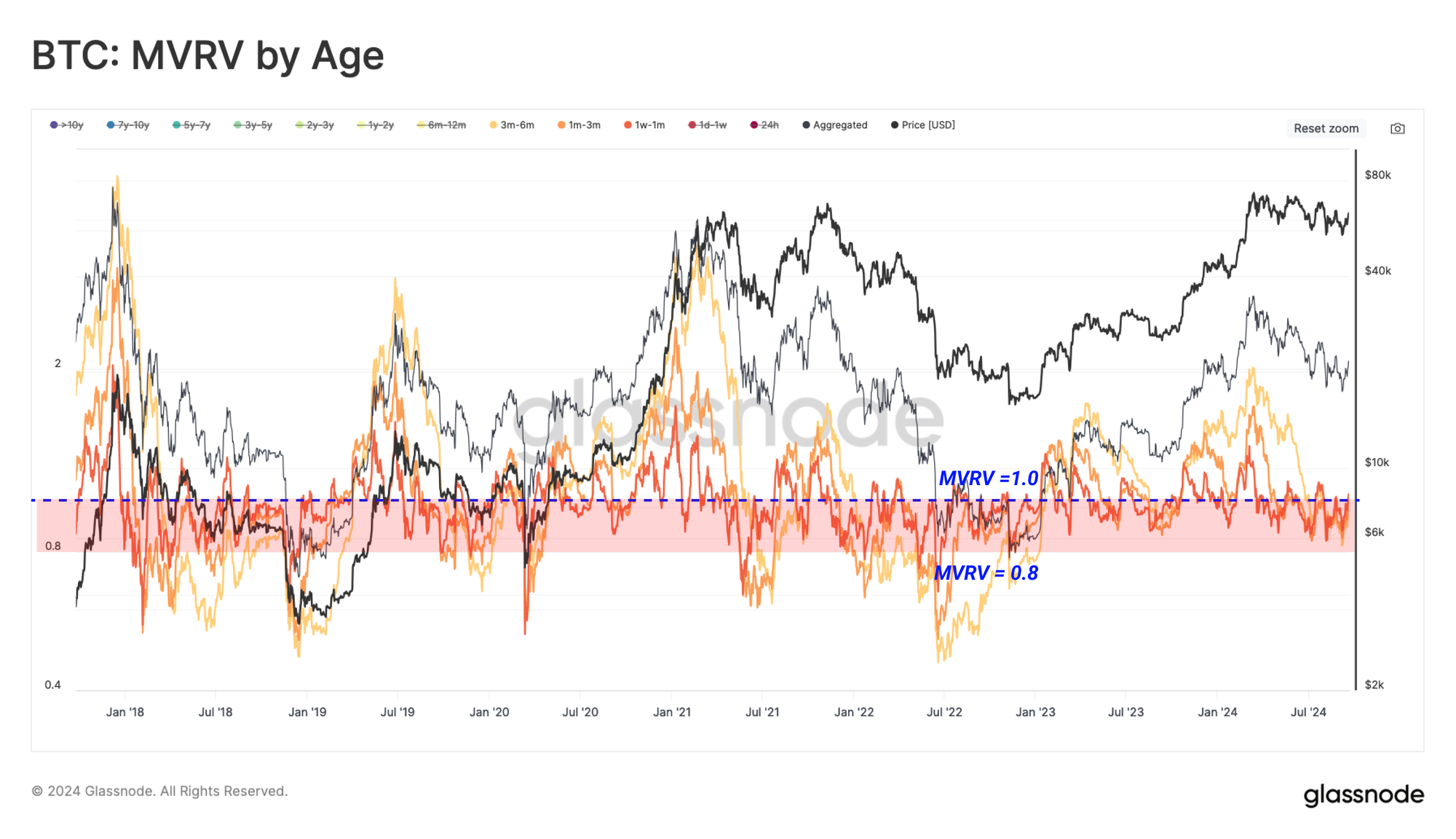

Yeni Yatırımcıların Güveni

Piyasa düzeltmesi sırasında yeni yatırımcıların elindeki gerçekleşmemiş zararlar arttıkça, bu yatırımcıların zararla satış yapma eğilimi de artar. Kısa vadeli yatırımcıların volatiliteye karşı daha hassas oldukları istatistiksel olarak gösterilmiştir, bu da davranışlarının piyasa dönüş noktalarında izlenmesini önemli kılar.

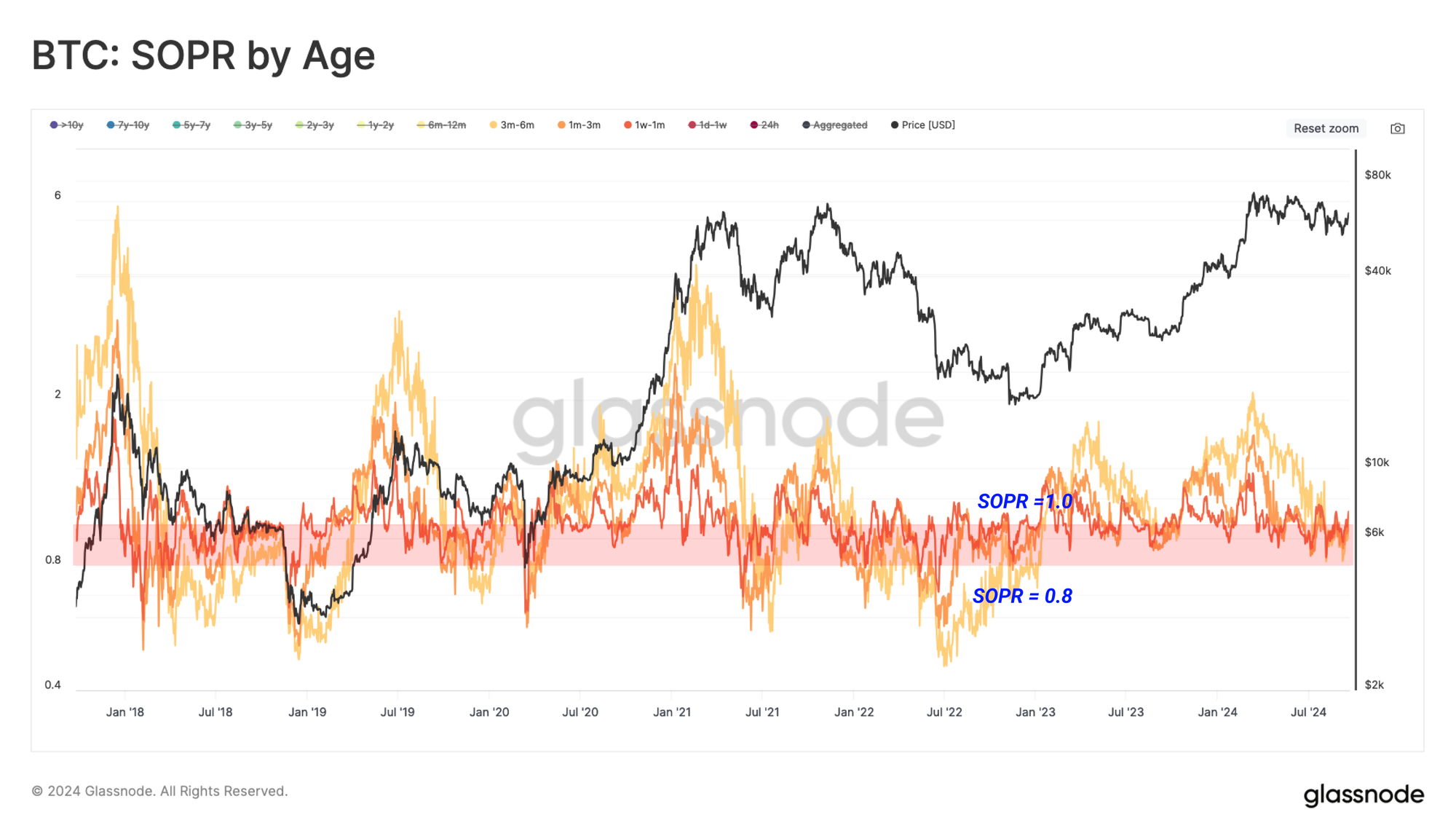

MVRV (Market Value to Realized Value) ile yaşa göre incelendiğinde, SOPR (Spent Output Profit Ratio) yaşa göre neredeyse aynı davranışı sergiler. Bu, yeni yatırımcıların hem zarar durumunda olduklarını hem de bu zararı realize edecek kadar stres yaşadıklarını doğrular.

Bu davranış, özellikle piyasa dönüş noktalarında önemlidir, çünkü kısa vadeli yatırımcılar satış baskısının kaynağı olabilir ve sermaye çıkışlarına neden olabilir. Aynı zamanda, bu tür davranışlar piyasadaki stresi ve potansiyel kapitülasyonu işaret edebilir, ki bu da uzun vadeli yatırımcılar için fırsat sunabilir.

Kısa Vadeli Yatırımcıların piyasa duyarlılığındaki değişimlere tepkisinin yoğunluğunu da değerlendirebiliriz.

Yeni yatırımcıların harcadığı coinlerin maliyet esası 🟠 ile tüm yeni yatırımcıların maliyet esası 🔵 arasındaki fark, bu yatırımcıların toplu güvenini ortaya koyar. Spot fiyat ile normalize edildiğinde, bu sapma, yeni yatırımcıların aşırı kâr veya zarar durumlarına aşırı tepki verdikleri dönemleri vurgulamamıza olanak tanır.

Son aylarda, son 155 gün içinde coin alan yeni yatırımcılar, önceki "ayı piyasası trendlerine" kıyasla piyasaya nispeten daha yüksek bir güven sergilediler. Bu grubun realize ettiği zararların büyüklüğü, ellerindeki coinlerin maliyet esasına kıyasla nispeten düşük kalmıştır. Bu durum, yeni yatırımcıların piyasa düzeltmeleri sırasında bile daha dirençli olduğunu ve kâr-zarar baskısına rağmen güvenlerini koruduklarını göstermektedir.

Long Taraflı Sürekli Prim

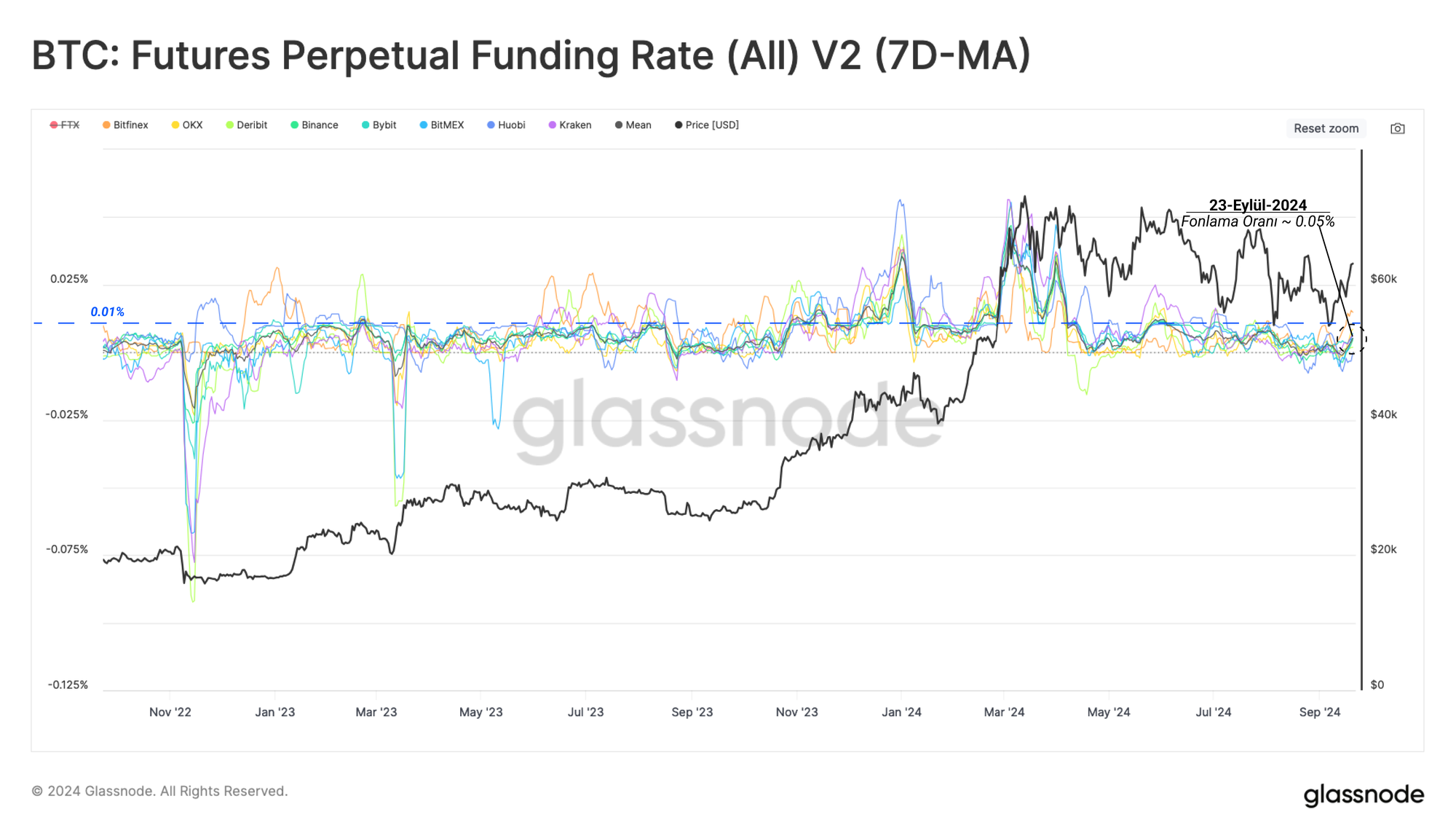

Yeni sermayenin yükseliş trendine olan güvenini değerlendirmek için sürekli vadeli işlem piyasasını kullanarak incelememize bir boyut daha ekleyebiliriz. İlk olarak, spekülatörlerin uzun pozisyonlar için kaldıraç kullanma iştahını gösteren Futures Perpetual Funding Rate (7G-MA) metriğini kullanıyoruz. Birçok borsada %0,01'lik fonlama oranı denge değeri olarak kabul edilir ve bu seviyenin üzerindeki sapmalar, yükseliş yönündeki duyarlılığı gösterir.

Son fiyat sıçraması, sürekli vadeli piyasalarında uzun pozisyonlar için kaldıraç kullanımında görece bir artışla eşleşti. Bu durum, haftalık ortalama fonlama oranını %0,05 seviyesine itti.

Bu oran denge seviyesinin üzerinde olmasına rağmen, henüz sürekli vadeli piyasalarında güçlü veya aşırı bir uzun pozisyon talebi olduğunu göstermiyor. Bu durum, yükselişe yönelik iyimserliğin artmakta olduğunu, ancak henüz tam anlamıyla güçlü bir güven dalgasına dönüşmediğini işaret ediyor.

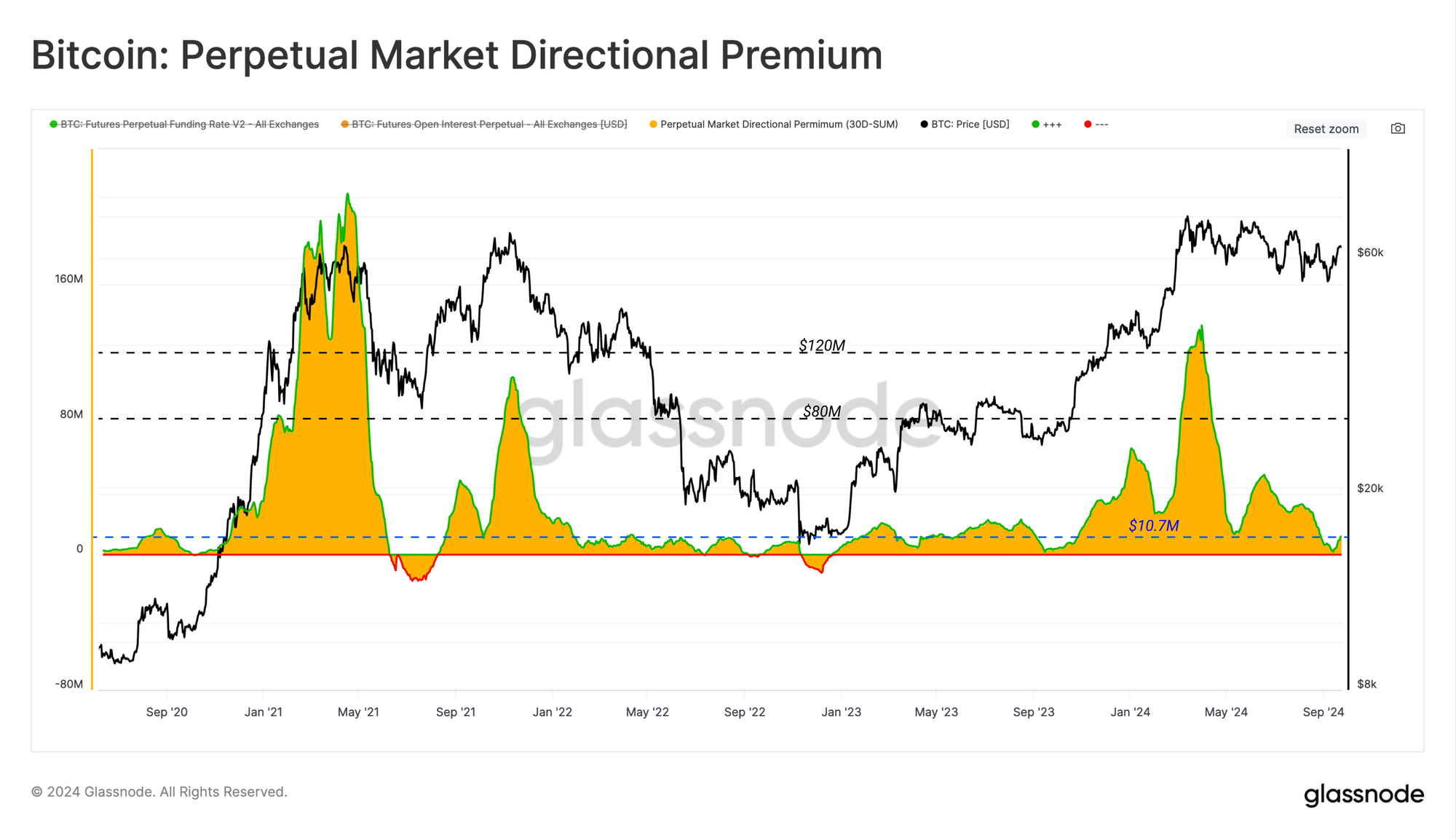

Son 30 gün içinde long taraflı sözleşmelerin short tarafına ödediği kümülatif aylık primi hesapladığımızda, Mart ATH'si döneminde kaldıraç kullanımının toplam maliyetinin aylık yaklaşık 120 milyon $ olduğunu görüyoruz. Bu gösterge, Eylül ortasında aylık sadece 1,7 milyon $'a kadar düşmüş ve bugün itibarıyla mütevazı bir artışla 10,8 milyon $ seviyesine yükselmiştir.

Bu, son iki haftada long taraflı kaldıraç talebinin arttığını, ancak Ocak 2023'teki seviyelerin hala çok altında kaldığını gösteriyor. Bu durum, piyasanın bu düzeltme sırasında önemli ölçüde soğuduğunu ve spekülatif talebin azaldığını işaret ediyor.

Özet ve Sonuçlar

Bitcoin piyasası, 2019'un sonu ve 2020'nin başlarındaki dönemi anımsatan uzun bir konsolidasyon aşamasında kalmaya devam ediyor. Mart'taki ATH'den bu yana Bitcoin ağına sermaye girişi yavaşladı ve bu durum Kısa Vadeli Yatırımcıların kârlılığını zorladı.

Bununla birlikte, yerel olarak net sermaye çıkışı yaşanmasına rağmen, yeni yatırımcıların piyasa güveni oldukça güçlü kaldı. Son haftalarda, sürekli vadeli işlem piyasalarında long pozisyon eğiliminde hafif bir artış da gözlemlendi.

Genel olarak, bu tablo, Mart ayında görülen aşırılıklardan sonra soğumuş bir piyasayı işaret ediyor, ancak birçok yeni Bitcoin yatırımcısının duyarlılığını sarsmamış gibi görünüyor.

Yasal Uyarı: Bu rapor herhangi bir yatırım tavsiyesi içermez. Tüm veriler yalnızca bilgi amaçlı sağlanmaktadır. Burada verilen bilgilere dayanılarak hiçbir yatırım kararı alınmamalıdır. Kendi yatırım kararlarınızdan yalnızca siz sorumlusunuz.

Gösterilen borsa bakiyeleri Glassnode'un hem resmi olarak yayınlanan borsa bilgileri hem de tescilli kümeleme algoritmaları aracılığıyla toplanan kapsamlı adres etiketleri veritabanından elde edilmiştir. Borsa bakiyelerini temsil ederken en yüksek doğruluğu sağlamaya çalışsak da, özellikle borsalar resmi adreslerini açıklamaktan kaçındığında, bu rakamların her zaman bir borsanın rezervlerinin tamamını kapsamayabileceğini unutmamak önemlidir. Kullanıcıları bu ölçümleri kullanırken dikkatli ve tedbirli olmaya davet ediyoruz. Glassnode herhangi bir tutarsızlık ya da olası yanlışlıktan sorumlu tutulamaz. Borsa verilerini kullanırken lütfen Şeffaflık Bildirimimizi okuyun.

Çeviriler

Zincirde bu hafta bülteni İspanyolca, İtalyanca, Çince, Japonca, Türkçe, Fransızca, Portekizce, Farsça, Lehçe, İbranice, Arapça, Vietnamca ve Yunanca'ya çevrilmiştir.

📽️ Daha fazla video içeriği ve metrik eğitim için Youtube Kanalımızı ziyaret edin ve abone olun veya Video Portalımızı ziyaret edin.

Yeni sosyal medya kanallarımızı kullanıma sunmaktan gurur duyuyoruz:

- Türkçe (Analist: @wkriptoofficial, Telegram, Twitter)

- İspanyolca (Analist: @ElCableR, Telegram, Twitter)

- Farsça (Analist: @CryptoVizArt, Telegram, Twitter)

Glassnode Resmi Twitter sayfamıza ve Glassnode Türkiye Twitter sayfamıza katılabilirsiniz.

- Resmi Telegram kanalına ve Türkiye Telegram kanalına katılabilirsiniz.

- Analizler ve detaylı çalışmalar için Glassnode Forum'u ziyaret edebilirsiniz.

- Onchain metrikleri ve grafikler için Glassnode Studio'ya göz atabilirsiniz.

- Borsaların onchain metrikleri ve aktiviteleri hakkında otomatik bildirimler için Glassnode Alerts Twitter'ı ziyaret ed