Ortalamaya Geri Dönmek

Yüzde 10'luk bir fiyat düzeltmesinin ardından Bitcoin piyasası, kritik Kısa Vadeli Yatırımcı maliyet tabanını geri kazanmak amacıyla 63 bin dolar seviyesine geri döndü.

Özet

- Boğa Piyasası Geri Çekilmeleri (Drawdowns), nispeten sığ kalmaya devam ediyor, ancak tarihsel boğa piyasası yükseliş trendleriyle uyumlu. Bu, hem mevcut döngünün benzerliklerini hem de göreceli dayanıklılığını vurguluyor.

- Kısa Vadeli Yatırımcılar'ın pozisyonlanması ve harcama davranışları büyük ölçüde iyileşti, spot fiyat Kısa Vadeli Yatırımcı maliyet esasını $62.5k seviyesinde geri kazanmaya çalışırken.

- Bununla birlikte, önemli miktarda Vadeli İşlem Açık Pozisyonu (Futures Open Interest) halen duruyor. Bu durum, eğer piyasada önemli bir volatilite yaşanırsa, piyasayı kaldıraç azaltma ve likidasyon dalgalarına maruz bırakabilir. Bu nedenle, büyük bir fiyat dalgalanması durumunda piyasada likidasyon baskısı artabilir ve fiyat hareketleri hızla aşağı veya yukarı yönlü etkilenebilir.

Teknik Hasar Raporu

Bitcoin piyasası, geleneksel piyasalardan farklı olarak, haftanın 7 günü 24 saat boyunca işlem görmesi ve küresel likiditeye sahip olmasıyla öne çıkıyor. Bu, yatırımcılara her zaman piyasaya girme, ticaret yapma ve spekülasyon fırsatı sunar. Özellikle hafta sonları, geleneksel piyasaların kapalı olduğu saatlerde bile, Bitcoin fiyatları önemli dalgalanmalar yaşayabilir.

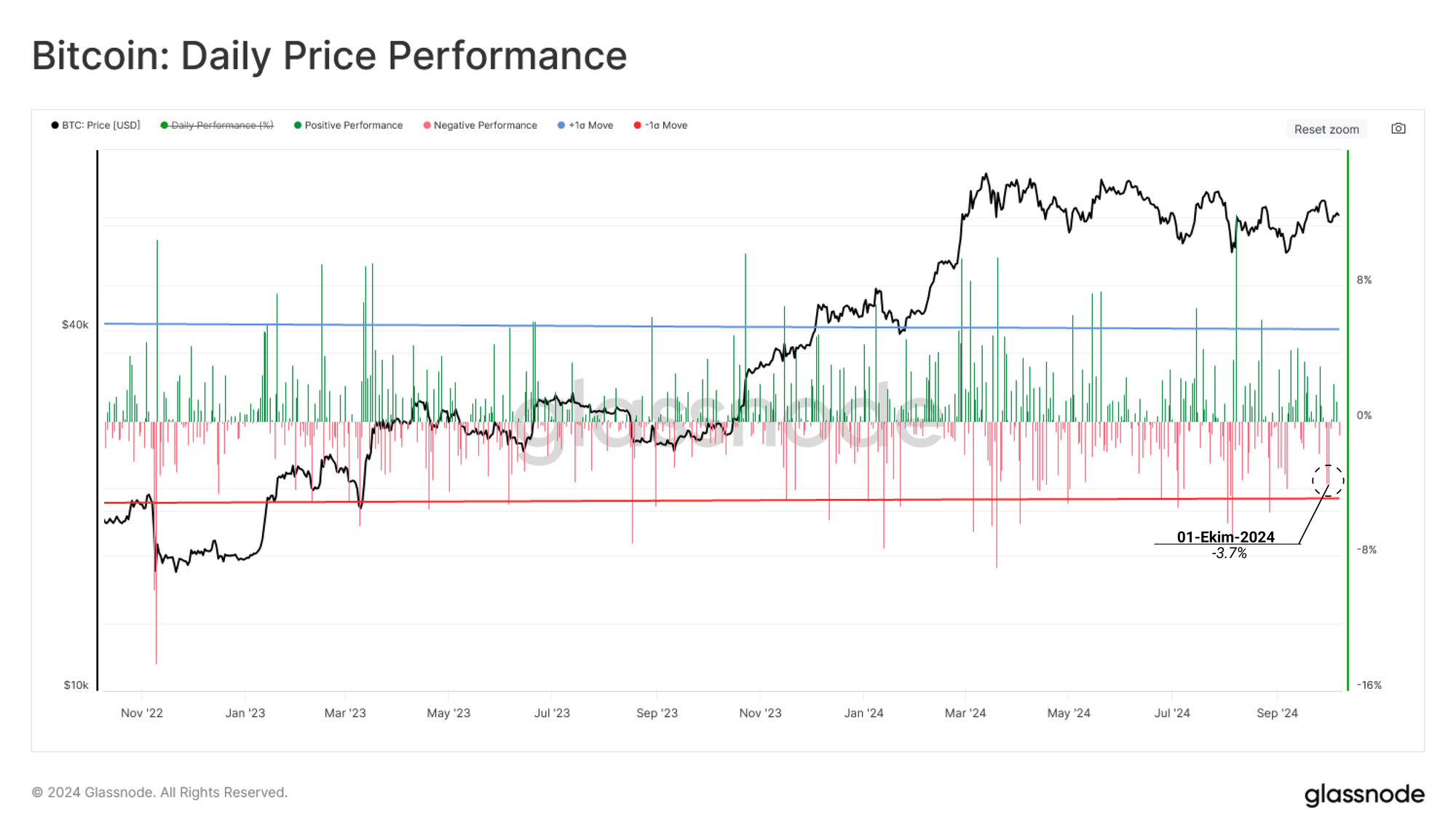

Son zamanlardaki geri çekilme, haftanın sonuna doğru $60k seviyesine düştü ve 2022 döngü dip seviyesinden bu yana en derin günlük satışlardan biri olarak kaydedildi. Ancak, hafta sonları genellikle daha düşük ticaret hacmi gözlemlenmesine rağmen, piyasa toparlanmayı başardı ve haftayı $63.5k seviyesinde kapattı.

Bu toparlanma, piyasanın sağlamlığını ve yatırımcıların özellikle hafta sonu volatilitesine rağmen piyasaya olan ilgisinin devam ettiğini gösteriyor. Bitcoin'in küresel ve sürekli işlem görme özelliği, fiyat hareketlerinin hızlı ve etkili olmasına olanak tanırken, haftalık kapanışın toparlanması da piyasanın dirençli yapısına işaret ediyor.

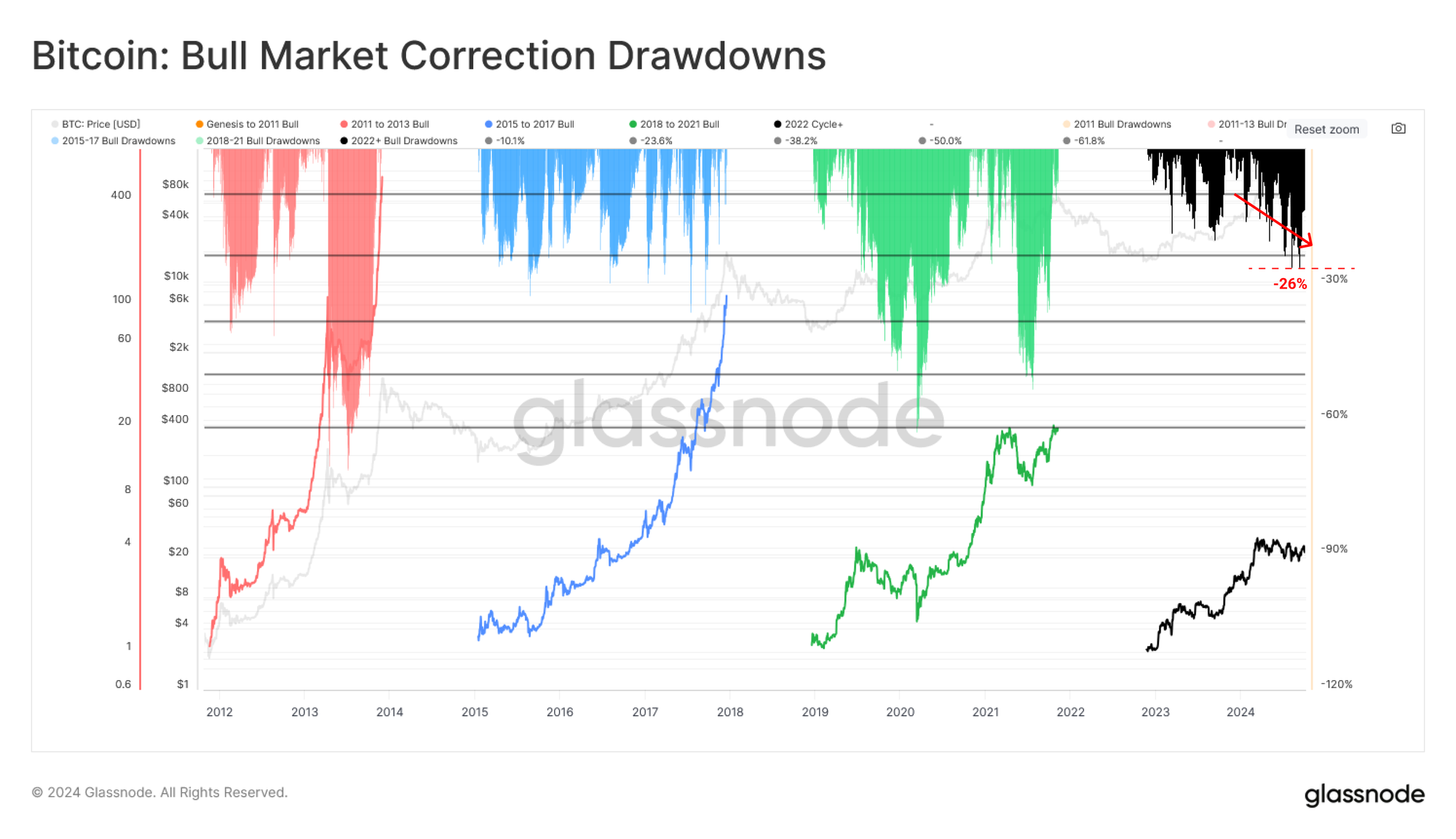

2023-24 boğa piyasası döngüsündeki düzeltme derinliklerini yerel zirvelerden itibaren değerlendirdiğimizde, bu geri çekilmelerin önceki yükseliş döngüleriyle büyük ölçüde uyumlu olduğunu görüyoruz. Talep tarafında nispeten yüksek bir dayanıklılık gözlemleniyor. Kapanış bazında maksimum geri çekilme %26 seviyesinde olup, önceki döngülerde görülenlere göre nispeten daha sığ kalmıştır.

Ancak, son birkaç ay bu yükseliş döngüsünün en derin düzeltme dönemlerinden biri olmuştur. Bu durum, FTX'in çöküşünden sonra, özellikle 2022 sonlarından bu yana, piyasa için en zorlayıcı dönemlerden birinin yaşandığını gösteriyor. Bu süreç, yatırımcı güveni ve piyasadaki momentumun sınandığı bir dönem olarak öne çıkıyor.

Kritik Fiyat Seviyeleri

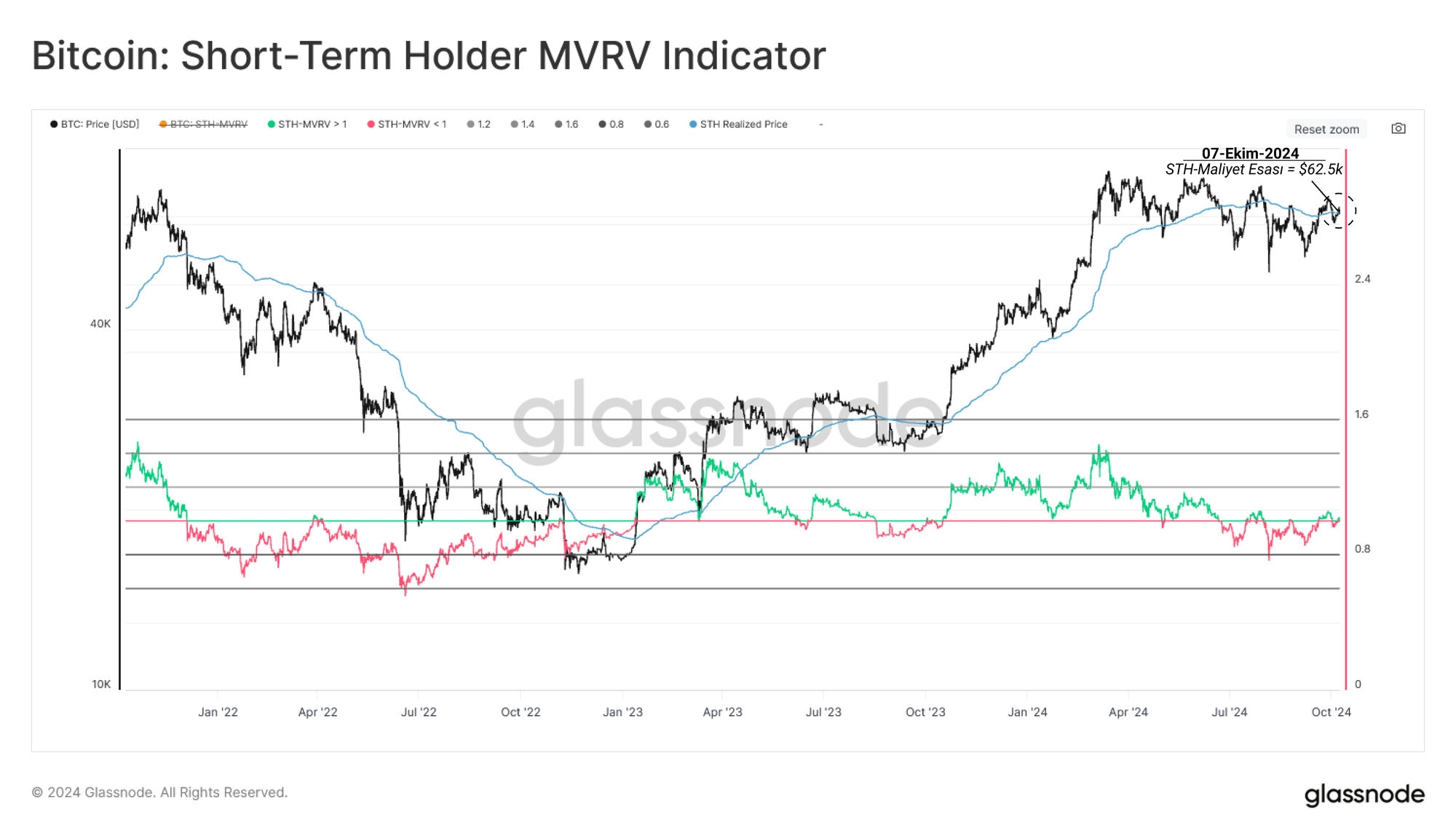

Zincir üstü analiz araçları arasında önemli bir araç, çeşitli yatırımcı gruplarının ortalama maliyet esasını değerlendirme yeteneğimizdir. Bu, yatırımcı gruplarının üzerinde hissettiği finansal baskıyı, gerçekleşmemiş kâr veya zararlarına dayanarak ölçmemize olanak tanır. Özellikle kısa vadeli fiyat hareketlerini anlamak için kritik bir grup, genellikle yeni piyasa talebini temsil eden Kısa Vadeli Yatırımcılar (STH) grubudur.

Spot fiyatın, Kısa Vadeli Yatırımcıların Kritik Maliyet Esası (STH-Cost Basis) olan $62.5k seviyesinin üzerine hızla çıkıp bu seviyeyi geri kazanması, piyasanın nispeten yapıcı ve olumlu bir yapıya sahip olduğunu gösteriyor. Bu seviyenin korunması, bu yatırımcılar için kârlılığı artırırken, daha fazla yukarı yönlü hareket potansiyeli sunar.

Ancak, piyasa bu seviyenin altında kalırsa, son birkaç aydaki zorlu piyasa koşulları göz önüne alındığında, bu yeni alıcıların büyük bir kısmı artan finansal baskı altına girebilir. Bu durum, satış baskısını artırabilir ve piyasanın daha fazla aşağı yönlü hareketine yol açabilir. Kısa vadeli yatırımcılar genellikle volatiliteye karşı daha hassas olduklarından, bu seviyenin altındaki bir fiyat hareketi, daha fazla satış baskısını tetikleyebilir.

Daha geniş bir makro görünüm elde etmek için Gerçek Piyasa Ortalaması (True Market Mean) ($47k) ve Aktif Yatırımcı Maliyet Esası (Active Realized Price) ($52.5k) modellerini kullanabiliriz. Bu modeller, mevcut döngüde aktif olan yatırımcıların ortalama maliyet esasını tahmin eder, kaybolmuş veya uzun süredir hareketsiz olan arzı dikkate almaz.

Spot fiyatın bu iki önemli fiyat seviyesine göre konumu, makro boğa ve ayı piyasalarını ayırt etmek için bir ilgi alanı olarak kabul edilebilir. Yılın başından bu yana, spot fiyat her iki fiyat seviyesinin de üzerinde işlem gördü, yalnızca 5 Ağustos'taki satış sırasında kısa bir süreliğine Aktif Yatırımcı Fiyatı'nın altına düştü.

Bu durum, piyasanın nispeten sağlam olduğunu ve geri çekilmeler sırasında talep desteği sağladığını gösteriyor. Spot fiyatın bu seviyelerin üzerinde kalması, boğa piyasasının devam edebileceğini ve yatırımcı güveninin yüksek olduğunu işaret eder. Bu seviyelerin altına düşüşler ise daha fazla risk taşıyabilir ve yatırımcıların dikkatini çekebilir.

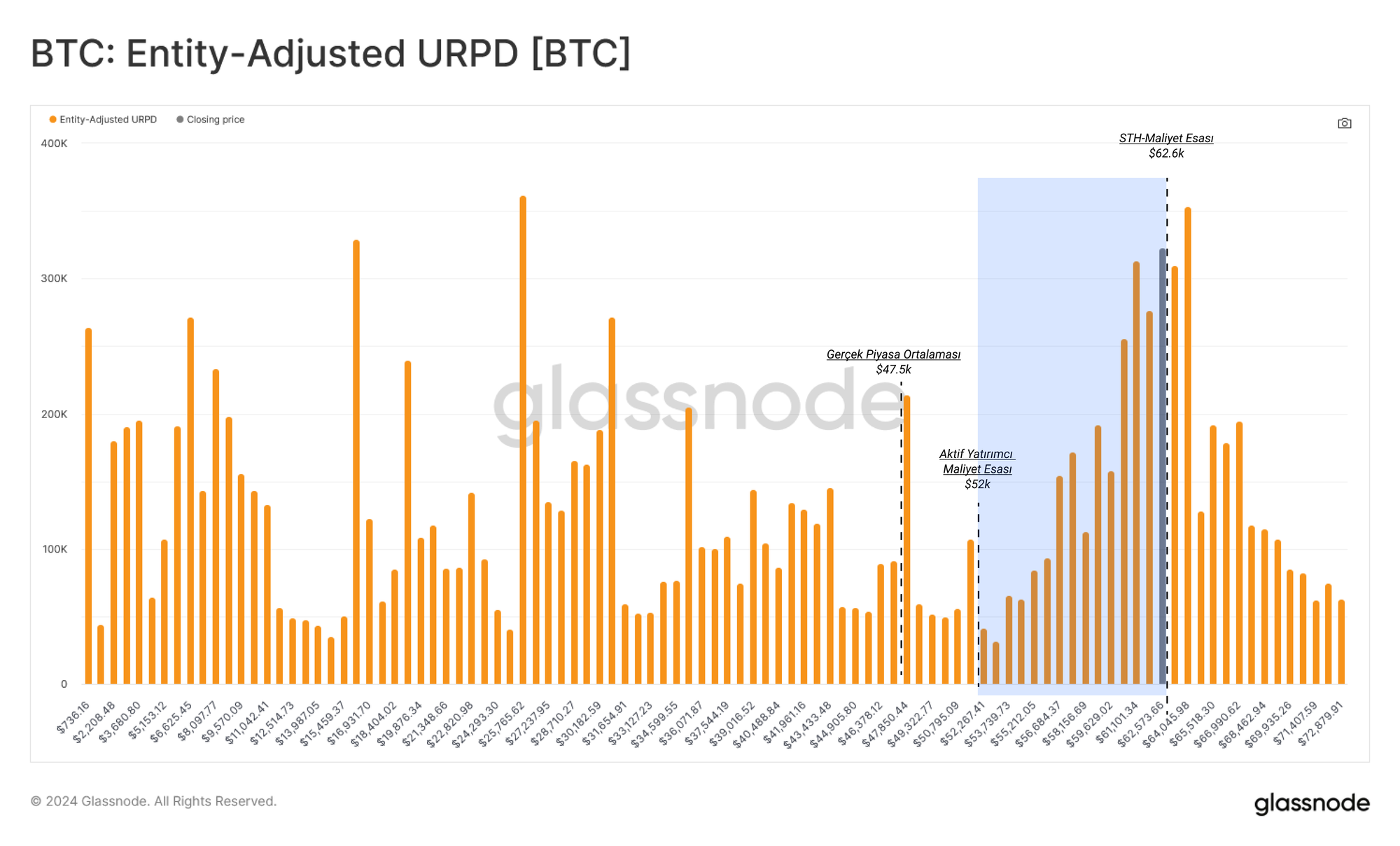

URPD (UTXO Realized Price Distribution) metriği, dolaşımdaki coin arzının mevcut maliyet esasını profillememize olanak tanıyan son derece faydalı bir araçtır. Şu anda spot fiyat, çok büyük bir coin kümesinin içinde yer alıyor. Bu da fiyatın küçük dalgalanmalarının, önemli sayıda yatırımcının kârlılığını etkileyebileceğini gösteriyor.

Aşağıdaki grafikte, URPD metrikleri kritik fiyat seviyeleriyle işaretlenmiştir ve şu anahtar gözlemler yapılabilir:

- Kısa Vadeli Yatırımcı (STH) Maliyet Esası, bu yoğun coin kümesinin ortasında yer almakta ve kısa vadeli yatırımcı duyarlılığını anlamada bu seviyenin önemli bir rol oynadığını göstermektedir. STH maliyet esası, kısa vadede piyasa hareketlerini anlamak için kilit bir gösterge olabilir.

- Gerçek Piyasa Ortalaması (True Market Mean) ve Aktif Yatırımcı Fiyatı (Active Investor Price) seviyelerinde iki büyük arz düğümü yer almakta. Bu da bu seviyelerin önemli destek seviyeleri olarak işlev gördüğünü işaret eder.

- Bu fiyat seviyelerinin hemen yakınında, çok az coin'in işlem gördüğü büyük ‘hava boşlukları’ bulunmaktadır. Bu boşluklar, aşağı yönlü volatilite durumunda dikkat edilmesi gereken kritik noktalar olabilir.

Bu yapı, piyasanın hassas bir zeminde olduğunu gösteriyor. Mevcut arzın büyük bir kısmı, bir sonraki büyük piyasa hareketine karşı duyarlı olabilir. Küçük fiyat değişiklikleri bile, yatırımcıların kârlılıklarını önemli ölçüde etkileyebilir ve bu da piyasa dinamiklerini hızla değiştirebilir.

Kısa-Vadeli Reset

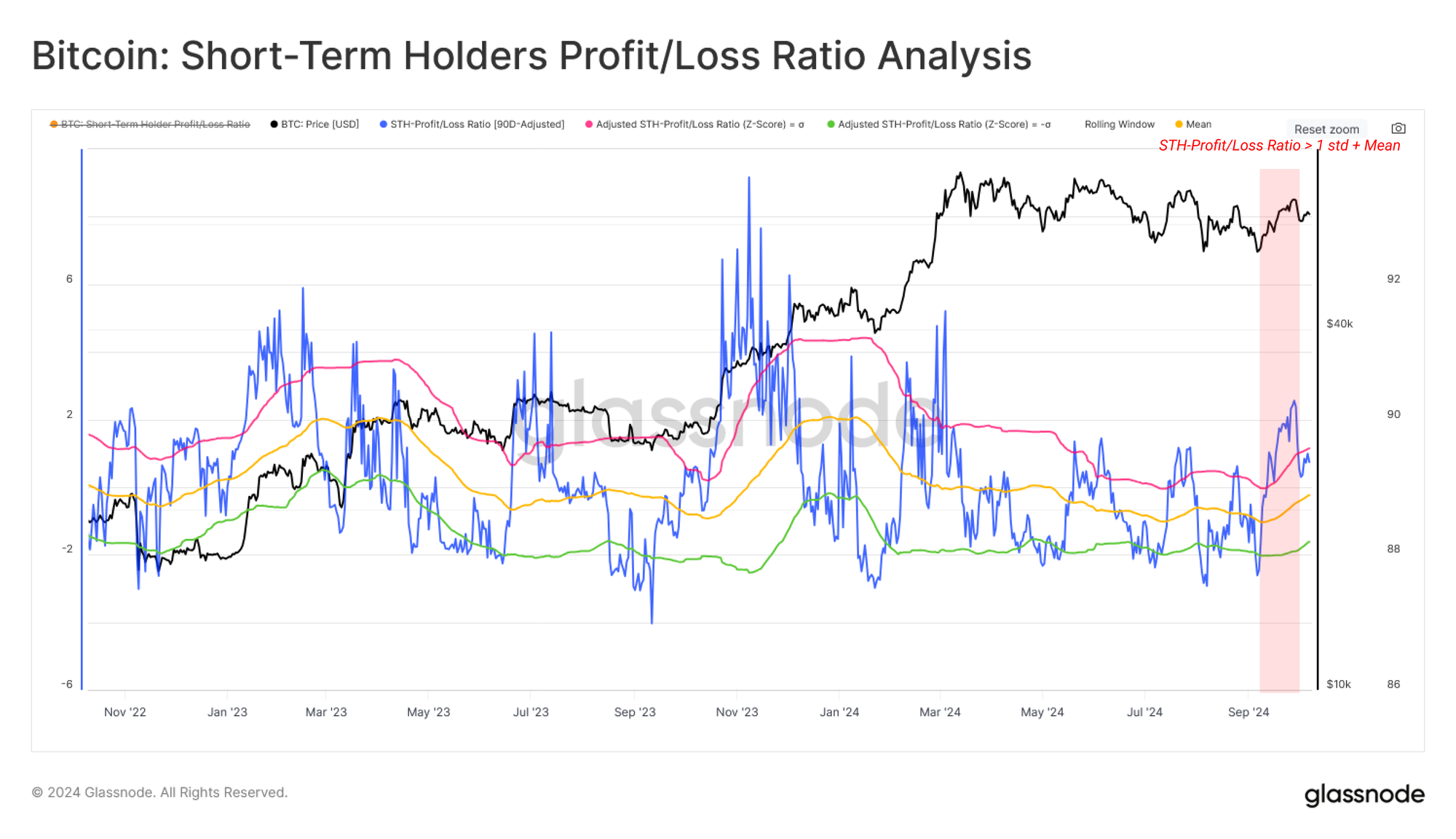

Kısa Vadeli Yatırımcılar (STH), yerel fiyat hareketlerini tanımlamada önemli bir rol oynadığından, ellerinde tuttukları arzın kârda veya zararda olma dengesi, piyasanın pozitif ya da negatif dönüş noktalarını belirlemeye yardımcı olabilir.

Bu metriğe göre, Kısa Vadeli Yatırımcılar arasında belirgin bir kâr baskınlığı var. Şu anda bu oran 1.2 seviyesinde, yani STH'lerin çoğu kârlı pozisyonlarda bulunuyor. Bu gösterge, son dönemde 90 günlük ortalamasının bir standart sapma üzerine çıkarak, yatırımcı duyarlılığına başlangıçta olumlu bir katkı sağlayabileceğini işaret ediyor.

Bu kâr baskınlığı, yatırımcıların risk algısını düşürebilir ve fiyatların toparlanma eğiliminde olduğunu gösterebilir. Ancak, bu tür bir kârlılık düzeyinde, piyasanın devam eden gücünü ve talebi ölçmek için kısa vadeli yatırımcıların davranışları yakından takip edilmelidir. Kârın baskın olduğu bu tür durumlarda, yatırımcılar kâr realize etme eğiliminde olabilir, bu da potansiyel satış baskısına yol açabilir.

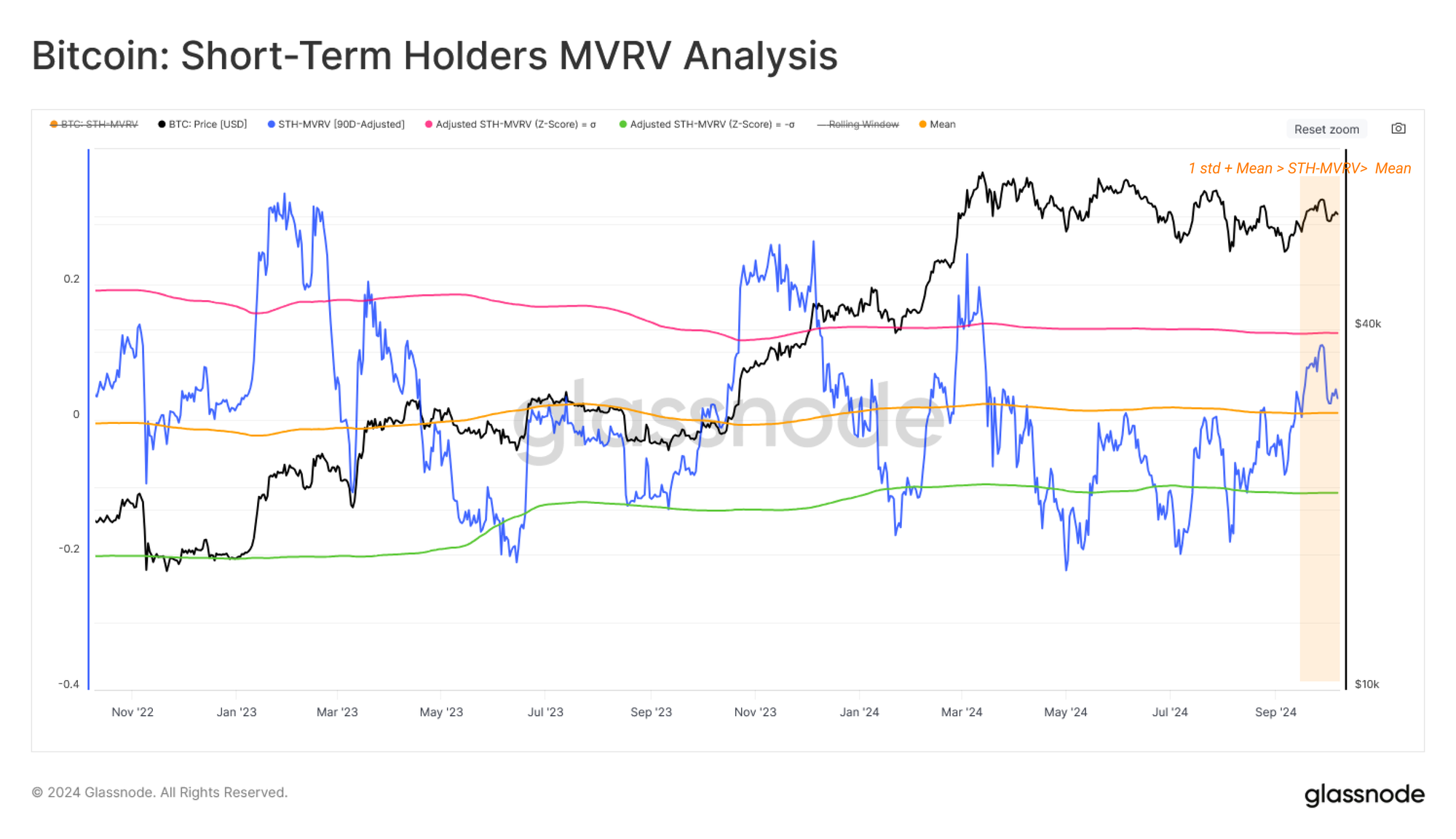

Kısa Vadeli Yatırımcıların (STH) Gerçekleşmemiş Kâr/Zararları perspektifinden bakıldığında, benzer bir analiz çerçevesini STH-MVRV metriği üzerinde uygulayabiliriz. Bu araçlar, STH'lerin ortalama olarak ellerinde tuttukları gerçekleşmemiş kâğıt kârları veya zararlarının büyüklüğünü değerlendirir.

Son dönemde, STH-MVRV oranında kârlılıkta belirgin bir iyileşme gözlemlenmiştir. Ağustos başındaki yen taşıma işlemi çözülmesi sırasında görülen dip seviyelerden bu yana STH'lerin MVRV oranı toparlanmıştır. Ayrıca, STH-MVRV oranı 90 günlük hareketli ortalamasını da geri kazanmış durumda, bu da yatırımcılar için olumlu bir işaret.

Bu gelişmeler, yeni yatırımcıların kârlılığının arttığını ve piyasa duyarlılığının iyileştiğini gösteriyor. STH-MVRV'nin toparlanması, kısa vadeli yatırımcıların portföylerindeki kârlılığın geri geldiğini ve bu grubun satış baskısı oluşturma olasılığının azaldığını işaret edebilir. Bu da piyasanın kısa vadede daha dirençli hale gelmesine yardımcı olabilir.

Hem Kârdaki/Zarardaki Arz Oranı hem de STH-MVRV metriği üst istatistiksel bantlarına ulaşmış durumda. Bu durum, yeni yatırımcıların mevcut rallide kârlarını realize etmek için güçlü bir teşvike sahip olabileceğini teorik olarak öne sürebiliriz.

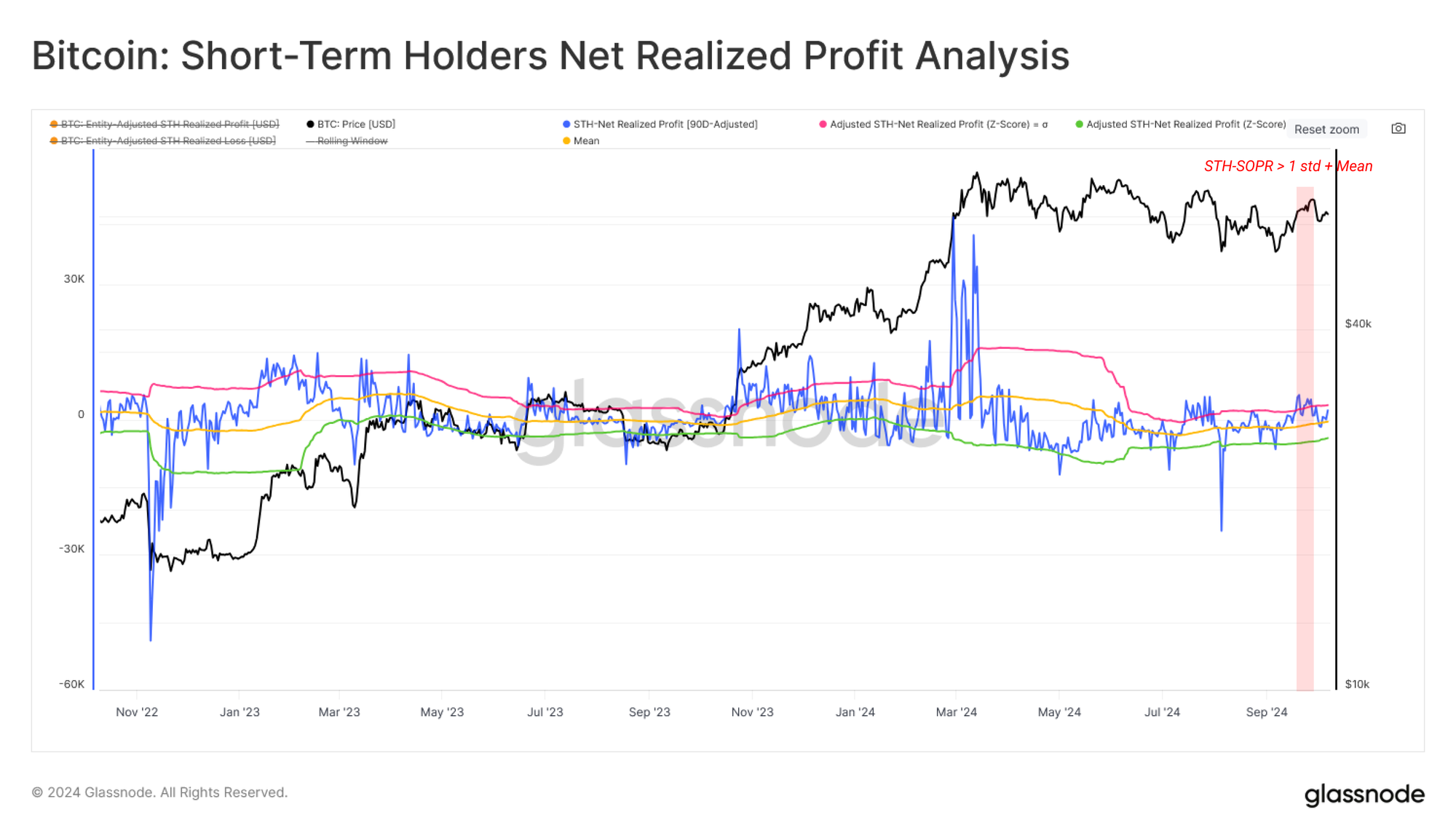

Aynı istatistiksel bantları Kısa Vadeli Yatırımcıların (STH) Net Gerçekleşmiş Kâr/Zarar (NUPL) metriğine uyguladığımızda, bu rallide kâr realizasyonunun yoğunlaştığı açıkça görülüyor. Kâr realizasyonunun büyüklüğü, Mart ATH'sine kıyasla nispeten küçük kalmasına rağmen, hâlâ yeterince önemli ve üst istatistiksel banda ulaşacak seviyede.

Bu, yeni yatırımcıların rallinin avantajını kullanarak kârlarını realize ettiğini ve piyasanın bu seviyelerde bir miktar satış baskısı yaşayabileceğini gösteriyor. Ancak, kâr realizasyonu oranı Mart'taki zirveye göre daha düşük kaldığından, piyasada büyük bir satış dalgası oluşma ihtimali daha sınırlı olabilir. Yine de, kâr realizasyonundaki bu artış, fiyat hareketlerinde kısa vadeli volatilite yaratabilir.

Türev Piyasalarında Artan Spekülasyon

Türev enstrümanlar, özellikle Bitcoin piyasasında kritik bir rol oynuyor ve son yıllarda önemli bir büyüme kaydetti. Takvim vadeli işlemlerinin kullanımı, özellikle CME Group gibi geleneksel finansal piyasalarda önemli ölçüde artmasına rağmen, kripto piyasasında yerleşik traderlar ve spekülatörler arasında perpetual swap (sürekli takas) sözleşmeleri en çok tercih edilen enstrüman olmaya devam ediyor.

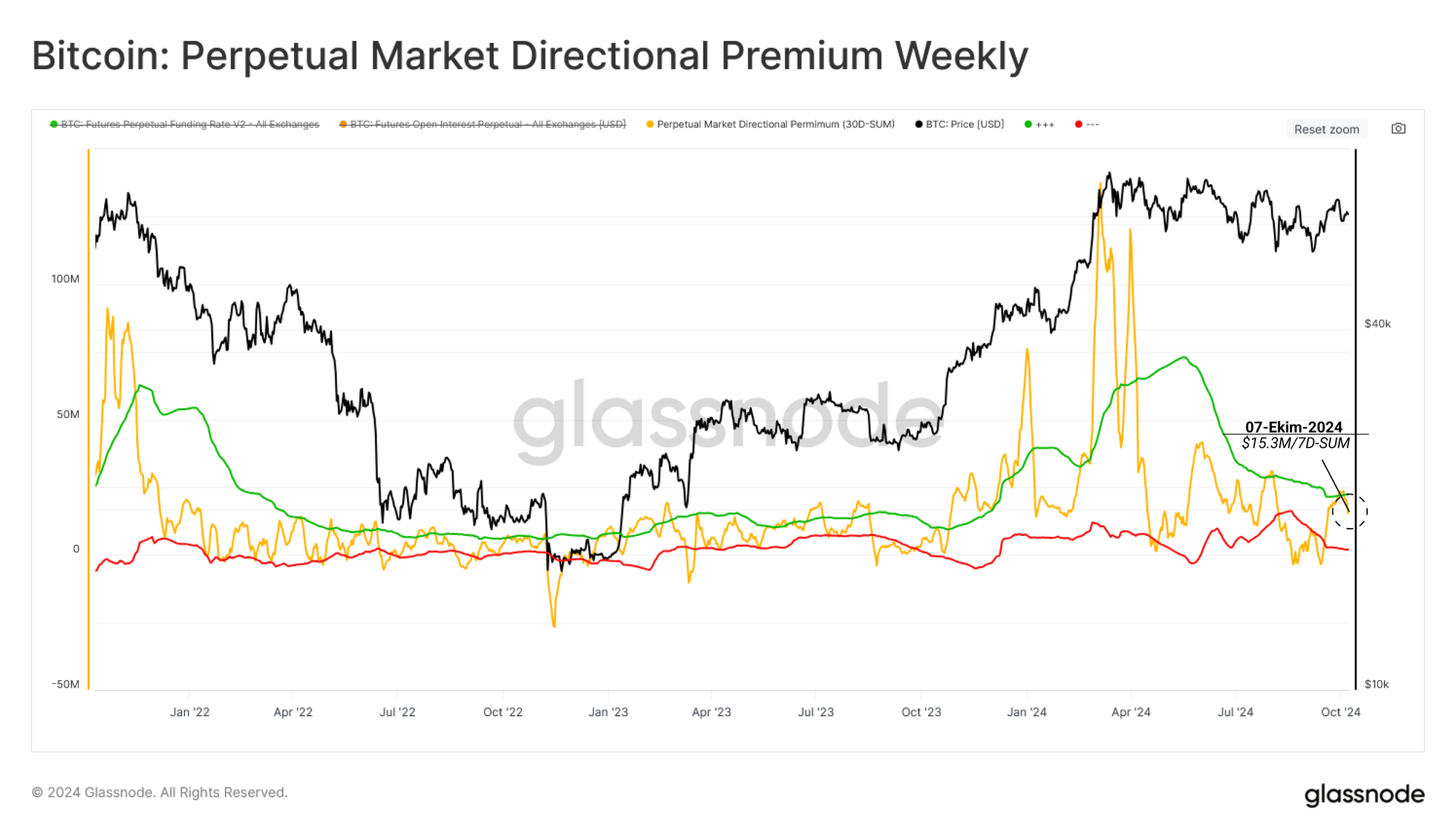

Futures yatırımcıları arasındaki spekülasyon seviyesini ölçmek için, son 7 gün içinde uzun pozisyon kontratlarının kısa pozisyonlara ödediği toplam aylık primi değerlendirebiliriz. Mart ayında tüm zamanların en yüksek seviyesi (ATH) sırasında kaldıraç maliyeti haftalık yaklaşık $120 milyon seviyelerine ulaşmıştı. Ancak, bu tutar, son dönemdeki dar bantta seyreden piyasa koşullarında haftalık sadece $15.3 milyon seviyesine kadar düştü, bu da traderların uzun vadeli spekülasyonlarında net bir azalmayı yansıtıyor.

Bununla birlikte, traderların uzun pozisyonlara olan eğiliminde önemli bir düşüş olmasına rağmen, yönsel prim son dönemde +1σ bandını aştı. Bu durum, spekülatif ilginin geri dönüşüne dair olası bir sinyali işaret ediyor. Yani, piyasadaki spekülasyonun yeniden canlandığına dair göstergeler var ve bu, fiyat dalgalanmalarında artışa neden olabilir.

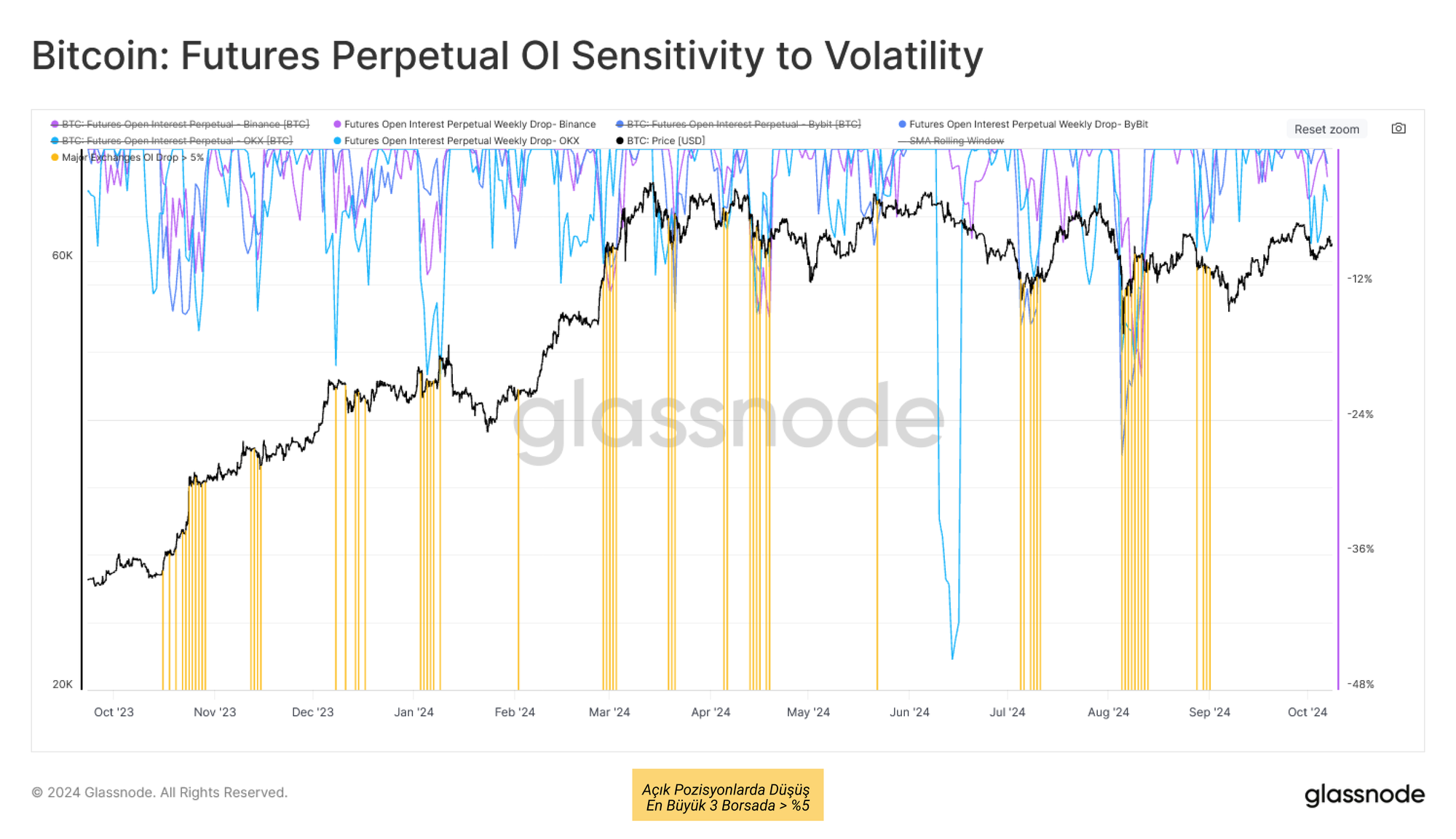

Rallinin bir parçası olarak $2.5 milyar değerinde vadeli işlem açık pozisyonları (open interest, OI) zorla kapatıldı. Bu durum, piyasadan kısa pozisyon açan yatırımcıların tasfiye edildiğini ve pozisyonlarının kapatıldığını gösteriyor. Ancak, üç büyük perpetual swap borsasında görülen OI azalması %5 eşik değerini aşmadı 🟨.

Bu verilere dayanarak, piyasanın hem yukarı hem de aşağı yönde daha yüksek volatiliteye karşı duyarlı olduğu ve kaldıraçlı yatırımcıların pozisyonlarını sıkıştırabilecek bir ortamda olduğu söylenebilir. Yani, fiyat hareketlerindeki ani dalgalanmalar, kaldıraçlı traderların pozisyonlarını zorla kapatmak zorunda kalabilecekleri bir duruma yol açabilir, bu da piyasada daha büyük fiyat dalgalanmalarına neden olabilir.

Bu durumda, piyasada yükseliş ya da düşüş yönlü bir harekette kaldıraçlı traderların pozisyonlarının likidasyona uğrama riski devam etmektedir, bu da kısa vadede artan volatiliteye işaret eder.

Özet ve Sonuçlar

Son bir ayda, Kısa Vadeli Yatırımcılar'ın yatırım pozisyonları ve harcama davranışları, spot fiyatın maliyet esaslarının üzerine çıkmasıyla birlikte kârlılıkta bir artış gösterdi. Spot fiyatın dolaşımdaki arzın büyük bir kısmının maliyet esasına göre hassas bir konumda olması, bu durumun boğaların lehine dengeleri değiştirebileceğini işaret ediyor.

Ancak, vadeli işlem piyasalarındaki spekülasyonlar artıyor ve hâlâ açık pozisyonlarda önemli miktarda open interest (OI) bulunuyor. Makro piyasa yönü hala belirsiz olduğu için, piyasa artan volatiliteye karşı savunmasız kalmaya devam ediyor. Bu durum, kaldıraç azaltma baskıları ve likidasyonlar nedeniyle bir sonraki büyük piyasa hareketini tetikleyebilir. Kaldıraçlı pozisyonlar üzerinde oluşabilecek ani dalgalanmalar, hem yukarı hem de aşağı yönlü hareketlerin hızlanmasına yol açabilir.

Yasal Uyarı: Bu rapor herhangi bir yatırım tavsiyesi içermez. Tüm veriler yalnızca bilgi amaçlı sağlanmaktadır. Burada verilen bilgilere dayanılarak hiçbir yatırım kararı alınmamalıdır. Kendi yatırım kararlarınızdan yalnızca siz sorumlusunuz.

Gösterilen borsa bakiyeleri Glassnode'un hem resmi olarak yayınlanan borsa bilgileri hem de tescilli kümeleme algoritmaları aracılığıyla toplanan kapsamlı adres etiketleri veritabanından elde edilmiştir. Borsa bakiyelerini temsil ederken en yüksek doğruluğu sağlamaya çalışsak da, özellikle borsalar resmi adreslerini açıklamaktan kaçındığında, bu rakamların her zaman bir borsanın rezervlerinin tamamını kapsamayabileceğini unutmamak önemlidir. Kullanıcıları bu ölçümleri kullanırken dikkatli ve tedbirli olmaya davet ediyoruz. Glassnode herhangi bir tutarsızlık ya da olası yanlışlıktan sorumlu tutulamaz. Borsa verilerini kullanırken lütfen Şeffaflık Bildirimimizi okuyun.

Çeviriler

Zincirde bu hafta bülteni İspanyolca, İtalyanca, Çince, Japonca, Türkçe, Fransızca, Portekizce, Farsça, Lehçe, İbranice, Arapça, Vietnamca ve Yunanca'ya çevrilmiştir.

📽️ Daha fazla video içeriği ve metrik eğitim için Youtube Kanalımızı ziyaret edin ve abone olun veya Video Portalımızı ziyaret edin.

Yeni sosyal medya kanallarımızı kullanıma sunmaktan gurur duyuyoruz:

- Türkçe (Analist: @wkriptoofficial, Telegram, Twitter)

- İspanyolca (Analist: @ElCableR, Telegram, Twitter)

- Farsça (Analist: @CryptoVizArt, Telegram, Twitter)

Glassnode Resmi Twitter sayfamıza ve Glassnode Türkiye Twitter sayfamıza katılabilirsiniz.

- Resmi Telegram kanalına ve Türkiye Telegram kanalına katılabilirsiniz.

- Analizler ve detaylı çalışmalar için Glassnode Forum'u ziyaret edebilirsiniz.

- Onchain metrikleri ve grafikler için Glassnode Studio'ya göz atabilirsiniz.

- Borsaların onchain metrikleri ve aktiviteleri hakkında otomatik bildirimler için Glassnode Alerts Twitter'ı ziyaret edebilirsiniz.