Liquid Staking Gia Tăng

Từ sau nâng cấp Shanghai trên Ethereum, thị trường đã thể hiện sự ưa thích rất rõ ràng đối với các token staking phái sinh. Token stETH của Lido đang duy trì sự thống trị ấn tượng, với dòng vốn DeFi cho thấy nó đã trở thành tài sản thế chấp được ưa chuộng.

Tóm tắt Nội dung

- Việc thêm vào chức năng rút cổ phần staking trên Ethereum vào giữa tháng 4 đã làm tăng sự quan tâm đối với các token staking phái sinh.

- Trong số các nhà cung cấp dịch vụ staking, Lido đã thiết lập sự thống trị áp đảo khi nắm giữ nguồn cung, tính thanh khoản và hiệu ứng mạng tích hợp cao nhất, tất cả đều giúp củng cố vị thế của Lido trên thị trường.

- Một xu hướng mới đã phát triển liên quan đến việc tích hợp DeFi của các token staking phái sinh. Các pool thanh khoản liên quan đến liquid staking đang chứng kiến sự sụt giảm giá trị tài sản bị khóa, do vốn được chuyển sang sử dụng làm tài sản thế chấp trong các giao thức cho vay.

Hiệu suất Tương đối

Thị trường tài sản kỹ thuật số đang chứng kiến hàng loạt đơn đăng ký Bitcoin ETF giao ngay trong những tuần gần đây, với BTC đã có hiệu suất vượt trội đáng chú ý so với phần còn lại của thị trường. Mặc dù hồ sơ ETF của BlackRock ban đầu đã đẩy giá ETH lên 11.2%, nhưng nó đã kết thúc quý 2 với mức yên tĩnh đáng ngạc nhiên là 6.4% so với mức mở cửa vào tháng 4.

Trên cơ sở tương đối, nhiều tài sản kỹ thuật số đã giảm sức mạnh so với Bitcoin vào năm 2023, với tỷ lệ ETH/BTC trượt xuống mức thấp nhất trong 50 tuần là 0.060. Tuy nhiên, tỷ lệ này đã tăng trở lại 0.063, cho thấy một sự hồi phục vào đầu tháng 7.

📈 Trang tổng quan liên quan: Theo dõi hiệu suất giá của Ethereum so với USD và BTC trong trang tổng quan Price Performance của chúng tôi.

Cho đến hiện tại, việc ETH tăng giá vẫn chưa chuyển thành sự gia tăng đáng kể trong hoạt động mạng. Phí gas, được coi là đại diện cho nhu cầu dung lượng khối, vẫn tương đối thấp, đặc biệt là trong tuần tiếp theo sau các thông báo về việc nộp đơn ETF. Để so sánh thì trong giai đoạn nâng cấp Shanghai vào tháng 4, trước đợt tăng giá tương tự trên thị trường ETH, phí gas đã tăng 78%, so với mức 28% trong tuần này.

Làn sóng Tiền gửi Staking mới

Hardfork Shanghai cho phép rút ETH đã stake ra khỏi cơ chế đồng thuận của Ethereum. Tuy nhiên, thay vì nhìn thấy một làn sóng rút tiền, việc nâng cấp đã thúc đẩy một làn sóng gửi tiền mới vì những người staking cảm thấy tin tưởng vào tính linh hoạt mới này.

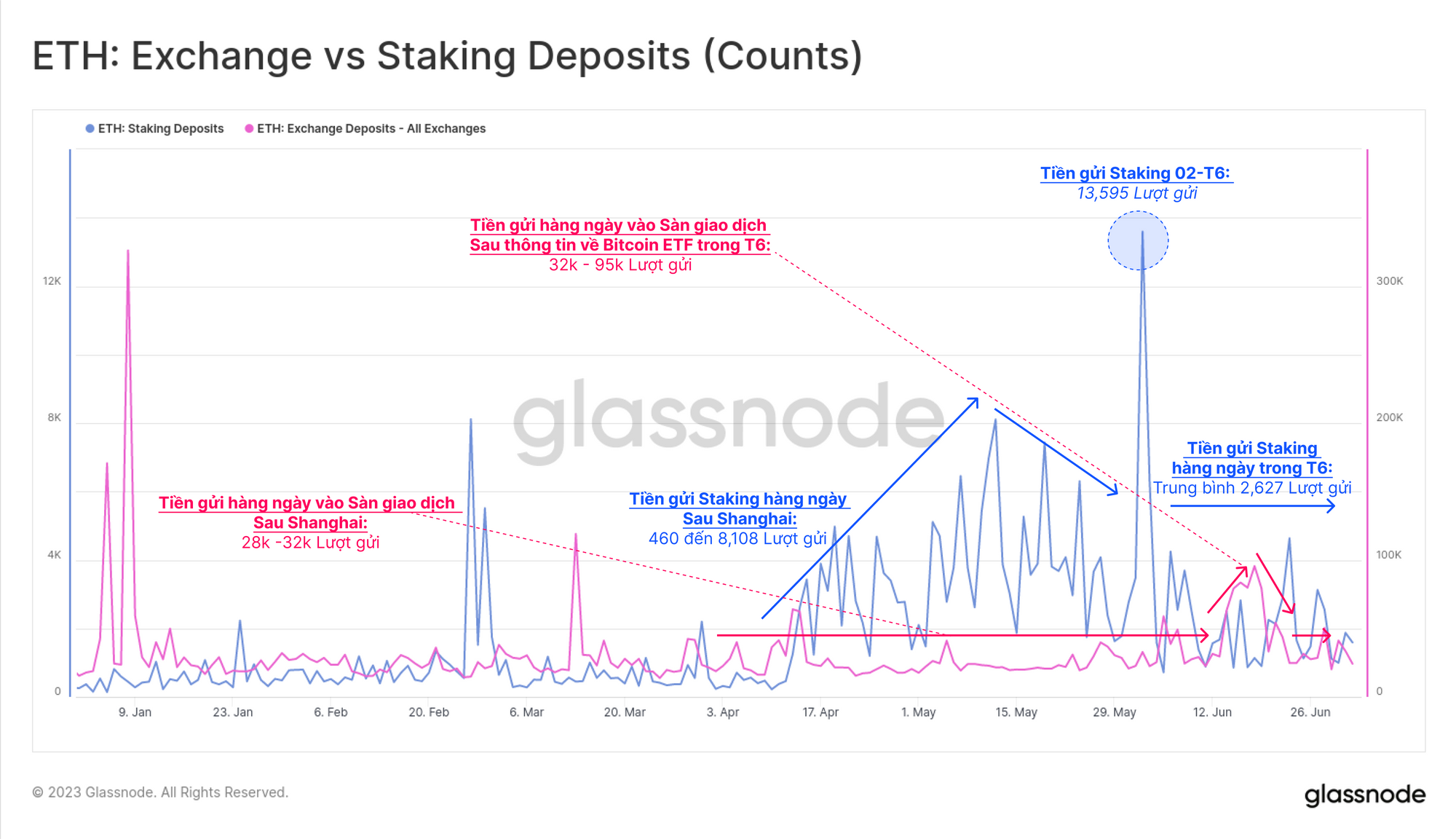

Hoạt động gửi tiền (số lượng giao dịch) đạt mức cao nhất vào ngày 2 tháng 6, ghi nhận hơn 13,595 khoản tiền gửi mới (trị giá hơn 408k ETH). Chúng ta có thể so sánh điều này với các giao dịch gửi ETH lên sàn giao dịch, vẫn giữ nguyên ở mức khoảng 30,000 giao dịch trong khoảng thời gian này.

Sự bùng nổ của các ETH được stake mới thậm chí còn rõ ràng hơn nếu chúng ta so sánh khối lượng ETH đã stake (màu xanh) với khối lượng được chuyển vào sàn giao dịch (màu đỏ). Lượng ETH mới được stake đã cao hơn hoặc bằng với lượng ETH đổ vào sàn giao dịch kể từ khi nâng cấp Shanghai đi vào hoạt động.

Sau khi xem xét kỹ hơn, chúng tôi có thể tách riêng các khoản tiền gửi hàng ngày theo nhà cung cấp, nơi rõ ràng đang có một xu hướng ủng hộ các nhà cung cấp dịch vụ staking, với Lido đang dẫn đầu xu hướng này.

Sự thống trị của Lido

Các quan sát trên phản ánh nhu cầu của thị trường đối với các token staking phái sinh (LST), là các token đại diện cho ETH được gửi vào pool staking.

Lido đã phát hành bản cập nhật V2 vào ngày 15 tháng 5, cho phép các node vận hành rút ETH đã stake, những người nắm giữ token stETH của Lido có thể đổi lấy ETH. Sau cập nhật, đã có một giao dịch mua lại 400k stETH (721 triệu đô la), dẫn đến nguồn cung stETH bị thu hẹp. Tuy nhiên, làn sóng lớn tiền gửi ETH mới đã bù đắp sự sụt giảm và đẩy stETH lên mức ATH mới là 7.49 triệu.

Khi so sánh với các đối thủ cạnh tranh khác, Lido nổi bật với tư cách là người dẫn đầu trong lĩnh vực này với nguồn cung cao gấp 16 lần so với đối thủ gần nhất. Tuy nhiên, nguồn cung rETH, token của Rocketpool, đã tăng nhanh gấp ba lần so với Lido kể từ đầu năm nay.

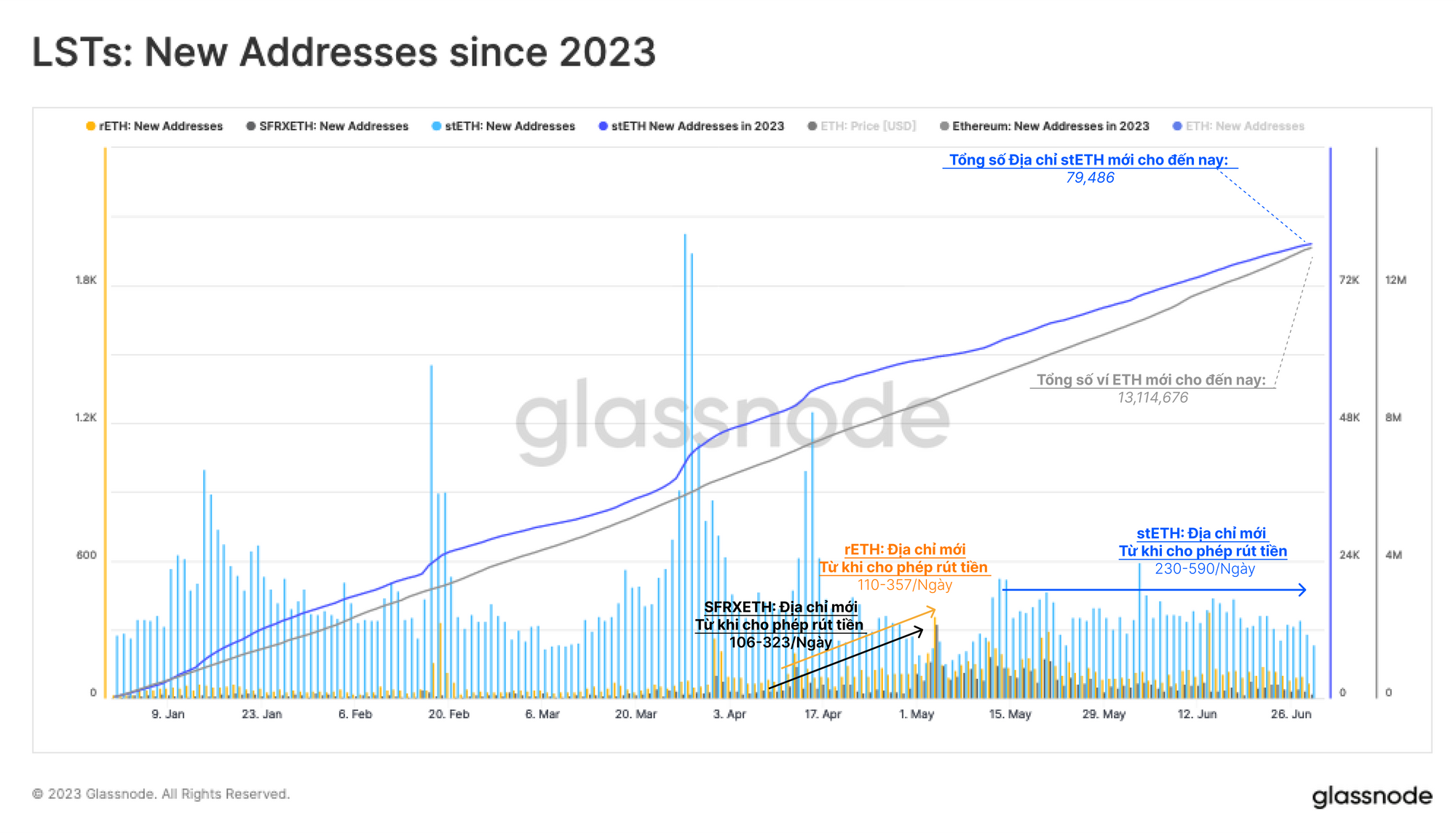

Thú vị là, nhu cầu ngày càng tăng đối với token stETH của Lido không được phản ánh trong số lượng người nắm giữ token mới ngày càng tăng. Trong khi chúng tôi quan sát thấy có sự gia tăng người dùng token của Rocketpool và FRAX sau nâng cấp Thượng Hải, Lido đã không ghi nhận mức tăng trưởng đáng kể về người dùng mới.

Các địa chỉ mới nắm giữ stETH đang dao động trong khoảng 230-590/ngày, gần như không thay đổi so với đầu năm. Điều này dẫn chúng tôi đến kết luận rằng nhiều khoản tiền gửi mới được thực hiện qua Lido được thúc đẩy bởi những người hiện đang nắm giữ token stETH nhằm tăng số lượng nắm giữ của họ.

Khi xem xét số dư trung bình của người nắm giữ token, chúng tôi có thể ước tính cách các token stETH mới phát hành đã được phân phối. Sau khi tính năng rút tiền được kích hoạt cho Lido, số dư trung bình của các holder đã giảm xuống còn 46.1 stETH ($83k).

Số dư stETH trung bình đã tăng lên 51.0 stETH ($100k) kể từ nâng cấp Shanghai, cho thấy rằng những người nắm giữ token hiện tại thực sự đang tăng phần ETH được stake dưới dạng stETH. Nó cũng cho thấy rằng vẫn chưa có một lượng đáng kể những người nắm giữ mới tham gia vào thị trường thông qua các cơ chế staking này.

Chuyển đổi Sử dụng LST trong DeFi

Một đề xuất giá trị quan trọng của các LST là sự tích hợp của chúng vào các giao thức DeFi. Những người nắm giữ token LST có thể dễ dàng giao dịch chúng trên các sàn giao dịch phi tập trung, sử dụng làm tài sản thế chấp hoặc tận dụng các cơ hội mang lại lợi nhuận thông qua các giao thức cho vay.

Từ lúc bắt đầu, các LST đã chứng kiến hoạt động gia tăng trong các giao thức DeFi khác nhau, trong đó stETH của Lido là đáng kể nhất. Hiệu ứng mạng và sự tích hợp của stETH là một yếu tố khác dẫn đến sự thống trị của Lido trong lĩnh vực này. Tuy nhiên, trong số các bộ giao thức DeFi chấp nhận LST, có một số xu hướng thú vị đang phát triển.

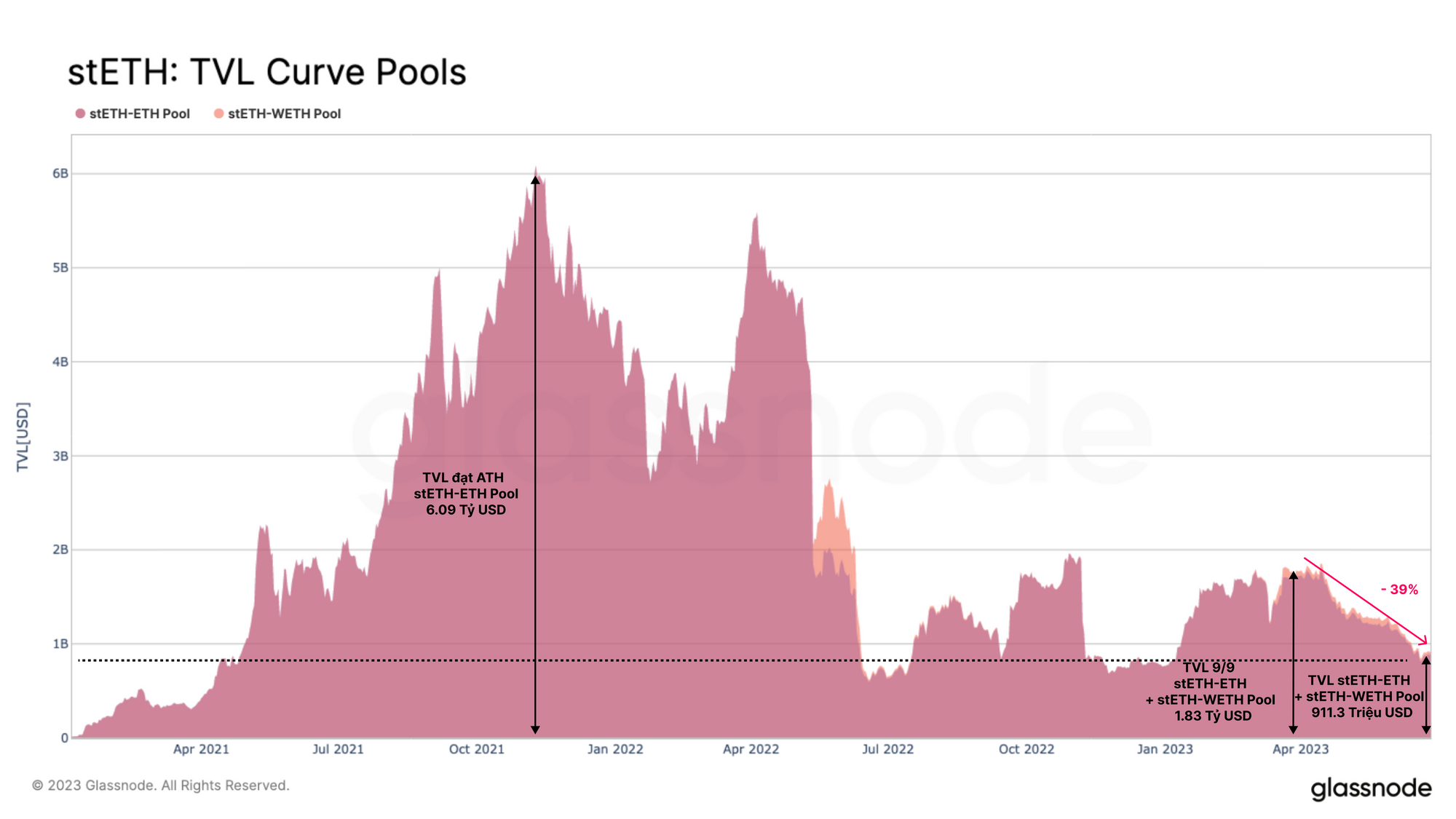

Kể từ Nâng cấp Shanghai, Curve stETH-ETH, pool thanh khoản lớn nhất cho staking phái sinh của Lido, đã mất 39% tổng giá trị bị khóa. Nó hiện đang tiến gần đến các mức được thấy sau đợt thanh lý lớn do sự sụp đổ của Terra-Luna vào tháng 5 năm 2022.

Kiểm tra Pool wstETH-ETH trên Balancer, chúng tôi có thể quan sát thấy xu hướng này thậm chí còn rõ rệt hơn. Kể từ ngày 15 tháng 4, TVL của pool này đã giảm 71%, làm giảm giá trị pool từ 351.2 triệu đô la xuống còn 101.4 triệu đô la.

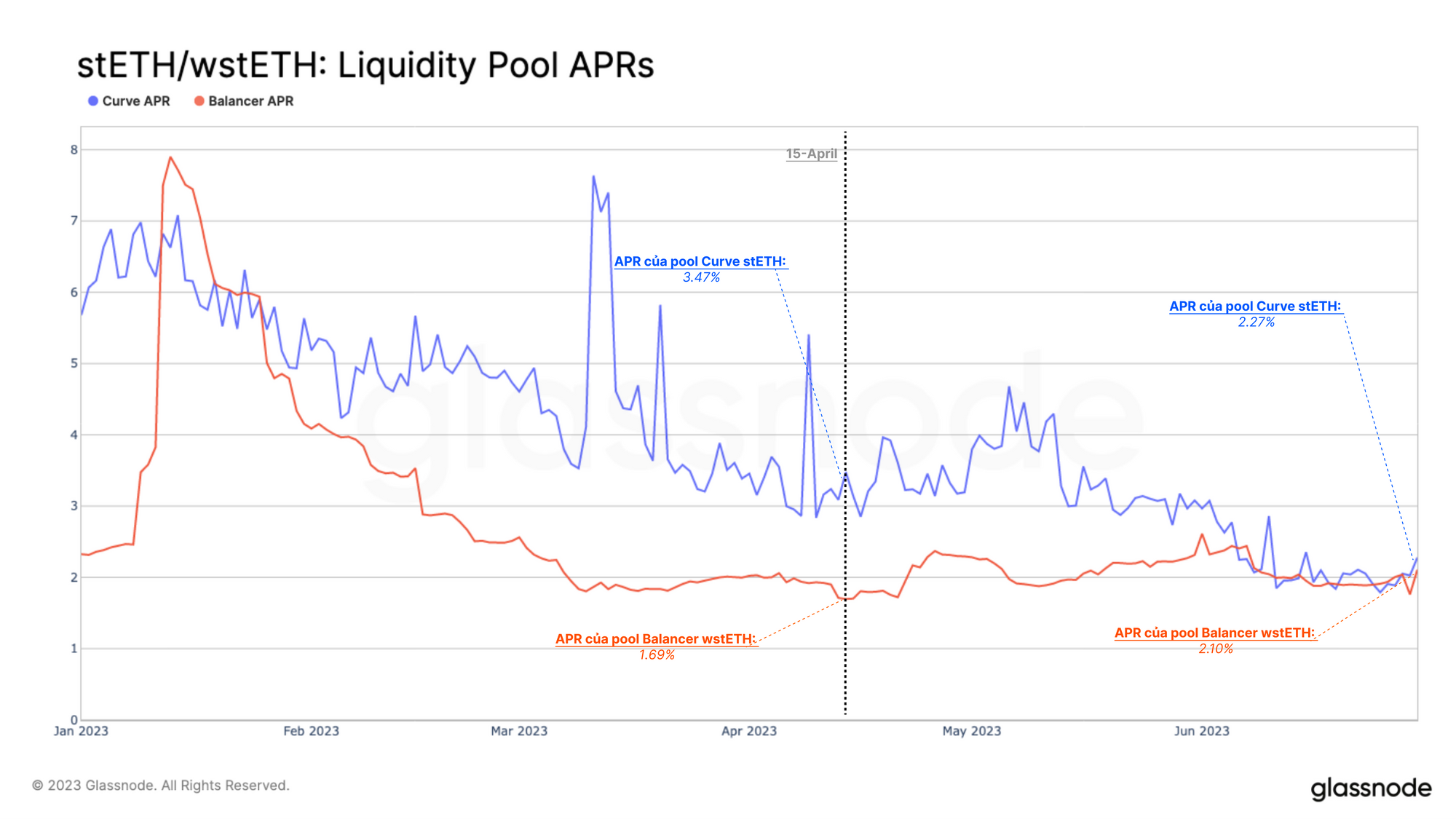

Bằng cách kiểm tra tỷ suất lợi nhuận hàng năm (APR) của cả hai pool, chúng ta có thể thấy xu hướng giảm nhất quán đã được thiết lập vào năm 2023. Đối với phân tích của mình, chúng tôi lấy ngày 15 tháng 4 làm điểm tham chiếu vì đó là khoảng thời gian khi làn sóng tiền gửi staking mới bắt đầu, cũng như sự sụt giảm thanh khoản trên các sàn DEX liên quan.

APR của pool Curve stETH-ETH đã giảm từ 3.47% vào ngày 15 tháng 4 xuống còn 2.27% hôm nay. Mặt khác, pool Balancer đạt mức thấp nhất là 1.69% vào tháng 4 và đã tăng nhẹ lên 2.1% kể từ đó.

Cần nhớ rằng APR cho các pool thanh khoản bao gồm các cấu trúc phần thưởng khác nhau được thanh toán bằng các token khác nhau. Dự án Lido thưởng cho các nhà cung cấp thanh khoản Curve bằng token LDO, với chương trình khuyến khích này kết thúc vào ngày 1 tháng 6. Xét đến xu hướng APR tương phản trên hai nền tảng, chỉ riêng cấu trúc phần thưởng thay đổi này không đưa ra lời giải thích thuyết phục cho việc sụt giảm thanh khoản.

Có thể các APR được áp dụng phần nào không liên quan đến các pool LST kể từ khi cho phép rút tiền. Trước Shanghai, các pool thanh khoản hoạt động như nguồn thanh khoản duy nhất cho những người staking. Tuy nhiên, hiện tại, nhu cầu giao dịch giữa stETH và ETH trên DEX đã giảm và người dùng có thể mint hoặc mua lại trực tiếp với nền tảng.

Điều này có thể ám chỉ việc các nhà tạo lập thị trường nhìn thấy cơ hội hoàn vốn giảm dần với tư cách là nhà cung cấp thanh khoản DeFi. Hơn nữa, xu hướng này có thể đã được củng cố bởi sự rút lui của một số nhà tạo lập thị trường lớn do sự giám sát chặt chẽ của cơ quan quản lý ở Hoa Kỳ.

Vì chúng tôi không thấy có bất kỳ sự rút thanh khoản đột ngột nào do sự rời đi của một số người tham gia, mà là một xu hướng liên tục, nên chúng tôi giả định rằng sự sụt giảm thanh khoản này có thể là do thay đổi về cấu trúc nhiều hơn.

Một lời giải thích khác có thể là sự gia tăng chi phí cơ hội tiềm ẩn đối với các nhà cung cấp thanh khoản do các dòng doanh thu mới trên các giao thức DeFi khác. Các pool cho vay như Aave hoặc Compound cho phép sử dụng LST làm tài sản thế chấp và tận dụng chúng để đổi lấy ETH. Vị thế staking có đòn bẩy này được ước tính sẽ khuếch đại tỷ suất lợi nhuận gấp 3 lần.

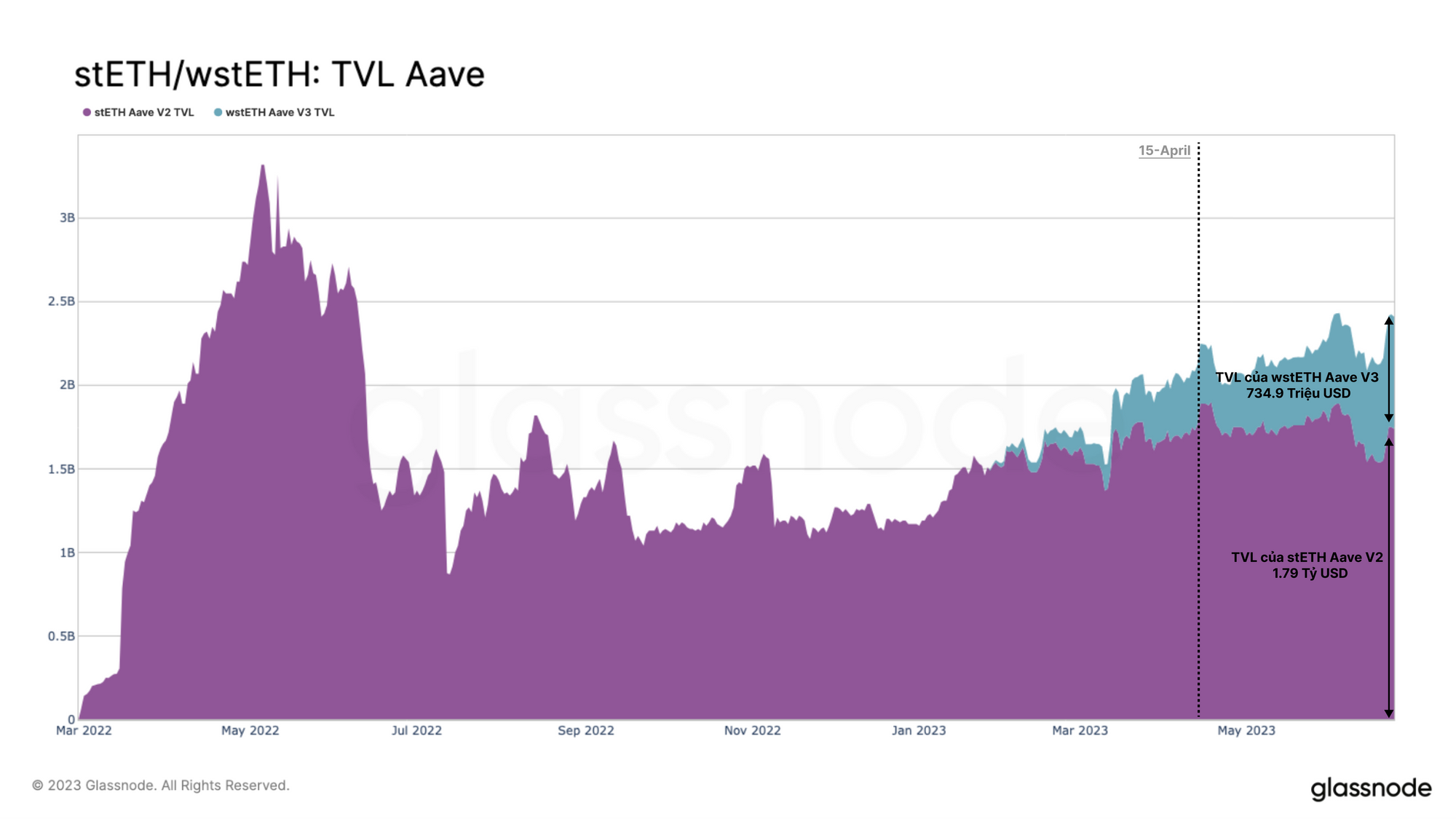

Aave đã chứng kiến sự gia tăng đáng kể về TVL, đặc biệt là đối với wstETH trong lending pool V3. Kể từ khi ra mắt vào cuối tháng 1 năm 2023, pool wstETH đã tăng giá trị lên hơn 734.9 triệu đô la, trong khi pool stETH dao động quanh mức 1.79 tỷ đô la.

Pool wstETH V3 của Compound cũng đã chứng kiến sự tăng trưởng đáng kể kể từ khi ra mắt vào đầu năm nay, hiện đang nắm giữ stETH trị giá hơn 42.2 triệu đô la. Đây là mức tăng 817% chỉ tính riêng từ ngày 9 tháng 5. Các công cụ phái sinh staking mang lại lợi nhuận dường như đang trở thành một tài sản thế chấp hấp dẫn hơn so với ETH và thậm chí là cả stablecoin.

Tóm tắt và Kết luận

Việc nâng cấp Shanghgai của Ethereum đã được hoàn thành vào giữa tháng 4 và cho phép các nhà đầu tư có thể rút tiền. Thay vì chứng kiến làn sóng rút tiền chúng ta có thể thấy lượng tiền gửi tăng nhanh, với sự ưu tiên rất rõ ràng của thị trường dành cho các token staking phái sinh.

Trong đó, Lido đã chiếm thị phần lớn nhất cho đến nay với 7.5 triệu ETH được đặt cọc. Token stETH của Lido cũng có hiệu ứng mạng trong lĩnh vực DeFi, được tích hợp và sử dụng làm nguồn tài sản thế chấp được ưa thích. Kể từ nâng cấp Shanghai, đã có một sự thay đổi đáng chú ý trong việc phân bổ vốn stETH trong lĩnh vực DeFi, với các pool thanh khoản DEX bị thu hẹp và việc sử dụng tài sản thế chấp trong các giao thức cho vay tăng lên.

Điều này cho thấy rằng các nhà đầu tư có thể đang sử dụng chiến lược tối đa hóa lợi nhuận staking, tăng mức độ tiếp xúc stETH thông qua đòn bẩy vay để khuếch đại lợi nhuận.

Tuyên bố miễn trừ trách nhiệm: Báo cáo này không cung cấp bất kỳ lời khuyên đầu tư nào. Tất cả dữ liệu chỉ được cung cấp cho mục đích thông tin và giáo dục. Các quyết định đầu tư không nên được đưa ra dựa trên thông tin được cung cấp ở đây và bạn hoàn toàn chịu trách nhiệm về các quyết định đầu tư của chính mình.

- Tham gia kênh Telegram của chúng tôi.

- Theo dõi chúng tôi và liên hệ trên Twitter.

- Truy cập Glassnode Forum để thảo luận và phân tích dài hạn.

- Để tìm hiểu các chỉ số và biểu đồ on-chain hãy truy cập Glassnode Studio.

- Để có thông báo tự động về các chỉ số on-chain và hoạt động của các sàn giao dịch, hãy truy cập Glassnode Alerts Twitter.