Tổng Kết On-Chain Năm 2022

Khi năm 2022 đầy hỗn loạn, biến động và khốc liệt về tài chính sắp kết thúc, chúng ta sẽ khám phá tình hình diễn biến trên các thị trường Bitcoin, Ethereum và stablecoin. Đây sẽ là ấn bản cuối cùng của năm và chúng tôi mong đợi được trở lại vào năm 2023 đầy thú vị.

Năm 2022 là một trong những năm hỗn loạn, biến động và khốc liệt nhất về tài chính, không chỉ đối với ngành tài sản kỹ thuật số mà còn đối với các thị trường tài chính khác. Với việc chính sách tiền tệ của ngân hàng trung ương thay đổi 180 độ và sau nhiều thập kỷ với các điều kiện tín dụng cực kỳ lỏng lẻo và dễ dàng, các điều kiện thắt chặt đã gây ra tình trạng sụt giảm vốn nghiêm trọng và nhanh chóng trên hầu hết các loại tài sản.

Ấn bản này sẽ là phiên bản cuối cùng trong năm (trừ khi một sự kiện lớn trong ngành xảy ra và truyền cảm hứng cho chúng tôi viết bài). Chúng tôi sẽ cung cấp thông tin tổng quan thị trường và vị thế hiện tại của chúng ta trước thềm năm mới 2023. Ấn bản này sẽ đề cập đến:

- Độ Biến động, Phái sinh và đòn bẩy Hợp đồng tương lai.

- Mức độ nghiêm trọng của các khoản lỗ thực trong năm qua.

- Cấu trúc và mức độ tập trung nguồn cung Bitcoin on chain.

- Giảm nhiệt trong lĩnh vực khai thác Bitcoin.

- Động lực nguồn cung Ethereum sau the Merge (Hợp nhất).

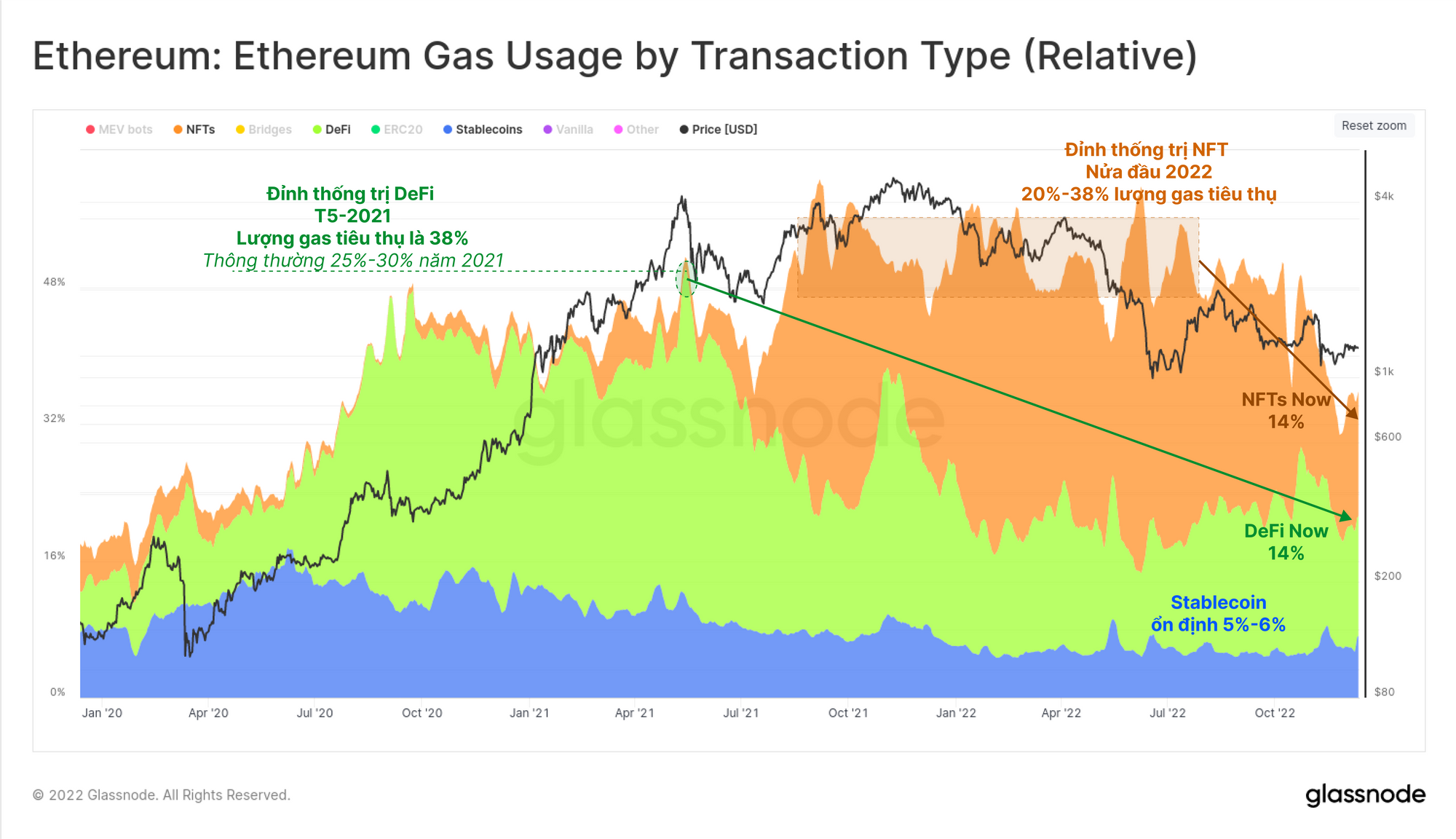

- Xu hướng phát triển trong sự thống trị tiêu thụ gas của Ethereum.

- Thay đổi xu hướng và sự thống trị trong thị trường Stablecoin.

Từ đội ngũ Glassnode: Gửi tới tất cả độc giả của The Week On-chain và người dùng của Glassnode, chúng tôi muốn cảm ơn tất cả các bạn vì đã đón đọc và ủng hộ chúng tôi trong suốt năm nay. Chúng tôi thật sự hy vọng các bạn thích đọc các ấn bản hàng tuần và sử dụng các công cụ Glassnode cũng nhiều như chúng tôi thích viết và xây dựng chúng vậy.

Glassnode chúc bạn mọi điều tốt đẹp nhất trong kỳ nghỉ lễ và mong chờ một năm 2023 đầy thú vị sắp tới.

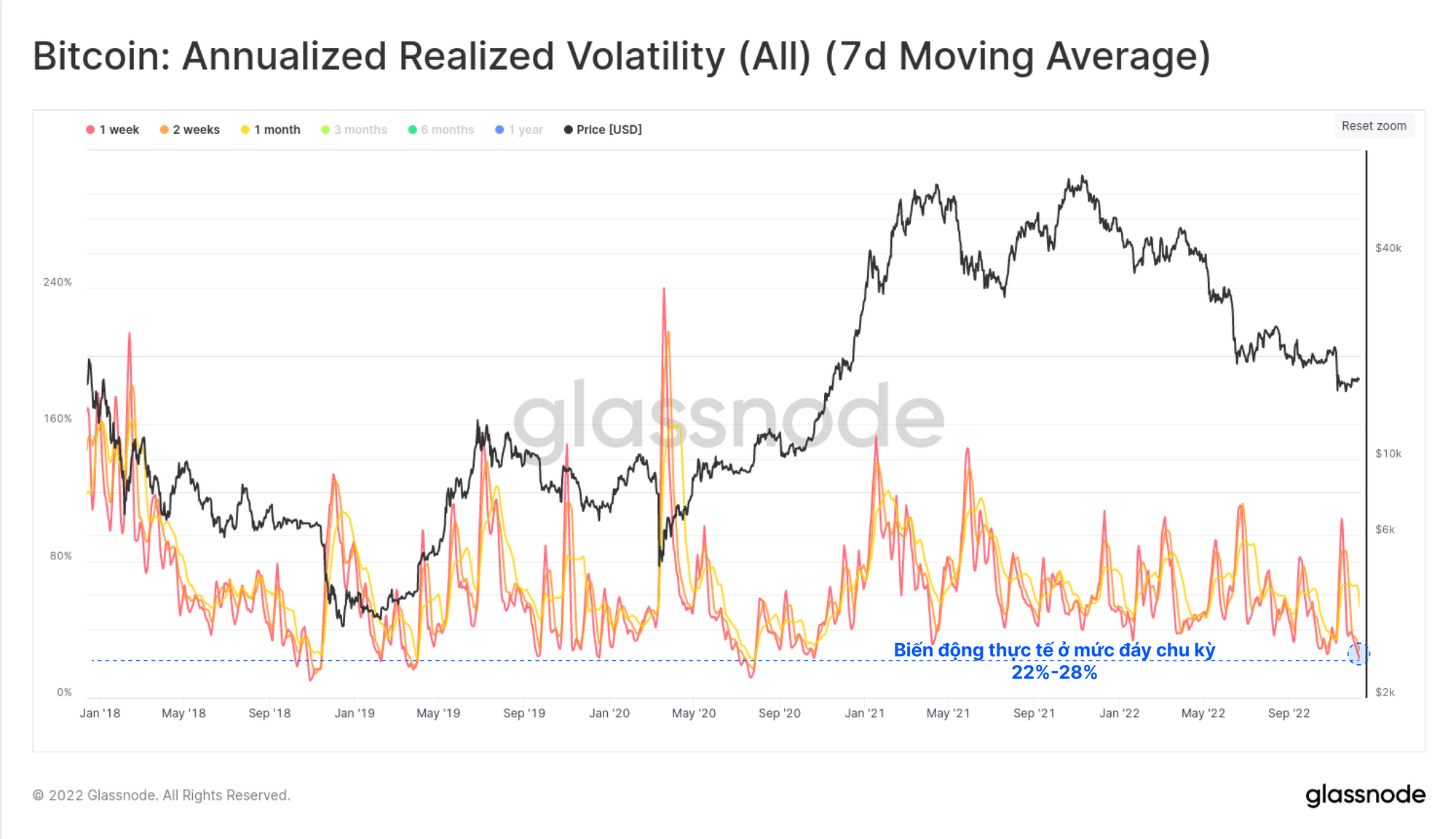

Thị trường yên ắng

Sau một năm thực sự hỗn loạn, thị trường Bitcoin đã trở nên rất yên tĩnh khi bước sang tháng 12. Biến động thực tế ngắn hạn đối với BTC hiện ở mức 22% (1 tuần) và 28%(2 tuần), là mức thấp nhất trong nhiều năm, tạo nên trạng thái biến động thấp nhất kể từ tháng 10 năm 2020.

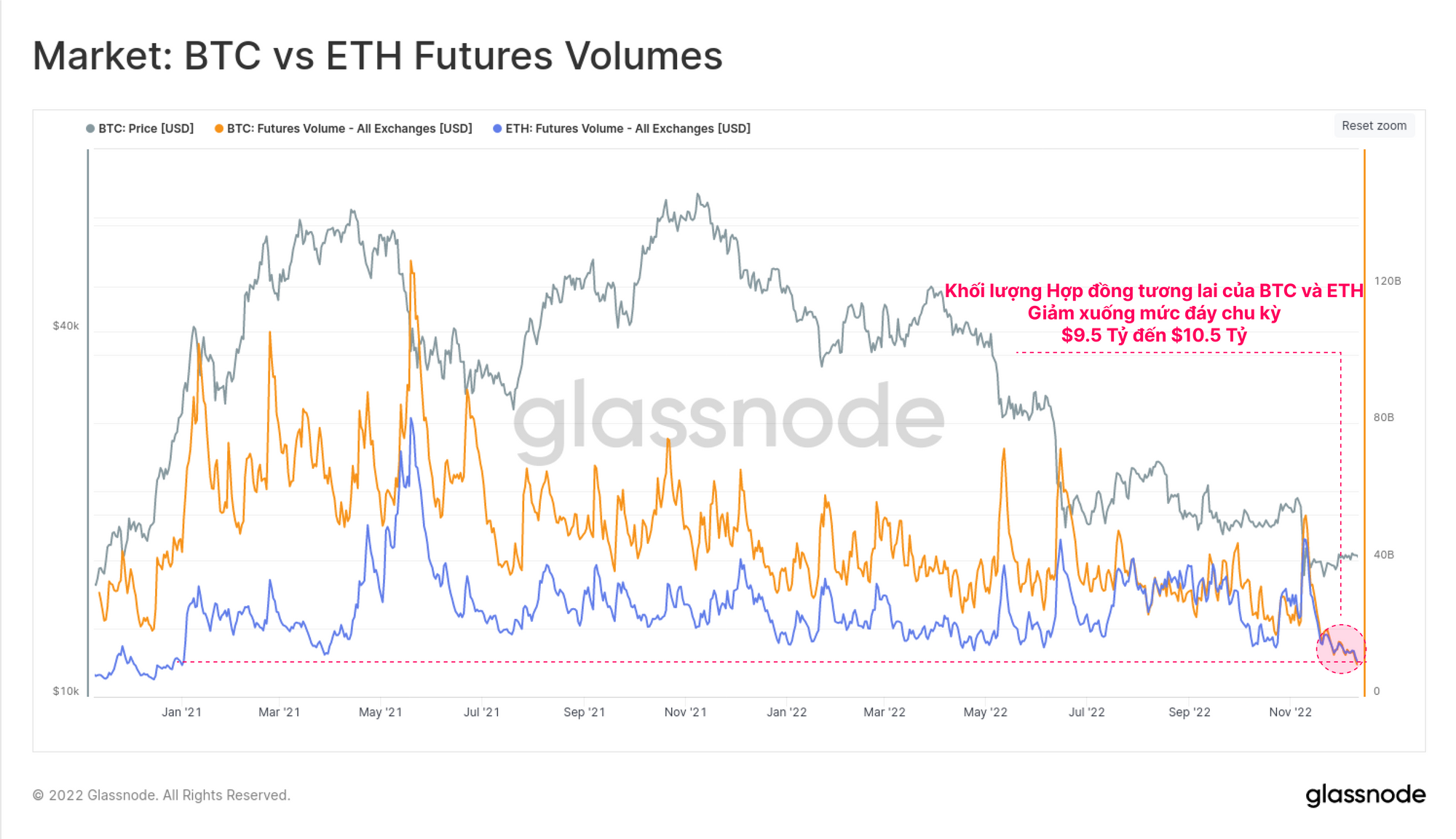

Khối lượng hợp đồng tương lai cũng giảm tương tự, hiện đang ở mức thấp nhất trong nhiều năm. Cả BTC và ETH đang được giao dịch với khối lượng tương đương trong khoảng từ 9.5 tỷ đô đến 10.5 tỷ đô mỗi ngày. Điều này cho thấy tác động to lớn của việc thắt chặt thanh khoản, giảm đòn bẩy trên diện rộng và sự suy yếu của nhiều tổ chức cho vay và giao dịch trong không gian Crypto.

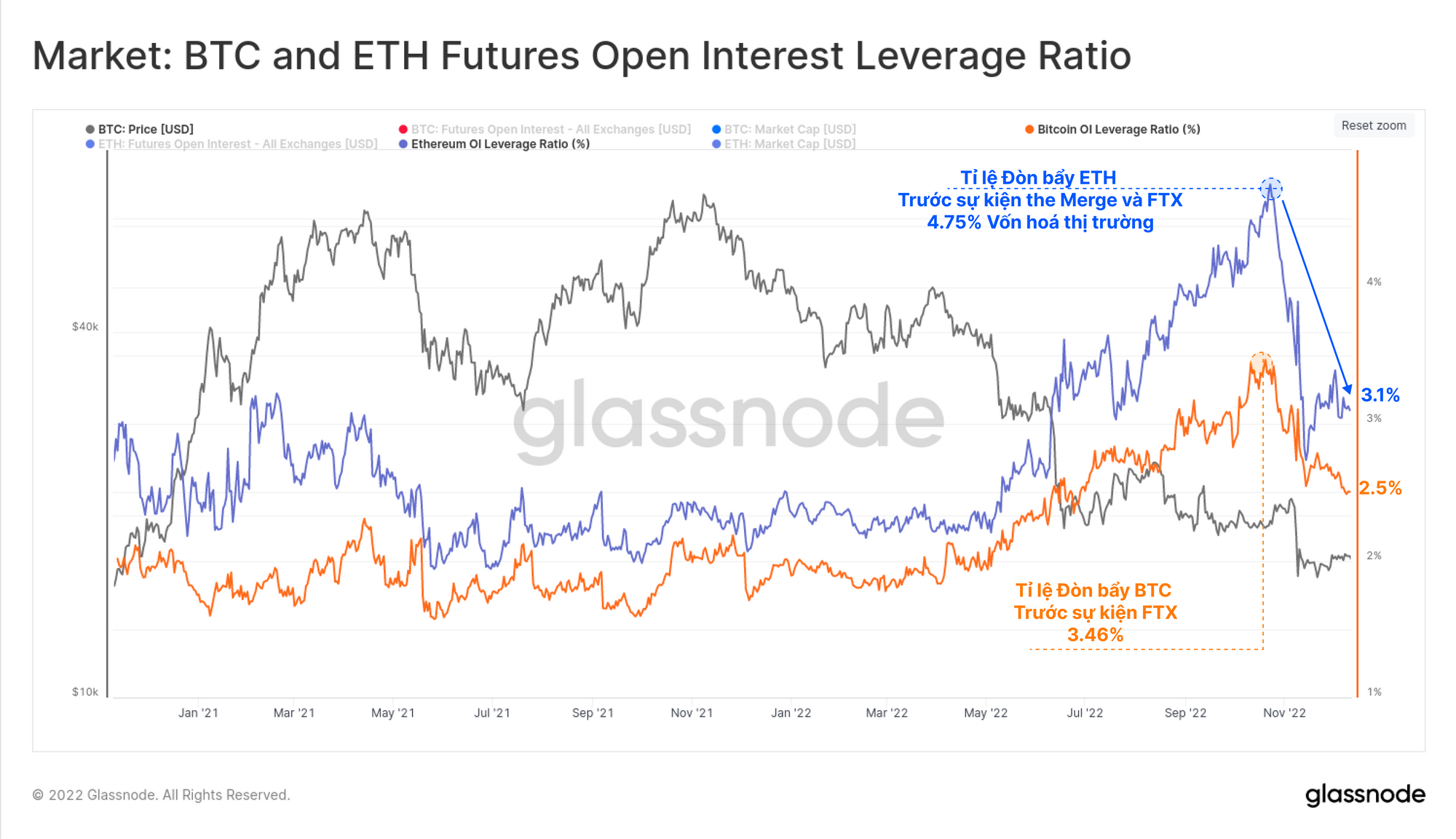

Lãi suất mở trên các thị trường tương lai đã giảm đáng kể sau sự kiện FTX. Biểu đồ bên dưới thể hiện Tỷ lệ đòn bẩy, được tính bằng tỷ lệ giữa Lãi suất mở của Hợp đồng tương lai và vốn hóa thị trường của tài sản tương ứng.

Việc tích lũy và tháo gỡ đòn bẩy tương lai vào tháng 11 đặc biệt nghiêm trọng hơn đối với ETH. Lãi suất mở của ETH đã giảm từ 4.75% xuống còn 3.1% vốn hóa thị trường. Tỷ lệ đòn bẩy BTC đạt đỉnh trước ETH một tuần và đã giảm từ 3.46% xuống 2.5% vốn hóa thị trường trong tháng trước.

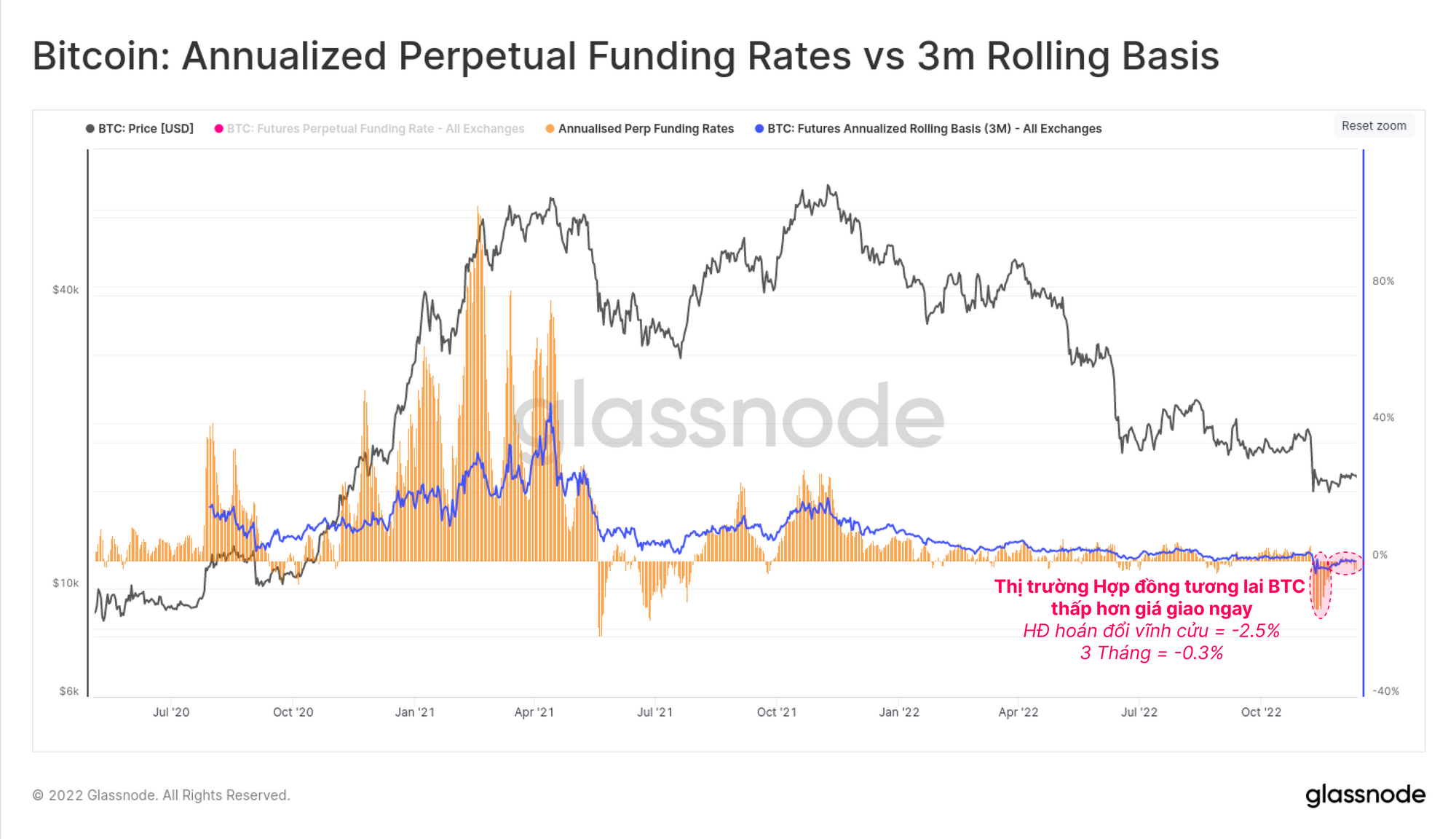

Cả hợp đồng tương lai có kỳ hạn và hợp đồng hoán đổi vĩnh cửu đều đang giao dịch ở trạng thái thấp hơn giá giao ngay, với cơ sở hàng năm lần lượt là -0.3% và -2.5%. Tình trạng này thường không phổ biến, với khoảng thời gian tương tự duy nhất là giai đoạn từ tháng 5 đến tháng 7 năm 2021. Điều này cho thấy thị trường được phòng ngừa tương đối đối với rủi ro giá tiếp tục giảm và/hoặc nghiêm trọng hơn với các nhà đầu cơ bán khống.

Lợi nhuận trả lại cho thị trường

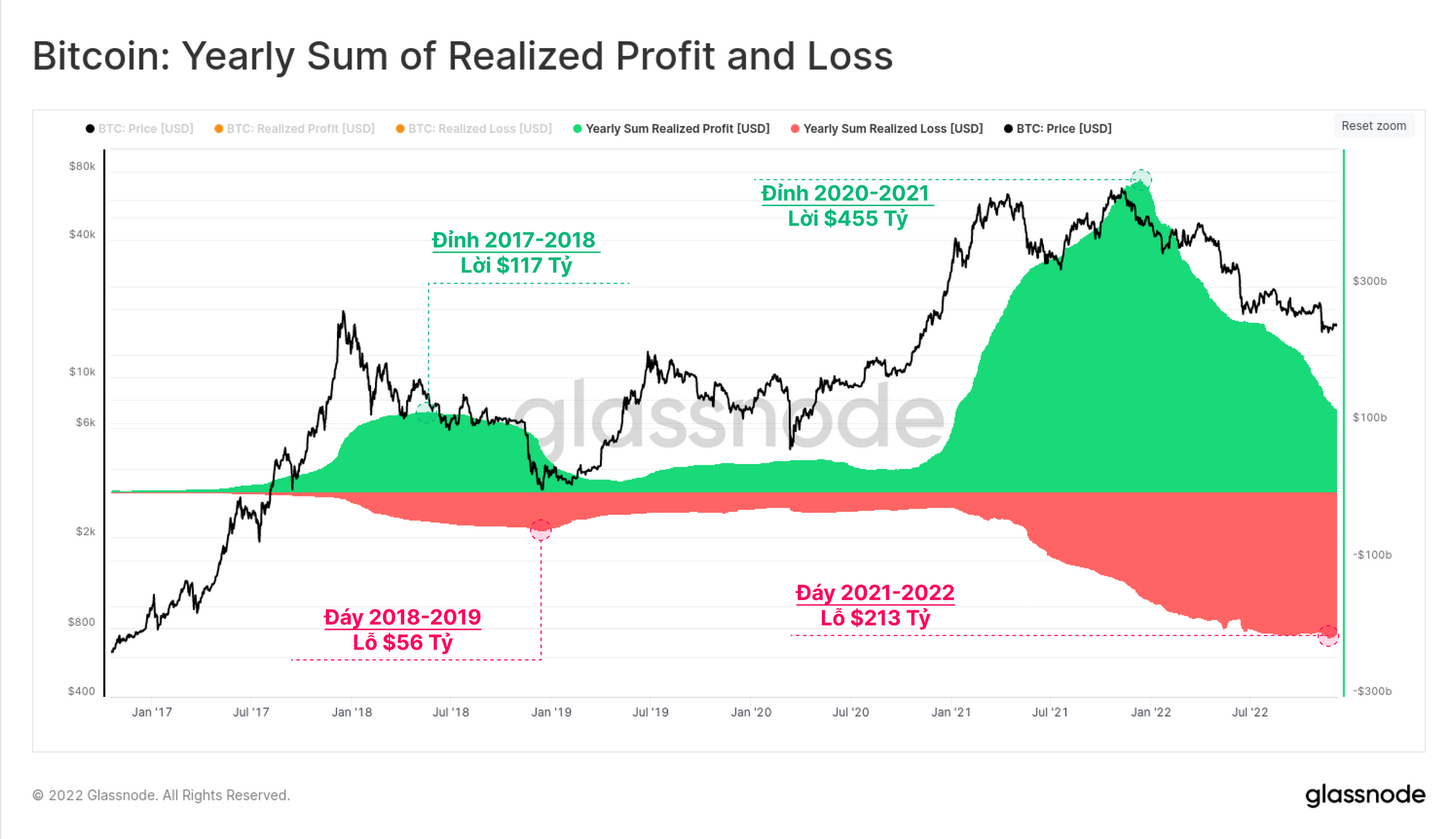

Bong bóng thanh khoản dư thừa từ chính sách tiền tệ lỏng lẻo giai đoạn 2020-2021 đã tạo ra lợi nhuận thực kỷ lục trên chuỗi. Hơn 455 tỷ đô lợi nhuận hàng năm đã được các nhà đầu tư Bitcoin di chuyển trên chuỗi, với mức cao nhất đạt được ngay sau ATH tháng 11 năm 2021.

Kể từ đó, thị trường giảm gía đã thống trị với khoản lỗ thực lên đến 213 tỷ đô. Con số này tương đương 46.8% lợi nhuận của giai đoạn tăng giá 2020-2021 và rất giống với đợt giảm giá năm 2018, nơi thị trường đã trả lại 47.9%.

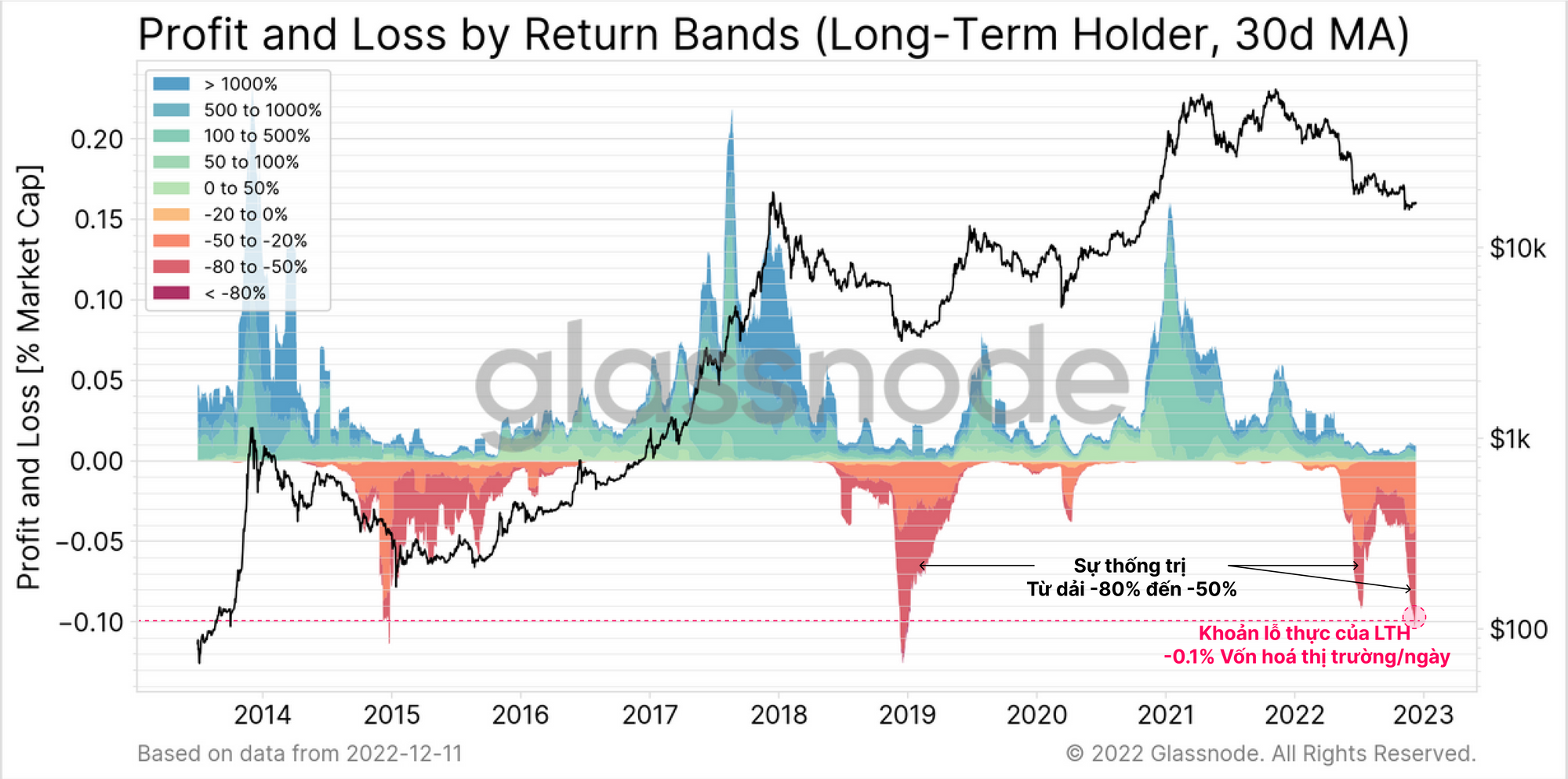

Đáng chú ý là sự đóng góp của phe LTH, những người đã thực hiện hai trong số các đợt chốt lỗ lớn nhất lịch sử. Trong suốt tháng 11, mức lỗ của LTH đạt đỉnh -0.1% vốn hóa thị trường mỗi ngày và chỉ có thể so sánh về quy mô với mức đáy của chu kỳ 2015 và 2018. Đợt bán tháo vào tháng 6 cũng gây ấn tượng tương tự ở mức -0.09% vốn hóa thị trường mỗi ngày, với sự thống trị của LTH khi chốt lỗ từ 50% đến 80%.

Tầm nhìn dài hạn

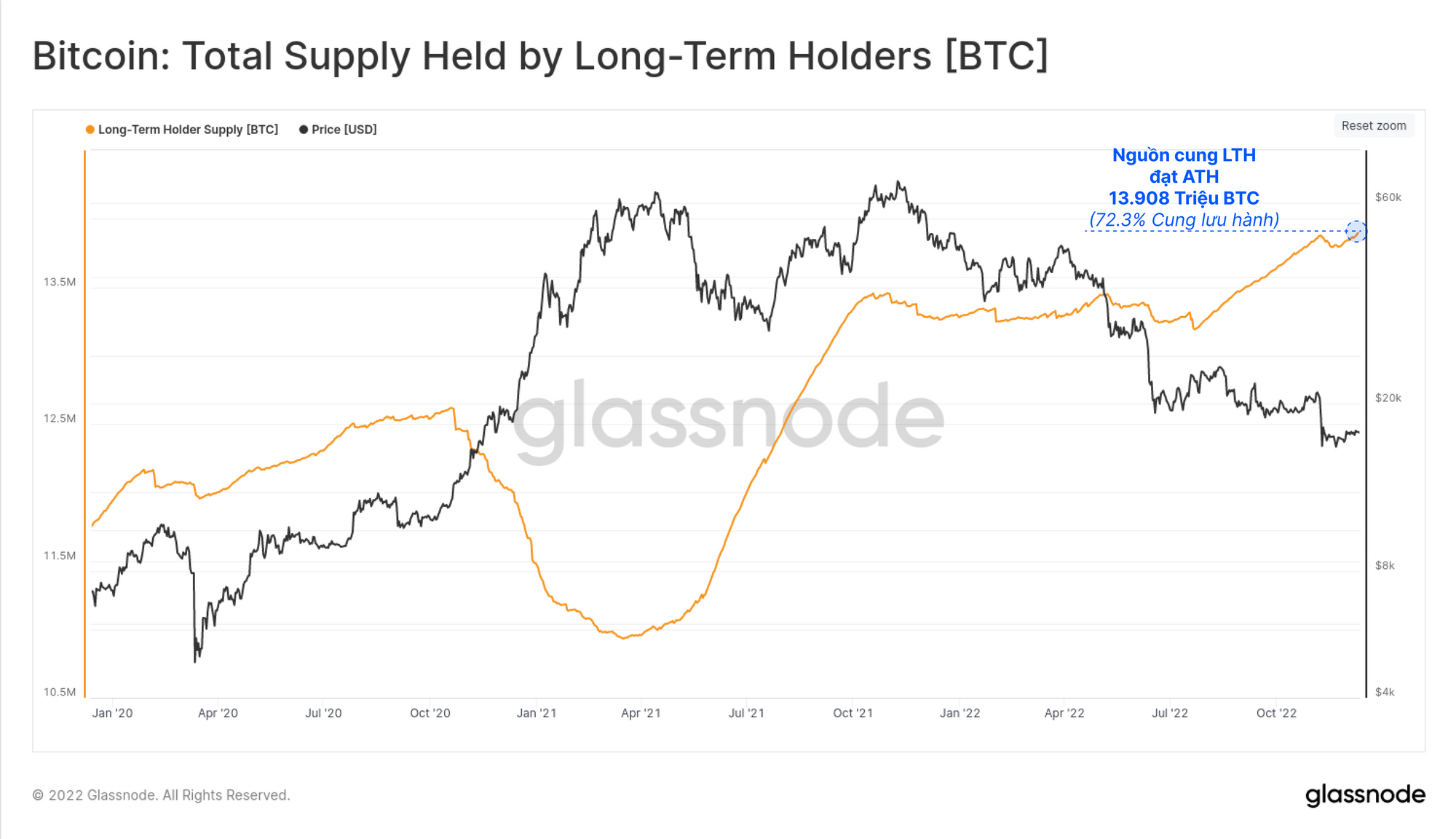

Bất chấp những khoản lỗ nghiêm trọng này, độ tuổi nguồn cung Bitcoin và xu hướng HODLing của những người còn lại vẫn tiếp tục tăng. Nguồn cung của LTH đã khôi phục sau sự kiện FTX và đạt mức ATH mới là 13.908 triệu BTC (72.3% nguồn cung lưu hành).

Xu hướng tăng gần như tuyến tính trong chỉ báo này phản ánh quá trình tích lũy BTC mạnh mẽ xảy ra vào tháng 6 và tháng 7 năm 2022, ngay sau sự kiện thanh lý gây ra bởi 3AC và một số các tổ chức cho vay trong ngành.

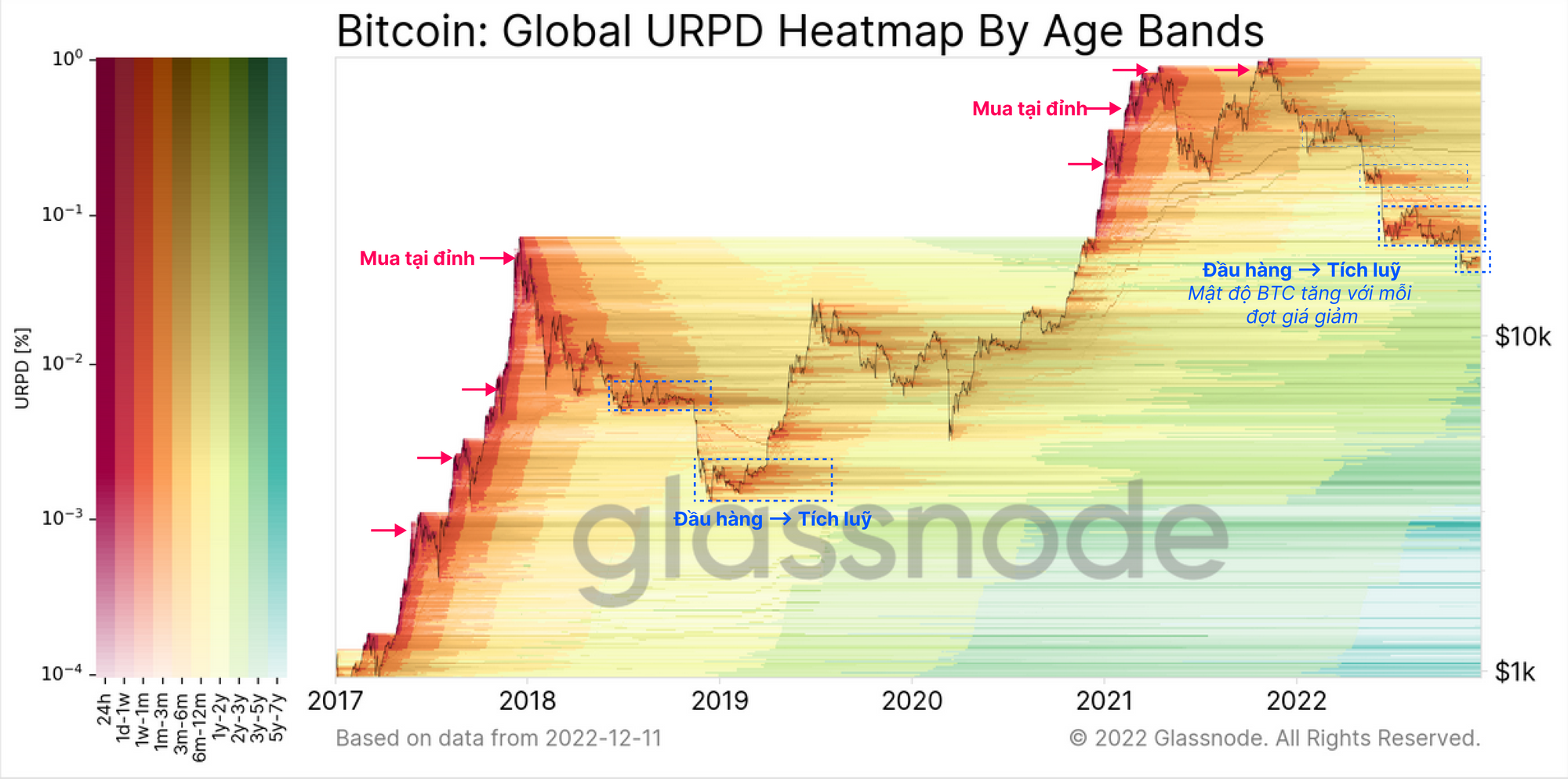

Biểu đồ bên dưới biểu thị mật độ và sự phân phối của nguồn cung Bitcoin, được tô màu theo các nhóm tuổi.

- Màu ấm biểu thị sự phân phối mạnh mẽ của các đồng coin cũ hơn, thường thấy ở các đỉnh thị trường và các đáy đầu hàng.

- Màu nhạt hơn cho thấy các nhà đầu tư tích lũy và không chi tiêu Bitcoin.

- Thanh đậm hơn biểu thị mật độ đồng coin dày đặc hơn (và ngược lại đối với thanh màu nhạt hơn).

Sau mỗi lần thị trường đi xuống vào năm 2022, chúng ta có thể thấy mật độ phân phối lại Bitcoin (và do đó tích lũy lại) đã tăng lên. Đặc biệt là khu vực từ tháng 6 đến tháng 10 năm 2022 với nhiều BTC đã được mua trong khoảng từ $18,00 đến $24,000, hiện đang trở thành nhóm coin có độ tuổi từ 6 tháng trở lên (đồng nghĩa với Nguồn cung LTH tăng).

Giai đoạn khó khăn cho Miner

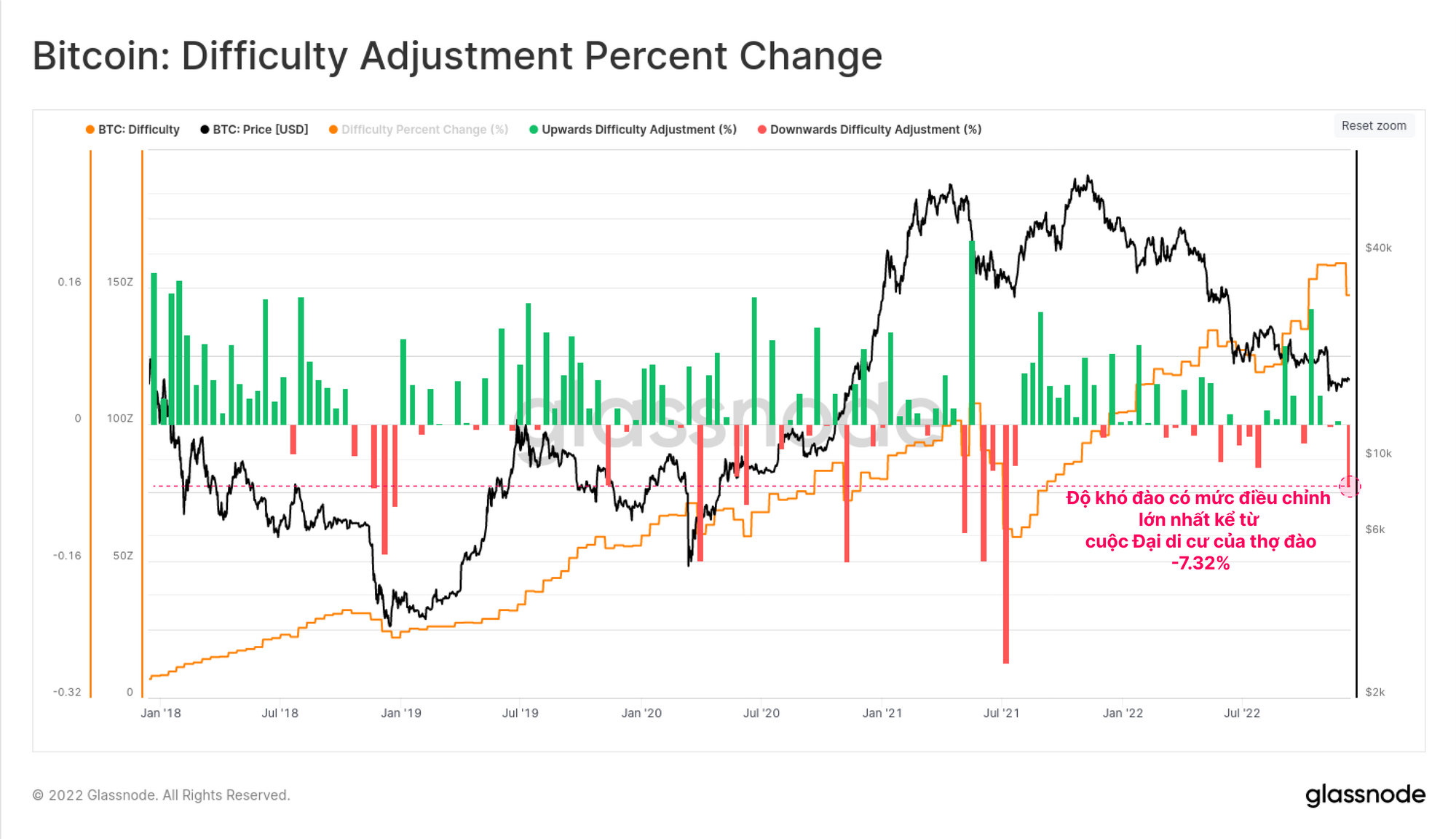

Tuần trước chúng ta đã chứng kiến sự điều chỉnh giảm độ khó đào lớn nhất kể từ Cuộc đại di cư của các thợ đào vào tháng 7 năm 2021. Độ khó đào giảm 7.32% cho thấy một lượng lớn máy đào đang hoạt động đã bị tắt, có thể là do áp lực tài chính.

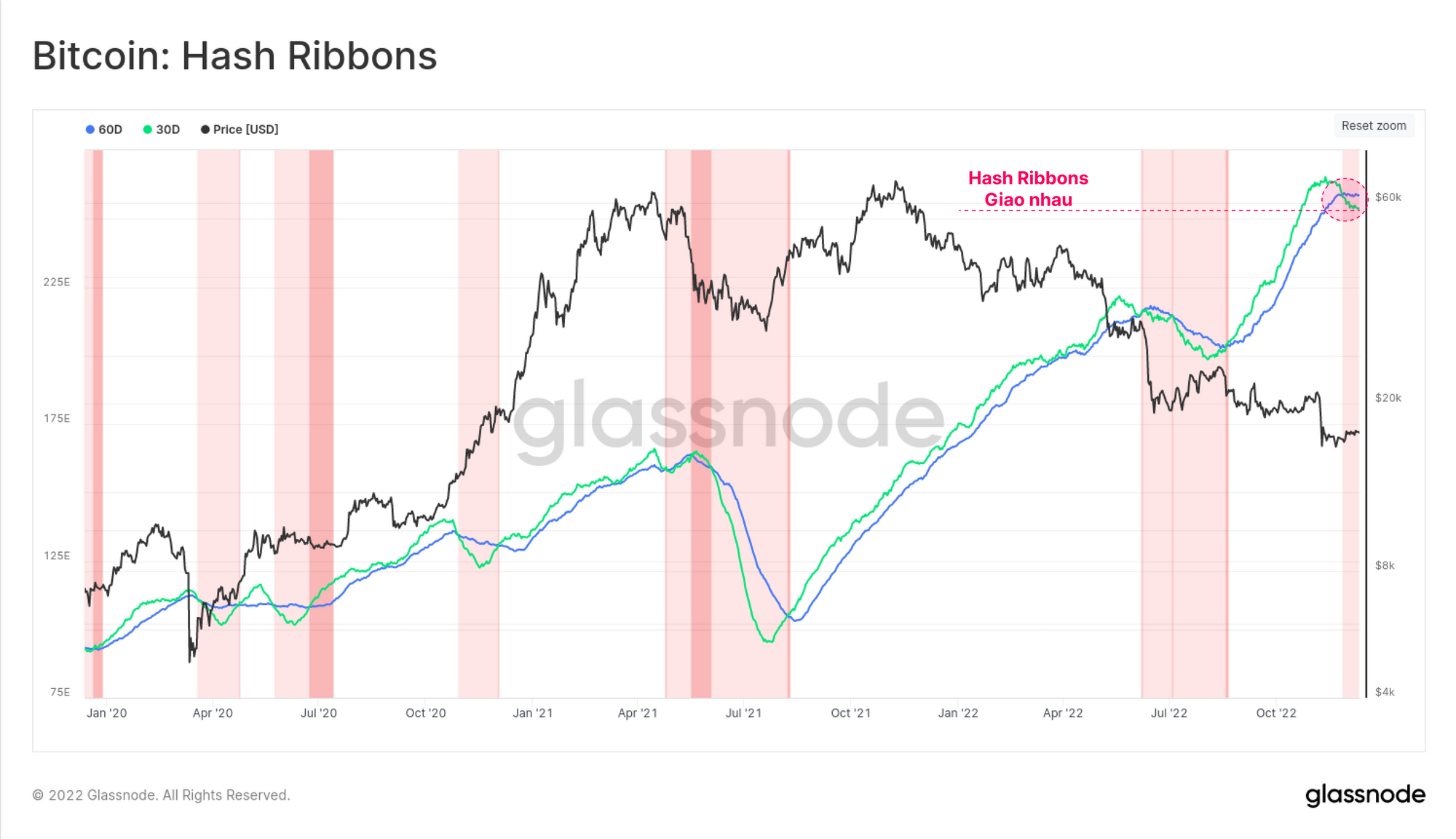

Kết quả là các hash-ribbon đã đảo ngược một lần nữa, với sự giao thoa xảy ra vào cuối tháng 11. Điều này cho thấy rằng áp lực trong ngành khai thác khiến một số miner phải tắt máy đào. Sự kiện này thường liên quan đến thu nhập của thợ đào thấp hơn chi phí hoạt động, khiến các xưởng đào không có lãi.

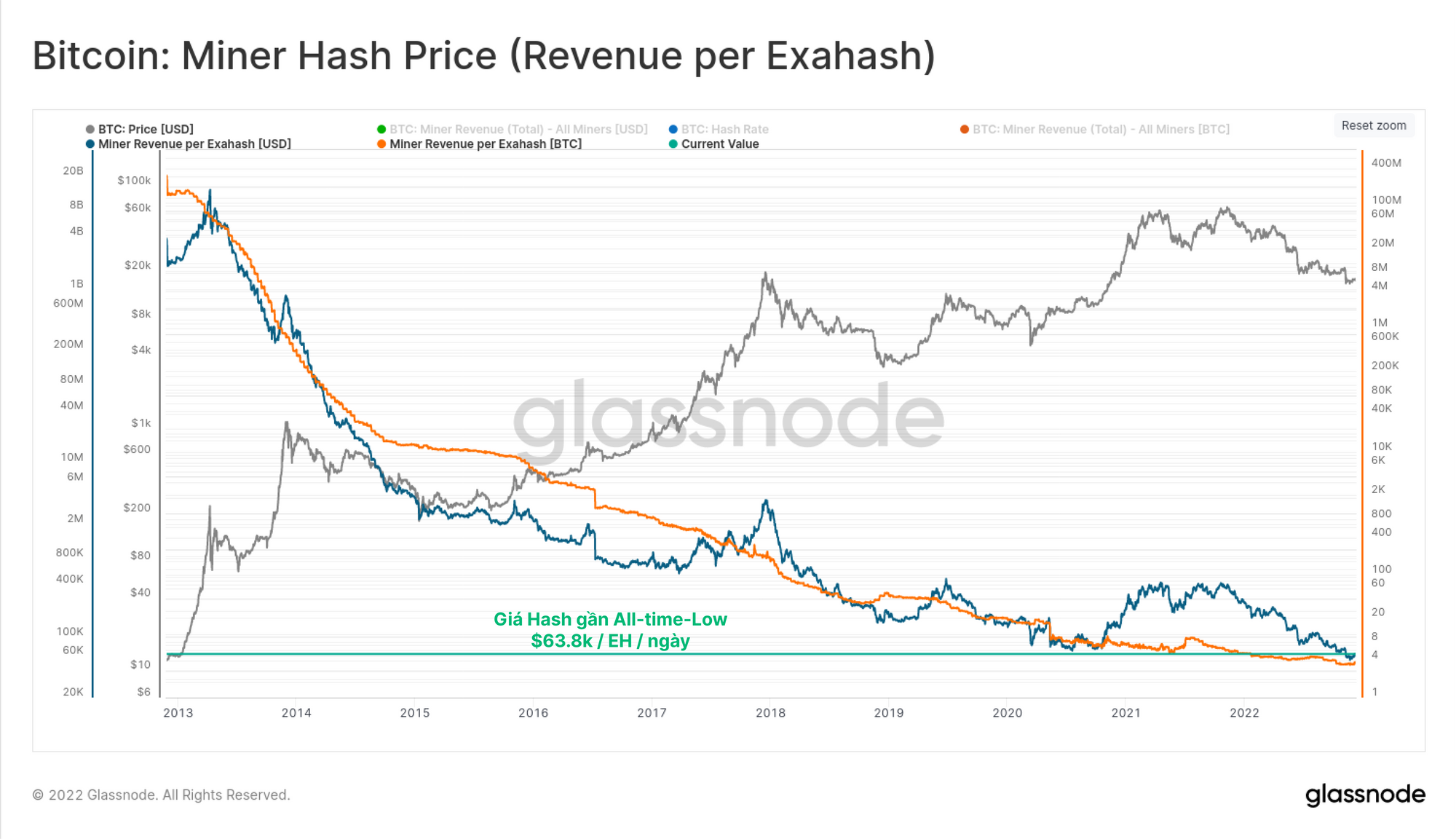

Tuy nhiên, điều này không gây quá nhiều ngạc nhiên vì giá băm chỉ cao hơn mức thấp nhất mọi thời đại một chút. Mặc dù giá giao ngay (khoảng $17,000) cao hơn 70% so với tháng 10 năm 2020 ( khoảng $10,000),lượng haspower cạnh tranh để tạo rakhối Bitcoin tiếp theo hiện cao hơn 70%.

Sau the Merge

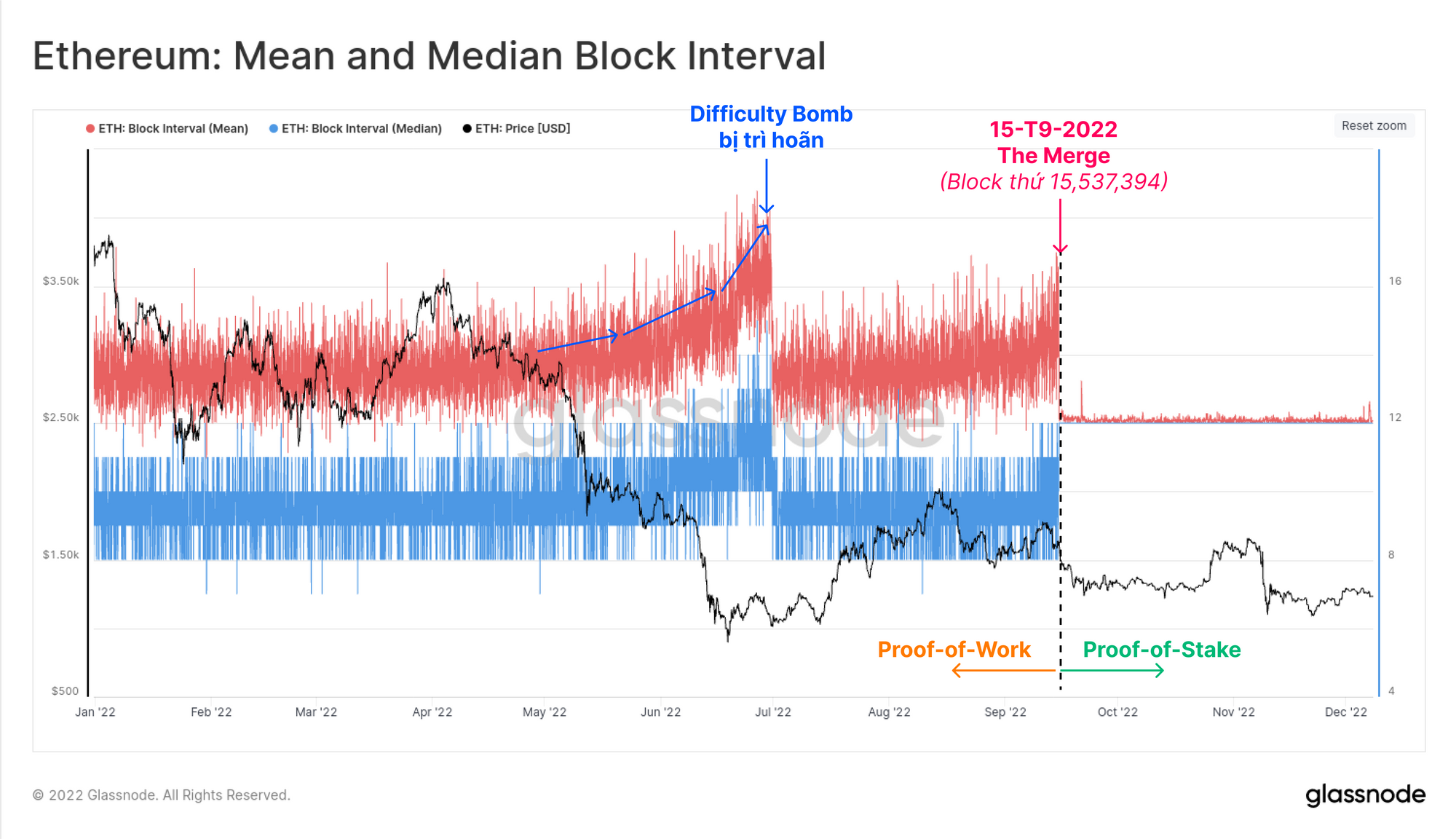

Hợp nhất Ethereum, được hoàn thành vào ngày 15 tháng 9, được cho là kỳ tích kỹ thuật ấn tượng nhất trong năm. Biểu đồ bên dưới cho thấy rõ ràng tính tức thời của sự kiện khi thuật toán Proof-of-Stake bắt đầu có hiệu lực.

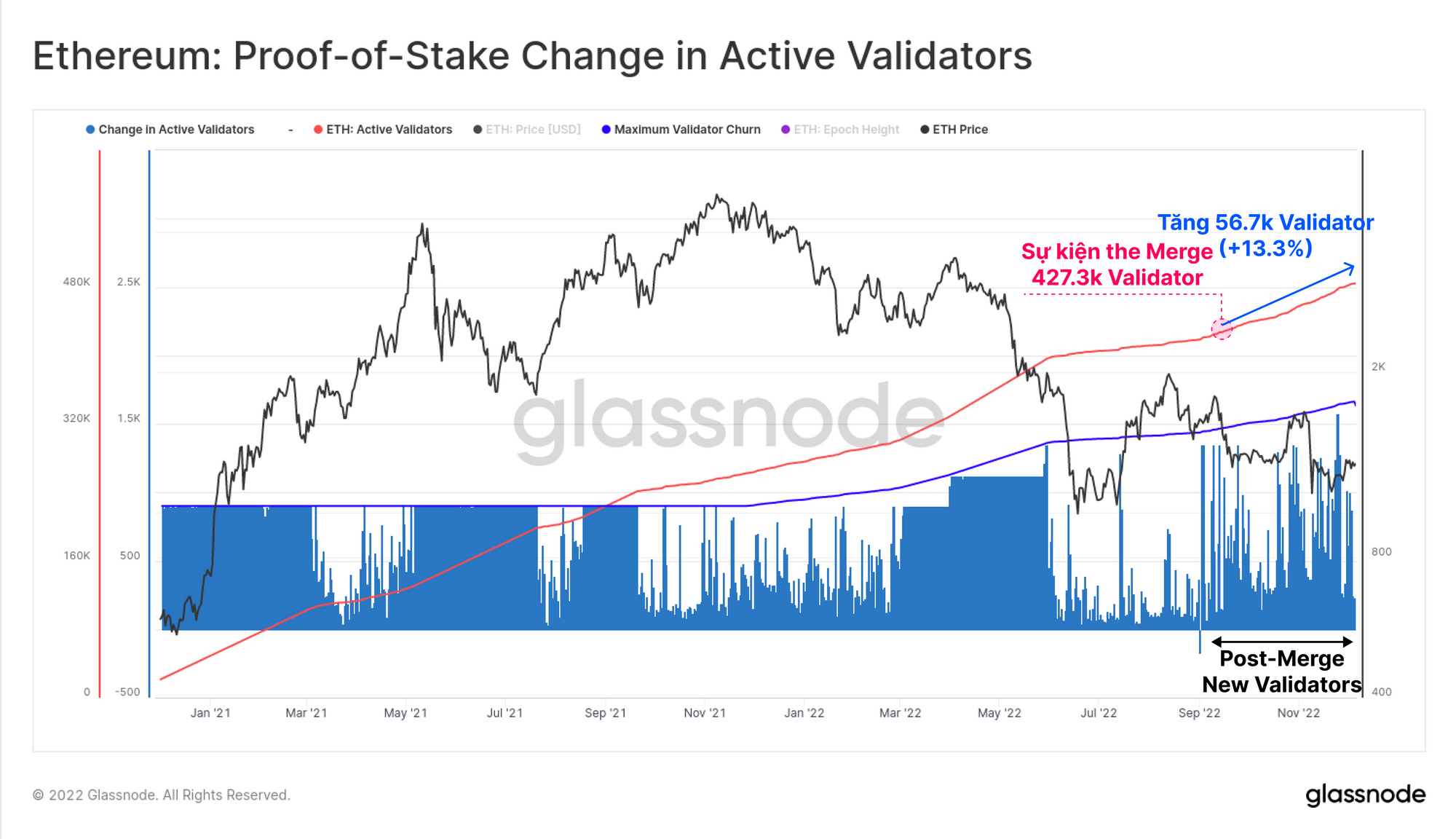

Từ sau the Merge, số lượng validator đã tăng 13.3%, với hơn 484,000 validator đang hoạt động. Điều này nâng tổng số ETH được stake lên 15.618 triệu ETH, tương đương với 12.89% nguồn cung lưu hành.

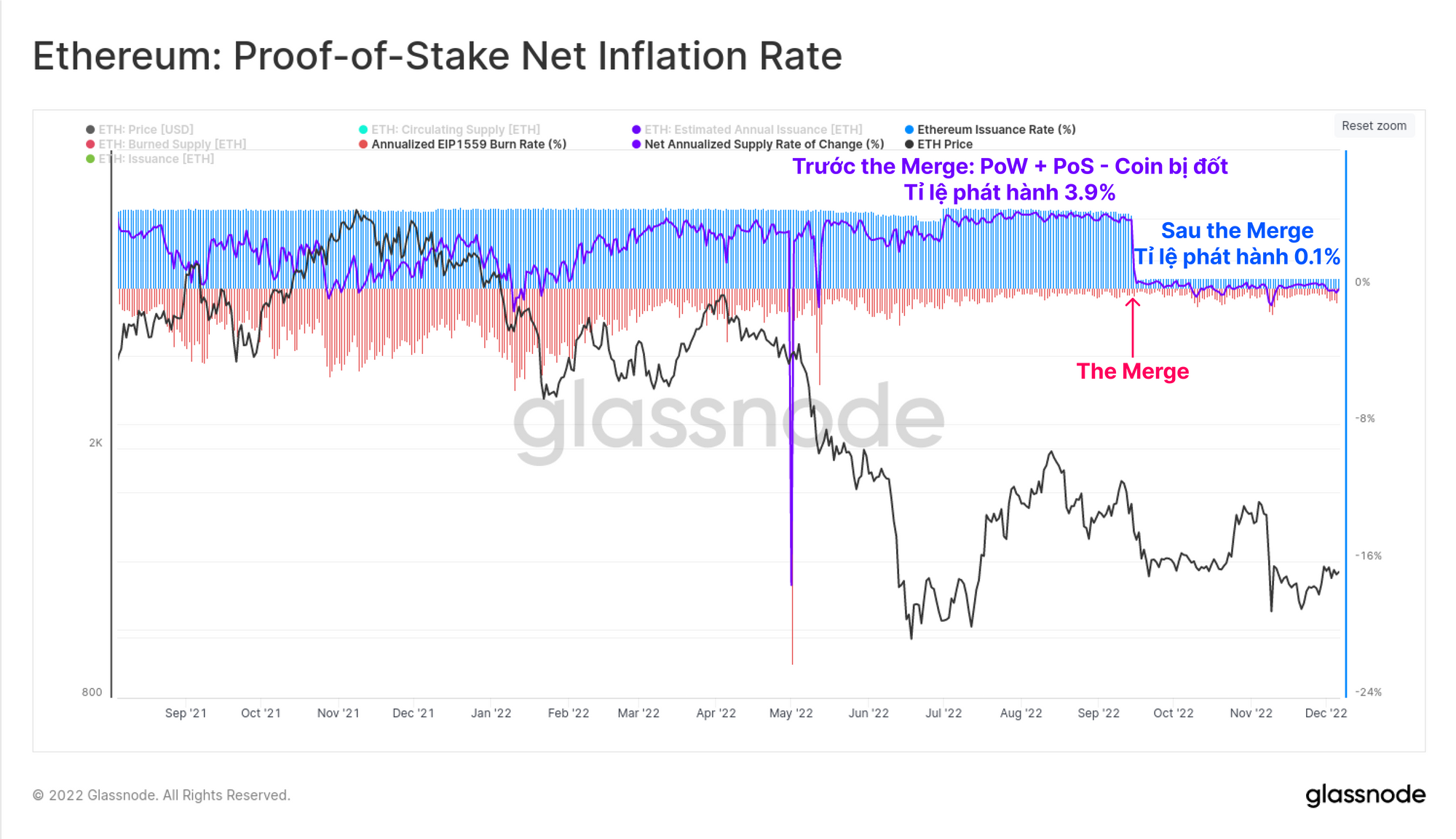

Cùng với việc chuyển đổi sang Proof-of-Stake, chính sách tiền tệ của Ethereum đã được điều chỉnh với lượng phát hành thêm thấp hơn đáng kể. Tỷ lệ phát hành danh nghĩa (màu xanh) là khoảng 0.5%, tuy nhiên sau áp dụng đề xuất EIP1559 (màu đỏ), tỷ lệ này gần như được bù đắp hoàn toàn và rơi vào khoảng 0.1%. So sánh với tỷ lệ lạm phát ròng là 3.9% trước khi Hợp nhất, cho thấy mức độ thay đổi đối với việc phát hành đã diễn ra mạnh mẽ như thế nào.

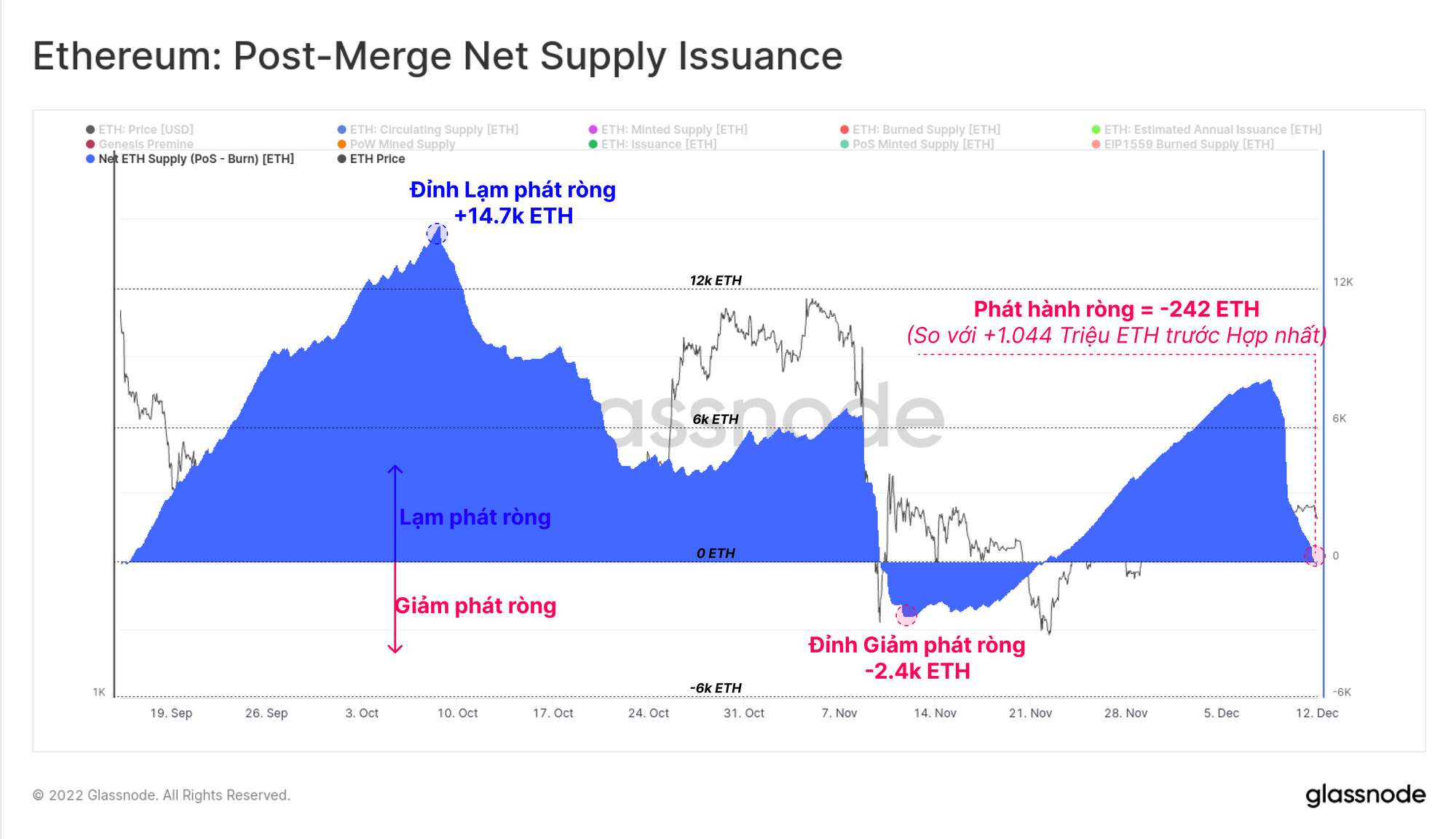

Tại thời điểm viết bài, nguồn cung ETH vừa chuyển sang giảm phát ròng, với nguồn cung hiện tại thấp hơn 242 ETH so với thời điểm vừa hợp nhất. Con số này so với ước tính 1.044 triệu ETH lẽ ra đã được thêm vào nguồn cung lưu thông theo lịch phát hành trước đó.

Chúng tôi đang tuyển dụng một Nhà phân tích Ethereum

Nếu bạn là nhà phân tích chuyên về Ethereum, DeFi và các hệ sinh thái liên quan (hoặc có quen biết ai đó), vui lòng liên hệ với chúng tôi. Chúng tôi đang tìm kiếm một nhà phân tích Ethereum cấp cao để tham gia vào nhóm, đồng thời đi tiên phong và thúc đẩy lĩnh vực phân tích on chain trên hệ sinh thái không ngừng phát triển này.

Thanh lý DeFi

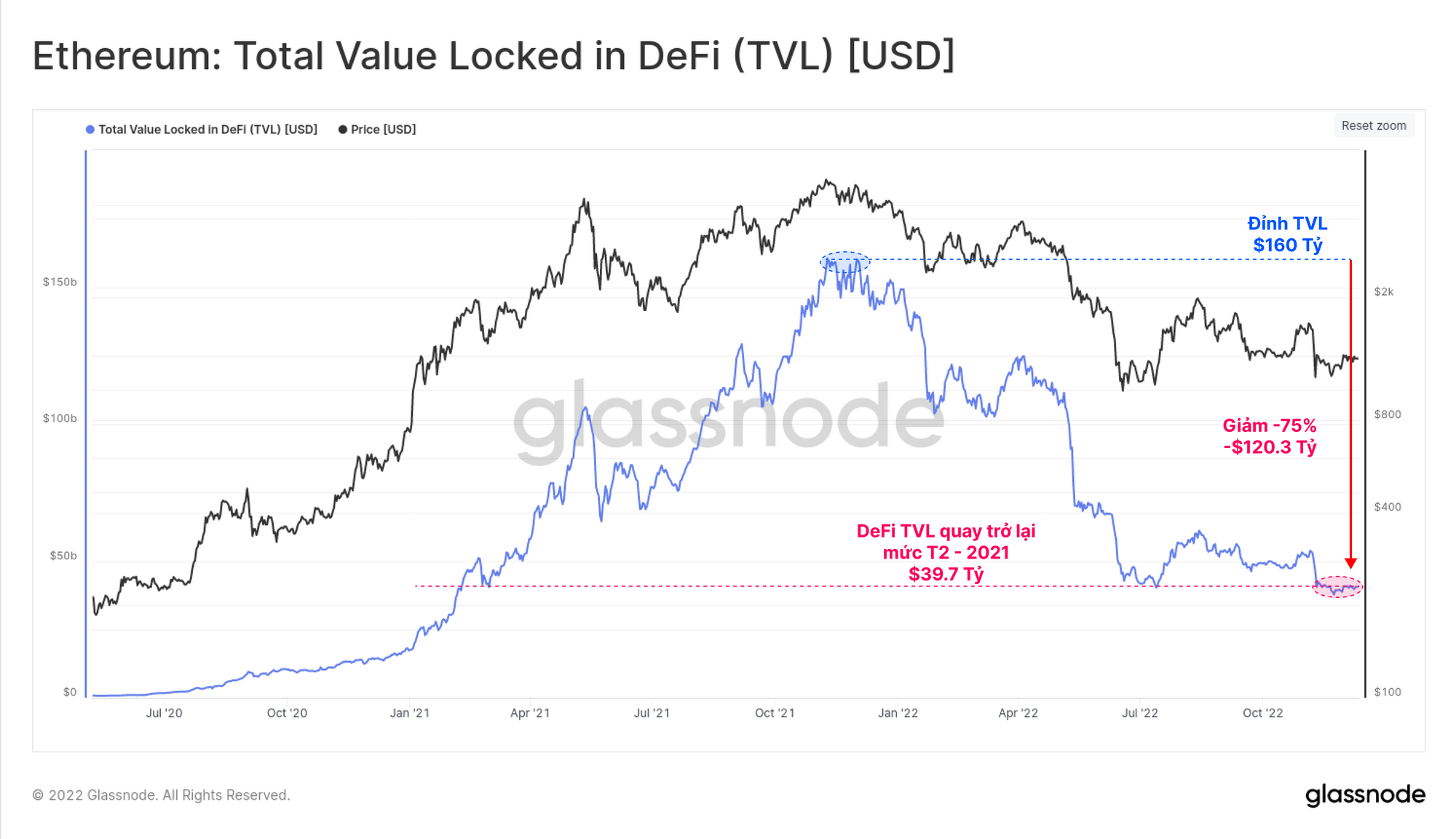

Với sự sụt giảm lớn về giá và tính thanh khoản bị thu hẹp nghiêm trọng, tổng giá trị bị khóa trong DeFi đã giảm đáng kể. Sau khi đạt mức cao nhất là 160 tỷ đô vào tháng 11 năm 2021, DeFi TVL đã giảm hơn 120.3 tỷ đô (-75%). Điều này làm giảm giá trị tài sản thế chấp DeFi xuống còn 39.7 tỷ đô, trở về mức của tháng 2 năm 2021.

Sự thống trị của mức tiêu thụ gas theo loại hình giao dịch cũng chứng tỏ xu hướng thị trường đang thay đổi trong hai năm qua. Các giao thức DeFi chiếm từ 25% đến 30% tổng lượng gas tiêu thụ từ tháng 7 năm 2020 cho đến tháng 5 năm 2021, nhưng kể từ đó đã giảm xuống chỉ còn 14%.

Trong một chu kỳ bùng nổ tương tự, các giao dịch liên quan đến NFT chiếm 20% đến 38% lượng gas sử dụng cho đến nửa đầu năm 2022, nhưng hiện cũng đã giảm xuống còn 14%. Stablecoin đã giữ mức thống trị ổn định từ 5% đến 6% trong suốt năm nay.

Stablecoin Giảm

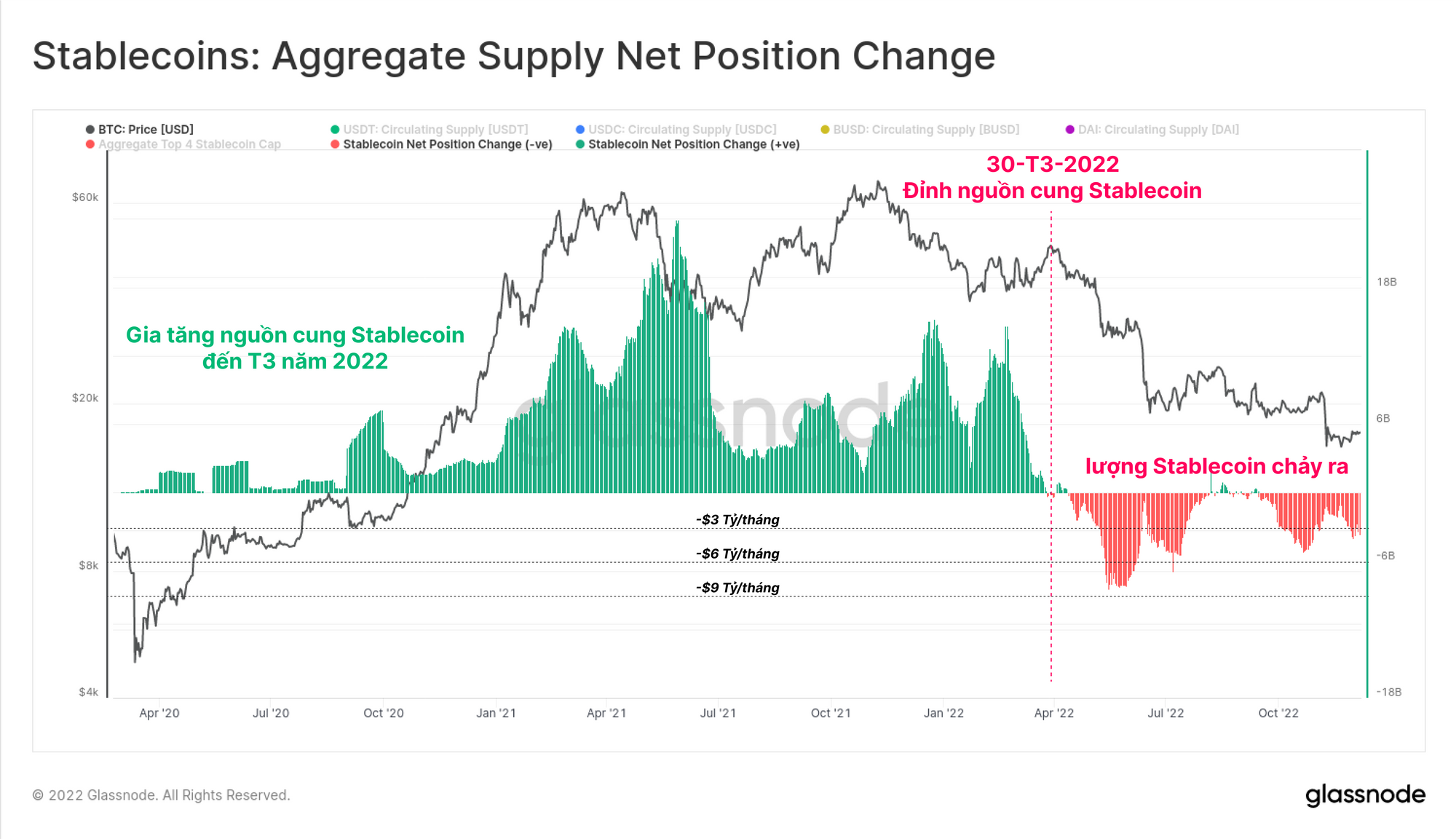

Stablecoin đã trở thành tài sản nền tảng của Crypto kể từ năm 2020, với 3 trong số 6 tài sản hàng đầu theo vốn hoá thị trường hiện là stablecoin. Tổng nguồn cung stablecoin đạt đỉnh 161.5 tỷ đô vào tháng 3 năm 2022, tuy nhiên kể từ đó đã chứng kiến các khoản quy đổi quy mô lớn vượt quá 14.3 tỷ đô.

Nhìn chung, điều này phản ánh dòng vốn ròng chảy ra từ khoảng 4 tỷ đến 8 tỷ đô mỗi tháng. Tuy nhiên, điều đáng chú ý là con số này chỉ phản ánh 8% nguồn cung đồng ổn định cao nhất, cho thấy phần lớn số vốn này vẫn đang tồn tại ở định dạng đô la kỹ thuật số mới này.

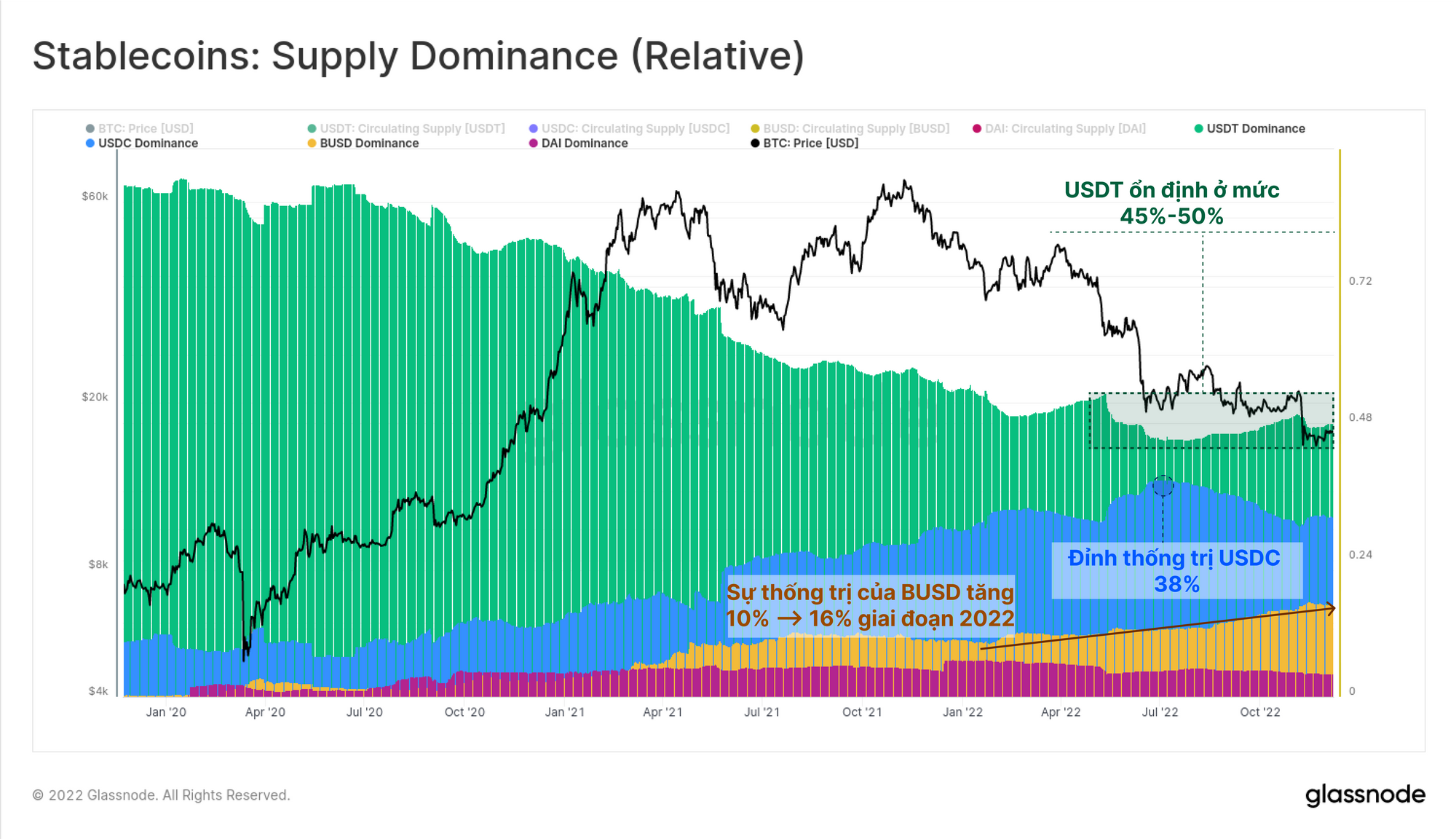

Cũng đã có những thay đổi đáng chú ý diễn ra trong sự thống trị nguồn cung tương đối của stablecoin.

- Nổi bật là BUSD, đã tăng thị phần từ 10% lên 16% vào năm 2022 và hiện chiếm 22 tỷ đô tổng giá trị tài sản.

- Tether đã duy trì mức thị phần tương đối ổn định từ 45% đến 50%, mặc dù tổng số tiền USDT đã giảm 18.42 tỷ USD kể từ tháng Năm.

- Tỷ lệ thống trị của USDC đạt đỉnh 38% vào tháng 6, nhưng kể từ đó đã giảm xuống 31.3%, hiện chiếm 44.75 tỷ đô.

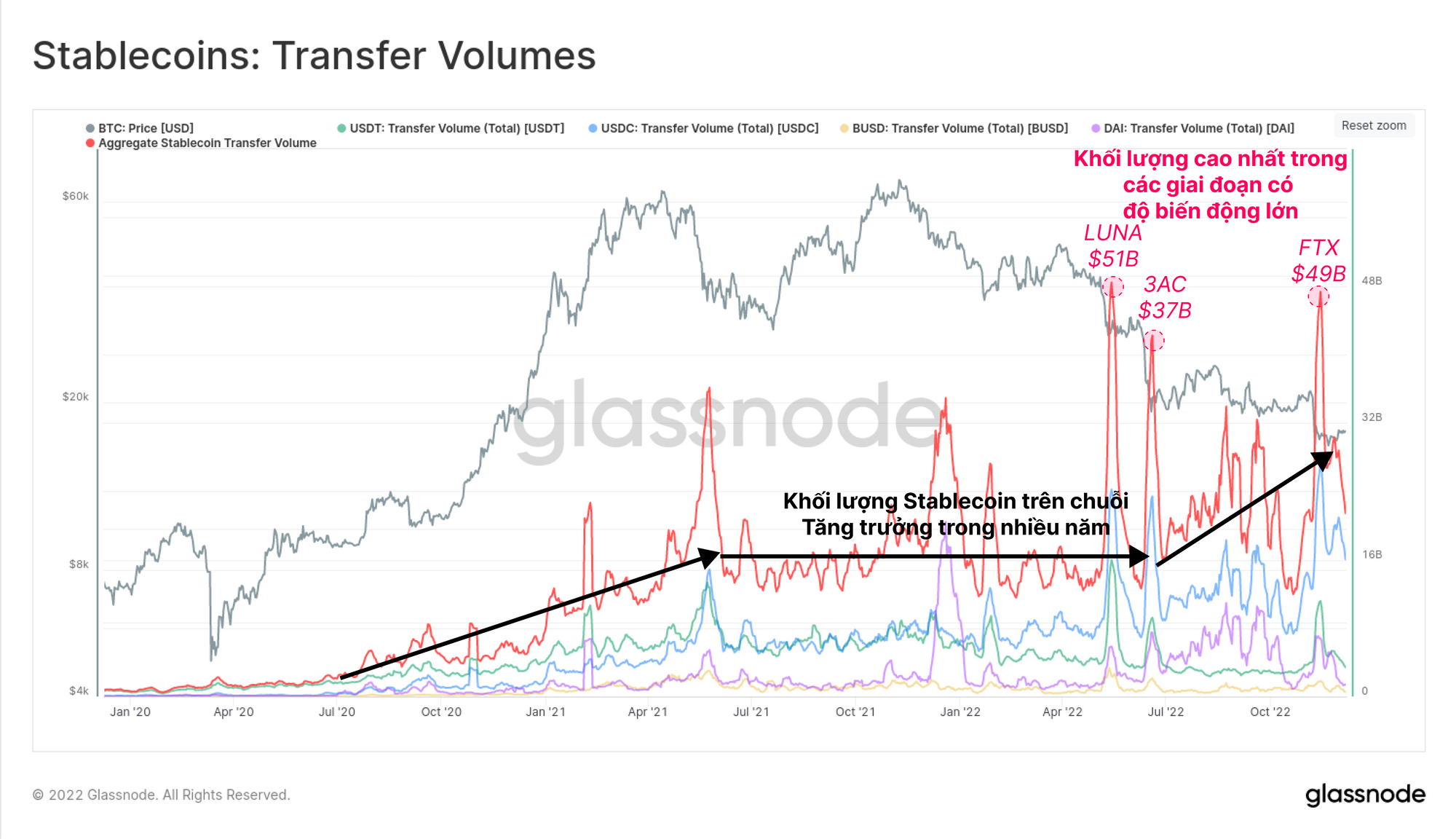

Trong khi các stablecoin hiện đang trải qua quá trình mua lại và dòng vốn ròng chảy ra, thì khối lượng chuyển khoản trên Ethereum đã tiếp tục tăng trong suốt nửa cuối năm 2022. Tổng khối lượng chuyển khoản cho các stablecoin ổn định ở mức khoảng 16 tỷ đô mỗi ngày trong giai đoạn 2021-2022, nhưng vẫn tiếp tục tăng từ 20 tỷ đô đến 30 tỷ đô mỗi ngày kể từ tháng 7.

Trong các sự kiện bán tháo có tính biến động cao vào tháng 5, tháng 6 và tháng 11, tổng khối lượng chuyển stablecoin đạt đỉnh trong khoảng từ 37 tỷ USD đến 51 tỷ USD, cho thấy nhu cầu cực lớn đối với tính thanh khoản USD trong các sự kiện thanh lý.

Tóm tắt và Kết luận

Năm nay đã chứng kiến giá BTC và ETH giảm hơn 75% so với mức cao nhất mọi thời đại và được nhấn mạnh bởi sự kiện giảm đòn bẩy quy mô lớn từ tháng 5. Từ đó dẫn đến nhiều vụ phá sản và sự sụp đổ đáng tiếc của dự án ponzi trị giá hàng tỷ đô LUNA-UST và đáng buồn hơn là sự kiện FTX với những dấu hiệu có vẻ như là lừa đảo.

Năm 2022 là một năm tàn khốc, nó đã đẩy sự biến động và khối lượng giao dịch xuống mức thấp nhất trong nhiều năm, khi tính thanh khoản và đầu cơ cạn kiệt. Khi các nhà đầu cơ biến mất, nguồn cung của Người nắm giữ dài hạn đã được đẩy lên mức ATH mới và các nhà đầu tư dường như đang tích luỹ thêm BTC vào mỗi đợt giá giảm. Sự kiện the Merge của Ethereum cũng đã được thực hiện thành công vào tháng 9 và các stablecoin tiếp tục thể hiện vai trò của mình trong thị trường.

Khả năng phục hồi của các hệ thống phi tập trung được xây dựng qua nhiều năm thử nghiệm và những vết sẹo chiến đấu. Tuy nhiên, những sự kiện này là thứ đã tạo nên nhóm HODLer, những người mua cuối cùng. Sau tất cả những thách thức của năm 2022, ngành công nghiệp tài sản kỹ thuật số vẫn đứng vững, các bài học đã được rút ra và thị trường Bitcoin vẫn tiếp tục phát triển.

Bất kể điều gì xảy ra vào năm 2023 thì chúng tôi vẫn tin rằng ngành công nghiệp này sẽ đứng vững trước thử thách của thời gian và Glassnoce sẽ tiếp tục xây dựng các công cụ và dữ liệu cần thiết để phân tích, nghiên cứu và tìm hiểu lý do phía sau.

Hẹn gặp lại các bạn vào năm 2023.

Các ngôn ngữ khác

Chúng tôi tự hào ra mắt các trang mạng xã hội mới cho các ngôn ngữ sau:

- Tây Ban Nha (Analyst: @ElCableR, Telegram, Twitter)

- Bồ Đào Nha (Analyst: @pins_cripto, Telegram, Twitter)

- Thổ Nhĩ Kỳ (Analyst: @wkriptoofficial, Telegram, Twitter)

- Farsi (Analyst: @CryptoVizArt, Telegram, Twitter)

- Theo dõi và liên hệ chúng tôi trên Twitter

- Tham gia kênh Telegram

- Truy cập Glassnode Forum với các cuộc thảo luận và phân tích dài hạn.

- Để tìm hiểu các chỉ số và biểu đồ on-chain hãy truy cập Glassnode Studio

- Để có cảnh báo tự động về các chỉ số on-chain và hoạt động của các sàn giao dịch, hãy truy cập Glassnode Alerts Twitter