壮观的DeFi去杠杆

以太坊 DeFi 市场正在经历一场急剧的去杠杆化,短短六周内超过1240 亿美元的资金凭空消失。以太坊投资者目前已在现货头寸上严重亏损,并可能是历史级别的巨大实现损失。

到目前为止,2022 年的表现可以说是历史性的糟糕,不仅仅是数字资产,其他几乎所有的资产都是同样的糟糕表现。全球收紧货币政策、美元走强以及风险资产估值下降引发了广泛的追加保证金、债务清算和去杠杆化。

在加密资产领域,以太坊仍然是最大的智能合约平台,承载着大量的金融产品、创新和自动化,具有不同程度的去中心化(通常指 DeFi)。在 2020-21 牛市周期中,散户和机构对这些产品的采用导致了 DeFi 行业的过度杠杆化。

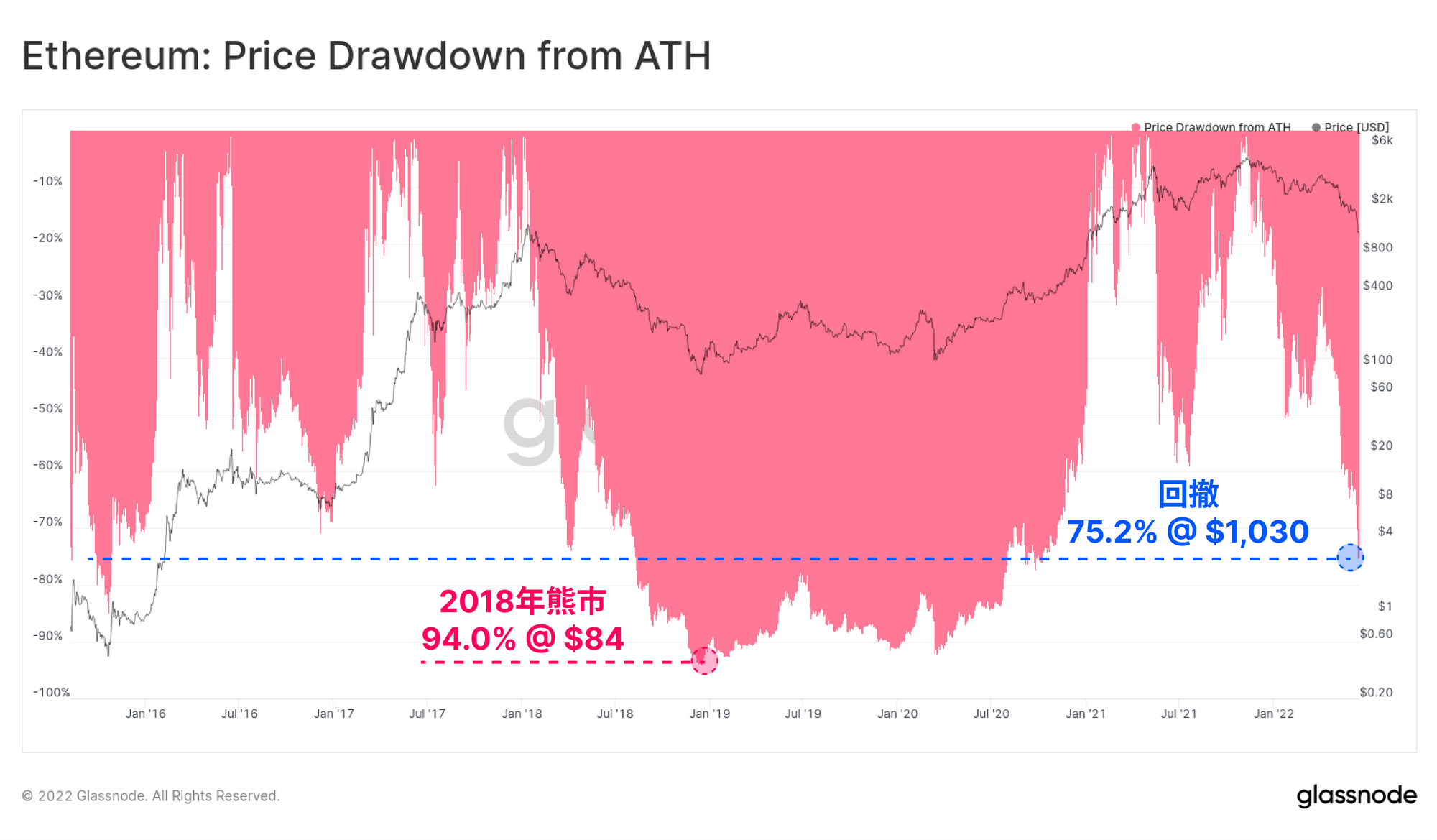

随着熊市的到来,以太坊原生代币 ETH 的价格已跌至 1,030 美元的低点,较历史最高点的 4,808 美元下跌了 75.2%。这场完美风暴导致整个以太坊生态系统经历一场历史级别的去杠杆事件。在这篇文章中,我们将探讨一些预警信号、去杠杆事件的规模以及这些对以太坊投资者盈利能力的影响。

我们还为这篇文章制作了一个实时数据的仪表盘:

需求逐渐减少

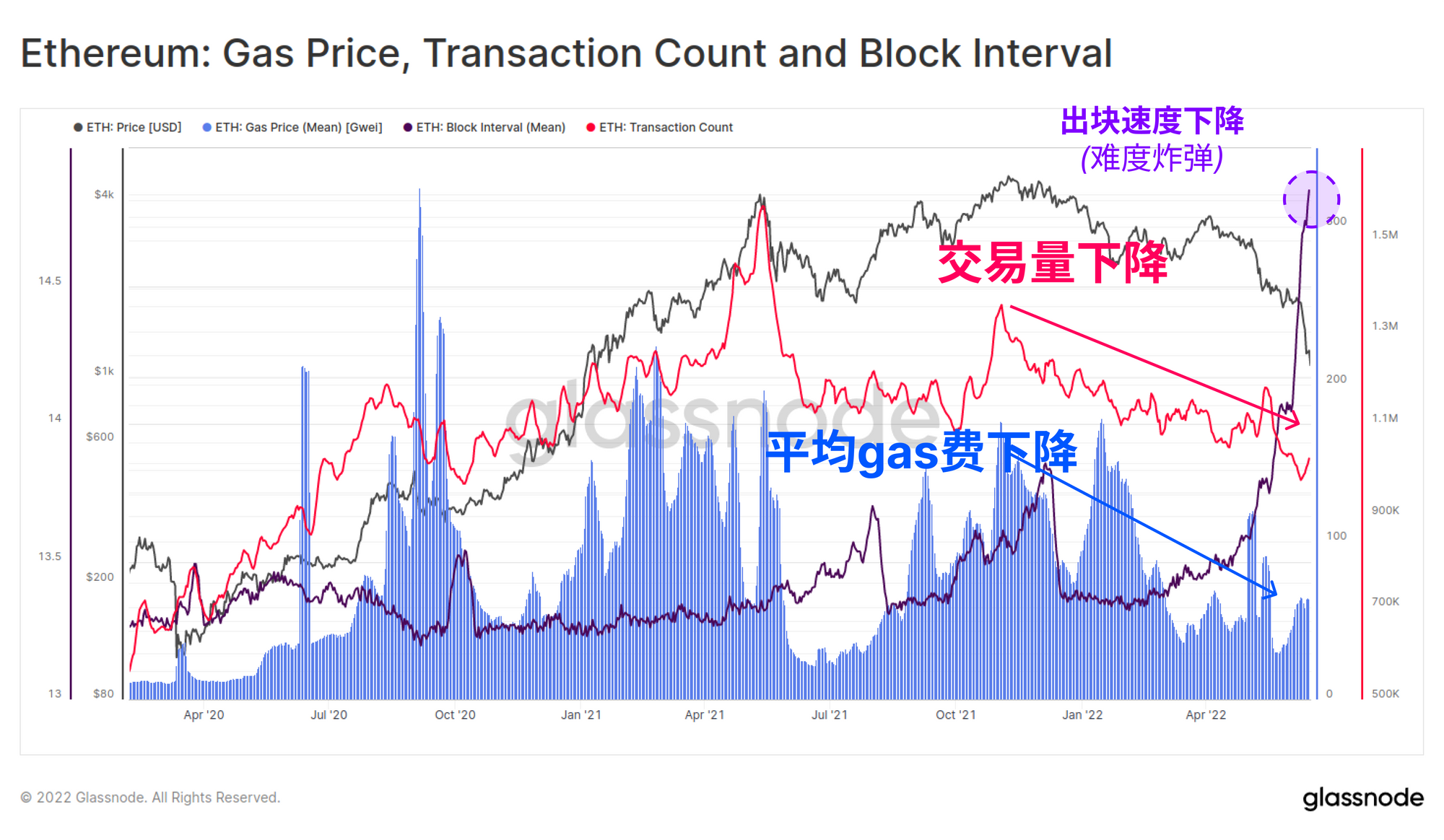

有一些早期迹象表明,在 11 月以太坊达到历史最高价格之后,以太坊的使用和网络需求正在下降。每日交易数量(粉色)和支付的平均gas费价格(蓝色)近6个月都在下降中。这表明以太坊链的整体活动、需求和使用正在减少。

最近几周,平均 gas费略有回升,但这更有可能是由于即将到来的合并导致的难度提升,区块间隔变长(紫色)而造成的拥堵。

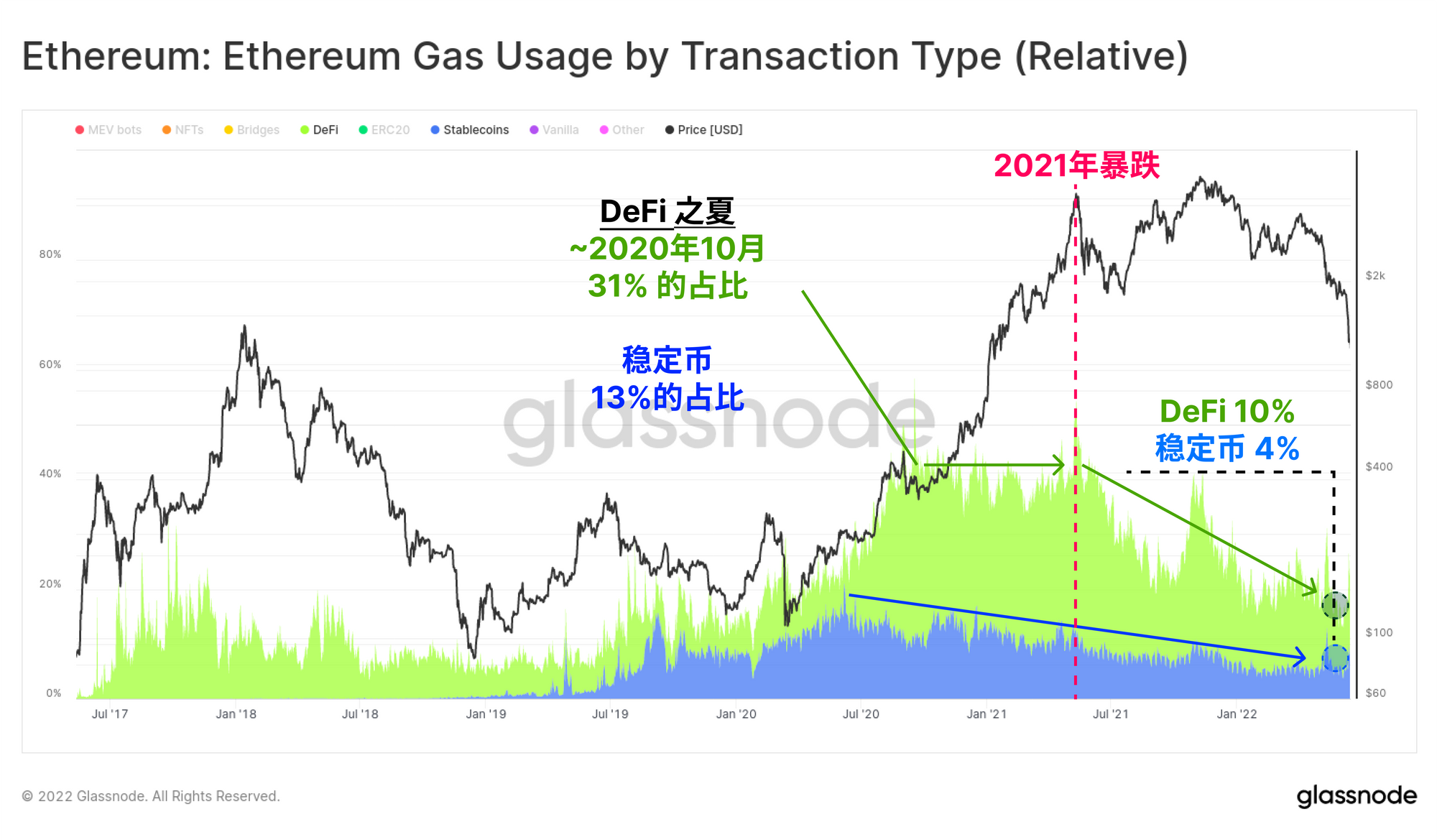

下图显示了稳定币(蓝色)和DeFi应用(绿色)的gas使用量的比例。稳定币转账和DeFi协议现在分别占当前以太坊gas使用量的5.2%和10.2%。2021 年5月的市场高点到来时,稳定币和 DeFi的gas使用量分别为11.4%和33.4%,随后这种主导地位便开始稳步下降。

这种下降的部分原因是2021年下半年NFT牛市,但同时也表明需求正在下降。

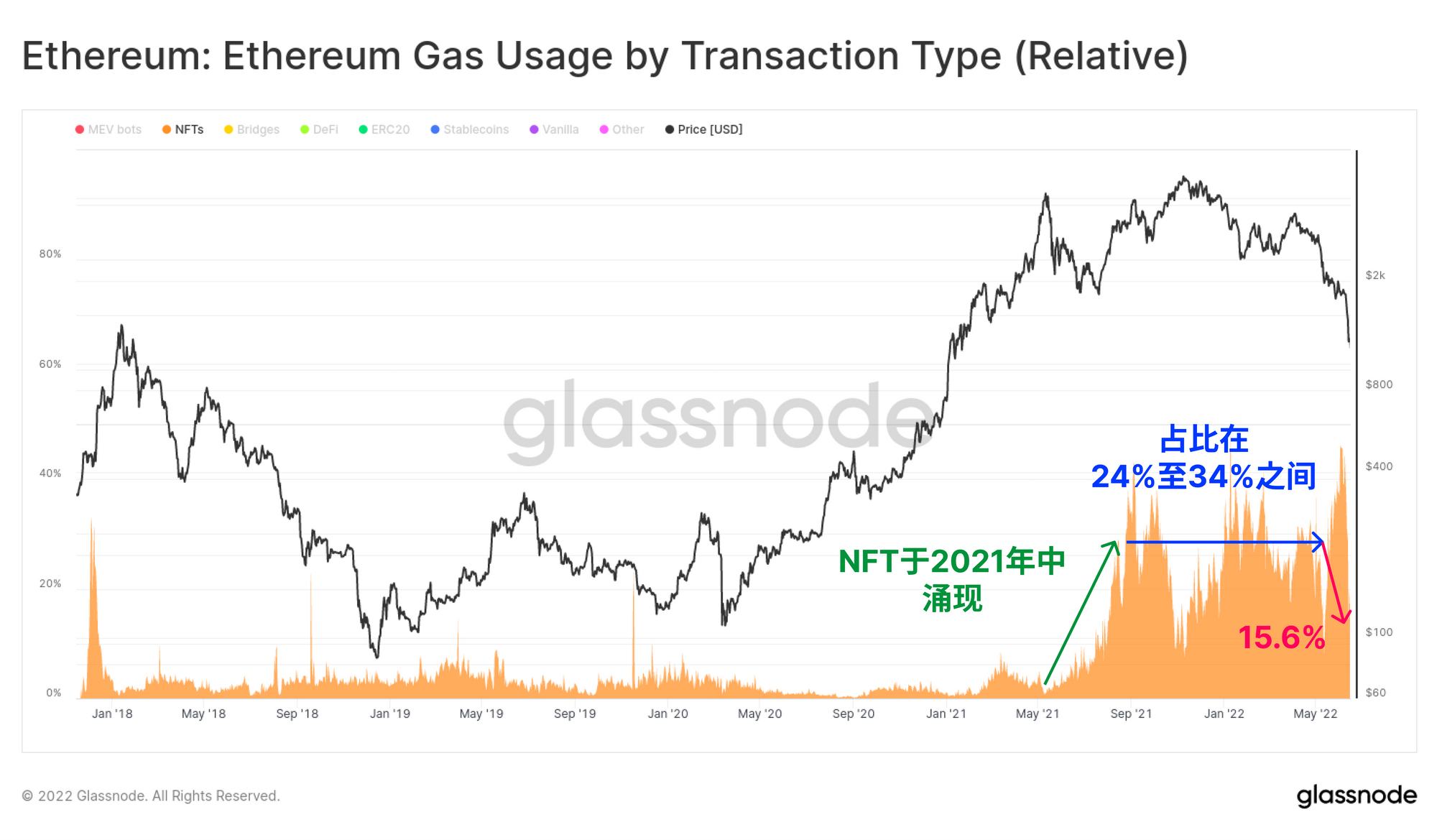

在整个NFT 领域,被用于NFT交易的gas 使用量相对份额确实在2021年下半年达到顶峰,但此后从2022 年6月初的 46.0%的高位下降至今天的19.6%。NFT 交易在2021-22 年期间蓬勃的发展,在此期间保持了 20%以上的gas使用量。

最近 NFT的gas使用量先达到峰值随后又然后下降, 这种情况表明投资者对市场波动的反应越来越负面。

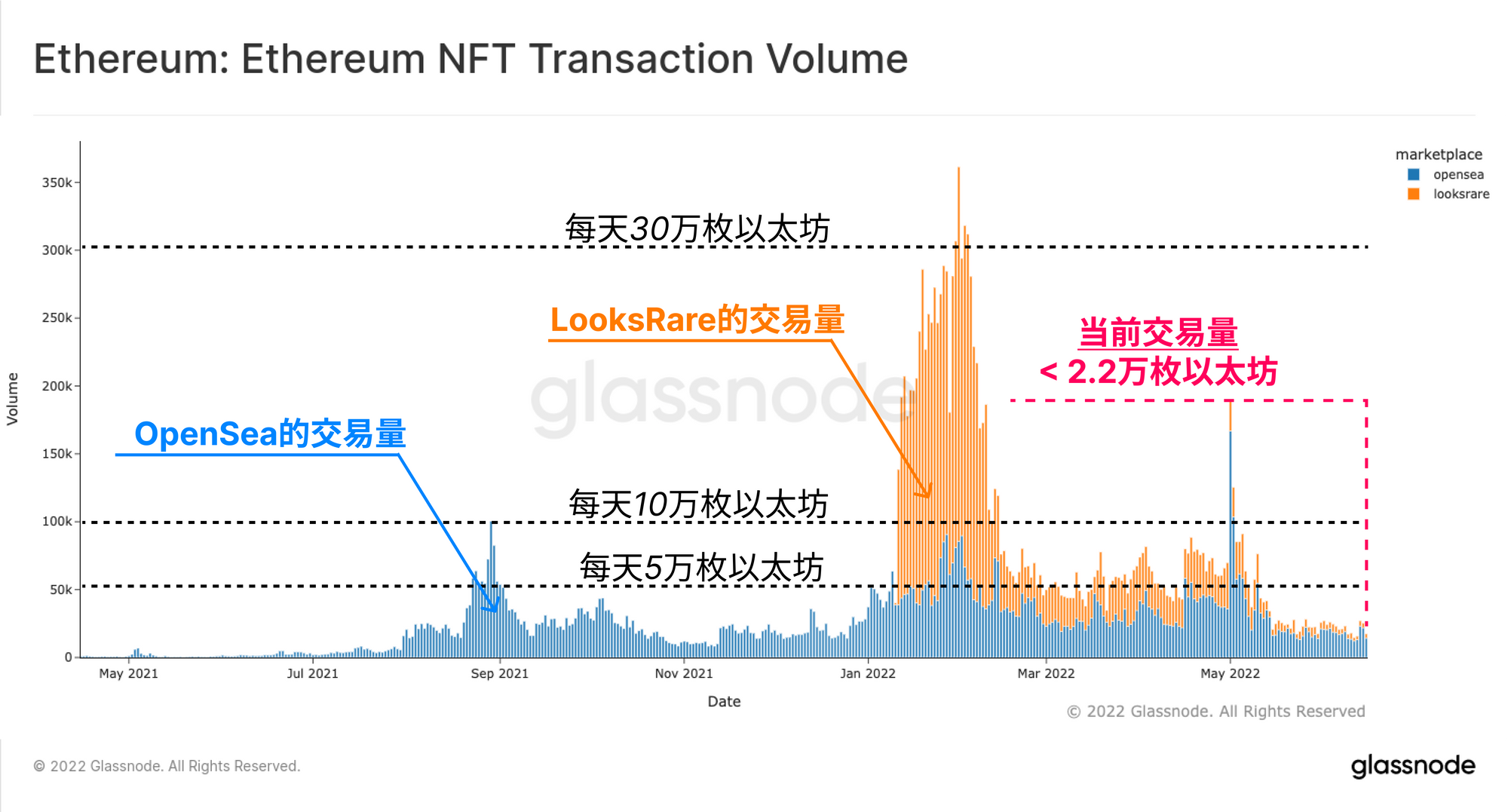

我们发现NFT的交易量也发生相应的变化。下图显示了以ETH计价的 OpenSea(蓝色)和 LooksRare(橙色)的交易量,在2022 年的大部分时间里,这两家交易平台的日交易量在5万枚到10万枚ETH之间。然而,在今年5月之后,他们的交易量急剧下降,目前维持在略高于2.2万枚ETH/天(约2,420 万美元/天 @ ETH 价格 = 1,100 美元)。

在以太坊生态系统的许多方面,需求状况一直在减弱:一般应用场景的使用量下降,2021 年 11 月 ATH 之后网络拥塞缓解,最近几周 NFT 市场的降温变得越来越明显。

评估爆仓规模

DeFi生态系统中最流行的指标之一是总锁仓量(TVL),它试图跟踪以美元或 ETH 计价的代币在各种 DeFi 协议中的价值。其中包括货币市场、借贷协议、去中心化交易所流动性池等等。

DeFi 协议的一个很流行的用途是获得杠杆,通常是通过用加密抵押品借出基于美元的稳定币。在许多情况下,这种杠杆随后被交易和/或重新存入DeFi 协议,从而创建了一种链上再抵押形式。

随着资本越来越多地采取避险头寸,DeFi协议中的TVL出现了剧烈的爆仓。这是两个主要机制的结果:

1. 牛市期间市场积累的杠杆和循环借贷头寸被平仓,无论是主动平仓还是通过清算。

2. 由于锁定在 DeFi 协议中的代币的重新定价较低,加密抵押品的价值下降了,这通常是由于上述第1点产生的卖方造成的。

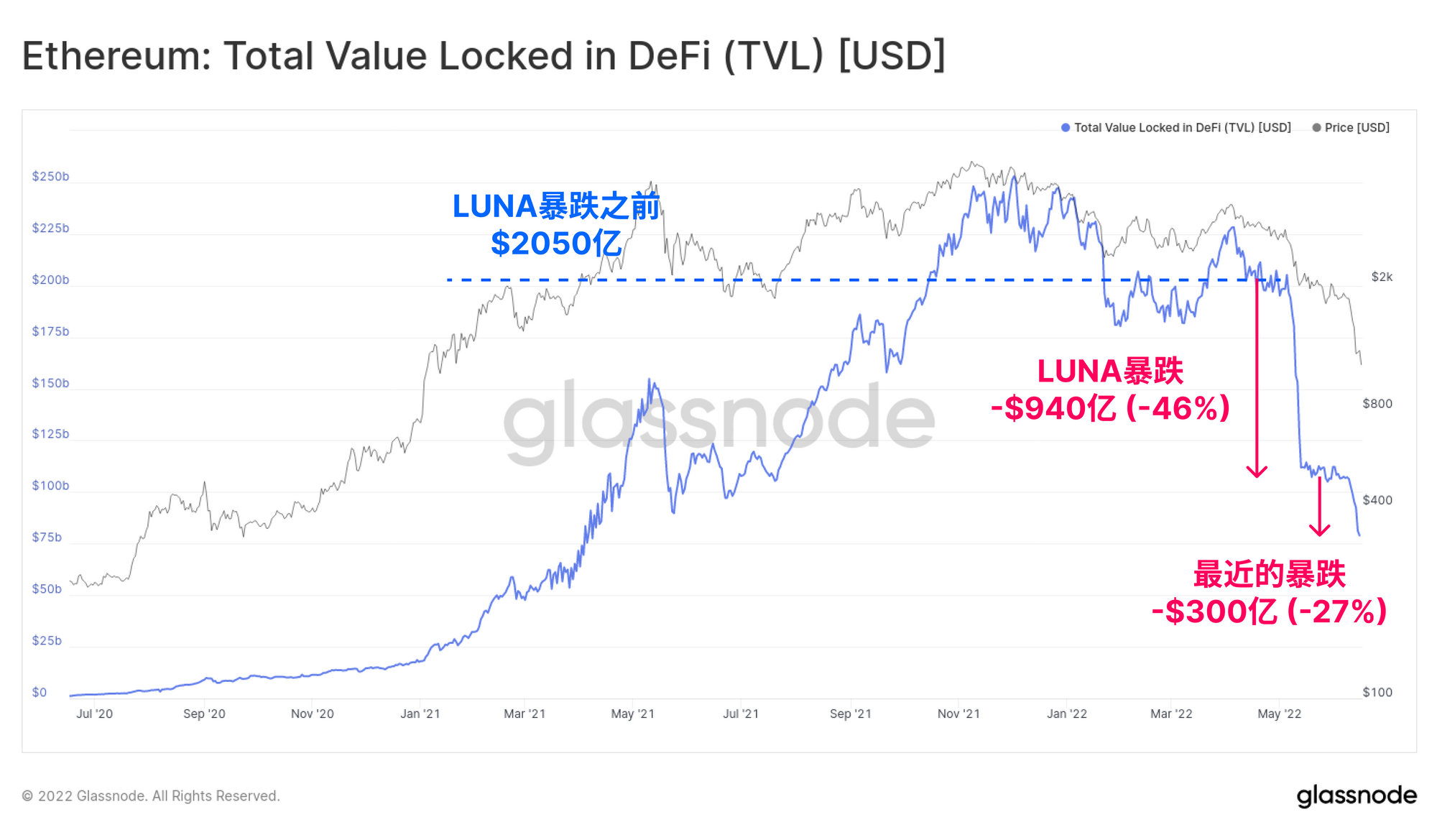

在过去的六周里,以太坊上的总锁仓量下降了1240亿美元(60%),使总总锁仓量下降到810亿美元。这种平仓在整个5月和6月分两批进行,首先是在LUNA项目崩溃期间下降了940 亿美元 ,然后是在6月中旬又下降了300 亿美元。

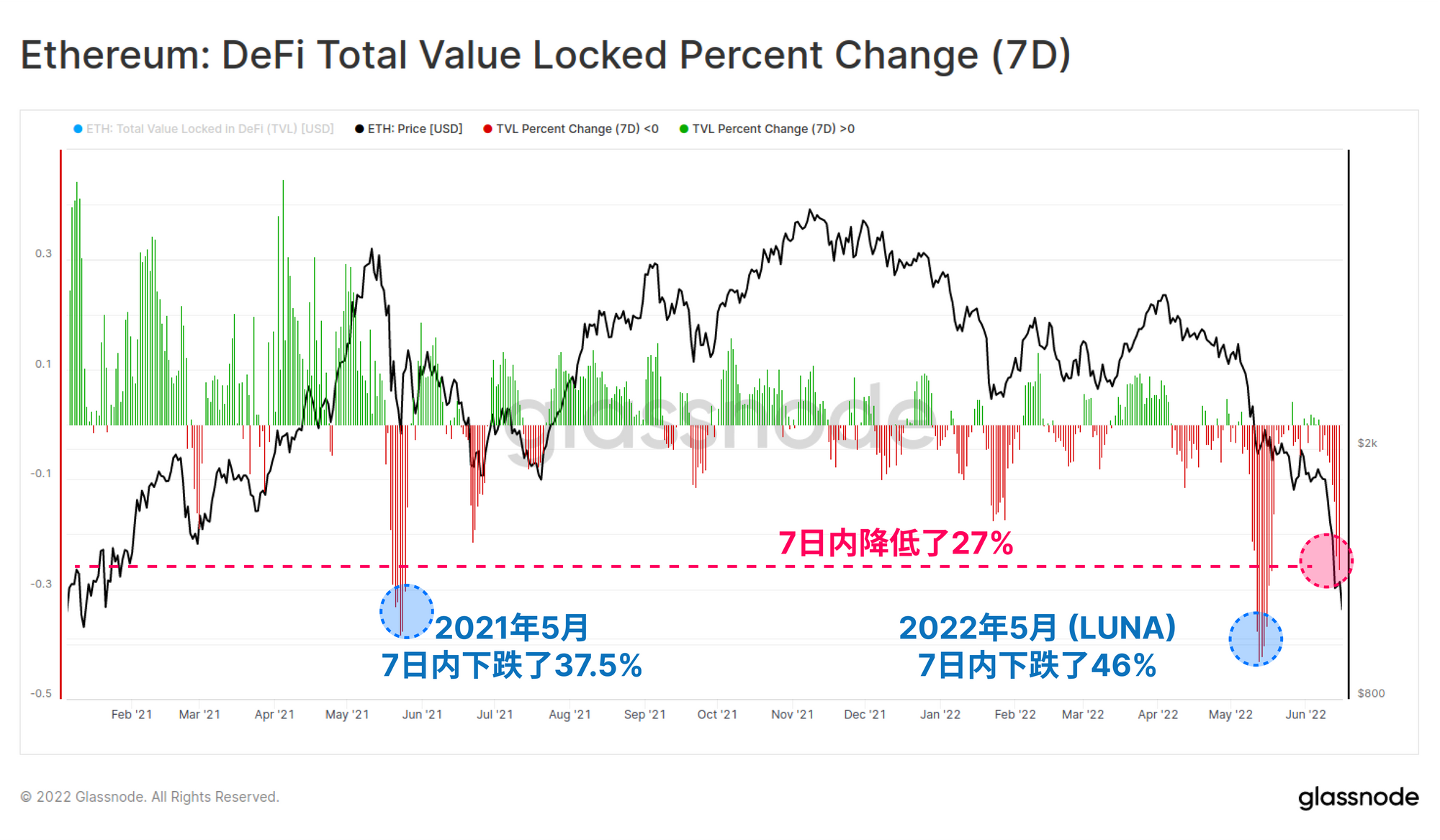

在7天平均线上,这两个锁仓量下降都是过去18 个月中规模最大的。最近的抛售导致锁仓量在一周内收缩了27%。

按照这个尺度,只有两个更大规模的去杠杆事件能与之相比;第一个是与最近的LUNA 崩盘相关的-46.0%,以及在 2021年5 月当时历史前高抛售期间的-37.5%。

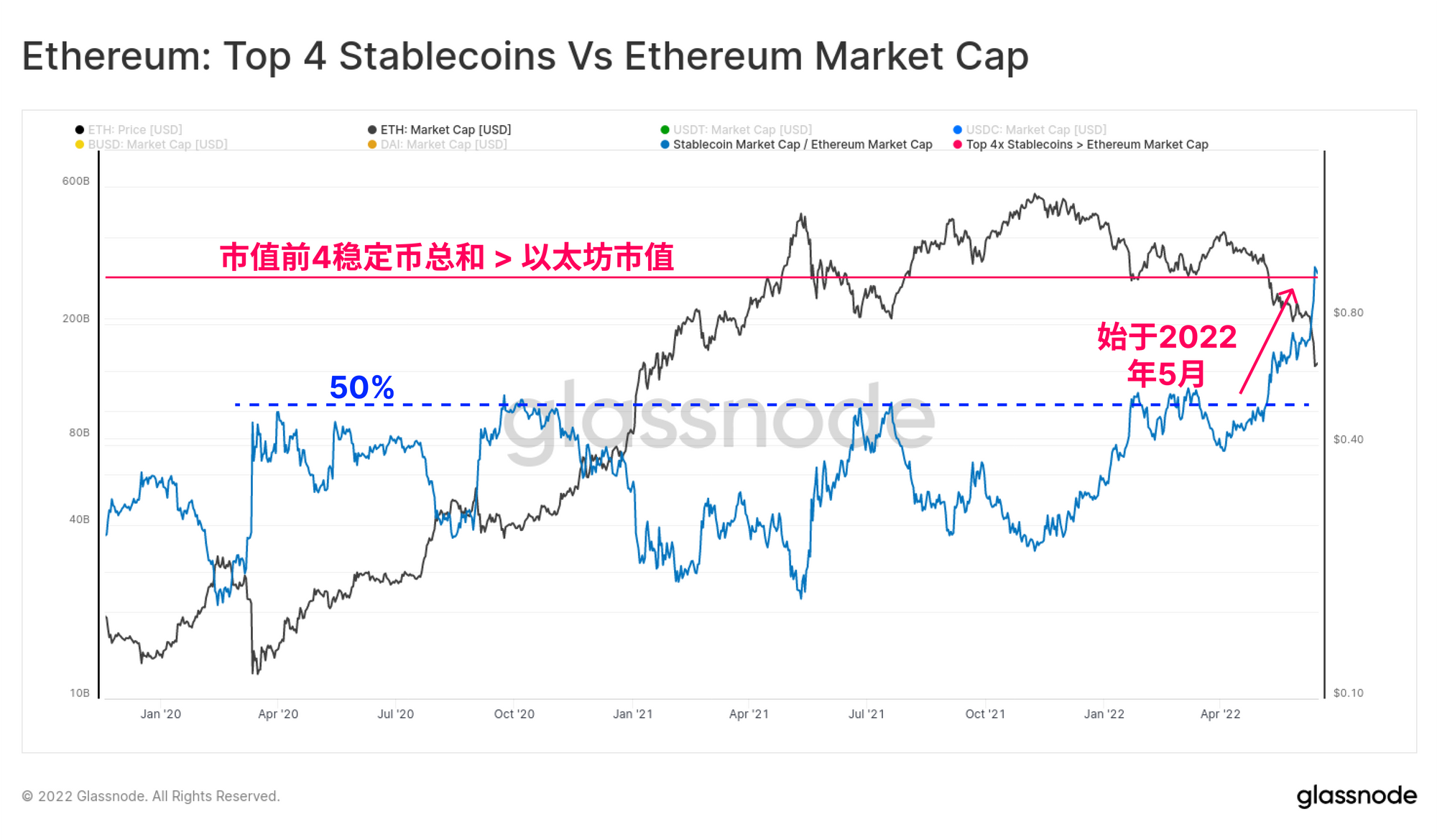

稳定币市值反超以太坊

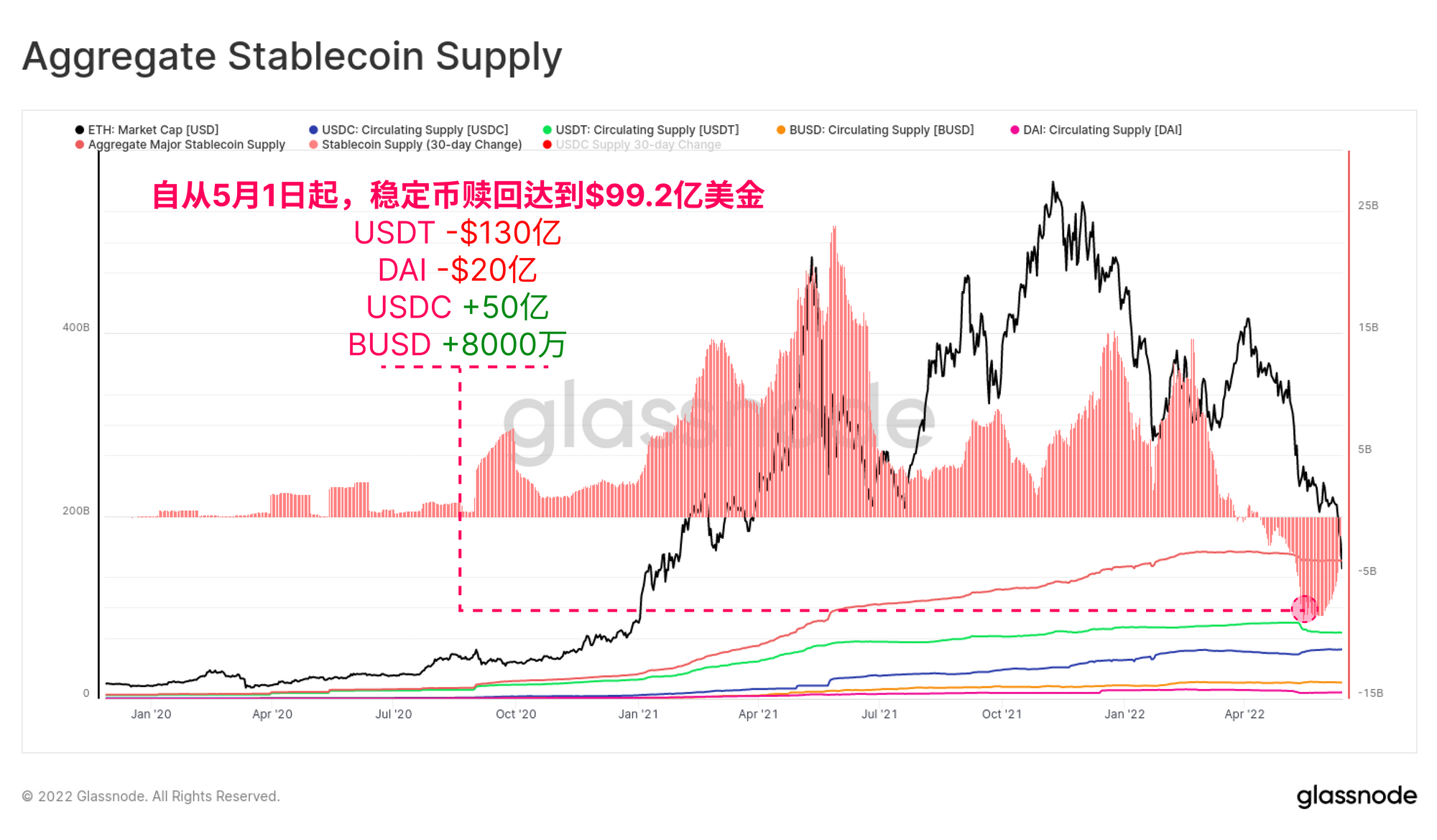

自5月初以来,从市场流出的稳定币赎回总额为99.2亿美元。USDT的赎回量最大,为130亿美元,其次是 DAI,赎回20 亿美元,因为投资者选择结束了通过MakerDAO 金库获得的杠杆(或被清算)。

有趣的是,自5月1日以来,USDC 的供应量增加了50亿美元,这表明市场对于稳定币的偏好可能从USDT 转向USDC。

前4种稳定币(USDT、USDC、BUSD 和 DAI)的总市值现在也超过了以太坊市值,比后者高出30亿美元。在整个 2020-22 年期间,前4名稳定币的总市值曾多次达到以太坊市值的 50%,然而在今年5月和6月出现了大幅突破。

这是第一次发生此类事件,通过此次事件,我们可以得出数字资产市场结构的三个观察:

1. 美元稳定币作为记账单位和报价资产的急剧上升。

2. 近年来对以美元计价的流动性的需求有多强劲。我们注意到,按市值计算,稳定币现在稳居前六大数字资产中的三个。

3. 以太坊生态系统估值在2022年期间的绝对贬值幅度。

请注意,并非所有稳定币都托管在以太坊上,有一小部分是从DeFi协议借来的资金。尽管如此,这一事件突显了为什么当前的去杠杆化正在发生,因为加密抵押品的价值与保证金债务的记账单位(美元稳定币)之间的差距扩大了。

上一篇以太坊研究:以太坊宇宙简史

我们最新的研究报告从各种用例在链上交易和gas消耗方面所占的市场份额的角度探讨了以太坊宇宙。

处于浮亏的网络

链上分析中最强大的工具之一是能够计算不同市场领域的实现价格。这可以通过在每枚代币最后一次在钱包之间移动时对其进行估值来估计这些群体的成本基础。

由于以太坊现货价格目前为1,212 美元,远低于1,730 美元的实现价格。这意味着市场的平均未实现亏损为30.0%。

如果我们单独只看以太坊2.0的质押质,我们可以直接衡量ETH在存入时的价格,因为它们不能被取消质押。在此基础上,以太坊2.0质押者的实现价格成本基础要高得多,为2,400 美元,因此平均未实现损失为49.5%。

值得注意的是,其中一些质押与Lido的stETH 等流动性质押衍生品相关联,这确实允许个人投资者在不影响原始存款的实现价格的情况下出售资产。

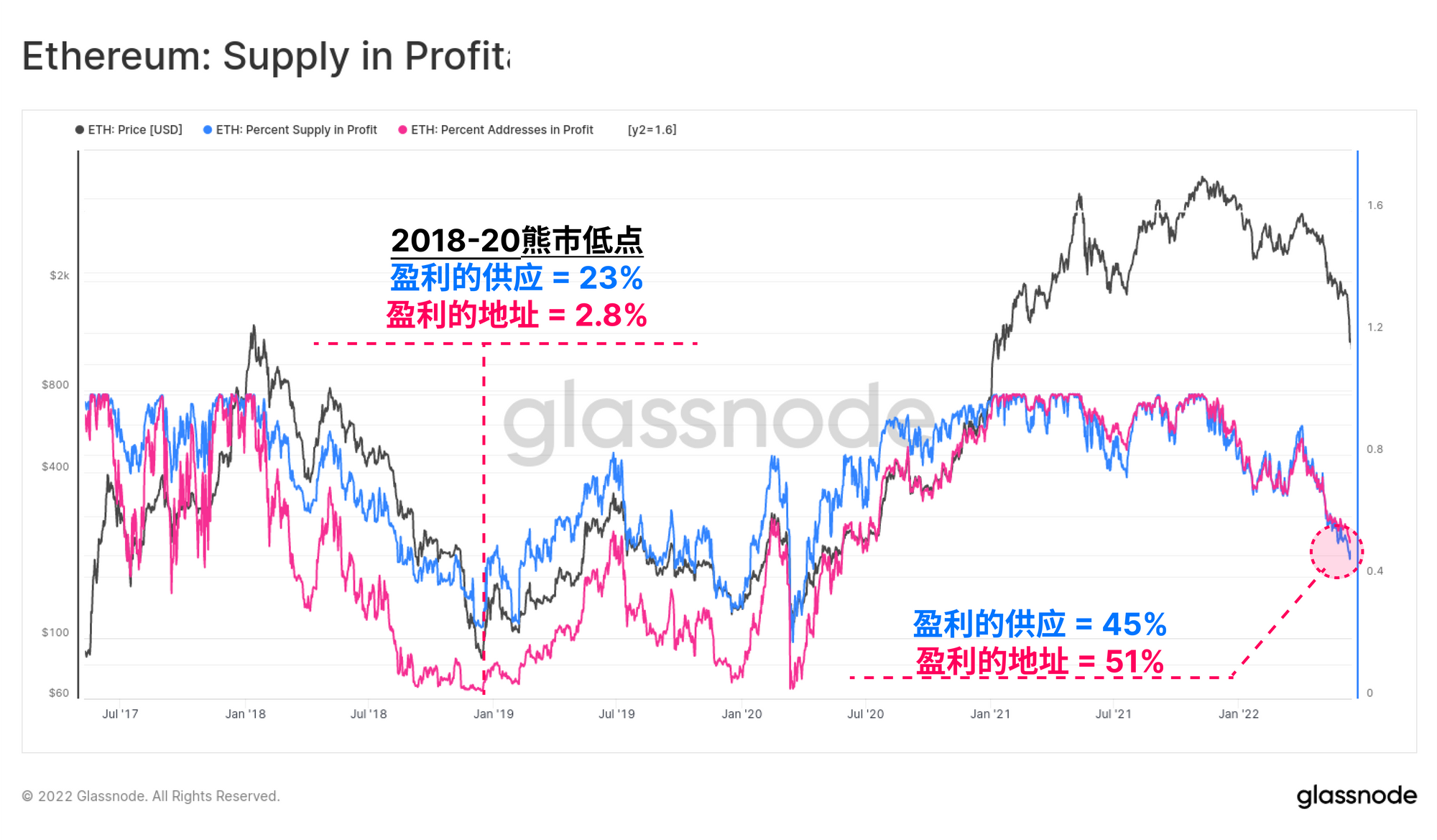

盈利中的供应百分比(蓝色)和地址百分比(粉红色)是衡量以太坊市场当前财务状况与过去周期的两个宏观链上指标。网络盈利能力现已达到自 2020年6月以来的最低水平,当时市场正在从新冠造成的崩溃中复苏。

供应和地址的盈利能力都表明大约一半的以太坊持有者处于浮亏中。请注意,2018 年、2019 年和 2020 年的熊市低点时只有23% 的供应盈利能力,只有2.8%的地址盈利。如果本周期达到类似水平,这可能会是一条有点前景暗淡的道路。

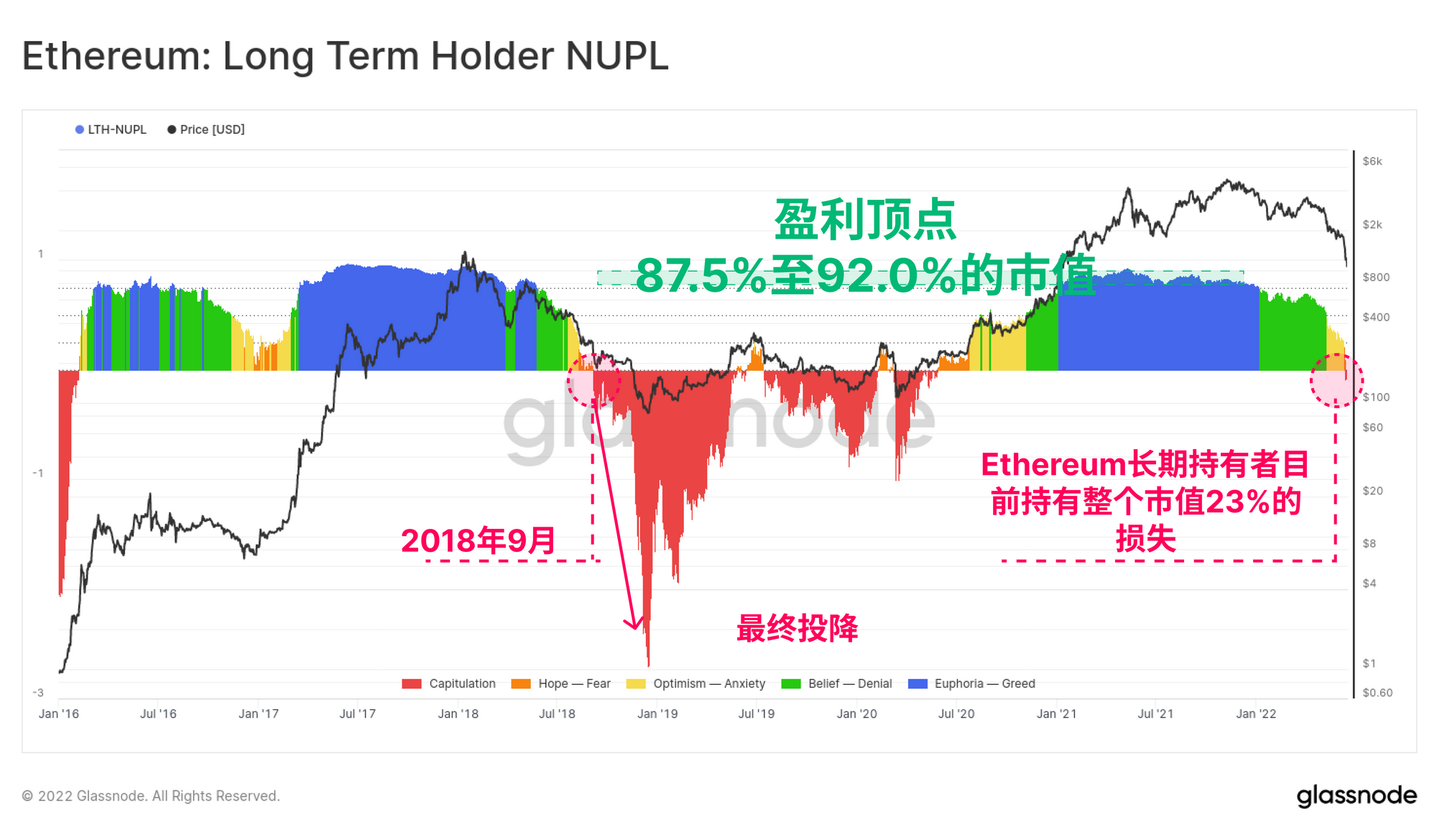

我们还可以观察以太坊长期持有者的未实现盈亏总额,这些持有者持币长达约 5 个月,并且在统计上来说也是卖出代币可能性最小的群体。

长期持有者净未实现损益(LTH-NUPL)指标显示,该群体当前的盈利能力已降至收支平衡以下,目前未实现亏损相当于以太坊市值的23%。这意味着,即使是最强大、持续时间最长的ETH投资者,平均计算,现在他们的头寸也处于浮亏中。上一次出现这种情况是在2018年9月,随后便是更深的投降式抛售,价格从230美元下跌 64%至84美元。

锁定损失

由于以太坊持有者持有如此巨大的未实现损失,我们可以查看支出行为来观察实际支出所锁定的利润或损失的大小。

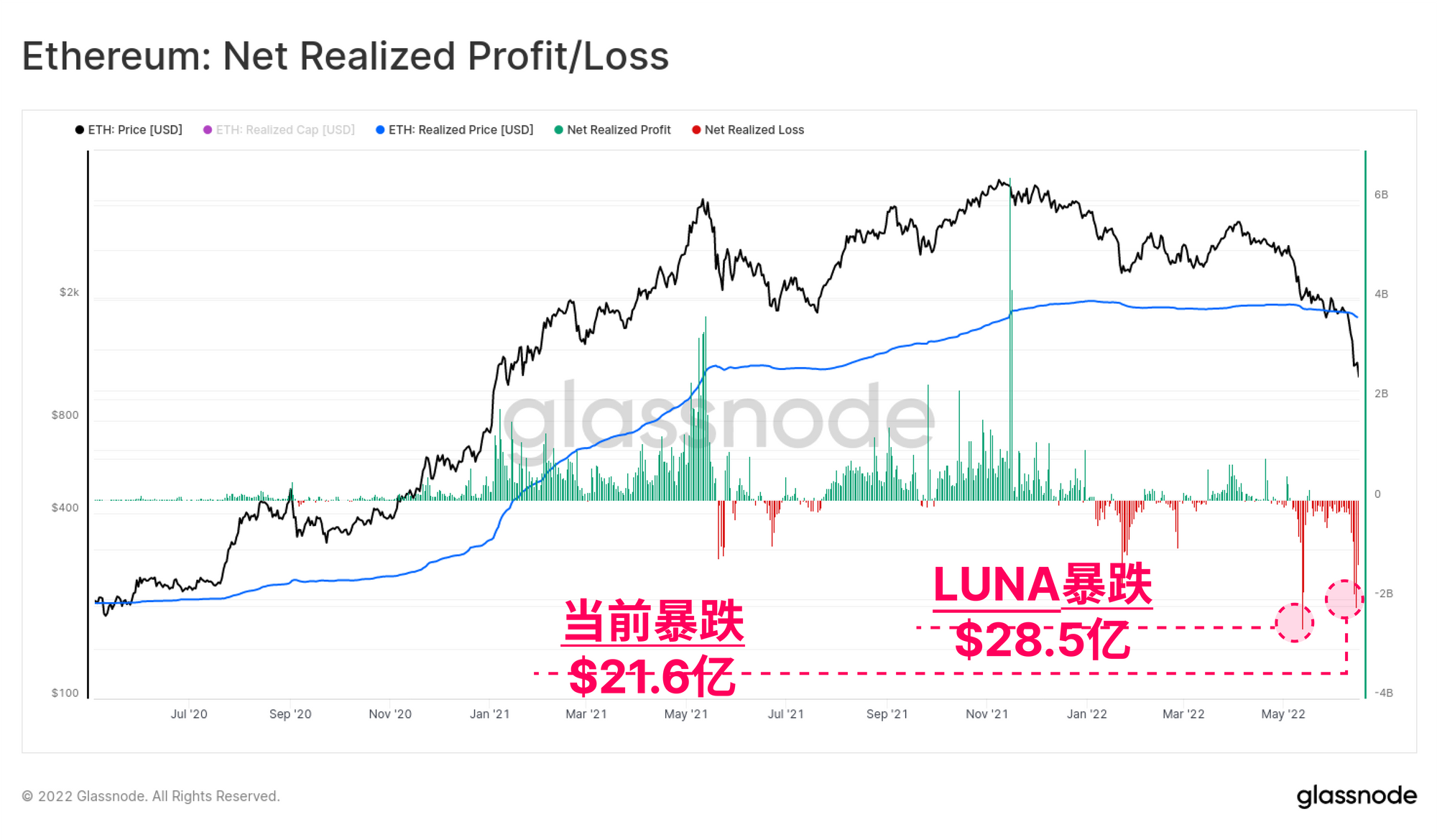

5月初LUNA 引发的抛售依然创下了以太坊投资者净实现损失的历史新高,一天内资本流出28.5亿美元。当前的去杠杆化排名第二,6月14日单日损失了 21.6 亿美元。

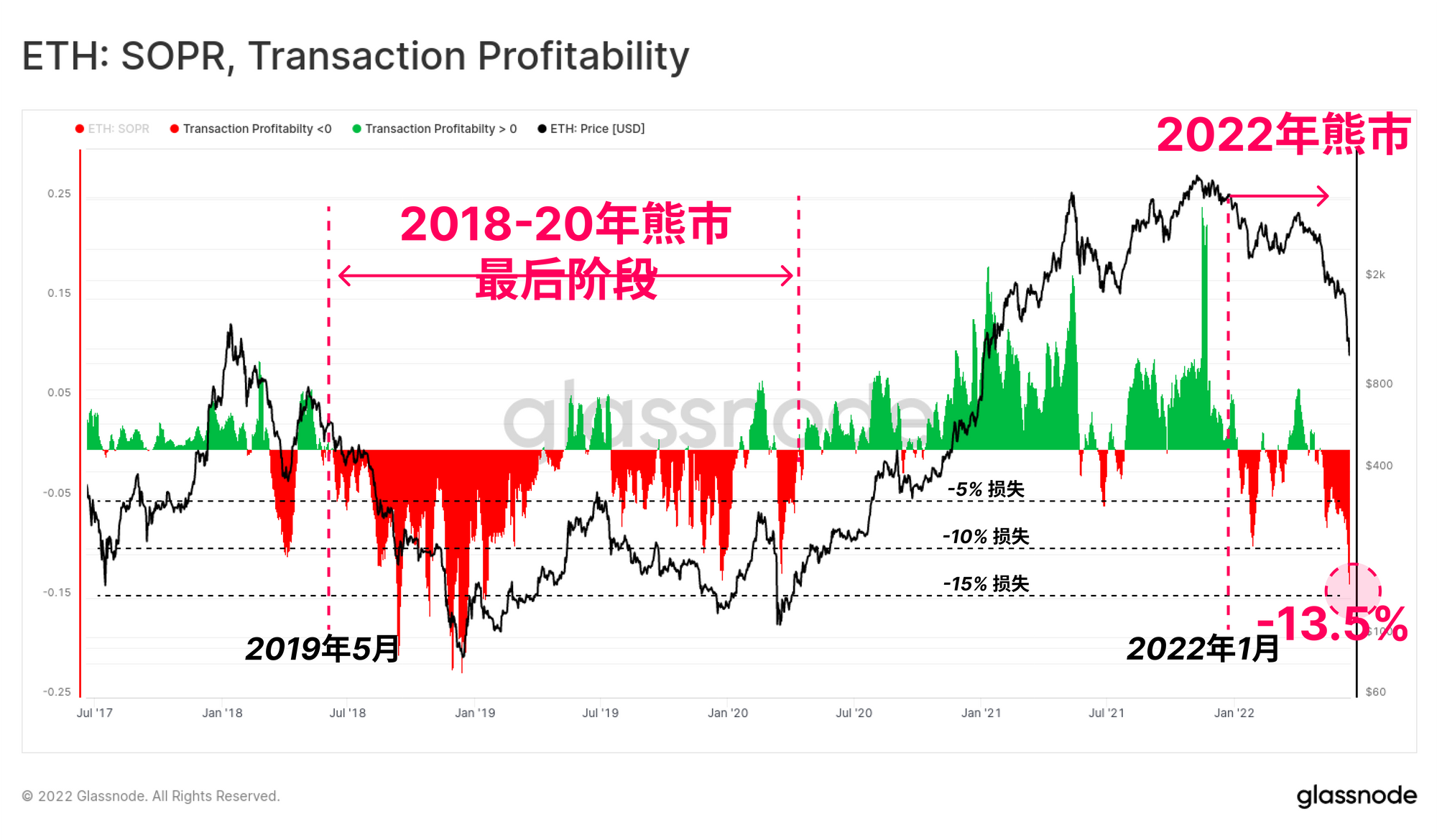

最后,我们可以查看以太坊链上相对交易盈利能力指标(SOPR),查看总体实现盈亏。

这也证实了以太坊市场可能在2022年1月起已经确定了转入熊市,当时亏损开始主导卖出行为。类似的行为也可以在2018年5月观察到,彼时以太坊等待了2时间才从深度熊市中恢复,最终熊市以2020年3月的抛售告终。

当前的交易盈利能力表明,每笔以太坊交易平均锁定了13.5%的损失。虽然很显著,并且在一定程度上与过去的以太坊熊市相吻合,但相对于 2018 年熊市周期投降式抛售的低点所实现的损失,这仍然很低,彼时达到了20%至22%的损失。

总结和结论

在 2020-21 年的加密货币牛市中,DeFi领域推出了大量创新和新产品,以太坊继续作为主要的基础平台处于领先地位。然而,随着创新和应用,杠杆、保证金债务和过度投机也一并随之而来。

市场在2022 年崩溃,加密抵押品的价值急剧下降,对借入的美元稳定币资本造成了不可持续的背离。结果就是DeFi领域出现了历史性的大规模去杠杆化,总锁仓量在短短六周内下降了 1240 亿 (60%)。

以太坊持有者群体现在踏踏实实地处于浮亏,囤币党手中的以太坊的未实现损失惨重,最近几周锁定了历史级别的巨额损失。这表明投资者群体正在经历高度的财务痛苦,虽然很惨,但它仍未达到2018 年熊市周期中的盈利能力和价格下跌的极端低点。

总体而言,正在发生的去杠杆事件显而易见非常痛苦,类似一场小型金融危机。然而,伴随着这种痛苦而来的过度杠杆的消除后的机会,有利于市场在之后更健康的重建。

新产品发布:控制面板教程

我们很高兴地宣布,将要发布四个新的预设仪表板、视频指南和书面说明,旨在帮助Glassnode用户探索和提高链上概念的技能,这些参数从比特币开始。

- 在 Twitter上关注我们并联系我们

- 加入我们的 Telegram 频道

- 访问 Glassnode论坛 ,与社区成员进行长篇讨论和分析

- 关于链上指标和活动图,请访问Glassnode Studio

- 关于链上核心指标和交易所活动的自动警报,请访问我们的Glassnode 报警推特。

免责声明:本报告不提供任何投资建议。所有数据仅供参考。任何投资决策均不得基于此处提供的信息,您对自己的投资决策负全部责任。