Un Equilibrio Delicado

El mercado de Bitcoin se encuentra en un delicadísimo equilibrio, la demanda entrante es muy limitada y el lado vendedor cada vez más débil. En esta edición, analizamos los flujos de los exchanges para evaluar las características de las ventas de Bitcoin que se están dando.

El precio de Bitcoin ha operado dentro de un rango de consolidación muy volátil esta semana, inaugurándola en un mínimo de 37.333$, y escalando hasta un máximo de 45.039$. Mientras crece la incertidumbre en los mercados a causa de los macro eventos geopolíticos globales, las manos más alcistas de Bitcoin tratan de asentar un suelo en el mercado. Son estos optimistas inversores los que han estado absorbiendo la modesta pero persistente presión de venta durante ya dos meses, una presión proveniente de la huída de los inversores a corto plazo.

Con la lateralización de los precios en las semanas recientes, se ha establecido un equilibrio relativo. Aunque dada la tan limitada demanda fresca que llega, este delicado equilibrio puede fácilmente trastocarse en caso de que se alcance un cierto grado de agotamiento por parte del bando vendedor, o en su defecto podría ocurrir una revitalización de vendedores del mercado.

De modo que la pregunta que hay que atajar es si el capital de apoyo que aportan los compradores será suficiente para seguir manteniendo a nuevos vendedores alejados. Así que, en esta entrega, vamos a evaluar el volumen de espacio que hay en el blockchain, poniendo nuestro foco principalmente sobre los ingresos que se depositan en los exchanges. Lo hacemos con la intención de conocer lo mejor posible la magnitud de presión vendedora y escape inversor que existe en estos momentos.

Traducciones

Esta Semana en el Blockchain se traduce ahora al Inglés, Italiano, Chino, Japonés, Turco, Francés y Portugués.

Panel On-chain Semanal

El Informe Semanal cuenta ahora con un panel en vivo con todos los gráficos aquí presentados. Dispondremos en breve de nuestro propio Vídeo Análisis Semanal del Blockchain dedicado para la comunidad hispanohablante, que explora en profundidad todas las métricas cubiertas en el análisis de la semana. Visita y suscríbete a nuestro canal de YouTube.

La Historia de Dos Exchanges

Monitorizar la actividad de los exchanges es una poderosa estrategia dentro del análisis del blockchain, aunque requiere tener cierto tacto para entender cómo pueden mutar los datos. El seguimiento del agregado de los flujos de los exchanges, especialmente en largos periodos de tiempo (meses), nos provee de información útil acerca del equilibrio entre la oferta y la demanda.

Para empezar, haremos mención a grandes rasgos de los matices cuando interpretamos las métricas que muestran el balance de los exchanges:

- Los inversores de Bitcoin (de todos los tamaños de carteras) tienden a ejercer su propia custodia de manera muy religiosa, por lo que son el grupo que más probabilidades tiene de retirar sus monedas de los exchanges.

- Los minoristas recién llegados tienen muchas menos probabilidades de retirar sus monedas, eligen la simplicidad que ofrecen las distintas opciones de custodia, y posibilidades de trading disponibles en los exchanges.

- Las tesorerías institucionales igualmente suelen aprovecharse de las soluciones de custodia que se ofrecen en los exchanges y otros organismos similares, ya que prefieren poner la gestión riesgo en manos de los expertos de esta clase de firmas.

- Con la proliferación de los mercados de derivados, las unidades de Bitcoin también pueden usarse como colateral a la hora de operar, y por tanto un flujo entrante a los exchanges puede también ser el resultado de querer agregar monedas a ese margen.

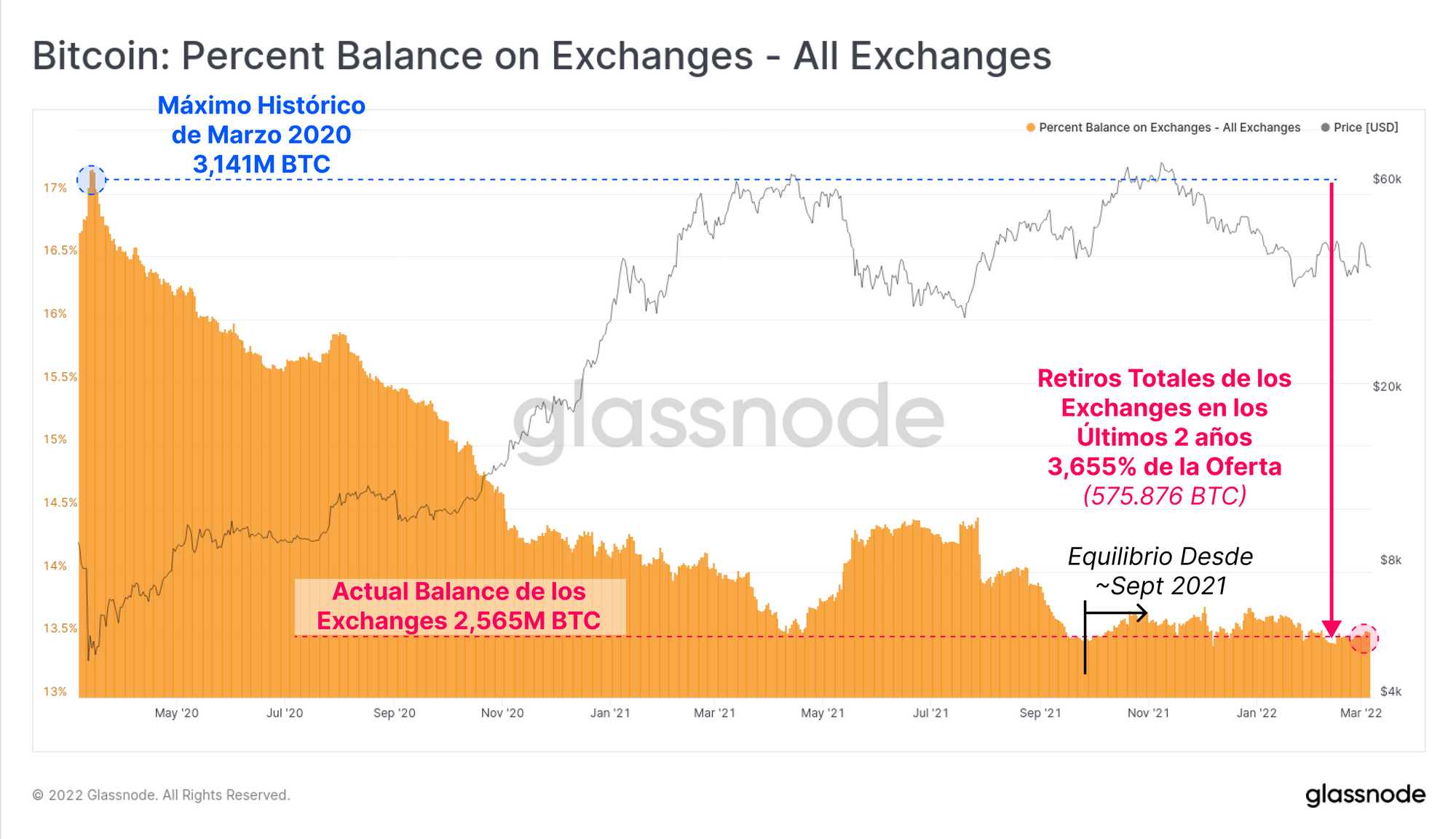

Hay que tener en cuenta que, de las 4 características arriba mencionadas, tres tienen como sujeto ingresos a los exchanges. Esto precisamente es lo que hace que sea tan asombroso esos 575.876 BTC que se han retirado de los exchanges (3,655% de la oferta) desde el desplome de marzo del 2020. Se puede apreciar además cómo se ha establecido un relativo equilibrio desde septiembre del 2021.

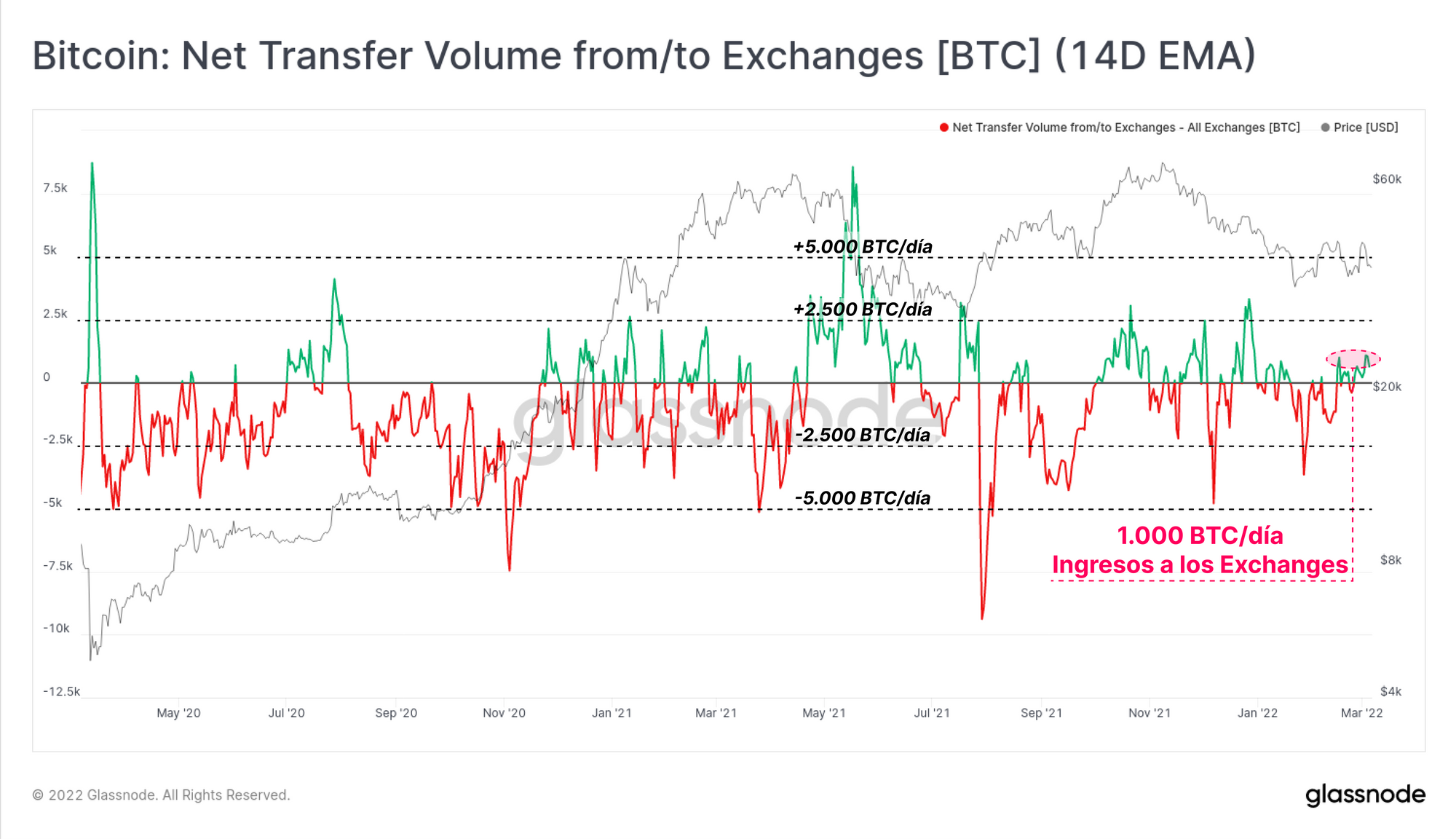

A pesar de los tan volátiles macro eventos geopolíticos que hemos vivido durante las últimas semanas, los volúmenes netos que fluyen a través de los exchanges también se han mantenido razonablemente estables, dejándonos incluso una pequeña preferencia por los ingresos esta semana, siendo concretamente Bitfinex y FTX los que han recibido la mayor parte.

La magnitud de esta presunta oferta lista para su venta sigue siendo bastante modesta en términos generales, especialmente cuando tenemos en cuenta el macro contexto global.

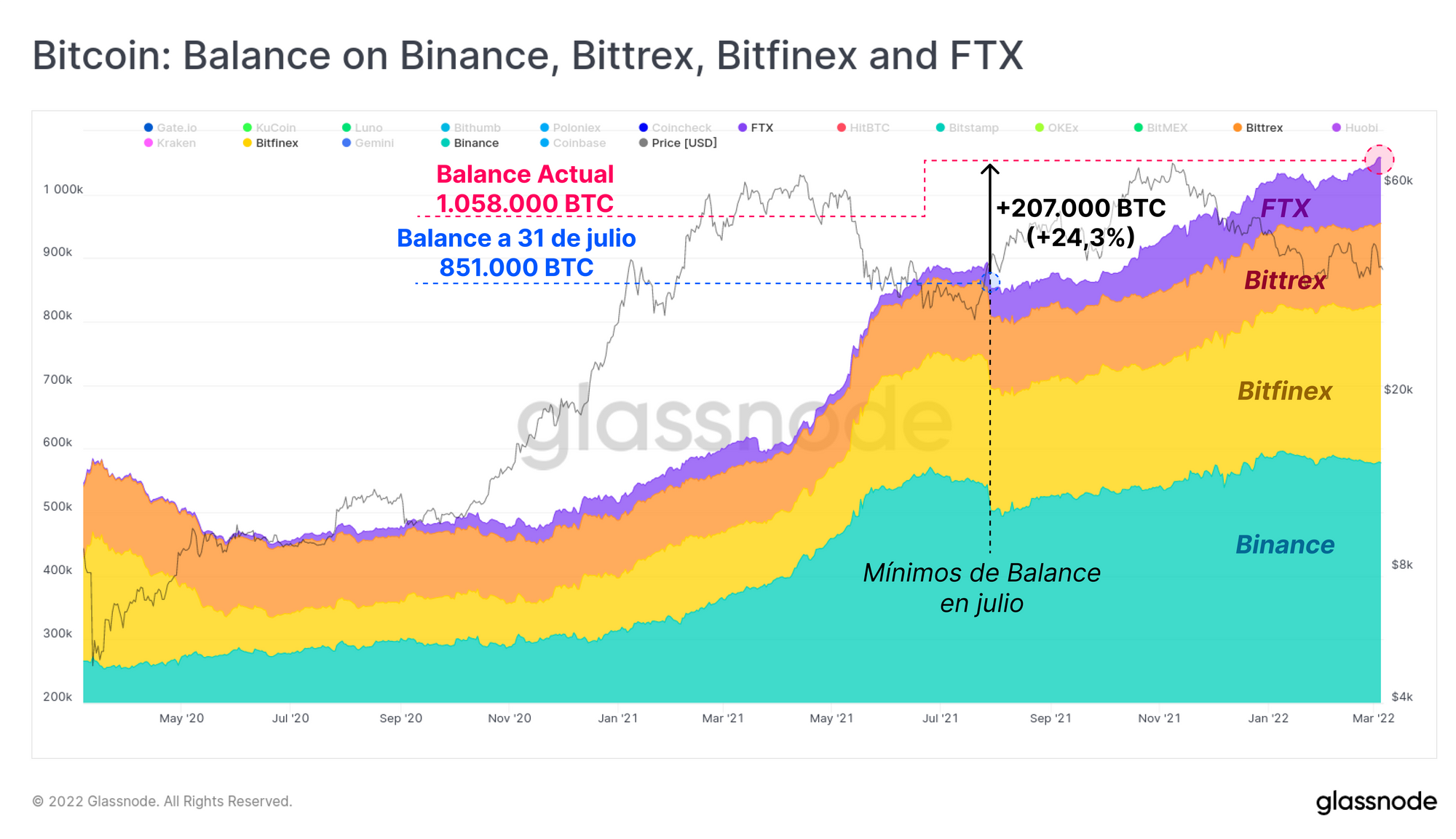

A lo largo del último año particularmente, los exchanges encajan en dos categorías predominantes dependiendo del cambio en sus balances: aquellos con Ingresos Netos, y aquellos con entre Balances Estables y Retiros Netos.

Más específicamente, Binance, Bittrex y FTX han experimentado un crecimiento considerable en las reservas de Bitcoin en su posesión. Combinados, estos exchanges han recibido unos ingresos de 207.000 BTC desde finales de julio del 2021, un crecimiento del 24,3%.

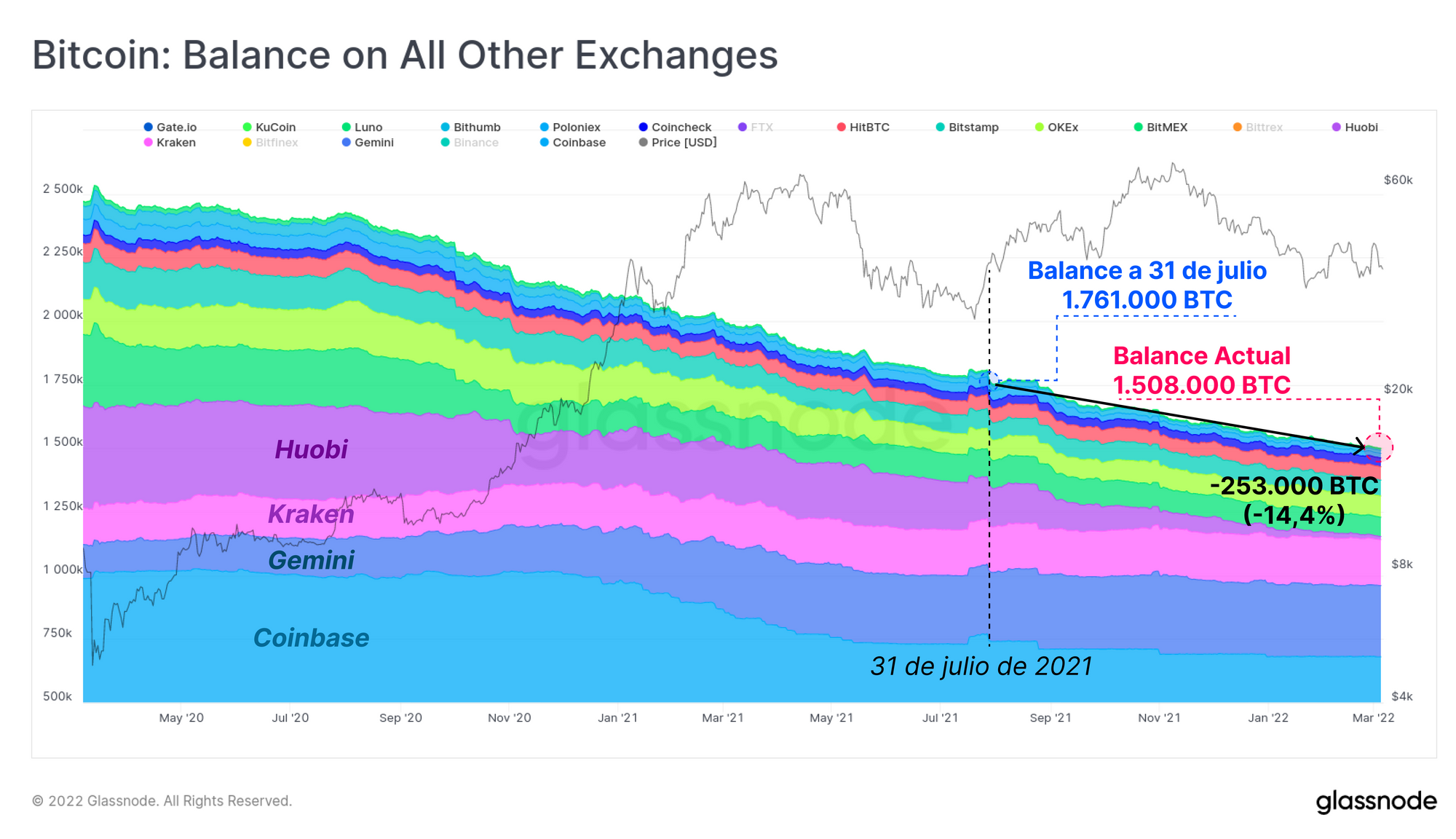

El otro grupo incluye al resto de exchanges que monitorizamos, el cual ha sufrido colectivamente unos retiros por valor de 253.000 BTC desde finales de julio. De estos exchanges Huobi (morado) representa de lejos el mayor descenso de todos. Más de la mitad del declive en estos balances ha acontecido tras la censura a la minería de Bitcoin, y el resto de restricciones que se impusieron a la actividad inversora en mayo del año pasado por parte del gobierno chino.

FTX y Binance en particular destacan en este estudio, ya que han tenido un crecimiento extraordinario en su dominancia de mercado (medido según el BTC relativo en sus balances). Hay que recalcar que tanto Binance como FTX ofrecen una diversa cantidad de productos spot y derivados, y por tanto es muy probable que una proporción importante de sus BTC se esté utilizando como margen colateral.

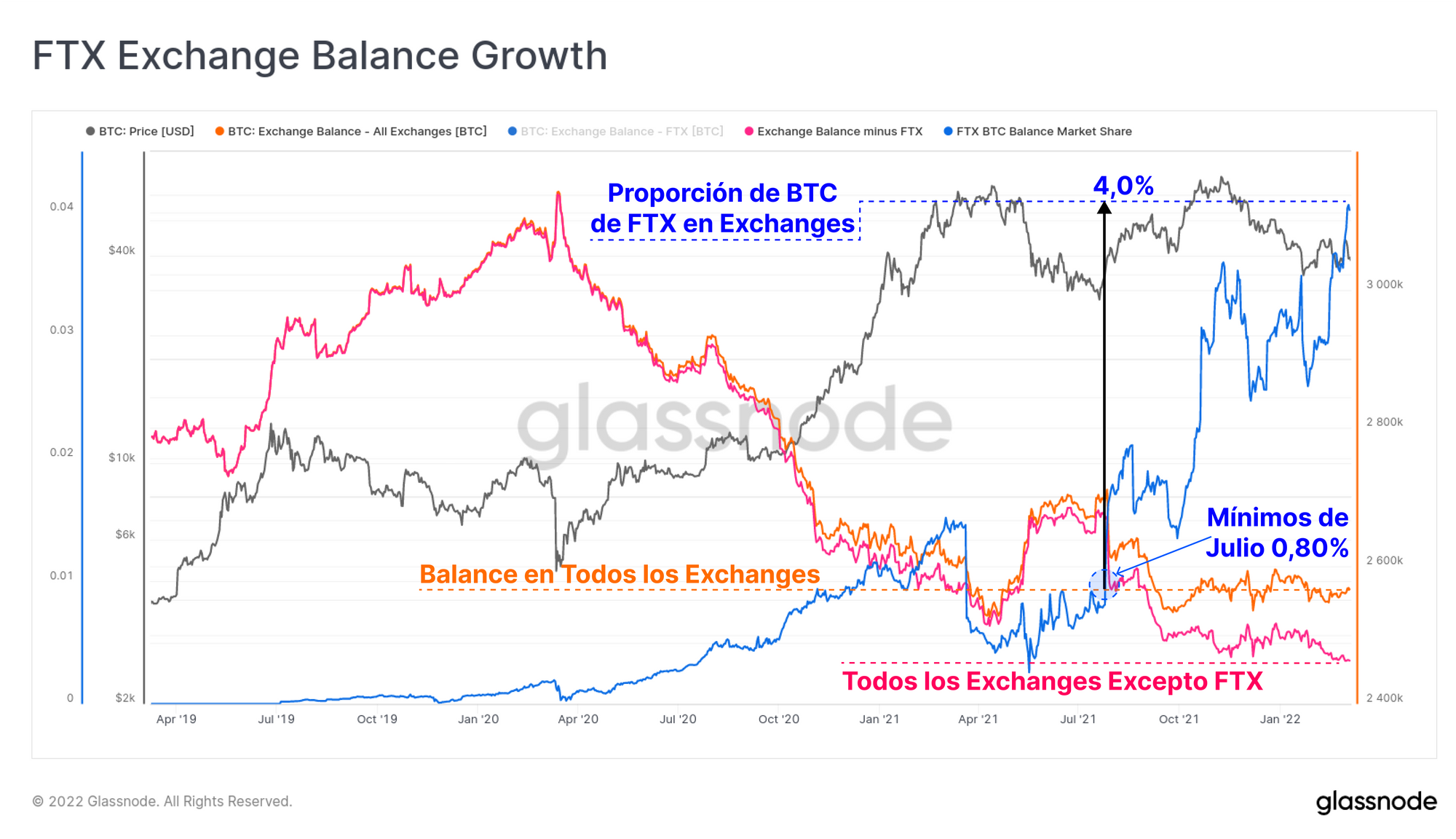

El volumen total de BTC en las arcas de FTX actualmente se estima al rededor de los 103.200 BTC, sin duda un crecimiento extraordinario desde los escasos 3.000 BTC que tenían en marzo del 2020. Representa un incremento en la dominancia de su balance del 0,8% en julio del 2021 a un 4,0% hoy en día.

Si descontamos el BTC que tiene ahora FTX en posesión del total en esta métrica (resultado en rosa), vemos cómo esta medida del agregado del balance en los exchanges nos deja unos mínimos multi-anuales, lo que hace evidente cómo de grande es la huella de FTX en la actualidad.

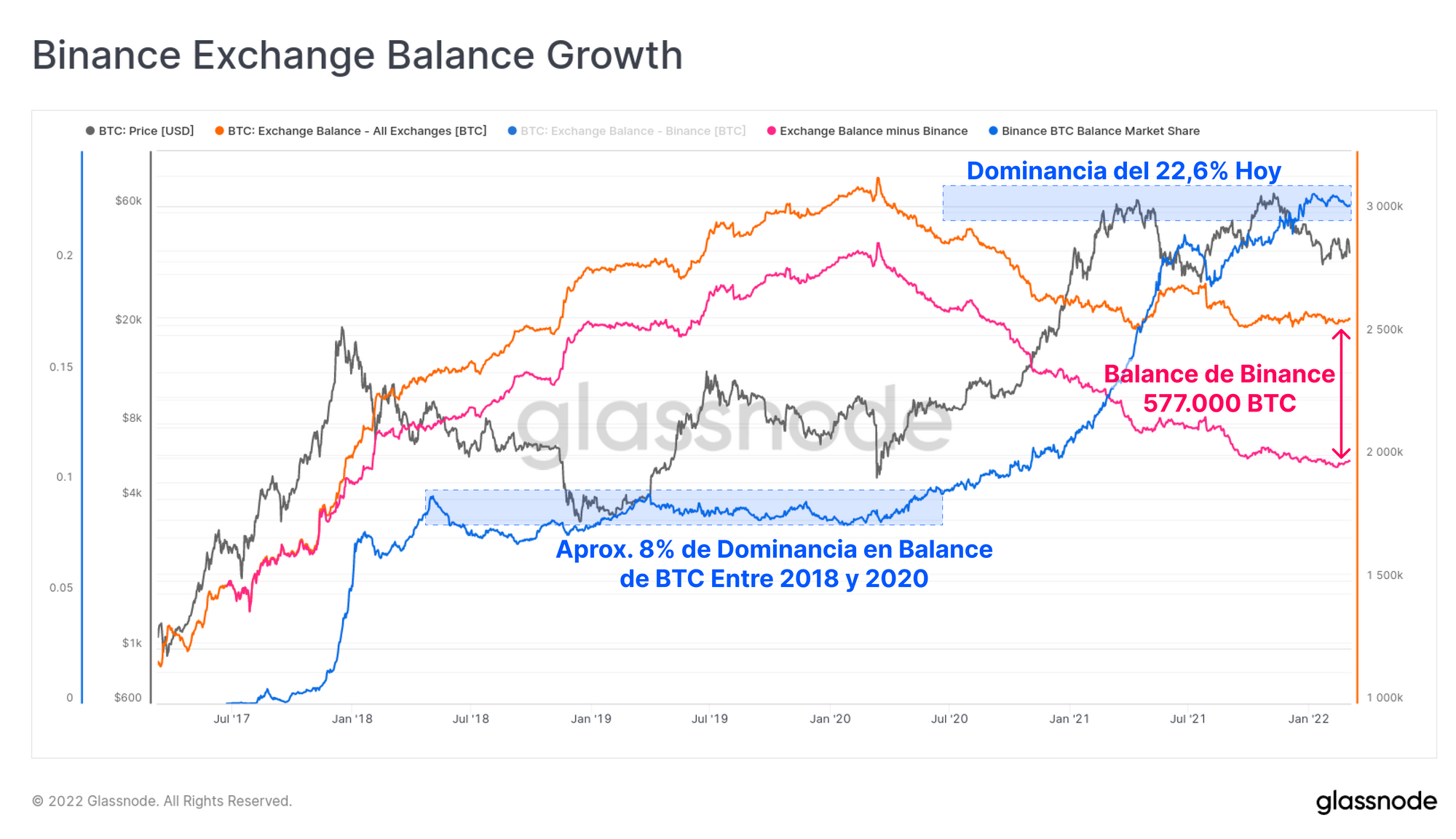

Sin embargo, Binance se corona con el crecimiento más sorprendente en dominancia del merado, creciendo desde un 8% relativamente estable de dominancia en BTC entre el 2018 y el 2020, hasta acaparar ahora más del 22,6%. El balance total en manos de Binance ha aumentado en 315.000 BTC desde marzo del 2020, lo que supone un aumento del 120% en tan sólo dos años.

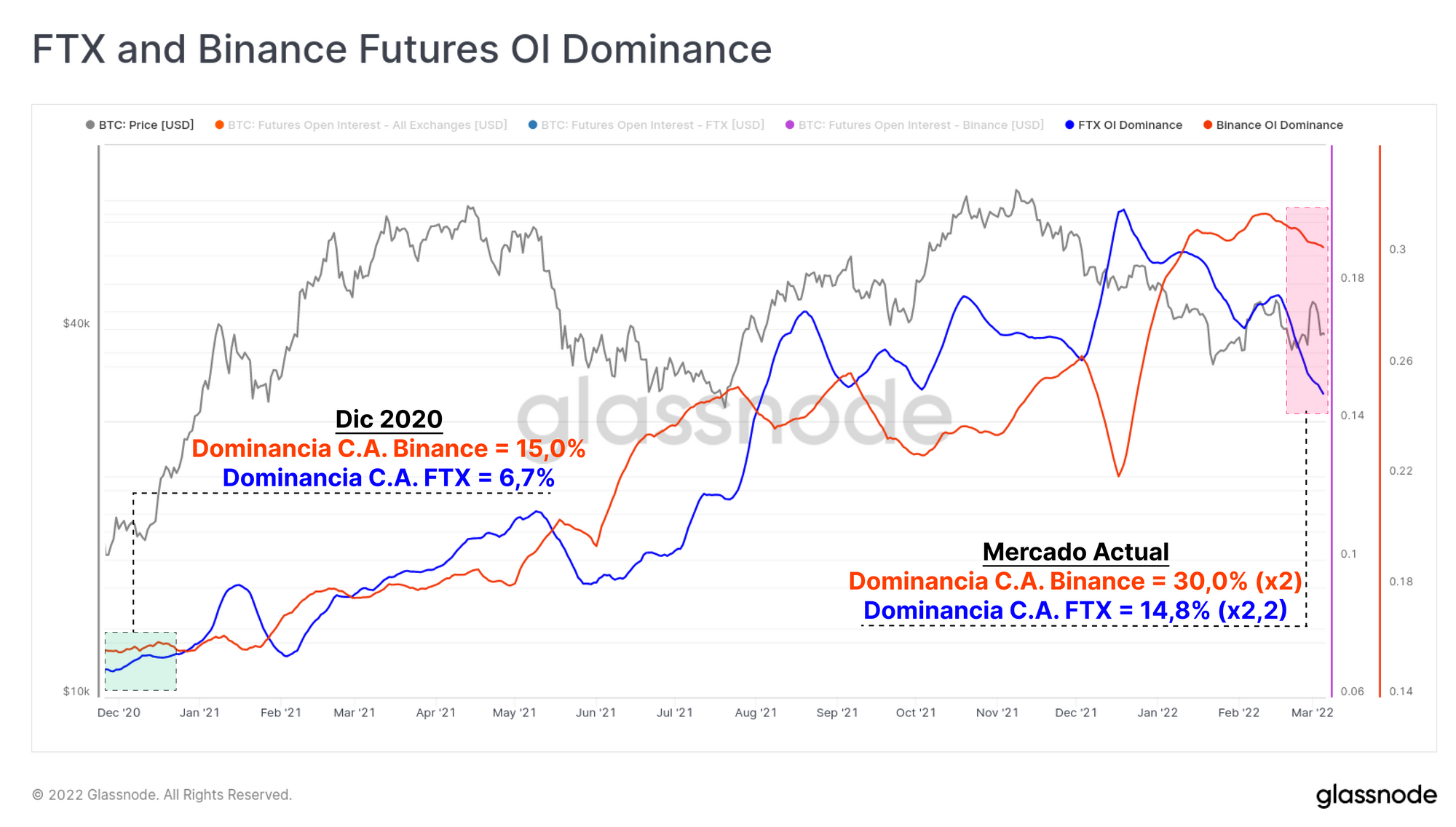

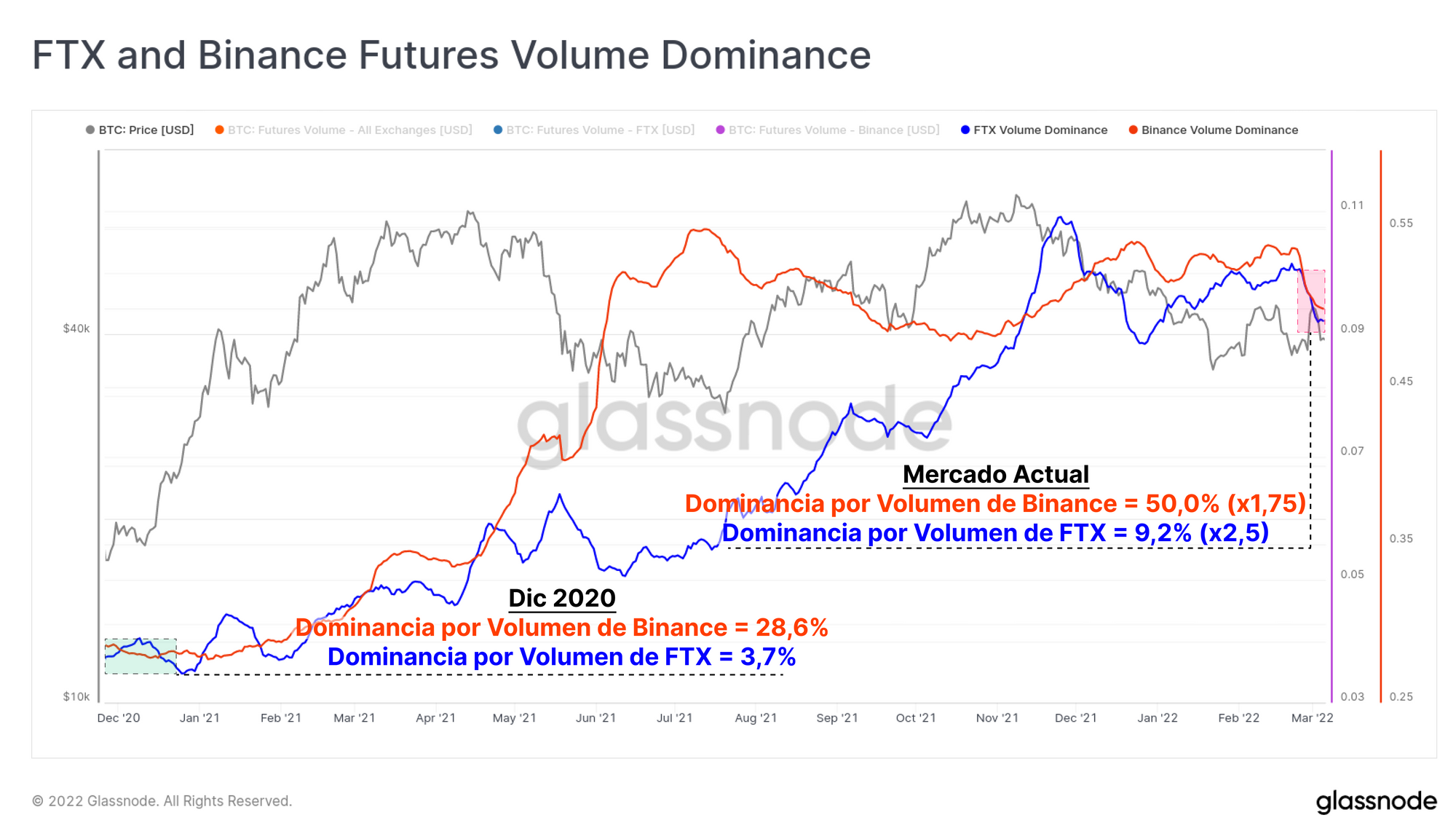

A la vez que los balances de Binance y FTX crecen, también lo hace su dominancia en los mercados de Futuros, siendo ahora más del doble que en diciembre del 2020. La participación de Binance sobre los Contratos en Abierto de los Futuros ha pasado de ser del 15% al 30%, mientras que la de FTX del 6,7% a más del 14,8% (aumento del x2,2).

Todavía más impresionante es el crecimiento en la dominancia del volumen de Futuros, donde Binance representa ya la mitad de todo el volumen de futuros. FTX ha tenido un crecimiento igualmente sorprendente de su dominancia por volumen, aumentando en x2,5 veces desde diciembre del 2020, hasta hacerse ahora con un 9,2% del volumen operado en futuros.

A rasgos generales, nuestras conclusiones sobres este estudio de la actividad en los exchanges son:

- Los ingresos a los exchanges se mantienen relativamente bajos dada la magnitud de incertidumbre que nos rodea hoy en día, y por lo general los balances de los exchanges parecen estar en equilibrio.

- Hay dos grupos de exchanges en lo que respecta al cambio en sus balances de BTC en los últimos años.

- Binance y FTX destacan entre todos los demás por el crecimiento de su cuota de mercado a lo largo de los dos últimos años, ambos de los cuales también cuentan con su correspondiente crecimiento en la dominancia dentro del mercado de futuros.

- Sugiere que hay una preferencia inversora que se inclina hacia la utilización de instrumentos derivados para protegerse del riesgo, más allá de las ventas spot de BTC, algo que corroborábamos en nuestro informe de la Semana 7.

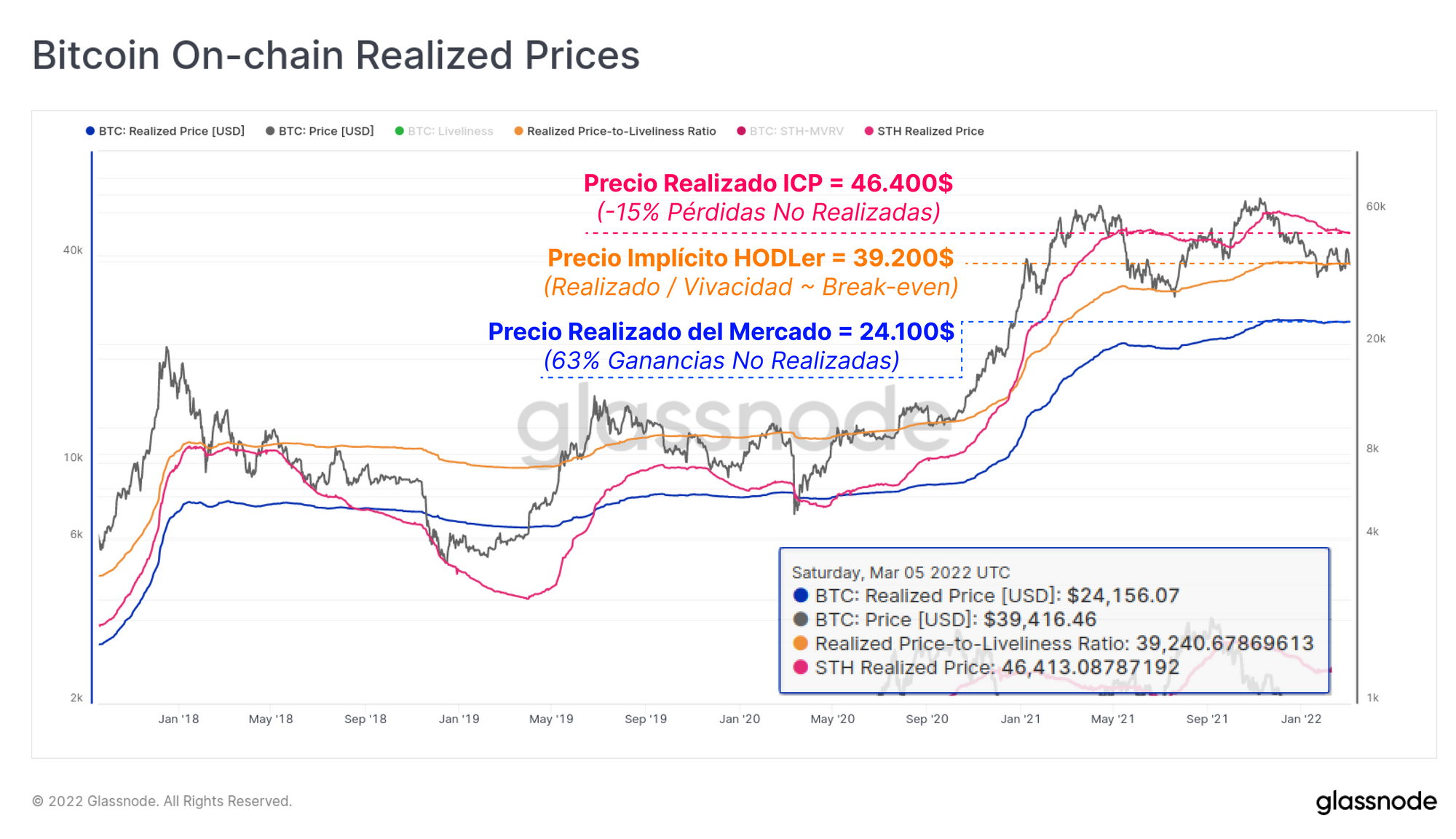

Una tesis obvia que podemos extraer de esto es:

- Los Inversores a Corto Plazo (ICP) tienen una mayor probabilidad de vender, ya que aguantan posiciones en pérdidas.

- Por otro lado, los Inversores a Largo Plazo (ILP) son quienes tienen más posibilidades de tener ganancias, y por tanto menos probabilidades de vender.

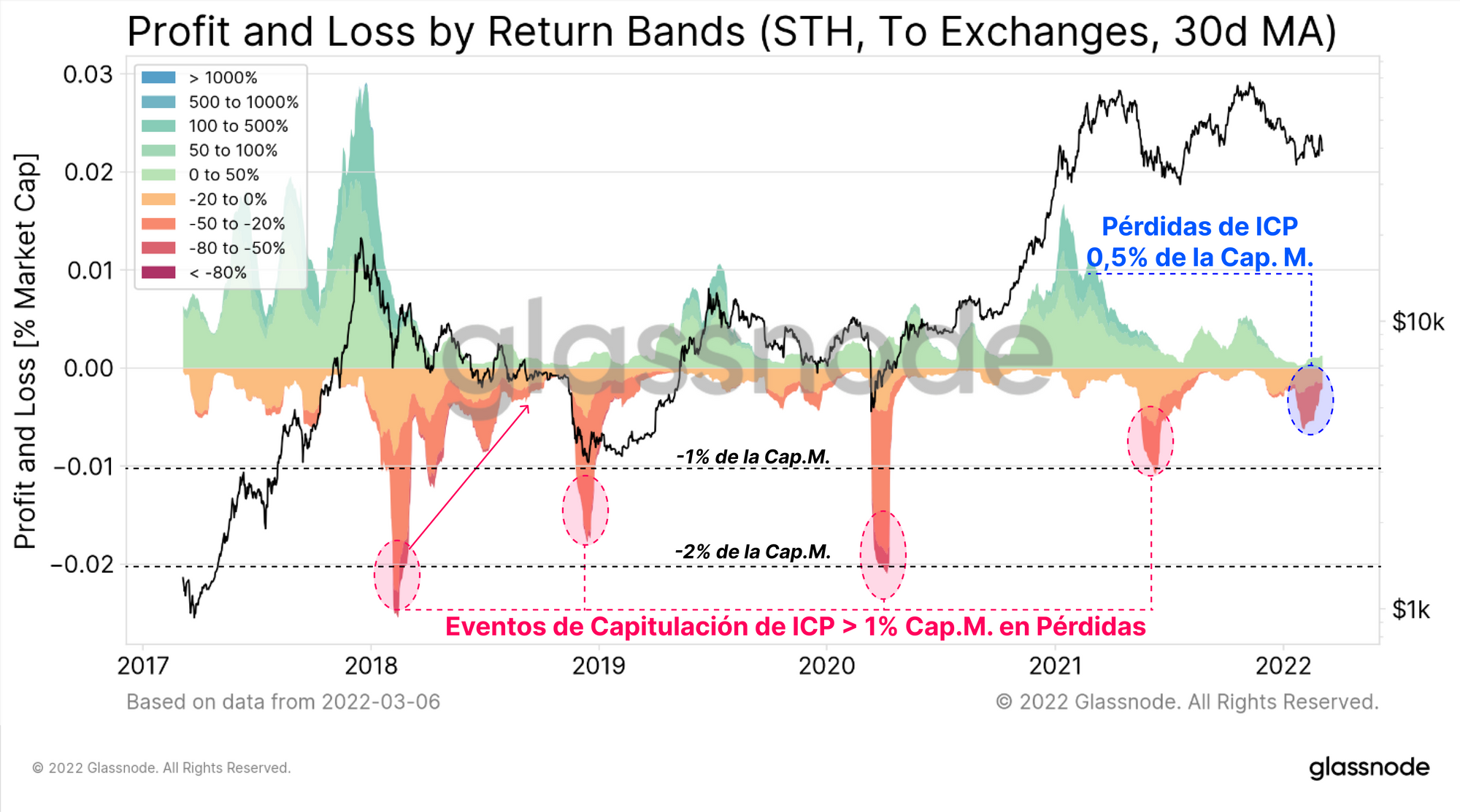

La gráfica a continuación muestra el grado de ganancias o pérdidas realizadas por los Inversores a Corto Plazo con las monedas que se envían a los exchanges. Observamos que se han sostenido unas pérdidas no triviales durante más de dos meses, equivalentes a cerca del 0,5% de la Capitalización de Mercado diariamente. A la vez que significativas, la magnitud de estas pérdidas está aún muy lejos de parecerse a los niveles de extrema capitulación que llegamos a ver durante el mercado bajista del 2018, marzo del 2020, o en mayo del 2021.

Esto confirma holgadamente nuestra primera observación sobre que los ICP crean la presión de venta presente hoy en el mercado, aunque es mucho menor en magnitud que las que vimos anteriormente en previos ciclos bajistas.

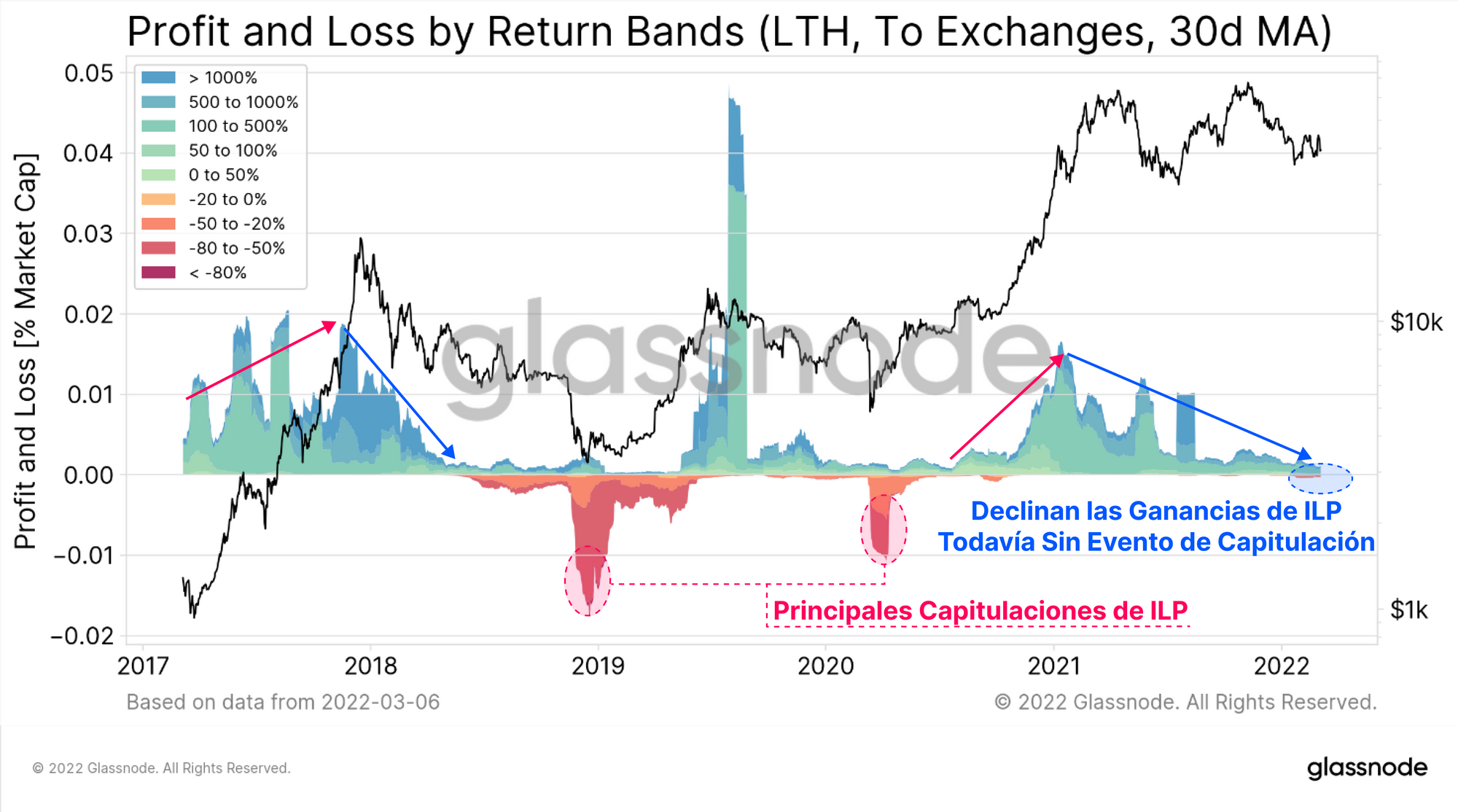

Similarmente, la siguiente gráfica muestra la ganancia o pérdida realizada por los Inversores a Largo Plazo con las monedas que se envían a los exchanges. Podemos observar cómo la magnitud de gasto ha ido en declive desde enero del 2021, lo que también confirma nuestra segunda observación sobre lo pequeña que es en proporción la actividad de venta de los ILP. Hay que tener presente que aún queda por darse una capitulación acusada por parte de los ILP, tal y como vimos en los mínimos cíclicos anteriores.

Históricamente halando, la baja cantidad de pérdidas acarreadas por los ILP e ICP, evidencia el aumento de las probabilidades de haber alcanzado un gran nivel de agotamiento por parte del conjunto vendedor. Aunque, sigue estando sobre la mesa el riesgo de una completa capitulación final de tanto de ICP como ILP, y es algo que tiene numerosos precedentes.

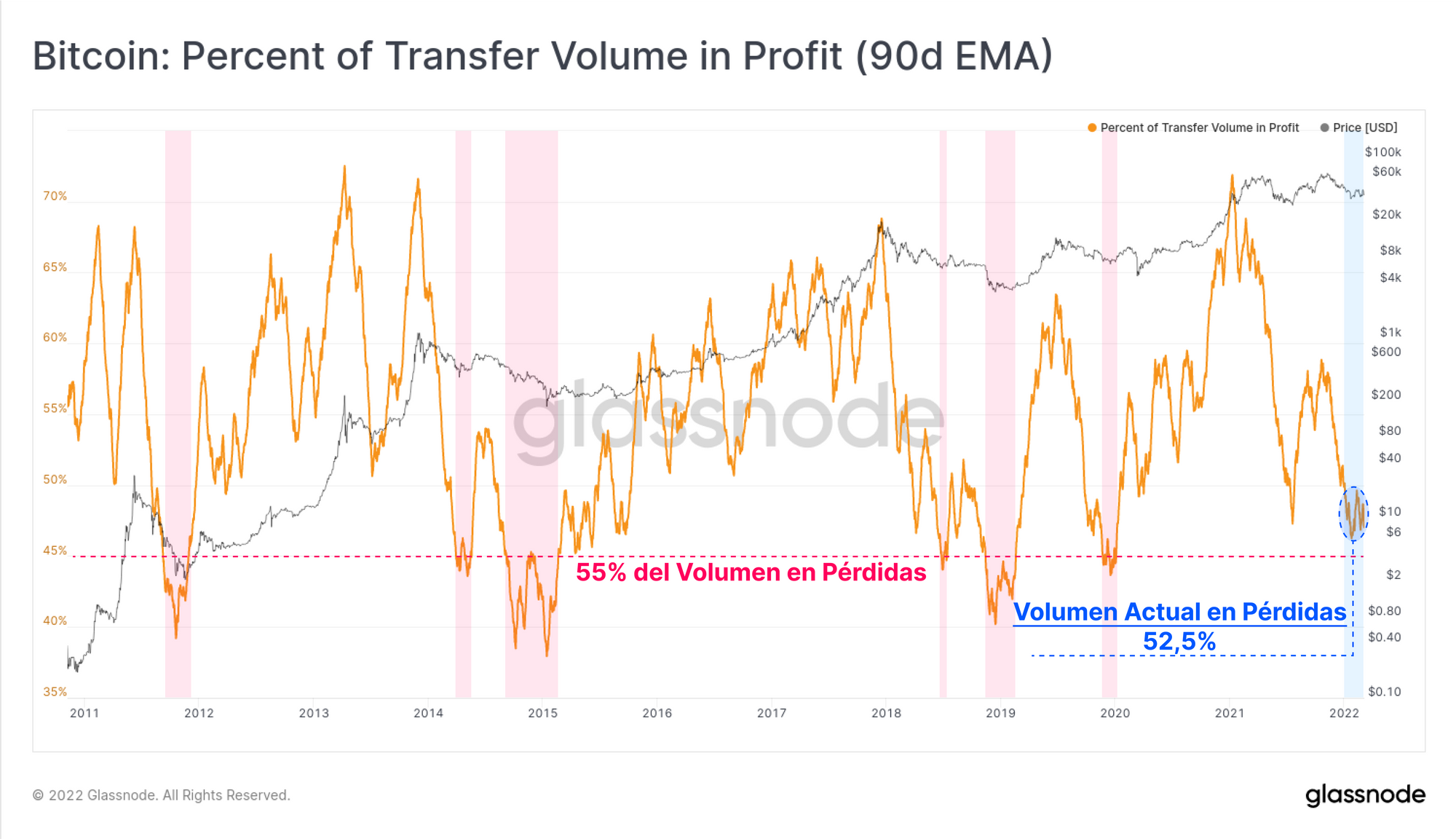

La proporción del volumen con ganancias dentro del blockchain también se encuentra cerca de niveles históricamente bajos, alcanzando un 47,5% esta semana. Si le damos la vuelta a esto, podemos deducir que más de la mitad (52,5%) de todo el volumen que se transfiere es gastado actualmente con pérdidas. Para aportar algo de contexto, los estadios finales de los ciclos bajistas anteriores (señalados en rojo) se caracterizaron por contar con volúmenes siendo transferidos en pérdidas de más del 55% (eventos de capitulación).

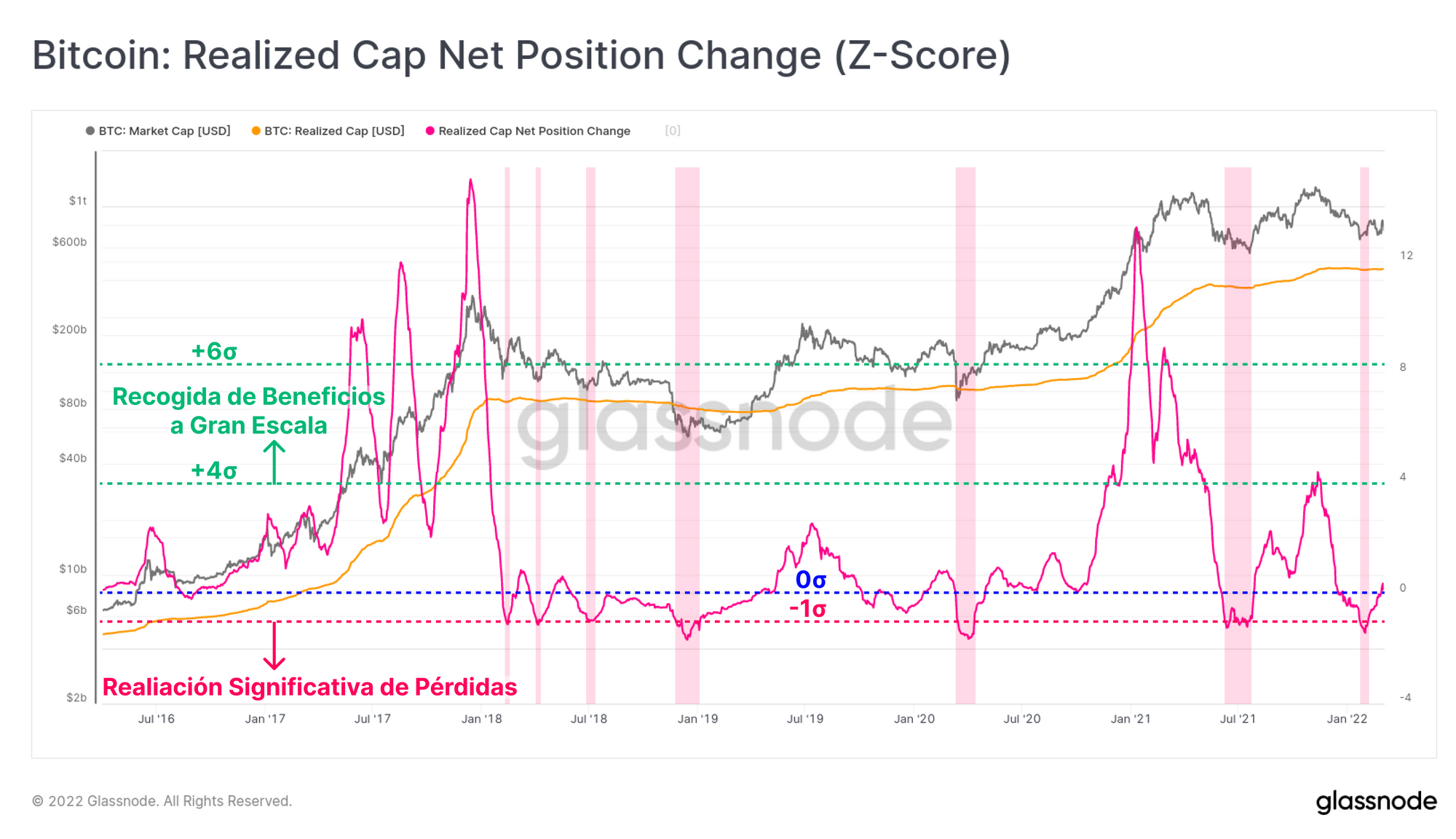

Para terminar, vamos a echarle un vistazo al cambio de 30 días de la Capitalización Realizada. Esta métrica indica la magnitud total de ganancias/pérdidas a lo largo y ancho del network, representada como una desviación estadística de la media a largo plazo (Marca-Z).

Encontramos que las pérdidas de los inversores durante este mercado bajista son estadísticamente significativas, ya que exceden al 1 de la desviación estándar por debajo de la media. Unas pérdidas realizadas de esta envergadura coinciden con todos los mínimos de los mercados bajistas (tanto locales como globales) de los últimos 5 años.

Resumen y Conclusiones

La actual corrección es históricamente relevante de acuerdo a un gran número de métricas fundamentales y diferentes mediciones del blockchain, todo a pesar de ser más comedida (-50%) que las de los anteriores mercados bajistas (-85%). Tiene características muy similares a las del final de las tendencias en mercados bajistas. Aunque mientras que el grado de “ventas en pánico” registradas en el blockchain es considerable desde una perspectiva estadística, es notablemente baja relativa al tamaño que tiene el mercado de hoy en día.

Los inversores que se deshacen de sus posiciones en estos momentos están eligiendo vender monedas en pérdidas, y es una actividad que vienen desempeñando los Inversores a Corto Plazo. Mientras tanto, la presión vendedora que ejercen los Inversores a Largo Plazo ha seguido decayendo desde enero del 2021, prueba de una creciente convicción ante los altos niveles de macro incertidumbre.

Tras la aparición de los mercados de derivados, FTX y Binance en particular han visto incrementar su participación de mercado. Algo que añade un tanto a cómo se utilizan los mercados de derivados para acotar riesgo, método preferido sobre las ventas spot que reducen la exposición a BTC.

Actualización de Productos

Todas las actualizaciones de nuestros productos, mejoras, ajustes manuales a las métricas y sus datos quedan plasmados en nuestro registro de datos para su referencia.

- Lanzamiento de la nueva métrica Oferta Según Tipo de Transacción.

- Niveles de aglomeración ajustados por las transferencias internas de wBTC.

- Ajustes en la variante del Ratio entre el Valor Neto y las Transacciones Ajustado por Entidades.

- Lanzamiento del Informe Uncharted Edición #10.