Forte Volatilité à l'Horizon

Les marchés des contrats à terme et des options sur BTC prévoient une plus grande volatilité dans un avenir proche. Pendant ce temps, l'activité sur la chaîne se comporte comme en marché baissier, mais continue de se rétablir de manière significative.

Le marché du bitcoin connait une autre semaine de faible volatilité et de consolidation des prix, s'échangeant de 37 680 $ vers le sommet de 42 312 $ au cours du week-end. Comme les prix évoluent dans cette fourchette étroite, les chances d'une plus grande volatilité à court terme augmentent.

Dans cette édition, nous nous concentrerons sur trois domaines essentiels du marché, afin de tenter de caractériser les mécanismes les plus susceptibles de provoquer la prochaine tendance majeure du marché :

- Domination géographique des pressions exercées par les acheteurs et les vendeurs à l'aide d'une série de mesures récemment publiées.

- Activité on-chain et maturation des jetons sur la chaîne, décrivant la croissance du plancher d'utilisateurs du réseau au cours des marchés baissiers.

- Les marchés de produits dérivés qui évaluent la volatilité actuelle et future, et fournissent un aperçu des comportements associés au positionnement neutre en termes de risque (cash and carry).

Résumé exécutif

- La demande actuelle du côté des acheteurs semble être dominée par les marchés des États-Unis et de l'Union européenne, la majorité des sources du côté des vendeurs se trouvant pendant les heures de négociation asiatiques.

- L'utilisation du réseau Bitcoin et l'activité sur la chaîne restent fermement dans la zone de marché baissier, même si elle se redresse. Une impulsion durable à la hausse de l'activité du réseau serait probablement constructive, tandis qu'une détérioration favoriserait probablement les baissiers.

- La quantité d'offre de BTC absorbée pendant le tirage actuel est d'une ampleur similaire à celle de la période qui a suivi la liquidation de mars 2020. Cependant, elle reste modeste au mieux, et constitue une métrique clé à surveiller dans les semaines à venir.

- Les marchés des produits dérivés affichent actuellement une volatilité implicite et des primes à terme historiquement faibles. Cette structure de marché a historiquement précédé des périodes de très forte volatilité, le plus souvent à la hausse.

Traductions

La Semaine On-chain est désormais traduit en espagnol, italien, chinois, japonais, turc, français , portugais et farsi.

Tableau de bord de La Semaine Onchain

Cette lettre d'information s'accompagne d'un tableau de bord en direct, tous les graphiques étant disponibles ici. Ce tableau de bord et toutes les métriques abordées sont explorés plus en détail dans notre Rapport Vidéo, publié tous les mardis. Abonnez-vous à notre Chaîne Youtube et visitez notre Portail Vidéo pour plus de contenu vidéo et de tutoriels concernant les métriques.

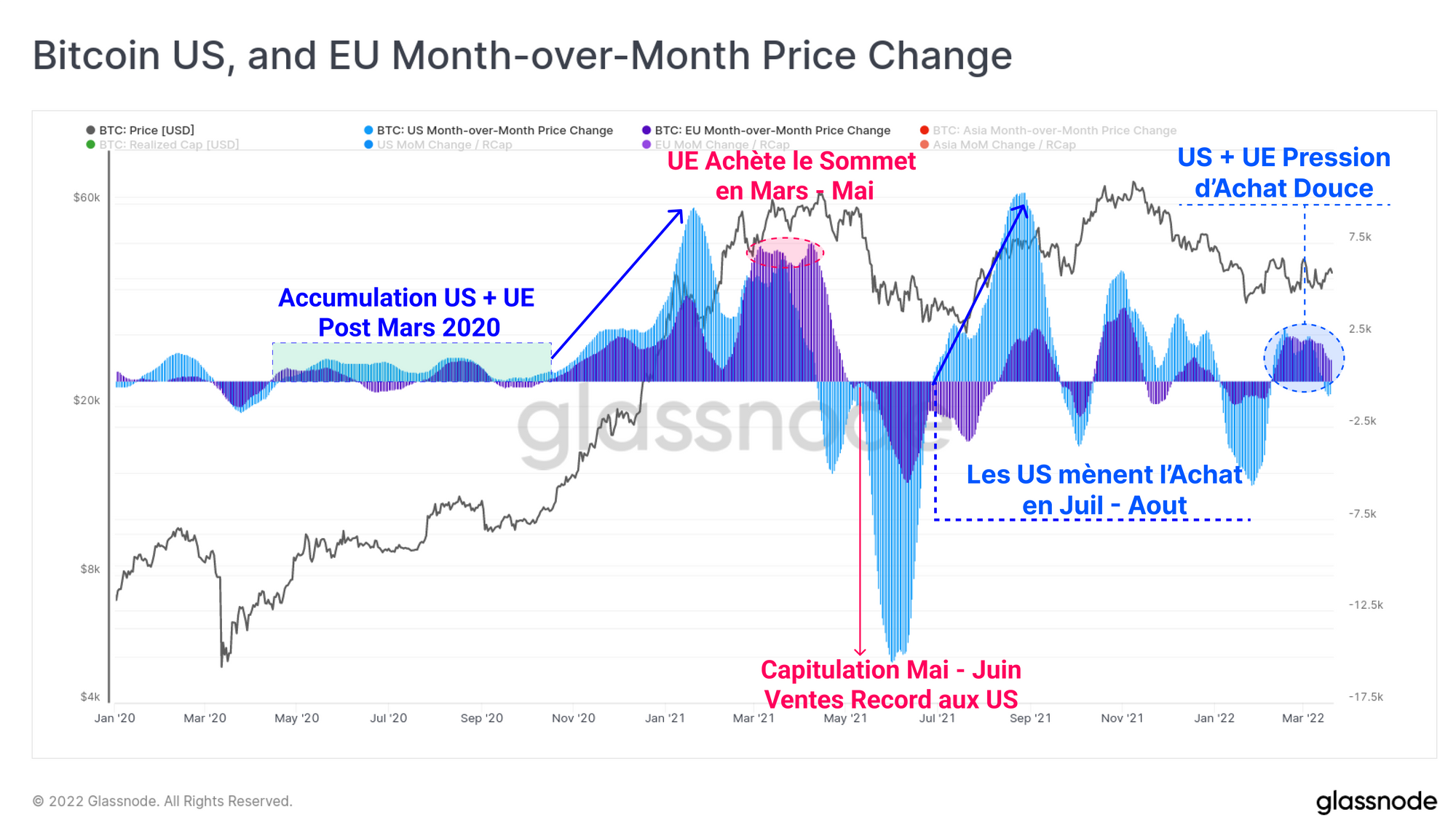

L'Occident Surenchérit tandis que l'Asie Domine la Vente

La semaine dernière, nous avons publié une série de trois nouvelles métriques qui suivent l'évolution cumulative des prix sur 30 jours pendant les heures de négociation aux États-Unis, en Europe et en Asie. Ces mesures donnent un aperçu des zones géographiques du marché qui sont en tête ou à la traîne en termes de pression exercée par les acheteurs et les vendeurs, en particulier en réaction aux changements fondamentaux de structure du marché.

De 2020 à 2022, les marchés américains et européens ont agi de manière similaire avec la structure générale suivante :

- Accumulation générale et rétention après la liquidation de mars 2020. Il s'agit probablement d'une réponse aux politiques monétaires expansionnistes et à la dépréciation de la monnaie fiduciaire adoptées par les banques centrales occidentales à l'heure actuelle.

- Une forte demande pendant le marché haussier de fin 2020 et début 2021. Les marchés américains ont été à l'origine de cette demande jusqu'en janvier. La demande provenant du soutien des marchés européens étant la plus forte en mars-mai 2021.

- Les deux régions ont capitulé tout au long de mai-juillet, bien que les États-Unis aient été à l'origine de la reprise des achats en septembre. Il y a eu nettement moins d'achats de la part des États-Unis et de l'UE au sommet de novembre par rapport à août.

- L'Europe fournit actuellement le plus grand soutien, bien que les changements de prix globaux ne soient que modérément positifs, et ne signalent pas encore le retour d'une demande durable de type marché haussier.

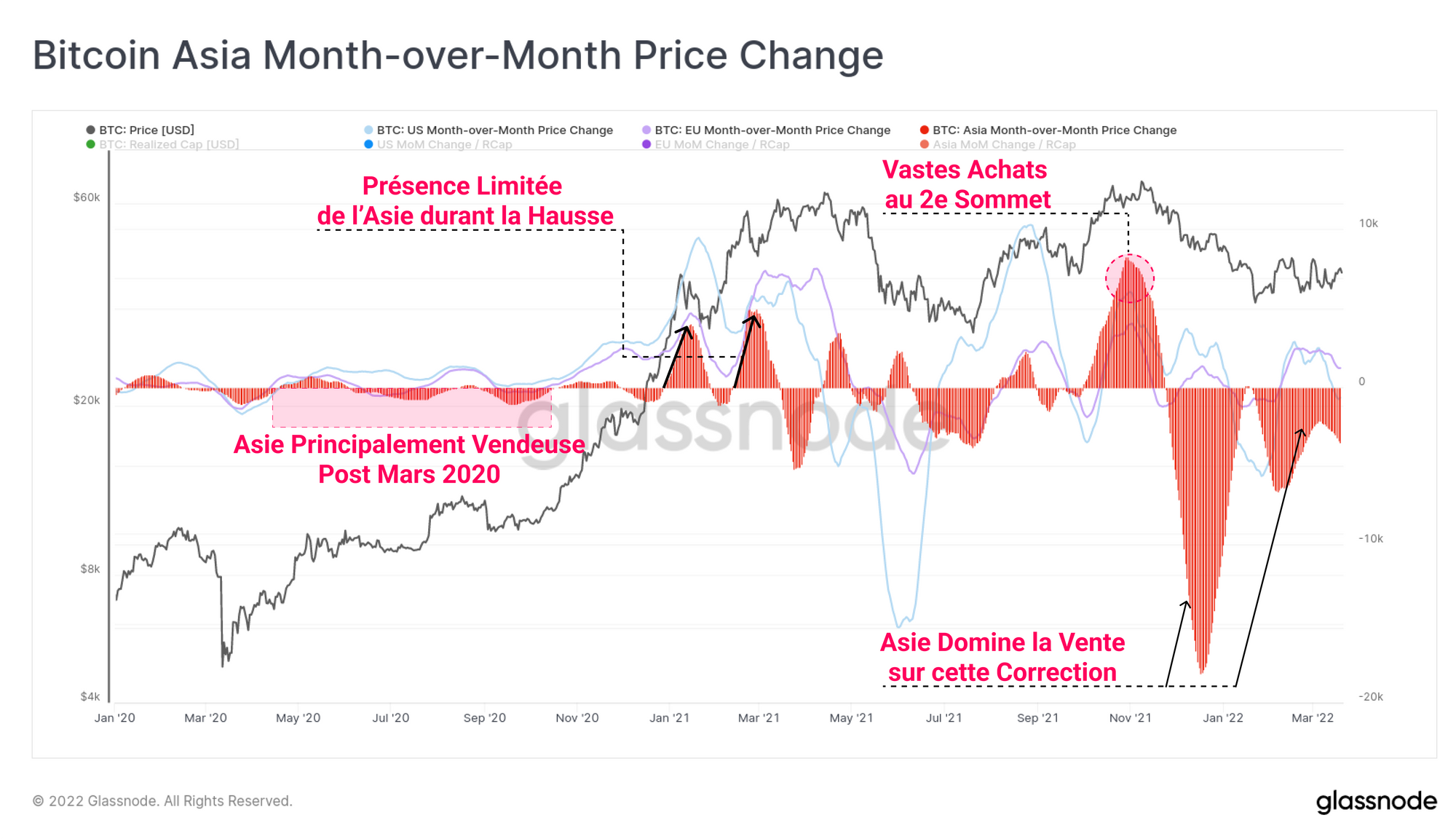

Les marchés asiatiques racontent une histoire sensiblement différente. Dans le graphique ci-dessous, nous présentons les traces fantômes des États-Unis (en bleu) et de l'UE (en violet) pour faciliter la comparaison. Pour les marchés asiatiques :

- Pression principalement exercée par les vendeurs après mars 2020, ce qui pourrait indiquer une attente très différente du marché concernant l'impact de COVID sur l'économie mondiale.

- Une baisse notable de la participation et de la demande d'achat tout au long du premier et du troisième trimestre de 2021. Il est à noter que la demande en Asie a atteint un pic autour des points bas des corrections.

- Une vente à grande échelle a eu lieu au creux de juillet 2021, avec une demande qui n'a culminé qu'en octobre-novembre, au moment où elle a atteint ses plus hauts niveaux. Les trois régions ont "acheté le sommet" à cette époque, mais la demande asiatique a éclipsé celle des États-Unis et de l'UE.

- Une forte domination du côté des vendeurs au cours de l'actuelle correction, qui se poursuit depuis décembre 2021, et qui est probablement une réponse à une forte domination du côté des acheteurs de novembre.

Nouveau contenu Glassnode

La partie 3 du Guide de survie aux marchés baissiers est en ligne, se concentrant sur les vendeurs en phase terminale, et les observations liées à l'événement final de capitulation.

La reprise en chaîne se poursuit

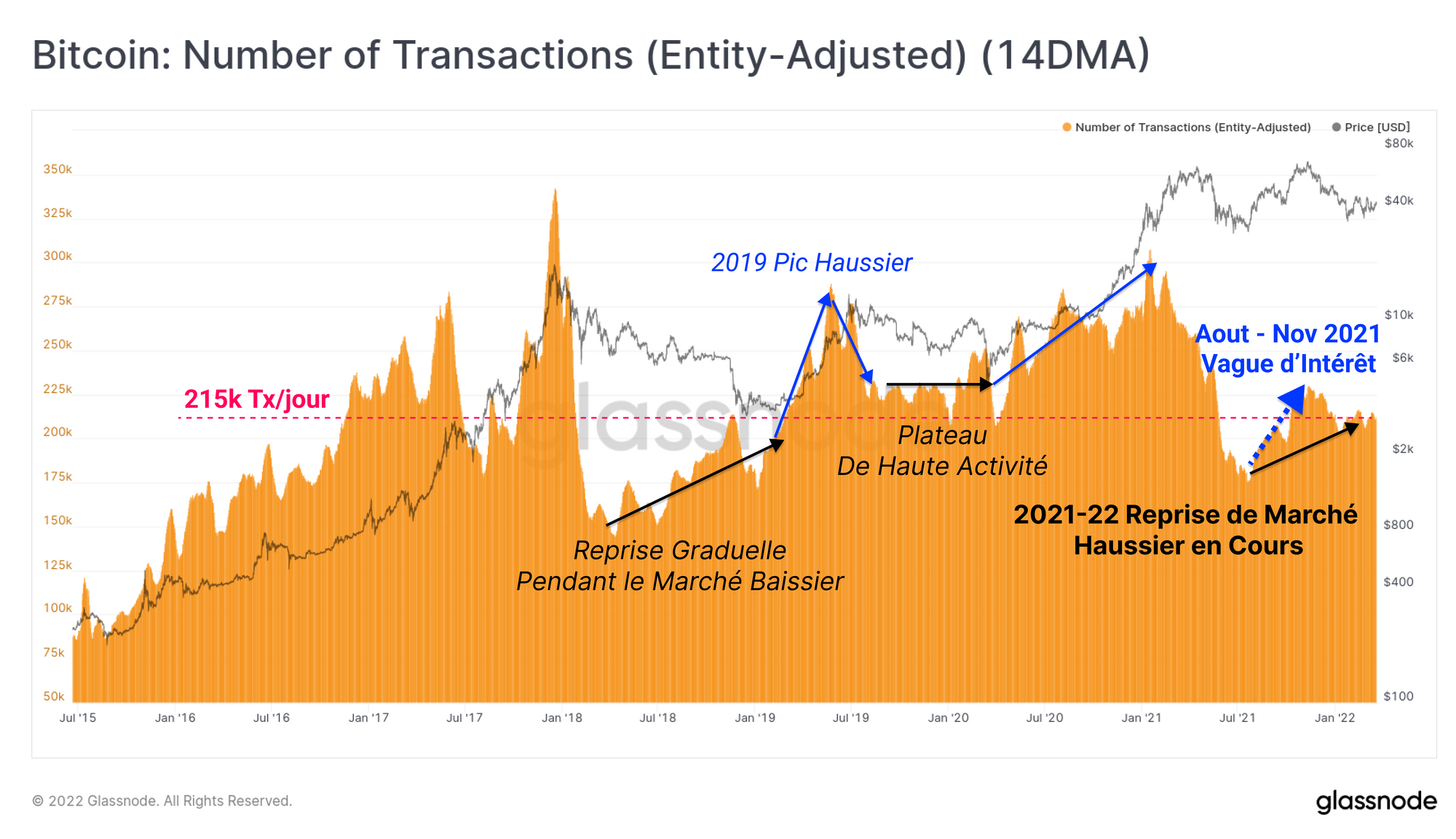

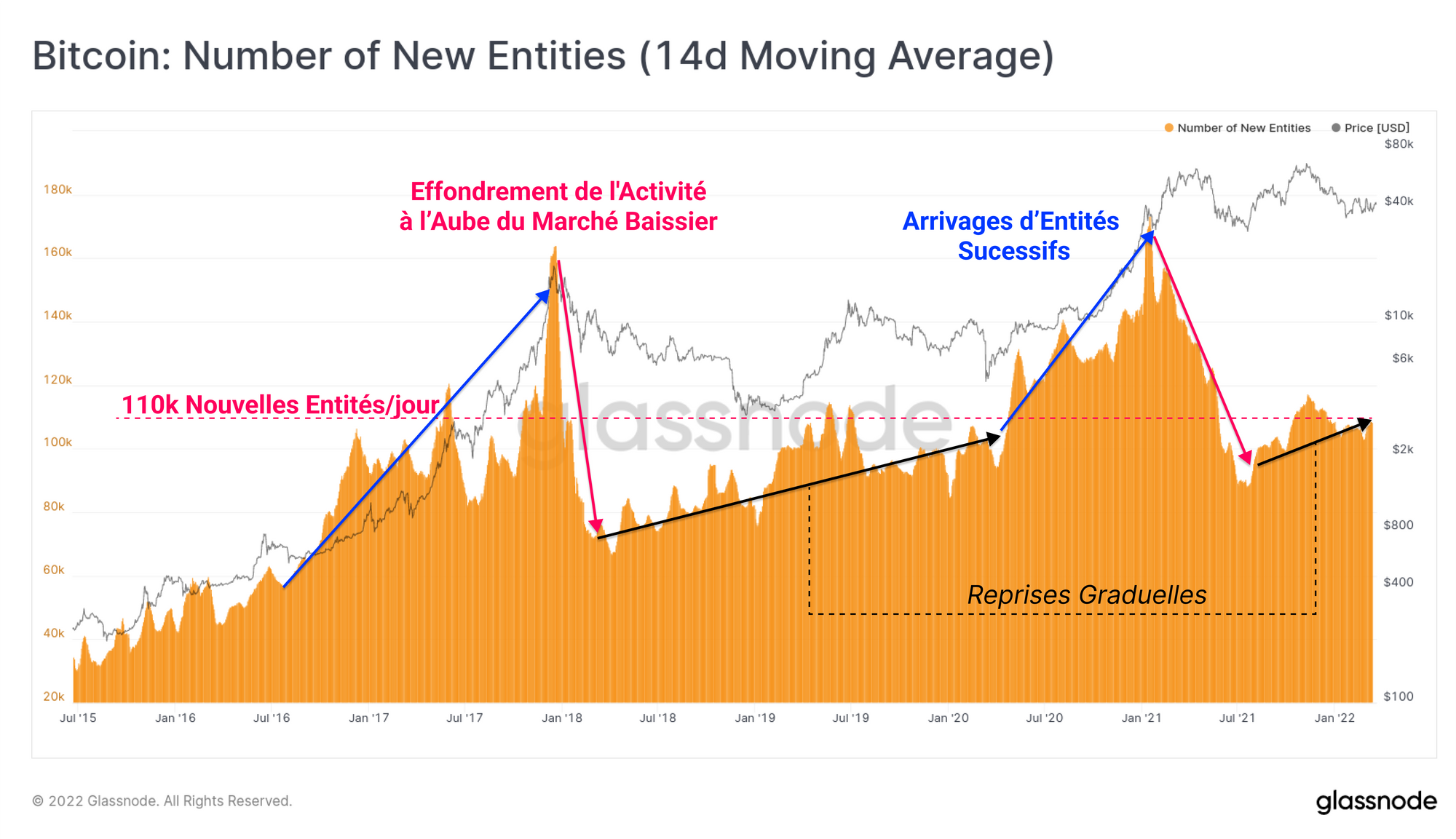

Un ensemble d'outils utiles pour suivre la demande de bitcoins est l'analyse de l'activité on-chain, allant des adresses actives aux nouvelles entités sur la chaîne, en passant par le nombre de transactions et les volumes de transfert. Généralement, nous voyons ces mesures d'activité s'effondrer au début des marchés baissiers, et commencer à signaler une reprise lorsque la demande de la smart money augmente à des niveaux de prix soldés.

Notez qu'une nouvelle Entité On-chain est définie comme un groupe d'adresses qui n'a aucune association avec les groupes préexistants. Cette mesure reflète donc les nouveaux entrants du réseau, ou les entités existantes qui n'interagissent pas avec leurs adresses existantes (par exemple, les HODLers avec de bonnes pratiques de confidentialité qui évitent la réutilisation des adresses et la combinaison des UTXOs).

Nous pouvons clairement voir le taux de croissance accéléré des nouvelles entités lors d'un marché haussier (bleu), suivi d'un effondrement important au début d'un marché baissier (rose). Les marchés baissiers sont caractérisés par une hausse assez persistante des nouvelles entités entrant dans le réseau Bitcoin.

Le taux actuel de 110k nouvelles entités par jour est similaire au pic du mini-bull run de 2019, et suit une trajectoire ascendante modeste.

Une tendance similaire est observable pour le nombre de transactions, bien que le taux actuel de 215k Tx/jour soit inférieur à ce qui a été observé tout au long de 2019.

Pour des métriques telles que les adresses actives, les nouvelles entités et le nombre de transactions, une accélération du taux de croissance serait un signal constructif et soutiendrait probablement une reprise saine des prix. À l'inverse, une détérioration de l'utilisation du réseau serait une observation plus baissière, à surveiller comme un signe d'épuisement de la demande.

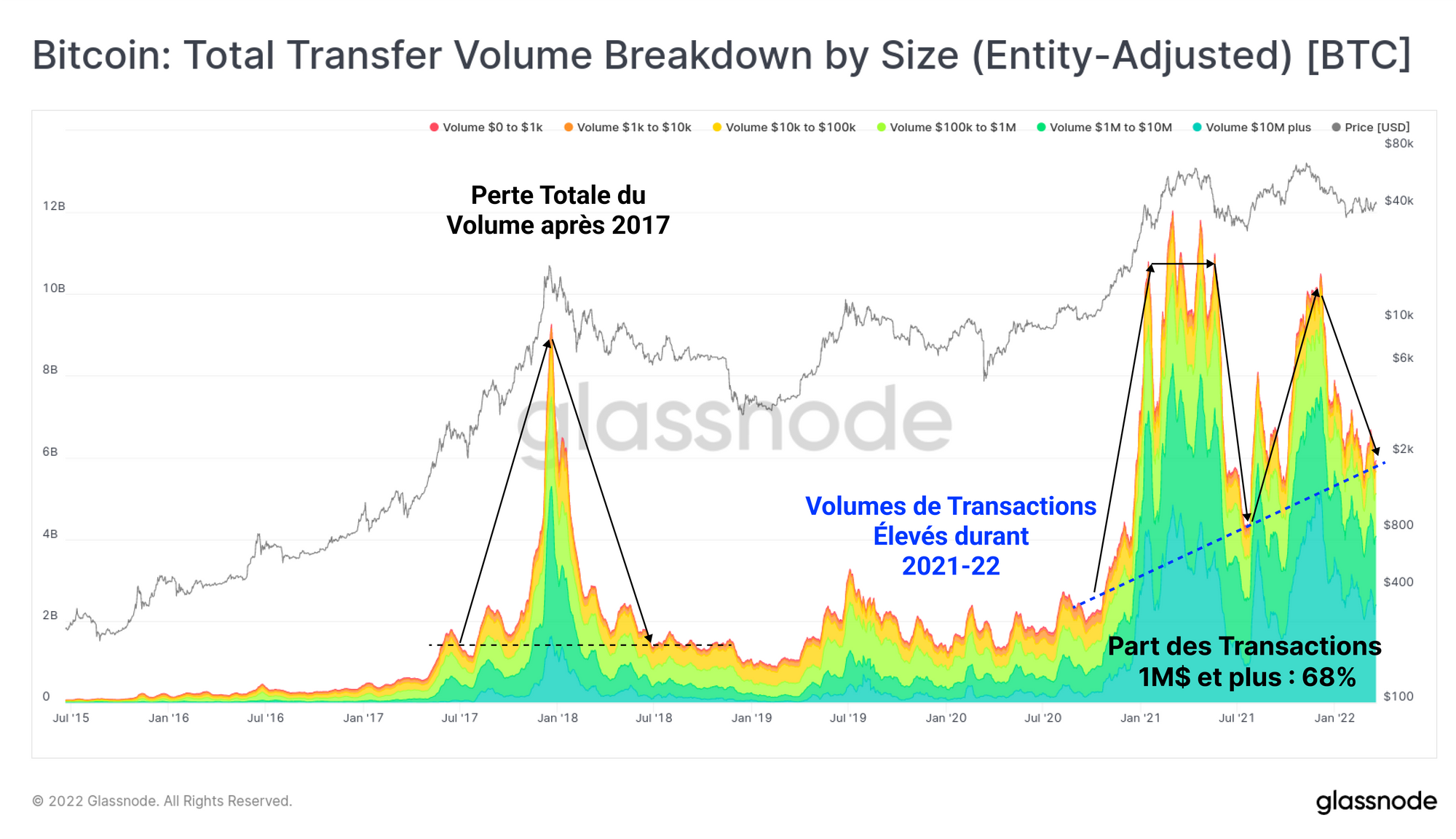

Une donnée qui n'est pas saisie par l'analyse des adresses/entités actives et du nombre de transactions est le poids économique de ces utilisateurs du réseau. Si les caractéristiques générales des paramètres ci-dessus sont similaires à la reprise du marché baissier 2019-20, les volumes de transactions sont notablement différents.

Le sommet du marché haussier de 2017 a été suivi d'une "destruction" quasi complète du volume des nouvelles transactions ayant poussé les prix vers le sommet historique du cycle de 20k$. Tout au long de 2018 et 2019, le volume de transfert quotidien a langui autour de 1,5 milliard $/jour, un niveau établi pour la première fois en juillet 2017. Les transactions de grande taille (>1M$ en valeur) ont représenté entre 10% et 30% de l'ensemble du volume à cette époque.

Cependant, au sein du marché baissier de 2021-22, le transfert quotidienne total a continué à augmenter, telle que mesuré aux points bas des deux corrections de 50 % et plus. Les transactions de grande taille représentent également maintenant une dominance soutenue de 65 à 70 %.

Il convient de noter que les volumes de transactions sont actuellement au plus bas de cette fourchette établie, et qu'une baisse importante pourrait signaler une réduction de l'utilisation du réseau, ce qui favoriserait probablement un scénario baissier.

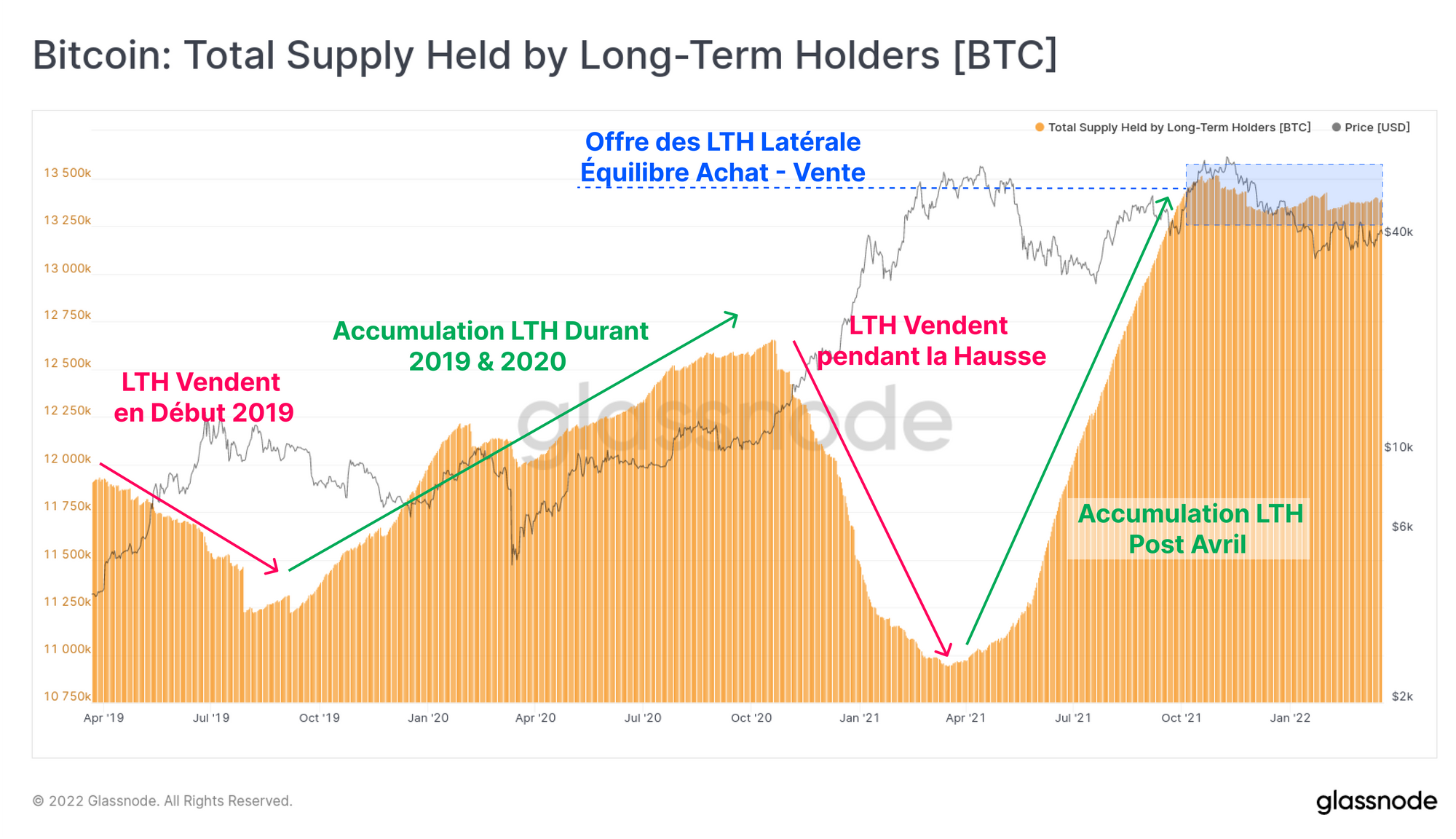

La baisse actuelle dure maintenant depuis 132 jours depuis le sommet du marché de novembre, et notre seuil de 155 jours utilisé pour définir le statut de détenteur à long terme se rapproche du sommet d'octobre. Nous pouvons donc affirmer que les détenteurs à long terme possèdent des jetons avant le sommet du marché et que les détenteurs à court terme possèdent des jetons achetés pendant ou après le sommet du marché.

En gardant cela à l'esprit, nous pouvons constater que les réserves des détenteurs à long terme (LTH) ont stagné depuis le pic d'octobre. Cela suggère que le volume de jetons arrivant à maturité est compensé par une pression égale des dépenses de cette cohorte.

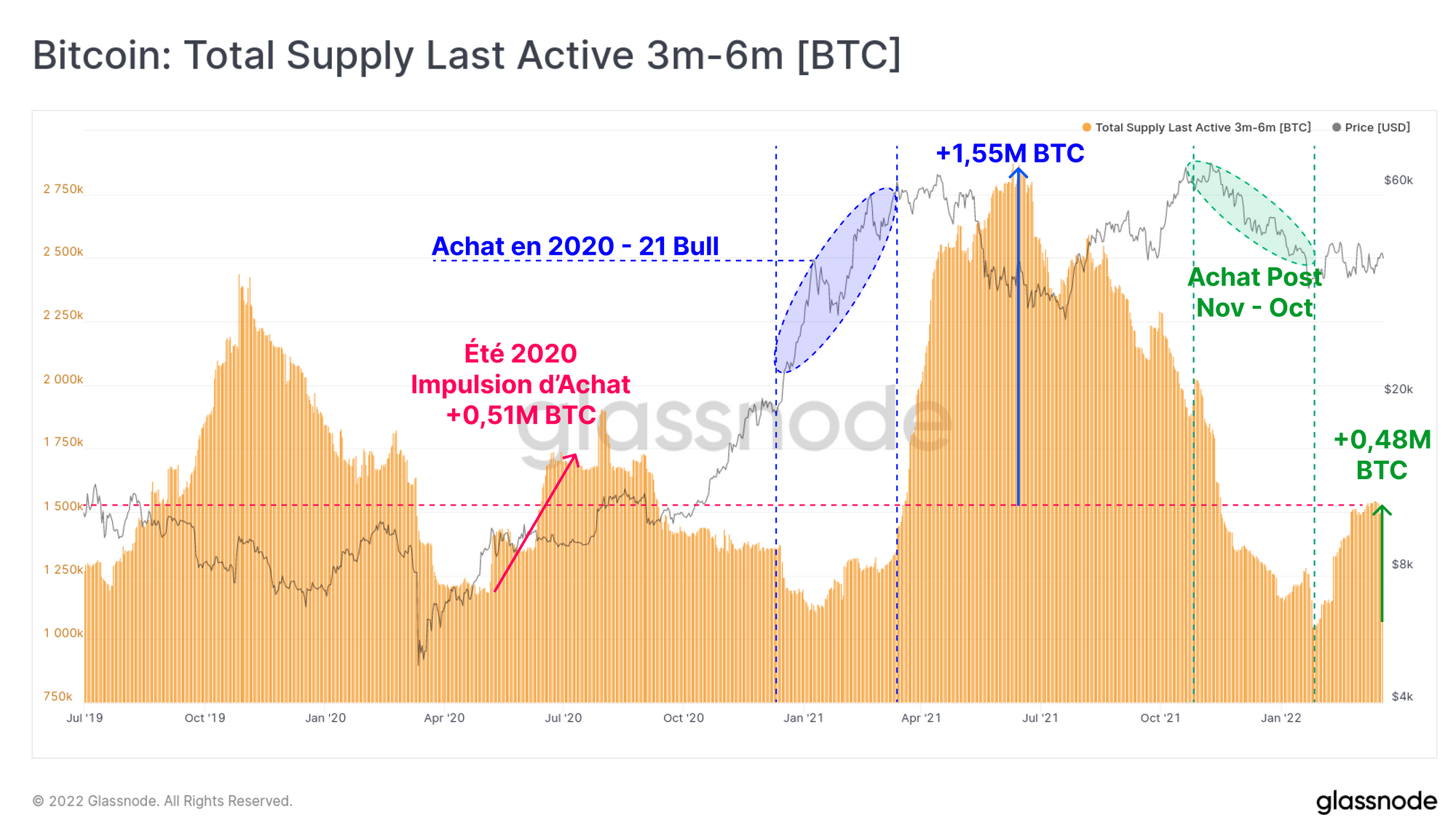

Pour évaluer si les détenteurs à court terme sont susceptibles de devenir des LTH, nous pouvons nous pencher sur la bande d'âge HODL de 3m-6m. Cette tranche d'âge est choisie parce que ces pièces ont été accumulées et HODLées pendant la pire phase de cette baisse. Cela augmente probablement les chances que les propriétaires soient plus insensibles aux prix (sinon ils auraient déjà dépensé et redistribué, comme beaucoup l'ont fait, comme décrit dans la semaine 9).

Le volume de pièces qui sont maintenant entrées dans cette tranche d'âge est actuellement de 480k BTC, ce qui est important sur le papier, mais reste bien en deçà de ce que nous avons vu avant les impulsions haussières significatives de 2019 et 2021. Il est toutefois similaire à l'accumulation de 510k BTC en mars 2020, ce qui est remarquable étant donné que l'ampleur de ce choc économique est comparable au conflit actuel, à l'inflation des matières premières et aux perturbations des chaînes d'approvisionnements.

La poursuite d'une tendance à la hausse de ces deux mesures de l'offre serait encourageante, mais des baisses dans les deux cas suggéreraient un manque d'accumulation entrante parallèlement à une augmentation des dépenses par les LTH.

Les produits dérivés valorisent la volatilité à l'avance

Dans notre bulletin d'information publié à la mi-février (semaine 7), nous avons décrit comment les marchés dérivés évaluaient l'incertitude et le risque, en grande partie associés aux impacts de la hausse des taux de la Réserve fédérale en mars.

La Fed ayant annoncé une hausse des taux de 0,25 % à 0,5 % cette semaine, les marchés des contrats à terme et des options commencent à évaluer une volatilité implicite plus élevée à court terme.

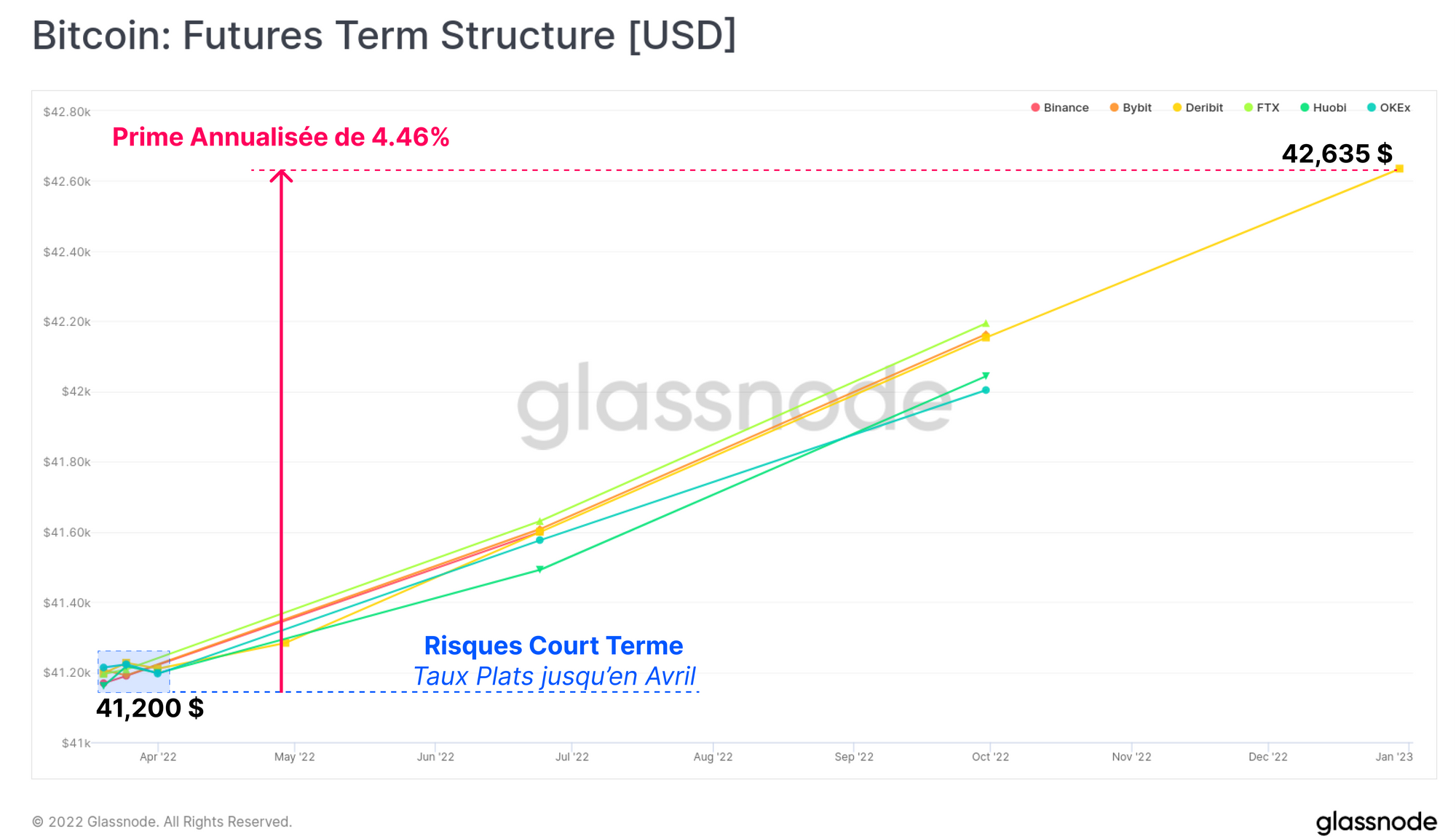

La structure du marché à terme reste soit plate, soit en retrait pour toutes les bourses jusqu'en avril, avec seulement une prime annualisée de 4,46% jusqu'à la fin de l'année.

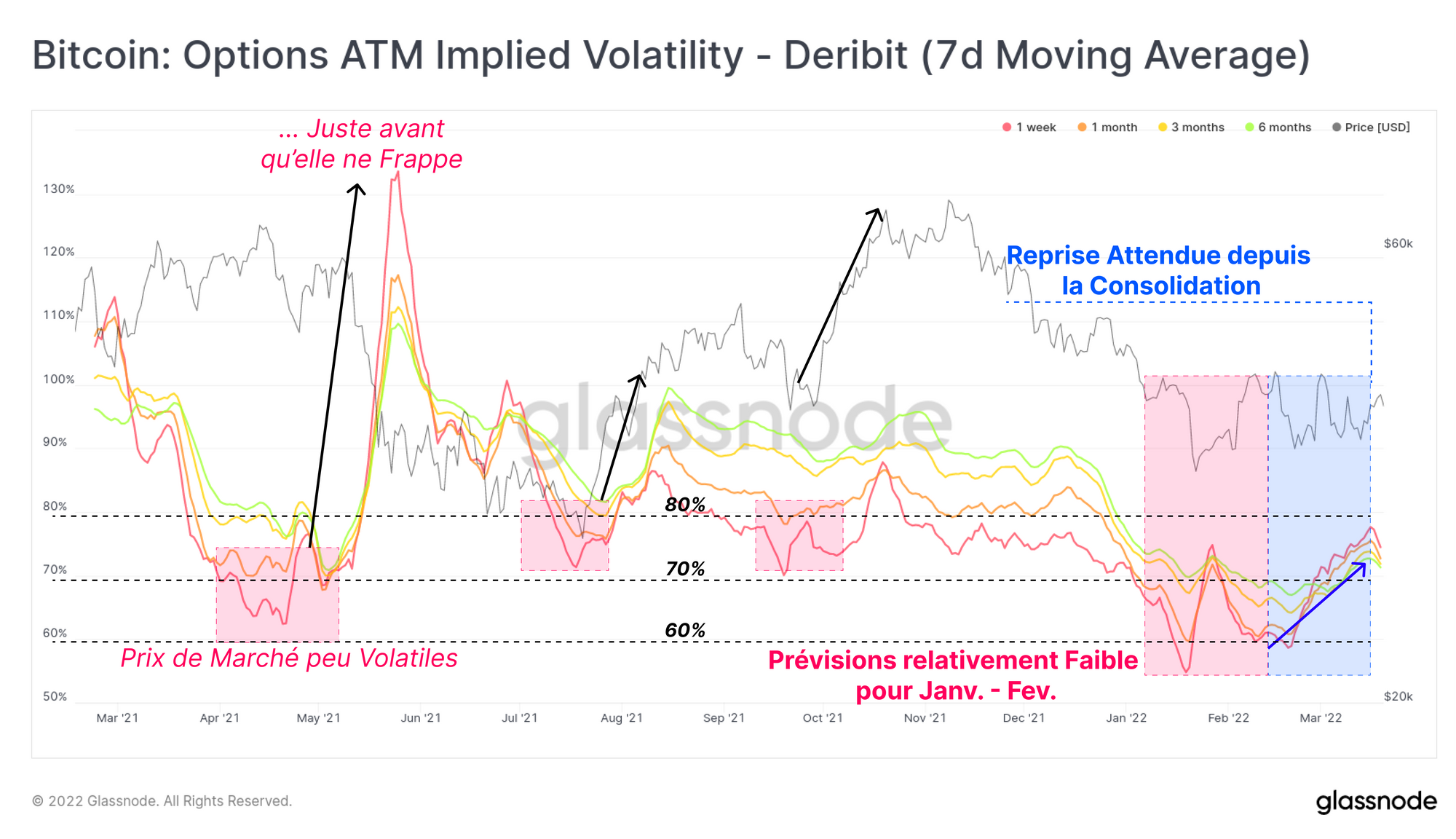

La volatilité implicite évaluée sur les marchés d'options a également augmenté ces dernières semaines. Et ce, bien que les prix se négocient dans une fourchette latérale, ce qui entraîne généralement une compression de la volatilité implicite.

La volatilité implicite des options revient de niveaux relativement bas, entre 60 % et 80 %, qui ont historiquement été suivis de périodes de volatilité extrêmement élevée. Parmi les événements de volatilité élevée en 2021, on peut citer la capitulation de mai, le short squeeze de juillet et la hausse d'octobre vers les ATH.

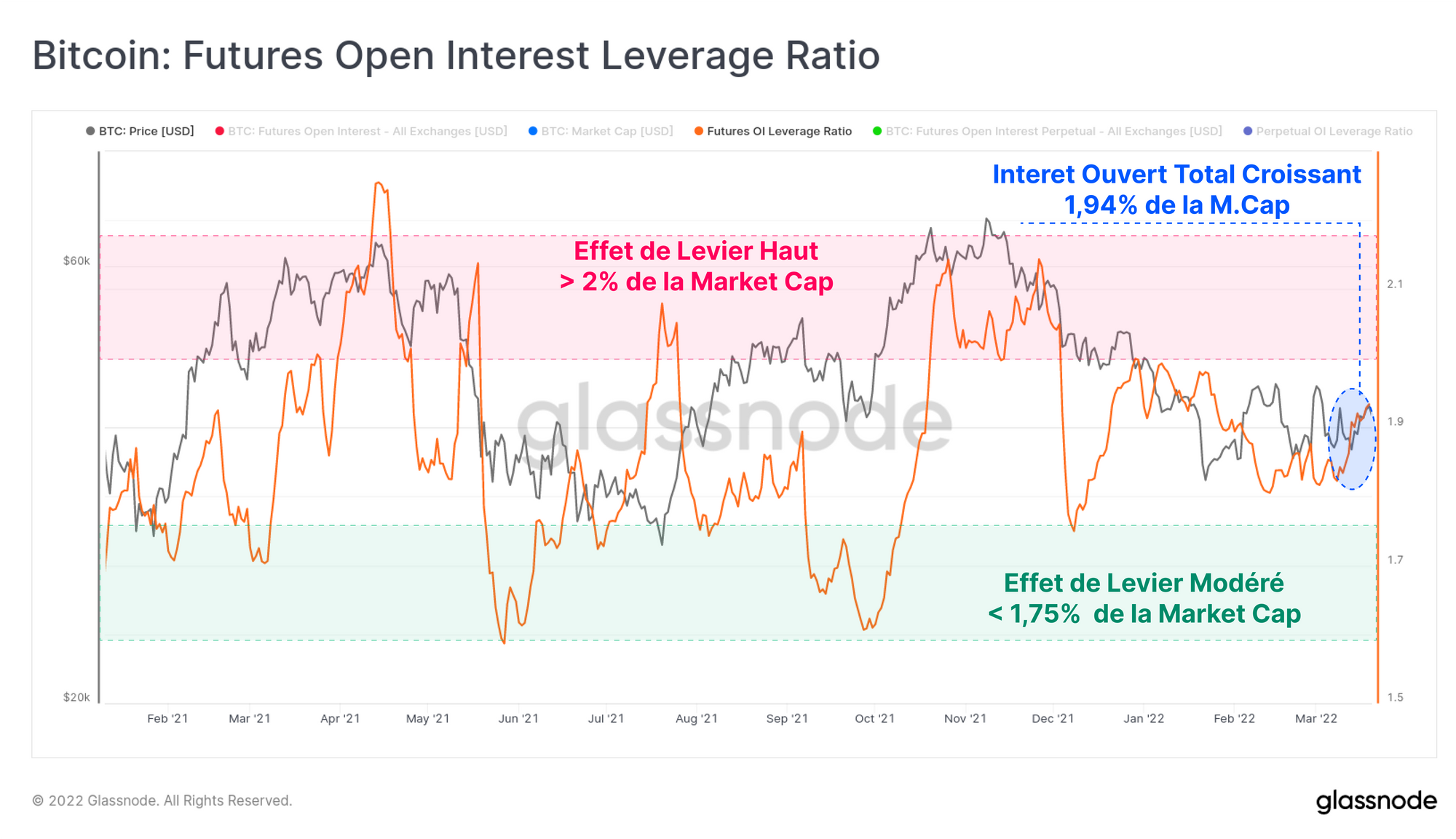

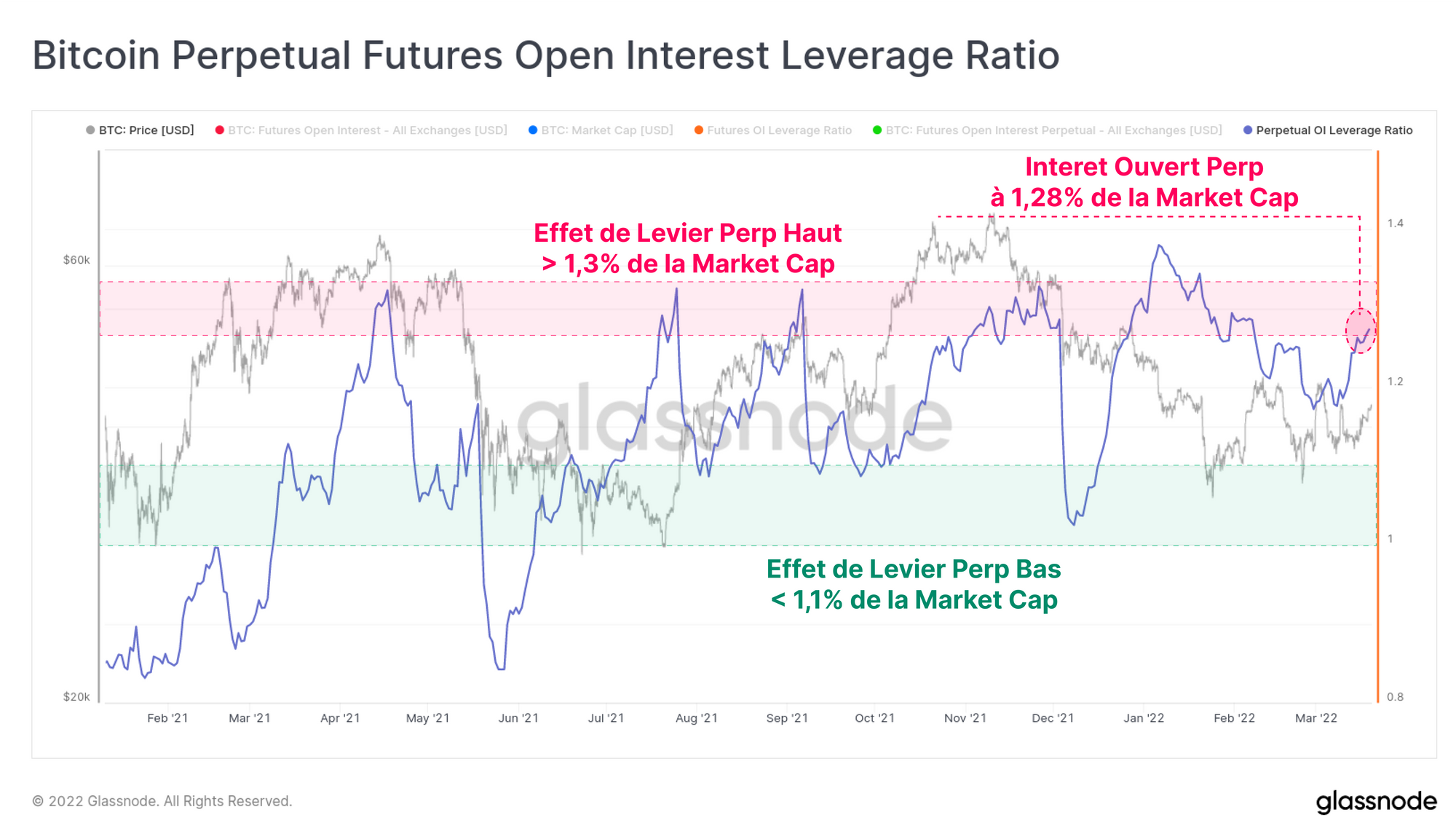

Si nous examinons le degré d'effet de levier sur les marchés à terme, nous pouvons constater que l'intérêt ouvert est en constante augmentation, atteignant 1,94 % de la capitalisation boursière du bitcoin. Jusqu'en 2021, les ratios de levier supérieurs à 2,0 % de la capitalisation boursière ont historiquement constitué des périodes à haut risque, souvent suivies d'une violente purge du levier (un squeeze, short ou long).

Il convient de noter que, compte tenu de la performance relativement médiocre des prix des marchés ces derniers mois (tant pour le bitcoin que pour la TradFi), deux mécanismes sont probablement à l'origine de cette compression de la base :

- Les opérations de trésorerie à risque neutres, les investisseurs recherchant tous les taux positifs de rendement nominal disponibles.

- Les vendeurs à découvert et la couverture des risques par des contrats à terme de préférence à la vente spot pour réduire l'exposition nette (voir le bulletin d'information de la semaine 7).

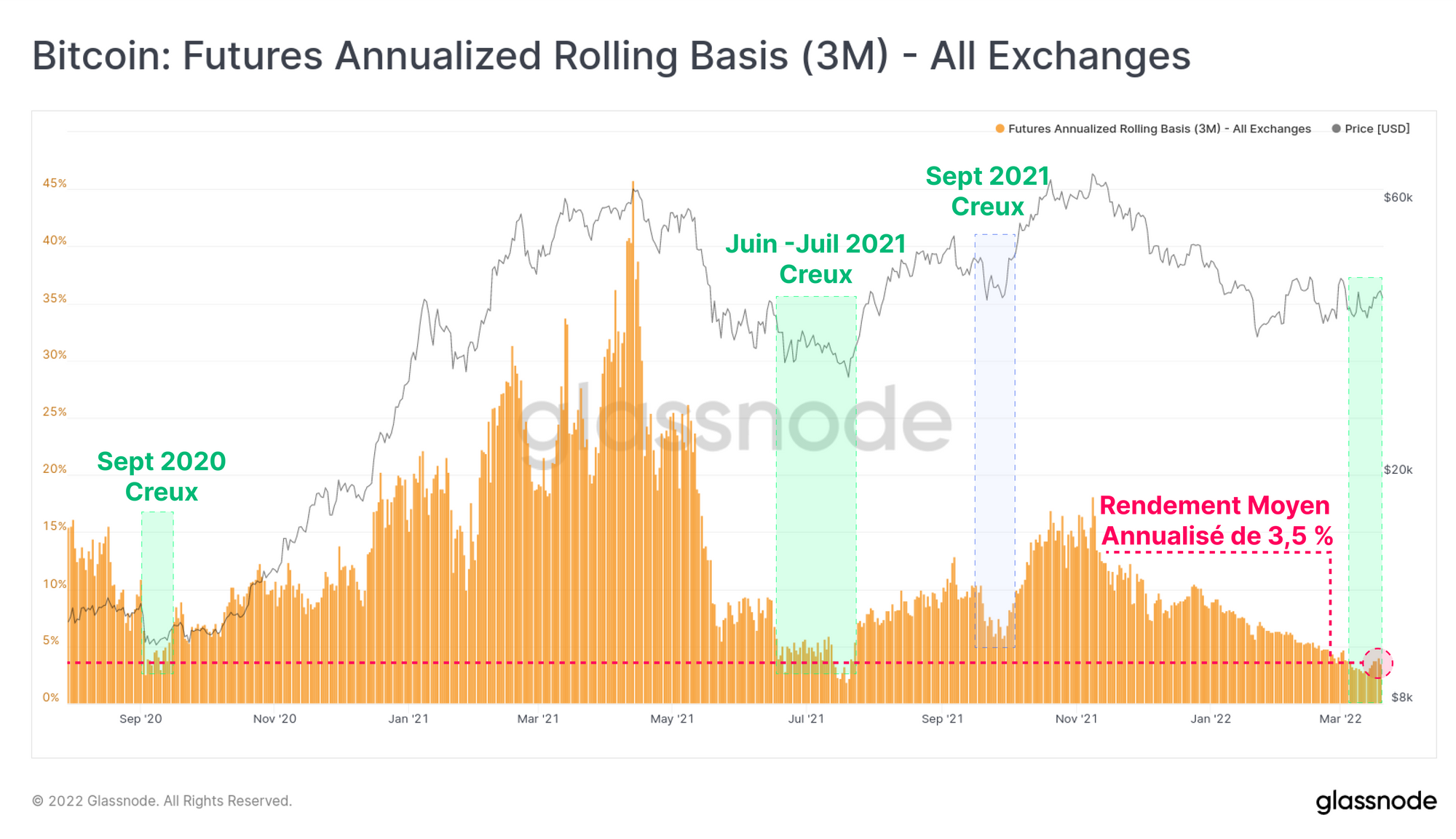

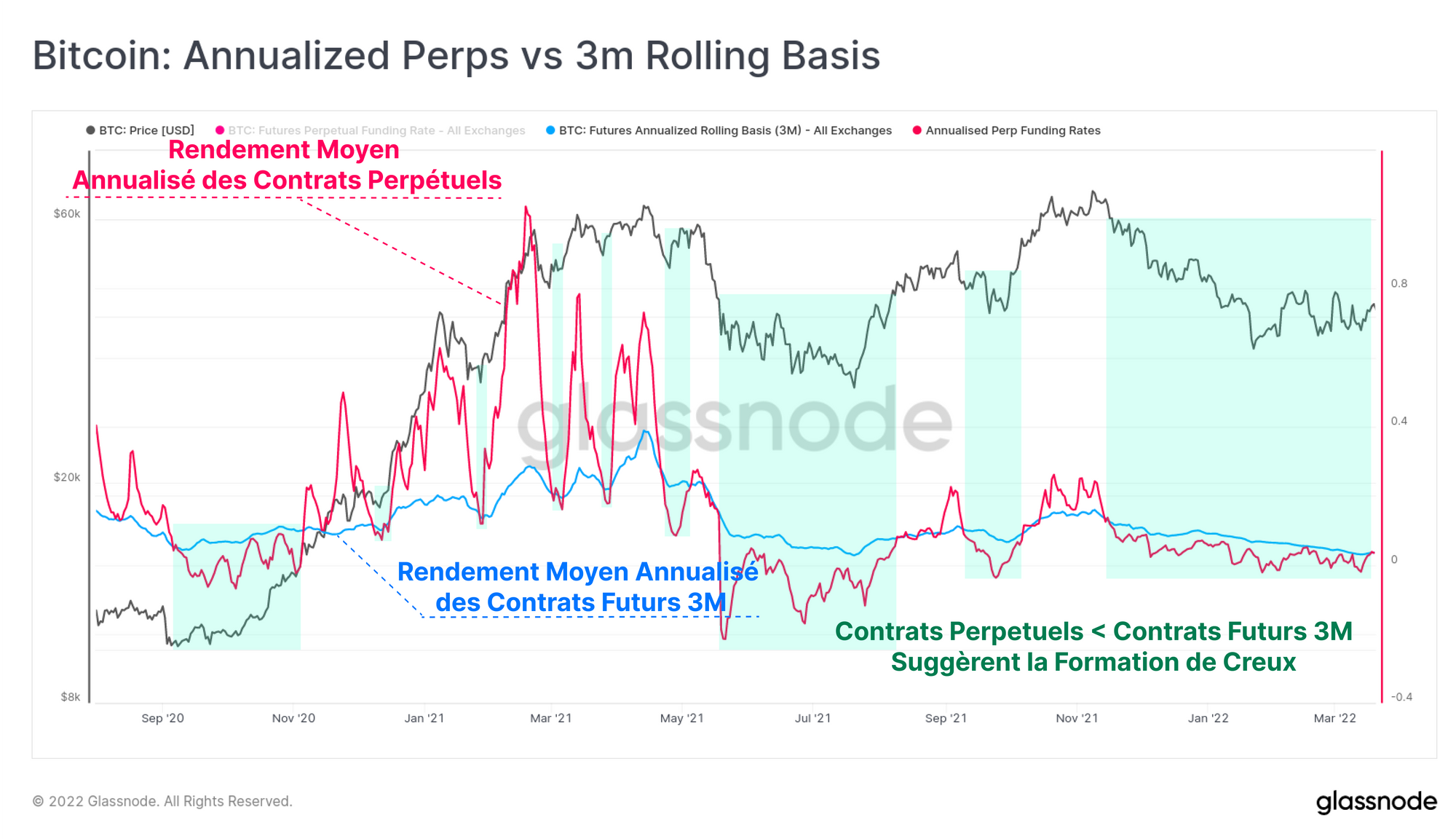

En raison de l'augmentation de la demande pour capturer la prime des contrats à terme pendant cette baisse, nous pouvons voir que le rendement moyen annualisé de 3 mois a été comprimé à seulement 3,5 %. Une compression de cette ampleur n'a été observée qu'en septembre 2020, et aux plus bas du marché en juin-juillet 2021, qui ont tous deux précédé de très violentes hausses.

L'effet de levier sur les marchés à terme perpétuels est particulièrement remarquable. Nous pouvons voir ici que la valeur totale de l'intérêt ouvert dans les swaps perpétuels représente maintenant 1,28 % de la capitalisation boursière du bitcoin, ce qui est une zone de risque historiquement élevée. Cela démontre également que le marché déploie actuellement de manière préférentielle le capital dans les swaps perpétuels, plutôt que dans les contrats à terme expirant.

Si nous calculons le rendement annualisé à partir des taux de financement perpétuels (rose), nous pouvons le comparer au taux de rendement disponible à partir de la base fixée pour les contrats à terme expirant à trois mois (bleu). De cette étude, nous pouvons tirer les conclusions suivantes :

- Le rendement des contrats perpétuels est nettement plus volatile que celle des futures à terme. Cela est probablement dû à la demande d'un effet de levier sur un instrument qui suit de près les marchés spot par le biais d'indices de prix, et à l'incitation subséquente que les taux de financement créent pour les opérateurs à invesir l'autre côté de la transaction.

- Les périodes où le rendement perpétuel se négocie à un niveau inférieur à la base trimestrielle ont historiquement reflété des périodes de sous-évaluation à court terme (marquées en vert), soit au plus bas des corrections des marchés haussiers, soit pendant des tendances baissières plus prolongées.

- Inversement, les périodes où le rendement perpétuell est nettement plus élevée que la base trimestrielle ont signalé des sommets de marché à court terme, lorsque la demande de levier sur les marchés perpétuels crée une offre excédentaire.

Le rendement des contrats à terme perpétuels s'est maintenant négocié en dessous de la base trimestrielle depuis la mi-novembre, et est en train de la dépasser. En combinaison avec le fait la base 3M est historiquement basse, cela suggère qu'un changement de régime dans la structure du marché et une plus grande volatilité sont probablement à venir.

Cela suggère également qu'un maximum d'opérateurs sont dans des positions neutres en termes de risque (cash and carry), et attendent peut-être une confirmation pour déployer des capitaux dans une tendance.

Synthèse et conclusions

Le marché du bitcoin est en baisse depuis 132 jours par rapport à l'ATH de novembre et les prix se sont consolidés à l'intérieur de la fourchette de négociation actuelle pendant plus de deux mois. Cela a conduit à une compression des rendements disponibles à partir des transactions cash-and-carry sur les marchés à terme, et à une baisse de la volatilité implicite sur les marchés des options.

En ce moment, la volatilité implicite grimpe et les ratios de levier sur les marchés à terme approchent des niveaux de surchauffe, en particulier pour les contrats à terme perpétuels. Une telle structure de marché a précédé des périodes de très forte volatilité, comme on l'a vu en mai 2021 et en août 2021, et suggère donc qu'un régime de volatilité plus élevée est peut-être imminent.

L'activité on-chain et la dynamique de l'offre demeurent en territoire de marché baissier en termes de magnitude et de tendance, et semblent manquer de direction. Si des signes de vigueur devaient apparaître sous la forme d'une accélération de l'activité et de l'offre migrant vers les détenteurs à long terme, cela favoriserait un hausse, en particulier compte tenu des prévisions de volatilité. De même, une détérioration favoriserait les baisses.

Le ressort du marché semble être bien compressé et une période de volatilité élevée emble de plus en plus probable.

Mises à jour des produits

Toutes les mises à jour de nos produits, les améliorations et les mises à jour manuelles des indicateurs et des données sont enregistrées dans notre journal des modifications.

- Lancement d'une nouvelle métrique : US Month-over-Month Price Change, EU Month-over-Month Price Change, Asia Month-over-Month Price Change

- Lancement d'une nouvelle métrique : Accumulation Trend Score.

- Lancement d'une nouvelle métrique : Supply by TxOut Type.

- Sortie de l'édition Uncharted Newsletter #11.

- Suivez-nous et contactez-nous sur Twitter

- Rejoignez notre canal Telegram

- Visitez le Forum de Glassnode pour des discussions et analyses long-format.

- Pour les métriques on-chain et les graphiques d'activité, visitez Glassnode Studio.

- Pour des alertes automatisées sur les mesures de base sur la chaîne et l'activité des échanges, visitez notre Twitter Glassnode Alerts.

Clause de non-responsabilité : Ce rapport ne fournit aucun conseil en matière d'investissement. Toutes les données sont fournies à titre d'information uniquement. Aucune décision d'investissement ne doit être basée sur les informations fournies ci-haut et vous êtes seul responsable de vos propres décisions d'investissement.