Une Douleur à Court Terme, mais un Gain à Long Terme ?

Le marché du bitcoin est repassé sous la barre des 40 000 $, la faiblesse du marché continuant à faire baisser les prix. Cependant, sous la surface, un événement de capitulation profond et généralisé semble avoir été absorbé par une demande persistante, robuste et calme.

Les investisseurs ont traversé une autre semaine difficile, les prix étant brièvement repassés sous la barre des 40 000 dollars, effacant complétement la hausse de mars. Les prix ont atteint un sommet de 41 446 $ en début de semaine, avant de glisser pour établir un nouveau plancher local de 38 729 $.

Le marché du bitcoin reste fortement corrélé aux marchés actions traditionnels, qui ont eux-mêmes eu du mal à trouver une offre sérieuse ou durable, en raison des nombreux vents macroéconomiques contraires.

L'environnement actuel du marché est en évolution rapide, avec un large éventail de marchés de matières premières atteignant de nouveaux sommets, des rendements obligataires en forte hausse, et une aggravation apparente des perturbations des chaînes d'approvisionnement et de l'inflation globale.

En tant que marché relativement nouveau, négocié à l'échelle mondiale et toujours actif, il n'est pas surprenant que le prix du bitcoin réagisse souvent à un très large éventail de forces du marché.

L'absorption d'informations sur un si grand nombre de segments de marché est exceptionnellement difficile. Cependant, si nous considérons le bitcoin comme un actif qui semble répondre de plus en plus aux forces générales du marché, l'étude de son comportement de détention peut fournir une vue quelque peu distillée des décisions d'investissement et du sentiment des autres participants du marché.

Dans cette édition, nous allons nous plonger dans deux cohortes importantes de détenteurs de bitcoins, que nous avons définies en fonction de leur probabilité statistique de dépenser des pièces : les détenteurs à long et à court terme.

En analysant ces deux groupes, nous pouvons identifier les modèles de détention, le potentiel de capitulation, et si les risques et les opportunités peuvent être identifiés via l'étude de leur comportement global.

Traductions

La Semaine On-chain est désormais traduit en espagnol, italien, chinois, japonais, turc, français , portugais et farsi. Notez que nous sommes à la recherche d'un nouveau traducteur pour notre édition italienne du bulletin.

Tableau de bord de La Semaine Onchain

Cette lettre d'information s'accompagne d'un tableau de bord en direct, tous les graphiques étant disponibles ici. Ce tableau de bord et toutes les métriques abordées sont explorés plus en détail dans notre Rapport Vidéo, publié tous les mardis. Abonnez-vous à notre Chaîne Youtube et visitez notre Portail Vidéo pour plus de contenu vidéo et de tutoriels concernant les métriques.

Zone de Valeur pour les Investisseurs

Dans les dernières éditions de la newsletter, nous avons étudié comment la zone de prix de 35 000 à 42 000 dollars a connu un afflux assez important de demandes de la part des investisseurs, avec un grand nombre de pièces changeant de mains au sein de cette fourchette de prix. Ce que nous n'avons pas encore vu, c'est une impulsion de la demande pour sortir de cette fourchette, et par conséquent, elle continue d'agir comme une source de gravité sur le marché.

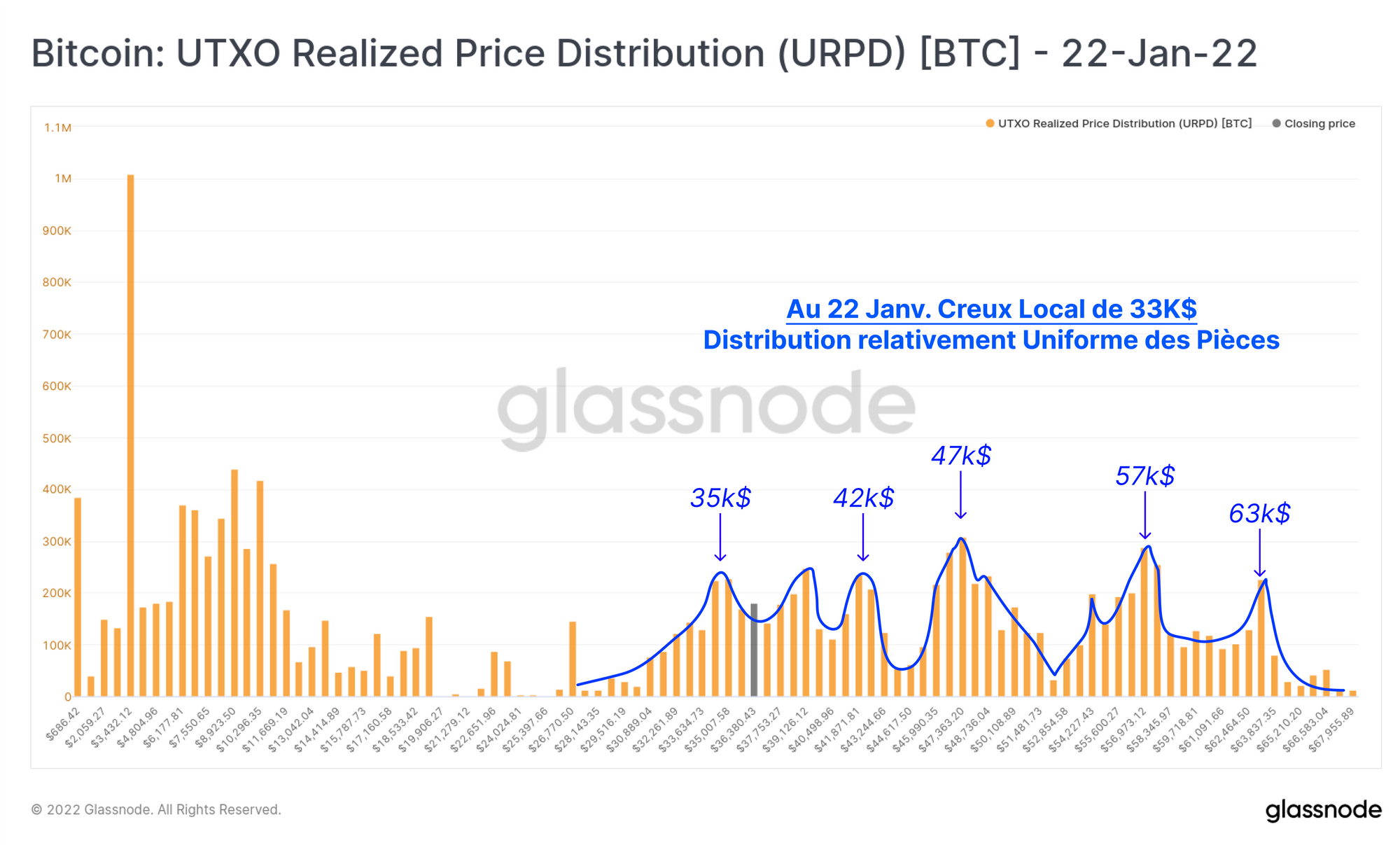

Dans les deux premiers graphiques, nous allons étudier comment la distribution des prix de l'offre de pièces a changé entre le bas niveau des 33 000 $ atteint le 22 janvier et aujourd'hui.

Le prix de 33 000 dollars a été fixé le 22 janvier, mettant un terme à la baisse de 2,5 mois du prix à partir de l'ATH fixé début novembre. Le 22 janvier, la fourchette de prix à laquelle l'offre de bitcoins avait été négociée pour la dernière fois était relativement bien répartie entre 35 000 et 63 000 dollars (il s'agit d'un profil de volume on-chain de l'analyse technique).

Cela montre qu'une demande relativement constante était en place pour le BTC, tant à la hausse (août-novembre) qu'à la baisse (novembre-janvier).

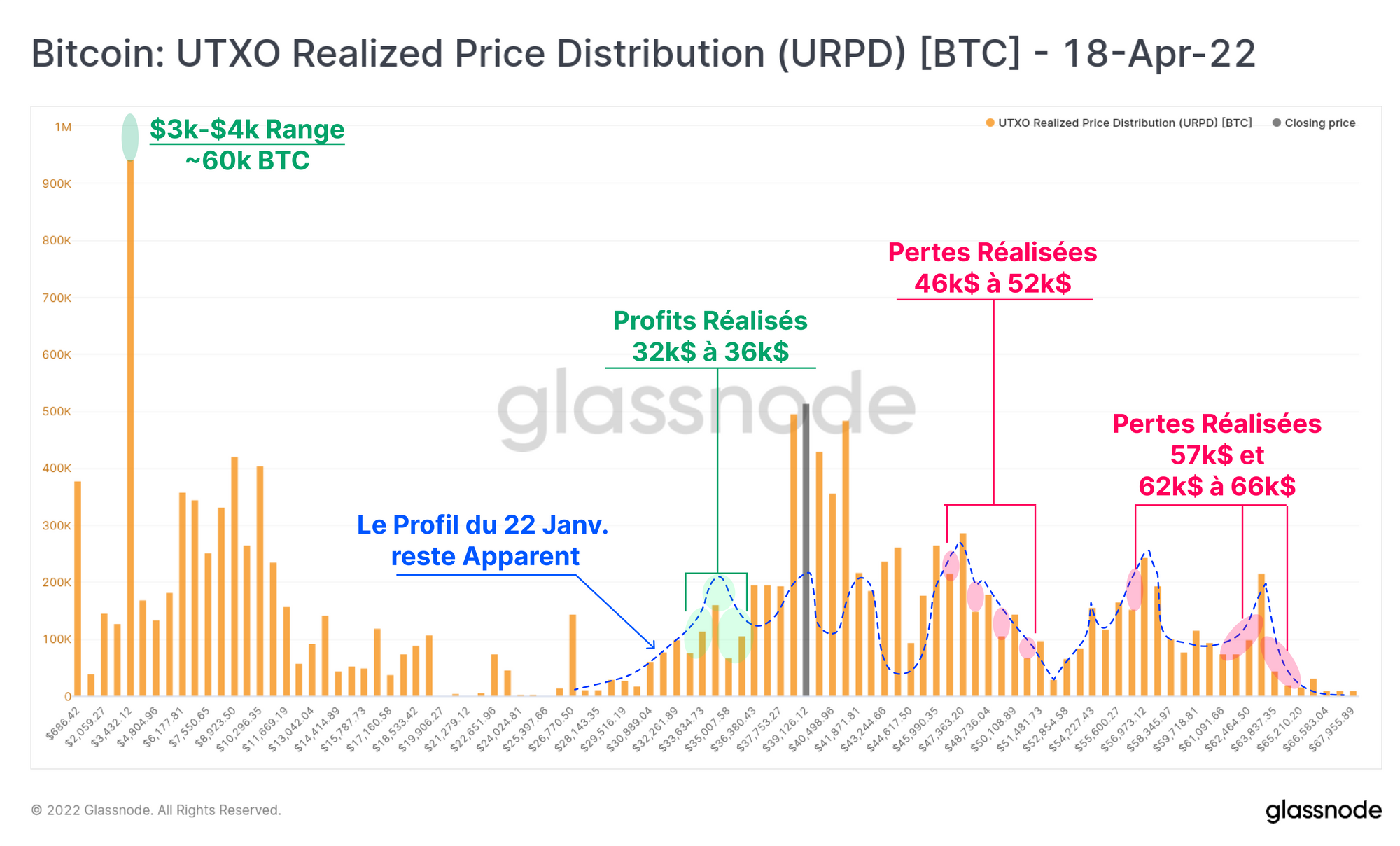

Si nous comparons cette distribution (en bleu) à la distribution actuelle du prix des pièces, nous pouvons en tirer les conclusions suivantes :

- Une grande partie de l'offre de pièces a été ré-accumulée entre 38 000 et 45 000 dollars, qui est la principale fourchette de prix de la consolidation actuelle du marché.

- Bleu : Une grande partie du profil de volume du 22 janvier reste intacte. Malgré 2,5 mois supplémentaires de consolidation latérale, une grande partie du marché ne semble pas disposée à dépenser et à vendre ses pièces, même si celles-ci sont détenues à perte. Cela suggère que les HODLers insensibles aux prix détiennent une grande partie de l'offre > 40k$.

- Vert : Les pièces qui ont été redistribuées à profit depuis le niveau le plus bas de 33 000 dollars semblent provenir principalement des acheteurs de la baisse (32 000 et 36 000 dollars), ainsi que d'un volume important d'environ 60 000 BTC dans la fourchette de prix de 3 000 à 4 000 dollars.

- Rouge : des poches de redistribution à perte se sont produites lorsque les acheteurs qui ont acheté après l'ATH de novembre ont réalisé que le creux n'était pas terminé et ont réalisé des pertes à la baisse.

L'observation générale à retenir est que le schéma des profits et des pertes réalisés au cours des deux derniers mois et demi suggère que les investisseurs continuent de considérer la fourchette de 35 000 à 42 000 dollars comme une zone de valeur pour l'accumulation.

Nous définissons le seuil entre les détenteurs à court et à long terme comme 155 jours, ce qui, à l'heure d'écrire ces lignes, est positionné juste après l'ATH de novembre. En termes simples :

- Presque tous ceux qui ont acheté après l'ATH sont des détenteurs à court terme. Cette cohorte est la plus susceptible de dépenser ses pièces en réaction à la volatilité du marché.

- Presque tous ceux qui ont acheté avant l'ATH sont des détenteurs à long terme. Cette cohorte est la moins susceptible de dépenser ses pièces, préférant accumuler en prévision du prochain marché haussier.

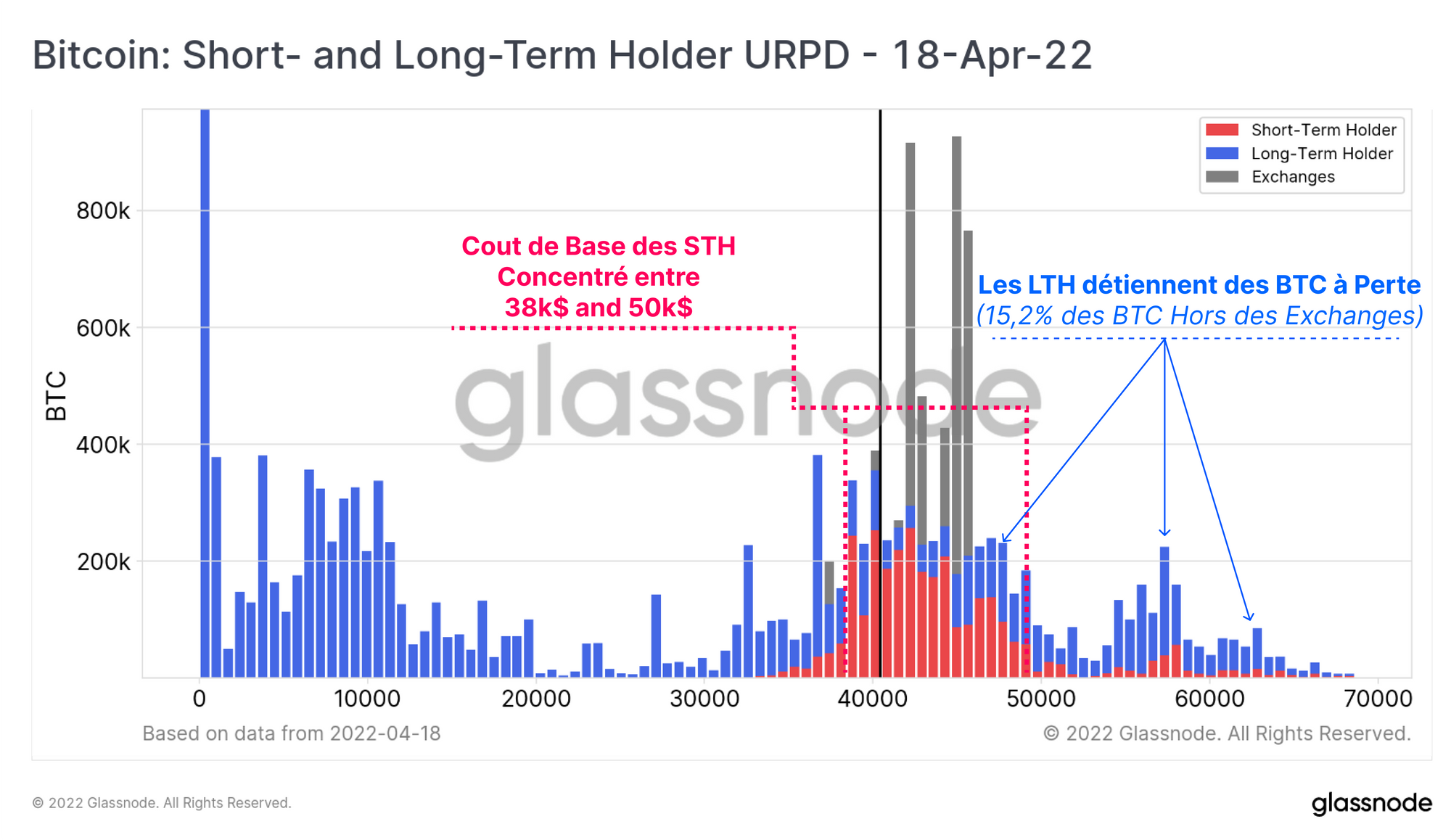

Le graphique ci-dessous présente le profil de volume actuel, toutefois distribué en cohortes LTH (bleu) et STH (rouge). Nous pouvons tirer les conclusions suivantes :

- Les détenteurs à court terme (rouge) : Il en reste très peu entre 50 000 et 60 000 dollars, ce qui suggère que la plupart des « acheteurs de sommet » ont probablement déjà capitulé. Inversement, une énorme quantité de la nouvelle demande est regroupée entre 38 000 et 50 000 dollars, affirmant que les investisseurs continuent à voir de la valeur dans cette gamme de prix (nouveaux acheteurs).

- Les détenteurs à long terme (bleu) : Les LTH détiennent actuellement 15,2 % de l'offre de pièces à perte, avec des pièces conservées même à des prix supérieurs à 60 000 dollars. Ces investisseurs ont fait face à une volatilité importante, mais continuent à détenir leurs avoirs. Cela confirme l'idée que ces investisseurs sont relativement insensibles aux prix et qu'ils sont les moins susceptibles d'exercer une pression de vente.

Croissance Historique des Pertes non Réalisées

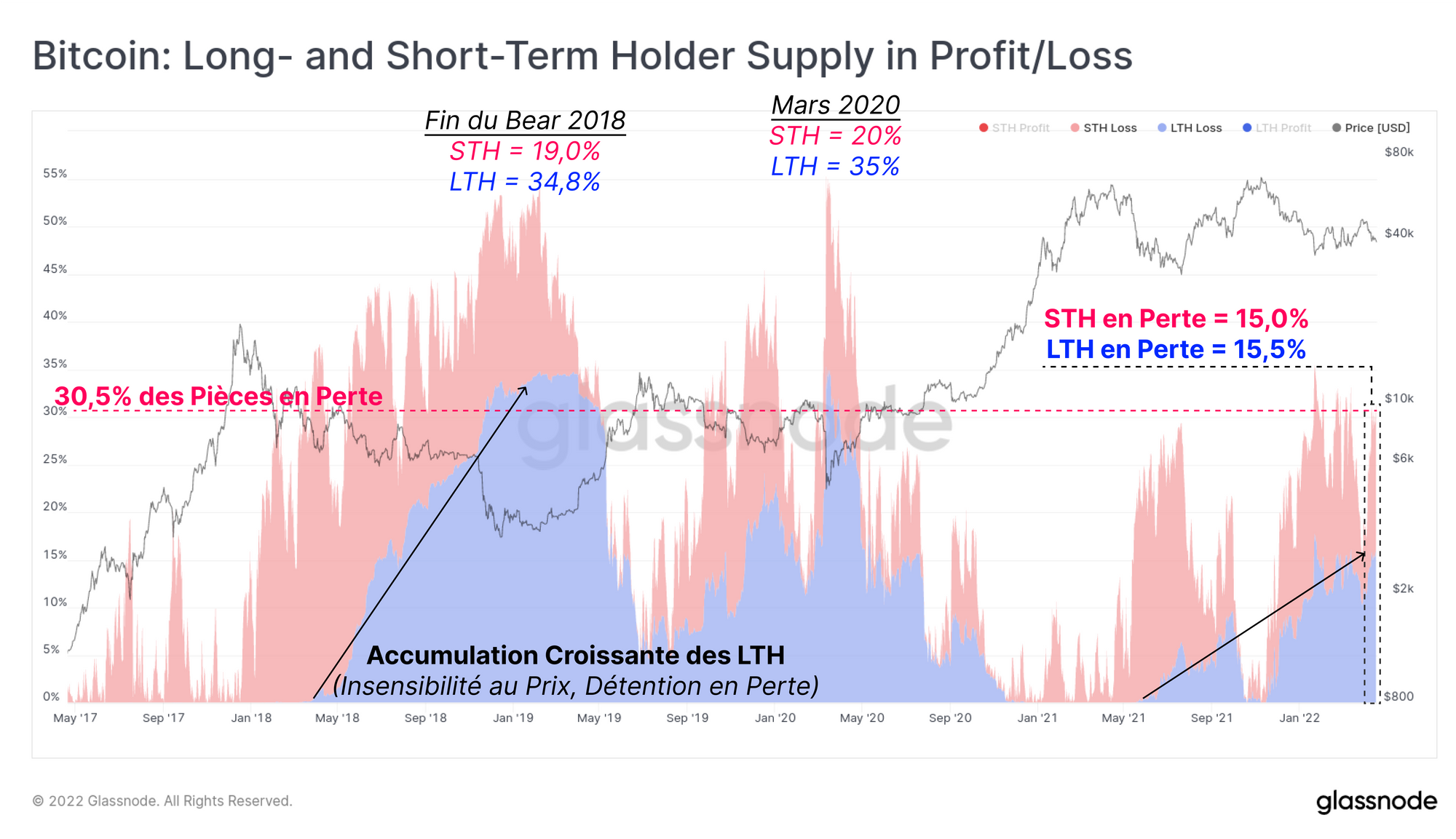

Maintenant que nous avons dressé le profil des différentes fourchettes de prix dans lesquelles les investisseurs détiennent leurs pièces, nous pouvons nous plonger plus profondément dans le profil de risque potentiel de la pression exercée par les vendeurs. Le graphique ci-dessous présente la proportion de pièces détenues par LTH (bleu) et STH (rouge) qui sont à perte.

Nous pouvons constater une répartition approximativement égale de 15,2% LTH : 15,0% STH, avec un total de 30,2% de l'offre de pièces détenues en perte.

La rentabilité actuelle du marché est nettement meilleure qu'elle ne l'était lors des marchés baissiers de 2018 ou 2020. À l'époque, les LTH détenaient à eux seuls plus de 35 % de l'offre de pièces à perte. En outre, nous pouvons constater une augmentation des pièces détenues par les LTH moins sensibles aux prix (flèches noires). C'est le résultat de l'accumulation et des LTH qui font des acquisitions de valeur, tout en étant prêts à faire face aux baisses de prix qui s'ensuivent.

Nous pouvons toutefois constater que, par rapport à la période mai-juillet 2021, la rentabilité du marché est dans une position plus défavorable, les LTH en particulier détenant beaucoup plus d'offre à perte par rapport à cette période.

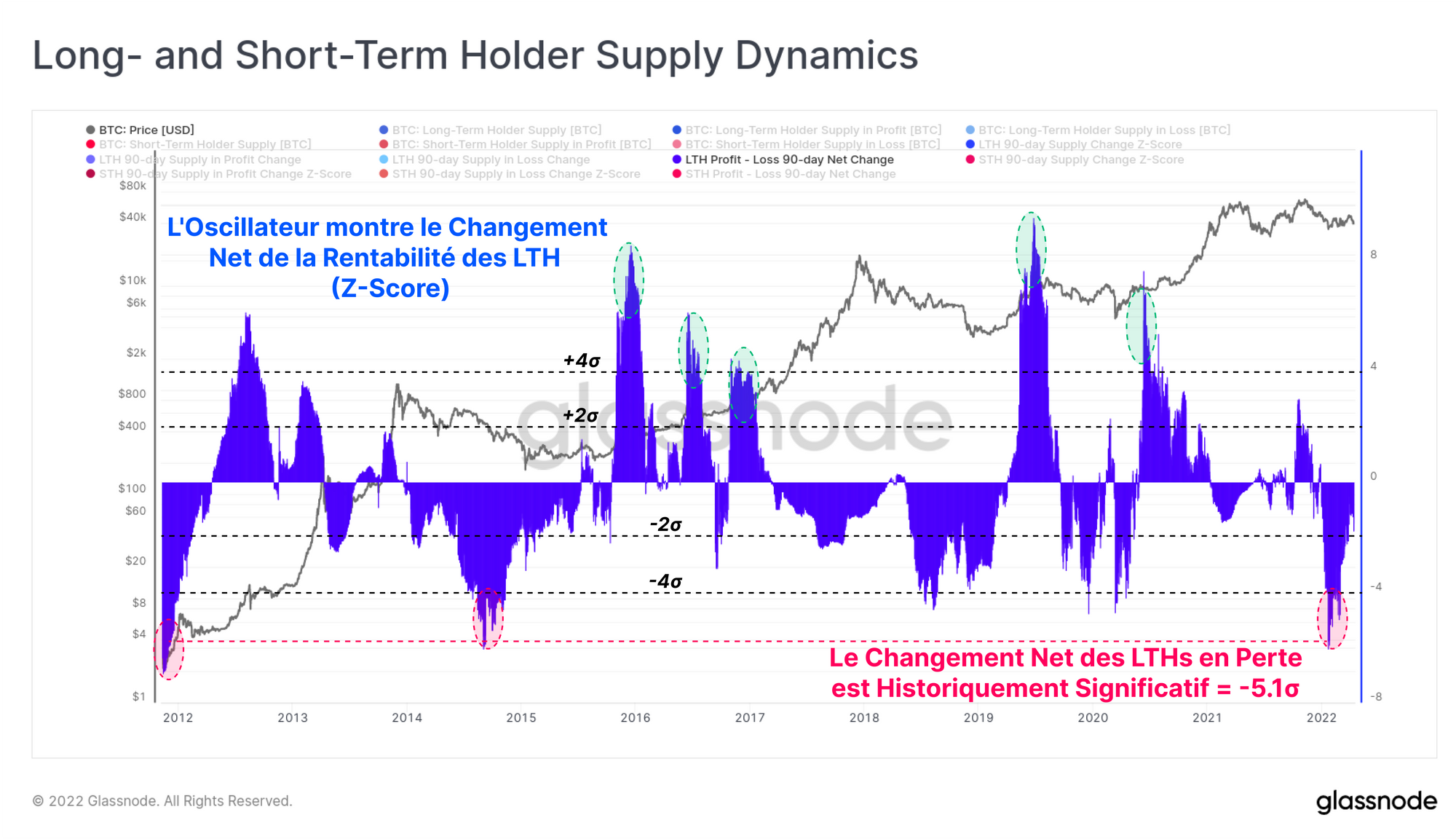

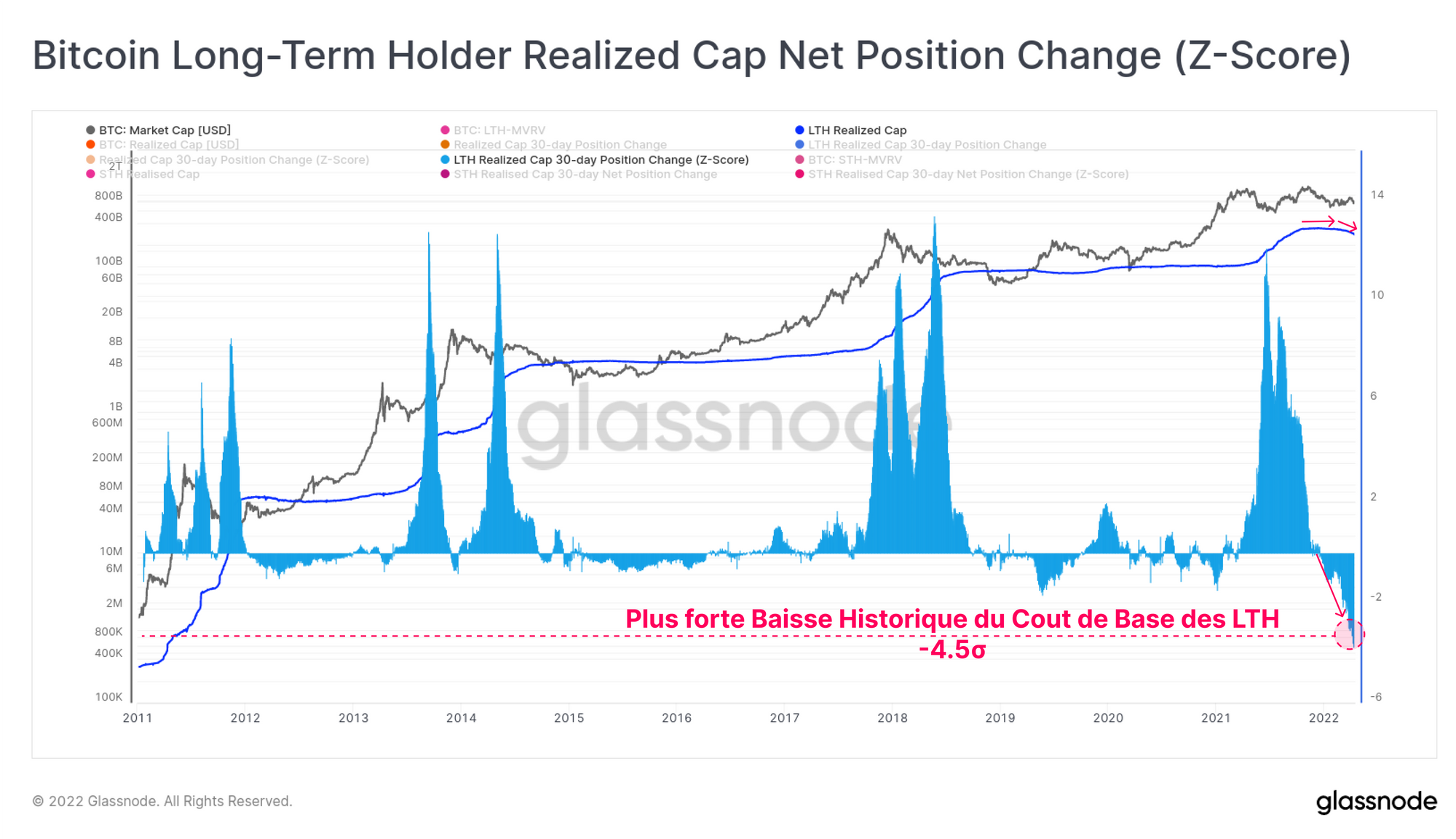

Nous pouvons construire un oscillateur (Z-Score) mesurant le taux de changement des pièces des LTH détenues à perte. Ici, nous essayons de voir à quelle vitesse la rentabilité du marché change.

En termes simples :

- Cet oscillateur sera positif lorsque de nombreux BTC des LTH reviendront profitables. Ce sera le résultat d'une remontée des prix, après une forte accumulation de LTH.

- Cet oscillateur sera négatif lorsque de nombreuses BTC des LTH seront en perte. Cela sera le résultat de la chute des prix, et les LTH seront pris par surprise par une correction.

Ce que nous pouvons constater, c'est que la récente correction a poussé un volume historiquement important de pièces des LTH vers la perte non réalisée. Cela signifie que le volume d'achat entre août et novembre, qui est maintenant devenu du HODLing, est l'un des plus importants de tous les temps.

Beaucoup de LTH ont été pris à contre-pied par cette correction. Les cas précédents de lectures aussi élevées se situaient généralement dans des marchés baissiers en phase finale, la plupart précédant un événement final de capitulation.

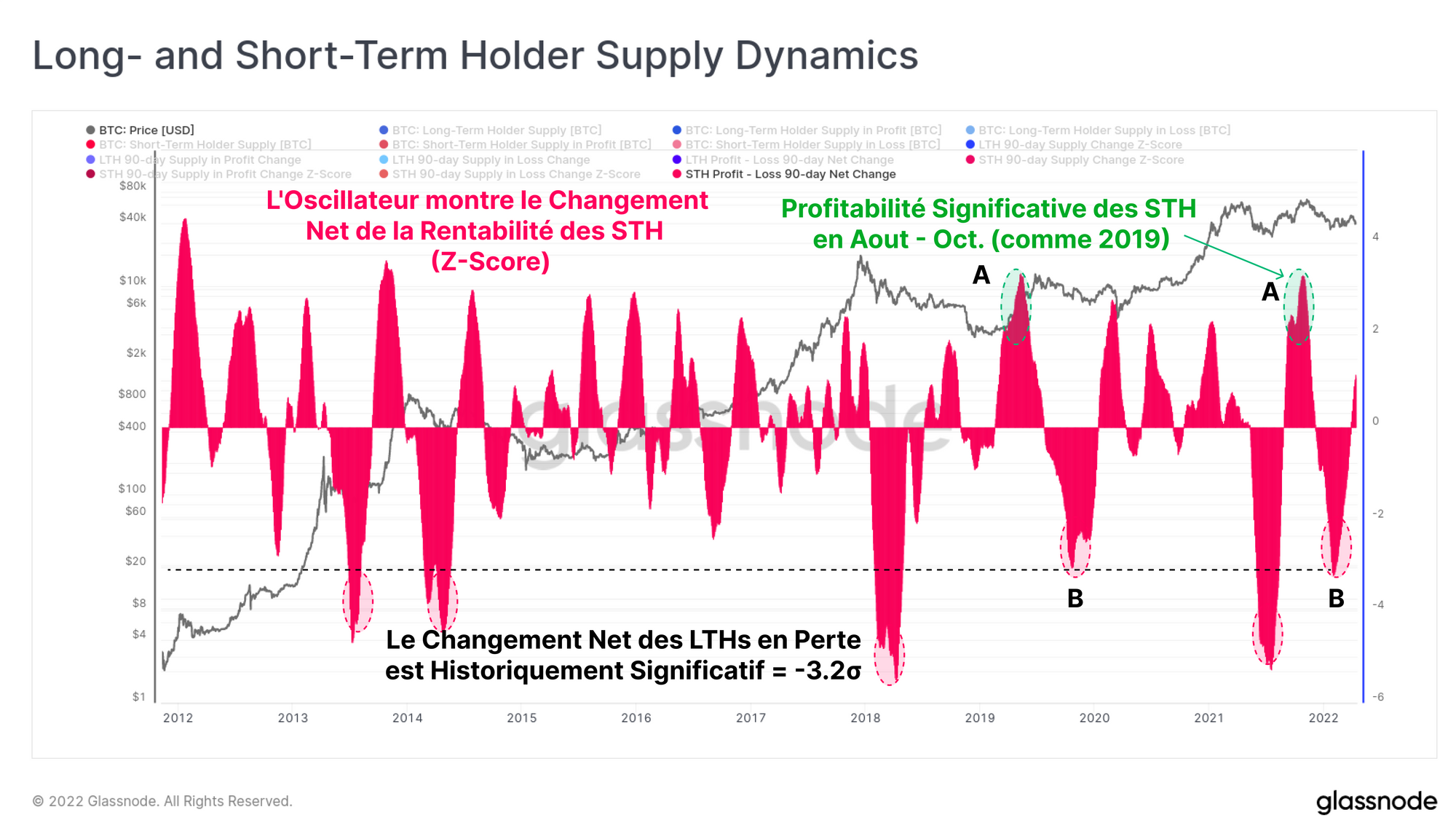

Si nous déplaçons notre attention vers les détenteurs à court terme, nous pouvons constater qu'un schéma similaire est en vigueur. La valeur positive atteinte en octobre est très similaire au rallye de 2019, où une grande partie du marché a retrouvé sa rentabilité en un laps de temps relativement court (A).

Ce qui a suivi dans les deux cas (B) a été une longue et douloureuse chute qui a replongé tous les acheteurs qui croyaient que le marché baissier était terminé dans un état de perte non réalisée. Les tendances des marchés baissiers de 2019 et d'aujourd'hui sont historiquement significatives selon ce critère.

Cette étude montre qu'un volume historiquement important d'investisseurs actifs entre août 2021 et janvier 2022 ont vu le prix du marché plonger en dessous de leur coût de base, ce qui a catalysé une redistribution à grande échelle de l'offre de bitcoins à de nouvelles acheteurs.

Avons-nous déjà Capitulé ?

La notion de capitulation d'un investisseur est largement comprise et évoquée sur les marchés, et elle précipite généralement la fin d'une tendance baissière. Les événements de capitulation sont généralement caractérisés par une perte de confiance complète et totale, une pression à la vente à grande échelle et un volume élevé, qui épuisent effectivement toutes les baisses restantes du marché.

Pour résumer rapidement, nous avons établi que :

- Une grande majorité des investisseurs qui détiennent actuellement des pièces BTC à plus de 40 000 dollars sont des détenteurs à long terme (pré-ATH) et ont fait face à une volatilité importante. Cela suggère qu'il s'agit de HODLers insensibles au prix, et moins susceptibles d'appliquer la pression du côté de la vente.

- La majorité des détenteurs à court terme qui ont acheté après l'ATH, et au-dessus de 50 000 $, ont déjà capitulé et redistribué leurs pièces. Ce côté vendeur est largement épuisé.

- Les investisseurs continuent de voir de la valeur entre 35 000 et 42 000 dollars, les tendances d'accumulation restant très constructives dans cette région, bien qu'il n'y ait pas encore d'élan pour casser à la hausse (ou à la baisse).

- Le taux auquel les pièces LTH et STH sont tombées dans une perte non réalisée pendant cette correction a été historiquement significatif, ce qui suggère que la confiance et la conviction des investisseurs en bitcoins ont été testées en profondeur.

La question qui se pose maintenant est la suivante : avec une telle douleur financière déjà endurée par le marché, que faudra-t-il pour précipiter une capitulation finale ?

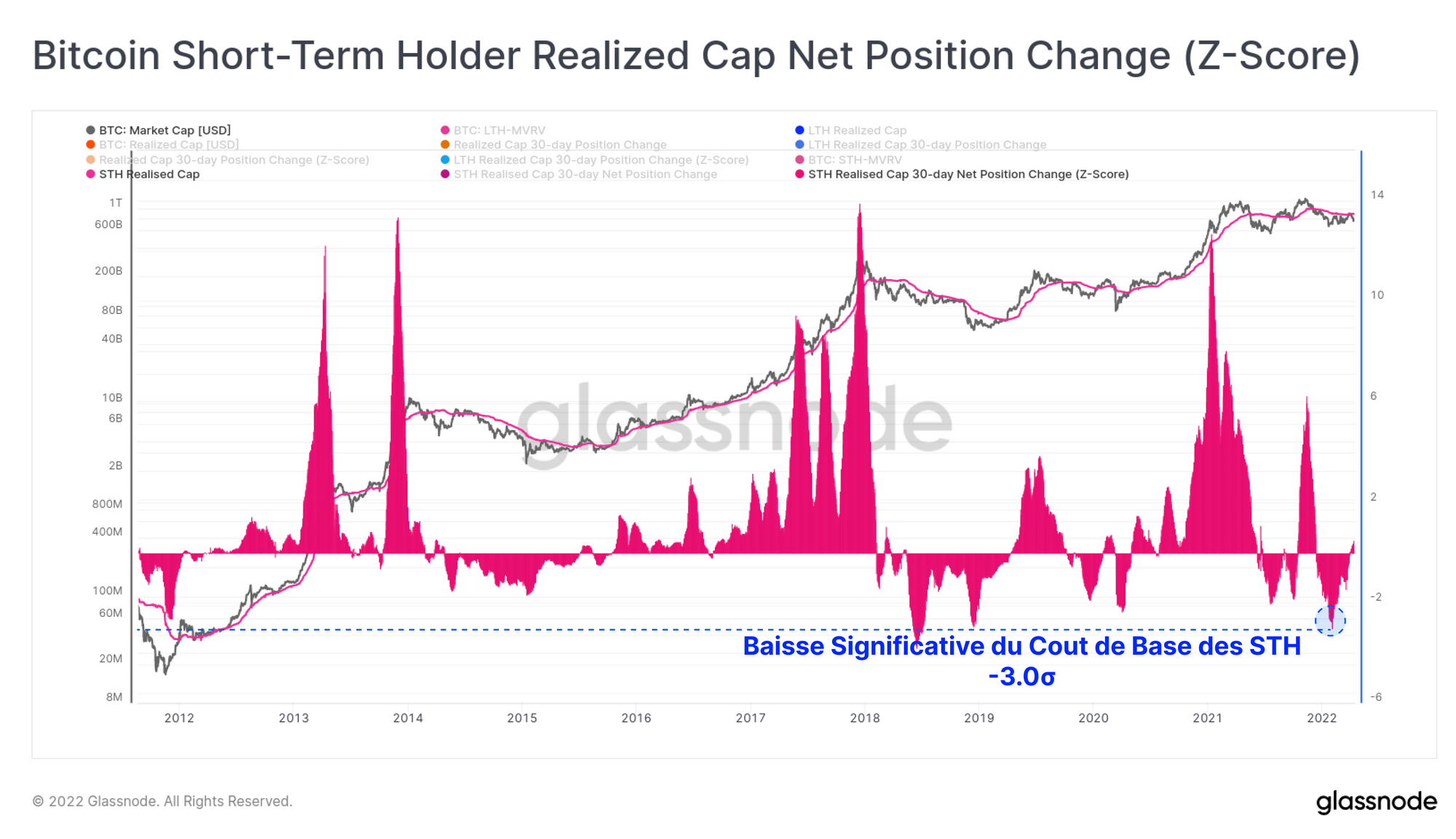

Si nous examinons le taux de déclin de la capitalisation réalisée des STH (base de coûts, Z-Score), nous pouvons constater qu'il a chuté d'une autre marge historique. Le niveau des pertes réalisées par les STH n'a été d'une ampleur similaire que deux fois dans le passé, les deux ayant eu lieu dans les pires phases du marché baissier de 2018.

Selon cette mesure, une capitulation de STH a déjà eu lieu, et elle est deux fois plus grave que lors du creux de juillet 2021 à $29k.

Et enfin, lorsque nous effectuons la même étude pour les détenteurs à long terme, nous constatons quelque chose d'encore plus impressionnant. L'ampleur de la baisse de la capitalisation réalisée par les détenteurs à long terme (qui se négocie actuellement à 14,6 000 dollars) est la plus importante de l'histoire, et n'a pas d'équivalent.

Il n'y a que trois mécanismes par lesquels la capitalisation réalisée des LTH peut baisser :

- De grands volumes de pièces franchissent le seuil d'âge de 155 jours, et ont un prix d'acquisition beaucoup plus bas que l'ensemble des pièces. Ce phénomène est fréquent après des périodes de forte accumulation. Étant donné que le seuil de 155 jours se situe au niveau de l'ATH de novembre, ce mécanisme ne peut pas être le principal contributeur, car les pièces arrivant tardivement à maturité auront un prix de base beaucoup plus élevé que 14 6000 $.

- Les LTH existants ajoutent à leur solde à des prix qui sont inférieurs à leur coût de base moyen personnel. Il s'agit d'un mécanisme plausible pour les LTH de la classe 2021 dont le coût de base est supérieur à 40 000 dollars. Cependant, ce mécanisme ne contribue que faiblement à ce mécanisme étant donné que le prix global réalisé par les LTH est beaucoup plus bas, soit 14,6 000 $.

- Les pièces détenues par les LTH, dont le coût de base était beaucoup plus élevé que le total capitulent. Ils quittent la cohorte des LTH et redistribuent leurs pièces aux nouveaux acheteurs STH. Cela a pour effet de retirer de l'agrégat les pièces dont le prix de base est élevé et de donner plus de poids aux pièces dont le prix de base est beaucoup moins élevé (comme les pièces des cycles précédents).

Le point 3 est de loin le mécanisme le plus probable, signalant que beaucoup de LTH qui ont été pris par surprise par la correction actuelle, ont maintenant quitté le marché... directement dans les mains des acheteurs qui voient une valeur entre 35 000 et 42 000 dollars.

Résumé et Conclusions

Le marché du bitcoin est mondial et s'échange 24 heures sur 24, 7 jours sur 7, ce qui le rend très réactif aux conditions macroéconomiques, aux chocs et à la corrélation avec les actifs traditionnels tels que les actions et les obligations.

L'environnement actuel ayant sa part de vents contraires, l'analyse des participants du marché du bitcoin peut donner un aperçu du sentiment et des décisions d'une cohorte d'investisseurs à contre-courant.

Au cours des cinq derniers mois, nous avons assisté à une correction de plus de 50 % qui semble avoir considérablement remanié la structure de propriété du BTC. Un grand nombre de détenteurs à long terme de pièces de plus de 50 000 $ ne semblent pas avoir été perturbés, tandis que d'autres ont été totalement secoués, à un taux historiquement significatif.

De nombreux investisseurs attendent une capitulation complète et totale du marché, qui pourrait bien être proche, étant donné le volume de pièces détenues à perte et la faible structure des prix.

Cependant, sous la surface, il semble qu'une grande partie du marché a déjà capitulé, d'une manière statistiquement significative, et un afflux résilient de la demande entre 35 000 et 42 000 dollars a tranquillement absorbé ce côté vendeur dans son intégralité.

Mises à jour des produits

Toutes les mises à jour de nos produits, les améliorations et les mises à jour manuelles des indicateurs et des données sont enregistrées dans notre journal des modifications.

- Publication d'une fonctionnalité : Les graphiques Workbench sont désormais disponibles dans les tableaux de bord.

- Correction de bogue : Correction de la mesuredes contrats à terme perpétuels liée à Bybit. Auparavant, nous ne répartissions pas correctement ces mesures entre les contrats à terme et les contrats perpétuels.

- Sortie de l'édition Uncharted Newsletter #13.

- Suivez-nous et contactez-nous sur Twitter

- Rejoignez notre canal Telegram

- Visitez le Forum de Glassnode pour des discussions et analyses long-format.

- Pour les métriques on-chain et les graphiques d'activité, visitez Glassnode Studio.

- Pour des alertes automatisées sur les mesures de base sur la chaîne et l'activité des échanges, visitez notre Twitter Glassnode Alerts.

Clause de non-responsabilité : Ce rapport ne fournit aucun conseil en matière d'investissement. Toutes les données sont fournies à titre d'information uniquement. Aucune décision d'investissement ne doit être basée sur les informations fournies ci-haut et vous êtes seul responsable de vos propres décisions d'investissement