Marché Baissier à Rendements Décroissants

La performance annuelle des prix a été particulièrement terne, poussant les taux de croissance annuels composés du BTC et de l'ETH vers le bas. Ceci est soutenu par une chute de la demande d'espace de blocs des deux chaînes.

Après l'effondrement du LUNA et de l'UST la semaine dernière, les marchés sont entrés dans une période de consolidation. Les prix du bitcoin se sont échangés dans une fourchette relativement étroite entre un haut de 31 300 $ et un bas de 28 713 $.

Le marché du bitcoin est maintenant en baisse depuis huit semaines consécutives, ce qui constitue désormais la plus longue chaîne continue de bougies hebdomadaires rouges de l'histoire.

Cette semaine, nous examinerons le profil de rendement à court terme (mensuel) et à long terme (4 ans) de Bitcoin et de l'Ether. Nous pouvons constater que l'actuelle baisse a considérablement réduit la performance du marché des cryptomonnaies dans son ensemble.

En outre, une évaluation des marchés dérivés suggère que la crainte d'une baisse supplémentaire subsiste, au moins pour les trois à six prochains mois. En observant sur la chaîne, nous pouvons également voir que la demande d'espace de bloc pour l'Ethereum et le Bitcoin a chuté à des niveaux historiquement faibles et le taux de burn de l'ETH via EIP1559 est maintenant à son niveau le plus bas.

Si l'on associe la performance négative des prix, la craintive au sein des prix des produits dérivés et la demande excessivement faible d'espace de bloc sur le Bitcoin et l'Ethereum, on peut en déduire que la demande devrait continuer à subir des vents contraires.

Traductions

La Semaine On-chain est désormais traduit en espagnol, italien, chinois, japonais, turc, français , portugais, farsi, polonais et en grec.

Tableau de bord de La Semaine Onchain

Cette lettre d'information s'accompagne d'un tableau de bord en direct, tous les graphiques étant disponibles ici. Ce tableau de bord et toutes les métriques abordées sont explorés plus en détail dans notre Rapport Vidéo, publié tous les mardis. Abonnez-vous à notre Chaîne Youtube et visitez notre Portail Vidéo pour plus de contenu vidéo et de tutoriels concernant les métriques.

Les Rendements des BTC et ETH Diminuent-ils ?

Un consensus général s'est formé sur le fait qu'avec l'augmentation de la valorisation du marché, on peut généralement s'attendre à ce que les profils de rendement du bitcoin diminuent. Cela reflète un certain nombre de facteurs qui incluent (sans s'y limiter) :

- Des marchés de plus grande taille nécessitant davantage de capitaux pour évoluer dans un sens ou dans l'autre.

- L'introduction de capitaux institutionnels, de stratégies commerciales plus avancées et de produits dérivés afin de couvrir et capturer la volatilité.

- La compression des asymétries d'information et la meilleure appréciation du risque, de la performance, des corrélations et du comportement cyclique.

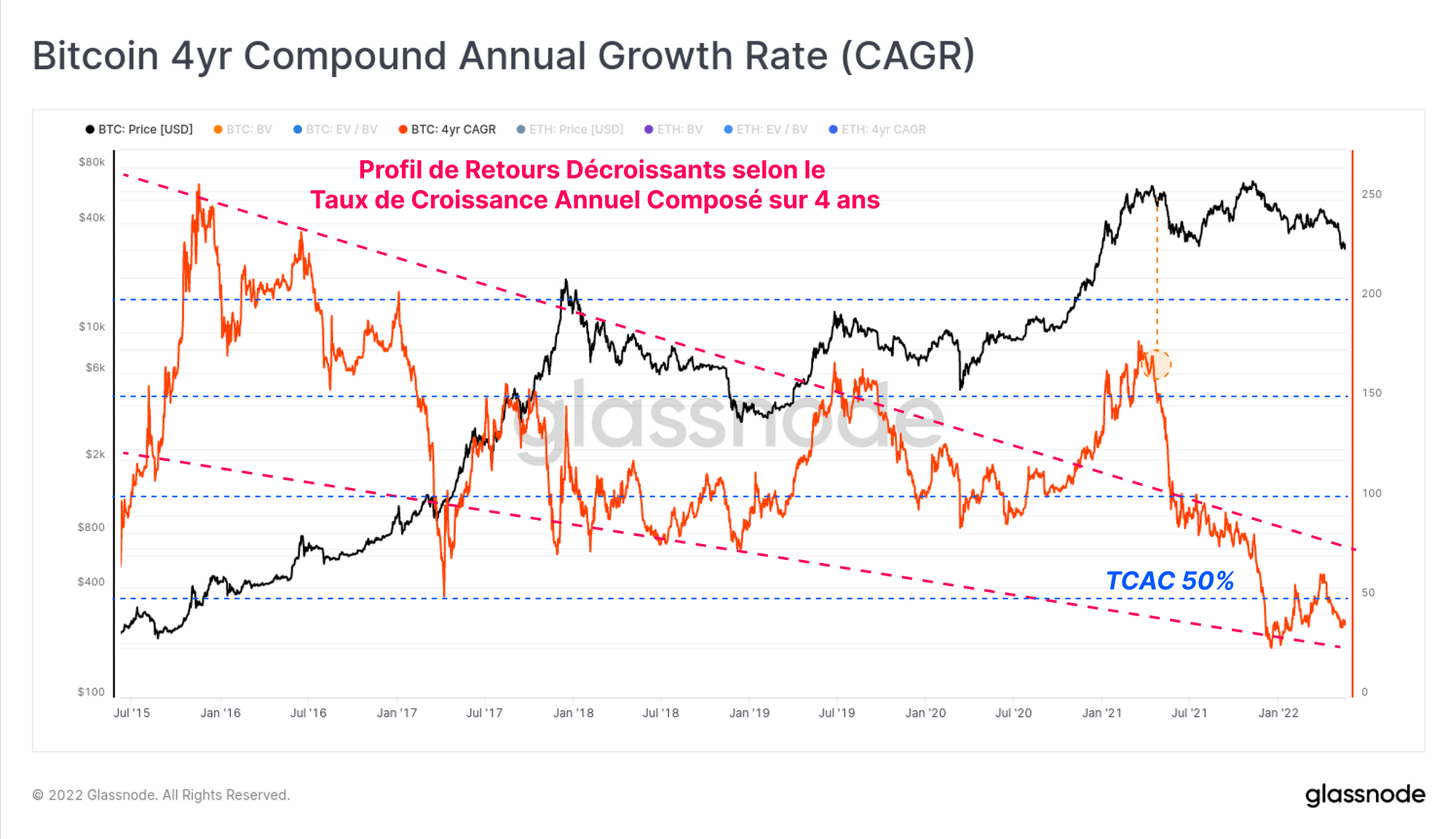

Historiquement, le bitcoin a évolué dans un cycle haussier/baissier d'environ 4 ans, souvent associé au halving. Le graphique ci-dessous présente le taux de croissance annuel composé (TCAC) du bitcoin sur 4 ans.

Nous pouvons maintenant visualiser cette compression à long terme des rendements, le TCAC étant passé de plus de 200 % en 2015 à moins de 50 % aujourd'hui.

Ce déclin marqué du TCAC sur 4 ans après la vente de mai 2021, est, selon nous, probablement le point de genèse de la tendance actuelle du marché baissier.

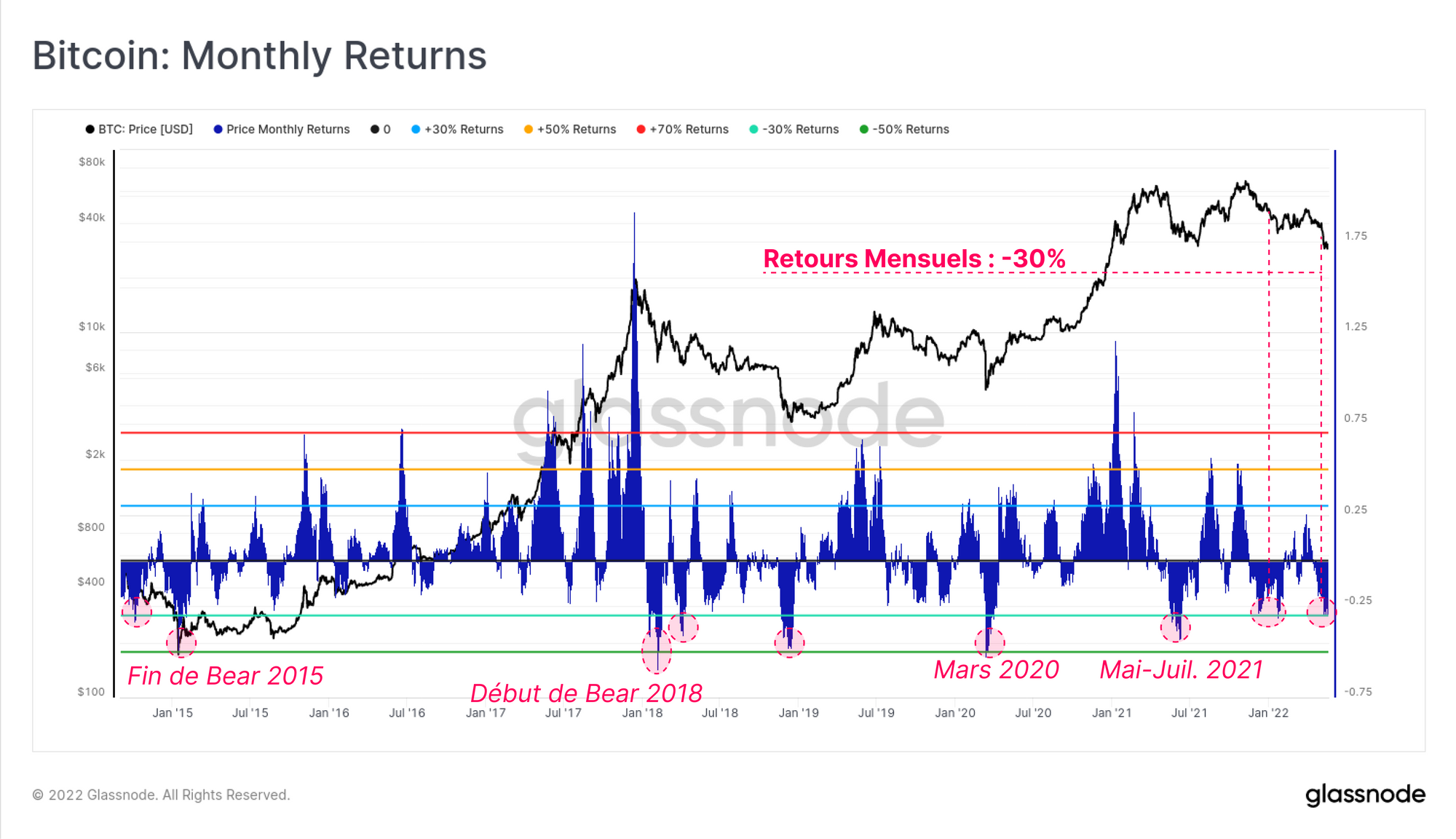

À plus court terme, nous pouvons également constater que le profil de rendement mensuel du bitcoin a été décevant, avec une performance négative de -30 %. En effet, le bitcoin a perdu 1 % de sa valeur marchande chaque jour au cours du mois dernier.

Ce rendement négatif est maintenant légèrement pire qu'il ne l'était au 4 décembre, mais pas aussi grave qu'en mai-juillet 2021. Les périodes avec des rendements mensuels aussi faibles sont relativement peu fréquentes, mais sont presque toujours associées à des événements de chute à forte volatilité comme le début et la fin des marchés baissiers.

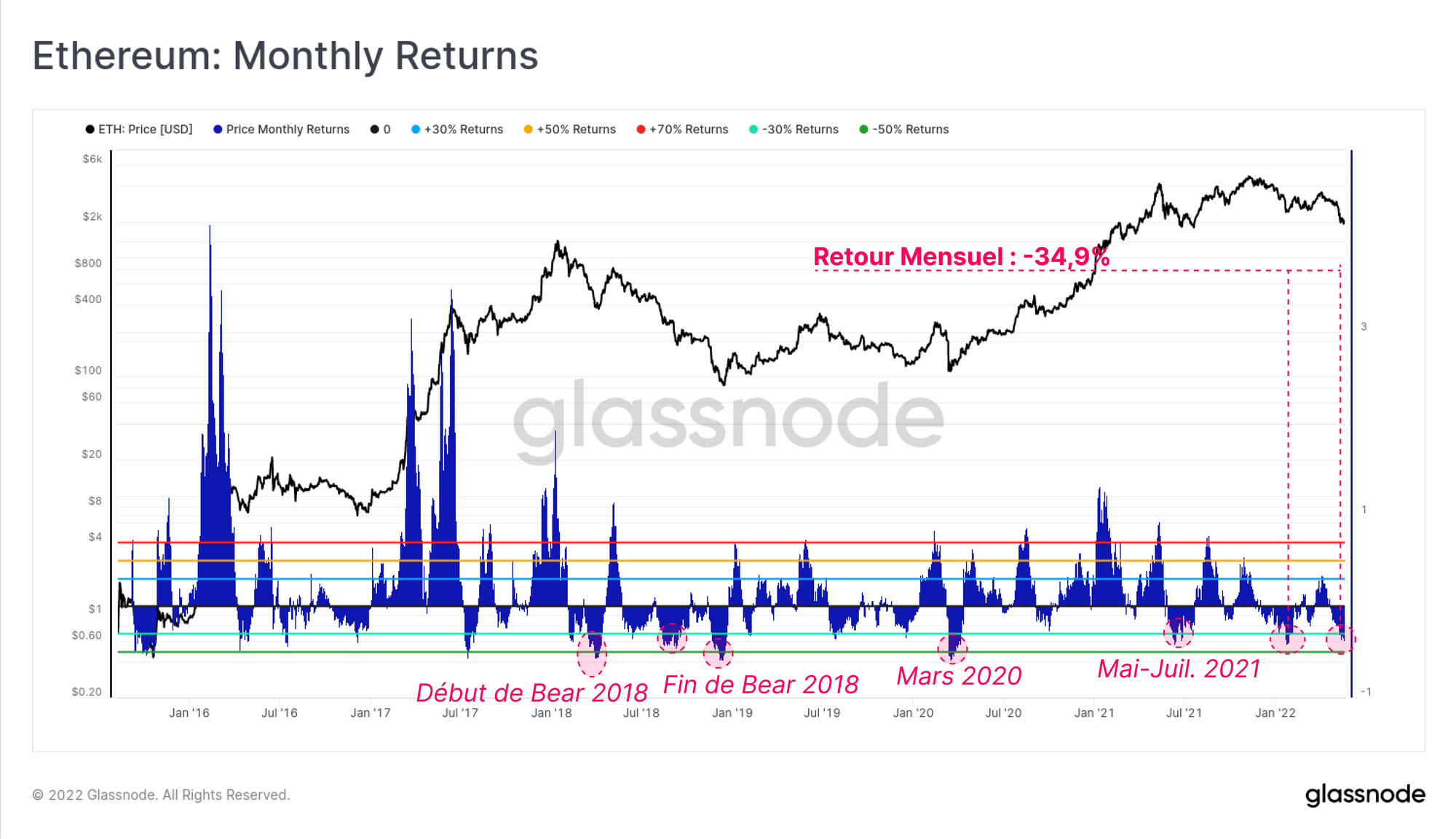

Nous pouvons observer un profil de rendement très similaire pour l'Ethereum au cours des derniers mois, avec une performance relativement plus de -34,9 %. Cela démontre que la corrélation de performance entre ces deux actifs reste forte, malgré de nombreuses différences dans leurs propriétés fondamentales.

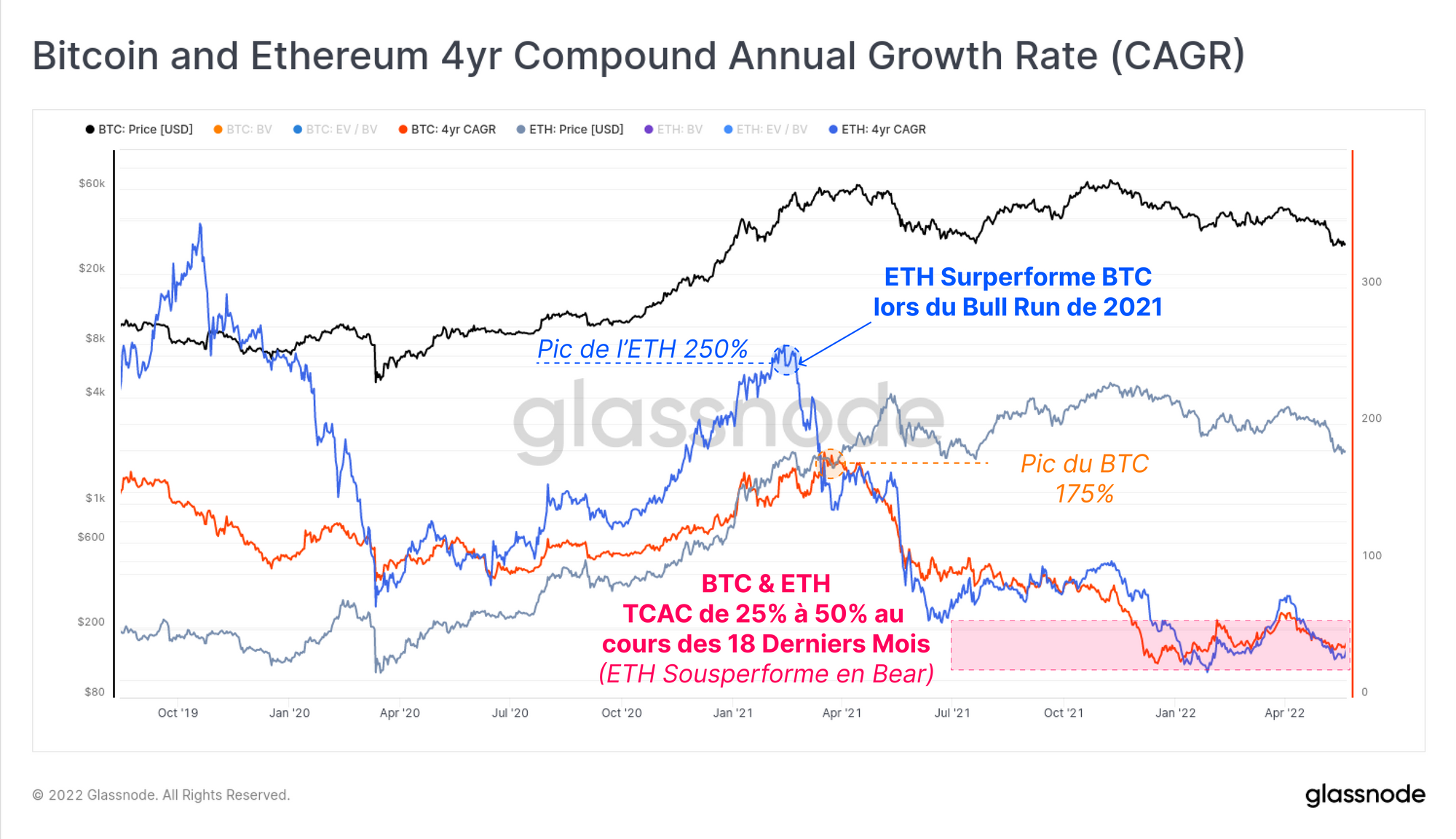

En outre, nous pouvons observer un couplage intéressant entre les performances de TCAC du Bitcoin et de l'Ethereum, en particulier pendant les tendances baissières.

Dans la période d'incertitude qui a suivi mars 2020, et à nouveau depuis le début de la baisse en mai 2021, les profils de TCAC des deux actifs ont convergé. L'Ethereum semble également connaître un profil de rendement décroissant au fil du temps.

L'ETH a généralement surperformé le BTC pendant les tendances haussières, mais ces divergences semblent s'affaiblir avec le temps (divergences à la hausse plus faibles). Dans les tendances plus baissières, on constate que le TCAC de l'ETH a souvent tendance à sous-performer celui du BTC.

Au cours des 12 derniers mois, le TCAC sur 4 ans des deux actifs est passé d'environ 100 %/an à seulement 36 %/an pour le BTC et 28 %/an pour l'ETH, ce qui souligne la gravité de cette baisse.

Si le bitcoin reste le plus grand actif numérique en termes de valorisation du marché, il évolue au sein d'un écosystème de blockchains, de monnaies numériques, de protocoles et de jetons en constante évolution.

L'Ethereum, deuxième leader du marché depuis de nombreuses années, est souvent considéré comme un indicateur de l'appétence du marché pour le risque.

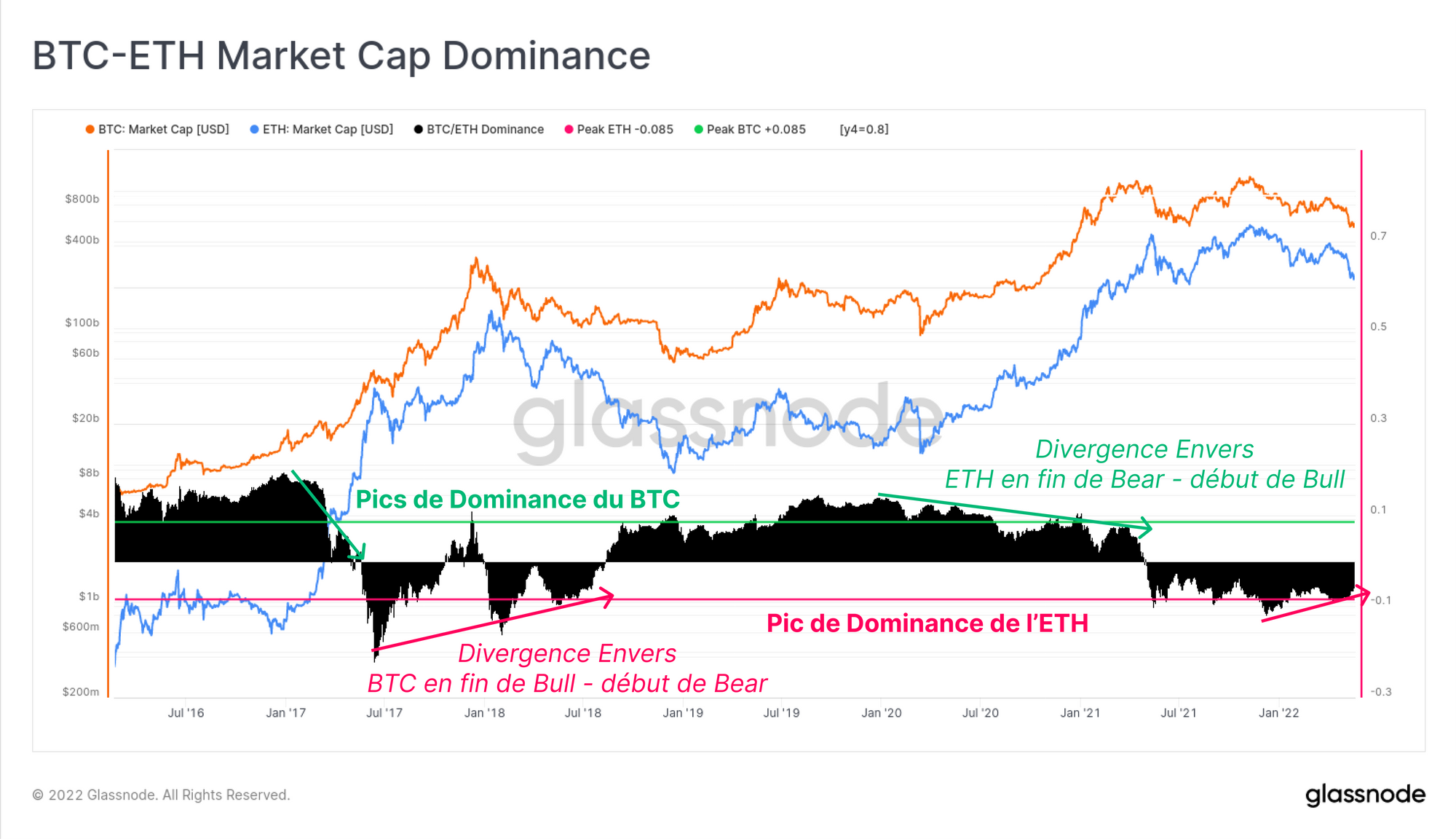

Un outil populaire pour suivre cette performance relative et la rotation sectorielle est la "dominance du bitcoin". La variante de dominance ci-dessous ne prend en compte que la performance relative des capitalisations boursières du Bitcoin et de l'Ethereum.

Elle tente de distiller cette "rotation sectorielle" macroéconomique en une mesure très spécifique de la performance relative des grandes capitalisations. Nous pouvons en tirer quelques observations :

- Une divergence de la dominance du BTC décroissante (flèches vertes) est typique des marchés haussiers en phase initiale et intermédiaire, car les investisseurs commencent à s'éloigner de la prise de risque.

- Une divergence de la dominance du BTC croissante (flèches rouges) est typique des marchés baissiers en phase initiale, lorsque l'appétit pour le risque diminue et que le bitcoin a tendance à surperformer.

Concernant le marché actuel, et suite à l'ATH de novembre, nous avons constaté une divergence croissante en faveur de la dominance du BTC. Compte tenu de l'attention négative portée à la courbe de risque des actifs numériques par l'effondrement de LUNA et UST, cette tendance pourrait être intéressante à suivre.

Il convient de noter que la dominance de l'Ethereum est restée élevée pendant plus longtemps par rapport au marché baissier de 2018, ce qui suggère une meilleure appréciation du marché de l'ETH avec l'âge et la maturité.

Les Produits Dérivés attendent une Nouvelle Baisse

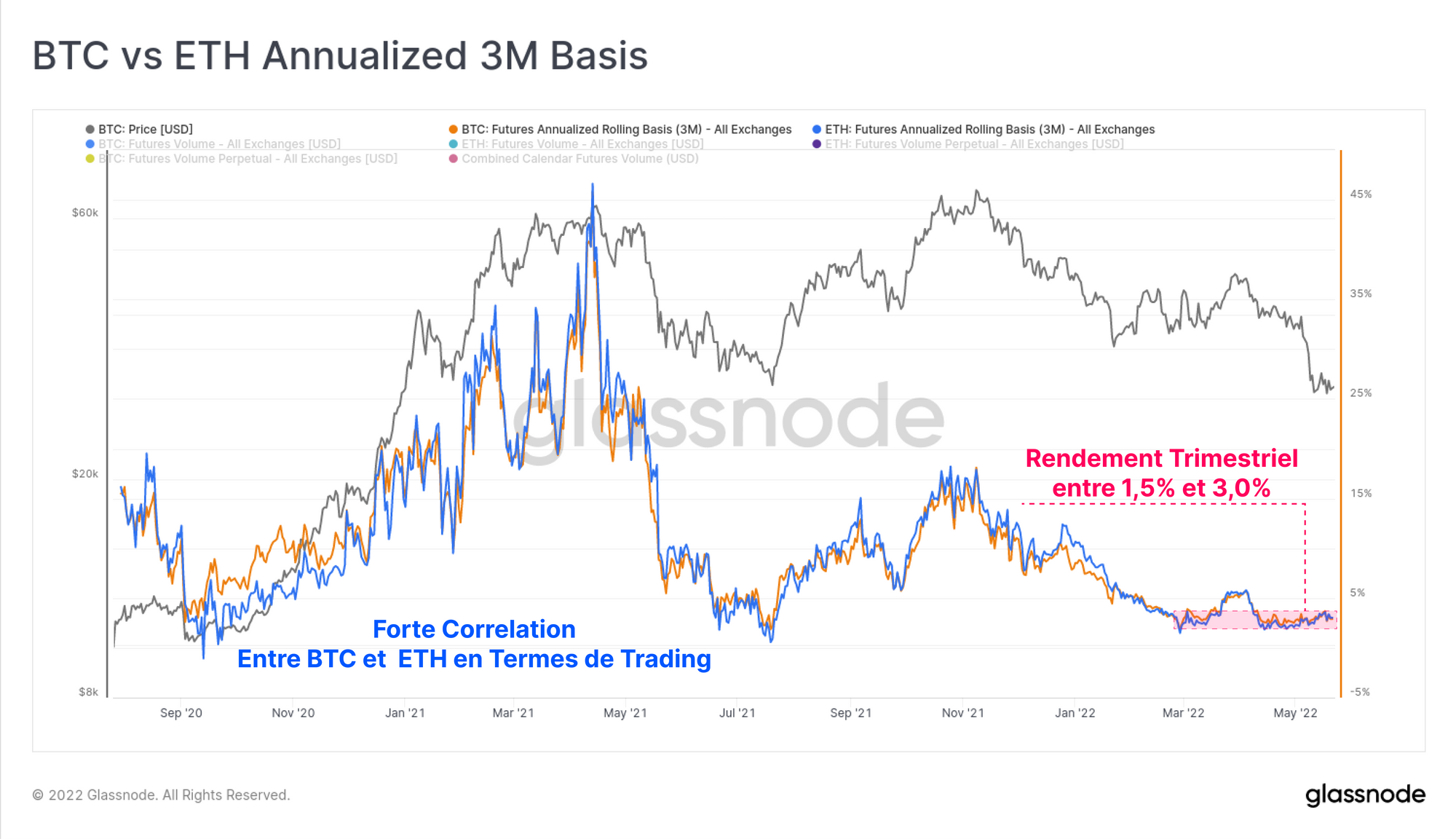

En observant les marchés dérivés, nous pouvons constater qu'il existe un autre couplage entre le BTC et l'ETH, cette fois dans les rendements cash-and-carry des futures.

Tout au long du cycle 2020-22, un rendement glissant de 3 mois à peu près égal pourrait être obtenu des deux actifs, avec très peu de périodes de divergence. Il s'agit d'un autre point de données suggérant que les opérateurs tirent parti de tous les rendements disponibles sur le marché, lorsque la liquidité et le volume des transactions le permettent.

Actuellement, le rendement sur une base trimestrielle est d'environ 3,1% pour les deux actifs, ce qui est historiquement très bas. Cependant, il est maintenant plus élevé que le rendement du Trésor américain sur 10 ans (2,78 %), ce qui peut commencer à donner aux capitaux une raison de réintégrer le secteur.

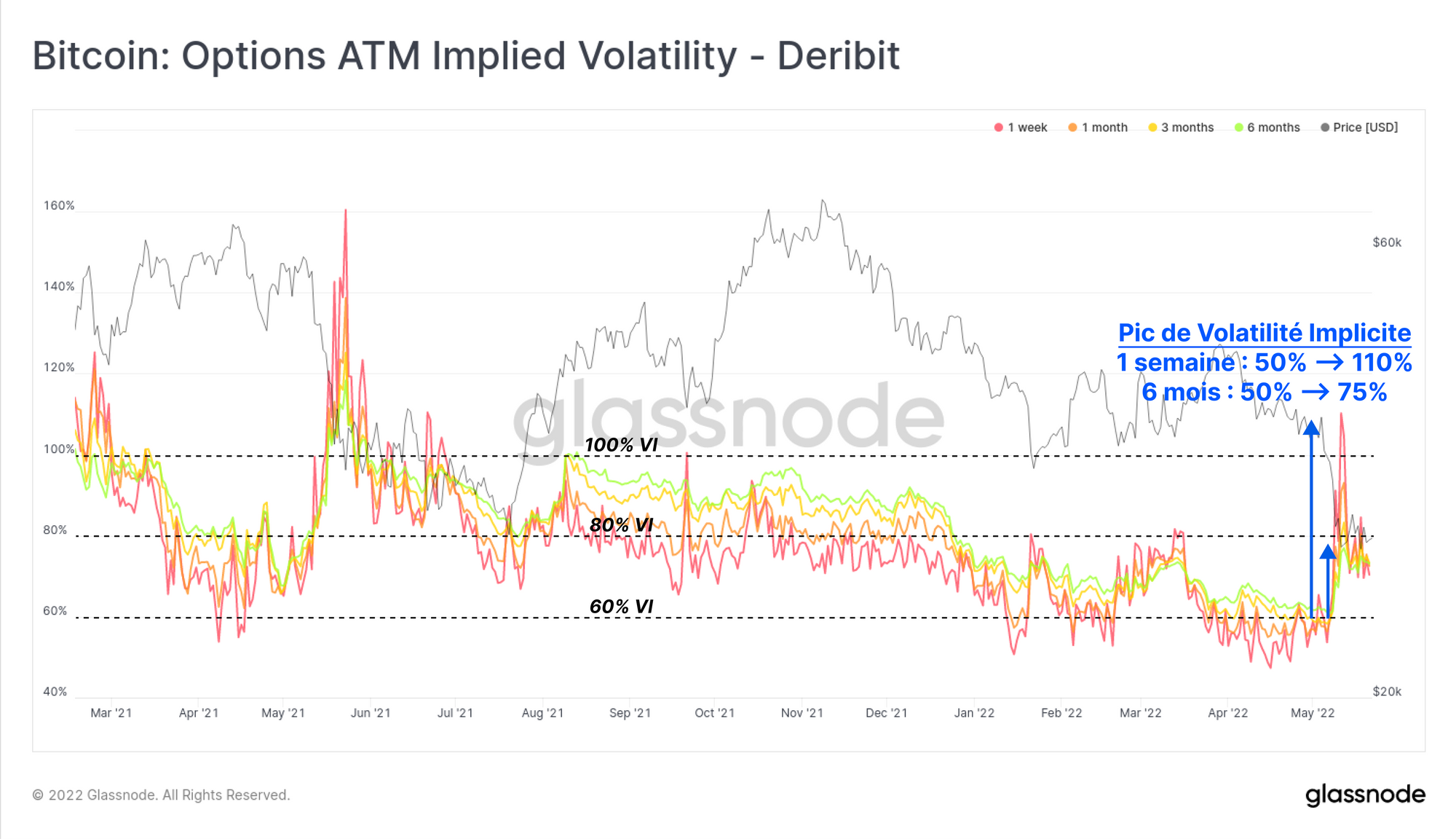

Cela dit, les marchés des options continuent de prendre en compte l'incertitude à court terme et le risque de baisse, en particulier pour les trois à six prochains mois. La volatilité implicite (VI) a connu une augmentation significative la semaine dernière pendant la liquidation du marché.

La VI des options à court terme a plus que doublé, passant de 50 % à 110 %, tandis que la VI des options à 6 mois a bondi à 75 %. Il s'agit d'une augmentation conséquente par rapport à ce qui a été une longue période de niveaux de volatilité implicite très bas.

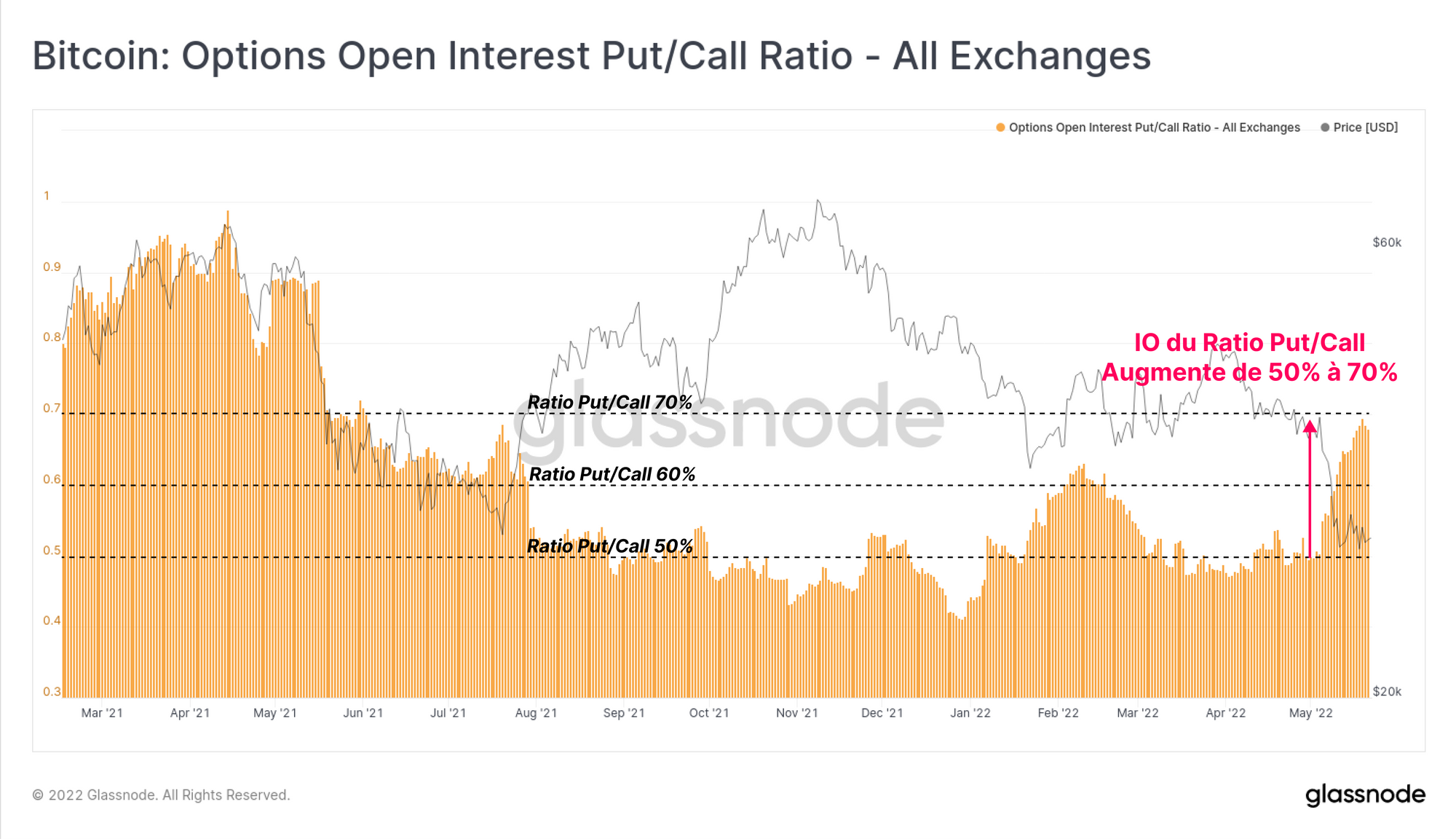

Avec un marché baissier aussi important et une performance des prix aussi faible, il n'est pas surprenant que le marché ait une préférence notable pour les options de vente. Le rapport entre les intérêts ouverts sur les options de vente et d'achat est passé de 50 % à 70 % au cours des deux dernières semaines, le marché cherchant à se couvrir contre le risque de baisse.

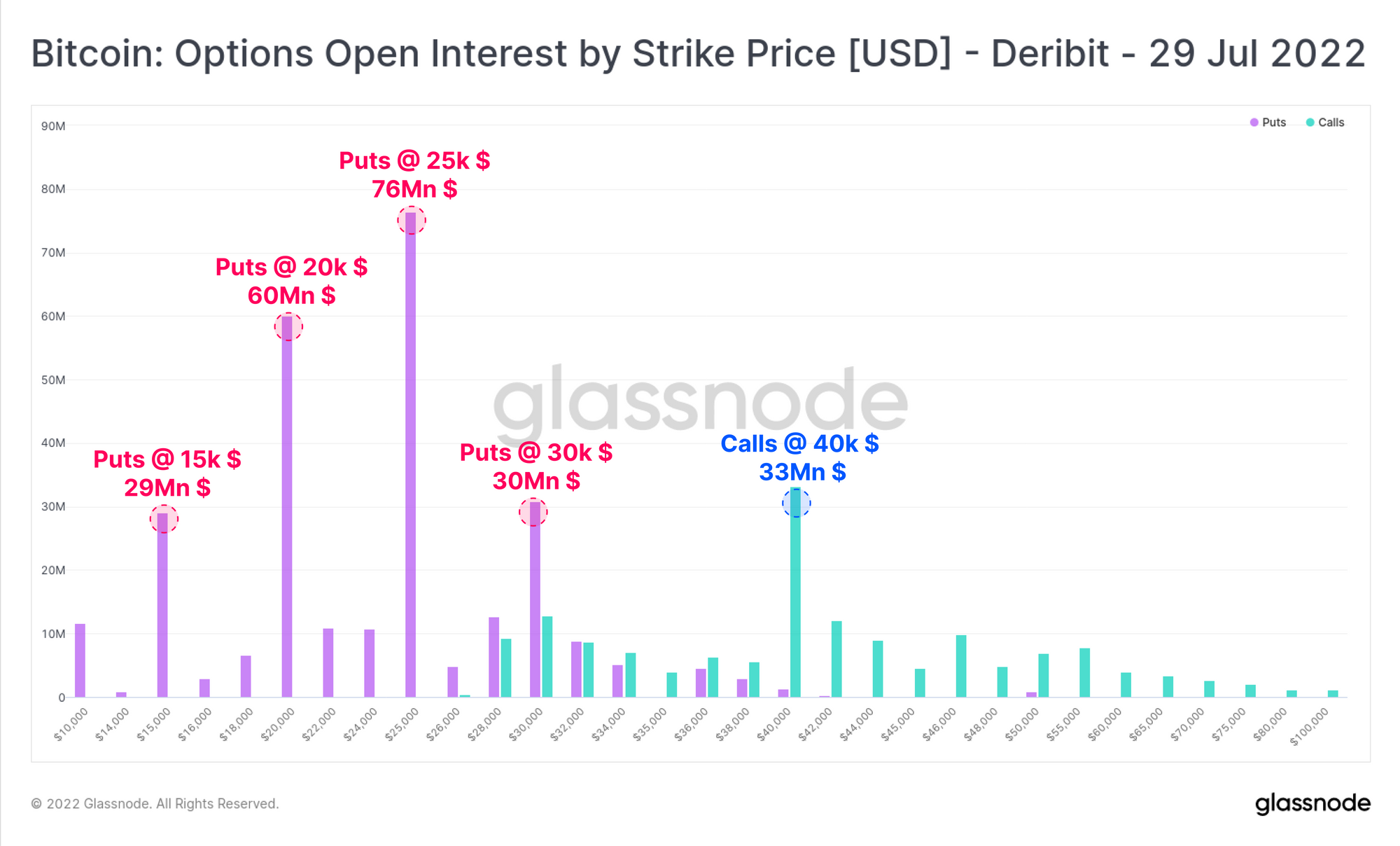

Jusqu'à la fin du deuxième trimestre, nous pouvons constater une préférence marquée pour les options de vente, avec des prix clés de 25k $, 20k $ et 15k $. Le nombre d'options d'achat ouvertes est nettement inférieur, l'intérêt ouvert se concentrant principalement autour du prix de 40k $.

Cela suggère qu'au moins jusqu'au milieu de l'année, le marché a une forte préférence pour la couverture du risque, et/ou la spéculation sur la poursuite de la baisse des prix.

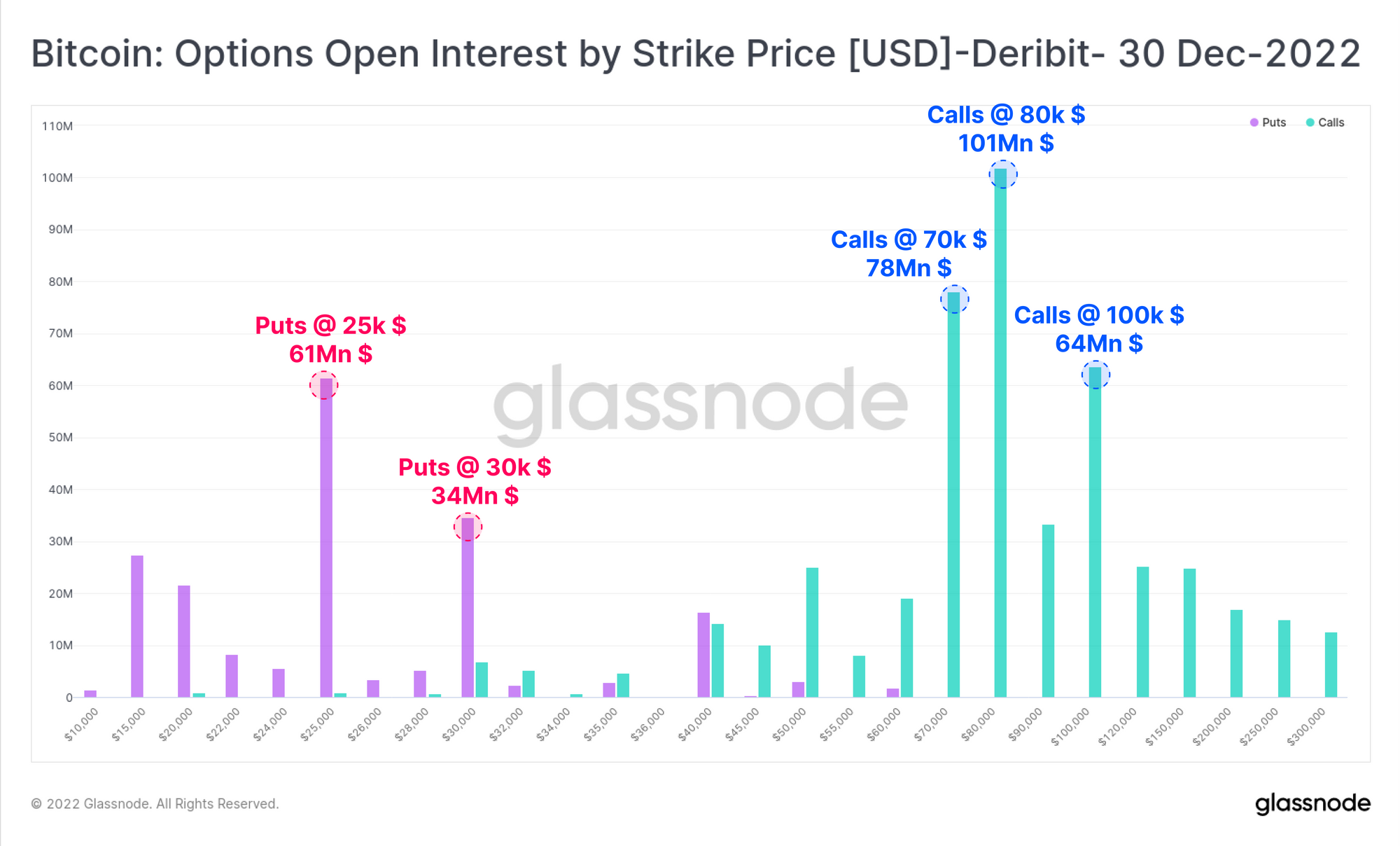

Toutefois, sur une base à plus long terme, l'intérêt ouvert des options à la fin de l'année est nettement plus constructif. Il y a une nette préférence pour les options d'achat, avec une concentration autour des prix de 70k $ à 100k $. En outre, les prix d'exercice dominants des options de vente se situent à 25k $ et 30k $, soit à des niveaux de prix plus élevés qu'en milieu d'année.

Ainsi, sur la base de la dispersion de l'intérêt ouvert pour les options, il semble que le marché soit assez incertain quant au terme immédiat (2-3 mois) en particulier. Les spéculateurs semblent toutefois profiter de la baisse de la volatilité implicite et adopter une vision plus constructive pour la fin de l'année.

Les Chaînes Fantômes

L'activité sur la chaîne du Bitcoin et de l'Ethereum n'est pas impressionnante, peut-être en raison de la crainte à court terme exprimée sur les marchés dérivés. En fin de compte, une forte demande d'espace de bloc et d'utilisation d'un réseau se traduit généralement par une congestion du réseau et une hausse des frais de transaction.

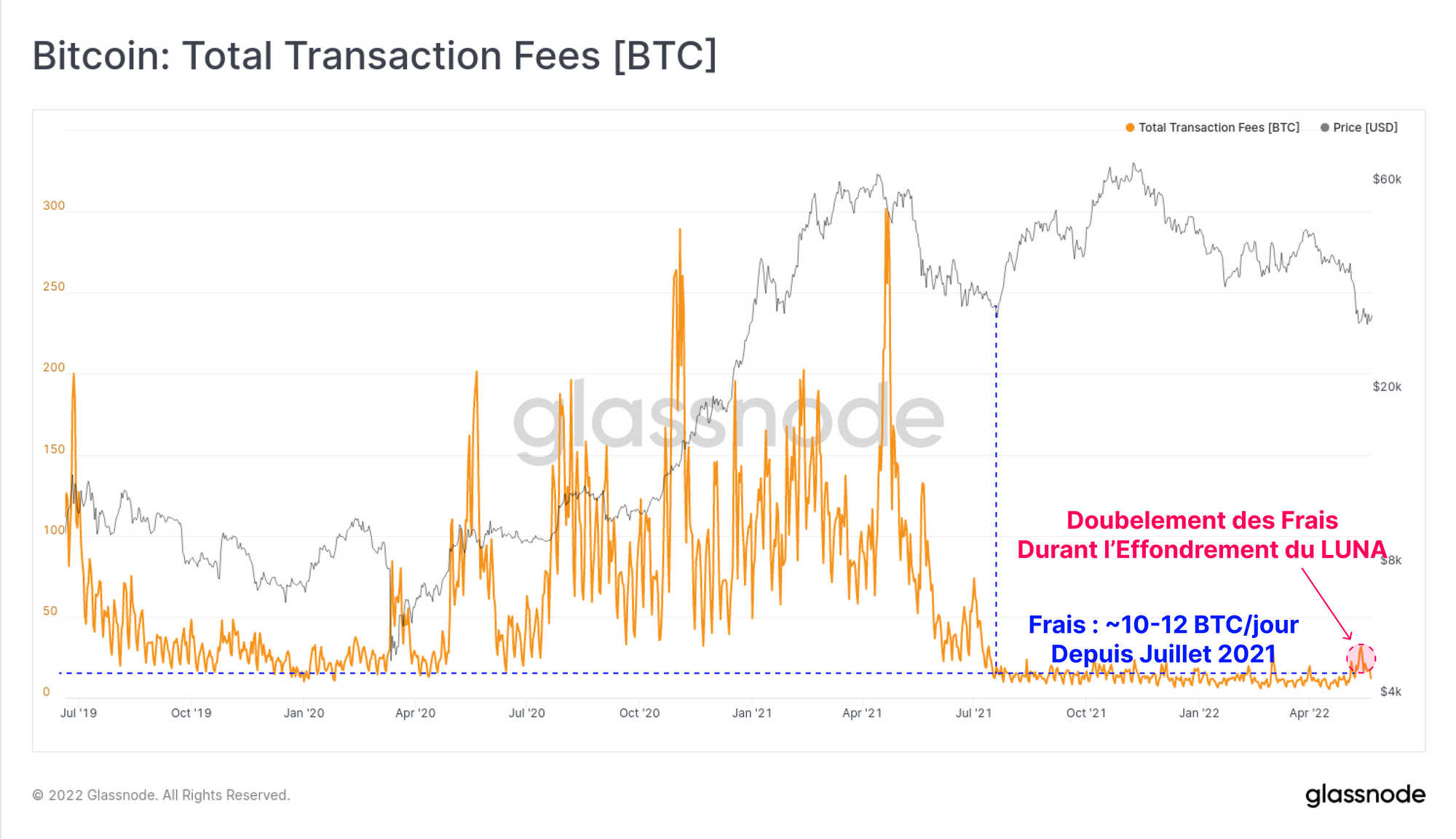

Bien que le bitcoin ait connu un doublement du total des frais payés la semaine dernière pendant la baisse, il se maintient autour de 10-12 milliards $ par jour depuis mai 2021.

Notez que nous avons abordé plus en détail les nuances conduisant à un faible régime de frais sur la chaîne de bitcoins dans la semaine 15, bien que le manque de demande d'espace de bloc reste un facteur essentiel.

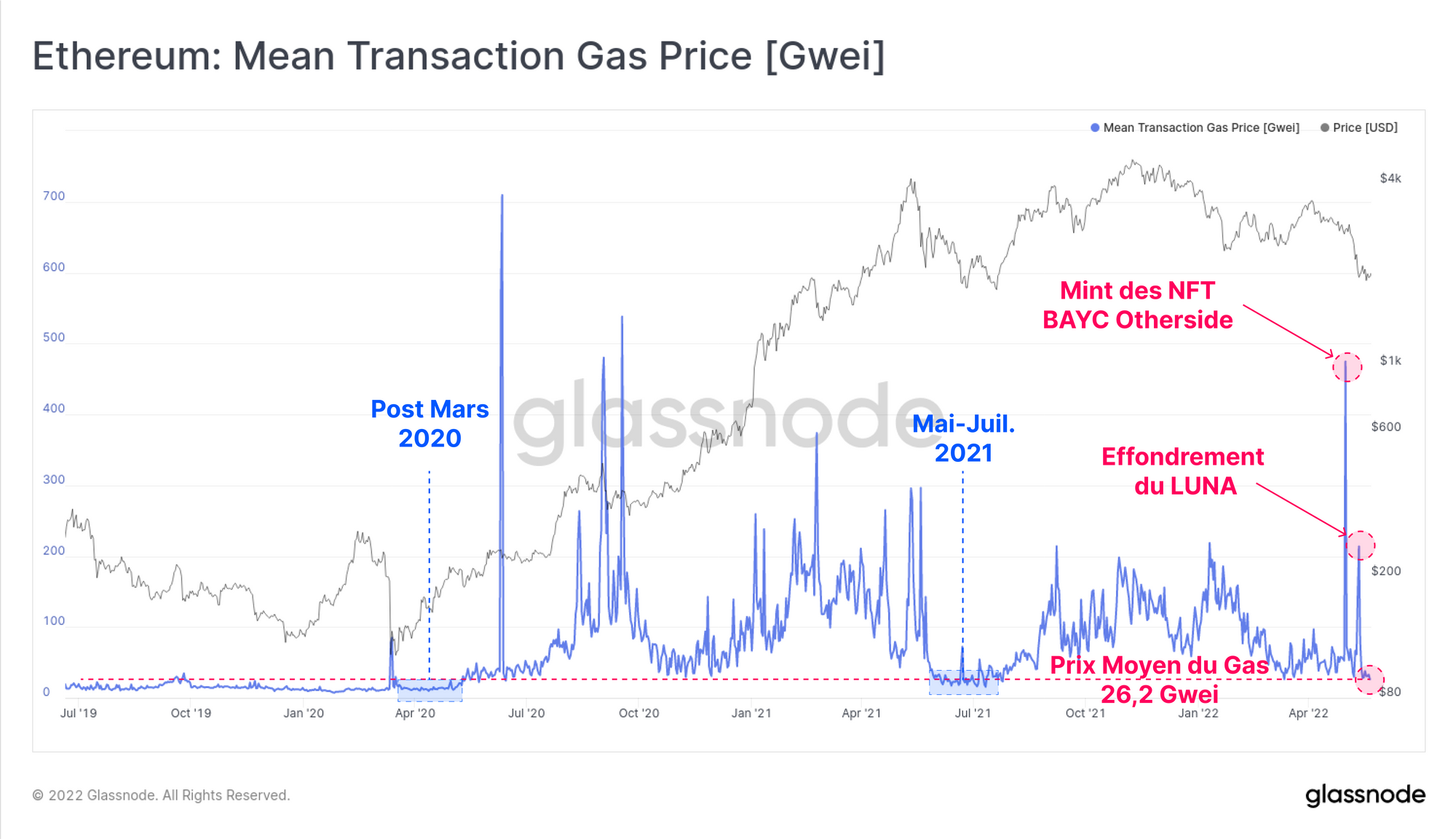

Malgré un écosystème de blockchain assez vivant, Ethereum a lui aussi vu la demande d'espace de bloc se tarir considérablement. Bien que le réseau comporte un grand nombre d'applications, de protocoles financiers et de jetons, le prix moyen du gas sur Ethereum a encore chuté, pour atteindre aujourd'hui seulement 26,2 Gwei.

À l'exception de quelques pics et de la vente de la semaine dernière, les prix du gas ont connu une tendance structurelle à la baisse depuis décembre. Les prix moyens du gas sont à des niveaux qui coïncident avec les creux de mai-juillet 2021 et la période d'incertitude qui suit mars 2020.

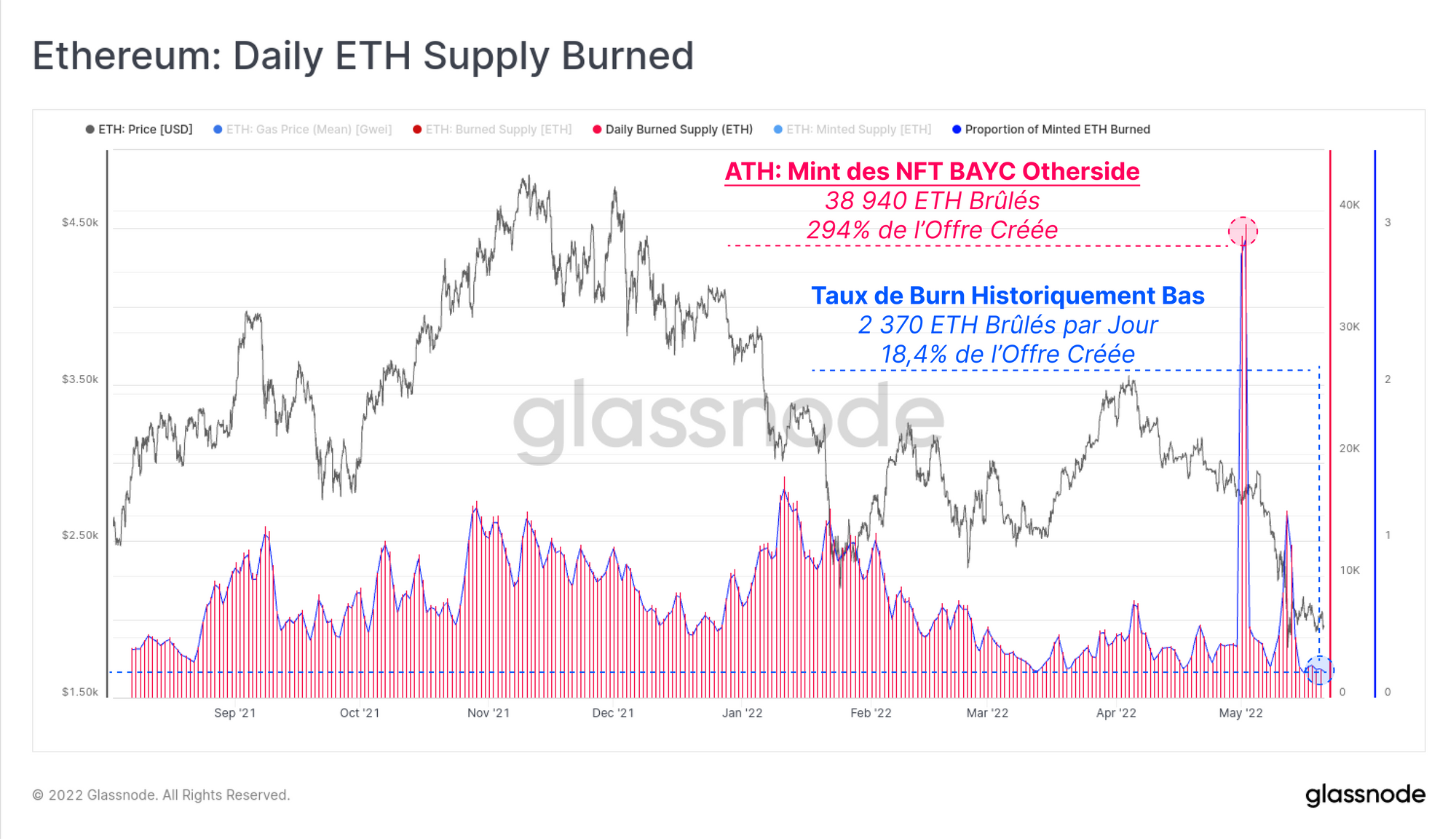

La baisse de la demande d'espace de bloc d'Ethereum a pour effet une réduction nette du nombre d'ethers brûlés via la mise en œuvre du protocole EIP1559. Après avoir atteint un ATH de 38 940 ETH/jour brûlés pendant le mint des NFT Bored Ape Yacht Club 'Otherside', le taux de burn est maintenant à un niveau historiquement bas.

Cette semaine, 2 370 ETH ont été brûlés, ce qui représente une réduction de 50 % par rapport au début du mois de mai, et un taux de burn de 18,4 % de l'offre créée (c'est-à-dire que 81,6 % des ETH créés entrent en circulation).

Bien que le taux de burn de 18,4 % soit supérieur à 0 %, il est possible que des pièces supplémentaires s'aajoutent à l'offre, alors que la faiblesse de la demande entrante peut constituer un vent contraire pour les prix.

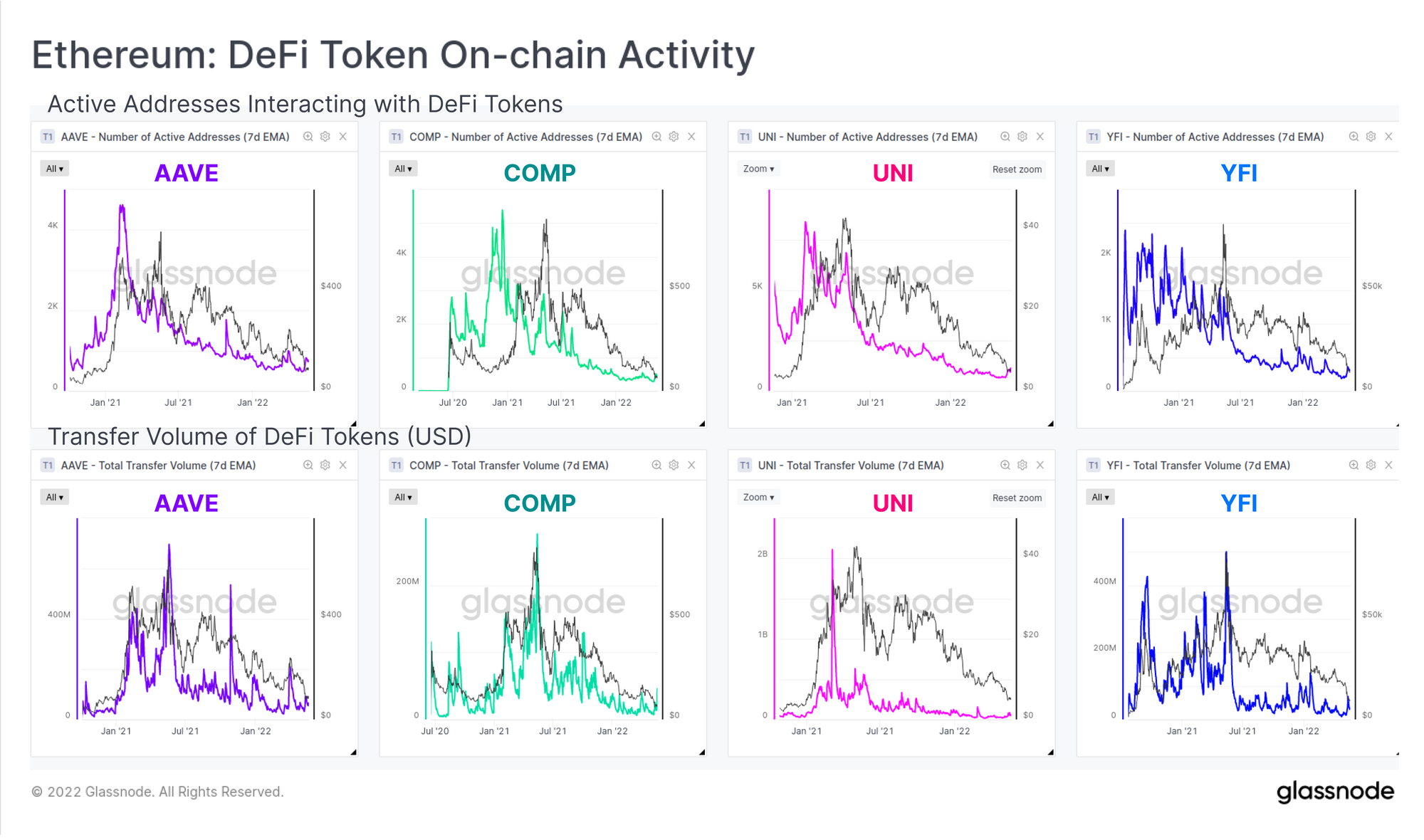

Pour conclure sur la demande relative d'espace de bloc pour Ethereum, nous pouvons examiner l'activité sur la chaîne associée aux jetons populaires de DeFi : AAVE, COMP, UNI et YFI.

Les graphiques ci-dessous montrent le nombre d'adresses actives interagissant avec ces jetons, et le volume en USD transféré dans chacun d'eux. Il s'agit de mesures et de comparaisons relativement simples, mais les relations avec la performance des prix sont assez évidentes.

Nous constatons une forte corrélation entre l'activité sur la chaîne et la performance du prix du jeton DeFi, et à l'heure actuelle, les deux restent assez peu inspirants. Il y a eu un léger regain d'activité la semaine dernière, mais il reste à voir s'il s'agit d'un renversement de tendance ou d'un feu de paille.

Résumé et conclusions

Les marchés baissiers peuvent faire des ravages et c'est précisément ce qui s'est produit dans le cas présent. Tant que le marché ne s'approche pas d'une forme de point bas durable, les baisses s'aggravent avant de se retourner.

Ce que nous avons observé dans les sections ci-dessus est une histoire relativement cohérente de mauvaise performance des prix, de diminution des rendements à long terme, de peur sur les marchés dérivés à court terme et d'une activité terne sur la chaîne.

Cet effet est généralisé sur le marché des actifs numériques, le Bitcoin et l'Ethereum connaissant une utilisation et une demande considérablement réduites par rapport au marché haussier. Pour les jetons DeFi, c'est encore plus vrai.

Certains signaux indiquent que la rotation interne du capital se fait actuellement vers le BTC, peut-être ponctuée par l'effondrement de LUNA et UST la semaine dernière. Une telle rotation est une caractéristique historique des marchés baissiers, les investisseurs se déplaçant vers des actifs perçus comme plus sûrs.

Cela dit, la performance des prix du secteur par rapport au dollar américain au cours des 12 derniers mois reste faible et cette baisse a porté un coup non négligeable aux profils de rendement à long terme.

Néanmoins, les marchés baissiers finissent toujours par se terminer, mais peut-être pas maintenant. Comme le dit l'adage, "les marchés baissiers sont à l'origine de la hausse qui les suit".

Mises à jour des produits

Toutes les mises à jour du produit, les améliorations et les mises à jour manuelles des métriques et des données sont enregistrées dans notre journal des modifications pour votre référence.

- Ajout de la fonction shift à Workbench.

- Publication des mesures de l'activité des baleines : volume vers les échanges, volume depuis les échanges, transferts vers les échanges, transferts depuis les échanges.

- Publication de l'édition n°15 de la lettre d'information Uncharted.

- Suivez-nous et contactez-nous sur Twitter

- Rejoignez notre canal Telegram

- Visitez le Forum de Glassnode pour des discussions et analyses long-format.

- Pour les métriques on-chain et les graphiques d'activité, visitez Glassnode Studio.

- Pour des alertes automatisées sur les mesures de base sur la chaîne et l'activité des échanges, visitez notre Twitter Glassnode Alerts.

Clause de non-responsabilité : Ce rapport ne fournit aucun conseil en matière d'investissement. Toutes les données sont fournies à titre d'information uniquement. Aucune décision d'investissement ne doit être basée sur les informations fournies ci-haut et vous êtes seul responsable de vos propres décisions d'investissement.