Πτώση ντόμινο: Εγκατάλειψη Σε Όλα Τα Επίπεδα

Η αγορά του Bitcoin έχει υποχωρήσει από μαζικό γεγονός απομόχλευσης αυτή την εβδομάδα, πέφτοντας κάτω από τα $20k, το ATH το 2017. Οι αγορές DeFi (Αποκεντρωμένων Χρηματοοικονομικών) εντός αλυσίδας, οντότητες εκτός αλυσίδας απομόχλευσαν, ανταλλακτήρια, δανειστές, hedge funds βρέθηκαν αφερέγγυα.

Η αγορά του Bitcoin έχει υποχωρήσει από ένα μαζικό γεγονός απομόχλευσης αυτή την εβδομάδα, τόσο στις αγορές DeFi εντός της αλυσίδας όσο και εκτός της αλυσίδας, καθώς τα ανταλλακτήρια, οι δανειστές και τα hedge funds βρέθηκαν αφερέγγυα, σε πτώχευση, ή ρευστοποιήθηκαν. Η αγορά πούλησε στις 18 Ιουνίου κάτω από το ATH του 2017 στα $20k, φτάνοντας σε ένα πραγματικά αξιοσημείωτο χαμηλό των $17.708. Ωστόσο, οι τιμές ανέκτησαν το επίπεδο των $20k την Κυριακή.

Με το Bitcoin και τα ψηφιακά περιουσιακά στοιχεία να είναι τα μόνα εμπορεύσιμα προϊόντα κατά τη διάρκεια του Σαββατοκύριακου, οι μακροοικονομικοί φόβοι και η ζήτηση για ρευστότητα σε δολάρια φαίνεται να έχουν απομακρυνθεί από το χώρο. Ως αποτέλεσμα αυτού του ακραίου γεγονότος απομόχλευσης, έχουμε αρχίσει να βλέπουμε σημάδια εγκατάλειψης σε διάφορες οντότητες, συμπεριλαμβανομένων των εξορυκτών, των Μακροπρόθεσμων Κατόχων και της συνολικής αγοράς.

Σε αυτή την έκδοση, θα διερευνήσουμε αυτούς τους διάφορους τομείς για να αξιολογήσουμε αν έχει επιτευχθεί ή όχι ο μέγιστος «πόνος».

Μεταφράσεις

Το This Week On-chain πλέον μεταφράζεται σε Ισπανικά, Ιταλικά, Κινέζικα, Ιαπωνικά, Τούρκικα, Γαλλικά, Πορτογαλικά, Φαρσί και Ελληνικά.

Το The Week Onchain Newsletter διαθέτει live ταμπλό με όλα τα επιλεγμένα charts διαθέσιμα εδώ. Τα εργαλεία και όλα τα metrics διερευνώνται περαιτέρω στo Video Report που κυκλοφορεί κάθε Πέμπτη. Επισκεφθείτε και εγγραφείτε στο Youtube κανάλι μας και μεταβείτε το Video Portal για περισσότερο περιεχόμενο βίντεο και metrics σεμινάρια.

Κερδοφορία Rock Bottom

Με την αγορά να διαπραγματεύεται κάτω από το ATH των $20k του 2017, η πεποίθηση των επενδυτών και η κερδοφορία της αγοράς έχουν τεθεί σε ακραία δοκιμασία.

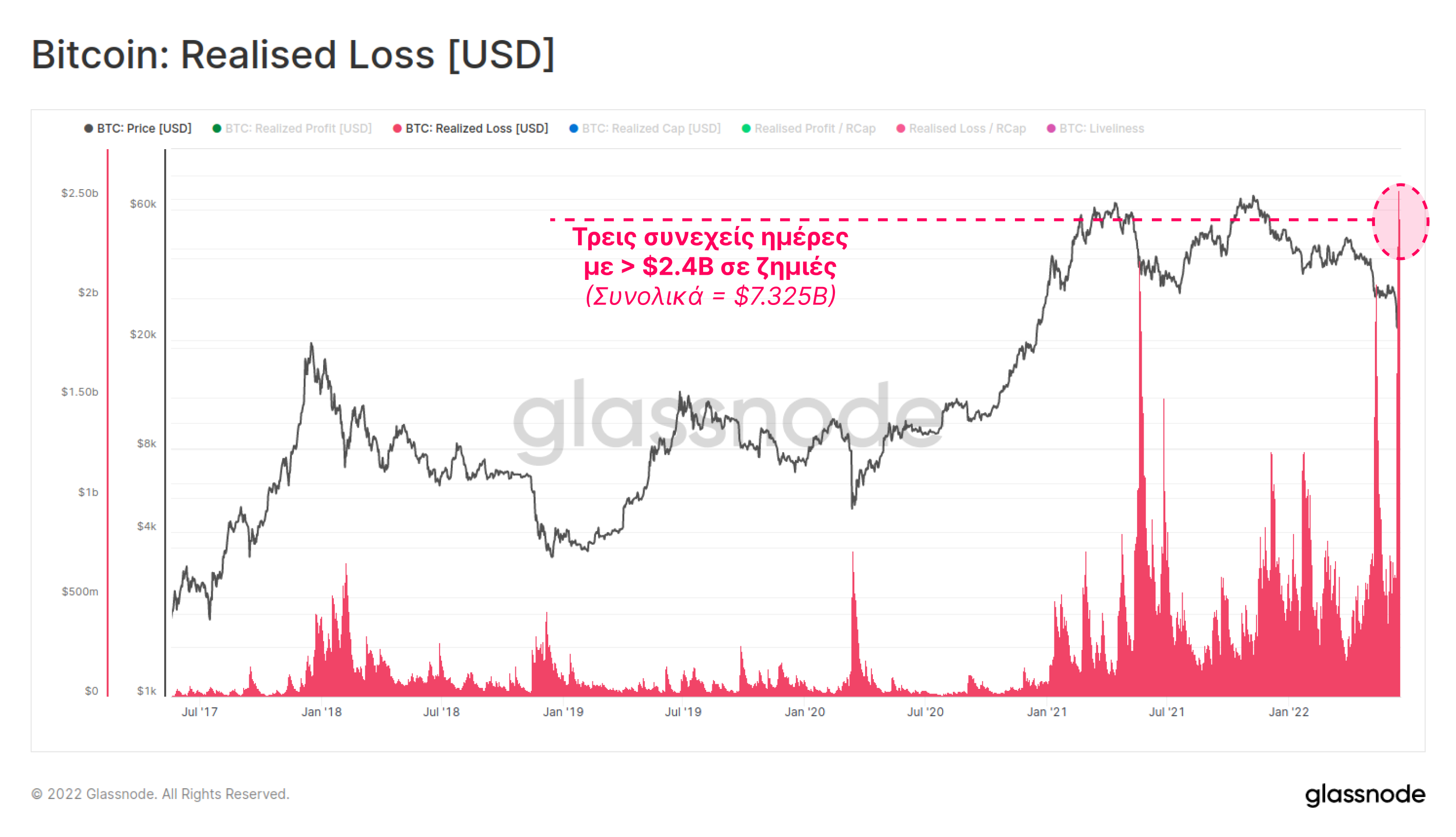

Η μετρική Πραγματοποιημένη Απώλεια (Realized Loss) μετρά το συνολικό delta αξίας μεταξύ των νομισμάτων που αποκτήθηκαν σε υψηλότερες τιμές και της τιμής, όταν στη συνέχεια, δαπανήθηκαν στην αλυσίδα. Οι Πραγματοποιημένες Απώλειες έφτασαν σε νέο ιστορικό υψηλό, το οποίο διανθίστηκε από τρεις συνεχόμενες ημέρες με Πραγματοποιημένες Απώλειες σε ολόκληρη την αγορά άνω των 2,4 δισ. δολαρίων/ημέρα, συνολικού ύψους 7,325 δισ. δολαρίων. Το stress κερδοφορίας που σημειώθηκε παραπάνω φαίνεται να διαδραματίζεται στους επενδυτές που πραγματοποιούν τις απώλειες.

Μπορούμε επίσης να διερευνήσουμε την κερδοφορία συγκεκριμένων ομάδων επενδυτών σε σχέση με την πραγματοποιηθείσα τιμή τους, η οποία είναι η μέση τιμή όλων των νομισμάτων με βάση το πότε μετακινήθηκαν τελευταία φορά στην αλυσίδα. Στο παρακάτω διάγραμμα παρουσιάζονται οι δείκτες MVRV για τις τρεις ομάδες του Bitcoin (ολόκληρη η αγορά, Βραχυπρόθεσμοι Κάτοχοι (STHs) και Μακροπρόθεσμοι Κάτοχοι (LTHs)), οι οποίοι δείχνουν πως όλοι τους έχουν τώρα ζημίες και κατέχουν νομίσματα κάτω από τη βάση κόστους τους κατά μέσο όρο.

Προηγούμενες περιπτώσεις όπου και οι τρεις ομάδες βρίσκονται σε Μη Πραγματοποιημένες Ζημίες συνέπεσαν μόνο με εγκαταλείψεις σε προχωρημένο στάδιο της πτωτικής αγοράς, παρέχοντας συμβολή με τις παραπάνω μετρήσεις κερδοφορίας.

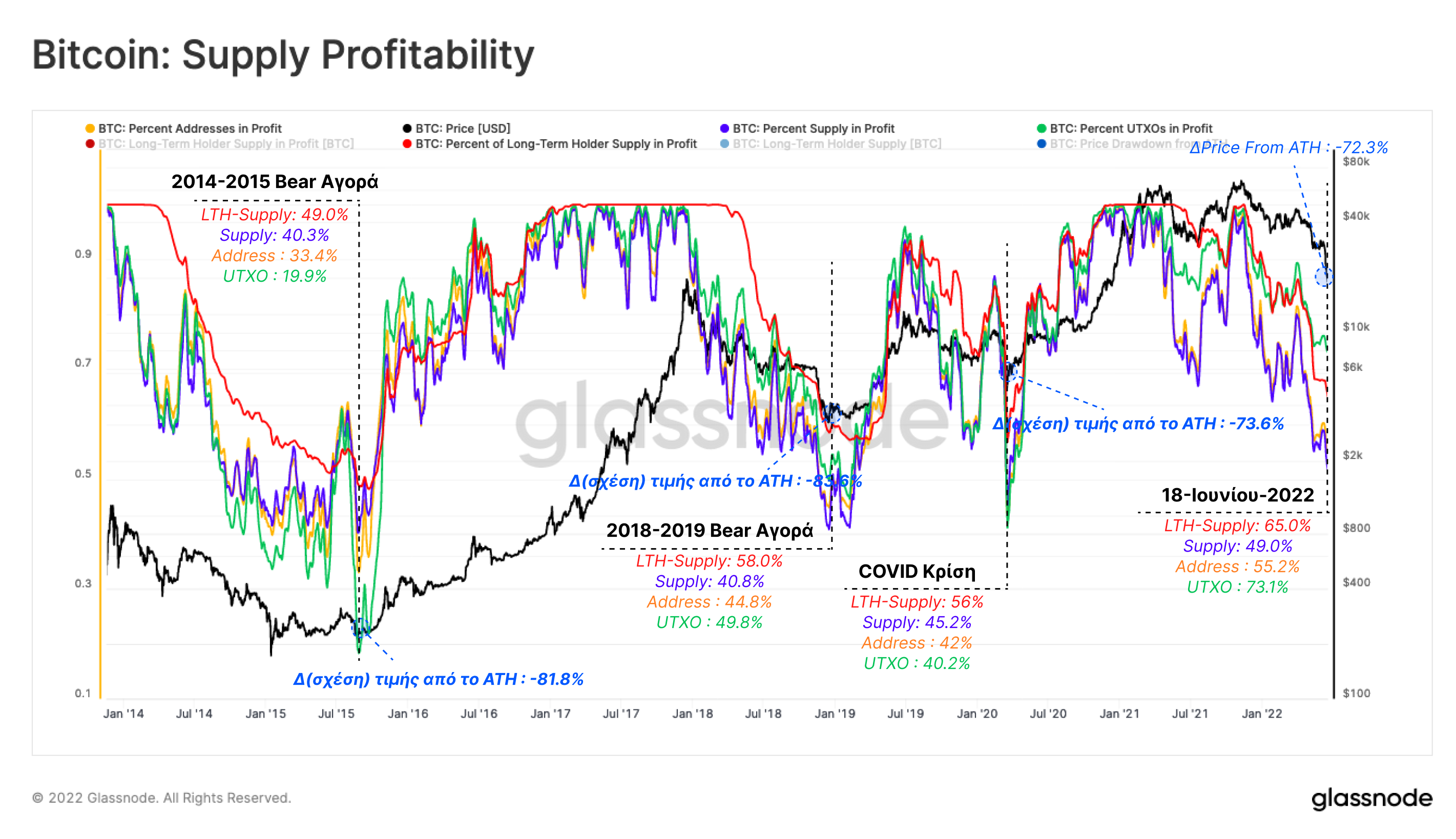

Όπως καλύψαμε στην 23η εβδομάδα, ένα ισχυρό εργαλείο για την παρακολούθηση της επέκτασης της πτωτικής αγοράς είναι η μείωση της κερδοφορίας σε όλες τις μετρήσεις που βασίζονται στην προσφορά και στο πορτοφόλι. Αυτό που αναζητούμε είναι τα όρια του τελικού οικονομικού «πόνου» των επενδυτών, τα οποία εξάντλησαν τους πωλητές σε προηγούμενους κύκλους.

Αυτά τα όρια του μέγιστου «πόνου» στα αποθέματα μπορούν να διερευνηθούν από διαφορετικές διαστάσεις:

- Κυκλοφορούν Με Κέρδη (Supply in Profit) 🔵 έπεσε σε μόλις 49,0% καθώς η αγορά διαπραγματεύτηκε στα $17,6k, θέτοντας περισσότερο από το ήμισυ του αποθέματος σε μη Πραγματοποιηθείσα Ζημία. Τα ιστορικά κατώτατα όρια της πτωτικής αγοράς έχουν πιάσει πάτο μεταξύ 40% και 45% των αποθεμάτων σε κέρδος.

- Διευθύνσεις Με Κέρδος (Addresses in Profit) 🟠 αξιολογούν την κερδοφορία μεταξύ των επιμέρους πορτοφολιών και επιστρέφουν παρόμοια αποτελέσματα με το απόθεμα σε κέρδος. Αυτή η μετρική είναι τώρα μόλις 10% υψηλότερη από το χαμηλότερο επίπεδό της στην πτωτική αγορά του 2018-2019 και στο κραχ του COVID, υποδεικνύοντας μόλις οριακά λιγότερο «πόνο» από ό,τι σε αυτά τα κατώτατα σημεία.

- UTXOs Με Κέρδος (UTXOs in Profit) 🟢 μας επιτρέπουν να μετρήσουμε την κερδοφορία της αγοράς με βάση όλες τις μη δαπανημένες εκροές. Αυτή η μετρική δείχνει ότι το 26,7% όλων των μη δαπανημένων εκροών συναλλαγών (UTXO) είναι σε ζημία. Ιστορικά, στο κατώτατο σημείο των πτωτικών αγορών, το 50,2% - 81,1% όλων των UTXO ήταν σε ζημία.

- Απόθεμα Μακροπρόθεσμων Κατόχων Με Κέρδος (LTH-Supply in Profit) 🔴 παρακολουθεί την κερδοφορία των Μακροπρόθεσμων Κατόχων ως μέτρο της σοβαρότητας της πίεσης προς τους πιο ισχυρούς επενδυτές του Bitcoin. Αυτή τη στιγμή, το 35% των αποθεμάτων των Μακροπρόθεσμων Κατόχων (LTH-Supply) βρίσκεται σε ζημία. Αυτό σημαίνει ότι αυτή η ομάδα εξακολουθεί να επωμίζεται λιγότερο «πόνο» σε σύγκριση με τις προηγούμενες πτωτικές αγορές, όπου οι Μακροπρόθεσμοι Κάτοχοι κατείχαν το 42% έως 51% των αποθεμάτων τους με απώλεια.

Υπάρχει μια αναμενόμενη φυσική μετατόπιση στο κατώτατο όριο αυτών των μετρήσεων, καθώς τα νομίσματα χάνονται και διακινούνται βαθιά με την πάροδο του χρόνου. Ως εκ τούτου, το ξεπούλημα κατά τη διάρκεια του Σαββατοκύριακου μπορεί να θεωρηθεί ότι βύθισε την κερδοφορία και τους επενδυτές σε έναν ιστορικά σημαντικό βαθμό οικονομικού «πόνου».

Εγκατάλειψη Των Miners Σε Πραγματικό Χρόνο

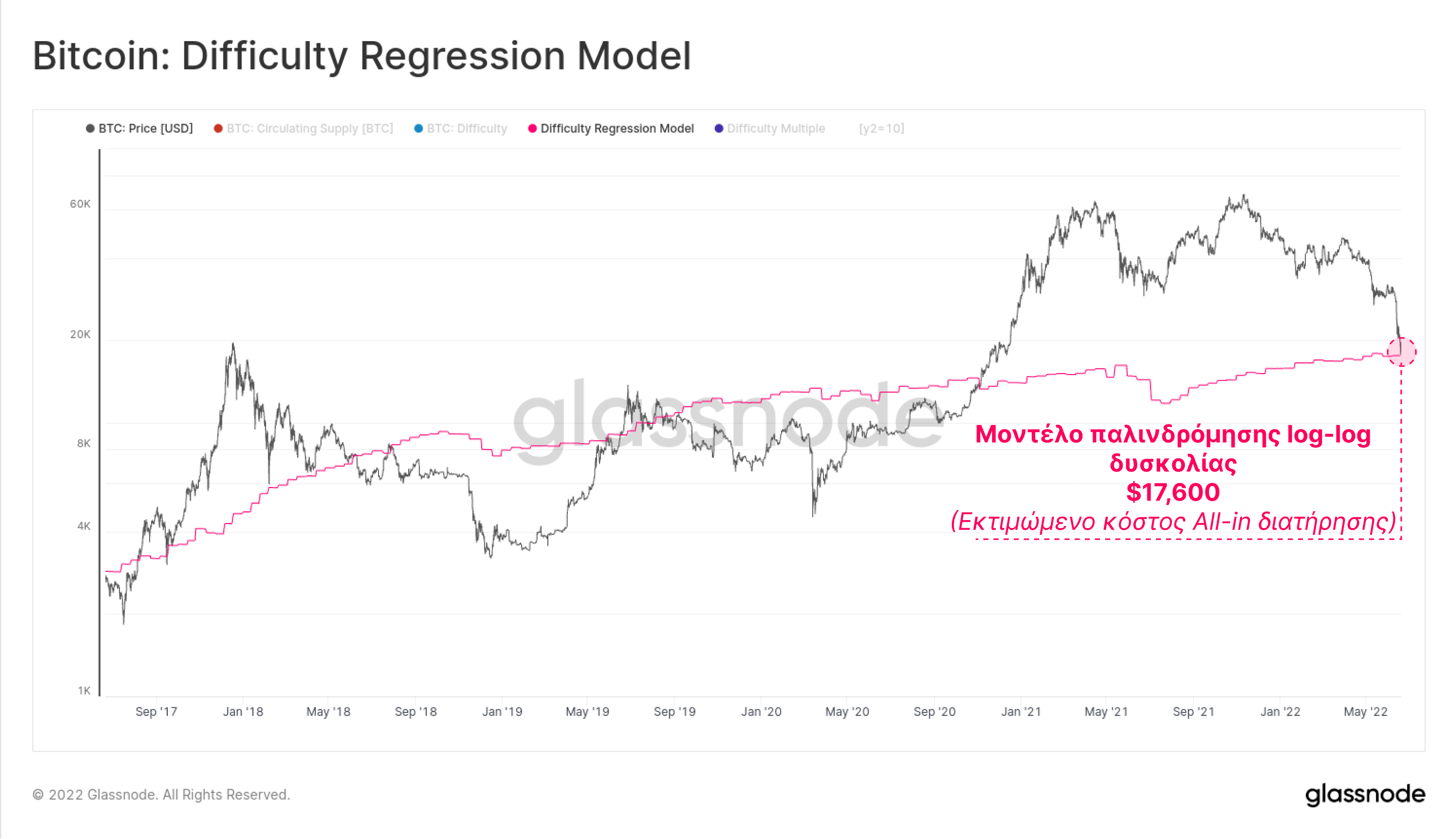

Το Bitcoin μπορεί να θεωρηθεί ως ένα ψηφιακό εμπόρευμα και, όπως πολλά εμπορεύματα, τείνει να έχει μια σχέση με το κόστος παραγωγής του. Εκτελώντας ένα μοντέλο παλινδρόμησης log-log μεταξύ της Δυσκολίας και της Κεφαλαιοποίησης (Market Cap), μπορούμε να εκτιμήσουμε ένα συνολικό κόστος συντήρησης για την εξόρυξη BTC.

Αυτό το κόστος του μοντέλου παραγωγής διαπραγματεύεται επί του παρόντος στα $17.600, ενδιαφέρον είναι πως αυτό ήταν το χαμηλό της τιμής κατά τη διάρκεια του Σαββατοκύριακου.

Η έρευνά μας στην 23η Εβδομάδα On-Chain αποκάλυψε την πίεση στα εισοδήματα των εξορυκτών λόγω της πτώσης των εσόδων και της αύξησης του κόστους παραγωγής. Οι συμπεριφορές των εξορυκτών επιβεβαιώνουν τώρα ότι βρίσκεται σε εξέλιξη μια συνεχιζόμενη φάση εγκατάλειψης των εξορυκτών. Η πρώτη απόδειξη είναι οι κορδέλες κατακερματισμού (hash-ribbons), τα οποία έχουν πλέον αντιστραφεί, καθώς ο ρυθμός κατακερματισμού (hash-rate) πέφτει κατά 10% από το ATH και σηματοδοτεί ότι οι μονάδες εξόρυξης ASIC βγαίνουν εκτός λειτουργίας.

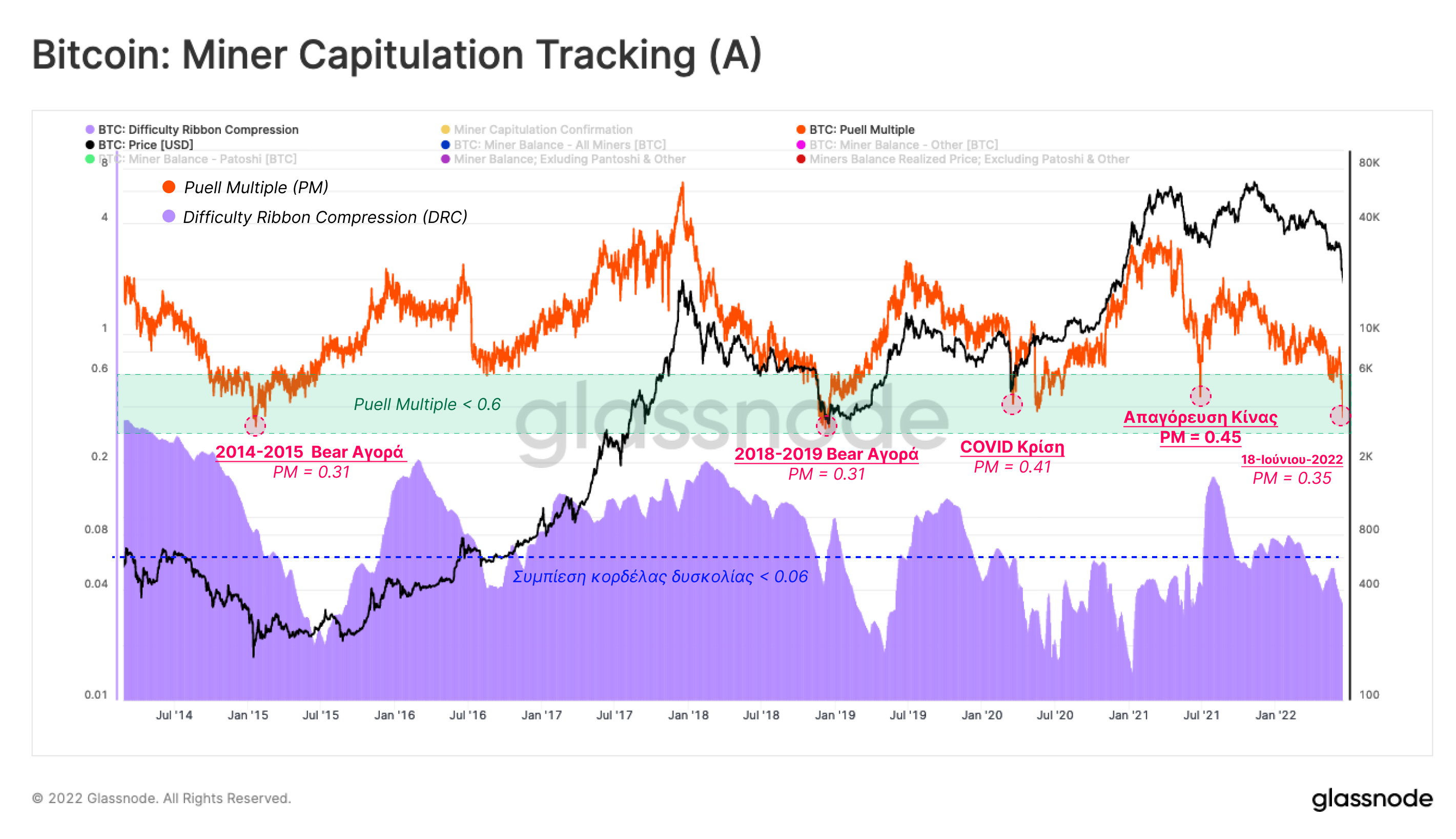

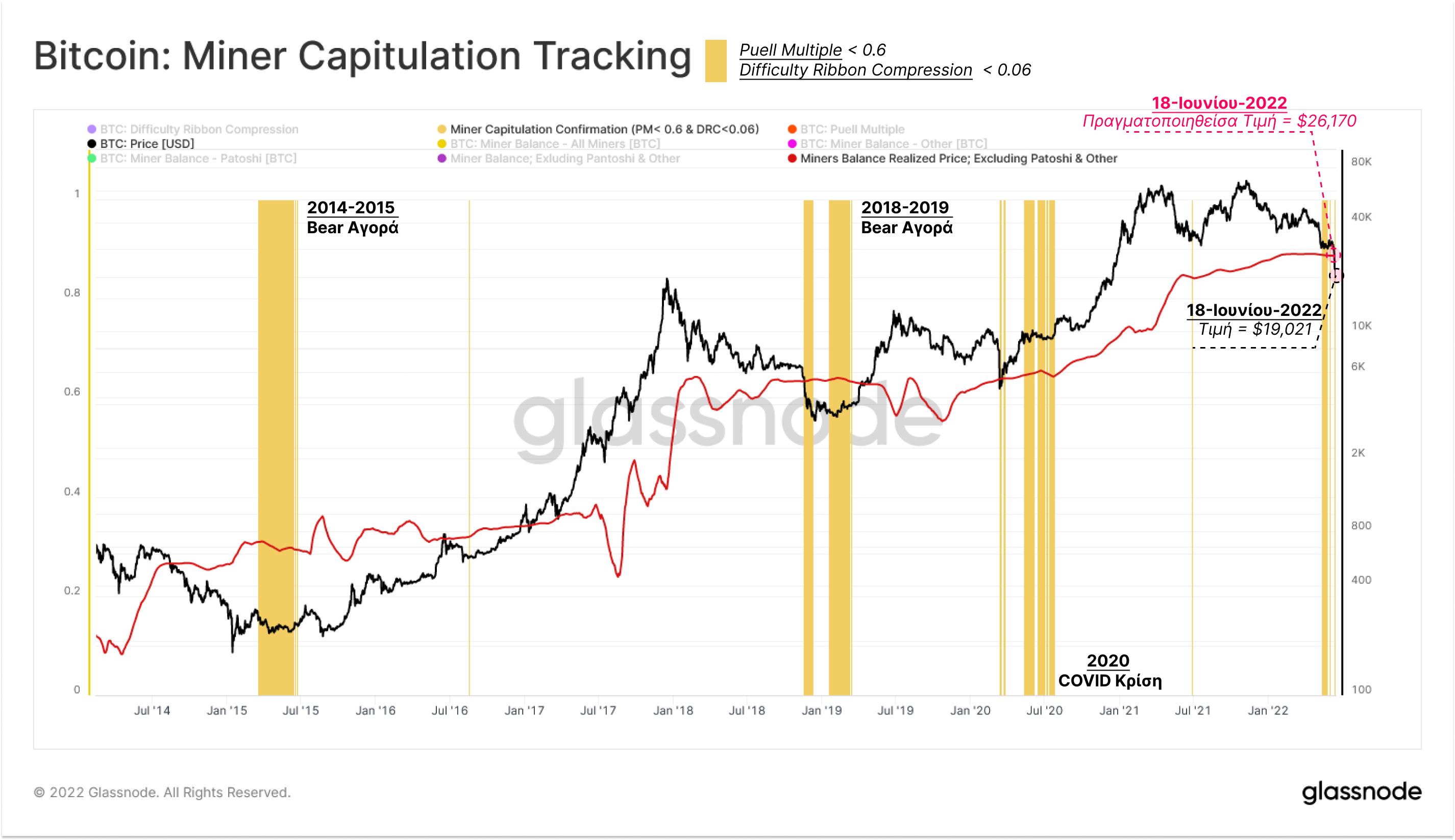

Μπορούμε να επιβεβαιώσουμε περαιτέρω ότι το stress των εξορυκτών είναι στο παιχνίδι χρησιμοποιώντας δύο εργαλεία:

- Ο Πολλαπλασιαστής Puell (The Puell Multiple) είναι ένας ταλαντωτής που παρακολουθεί το εισόδημα των εξορυκτών σε δολάρια ΗΠΑ και σήμερα δείχνει ότι τα συνολικά έσοδα είναι 61% χαμηλότερα από τον ετήσιο μέσο όρο τους. Από τη μείωση των εσόδων των εξορυκτών, μπορούμε να υποθέσουμε ότι το stress των εξορυκτών είναι πιθανό.

- Η Συμπίεση της «Κορδέλας» Δυσκολίας (κανονικοποιημένη) The Difficulty Ribbon Compression (normalized) παρέχει στη συνέχεια ένα ρητό μοντέλο stress των εξορυκτών, το οποίο, όπως και οι κορδέλες κατακερματισμού, παρακολουθεί κατά πόσον οι μονάδες εξόρυξης βγαίνουν πραγματικά εκτός λειτουργίας. Δεδομένου ότι είδαμε μια πρόσφατη ανοδική τάση στη δυσκολία, μπορούμε επίσης να διαπιστώσουμε ότι το κόστος παραγωγής για το BTC έχει αυξηθεί.

Με βάση αυτά τα δύο μοντέλα, η συνεχιζόμενη συρρίκνωση του εισοδήματος των εξορυκτών είναι χειρότερη από τη Μεγάλη Μετανάστευση τον Μάιο-Ιούλιο του 2021. Ωστόσο, οι εξορύκτες έχουν αντιμετωπίσει χειρότερες ημέρες στις πτωτικές αγορές του 2018-2019 και του 2014-2015, όπου ο Πολλαπλασιαστής Puell έφτασε το 0,31 (69% μείωση εσόδων έναντι του ετήσιου μέσου όρου).

Για να εκτιμήσουμε την πιθανότητα εγκατάλειψης του εξορύκτη, μπορούμε να συνδυάσουμε αυτές τις δύο μετρικές, αναζητώντας τη συμβολή μεταξύ ενός Πολλαπλασιαστή Puell (Puell Multiple) < 0,6 και της Συμπίεσης της «Κορδέλας» Δυσκολίας (Difficult Ribbon Compression) < 0,06, που καταλήγει στο Εργαλείο Εγκατάλειψης του Εξορύκτη (Miner Capitulation Tool) (εμφανίζεται με κίτρινες ζώνες παρακάτω).

Ενισχύοντας περαιτέρω αυτό το επιχείρημα, μπορούμε επίσης να εκτιμήσουμε την Πραγματοποιημένη Τιμή για τους εξορύκτες (εξαιρουμένων των νομισμάτων Patoshi) ως μέτρο για τη βάση κόστους του εξορυγμένου υπολοίπου τους, η οποία επί του παρόντος ανέρχεται σε $26.170.

Είναι ενδιαφέρον ότι, σε πολλές περιπτώσεις, οι ζώνες εγκατάλειψης που έχουν επισημανθεί, συμπίπτουν με τις περιόδους κατά τις οποίες η τιμή της αγοράς διαπραγματεύεται κάτω από την εκτιμώμενη Πραγματοποιημένη Τιμή για τους εξορύκτες. Κατά την πρόσφατη κατάρρευση της αγοράς στα $17,6k, αυτή η δομή επικάλυψης παρατηρείται για πρώτη φορά μετά την κατάρρευση του COVID.

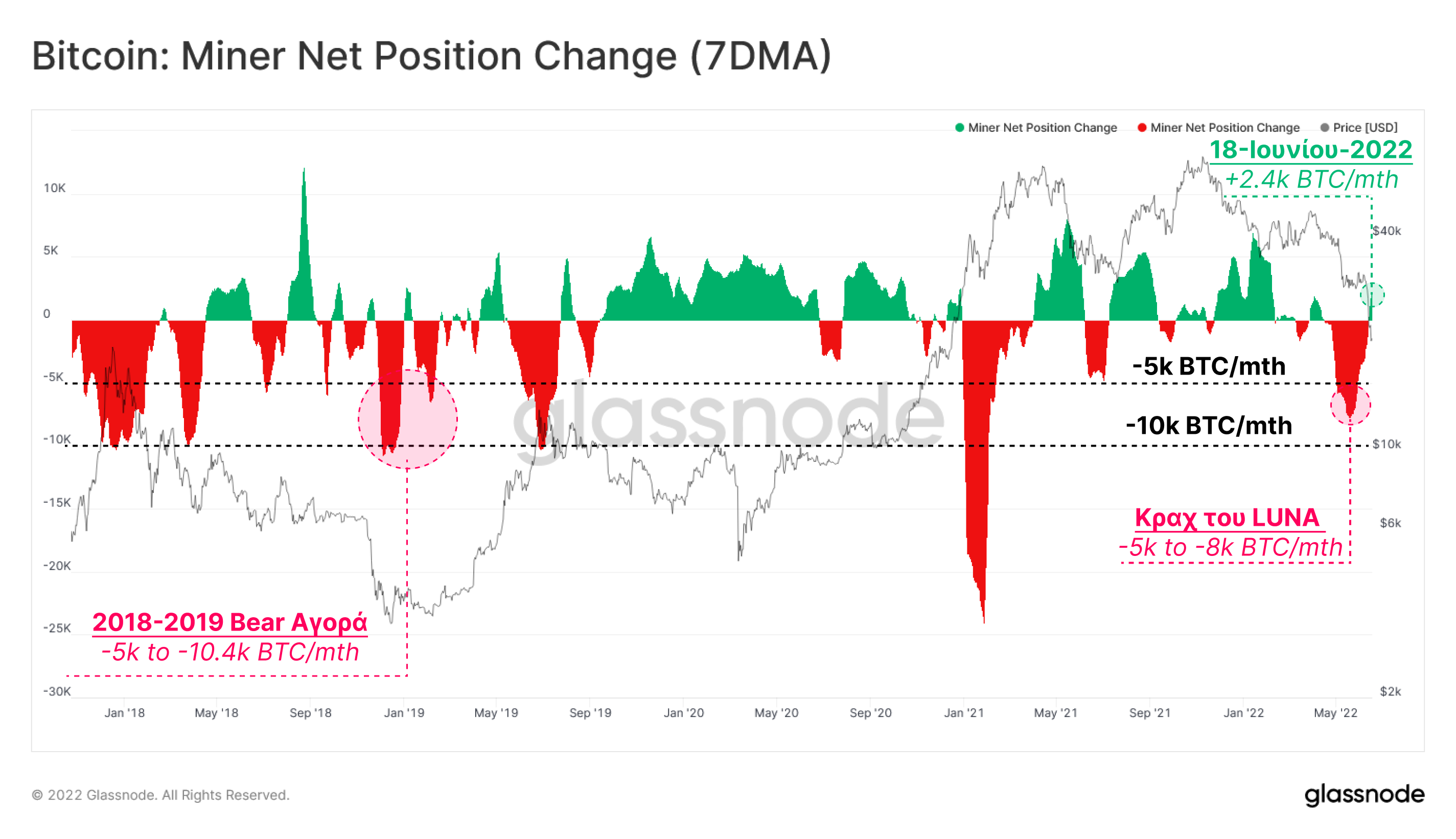

Με αυτή την εκτεταμένη οικονομική πίεση στους εξορύκτες, οι όγκοι εκροών από τα θησαυροφυλάκιά τους έφτασαν σε ποσοστά μεταξύ 5k έως 8k BTC ανά μήνα. Αυτό είναι πλέον συγκρίσιμο με το γεγονός της εγκατάλειψης της πτωτικής αγοράς του 2018-2019. Είναι αξιοσημείωτο ότι, αφού το Bitcoin απέτυχε να κρατήσει τη χαμηλή ζώνη της τρέχουσας ενοποίησής του ($28k), οι εξορύκτες σταμάτησαν να δαπανούν και στην πραγματικότητα είδαν τα υπόλοιπα να αυξάνονται με ρυθμό 2,2k BTC ανά μήνα.

Νέα έρευνα Glassnode: The Great DeFi Deleveraging

Η αγορά DeFi του Ethereum βρίσκεται σε μια δραματική απομόχλευση, με πάνω από $124B σε κεφάλαια να έχουν εκχυλιστεί σε μόλις έξι εβδομάδες. Η βάση των επενδυτών του Ethereum είναι τώρα σε μεγάλο βαθμό χαμένοι στις θέσεις spot και κλειδώνουν σε ιστορικά μεγάλες Πραγματοποιθείσες Απώλειες.

Διαβάστε την τελευταία μας έρευνα εδώ.

Μακροπρόθεσμοι κάτοχοι: Στα Πρόθυρα Εγκατάλειψης

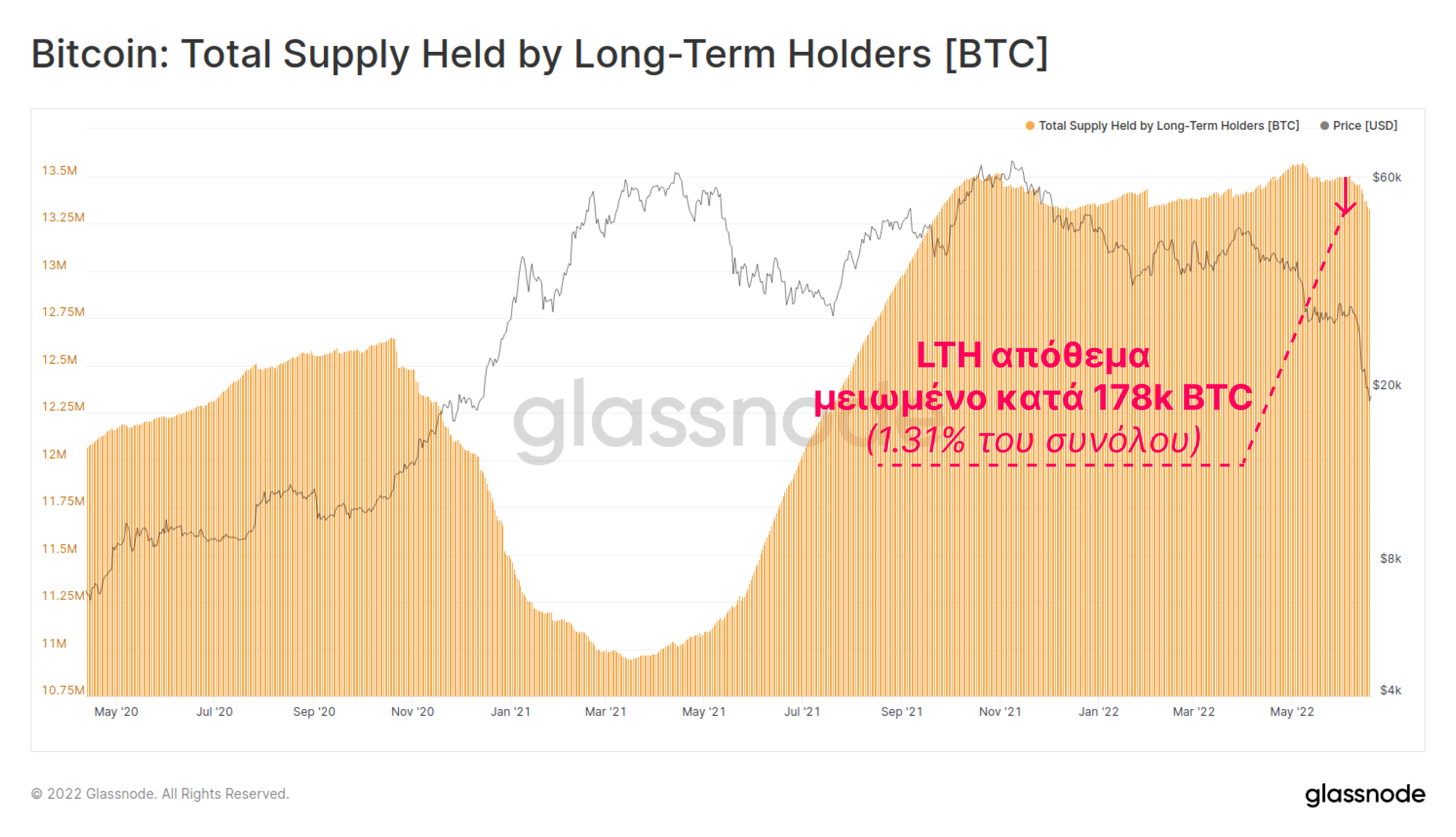

Το ντόμινο της τρέχουσας πτωτικής αγοράς που συνεχίζει να πέφτει προχωρά σε νέα φάση. Παράλληλα με τους εξορύκτες, οι Μακροπρόθεσμοι Κάτοχοι αρχίζουν τώρα να αισθάνονται την πίεση, αναγκάζοντας πολλούς από αυτούς να πωλούν με επιταχυνόμενο ρυθμό. Το απόθεμα των Μακροπρόθεσμων Κατόχων μειώθηκε κατά 178k BTC την τελευταία εβδομάδα, που αντιστοιχεί στο 1,31% των συνολικών τους συμμετοχών.

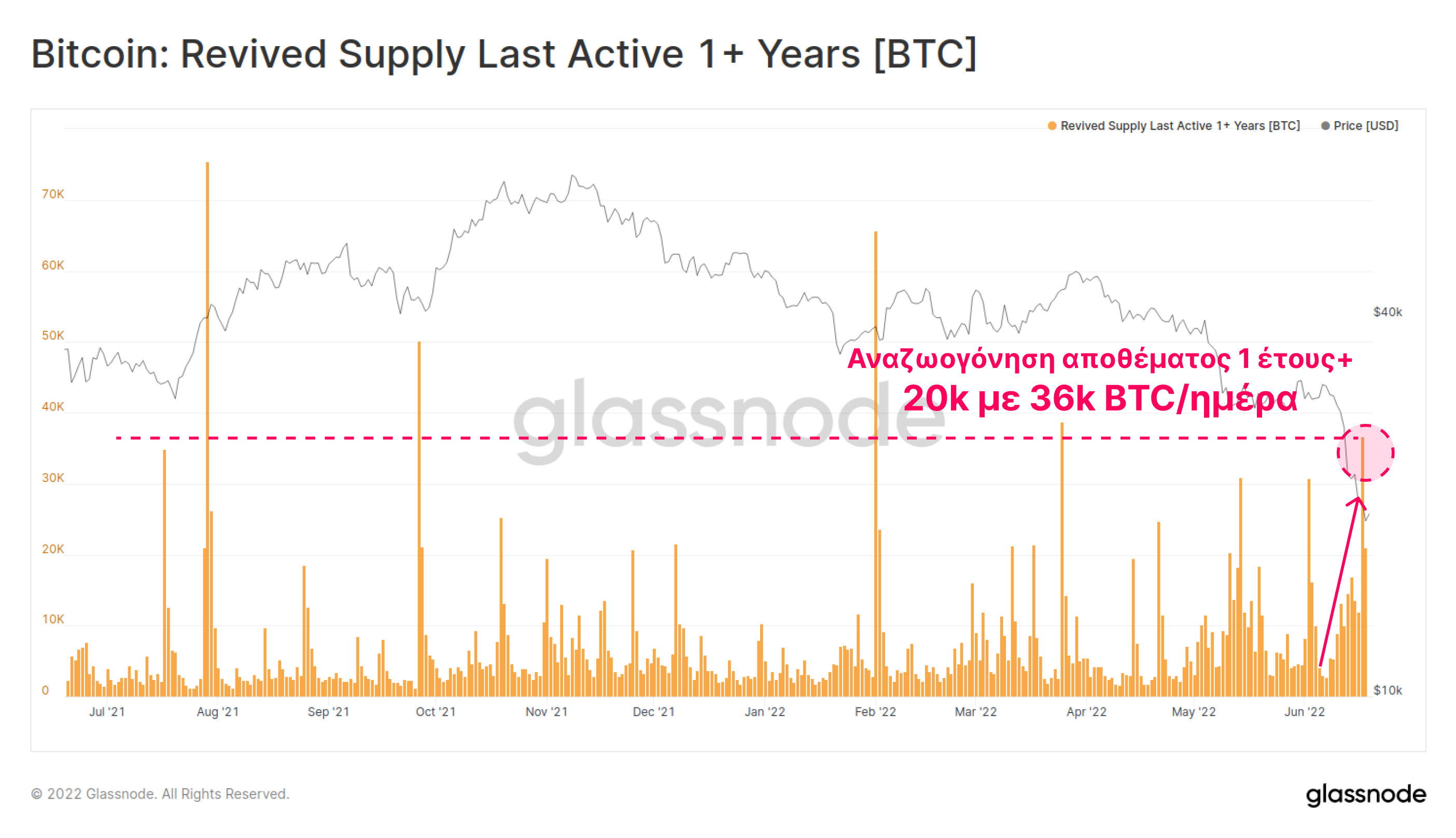

Το αναζωογονημένο απόθεμα 1χρ+ επιβεβαιώνει ότι οι δαπάνες που συμβαίνουν τώρα είναι από παλαιότερα νομίσματα, επιταχύνοντας σε ρυθμούς 20k έως 36k BTC ανά ημέρα. Αυτό αντικατοπτρίζει μια εισροή φόβου και πανικού ακόμη και μέσα στην ισχυρότερη ομάδα των Bitcoins.

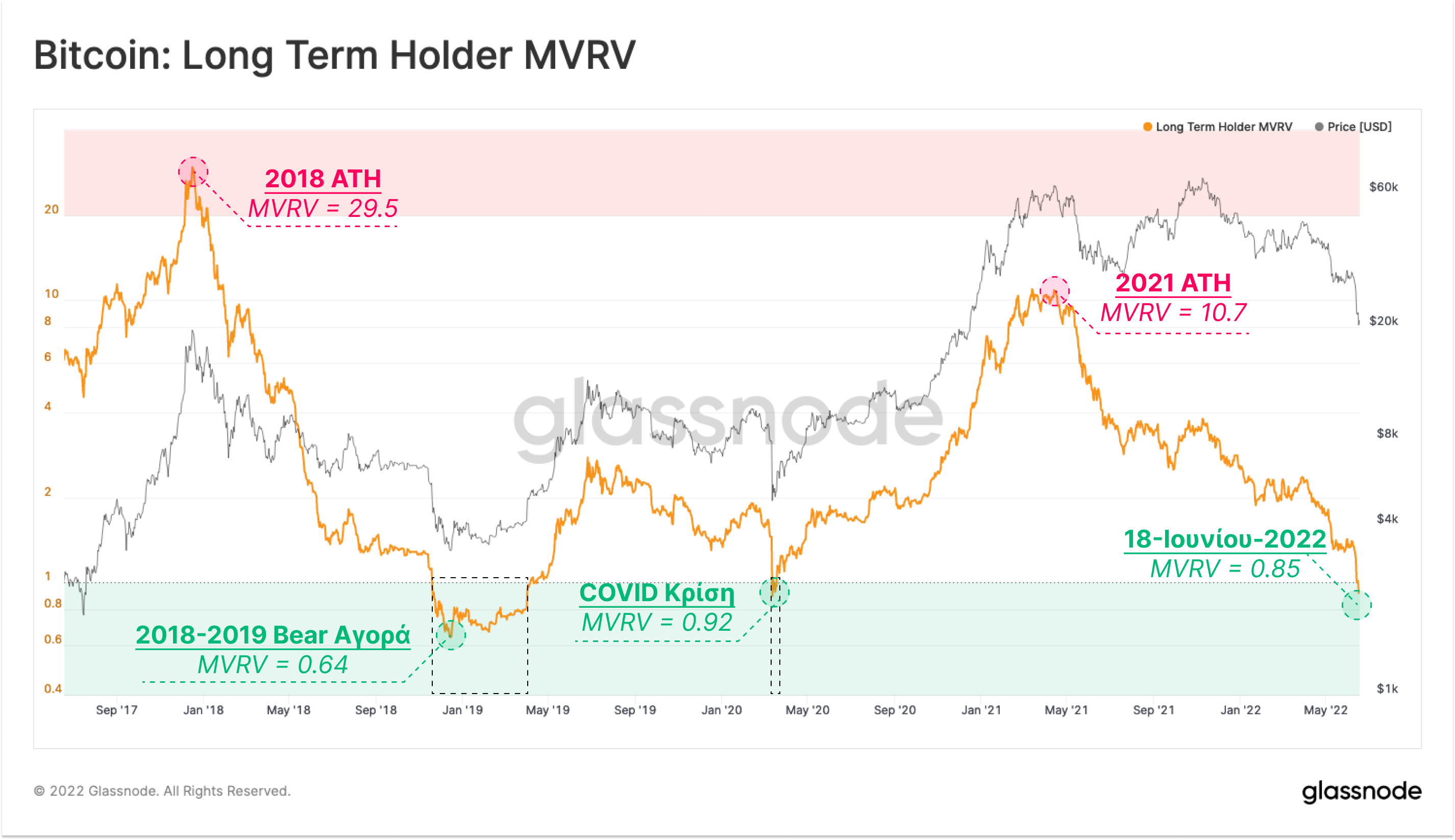

Μπορούμε να χαρτογραφήσουμε την οικονομική πίεση που παρακινεί τους Μακροπρόθεσμους Κατόχους χρησιμοποιώντας το LTH-MVRV, έναν λόγο μεταξύ της τιμής αγοράς και της Πραγματοποιημένης Τιμής των Μακροπρόθεσμων Κατόχων (LTH-Realized). Η πρόσφατη κατάρρευση της αγοράς στα $17,6k ώθησε αυτή τη μετρική στο 0,85, που σημαίνει ότι οι Μακροπρόθεσμοι Κάτοχοι, κατά μέσο όρο, κατέχουν μια Μη Πραγματοποιηθείσα Ζημία 15%. Αυτό είναι ένα βαθύτερο χαμηλό από αυτό που σημειώθηκε κατά τη διάρκεια της κατάρρευσης λόγω του COVID και μόλις λίγο πάνω από τον πάτο συντριβής της πτωτικής αγοράς του 2018-2019.

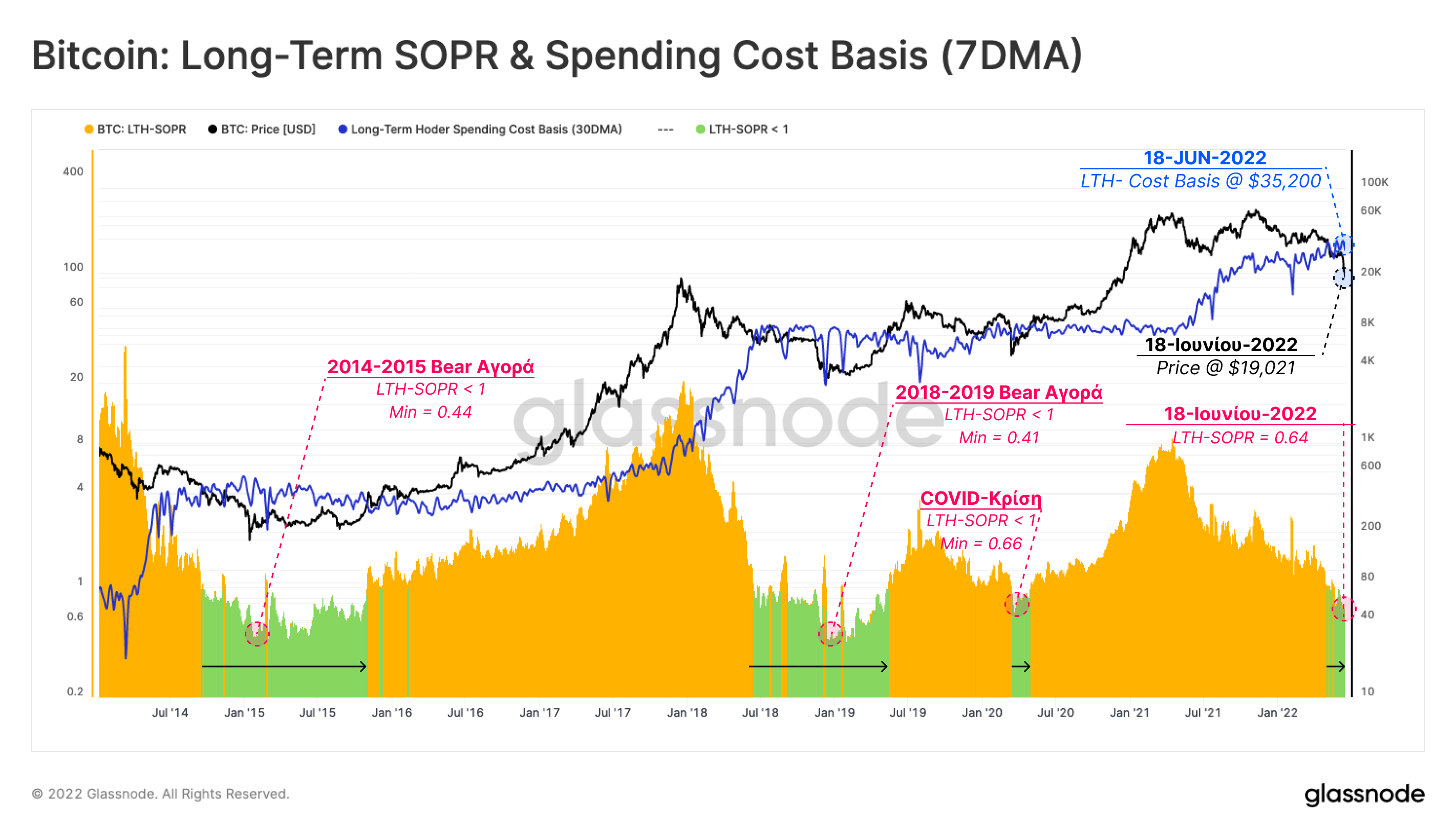

Ως Μακροπρόθεσμοι Κάτοχοι, οι Μη Πραγματοποιηθείσες Ζημίες ενισχύονται και η ένταση αυτής της πώλησης ζημιών μπορεί να παρακολουθείται από το LTH-SOPR. Αυτή η μέτρηση συγκρίνει την τιμή αγοράς των Μακροπρόθεσμων Κατόχων με τη βάση κόστους που ξοδεύουν τα νομίσματα κάθε μέρα.

Στο παρελθόν η εγκατάλειψη των Μακροπρόθεσμων Κατόχων έχει συμβεί όταν αυτή η μετρική διαπραγματεύεται κάτω από το 1, υποδηλώνοντας ότι οι Μακροπρόθεσμοι Κάτοχοι αναλαμβάνουν απώλειες μετά από μεγάλες περιόδους διακράτησης. Σε χαμηλά επίπεδα πτωτικής αγοράς, αυτή η μετρική έχει πέσει στο παρελθόν στο εύρος 0,4 έως 0,6, υποδεικνύοντας απώλειες 40% έως 60%.

Έτσι, η τρέχουσα συμπεριφορά δαπανών από τους Μακροπρόθεσμους Κατόχους που λαμβάνουν απώλειες, συμπίπτει με τον Μάρτιο του 2020, αλλά δεν είναι τόσο σοβαρή όσο τα χαμηλά της πτωτικής αγοράς του 2015 ή του 2018.

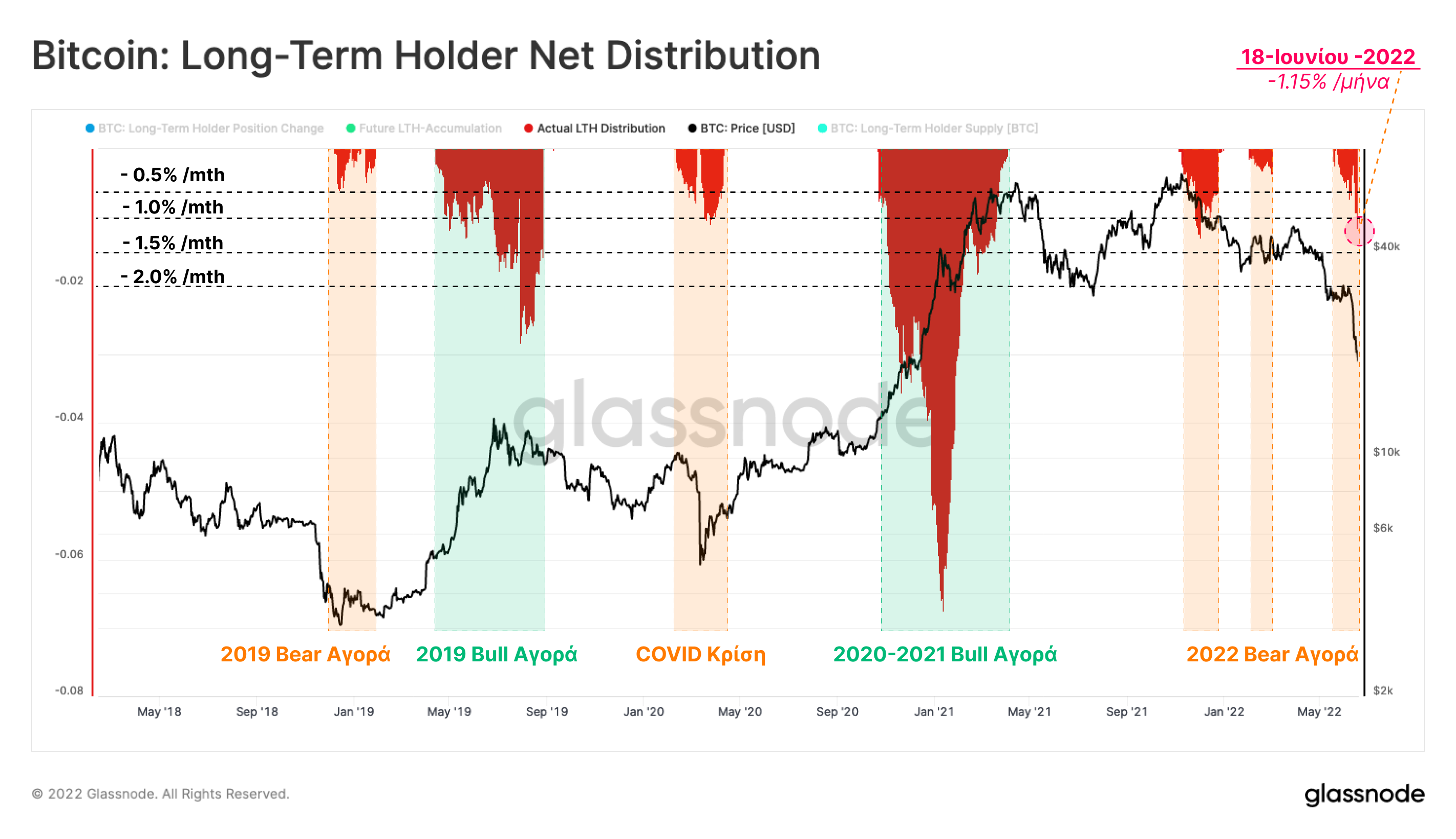

Μπορούμε επίσης να παρακολουθήσουμε την καθαρή κατανομή νομισμάτων των Μακροπρόθεσμων Κατόχων για μια περίοδο 30 ημερών για να αξιολογήσουμε τη σχετική δραστηριότητα της πλευράς πώλησης. Εδώ κανονικοποιούμε τις τιμές με βάση τη συνολική προσφορά των Μακροπρόθεσμων Κατόχων για να αποκτήσουμε μια συγκριτική επισκόπηση της συμπεριφοράς αυτών των επενδυτών σε προηγούμενες πτωτικές αγορές.

Κατά τη διάρκεια της πρόσφατης απότομης πτώσης, οι Μακροπρόθεσμοι Επενδυτές ξόδεψαν λίγο περισσότερο από το 1% των αποθεμάτων τους ανά μήνα, ποσοστό που συμπίπτει με τη συντριβή λόγω του COVID και τη διόρθωση μετά το ATH τον Δεκέμβριο του 2021. Το επίπεδο αυτό είναι σχεδόν δύο φορές υψηλότερο από τη μέγιστη εκροή της πτωτικής αγοράς του 2018-2019.

Σημειώστε ότι οι μέγιστες εκροές Μακροπρόθεσμων Κατόχων συνδέονται στην πραγματικότητα με τις ανοδικές αγορές (ανάληψη κερδών) και όχι με τις πτωτικές αγορές (έμπειροι επενδυτές που πανικοβάλλονται και αναλαμβάνουν απώλειες).

Εντοπίζοντας τον «πόνο» στα Ανταλλακτήρια

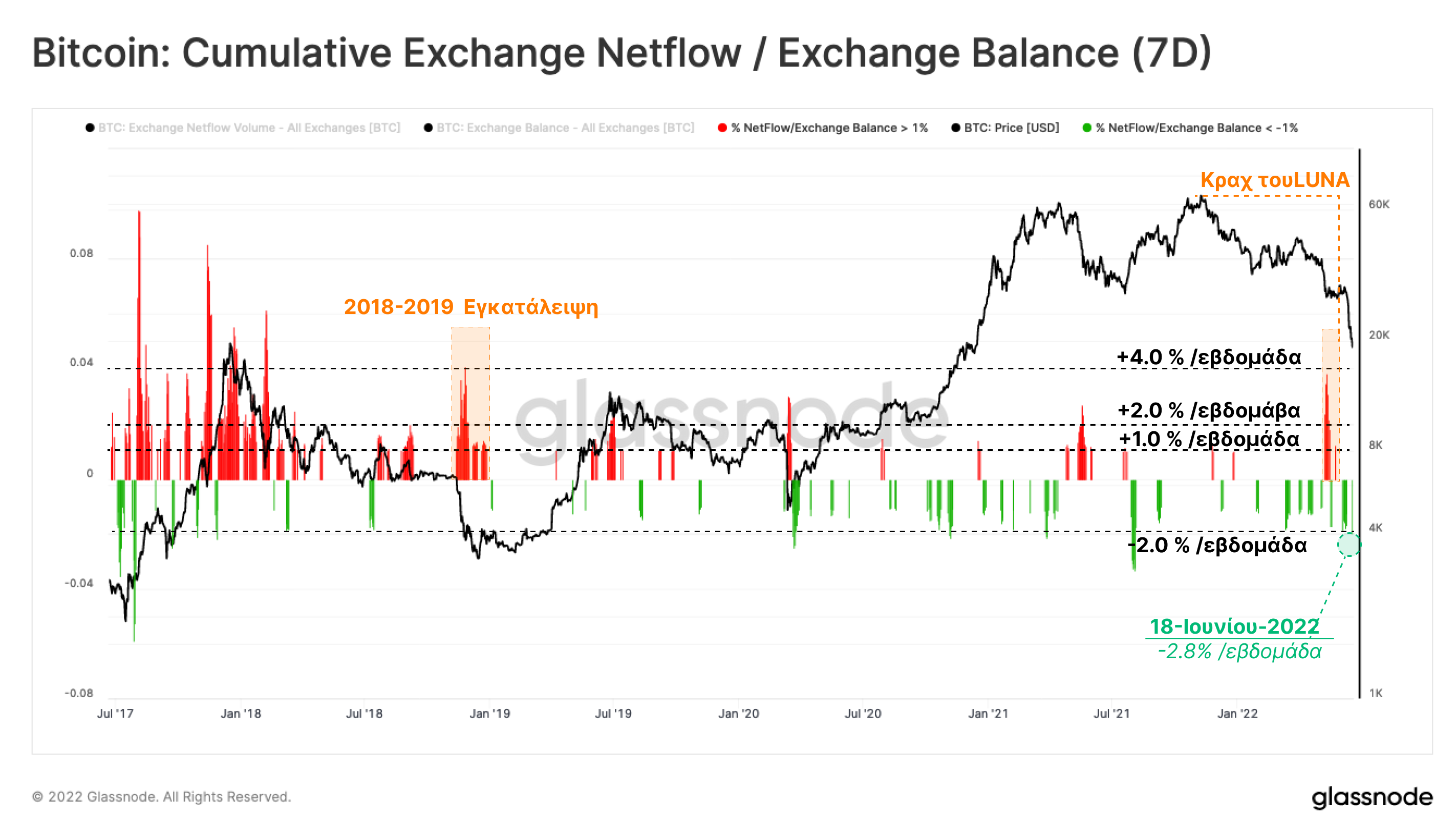

Τα ανταλλακτήρια παραμένουν ο πρωταρχικός τόπος διαπραγμάτευσης για το Bitcoin και έτσι, ο χαρακτηρισμός των εισερχόμενων ροών νομισμάτων μπορεί να βελτιώσει τις παρατηρήσεις μας σχετικά με την αντίδραση της αγοράς στη μεταβλητότητα και τις μειώσεις. Το ακόλουθο σχήμα δείχνει μόνο τις περιπτώσεις όπου η εβδομαδιαία καθαρή ροή προς (κόκκινο) ή από (πράσινο) ανταλλακτήρια ξεπερνά το 1% των συνολικών υπολοίπων του ανταλλακτηρίου.

Επανεξετάζοντας τα πρόσφατα αξιοσημείωτα περιστατικά:

- Στην πτωτική αγορά του 2018-2019 διατηρήθηκε για περισσότερο από έναν μήνα ένα καθεστώς εβδομαδιαίων εισροών > +1% του συνολικού υπολοίπου συναλλάγματος.

- Το κραχ του LUNA έφτασε το +4% του συνολικού συναλλαγματικού ισοζυγίου σε καθαρές εισροές.

- Η τρέχουσα αγορά έχει αυτή τη μέτρηση να επιστρέφει καθαρές εκροές -2,8%, οι οποίες είναι παρόμοιες με τις εκροές μετά το κραχ λόγω του Covid.

Ως εκ τούτου, παρά την έντονη πτωτική δράση των τιμών, αυτή την εβδομάδα, τα συναλλαγματικά υπόλοιπα παρουσίασαν καθαρή εξάντληση του υπολοίπου τους σε ποσοστό 2,8% του συνόλου.

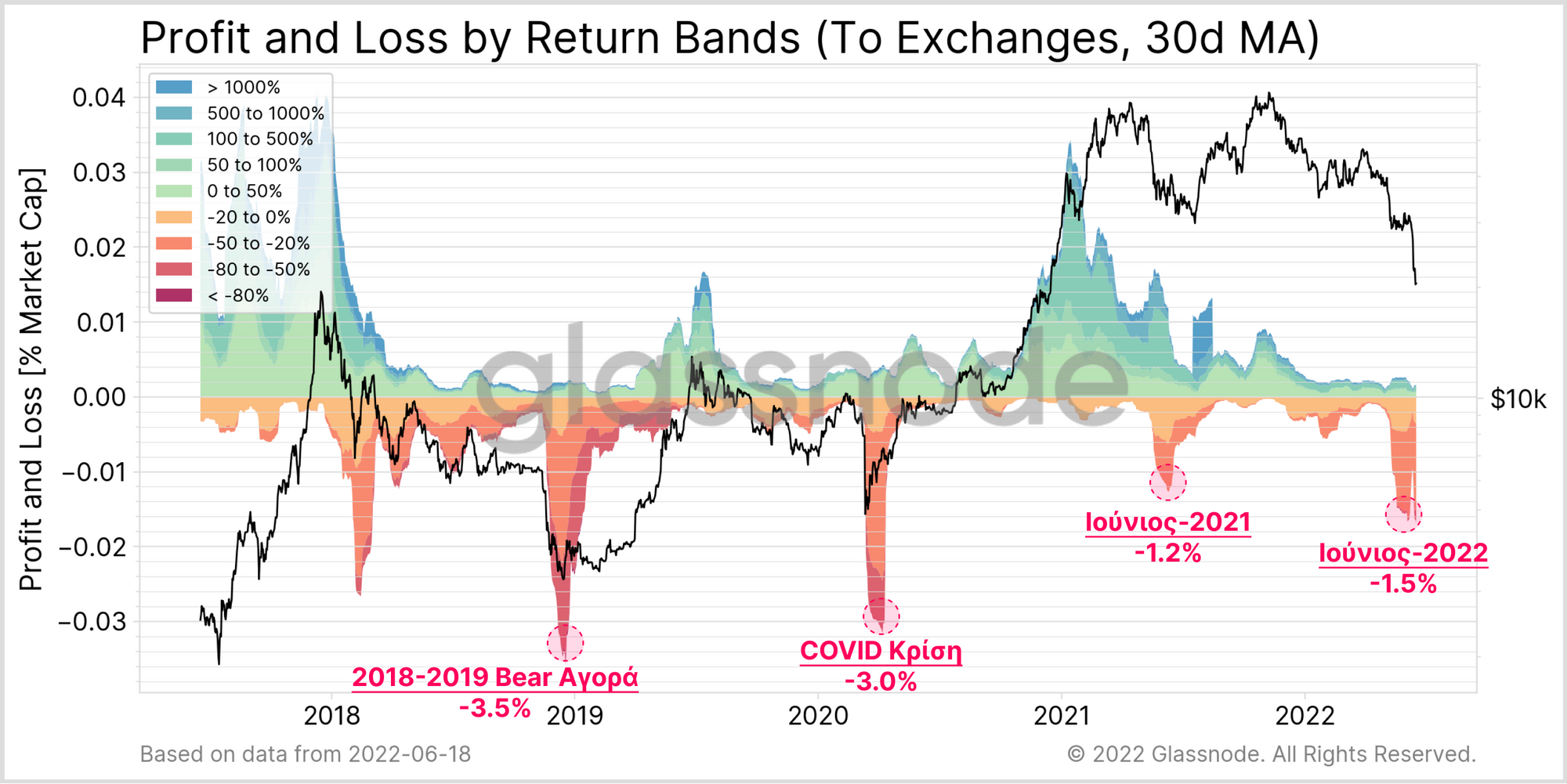

Στη συνέχεια, μπορούμε να χαρακτηρίσουμε την κερδοφορία των εισροών προς τα ανταλλακτήρια με βάση τον βαθμό των πραγματοποιηθέντων κερδών και ζημιών. Τον τελευταίο μήνα στις εισροές στο χρηματιστήριο κυριαρχούν οι πραγματοποιηθείσες ζημίες, με το συνολικό μέγεθος να ξεπερνά το 1,5% της κεφαλαιοποίησης της αγοράς.

Αυτό ξεπερνά το ξεπούλημα της περιόδου Μαΐου-Ιουλίου 2021, ωστόσο είναι περίπου το μισό από τα ακραία χαμηλά της πτωτικής αγοράς του 2018-2019 και του κραχ λόγω του COVID.

Σύνοψη και συμπεράσματα

Η αγορά Bitcoin έχει πλέον βιώσει δύο διακριτές φάσεις εγκατάλειψης από το ATH του Νοεμβρίου 2021. Η πρώτη φάση προκλήθηκε από την αναγκαστική πώληση από το Luna Foundation που πούλησε τα 80k+ BTC του, και η δεύτερη αυτή την εβδομάδα μέσω μιας μαζικής απομόχλευσης σε ολόκληρη τη βιομηχανία, τόσο εντός όσο και εκτός αλυσίδας.

Οι εξορύκτες βρίσκονται τώρα κάτω από σημαντική οικονομική πίεση, με τα BTC να διαπραγματεύονται κοντά στο εκτιμώμενο κόστος παραγωγής, τα εισοδήματα να είναι πολύ χαμηλότερα από τον ετήσιο μέσο όρο τους, και ο ρυθμός του κατακερματισμού (hash-rate) να υποχωρεί αισθητά από τα ATH. Η συνολική αγορά έχει πραγματοποιήσει πάνω από 7 δισεκατομμύρια δολάρια σε απώλειες αυτή την εβδομάδα, με τους Μακροπρόθεσμους Κατόχους να συνεισφέρουν περίπου 178k BTC σε πρόσθετες πωλήσεις.

Όπως έχουμε συζητήσει τις τελευταίες εβδομάδες (23η και 24η), οι συμμετέχοντες στην αγορά του Bitcoin σε όλους τους τομείς βρίσκονται, ή είναι πολύ κοντά, σε ιστορικά υψηλά όρια οικονομικού «πόνου». Με τους εξαναγκασμένους πωλητές να φαίνεται να οδηγούν μεγάλο μέρος της πρόσφατης πώλησης, η αγορά μπορεί να αρχίσει να παρακολουθεί κατά πόσον αναδύονται σήματα εξάντλησης των πωλητών τις επόμενες εβδομάδες και μήνες.

Παρουσίαση νέου προϊόντος: Dashboards

Είμαστε στην ευχάριστη θέση να κυκλοφορήσουμε τέσσερα νέα προκαθορισμένα ταμπλό, οδηγούς βίντεο και γραπτές σημειώσεις που έχουν σχεδιαστεί για να βοηθήσουν τους χρήστες της Glassnode να εξερευνήσουν και να βελτιώσουν τις γνώσεις τους σε έννοιες της αλυσίδας, ξεκινώντας με το Bitcoin.

- Tutorial 1 - Navigating Market Tops and Bottoms

- Tutorial 2 - Introduction to On-chain Activity

- Tutorial 3 - Fundamentals of Bitcoin Mining

- Tutorial 4 - Introduction to Supply Dynamics

Όλες οι ενημερώσεις προϊόντων, βελτιώσεις και μη αυτόματες ενημερώσεις σε metrics και data καταγράφονται στο αρχείο changelog για τις παραπομπές σας.

- Βελτιώσεις στα Ταμπλό: Βίντεο module, λειτουργία κύλισης πλαισίου κειμένου (textbox scroll feature), αναδιαμορφωμένη ταξινόμηση κατά μέγεθος (reformatted sizing).

- Ακολουθήστε μας και επικοινωνείτε μαζί μας στο Twitter

- Μπείτε στο Telegram κανάλι

- Επισκεφτείτε Glassnode Forum για μακρές συζητήσεις και ανάλυση.

- Για on-chain μετρήσεις και διαγράμματα δραστηριότητας, επισκεφτείτε Glassnode Studio

- Για αυτοματοποιημένες καταχωρίσεις με βάση τις βασικές μετρήσεις on-chain και τη δραστηριότητα στις ανταλλακτήρια, επισκεφθείτε το Glassnode Alerts Twitter

Αποποίηση: Η παρούσα έκθεση δεν παρέχει καμία επενδυτική συμβουλή. Όλα τα δεδομένα παρέχονται μόνο για ενημερωτικούς σκοπούς. Καμία επενδυτική απόφαση δεν βασίζεται στις πληροφορίες που παρέχονται εδώ και εσείς είστε αποκλειστικά υπεύθυνοι για τις δικές σας επενδυτικές αποφάσεις.