Le Flash Crash du BTC

Les détenteurs de BTC ont été pris au dépourvu alors que les prix du BTC chutaient sous la barre des 25 000 dollars. Une purge de l'effet de levier semble être le catalyseur, mais une autre préoccupation pourrait être les 88,3 % de l'offre à court terme qui sont détenus en perte.

Résumé

- Le marché a connu une violente chute la semaine dernière, faisant passer le BTC sous la barre des 25 000 dollars et mettant fin à une période de fiable volatilité.

- Le marché a traversé plusieurs modèles importants de support des prix, mettant les haussiers dans une position peu confortable.

- L'un des principaux facteurs semble être l'utilisation de l'effet de levier sur le marché des produits dérivés, avec plus de 2,5 milliards de dollars d'intérêt ouvert supprimés en quelques heures.

- Les marchés options ont fortement réévalué les primes de volatilité par rapport à leurs niveaux historiques, bien que l'intérêt ouvert reste remarquablement stable.

- Les marchés spot sont encore relativement "lourds", avec plus de 88,3 % de l'offre des détenteurs de titres à court terme détenus à perte.

- Nous présentons un indicateur expérimental qui aide à identifier les points d'inflexion dans la rentabilité et la tendance du marché.

Dommages Techniques

Le marché crypto a connu une violente liquidation la semaine dernière, offrant une fin dramatique à l'épuisante absence de volatilité qui a dominé depuis juillet.

Comme nous l'avons expliqué dans les deux dernières éditions (Semaine 32, Semaine 33), le cours du BTC avait atteint des niveaux de volatilité parmi les plus bas jamais enregistrés, et le marché des options en particulier avaient fortement écarté la possibilité d'une volatilité baissière significative.

Après plusieurs semaines d'ennui juste au-dessus de 29k $, les prix du BTC ont explosé à la baisse, coupant à travers plusieurs moyennes mobiles à long terme, y compris les 111 jours, 200 jours, et 200 semaines. Le marché ayant clôturé la semaine à environ 26,1k $, cela représente une cassure significative du support du marché, et les haussiers ont maintenant du pain sur la planche pour rétablir leur position.

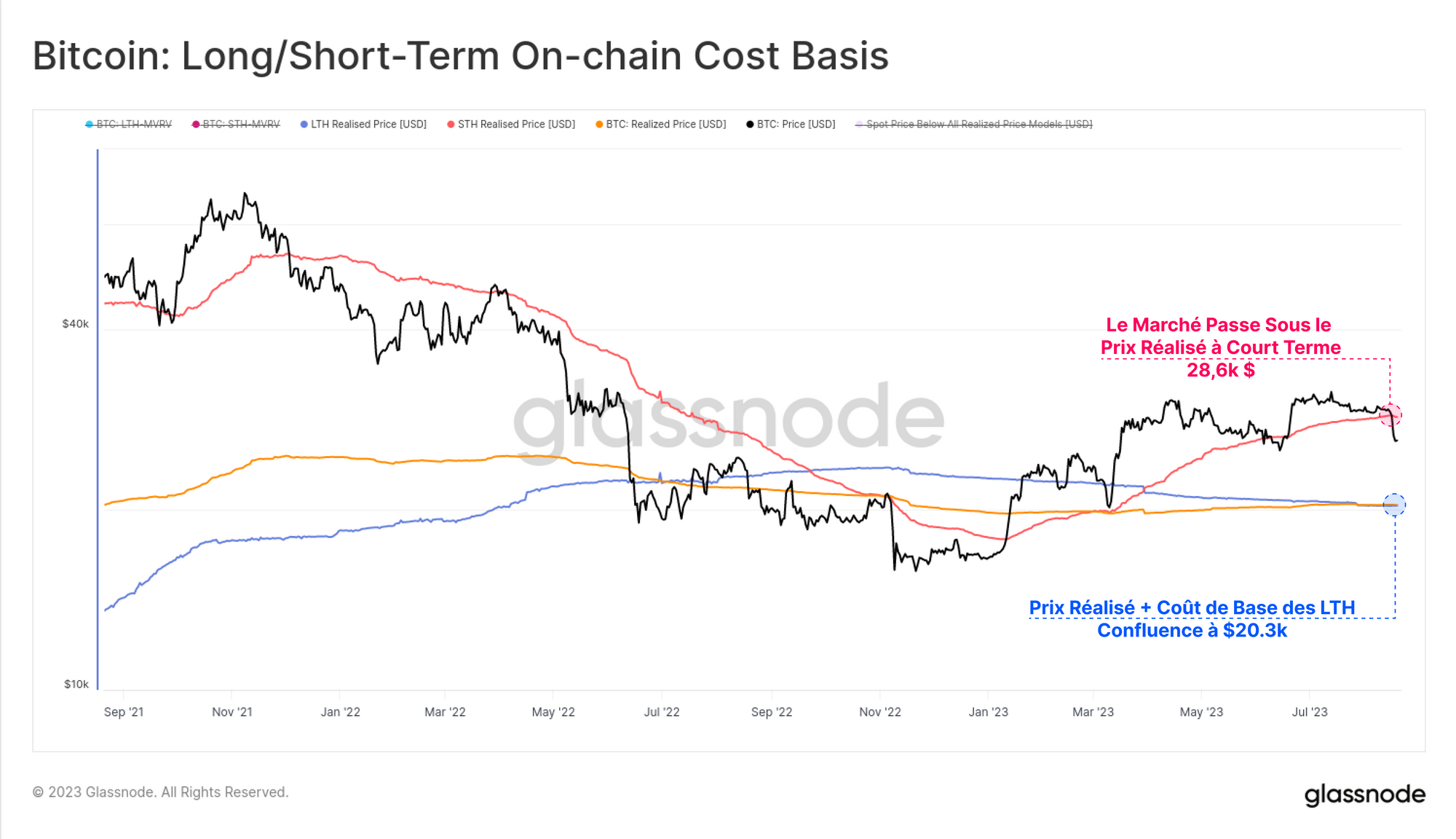

La liquidation a également poussé les prix en dessous du coût de base des détenteurs à court terme (STH), un modèle de prix on-chain qui a historiquement fourni un support viable pendant les tendances haussières.

Le prix réalisé et le coût de base des détenteurs à long terme (LTH) se situant à une certaine distance, proche des 20,3k $, le marché se trouve dans une position quelque peu précaire d'un point de vue de la psychologie à court terme.

Comme nous l'avons noté la semaine dernière (Semaine 33), l'offre détenue par la cohorte des détenteurs à court terme est quelque peu "lourde", avec une majorité significative ayant un coût de base supérieur à 29 000 $. Nous reviendrons sur ce sujet plus loin dans ce rapport.

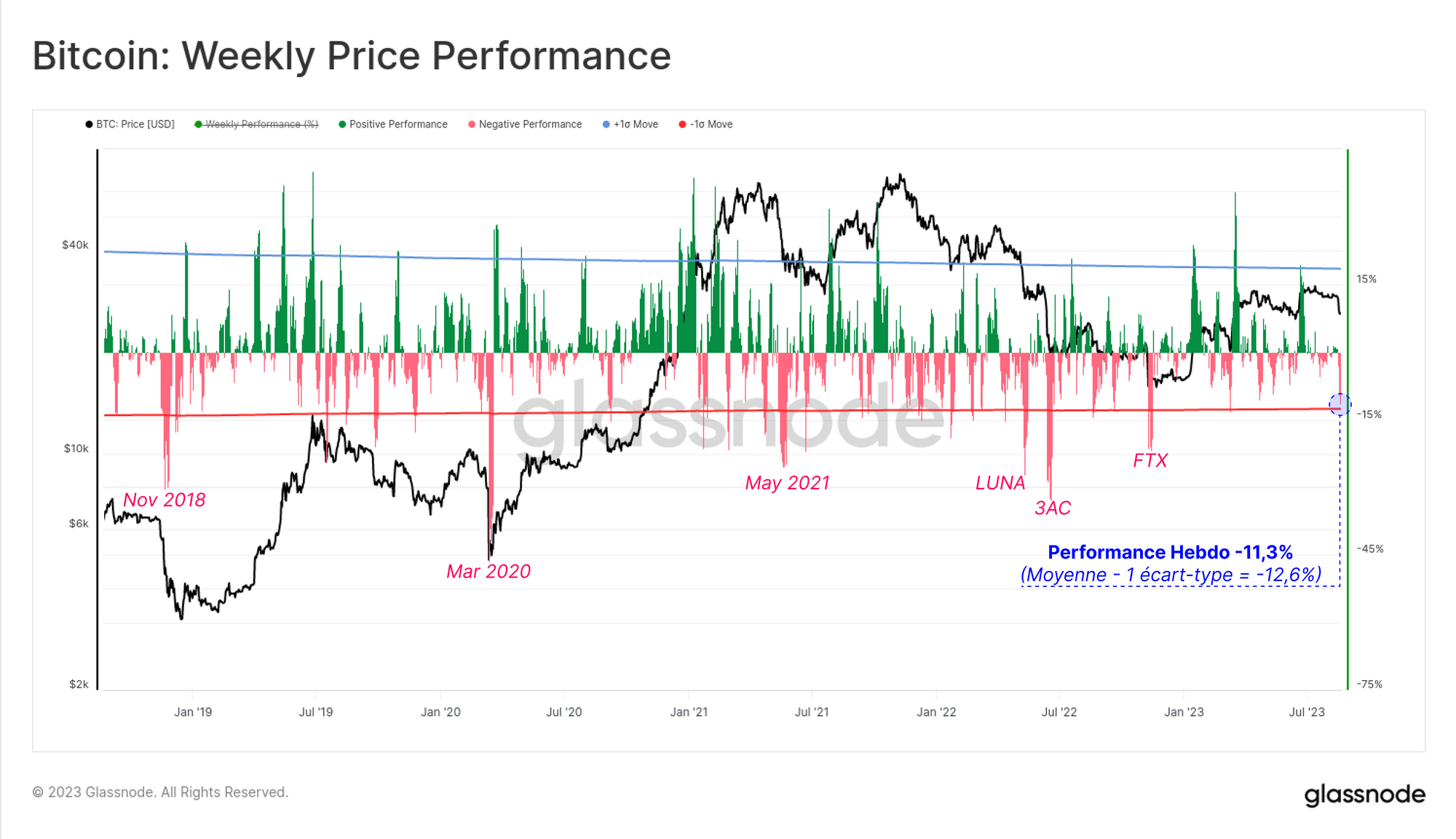

Le cours hebdomadaire du BTC a baissé de 11,3 %, ce qui représente une chute importante, sans être la plus importante de ces dernières années.

Cette performance est légèrement inférieure à l'écart-type à long terme de -12,6 %, un niveau qui a été atteint lors de capitulation majeures telles que les effondrements de FTX, 3AC et Terra/LUNA.

Sur une base quotidienne, cependant, il s'agit de la plus forte liquidation en 24 heures depuis le début de l'année, avec une chute de 7,2 % le 17 août. Cette baisse a dépassé la moyenne historique d'un écart type à la baisse, prenant les haussiers au dépourvu.

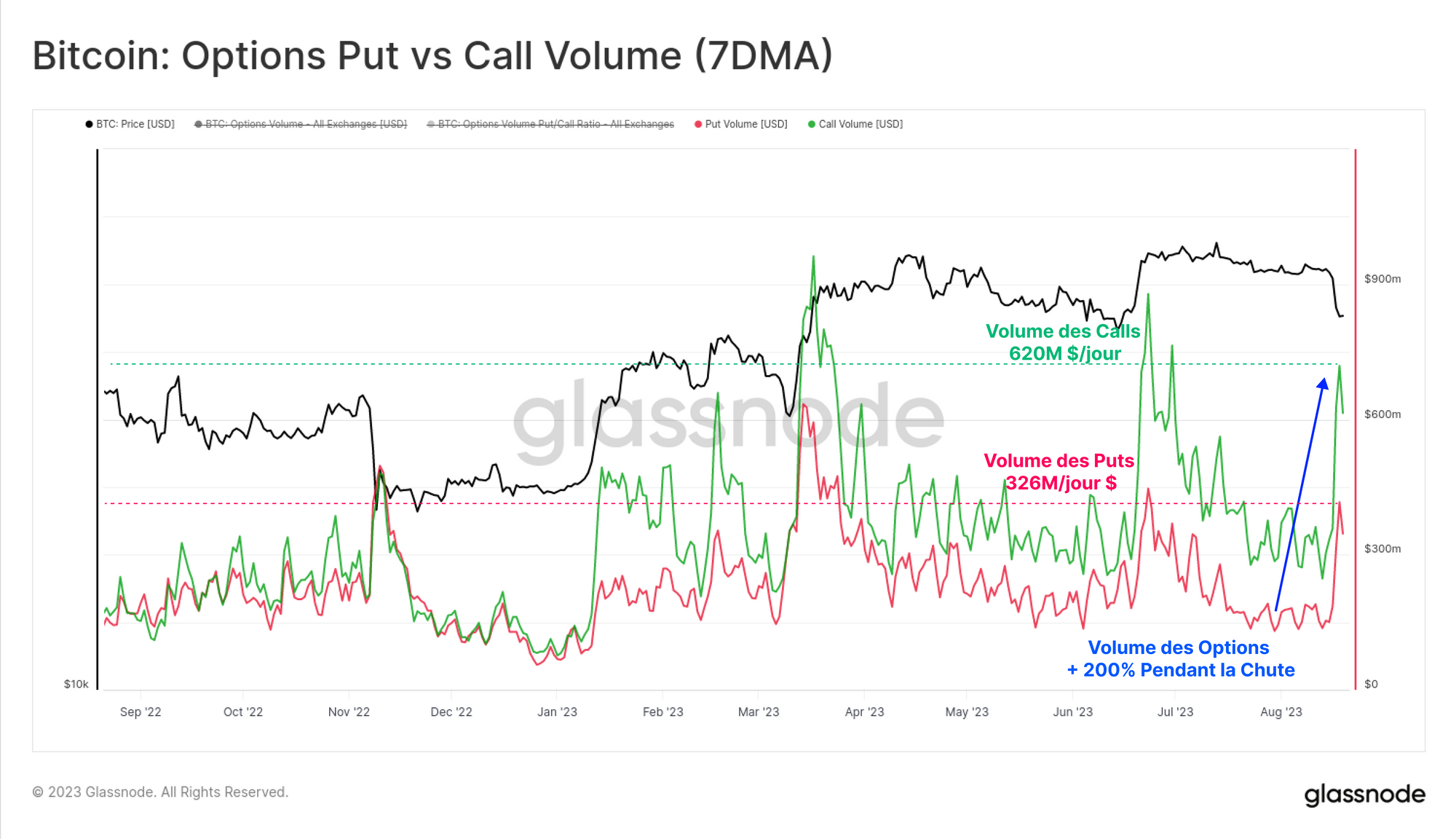

Les Options Revalorisent la Volatilité

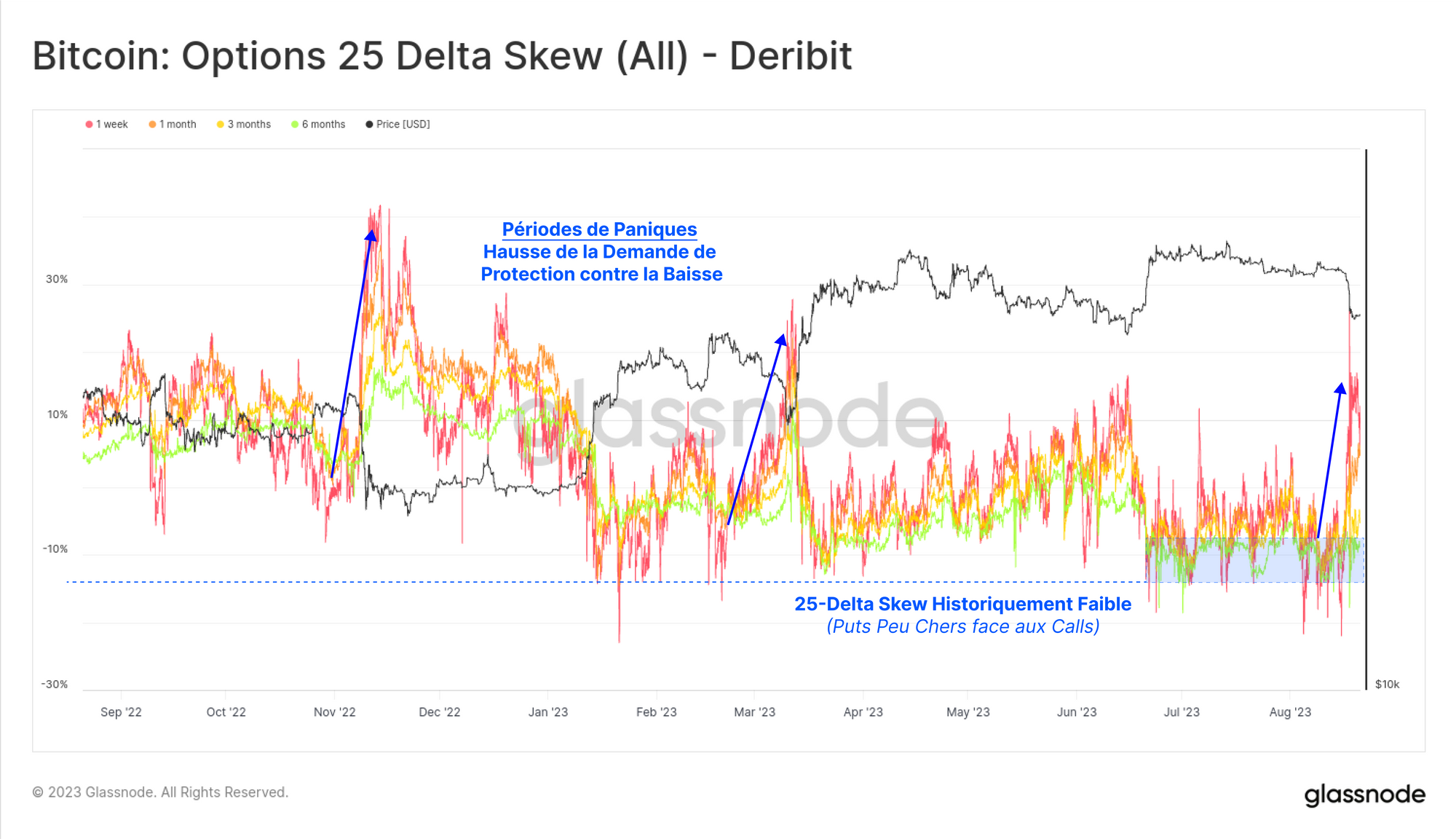

La volatilité implicite des options a atteint des niveaux historiquement bas au début de la semaine, se négociant 50 % en dessous de la base de référence à long terme observée tout au long de la période 2021-22.

Bien entendu, lorsque le mouvement de vente de cette semaine a commencé, la volatilité a rapidement été réévaluée. La volatilité implicite a plus que doublé pour les contrats à court terme dont l'échéance est fixée à la fin du mois de septembre.

Les options de vente ont naturellement connu la revalorisation la plus forte, avec une inversion complète du 25-Delta Skew, passant d'un niveau historiquement bas de -10 % à plus de +10 %. Dans l'ensemble, les traders d'options ont été violemment réveillés de leur sommeil, contraints de réévaluer leurs attentes en matière de volatilité pour les semaines à venir.

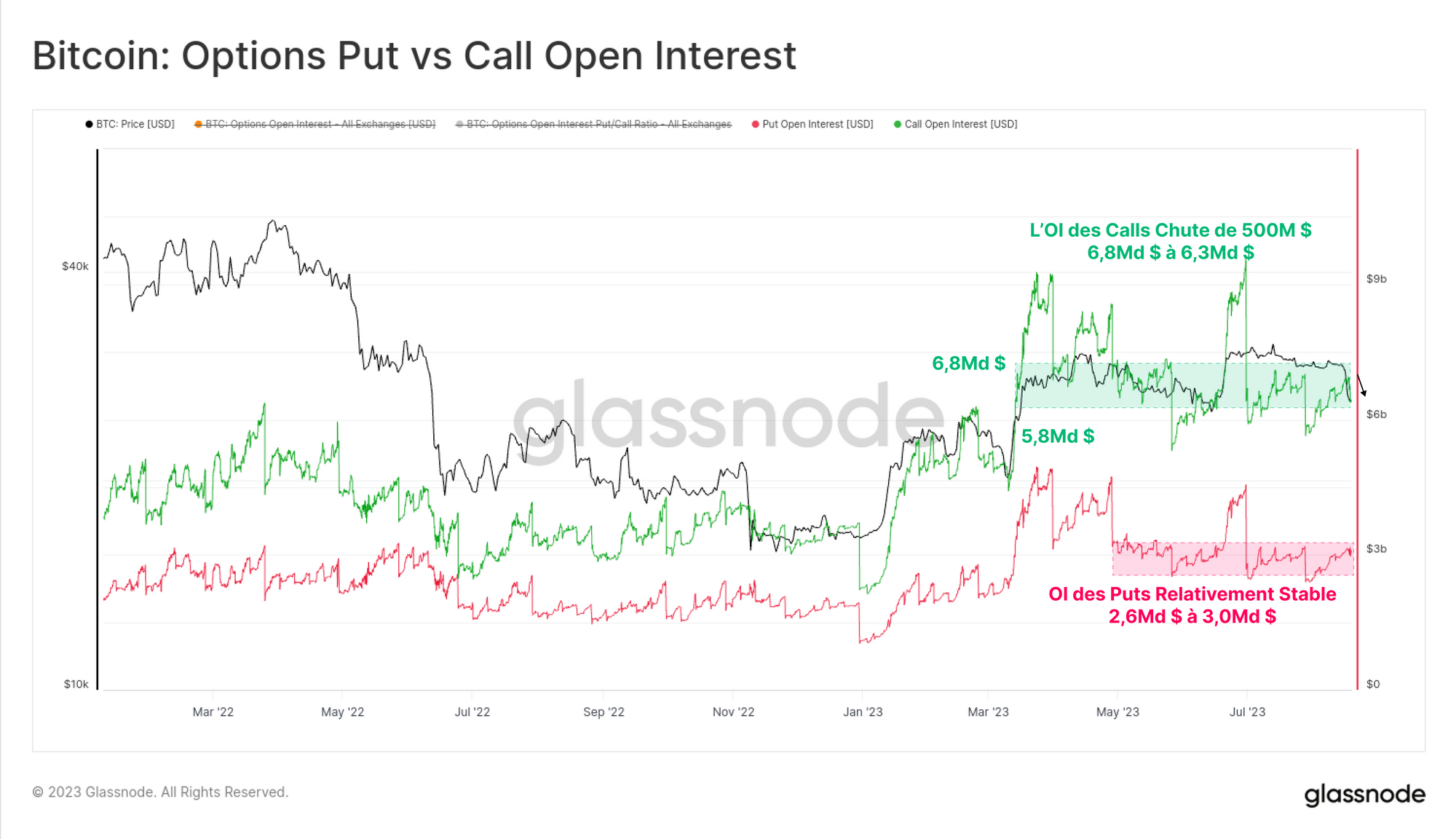

Il est intéressant de noter que l'intérêt ouvert pour les options d'achat et de vente est resté étonnamment stable, avec très peu de changement net compte tenu de l'évolution explosive des prix.

Cela suggère que si la volatilité a probablement été mal évaluée, il n'y a pas eu beaucoup de liquidation forcé sur les marchés d'options.

Nous avons souligné lors de l'éditon de la Semaine 32 que l'ampleur de l'intérêt ouvert sur les marchés d'options sur le bitcoin est désormais comparable à celle des marchés à terme, ce qui signifie que les analystes devraient garder un œil attentif sur ces deux marchés.

Le volume des transactions des options a augmenté de plus de 200 % pour atteindre 620 millions de dollars par jour pour les options d'achat et 326 millions de dollars par jour pour les options de vente.

Il reste à voir si ce régime de volatilité élevée se maintient ou si l'environnement de faible liquidité qui prévaut retourne à un marché peu enthousiaste.

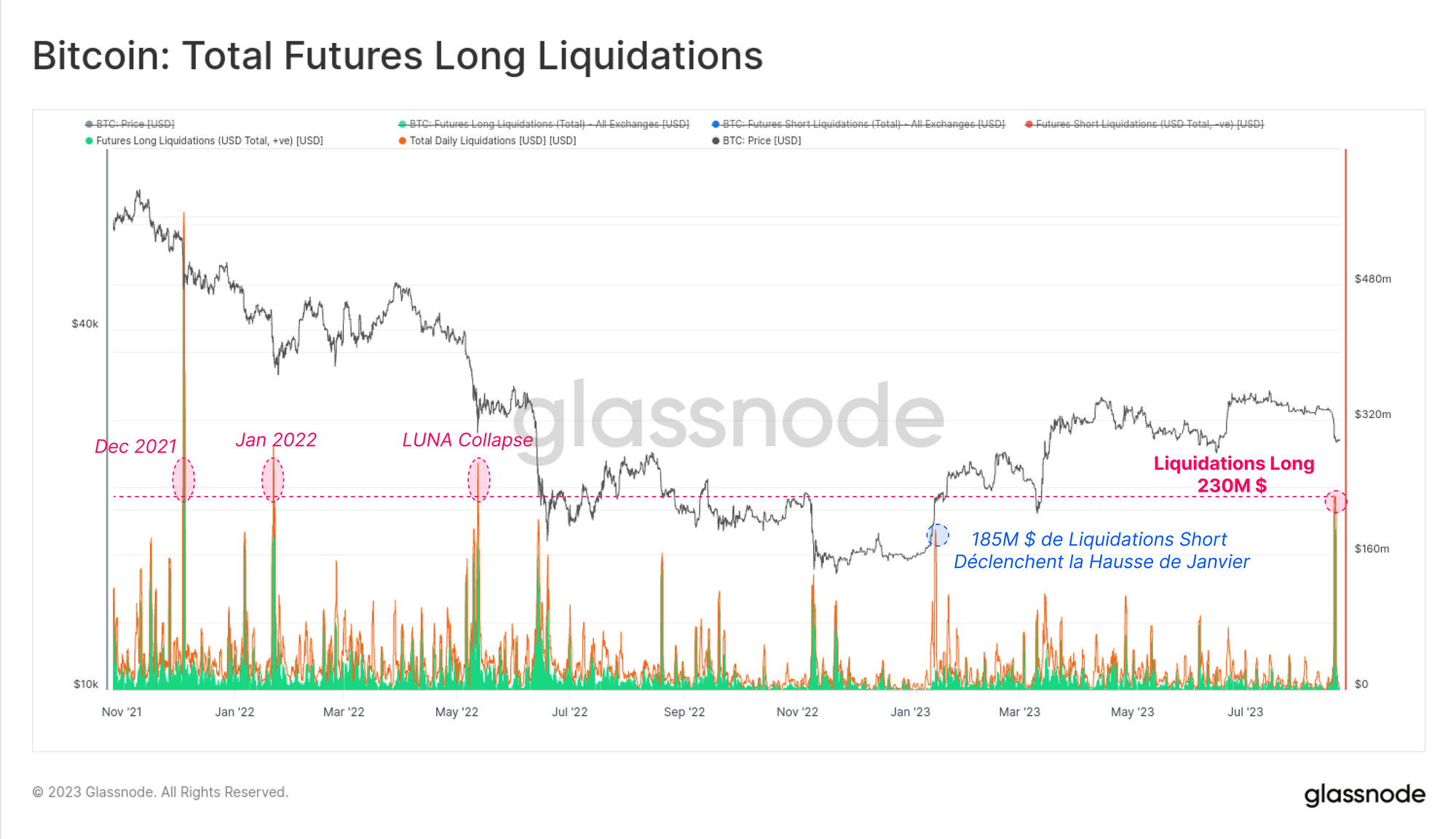

L'Effondrement des Marchés à Terme

Contrairement aux marchés d'options, les traders de contrats à terme ont connu un événement majeur de purge qui présente des similitudes remarquables avec l'effondrement de FTX.

Bien que de moindre ampleur, plus de 2,5 milliards de dollars de contrats à terme perpétuels ont été liquidés en une seule journée. Cela représente une baisse de 24,5 % et une liquidation complète de l'effet de levier accumulé depuis juillet-août.

Au total, 230 millions de dollars de positions long ont été liquidés et clôturées de force en quelques heures, ce qui constitue l'événement de liquidation le plus important depuis l'effondrement de LUNA en mai 2022.

Cet événement de liquidation a été plus important que le short squeeze qui a lancé le rallye de 2023 en janvier, ce qui suggère qu'il pourrait avoir un potentiel de changement de tendance.

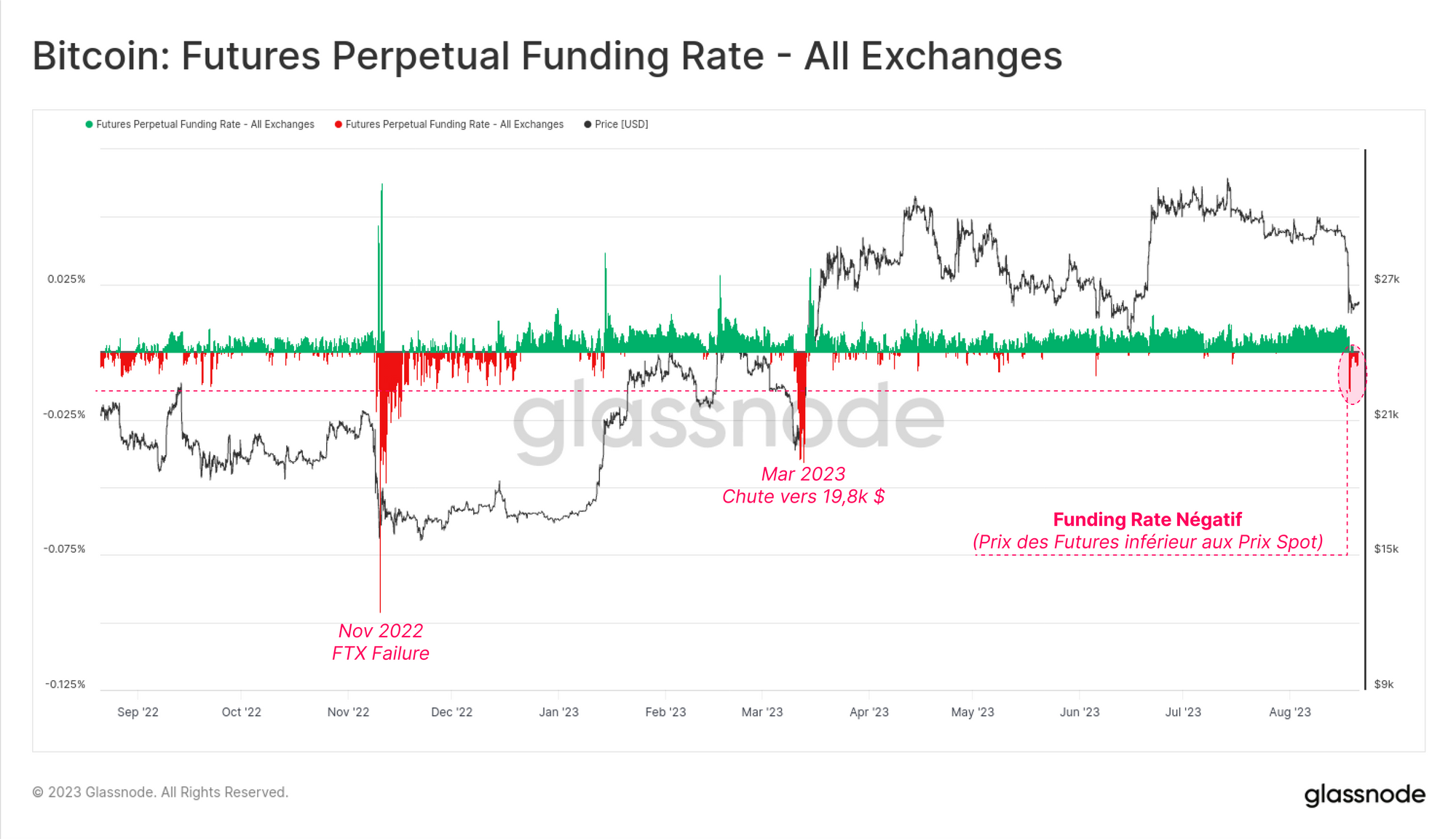

Les marchés à terme ont également connu une dislocation négative en raison de la vente forcée, entraînant les prix à terme bien en dessous de l'indice du marché spot. Les taux de financement sont devenus négatifs afin d'inciter les teneurs de marché à ouvrir des positions long et à arbitrer les écarts de prix.

Il s'agit du taux de financement négatif le plus élevé depuis la liquidation de mars à 19 800 $, bien que la chute de la semaine dernière soit de moindre ampleur.

D'une manière générale, cela suggère que l'accumulation de l'effet de levier et la réduction subséquente de l'effet de levier sur les marchés à terme ont été les principaux facteurs à l'origine de cette liquidation.

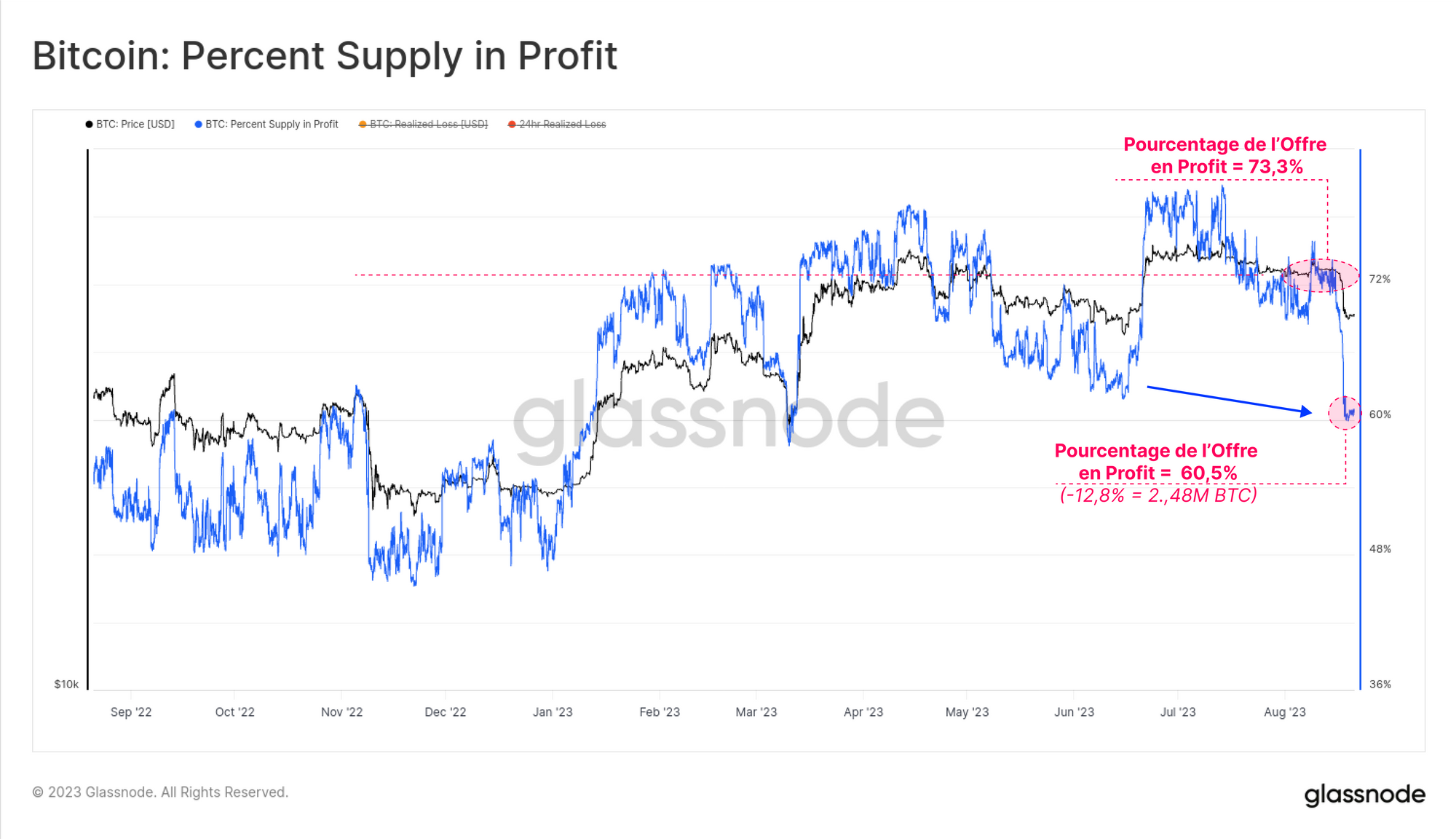

Lourdeur sur les Marchés Spot

Un concept que nous avons révisé la semaine dernière était la notion de ' marché lourd ', où des volumes significatifs de l'offre spot ont un coût de base proche ou supérieure au prix actuel.

Lorsque le prix du BTC évolue brusquement, nous pouvons voir l'ampleur de l'offre qui tombe en perte via les variations dans la métrique du pourcentage de l'offre en profit.

Ici, nous voyons que 12,8 % (2,48 millions de BTC) de l'offre est tombé dans un état de perte non réalisée cette semaine, établissant un plus bas sur cette métrique.

Cela suggère que la "lourdeur du sommet" sur les marchés spot peut également être un facteur en jeu.

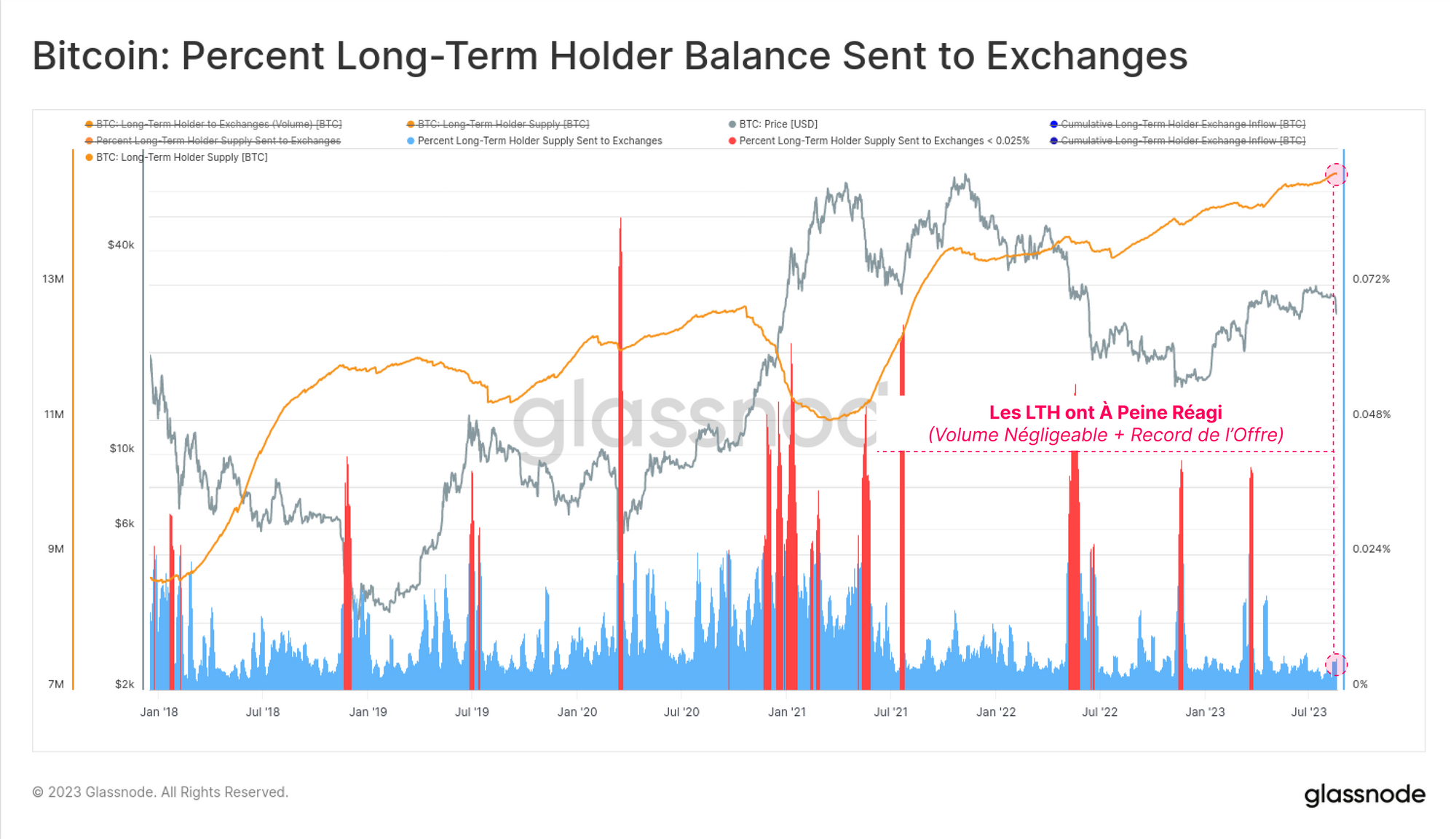

Si nous examinons la réponse des détenteurs à long terme (LTH), nous constatons qu'il n'y a pratiquement pas de réponse. La cohorte des LTH n'a pas augmenté de manière significative le volume envoyé aux exchanges, et leur solde global a même atteint un nouvel ATH cette semaine.

Nous pouvons donc conclure que les détenteurs à court terme (STH) sont plus pertinents à évaluer.

Alors que l'offre des LTH atteint un nouveau record, nous pouvons également constater que l'offre des STH reste à son plus bas niveau depuis plusieurs années.

Cependant, le graphique ci-dessous montre la proportion de l'offre des STH qui est détenue en perte latente.

Notez que les fortes hausses de l'offre de STH en perte ont tendance à suivre les marchés les plus ' lourds ', tels que mai 2021, décembre 2021, ou cette semaine encore.

Sur les 2,56 millions de BTC détenus par les STH, seuls 300 000 BTC (11,7 %) sont encore en bénéfice.

Le graphique suivant montre le biais de profit ou de perte (dominance) des volumes de BTC associés aux STH entrant sur les exhanges. Nous pouvons constater un déclin constant de la dominance des profits au fur et à mesure que le rallye de 2023 progresse, car de plus en plus de STH ont acquis des pièces avec une coût de élevé.

Cette semaine, nous avons observé la plus forte dominance des pertes depuis la chute de mars à 19 800 $. Cela suggère que la cohorte de STH est à la fois largement sous l'eau et de plus en plus sensible aux prix.

Métrique Avancée : Momentum de la Perte Réalisée

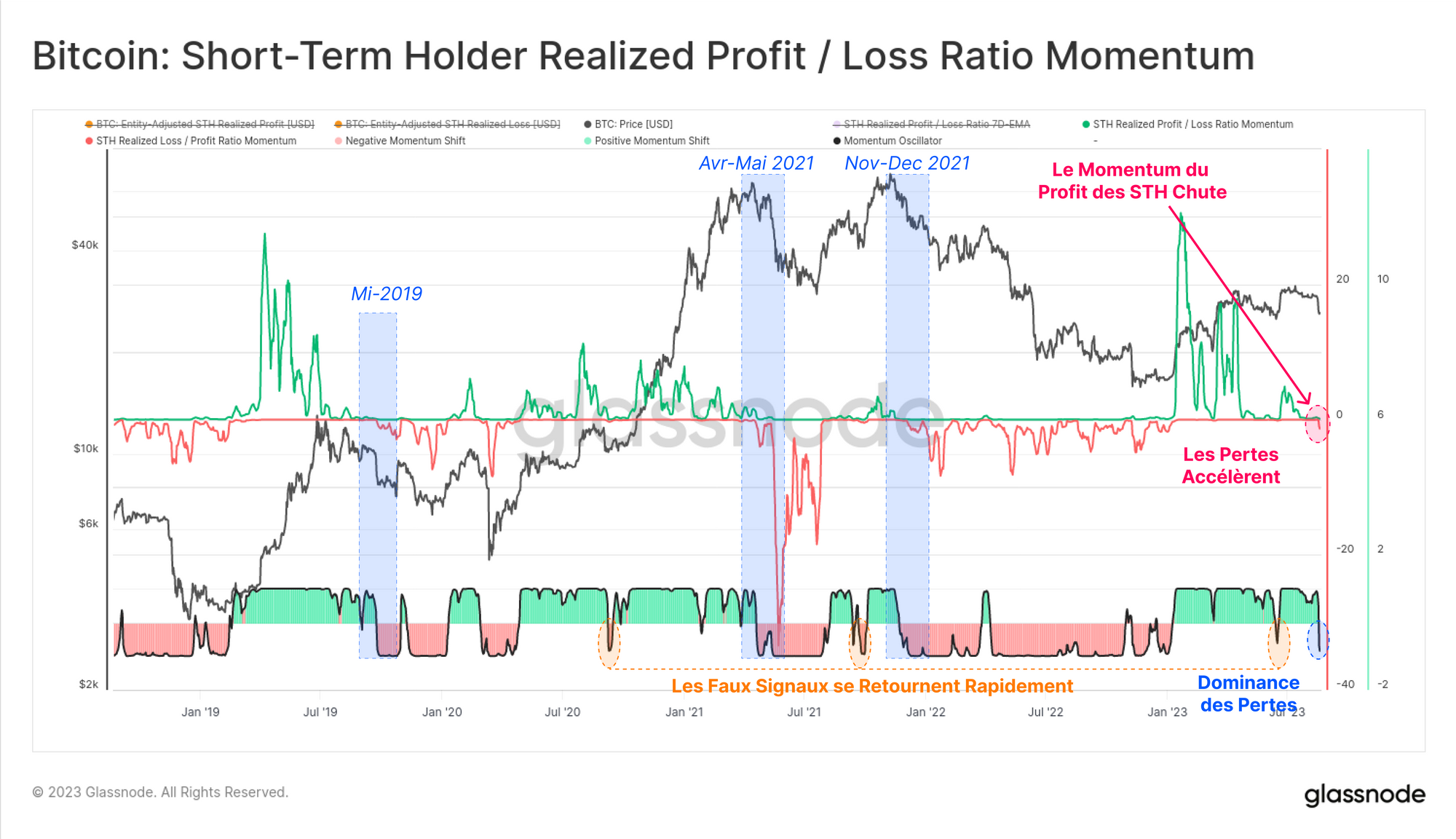

Enfin, nous terminerons par l'un des outils les plus avancés et les plus réactifs en cours de développement par l'équipe de Glassnode.

L'objectif de cet outil est d'identifier les points d'inflexion significatifs du marché. Il est conçu comme suit :

- Pendant les tendances haussières, les investisseurs deviennent généralement de plus en plus rentables, les pertes devenant moins fréquentes (et vice versa dans les tendances baissières).

- Il en résulte que le ratio entre les pertes et profits réalisés (P/L) reste supérieur à 1,0 pendant des périodes prolongées au cours des tendances haussières du marché. Inversement, le ratio pertes/profits (L/P) reste supérieur à 1,0 en cas de tendance baissière.

- Si nous comparons le ratio P/L à sa moyenne mobile sur un an, nous pouvons établir un indicateur de Momentum P/L 🟢 qui atteindra un pic plus élevé lorsque la dominance des bénéfices augmente rapidement. Cela se produit souvent à la suite d'un régime de dominance des pertes (comme à proximité de points d'inflexion de type "marché lourd"). Un Momentum L/P 🔴 similaire peut être calculé pour identifier les points d'inflexion des tendances haussières.

- Un oscillateur de dominance (au bas du graphique) peut également être construit pour fournir une autre perspective d'identification des points d'inflexion.

La variante de cette métrique présentée ci-dessous concerne spécifiquement les détenteurs à court terme, qui constituent la cohorte la plus réactive à la volatilité du marché.

Nous pouvons constater qu'après plusieurs mois de baisse de la dominance des bénéfices, la dynamique et la dominance des pertes ont augmenté de manière significative.

Des faux signaux peuvent se produire, comme lors de la correction de mars 2023, et ils se sont historiquement retournés très vite.

Toutefois, des baisses soutenues ont également précédé des tendances baissières plus violentes, comme en mai et en décembre 2021, ce qui fait de la liquidation de cette semaine un événement à surveiller de près.

Résumé et conclusions

Le marché du BTC a été violemment secoué cette semaine avec une baisse de 7,2 % le 17 août qui constitue la plus forte baisse journalière depuis le début de l'année.

De nombreux indicateurs indiquent qu'une purge de l'effet de levier est le facteur le plus probable, les traders d'options étant également contraints de repenser et de réévaluer les primes de volatilité.

Les détenteurs à long terme restent largement indifférents et ne réagissent pas, ce qui est un comportement typique de cette cohorte pendant les périodes d'accalmie des marchés baissiers.

Les détenteurs à court terme sont cependant plus touchés, avec 88,3 % de leur stock détenu (2,26 millions de BTC) désormais en perte latente.

Cette situation est aggravée par une accélération des pertes réalisées par les STH, ainsi que par la perte d'une moyenne mobile technique clé, ce qui met les haussiers dans une position délicate.