Le Calme avant la Tempête

Contrairement aux marchés traditionnels, le bitcoin est resté relativement stable ces dernières semaines. Gagnant du terrain sur de nombreux actifs, nous évaluons si la formation d'un véritable plancher est en jeu et ajustons plusieurs mesures pour tenir compte de l'influence des pièces perdues.

Ces dernières semaines, la volatilité des prix du bitcoin a été inhabituellement faible, ce qui contraste fortement avec les marchés des actions, de la dette et des devises, où les hausses de taux des banques centrales, l'inflation et la vigueur du dollar américain continuent de faire des ravages.

Dans ce contexte, le bitcoin a été remarquablement stable et a gagné du terrain par rapport à de nombreux actifs sur une échelle relative. Les marchés du bitcoin se sont négociés légèrement à la hausse cette semaine, passant d'un plus bas de 19 037 $ à un plus haut de 20 406 $.

Les prix restent en range, consolidant pendant plus de 120 jours depuis l'événement majeur de purge de la mi-juin. Alors que les investisseurs tentent d'établir un plancher pour le marché baissier, nous pouvons comparer la structure du marché aux creux des cycles passés.

Dans cette édition, nous entreprenons une série d'études évaluant le comportement des baleines, et nous apportons des ajustements à de nombreuses métriques afin de mieux prendre en compte l'influence des pièces perdues et du HODLing.

Traductions

La Semaine On-chain est désormais traduit en espagnol, italien, chinois, japonais, turc, français , portugais, farsi, hébreu, polonais, vietnamien, russe et en grec.

Tableau de bord de La Semaine On-Chain

Cette lettre d'information s'accompagne d'un tableau de bord en direct, tous les graphiques étant disponibles ici. Ce tableau de bord et toutes les métriques abordées sont explorés plus en détail dans notre Rapport Vidéo, publié tous les mardis. Abonnez-vous à notre Chaîne Youtube et visitez notre Portail Vidéo pour plus de contenu vidéo et de tutoriels concernant les métriques.

Un Équilibre Fragile

En général, une dynamique de prix soutenue peut souvent être associée à une tendance de soutien dans l'accumulation. Cette corrélation est souvent déterminée par le comportement des grandes entités (c'est-à-dire les particuliers fortunés, les baleines et les capitaux institutionnels).

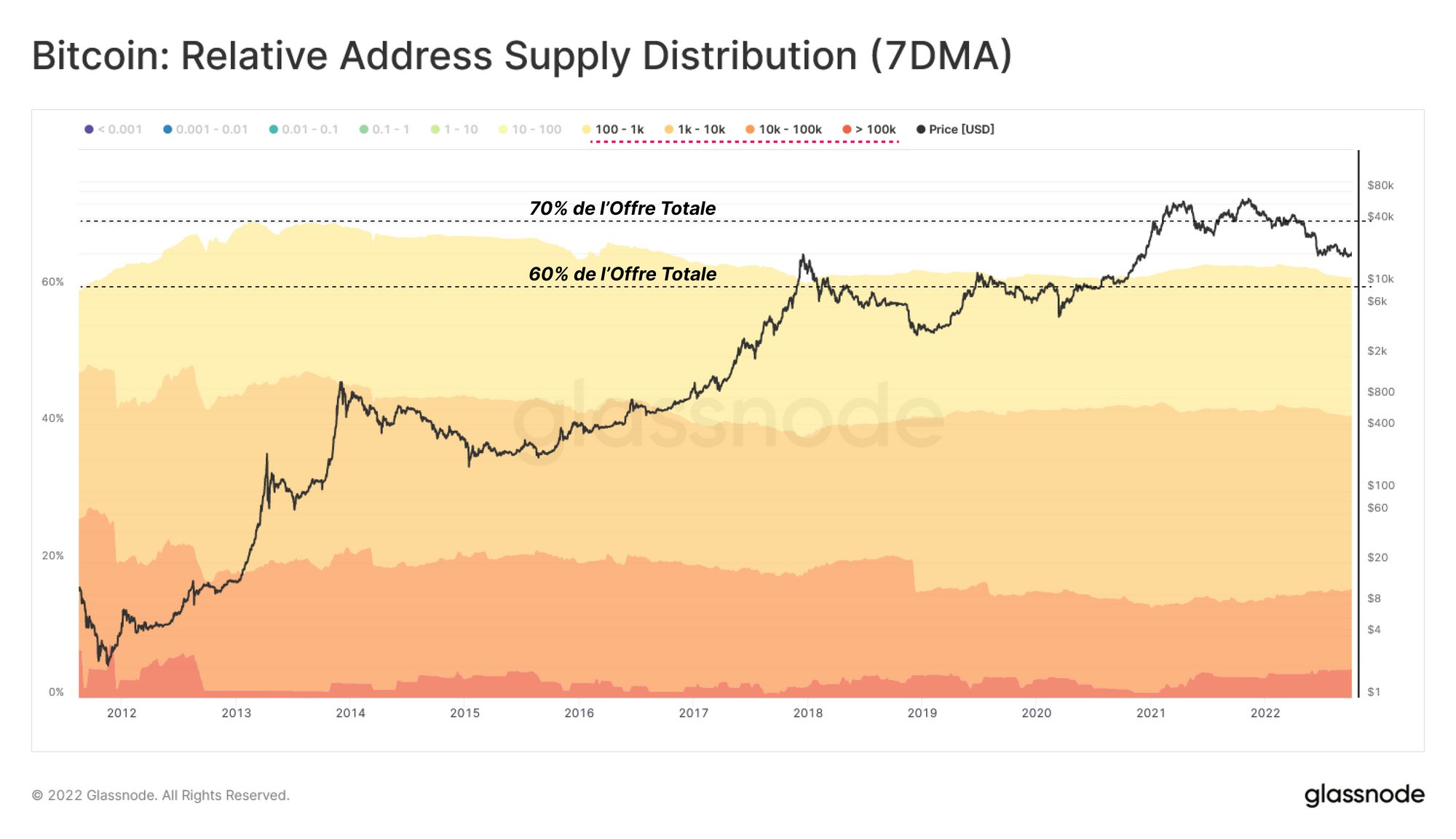

L'importance des grandes entités peut être mesurée par leur part de l'offre totale en circulation. Comme le montre le graphique de la distribution relative de l'offre par adresses, la part des larges adresses (détenant plus de 100 BTC) a progressivement diminué, passant de 70 % à 60 % de l'offre totale depuis le début de 2011 (il convient toutefois de noter que la valeur du BTC a considérablement changé au cours de cette période).

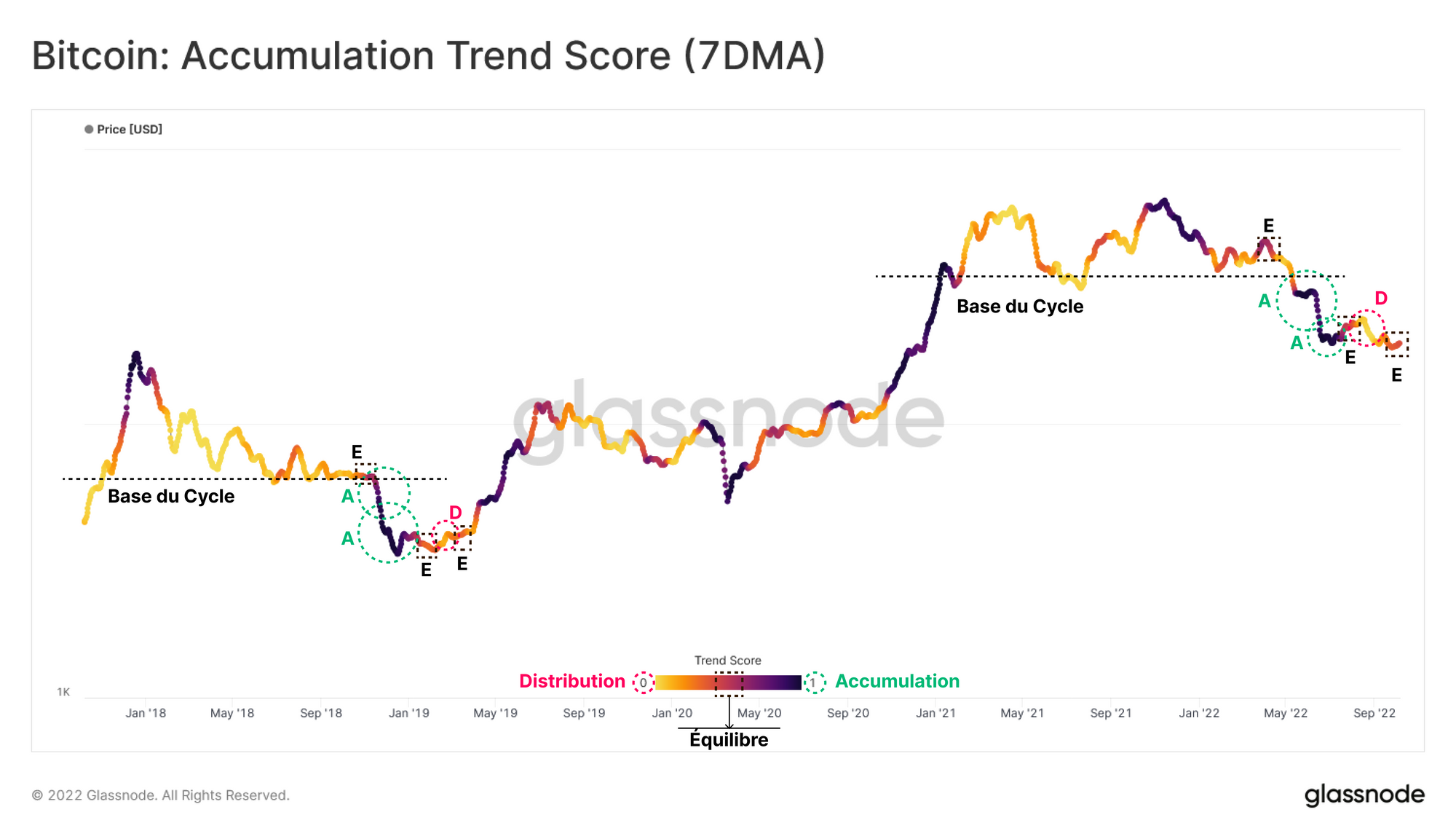

Le score de tendance d'accumulation reflète l'intensité du changement de solde agrégé des investisseurs actifs au cours des 30 derniers jours, où un poids plus élevé est attribué aux plus grandes entités.

La valeur 1 indique que, globalement, les entités plus grandes (ou un sous-ensemble important du réseau) ajoutent des volumes significatifs à leur solde (et vice versa pour les valeurs proches de 0).

En examinant les valeurs au cours des dernières étapes du marché baissier 2018-2019, une série d'intervalles distinctives peut être identifiée :

- Équilibre de pré-capitulation : Alors que le prix spot converge vers la ligne de base du cycle de longue durée , l'offre et la demande restent en équilibre 🔲.

- Capitulation : L'action du prix cassant sous la ligne de base du cycle, le marché entre dans une phase de capitulation. Il est intéressant de noter que les plus grandes entités ont tendance à intensifier leur Accumulation 🟢. Ces intervalles de forte accumulation sont généralement suivis d'une période d'Equilibre 🔲.

- Formation du plancher : Tout au long de cette étape, en raison de l'absence de demande, il y a un ou plusieurs incidents où une hausse à court terme est rencontrée avec un Distribution 🔴 des grandes entités.

De façon remarquable, après avoir cassé la ligne de base du cycle actuel à 30K $, une série d'événements consécutifs similaires au marché baissier de 2018-2019 a eu lieu au sein du cycle actuel.

Tout au long de la capitulation au début de 2022, le score de tendance d'accumulation indique qu'une accumulation importante par de grandes entités a eu lieu, ainsi que la saisie du récent rallye du marché baissier à 24,5k $ pour la liquidité de sortie.

À l'heure actuelle, cette métrique suggère une structure d'équilibre (neutre) sur le marché, qui reste similaire à celle de début 2019.

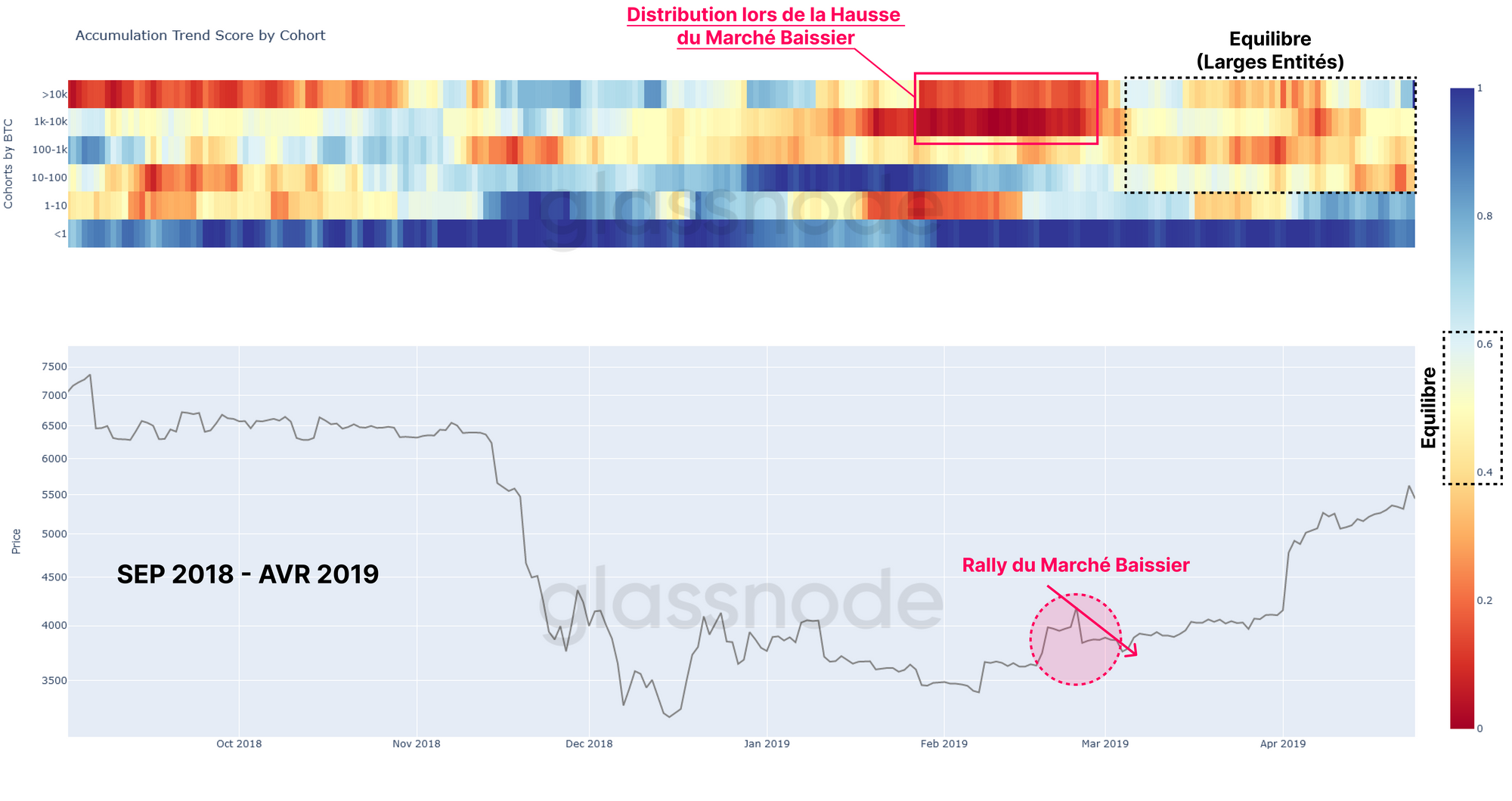

Pour effectuer une analyse plus détaillée, on peut consulter le score de tendance d'accumulation par cohorte. Ici, nous comparons la structure du marché au stade post-capitulation du marché baissier 2018-2019.

Nous pouvons voir que les grandes entités, en particulier les portefeuilles de 1k-10k BTC, ont contribué à un événement de distribution 🟥 lors d'un rallye depuis les plus bas de mars 2019 et sont entrées dans une période d'équilibre par la suite.

Les petits participants au niveau du détail (< 1 BTC) ont maintenu une forte accumulation 🟦 tout au long de 2018 et 2019.

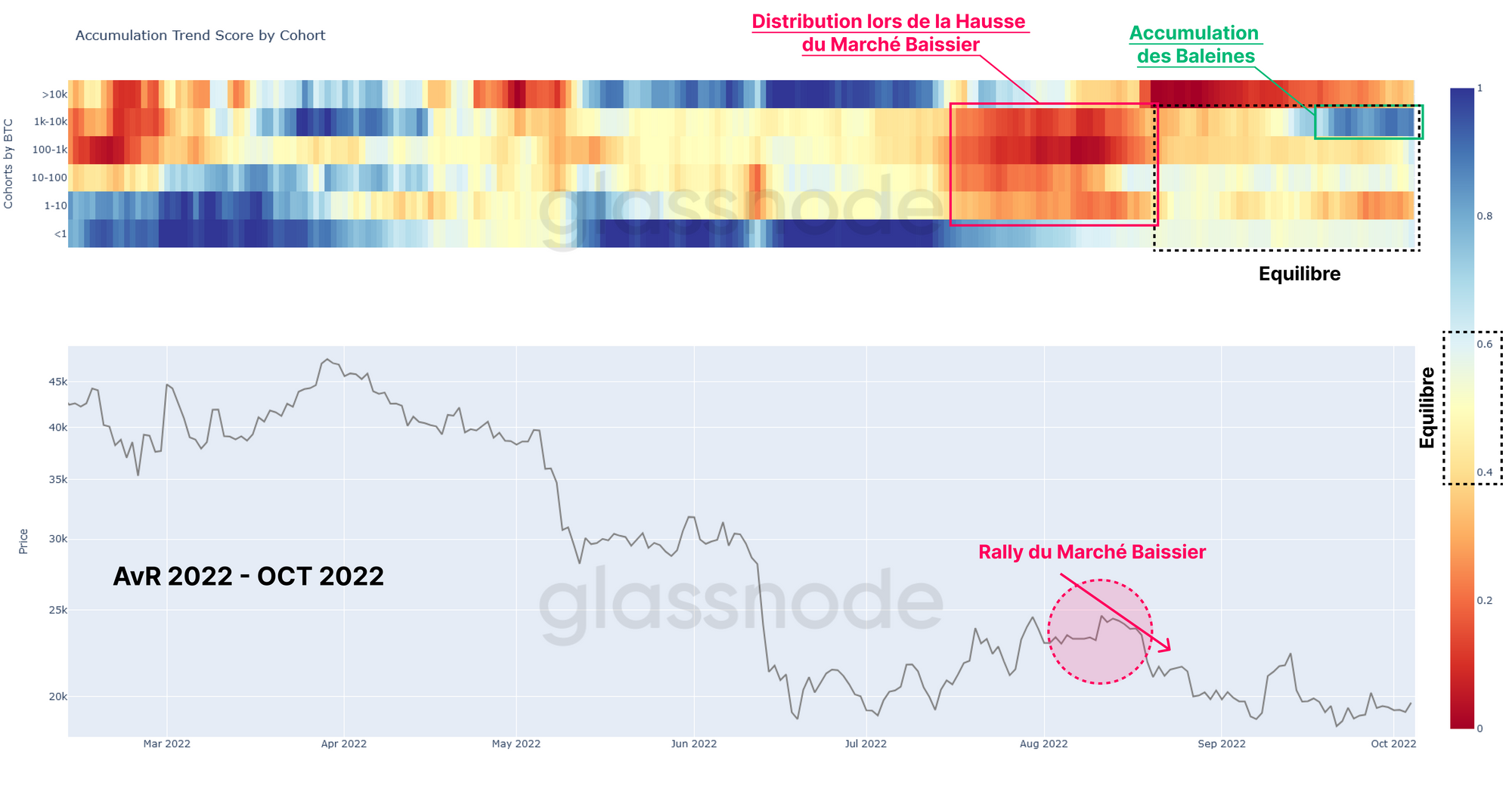

Dans notre structure de marché actuelle, et en notant une multiplication par 10 environ des prix du BTC, nous pouvons voir un comportement très similaire se produire dans les grandes entités, mais plus marqué par la cohorte des 100-1k BTC pendant le rallye d'août.

En plus de la neutralité relative des cohortes de petites et moyennes entités, le score de tendance de l'accumulation pour les baleines détenant 1k-10k BTC met en évidence une accumulation agressive depuis fin septembre. Les baleines détenant >10K BTC ont un biais de distribution faible au cours des derniers mois.

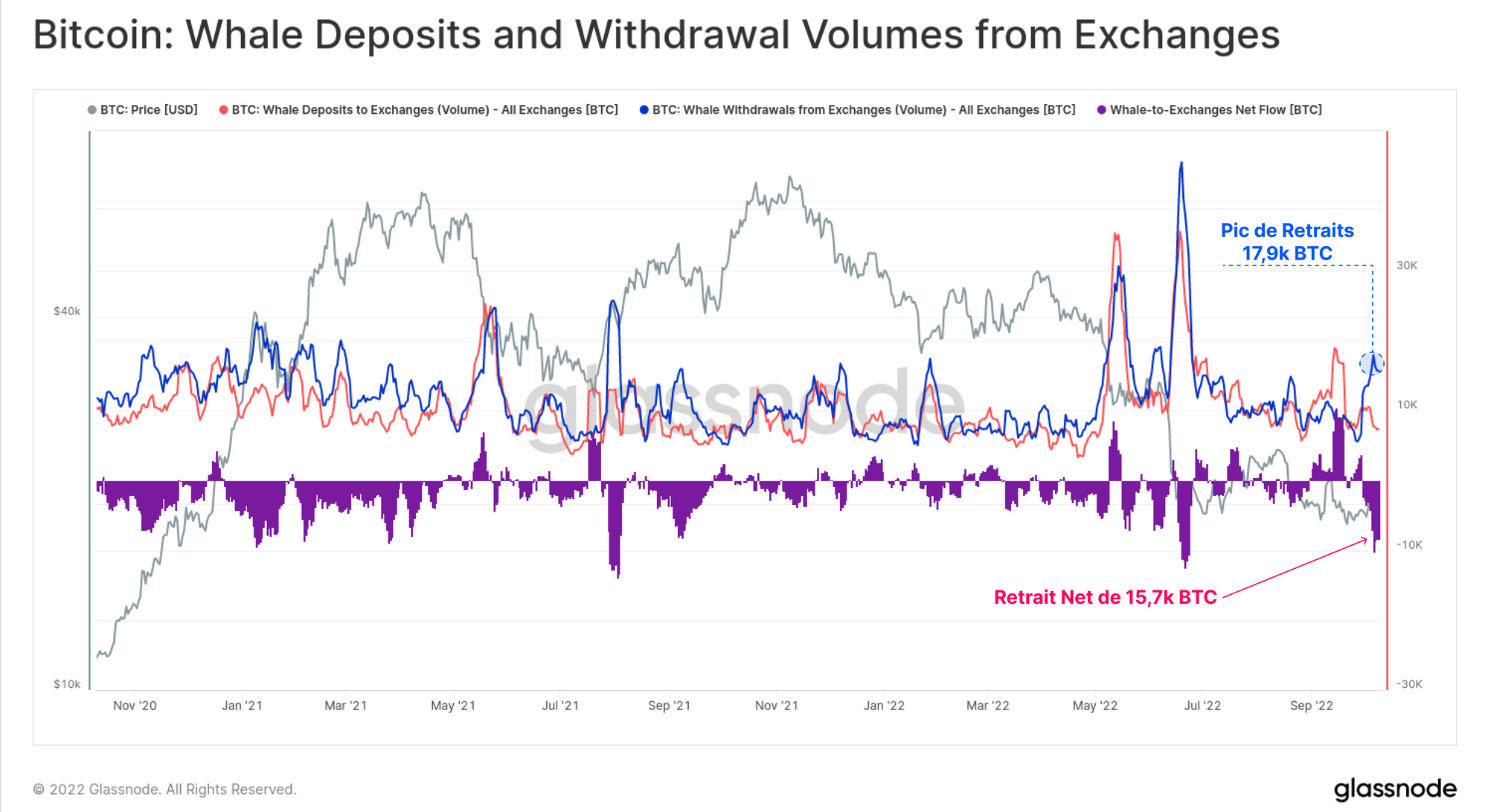

Nous pouvons constater une augmentation des volumes de retrait net des baleines au cours des dernières semaines, avec une sortie nette des échanges atteignant 15,7k BTC, le plus important depuis juin 2022.

Nous pouvons calculer le coût de base pour toutes les baleines qui ont spéculé activement sur une période de temps choisie, qui peut livrer un niveau de seuil qui est psychologiquement important pour ces investisseurs.

En horodatant le prix des volumes de dépôts et de retraits de la cohorte des baleines (1k+ BTC) vers/depuis les échanges, nous pouvons estimer le prix moyen des dépôts/retraits des baleines depuis Jan-2017. Cette coût de base des baleines est actuellement d'environ 15,8k $.

Mises à jour des nouveaux produits : Septembre

Septembre a été un mois extrêmement excitant pour Glassnode, engageant toute notre équipe, des ingénieurs, des scientifiques de données et des analystes, à déployer une toute nouvelle suite de métriques Ethereum Merge et Proof-of-Stake. Nous avons publié 8x rapports d'analyse, 16x métriques, 19x constructions Workbench et 2x tableaux de bord.

Chute des Bénéfices et Augmentation de la Douleur

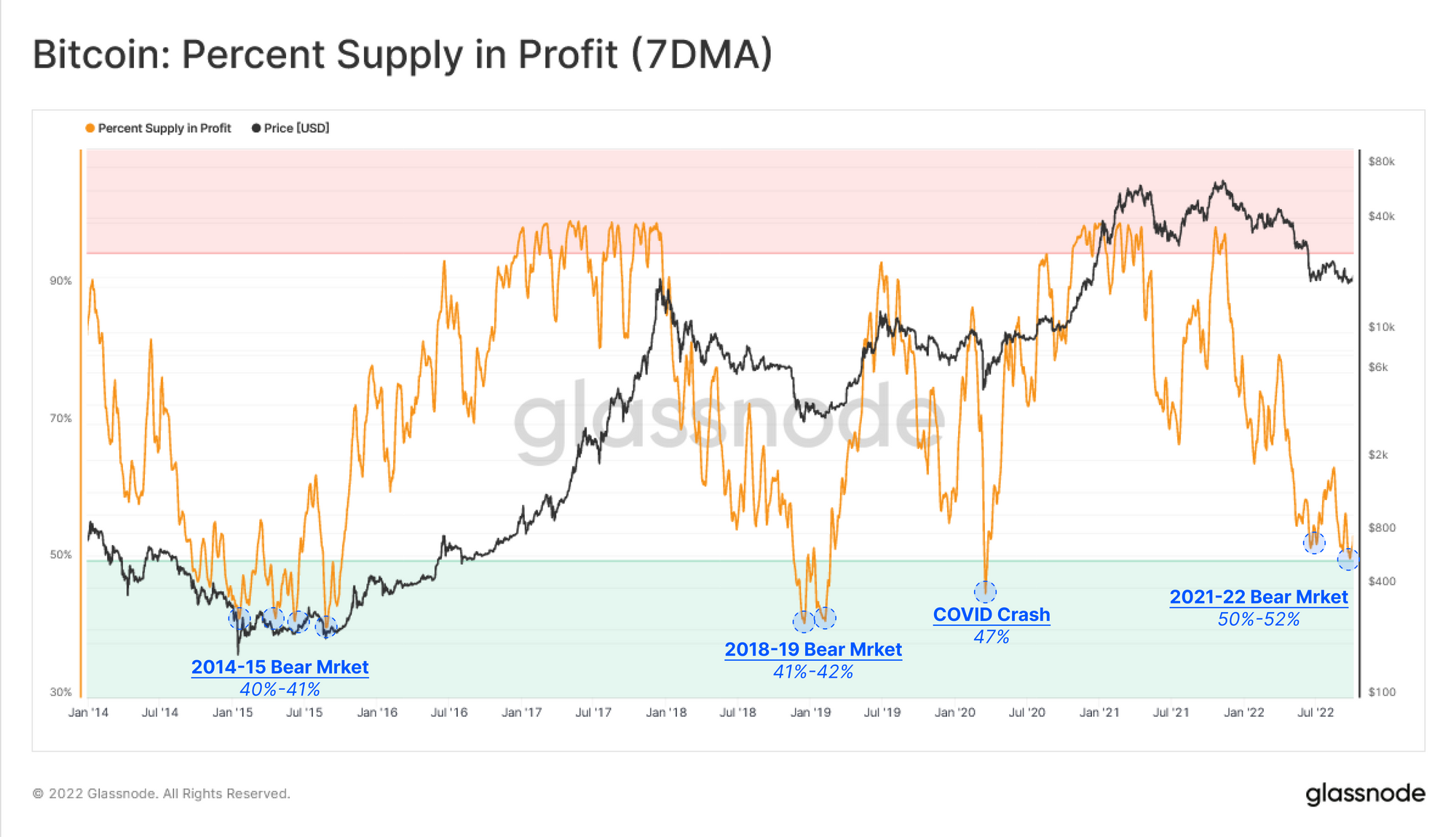

Comme nous l'avons abordé dans la Semaine 25, le suivi de la diminution de l'offre de profit est une technique puissante pour identifier les points de stress financier élevé, qui ont épuisé les vendeurs dans les cycles précédents.

L'étude du pourcentage de l'Offre en profit pendant les phases de formation des planchers des marchés baissiers précédents montre que les creux cycliques se sont généralement produits avec une rentabilité de l'offre de 40 à 42 %.

Actuellement, 50% de l'offre en circulation est dans un état de profit non réalisé, ce qui suggère que la rentabilité de l'offre reste élevée par rapport aux analogues historiques. Cela laisse entendre qu'un désintoxication complète de la rentabilité n'a peut-être pas encore eu lieu.

En outre, la tendance à la hausse des creux cycliques dans le graphique du pourcentage de l'offre en profit est un modèle proéminent depuis le marché baissier de 2014-2015.

L'un des principaux moteurs de cette tendance est l'impact des pièces perdues et de l'offre inactive (y compris les pièces Patoshi).

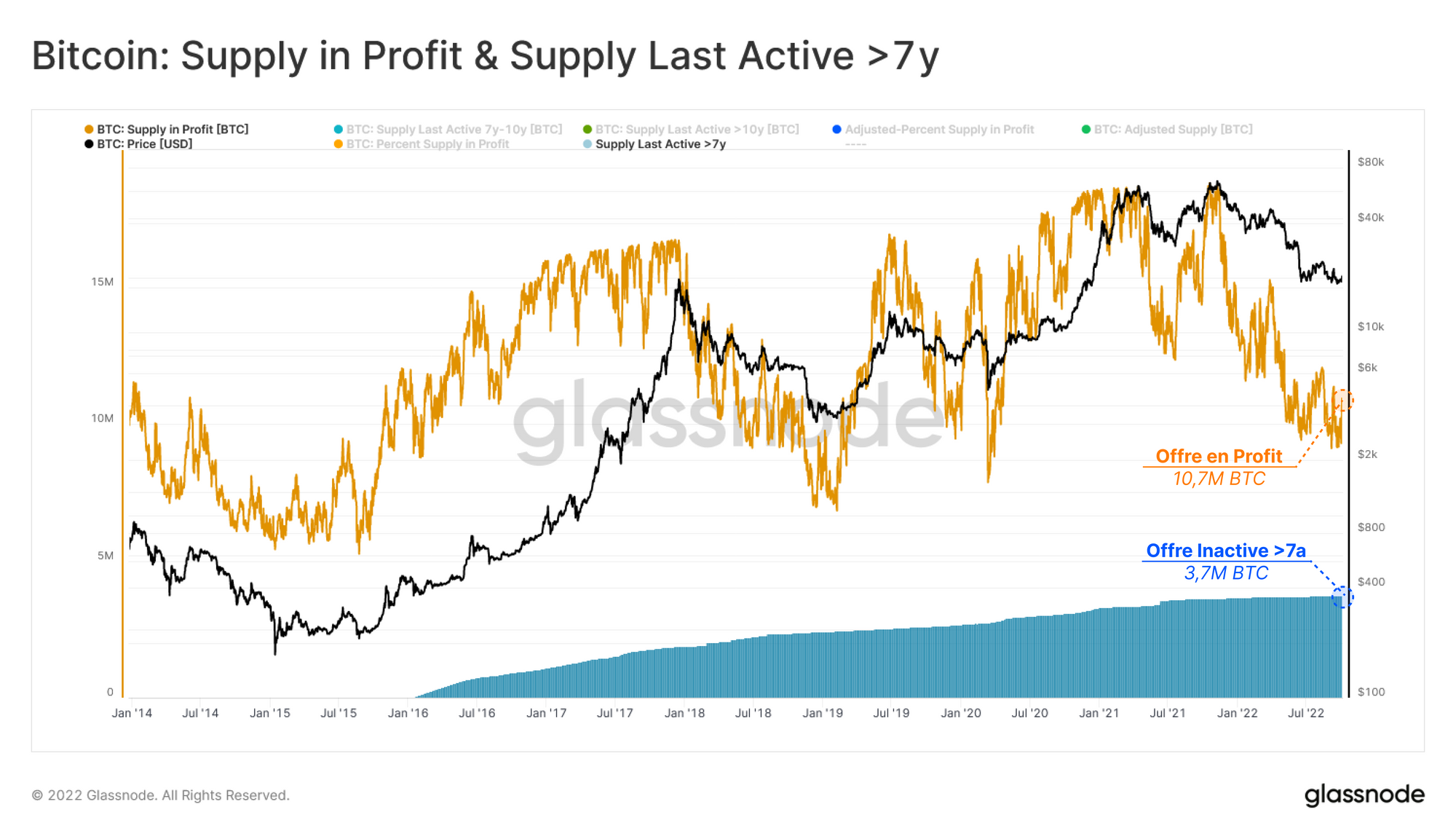

Pour étudier l'effet de ces pièces, le graphique ci-dessous illustre l'offre totale en profit aux côtés de l'offre inactive depuis +7 ans, qui peut être présumée perdue ou inactive.

Actuellement, 3,7 millions de bitcoins ont été inactifs au cours des 7 dernières années, ce qui équivaut à 34 % de l'offre actuelle en termes de profit.

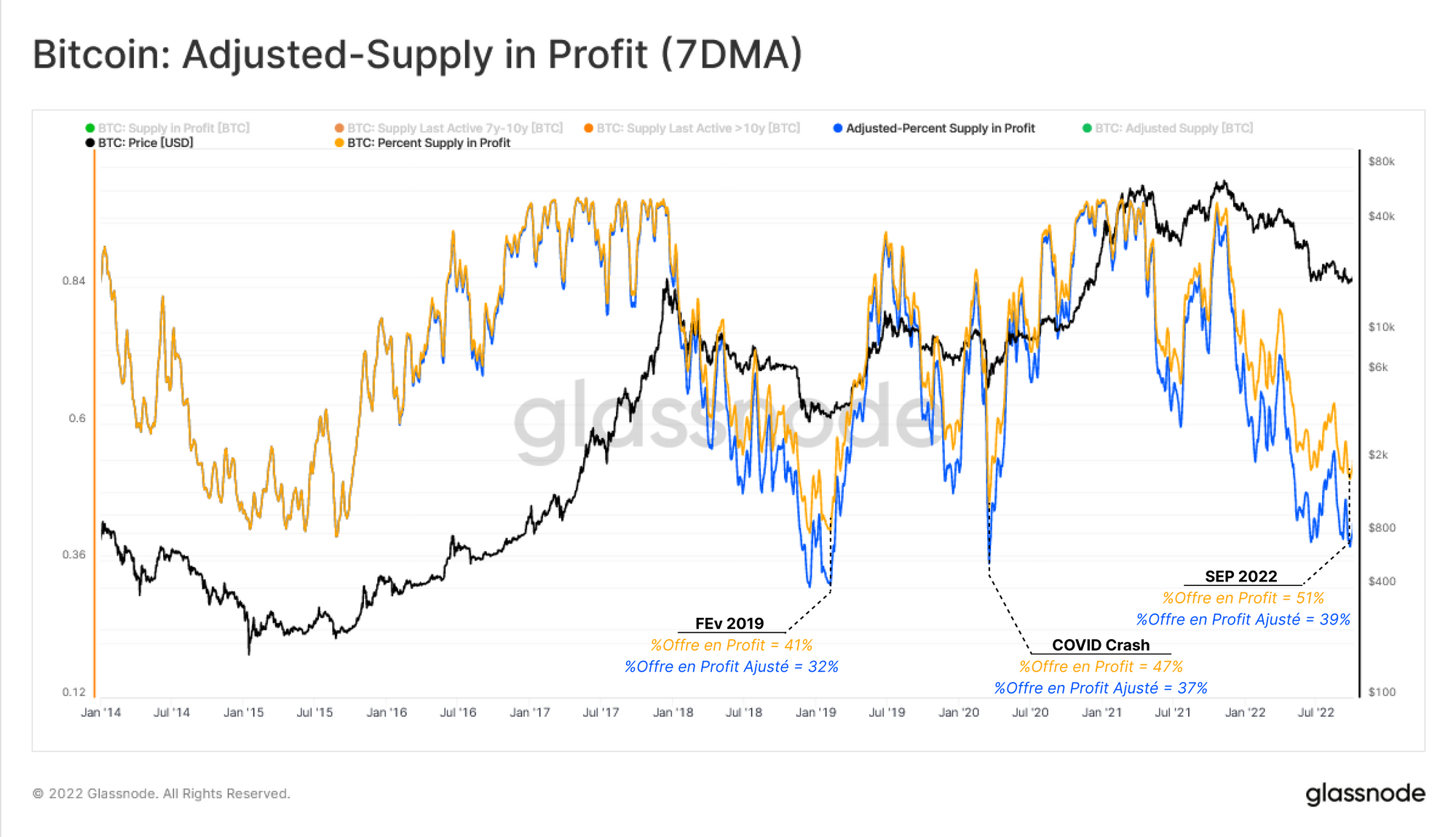

En ajustant l'offre de profit 🟠 avec cette offre inactive, nous pouvons calculer le pourcentage ajusté de l'offre de profit 🔵. Le graphique qui en résulte montre qu'au point le plus bas des cycles baissiers, cette mesure tend à chuter à environ 39%, avec toutefois une conclusion similaire ; cela a été pire dans les cycles précédents.

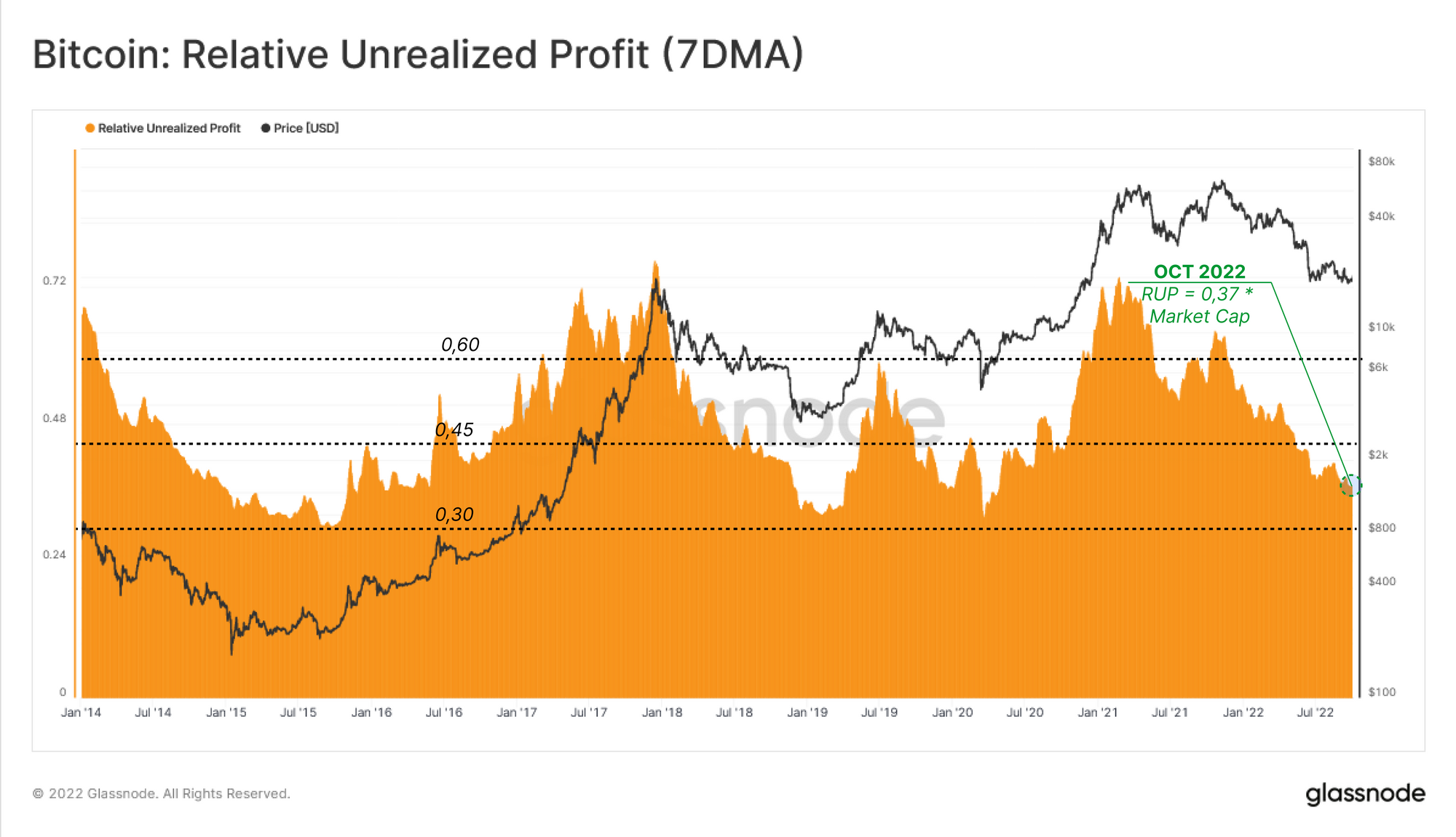

L'intensité de la pression financière implicite sur les investisseurs restants peut être retracée par la métrique du Profit Relatif Non Réalisé. Cet indicateur mesure le profit total normalisé de toutes les pièces de l'offre, qui s'ajuste à une augmentation des flux de capitaux envers Bitcoin à chaque cycle.

Une enquête sur les données historiques montre que lorsque le profit non réalisé agrégé se comprime à ~30% de la capitalisation boursière, une grande partie de la pression de vente est atténuée (épuisement du vendeur). La dépréciation des prix depuis novembre 2021 a fait chuter ce ratio à 0,37, reflétant un résultat significatif, mais pas aussi douloureux que les creux précédents.

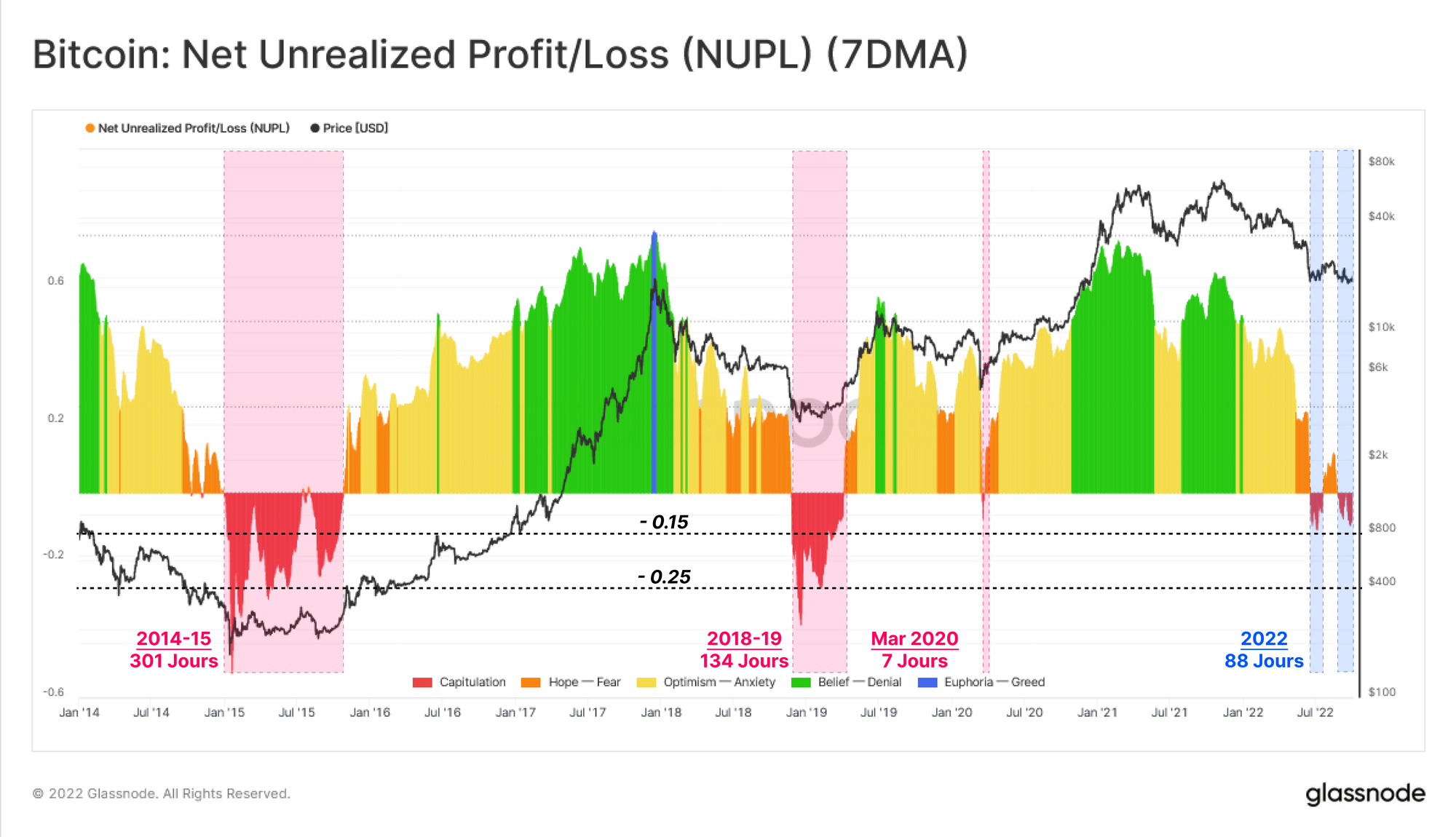

Le NUPL (Profit/Perte Nette Latente) est une mesure qui indique la différence entre les pertes et les profits non réalisés du réseau en tant que proportion de la capitalisation boursière. Le NUPL prend en compte à la fois la perte et le profit détenus au sein l'offre de BTC à travers les différentes phases d'un cycle de marché.

Depuis le début du mois de juin, le NUPL a chuté dans une fourchette négative comprimée de 0 à -15 % lors de deux événements distincts, pour une durée totale de 88 jours jusqu'à présent.

D'un point de vue comparatif, le NUPL s'est échangé à des niveaux inférieurs à -25 % lors de cycles précédents et est resté négatif entre 134 jours (2018-19) et 301 jours (2014-15).

Notez que les bas de cycle de NUPL ont également progressivement augmenté en raison des pièces perdues et des pièces HODLées.

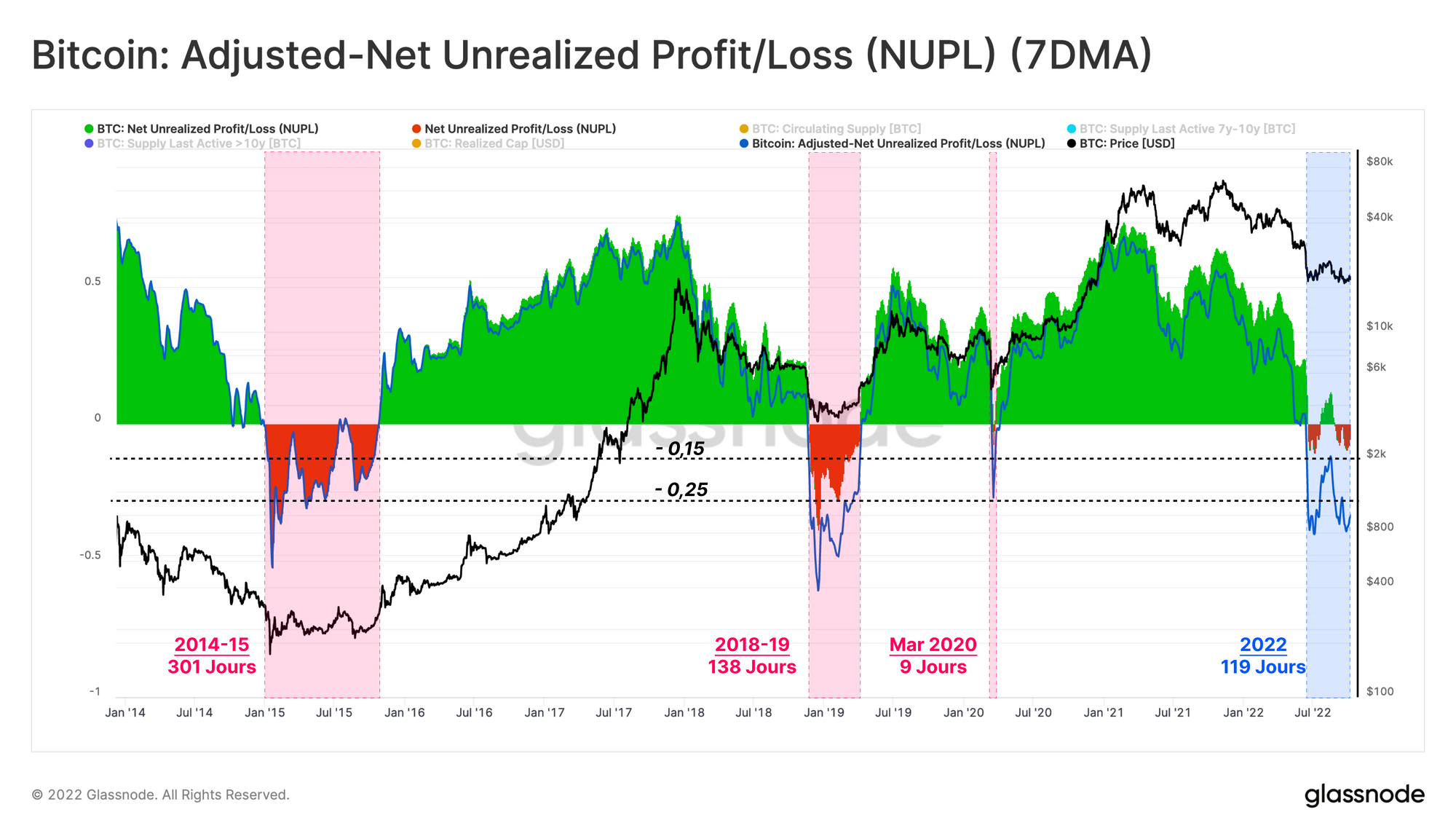

Ensuite, nous pouvons appliquer la même méthodologie que celle utilisée pour ajuster le pourcentage de l'offre en profit pour la métrique NUPL. Cela corrige toute contribution de l'offre inactive produisant le profit/perte net latente ajusté(e) (aNUPL) 🔵.

L'observation clé de cette modification est qu'en supprimant l'impact des pièces de plus de 7 ans (offre inactive), l'aNUPL s'est négocié en dessous de zéro pendant les 119 derniers jours, ce qui est comparable à la durée de la phase de formation du plancher des marchés baissiers précédents.

En outre, la valeur la plus basse enregistrée pour l'aNUPL (-39%) au sein du marché baissier actuel est passée sous le seuil de -25%, ce qui indique la gravité de la structure du marché sous-évalué en cours.

Distribution de la Douleur et des Gains

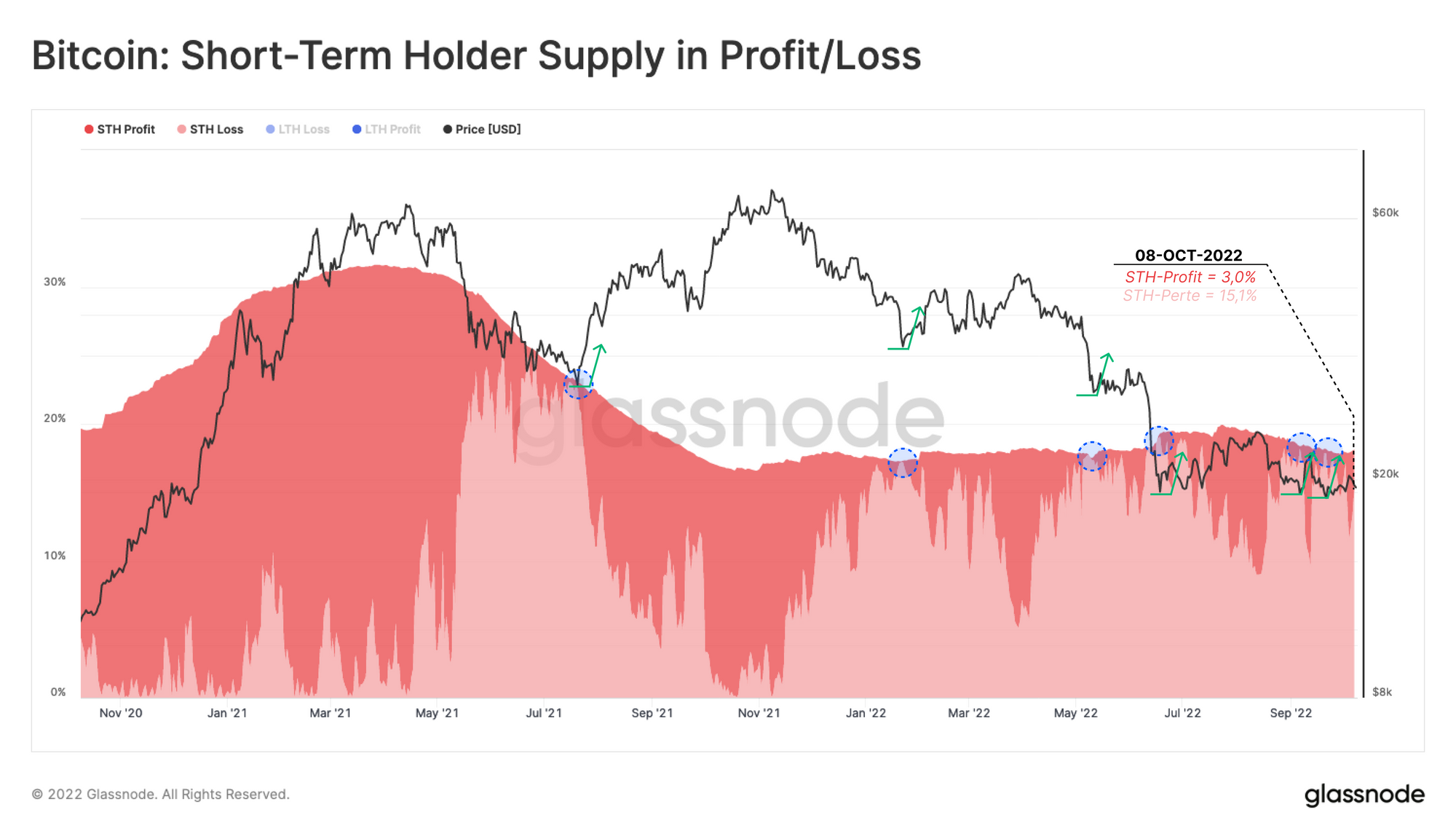

Après avoir évalué l'intensité du stress financier dans le réseau, nous pouvons examiner sa répartition entre les détenteurs à long terme (LTH) et à court terme (STH). Cette analyse vise à identifier des schémas équivalents de structure de marché pendant les marchés baissiers.

En examinant l'offre des détenteurs à court terme en profit/perte, on constate de nombreux cas où les corrections de prix ont fait une pause alors que la totalité (>99%) de l'offre des détenteurs à court terme est tombée en perte 🔵. En ce moment, 18,1% de l'approvisionnement total est en possession des STH, avec 15,1% détenu en perte latente.

Il ne reste donc que 3% de l'offre détenue par les STH en profit, ce qui, après une tendance baissière aussi prolongée, s'approche probablement d'un certain degré d'épuisement des vendeurs.

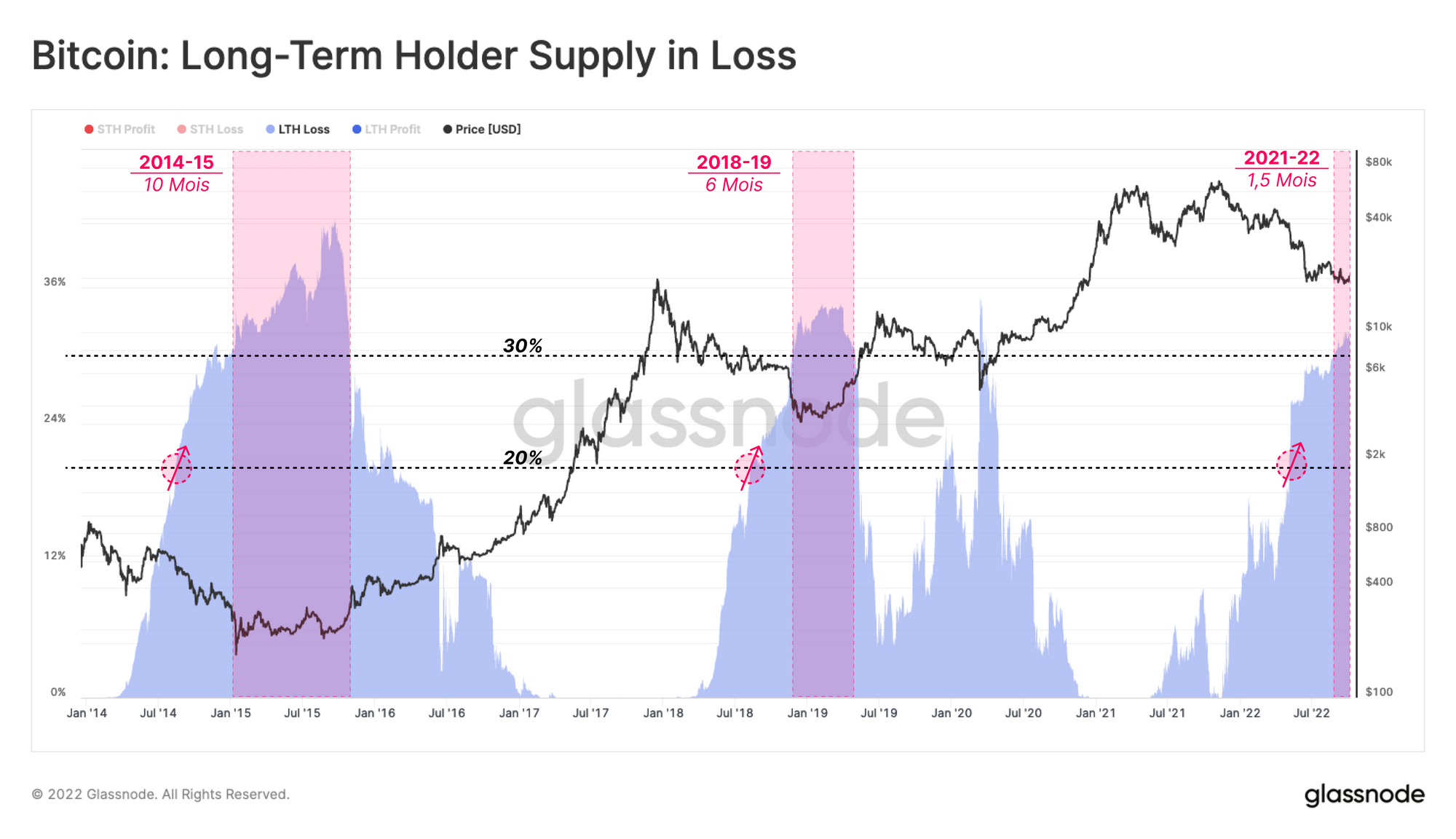

L'étude de la métrique de l'offre à long terme en perte suggère qu'aux points où l'offre des LTH en perte dépasse 20% de l'offre totale 🔴, la probabilité de capitulation parmi ces investisseurs atteint un pic.

Avec plus de 31% de l'offre désormais détenue en perte par les LTH 🟥, il est de plus en plus probable que le marché ait dépassé ce stade, ce qui suggère également une condition similaire aux formations de planchers antérieures. Le marché se trouve dans cette phase depuis 1,5 mois, la durée des cycles précédents allant de 6 à 10 mois.

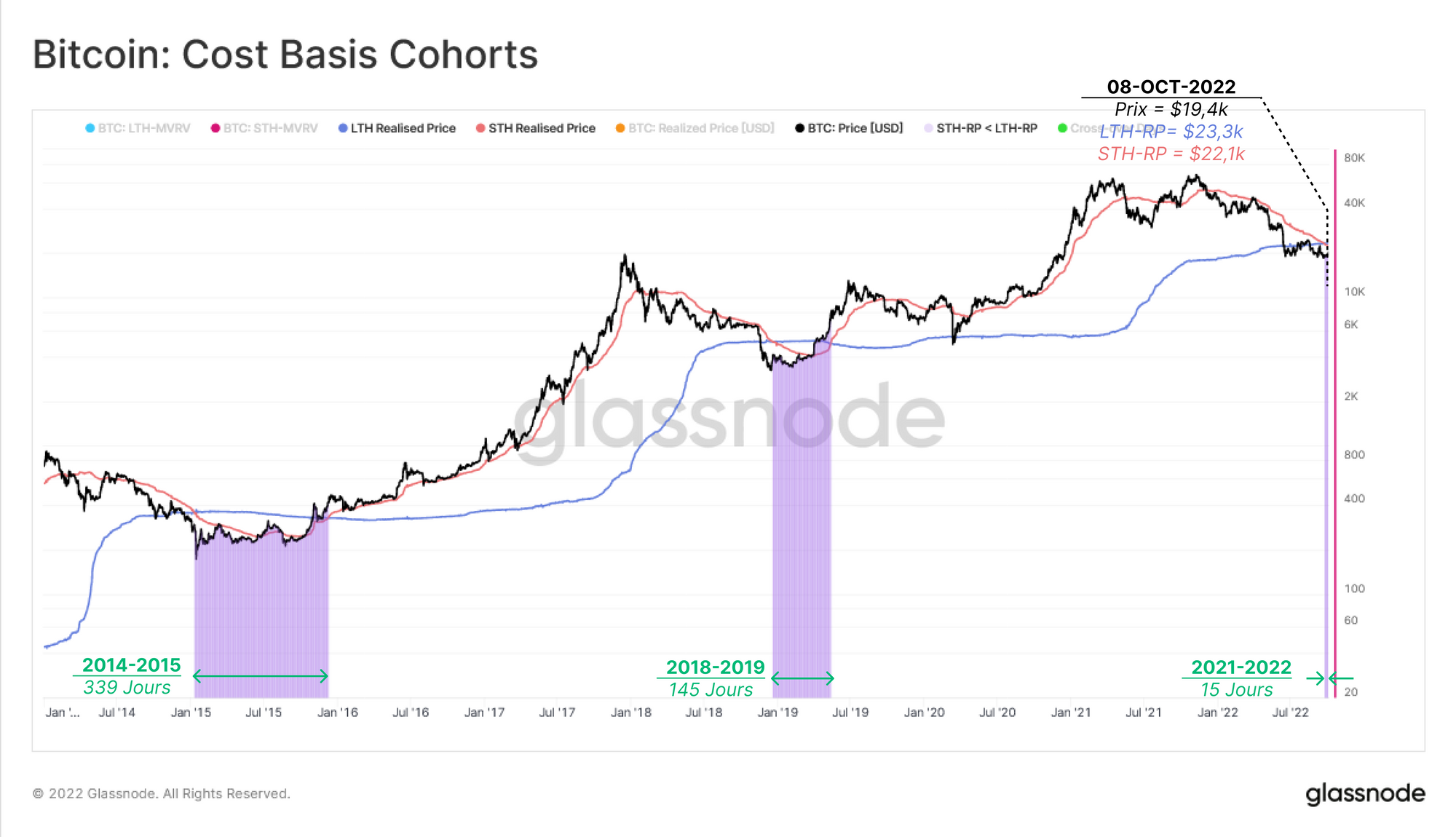

Enfin, nous pouvons comparer le prix d'acquisition moyen des voirsde la cohorte des STH 🔴 par rapport à la cohorte des LTH 🔵, pour approcher les niveaux de stress relatifs. Comme indiqué dans la Semaine 37, la dépréciation continue des prix pendant un marché baissier prolongé conduit le prix réalisé des STH à chuter en dessous du prix réalisé LTH 🟪.

Cette structure de marché dénote des périodes où le coût moyen d'acquisition sur les 155 derniers jours est désormais inférieur à la base de coût moyenne LTH. En d'autres termes, ceux qui viennent d'entrer sur le marché ont un meilleure coût de base que ceux qui ont traversé des mois de volatilité.

C'est le résultat direct de la capitulation des LTH, où les pièces achetées près du sommet du cycle sont vendues et changent de mains à des prix beaucoup plus bas.

Il y a deux semaines, le marché est entré dans cette phase et, par rapport aux baisses précédentes, il a mis entre 145 et 339 jours pour se rétablir.

Avec le coût de base des LTH à 23,3k $, et des STH à 22,1k $, cela définit une zone de prix clé pour laquelle il faut s'attendre à une résistance dans un premier temps, mais potentiellement à un soulagement si les prix s'échangent à la hausse, et se maintiennent.

Résumé et Conclusions

Les prix du bitcoin ont fait preuve d'une force relative remarquable ces derniers temps, dans un contexte de marché traditionnel très volatil. Plusieurs mesures macroéconomiques indiquent que les investisseurs établissent ce qui pourrait être le plancher du cycle baissier, avec de nombreuses similitudes avec les creux des cycles précédents.

La rentabilité du réseau n'a pas atteint le même niveau de douleur financière que lors des cycles précédents, mais l'ajustement par les pièces perdues et HODLées peut expliquer une partie raisonnable de cette divergence.

À bien des égards, de nombreuses mesures on-chain, la structure du marché et les modèles de comportement des investisseurs mettent les points sur les i pour décrire un marché baissier classique. Une pièce principale qui manque est la durée, dont l'histoire suggère qu'il pourrait y avoir encore plusieurs mois avant une reprise complète.

Canaux Traduits

- Espagnol (Analyst : @ElCableR, Telegram, Twitter)

- Portuguais (Analyst : @pins_cripto, Telegram, Twitter)

- Turc (Analyst : @wkriptoofficial, Telegram, Twitter)

- Farsi (Analyst : @CryptoVizArt, Telegram, Twitter)

- Suivez-nous et contactez-nous sur Twitter

- Rejoignez notre canal Telegram

- Visitez le Forum de Glassnode pour des discussions et analyses long-format.

- Pour les métriques on-chain et les graphiques d'activité, visitez Glassnode Studio.

- Pour des alertes automatisées sur les mesures de base sur la chaîne et l'activité des échanges, visitez notre Twitter Glassnode Alerts.

Clause de non-responsabilité : Ce rapport ne fournit aucun conseil en matière d'investissement. Toutes les données sont fournies à titre d'information uniquement. Aucune décision d'investissement ne doit être basée sur les informations fournies ci-haut et vous êtes seul responsable de vos propres décisions d'investissement.