Przyklepując dno

Po wielu miesiącach wyjątkowo niskiej zmienności notowań, Bitcoin powrócił w tym tygodniu powyżej psychologicznego poziomu 20 000$. W tym wydaniu analizujemy, w jaki sposób Bitcoin może być w procesie wyklepywania niemal podręcznikowego dna bessy i jakie ryzyka mogą leżeć po drodze.

Bitcoin powrócił w tym tygodniu powyżej poziomu 20 000$, odpychając się od dołka na poziomie 19 215$ i osiągając szczyt 20 961$. Po konsolidacji w coraz węższym przedziale mającej miejsce od początku września, jest to pierwszy od wielu miesięcy rajd ulgi.

W tym newsletterze ocenimy zestaw wskaźników, które w stosunkowo spójny sposób przedstawiają argument za tym, że rynek obecnie wypracowuje dno o niemal podręcznikowym podobieństwie do poprzednich cykli. Na tym etapie bessa z 2022 roku spowodowała poważne straty finansowe, zarówno pośród inwestorów, którzy skapitulowali, jak i pośród tych, którzy wciąż opierają się burzy. Ostatnim elementem tej całej układanki wydaje się być kwestia trwania bessy i ostatecznej apatii inwestorów.

Tłumaczenia

W tym tygodniu newsletter On-chain jest tłumaczony na hiszpański, włoski, chiński, japoński, turecki, francuski, portugalski, perski, hebrajski oraz grecki.

Cotygodniowy panel analizy Onchain

Cotygodniowy Newsletter Onchain posiada interaktywny panel, w którym znajdują się wszystkie załączone wykresy. Panel ten oraz wszystkie wspominane metryki są szerzej omawiane w naszym raporcie w formie video, który udostępniany jest w każdy wtorek. Wpadnij oraz zasubskrybuj nasz kanał, a także sprawdź pozostałe filmy i tutoriale.

Przyklepując dno

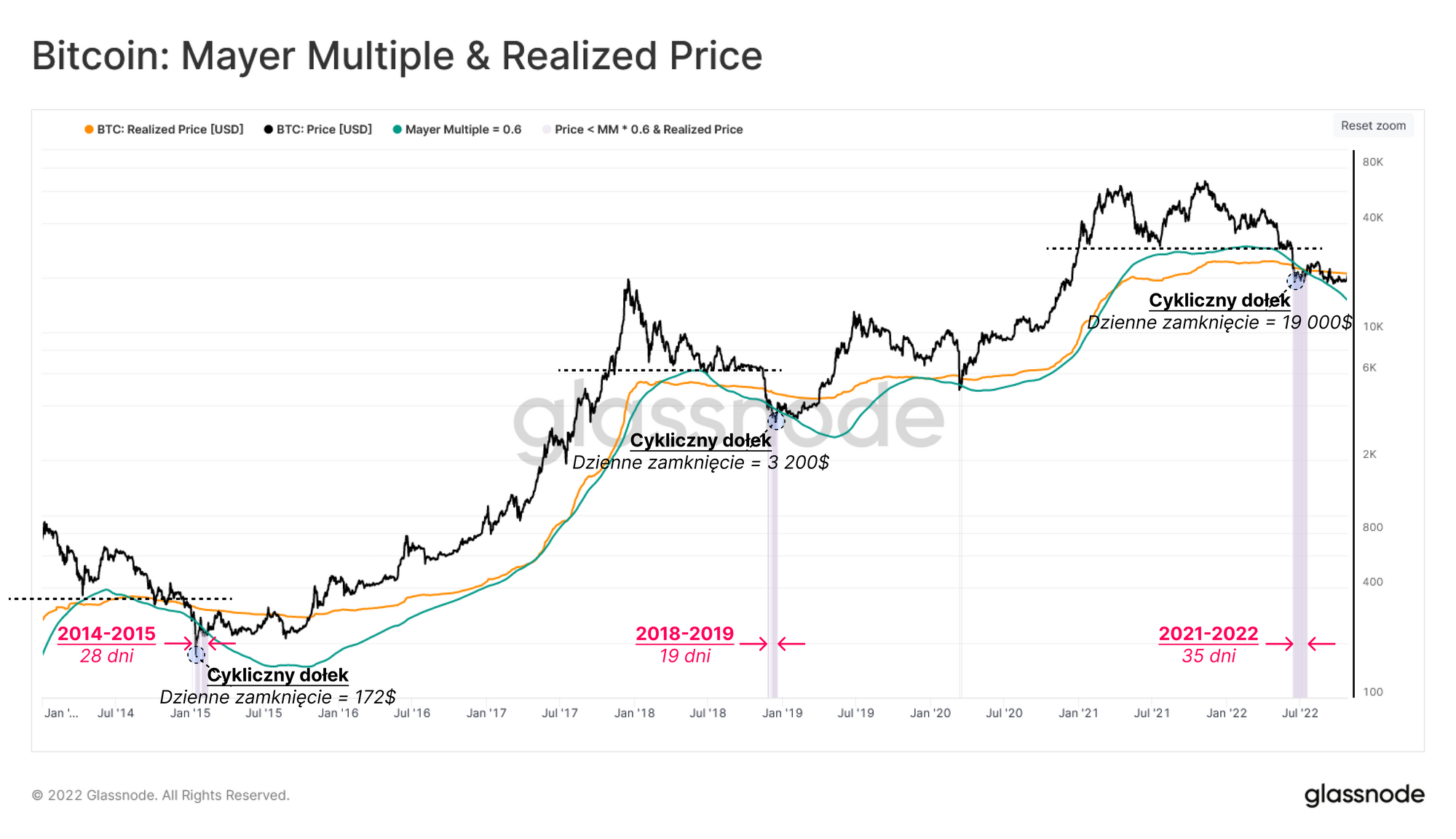

W naszym poprzednim raporcie z 41. tygodnia opisaliśmy warunki zachodzące w fazie odkrywania rynkowego dna, w szczególności po znaczącej kapitulacji na pierwotnym poziomie bessy (pokazanym poniżej przerywanymi liniami). W tej fazie 🟪 historycznie ceny wahały się między dwoma dobrze znanymi modelami śledzenia dna:

- Poziomem Realized Price 🟠: który można uznać za średnią cenę zakupu coina dla ogółu rynku. Gdy ceny Spot znajdują się poniżej Realized Price, można uznać, że rynek łącznie jest w stanie niezrealizowanej straty.

- Dolną wielokrotnością mnożnika Mayer Multiple (0,6*200 DMA) 🟢: Mnożnik Mayer Multiple to po prostu stosunek ceny do średniej kroczącej 200D, model powszechnie obserwowany w tradycyjnej analizie finansowej. Ta metryka pomaga ocenić warunki wykupienia i niedoszacowania, przy czym cykliczne warunki niedoszacowania historycznie zbiegały się z wartościami wielokrotności mnożnika Mayera poniżej 0,6.

Co ciekawe, ten wzór powtórzył się podczas obecnej bessy, kiedy czerwcowe dołki przez 35 dni znajdowały się poniżej obu modeli. Rynek obecnie zbliża się od dołu do poziomu Realized Price (21 111$), którego przebicie byłoby zauważalną oznaką siły rynkowej.

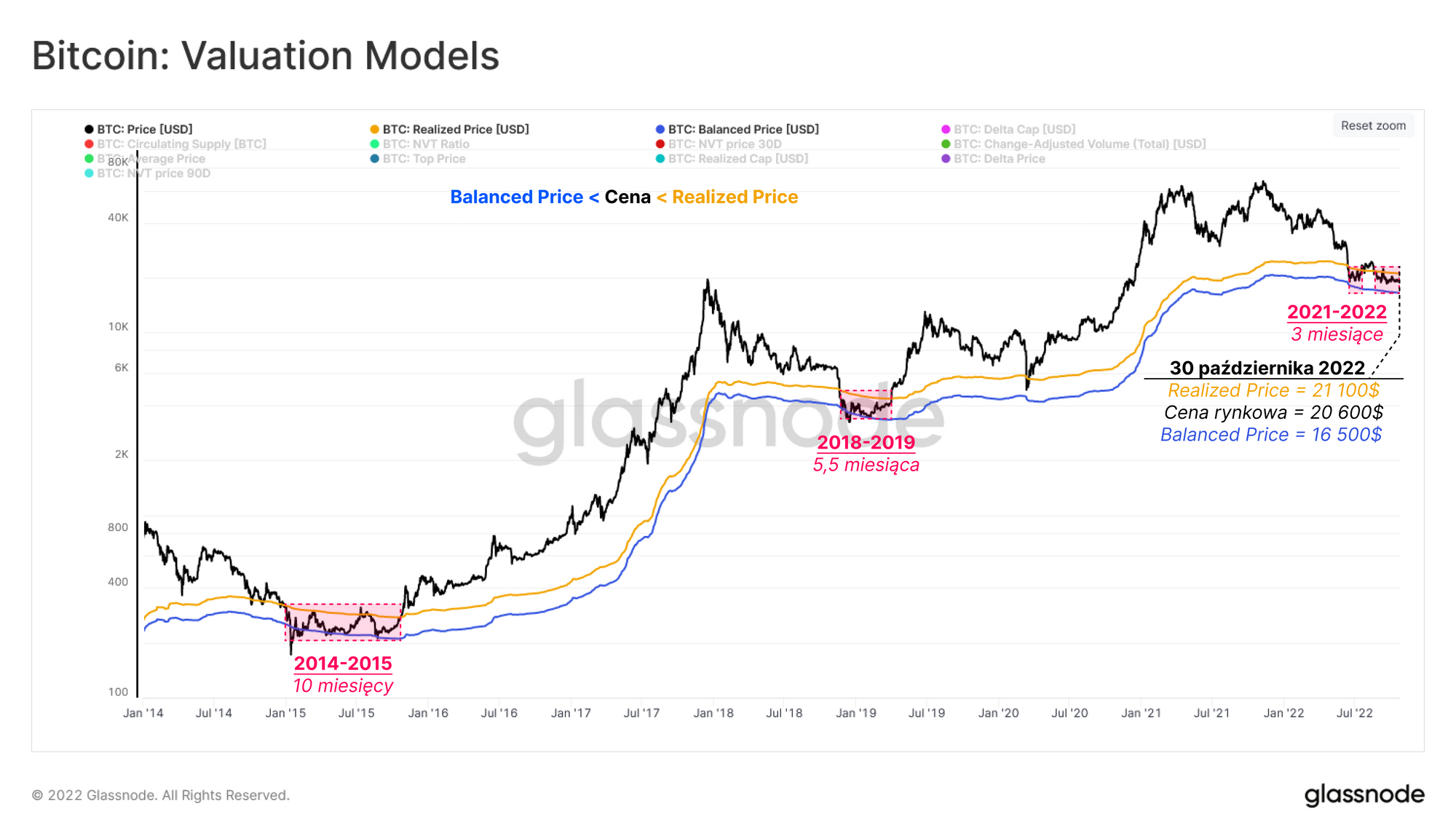

Po zidentyfikowaniu wstępnych oznak typowej formacji dna, kolejnym krokiem jest zdefiniowanie potencjalnego zakresu wahań notowań dla tego etapu bessy.

Dwoma idealnymi kandydatami do oszacowania zakresu formacji dna są wspomniany wcześniej poziom Realized Price (górna granica zakresu ~ 21 100$) 🟠, a także poziom Balanced Price (dolna granica zakresu ~ 16 500$) 🔵. Poziom Balanced Price reprezentuje różnicę między Realized Price a ceną, po jakiej coin przetransferowano (cena ważona coinodniem). Można to traktować jako formę modelu „wartości sprawiedliwej”, ujmującego różnicę między tym, co zostało zapłacone (podstawa kosztów), a tym, co zostało sprzedane (przeniesione).

W tym cyklu cena utrzymywała się w rzeczonym przedziale przez około 3 miesiące, w porównaniu do precedensów historycznych, podczas których cena tkwiła w takich zakresach od 5,5 do 10 miesięcy. Sugeruje to, że czas trwania może wciąż pozostawać brakującym elementem naszego obecnego cyklu.

Październik był niezwykle ekscytującym miesiącem w Glassnode - ogłosiliśmy przejęcie Accointing.com i kontynuowaliśmy wydawanie pakietów nowych wskaźników, konceptów Workbench, pulpitów nawigacyjnych i nie tylko. Zobacz naszą najnowszą Aktualizację Usług w październiku, aby uzyskać pełny obraz.

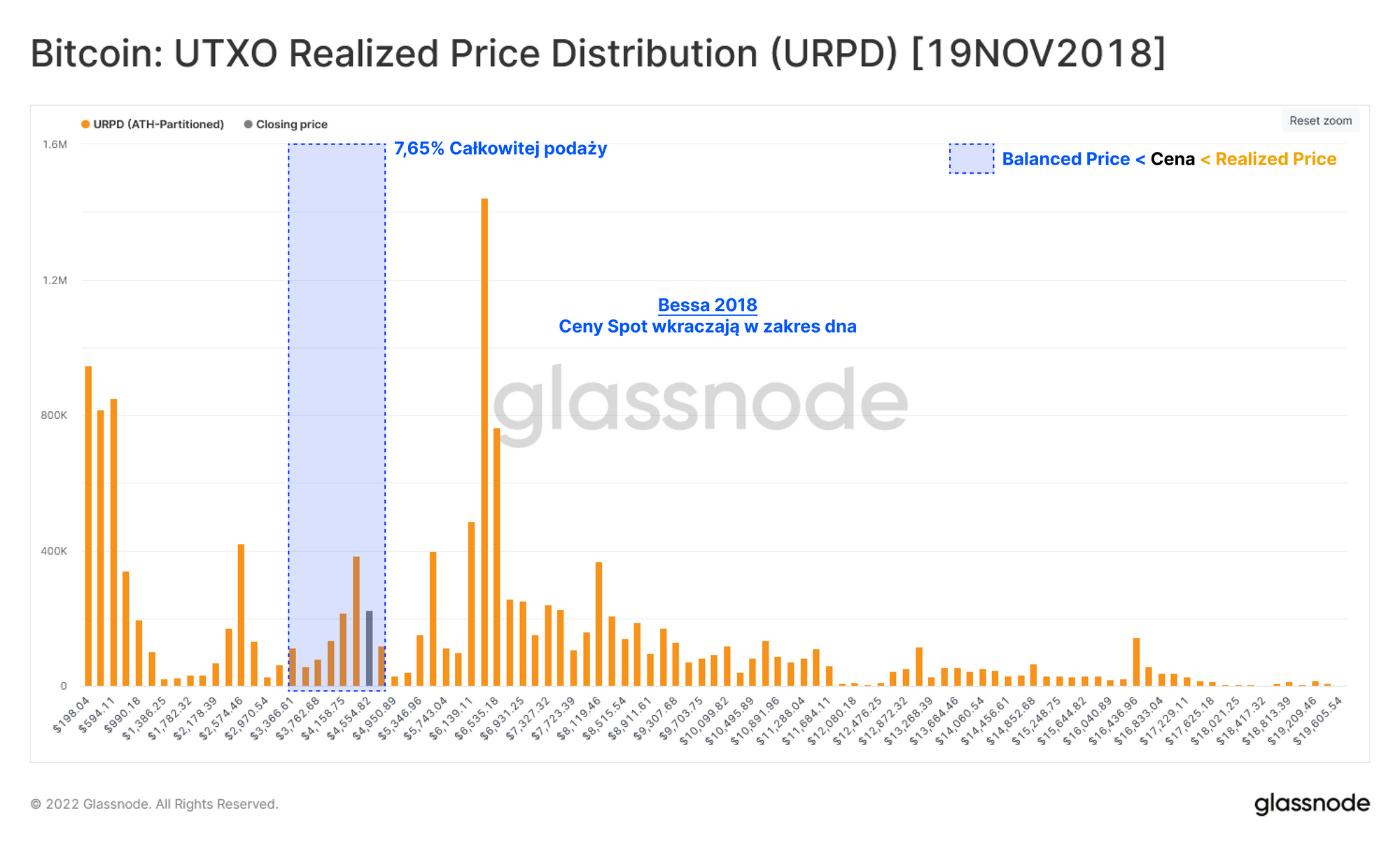

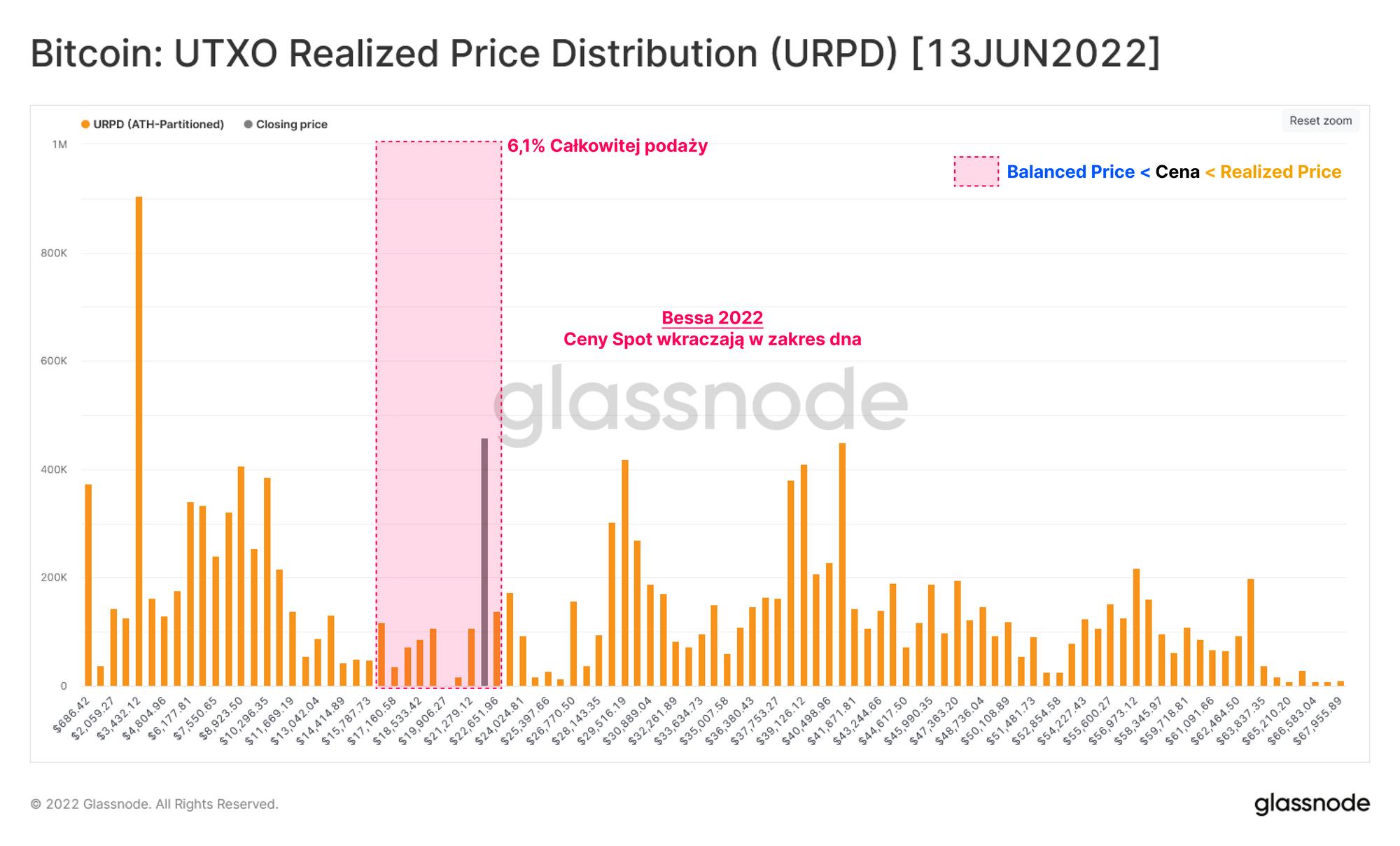

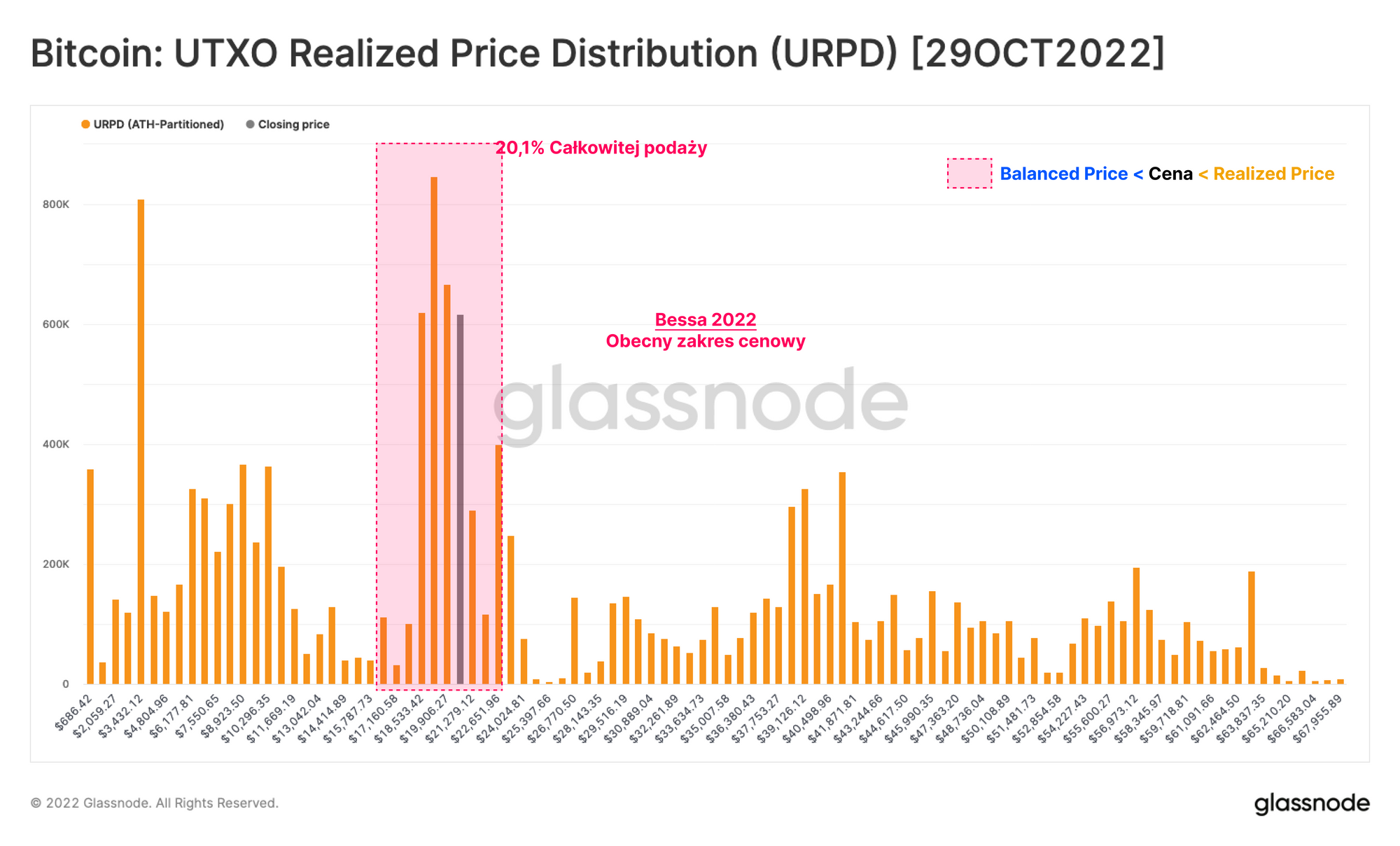

Coiny zmieniające ręcę

Jak już podkreślilsmy w lipcu (analiza 28. tygodnia), przez całą fazę odkrywania dna malejąca rentowność inwestorów skutkowała redystrybucją coinów, gdyż słabsze ręce kapitulowały w momencie skrajnego bólu finansowego. Ta progresywna zmiana rąk może być przeanalizowana, śledząc Rozkład Realized Price według UTXO (URPD), który ilustruje rozkład podaży w oparciu o cenę zakupu.

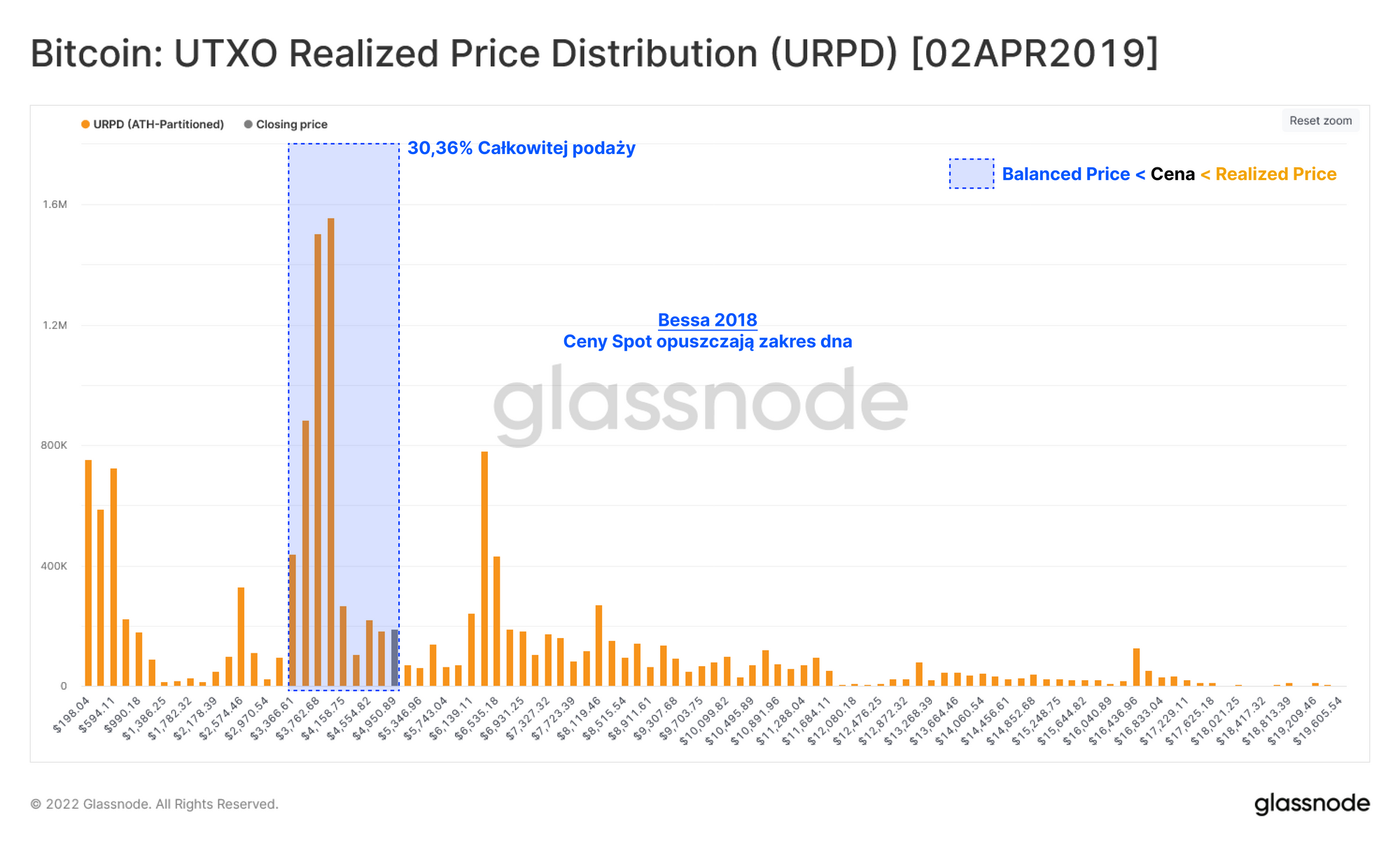

Natężenie redystrybucji kapitału można podkreślić monitorując zmianę wolumenu coinów o danej cenie nabycia w ramach dwóch modeli wyceny wskazanych powyżej. Poniższe dwa wykresy porównują rozkład URPD w momencie początku i końca bessy 2018-19:

- Rozkład URPD na dzień 19 listopada 2018 roku, gdy cena po raz pierwszy spadła poniżej poziomu Realized Price.

- Rozkład URPD z dnia 2 kwietnia 2019 roku, kiedy cena przebiła poziom Realized Price.

W fazie odkrywania dna w latach 2018-2019 około 22,7% całkowitej podaży (30,36% - 7,65%) zostało poddane redystrybucji, gdy ceny spot poruszały się w wyżej wspomnianym przedziale.

Przeprowadzając taką samą analizę dla 2022 roku, możemy zauważyć, że około 14,0% podaży uległo redystrybucji odkąd w lipcu cena spadła poniżej poziomu Realized Price, a obecnie łącznie 20,1% podaży zostało nabyte w tym przedziale cenowym.

W porównaniu z końcem cyklu 2018-19 zarówno wielkość redystrybucji, jak i ostateczna koncentracja podaży w okolicach dna są nieco mniejsze w obecnym cyklu. To stanowi kolejny dowód na to, że dodatkowa konsolidacja i czas trwania wciąż mogą być wymagane, aby w pełni przypieczętować dno bessy.

Mając to uwadze, trzeba pamiętać, że redystrybucja, która miała miejsce do tej pory, jest znacząca i z pewnością wskazuje, że najwytrwalsza baza inwestorów aktywnie akumuluje coiny w tym zakresie.

W poszukiwaniu światełka w tunelu

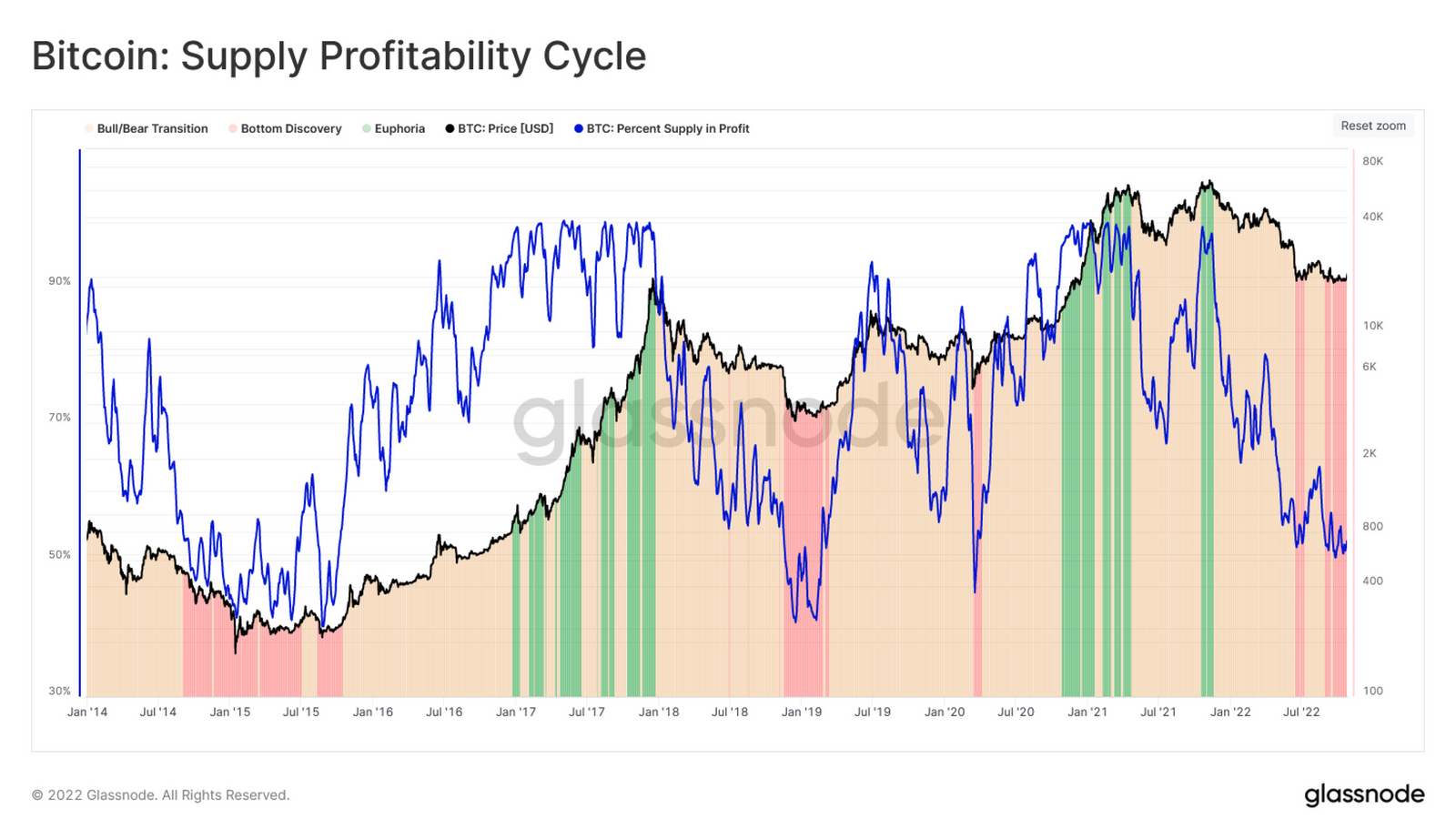

W grę wchodzi wiele długoterminowych elementów bessy, więc następnym krokiem jest wprowadzenie serii wskaźników, które są przydatne do mapowania potencjalnego powrotu w kierunku hossy. Wskaźnik Odsetka Podaży W Zysku może służyć do podziału rynku na trzy charakterystyczne stany:

- Euforia (faza dominacji zysku) 🟩: Kiedy podczas hossy następuje paraboliczny wzrost notowań, odsetek podaży w zysku przekracza 80%.

- Odkrywanie dna (faza dominacji strat) 🟥: U schyłku bessy, kiedy wydłużający się okres spadków ceny powoduje, że udział podaży w stracie staje się dominujący (procent podaży w zysku < 55%)

- Przejście między bessą/hossą (równowaga zysk-strata) 🟧: Okresy przejściowe między dwoma poprzednimi stanami, w których Odsetek Podaży w Zysku pozostaje pomiędzy 55% a 80%.

W chwili obecnej odsetek podaży w zysku wynosi 56%, co wskazuje, że niedawny wzrost cen powyżej 20 000$ plasuje rynek w dolnej granicy fazy przejściowej, sygnalizując, że do tej pory nastąpiła znaczna redystrybucja coinów podczas notowań poniżej 20 000$.

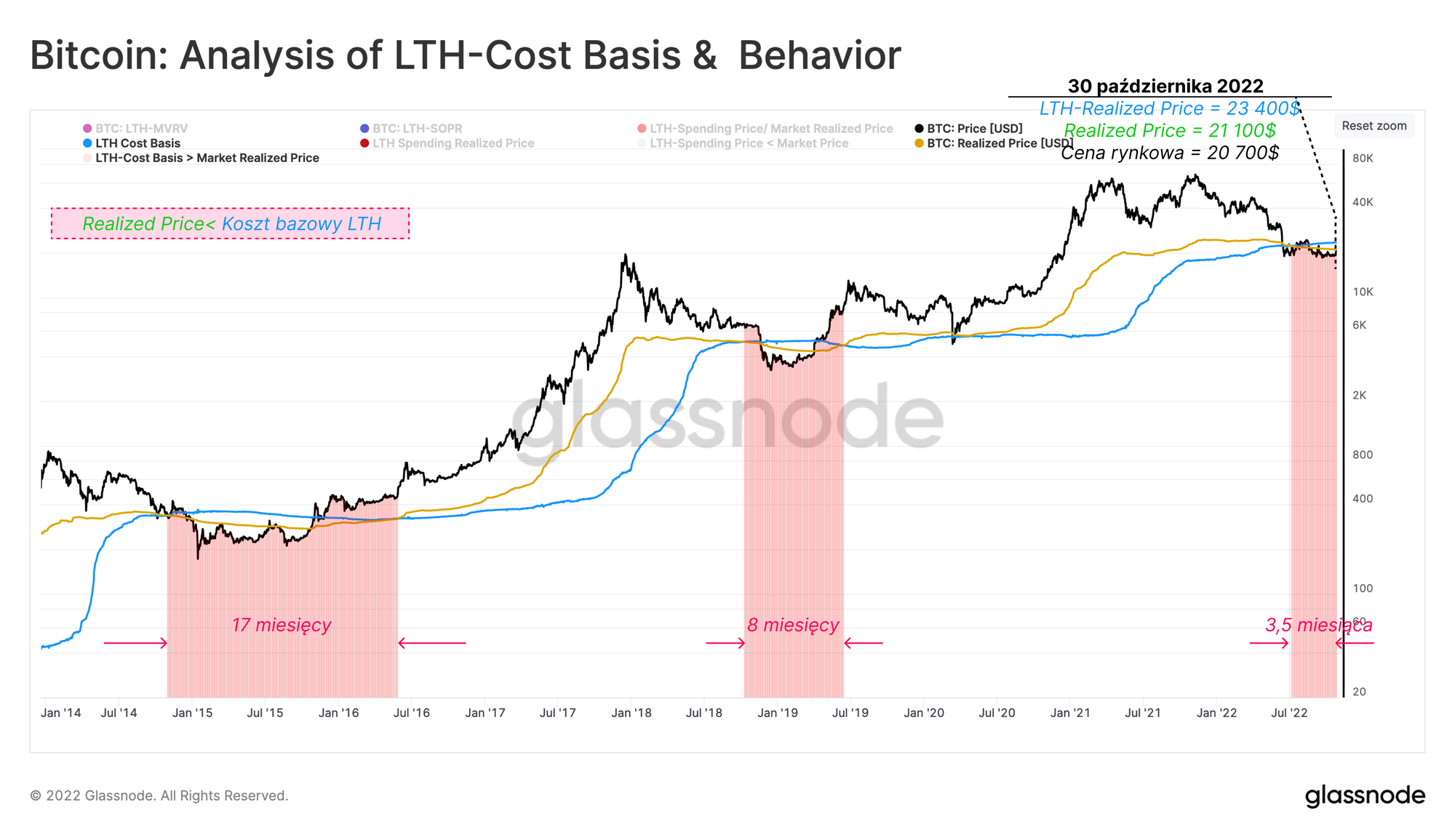

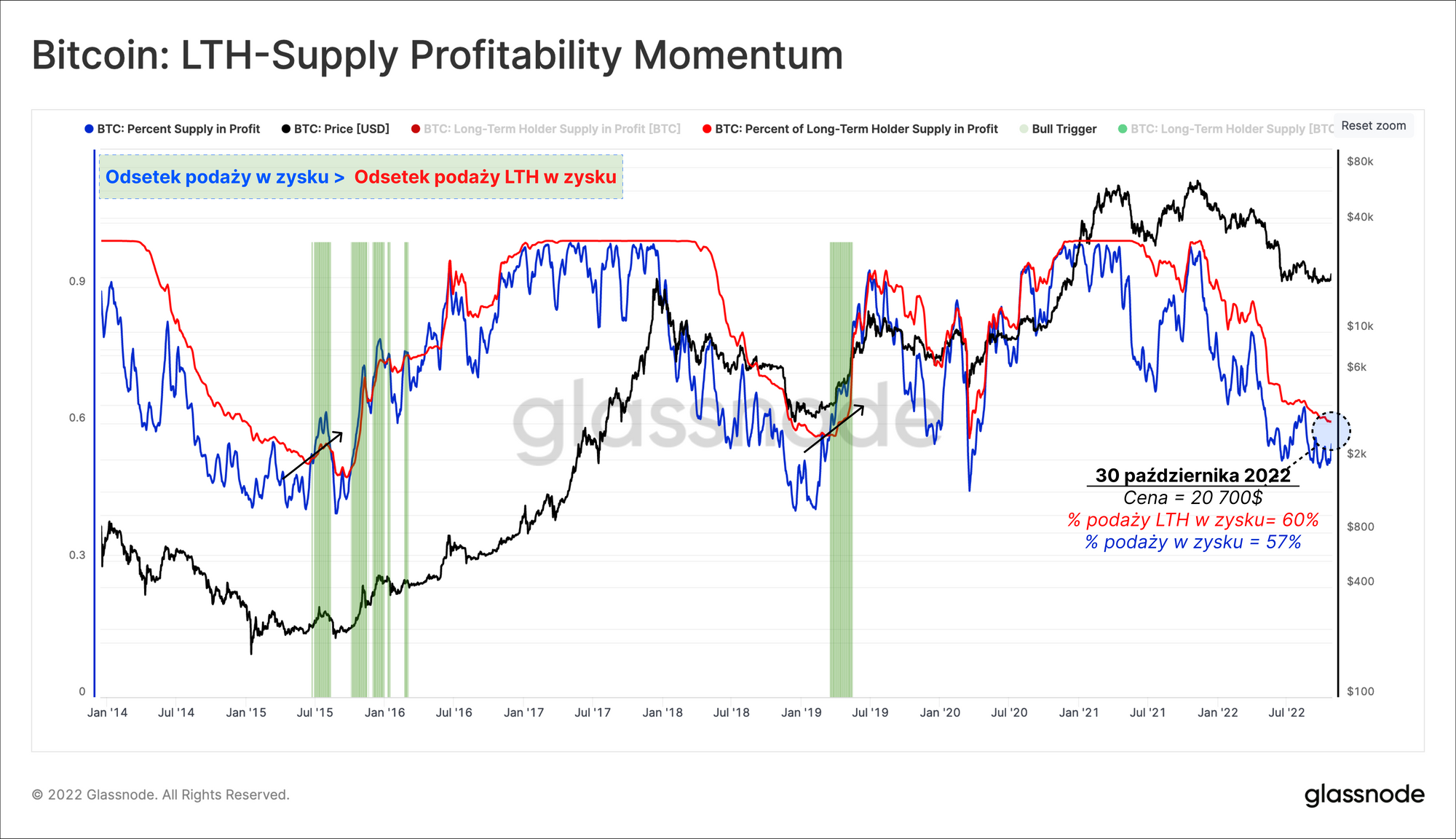

Możemy również ocenić domniemany nacisk finansowy na grupę inwestorów długoterminowych (LTH) oraz ich reakcję.

W późnych fazach bessy wzorcem, który jest wspólny dla wszystkich cykli, jest kapitulacja części LTH 🟥. Te kapitulacje są identyfikowane na podstawie okresów, gdy łączny koszt bazowy LTH 🔵 jest wyższy niż koszt bazowy ogółu rynku - czyli poziom Realized Price 🟠. Oznacza to, że przeciętny inwestor długoterminowy, który przetrwał pełną zmienność cykli, w rzeczywistości radził sobie gorzej w odniesieniu do szerszego rynku.

Ten stan intensywnego napięcia finansowego utrzymuje się od 3,5 miesiąca, czyli krócej niż podobne okresy na poprzednich bessach. Należy jednak pamiętać, że stan ten zwykle utrzymuje się do czasu przejścia w hossę.

Potwierdzając nieustającą presję na inwestorów długoterminowych, możemy zdefiniować prosty, ale potężny kompas, który pozwoli dostrzec wczesne sygnały o pojawieniu się nowego popytu na rynku 🟩.

Kiedy napływ kapitału nowych inwestorów (inwestorów krótkoterminowych) zacznie przewyższać presję sprzedażową, łączny zysk zebrany przez szerszy rynek przekroczy zysk grupy inwestorów długoterminowych.

Co ciekawe, nie zaobserwowaliśmy jeszcze tej zmiany zyskowności, a Procent Podaży LTH w Zysku 🔴 wynosi obecnie 60%. Biorąc pod uwagę, że całkowity procent podaży w zysku 🔵 wynosi 56%, to aby sygnał z tego modelu sygnalizował ożywienie 🟩, ceny spot prawdopodobnie musiałyby odzyskać poziom 21 700$.

W objęciach strat

Do tej pory rozpatrywaliśmy rynek z perspektywy posiadaczy (ich niezrealizowany zysk/strata). Wspomnianą zmianę tempa można również rozpatrywać z punktu widzenia aktywnych inwestorów (zrealizowany zysk/strata).

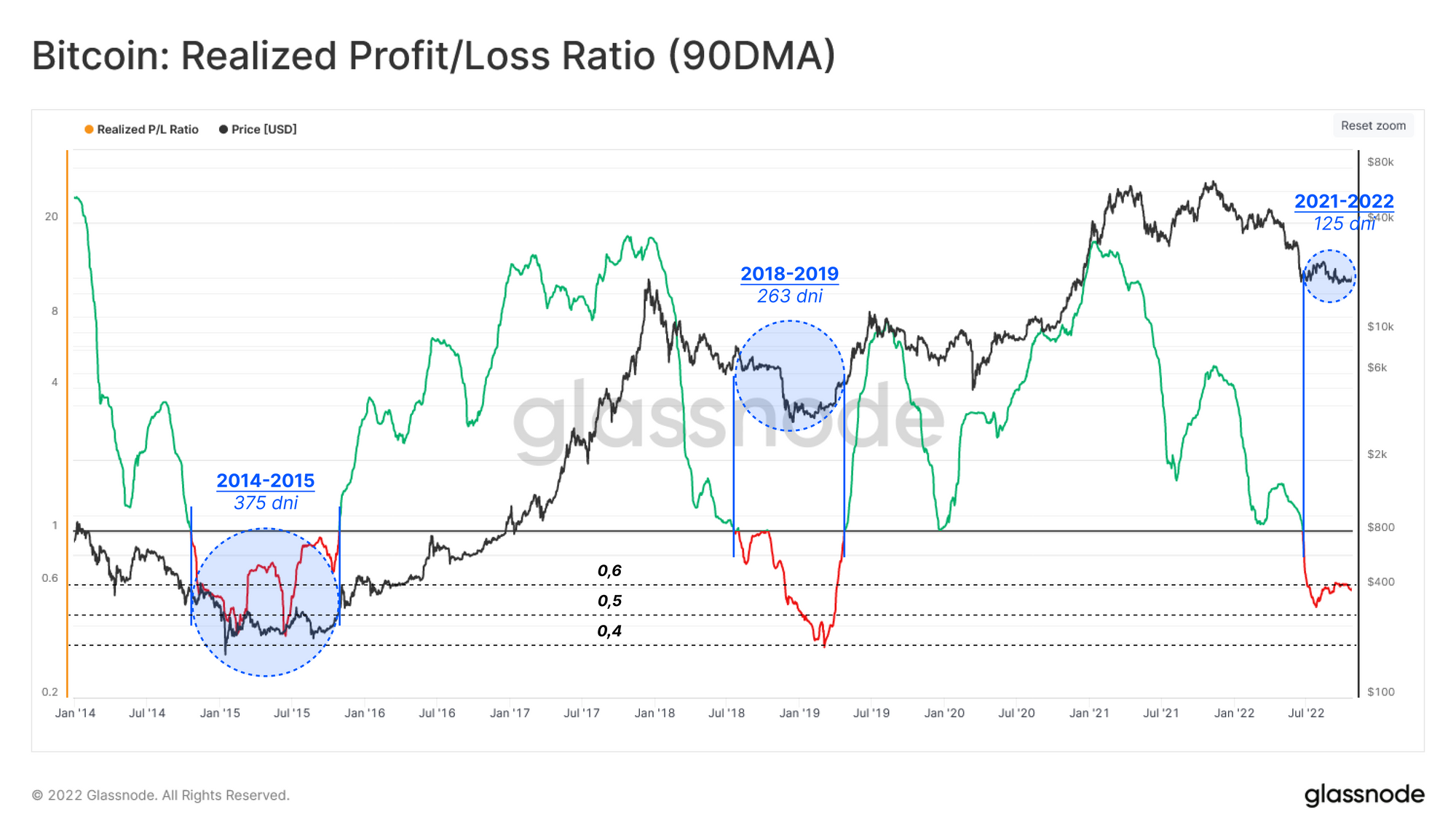

W tym celu skorzystamy ze wskaźnika Stosunku Zrealizowanego Zysku/Strat (Realized Profit/Loss Ratio), który mierzy stosunek ilości coinów przetransferowanych po sieci w zysku do tych, które są transferowane na stracie. Śledzenie średniej kwartalnej tego wskaźnika umożliwia analitykom ocenę makrodominacji coinów w zysku.

- Okres dominacji coinów w zysku > 1 🟩: We wczesnych fazach bessy i przez cały okres hossy popyt jest wystarczająco silny, aby zaabsorbować presję sprzedaży, a zyski znacznie przewyższają straty.

- Okres dominacji coinów na stracie < 1 🟥: Podczas dłuższej fazy bessy, kiedy strona podażowa nie jest równoważona wystarczającym popytem. Zwykle kończy się to kapitulacją na dużą skalę, która ma na celu przyciągnięcie smart kapitału z powrotem na rynek.

Interwał między spadkiem poniżej, a odzyskaniem poziomu 1,0 jest często okresem, w którym sentyment spadkowy jest maksymalnie silny, a płynność popytu jest najsłabsza 🔵.

90D średnia krocząca Stosunku Zrealizowanego Zysków Do Strat zazwyczaj załamuje się i stabilizuje poniżej 1,0 w połowie bessy, ale jeszcze przed ostateczną kapitulacją, co zapewnia wczesny sygnał ostrzegawczy. Co więcej, ten wskaźnik historycznie odnotowywał ostre przekroczenie poziomu 1,0 we wczesnych fazach hossy.

W chwili obecnej wskaźnik ten wynosi 0,57, co oznacza dominację transferu coinów na stracie. A zatem nowa fala kapitału i realizacji zysków nie przyćmiła jeszcze w pełni ogromu strat sprzedających.

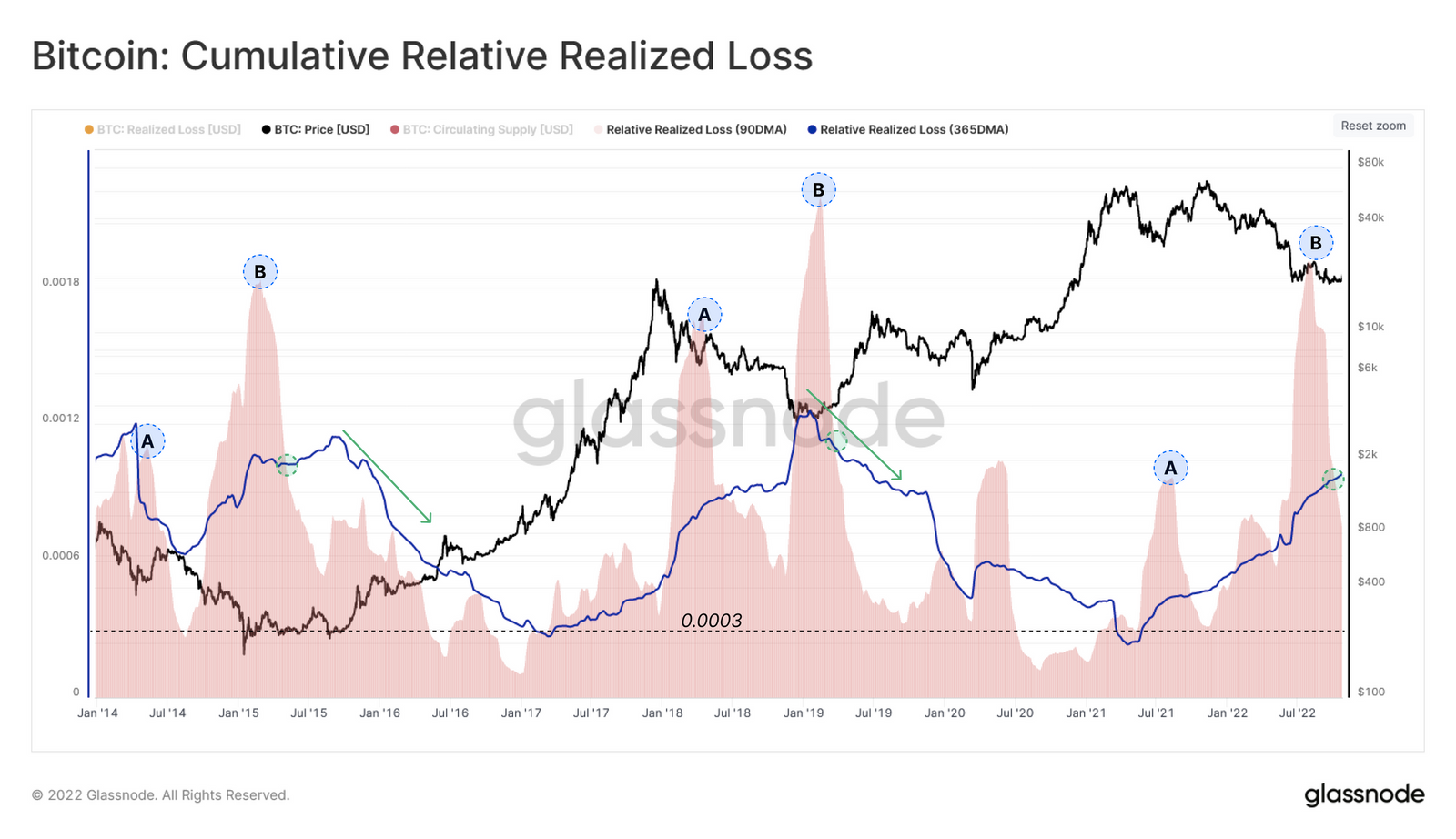

Ostatnim elementem tej analizy będzie próba oceny wielkość zrealizowanych strat. Aby uwzględnić rosnącą kapitalizację rynkową w każdym cyklu, normalizujemy Zrealizowaną Stratę względem kapitalizacji rynkowej, aby uzyskać wskaźnik Względnej Zrealizowanej Straty. Możemy zatem skonstruować wskaźnik, wykorzystując miesięczne 🔴 i roczne 🔵 sumy względnej zrealizowanej straty, aby zidentyfikować zmiany tempa i znaczące kapitulacje.

Podczas ostatnich trzech cyklów bessy, miesięczna wartość gwałtownie wzrastała powyżej rocznej w dwóch charakterystycznych okresach ekstremalnie realizowanych strat:

- Fala po ATH (A): We wczesnych stadiach bessy, kiedy rynek silnie przesycony kupcami z okolic szczytu przechodzi pierwszą dużą falę realizacji strat podczas wyprzedaży po ATH.

- Fala odkrywania dna (B): Późne etapy bessy często kończą się poważną kapitulacją, podczas której następuje znacząca fala realizacji strat i osiągany jest szczyt negatywnego sentymentu. Fala ta jest często potęgowana przez stres związany z czasem potrzebnym do ustanowienia rynkowego dna, gdy w końcu pula sprzedających ulegnie wyczerpaniu.

Wracając do historycznych przykładów tego wzorca, oczywistym jest, że obie fale A/B realizacji strat już wystąpiły. Druga fala B ma zwykle znacznie większy rozmiar i często następuje po niej zauważalny trend spadkowy w średniej rocznej 🔵. Jest to wynik szczytowej apatii na rynku i wyczerpania puli sprzedających.

Są to konstruktywne oznaki tego, że rynek przyjmuje stres finansowy, jaki zadaje pozostałym inwestorom zarówno czas, jak i czynniki cenowe. Jednak ostatecznym warunkiem przed przekonującym przejściem do hossy jest znaczny spadek ↘️ rocznego trendu skumulowanego.

Podsumowanie i wnioski

W tym wydaniu wykorzystaliśmy wiele modeli śledzenia dna rynkowego i wykazaliśmy, że obecny rynek z pewnością wydaje się być niemal podręcznikowym przykładem fazy odkrywania dna. Poziom Balanced Price (16 500$) i Realized Price (21 100$) po raz kolejny pomogły w ustaleniu granic zakresu, w którym rynek ustanawia wsparcie.

Część podaży, która do tej pory zmieniła właściciela i została przekalkulowana według obecnych notowań, jest znacząca, choć mniejsza w porównaniu do dołków z lat 2018-19. Wykazaliśmy również, że w przypadku kilku wskaźników dno cyklu 2022 nie osiągnęło zbliżonego do poprzednich cykli czasu trwania i być może potrzebna jest dodatkowa faza redystrybucji, aby przetestować determinację inwestorów.

Zarówno z punktu widzenia niezrealizowanego, jak i zrealizowanego zysku/straty, ich wyniki wskazują, że na rynku istnieje krucha, ale konstruktywna równowaga między podażą a popytem. Jednak sieć nie odczuła jeszcze przekonującego napływu nowego popytu. Nie wydaje się także, by doszło do przejścia z bessy w hossę, jednakże wydaje się, że nasiona tej zmiany zostały już zasiane.

- Wpadnij i śledź nas na Twitterze

- Dołącz do naszego kanału na Telegramie

- Odwiedź Glassnode Forum po długie dyskuje i analizy

- Po wskaźniki on-chain oraz wykresy aktywności wpadnij na Glassnode Studio

- Po zautomatyzowane powiadomienia dotyczące najważniejszych wskaźników on-chain oraz aktywności na giełdach wpadnij na naszego Twittera Glassnode Alerts

Zastrzeżenie: Powyższy raport nie zawiera żadnych porad inwestycyjnych. Wszelkie dane podawane są wyłącznie w celach informacyjnych. Żadna decyzja inwestycyjna nie powinna opierać się informacjach podanych tutaj, a wyłączną odpowiedzialność za własne decyzje inwestycyjne ponosisz ty.