La Cascada de Capital

El mercado de los activos digitales sigue mostrando un rendimiento relativo impresionante, donde tanto BTC como ETH se aprecian de manera muy significativa frente al dólar estadounidense y al oro. Además, la dominancia de Bitcoin continúa en aumento, observamos una rotación de capital.

Contenidos

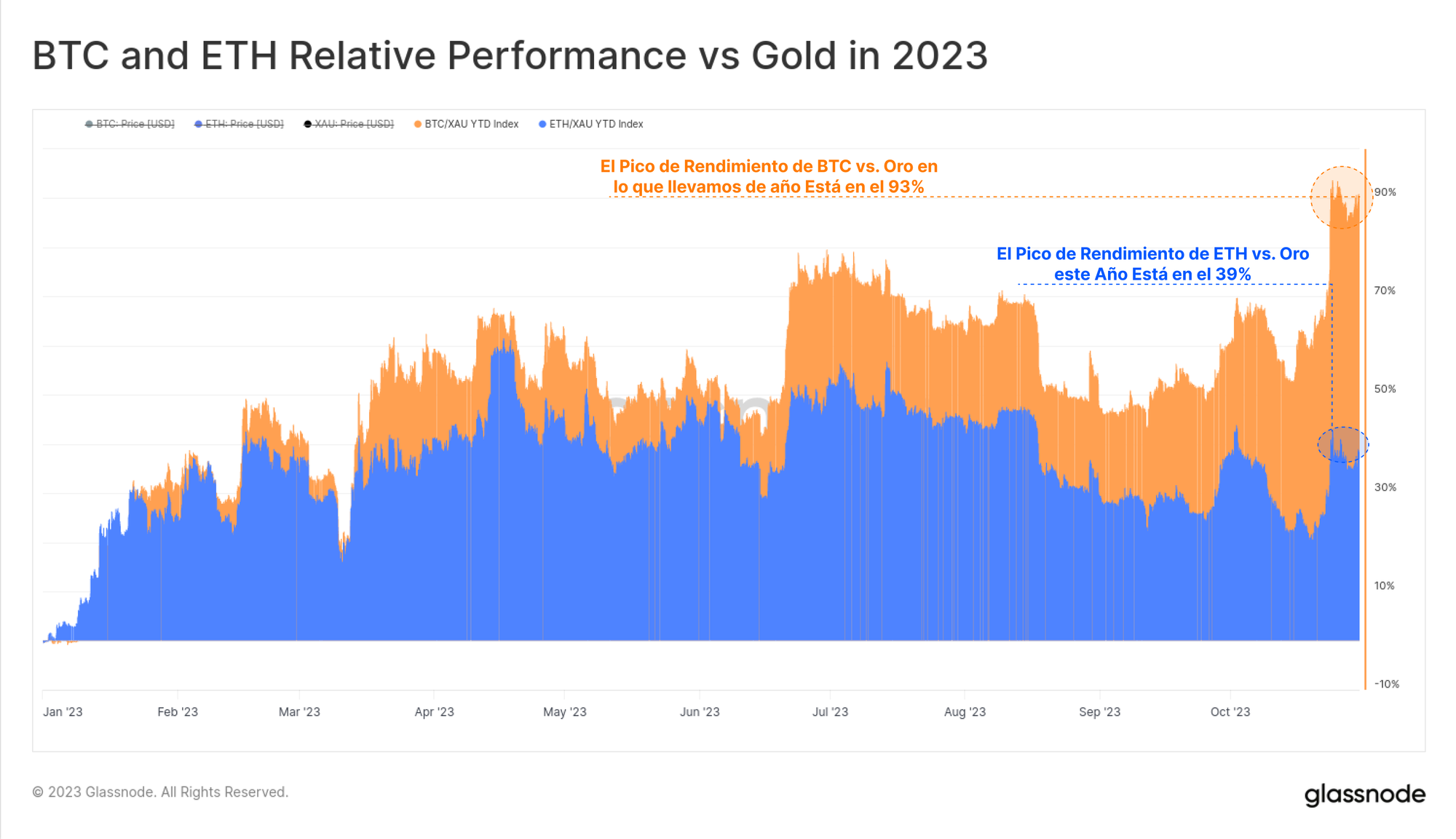

- El mercado de los activos digitales está registrando rendimientos impresionantes en 2023, tanto BTC como ETH superan al de los activos tradicionales, como el oro, en un 93% y un 39%, respectivamente.

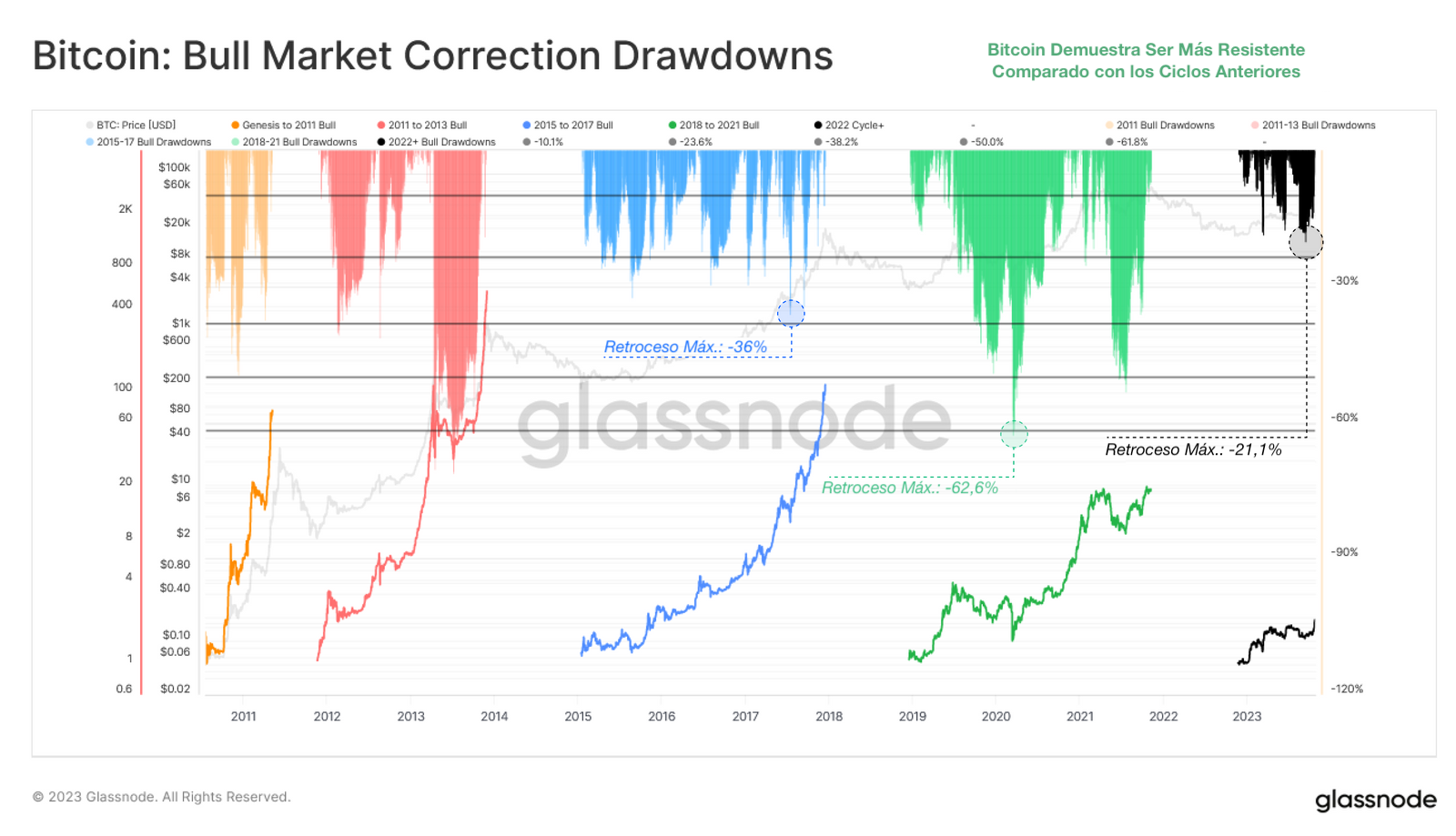

- Las correcciones de mercado de estos dos grandes han sido hasta ahora considerablemente más suaves que durante los ciclos anteriores, prueba de que existe un gran apoyo inversor y de que se está produciendo una entrada de capital enorme.

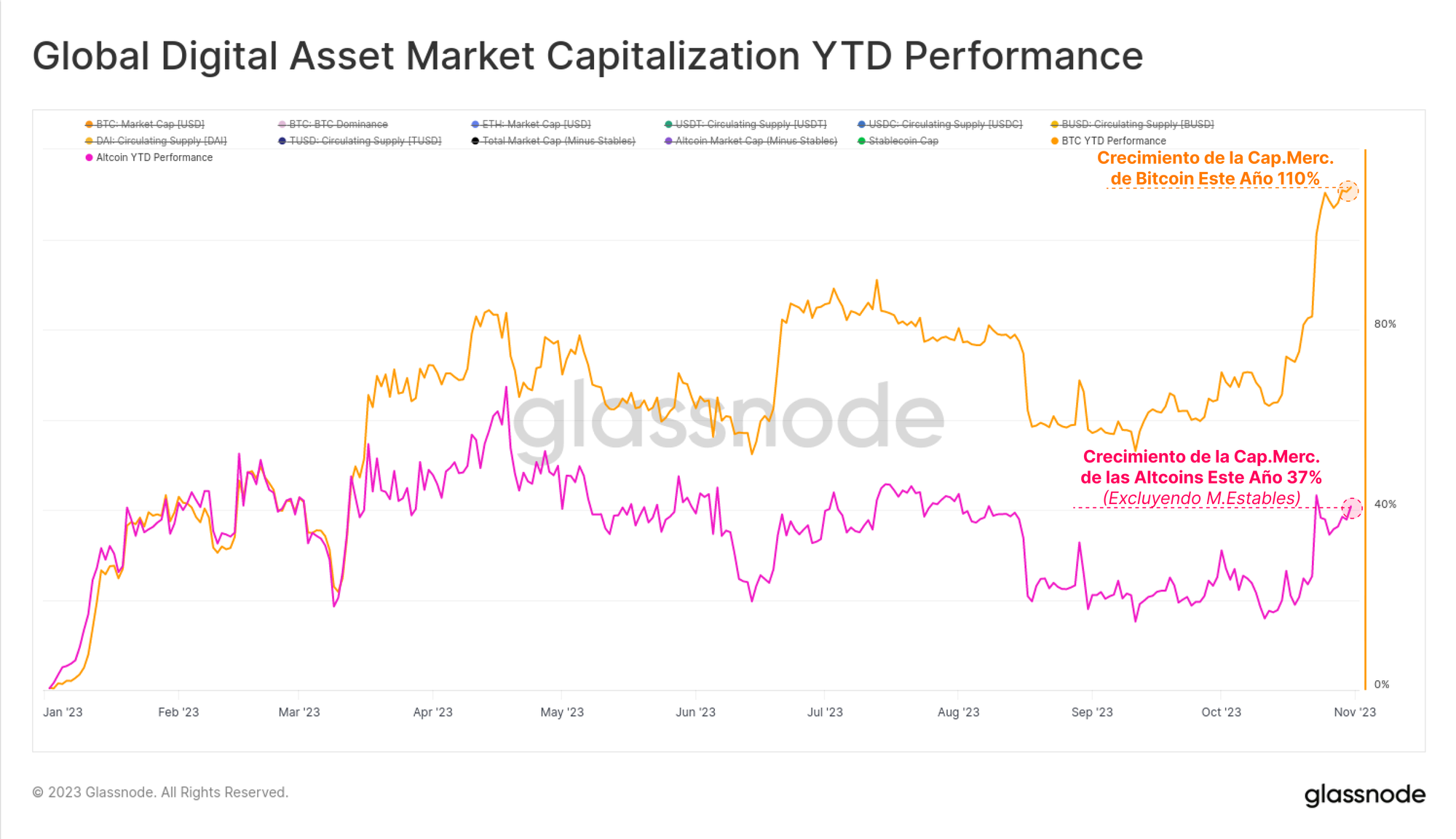

- Nuestro indicador de Temporada Altcoin revela la primera apreciación frente al dólar significativa de este sector desde que establecimos las cumbres del último ciclo de mercado. Sin embargo, es importante destacar que esta sucediendo dentro de un contexto de mercado con una incansable subida en la dominancia de Bitcoin, donde la capitalización de mercado de BTC ya registra un crecimiento del 110% en lo que llevamos de año.

El precio de Bitcoin ha repuntando más de un +30% en las últimas semanas, impulsado en parte por los positivos avances relacionados con las solicitudes del ETF de Bitcoin que están esperando a ser aprobadas por el SEC. El rendimiento relativo de BTC también es bastante considerable, al igual que el de los activos digitales en general, especialmente en comparación con los activos tradicionales como son las materias primas, metales preciosos, acciones y bonos.

En esta edición, exploraremos el impresionante rendimiento relativo de los activos digitales a lo largo de este 2023. Hasta ahora, tanto BTC como ETH han superado significativamente a los activos tradicionales, y al mismo tiempo han experimentado caídas menos pronunciadas en comparación con ciclos anteriores.

Resiliencia Relativa

La siguiente gráfica compara el precio de BTC y ETH en referencia al precio del oro, lo que nos permite conocer su rendimiento en comparación con el clásico activo de reserva de valor tradicional. BTC ha apreciado su valor un +93% en relación al oro en este año 2023, mientras que ETH ha subido un 39% frente al oro. Este gran rendimiento surge en medio de una creciente incertidumbre a nivel global, lo cual probablemente esté consiguiendo llamar la atención de muchos inversores tradicionales.

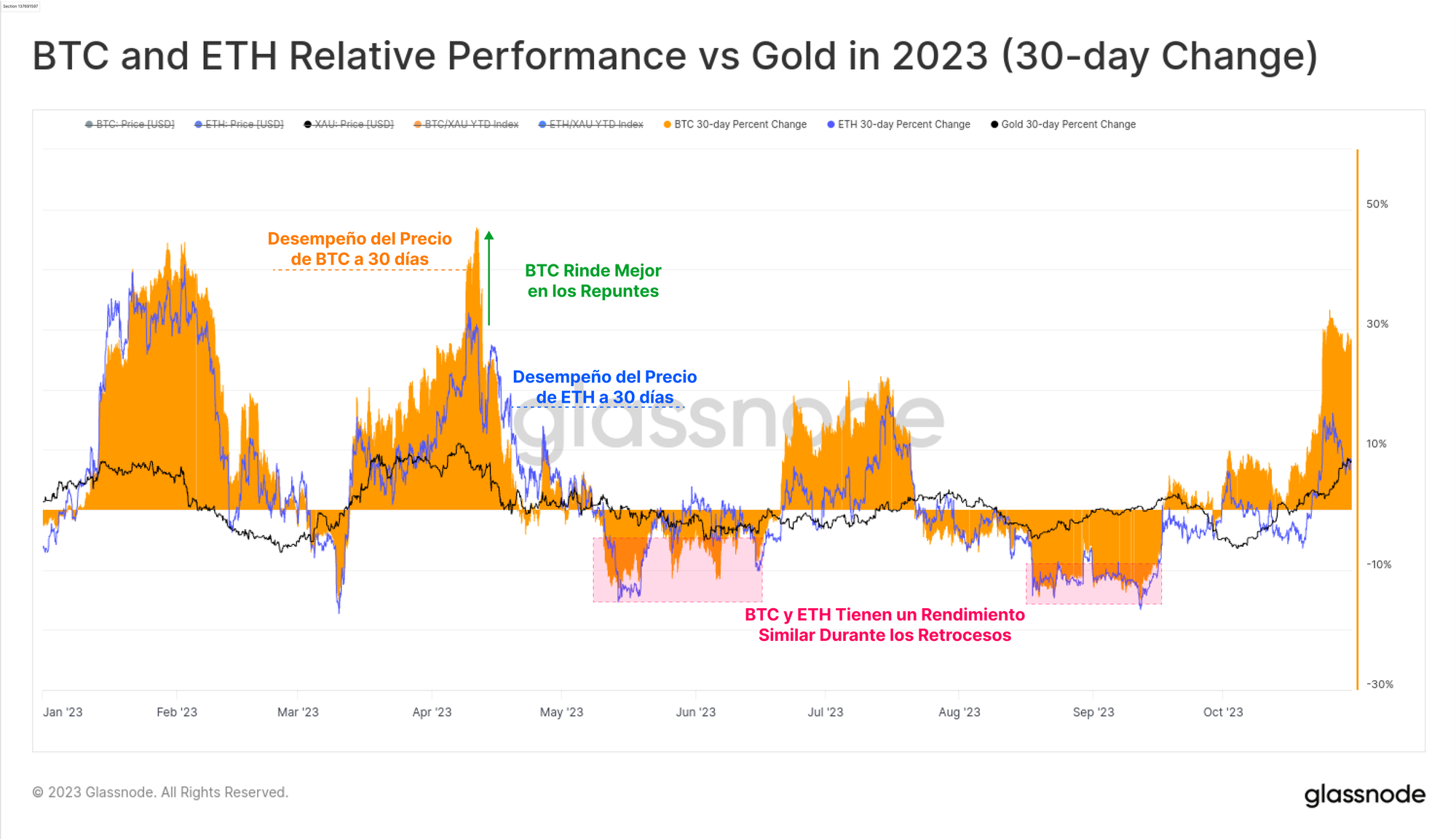

Podemos ver que en base a un marco temporal de 30 días, el rendimiento de BTC 🟧 y ETH 🟦 han estado estrechamente correlacionados a lo largo de todo el 2023. Ambos activos han experimentado bajadas de magnitud similar, sin embargo, Bitcoin ha registrado subidas más potentes en los momentos de ascenso.

También se puede ver que la volatilidad relativa de ambos activos digitales supera a la del oro (en negro), que oscila con movimientos de precio más pequeños en ambas direcciones.

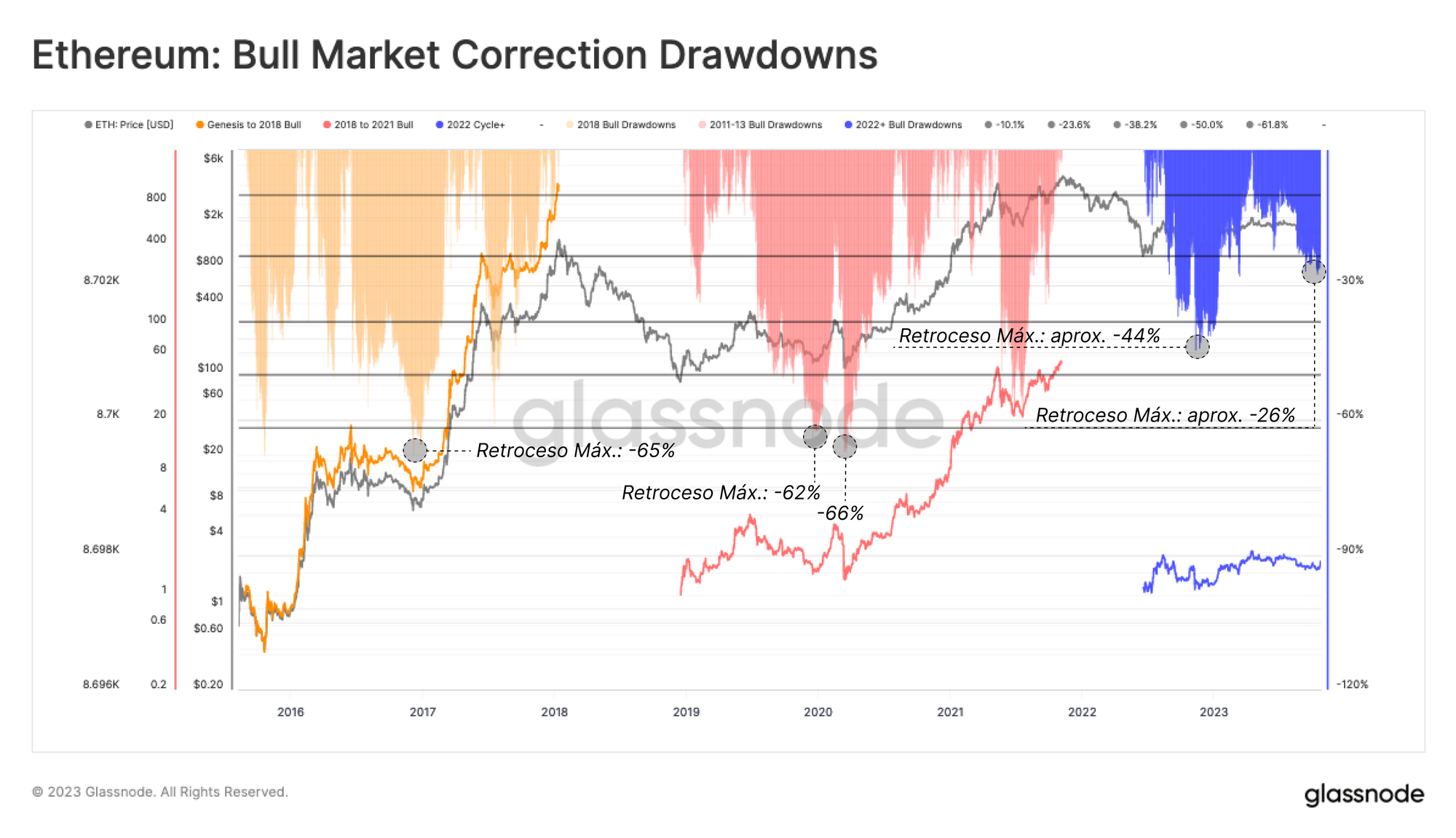

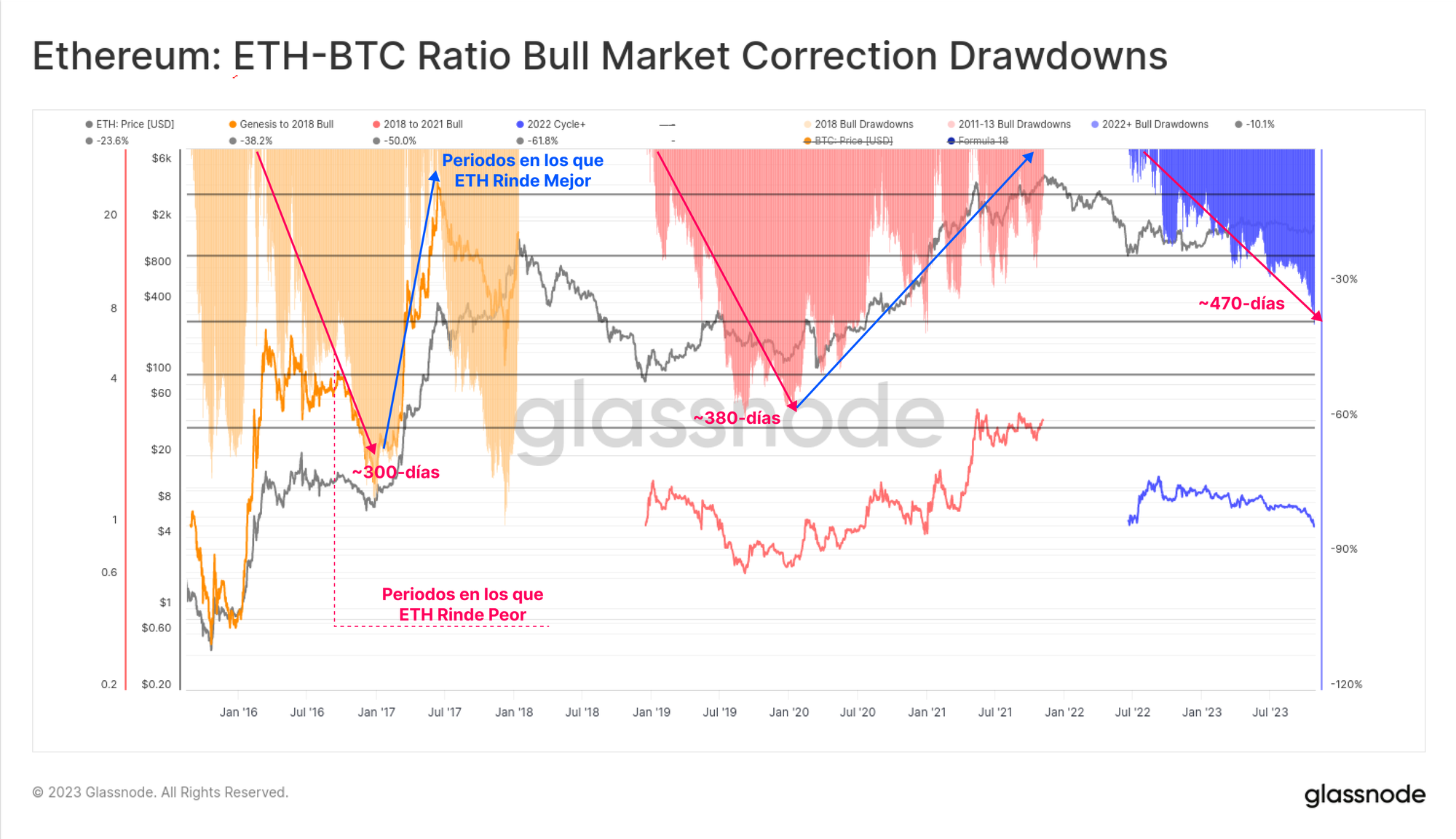

La fuerza relativa de los activos digitales también se puede evaluar en base a hasta dónde alcancen las correcciones más profundas durante las macro tendencias alcistas. Vamos a observar esta métrica con ETH, ya que nos permite conocer su rendimiento relativo en términos de dólares americanos (un punto de referencia externo), pero también en comparación con el líder de mercado BTC (una referencia interna).

Consideramos que el punto más bajo del ciclo en el par ETH/USD se estableció en junio de 2022, tras el colapso de 3AC, Celcius y LUNA-UST. Desde entonces, la corrección ETH/USD más profunda (en relación con cada máximo local) ha sido del -44%, establecida durante el colapso de FTX. Hoy, ETH ronda un -26% por debajo del máximo de 2.118$ alcanzado este 2023 , lo cual supone un rendimiento significativamente mejor frente a las caídas del -60% o más que atravesamos en cualquiera de los ciclos anteriores.

BTC muestra un grado de fortaleza similar, dado que su corrección más profunda en este 2023 tan solo ha llegado al -20,1%. El mercado alcista de 2016-17 con frecuencia nos dejó correcciones que excedían el -25%, mientras que en 2019 retrocedió más del -62% desde el máximo de julio de 14.000$.

Para evaluar la rotación de capital dentro del mercado de los activos digitales, es muy útil buscar períodos en los que ETH supera en rendimiento relativo a BTC. La gráfica a continuación muestra cómo de profunda ha alcanzado a ser la mayor caída registrada en el par ETH-BTC, en comparación con el máximo local de la tendencia alcista del momento en cuestión.

En ciclos anteriores hemos visto a ETH caer a profundidades relativas de más del -50% durante toda la fase de recuperación del mercado bajista, mientras que hoy por hoy la caída ha sido de apenas el -38%. Hay que recalcar la duración de esta tendencia, ETH actualmente lleva depreciándose frente a BTC durante más de 470 días. Esto demuestra que existe una tendencia subyacente entre ciclos, en la que la dominancia de BTC aumenta durante periodos de tiempo más extensos mientras nos recuperamos de la fuerte resaca del mercado bajista.

También podemos utilizar esta herramienta para identificar los puntos de inflexión entre una fase de mayor Propensidad al Riesgo vs Aversión al Riesgo que tocamos en la Semana 41 (y revisaremos más adelante en esta edición).

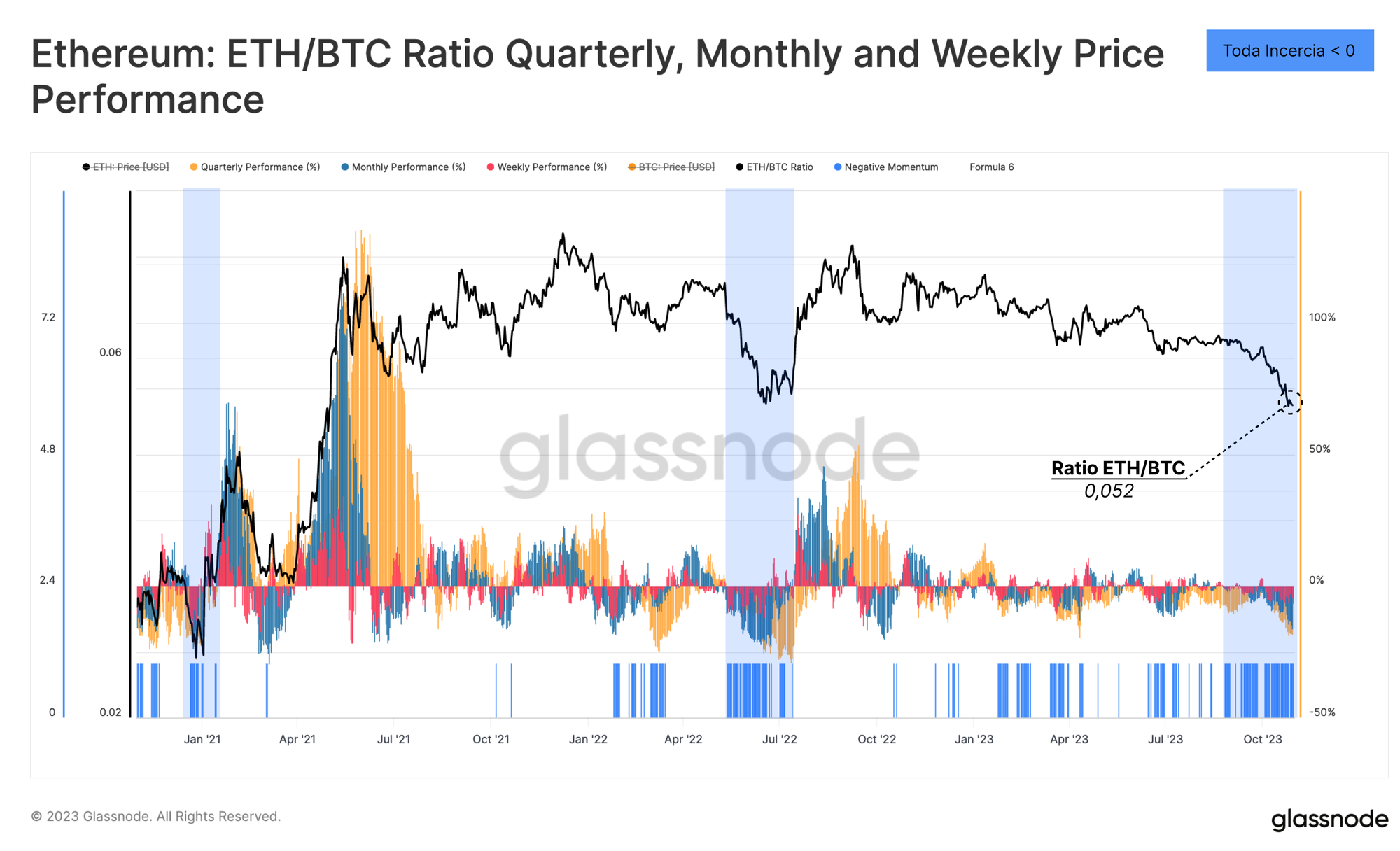

Esta gráfica nos aporta otra perspectiva sobre los rendimientos relativos, y nos muestra las osciladores del rendimiento Trimestral, Mensual y Semanal del Ratio ETH/BTC. El indicador de barras (en azul) destaca los períodos en los que los tres marcos temporales señalan que el rendimiento de ETH es inferior al de BTC.

Podemos ver que la fragilidad vigente en el Ratio ETH/BTC es similar a la que veíamos entre mayo-julio del 2022, cuando la relación de precio alcanzó el mismo nivel de 0,052.

Tendencias del Sentimiento Inversor

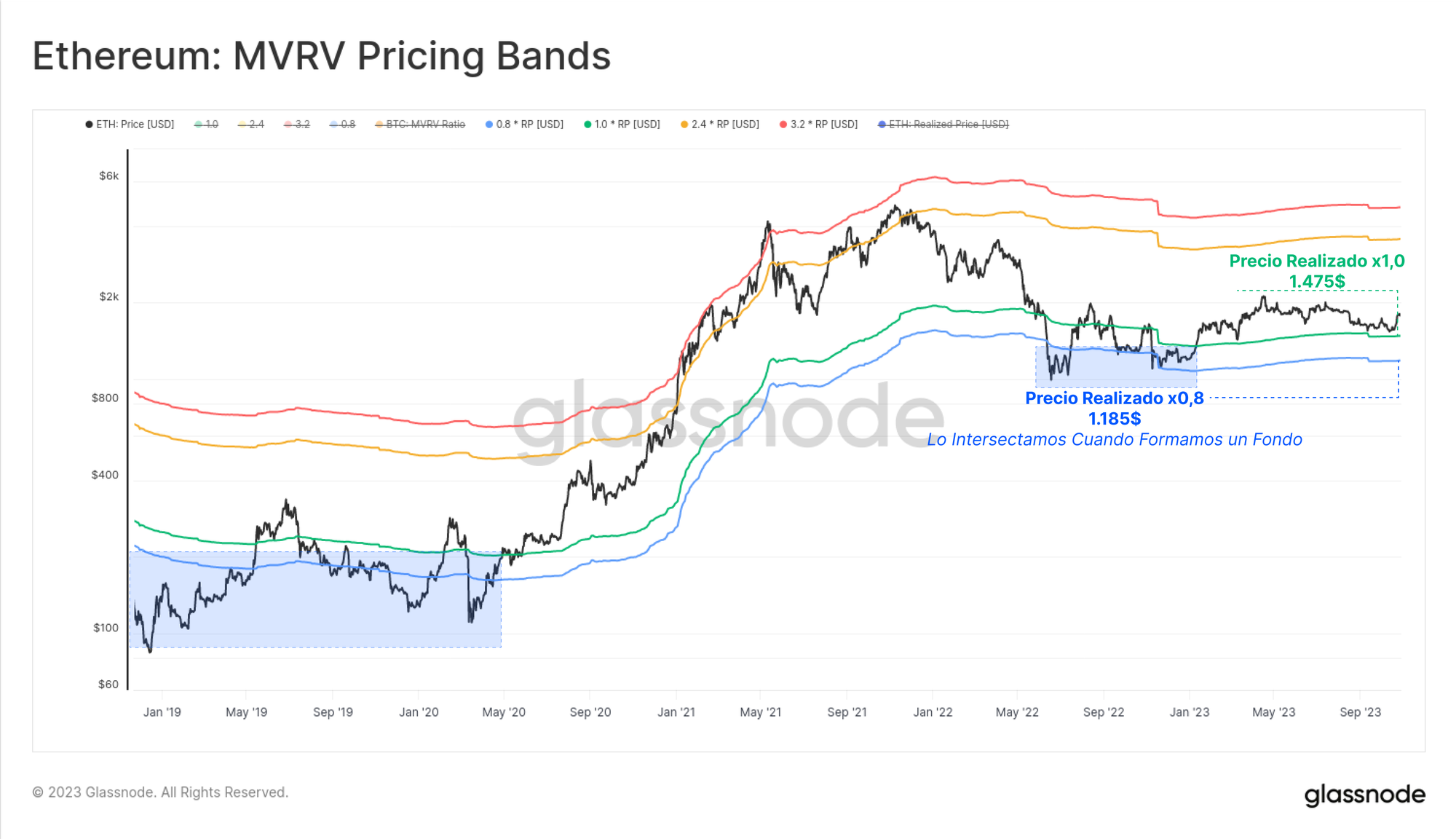

Profundizando ahora en los modelos de precio de Ethereum, encontramos que ETH cotiza a 1.800$ en estos momentos, lo que es un +22% por encima del Precio Realizado (1.475$). El Precio Realizado es a menudo considerado el coste base promedio para todas las monedas existentes en la oferta, calculado en el momento en que transitaron por última vez.

Esto sugiere que las ganancias del inversor medio de ETH son más bien modestas, y aún se encuentran a cierta distancia de los niveles extremos que se suelen alcanzar durante la euforia del mercado alcista.

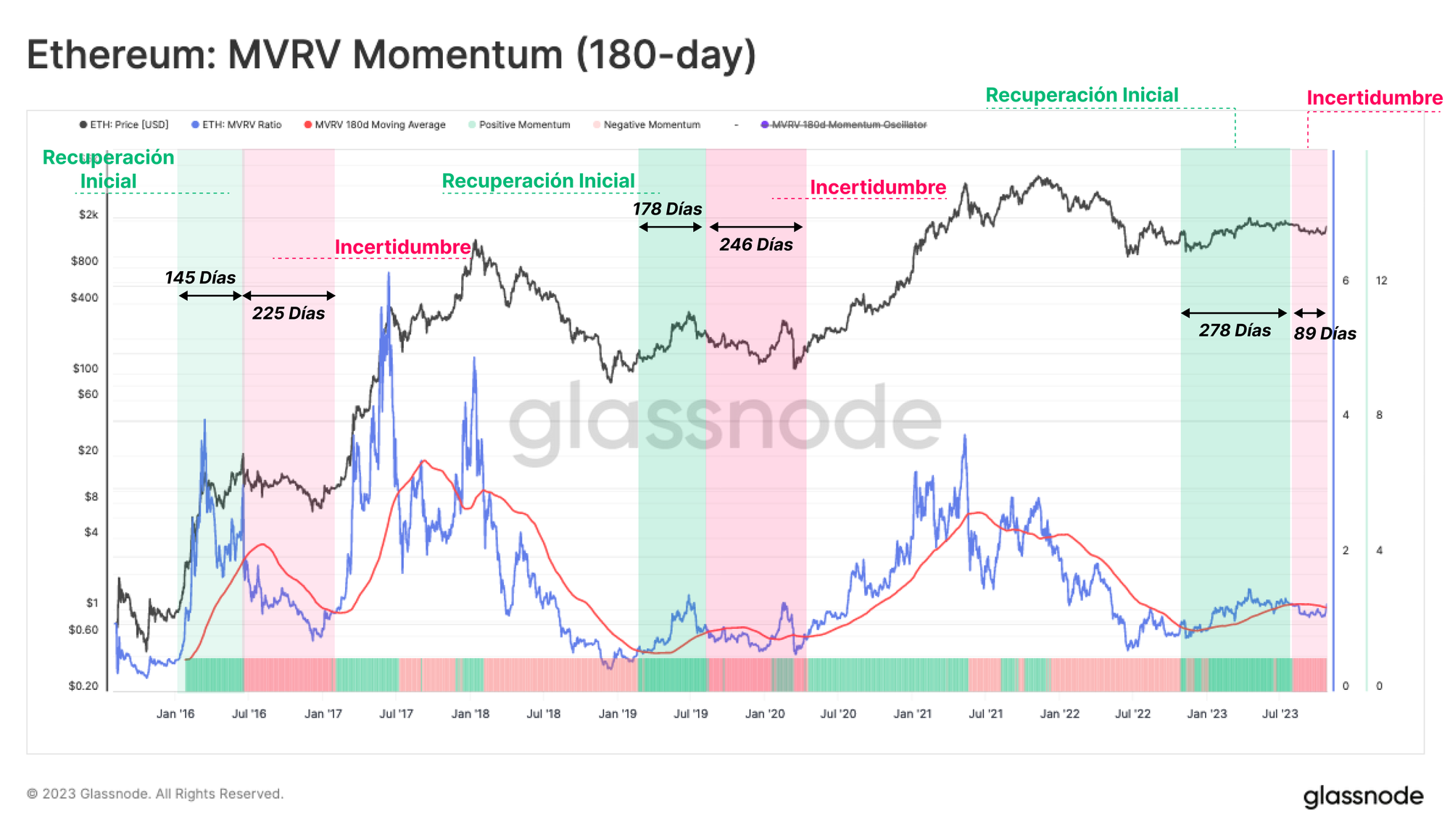

Otra forma de visualizar cambios en la rentabilidad de los inversores es a través del Ratio VMVR (Valor de Mercado y Valor Realizado), que no es más que el ratio entre el precio y el Precio Realizado. En este caso, comparamos el Ratio VMVR con su media móvil de 180 días para identificar tendencias.

Los períodos en los que el Ratio VMVR anda por encima de esta media a largo plazo nos indican que la rentabilidad de los inversores está aumentando de manera muy significativa, y es a menudo señal de un mercado que se mueve en ascenso. Sin embargo, a pesar del rendimiento positivo que ha tenido ETH en lo que llevamos de año, según esta métrica, el mercado aún es presa de un impulso negativo. Parece que todavía estamos en fase de superar lentamente la resaca del mercado bajista del pasado 2022.

Cambios de Confianza

También podemos utilizar el desempeño relativo de la rentabilidad de los inversores de ETH dentro del indicador de la Confianza Inversora en la Tendencia que desarrollamos en La Semana 38. El objetivo es estar al tanto de los cambios de sentimiento que se producen entre inversores de Ethereum, en base a las desviaciones que tienen lugar en el coste base de dos subgrupos: quienes aguantan su inversión y quienes gastan.

- 🟥 Sentimiento Negativo se da cuando el coste base de quienes gastan es significativamente menor que el de los inversores que aguantan firmes en sus posiciones.

- 🟩 Sentimiento Positivo se da cuando el coste base de quienes gastan es significativamente mayor que el de los inversores que no gastan.

- 🟧 Sentimiento de Transición se da cuando el coste base fluctúa cerca del coste base de los inversores.

Según esto, el mercado está en un momento de transición de carácter positivo, pero de una magnitud relativamente pequeña.

Temporada Altcoin en USD... pero no en BTC

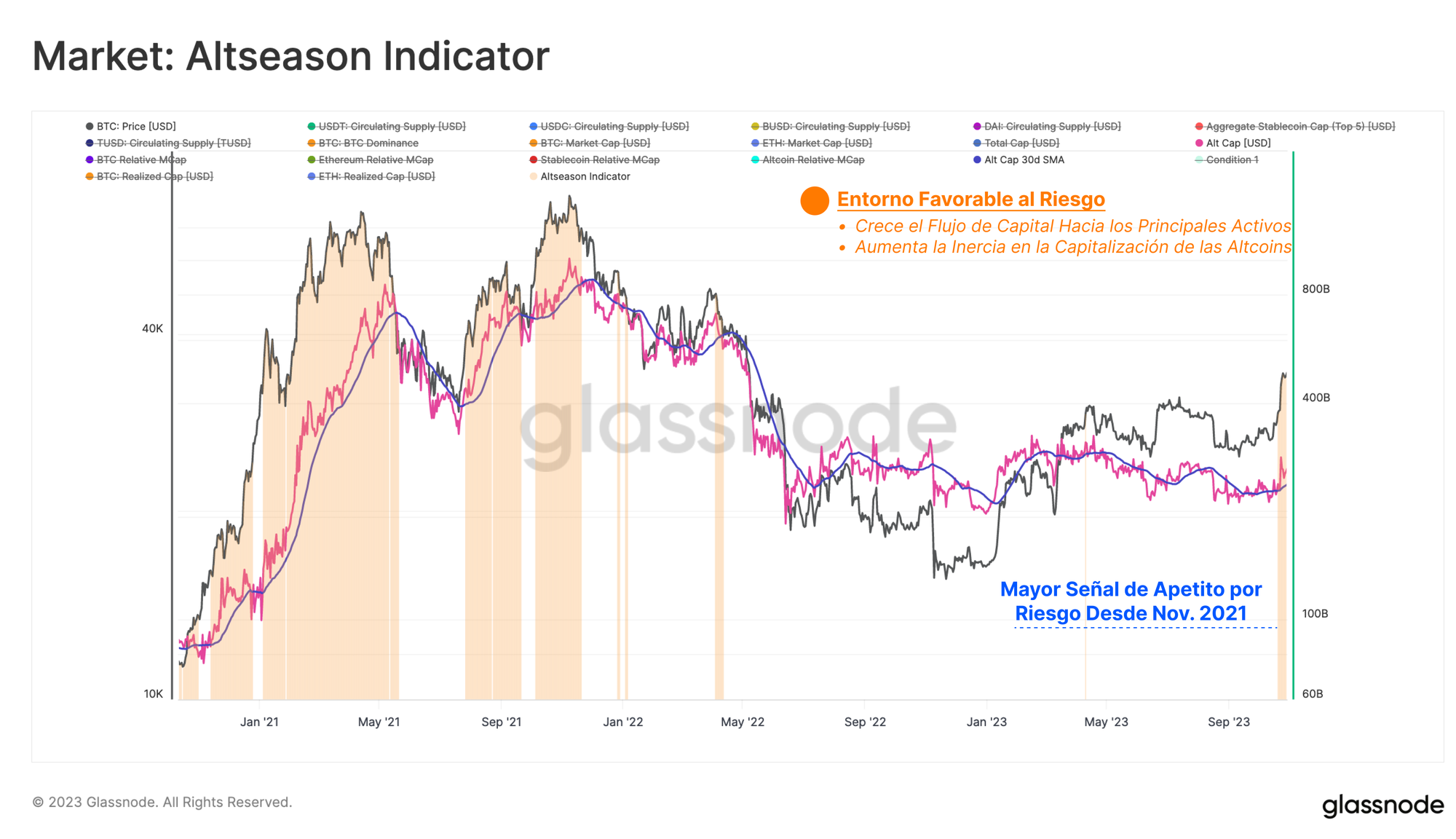

Basándonos en el trabajo que realizamos en La Semana 41, podemos producir una nueva iteración con el Indicador Altcoin. En este modelo, establecemos que el entorno de mercado debe ser propenso a asumir riesgos, como definimos anteriormente, como nuestra primera condición, que requiere que se produzcan flujos de capital hacia BTC, ETH y las monedas estables. Y lo complementamos con una segunda condición, que haya un impulso positivo dentro de la Capitalización del Mercado Altcoin Total (capitalización total crypto excluyendo BTC, ETH y a las monedas estables).

Buscamos períodos en los que la valorización agregada del sector Altcoin es mayor que su Media Móvil Simple de 30 días. Este indicador se tornó positivo el 20 de octubre, justo antes del explosivo movimiento de Bitcoin de los 29.500$ a los 35.000$.

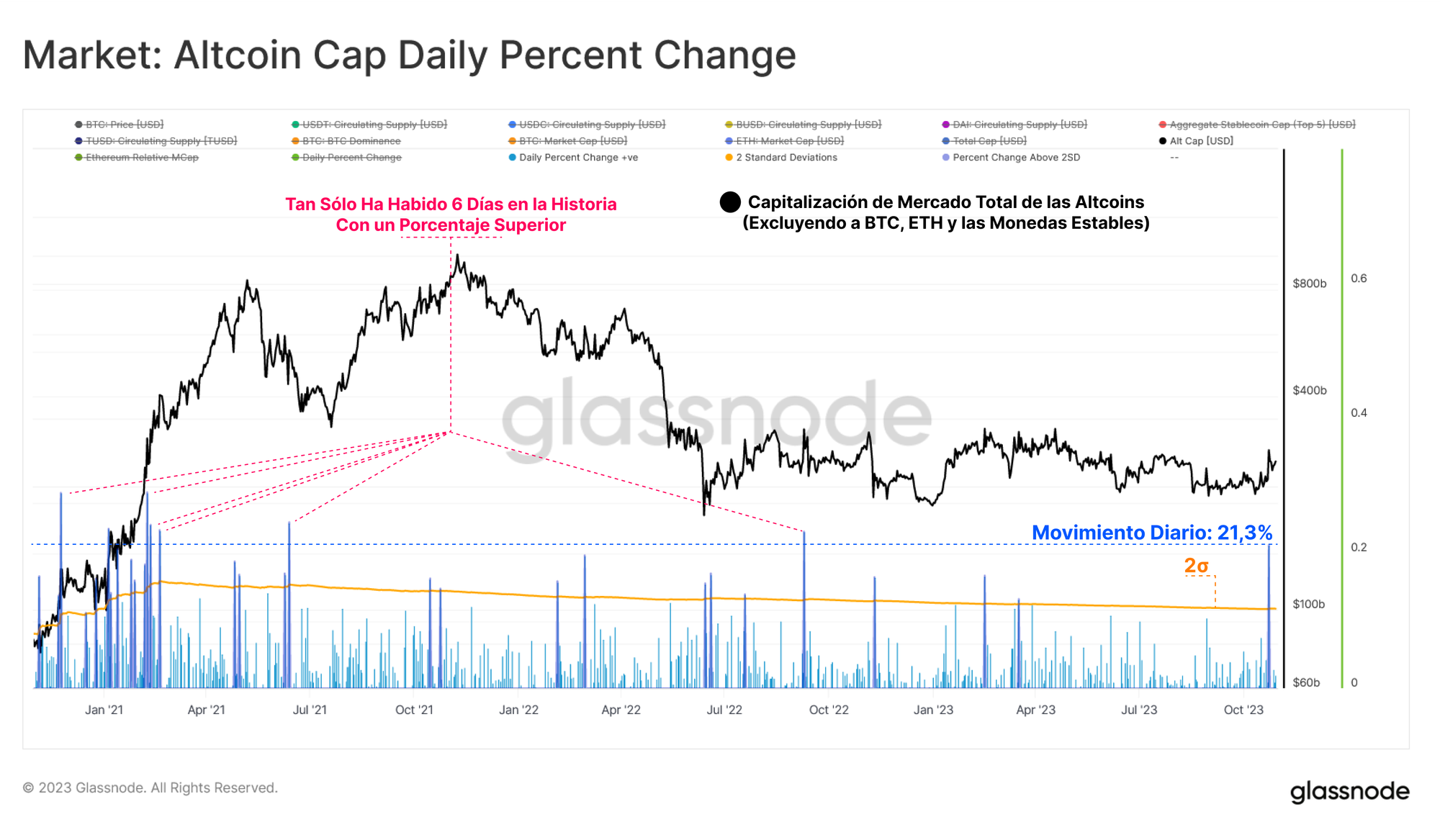

El elevado grado de confianza del que ahora disfrutan los activos digitales se hace evidente cuando nos fijamos en el reciente repunte que ha dibujado la Capitalización Total del Mercado Altcoin.

El último movimiento alcista local nos dejó un aumento de nada menos que del +21,3% en la valorización del sector, en toda la historia sólo 6 días han registrado un cambio porcentual mayor. Esto demuestra que el capital inversor está entrando en el mercado con efecto cascada, ya que cuando crece la dominancia de Bitcoin la valorización de las Altcoins suele experimentar un repunte en relación con las divisas fiduciarias.

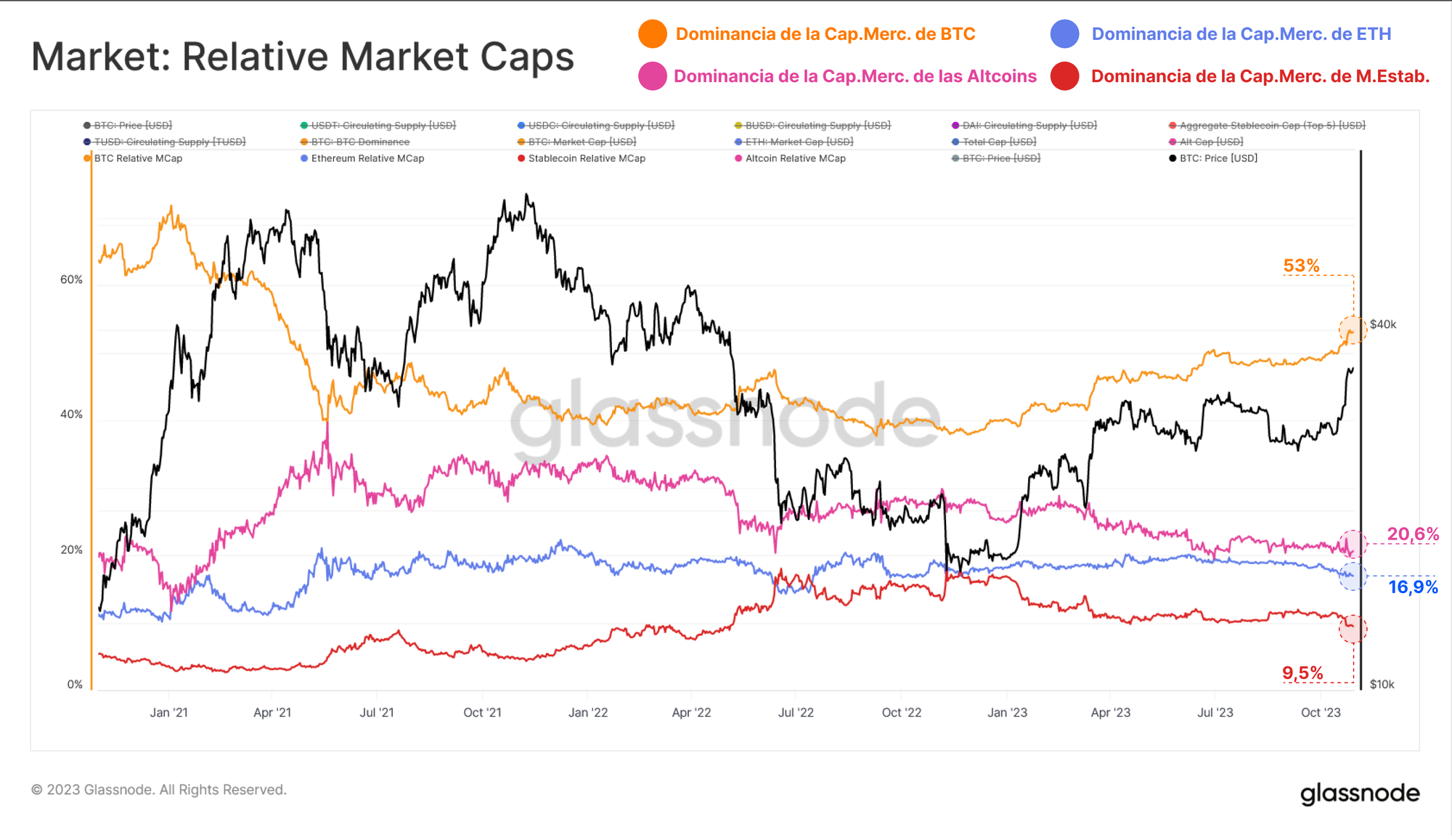

No obstante, es importante recordar que la dominancia de Bitcoin continúa en aumento. En términos relativos, BTC se impone ahora en más del 53% de la valorización del mercado de los activos digitales, con Ethereum, las Altcoins en general, y las monedas estables atravesando una disminución en su dominancia relativa a lo largo de este 2023. La dominancia de Bitcoin ha estado aumentado desde el mínimo de cíclico del 38% que imprimimos a finales del 2022.

Para dar cierre a esta perspectiva, podemos comparar la crecida en lo que va de año de la capitalización de mercado de Bitcoin vs la capitalización de mercado Agregada de las Altcoins (excluyendo a las monedas estables). La capitalización de mercado de Bitcoin ha aumentado en un 110% en el 2023 en comparación con las Altcoins que han repuntado un increíble, pero relativamente pequeño 37%.

Este dato revela una dinámica de mercado interesante, en la que el sector Altcoin está superando ampliamente en rendimiento a las monedas fiduciarias y a los activos tradicionales como el oro, pero están sin embargo rindiendo significativamente peor que Bitcoin.

Resumen y Conclusiones

El mercado de los activos digitales está registrando rendimientos impresionantes en este 2023, dejando atrás la fase inicial de recuperación y entrando una vez más en una tendencia alcista. Las correcciones en 2023 de los líderes del mercado, BTC y ETH, han sido considerablemente más leves que durante las tendencias alcistas de los ciclos anteriores, lo que sugiere que existe un importante grado de apoyo por parte de los inversores y que se está produciendo una entrada de capital muy significativa.

A través de varios indicadores, incluyendo nuestro Indicador Altcoin en desarrollo, hemos visto el primer aumento sustancial en la valorización de mercado del sector Altcoin desde el pico del último ciclo. Sin embargo, es importante tener en cuenta que este rendimiento se mide en relación a las monedas fiduciarias, específicamente contra el dólar americano. Dentro del ámbito de los activos digitales, la dominancia de Bitcoin continúa creciendo, lo que lleva a que la capitalización de mercado de BTC haya aumentado en más del 110% en lo que va del año.

Exención de responsabilidad: Este informe no aporta ninguna clase de consejo de inversión. Toda información es compartida con intención exclusivamente informativa. No debe tomarse ninguna decisión de inversión basada en la información aquí presentada y usted es el único responsable de sus propias decisiones de inversión.

Canales Traducidos

Estamos orgullosos de inaugurar nuevos canales sociales para:

- Español (Analista: @ElCableR, Telegram, Twitter)

- Turco (Analista: @wkriptoofficial, Telegram, Twitter)

- Persa (Analista: @CryptoVizArt, Telegram, Twitter)

- Síguenos en Twitter

- Únete a nuestro canal de Telegram

- Visita el Glassnode Forum para debatir y discutir ampliamente.

- Para ver las métricas del blockchain y las gráficas de actividad, visita Glassnode Studio