Risk Eğrisinde İlerlemek

Bitcoin spot ETF'leri sonrası piyasanın hareketlenmesiyle, çeşitli göstergeler yatırımcı sermayesinin risk eğrisinde ilerlediğine işaret ediyor. Bu yazıda, kripto varlıkların performansını, TVL'yi ve işlem hacimlerini inceleyerek sermayenin varlıklar arasında nasıl dolaşmaya başladığını inceliyoruz.

Bitcoin spot ETF'lerini takip eden güçlü piyasa ivmesiyle birlikte, çeşitli göstergeler yatırımcı sermayesinin risk eğrisinde ilerlediğine dair erken göstergelere işaret ediyor. Bu yazıda, varlık performansını, TVL'yi ve DEX'lerdeki işlem hacimlerini takip ederek sermayenin kripto varlıklar arasında nasıl dolaşmaya başladığını inceliyoruz.

Yönetici Özeti

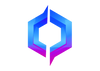

- Geçen yılın Ekim ayından bu yana, Altseason Momentum Göstergemiz, yatırımcıların sermayeyi risk eğrisinde daha ileriye taşıma konusunda artan bir iştahı olduğunu gösterdi.

- Bitcoin hakimiyeti önemini korurken, Ethereum, Solana, Polkadot ve Cosmos ekosistemlerine daha fazla sermaye akışı olduğuna dair erken işaretler var.

- Uniswap likidite havuzlarını inceleyerek, sermayenin çoğunun en olgun varlıklarda kaldığını ve TVL risk eğrisinde ilerlerken, işlem hacminin bunu takip etmesinin daha yavaş olduğunu görebiliriz.

Altsezonu Beklentisi

Yeni spot Bitcoin ETF'lerinin ivme kazanmasıyla birlikte, dijital varlık alanındaki boğa piyasası tüm hızıyla devam ediyor. Bu bağlamda, WoC 04'te ele aldığımız altcoinlere sermaye rotasyonu konusunu incelemeye devam edeceğiz. Bu yazıda, varlıkların risk eğrisinde nasıl bir performans gösterdiğine odaklanacağız.

Amaç, sermayenin altcoin piyasalarına nasıl döndüğünü ve aktığını değerlendirmektir. Makro gösterge olarak yine Altseason Göstergemize başvuracağız (bkz. WoC-41-2023). Bu gösterge, BTC, ETH ve Stablecoin'lere sürekli sermaye girişinin yanı sıra Total Altcoin Cap içinde pozitif momentum oluşup oluşmadığını değerlendirir.

Altcoin Göstergemiz geçen yılın Ekim ayından bu yana, Bitcoin-ETF'lerin hayata geçmesinin ardından yaşanan haber satma olayı sırasında kısa bir duraklama ile pozitif ivme sinyali verdi. 4-Şubat'ta yeniden tetiklendi.

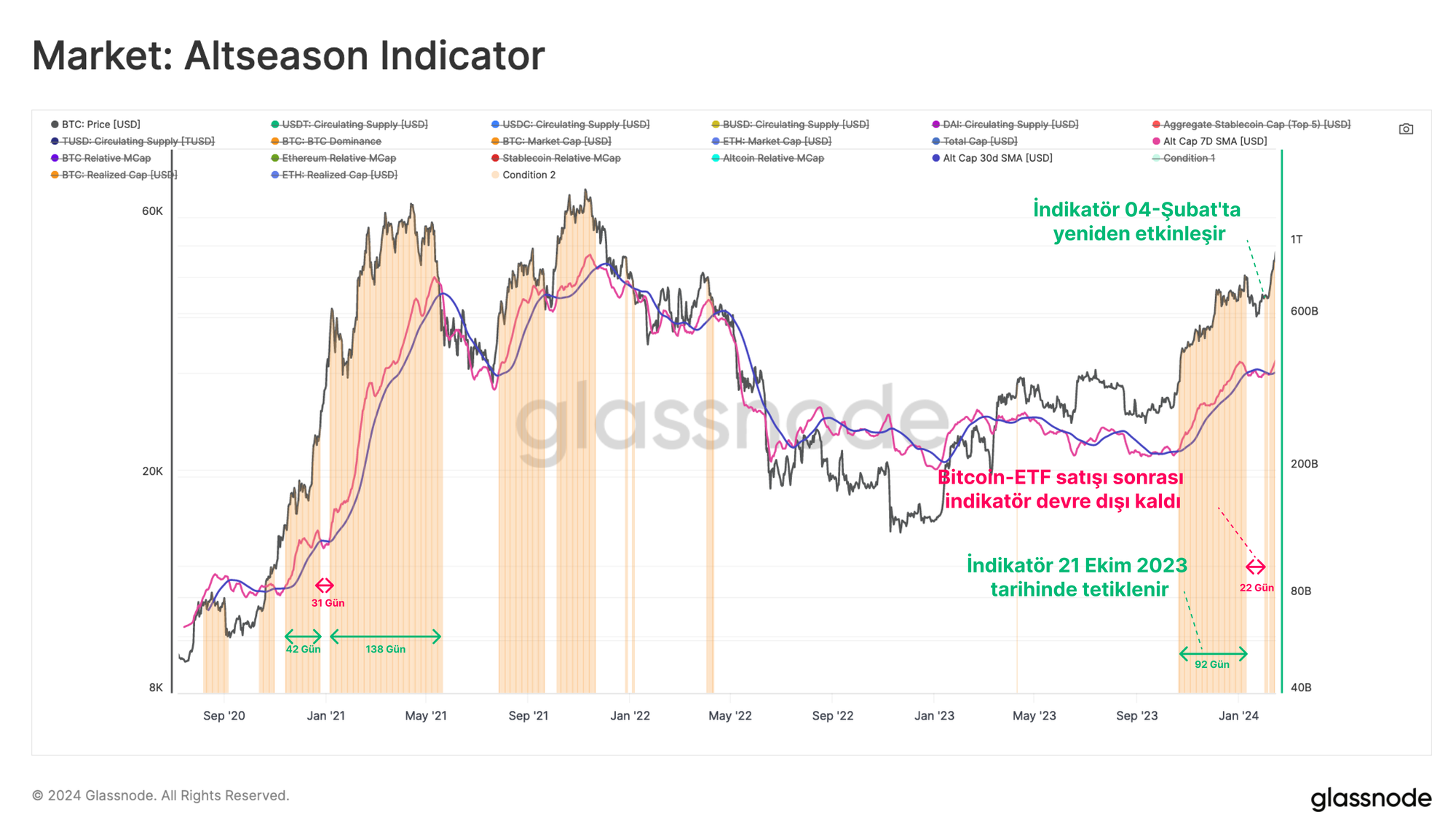

Piyasa değeri dominasyonu açısından Bitcoin, toplam dijital varlık piyasa değerinin %52'sinden fazla pazar payı ile liderliğini sürdürmektedir. Buna karşılık, ETH %17, sabit coinler %7 ve Altcoin sektörünün geri kalanı %24'lük bir paya sahiptir.

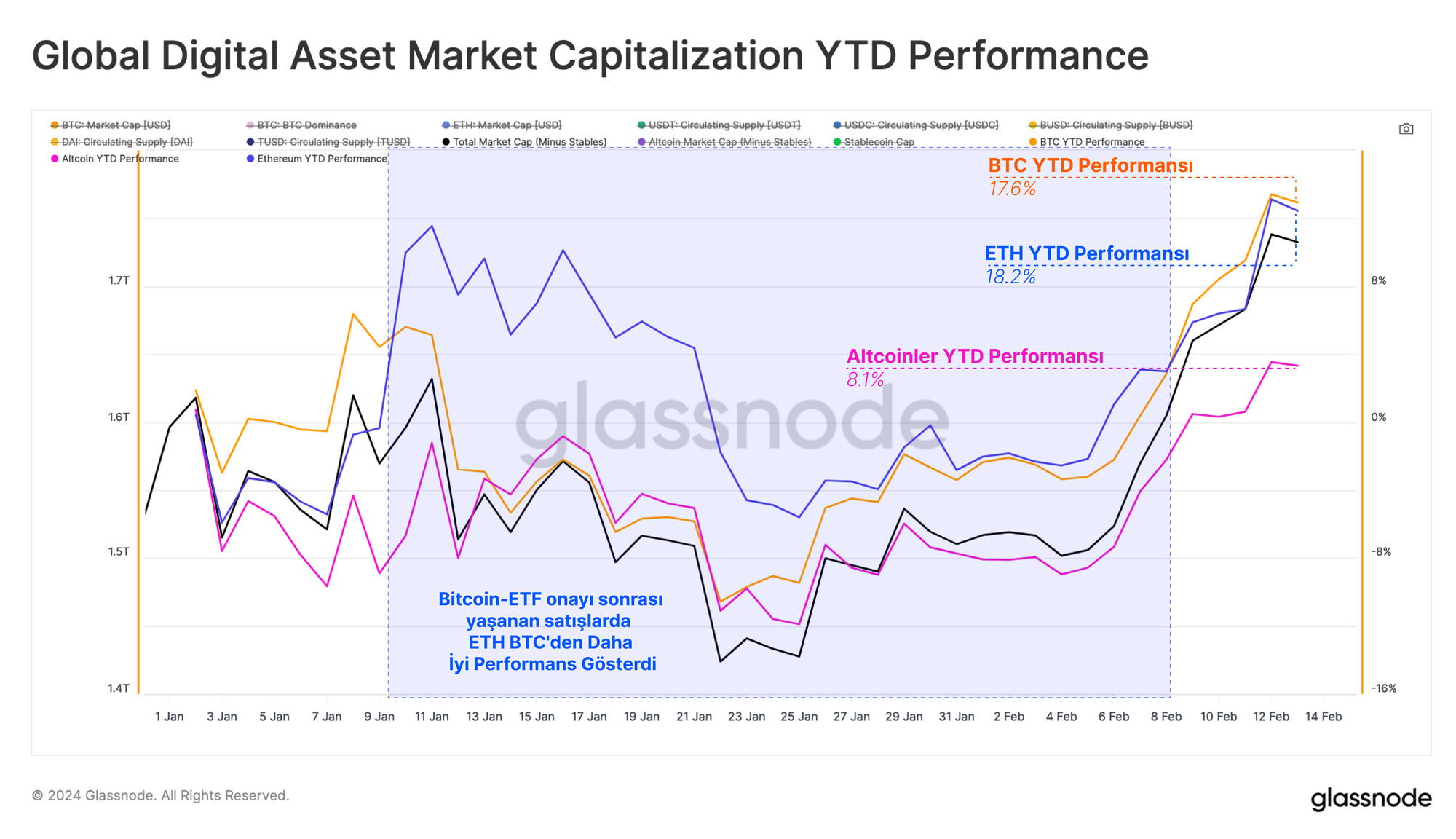

Varlık performansı açısından BTC ve ETH, sırasıyla +%17,6 ve +%18,2'lik YTD kazançlarıyla başı çekiyor. Bitcoin ETF'sinin onaylanmasının ardından ETH'nin BTC'den daha iyi performans göstermeye başladığını ve bunun 2023 yılı boyunca görülen göreceli düşük performanstan farklılık gösterdiğini belirtmek isteriz.

Öte yandan, toplam Altcoin piyasa değeri aynı performansı göstermedi ve YTD büyümesi iki ana dijital varlığın yarısından daha az oldu.

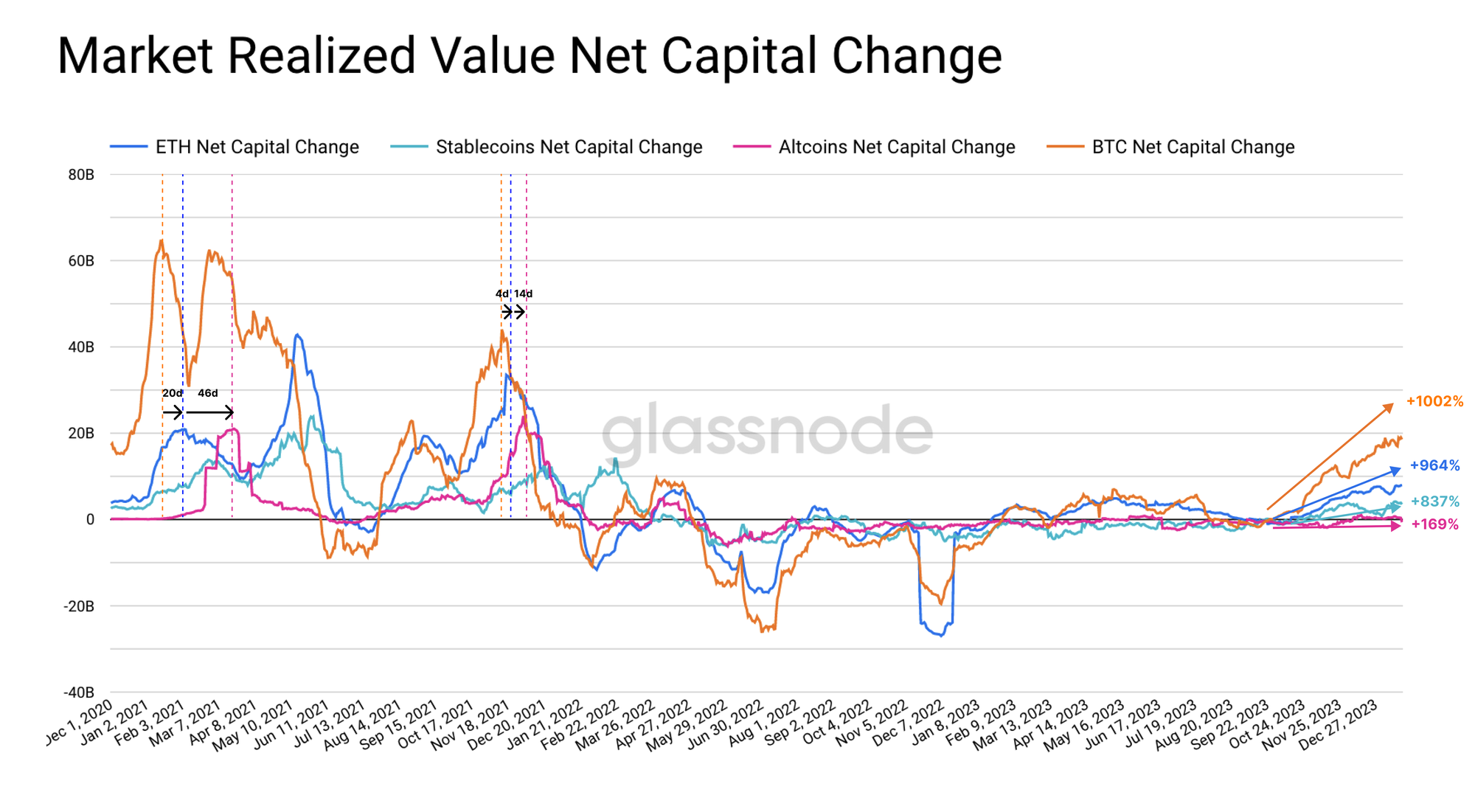

Performansı izlemek için bir başka yöntem de her sektör için zincir üzerinde transfer edilen tüm coinlerin maliyet bazında değerini toplayan Realized Cap'i kullanmaktır. Bu açıdan bakıldığında, dijital varlık piyasalarındaki sermaye hareketlerini daha iyi değerlendirebiliriz:

- Bitcoin, şu anda ayda neredeyse 20 milyar dolarlık sermaye girişi görerek yine açık ara önde gidiyor.

- Ethereum girişleri Bitcoin'e kıyasla geriden gelme eğilimindedir ve bu da yatırımcıların dijital varlık piyasalarının büyüdüğüne dair güven ve onay aradığını göstermektedir. 2021 döngüsünde, BTC'ye en yüksek yeni sermaye akışı ETH'ye en yüksek akıştan 20 gün önce gerçekleşti.

- Altcoinler, ETH'nin güçlenmesinin ardından benzer bir gecikmeyle sermaye akışı görme eğilimindedir; bu süre 2021'in ortalarında 46 gün, 2021'in sonlarında ise 14 gündür.

İki büyük kripto para birimi arasındaki değişime kıyasla sermayenin risk eğrisinden aşağıya, Altcoin'lere daha yavaş bir hızda hareket ettiği açıktır ve bu eğilim bir kez daha devrede olduğu görünmektedir.

Sektör Dönüşümü

İki büyük kripto para birimine sermaye akışının işaretleri görüldüğüne göre, bir sonraki soru sermayenin zaman içinde risk eğrisinde nasıl ilerlediğini gözlemlemektir. Bir önceki döngüde, birkaç yeni Layer-1 ekosistemi ortaya çıktı. Bunların birçoğu, yalnızca yenilik ve kullanıcı çekiciliği açısından değil, aynı zamanda yatırımcı sermayesi açısından da pazar payı için ETH ile rekabet etmektedir.

Bu nedenle ilk beş Layer-1'i (Ethereum, Cosmos, Polkadot ve Solana) yatırımcı ilgisini çekebilme potansiyeline göre inceleyeceğiz.

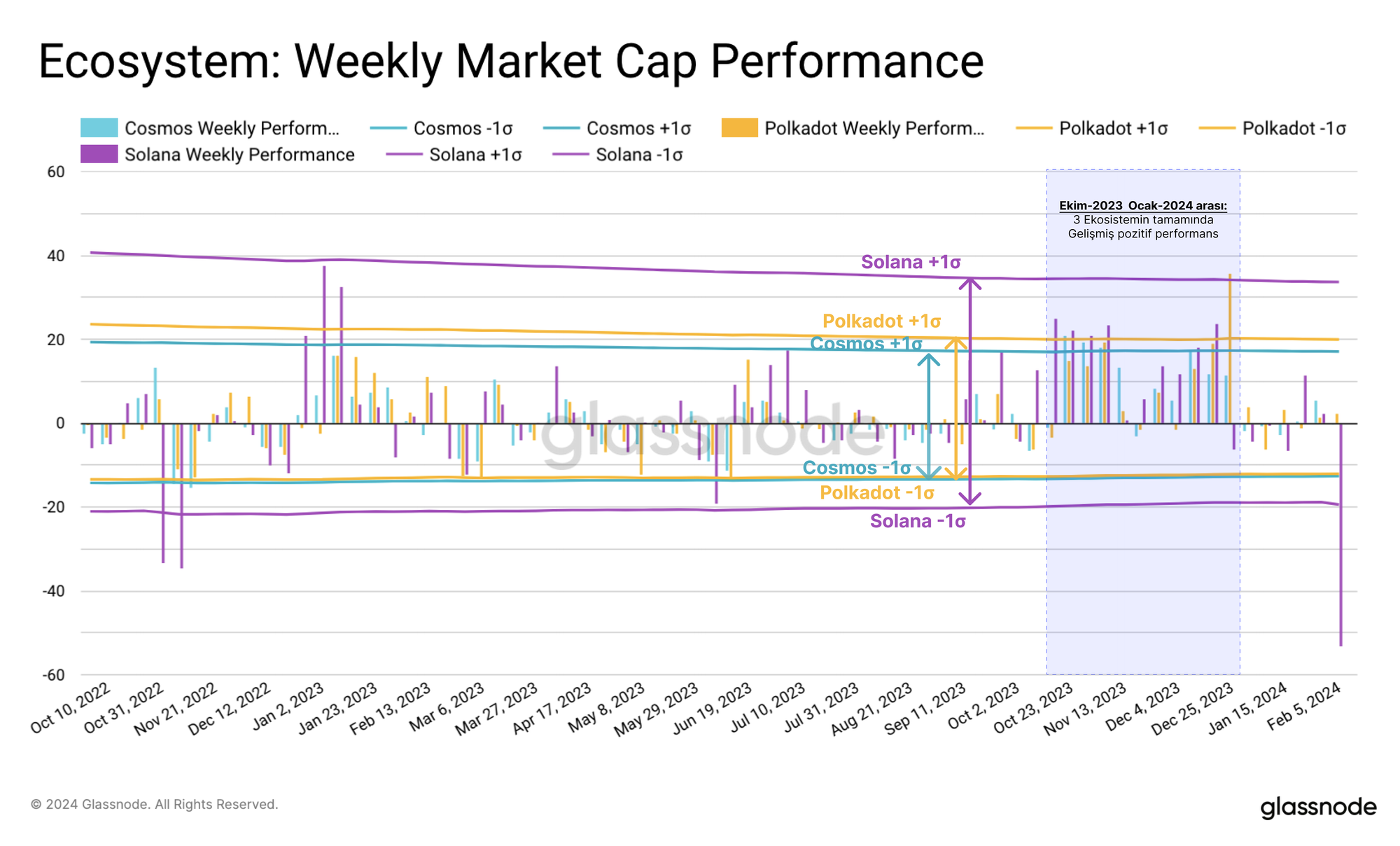

Şimdi, her bir ekosistemdeki kripto paranın toplam piyasa değerindeki haftalık değişimi karşılaştırıyoruz. Geçtiğimiz 18 ay boyunca Solana nispeten yüksek bir volatilite sergilemiş ve yukarı yönlü performansıyla dikkat çekmiştir. Polkadot ve Cosmos benzer dalgalanmalara sahiptir, ancak Polkadot ekosistemi ikincisinden daha iyi performans göstermektedir.

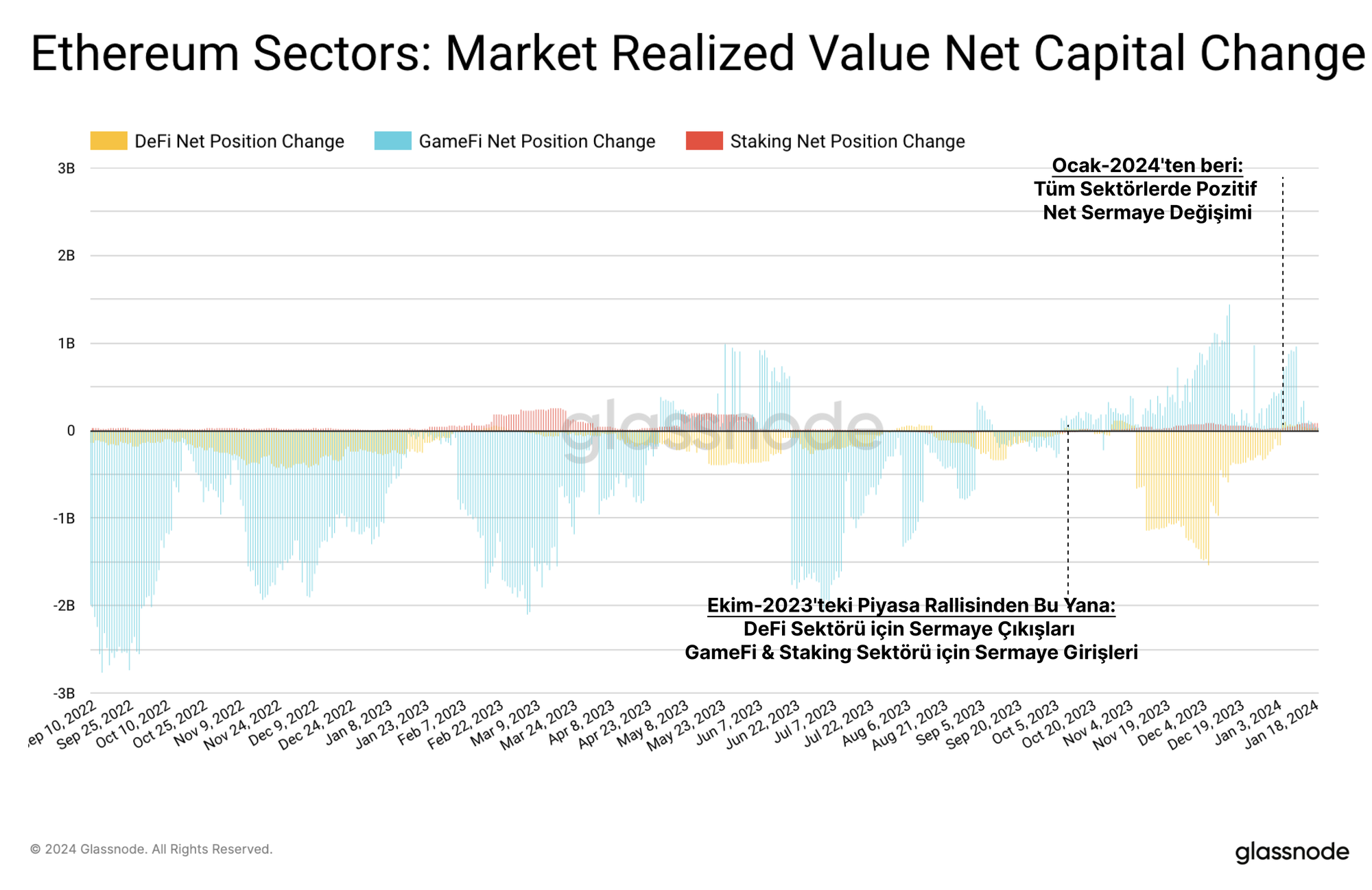

Ethereum ekosistemi içinde üç ana sektör olduğunu söyleyebiliriz: DeFi, GameFi ve Staking. Bu yılın başından bu yana, her üç sektörde de sermaye girişleri görüldü, ancak DeFi ve GameFi sektörleri 2022 ve 2023 boyunca nispeten büyük sermaye çıkışlarına uğradı.

Bu yıl GameFi sektöründe, Altcoin Göstergemizin tetiklendiği noktaya denk gelen Ekim ayında başlayan kayda değer girişlerle birlikte bir tersine dönüş görüldü. Buna karşılık, Staking tokenları, daha düşük miktarlarda olsa da, sürekli sermaye girişleri yaşadı.

Risk Eğrisi Üzerinde

Yatırımcı ilgisinin risk eğrisi üzerinde değişip değişmediğini ve ne ölçüde değiştiğini belirlemek için Uniswap likidite havuzlarından elde edilen verilere başvurabiliriz. Altcoinler genellikle tecrübeli kripto tüccarlar tarafından merkezi olmayan borsalar aracılığıyla alınıp satıldığından, en köklü DEX'teki faaliyet Altcoin ticaretindeki eğilimleri temsil edebilir (not: bu veriler Ethereum ana ağındaki Uniswap ticaretini yansıtmaktadır).

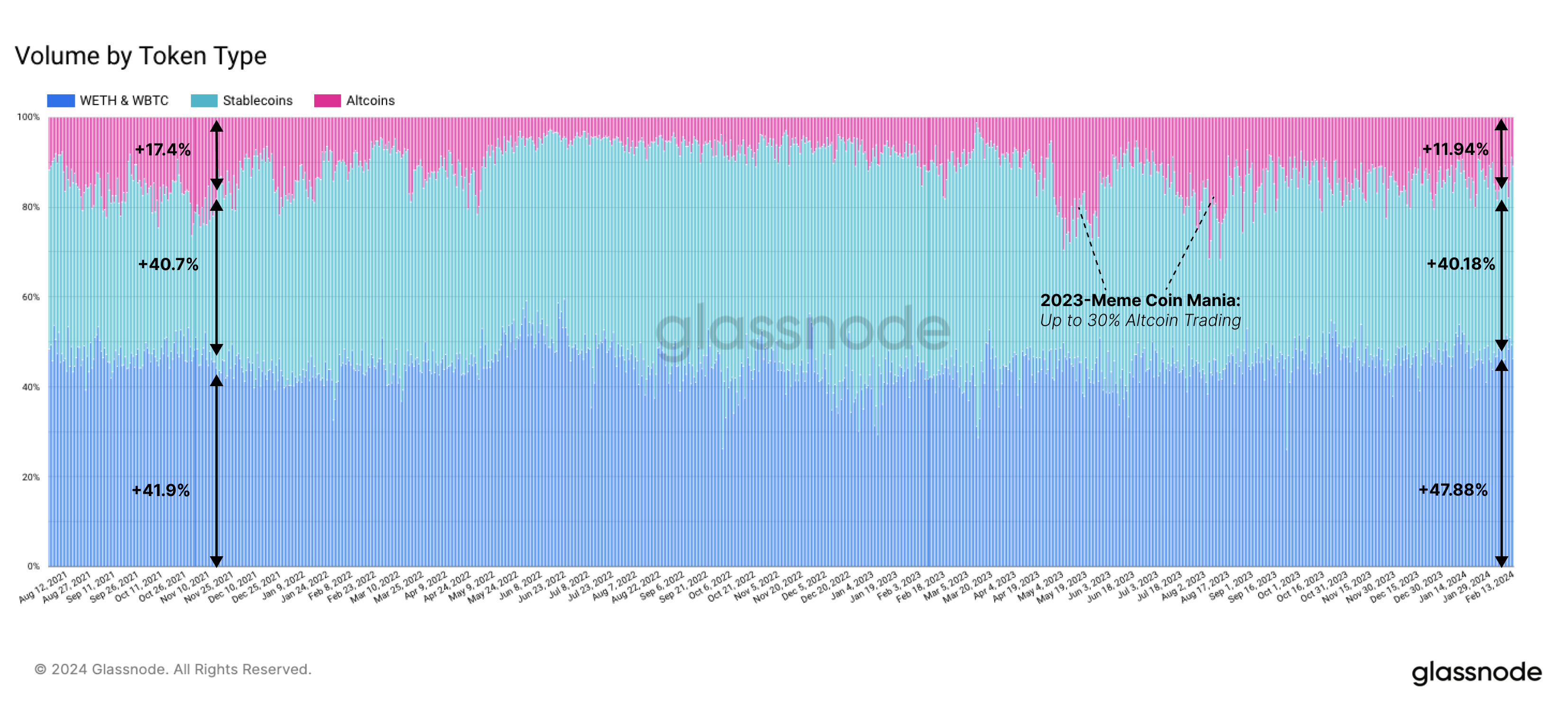

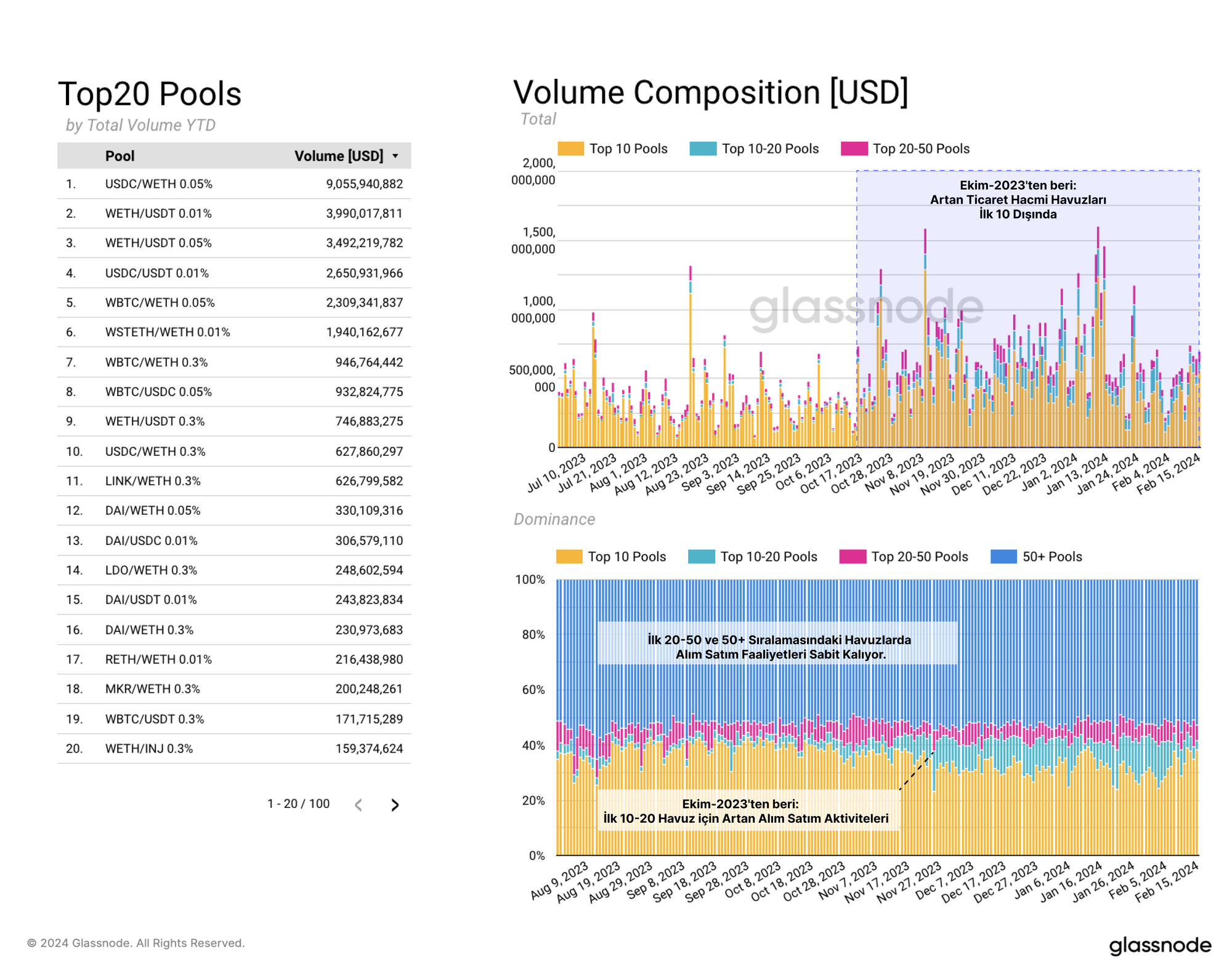

Altcoin alım satım ilgisi 2022 ayı piyasası sırasında çok düşüktü, ancak büyük ölçüde 'Meme-Coin çılgınlığının' patlamasıyla 2023'ün ortalarında artmaya başladı. Şu anda, Altcoin ticareti Uniswap ticaret hacminin yaklaşık %12'sini oluşturuyor ve son boğa koşusu sırasında görülen %17,4'lük zirveye yaklaşıyor. Buna kıyasla, WBTC ve WETH alım satımları işlem hacminin %47'sini ve Stablecoin'ler %40'ını oluşturmaktadır.

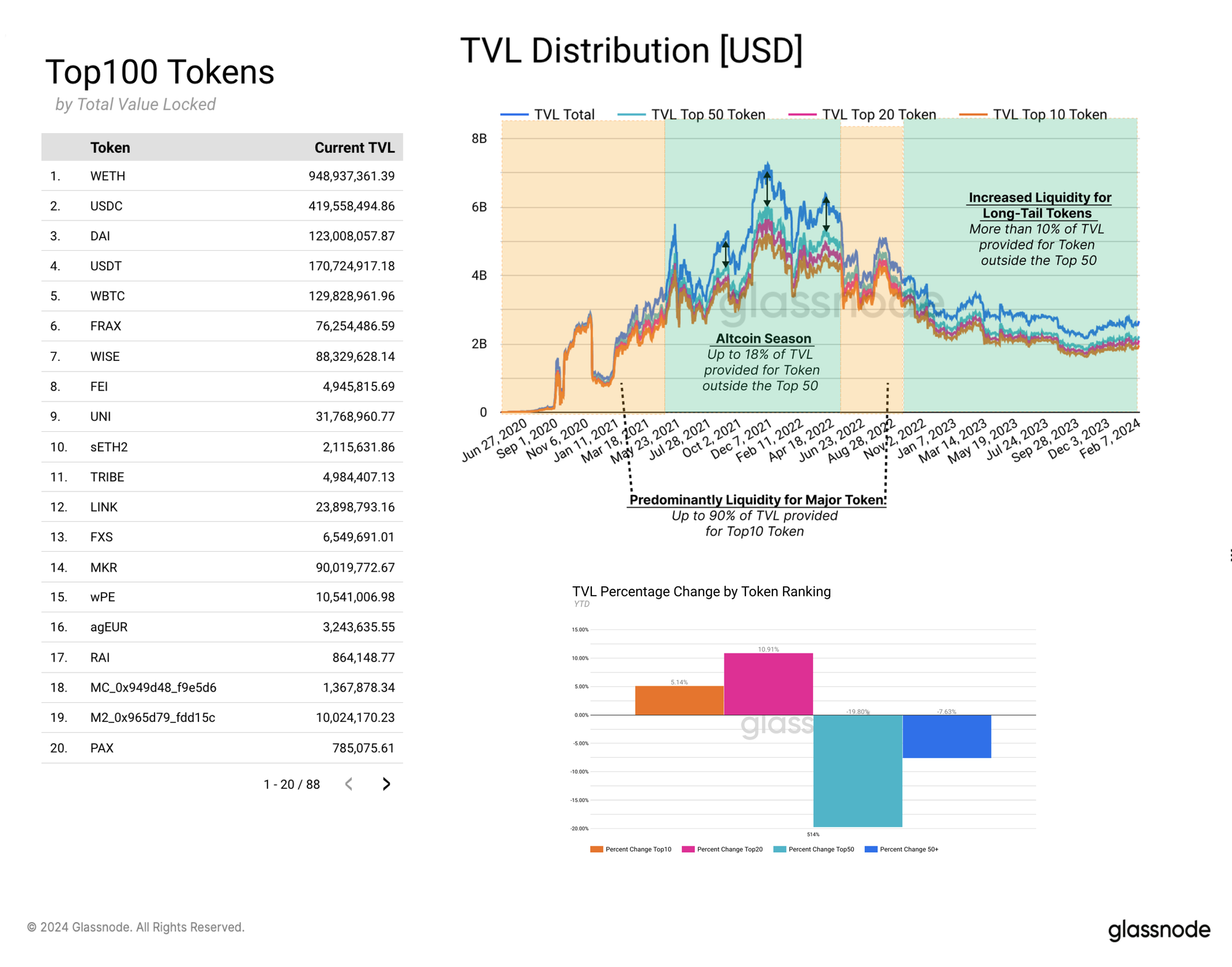

Uniswap'teki Likidite Sağlayıcıları piyasaları yakından izleme eğilimindedir ve likiditenin havuzlar arasındaki dağılımındaki değişiklikler, hakim piyasa eğilimleri için bir gösterge sağlayabilir. Uniswap'teki Toplam Kilitli Değer (TVL) dağılımını incelediğimizde, Altcoin Sezonunda İlk 50 dışındaki tokenlar için likidite profilinin arttığını gözlemliyoruz. Bu eğilim, daha az popüler tokenlara yönelik artan yatırımcı ilgisinin bir göstergesidir.

Ayı piyasaları sırasında, likidite ağırlıklı olarak İlk 50 token için sağlanır, çünkü ticaret hacminin çoğunluğu burada gerçekleşir. İlk 10 token çoğunlukla WETH, WBTC ve Stablecoins'ten oluşmaktadır.

Her bir token kategorisi için TVL'deki yüzde değişimine bakarak, İlk 10 (%5,14) ve İlk 20 (%10,9) tokenlar için sağlanan likiditede bir artış tespit edebilirken, 20 ila 50. sıradaki tokenlar için likiditenin kaldırıldığını görebiliriz. Bu durum, ilk 50 dışındaki tokenlara yönelik piyasa iştahının henüz anlamlı ölçüde artmadığını göstermektedir.

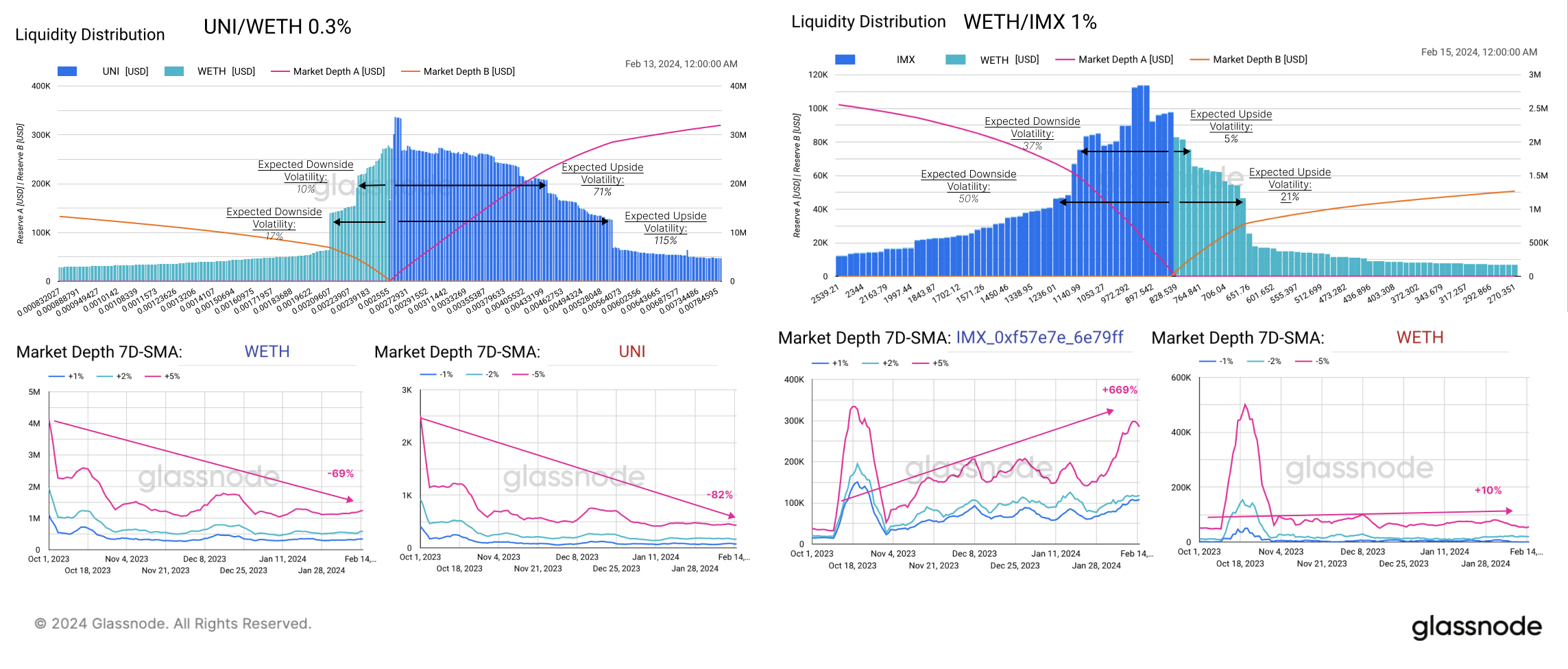

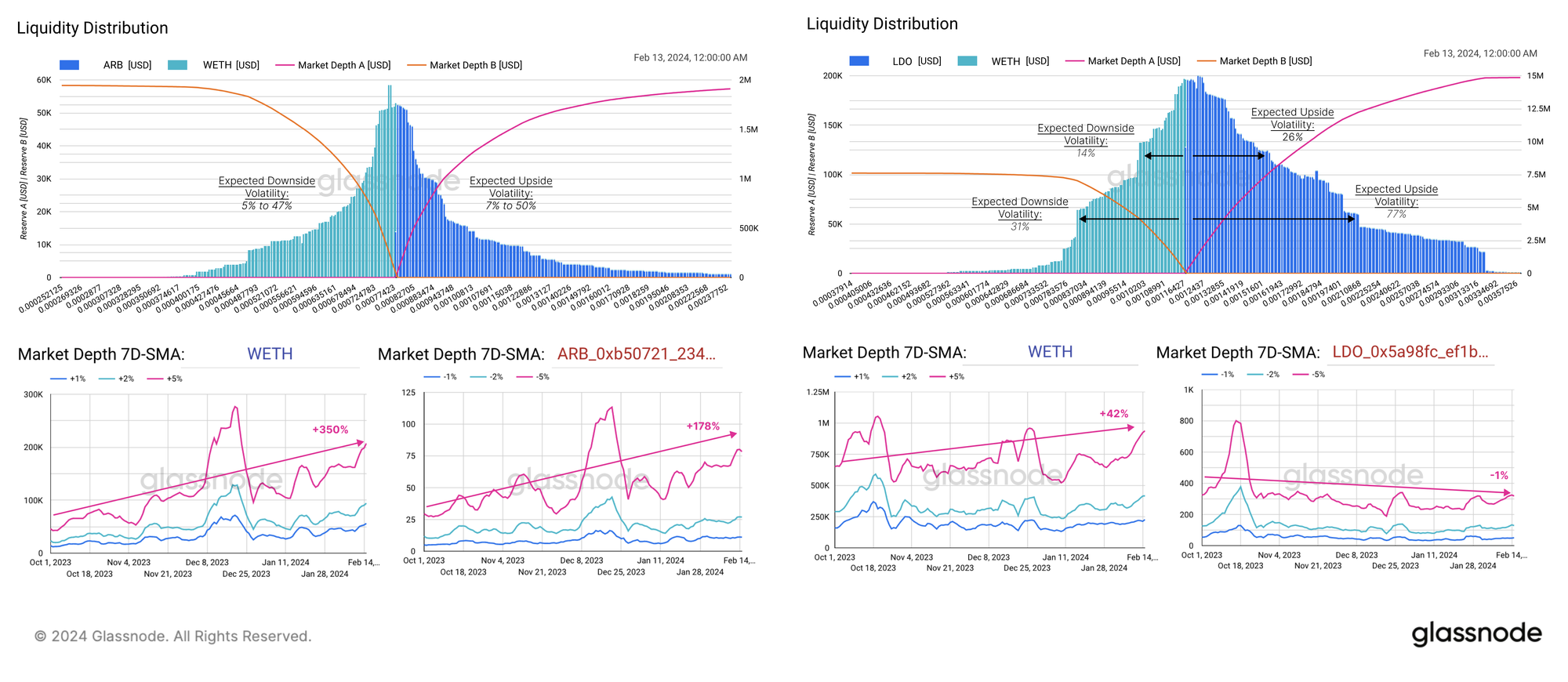

Şimdi her bir Ethereum sektöründeki en iyi token havuzlarını inceleyeceğiz. Bu, likiditenin çeşitli fiyat aralıklarındaki dağılımını değerlendirmeyi ve piyasa derinliğinin gelişimini gözlemlemeyi içerir (WoC 36'da ortaya koyduğumuz hipotezimize benzer şekilde).

Altcoin ve WETH rezervi arasındaki dağılım iyi dengelenmiştir ve beklenen yukarı yönlü volatilite biraz daha yüksektir. Bu durum, Likidite Sağlayıcıların bu tokenlar için genel olarak yükseliş eğiliminde olduğunu göstermektedir. Bunun istisnası GameFi tokenı IMX'tir.

Likidite dağılımındaki değişim oranına bakıldığında, -%5 ve +%5 aralıkları için piyasa derinliğinde bir artış görüyoruz, bu da Likidite Sağlayıcıların yüksek fiyat oynaklığı dönemine hazırlandıklarını gösteriyor.

Bunun bir istisnası, Piyasa Yapıcıların likiditeyi mevcut fiyat aralığına giderek daha yakın bir yerde yoğunlaştırdığı UNI'dir. Bu durum, piyasanın en köklü ve olgun tokenlarından biri olan UNI için daha az fiyat oynaklığı demektir.

Şimdi bunu, Ekim 2023'ten bu yana, İlk 10'un dışındaki tokenler de dahil olmak üzere Uniswap'teki ticaret hacminde bir artış gözlemleyebildiğimiz tüccarların davranışlarıyla karşılaştırıyoruz. İlk 10 ila 20 token çifti için ticaret faaliyeti de artıyor.

Bununla birlikte, en üst sıradaki 20-50 token çifti ve 50+ sıradakiler için alım satım faaliyeti değişmemiştir ve bu da önceki hipotezimizi doğrulamaktadır: Likidite sağlama risk eğrisinde ilerlerken, işlem hacmi henüz bunu takip etmemiştir.

Özet ve Sonuçlar

Yeni Bitcoin ETF'lerini takip eden piyasa hareketliliği ve dijital varlıklarda boğa piyasası beklentisi, sermaye akışında Altcoin'lere doğru kaymalar oluşturmaya başlamıştır. Altcoin Göstergemiz, Altcoin piyasalarında daha olgun ve muhtemelen sürdürülebilir bir yükseliş olduğunu gösteriyor, ancak şu anda nispeten daha yüksek piyasa değerine sahip varlıklarda yoğunlaşmaktadır.

Dijital varlık piyasası, Ethereum'un hakimiyetine meydan okumak için ortaya çıkan yeni ekosistemlerle birlikte son döngüde önemli ölçüde gelişti. Solana geçen yıl en güçlü getirileri elde etti, ancak Polkadot ve Cosmos ekosistemlerinde de bazı hareketler başladı. Ethereum ekosistemi içinde, Staking sektörü tokenları en çok sermaye girişlerine sahne olmaktadır.

Uniswap'te Altcoin alım satımındaki canlanma, likidite ve işlem hacmi modellerinin yanı sıra, daha az popüler kripto paralara yönelik temkinli ancak artan bir ilginin altını çiziyor. Bu durum başlangıçta değişen likidite sağlama ve artan volatilite beklentisinde kendini gösteriyor. Ancak bu durum özellikle likidite havuzlarında TVL olarak görülmesine rağmen işlem hacmi henüz bunu takip etmiyor.

Yasal Uyarı: Bu rapor herhangi bir yatırım tavsiyesi içermez. Tüm veriler yalnızca bilgi amaçlı sağlanmaktadır. Burada verilen bilgilere dayanılarak hiçbir yatırım kararı alınmamalıdır. Kendi yatırım kararlarınızdan yalnızca siz sorumlusunuz.

Gösterilen borsa bakiyeleri Glassnode'un hem resmi olarak yayınlanan borsa bilgileri hem de tescilli kümeleme algoritmaları aracılığıyla toplanan kapsamlı adres etiketleri veritabanından elde edilmiştir. Borsa bakiyelerini temsil ederken en yüksek doğruluğu sağlamaya çalışsak da, özellikle borsalar resmi adreslerini açıklamaktan kaçındığında, bu rakamların her zaman bir borsanın rezervlerinin tamamını kapsamayabileceğini unutmamak önemlidir. Kullanıcıları bu ölçümleri kullanırken dikkatli ve tedbirli olmaya davet ediyoruz. Glassnode herhangi bir tutarsızlık ya da olası yanlışlıktan sorumlu tutulamaz. Borsa verilerini kullanırken lütfen Şeffaflık Bildirimimizi okuyun.

Çeviriler

Zincirde bu hafta bülteni İspanyolca, İtalyanca, Çince, Japonca, Türkçe, Fransızca, Portekizce, Farsça, Lehçe, İbranice, Arapça, Vietnamca ve Yunanca'ya çevrilmiştir.

📽️ Daha fazla video içeriği ve metrik eğitim için Youtube Kanalımızı ziyaret edin ve abone olun veya Video Portalımızı ziyaret edin.

Yeni sosyal medya kanallarımızı kullanıma sunmaktan gurur duyuyoruz:

- Türkçe (Analist: @wkriptoofficial, Telegram, Twitter)

- İspanyolca (Analist: @ElCableR, Telegram, Twitter)

- Farsça (Analist: @CryptoVizArt, Telegram, Twitter)

Glassnode Resmi Twitter sayfamıza ve Glassnode Türkiye Twitter sayfamıza katılabilirsiniz.

- Resmi Telegram kanalına ve Türkiye Telegram kanalına katılabilirsiniz.

- Analizler ve detaylı çalışmalar için Glassnode Forum'u ziyaret edebilirsiniz.

- Onchain metrikleri ve grafikler için Glassnode Studio'ya göz atabilirsiniz.

- Borsaların onchain metrikleri ve aktiviteleri hakkında otomatik bildirimler için Glassnode Alerts Twitter'ı ziyaret edebilirsiniz.