Denge Arayışı

Fiyatların sıkışık ve volatilite yayının gergin olduğu Bitcoin piyasası, mevcut dengenin dışına çıkmaya giderek daha hazır görünüyor. Uzun Vadeli Yatırımcı harcamaları sınırlı ölçüde yükselirken, önümüzdeki değişken yolda ilerlemeye yardımcı olacak bir dizi onchain araç sunuyoruz.

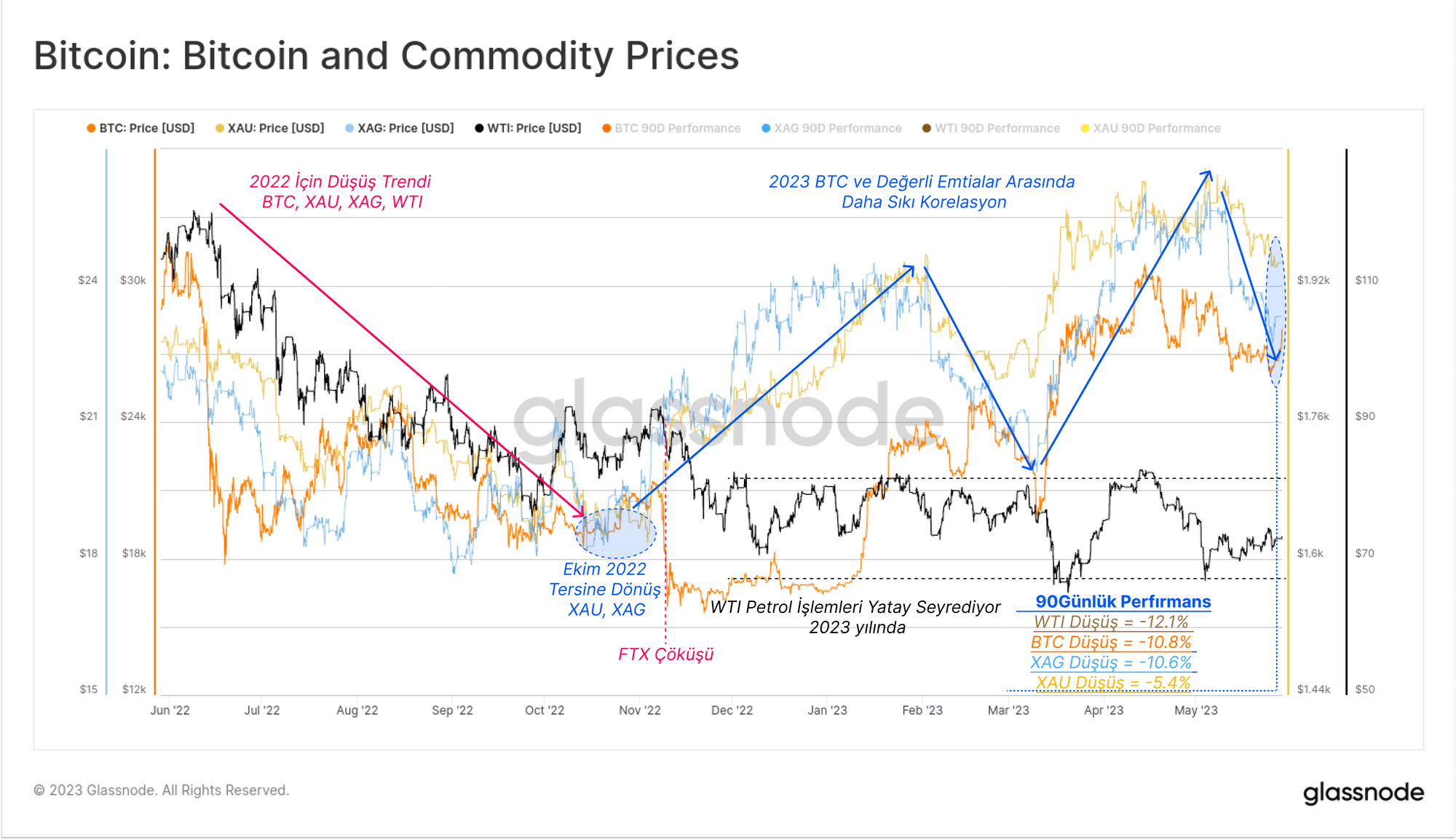

Ekim 2022'den bu yana, küresel piyasa likiditesi, dijital varlıklar ve değerli emtia fiyatlarının olumlu ve giderek artan bir şekilde birbirine bağlı bir şekilde yanıt vermesiyle bir artış gördü. Her iki varlık sınıfı da şu anda yılın ikinci yükseliş trendi düzeltmesini yaşıyor; BTC ve Gümüş 90 günlük en yüksek seviyelerinden -%10,8 ve -%10,6 düştü. Altın şu ana kadar -%5,4'lük bir düşüşle en iyi performansı sergilerken, WTI Ham Petrol fiyatları Nisan ayının en yüksek seviyesinden bu yana -%12,1'lik bir düşüşle trende bağlı olarak işlem görmeye devam ediyor.

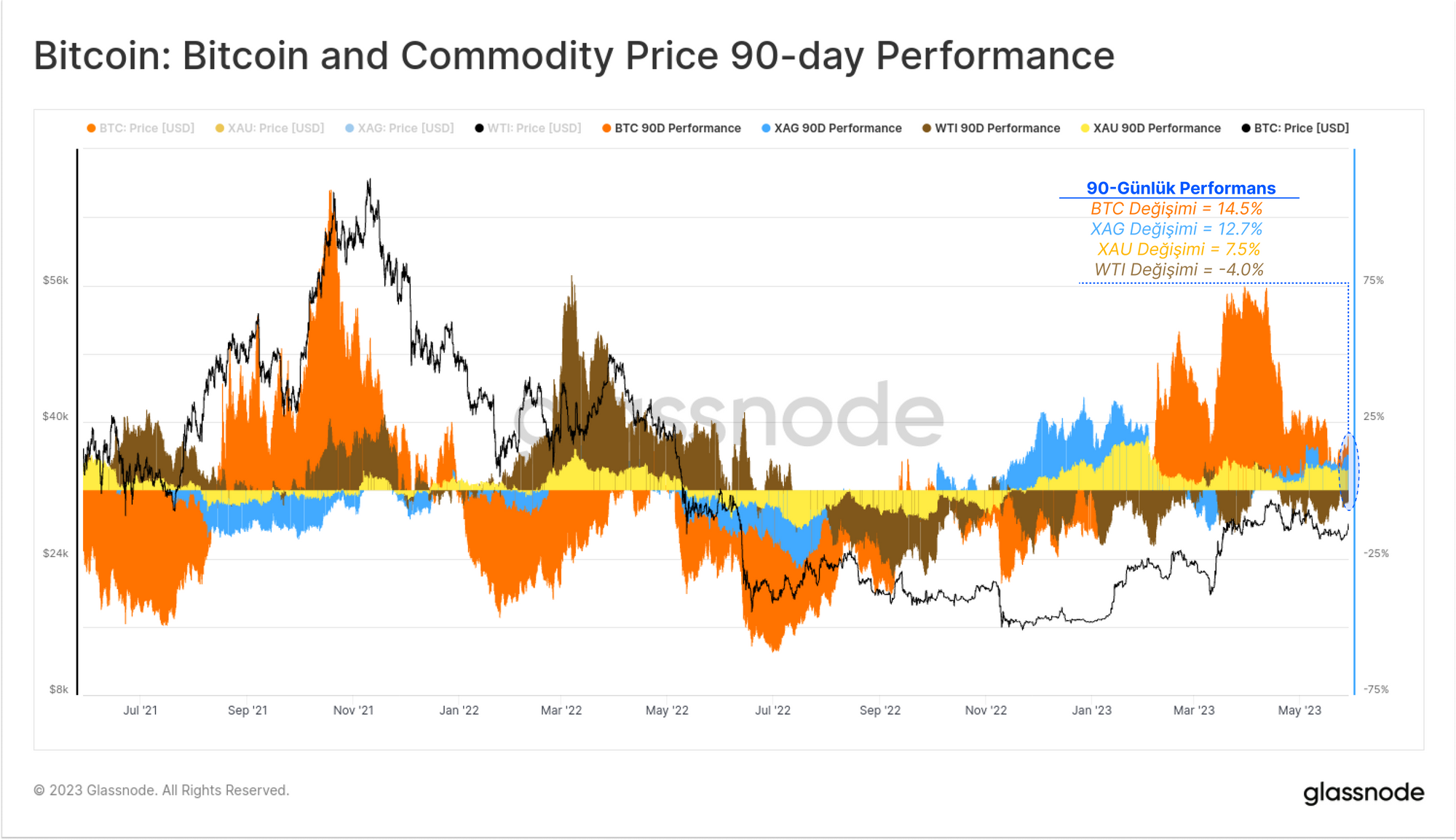

Son 90 günde Ham Petrol (WTI) -%4,0 gerilerken, Altın (XAU) ve Gümüş (XAG) sırasıyla %7,5 ve %12,7 yükseldi. Ancak Bitcoin, Şubat kapanışının %14,5 üzerinde kalarak daha iyi performans göstermeye devam ediyor. BTC'nin performansı ilk çeyrekteki %72'lik zirve performansından daha zayıf olsa da, bu başlıca emtialar arasında en güçlü performansa sahip olmaya devam ediyor.

Geçen hafta ele aldığımız üzere, piyasa daha yüksek bir volatilite rejimine hazırlanıyor gibi görünüyor. Bu haftaki raporda, sorunu sınırlandırmaya ve yenilenen yatırımcı katılımının devreye girebileceği üst ve alt psikolojik seviyeleri değerlendirmeye çalışacağız.

🪟 Bu raporda yer alan tüm grafikleri Zincirde Bu Hafta Panosunda görüntüleyin.

🔔 Bu baskıda sunulan Uyarı Fikirleri Glassnode Studio içinde ayarlanabilir.

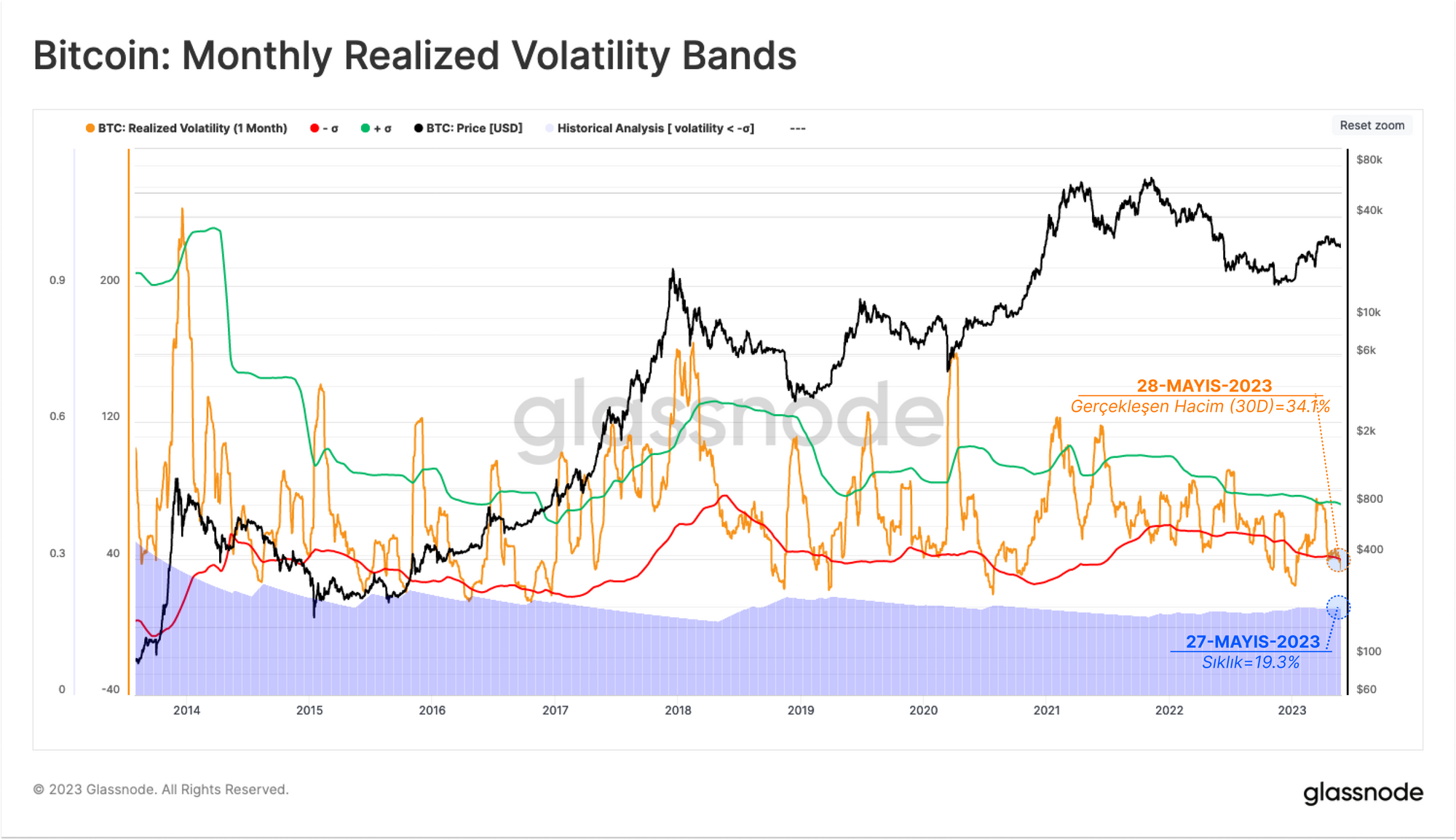

Momentumun Kayboluşu

Bitcoin piyasasında ivme yavaşlarken, Aylık Gerçekleşen Volatilite % 34,1'e düşerek 1 standart sapma Bollinger Bandının altına indi. Tarihsel olarak, bu tür düşük volatilite rejimleri piyasa tarihinin yalnızca %19,3'ünü oluşturmaktadır ve bu nedenle yakın vadeli ufukta yüksek volatilite beklentileri artmaktadır.

🗜️ Workbench İpucu: Bu grafik, Gerçekleşen Volatilite için Bollinger tarzı bantları hesaplamak üzere std(m2, 365) standart sapma fonksiyonu kullanılarak oluşturulmuştur.

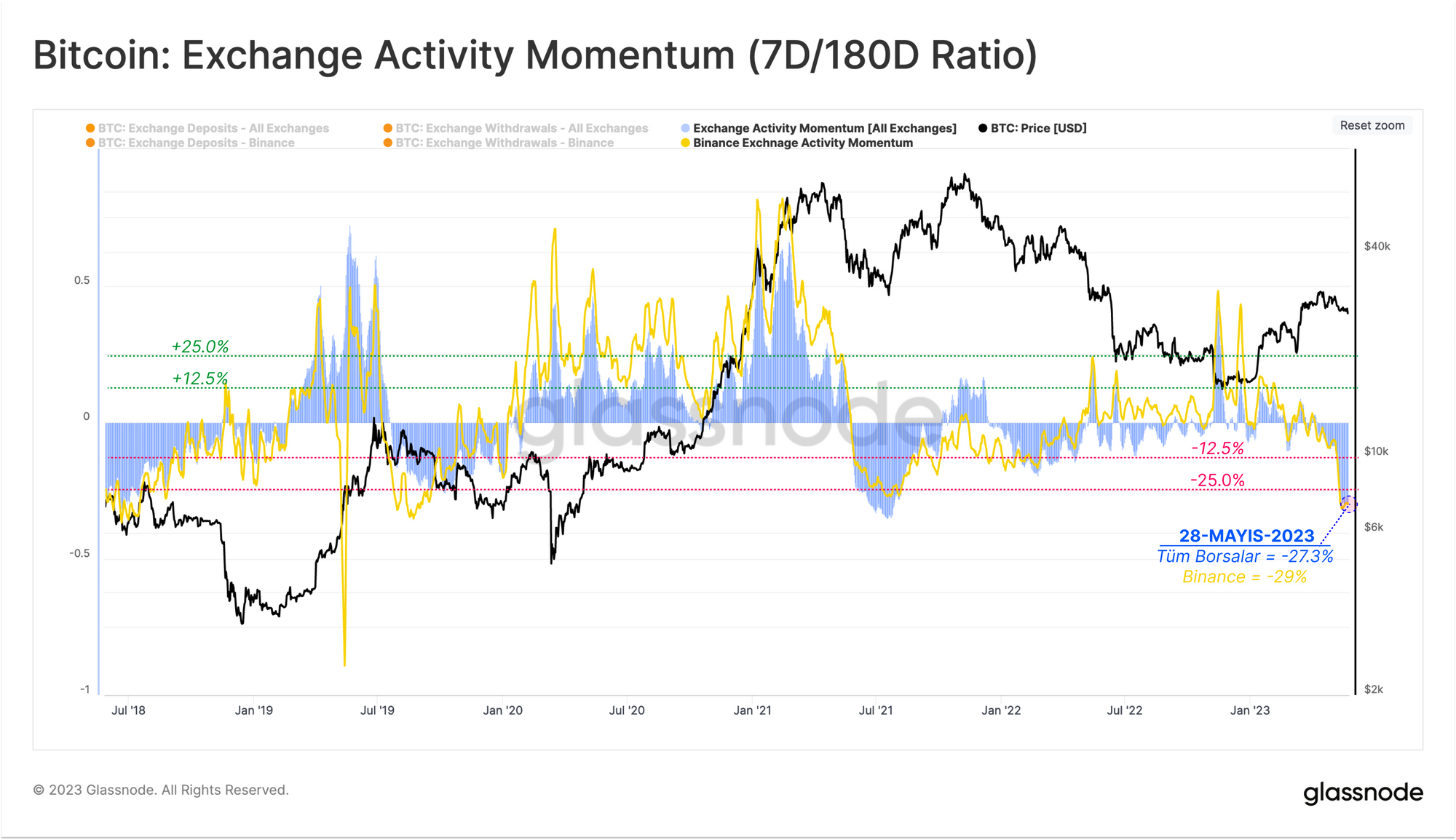

Zincir üzerindeki transfer hacimleri döngüsel olarak düşük kalmaktadır (21. Hafta), bu da borsalarla ilişkili faaliyetlerde bir düşüş anlamına gelmektedir. Bu kavramı ölçmek için, bugün gerçekleşen borsa para yatırma/çekme işlemlerinin sayısını 6 aylık ortalamayla karşılaştırarak bir faaliyet oranı elde edebiliriz.

Tüm Borsalar 🟦 için borsa faaliyetinin döngüsel eğilimini görebilir ve son faaliyetin son altı aya göre -%27,3 düştüğüne dikkat çekebiliriz. Kasım 2022'de faaliyetlerini tamamen durduran FTX'i hesaba katarsak, yalnızca Binance için benzer bir faaliyet ivmesi görebiliriz 🟨, bu da yatırımcı faaliyetinin gerçekten de son derece zayıf olduğunu gösteriyor.

Dengenin Haritası

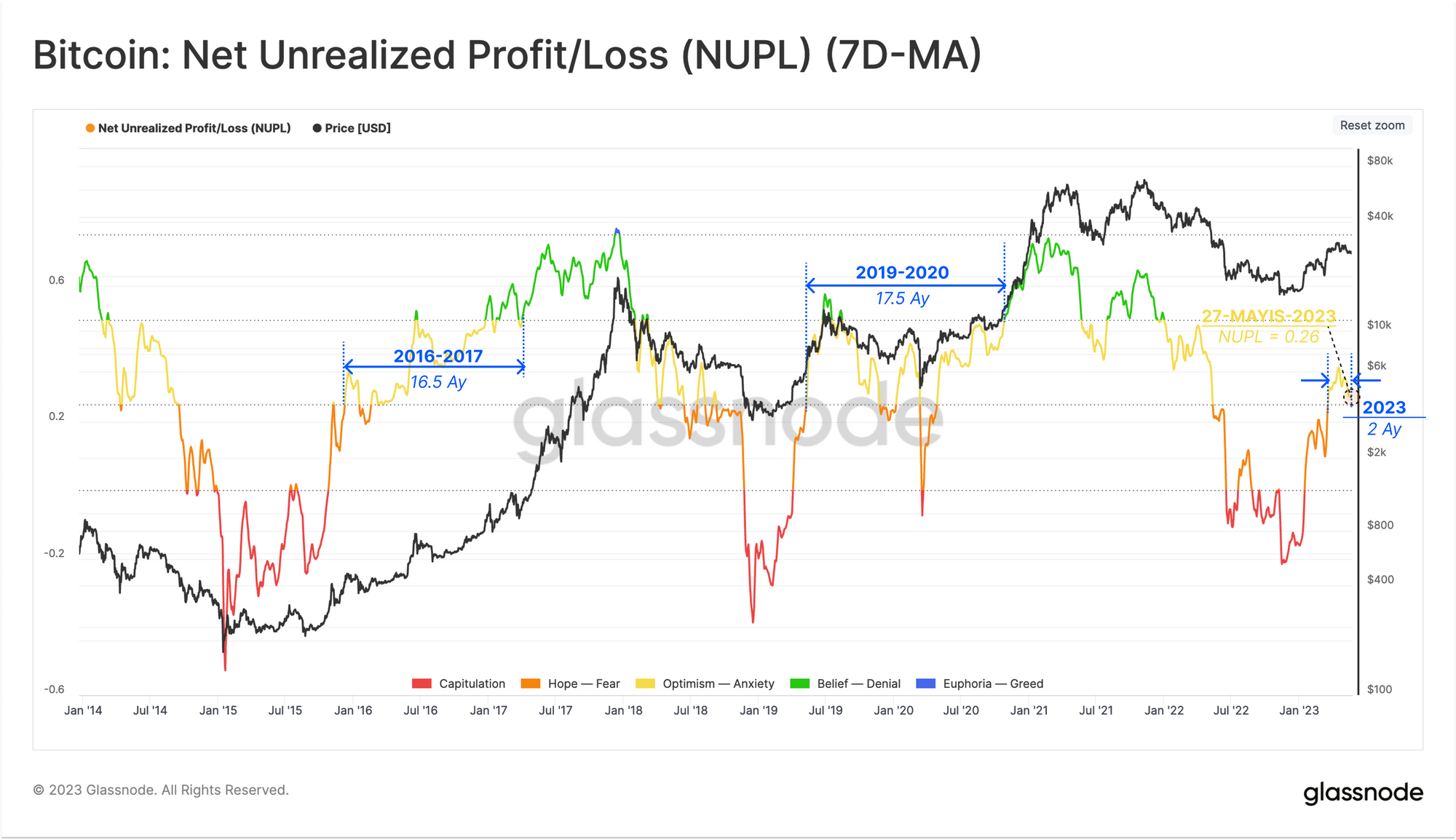

Düşük volatilite ve azalan zincir üstü aktivite, bir tür denge aşamasına işaret etmektedir. Şimdi bu hipotezi doğrulamak için Net Gerçekleşmemiş Kar/Zarar (NUPL) metriğinden yararlanacağız.

Bu gösterge, piyasa değerinin yüzdesi olarak toplam net kar veya zararın dolar değerini inceler. Makro bir perspektiften bakıldığında, bir döngüde dört aşama tanımlayabiliriz:

- Dip Keşfi 🔴: NUPL < 0

- Kapitülasyon ve Toparlanma 🟠: 0 < NUPL < 0.25

- Denge Aşaması 🟡: 0.25 < NUPL < 0.5

- Boğa Dönemi Coşkusu 🟢: 0.5 < NUPL

Mevcut NUPL değeri olan 0,29, tüm Bitcoin işlem günlerinin %37,5'inin gerçekleştiği bir bölge olan denge aşamasının alt sınırında yer almaktadır. Bu bölgeye Mart 2023'ün başlarında ulaşıldı ve son iki döngüde yaklaşık 16 ay boyunca devam etti.

🔔 Uyarı Fikri: NUPL'nin (7 günlük SMA) 0,25'in altına düşmesi, piyasa karlılığının Kapitülasyon ve Toparlanma aşamasına geri döndüğünü gösterir ve zayıflığa işaret edebilir.

Psikolojik Önemli Fiyat Aralıkları

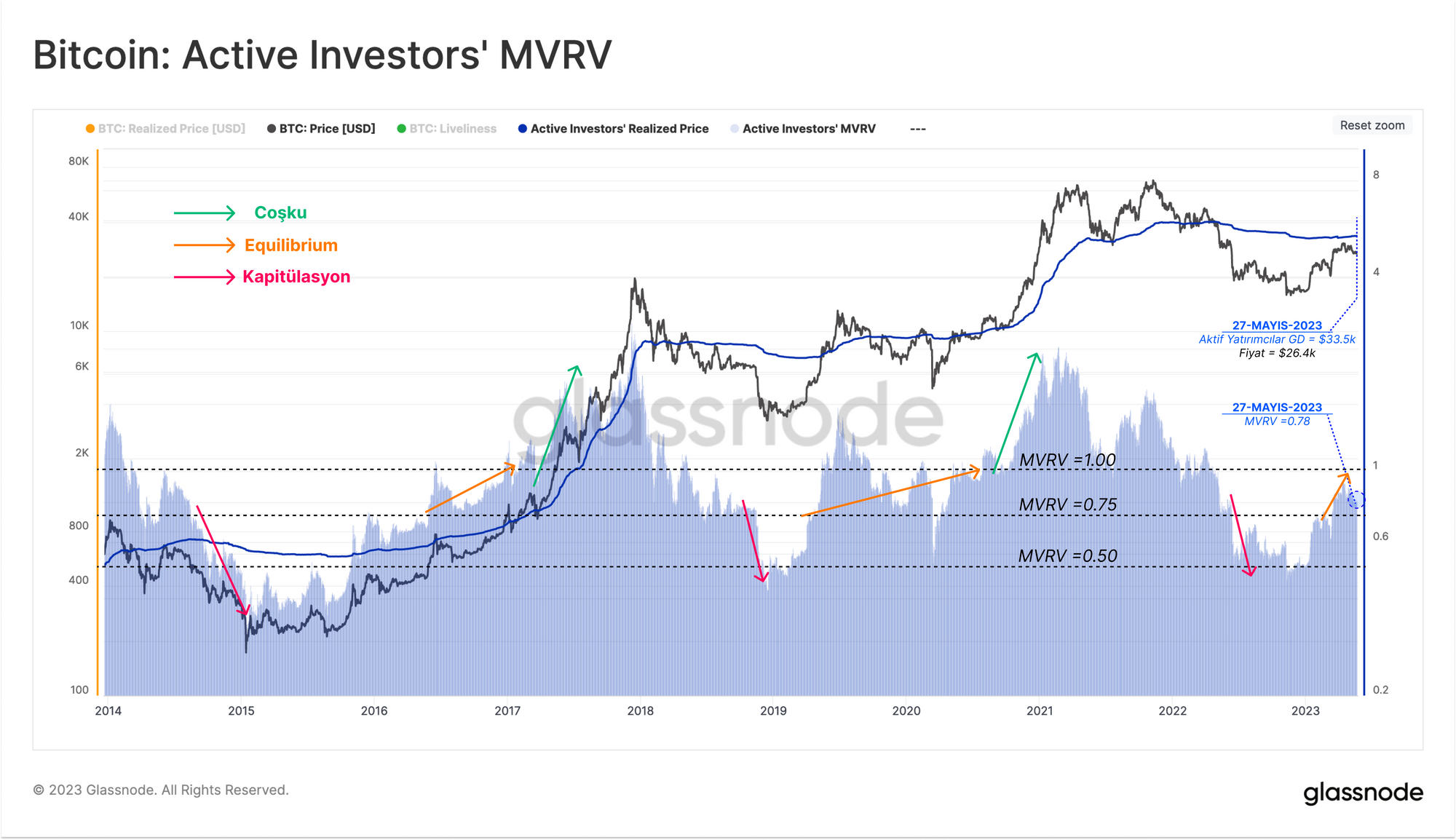

Yakın vadeli volatilitenin olası sınırlarını belirlemek için bir dizi yatırımcı maliyet temelinden de faydalanabiliriz. Amaç, sahiplerin daha büyük bir kısmından önemli bir psikolojik tepki ortaya çıkarması muhtemel fiyat seviyelerini bulmaktır.

Aktif Yatırımcı Maliyet Tabanı 🔵 şu anda yalnızca piyasaya aktif olarak katılan yatırımcıları hesaba katan ve yakın vadeli bir fiyat modeli sağlayan 33,5 bin $'dan işlem görüyor. Aktif Yatırımcı MVRV'sinin 0,83 olması, 2021-22 dönemi alıcılarının birçoğunun hala zararda olduğunu ve varlıklarını likide etmek için başa baş fiyatlarını bekliyor olabileceğini gösteriyor.

🔔 Uyarı Fikri: Fiyatın 33,5 bin doların üzerine çıkması, 2021-22 döngüsündeki ortalama yatırımcının artık kâra geri döndüğünü gösterir ve psikolojik bir ilgi alanını yansıtır.

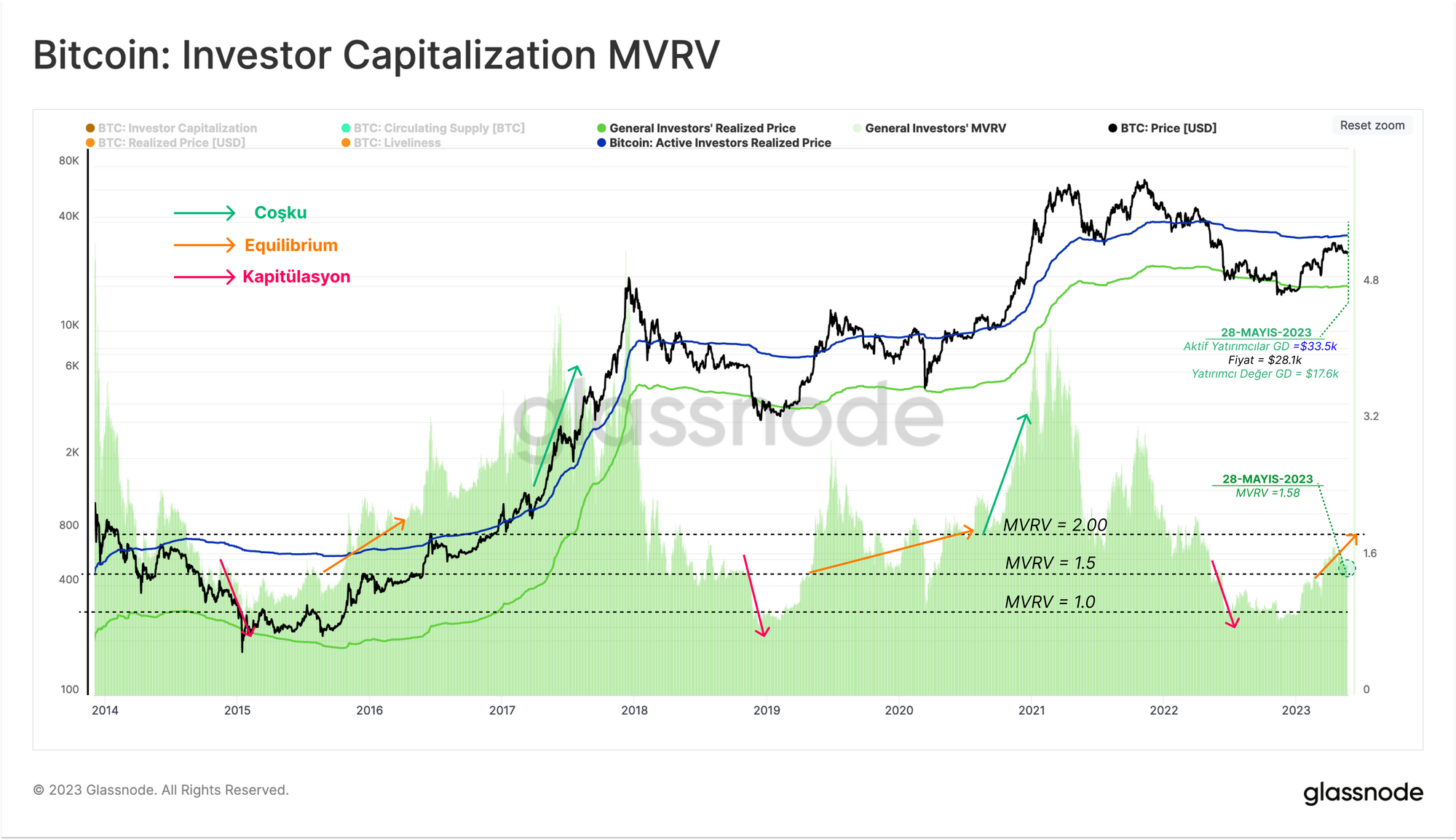

Mart 2020'deki COVID Çöküşü gibi önemli bir piyasa bozulması durumunda yaklaşık bir makro destek arayan bir alt sınır fiyatlandırma modeli de tanımlanabilir. Yatırımcı Tavan Fiyatı modeli, madenciler hariç olmak üzere yatırımcı varlıklarına dayalı bir taban modelini yansıtan Gerçekleşen Tavan ile Termokap arasındaki fark olarak hesaplanır.

Yatırımcı Fiyat modelinin Mart 2020 satışları sırasında kısa bir süre kesiştiğini ve şu anda 17,65 bin dolardan işlem gördüğünü görebiliriz. Yatırımcı Sermayesi MVRV'si şu anda 1,58 ile 2019-20 mini piyasa döngüsüne çok benzer bir denge aralığında yer alıyor.

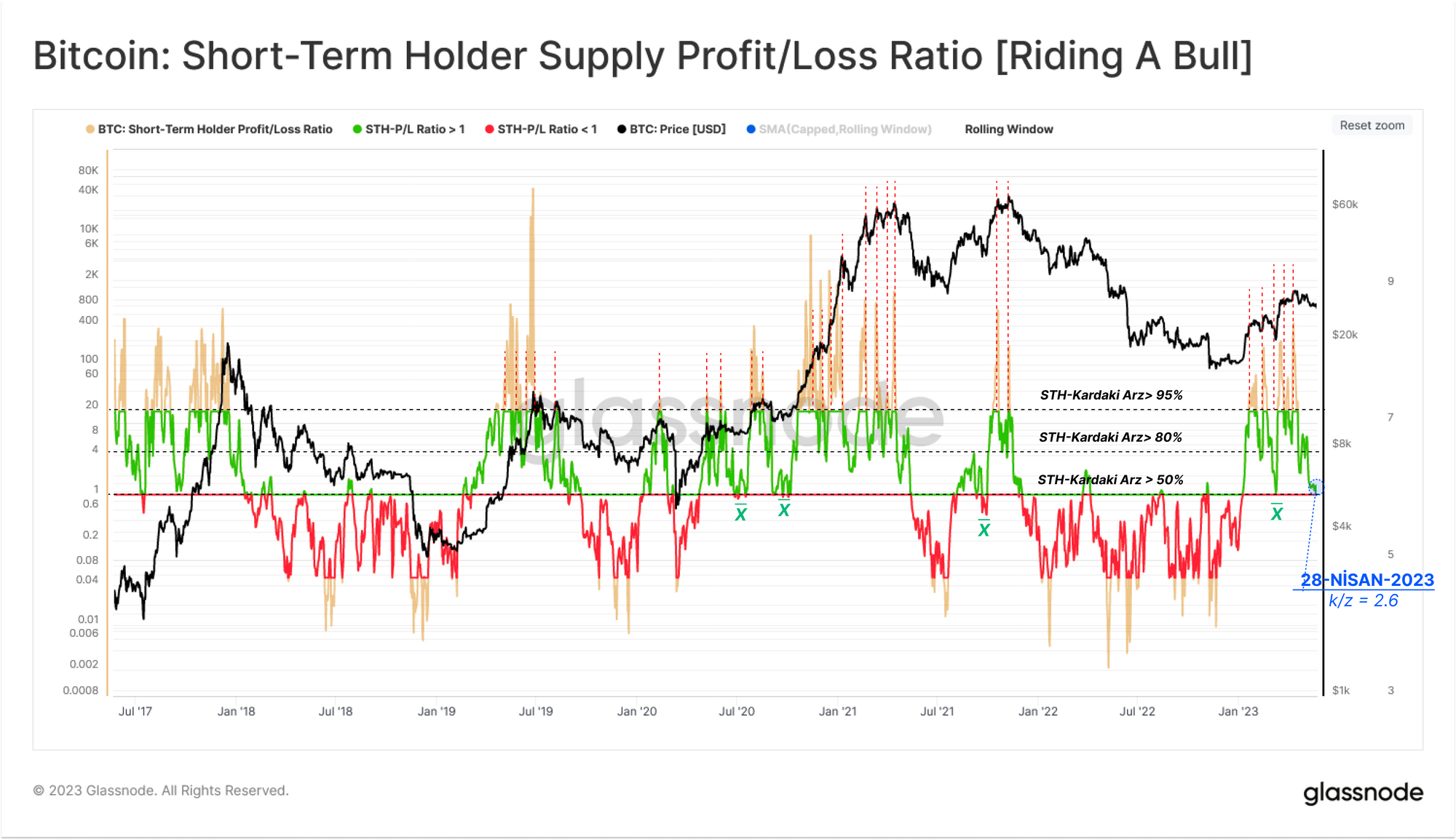

Piyasanın şu anda her iki yöne de doğru çeken çok az kuvveti var gibi görünüyor. Ayrıca fiyatların Kısa Vadeli Sahip (STH) maliyet esasına döndüğünü ve birkaç gerçekleşmemiş kar/zarar ölçütünü sıfırladığını görebiliriz.

STH Gerçekleşmemiş Kar/Zarar Oranı (18. Hafta) önemli ölçüde gerileyerek 1,0 başabaş seviyesine dönmüş ve ardından 2,6'ya geri sıçramıştır. Bu, yeni yatırımcılar için dengeli bir kar ve zarar pozisyonuna işaret etmektedir. Bu seviyenin altına düşülmesi daha kapsamlı bir fiyat daralmasından önce gelme eğilimindedir, ancak piyasa dirençli boğa koşuları sırasında bu seviyede destek bulma eğilimindedir.

Yokuş Yukarı Bir Yol

Piyasanın dengede olduğunu tespit ettikten sonra, bu aşamanın önceki döngülerden makro bir yol haritasını sağlamak için onchain araçları kullanabiliriz.

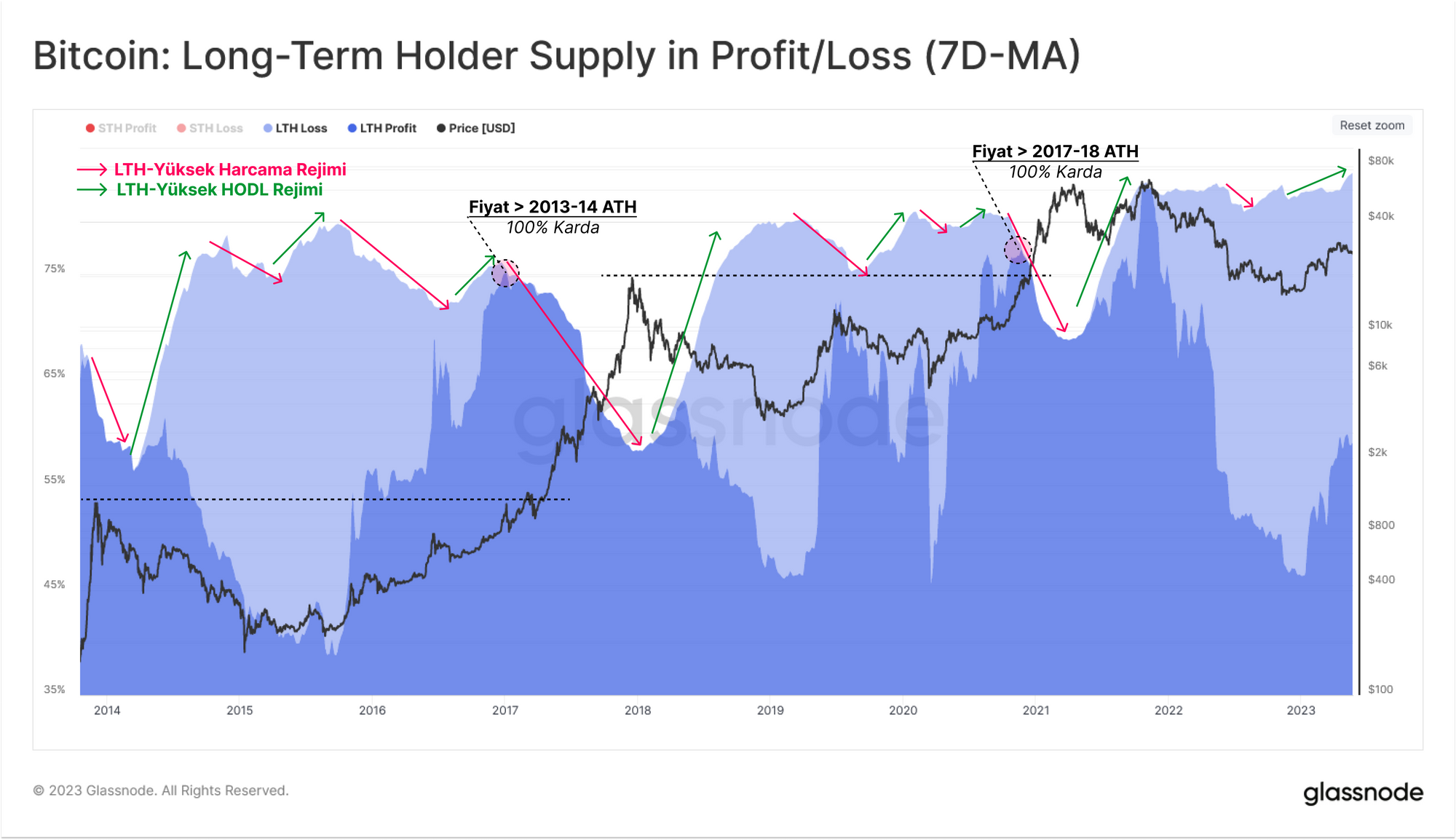

İlk araç Uzun Vadeli Sahip (LTH) Arz tarafını izlemektedir. Uzun Vadeli Arzın oldukça döngüsel olma eğiliminde olduğunu görebiliyoruz ve aşağıdaki grafikte güçlü harcama 🔴 ve güçlü tutma 🟢 modellerinin çeşitli rejimlerini vurguladık.

- ATH'yi geri almadan önce, Uzun Vadeli sahip arzı uzun bir yeniden birikim döneminden geçer ve tutulan toplam arzda genellikle yatay veya sınırlı bir artış olur.

- Piyasa bir önceki ATH döngüsünü kırdıkça, harcamaları artırma teşviki önemli ölçüde artar. Bu da LTH arzında dramatik bir düşüşe yol açarak coinleri pahalı fiyatlarla yeni alıcılara aktarır.

2022 ayı piyasası boyunca, ilk aşama LTH arz modeli tam olarak gerçekleşti ve BTC sahiplerinin aşırı dalgalanmanın ortasında olağanüstü direncini gösterdi.

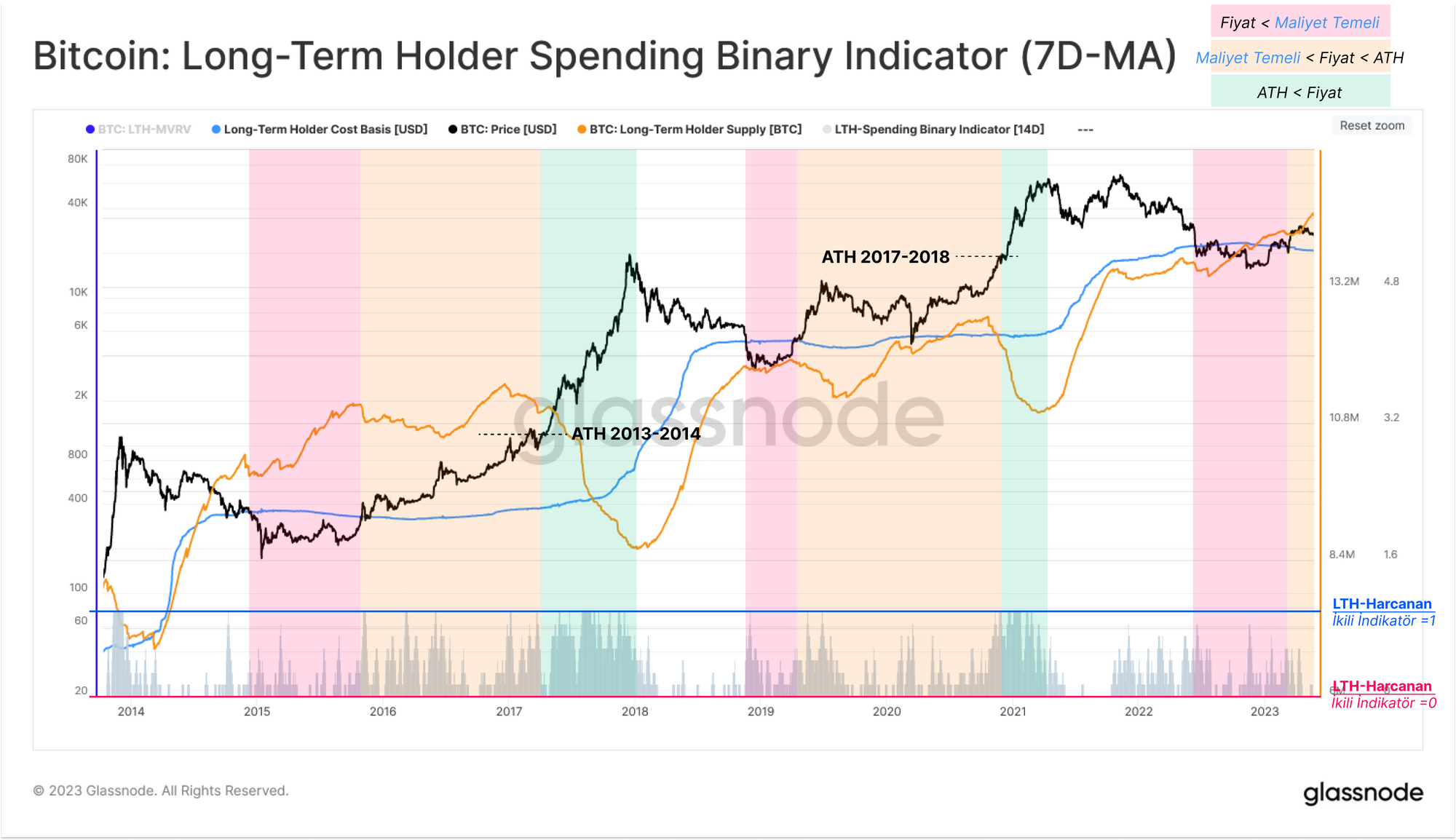

Bu gözlemleri piyasa duyarlılığını ölçen bir araç oluşturmak için kullanabiliriz. İlk olarak, ayı piyasasının en düşük seviyeleri ile son döngü ATH arasındaki uzun ve taşlı yolu üç alt aralığa ayıracağız:

- Dip Keşfi 🟥: Uzun Vadeli Sahiplerin Maliyet Bazının altında fiyat.

- Denge 🟧: Fiyat, Uzun Vadeli Elde Tutanlar Maliyet Bazının üzerindedir. ancak önceki ATH'nin altındadır.

- Fiyat Keşfi 🟩: Fiyat son döngü ATH'nin üzerinde.

Daha sonra, piyasa performansını LTH harcamalarının yoğunluğuyla (genellikle ya kar elde etme ya da kapitülasyon ile ilişkilendirilir) örtüştürüyoruz. Burada, LTH harcamalarını Harcama İkili Göstergesi (SBI) aracılığıyla gösteriyoruz; bu gösterge, LTH harcamalarının son 7 gün içinde ortalaması alınan toplam LTH Arzını azaltmaya yetecek yoğunlukta olup olmadığını takip ediyor.

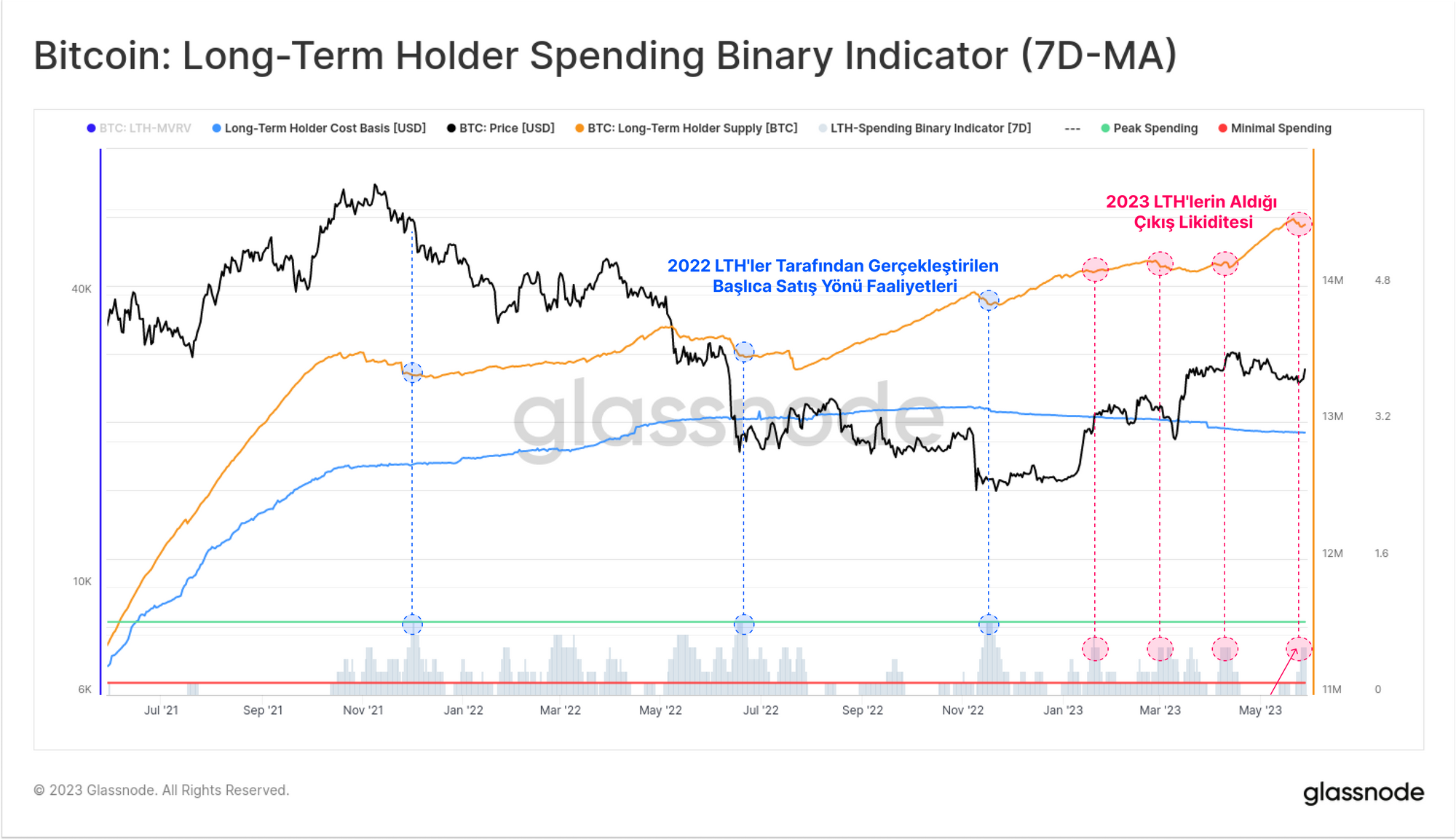

Buradan, LTH harcamalarının son haftalarda son derece hafif olduğunu, ancak bu düzeltme sırasında yükseldiğini görebiliriz. Gösterge, 7 günün 4'ünde LTH'ler tarafından net bir elden çıkarma yaşandığını gösteren bir seviyeye ulaştı; bu durum 2023 başından itibaren görülen çıkış likiditesi olaylarına benzer bir seviye.

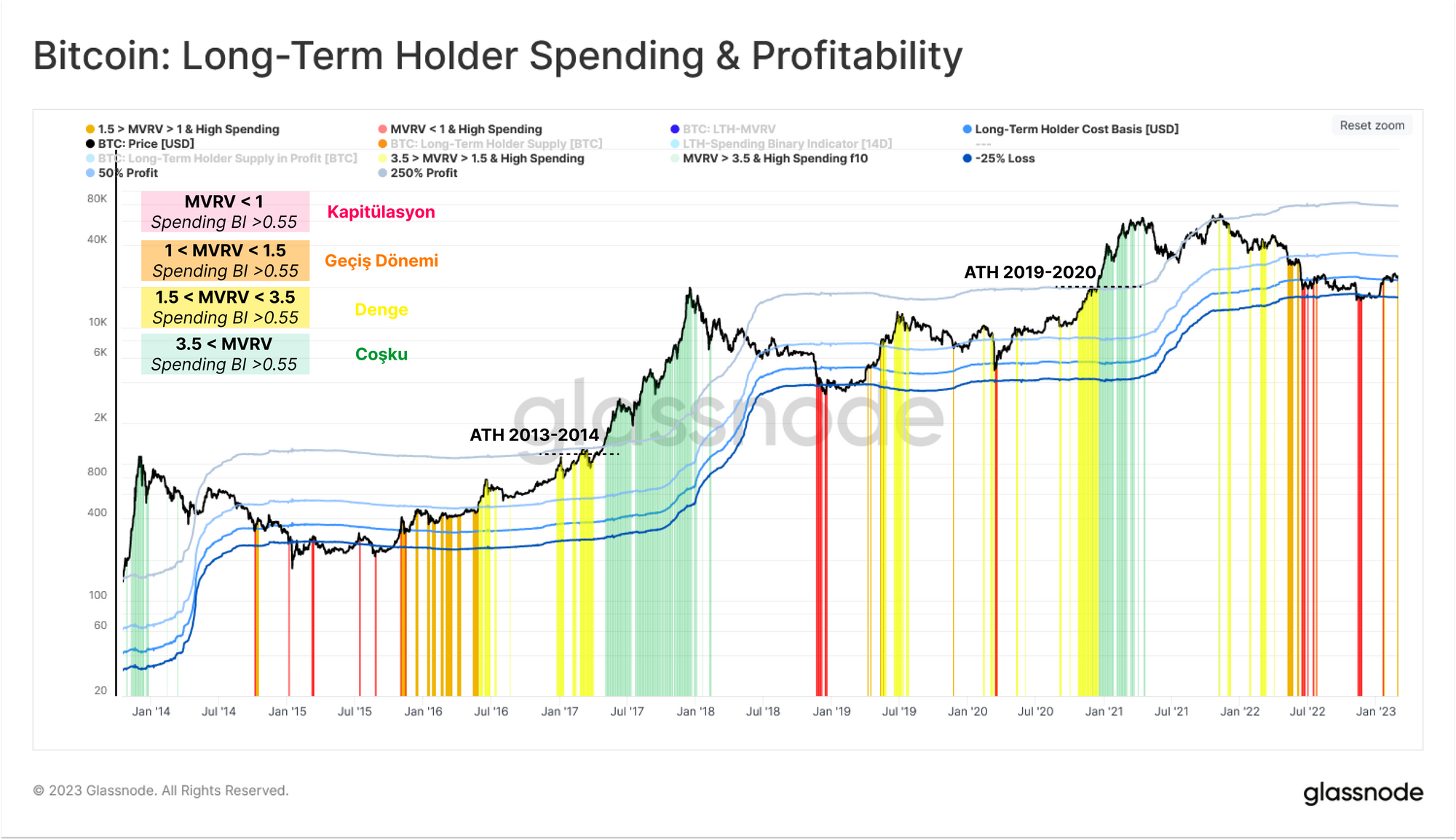

Sonuç olarak, bu iki göstergeyi birleştirerek piyasa duyarlılığını dört alt kategoriye ayırmak ve yüksek LTH elden çıkarma dönemlerini tespit etmek için yeni bir araç oluşturabiliriz:

- Kapitülasyon 🟥: Spot fiyat LTH maliyet bazından daha düşüktür ve bu nedenle herhangi bir güçlü harcama finansal baskı ve kapitülasyon nedeniyle muhtemeldir (Koşullar: LTH-MVRV < 1 ve SBI > 0.55).

- Geçiş 🟧: Piyasa uzun vadeli sahiplerinin maliyet bazının biraz üzerinde işlem görüyor ve zaman zaman hafif harcamalar günlük ticaretin bir parçası (Koşullar: 1.0 < LTH-MVRV < 1.5 ve SBI > 0.55).

- Denge 🟨: Uzun süreli bir ayı döneminden çıktıktan sonra piyasa, minimum talep akışı, daha hafif likidite ve önceki döngüden kalan zarar sahipleri arasında yeni bir denge arayışına girer. Bu aşamada güçlü LTH harcamaları genellikle ani ralliler veya düzeltmelerle ilişkilendirilir (Koşullar: 1,5 < LTH-MVRV < 3,5 ve SBI > 0,55).

- Coşku 🟩: LTH-MVRV 3,5'e ulaştığında (tarihsel olarak piyasanın önceki ATH'ye ulaşmasıyla aynı hizada), LTH'ler ortalama %250'den fazla kar elde etmektedir. Piyasa, bu yatırımcıları çok yüksek ve hızlanan oranlarda harcama yapmaya motive eden bir coşku aşamasına girer (Koşullar: LTH-MVRV > 3.5 ve SBI = 1.00).

Mevcut piyasa kısa süre önce Geçiş aşamasına ulaştı ve bu hafta LTH harcamalarında bir yükselişin işaretini verdi. Volatilitenin bundan sonra hangi yönde patlak vereceğine bağlı olarak, bu aracı Uzun Vadeli Sahiplerin merceğinden gözlemlediğimiz gibi aşırı ısınmış koşulların lokal dönemlerini tespit etmek için kullanabiliriz.

Çözüm ve Sonuçlar

Dijital varlık piyasası 2023 yılında başlıca emtialardan daha iyi performans göstermeye devam ediyor, ancak şu anda hepsi kayda değer bir düzeltme yaşıyor. Bitcoin yatırımcıları, 2022 ayı piyasasının derinliklerinden kurtulduktan sonra, kendilerini her iki yönde de çok az kuvvet olan bir denge biçiminde buluyor.

Son derece düşük volatilite ve son zamanlardaki dar işlem aralıkları göz önüne alındığında, bu denge yakında bozulacak gibi görünüyor. Buna karşılık olarak, Uzun Vadeli Yatırımcı harcamalarında ılımlı bir artış gördük ve durum ortaya çıktıkça izlemek üzere bir dizi fiyat seviyesi ve davranış modeli geliştirdik.