Theo Dõi Tâm lý Thông Qua Pool Thanh Khoản

Biến động đã quay lại thị trường tài sản kỹ thuật số với hiệu suất của ETH và nhiều token đã trải qua sự sụt giảm mạnh. Các thị trường phái sinh cho thấy thanh khoản tiếp tục di chuyển cao hơn trên đường cong rủi ro. Chúng tôi cũng đi sâu vào cách các pool thanh khoản cung cấp thông tin thị trường.

Tóm tắt

- Độ biến động được thúc đẩy bởi các sự kiện đã quay trở lại thị trường tài sản kỹ thuật số trong những tuần gần đây, được cảnh báo bởi các chỉ số đáng chú ý về tổng dòng vốn chảy ra.

- Các thị trường phái sinh cho thấy dòng thanh khoản liên tục chảy ra, đặc biệt là trên các hợp đồng tương lai ETH cho thấy vốn tiếp tục di chuyển cao hơn đường cong rủi ro để đạt mức an toàn tương đối.

- Chúng tôi đi sâu vào việc các pool thanh khoản Uniswap có nhiều điểm tương đồng như thế nào với thị trường quyền chọn, nơi các Nhà cung cấp Thanh khoản thể hiện quan điểm về độ biến động và mức giá.

Thị trường Tài sản Kỹ thuật số Thức tỉnh

Trong những tuần gần đây, thị trường tài sản kỹ thuật số đã được đánh thức sau một giai đoạn biến động thấp lịch sử. Điều này được thúc đẩy chủ yếu bởi hai sự kiện quan trọng:

- Giá sụt giảm chớp nhoáng vào ngày 17 tháng 8 khi BTC và ETH bị bán tháo lần lượt -11% và -13%.

- Tin tức về chiến thắng pháp lý của Greyscale trước SEC công bố vào ngày 29 tháng 8 khiến giá tăng cao hơn trong thời gian ngắn, tuy nhiên tất cả những gì đạt được đã bị mất trong ba ngày sau đó.

Giá giao ngay của cả BTC và ETH hiện đang suy yếu quanh mức thấp nhất trong tháng 8.

Một chỉ số quan trọng để theo dõi dòng vốn tổng hợp đi vào thị trường là Aggregate Realized Value. Công cụ này kết hợp:

- Vốn hoá thực tế của hai loại tài sản chính BTC và ETH.

- Nguồn cung của 5 loại đồng ổn định hàng đầu USDT, USDC, BUSD, DAI và TUSD.

Từ đó, có thể thấy rõ rằng thị trường đã bước vào chế độ dòng vốn chảy ra vào đầu tháng 8, cách khá xa hai sự kiện lớn kể trên. Khoảng 55 tỷ USD đã rời khỏi không gian tài sản kỹ thuật số trong tháng 8.

Xu hướng này được thúc đẩy bởi dòng vốn chảy ra trên cả ba tài sản Bitcoin, Etheruem và các đồng ổn định.

Trong hệ sinh thái Ethereum, đã có phản ứng trái chiều giữa các chỉ số dành cho lĩnh vực DeFi, GameFi và Staking. Mỗi chỉ số được xây dựng từ giá trung bình theo trọng số nguồn cung của token “Blue-Chip”.

Chúng ta có thể thấy rằng token DeFi và GameFi hoạt động tương đối kém (-17%) và (-20%) so với các tài sản chính, trong khi token Liquid Staking hoạt động có phần tốt hơn (-7,7%). Tuy nhiên, nhìn chung thì giá suy giảm tương tự hoặc ít nghiêm trọng hơn so với những đợt suy thoái được thấy vào tháng 3, tháng 4 và tháng 6.

Khẩu vị Rủi ro Giảm trên các Thị trường Phái sinh

Một trong những sự phát triển quan trọng trong chu kỳ 2021-23 là sự trưởng thành của các thị trường phái sinh, đặc biệt là BTC và ETH. Cách các thị trường phái sinh định giá những tài sản này có thể cung cấp thông tin về tâm lý và định vị thị trường.

Hoạt động chung trên các thị trường quyền chọn và tương lai Ethereum năm 2023 thấp hơn đáng kể so với năm 2021 và 2022. Khối lượng giao dịch trung bình hàng ngày trên cả hai thị trường đã giảm xuống chỉ còn 14.3 tỷ USD/ngày, bằng khoảng một nửa khối lượng trung bình trong hai năm qua. Tuần này, khối lượng thậm chí còn thấp hơn ở mức 8.3 tỷ USD/ngày, cho thấy thanh khoản trong ngành tiếp tục cạn kiệt.

Xu hướng này được phản ánh trong Hợp đồng Mở phái sinh. Sau đáy thị trường được thiết lập sau sự sụp đổ của FTX, Hợp đồng Mở bắt đầu tăng vào đầu năm 2023. Đối với Quyền chọn, hợp đồng mở đạt đỉnh điểm trong cuộc khủng hoảng ngân hàng tháng 3 khi USDC mất peg 1 USD. Hợp đồng mở thị trường tương lai Ethereum đạt đỉnh điểm xung quanh Nâng cấp Shanghai, cho thấy đây là sự kiện đầu cơ lớn cuối cùng đối với tài sản này.

Kể từ đó, giá trị ẩn của các hợp đồng đang hoạt động ở cả hai thị trường khá ổn định. Tương tự như quan sát của chúng tôi đối với thị trường BTC (WoC 32), thị trường quyền chọn ETH có quy mô tương tự (5.3 tỷ USD) với thị trường tương lai (4.2 tỷ USD) và thực tế là, hiện có quy mô lớn hơn.

Kể từ đầu năm, các thị trường quyền chọn Ethereum đã có sự gia tăng đáng chú ý, với khối lượng tăng +256% lên mức 326 triệu USD/ngày. Trong khi đó, khối lượng giao dịch tương lai đã giảm đều đặn trong năm nay, giảm từ 20 tỷ USD/ngày vào đầu tháng 1 xuống còn hơn 8 tỷ USD hiện tại. Ngoại lệ đáng chú ý duy nhất là mức tăng ngắn hạn lên khoảng 30 tỷ USD/ngày xung quanh nâng cấp Shanghai.

Việc không có sự thay đổi đáng kể về khối lượng giao dịch trên cả hai thị trường trong tháng 8 cho thấy các trader đang tiếp tục đẩy thanh khoản lên cao hơn đường cong rủi ro.

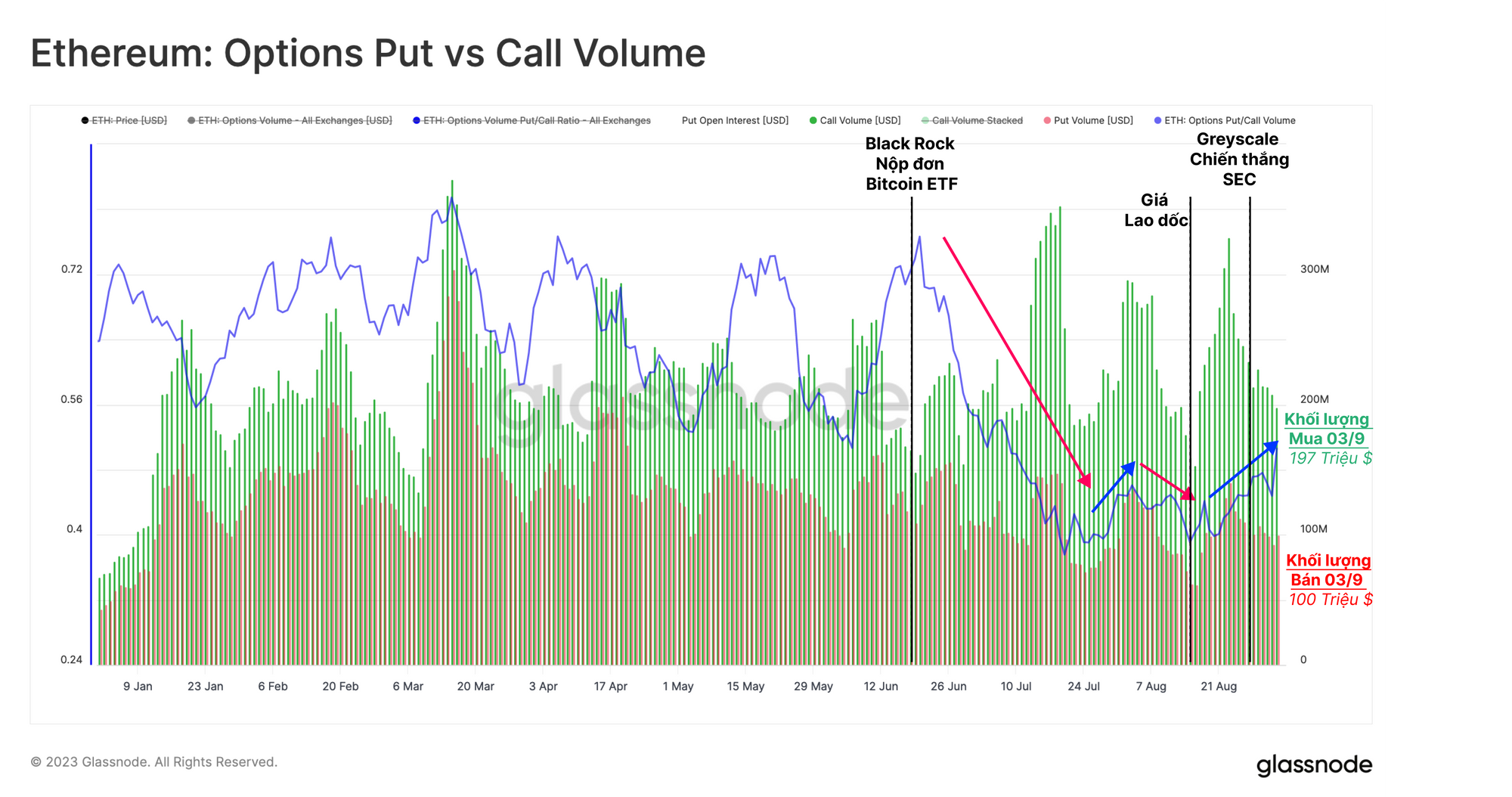

Nhìn vào tỷ lệ Bán/Mua, chúng ta có thể thấy mức độ phản hồi cao đối với các sự kiện tin tức lớn. Ví dụ sau khi BlackRock nộp đơn đăng ký Bitcoin ETF tâm lý trở nên lạc quan hơn, khiến tỷ lệ Bán/Mua thấp hơn từ 0.72 xuống còn 0.40.

Tuy nhiên, điều này đã thay đổi với đợt bán tháo vào ngày 17 tháng 8, khi tỷ lệ Bán/Mua tăng lên 0.50 và khối lượng mua giảm mạnh từ 320 triệu USD/ngày xuống còn 140 triệu USD/ngày.

Pool Thanh khoản là Thị trường Quyền chọn?

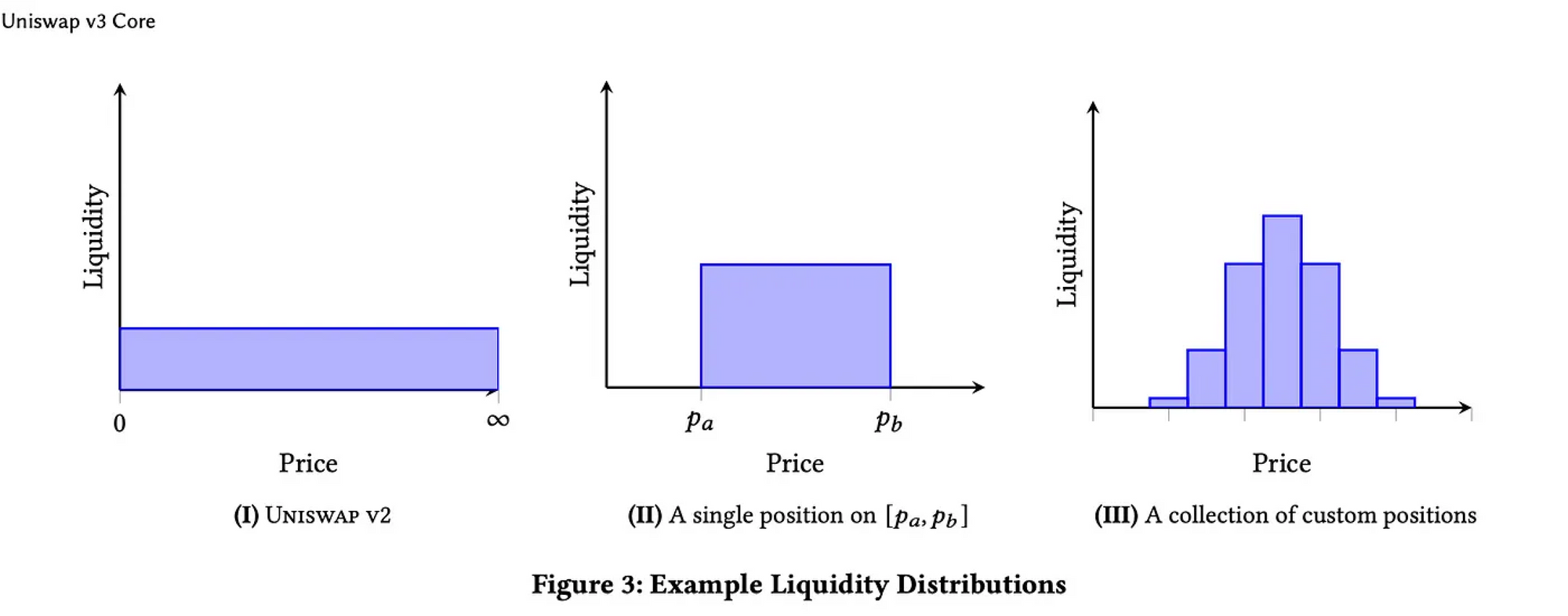

Để củng cố phân tích trên, chúng tôi sẽ kiểm tra hoạt động trên các Automated Market Makers như Pool ETH/USDC của Uniswap. Kể từ khi giới thiệu thanh khoản tập trung trên Uniswap V3, các Vị thế Thanh khoản Uniswap có thể được xem xét theo cách tương tự như định giá các quyền chọn mua và bán. Mặc dù chúng tôi không tin rằng các khái niệm quyền chọn mô tả đầy đủ những động lực này nhưng chắc chắn có nhiều điểm tương đồng đáng để khám phá thêm.

Phân tích của chúng tôi sẽ tập trung vào USDC/ETH 0.05% Pool, đây là pool Uniswap hoạt động tích cực nhất và do đó được kỳ vọng có thể sẽ cung cấp tín hiệu cao nhất. Pool này có khối lượng giao dịch trong 7 ngày là 1.51 tỷ USD và Tổng giá trị bị khóa (TVL) là 260 triệu USD.

Uniswap V3 có một tính năng độc đáo là thanh khoản tập trung. Các nhà cung cấp thanh khoản (LP) có thể chọn một phạm vi giá mà thanh khoản được cung cấp bởi họ sẽ tập trung. Phí chỉ được tính khi thị trường giao dịch trong phạm vi này (tương tự như giá thực hiện), phạm vi càng hẹp thì doanh thu phí tương đối càng lớn. Điều này mang lại trải nghiệm người dùng tốt hơn cho các nhà giao dịch DEX, vì chênh lệch giá có xu hướng nhỏ hơn và cải thiện hiệu quả sử dụng vốn cho LP.

Bằng cách này, có thể lập luận rằng các vị thế của LP phải tính đến sự biến động dự kiến (chênh lệch giữa giới hạn trên và giới hạn dưới) và phạm vi giá dự kiến (mức thực hiện trên và dưới). Từ luận điểm là giả sử LP đang tích cực quản lý vị thế của họ, chúng tôi có thể rút ra những hiểu biết tương tự với những hiểu biết từ dữ liệu thị trường quyền chọn.

Chúng tôi bắt đầu bằng cách quan sát hoạt động chung trong pool USDC/ETH 0.05%. Vì nhiều lý do khác nhau, chúng tôi sẽ tránh sử dụng số liệu TVL làm thước đo hoạt động trong một pool hoặc cặp token tương ứng. Thay vào đó, chúng tôi sẽ sử dụng hai số liệu:

- Số lần đúc mỗi ngày (mint) thể hiện số lượng vị thế thanh khoản được mở bởi LP và

- Số lần đốt mỗi ngày (burn) thể hiện số lượng vị thế thanh khoản được đóng bởi LP.

Hoạt động đã giảm sau cuộc khủng hoảng ngân hàng tháng 3 và Nâng cấp Shanghai vào tháng 4 và duy trì ở mức tương đối thấp cho đến đầu tháng 6. Sau đó, chúng tôi nhận thấy sự gia tăng đột ngột về số lượng Mint và Burn mới tại thời điểm thông báo về BlackRock ETF và một lần nữa trong đợt bán tháo vào ngày 17 tháng 8.

Biểu đồ bên dưới cũng cho thấy sự thay đổi ròng về vị thế LP được xem như một thước đo sự cân bằng giữa các vị thế đóng và mở. Chúng tôi lưu ý rằng số liệu này ít bị ảnh hưởng bởi xu hướng thị trường hơn các sự kiện riêng biệt, cho thấy biến động ngắn hạn là động lực chính.

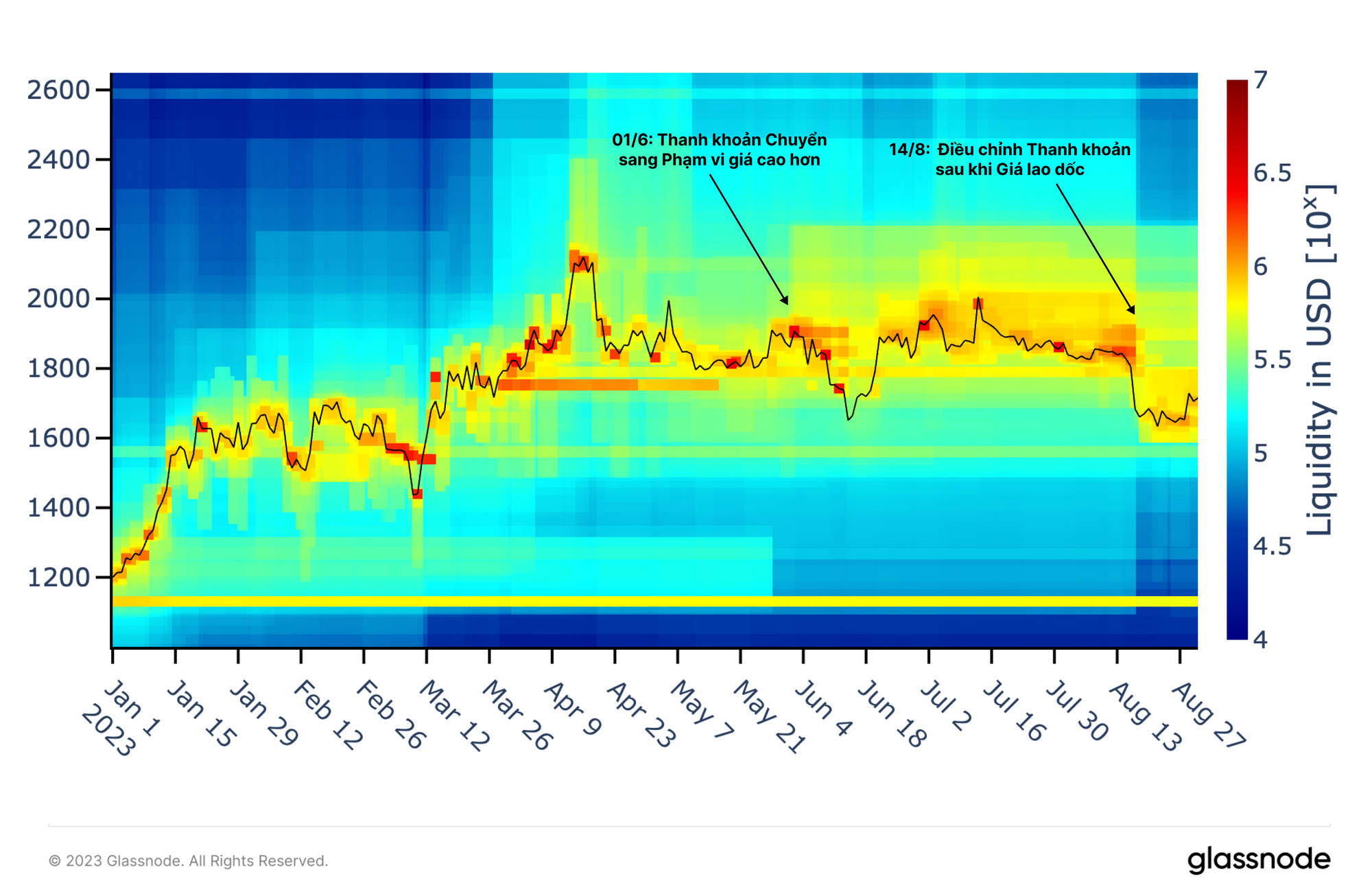

Khi kiểm tra sự phân bổ thanh khoản trên các phạm vi giá khác nhau trong pool Uniswap, chúng tôi có thể thấy rằng các LP hiện đang cung cấp phần lớn thanh khoản cao hơn mức giá hiện tại.

Thanh khoản tập trung nhất (khoảng 30.4% vốn) nằm trong phạm vi giá 11%, với mức giảm dự kiến là -2.7% và mức tăng +8.6%. Mức thứ hai là -8.5% ở mức giảm và +23.7% ở mức tăng. Có thể lập luận rằng các LP Uniswap đang bày tỏ kỳ vọng về sự lạc quan và xu hướng tăng giá của thị trường đối với ETH nói chung.

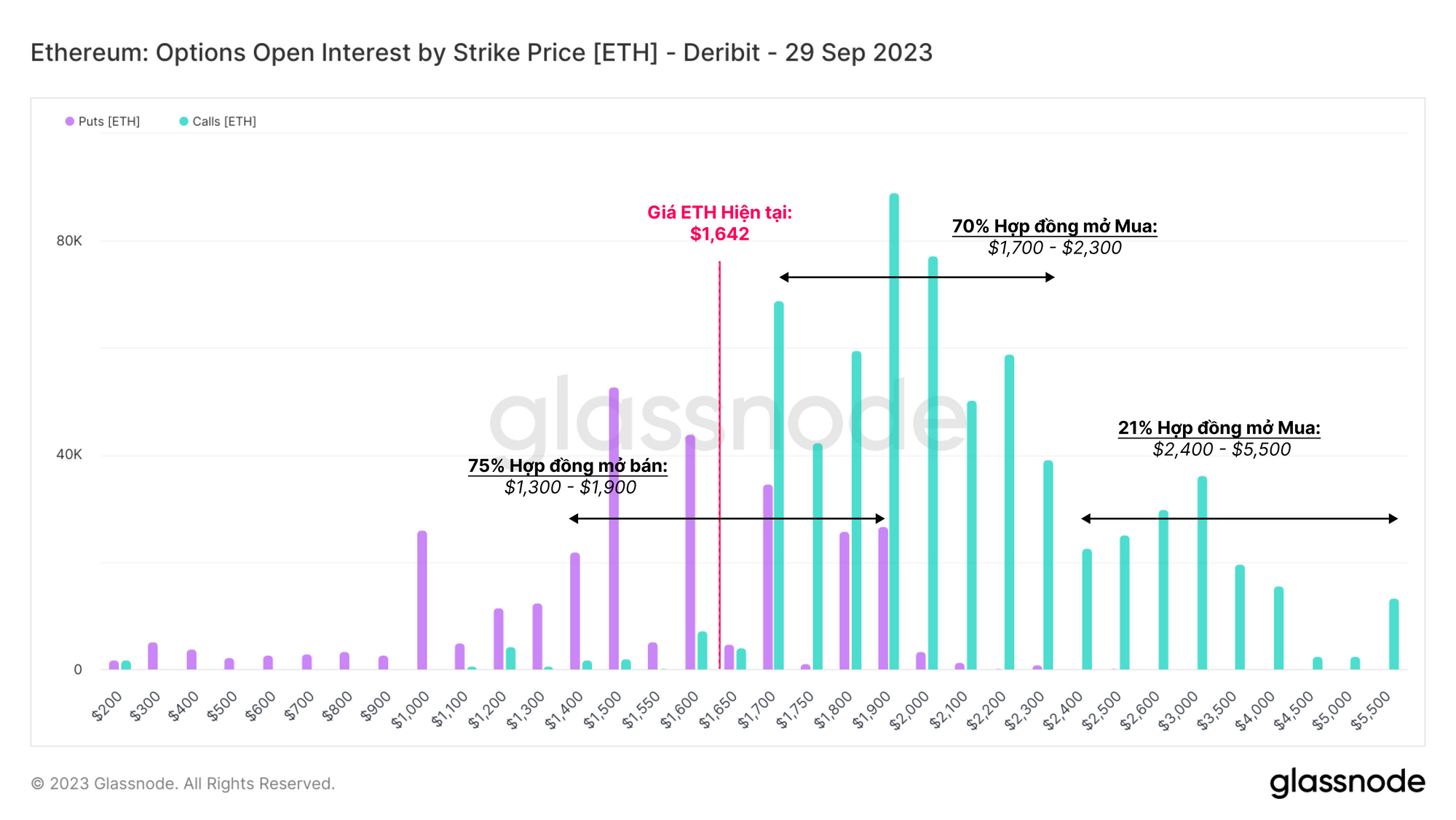

Nếu so sánh giá này với giá thực hiện quyền chọn đối với các hợp đồng hết hạn vào cuối tháng 9, chúng ta có thể thấy triển vọng tích cực tương tự. 70% quyền chọn mua có giá thực hiện trong khoảng từ $1.7k đến $2.3k, trong khi 75% quyền chọn bán có giá thực hiện trong khoảng từ $1.3k đến $1.9k. Các mức giá này phần lớn phù hợp với phân phối thanh khoản của pool thanh khoản Uniswap.

Quay trở lại với Pool USDC/ETH, chúng ta có thể phân tích mức độ tập trung thanh khoản đã điều chỉnh theo thời gian như thế nào. Bản đồ nhiệt bên dưới cho thấy mật độ thanh khoản, được thể hiện bằng các màu sắc từ nhạt đến đậm.

Với việc mở rộng các chiến lược và thực thi LP tự động, các nhà cung cấp thanh khoản đã khá thành công trong việc sắp xếp thanh khoản rất gần với giá giao ngay trong các giai đoạn có độ biến động cao hơn. Vào ngày 1 tháng 6, một lượng lớn thanh khoản đã được mở rộng ngay trên mức giá tại thời điểm đó (được thể hiện bằng vùng màu vàng đậm hơn). Điều này được cho là thể hiện kỳ vọng của các nhà tạo lập thị trường về doanh thu phí cao hơn trong khu vực này. Tính thanh khoản này chiếm ưu thế cho đến khi giá đột ngột lao dốc vào tháng 8, khi mức độ tập trung thanh khoản được điều chỉnh tăng dần về dưới mức giá $1.8k. Biểu đồ này cung cấp một cái nhìn đáng chú ý về mức độ phản ứng của các LP so với các sự kiện và biến động của thị trường.

Cũng rất thú vị khi lưu ý sự tập trung thanh khoản cao đến mức nào, được biểu thị bằng các vùng màu đỏ, trùng hợp với những biến động giá mạnh và thường là thời điểm đảo ngược xu hướng. Điều này cho thấy rằng các pool thanh khoản Uniswap thực sự có thể là một nguồn thông tin có giá trị để đánh giá tâm lý và định vị thị trường.

Tóm tắt và Kết luận

Sự lạc quan ban đầu xung quanh chiến thắng của Grayscale trước SEC chỉ tồn tại trong thời gian ngắn, khi giá trị của Ethereum giảm trở lại mức thấp nhất trong tháng 8 chỉ trong vài ngày. Thị trường giao ngay tiếp tục chứng kiến dòng vốn chảy ra, thị trường phái sinh cũng đang chứng kiến thanh khoản sụt giảm dai dẳng. Nhìn chung, các nhà đầu tư tỏ ra do dự khi quay trở lại thị trường và ưa chuộng việc di chuyển vốn lên cao hơn đường cong rủi ro.

Chúng tôi đã thực hiện một nghiên cứu về pool thanh khoản Uniswap nhằm tìm cách xác định liệu có thể thu được thông tin định giá tương tự với các thị trường quyền chọn hay không. Phân tích của chúng tôi chứng minh rằng vốn thanh khoản khá nhạy cảm với các sự kiện thị trường và có thể tìm thấy những hiểu biết sâu sắc về sự biến động và kỳ vọng về giá của các LP.

Tuyên bố miễn trừ trách nhiệm: Báo cáo này không cung cấp bất kỳ lời khuyên đầu tư nào. Tất cả dữ liệu chỉ được cung cấp cho mục đích thông tin và giáo dục. Các quyết định đầu tư không nên được đưa ra dựa trên thông tin được cung cấp ở đây và bạn hoàn toàn chịu trách nhiệm về các quyết định đầu tư của chính mình.

- Tham gia kênh Telegram của chúng tôi.

- Theo dõi chúng tôi và liên hệ trên Twitter.

- Truy cập Glassnode Forum để thảo luận và phân tích dài hạn.

- Để tìm hiểu các chỉ số và biểu đồ on-chain hãy truy cập Glassnode Studio.

- Để có thông báo tự động về các chỉ số on-chain và hoạt động của các sàn giao dịch, hãy truy cập Glassnode Alerts Twitter.