Niềm Tin Nhà Đầu Tư Trượt Dốc

Với việc hầu hết những Người nắm giữ Ngắn hạn hiện đang giữ các khoản lỗ chưa thực hiện, tâm lý đã chuyển sang tiêu cực. Tuần này, chúng tôi khám phá một số phương pháp theo dõi tâm lý nhà đầu tư và phát triển các chỉ số đánh giá sự khác biệt giữa thị trường và hành vi của nhà đầu tư được quan sát.

Tóm tắt

- Chúng tôi xem xét vị thế thị trường so với hai mô hình định giá on-chain, cả hai đều giao nhau trong các mức đáy của chu kỳ trước đây và trong đợt bán tháo vào tháng 3 năm 2020.

- Các mô hình tích lũy và phân phối có xu hướng phù hợp với các đỉnh và đáy cục bộ, chúng tôi chứng minh điều này diễn ra như thế nào trong dữ liệu on-chain.

- Phần lớn những Người nắm giữ Ngắn hạn hiện đang trong vị thế thua lỗ, với một chỉ báo mới cho thấy tâm lý tiêu cực hiện đang thống trị nhóm này.

Dò đáy

Thị trường Bitcoin tiếp tục suy yếu quanh mức $26k, sau khi giá không thể giữ trên mức trung bình chu kỳ ở khoảng $31,4k. Cả hai nỗ lực tăng giá vào tháng 4 và tháng 7 đã thiết lập mô hình hai đỉnh. Với các chỉ báo khác liên quan đến Người nắm giữ Ngắn hạn được đề cập vào tuần trước (WoC 37), điều này có thể cho thấy thị trường đang trải qua giai đoạn đầu của sự thay đổi trạng thái trong tâm lý và niềm tin thị trường.

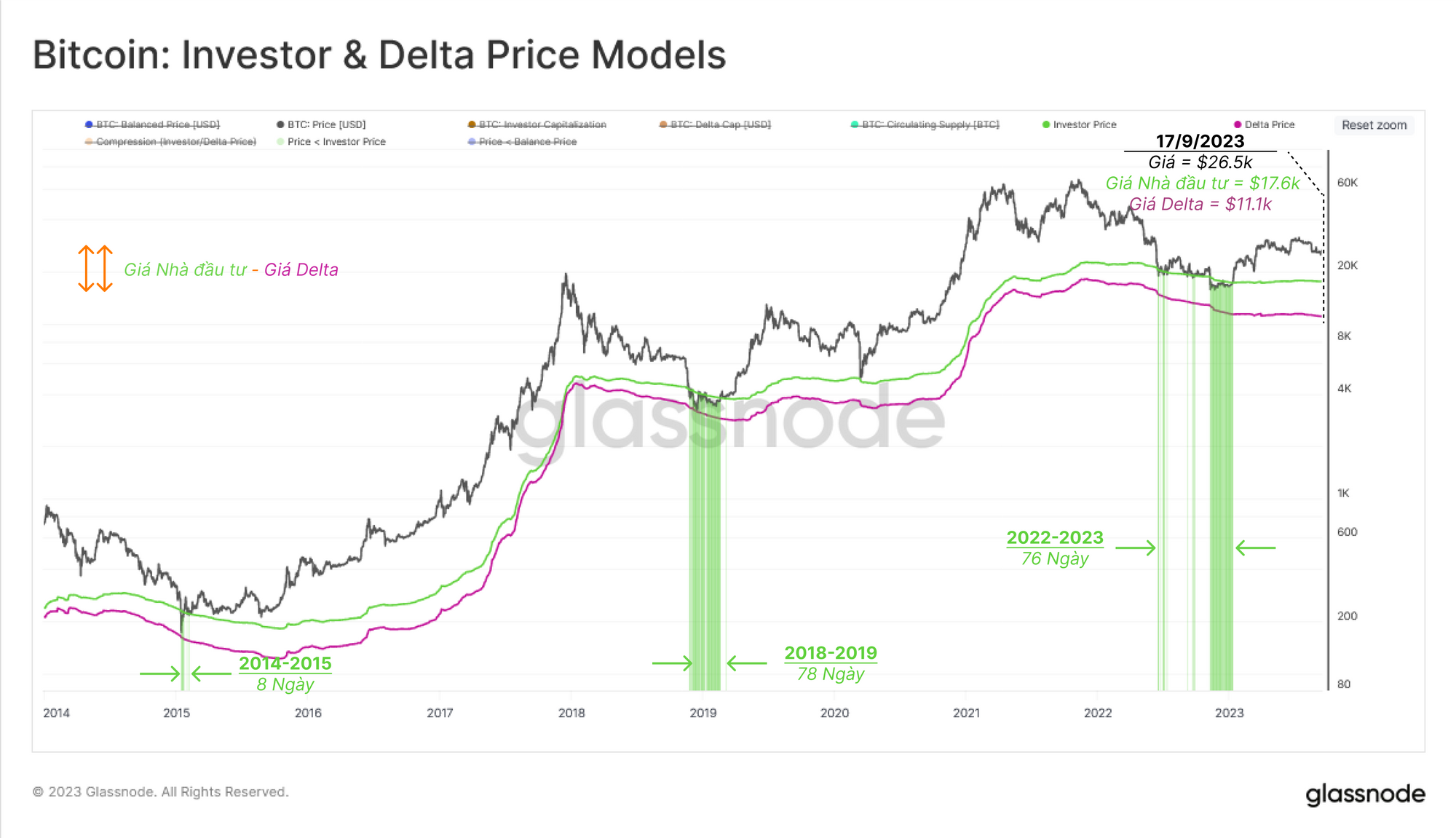

Biểu đồ dưới đây trình bày hai mô hình định giá:

- 🟢 Giá Nhà đầu tư ($17,6k) phản ánh giá mua trung bình của tất cả các đồng coin ngoại trừ những đồng coin được miner mua lại (tức là ở thị trường thứ cấp).

- 🟣 Giá Delta ($11,1k) là mô hình định giá kết hợp kỹ thuật và on-chain, thường được sử dụng để lập mô hình đáy chu kỳ.

Hành động giá trong cả hai chu kỳ 2018-19 và 2022-23 đều dành một khoảng thời gian tương tự để giao dịch trong giới hạn của các mô hình giá này ở mức thấp. Đáng chú ý là thị trường đã về lại mức Giá Nhà đầu tư trong thời kỳ hỗn loạn của đợt bán tháo vào tháng 3 năm 2020.

📊 Trang tổng quan liên quan: Một bộ công cụ gồm mô hình định giá kỹ thuật và mô hình định giá on-chain hiện có sẵn tại Pricing Model Dashboard cho Bitcoin.

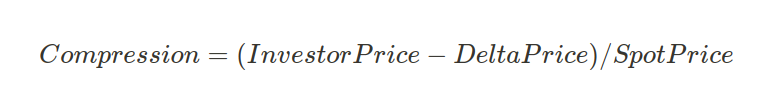

Ngoài khoảng thời gian giao dịch giữa các mô hình này, chúng ta cũng có thể đo lường độ nén và mở rộng giữa các mô hình giá như một thước đo cho sự phục hồi của thị trường. Khoảng cách giữa các mô hình này sẽ thu hẹp lại gần đỉnh chu kỳ khi lượng vốn lớn đổ vào thị trường. Ngược lại, sự phân kỳ cho thấy dòng vốn vào yếu hơn, nơi giá giảm trở thành yếu tố thúc đẩy.

Mô hình này có thể được sử dụng để theo dõi quá trình chuyển đổi từ giai đoạn sâu nhất của thị trường gấu sang giai đoạn phục hồi của thị trường. Từ đó, chúng ta có thể thấy rằng cấu trúc thị trường hiện hành có bản chất tương tự như giai đoạn giảm sức ép đã thấy vào năm 2016 và 2019.

Chu kỳ Quay vòng Vốn

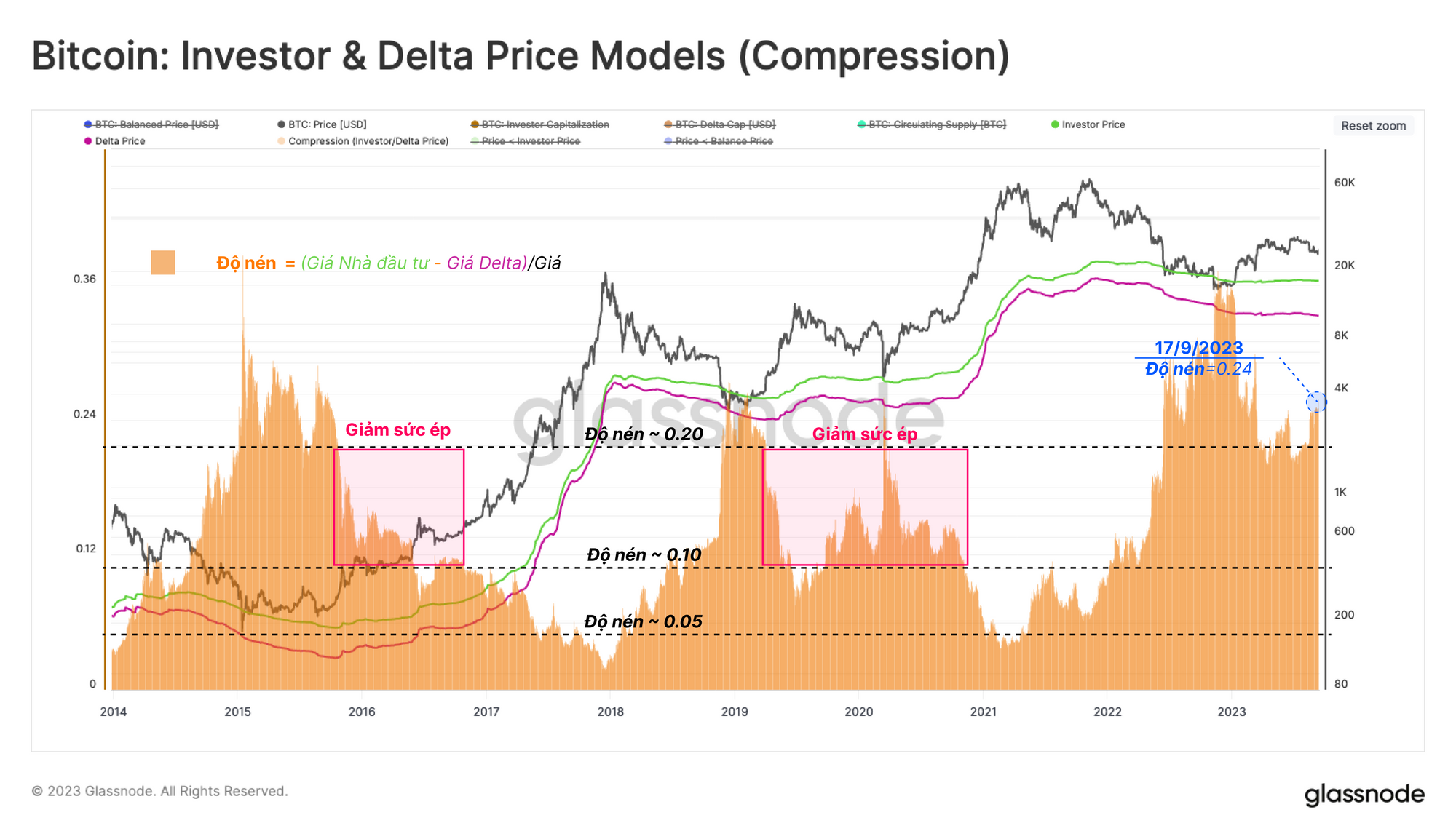

Tỷ lệ HODL Thực tế (RHODL) là một chỉ báo thị trường theo dõi số dư tài sản đầu tư được nắm giữ trong các đồng coin được di chuyển gần đây (<1 tuần) và các HODLer trưởng thành hơn (1-2 năm). Trong biểu đồ tiếp theo, chúng tôi áp dụng Trung vị 2 năm (nửa chu kỳ) 🔵 làm giá trị ngưỡng cho các giai đoạn mà chế độ dòng vốn chuyển đổi giữa cấu trúc thị trường bò và gấu.

Chúng ta có thể thấy rằng theo thước đo này, năm 2023 đã chứng kiến một lượng nhà đầu tư mới khiêm tốn, tuy nhiên, Tỷ lệ RHODL chỉ cạnh tranh với mức trung bình 2 năm. Sự đổ bộ của các nhà đầu tư mới là tích cực nhưng động lực tương đối yếu.

Chúng ta cũng có thể hình dung dòng vốn tích cực nhưng khiêm tốn này bằng cách tận dụng chỉ số Accumulation Trend Score. Công cụ này phản ánh sự thay đổi số dư tương đối của các nhà đầu tư đang hoạt động trong 30 ngày qua.

Ở đây, chúng ta có thể thấy rằng đợt phục hồi năm 2023 được thúc đẩy bởi sự tích lũy đáng kể tại các đỉnh cục bộ trên $30k. Nó mô tả mức độ FOMO 🔴 của các nhà đầu tư. Điều này trái ngược với các sự kiện đầu hàng vào nửa cuối năm 2022, nơi các nhà đầu tư mới nắm bắt cơ hội và tích lũy ở mức thấp 🟢.

Khi xem xét hành vi này gần các đỉnh thị trường gần đây, chúng ta có thể sử dụng các chỉ báo Lãi Thực tế và Lỗ Thực tế để đánh giá những thay đổi đột ngột về lợi nhuận của nhà đầu tư. Số liệu lãi và lỗ Thực tế đo lường sự thay đổi về giá trị của tất cả các đồng coin đã chi tiêu, so sánh giá trị khi chi tiêu với giá trị khi mua lại. Biểu đồ bên dưới hiển thị tổng lợi nhuận thực tế 🟩 và thua lỗ 🟥 hàng tuần, được chuẩn hóa bởi Vốn hóa Thị trường để so sánh giữa các chu kỳ.

Ở đây, chúng ta có thể thấy rằng sự hợp lưu xuất hiện giữa các giai đoạn tích lũy mạnh mẽ và chốt lời tăng cao này. Cả hai đều có mặt tại các đỉnh cục bộ năm 2023 và một sự hợp lưu tương tự tồn tại ở các đỉnh thị trường năm 2021 vào tháng 1 và tháng 12.

Holder Thua lỗ

Trong ấn bản tuần trước, chúng tôi đã xem xét bộ số liệu khám phá một phần đáng kể những Người nắm giữ Ngắn hạn hiện đang nắm giữ các khoản lỗ chưa thực hiện, được hiển thị bên dưới dưới dạng phần trăm Nguồn cung STH có Lợi nhuận 🔵.

Trong thị trường gấu, khi hơn 97,5% nguồn cung được mua bởi các nhà đầu tư mới đang thua lỗ 🟥, khả năng người bán kiệt sức sẽ tăng theo cấp số nhân. Mặt khác, khi hơn 97,5% nguồn cung của người nắm giữ ngắn hạn có lãi, những người chơi này có xu hướng tận dụng cơ hội và thoát ra ở điểm hòa vốn hoặc có lãi 🟩.

Trong đợt tăng giá trên $30k, chỉ số này lần đầu tiên đã đạt mức bão hòa lợi nhuận hoàn toàn kể từ ATH vào tháng 11 năm 2021. Tuy nhiên, từ đợt bán tháo dưới $26k trong những tuần gần đây, hơn 97,5% nguồn cung STH hiện đang thua lỗ, đây là mức sâu nhất kể từ khi FTX sụp đổ.

Với rất nhiều Người nắm giữ Ngắn hạn hiện đang thua lỗ, chúng tôi có thể đánh giá vị thế của họ bằng hai chỉ số mạnh mẽ:

- STH-MVRV mô tả mức độ Lãi/lỗ Chưa thực hiện được nắm giữ và thước đo về động cơ tài chính để bán ra.

- STH-SOPR mô tả mức độ của Lãi/lỗ Thực tế, cung cấp thước đo về áp lực thực tế của bên bán.

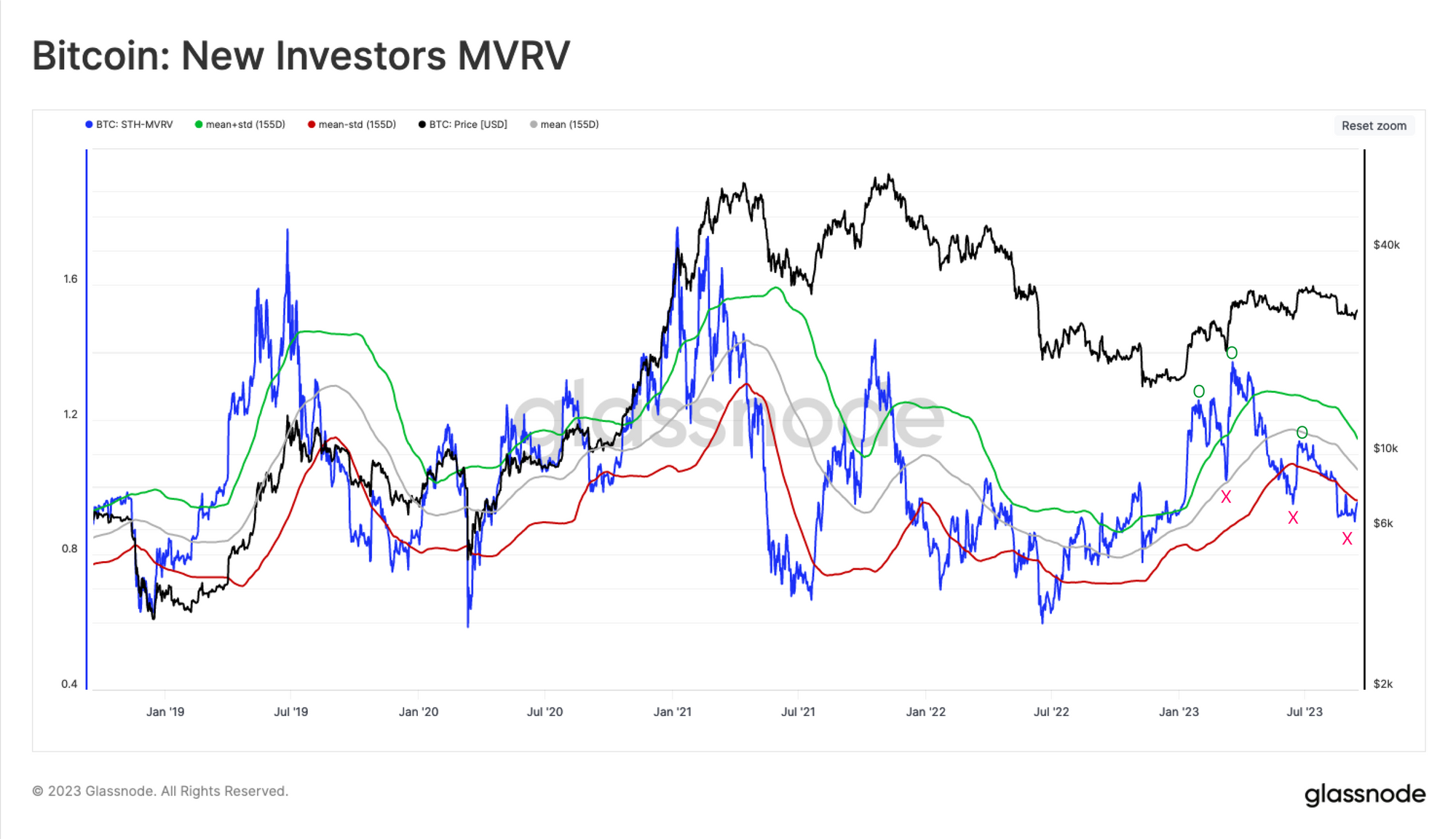

Bắt đầu với STH-MVRV, chúng tôi có thể đánh giá các mức cực trị trong chỉ báo này so với mức trung bình 155 ngày của nó️, cũng như Dải trên (trung vị cộng một độ lệch chuẩn) 🟢 và Dải dưới (trung vị trừ một độ lệch chuẩn) 🔴.

Chúng ta có thể thấy rằng một số mức đỉnh và đáy gần đây của thị trường xảy ra cùng với những sai lệch đáng kể bên ngoài các ranh giới này. Điều này cho thấy rằng các nhà đầu tư gần đây đang có lãi hoặc lỗ ở mức độ lớn về mặt thống kê vào thời điểm đó.

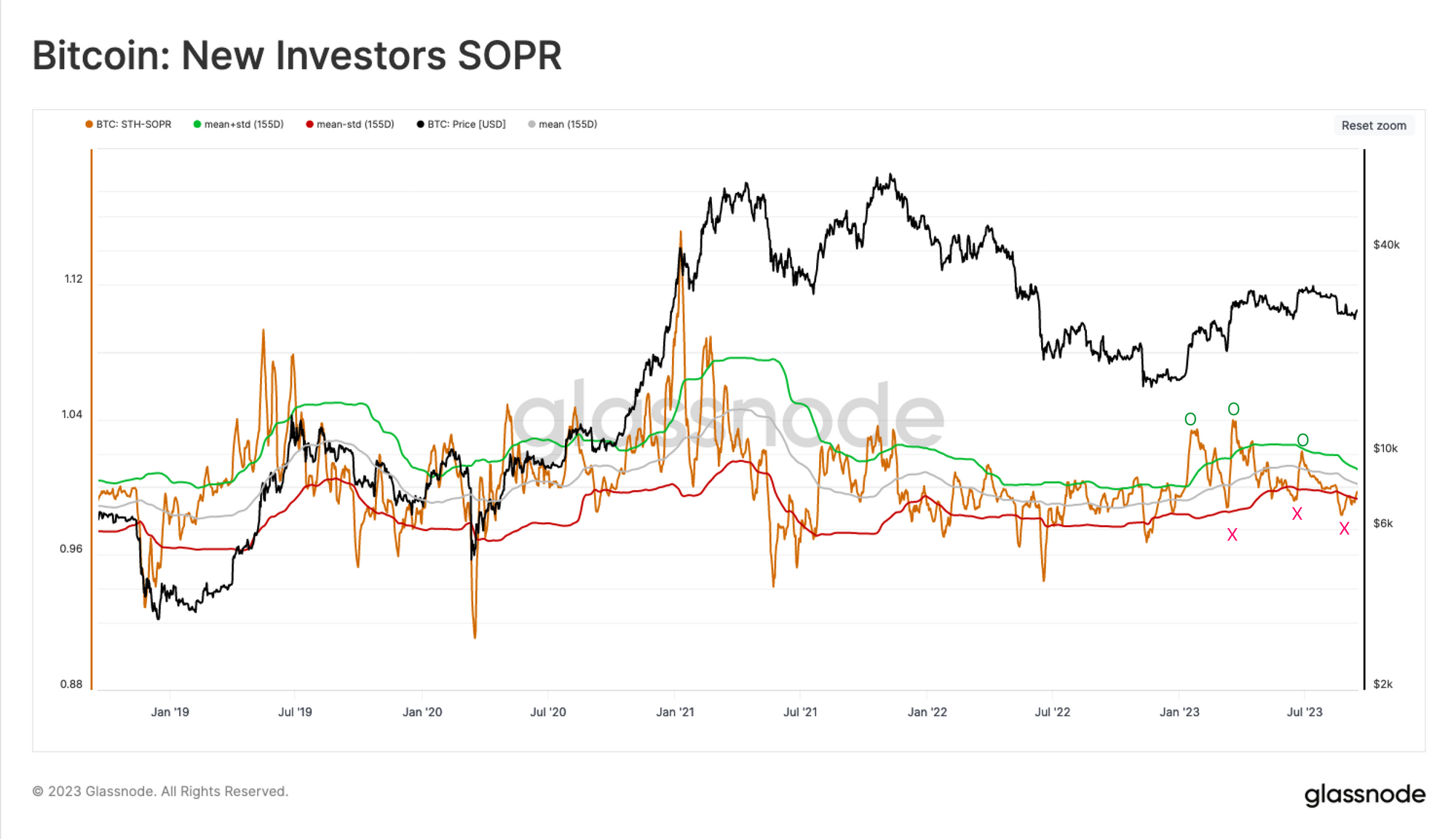

Chúng ta có thể thấy hành vi tương tự trong chỉ báo STH-SOPR, điều này cho thấy rằng các nhà đầu tư này cũng đang hành động, lựa chọn chốt lời ở gần mức cao nhất và bán ra với mức lỗ gần mức thấp nhất.

Niềm tin Thay đổi

Do đã thiết lập được mối quan hệ giữa những thay đổi đột ngột về lợi nhuận ngụ ý (chưa thực hiện) và sự thay đổi trong chi tiêu của STH (lợi nhuận thực tế), bây giờ chúng tôi sẽ giới thiệu một phương pháp để đánh giá xu hướng của mối quan hệ này.

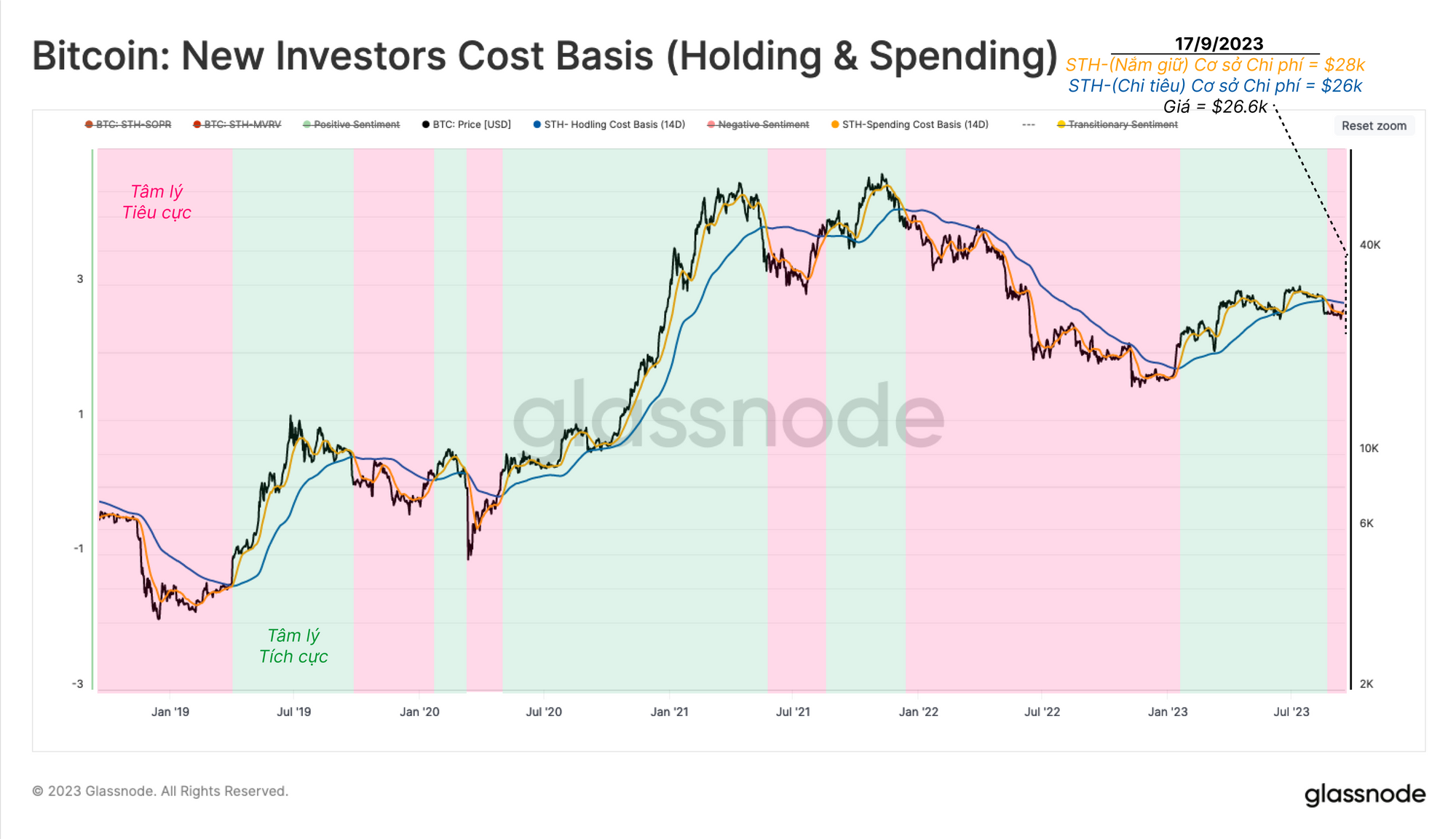

Mục đích là để đánh giá xu hướng thay đổi tâm lý của các nhà đầu tư mới, được xây dựng bằng cách xem xét độ lệch giữa cơ sở chi phí của hai nhóm; người nắm giữ và người chi tiêu.

- 🟥 Tâm lý tiêu cực là khi cơ sở chi phí của người chi tiêu thấp hơn so với người nắm giữ.

- 🟩 Tâm lý tích cực là khi cơ sở chi phí của người chi tiêu cao hơn so với người nắm giữ.

Từ góc độ này, chúng ta có thể thấy rằng cơ sở chi phí của STH đang chi tiêu đã giảm xuống dưới cơ sở chi phí của những người nắm giữ khi thị trường bán tháo từ $29k xuống $26k vào giữa tháng 8. Điều này cho thấy mức độ hoảng loạn và tâm lý tiêu cực đã xuất hiện.

Để hình dung rõ hơn chỉ báo này, chúng tôi đã chuẩn hóa số liệu này theo giá giao ngay.

Đáng chú ý là phạm vi vĩ mô của chỉ báo này phần lớn được giới hạn giữa các điểm cực trị từ -0,25 đến 0,25, đôi khi sẽ có những đột biến ngoài phạm vi tại điểm uốn cực trị của thị trường. Ở đây chúng ta cũng sẽ bỏ qua phạm vi chuyển tiếp trung tính từ -0,05 đến 0,05 🟧.

Nhận định quan trọng đầu tiên là khoảng thời gian có tâm lý tiêu cực trong quá trình phục hồi từ thị trường gấu thường kéo dài từ 1,5 đến 3,5 tháng. Như đã lưu ý, thị trường gần đây đã bước vào khoảng thời gian tâm lý tiêu cực đầu tiên kể từ cuối năm 2022.

Các nhà phân tích có thể xem xét công cụ này khi theo dõi những thay đổi tích cực trong tâm lý của STH. Nếu xu hướng bắt đầu tăng trở lại vùng chuyển tiếp và sau đó là vùng dương (> -0,05), điều đó cho thấy rằng vốn đang bắt đầu quay trở lại thị trường và những người nắm giữ đã trở lại vị thế thuận lợi hơn.

Tóm tắt và Kết luận

Thị trường Bitcoin đang trải qua một sự thay đổi không hề nhỏ trong tâm lý, với nguồn cung của hầu hết Người nắm giữ Ngắn hiện đang trong trạng thái thua lỗ. Điều này đã dẫn đến sự thay đổi tiêu cực trong tâm lý, với việc chi tiêu của các nhà đầu tư hiện có cơ sở chi phí thấp hơn so với phần còn lại của nhóm. Điều này cho thấy mức độ hoảng loạn đang thống trị nhóm này, lần đầu tiên kể từ khi FTX sụp đổ.

Một số số liệu cho thấy rằng năm 2023 đã chứng kiến dòng vốn mới và nhà đầu tư mới tích cực nhưng có động lượng thấp. Điều này nói lên sự bất ổn dai dẳng đến từ các điều kiện kinh tế vĩ mô, áp lực pháp lý và tình trạng thắt chặt thanh khoản trên tất cả các thị trường.

Tuyên bố miễn trừ trách nhiệm: Báo cáo này không cung cấp bất kỳ lời khuyên đầu tư nào. Tất cả dữ liệu chỉ được cung cấp cho mục đích thông tin và giáo dục. Các quyết định đầu tư không nên được đưa ra dựa trên thông tin được cung cấp ở đây và bạn hoàn toàn chịu trách nhiệm về các quyết định đầu tư của chính mình.

- Tham gia kênh Telegram của chúng tôi.

- Theo dõi chúng tôi và liên hệ trên Twitter.

- Truy cập Glassnode Forum để thảo luận và phân tích dài hạn.

- Để tìm hiểu các chỉ số và biểu đồ on-chain hãy truy cập Glassnode Studio.

- Để có thông báo tự động về các chỉ số on-chain và hoạt động của các sàn giao dịch, hãy truy cập Glassnode Alerts Twitter.