Xu Hướng Thay Đổi

Sau một tháng bùng nổ biến động giá, Bitcoin đang củng cố trên giá mua vào của một số nhóm người mua. Điều này đặt người nắm giữ BTC trung bình vào trạng thái lời trên danh nghĩa và cho thấy sự thay đổi tiềm năng của thị trường vĩ mô đang diễn ra.

Sau một tháng bùng nổ biến động giá, Bitcoin đang củng cố trên cơ sở chi phí của một số nhóm. Mặc dù giá đã giảm 6.2% xuống mức thấp nhất tuần là $22,600 nhưng người nắm giữ BTC trung bình hiện vẫn đang có lời trên danh nghĩa, với một số chỉ báo on-chain quy mô vĩ mô cho thấy sự thay đổi xu hướng thị trường có khả năng đang diễn ra.

Trong ấn bản tuần này, chúng tôi sẽ khám phá điều này từ lăng kính của hoạt động chi tiêu BTC phản ứng lại với sự tăng giá gần đây. Mục tiêu là xác định các mô hình hành vi nổi bật để đánh giá các xu hướng vĩ mô đang thay đổi. Chúng tôi sẽ điều tra xem liệu động cơ bán có bắt đầu lấn át chi phí cơ hội của hành vi HODLing hay không (và cách chúng tôi có thể xác định sự thay đổi này), cũng như mối quan hệ giữa những người tham gia cũ và mới, khi BTC bắt đầu đổi chủ.

🪟 Xem tất cả các biểu đồ trong báo cáo này tại The Week On-chain Dashboard.

🔔 Các tín hiệu cảnh báo được trình bày trong ấn bản này có thể được thiết lập trong Glassnode Studio.

🏴☠️ Bản tin On-chain được dịch sang tiếng Tây Ban Nha, tiếng Ý, tiếng Trung, tiếng Nhật, tiếng Thổ Nhĩ Kỳ, tiếng Pháp, tiếng Bồ Đào Nha, tiếng Farsi, tiếng Ba Lan, tiếng Ả Rập, tiếng Nga, tiếng Việt và tiếng Hy Lạp.

📽️ Truy cập và đăng ký Kênh YouTube hoặc Video Portal của chúng tôi để nhận được các video hướng dẫn cụ thể.

Khả năng sinh lời trở lại

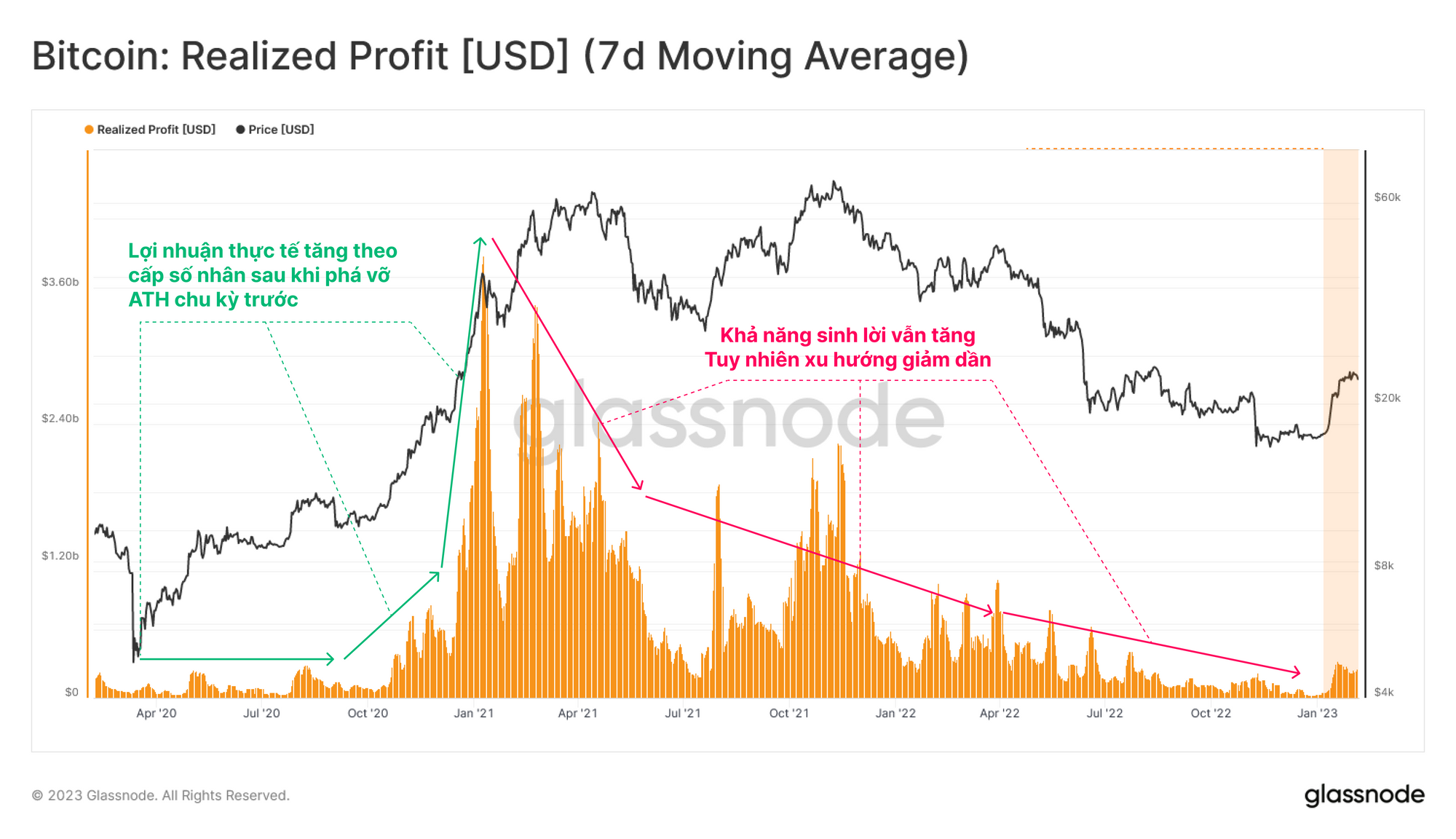

Chúng tôi sẽ bắt đầu đánh giá bằng cách phân tích lợi nhuận thực tế trong chu kỳ gần đây nhất. Chúng ta có thể thấy sự bùng nổ hoạt động chốt lời sau tháng 10 năm 2020 để đáp lại chính sách tiền tệ bất thường và giảm đi đáng kể kể từ mức cao nhất vào tháng 1 năm 2021, quá trình thanh lọc trong hai năm tiếp theo khiến thị trường trở lại mức của năm 2020.

Có thể quan sát thấy thị trường bắt đầu có lời trở lại do phản ứng với hành động giá gần đây, tuy nhiên nó vẫn không đáng kể so với sự phấn khích trong suốt giai đoạn 2021-2022.

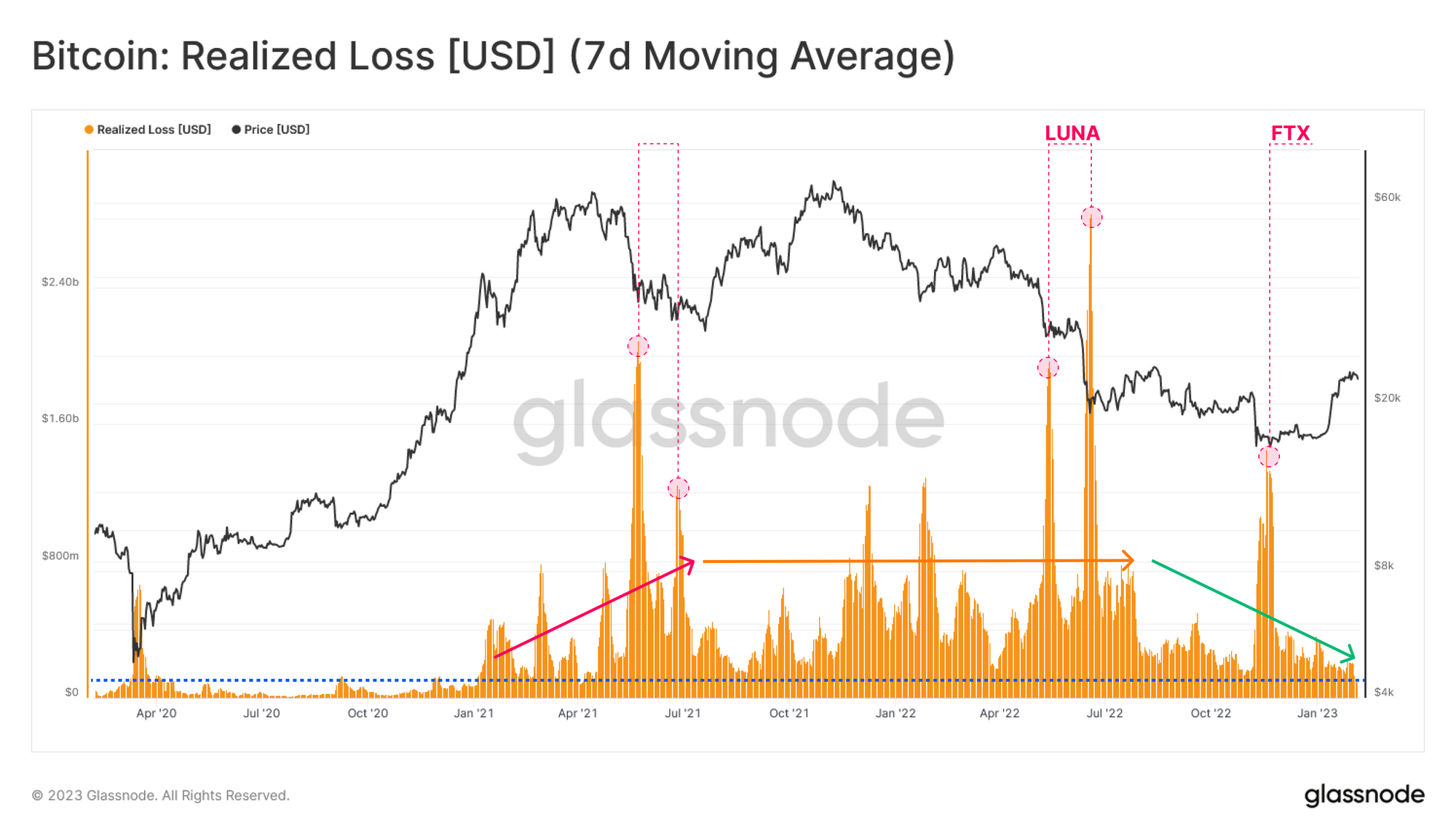

Các khoản lỗ thực tế trong cùng khung thời gian này bắt đầu tăng từ tháng 1 năm 2021 và đạt đỉnh lần đầu vào đợt bán tháo tháng 5 năm 2021.

Tuy nhiên, có thể thấy rằng mức tổn thất thực tế hiện tại đã giảm xuống mức cơ sở của chu kỳ là khoảng 200 triệu đô/ngày, với mức tổn thất về tổng thể đã suy giảm ngoại trừ các sự kiện đầu hàng rõ ràng (ví dụ: LUNA / FTX).

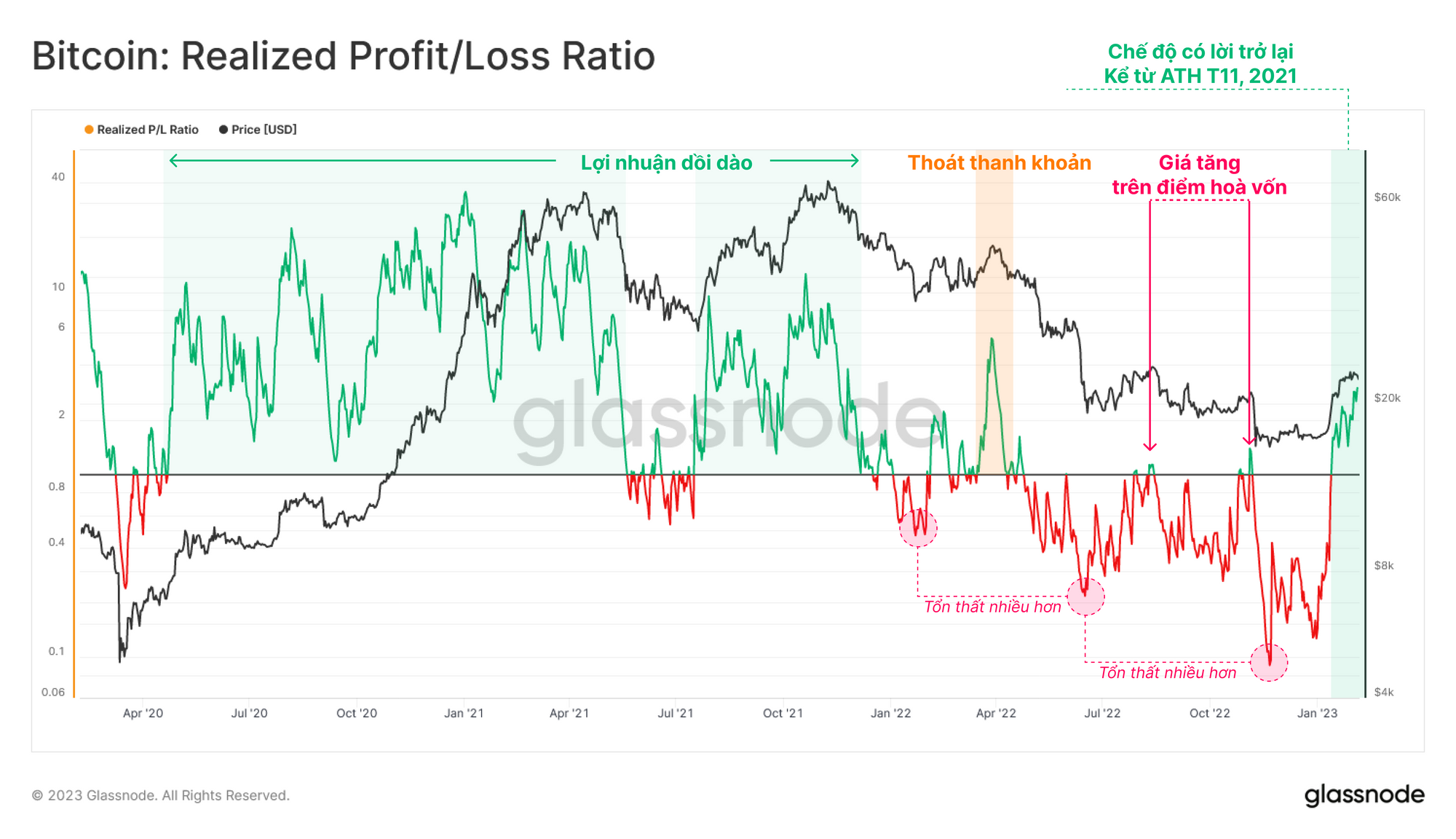

Xem xét tỷ lệ giữa Lãi và Lỗ thực tế, chúng ta có thể xác định những thay đổi cấu trúc trong sự thống trị giữa hai chỉ số này. Sau khi giá sụt giảm mạnh kể từ ATH tháng 11 năm 2021, thị trường bị chi phối bởi các khoản lỗ đã diễn ra sau đó, khiến Tỷ lệ P/L thực tế rớt xuống dưới 1, với mức độ nghiêm trọng ngày càng tăng sau mỗi đợt đầu hàng tiếp theo trong hành động giá.

Tuy nhiên, chúng ta có thể nhận thấy khoảng thời gian thị trường có lợi nhuận đầu tiên kể từ sự kiện thoát thanh khoản vào tháng 4 năm 2022, cho thấy những dấu hiệu ban đầu về sự thay đổi trong chế độ sinh lời.

🔔 Tín hiệu cảnh báo: Tỷ lệ P/L thực tế (7D-EMA) giảm xuống dưới 1.0 đồng nghĩa với tình trạng thua lỗ thực tế tăng lên đáng kể, cho thấy sự gia tăng trong hành động chốt lỗ của các nhà đầu tư.

Bitcoin Sell-Side Risk Ratio có thể sử dụng như một chỉ báo để so sánh quy mô của tổng lợi nhuận và thua lỗ thực tế theo tỷ lệ phần trăm của Vốn hoá thực tế (một thước đo về định giá mạng).

Từ lăng kính này, khối lượng kết hợp của lãi và lỗ thực tế vẫn tương đối nhỏ so với quy mô tài sản. Điều này chỉ ra rằng quy mô của các hành động chi tiêu vẫn còn nhỏ, đặc biệt là so với sự hưng phấn trong thị trường giá lên và sự kiện đầu hàng FTX.

Nhìn chung, về tổng thể hầu hết BTC đang di chuyển đã được mua lại tương đối gần với giá giao ngay hiện tại do đó tải trọng thực tế không lớn.

Thị trường xanh trở lại

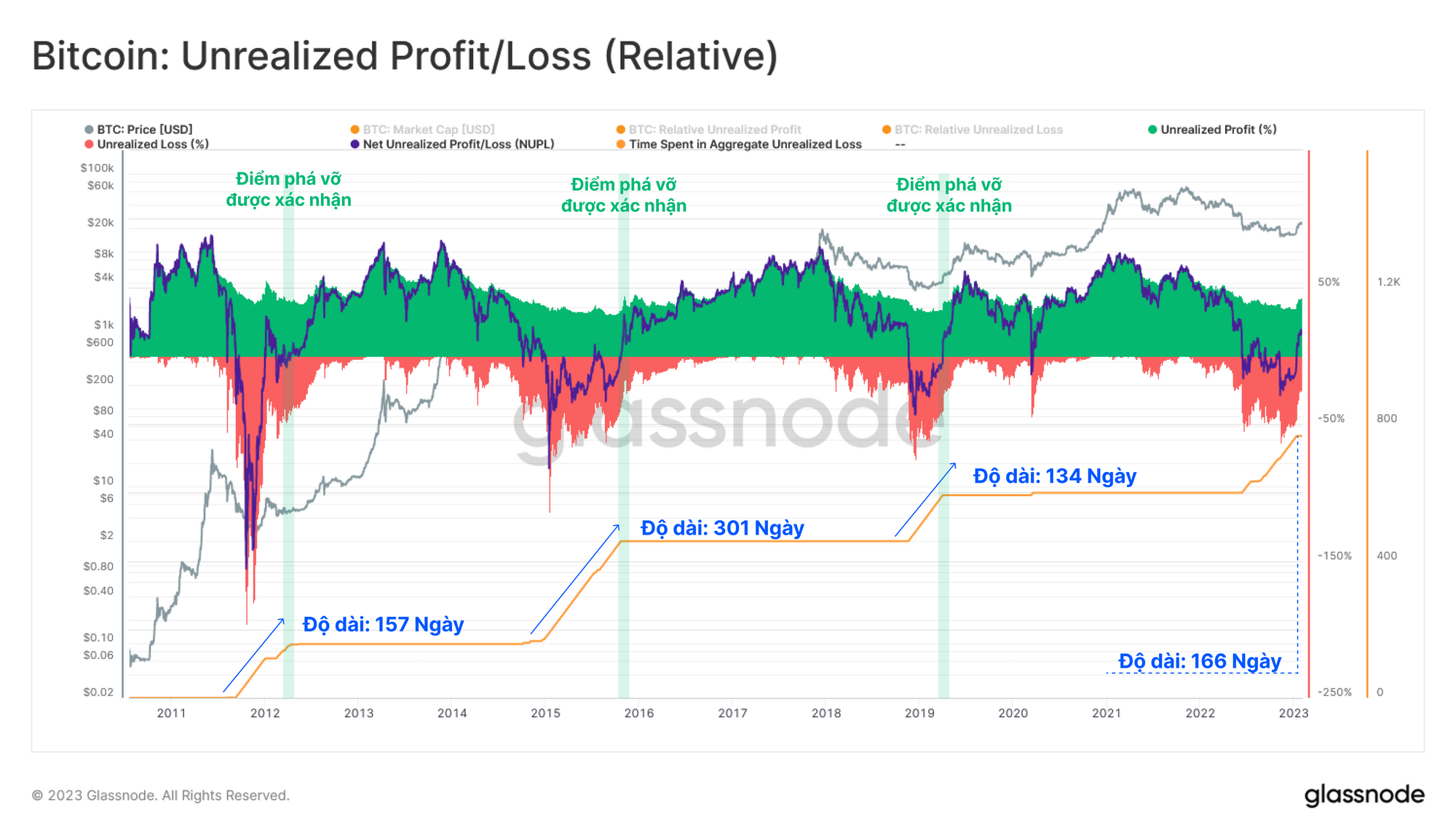

Chỉ báo NUPL cho thấy đợt tăng giá gần đây đã khiến giá giao ngay của Bitcoin cao hơn giá mua trung bình của thị trường. Điều này khiến thị trường quay lại trạng thái có lời trên danh nghĩa, trong đó người nắm giữ trung bình cũng có lời trở lại.

So sánh thời lượng của NUPL âm trên tất cả các thị trường gấu trong quá khứ, chúng tôi quan sát thấy có sự tương đồng giữa chu kỳ hiện tại (166 ngày) với các thị trường giá giảm 2011-2012 (157 ngày) và 2018-2019 (134 ngày). Thị trường gấu 2015-2016 vẫn là một trường hợp nổi bật với thời gian dài gần gấp đôi so với chu kỳ 2022-2023.

🗜️ Mẹo Workbench: Biểu đồ này được phát triển bằng cách sử dụng hai dấu hiệu, cho các giá trị dương và âm, được vẽ trên cùng một trục và sử dụng biểu đồ dạng Thanh (Bar).

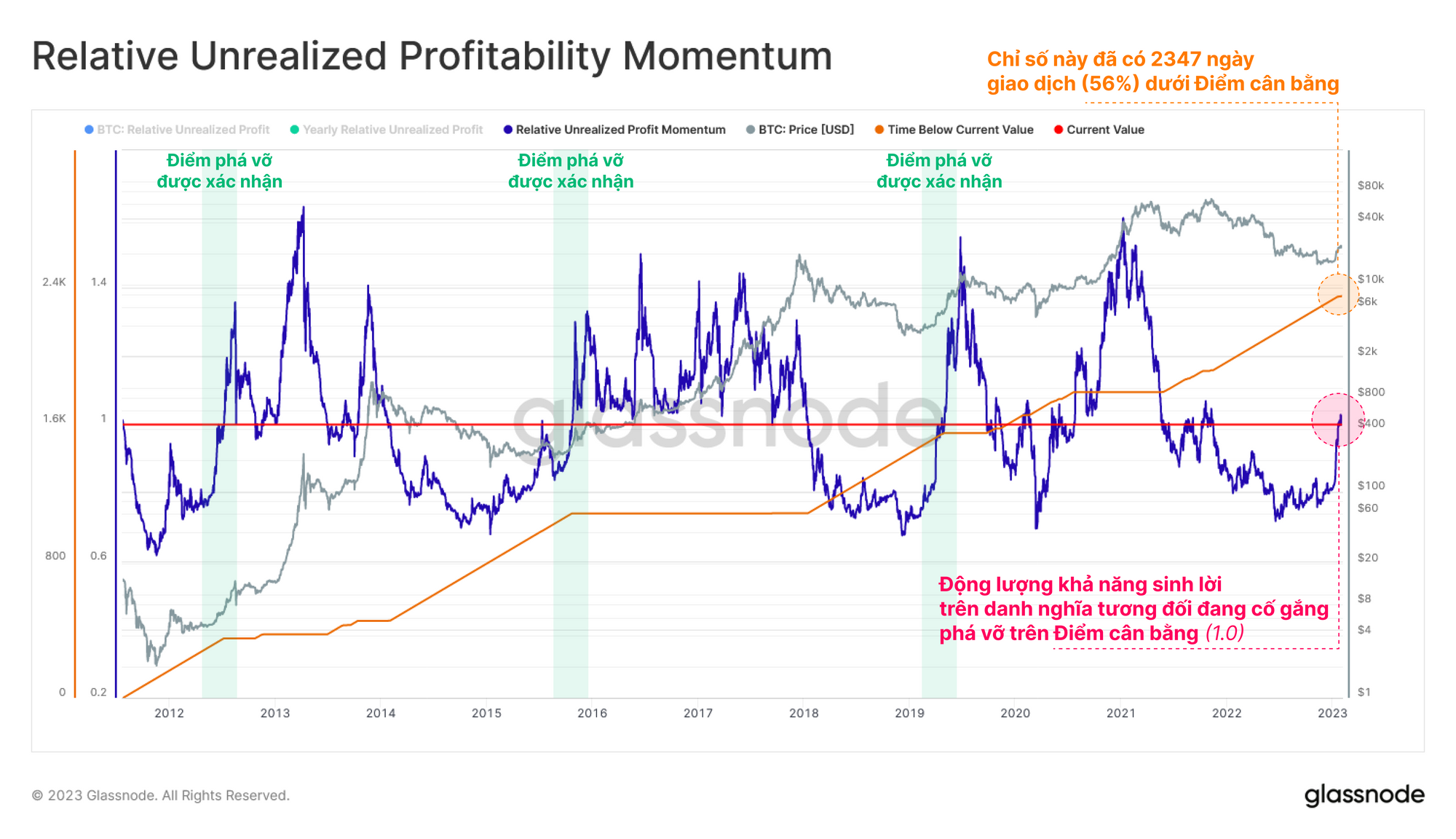

Tỷ lệ giữa tổng lợi nhuận chưa thực hiện và mức trung bình hàng năm của nó có thể cung cấp một chỉ số vĩ mô cho một thị trường đang phục hồi.

Hành động giá tăng đột biến gần đây đã vượt lên trên một số mô hình cơ sở chi phí trên chuỗi tổng hợp, dẫn đến sự cải thiện đáng kể về tình hình tài chính thị trường. Chỉ báo động lượng này hiện đang tiến gần đến điểm phá vỡ cân bằng và có phần tương đồng với sự phục hồi từ các thị trường gấu 2015 và 2018.

Giá phá vỡ được xác nhận vượt trên điểm cân bằng này về mặt lịch sử trùng với sự chuyển đổi trong cấu trúc thị trường vĩ mô. Chúng tôi cũng lưu ý rằng khoảng thời gian dưới điểm cân bằng này là tương tự trên các thị trường gấu chính.

🗜️ Mẹo Workbench: Biểu đồ này sử dụng cài đặt mặc định của hàm value_at(m1) để trả về giá trị hiện tại của chỉ báo động lượng này.

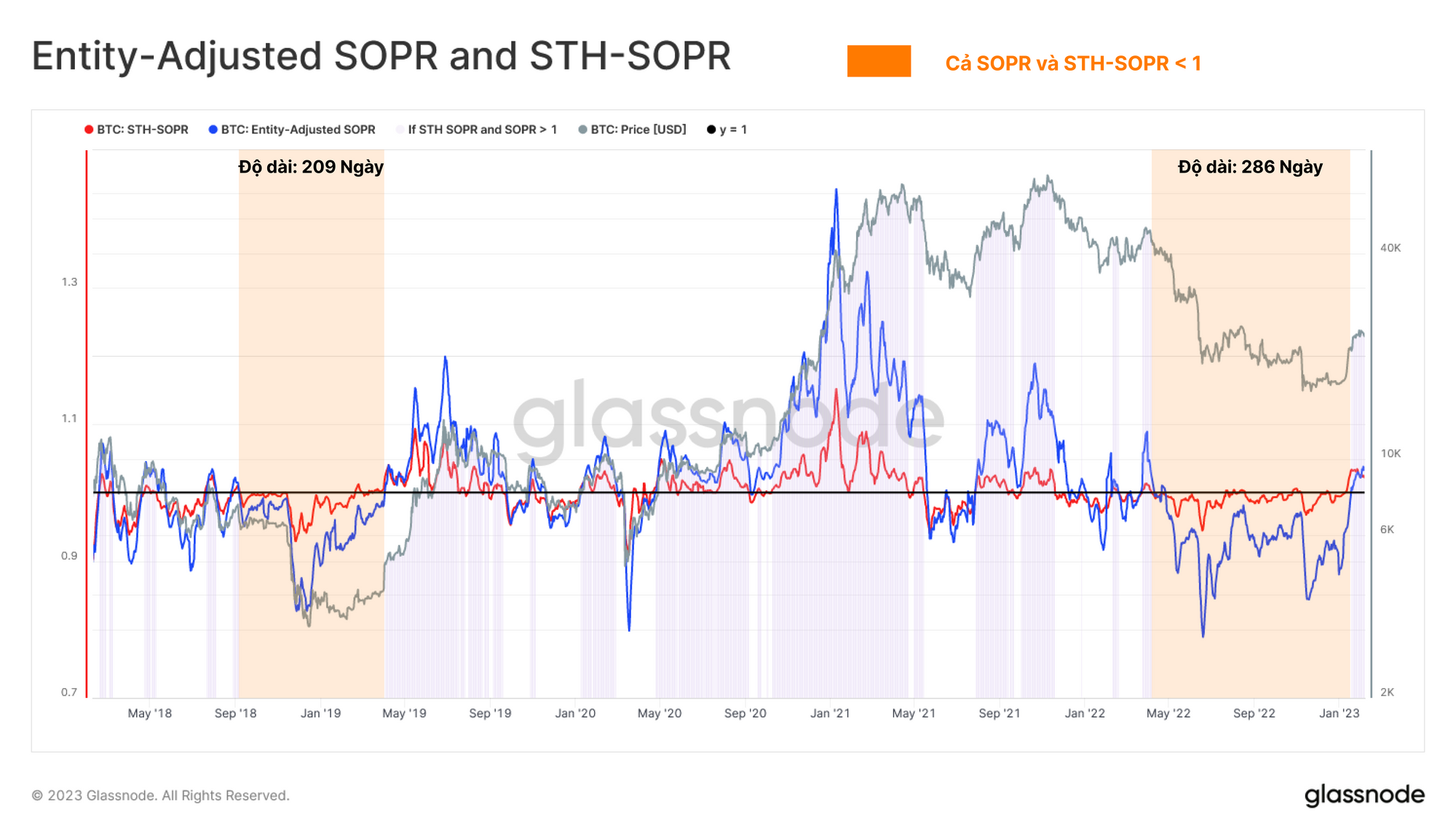

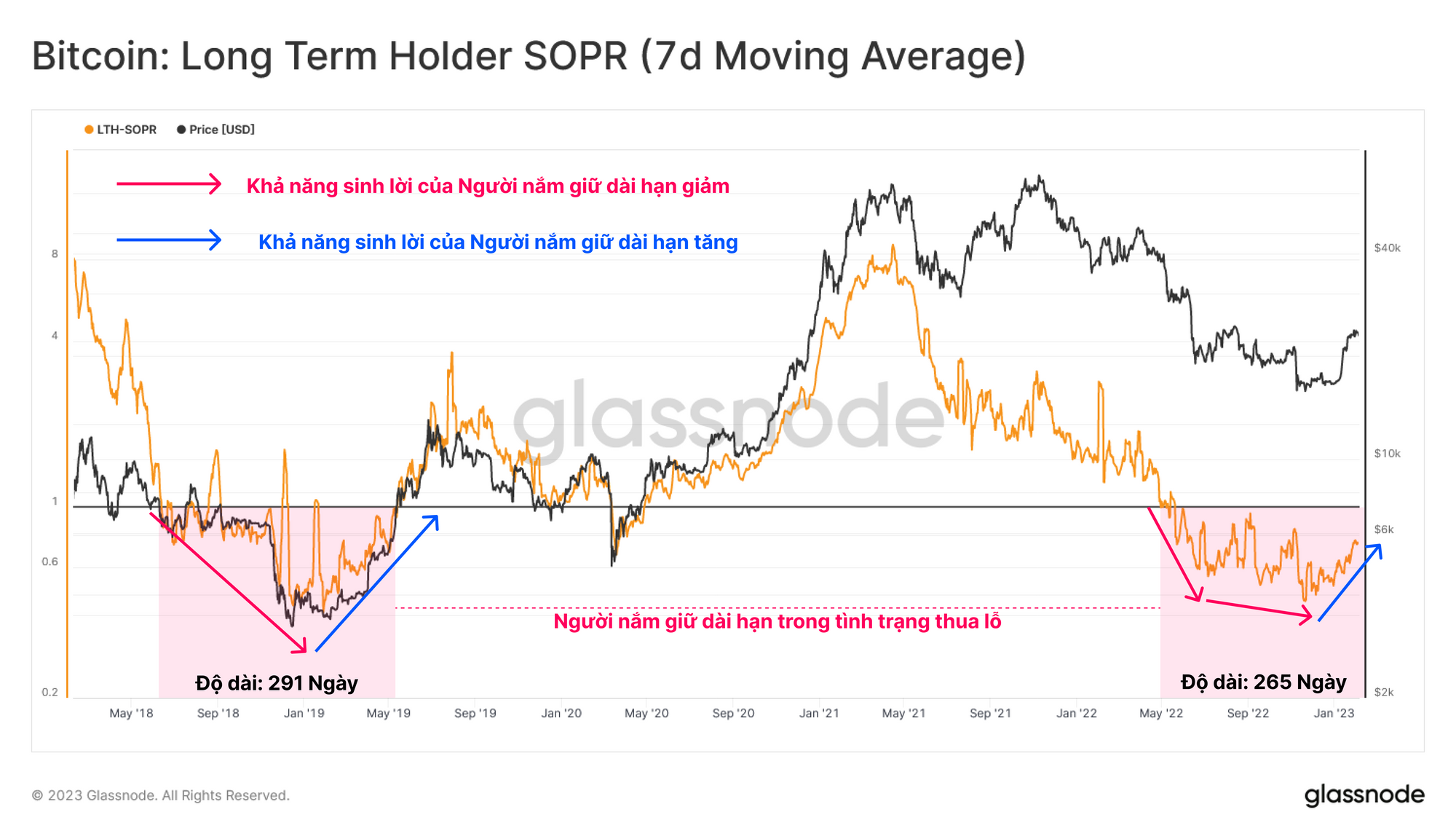

Các biến thể của chỉ báo SOPR (Spent Output Profit Ratio) có thể được sử dụng để kiểm tra lợi nhuận tổng hợp của nhiều nhóm người mua vào bất kỳ ngày nào.

Đối với nhóm Người nắm giữ ngắn hạn 🔴, có thể thấy rằng STH-SOPR hiện đang giao dịch trên 1 trên cơ sở bền vững, thể hiện đợt chốt lãi đầu tiên kể từ tháng 3 năm 2022. Điều này phản ánh một lượng lớn BTC được mua tại giá thấp hơn trong những tháng gần đây.

Thị trường tổng thể 🔵 cũng đã chứng kiến hành động chi tiêu có lãi trở lại, phục hồi sau một thời gian thua lỗ nặng nề và kéo dài.

Đánh giá nhóm Người nắm giữ dài hạn, chúng ta có thể quan sát thấy tình trạng thua lỗ kéo dài dai dẳng kể từ khi LUNA sụp đổ. Mặc dù tiếp tục thua lỗ trong 9 tháng qua nhưng nhóm này đã có những dấu hiệu phục hồi ban đầu, với xu hướng tăng tiềm năng trong LTH-SOPR bắt đầu hình thành.

Đặc điểm thị trường thay đổi

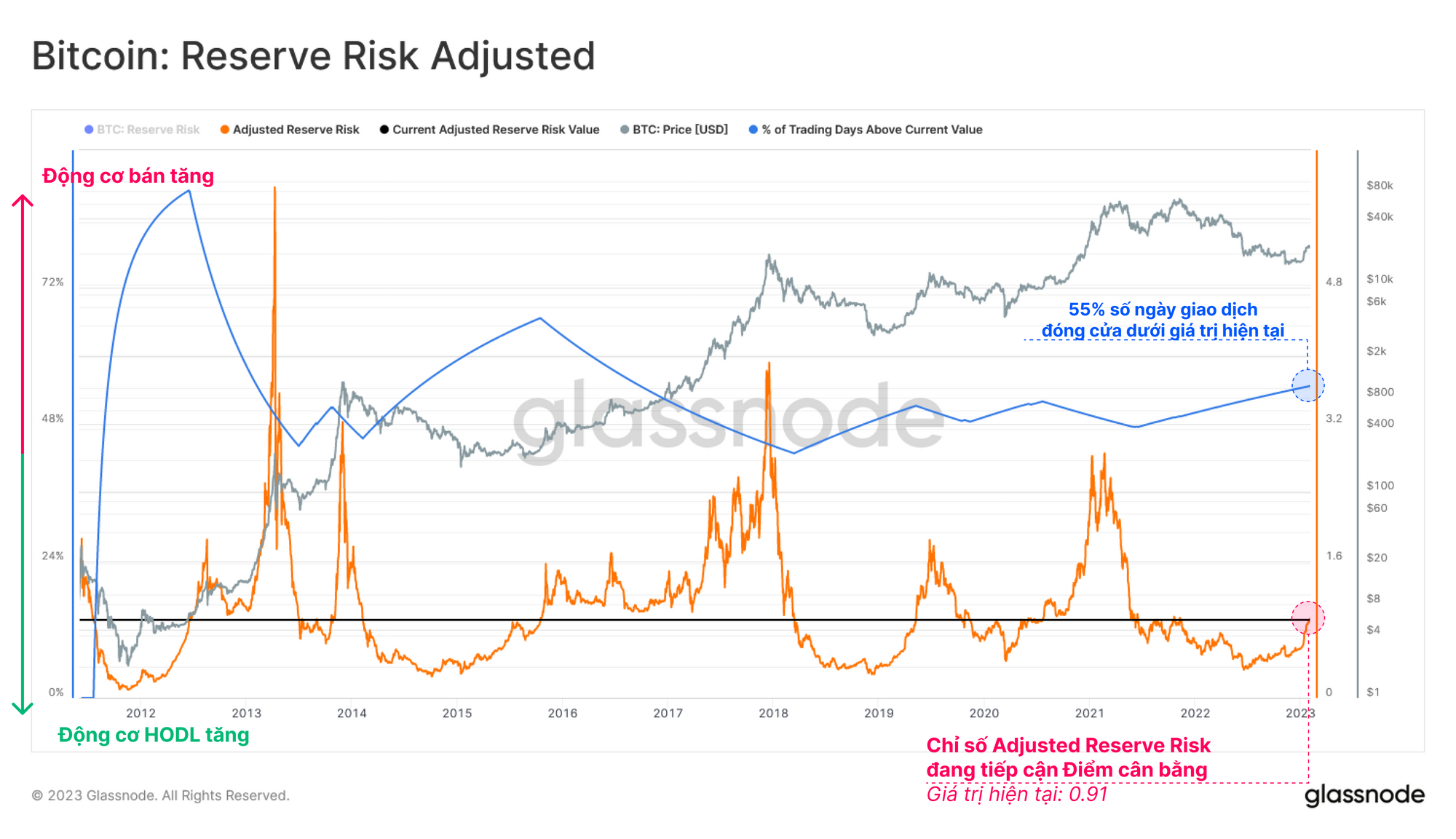

Chỉ báo Adjusted Reserve Risk có thể được sử dụng để bối cảnh hóa hành vi của nhóm HODLer. Chỉ báo này định lượng sự cân bằng giữa động cơ bán và chi tiêu thực tế của các BTC không hoạt động trong thời gian dài.

- Giá trị cao hơn biểu thị giá và chi tiêu của HODLer tăng lên.

- Giá trị thấp hơn biểu thị giá và chi tiêu của HODLer đang giảm.

Một sự thay đổi cấu trúc trong xu hướng dường như đang diễn ra, khi chỉ báo này tiếp tục tiến đến vị trí cân bằng (với 55% tổng số ngày giao dịch thấp hơn giá trị hiện tại). Điều này cho thấy rằng chi phí cơ hội của hành vi HODLing đang giảm trong khi động cơ bán ra đang tăng lên.

Trong lịch sử, các phá vỡ trên vị trí cân bằng này biểu thị sự chuyển đổi từ chế độ HODLing, sang chế độ chốt lời và luân chuyển vốn từ những người tích luỹ trong thị trường gấu đến các nhà đầu tư và nhà đầu cơ mới hơn.

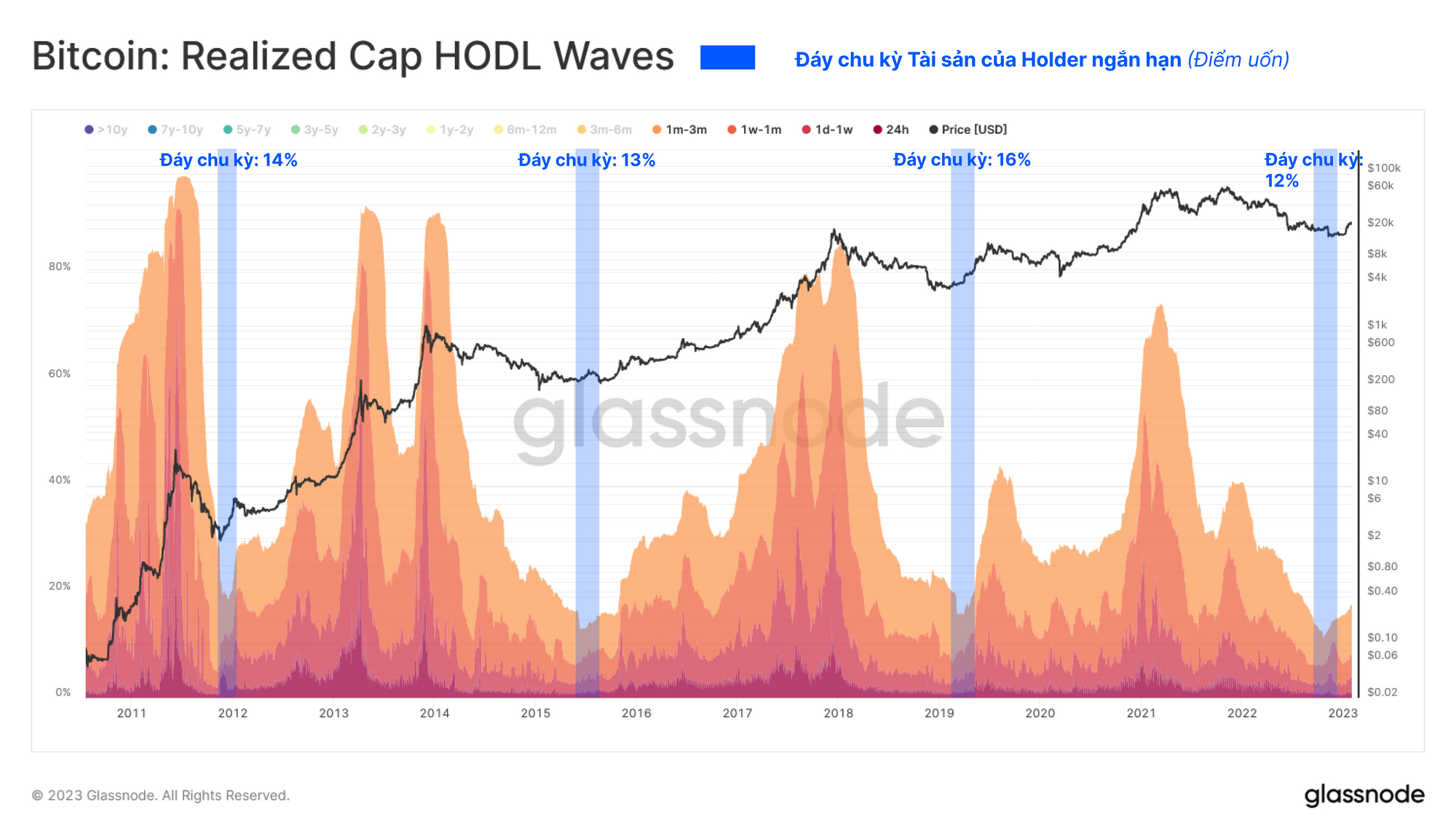

Chúng ta có thể tăng thêm sức nặng cho luận điểm về vòng quay vốn này bằng cách kiểm tra chỉ báo Realized Cap HODL Waves. Ở đây, chúng tôi tách biệt các BTC được nắm giữ trong 3 tháng trở xuống và lưu ý hai quan sát chính:

- Tỷ lệ tài sản do các hodler mới nắm giữ đang tăng lên, mặc dù không đáng kể. Vì đây là một hệ thống nhị phân, điều này cho thấy rằng BTC phải được chuyển từ người cũ sang người mới hơn.

- Độ sâu điểm uốn hiện tại rất phù hợp với tiền lệ lịch sử.

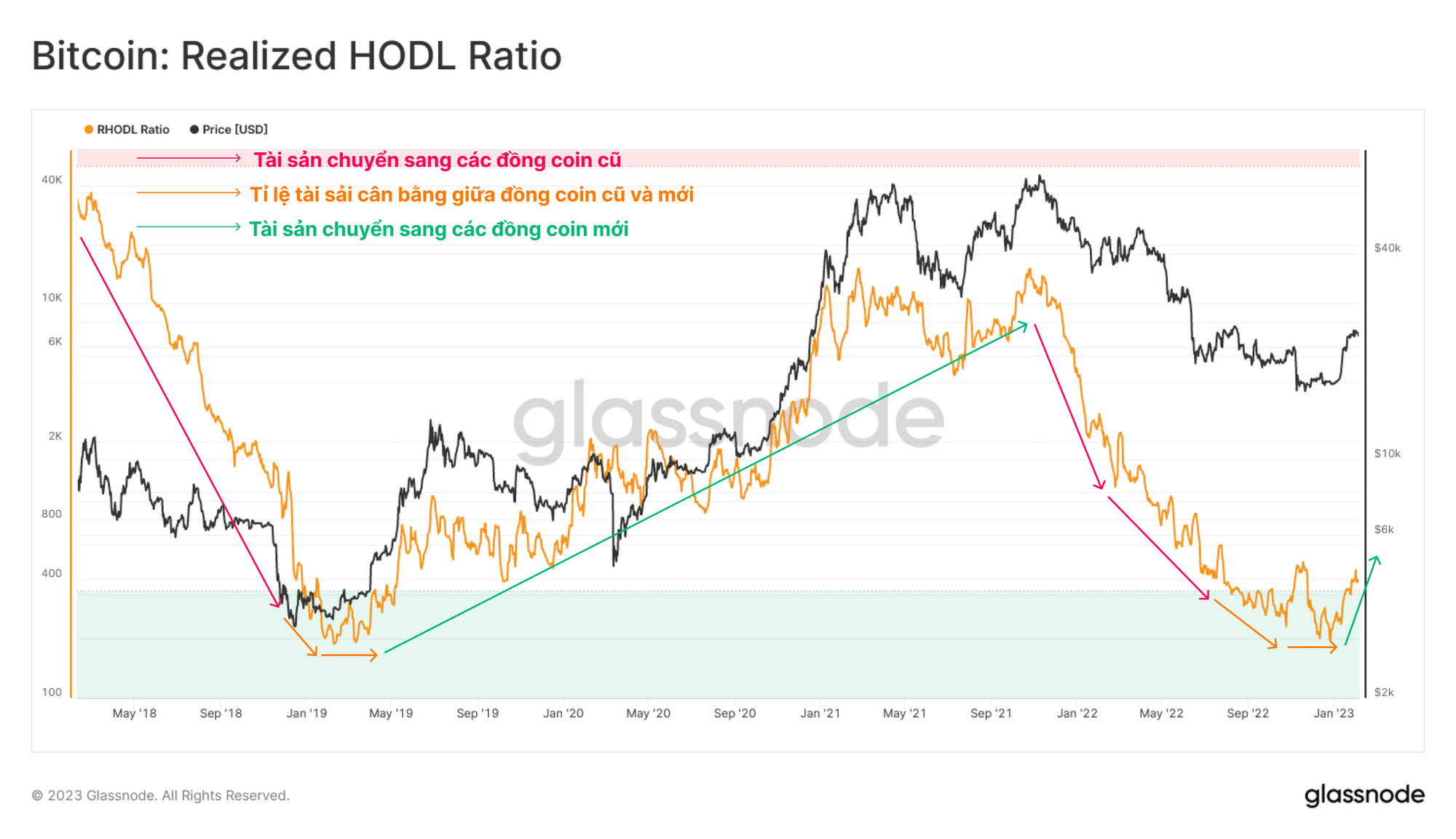

Sau đó, chúng tôi sử dụng chỉ báo Realized HODL Ratio để bổ sung thêm cho quan sát trên. Chỉ báo này so sánh số dư tài sản được nắm giữ giữa các đồng coin 1 tuần và 1-2 năm tuổi, tạo ra một bộ dao động quy mô vĩ mô.

- Giá trị cao hơn biểu thị tài sản không cân xứng được nắm giữ bởi những người mua và các nhà đầu cơ mới.

- Giá trị thấp hơn biểu thị tài sản không cân xứng được nắm giữ bởi những HODLer lâu dài và có niềm tin cao hơn.

Khi đánh giá chỉ báo Realized HODL Ratio, tốc độ thay đổi và hướng xu hướng thường có tầm quan trọng hơn giá trị tuyệt đối. Hiện tại, chúng ta đang chứng kiến sự hình thành một cấu trúc đáy tròn, cho thấy sự chuyển dịch ròng tài sản đang diễn ra, cũng như bắt đầu chuyển sang xu hướng tăng.

Với bối cảnh này, chúng tôi giới thiệu một biến thể mới của tỷ lệ RHODL, so sánh tài sản được nắm giữ bởi những Người nắm giữ dài hạn trong một chu kỳ (6 tháng-2 năm) với những Người nắm giữ ngắn hạn trẻ nhất (1 ngày-3 tháng). Điều này nhằm đánh giá bước ngoặt luân chuyển vốn qua sự chuyển đổi chu kỳ.

Tài sản chỉ có thể rời khỏi nhóm 6 tháng-2 năm khi nhóm này được dán nhãn thành nhóm tuổi cao hơn hoặc thông qua việc chi tiêu BTC, từ đó thiết lập lại tuổi của BTC. Hiện tại, chúng ta có thể thấy một điểm uốn lớn và sắc nét trong biến thể RHODL Ratio này, cho thấy sự luân chuyển vốn đột ngột và đáng kể từ Người nắm giữ dài hạn của chu kỳ trước sang một nhóm người mua mới.

Hiện tượng này rất nhất quán trong các thị trường gấu trước đây, với những thay đổi lớn trong vòng quay vốn báo hiệu một sự thay đổi đáng kể về đặc điểm và cấu trúc thị trường.

Tóm tắt và kết luận

Sau một thị trường giá giảm nghiêm trọng và kéo dài, bị hủy hoại bởi các sự kiện thanh lý liên tiếp, đã có những dấu hiệu cho thấy quá trình thanh lọc hoàn toàn đã diễn ra và quá trình chuyển đổi theo chu kỳ có thể đang diễn ra. Thông thường, những giai đoạn này được chấm dứt bởi sự thay đổi mạnh mẽ về lợi nhuận và thua lỗ tổng thể (có vẻ như là đang diễn ra).

Tuy nhiên, xu hướng này vẫn còn non trẻ, cả về thời lượng lẫn quy mô lãi lỗ thực tế so với quy mô thị trường. Như đã thảo luận trước đây trong WoC#45 việc luân chuyển vốn từ Người nắm giữ dài hạn sang Người nắm giữ ngắn hạn là xu hướng trong suốt 12 tháng qua. Điều này được phản ánh rõ ràng khi tài sản do nhóm Người nắm giữ ngắn hạn nắm giữ ngày càng tăng, khi mua lại BTC từ những Người nắm giữ dài hạn đang tiếp tục phân phối (thường là thua lỗ).

Có vẻ như thị trường đang trong giai đoạn chuyển tiếp, phát triển từ giai đoạn cuối của chu kỳ giảm giá sang giai đoạn bắt đầu của một chu kỳ mới. Lấy các chu kỳ trong quá khứ làm kim chỉ nam điển hình là năm 2015 và 2019, con đường phía trước vẫn còn nhiều gian nan. Đặc trưng của những giai đoạn chuyển tiếp này trong lịch sử thường là một thị trường đi ngang kéo dài và tràn ngập các biến động cục bộ theo cả hai hướng.

Tuyên bố miễn trừ trách nhiệm: Báo cáo này không cung cấp bất kỳ lời khuyên đầu tư nào. Tất cả dữ liệu chỉ được cung cấp cho mục đích thông tin và giáo dục. Không quyết định đầu tư nào nên được đưa ra dựa trên thông tin được cung cấp ở đây và bạn hoàn toàn chịu trách nhiệm về các quyết định đầu tư của chính mình.

Các ngôn ngữ khác

Chúng tôi tự hào ra mắt các trang mạng xã hội mới cho các ngôn ngữ sau:

- Tây Ban Nha (Analyst: @ElCableR, Telegram, Twitter)

- Bồ Đào Nha (Analyst: @pins_cripto, Telegram, Twitter)

- Thổ Nhĩ Kỳ (Analyst: @wkriptoofficial, Telegram, Twitter)

- Farsi (Analyst: @CryptoVizArt, Telegram, Twitter)

- Theo dõi và liên hệ chúng tôi trên Twitter

- Tham gia kênh Telegram

- Truy cập Glassnode Forum với các cuộc thảo luận và phân tích dài hạn.

- Để tìm hiểu các chỉ số và biểu đồ on-chain hãy truy cập Glassnode Studio

- Để có cảnh báo tự động về các chỉ số on-chain và hoạt động của các sàn giao dịch, hãy truy cập Glassnode Alerts Twitter