波动率压缩

众所周知,比特币的价格经常大幅波动,但现如今,市场正在遭遇前所未有的波动性收缩。尽管期权市场已经体现出这种现象,但这意味着比特币的价格不再像以前那样经常剧烈波动......或者这种波动性可能被误估了。

执行摘要

• 众所周知,比特币的价格经常大幅波动,但现如今,市场正在遭遇前所未有的波动性收缩。只有不到 5% 的交易日的交易范围比现在更窄。

• 期货市场表现得相对低迷,BTC和ETH的交易量已经达到历史低点,期现收益率的5.3%略高于无风险收益率。

• 期权市场的隐含波动率正面临一轮强烈的收缩,交易量的波动率溢价低于2021-22年的标准的一半。

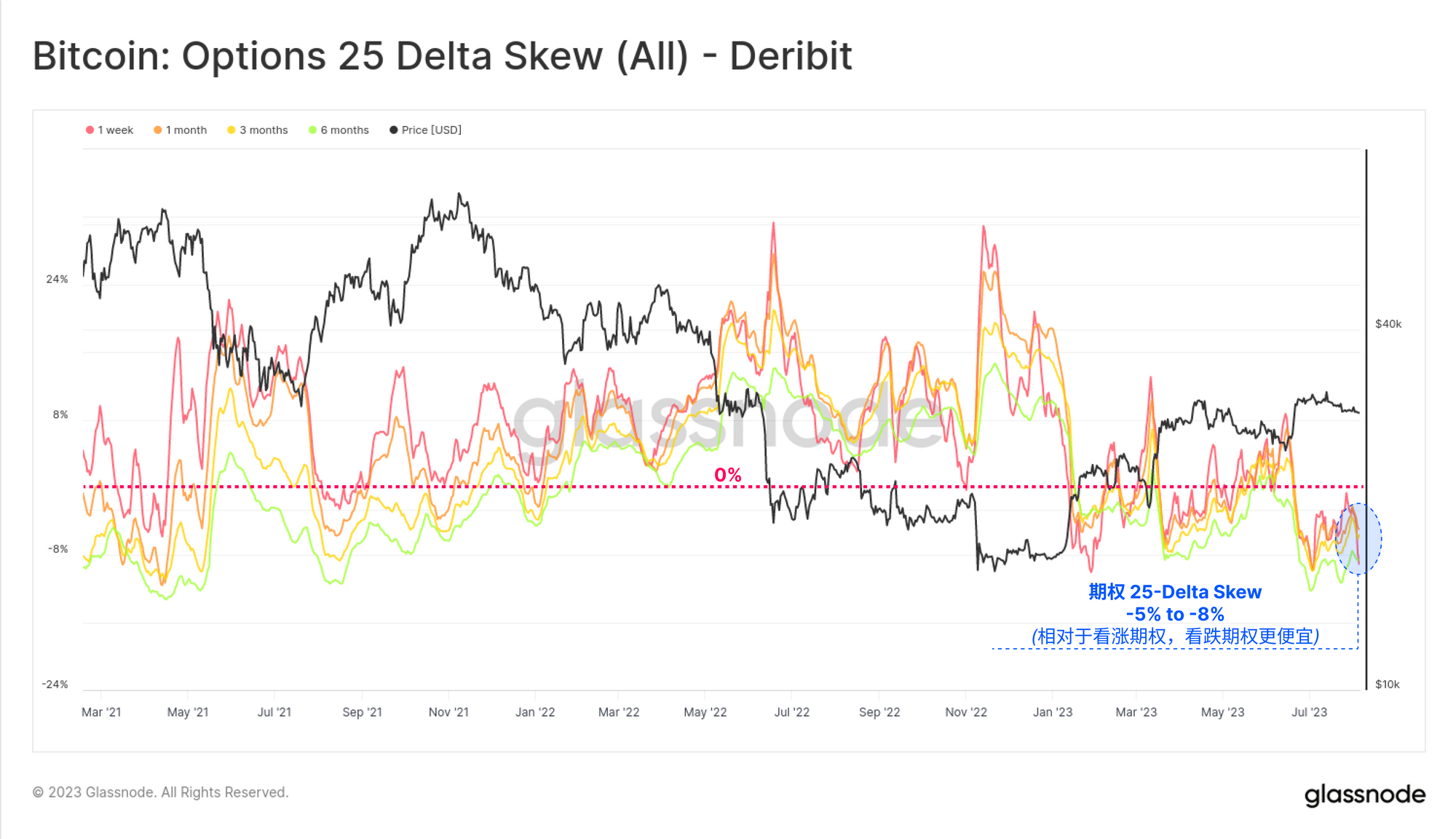

• 看跌期权/看涨期权的比率及25-delta skew指数均已跌至历史最低,这意味着期权市场更加倾向于买入期权,而对未来波动率已经体现在看跌期权里了。

平静期

比特币市场正处于一个难以置信的宁静时期,一些用于衡量波动性的指标已经降至历史最低。在本文中,我们将从历史视角出发,探索这一宁静时期的独特之处,以及衍生品市场是如何进行定价的。

首先,我们注意到比特币的现货价格正高于一些长期移动平均线(例如111D、200D、365D和200W),这些线在行业内都受到了广泛的关注。这些移动平均线的范围从最低的2.33万美元(200DMA)到最高的2.85万美元(111DMA)。此外,图表也强调了与过去两个类似周期,这些周期往往与长期的上涨趋势相吻合。

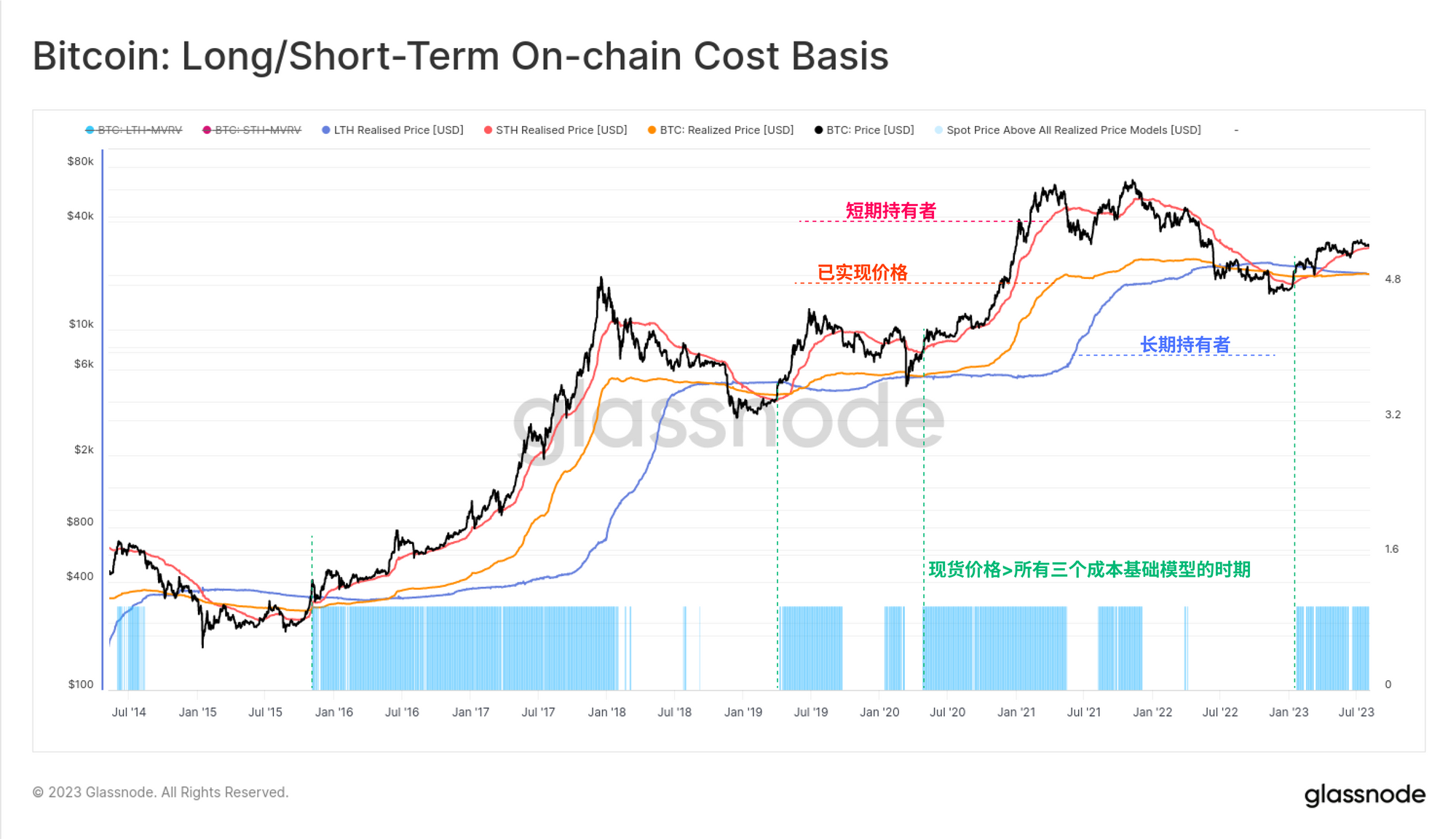

使用链上的实际价格数据,我们可以清晰地观察到一个相似的情境。这个价格展现了三个群体的成本基础:

• 🟠整体市场(实现价格)。

• 🔴短期持有者(持有比特币时间少于155天)。

• 🔵长期持有者(持有比特币时间超过155天)。

现货价格再次超过了这三种模型,并与先前提到的经典技术分析工具产生了协同效应。

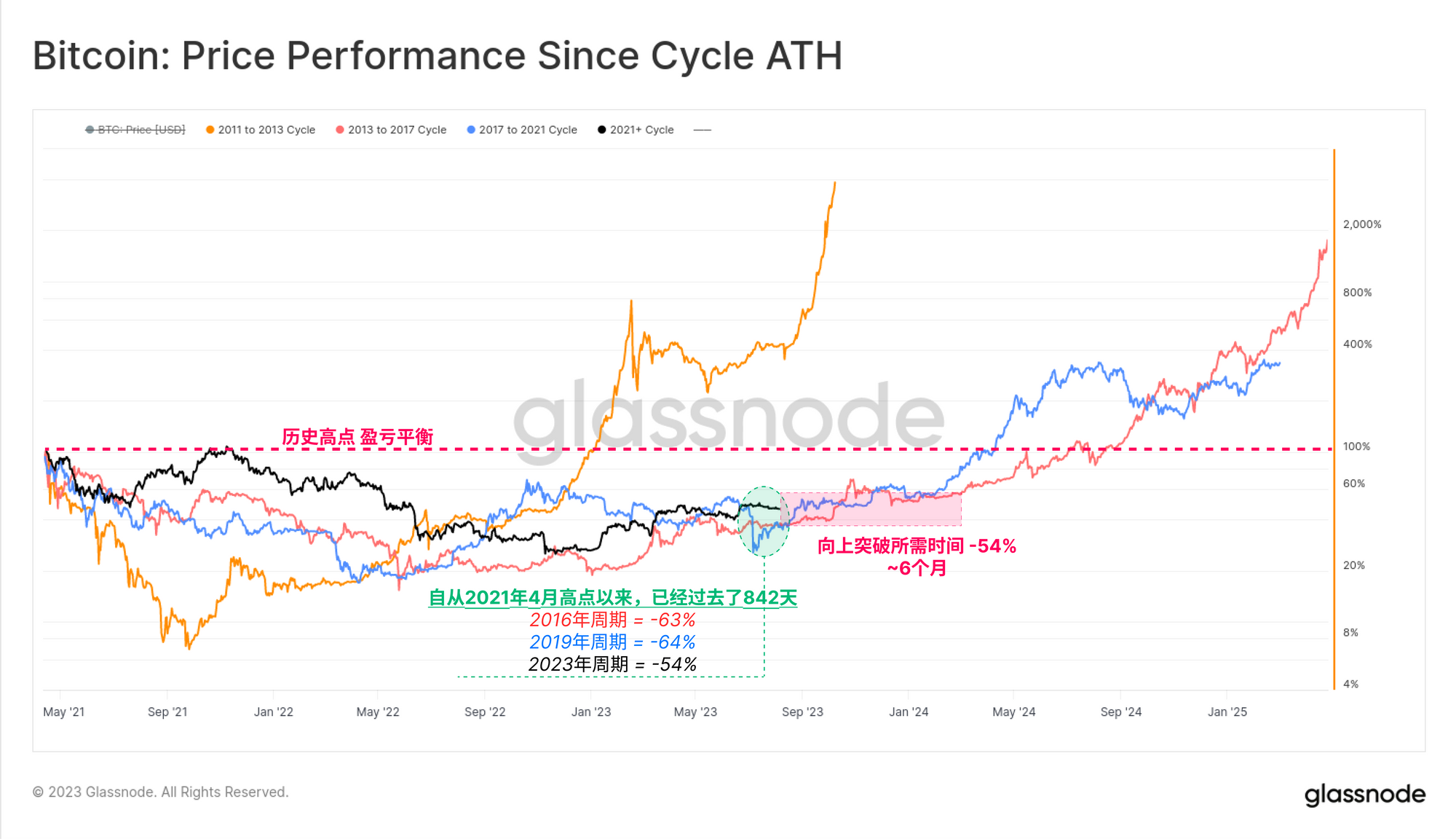

自2021年4月的牛市高点以来,已经过去842天(参见以下说明)。与前两个周期相比,2023年的复苏表现实际上更为出色,距离其历史最高点仅低了54%,而过去的平均跌幅为64%。

值得注意的是,在市场加速下跌超过54%之前,2015-16年和2019-20年的周期都经历了长达6个月的横盘调整。这也许暗示着未来可能会有一段平淡期。

注: 在22年第4周周报 和 2022年第8周周报中,我们提出了一个观点,即 2021年5月的大幅抛售实际上是熊市情绪的开始,这一点是通过观察到的熊市背离来得出的。

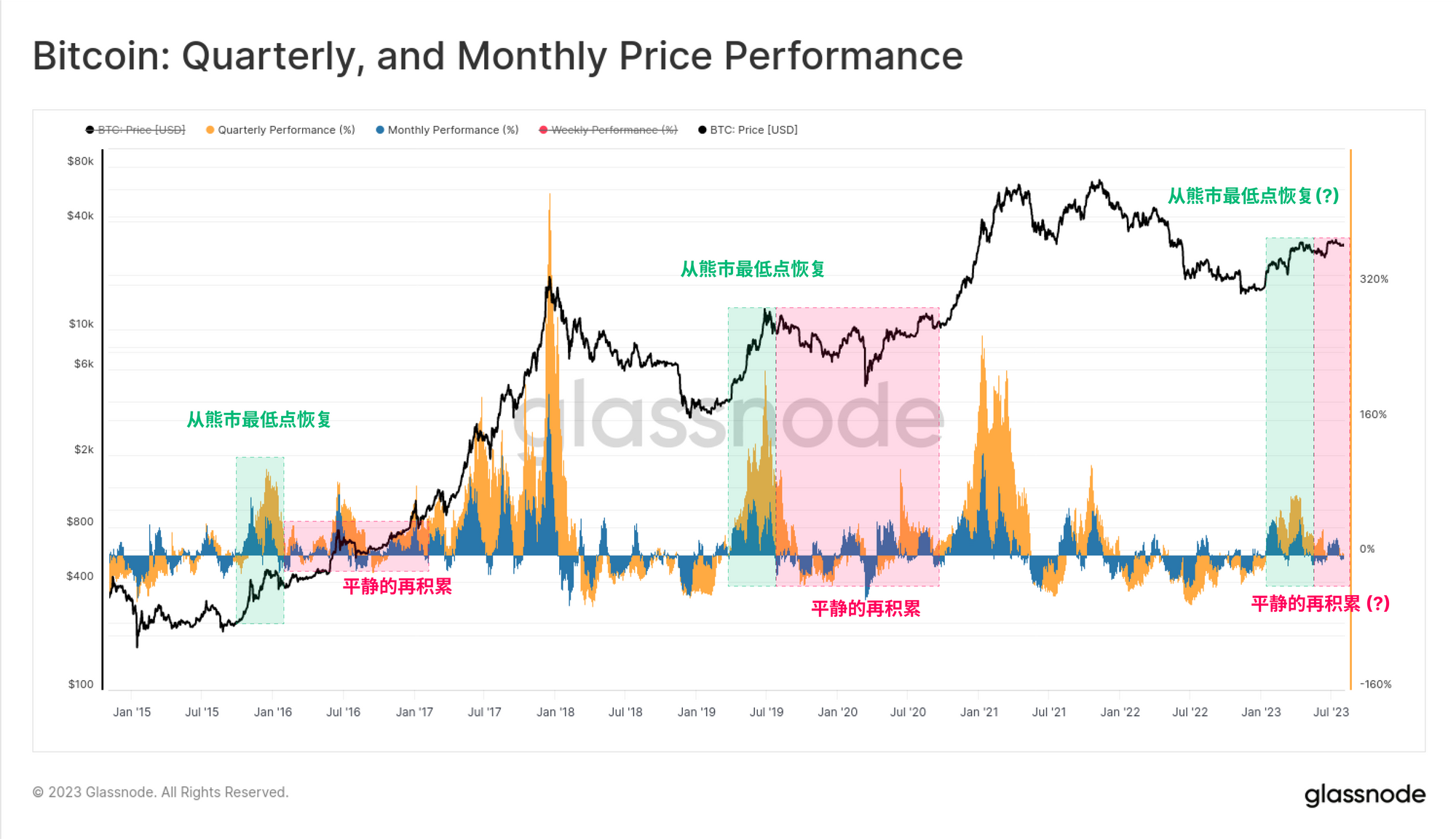

尽管2023年开始时市场一度表现热烈,但随后季度和月度的涨势都有所放缓。我们可以再次看到与之前周期的许多相似之处,即从底部开始的最初反弹非常强劲,但随后进入了一段较长的震荡盘整期。

这一时期通常被比特币分析师称为重新积累期。

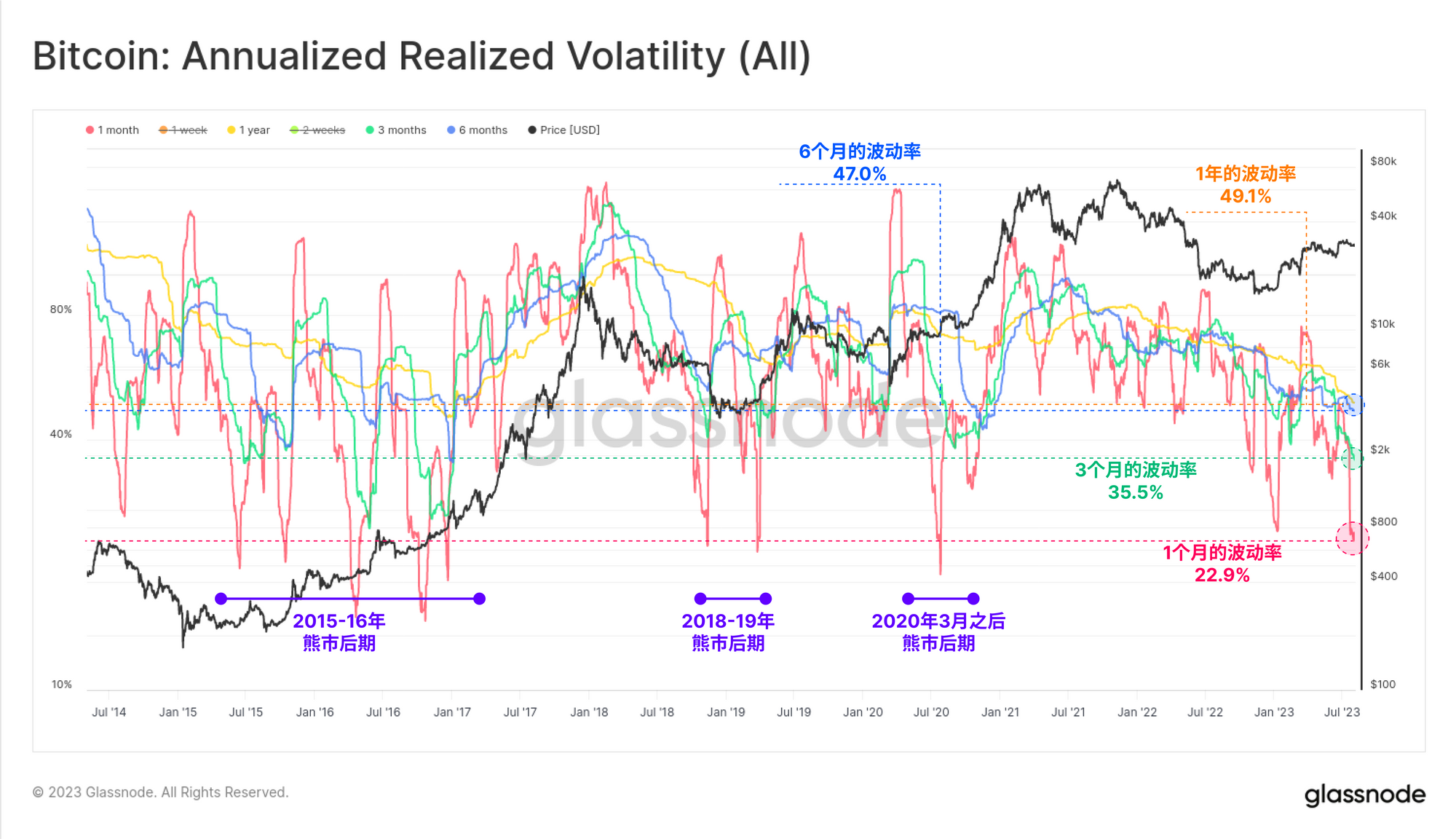

波动率崩溃

在2023年,从1个月到1年的比特币已实现波动率急剧减少,降至了数年来的最低点。目前的一年波动率水平已与2016年12月相当。这已经是第四次出现如此严重的波动率收缩了:

1. 2015年熊市尾声到2016年的再积累期。

2. 2018年末的熊市,11月经历了50%的下跌,但此后在2019年4月出现了恢复,三个月内从4000美元涨到了14000美元。

3. 2020年3月后的盘整,当时全球正在适应新冠疫情的爆发。

4. 2022年年底,市场消化了 FTX 的失败以及我们当前的市场(关于2023年1月的分析见 2023年第2周周报 )。

过去7天内,价格的最高与最低之间的差异仅为3.6%。在所有交易日中,仅有 4.8% 的交易日曾经历过更小的周价格区间。

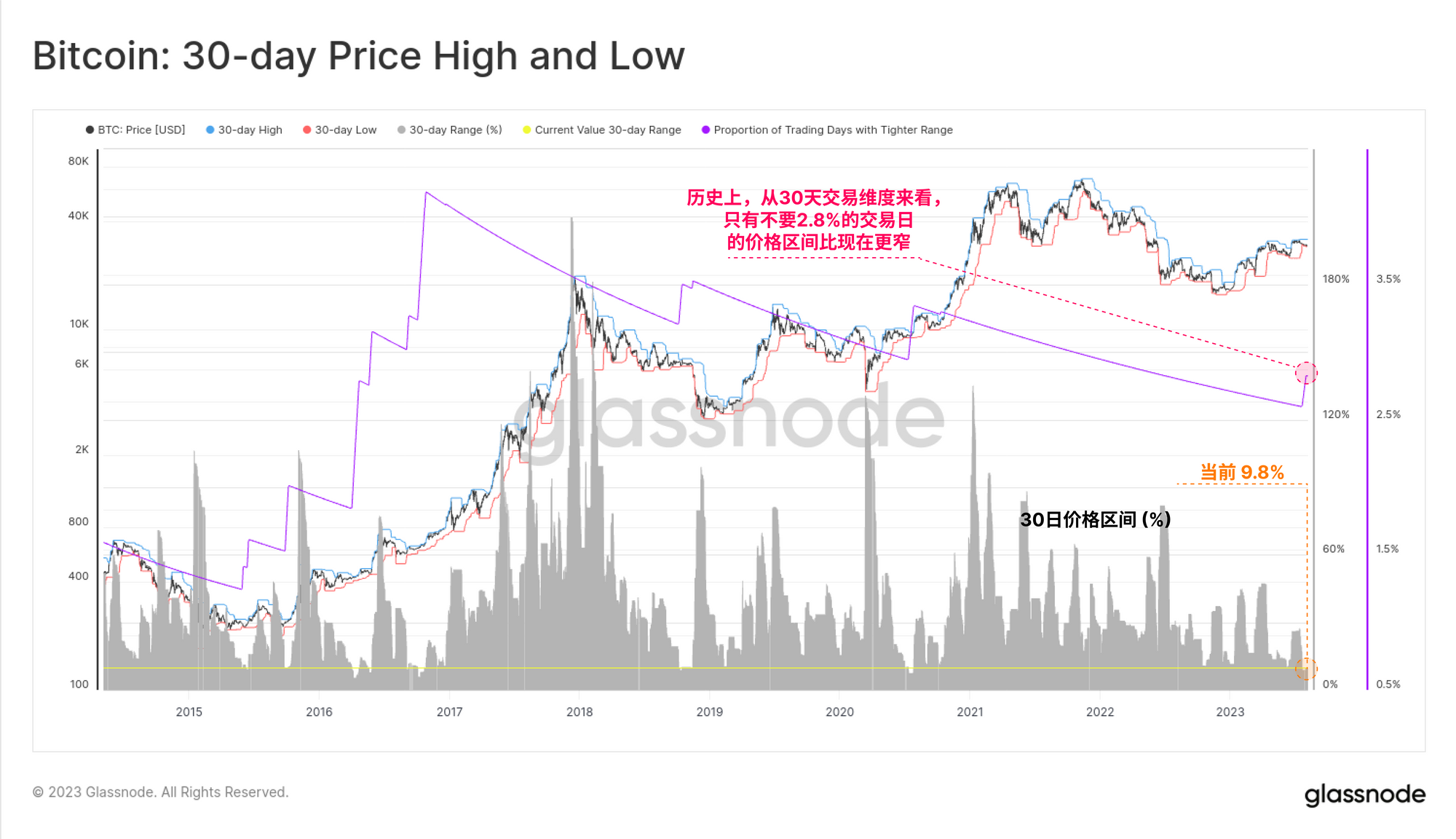

至于30天的价格波动,过去的一个月的价格区间仅为9.8%,在所有已记录的月份中,仅有2.8%的月份出现过更小的价格区间。比特币这种程度的盘整和价格压缩是极为罕见的。

期货走平

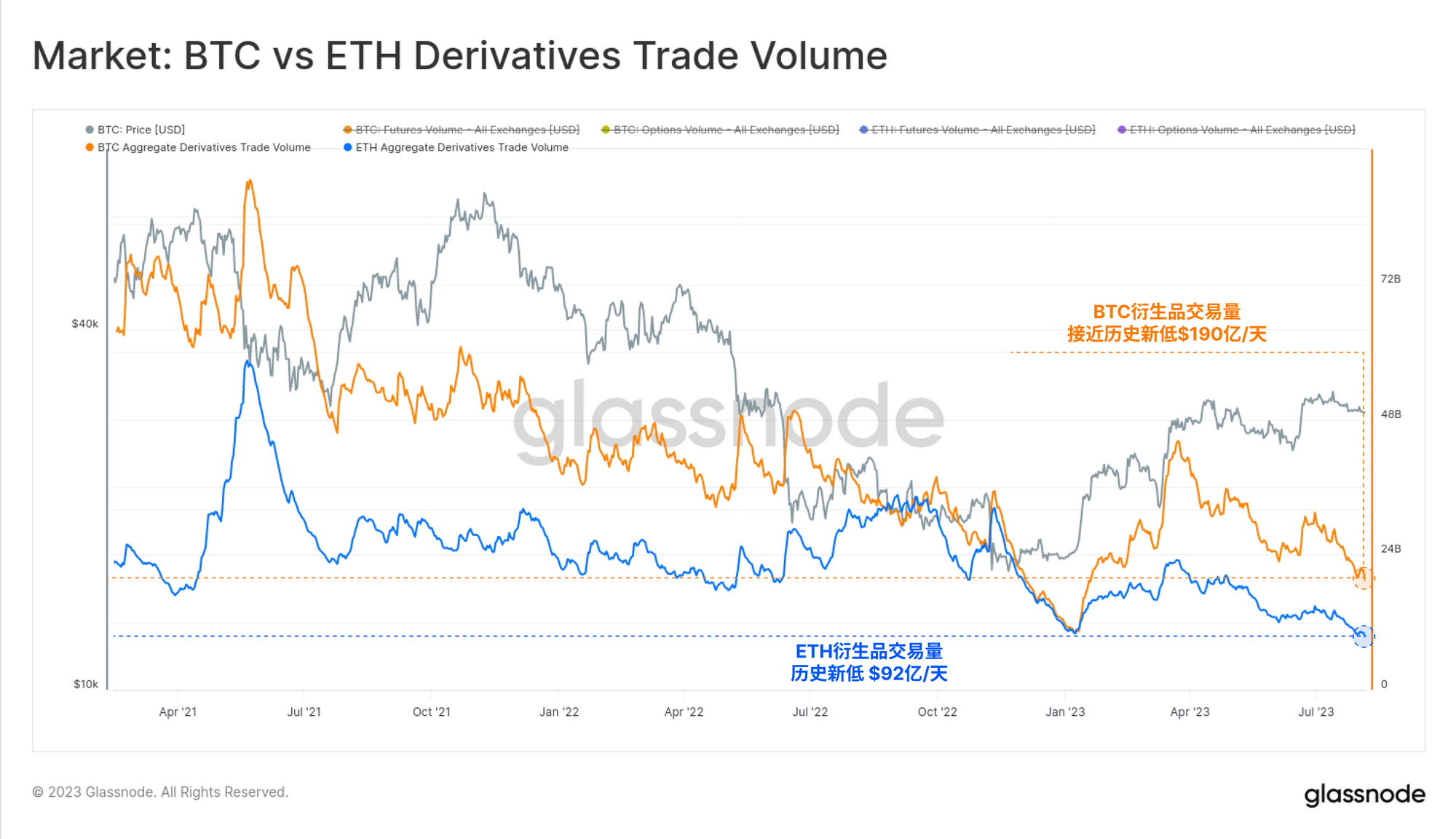

BTC和ETH期货市场同样展现出稳定态势。无论是比特币还是以太坊的期货和期权交易量,均已达到或接近历史最低。

当前,BTC的衍生品交易总量约为190亿美元,而ETH则只有约92亿美元/天,已经触及2023年1月的最低值。

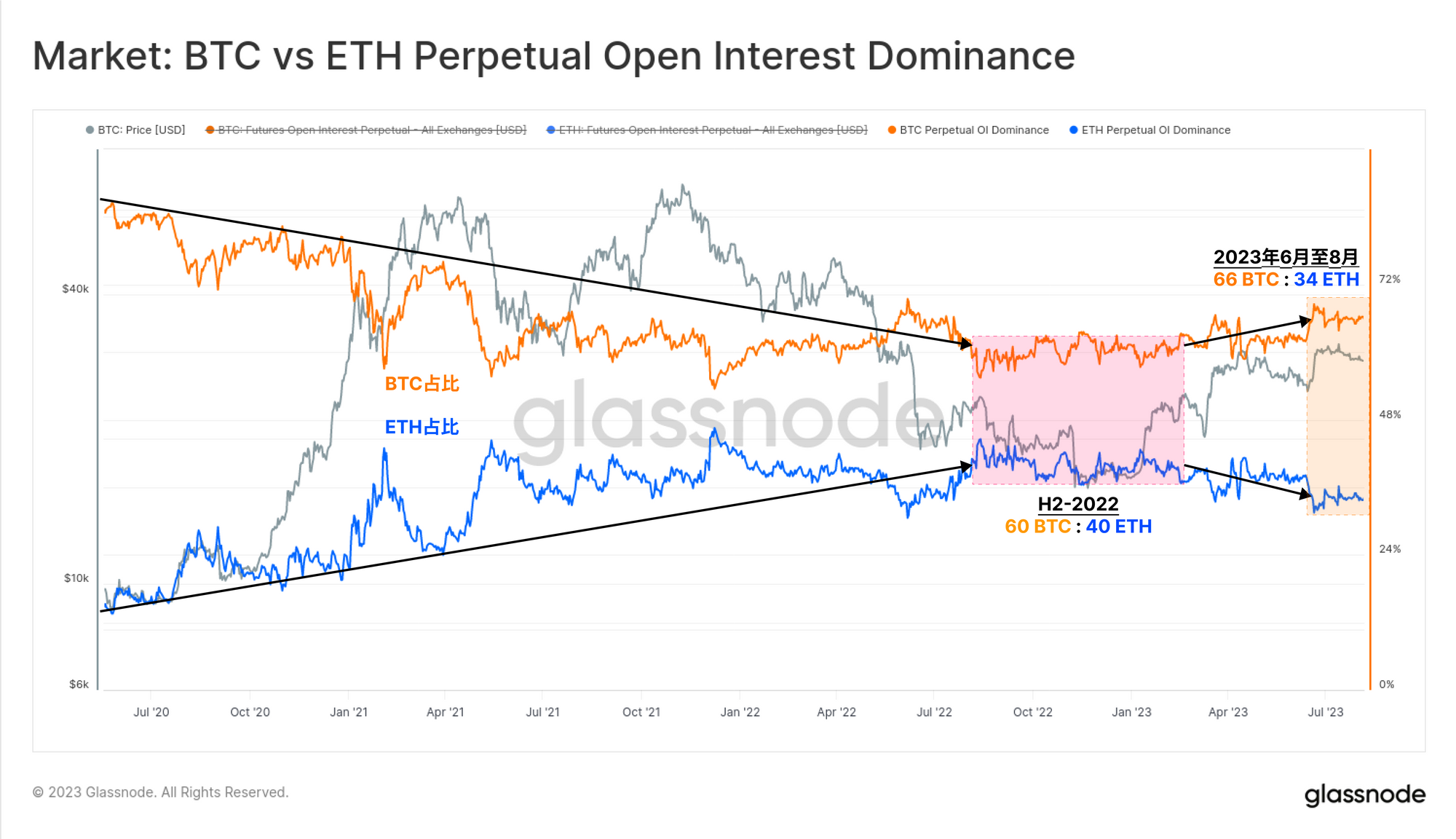

整体市场呈现出一种风险规避的态势,同时,比特币在期货市场中的影响力逐渐增强。在2021-2022年间,相对于比特币,以太坊期货市场的交易量和未平仓合约都保持着稳定增长,2022年下半年更是达到60BTC对40 ETH的最高比例。

今年,天平重新向比特币倾斜,这表明流动性减少和风险偏好降低仍是推动资本风险曲线上升的一股力量。

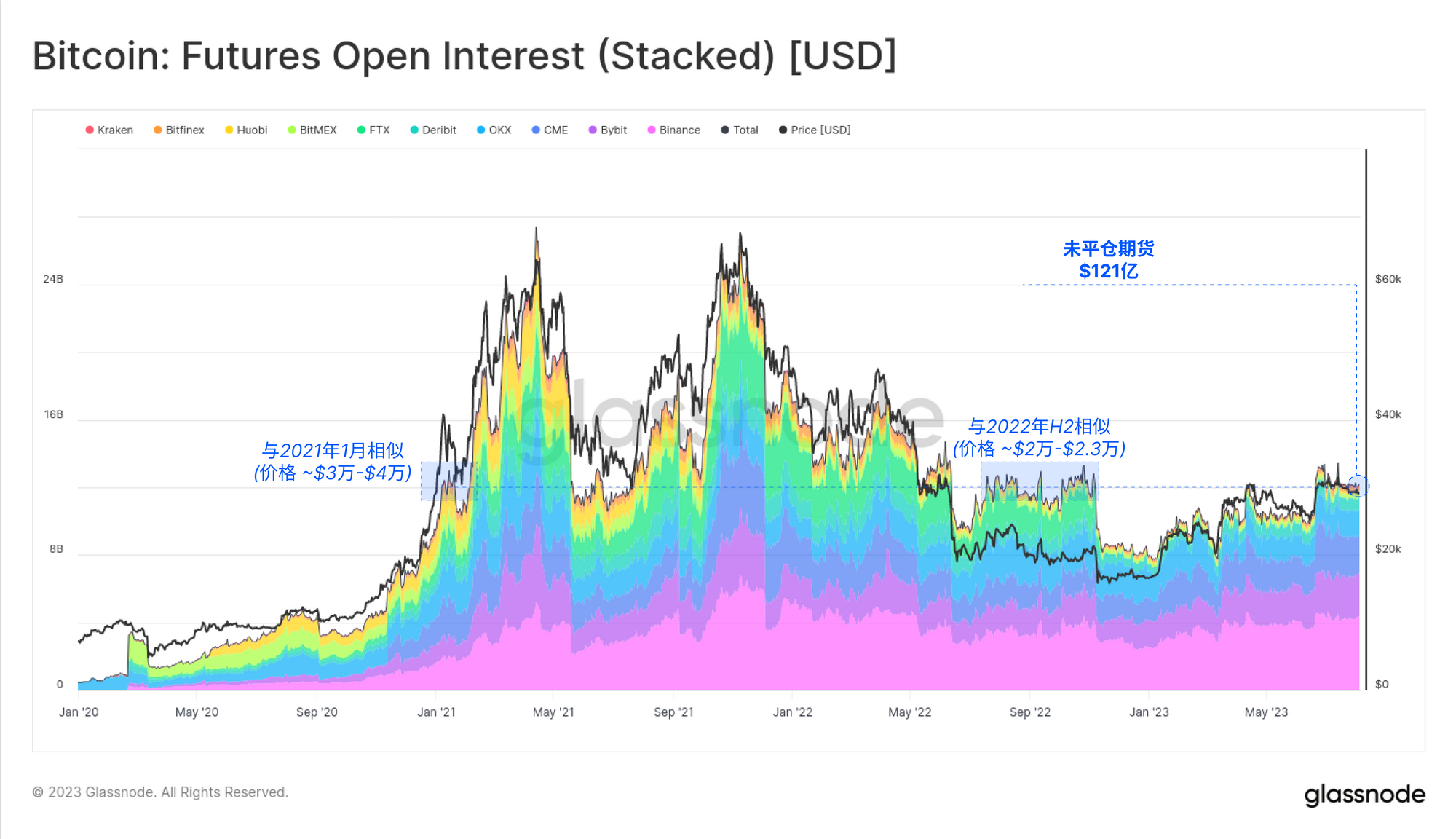

期货市场的比特币未平仓合约在上个月也相对持平,为121亿美元。这与 2022 年下半年的水平相似,当时的价格比现在便宜约 30%,FTX交易所也依然活跃。这与2021年1月的情况有些相似,当时价格上涨了30%,市场还不太稳定,而且杠杆交易也刚开始变得热门。

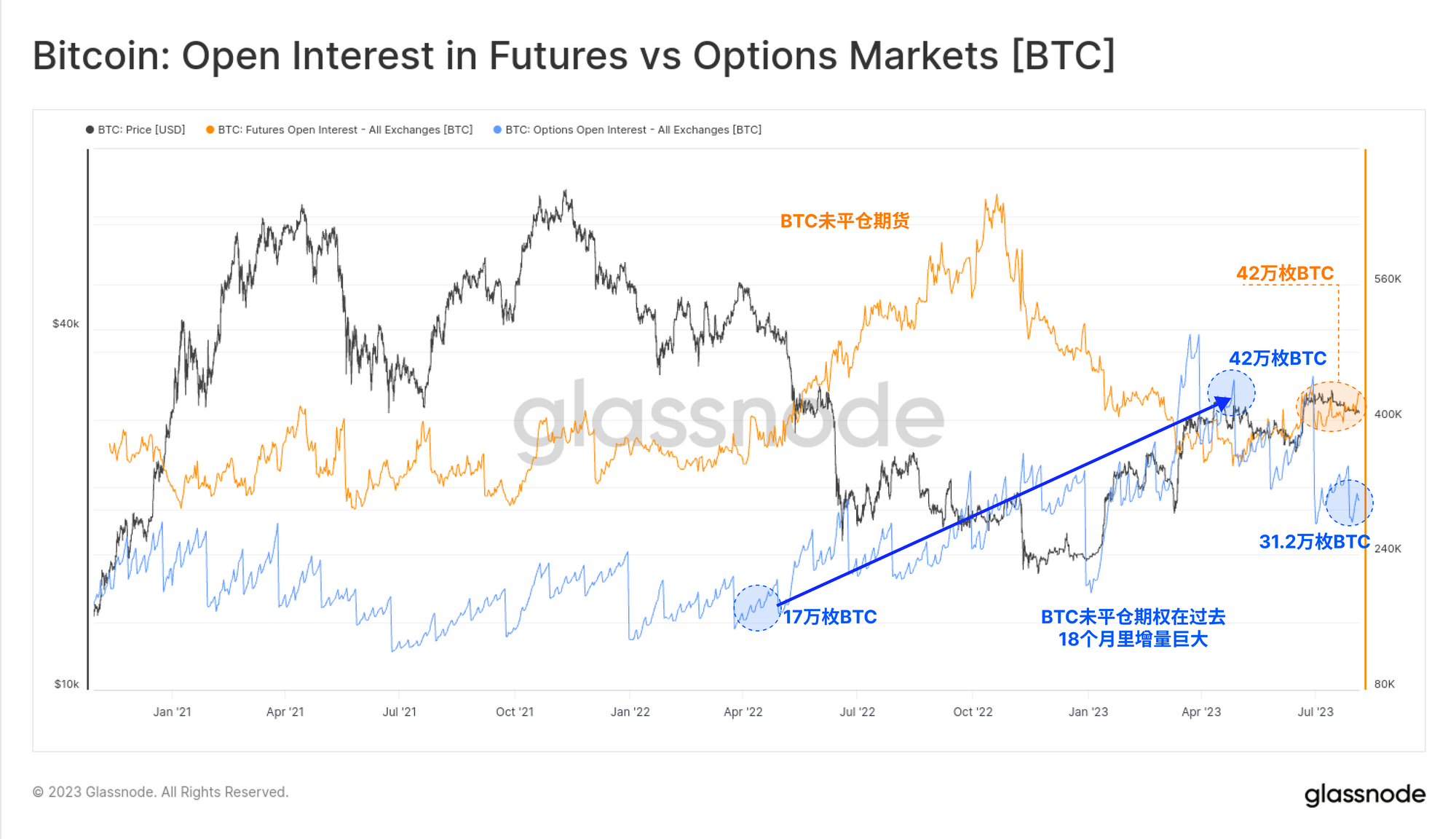

相比之下,期权市场的主导地位和增长速度大幅上升,在过去12个月里,期权的未平仓合约增加了一倍多。就未平仓合约的规模而言,期权市场现在可以与期货市场相媲美。

另一方面,期货未平仓合约自2022年底(当时 FTX 崩溃)以来持续下降,2023年才略有增加。

隐含波动率受到压制

由于期货市场的交易活动遇冷,促使人们寻找数字资产衍生品市场的其他交易机会。

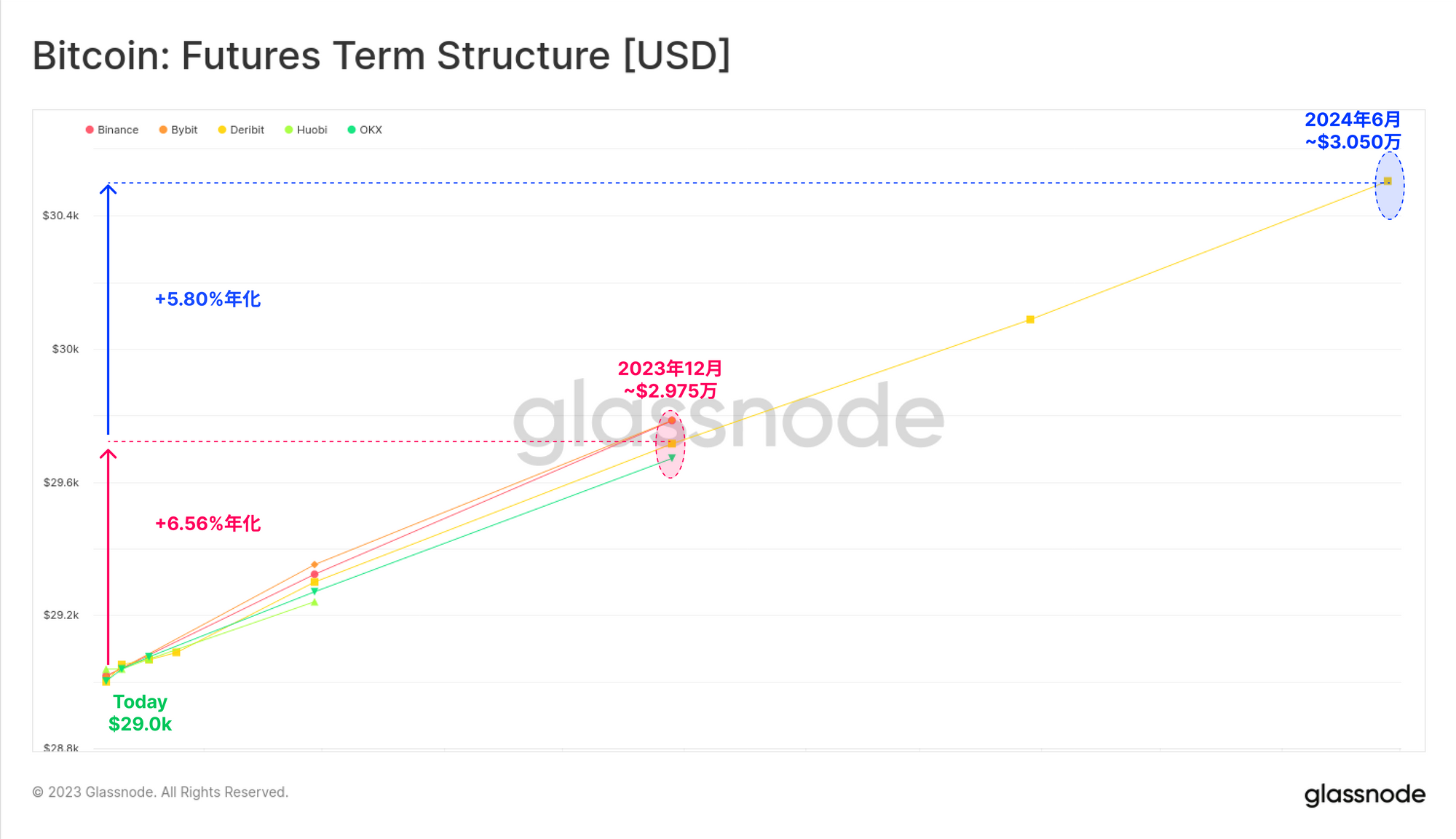

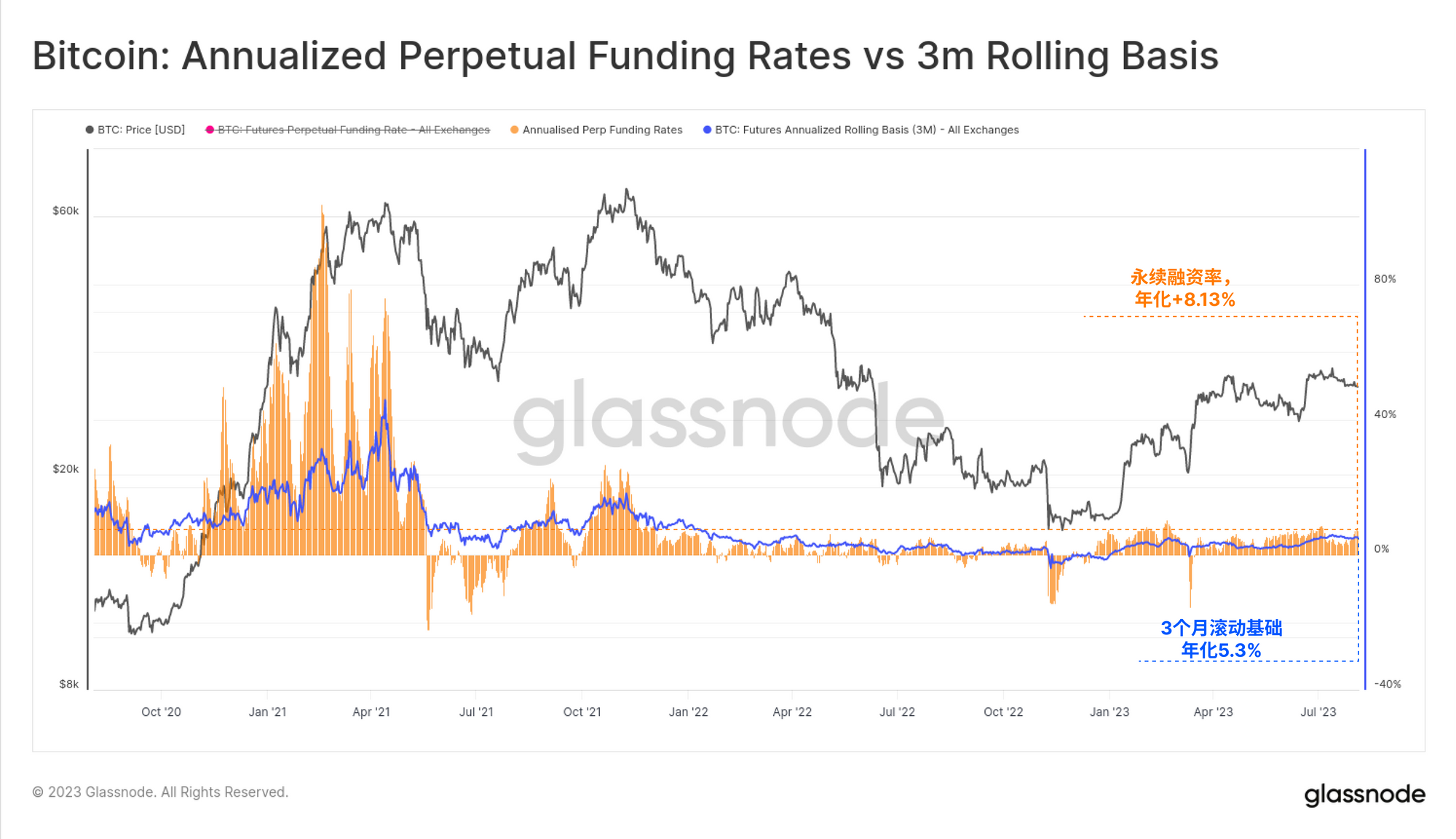

期货市场的期限结构显示,利用现货与期货之间的套利策略能带来年化5.8%至6.6%的收益。但与短期的美国国债收益或货币市场基金的回报相比,这只是略高的溢价。

永续合约市场目前是流动性最佳的数字资产交易平台。在此,交易者和做市商可利用资金利率溢价来套利期货与现货的价格。相比之下,这种现货套利有更高的波动和更好的机动性,而目前的年化收益率为8.13%,显得更具吸引力。

值得注意的是,资金利率自1月份以来持续积极上扬,表明自2022年底以来市场情绪发生了显著转变。

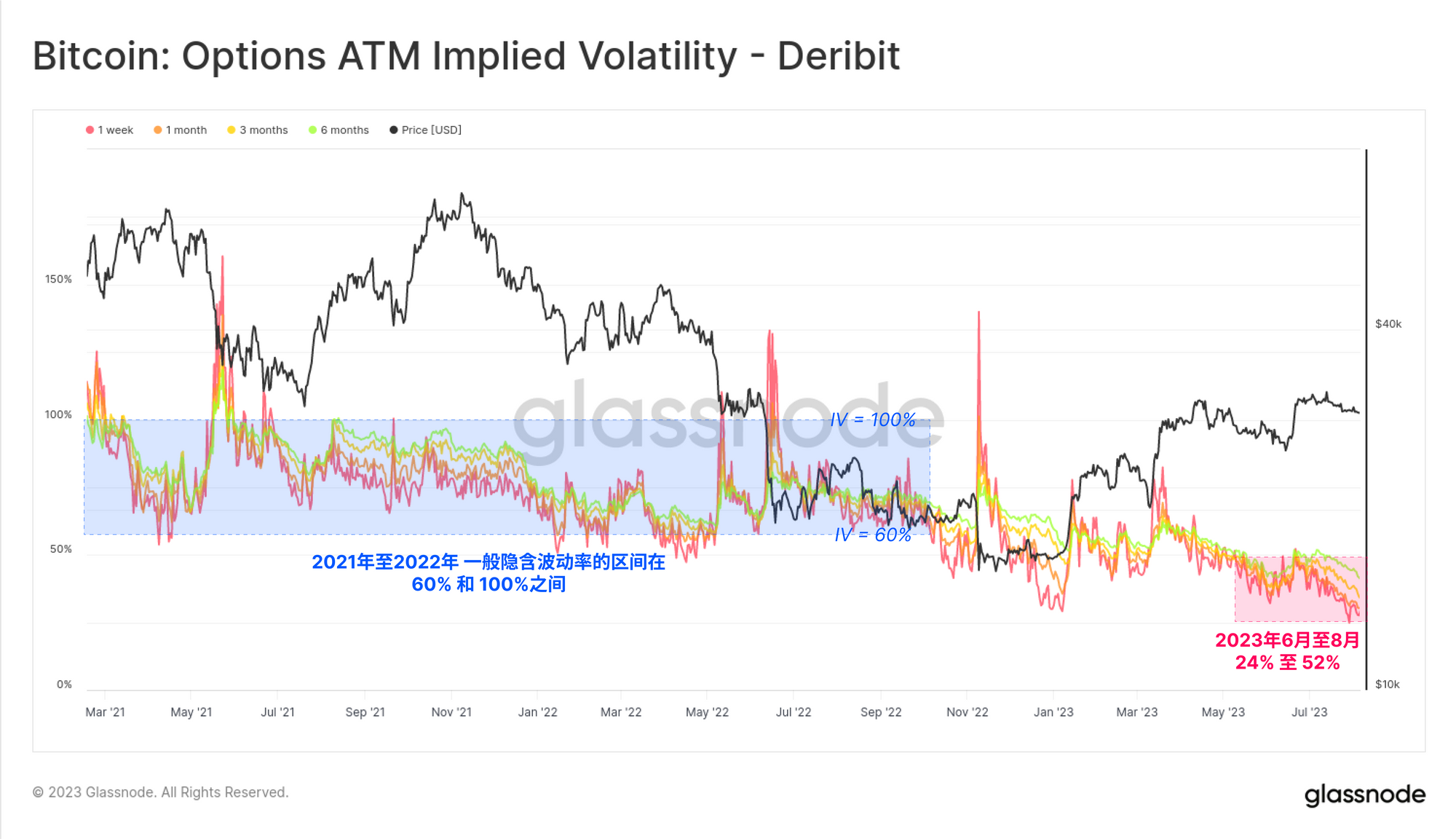

看向期权市场,我们可以清楚地看到波动率受到了怎样的压制,所有合约到期日的隐含波动率都已跌至历史最低。

众所周知,比特币市场的波动是出奇的大,而在2021-22年期间,期权的隐含波动率大部分时间都在60%至100%范围内。但现在,期权的波动率溢价是有史以来的最低,隐含波动率仅介于24%至52%之间,远低于长期平均。

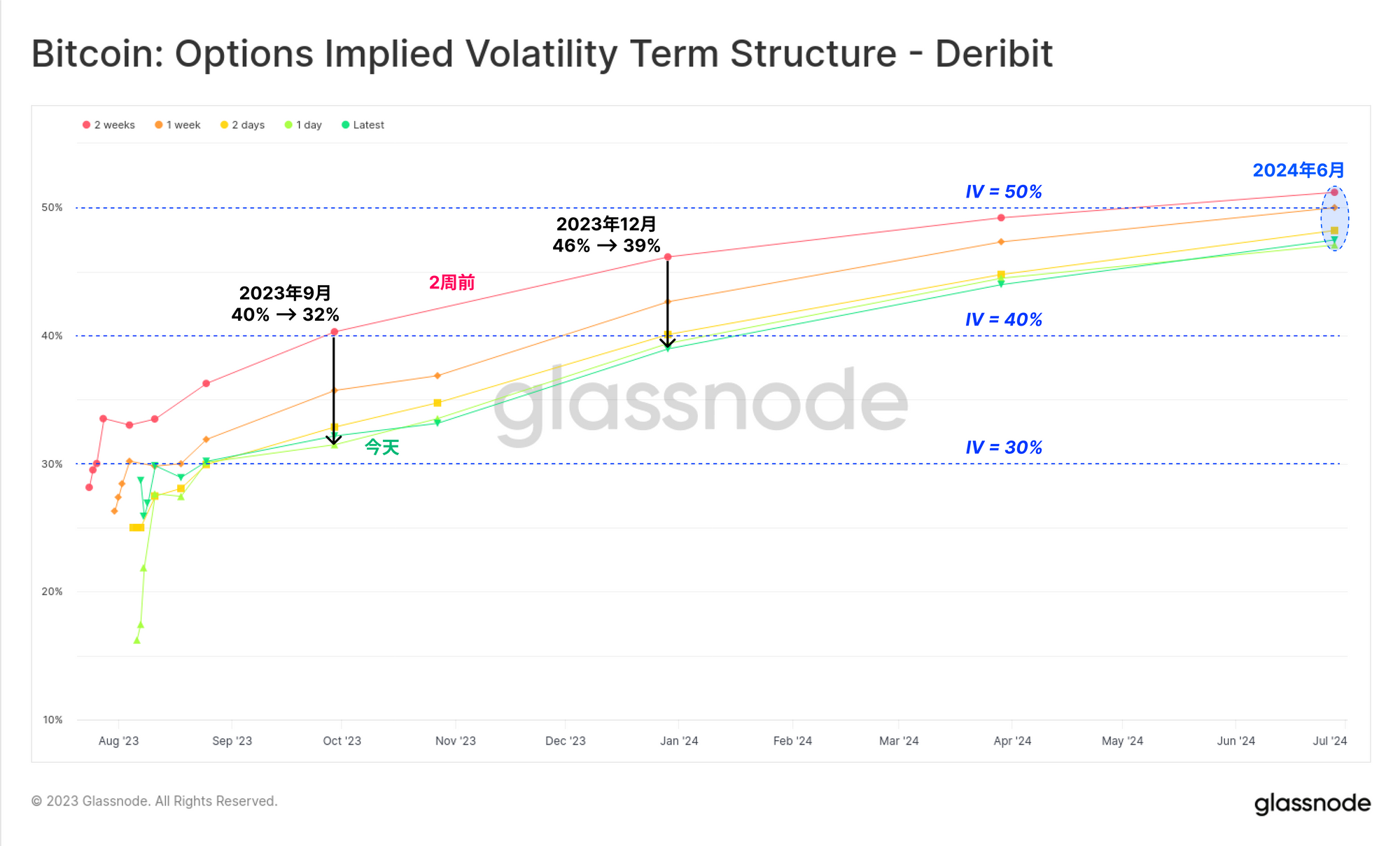

最近两周的IV期限结构显示,过去两周内波动率溢价正在收窄。仅在过去两周内,12月合约的隐含波动率就从46%跌至39%。至于2024年6月到期的期权,其波动率溢价略高于50%,也是历史最低水平。

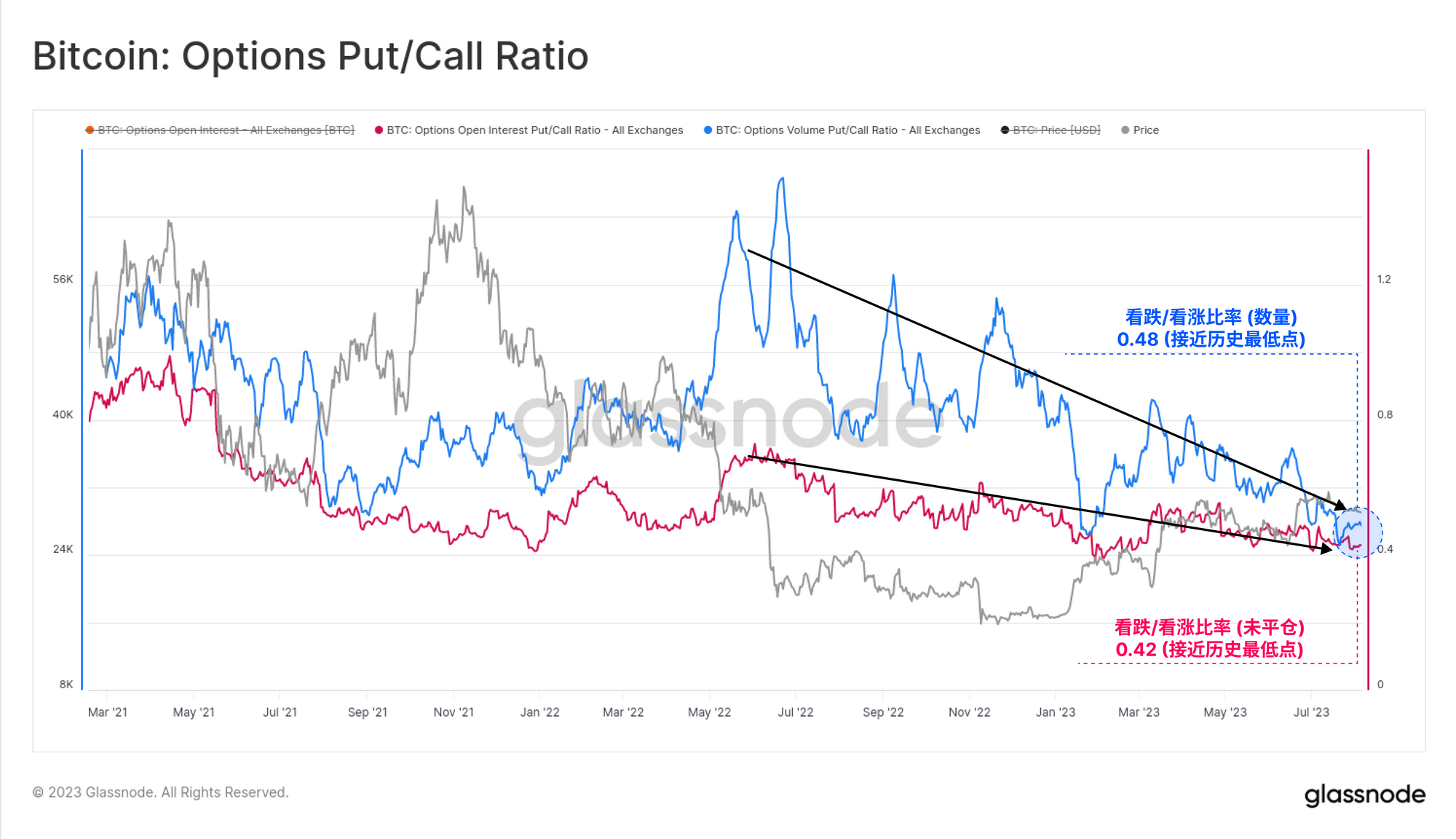

交易量和未平仓合约的看跌/看涨比例也都处于历史低位,波动在0.42至0.48之间。这意味着市场主导是看涨的。

因此,与看涨期权相比,看跌期权的价格更为便宜,25-delta skew指标也达到了历史新低。总的来说,期权市场在规模上已经和期货市场旗鼓相当,但它对未来波动率的预期却处于历史低位。

考虑到只有不到5%的交易日出现过这样狭窄的价格区间,这或许意味着比特币要么失去了它那臭名昭著的大幅波动性,要么波动率实际上被低估了。

总结和结论

新闻头条很少称赞比特币为稳定不波动的资产,因此当比特币在一个月内的交易范围小于10%时,这确实令人关注。目前市场的波动可能是历史上的最低点,这引发了一个疑问:未来的波动是否会加大?

期货与现货之间的收益率波动在5.3%至8.1%之间,这稍高于美国短期国债的无风险利率。而期权市场的隐含波动率已经降到了历史最低,特别是对于看跌期权的需求减弱。

考虑到比特币过去那令人瞩目的波动性,我们不禁要问:这是否预示着比特币迈入了一个价格稳定的新时代?还是现在的波动性真的被低估了?

免责声明:本报告不提供任何投资建议。所有的数据只提供信息和教育的目的。任何投资决定都不应基于这里提供的信息,你要对自己的投资决定负全责。

- 加入我们的 Telegram 频道

- 在 Twitter上关注我们并联系我们

- 访问 Glassnode论坛 ,与社区成员进行长篇讨论和分析

- 关于链上指标和活动图,请访问Glassnode Studio

- 关于链上核心指标和交易所活动的自动警报,请访问我们的Glassnode 警示推特。