Les HODLers Endurcis Doublent la Mise

À la suite de la liquidation de début mai, un changement notable des tendances d'accumulation est en cours. La classe des HODLers subsiste mais leurs comportements d'accumulation indiquent un puissant rachat lorsque les prix passent sous les 30 000 dollars.

Le prix du bitcoin a continué à consolider cette semaine après les premiers signes d'un découplage potentiel entre les marchés d'actifs numériques et les marchés d'actions traditionnel dont la direction laisse à désirer. L'indice S&P500 a progressé de 7,4 % par rapport à son niveau le plus bas de la semaine et le NASDAQ de 9,6 %.

Pendant ce temps, le bitcoin s'est négocié jusqu'à un plus bas de 28 261 $ et n'est remonté qu'au début de la journée de lundi vers un sommet hebdomadaire de 30 710 $. L'Ethereum a également connu une semaine difficile, perdant 17,8 % de sa valeur jusqu'à un plus bas de 1 700 $, avant de rebondir à 1 900 $ lundi matin.

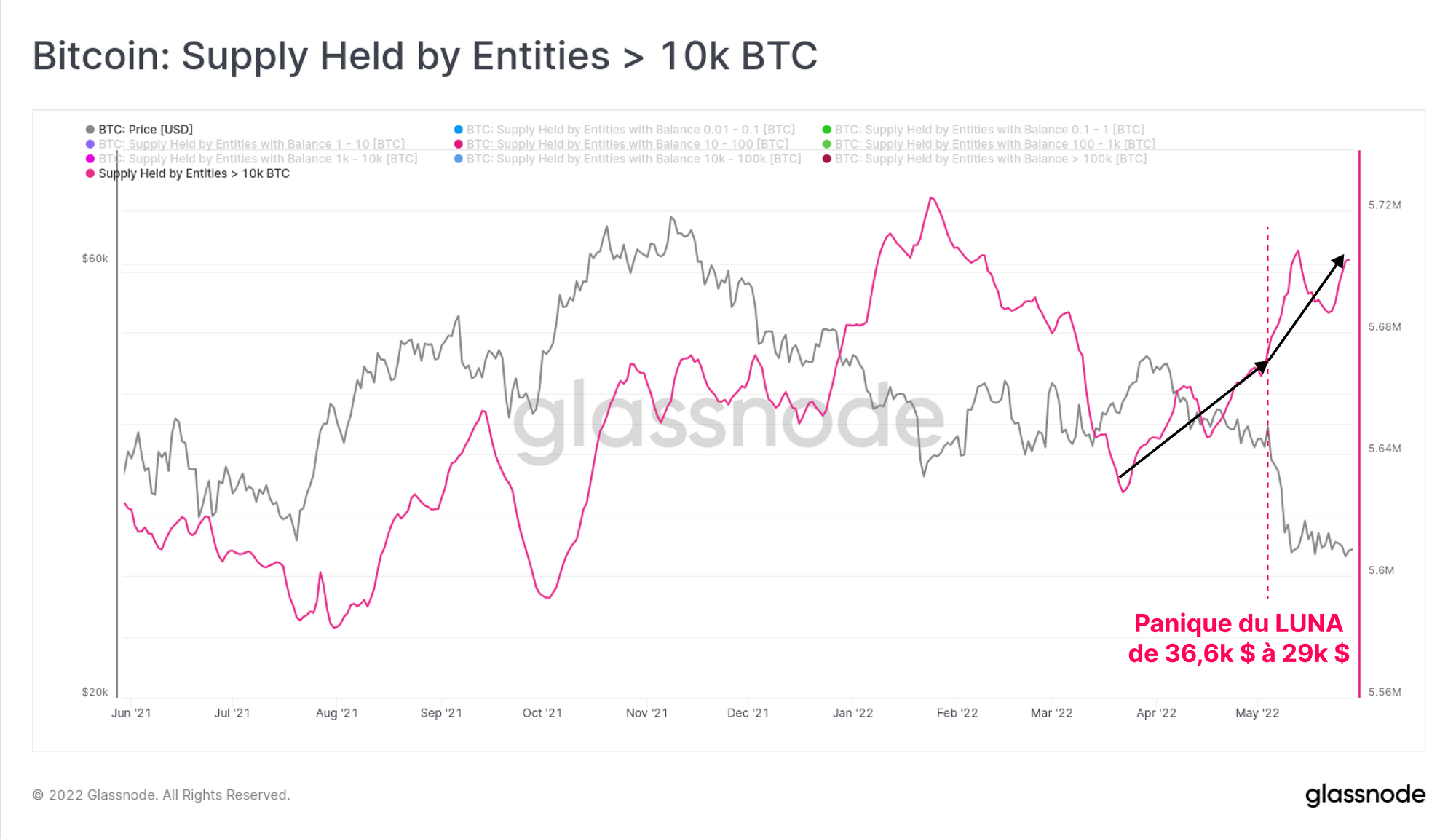

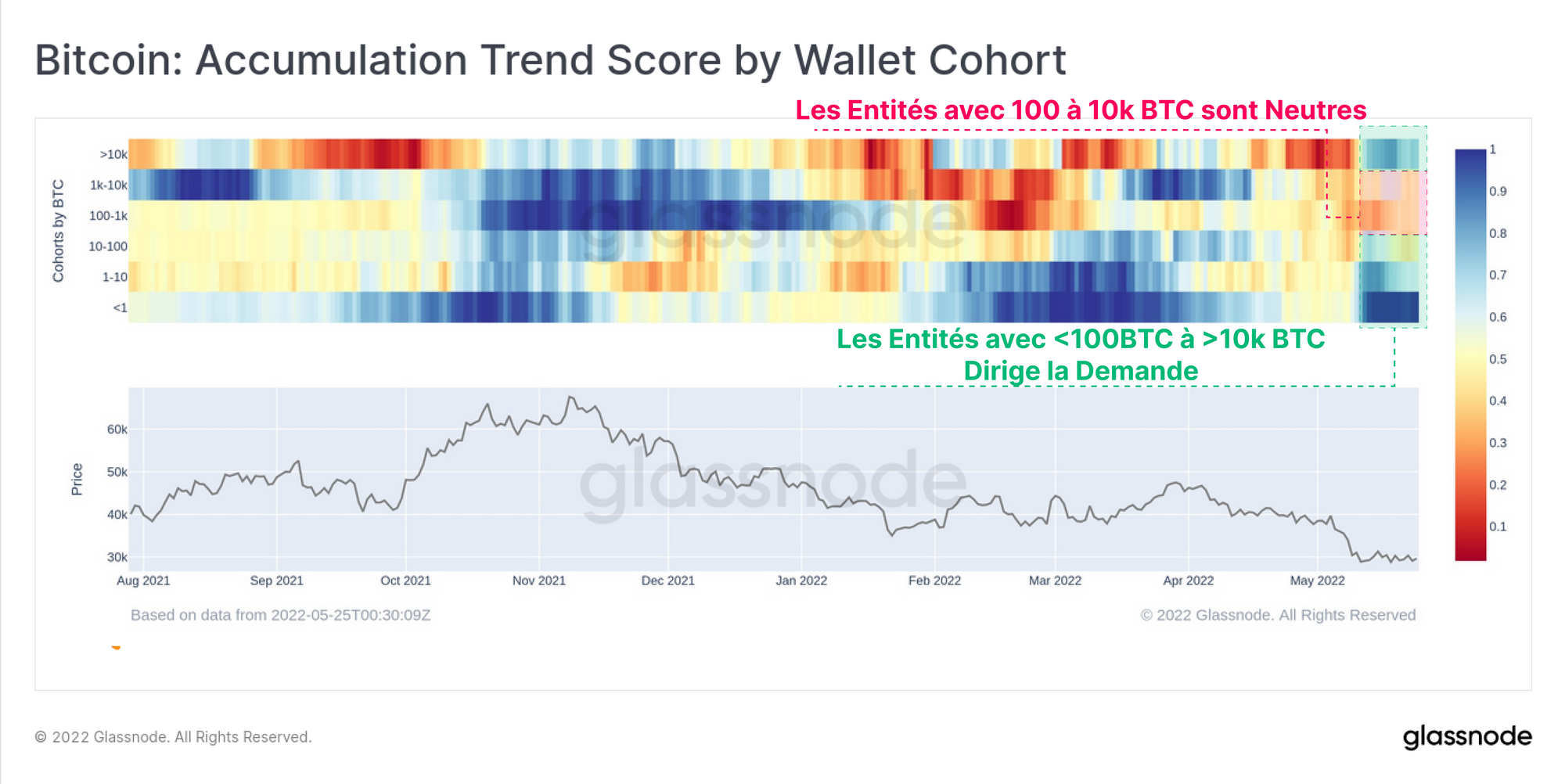

Après la vente motivée par Terra/LUNA au début du mois, on a constaté un changement de comportement distinct dans les tendances d'accumulation des participants. En particulier, les entités dont le solde est inférieur à 100 BTC et celles dont le solde est supérieur à 10 000 BTC ont accumulé de manière notable.

Les autres cohortes de portefeuilles sont également passées de distributeurs nets à neutres. Cela indique un changement de comportement notable par rapport à la période de février à mai, où l'accumulation et la distribution étaient intermittentes, reflétant l'incertitude et la rotation du capital.

Cependant, l'activité on-chain reste extrêmement faible, avec peu de signes d'un nouvel intérêt pour l'actif en dehors de la base de HODLers existante. Cela dit, les HODLers qui restent semblent intéressés par la baisse des prix et ne veulent toujours pas dépenser de pièces, même si elles sont détenues à perte.

Traductions

La Semaine On-chain est désormais traduit en espagnol, italien, chinois, japonais, turc, français , portugais, farsi, polonais et en grec.

Tableau de bord de La Semaine Onchain

Cette lettre d'information s'accompagne d'un tableau de bord en direct, tous les graphiques étant disponibles ici. Ce tableau de bord et toutes les métriques abordées sont explorés plus en détail dans notre Rapport Vidéo, publié tous les mardis. Abonnez-vous à notre Chaîne Youtube et visitez notre Portail Vidéo pour plus de contenu vidéo et de tutoriels concernant les métriques.

Seuls les HODLers subsistent

Au cours des derniers mois, nous avons souligné que l'activité on-chain de Bitcoin reste à la fois terne et stable. C'est une caractéristique typique des marchés baissiers, où l'activité de transaction du réseau est dominée par la classe des HODLers, qui sont beaucoup plus insensibles aux prix.

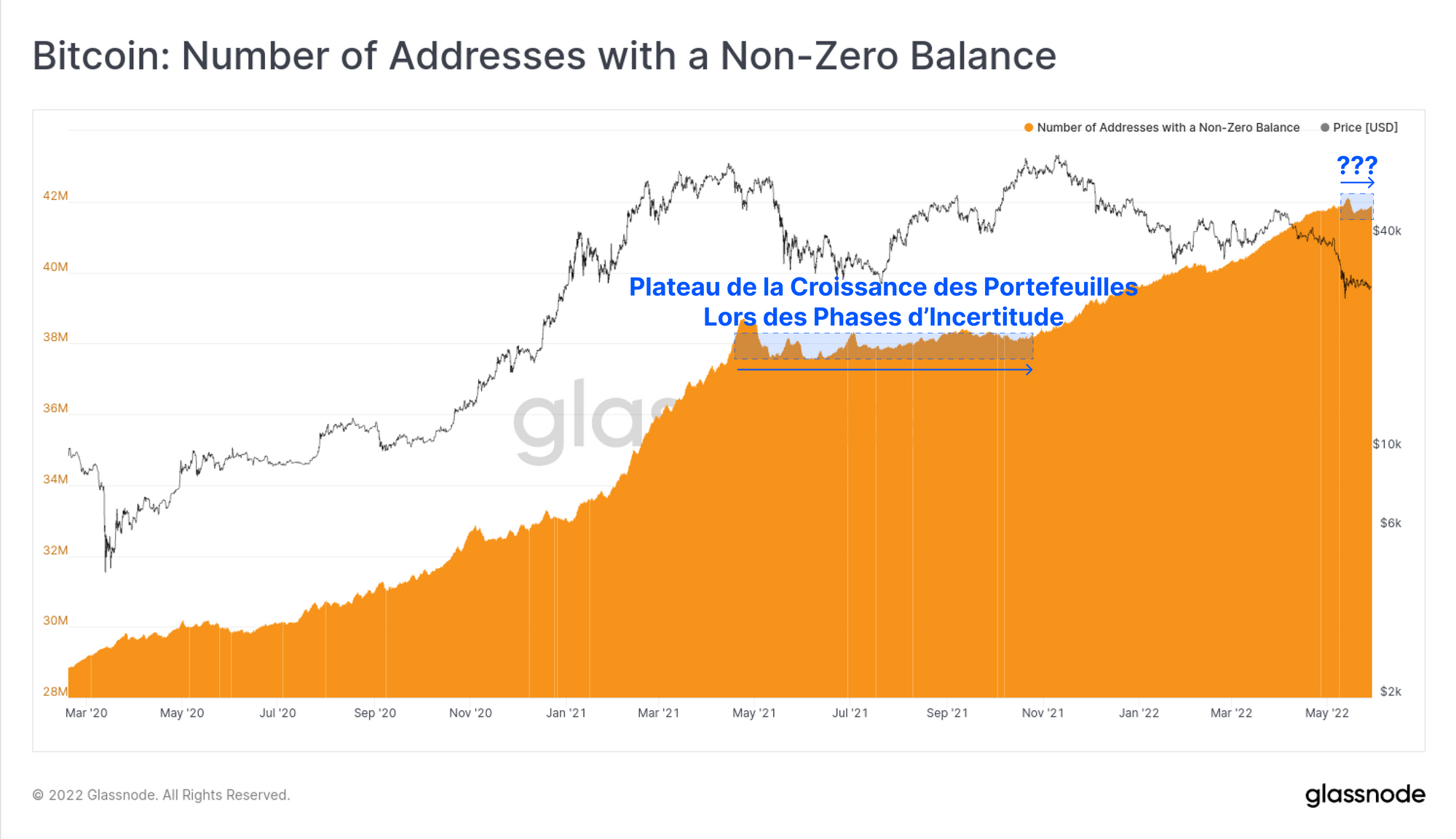

Après la vente de mai 2021, nous avons assisté à une modeste " purge " des portefeuilles, certains investisseurs ayant complètement vidé leurs avoirs en BTC. Cette période a été suivie d'un plateau de quatre mois de la croissance des portefeuilles car l'incertitude s'est insinuée dans la psychologie des investisseurs, et les acheteurs marginaux ont été expulsés du marché par la baisse.

Comme nous pouvons le voir dans le graphique ci-dessous, la mauvaise performance des prix ces derniers temps a mis la croissance du portefeuille sur une pause à court terme, bien que pas de la même ampleur qu'en mai 2021.

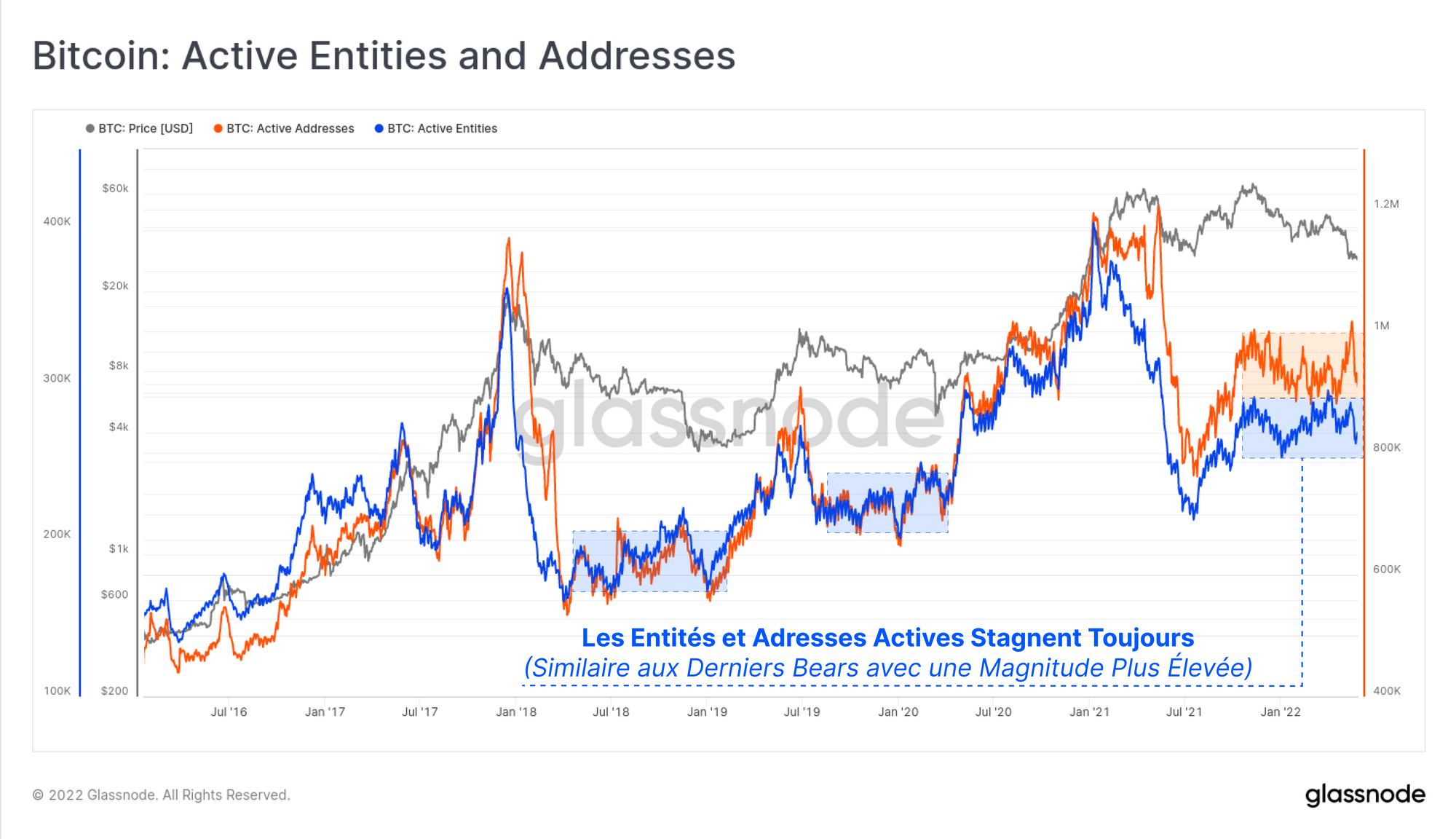

Lors d'événements très volatils comme la liquidation inspirée par Terra/LUNA, nous observons souvent une hausse de l'activité on--chain, car les investisseurs paniquent, vendent ou déplacent des pièces. En mars 2020 et en novembre 2018, ce regain d'activité après la baisse a initié la hausse qui a suivi.

Bien que cette possibilité ne puisse être exclue, nous pouvons constater que les adresses et les entités actives ont "rendu" toute cette hausse d'activité et sont revenues dans la fourchette établie depuis septembre 2021. En d'autres termes, la récente liquidation et la baisse des prix n'ont pas encore entraîné un afflux de nouveaux utilisateurs et seuls les HODLers restent.

Un changement dans le comportement d'accumulation

Bien sûr, l'activité onchainn'est qu'une partie de l'histoire. Alors que la croissance des portefeuilles et des entités actives peut être stagnante, cette analyse ne tient pas compte de la valeur économique des investisseurs et des portefeuilles subsistant.

À mesure que les prix baissent, la capacité des HODLers à acquérir plus de BTC par dollar augmente, ce qui nous amène à étudier le domaine de la dynamique de l'offre.

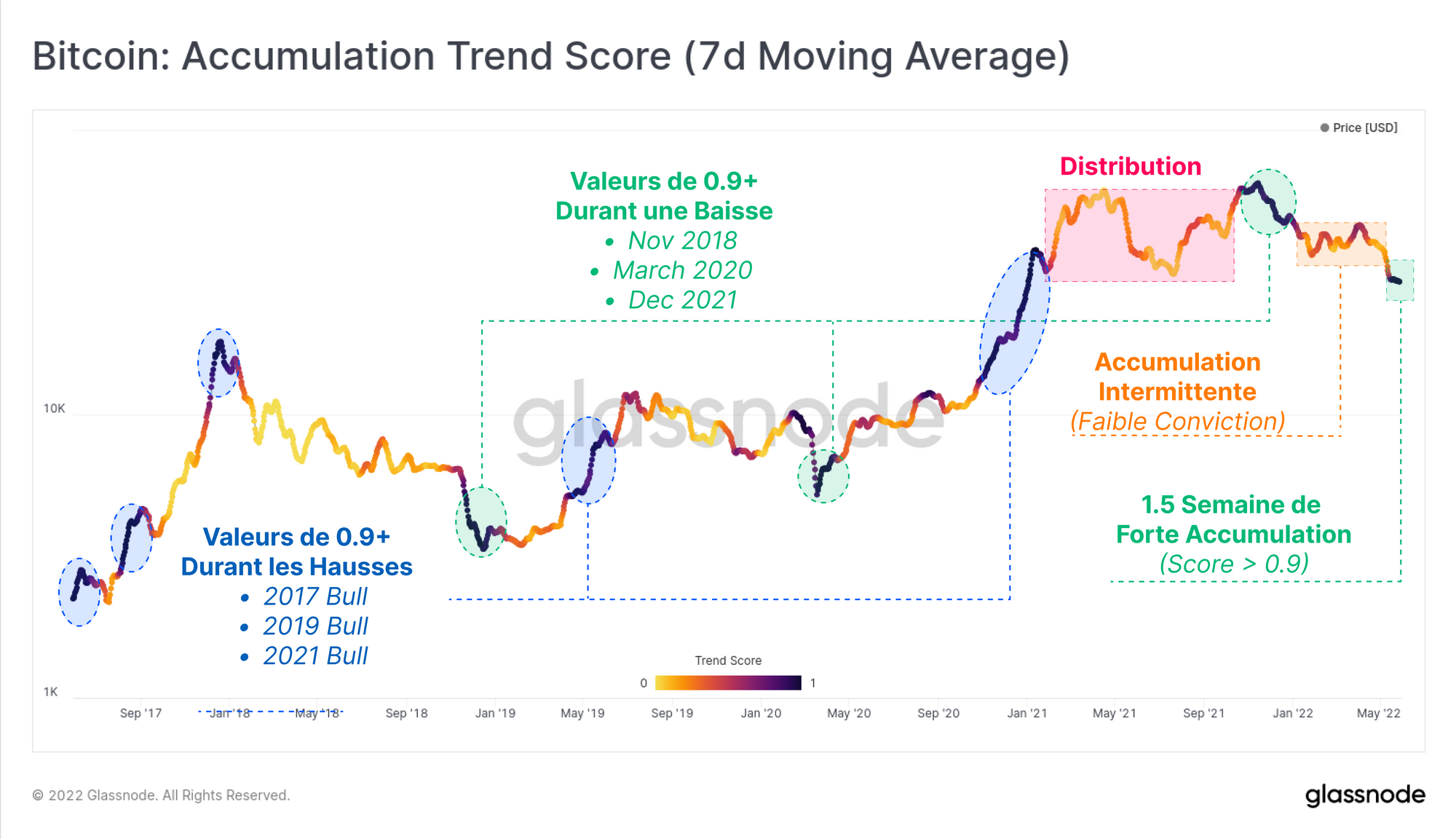

Le score de tendance de l'accumulation a connu un changement de comportement notable. Depuis près de deux semaines, il affiche un score presque parfait, supérieur à 0,9. Cela indique que les entités existantes sur le réseau ajoutent de manière significative à leurs avoirs.

Il s'agit d'une rupture nette par rapport aux scores intermittents obtenus pendant la période de consolidation de janvier-avril (orange), que l'on peut raisonnablement qualifier d'accumulation de conviction relativement faible.

Les cas précédents de scores élevés et durables de tendance à l'accumulation se répartissent en deux catégories :

- Les scores élevés lors d'un bull-run (bleu) - qui se produisent généralement près des sommets, lorsque les investisseurs avisés distribuent leur solde, mais sont confrontés à un afflux encore plus important de nouveaux acheteurs moins expérimentés.

- Des scores élevés pendant les tendances baissières (vert) - qui se déclenchent généralement après des corrections très importantes des prix, lorsque la psychologie des investisseurs passe de l'incertitude à l'accumulation de valeur. Une exception notable est la période post ATH de décembre 2021, où "le creux" s'est avéré ne pas être LE creux, et beaucoup de ces pièces ont été redistribuées plus bas à perte.

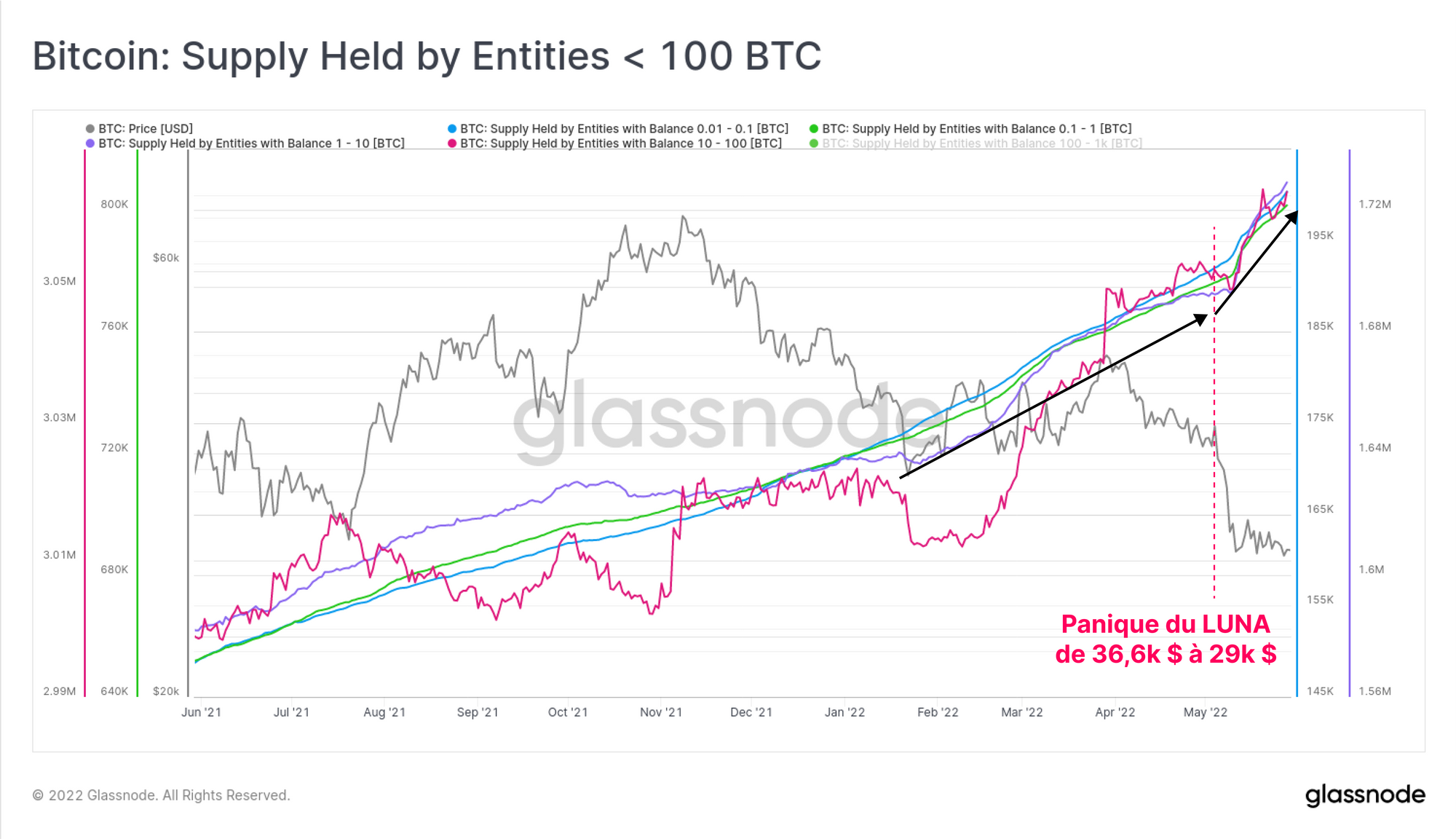

Si nous disséquons les différentes cohortes de portefeuilles qui contribuent à ce score d'accumulation élevé, nous pouvons identifier deux groupes particuliers : les entités avec <100 BTC, et les entités avec >10k BTC.

En examinant les premiers, nous pouvons voir que le gradient de leurs avoirs globaux a augmenté suite à la récente liquidation. En outre, le solde agrégé de cette cohorte a augmenté de 80 724 BTC, ce qui est remarquablement similaire au solde net de 80 081 BTC liquidé par la garde de la Fondation LUNA (détails ici).

En effet, l'augmentation de la demande des entités < 100 BTC à des prix plus bas a compensé l'offre liquidée par la LFG dans le but de défendre la parité de l'UST.

L'autre cohorte qui a contribué au score élevé de tendance à l'accumulation est celle des baleines détenant plus de 10 000 BTC. Au cours du mois de mai, ces entités ont ajouté 46 269 BTC à leur solde, et notez que cela inclut la distribution de 80k BTC des avoirs de la LFG.

Ces observations peuvent être largement confirmées par l'inspection de la séparaton du score de tendance d'accumulation par cohortes de portefeuilles. Ici, nous pouvons voir que depuis la liquidation, les entités détenant < 100 BTC et >10k BTC ont renvoyé des signaux bleus indiquant une augmentation significative de leur solde au cours des dernières semaines.

Il s'agit d'un changement notable par rapport aux valeurs relativement faibles (jaune-rouge) de la période précédant la liquidation, les baleines en particulier étant des distributeurs à grande échelle. Les autres cohortes de portefeuilles avec 100-10k BTC ont maintenu une note plus neutre autour de 0,5, suggérant un changement net relativement faible de leurs avoirs.

Dans la section suivante, nous examinerons le comportement des investisseurs à long terme afin d'affiner nos observations.

Lancement du produit : La salle des machines de Glassnode

Bienvenue dans la salle des machines de Glassnode, un nouveau produit destiné à nos membres professionnels et institutionnels. Cette suite de métriques d'image exclusives offre un regard intérieur sur la recherche, l'innovation et l'expérimentation qui se passe en coulisses. Les métriques de la salle des machines sont conçues pour inspecter des segments de plus en plus personnalisés de données du marché et du réseau. En voici quelques exemples :

- Séparation de l'URPD en fonction de l'âge, du portefeuille et des cohortes LTH-STH.

- Les bandes de profits et pertes par cohorte et par âge.

- Score de tendance à l'accumulation par cohorte de portefeuilles.

Vous trouverez la salle des machines de Glassnode sous la catégorie Bitcoin dans votre liste de tableaux de bord préétablis. Nous sommes impatients de publier de nouvelles mesures, de nouvelles recherches et de nouveaux concepts dans la salle des machines sur une base semi-régulière, et d'entendre vos commentaires dans le salon professionnel du forum.

Pertes à long terme

Nous avons maintenant établi un cas pour les différentes cohortes de portefeuilles qui ayant participé à la récente accumulation. Ensuite, nous nous tournons vers les investisseurs à long terme, qui représentent les personnes les moins susceptibles de dépenser pendant la volatilité. Notez que la transition vers le statut de détenteur à long terme s'est faite il y a environ 155 jours, c'est-à-dire à la fin du mois de décembre, lorsque les prix étaient à ~47 000 dollars.

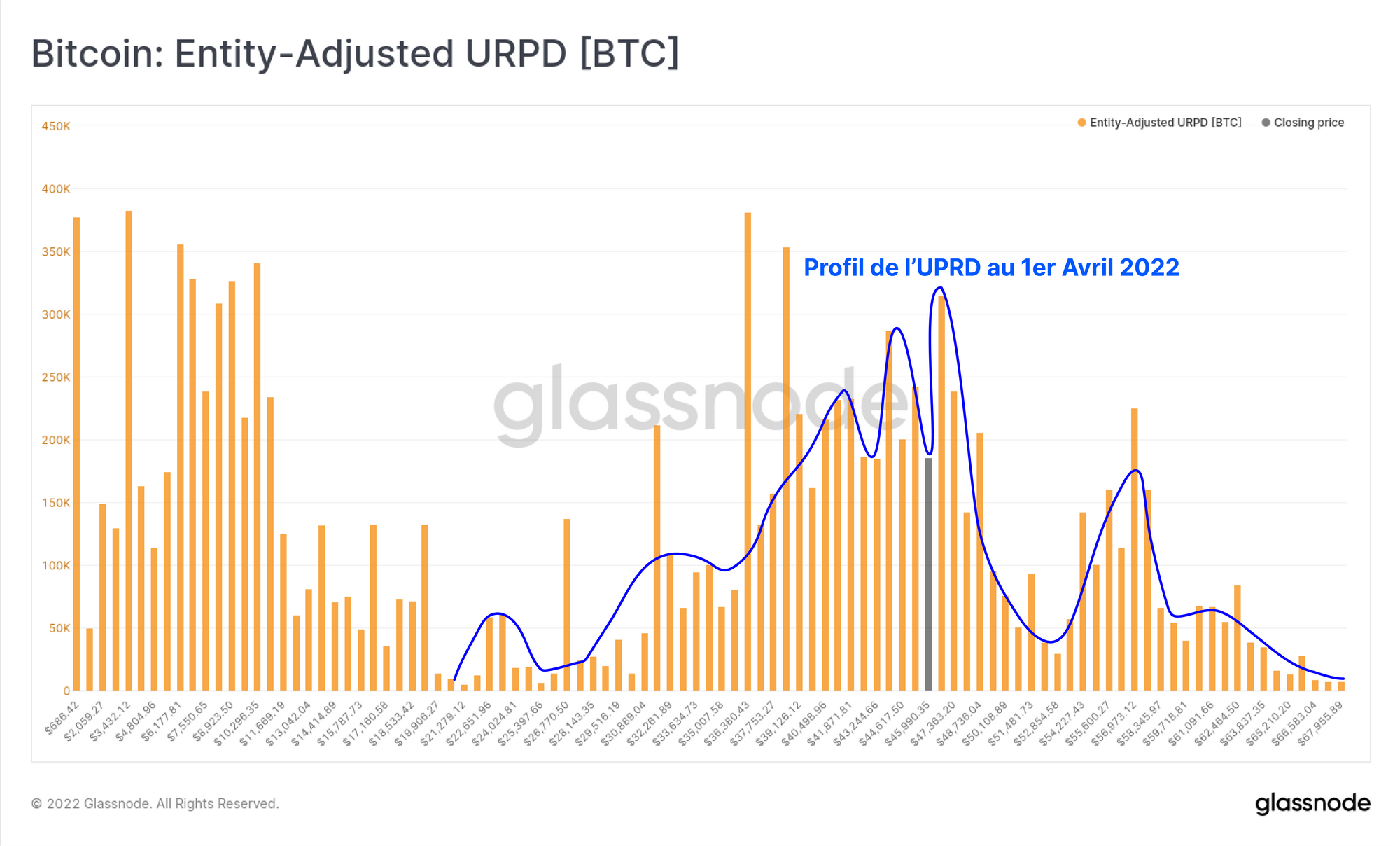

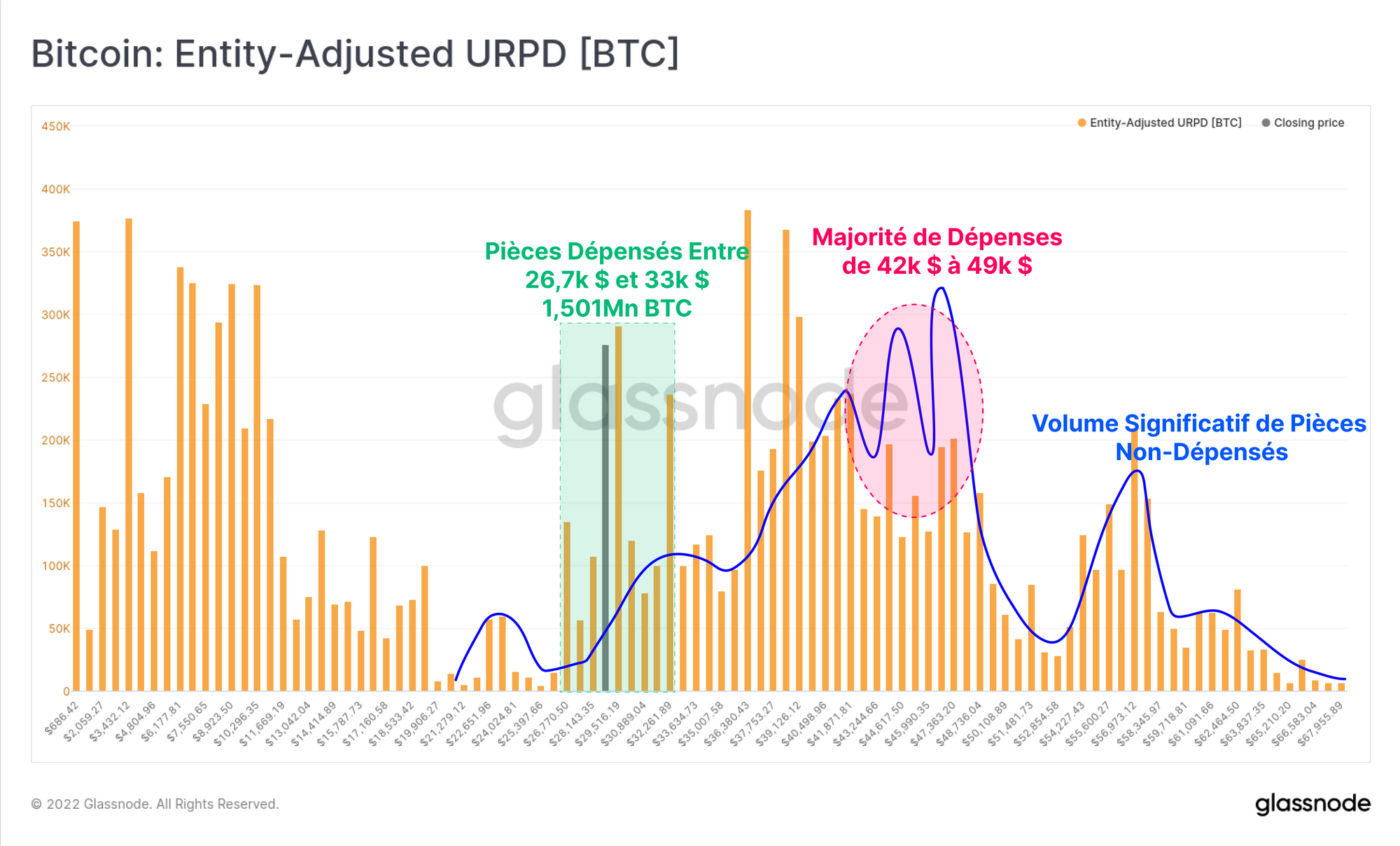

Si nous examinons la métrique URPD au 1er avril 2022, avant la vente de LUNA, nous pouvons établir le profil de distribution des pièces en nous concentrant sur le cycle 2021-22.

Nous reprenons maintenant ce profil du 1er avril et le superposons à l'URPD d'aujourd'hui en bleu ci-dessous. À partir de là, nous pouvons évaluer le changement de distribution des pièces et faire les observations suivantes :

- Une réaffectation importante de 1,5 million de BTC a eu lieu, les acheteurs se situant principalement entre 42 000 et 49 000 dollars et dans la fourchette actuelle de 26,7 000 à 33 000 dollars.

- Par ailleurs, la distribution des pièces reste remarquablement similaire au profil du 1er avril, ce qui suggère que la cohorte des HODLers, relativement insensible au prix, continue de dominer le profil des investisseurs.

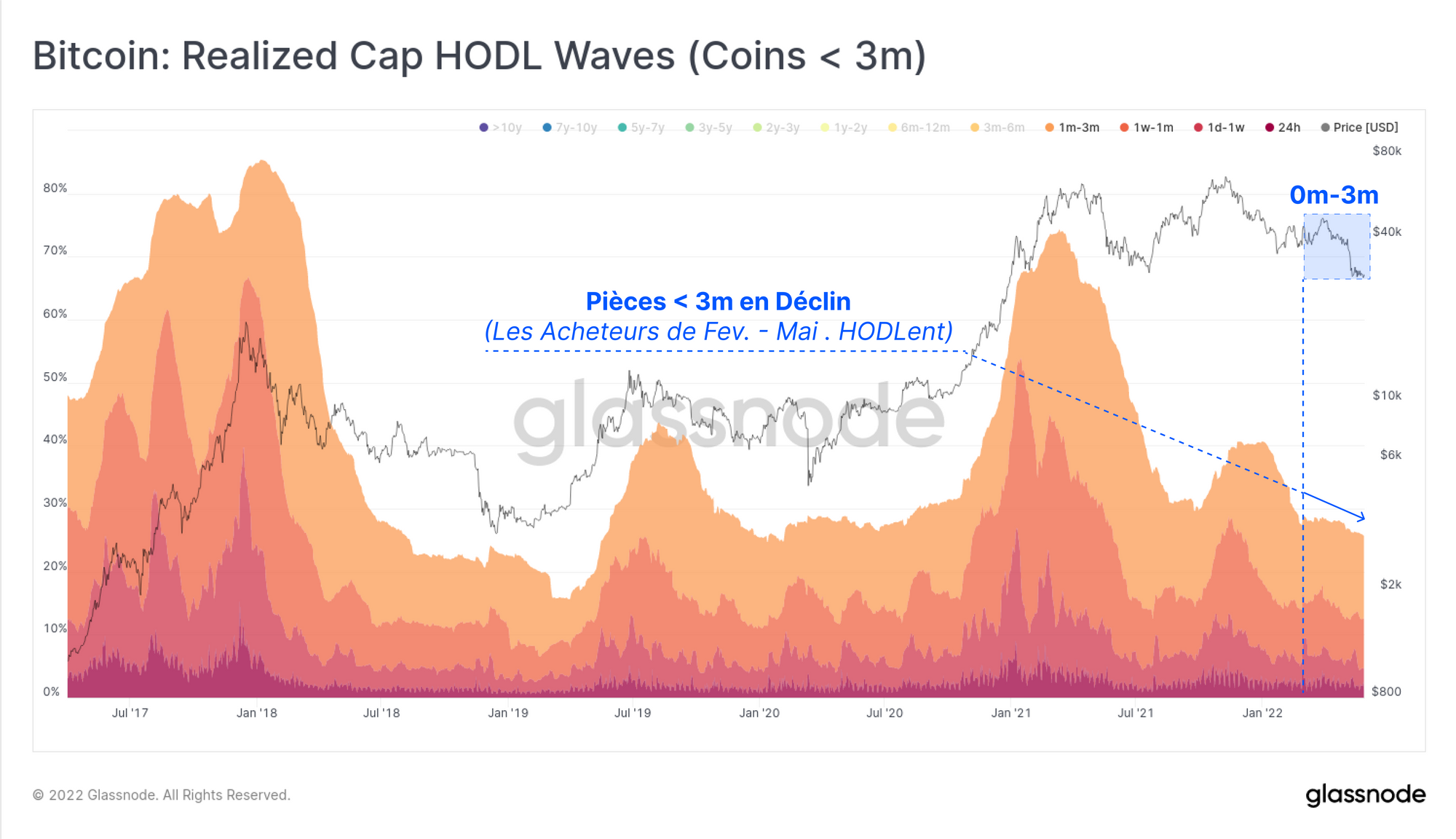

La tendance actuelle à la baisse des pièces de moins de trois mois confirme cette observation. Un retour en arrière de 3 mois capture toutes les pièces dépensées pour la dernière fois après le 1er mars, qui est le milieu de la dernière plage de consolidation. Lorsqu'une tendance à la baisse des vagues HODL de 3 mois est en vigueur, cela signifie que l'offre de pièces migre vers des bands d'âge plus élevées.

Ce qu'il faut retenir de ces deux mesures, c'est que les détenteurs de pièces qui se sont accumulées après l'ATH de novembre semblent être relativement insensibles au prix. Malgré des baisses de prix continues et un événement majeur de liquidation au comptant de plus de 80 000 BTC, ils ne sont toujours pas disposés à laisser partir leurs pièces.

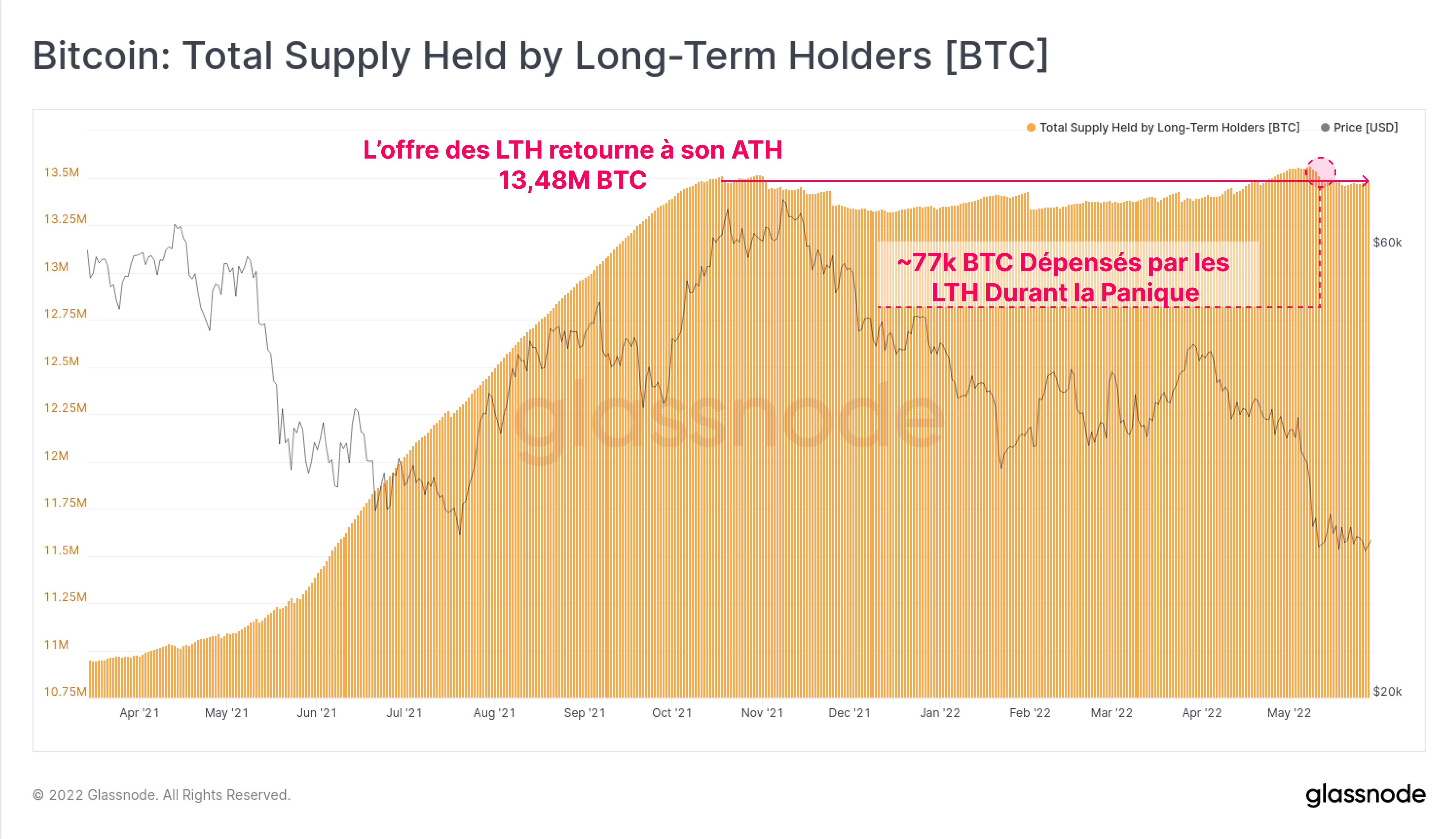

Si l'on rappelle que le seuil des détenteurs à long terme se situe à la fin décembre, il n'est pas surprenant que l'offre totale de LTH ait atteint un plateau ces derniers temps. Au cours des derniers mois, le seuil des détenteurs à long terme a suivi la tendance à la baisse qui s'est manifestée de novembre à janvier.

En général, l'accumulation de l'offre se produit pendant les périodes de range. Cela signifie que dans environ 1 mois, le seuil des LTH entrera dans la précédente fourchette de consolidation établie entre 33 000 et 42 000 dollars. D'après le profil URPD, un très grand volume d'offre a été acquis ici entre janvier et avril.

L'offre des détenteurs à long terme est récemment revenue à l'ATH de 13,048 millions de BTC. À moins d'une redistribution significative des pièces, nous pouvons donc nous attendre à ce que cette mesure de l'offre commence à augmenter au cours des 3 ou 4 prochains mois, ce qui suggère que les HODLers continuent à absorber progressivement l'offre et à la conserver.

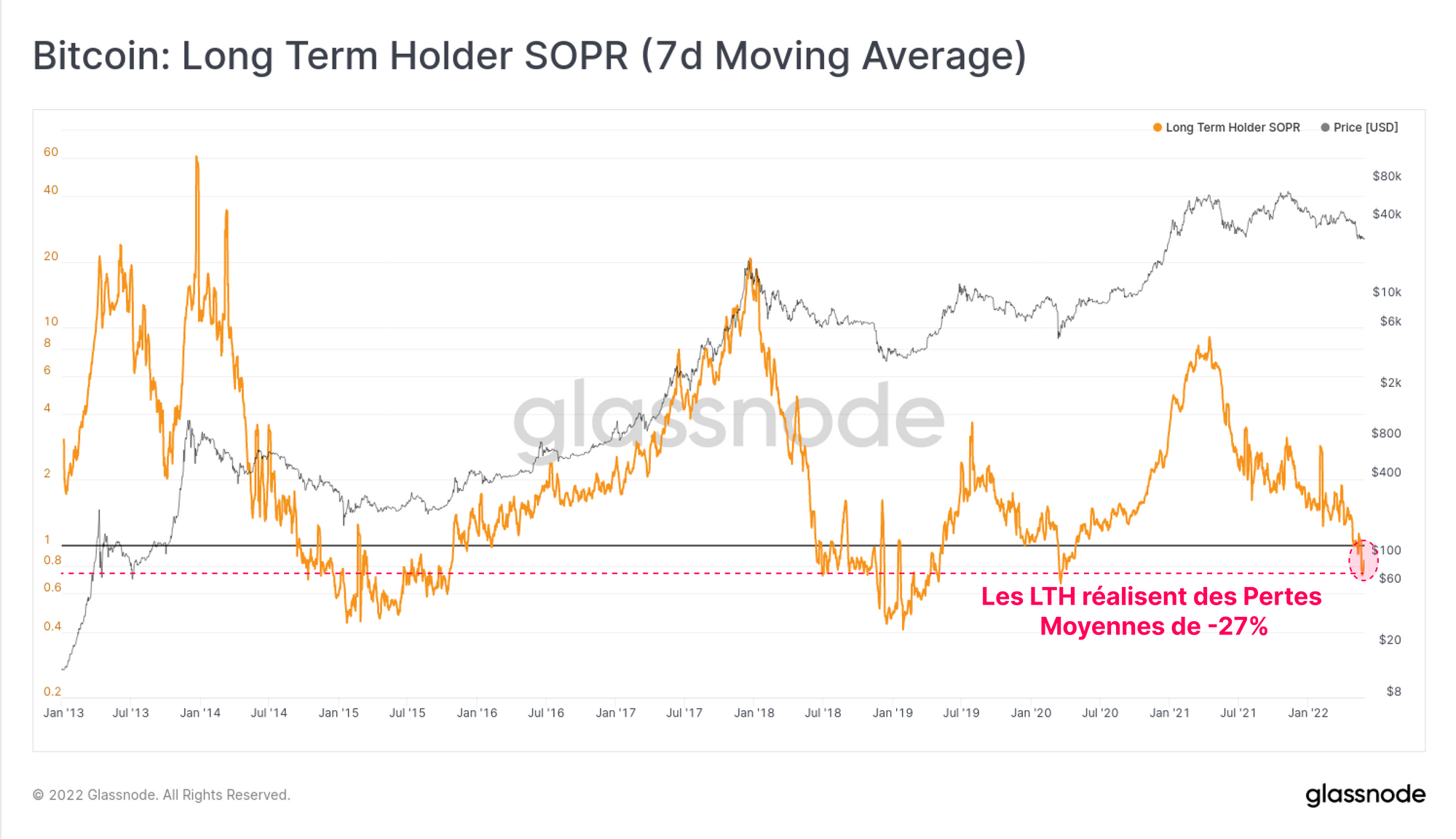

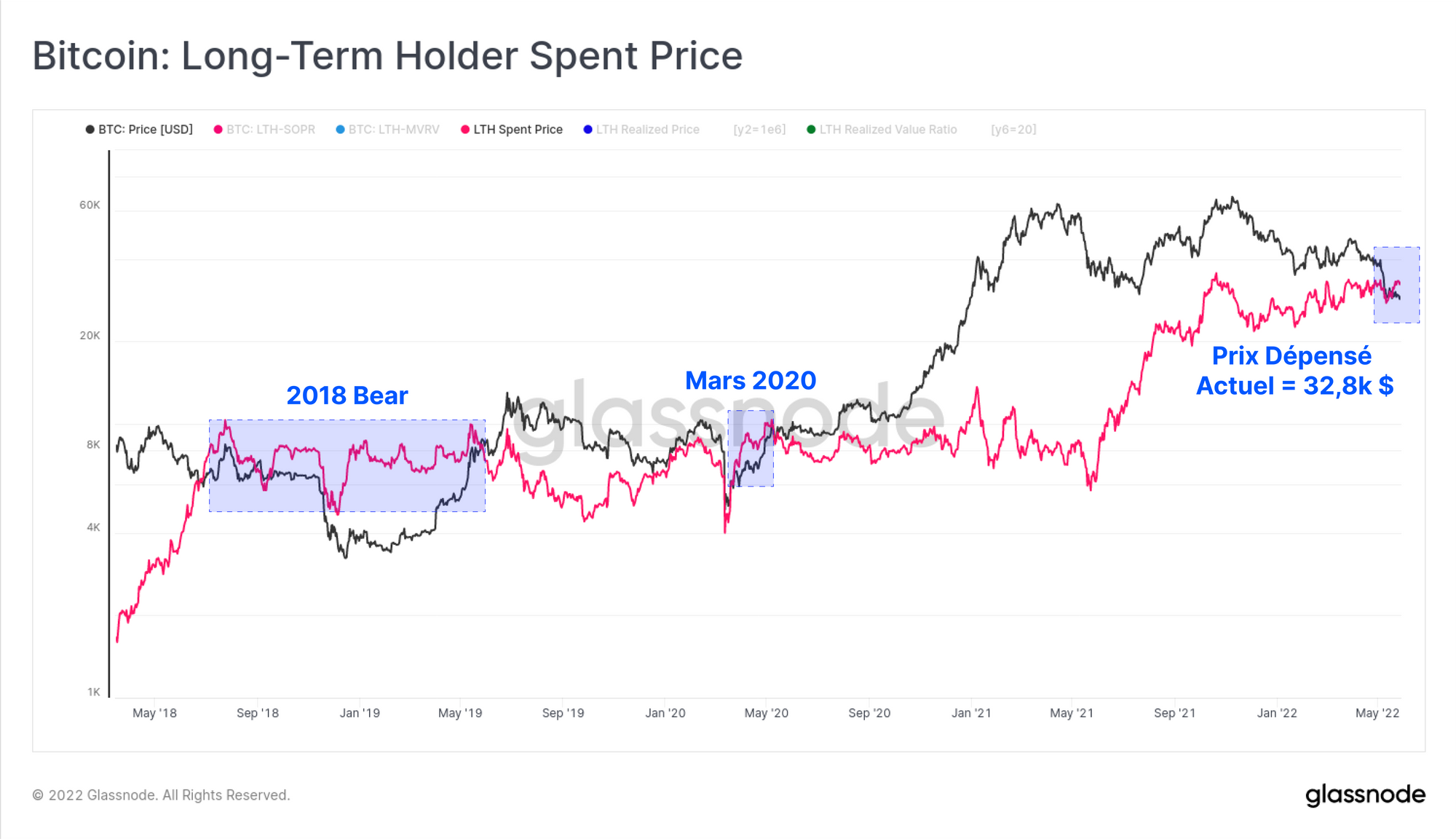

Cependant, malgré cette vision constructive, il reste un sous-ensemble de LTH qui dépense actuellement des pièces et réalise des pertes. La métrique LTH-SOPR peut être considérée comme le multiple de profit moyen réalisé par la cohorte LTH chaque jour, et elle s'échange rarement en dessous de 1,0.

Cette semaine, nous avons vu la pièce moyenne dépensée par un LTH accuser une perte de 27 % par rapport à son prix d'aqcuisition. Par le passé, de tels événements ne se sont produits que lors des creux de capitulation finale de marchés baissiers, comme en 2015, 2018 et brièvement en mars 2020.

Avec le concept de LTH-SOPR en tant que multiple de profit réalisé, nous pouvons donc déduire le prix moyen d'où proviennent les pièces dépensées LTH, appelé le Prix Dépensé. Le Prix Dépensé des LTH (rose) se négocie rarement au-dessus du prix du marché, mais il se négocie actuellement à 32,8 k$ sur la base d'une moyenne mobile de 7 jours. La dernière fois que les LTH ont accusés de pertes de ce type, c'était brièvement après l'événement de vente de mars 2020. Dans le cas du marché baissier de 2018, cela a précédé de nombreux mois de pertes des LTH et a culminé avec une baisse supplémentaire de 50% du prix.

Résumé et conclusions

Le plafonnement de l'activité on-chain du bitcoin est en vigueur depuis septembre 2021, et jusqu'à présent, il y a peu de signes de changement de cap. Cela indique que la classe des HODLers, les acheteurs de dernier recours, sont les seuls à subsisiter. Cela peut également être observé dans la réticence à dépenser l'offre détenue, même si elle est maintenant détenue à perte.

Un changement notable s'est produit dans les tendances d'accumulation sur la chaîne après la vente induite par LUNA. Les entités possédant moins de 100 BTC semblent avoir absorbé un volume de pièces équivalent à celui vendu en catastrophe par la LFG.

Aux côtés d'une majorité de détenteurs à long terme, un volume de plus en plus important de BTC semble avoir été HODLé et acquis à ces prix inférieurs. Cette tendance, à moins qu'elle ne soit perturbée, devrait propulser l'offre des détenteurs à long terme au-dessus de son ATH au cours des prochains mois.

En gardant les yeux sur l'environnement macroéconomique dans lequel se trouve le bitcoin, certains signaux indiquent un découplage entre les actifs numériques et les actions. Il reste à voir si la corrélation se rétablit, tout comme l'orientation finale des marchés en réaction aux politiques monétaires en cours.

Des risques de grande ampleur subsistent, mais il est impressionnant de constater qu'il en va de même pour la population des HODLers Bitcoin insensibles aux prix.

Mises à jour des produits

Toutes les mises à jour des produits, les améliorations et les mises à jour manuelles des métriques et des données sont enregistrées dans notre journal des modifications pour votre référence.

- Ajout des fonctions shift, if-then, et corr à Workbench. La fonction returns a été renommée percent_change.

- Nouvelles métriques Ethereum : Gas Usage absolute, Gas usage relative, Transaction type absolute, Transaction type relative.

- Nouveau tableau de bord préétabli : Exploration de l'etherverse.

- Nouveau tableau de bord pour les utilisateurs pro : Salle des machines de Glassnode

- Publication de l'édition #16 de la Newsletter Uncharted.

Nouvelle recherche : Une brève histoire de l'univers Ethereum

Ethereum est une plateforme sans permission, et en tant que telle, n'a pas de but inhérent qui soit applicable. Dans tous les sens du terme, une plateforme sans permission est définie empiriquement par son utilisation. Notre dernier document de recherche explore l'univers d'Ethereum du point de vue de la part de marché capturée par différents cas d'utilisation en relation avec les transactions sur la chaîne et la consommation de gaz.

Lisez notre dernier document d'analyse ici.

- Suivez-nous et contactez-nous sur Twitter

- Rejoignez notre canal Telegram

- Visitez le Forum de Glassnode pour des discussions et analyses long-format.

- Pour les métriques on-chain et les graphiques d'activité, visitez Glassnode Studio.

- Pour des alertes automatisées sur les mesures de base sur la chaîne et l'activité des échanges, visitez notre Twitter Glassnode Alerts.

Clause de non-responsabilité : Ce rapport ne fournit aucun conseil en matière d'investissement. Toutes les données sont fournies à titre d'information uniquement. Aucune décision d'investissement ne doit être basée sur les informations fournies ci-haut et vous êtes seul responsable de vos propres décisions d'investissement.