熊市的至暗阶段

随着比特币价格下跌到2.5万美元左右,大量的宏观指标表明,市场正在进入此次熊市周期的最深阶段。基本面已经恶化,甚至长期持有者现在也实现了重大损失。

比特币和数字资产经历了又一个混乱的价格下行周,从31,693美元的开盘价,跌至25,150美元的多年新低。宏观不利因素仍然是一个大规模的驱动因素,最新的美国CPI数据为8.6%,高于预期,周一凌晨又发生了2年-10年美国国债收益率曲线倒挂。同时又遇到了美元指数DXY的大规模反弹,因为比特币录得了过去11周内10周下跌。

比特币网络效用继续萎靡不振,RVT等宏观指标进入未知的熊市区域。尽管小虾米(持仓小于1枚比特币)和鲸鱼(持仓大于1万枚比特币)都在持续积累,但价格支撑仍远未建立。尽管许多宏观估值指标继续标志着超卖条件,但比特币仍然与传统市场相关,价格相应地受到打击。

在本版周报中,我们探讨了目前的熊市是如何进入一个与以往熊市中最深最黑暗的阶段相一致的阶段。市场平均水平几乎没有超过其成本基础,甚至长期持有者现在也被震出局。

翻译

本链上周报现在被翻译成 西班牙语, 意大利语, 中文, 日语, 土耳其语。 法语, 葡萄牙语, 波斯语。 波兰语, 希伯来语 和 希腊语。。

链上周报控制面板

我们为链上周报开发了一个实时仪表盘,其中包括所有特色图表 点击此处查看。我们在每周二发布的视频报告中进一步探讨了这个仪表板和所有涵盖的指标。即刻访问并注册我们的 Youtube频道,点击我们的 视频门户 观看更多视频内容和指标教程。

下跌至成本基础

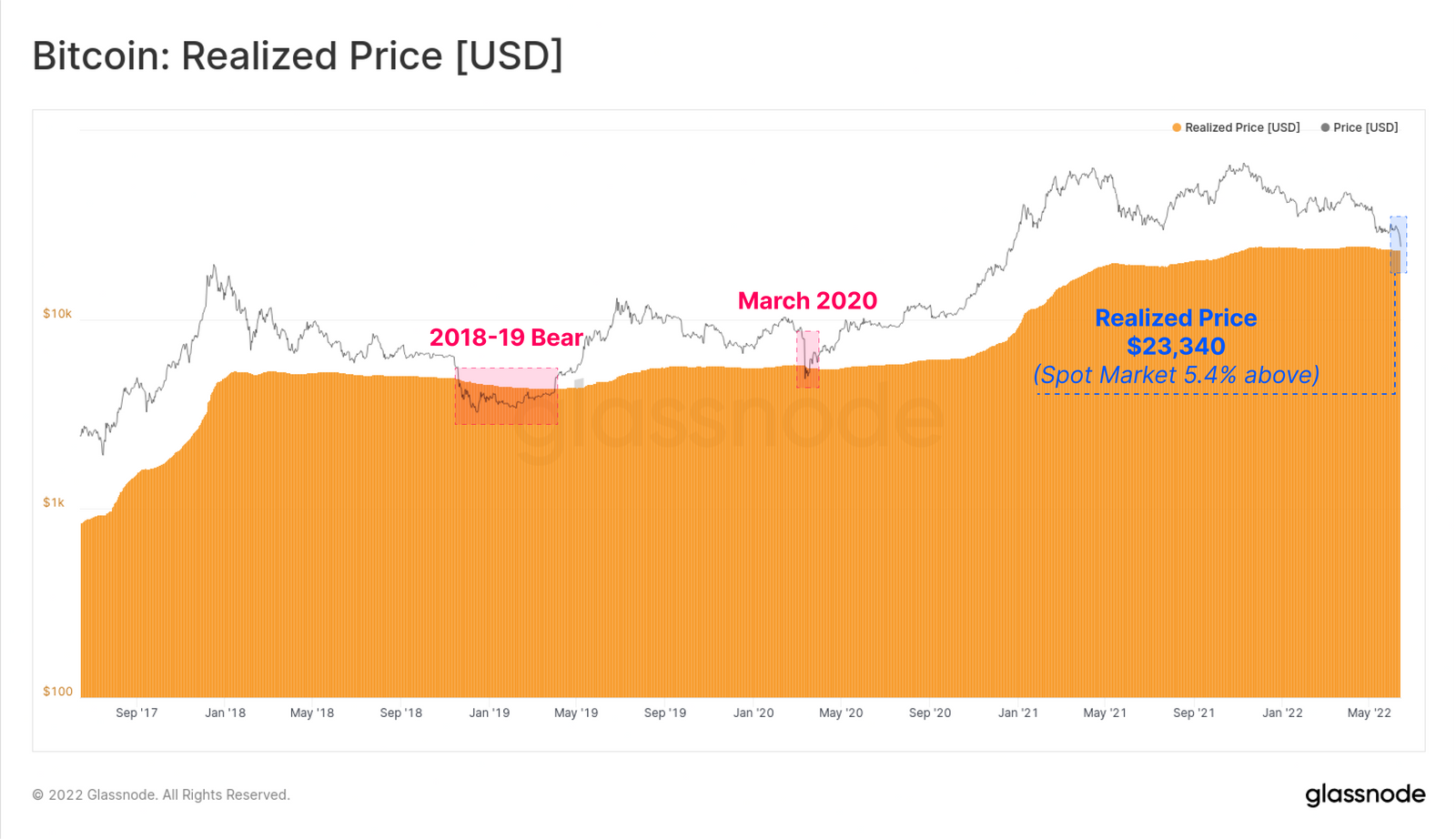

随着比特币价格进入2.5万美元的区域,币价正在接近链上最重要和最基本的指标之一,即变现价格。这个指标代表了供应中每个比特币的平均价格,采用了该比特币最后一次在链上卖出时的价值。

实现价格(23430美元)在熊市的最深和最新阶段之外,现货价格很少达到这个点。2020年3月,以及2018年熊市结束时,比特币累积积累值达到了此实现价值。

MVRV Z-Score比较了比特币的现货价值和实现价格,得到一个震荡指标。这个工具可以帮助识别统计上有意义的偏离这个 "内在价值 "的情况,并用来评估过度和低估的情况。

等于平均值的数值(黑线)通常与这些深度晚期的熊市相一致。目前的市场已经下降到仅高于平均值+0.26个标准差,从历史上看,公众认为这是一个价值区,特别是当加权的Z-score向上移动时。

然而,过去的熊市周期表明,负的MVRV-Z值往往出现在熊市结束之前,并且可以在这种状态下持续一段时间(从2018年的几个月到2015年一年)。

比特币囤币党开始软化

在11月以来的结构性下跌趋势中,我们观察到各种行为阶段以及比特币的卖出行为。我们可以利用这些行为的变化来衡量投资者情绪的总体变化情况。

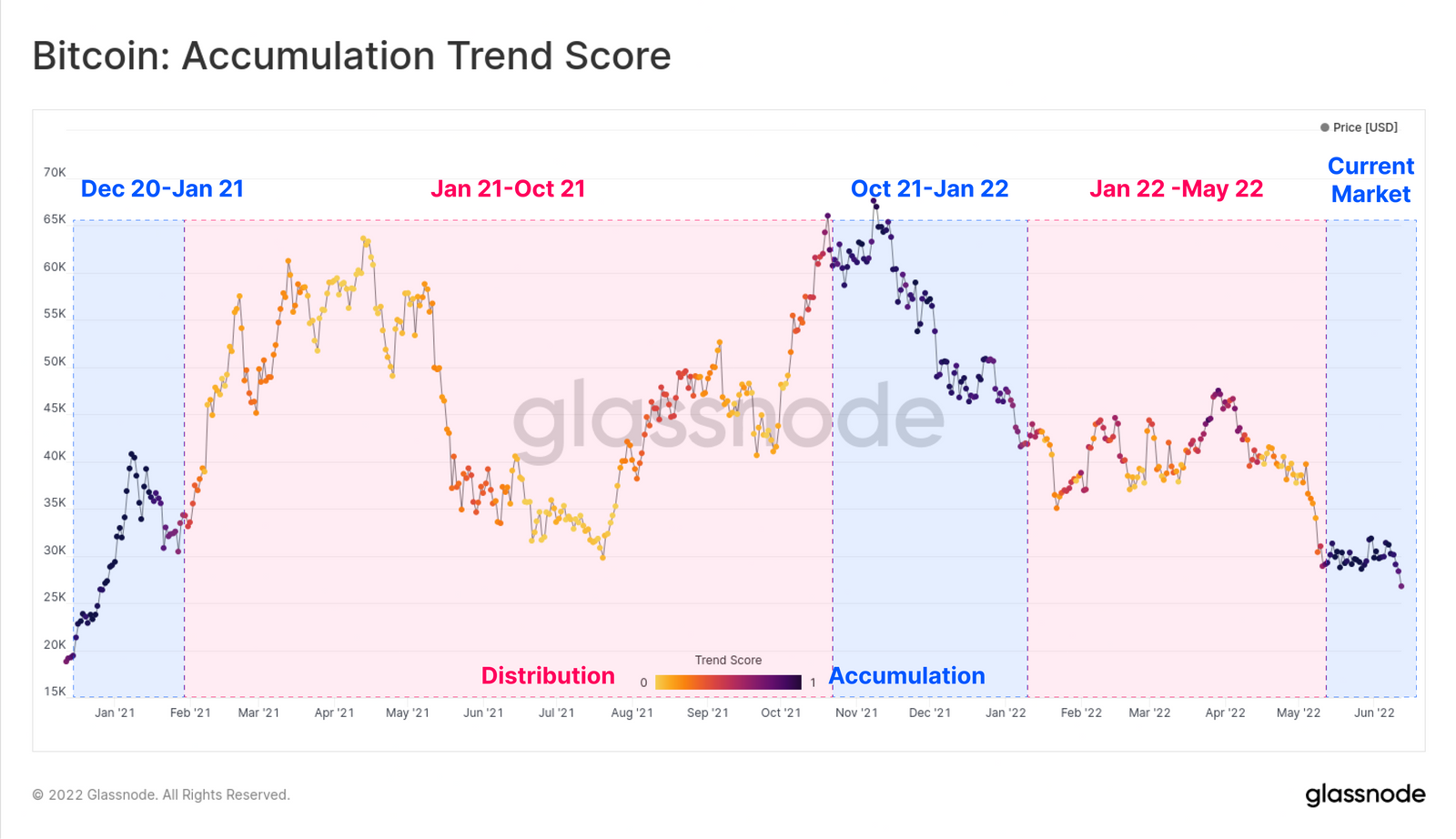

积累趋势得分 是一个有用的工具,通过评估链上比特币余额增长或收缩的幅度和持续时间来观察变化。它显示了所有队列的累积/分布加权的总量。

- 2020年12月至2021年1月 - 牛市买盘阶段,因为投资者进入市场,创造了看涨冲动,将币价推向64000美元的历史前高。

- 2021年1月至2021年10月 - 软化和一般性卖出,部分原因是GBTC溢价转为折价后现货需求下降(点击此次,查看我们的报告)

- 2021年10月至2022年1月 - 币价达到前高之后的购买需求,后来被重新卖出(请查看2022年第9周周报)。

- 2022年1月至2022年5月 - 间歇性的积累和卖出,最终导致LUNA-UST造成的抛售(如 2022年第20周中所述)。

在目前的市场中,我们已经观察到有一个月的积累趋势得分在0.8以上,标志着整个市场的高积极平衡变化。这是一个明显的转变,与LUNA抛售前的间歇性积累相比,可能表明投资者对3万美元及以下价格的价值看法有所改善。

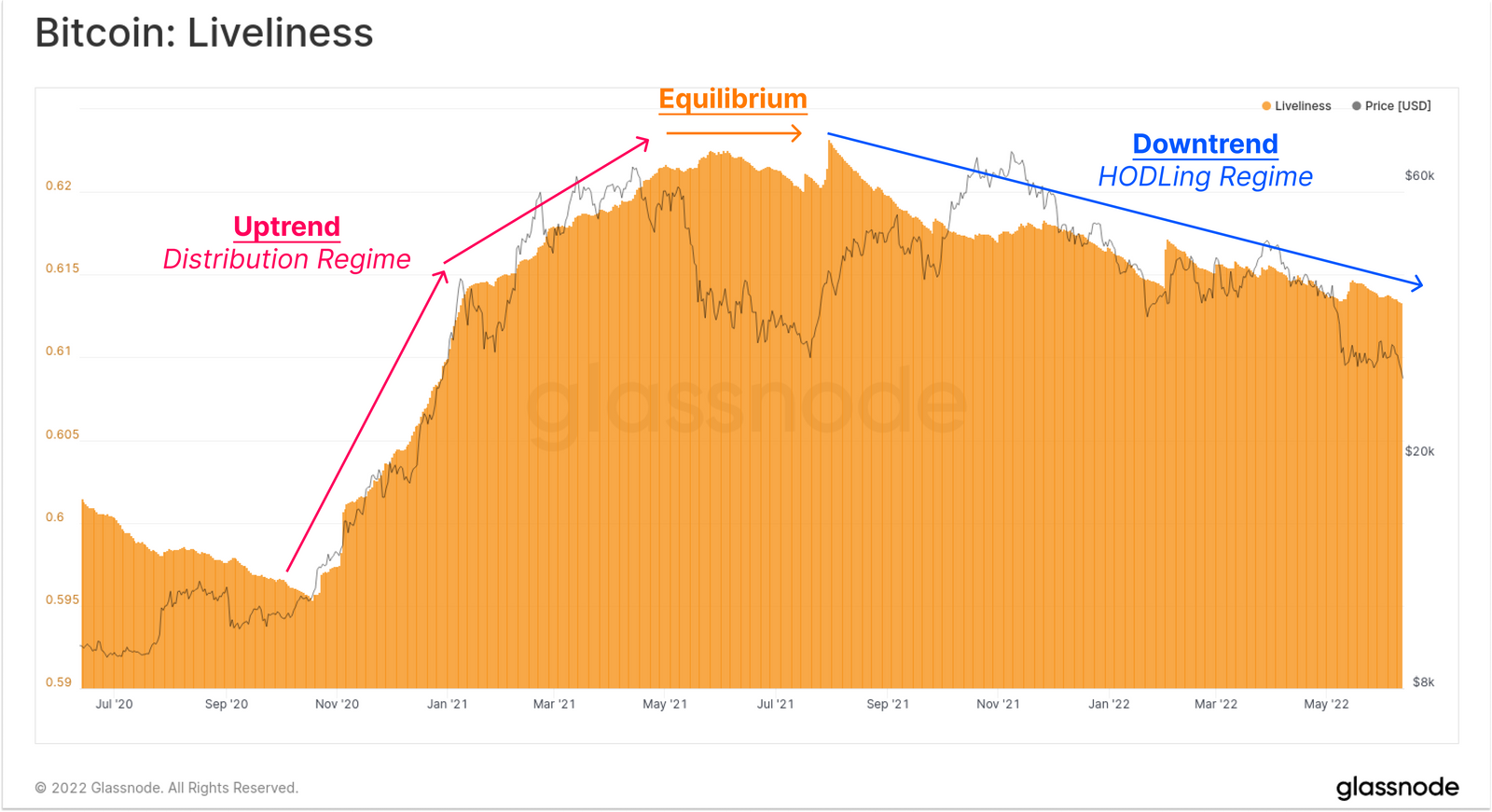

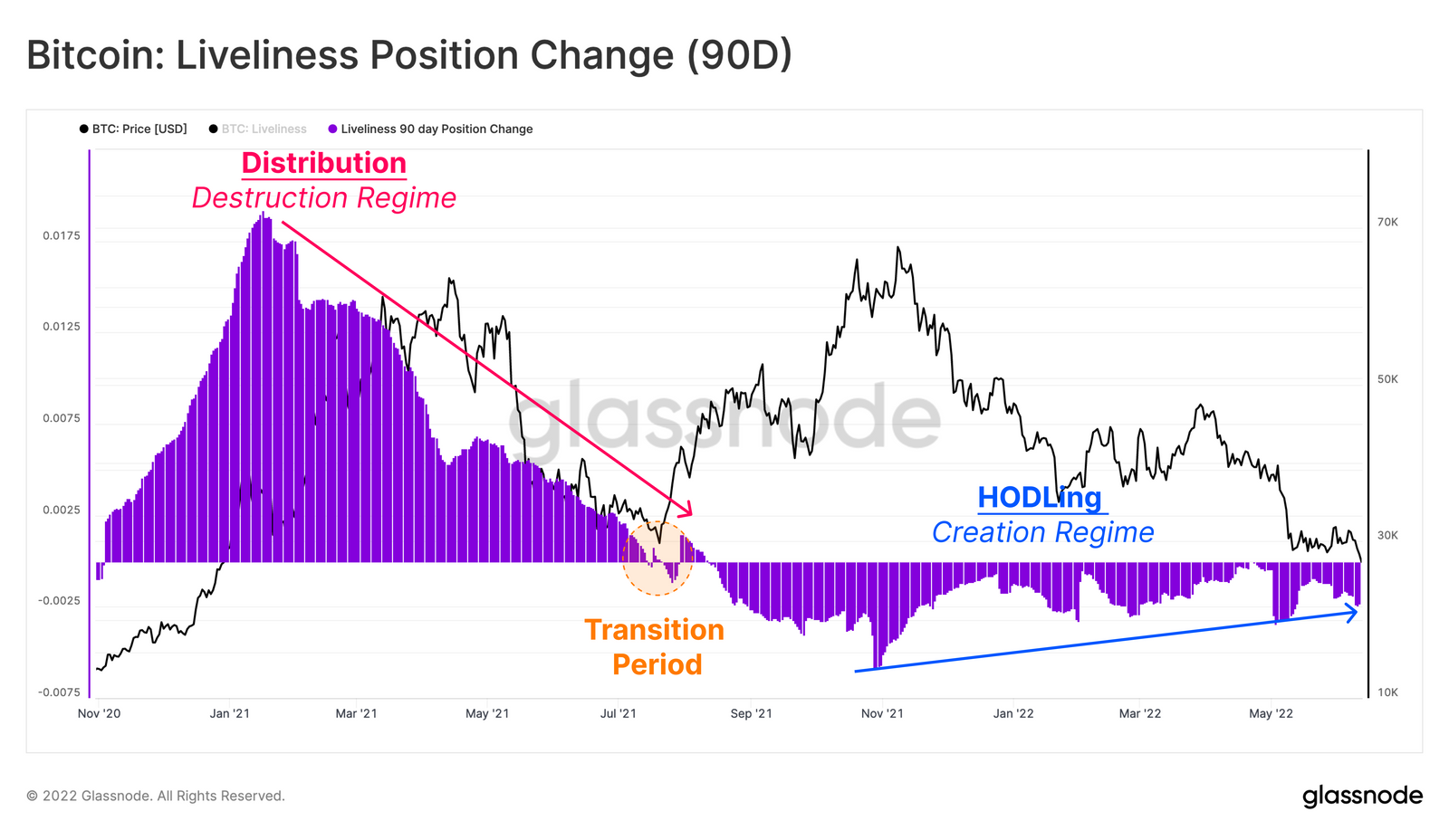

我们也可以通过 活力 指标来了解市场对囤币不动或卖出行为的偏爱。活跃度定义了总的比特币销毁币天和比特币创造币天之间的平衡。因此,它可以用来提供与破坏和积累制度的汇合。

自8月21日以来,活力一直保持在一个结构性的下降趋势。由于囤币占主导地位,比特币被牢牢地控制在币日创造总量模式中。然而,正如我们 在以前的版本中所探讨的,由于只剩下囤币党群体,他们的需求仍然太小,无法吃掉目前的卖方抛压。

我们可以通过评估活力度3个月仓位变化来进一步确认这一点(如下图紫色所示)。自2021年7月的矿工大迁徙以来,我们可以强调一个普遍的积累范围。然而,这种币天创造模式正在失去动力,并根据目前的趋势趋向于一个平衡位置。这反映了市场的普遍不确定性,这导致了投资者对现货头寸的去风险化增加。

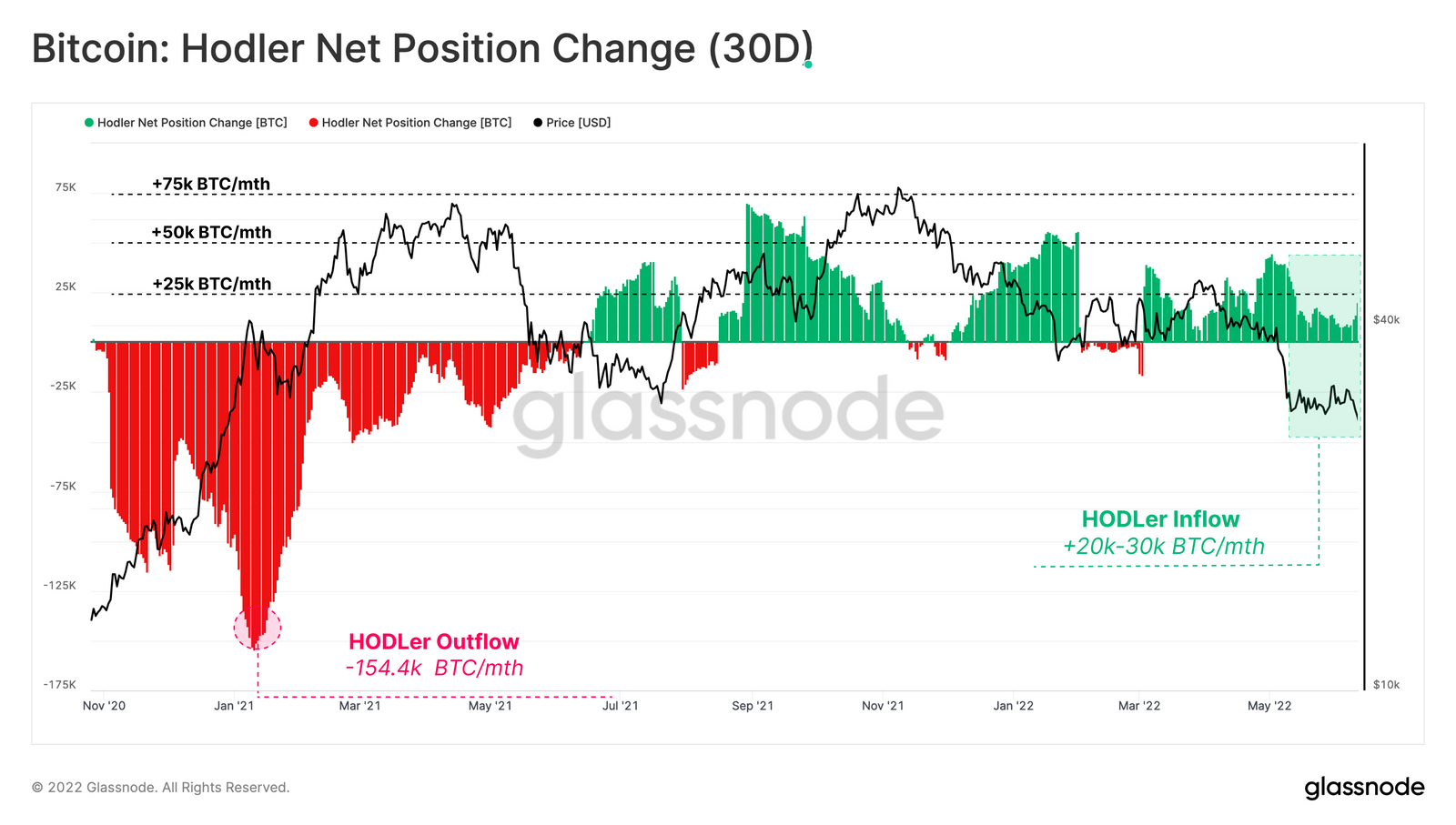

囤币党净头寸变化将这些观察结果带入了供应领域,并可用于估计囤币党基础正在积累或卖出的比特币量的大小。这个指标表明,基于目前的比特币休眠程度,每月大约有15000-20000枚过渡到比特币囤币党手中。自5月初以来,这已经下降了约64%,表明积累反应正在减弱。

在过去的18个月中,我们看到投资者的信念和卖出行为的变化阶段。特别是,我们已经确定,在两次3万美元水平的情况下(2021年5月至7月和目前),投资者的购买情绪似乎比本周期的任何其他价格水平更强。

一个分叉的市场

我们已经确定,投资者似乎确实认为3万美元以下的区域有价值,尽管这种需求到目前为止还不足以提供价格支持。下一步将细分哪些群体参与了积累,以进一步细化这些观察。

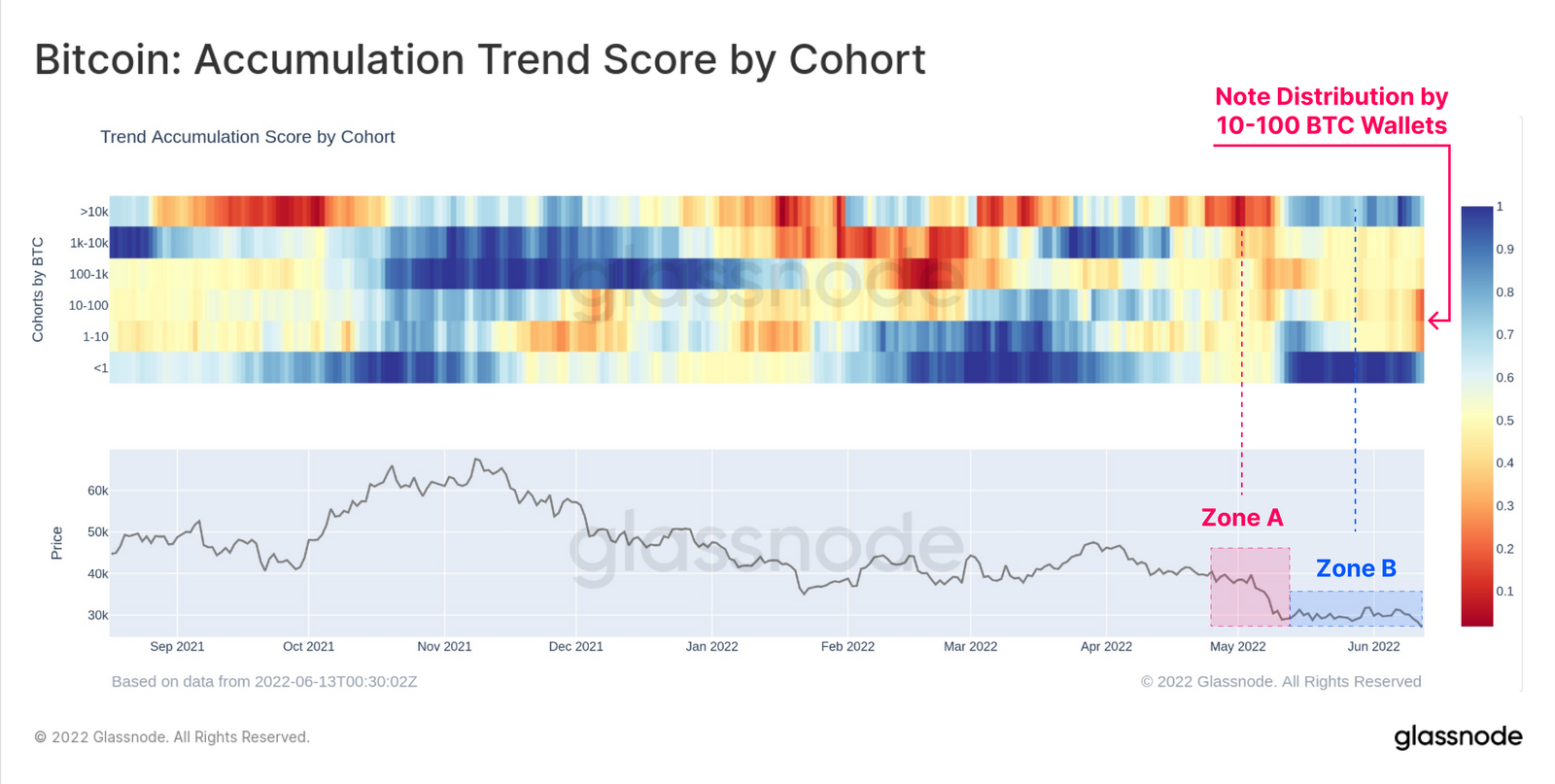

按群组划分的趋势积累得分可以更细化地评估哪些钱包大小的群组正在积累/卖出以及程度如何。

- 小虾米(持仓小于1枚比特币)和巨鲸(持仓大于1万枚比特币,不包括交易所和矿工) 群组自从价格下滑到2.5万至3.2万美元的范围后一直在积极地积累。这在过去2个月的低迷价格中仍然有效。

- 蟹和鲨鱼(1枚至100枚比特币) 群组在目前的抛售中已经从中性阶段过渡到卖出阶段。这表明信心有可能下降。

因此,最近几周在积累趋势得分中看到的0.9以上的近乎完美的分数是由非常大的(>10k BTC)和相对小的(<1 BTC)群组所驱动的。值得注意的是,巨鲸实体是45000美元至35000美元水平的驱动卖出者(A区),目前却成为25000美元至32000美元范围内的主要积累者之一(B区)。

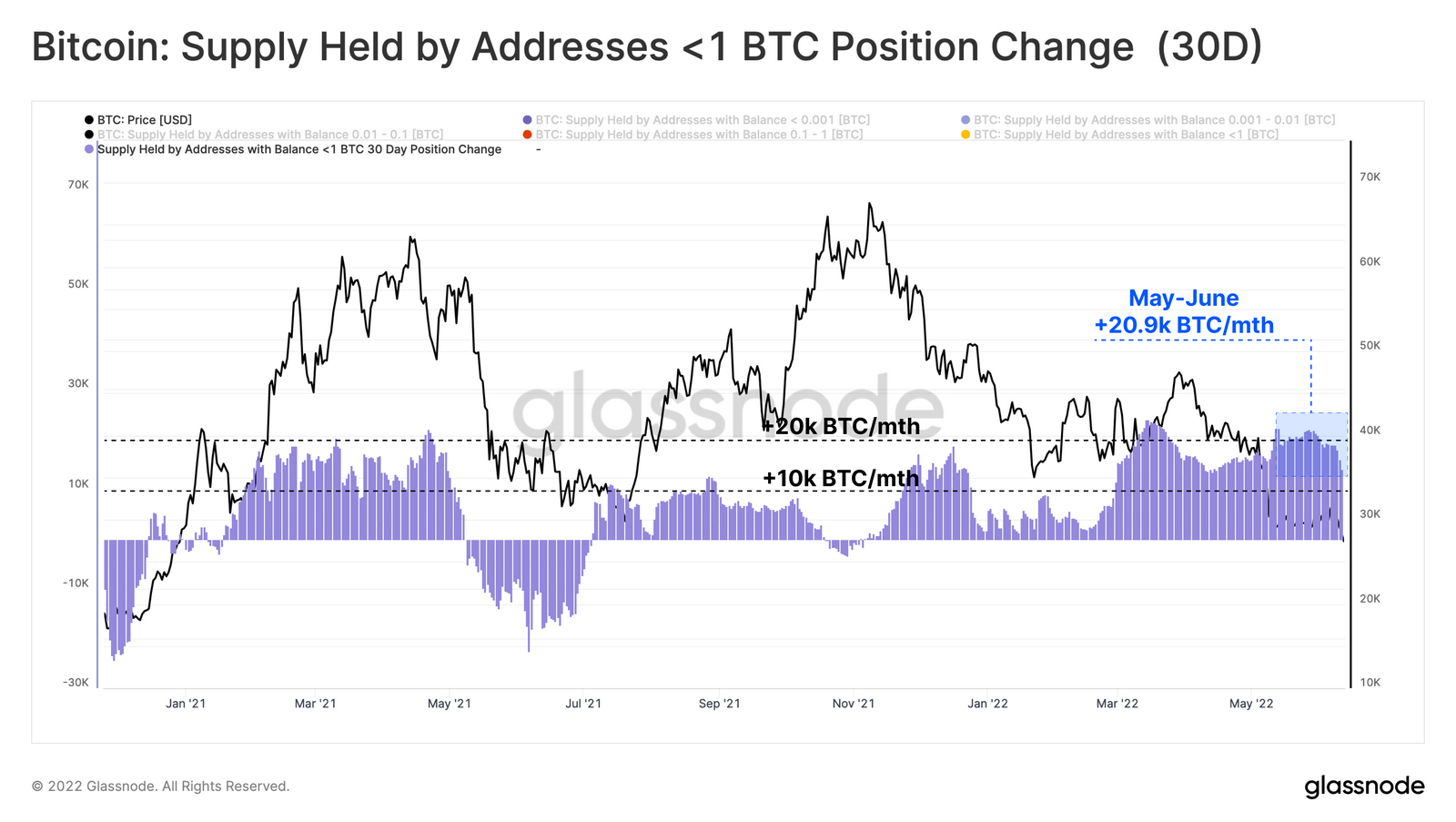

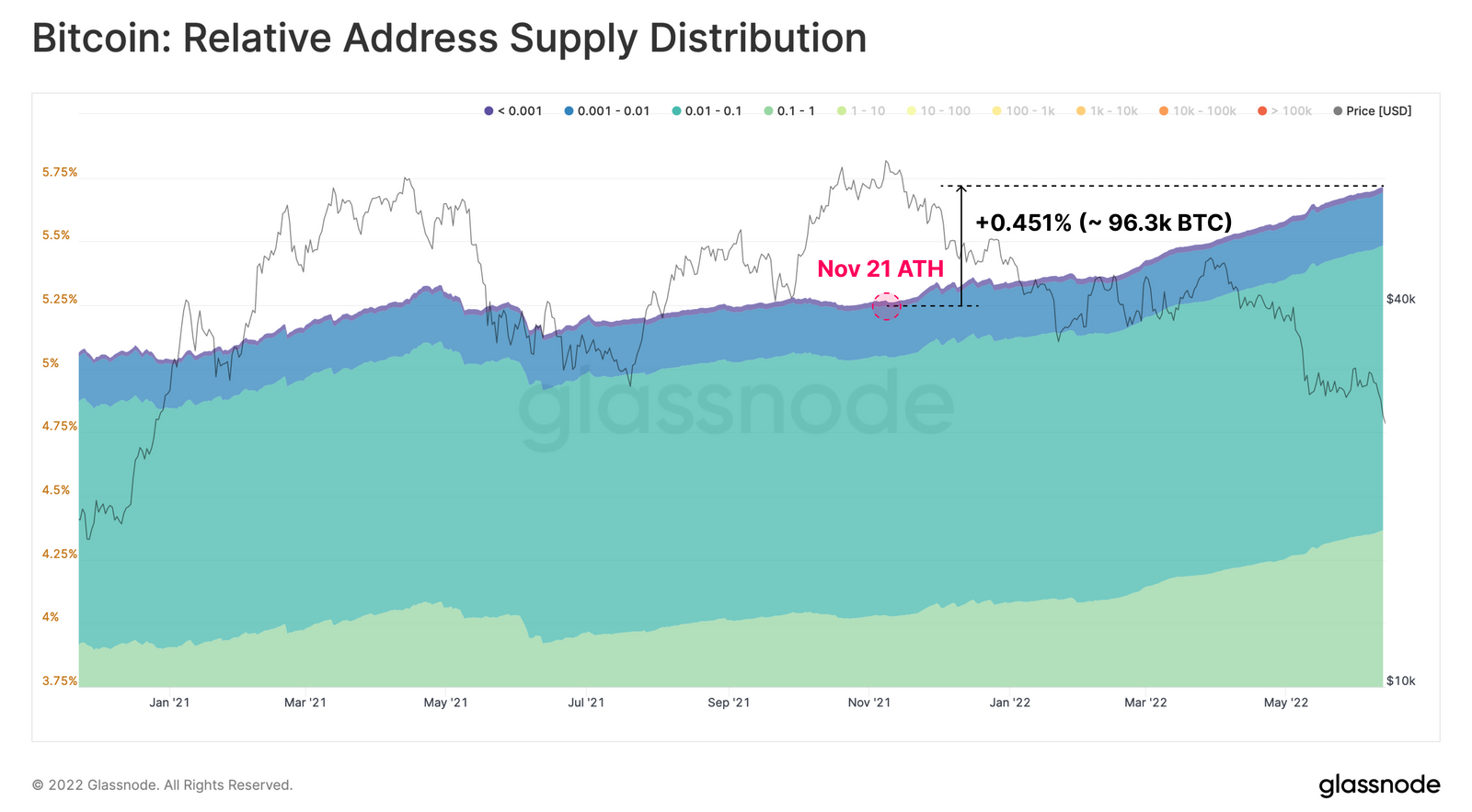

接下来,我们可以评估持仓量小于1 BTC的虾米地址所持有的30天供应量变化率。30天的变化率为我们提供了对这个较小的、可能是零售级别的投资者群所持有的比特币数量的原始头寸变化的洞察力。

虽然目前的余额增长速度正在减弱,但在这之前,是比特币在过去18个月中最初上涨后最积极和稳定的积累期。自5月9日Luna暴跌以来,这些小型持有者的余额净增长了20,863个比特币,与各群组的积累趋势得分汇合。

从绝对数量上看,自11月份的历史前高以来,虾米们已经增加了96.3万枚BTC的持有量。这相当于0.451%的流通量,以及同期新币发行量的48.6%。

我们可以明显地看到,虾米拥有的供应量的正向梯度越来越陡峭。这些小持有者似乎对普遍的下降趋势不以为然,不管是对是错,因为他们继续不断地积累现货比特币。

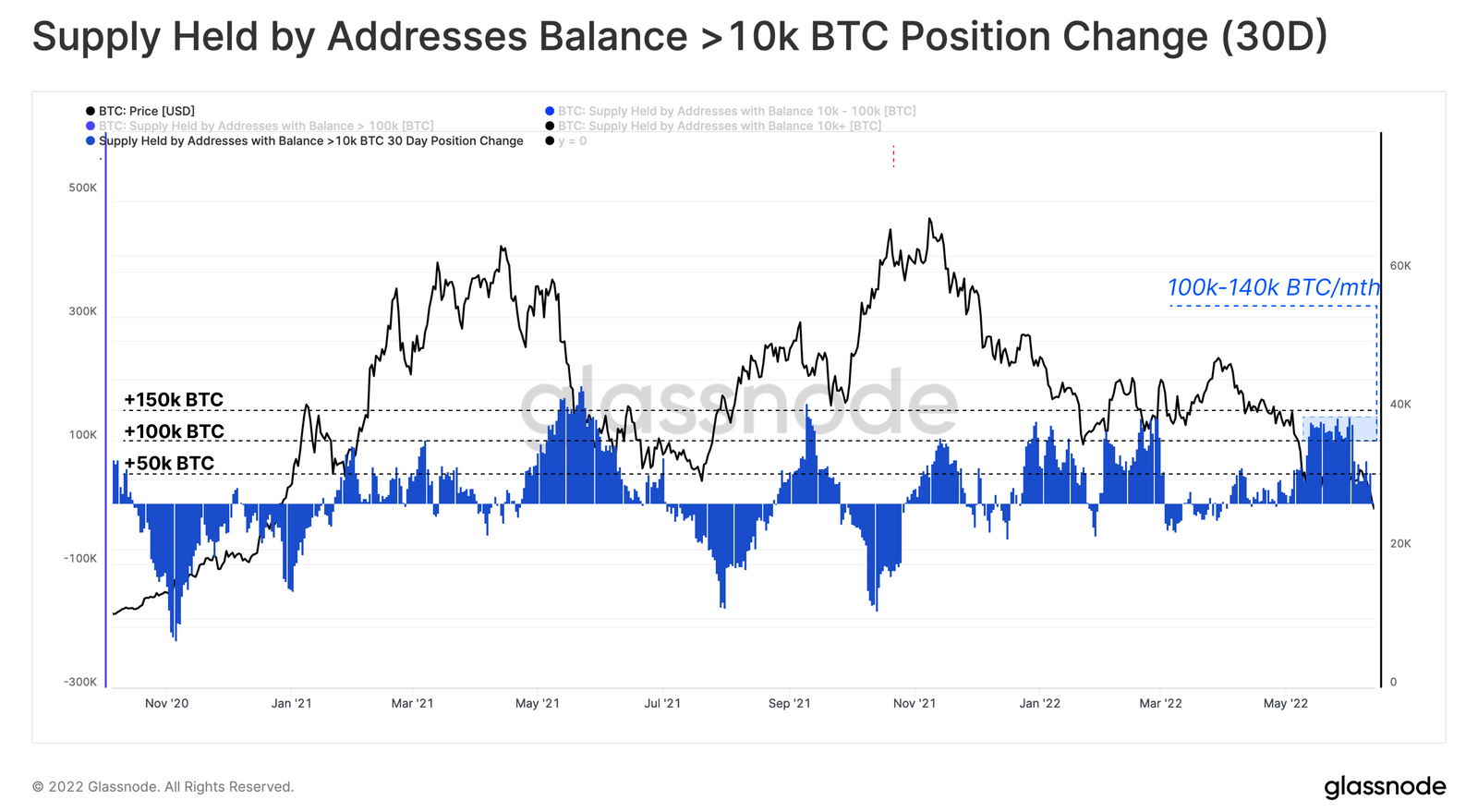

另一个值得评估的队列是持仓量在1万枚比特币以上的巨鲸群组。检查一下他们地址的月度仓位变化,就可以支持我们之前的观察,即该队列也一直在整个2.5万至3.2万美元的价格范围内积累。这个群组的月度仓位变化峰值为~14万枚比特币/月,自2021年11月的历史前高以来,他们的余额增加了+306,358枚比特币。

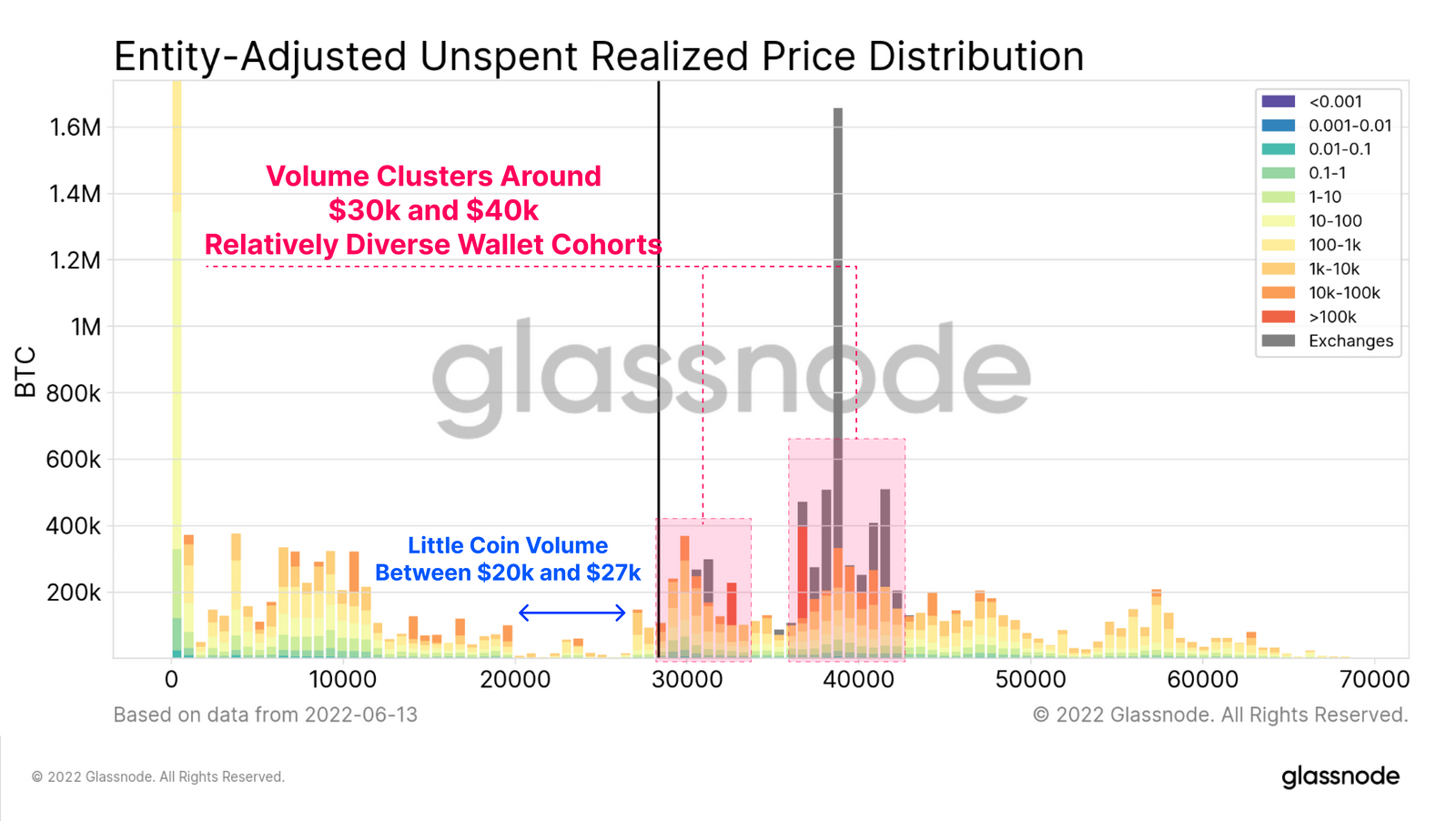

按钱包组群划分的实体调整后的未用变现价格分布,考察了该供应分布最后成交的价格点,以及由哪个钱包群组成交。

在3万和4万的价格区间周围,我们可以看到与不同的钱包群组相关的重要供应集群,表明这两个价格范围经历了大量的供应易手。然而,在27000美元和20000美元之间几乎没有比特币交易量,这可能表现为一个高波动性的区域,并且可能没有什么支持。

基本面的恶化

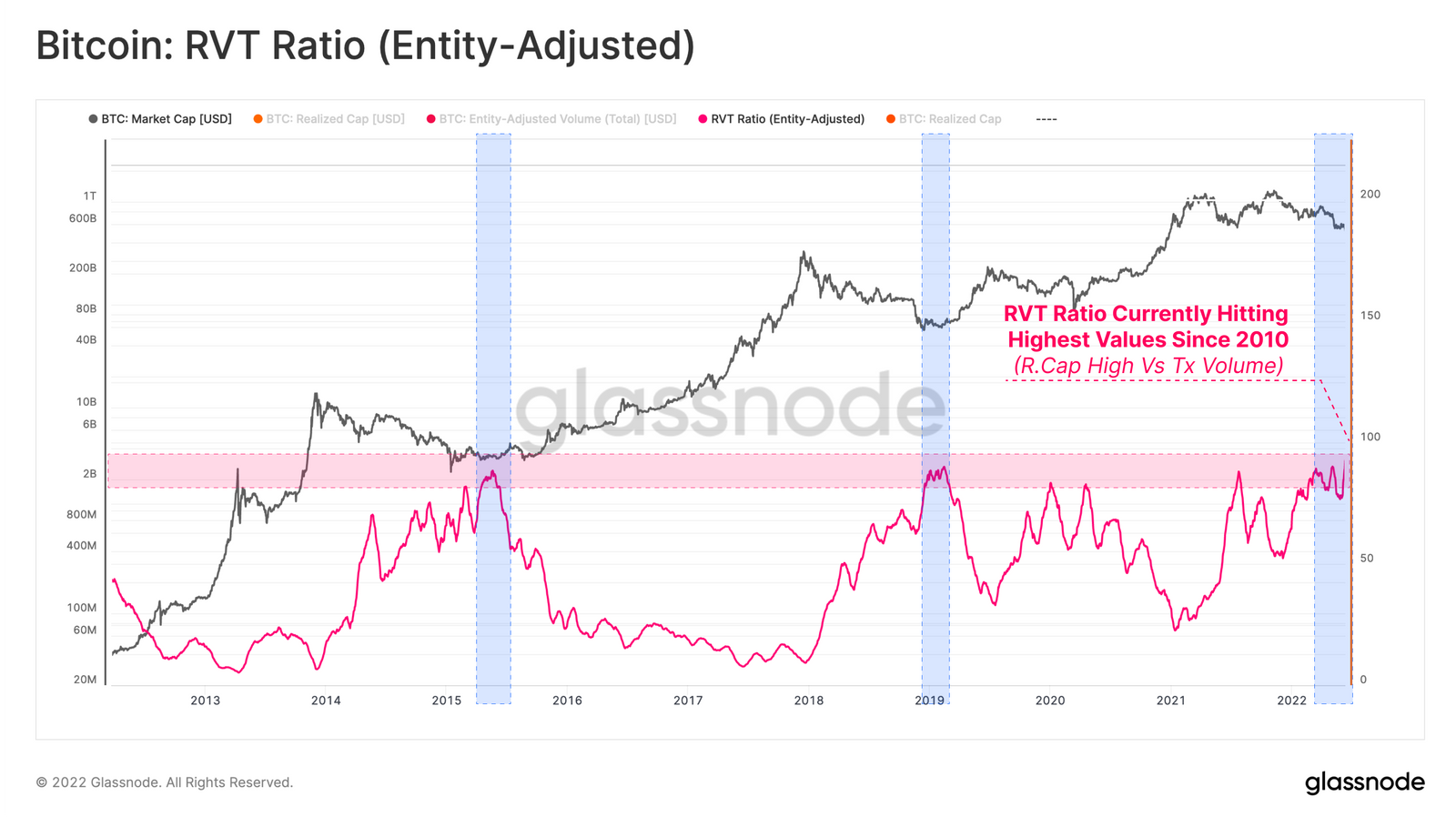

RVT比率 比较了已实现的资本化与每日结算的链上交易量,这提供了对网络的每日利用率(链上交易量)相对于其内在价值(已实现的资本)的深入了解。解释RVT的一般框架是:

- 高值和上升趋势表明利用率低,网络利用率下降。

- 低值和下降趋势表明利用率高,网络利用率上升。

- 稳定的横盘值表明,目前的利用趋势可能是可持续的,处于平衡状态。

红色带表示RVT比率为80或以上,表明网络估值现在比每天结算的价值大80倍。这表明链上活动的贫瘠,这是历史上长期看跌价格行动的结果,会将对成本敏感的参与者从网络中冲走。

在过去的熊市周期中,利用不足的网络提供了熊市底部的汇合点。如果网络利用率提高,RVT设法突破低点,这可能是基本面改善的信号。然而,由于RVT比率目前处于2010年以来的最高值,继续走高将进入有点未知的熊市领域,在这个领域,网络估值相对于网络活动来说更加 "高估"。

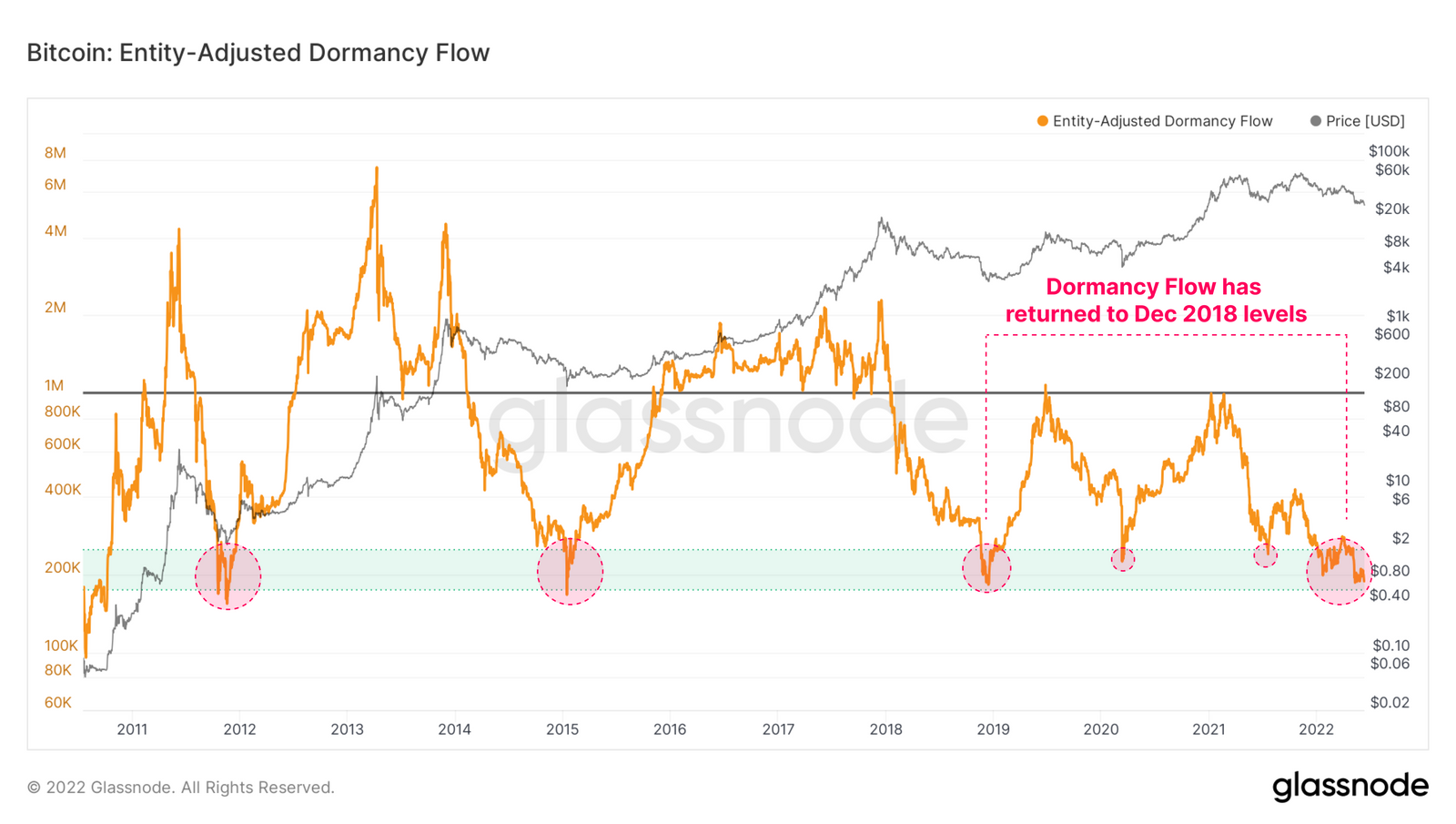

我们也可以从网络中卖出的比特币的平均币龄的角度,利用实体调整休眠流模型去比较市场估值和网络利用率。休眠期衡量的是在每枚比特币交易的基础上销毁的平均币天数。然后,休眠流量将市值与休眠量进行比较(以美元计算),从而捕捉卖出行为与市场估值的偏差。

休眠流量继续徘徊在历史低点,表明市场估值相对于时间加权的链上交易量被低估了。以往休眠期流量处于这些水平的情况通常与熊市投降事件和最大痛苦时期相吻合。

与活力度和囤币表现的减弱一致,这与甚至最老的比特币持有者被清除出网络的条件相一致。

对最强手进行清洗

长线持有者和短线持有者在本质上是二分的,因此对不同事物的评价也不同:

- 短期持有者在统计上对价格波动更加敏感,因为他们的成本基础更接近当前的现货价格。

- 长期持有者通常代表囤币党群体,他们对价格相对不敏感。这个群体更有可能在追求长期价值的过程中经受住波动和价格下跌的考验(在上周的版本中有所涉及)。

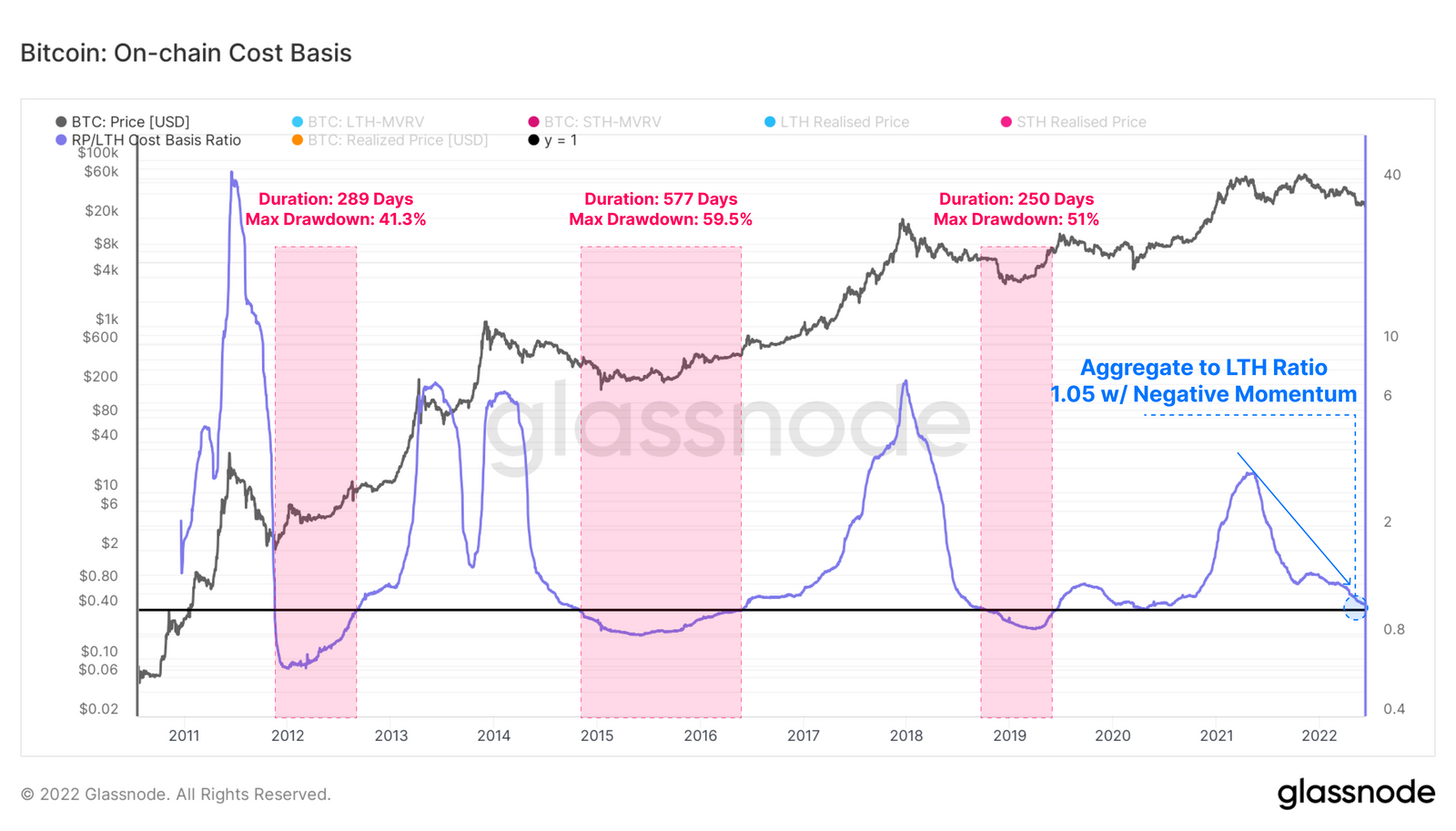

卖出价格 是一个模型,代表了每天卖出的比特币的平均成本基础。我们拆开来分析LTH和STH部分,以确定他们的卖出行为之间的分歧。LTH群组卖出比特币的平均成本基础高于STH群组的情况并不常见,然而这确实发生在币价进入深度投降区时,即使是最强的手也被清除。

下图比较了LTH和STH的卖出价格,我们可以看到LTH目前卖出的比特币成本基础比STH高。此前的情况与深度熊市的终结相吻合,持续时间在52天(2020年)和514天(2014-15年)之间,并伴随着价格-40%至-65%的额外回撤。

将总的市场成本基础(实现的价格)与LTH-成本基础相比较,可以看出两者目前正在趋同。LTH群组通常具有最低的链上成本基础,这与他们在价值区买入低价的交易理念直接相关,因此,他们的总购买量较低。

因此,随着LTH成本基础接近总成本基础(从下往上),这表明 "聪明钱 "群体目前的持有量并没有达到更广泛的市场。之前熊市期间,LTH实现价格高于总实现价格的情况也与熊市的最深阶段相吻合。

总结和结论

比特币市场已经进入了一个与过去最深、最黑暗的熊市周期相吻合的阶段。价格勉强维持在变现价格所反映的总成本基础之上,链上交易量的基本面进一步恶化。从历史上看,这个阶段需要8到24个月的时间,随着市场敲定最后的底部。

最值得注意的是,长期持有者目前在卖出比特币的成本基础高于短期持有者,他们的成本基础几乎与总市场利润一致。在过去,这预示着所有剩余卖家的最后和痛苦的清洗阶段的开始,不幸的是,这通常伴随着进一步40%至64%幅度的价格下跌。

现在所有的目光都集中在比特币囤币党提供的信念和支持上。

产品更新

所有的产品更新、改进以及对指标和数据的手动更新都记录在 我们的更新日志 中,供您参考。

- 在 Twitter上关注我们并联系我们

- 加入我们的 Telegram 频道

- 访问 Glassnode论坛 ,与社区成员进行长篇讨论和分析

- 关于链上指标和活动图,请访问Glassnode Studio

- 关于链上核心指标和交易所活动的自动警报,请访问我们的Glassnode 报警推特。

免责声明:本报告不提供任何投资建议。所有数据仅供参考。任何投资决策均不得基于此处提供的信息,您对自己的投资决策负全部责任。