Le Prix du Temps

Après plusieurs semaines de surperformance des prix du bitcoin, le marché fait une pause. Nous évaluerons la confiance des investisseurs quant à la tendance haussière à l'aide d'une série d'outils on-chain allant des flux dex exchanges aux durées de détention des pièces.

Le marché a fait une pause cette semaine, les prix du BTC se consolidant dans une fourchette étroite entre 26,7k et 28,7k. Après la surperformance historiquement significative que nous avons couverte dans l'édition de la semaine dernière, le marché marque une pause.

Au cours de cette consolidation, nous nous concentrerons sur la classification du comportement de prise de profit des investisseurs en utilisant une variété d'outils on-chain :

- Les flux des exchanges, y compris la répartition entre les détenteurs à long terme et à court terme.

- Les profits réalisés par les investisseurs accumulant des pièces près des récents creux niveaux.

- Les mesures de durée de vie décrivant la quantité de destruction de temps, afin de mieux évaluer la confiance des investisseurs dans la tendance haussière dominante.

🪟 Consultez tous les graphiques présentés dans ce rapport dans le tableau de bord de la Semaine On-Chain.

🔔 Les idées d'alerte présentées dans cette édition peuvent être définies dans Glassnode Studio.

🏴☠️ Le Semaine On-chain est traduite en espagnol, italien, chinois, japonais, turc, français, farsi, polonais, arabe, russe, vietnamien et grec.

📽️ Visitez et abonnez-vous à notre chaîne Youtube, ou visitez notre portail vidéo pour plus de contenu vidéo et de tutoriels.

Retirer des Jetons de la Table de Jeu

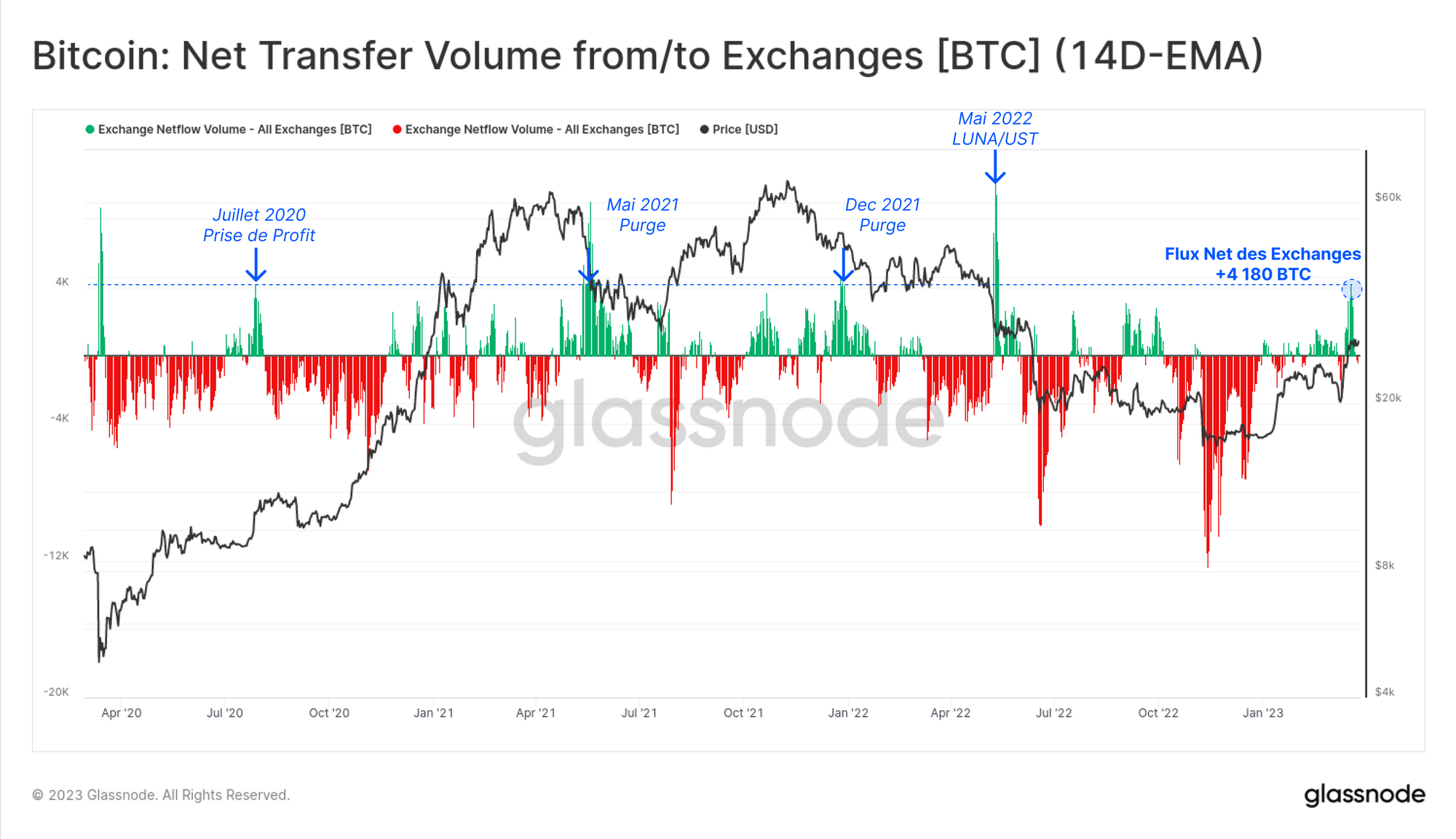

En réponse à la forte appréciation des prix au cours des dernières semaines, les investisseurs ont augmenté le volume de pièces déposées sur les exchanges. Les flux nets des exchanges ont augmenté d'environ 4,18 millions de BTC cette semaine, soit la plus forte augmentation nette depuis l'effondrement de LUNA/UST en mai 2022.

Cela suggère qu'une certaine prise de bénéfices est en cours, les investisseurs "retirant des jetons de la table". Les précédents cas d'afflux nets similaires ou plus importants au cours du dernier cycle se sont tous alignés sur des événements majeurs de volatilité du marché, généralement à la baisse.

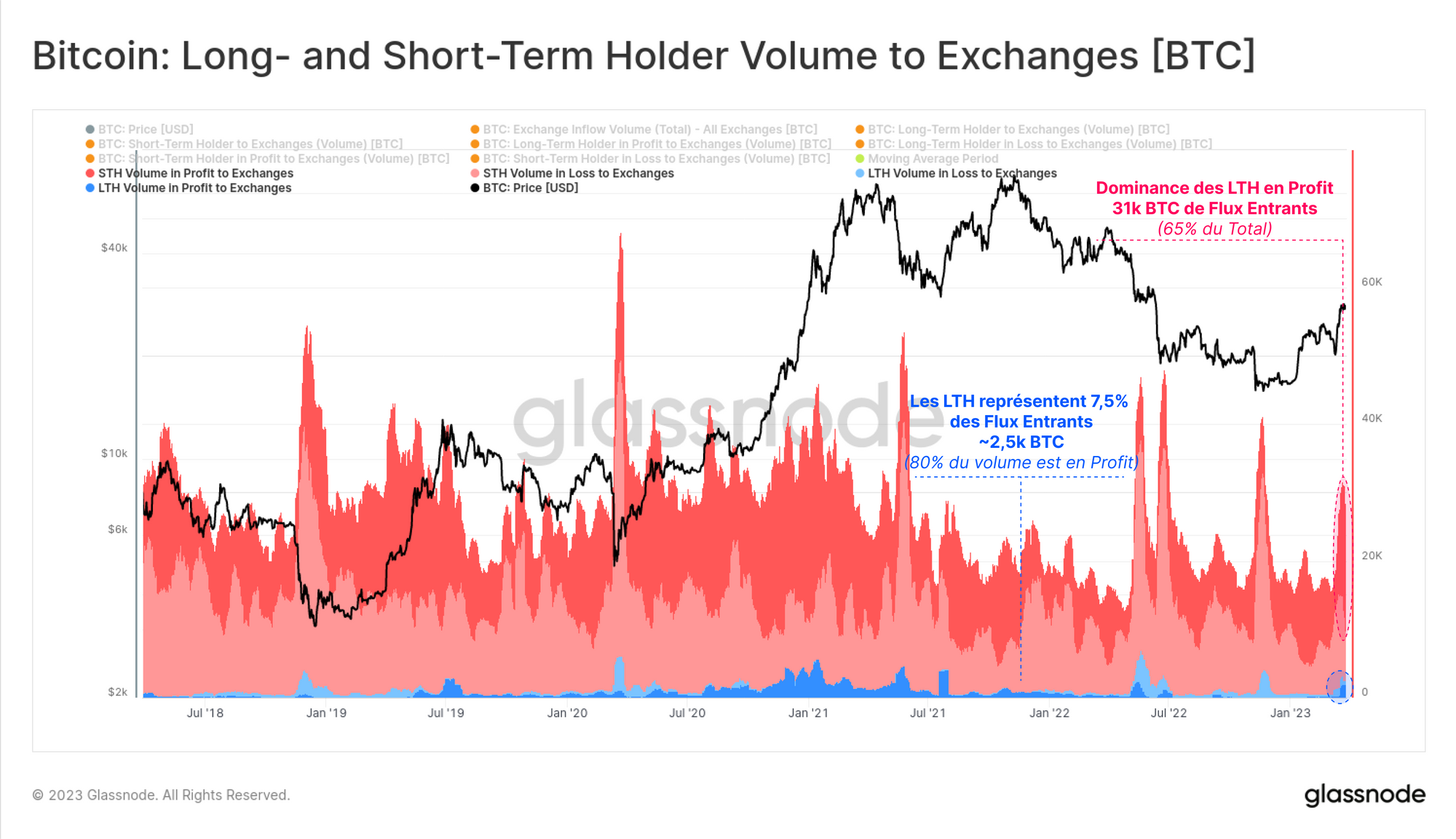

Nous pouvons également évaluer la répartition des pièces envoyées aux exchanges par les détenteurs à long terme ou à court terme, ce qui nous permet d'étudier les cohortes qui prennent des bénéfices. Les deux groupes ont vu une augmentation de leurs dépôts, atteignant un total de 31 000 BTC cette semaine.

Les détenteurs à court terme dominent 92,5 % des volumes d'entrée totaux, 65 % du total étant des pièces en profit associées aux STH.

Les détenteurs à long terme ne représentent que 7,5 % du volume total des dépôts, mais 80 % de leur volume est constitué de bénéfices, ce qui représente la plus forte augmentation depuis la mi-2021.

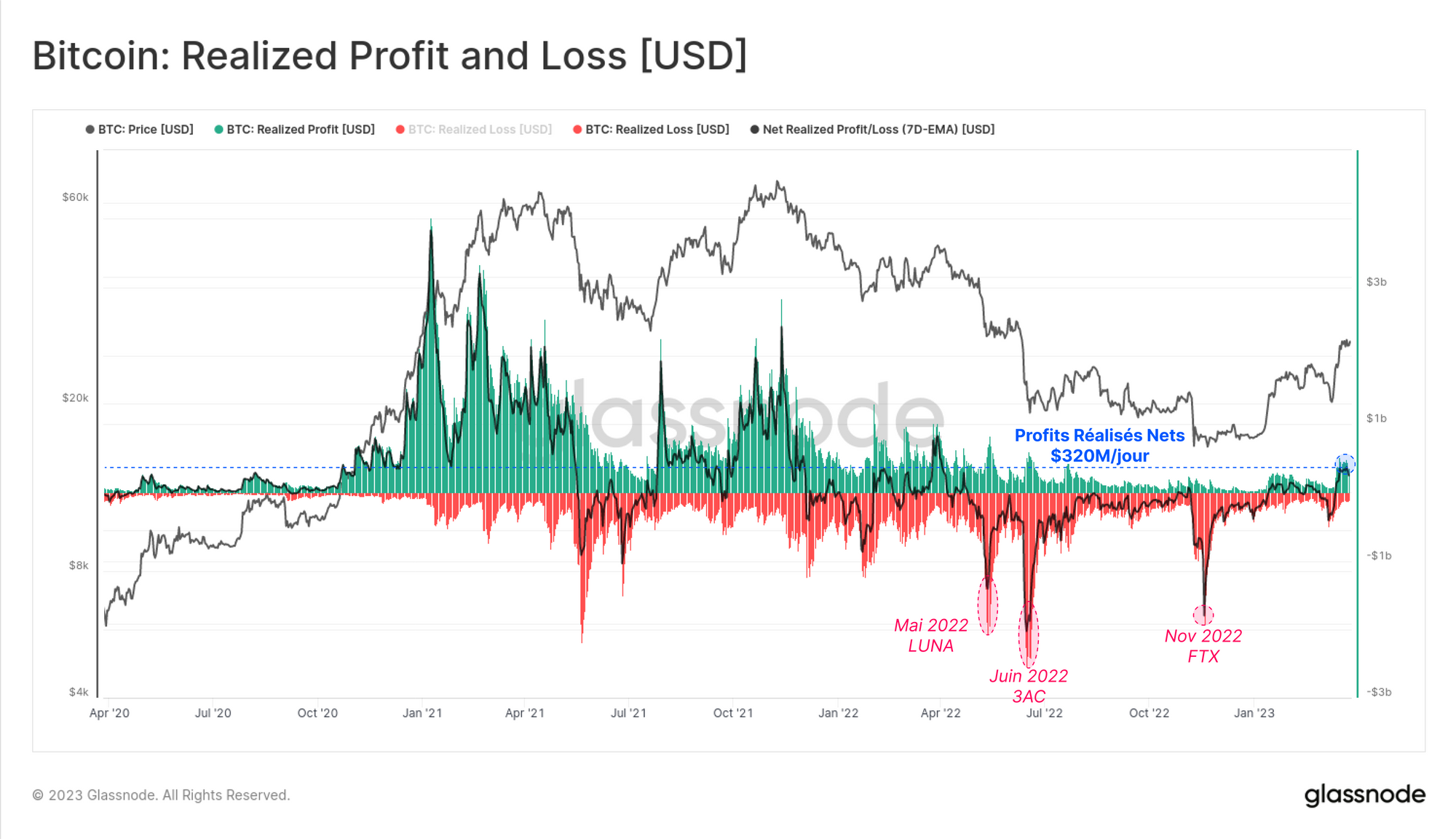

Au total, ce sont 320 millions de dollars de bénéfices nets par jour qui ont été réalisés par le marché. Il s'agit de la plus importante prise de bénéfices nets depuis mai 2022, juste avant l'effondrement du projet LUNA-UST. Notons que l'ampleur des bénéfices réalisés reste bien en deçà des niveaux typiques d'un marché haussier.

Il est également évident que la gravité des pertes nettes diminue depuis juillet 2022. Cela renforce nos observations de la semaine dernière (Semaine 12) selon lesquelles le marché semble être revenu de retour proche d'un point neutre et ressemble davantage à une structure de marché transitoire.

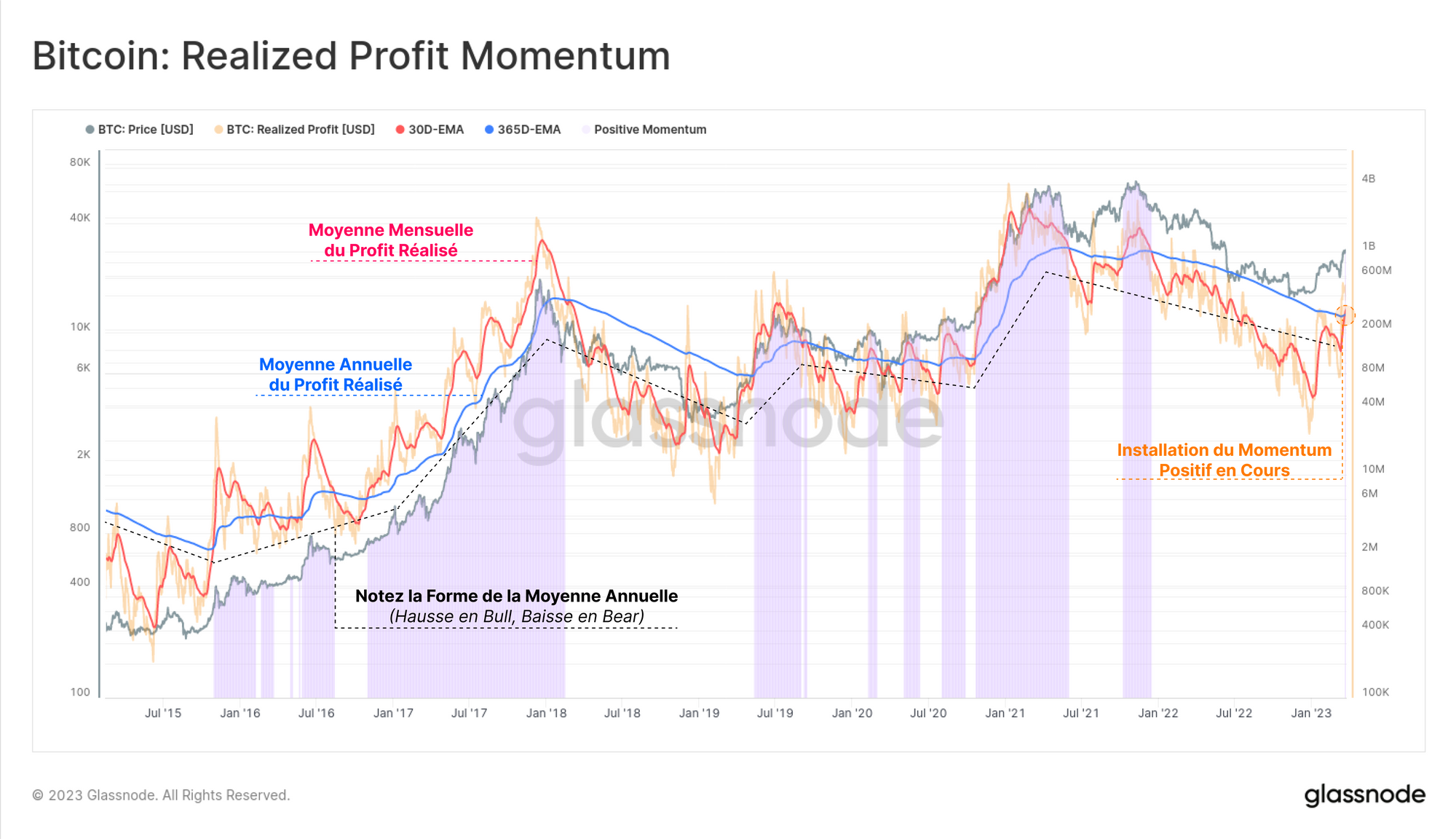

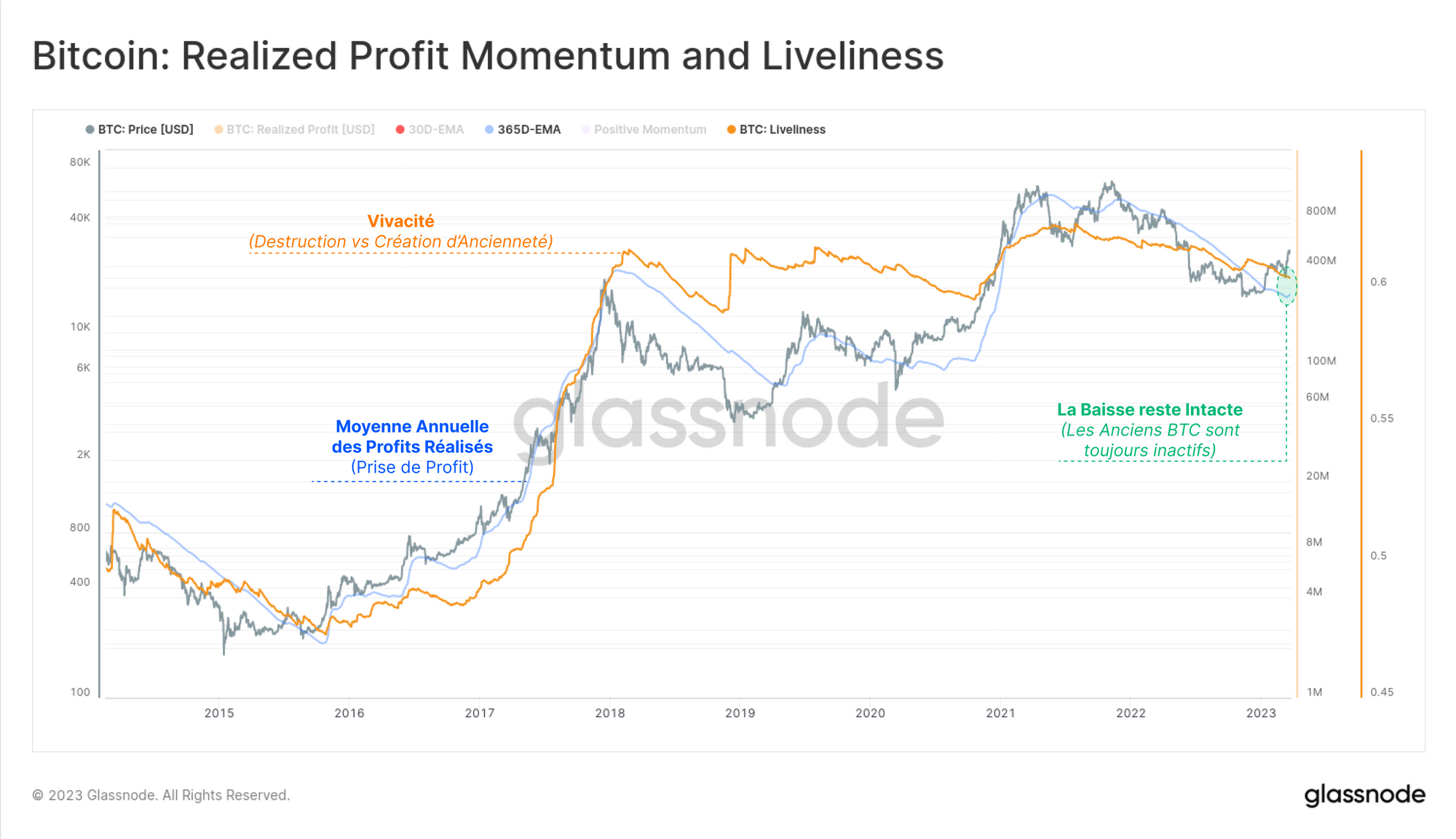

La mesure des profits/pertes réalisés est une technique puissante, rendue possible par l'enregistrement des prix des pièces lorsqu'elles se déplacent sur la chaîne. À partir de là, nous pouvons comparer l'ampleur des profits bloqués au cours du dernier mois à la moyenne annuelle.

Ici, nous pouvons voir que nous avons le premier croisement de momentum positif depuis l'ATH d'octobre-novembre 2021. Cet outil indique intuitivement les périodes de prises de bénéfices importantes ou faibles dans les marchés haussiers ou baissiers.

En particulier, notez la forme générale de la moyenne mobile annuelle pour les bénéfices réalisés, qui tend à la hausse dans les marchés haussiers et à la baisse dans les marchés baissiers.

Nous reprendrons cette observation dans notre prochain sujet connexe et tout aussi puissant, la durée de vie.

Suivre Le Temps

Dans la section précédente, nous avons observé comment les flux des exchanges peuvent être liés au degré de profit réalisé par différentes cohortes. Nous pouvons également compléter cela avec une autre série d'outils relatifs à la durée de vie des BTC.

Plutôt que de mesurer le changement de valeur d'une pièce pour obtenir un profit ou une perte, nous mesurons plutôt le temps de détention passé entre l'acquisition et la cession de la pièce.

Lorsque nous observons une forte destruction de la durée de vie, cela signifie généralement qu'un volume important de pièces plus anciennes est en mouvement, ce qui nous aide à identifier les périodes où les investisseurs plus expérimentés se retirent.

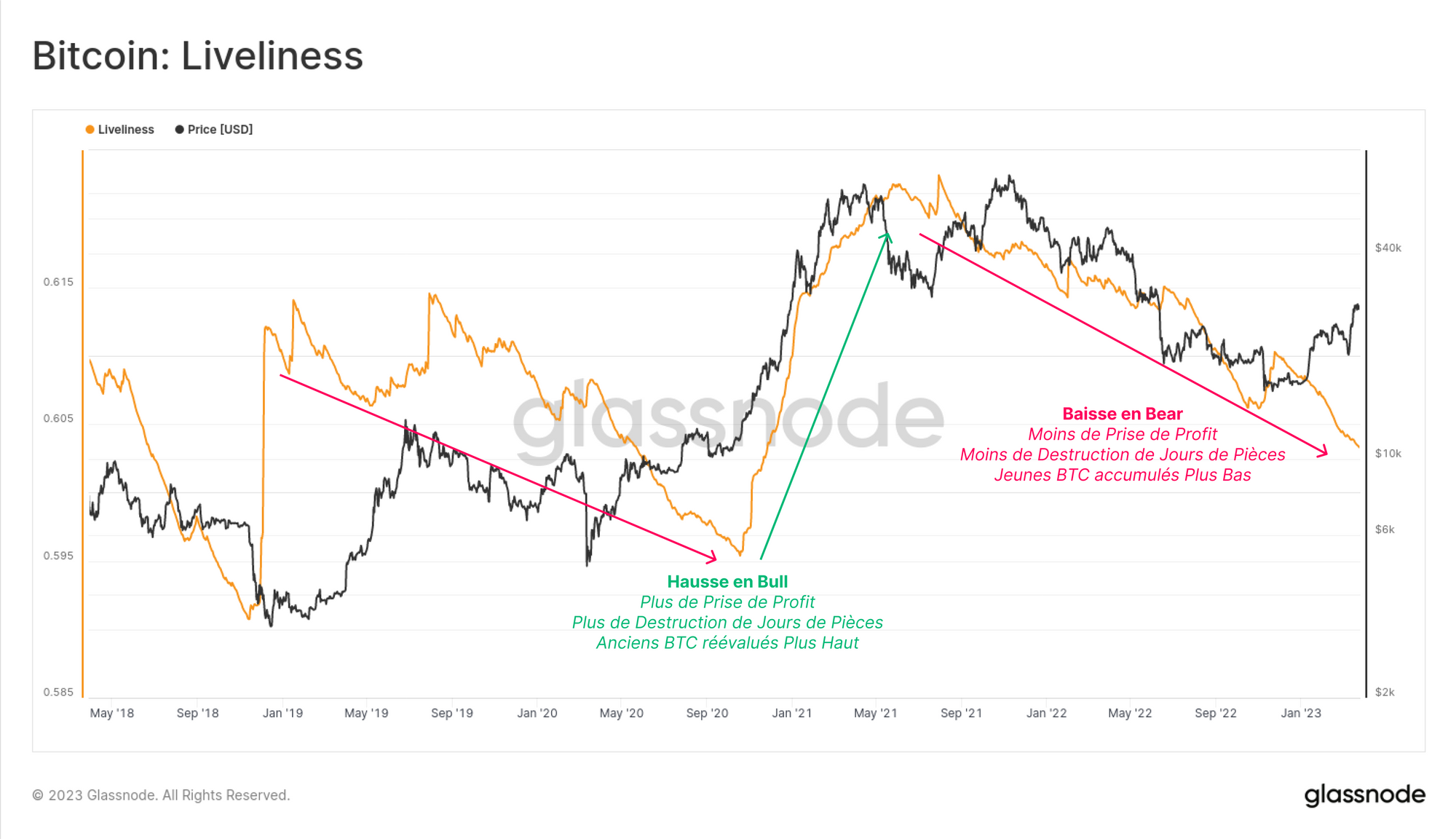

Nous commençons par évaluer le paysage macroéconomique à l'aide de la mesure de Vivacité. Cette mesure définit le rapport entre la destruction et la création de la durée de vie sur le réseau.

- La vivacité aura tendance à baisser lorsque le marché préfère accumuler et HODL des pièces, construisant ainsi un réservoir de durée de vie et suggérant une confiance dans l'actif.

- La vivacité tendra à augmenter lorsque le marché préférera distribuer des pièces anciennes et dépenser le réservoir de durée de vie, ce qui suggère que l'actif est considéré comme cher.

Si l'on se souvient de la forme de la moyenne annuelle des bénéfices réalisés, on constate qu'il existe une relation très similaire avec la vivacité, en grande partie parce qu'elles décrivent des comportements de marché similaires :

- Pendant les marchés haussiers, les investisseurs à long terme dépensent des pièces dormantes depuis longtemps et réalisent d'importants bénéfices. Cela conduit finalement à un excès d'offre et à l'établissement d'un sommet cyclique.

- Pendant les marchés baissiers, les investisseurs à long terme reviennent à une stratégie d'accumulation lente, et les profits réalisés au jour le jour sont moins nombreux. Cela finit par établir un plancher de cycle.

À l'heure actuelle, nous pouvons constater que les deux mesures restent dans des tendances macro baissières, ce qui suggère que la majorité des pièces reste inactive sur la chaîne.

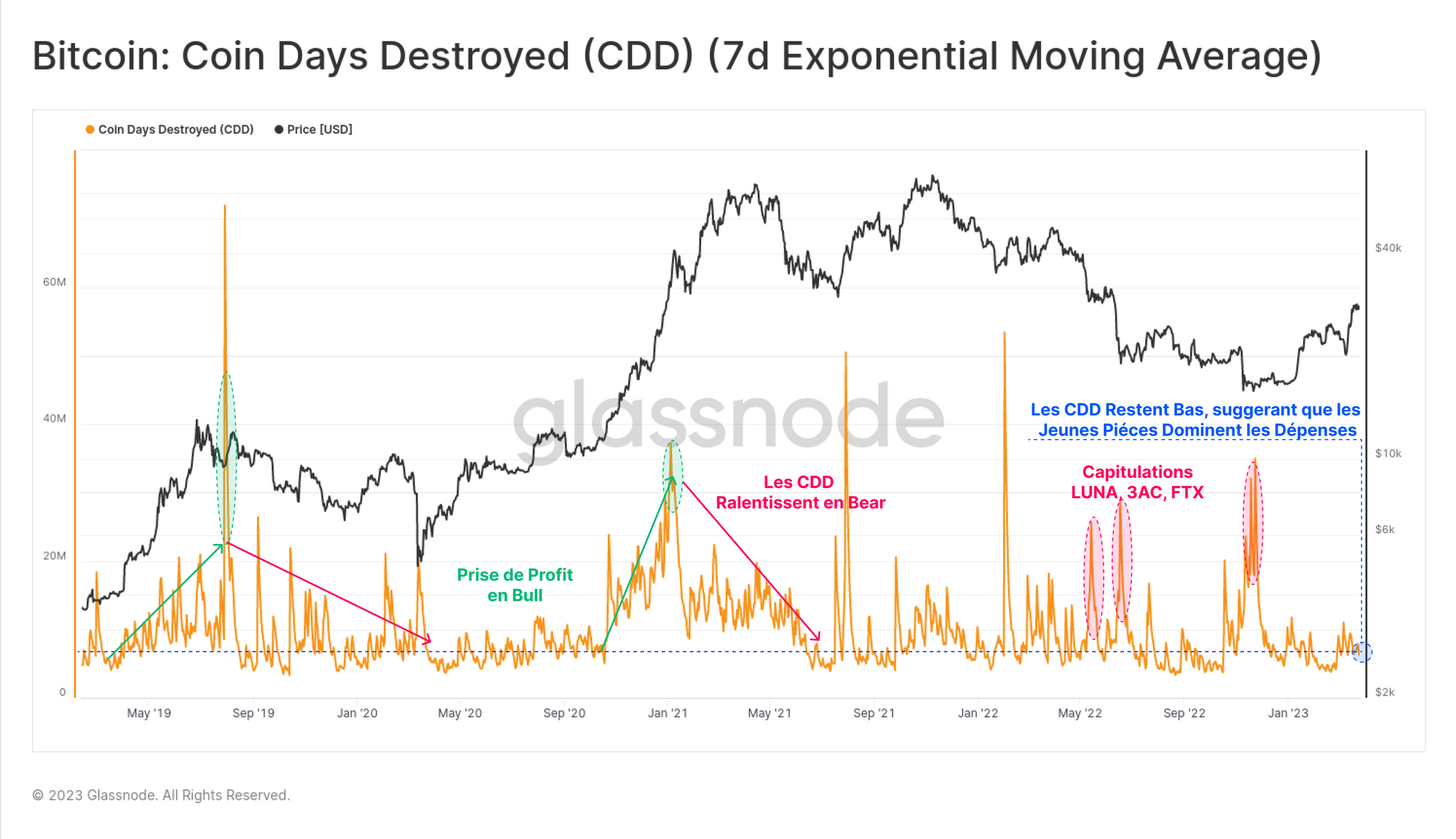

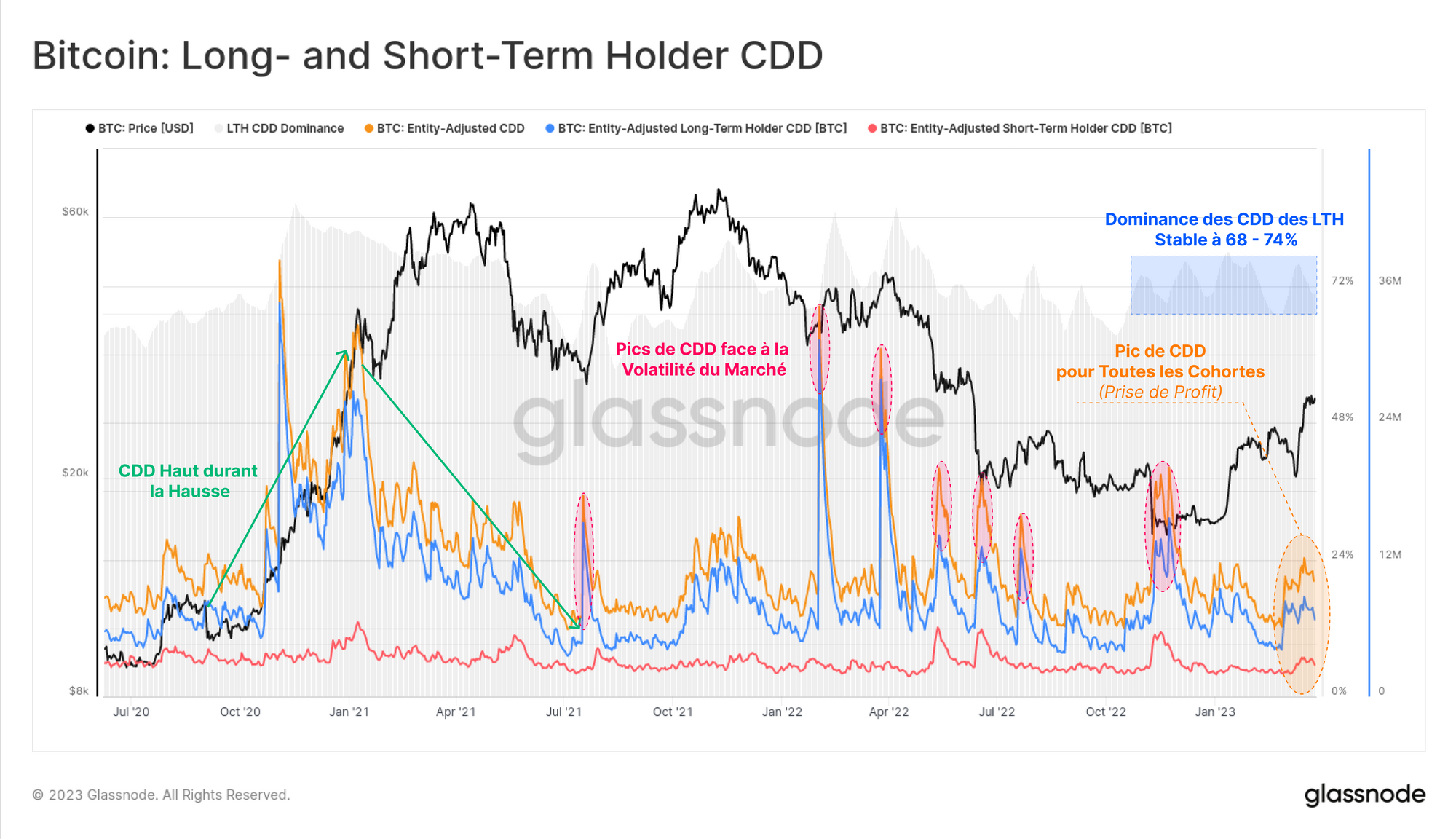

La principale mesure de la durée de vie est les Jours de Pièces Détruits (JPD, ou CDD en anglais), qui reflète le volume de "temps de détention d'un UTXO" passé chaque jour. Au cours du dernier cycle, nous pouvons généralement classer les hausses de CDD en deux catégories :

- Tendances haussières soutenues pendant les marchés haussiers, reflétant une pression de distribution constante, les détenteurs à long terme prenant leurs bénéfices.

- Des pics importants lors d'épisodes de forte volatilité, généralement observés lors des ventes des marchés baissiers. Ces pics reflètent des périodes de panique généralisée, les investisseurs dépensant des pièces face à une forte volatilité.

Au cours des dernières semaines, on a observé une légère augmentation de CDD, mais l'ampleur de la destruction reste bien en deçà des niveaux typiques des marchés haussiers. Cela indique que les pièces dépensées sont encore relativement jeunes, ce qui correspond à notre observation selon laquelle les détenteurs à court terme dominent les prises de bénéfices à l'heure actuelle.

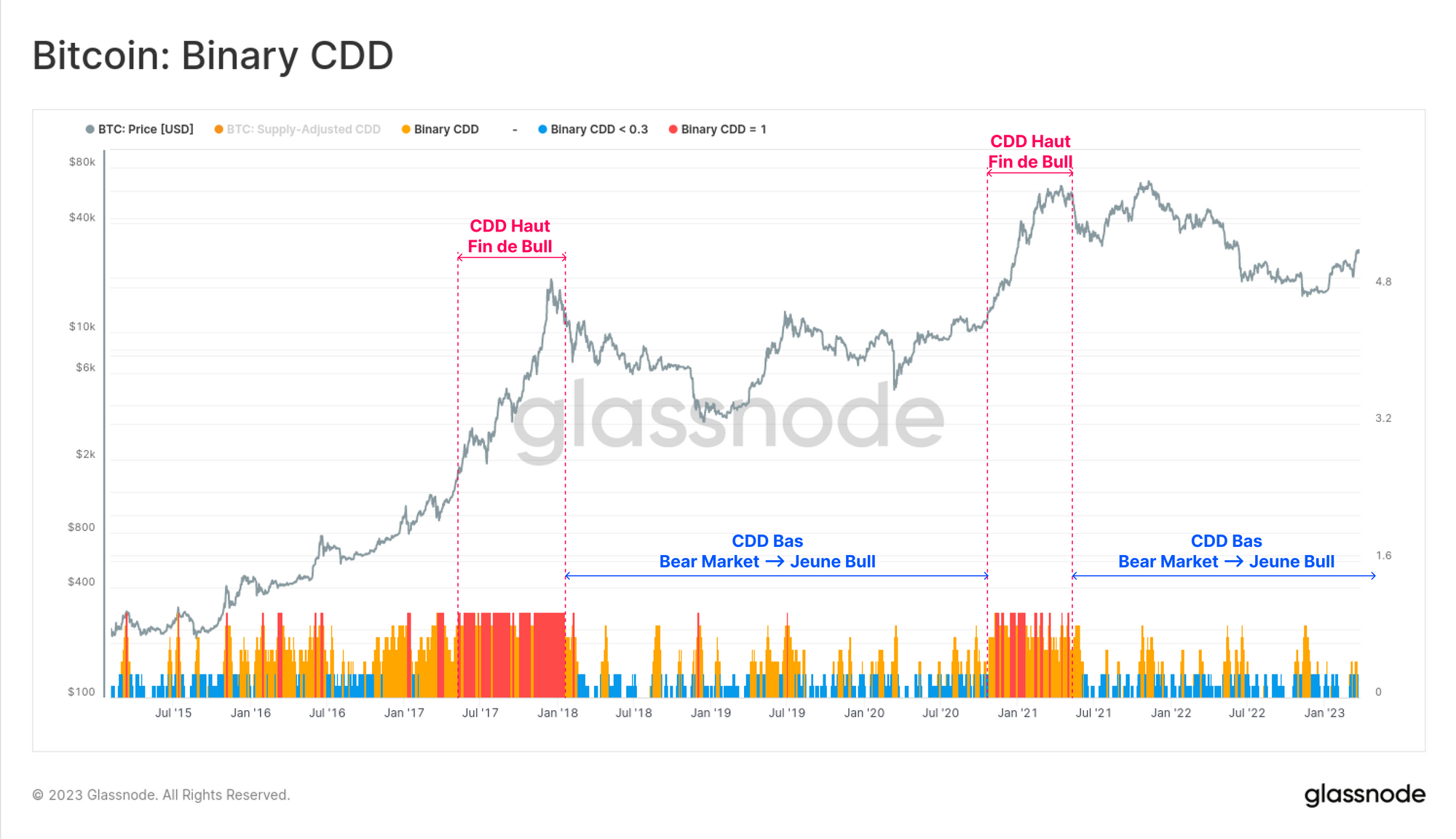

Un outil utile pour comparer les cycles est le CDD binaire, qui convertit la métrique CDD en un résultat de 1 si l'ampleur dépasse une moyenne à long terme (0 dans le cas contraire). Ici, nous avons également lissé le tout avec une moyenne de 7 jours pour créer un oscillateur.

De ce point de vue, la prise de bénéfices par les détenteurs à long terme durant les marchés haussiers devient extrêmement évidente, mise en évidence par des périodes soutenues de rouge et d'orange.

Dans notre marché actuel, cependant, nous restons dans une zone de calme, typique des marchés baissiers, des premières hausses et de la période de transition entre bear et bull.

L'augmentation récente des CDD est tout à fait visible lorsqu'elle est séparée entre les cohortes LTH et STH. Bien que les détenteurs à long terme soient ceux qui contribuent le moins au volume de pièces dépensées, leur durée de détention est beaucoup plus longue, et ils ont donc tendance à avoir une influence plus importante sur les mesures de durée de vie.

Selon ce graphique, la récente prise de bénéfices est également assez modeste, et n'a pas encore établi une tendance haussière soutenue des CDD.

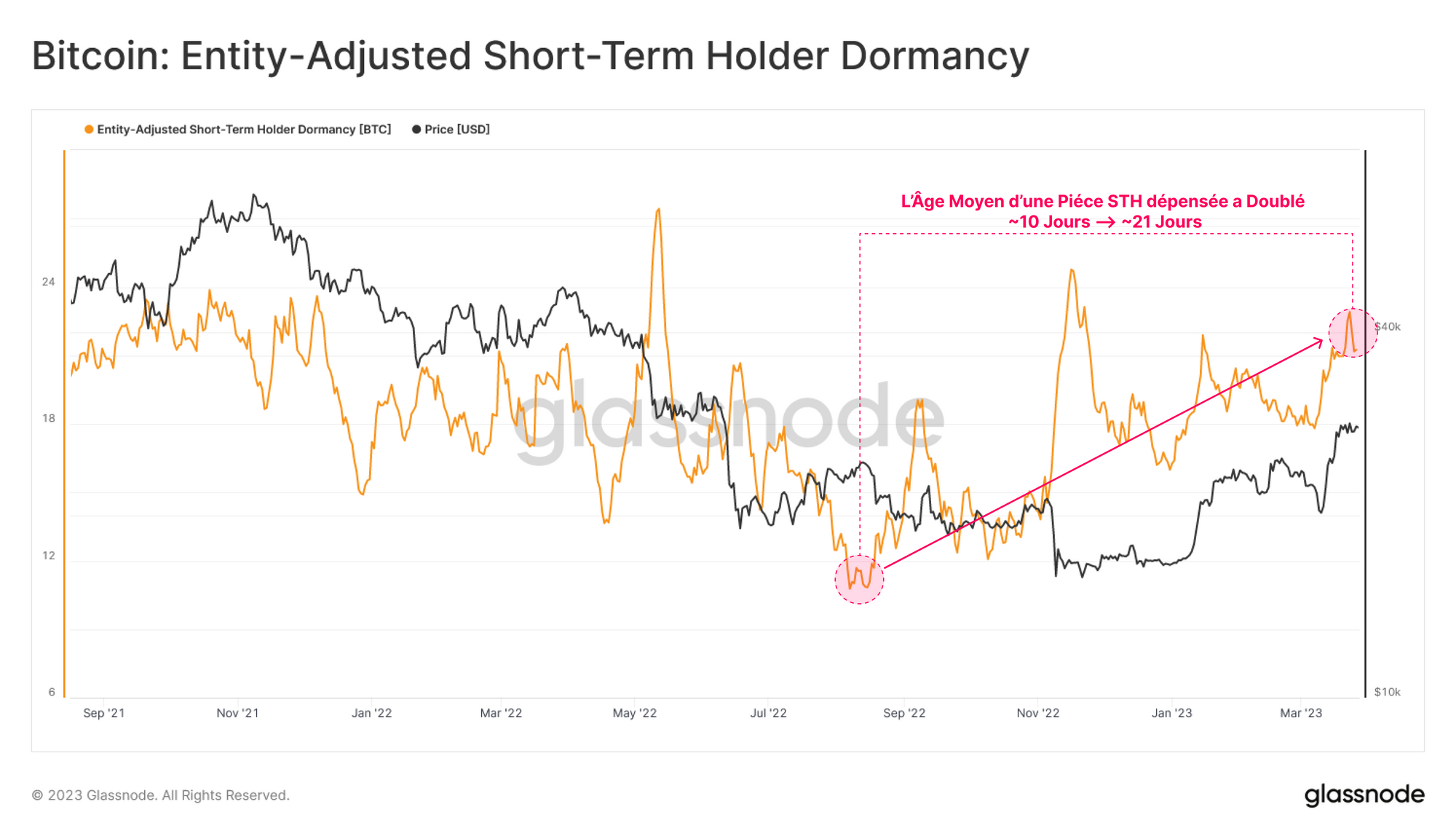

En zoomant sur les détenteurs à court terme, l'âge moyen d'une pièce STH dépensée a également augmenté, doublant d'environ 10 jours dans les mois précédant l'échec de FTX, jusqu'à 21 jours aujourd'hui.

Cela renforce l'argument selon lequel la cohorte des détenteurs à court terme, qui ont accumulé des BTC près des points bas du cycle, sont les principaux participants à la récente prise de bénéfices.

Cela suggère également que les détenteurs à court terme sont de plus en plus disposés à attendre plus longtemps, ce qui témoigne d'un certain degré de confiance dans la tendance dominante du marché.

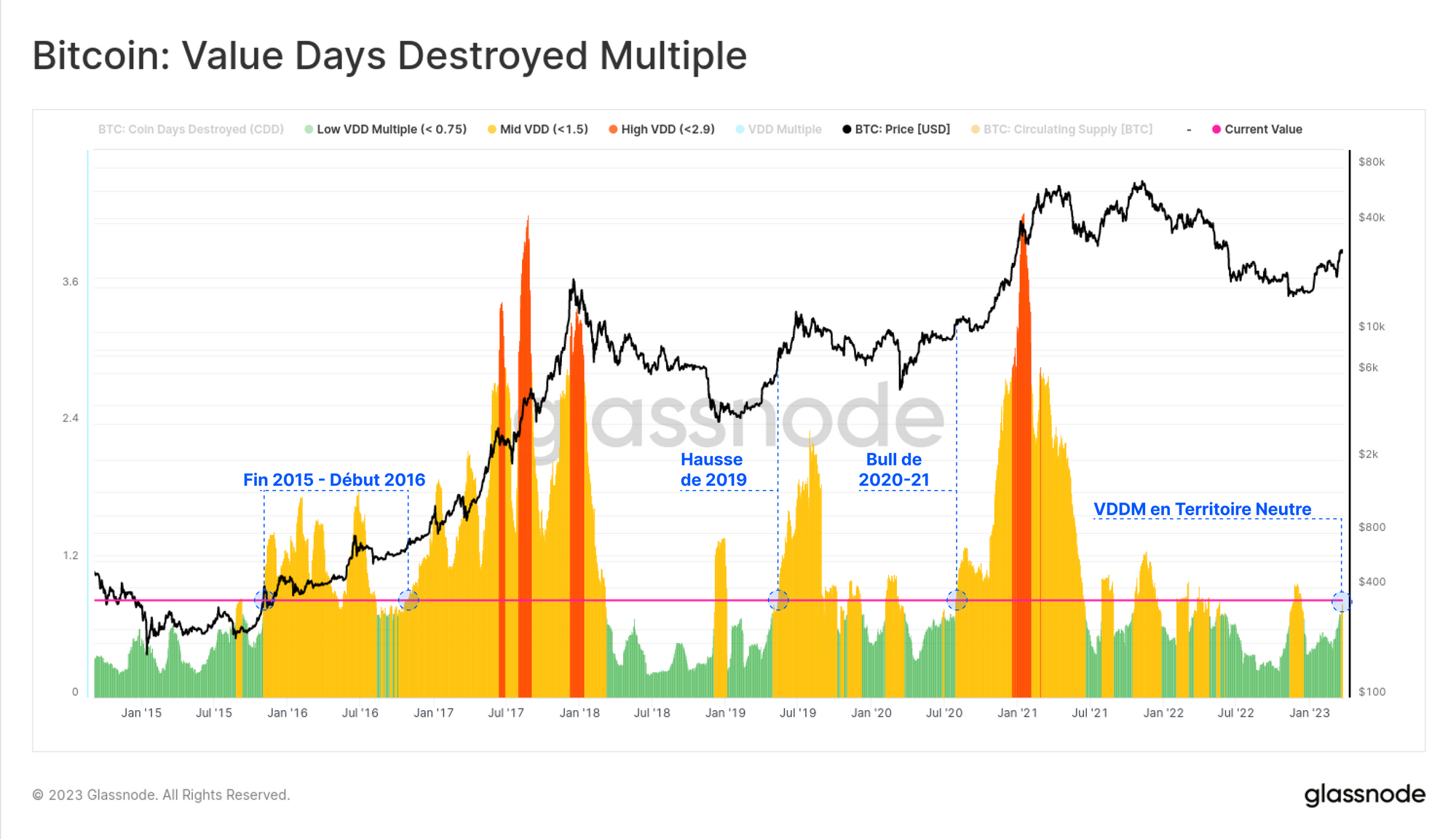

Enfin, nous pouvons intégrer la durée de vie dans le domaine des prix, en nous appuyant sur nos recherches antérieures pour développer le multiple de la valeur des jours de pièces détruits (VDDM). Cet indicateur compare la valeur mensuelle en dollars du CDD à sa moyenne annuelle.

Actuellement, nous pouvons voir que la valeur du VDDM accélère après une longue période proche des plus bas du cycle. Cela indique que la destruction de valeur des CDD en réponse à l'action récente des prix quitte le territoire typique d'un marché baissier et suggère qu'une demande suffisante afflue sur le marché pour absorber les profits pris.

Cette situation présente à nouveau de nombreuses similitudes avec les périodes de fin 2015, 2019 et 2020, qui se sont avérées être des points de transition cycliques.

Résumé et conclusions

Alors que le marché du bitcoin marque une pause, les prises de bénéfices par les investisseurs commencent à croître. Les détenteurs à court terme qui ont accumulé près des points bas du cycle dominent la majorité des dépenses, bien que leur volonté de conserver leurs avoirs plus longtemps soit évidente.

Dans l'ensemble, la majorité des BTC semble être assez inactifs pour le moment, ce qui suggère que les investisseurs continuent à avoir confiance dans la tendance haussière dominante. Le bitcoin semble à nouveau entrer dans une période de marché transitoire.