Naviguer Sous le Prix Réalisé

Les prix du Bitcoin naviguent sous le prix réalisé depuis plus d'un mois, avec de nombreux signaux indiquant qu'une capitulation complète et étendue a eu lieu. En résulte un nombre croissant d'indices signalant qu'une véritable formation plancher de marché serait en cours.

Le marché du bitcoin a pris une bouffée d'oxygène cette semaine, passant de 18 999 $ à 21 596 $. Cela fait suite à une réaction volatile sur les marchés en début de semaine, alors que l'inflation américaine a atteint un niveau record de 9,1 %. Il y a également un contexte difficile de troubles civils croissants, de hausse des prix de l'énergie et de pénurie de ressources à travers de nombreuses nations du monde.

Dans ce contexte, le Bitcoin et le marché des actifs numériques ont déjà connu l'un des événements de réévaluation à la baisse les plus lourds et les plus rapides de leur histoire. Ce processus a éliminé une grande partie de l'effet de levier excédentaire du système, et a conduit les prix du bitcoin en dessous du prix réalisé (le coût de base estimée des détenteurs de BTC).

Dans cette édition, nous étudierons la structure actuelle du marché à travers le prisme des pertes non réalisées (pièces détenues) et réalisées (pièces dépensées) par diverses cohortes d'investisseurs.

L'objectif de cette étude est d'évaluer si un degré similaire d'épuisement des vendeurs est en jeu par rapport aux précédents creux du cycle baissier du marché. Ces outils peuvent aider à les probabilités qu'un bas de marché baissier se forme autour de 20k$.

Traductions

La Semaine On-chain est désormais traduit en espagnol, italien, chinois, japonais, turc, français , portugais, farsi, hébreu, polonais, russe et en grec.

Tableau de bord de La Semaine Onchain

Cette lettre d'information s'accompagne d'un tableau de bord en direct, tous les graphiques étant disponibles ici. Ce tableau de bord et toutes les métriques abordées sont explorés plus en détail dans notre Rapport Vidéo, publié tous les mardis. Abonnez-vous à notre Chaîne Youtube et visitez notre Portail Vidéo pour plus de contenu vidéo et de tutoriels concernant les métriques.

La Vie sous la Surface

Pour commencer cet article, nous allons d'abord définir ce que l'on entend par Valeur Réalisée et Valeur Non Réalisée, car ces concepts seront à la base des idées qui suivront.

- La valeur réalisée (pièces dépensées) est la différence entre la valeur d'une pièce au moment de sa cession et au moment de son acquisition sur la chaîne. Par exemple, un investisseur achète 0,5 BTC à 40 000 $, puis le retire d'un échange. L'investisseur le redépose ensuite pour le vendre à 20k . Dans ce cas, il a 0,5 * (20k $ - 40k $) = -10k $ de pertes réalisées.

- La valeur non réalisée (pièces non dépensées) est la différence entre la valeur actuelle d'une pièce et sa valeur au moment de l'acquisition sur la chaîne. Dans l'exemple ci-dessus, si l'investisseur détient toujours 0,5 BTC, et que le prix se négocie à 21k $, il détiendrait une perte non réalisée de 0,5 * (21k $ - 40k $) = -9,5k $.

Le prix réalisé est l'un, sinon le modèle on-chain le plus reconnu, et est souvent considéré comme le prix d'acquisition on-chain (coût de base) de l'offre de Bitcoin. Il se négocie actuellement à 22 092 $, contre un prix spot actuel de 21 060 $, ce qui place l'investisseur moyen en bitcoins dans une perte non réalisée de -4,67 %.

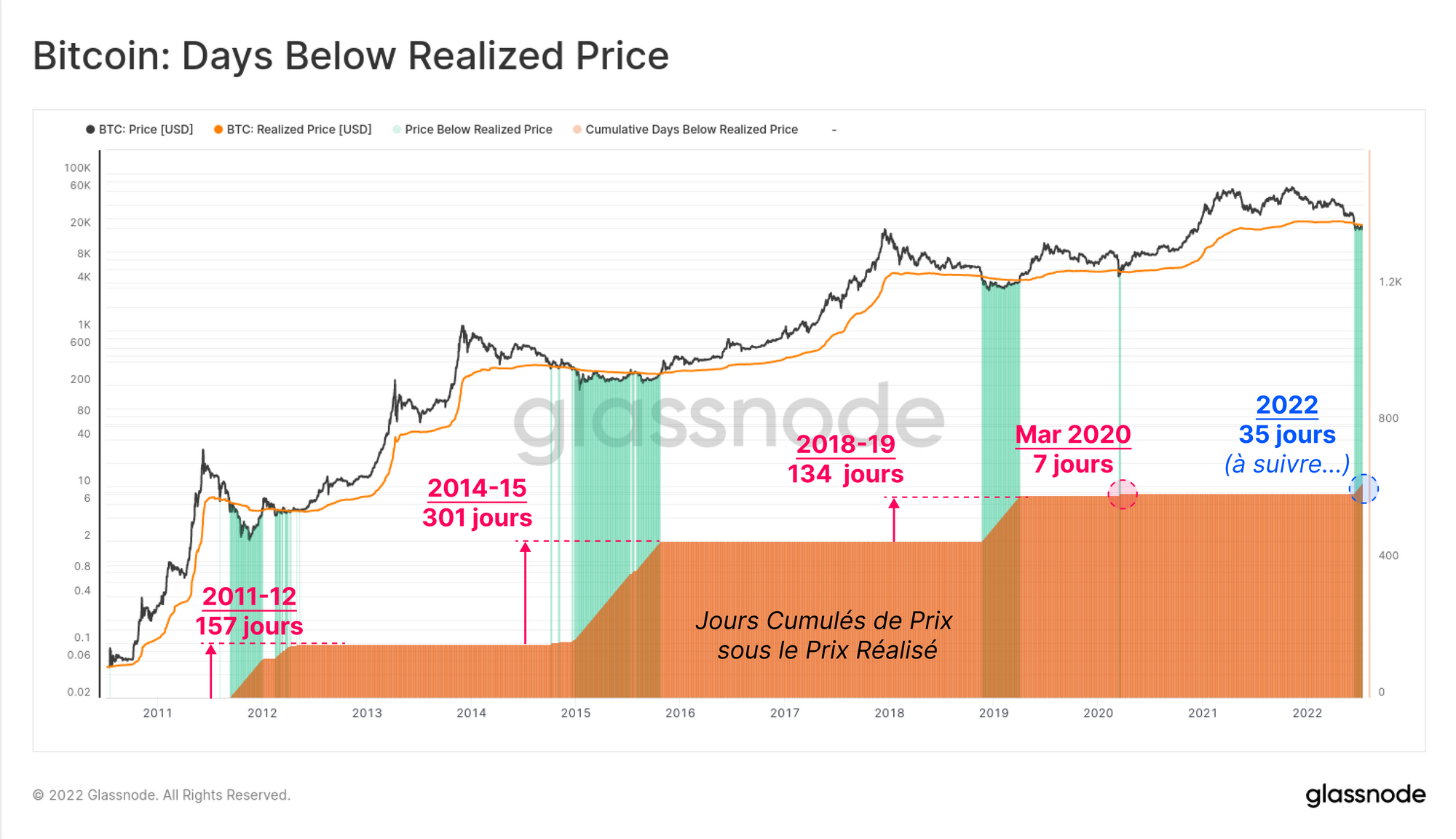

Le graphique ci-dessous montre comment les cycles baissiers précédents ont tous atteint leur point le plus bas et établi une zone d'accumulation en dessous du prix réalisé. Le temps passé sous le prix réalisé va de 7 jours en mars 2020 à 301 jours en 2015.

Si nous excluons mars 2020 (un événement "éclair"), le temps moyen passé sous le prix réalisé est de 197 jours, alors que le marché actuel ne compte que 35 jours.

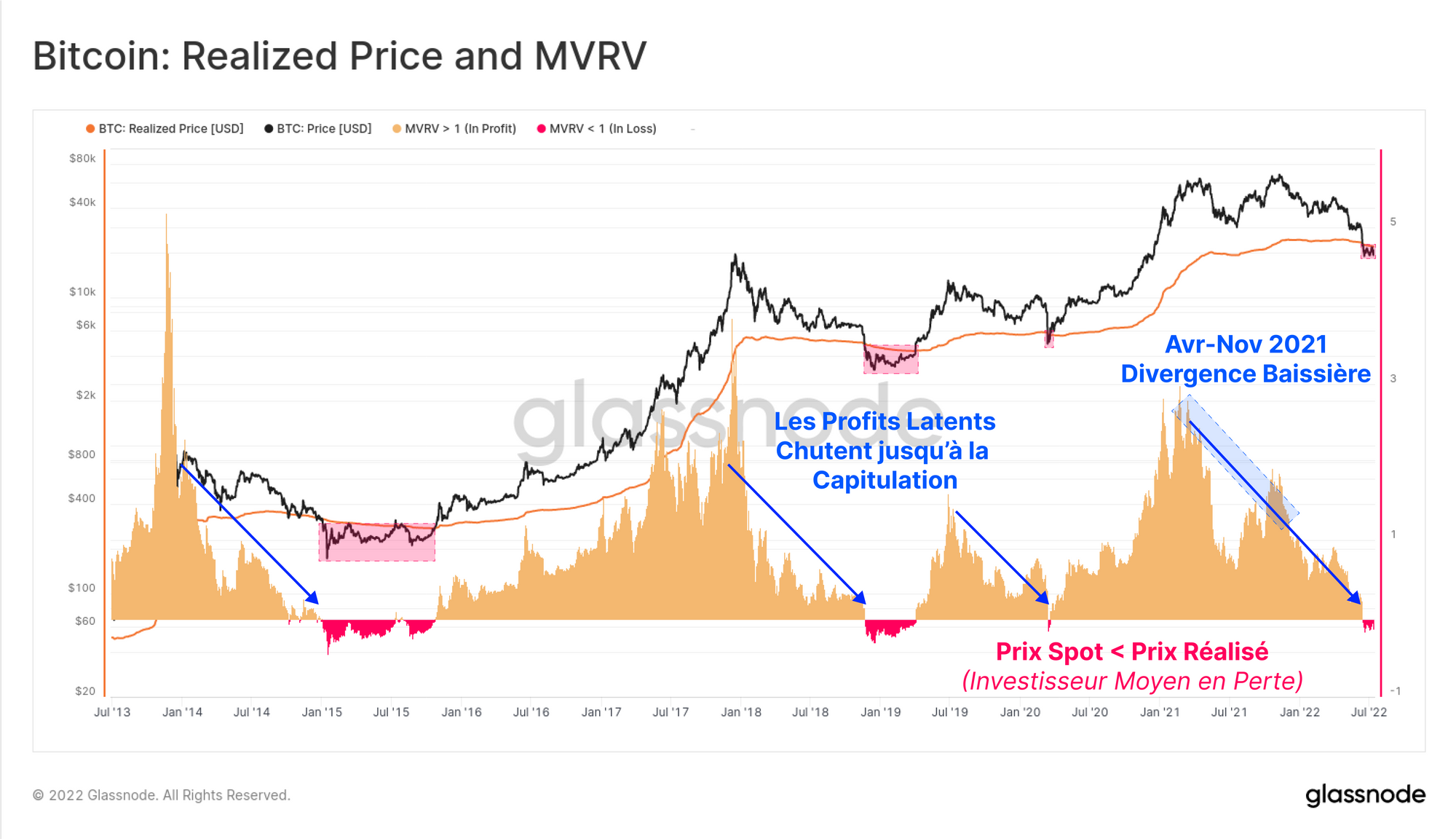

Nous pouvons visualiser les profits/pertes non réalisés agrégés au sein du réseau Bitcoin en prenant le rapport entre le prix du marché, et le prix réalisé, ce qui donne le ratio MVRV.

- Les ratios MVRV élevés (> 1,0 🟠) signifient qu'un plus grand degré de profit non réalisé est détenu au sein du système. Historiquement, des valeurs supérieures à 3,0 ont signalé des marchés haussiers surchauffés.

- Des ratios MVRV en baisse (🔵) signifient une réduction de la rentabilité du secteur. C'est le résultat à la fois de la baisse des prix (valeur du marché plus faible), et aussi de la redistribution des pièces, car les investisseurs prennent des bénéfices et vendent les pièces acquises à des prix plus bas, à de nouveaux acheteurs à des prix plus élevés (valeur réalisée plus élevée). Une grande divergence baissière peut être observée entre les ATH d'avril et de novembre 2021 en raison de ce mécanisme (indiqué en bleu).

- Les faibles ratios MVRV (< 1,0, 🔴) signifient que le prix du marché est inférieur au prix d'acquisition moyen des investisseurs sur la chaîne. Ceci est typique des marchés baissiers de phase tardive, et est souvent associé à la formation d'un fond, et à l'accumulation.

Le ratio MVRV se négocie actuellement à 0,953 (perte non réalisée de -4,67 %), ce qui n'est pas aussi profond que la moyenne de 0,85 (perte non réalisée de -15 %) observée lors des cycles baissiers précédents. Cela peut signifier qu'une baisse supplémentaire et/ou un temps de consolidation sont nécessaires pour établir un plancher. Cependant, cela peut également signaler qu'un plus grand niveau de support existe au sein de ce cycle baissier.

🔔 Idée d'alerte : Une rupture du MVRV au-dessus de 1,0 signalerait que le prix dépasse le prix réalisé, ce qui suggère une force potentielle du marché.

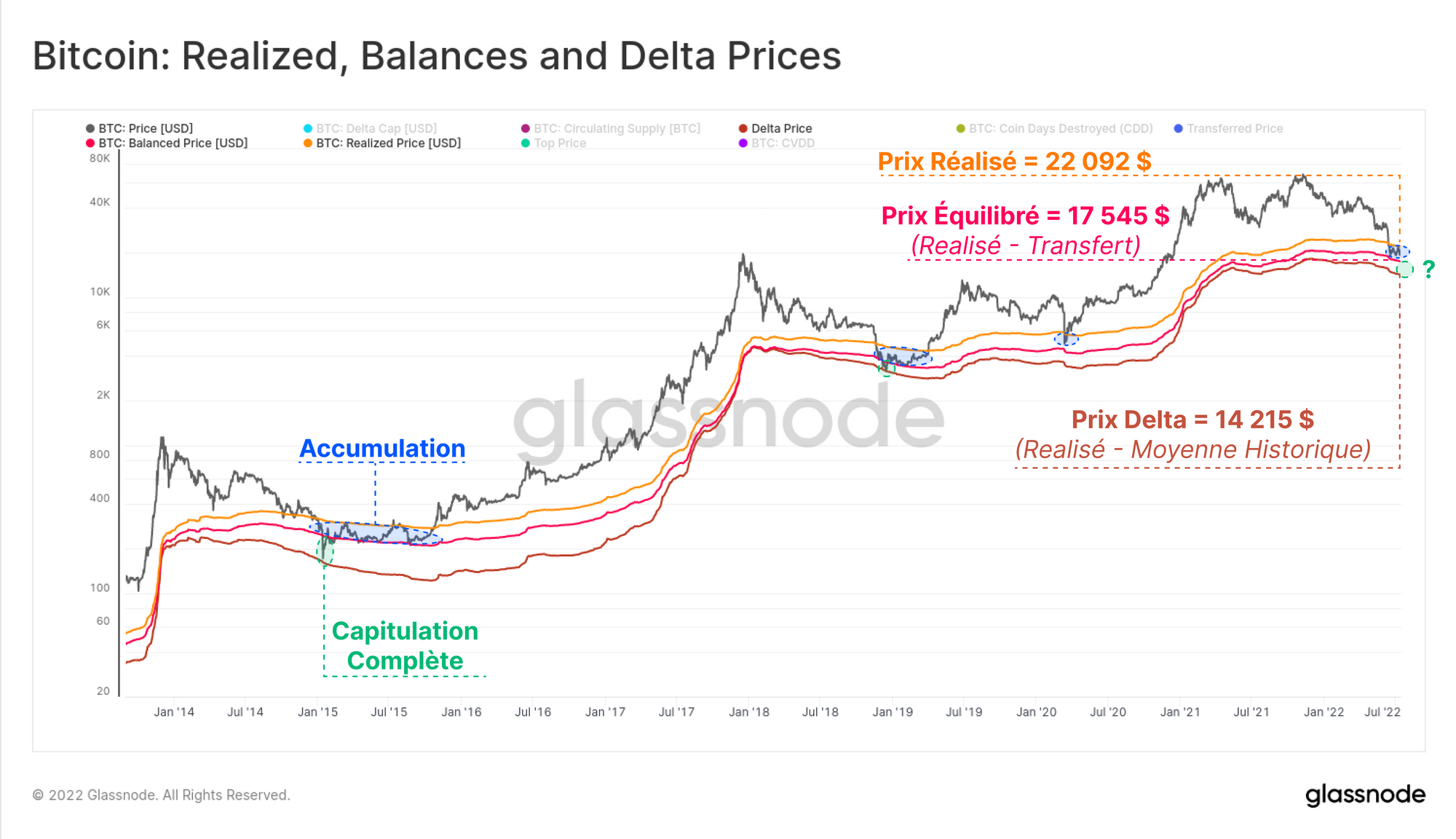

En plus du prix réalisé, nous disposons d'un certain nombre de modèles de support on-chain qui tendent à attirer les prix au comptant pendant les phases baissières tardives.

- Le prix Delta (14 215 $ 🟤) est une forme de modèle de prix hybride "mi-fondamental, mi-technique". Il est calculé comme la différence entre le prix réalisé, et le prix moyen de tous les temps. Le prix Delta a précédemment capturé les mèches inférieures des marchés baissiers.

- Le prix équilibré (17 554 $ 🔴) prend la différence entre le prix réalisé, et le prix de transfert (prix pondéré en fonction du temps). Cela peut être considéré comme une forme de modèle de "juste valeur", capturant la différence entre ce qui a été payé (réalisé, sur la base des coûts d'achat), et ce qui a été dépensé (transféré).

Les points bas des marchés baissiers de 2015 et 2018 ont tous deux été fixés avec une mèche à court terme vers le prix Delta (zone verte). Cependant, les deux plages d'accumulation ont passé la majeure partie du processus de formation du fond à s'échanger entre le prix équilibré (bas de range) et le prix réalisé (haut de range), comme indiqué en bleu.

🔔 Idée d'alerte : Une cassure du prix en dessous de 17 545 $ signalerait une cassure en dessous du prix équilibré et une faiblesse potentielle du marché.

Les Pièces changent de Main : Perte Non Réalisée

La formation d'un creux de marché a souvent pour signature de grandes variations positives des pertes et profits non réalisés. Ceci est le résultat de la capitulation et de la redistribution des pièces aux nouveaux acheteurs, qui sont désormais moins sensibles aux fluctuations de prix.

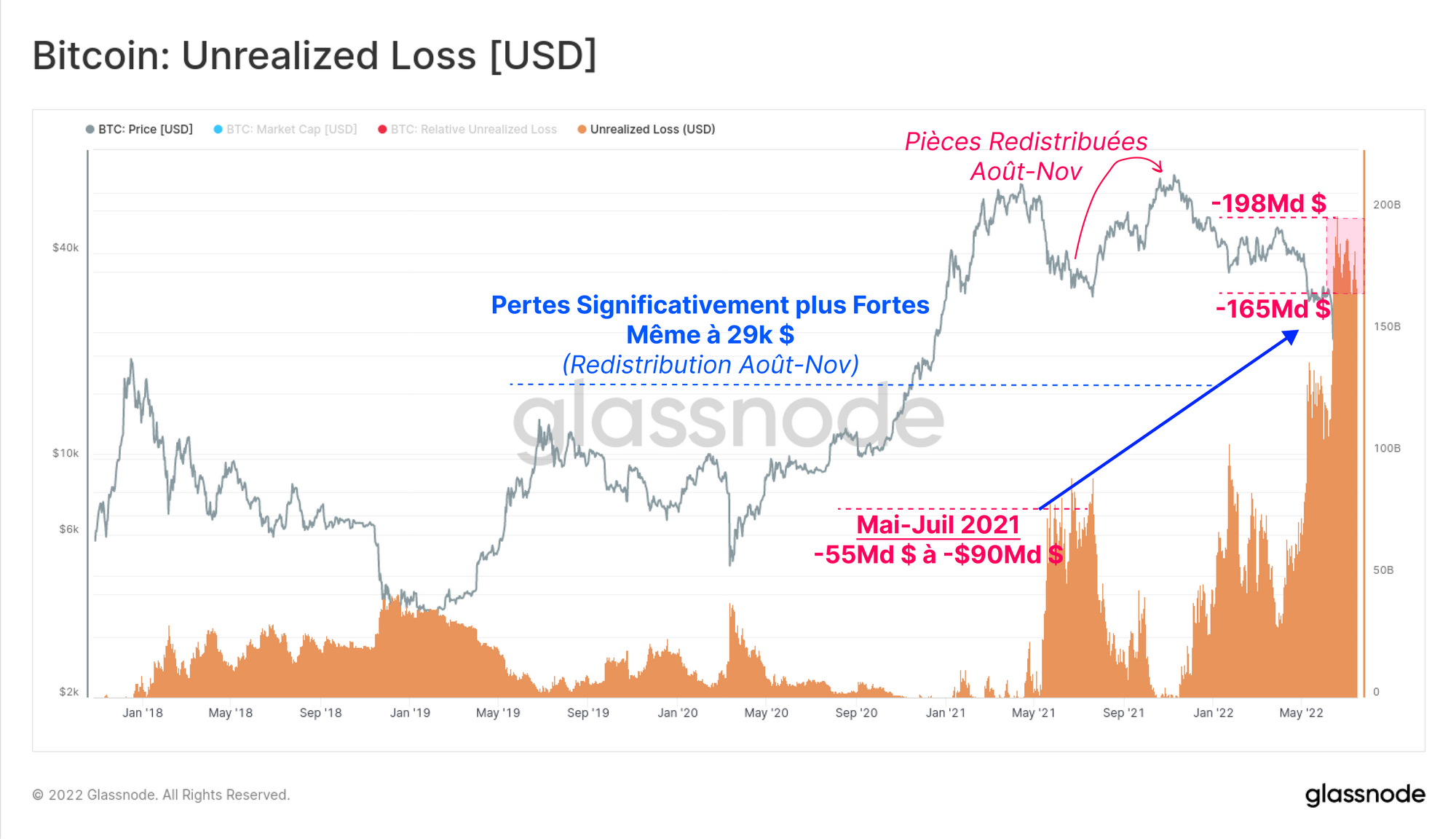

Ainsi, nous pouvons commencer par isoler uniquement les pièces qui détiennent une perte non réalisée (acheteurs du cycle 2021-22), pour calculer leur valeur globale en USD. Le marché se négociant entre 17,6k $ et 21,8k $, la perte non réalisée globale a varié entre -165Md $ et -198Md $.

Notez comment la perte totale non réalisée de la période post-Novembre était beaucoup plus importante par rapport à la période de mai à juillet 2021, même lorsque les prix étaient à 29k $ (indiqué en 🔵). C'est le résultat de la redistribution des pièces pendant et après la hausse d'août-novembre, et c'est le même mécanisme qui a créé la divergence baissière du MVRV.

Cela confirme généralement que la hausse d'août-novembre s'apparentait davantage à une reprise de " soulagement du marché baissier " qu'à une reprise du marché haussier.

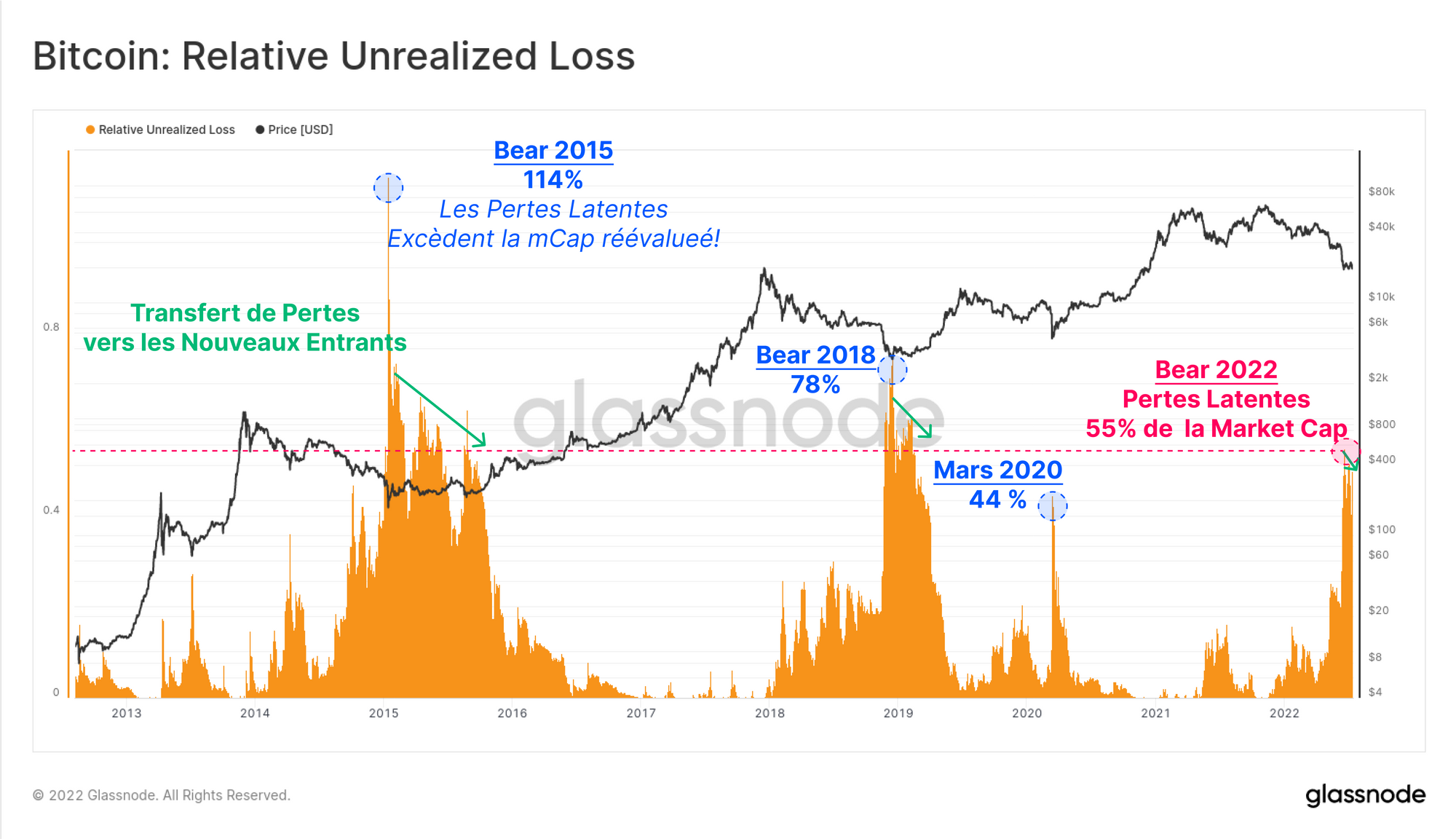

Le graphique ci-dessous montre cette perte totale non réalisée en proportion de la capitalisation boursière actuelle, pour normaliser la taille l'étude à la taille du marché. Ici, nous pouvons voir que le total des pertes non réalisées équivaut à environ 55 % de la capitalisation boursière, ce qui est plus important qu'en mars 2020, et dont l'ampleur n'est pas différente de celle des creux du marché baissier de 2018.

La tendance à la baisse progressive de cette métrique (indiquée en 🟢) au cours d'une action de prix largement latérale, de type "accumulation", indique une amélioration de la rentabilité des détenteurs :

- Les pièces sont vendues lors d'événements de capitulation et achetées par des acheteurs à faible préférence temporelle.

- Les pertes se réalisent.

- Les pièces sont ainsi réévaluées sur une nouvelle base de coût inférieure, avec un nouveau propriétaire.

Lorsque les prix commencent à augmenter, ces pièces nouvellement acquises passent d'une perte non réalisée à un profit non réalisé, ce qui relance généralement le cycle haussier.

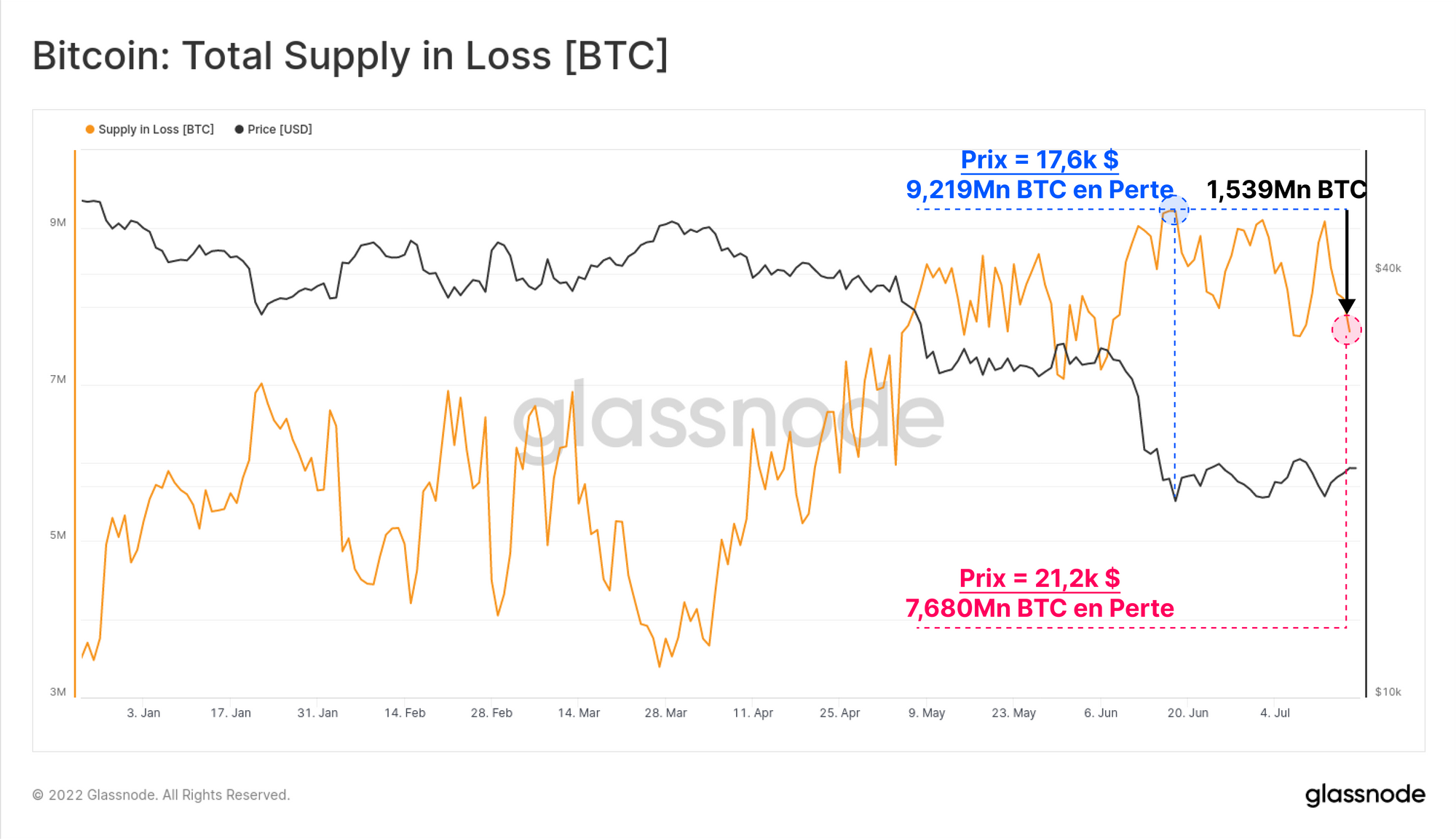

L'examen de l'offre totale de BTC en profit peut étayer cet argument. Lorsque les prix ont chuté à 17,6k$, un volume total de 9,216M BTC détenait une perte non réalisée. Cependant, après la capitulation du 18 juin, un mois de consolidation, et une hausse des prix vers 21,2k$, ce volume a diminué à 7,680M BTC.

Ce que cela suggère, c'est que 1,539 millions de BTC ont été négociés pour la dernière fois entre 17,6k $et 21,2k $. Cela indique qu'environ 8% de l'offre en circulation a changé de mains dans cette fourchette de prix.

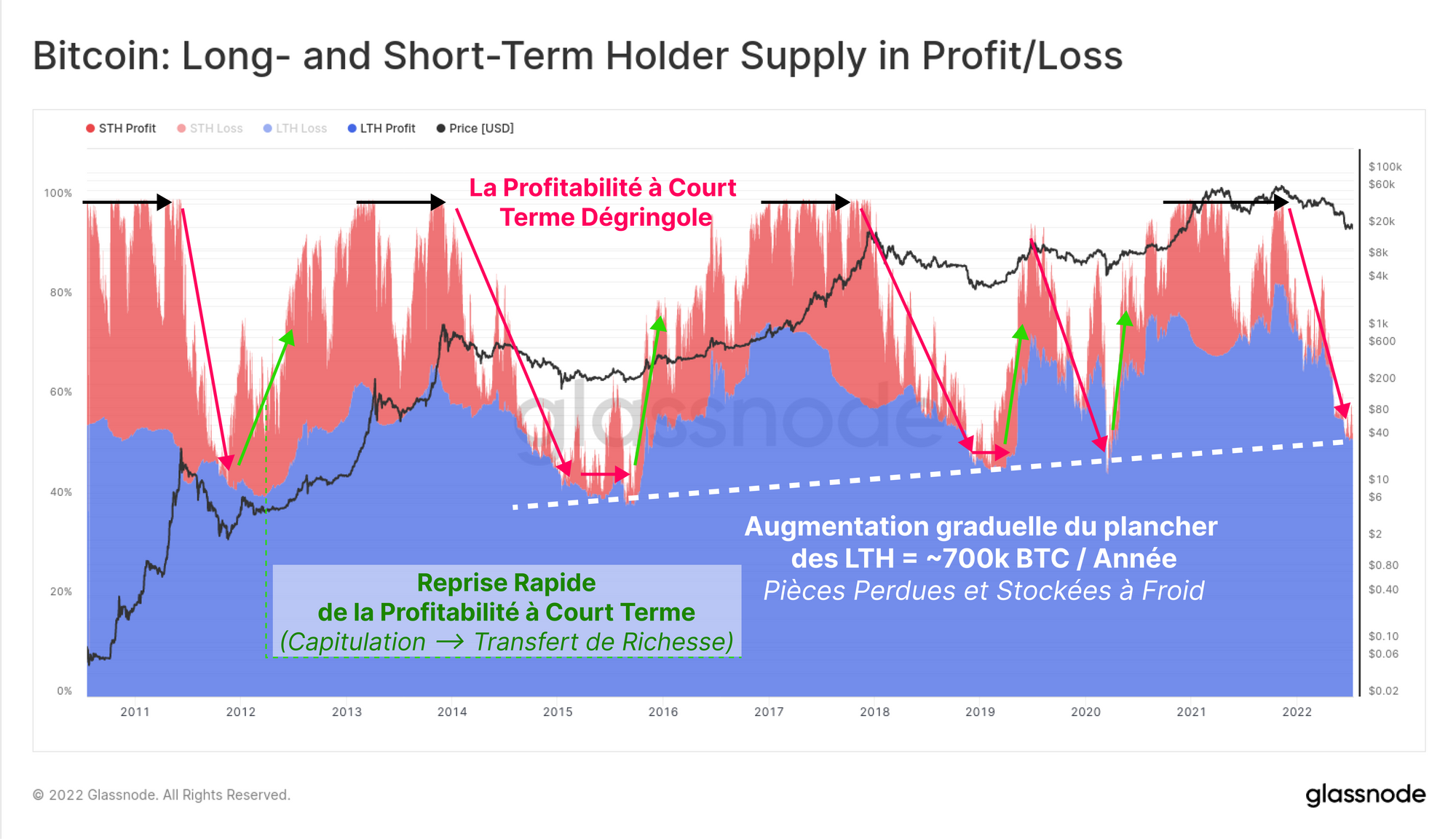

Nous pouvons également inspecter les pièces détenant un profit non réalisé, cette fois à travers le prisme des détenteurs à long et à court terme. Nous pouvons voir que tous les creux précédents du marché baissier atteignent un point où il n'y a effectivement aucun détenteur à court terme en profit, car le marché plonge bien en dessous de leur prix d'acquisition.

Dans le cas d'une forte reprise du marché, les analystes peuvent surveiller si le volume de détenteurs à court terme en profit augmente rapidement lorsque les prix sortent de la zone de consolidation.

Un événement comme celui-ci a suivi chaque marché baissier majeur (vert), car les investisseurs qui ont capitulé, ont transféré leurs pièces à de nouveaux acheteurs, avec un coût de base inférieure, et donc moins sensible au prix.

Capitulation Profonde : Pertes Réalisées

Pour qu'un plancher de marché soit établi, les investisseurs doivent généralement subir un événement de capitulation de grande ampleur. Cela a pour effet de débusquer tous les vendeurs restants, créant ainsi un épuisement des vendeurs.

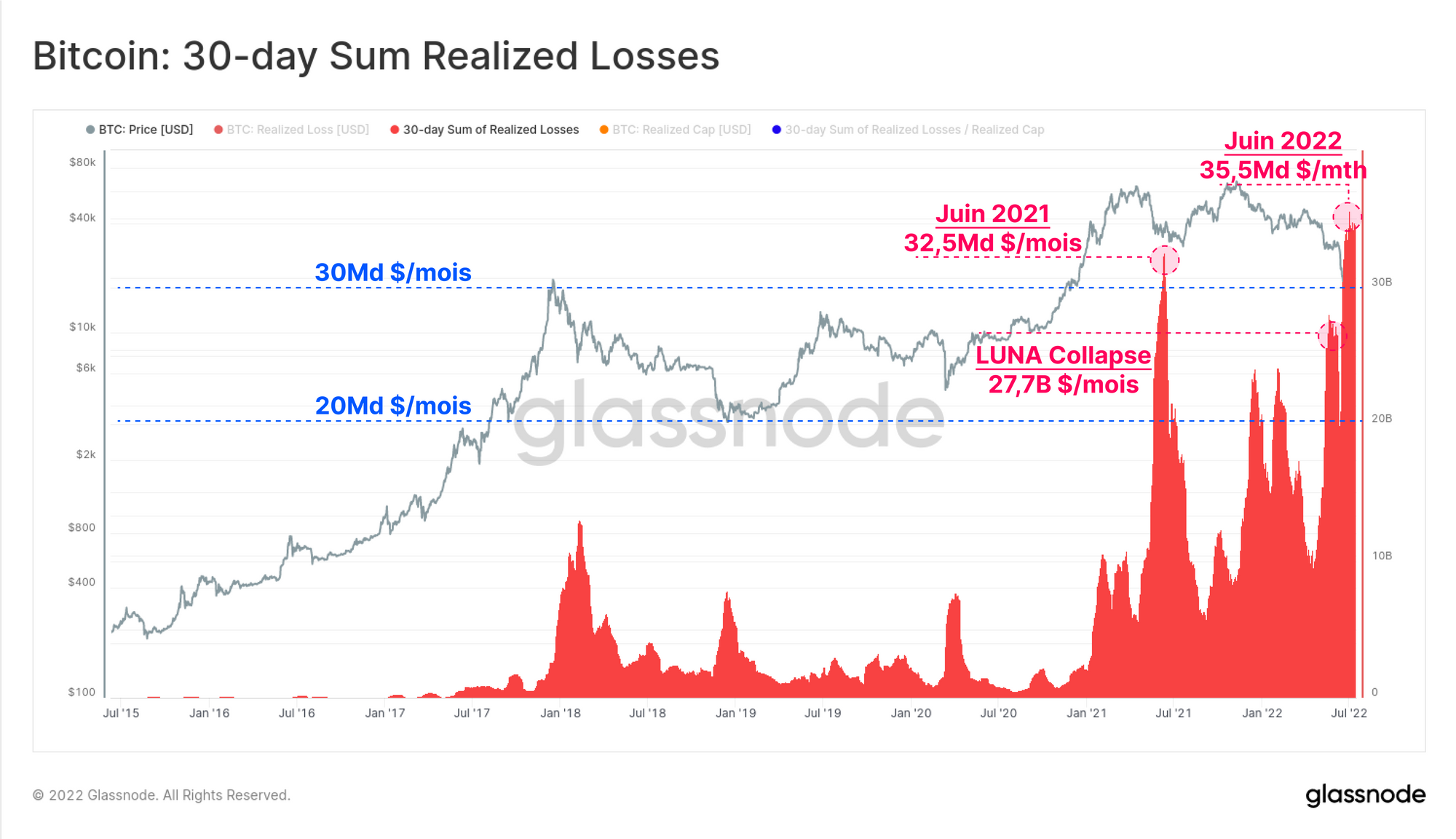

Les mois de mai et juin 2022 ont connu deux événements de ce type, lors de l'effondrement de LUNA, et lorsque les prix ont plongé en dessous de l'ATH du cycle 2017 le 18 juin.

Sur une base de 30 jours, ces événements ont déclenché des pertes totales réalisées de 27,77 milliards de dollars, et 35,5 milliards de dollars. Comme on le voit, ces pertes éclipsent tout ce qui a été vu historiquement sur une base en USD.

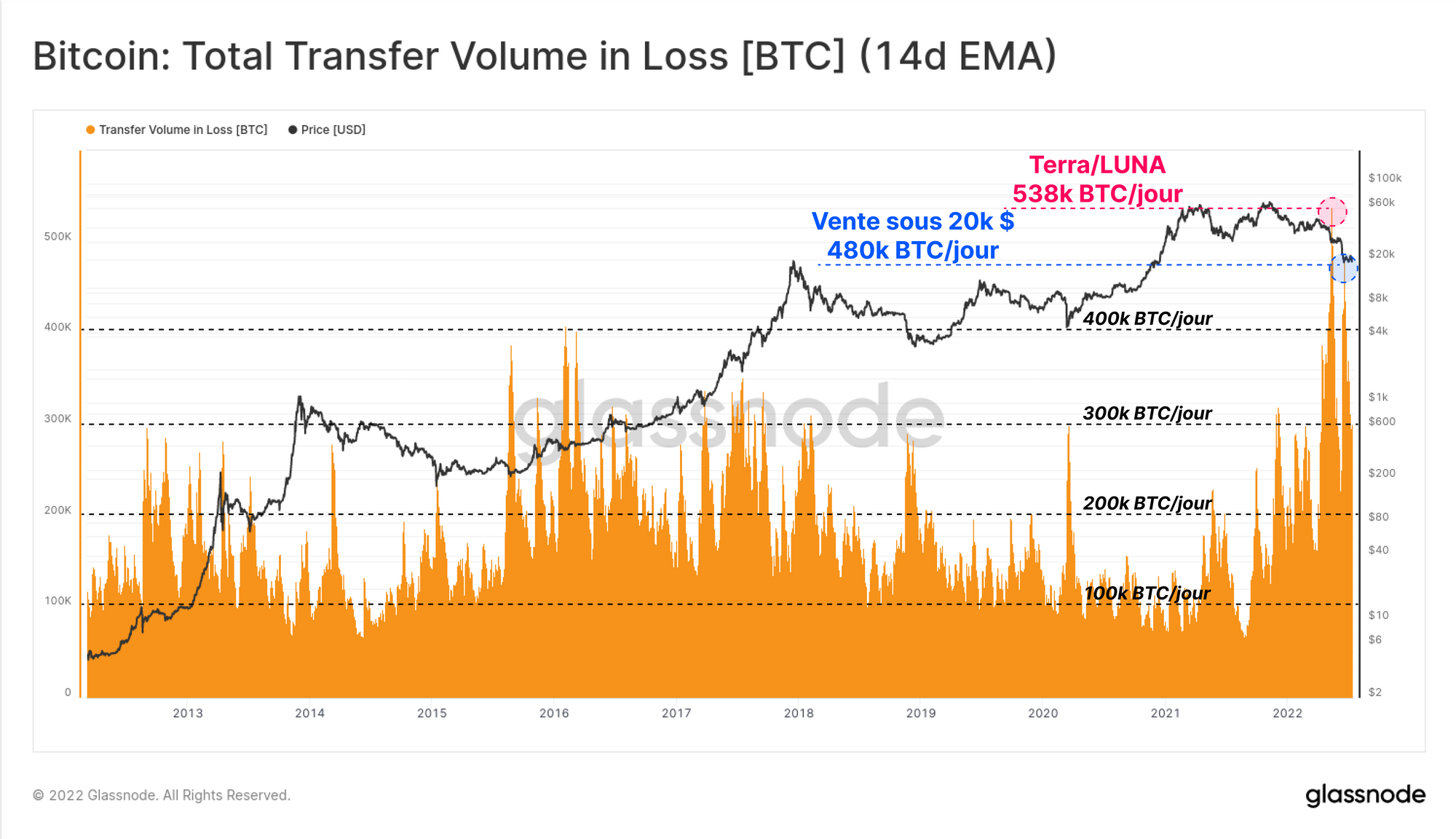

On peut en dire autant des pertes libellées en BTC, qui sont si importantes qu'il faut remonter à 2011, lorsque le BTC s'échangeait sous les 3 $, pour trouver un équivalent. Un volume tout simplement stupéfiant de BTC a déclenché une perte réalisée entre mai et juillet, avec 538k BTC dépensés pendant l'effondrement de LUNA, et 480k BTC supplémentaires dépensés le 18 juin.

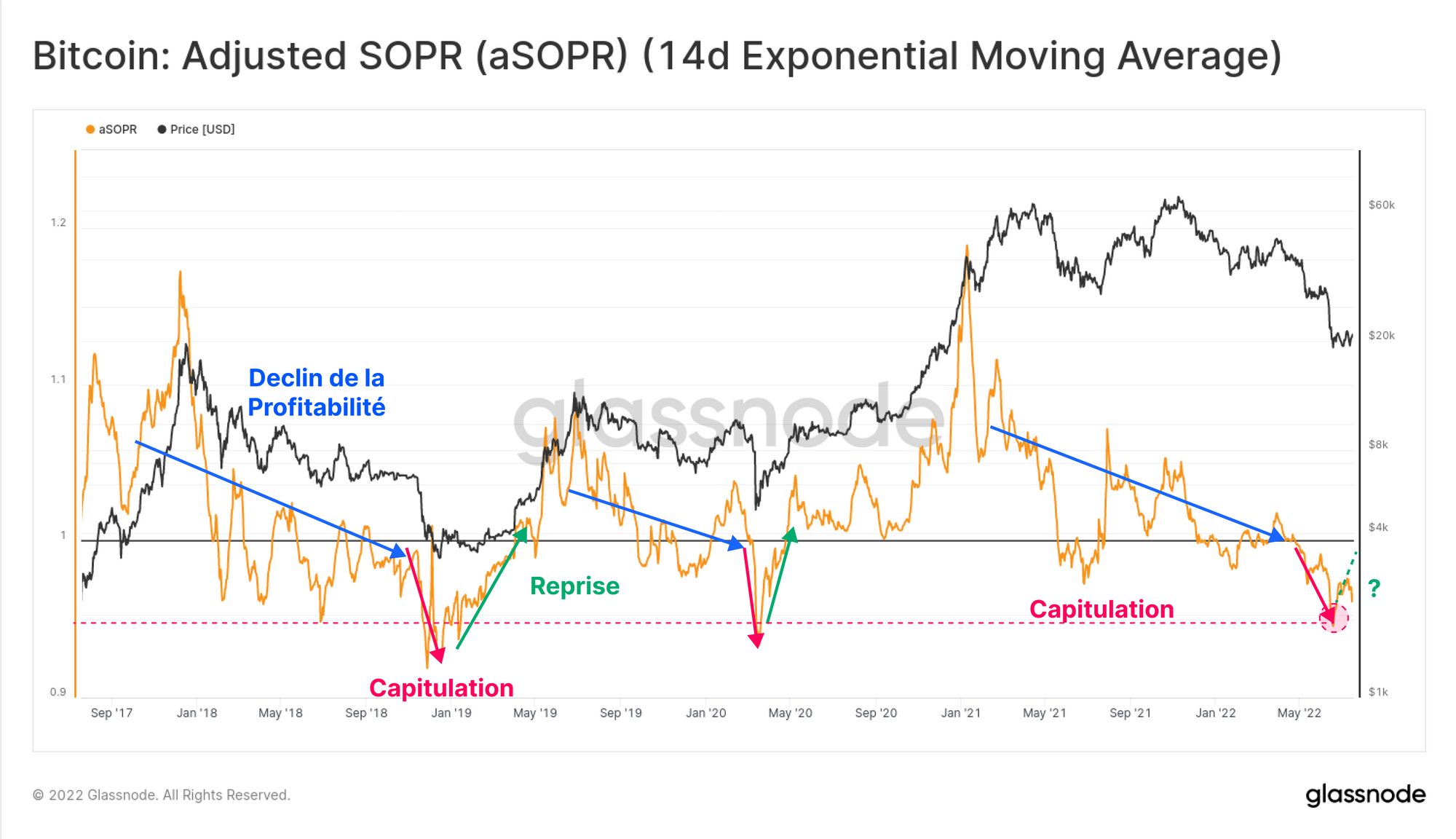

La structure de la métrique aSOPR présente également de nombreuses similitudes avec les événements de capitulation des marchés baissiers. Au fur et à mesure que la rentabilité diminue (bleu), les investisseurs commencent à réaliser des pertes de plus en plus importantes, jusqu'à ce qu'un moment final de capitulation en cascade (rouge) ait lieu. Le marché finit par atteindre l'épuisement des vendeurs, les prix commencent à se redresser et la douleur des investisseurs s'apaise (🟢).

Une reprise de l'aSOPR vers (et idéalement au-dessus de 1,0) aiderait à soutenir les observations ci-dessus, à savoir que la capitulation a eu lieu, que l'accumulation est en cours et que le marché se redresse bien.

🔔 Idée d'alerte : une rupture de la SMA de 14 jours de aSOPR au-dessus de 1,0 signale un retour aux dépenses rentables, et une reprise potentielle du marché.

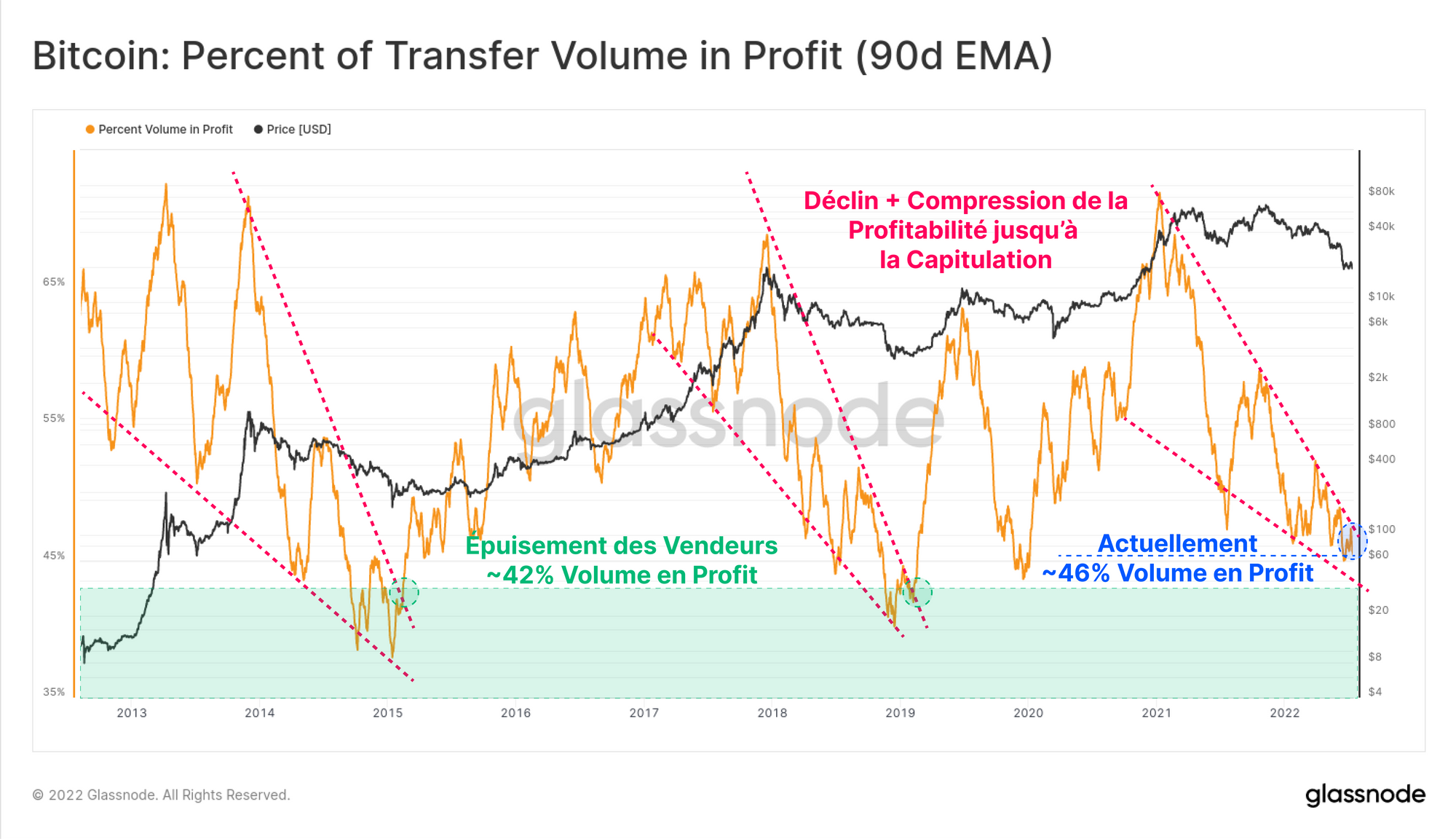

La proportion du volume de transfert en profit est également similaire aux précédents creux de marché baissier. Pendant les phases de capitulation de 2015 et 2018, plus de 58 % du volume de transfert réalisait une perte, et le momentum s'était comprimé après des mois d'action baissière sur les prix.

Lorsque le marché a commencé à toucher le fond, une plus grande proportion du volume de pièces avait une base de coût inférieure, et les dépenses n'étaient plus fortement dominées par les ventes de panique, et/ou les vendeurs forcés.

En ce moment, 54% du volume de transfert est en perte (46% en profit), ce qui est très proche des niveaux de reprise de 2015/18. Semblable à aSOPR, une reprise à la hausse de cette métrique fournirait le signal que l'épuisement des vendeurs pourrait avoir été atteint, et que la reprise pourrait être en cours.

🔔 Idée d'alerte : Le pourcentage de volume de transfert en profit sur une EMA de 90 jours cassant au-dessus de 48% signalerait une reprise de la rentabilité, et une force potentielle du marché.

Impacts sur les Dynamiques de l'Offre

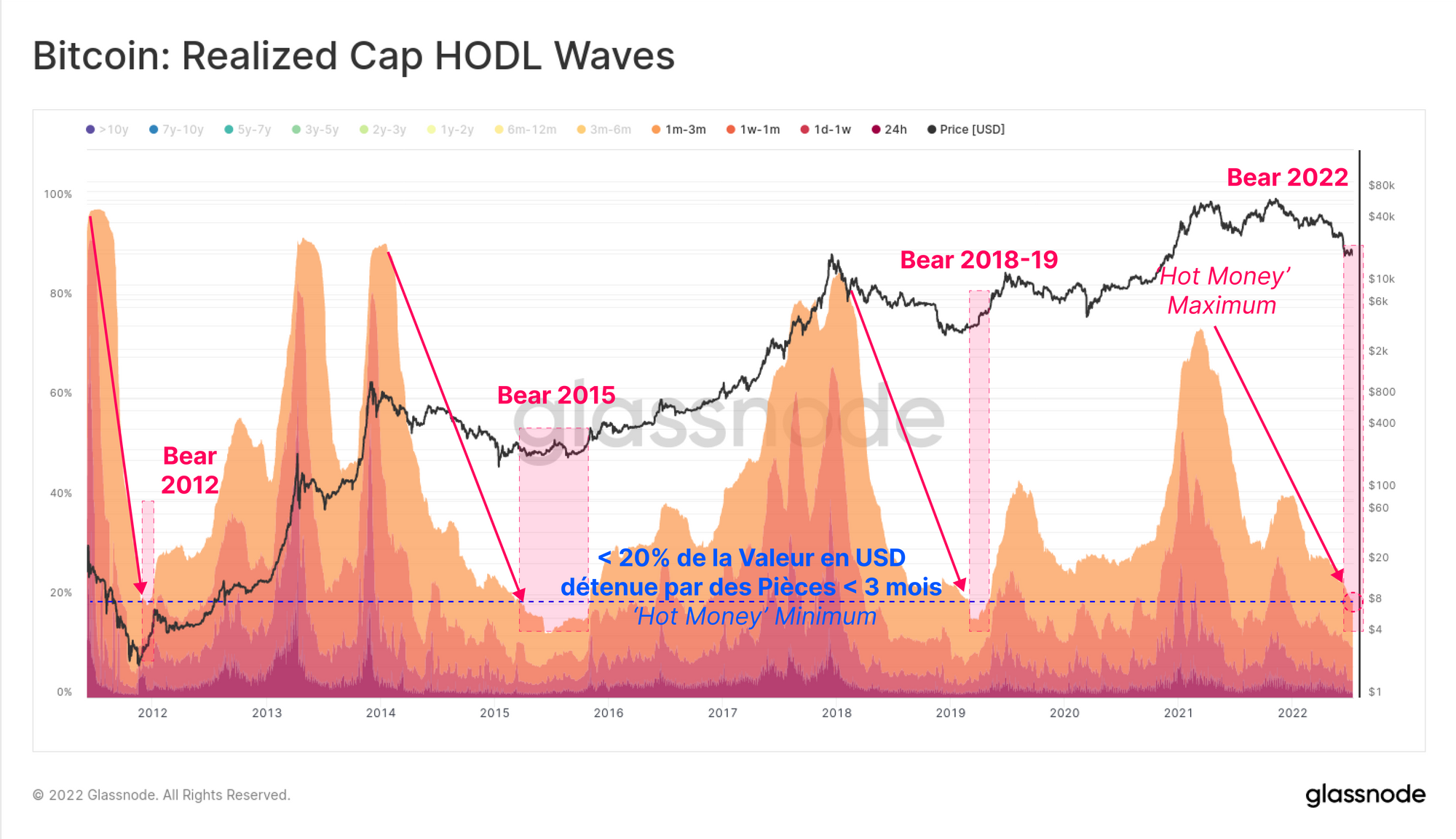

Pour terminer, nous allons examiner les Realized Cap HODL Waves, qui cartographient la distribution de la richesse en USD stockée en Bitcoin par différentes tranches d'âge. Nous les avons divisées en deux cohortes : les pièces âgées de 3 mois ou moins (Hot Money) et les pièces âgées de 3 mois ou plus (HODLer Money).

La valeur totale en USD détenue dans l'"argent chaud" connaît une tendance structurelle à la baisse et est désormais inférieure à 20 %. Ceci décrit deux phénomènes :

- Les pièces plus anciennes ont largement ralenti leurs dépenses, sinon ces tranches d'âge plus jeunes seraient en train de gonfler (comme c'est le cas dans les marchés haussiers, lorsque les investisseurs à long terme prennent des bénéfices). C'est un signal de forte conviction des HODLers.

- Les investisseurs à long terme accumulent progressivement des "pièces chaudes" et les retirent du marché, leur permettant de vieillir et de mûrir dans un stockage à froid (comme on l'a vu durant la Semaine 27 avec des retraits des exchanges historiquement importants).

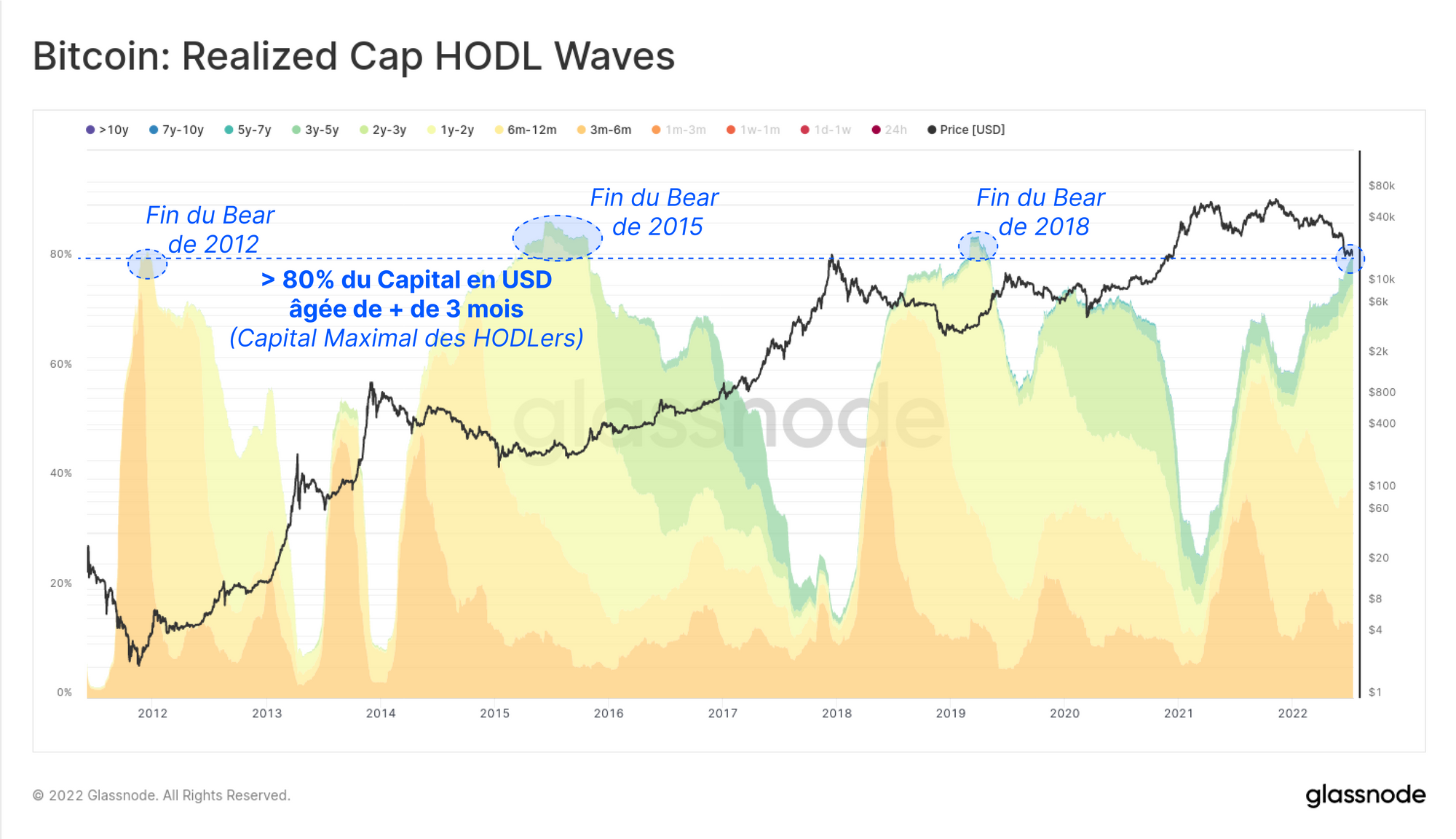

Enfin, en inspectant la cohorte de pièces plus anciennes, nous pouvons observer l'image inverse, où plus de 80 % de la richesse en USD a maintenant plus de 3 mois (acquise avant l'effondrement de la LUNA).

Cette tendance continue d'augmenter, fortement poussée par les tranches 6m-1an et 1an-2an. Ceci malgré le fait qu'une grande majorité des capitulations et des vendeurs forcés proviennent de ces cohortes 6m-2an (comme nous l'avons exploré dans la Semaine 26).

Encore une fois, cela présente de nombreuses caractéristiques d'un marché qui approche de l'épuisement des vendeurs.

Conclusions et Résumé

Le marché du bitcoin a corrigé durement et rapidement en 2022, sous l'effet de la liquidation de l'effet de levier excessif et d'une pléthore de vendeurs forcés à la liquidation. Sur une période relativement courte de 7 mois, le BTC est passé d'un ATH à ce qui ressemble à un marché baissier.

Dans l'article ci-dessus, nous avons exploré la structure actuelle des marchés à travers l'objectif des pertes non réalisées et réalisées, à la recherche de signaux d'épuisement des vendeurs.

Le fil conducteur de presque toutes les mesures explorées ci-dessus est une tendance ressemblant à la majorité des creux de marché baissier du passé, bien qu'il manque une composante de durée.

Dans un contexte de turbulences macroéconomiques et géopolitiques extrêmement difficiles, le bitcoin atteint un pic de saturation des investisseurs via des HODLers à forte conviction, et il devient tout à fait plausible qu'une véritable formation de plancher soit en cours.

Mises à jour des produits

Toutes les mises à jour du produit, les améliorations et les mises à jour manuelles des métriques et des données sont enregistrées dans notre journal des modifications pour votre référence.

- Améliorations des tableaux de bord : Module vidéo, fonction de défilement des boîtes de texte, dimension reformatée.

- Mises à jour de Workbench : cliquer sur les fonctions les collera dans le champ de saisie de la formule. Les utilisateurs peuvent maintenant ajouter plusieurs métriques à la fois.

- Publication de nouveaux indicateurs pour le Lightning Network : Lightning Network Base Fee (Median), Lightning Network Fee Rate (Median), Lightning Network Gini Coefficient (Capacity Distribution), Lightning Network Gini Coefficient (Channel Distribution), Lightning Network Node Connectivity

- Suivez-nous et contactez-nous sur Twitter

- Rejoignez notre canal Telegram

- Visitez le Forum de Glassnode pour des discussions et analyses long-format.

- Pour les métriques on-chain et les graphiques d'activité, visitez Glassnode Studio.

- Pour des alertes automatisées sur les mesures de base sur la chaîne et l'activité des échanges, visitez notre Twitter Glassnode Alerts.

Clause de non-responsabilité : Ce rapport ne fournit aucun conseil en matière d'investissement. Toutes les données sont fournies à titre d'information uniquement. Aucune décision d'investissement ne doit être basée sur les informations fournies ci-haut et vous êtes seul responsable de vos propres décisions d'investissement.