Suivre les Baleines

Les baleines sont souvent citées comme des entités qui peuvent avoir une influence considérable sur l'évolution des prix du BTC. Dans cette édition, nous étudions l'activité des baleines et nous développons une série d'outils pour suivre leur comportement.

Sommaire

- Grâce à l'observation de la variation du solde de diverses entités on-chain, nous pouvons isoler les baleines (détenant 1k+ BTC) comme l'une des principales cohortes interagissant avec les exchanges au cours des dernières semaines.

- La prédominance des volumes entrants des baleines vers les exchanges est significative, représentant 41 % du total. Plus de 82 % de ces flux sont destinés à Binance, le plus grand exchange du secteur.

- Nous pouvons également constater que bon nombre de ces entités actives sont classées dans la catégorie des détenteurs à court terme, avec une activité notable autour des pics et des creux du marché de l'année 2023.

- A partir de là, nous développons un ensemble d'indicateurs le surveiller leur comportement, en cherchant à repérer les périodes de prise de bénéfices ou de pertes extrêmes.

Suivre les Baleines

Lorsque le marché a tenté pour la première fois de dépasser les 30 000 dollars à la mi-avril, la plupart des portefeuilles sont entrés dans un régime de distribution qui a duré jusqu'à la mi-juin. Ce schéma a commencé à changer lors de la seconde tentative de franchissement des 30 000 dollars à la fin du mois de juin.

Le score d'accumulation de tendance par cohorte ci-dessous montre que les plus petites entités (<100 BTC) ont ralenti leurs dépenses au cours du mois dernier.

D'autre part, le groupe des baleines (>1k BTC) ont montré un comportement divergent, avec les baleines >10k BTC distribuant et celles situées entre 1k et 10k accumulant à un taux significativement plus élevé.

Nous avons exploré le comportement à long terme des baleines dans notre récent rapport intitulé The Shrimp Supply Sink. Dans cet article, nous avons démontré que les baleines ont vu leur solde global diminuer tout au long de l'histoire du BTC.

Le graphique ci-dessous le confirme : les baleines détiennnent 46 % de l'offre totale, contre 63 % début 2021.

Il est important de noter qu'ici, les baleines comprennent les exchanges, ainsi que les grands holdings centralisés tels que les produits ETF, le GBTC, le WBTC, et les holdings d'entreprise comme Microstrategy.

Pour supprimer les exchanges de l'ensemble des données, nous pouvons isoler uniquement les pièces circulant entre les baleines et les exchanges.

Le graphique ci-dessous montre que le solde global des baleines a diminué de 255 000 BTC depuis le 30 mai.Il s'agit de la plus forte baisse mensuelle de l'histoire, avec -148 000 BTC/mois.

Cela indique que des changements notables se produisent au sein de la cohorte des baleines et qu'il vaut la peine de s'y intéresser de plus près.

Remaniement des Baleines

Pour étudier la divergence au sein de la cohorte de baleines, nous pouvons observer les changements dans l'offre détenue par chaque sous-cohorte au cours des 30 derniers jours :

- 🔴 Les baleines possédant >100K BTC ont augmenté leur exposition de +6,6k BTC.

- 🔵 Les baleines avec 10k-100k BTC ont réduit leur solde de -49.0k BTC.

- 🟢 Les baleines avec 1k-10k BTC ont vu leur solde augmenter d'environ +33.8k BTC.

Sur l'ensemble des groupes de baleines (y compris les exchanges), nous pouvons constater une réduction nette de seulement -8,7k BTC au cours du dernier mois.

Malgré les valeurs extrêmes affichées dans via le Score de Tendance de l'Accumulation, les baleines ont été plutôt neutres ces derniers mois.

Nous avons un cas où :

- L'afflux de baleines vers les exchanges est historiquement important, avec 255 000 BTC passant des baleines aux bourses.

- En interne, les sous-cohortes de baleines voient leurs soldes évoluer entre -49k et +33,8k BTC.

- Dans l'ensemble, le groupe des baleines a connu des sorties nettes de -8,7k BTC.

Étant donné que la variation globale des soldes est relativement stable, mais que des changements significatifs ont lieu à la fois en interne et via les flux des exchanges, il est fort possible que ces baleines déplacent des fonds en interne. C'est ce que nous appellerons le "Whale Reshuffling" (Remaniement des baleines).

Pour tester cette hypothèse de remaniement des baleines, nous pouvons étudier le changement de position sur 30 jours pour les sous-groupes des baleines (>10K BTC 🟥 et 1k-10k BTC 🟦).

Notre objectif est de trouver des périodes où un groupe voit une augmentation de son solde, tandis que l'autre voit une diminution d'échelle similaire.

Dans le graphique ci-dessous, nous avons mis en évidence les périodes où une forte corrélation négative de -0,55 ou moins 🟩 peut être identifiée. Nous pouvons voir qu'un tel intervalle a coïncidé avec la récente poussée du marché vers la fourchette des 30 000 dollars.

Cela suggère que les baleines ont en effet affiché un changement de solde relativement neutre ces derniers temps, une grande partie de leur activité récente étant un remaniement par le biais des exchanges.

Les Baleines et les Exchanges

En gardant à l'esprit le comportement des baleines, nous pouvons maintenant essayer d'observer les impacts de ce groupe sur le marché, en nous concentrant sur les Exchanges.

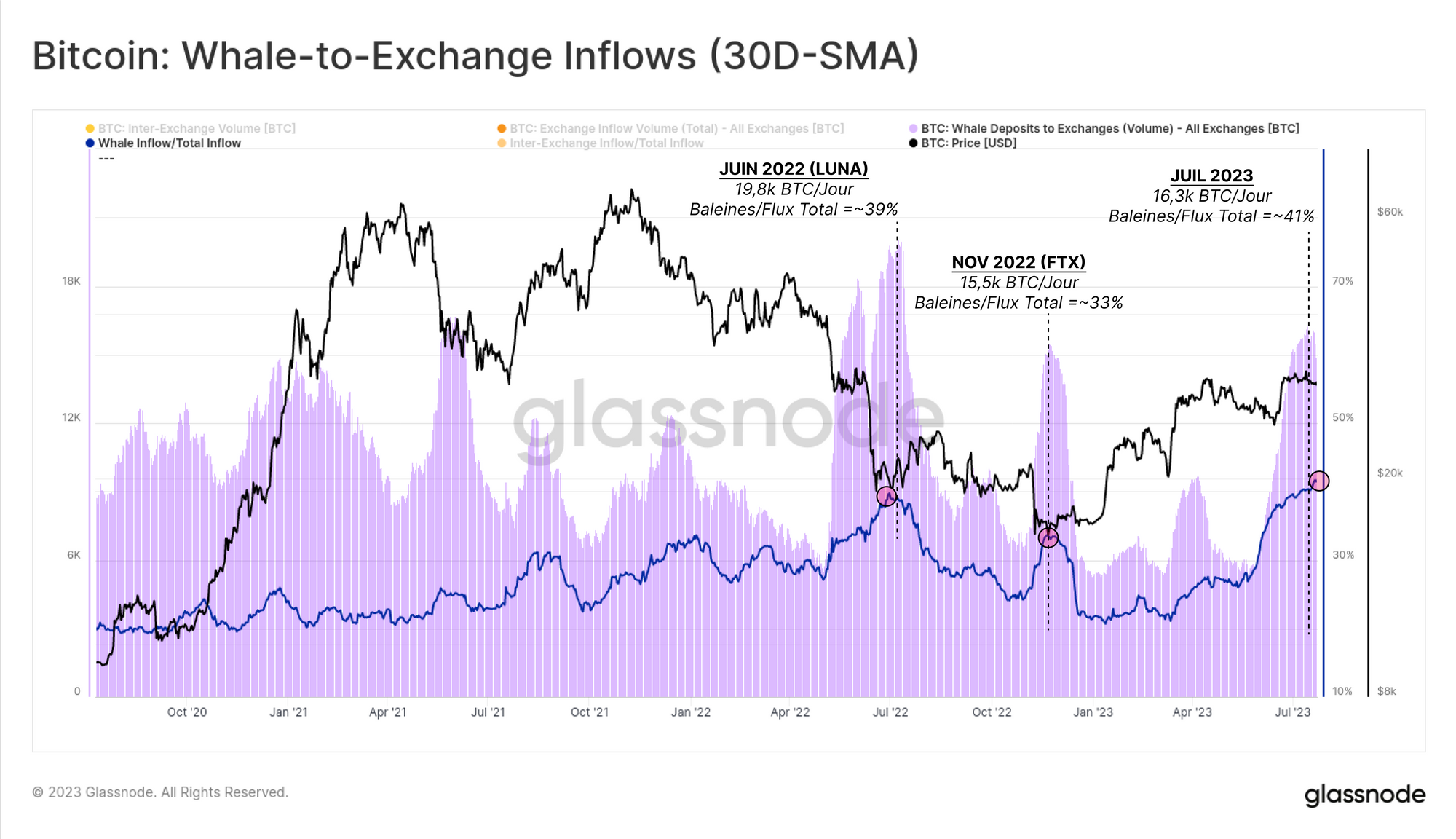

Le graphique suivant permet d'analyser la relation entre les entités baleines et les exchanges à travers deux mesures :

- 🟪 Les flux des exchanges (en BTC) associées aux baleines.

- 🔵 Le pourcentage de tous les flux entrants attribués aux baleines.

Au cours du récent rallye, les volumes d'entrée des baleines vers les exchanges ont augmenté de manière significative, atteignant +16,3k BTC/jour.

Les baleines dominent ainsi 41 % de tous les flux entrants, ce qui est comparable au krach de LUNA (39 %) et à la panique liée à FTX (33 %).

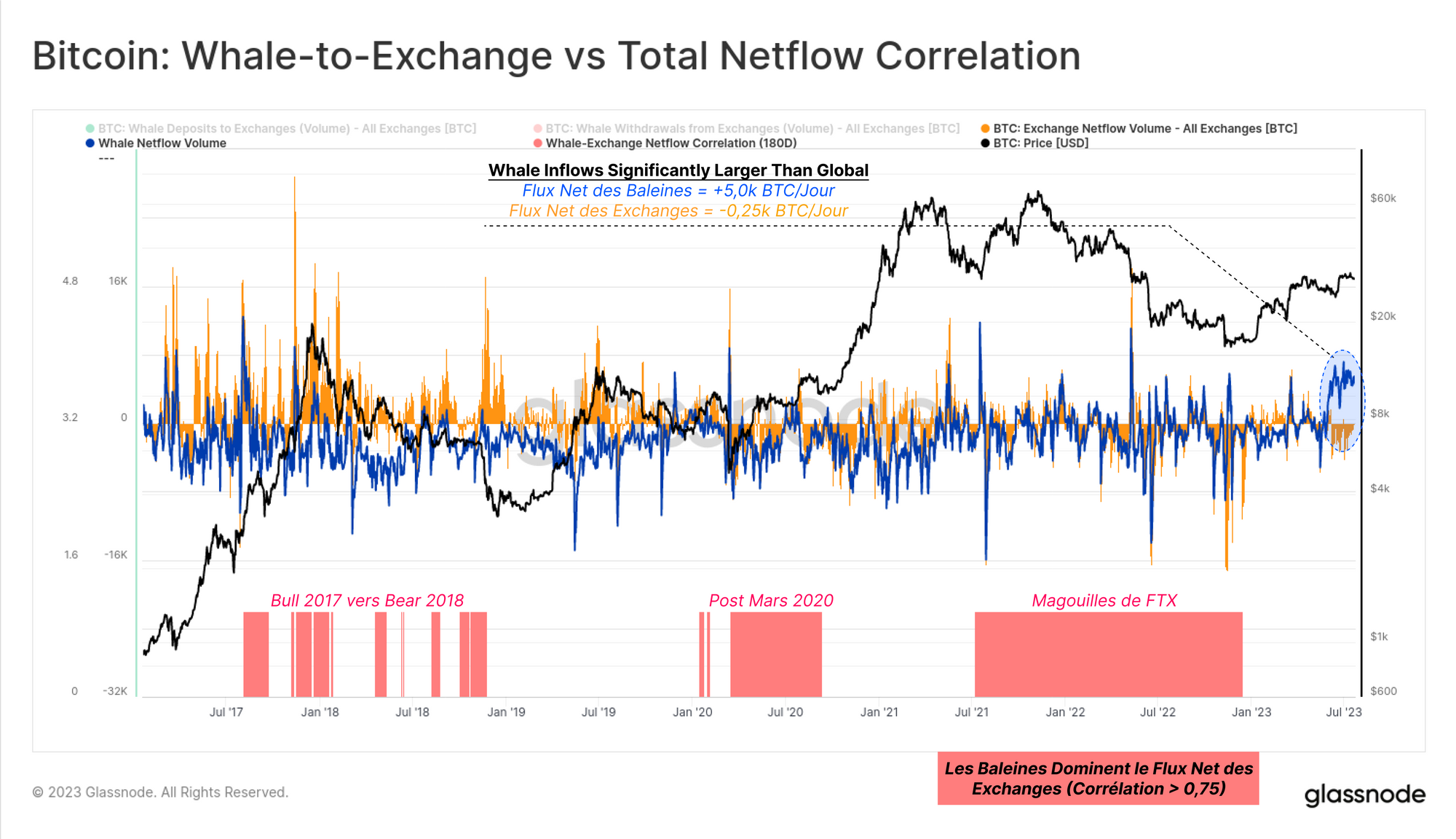

L'analyse du flux net des baleines vers les exchanges peut être utilisée comme indicateur de leur influence sur l'équilibre entre l'offre et la demande.

Les flux nets des baleines vers les exchanges ont eu tendance à osciller entre ±5 000 BTC/jour au cours des cinq dernières années.

Cependant, tout au long des mois de juin et juillet de cette année, les flux entrants de baleines ont maintenu un biais élevé entre 4,0k et 6,5k BTC/jour.

Nous revenons ensuite vers un outil de corrélation simple pour identifier les périodes où les baleines dominent les flux nets mondiaux vers les exchanges.

Le graphique ci-dessous montre les périodes présentant une forte corrélation (0,75 ou plus) entre les flux nets des baleines et les flux nets des exchanges mondiaux 🟥 (suggérant une dominance des baleines), avec trois périodes clés visibles :

- Le marché haussier de 2017 et le marché baissier de 2018 (transition et maturation du marché).

- La période post-mars 2020 (adoption institutionnelle et expansion du GBTC).

- La fin de l'année 2021 et l'année 2022 (les malversations de l'entité FTX/Alameda).

De ce point de vue, nous pouvons à nouveau constater que le comportement des baleines (forte tendance à la distribution) est très différent de celui du reste du marché (tendance modérée à la distribution).

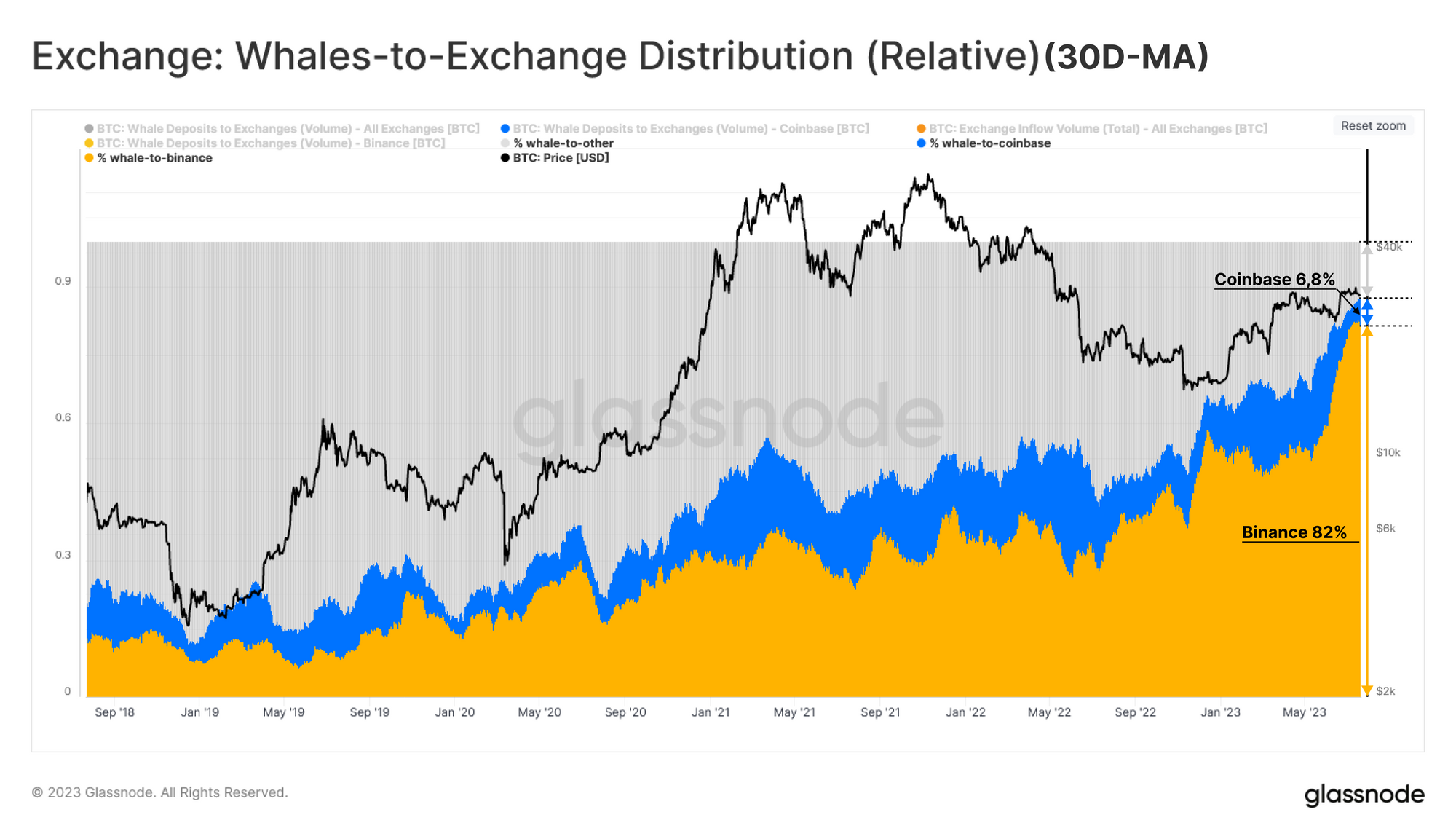

L'élément le plus intéressant est sans doute la destination des BTC des baleines. Si nous décomposons les volumes de flux entrants de baleines, nous pouvons voir qu'environ 82% des flux de baleines vers les exchanges se dirigent vers Binance 🟨, tandis que Coinbase 🟦 représente 6,8%, et tous les autres exchanges représentent 11,2%.

Cela implique que près de 34% des flux entrants de baleines pendant le rallye de juillet ont été envoyés à Binance, avec une augmentation extraordinaire de la dominance de Binance visible au cours des 12 derniers mois.

Cela explique également certaines des divergences régionales que nous avons observées au cours des semaines précédentes (Semaine 26).

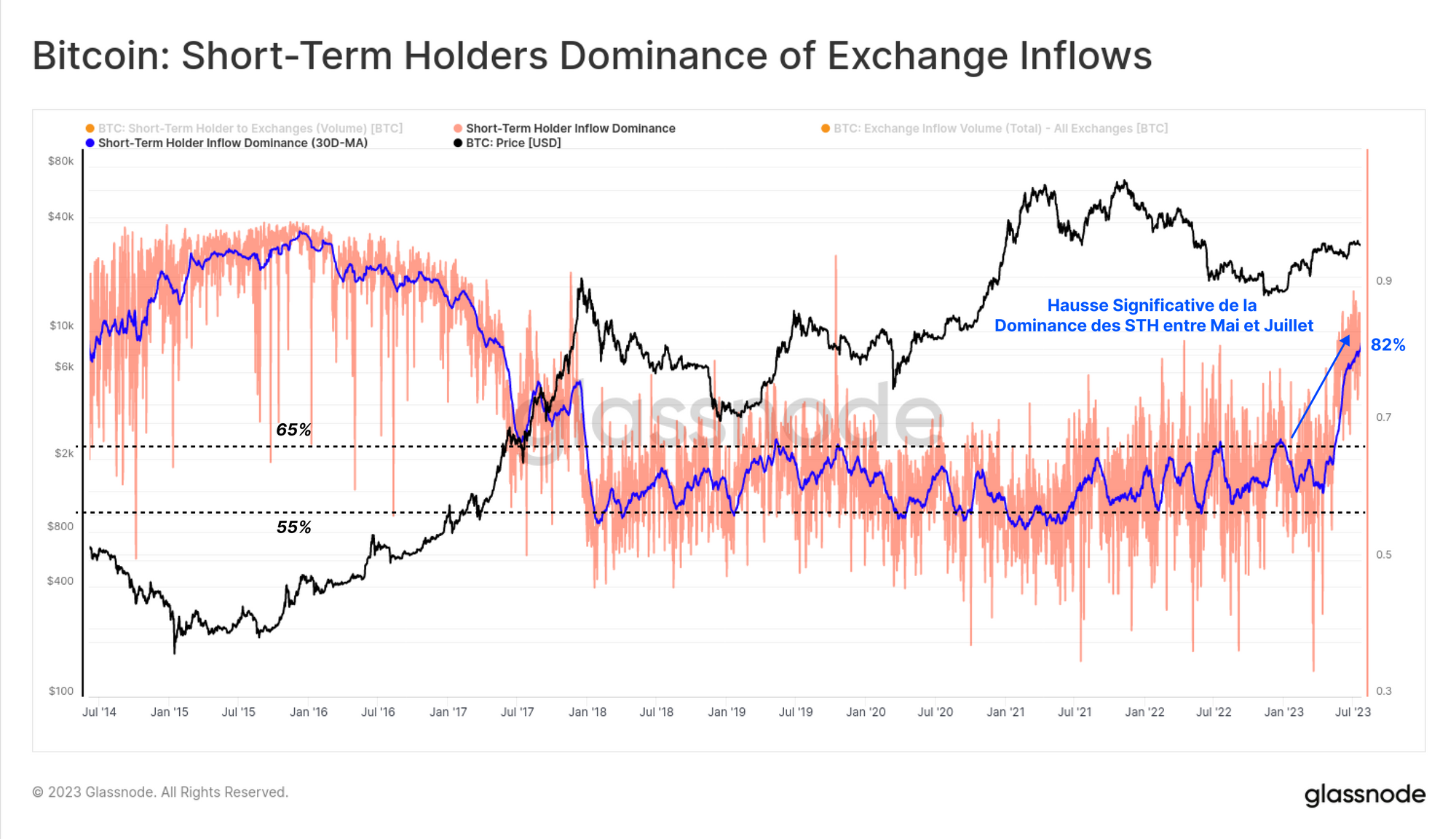

Baleines à Court Terme

Ayant établi que les baleines dominent actuellement l'activité des exchanges, nous pouvons relier ces observations au rapport de la semaine dernière, dans lequel nous avons noté que la majeure partie de l'activité des exchanges était liée aux détenteurs à court terme, ou STH (Semaine 29).

La prédominance des STH sur les flux des exchanges a explosé pour atteindre 82 %, ce qui est nettement supérieur à la fourchette à long terme des cinq dernières années (généralement entre 55 % et 65 %).

À partir de là, nous pouvons établir qu'une grande partie de l'activité de trading récente est menée par les baleines actives sur le marché de 2023 (et donc classées comme des entités à court terme).

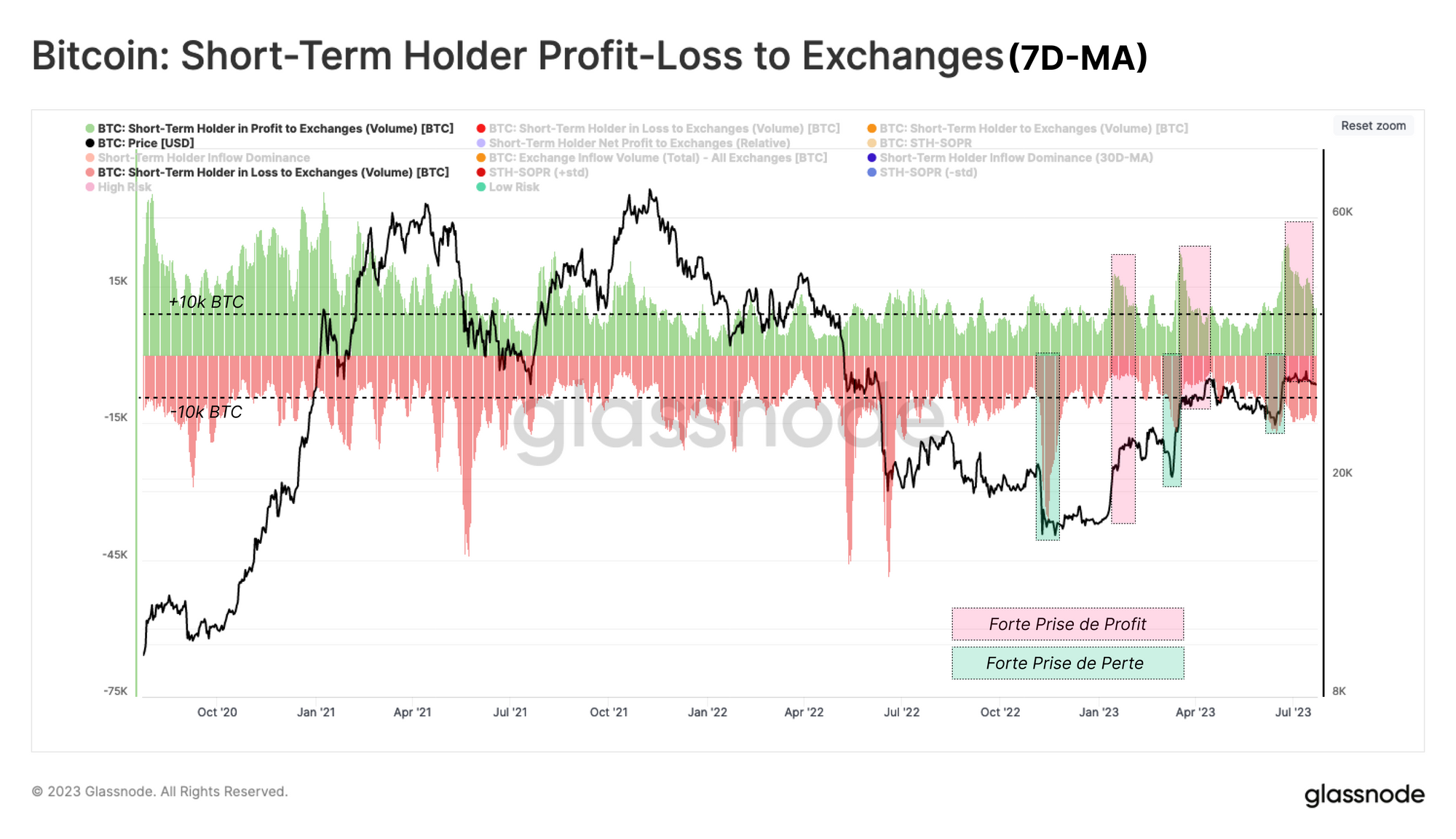

Si l'on examine les volume de profit/perte réalisé par les détenteurs à court terme circulant sur les exchanges, il devient évident que ces nouveaux investisseurs tradent selon les conditions du marché local.

Chaque reprise et correction depuis la faillite de FTX a vu une augmentation de plus de 10 000 BTC du profit ou de la perte des STH.

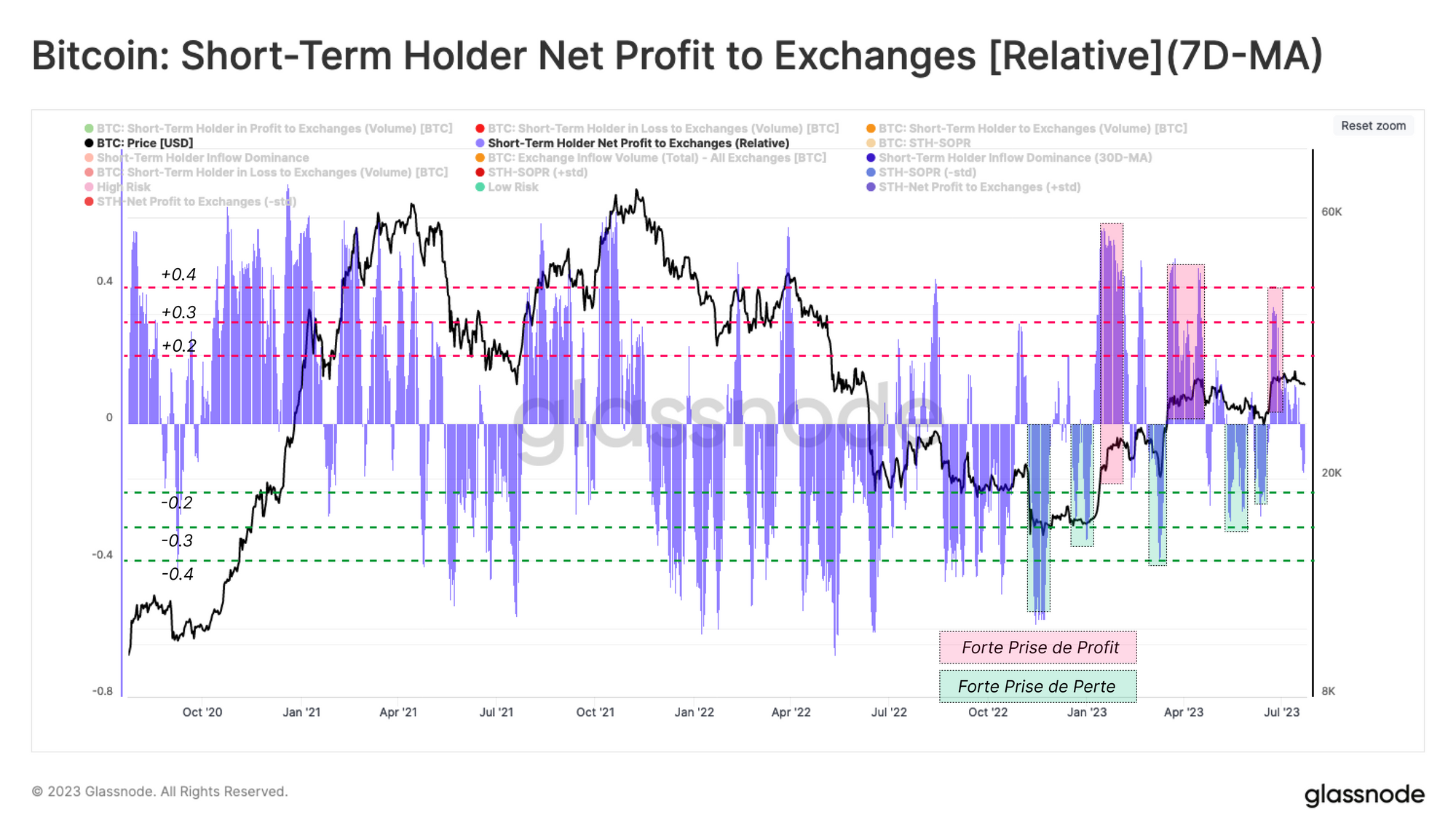

Nous pouvons voir ce comportement encore plus clairement en examinant le biais de profit/perte net des pièces envoyées aux exchanges par la cohorte des STH.

Ici, nous pouvons voir que les extrêmes du marché local voient les STH réaliser un degré élevé de profit 🟥, ou de perte 🟩, indiqué par une métrique se négociant au-dessus ou en dessous de ±0,3.

Le SOPR à court terme 🟠 est un autre outil permettant de signaler ce comportement de trading local sur les marchés spot. Le SOPR suit le rapport entre le prix moyen de dépense (vente) et le prix d'acquisition (achat) des pièces des détenteurs à court terme, âgées de moins de 155 jours.

Le graphique suivant utilise des fourchettes d'un écart-type (sur 90 jours) pour signaler les périodes où des bénéfices ou des pertes extrêmes sont réalisés. Nous pouvons voir plusieurs cas où ces bandes de prix ont été dépassées autour des extrêmes du marché local de 2023.

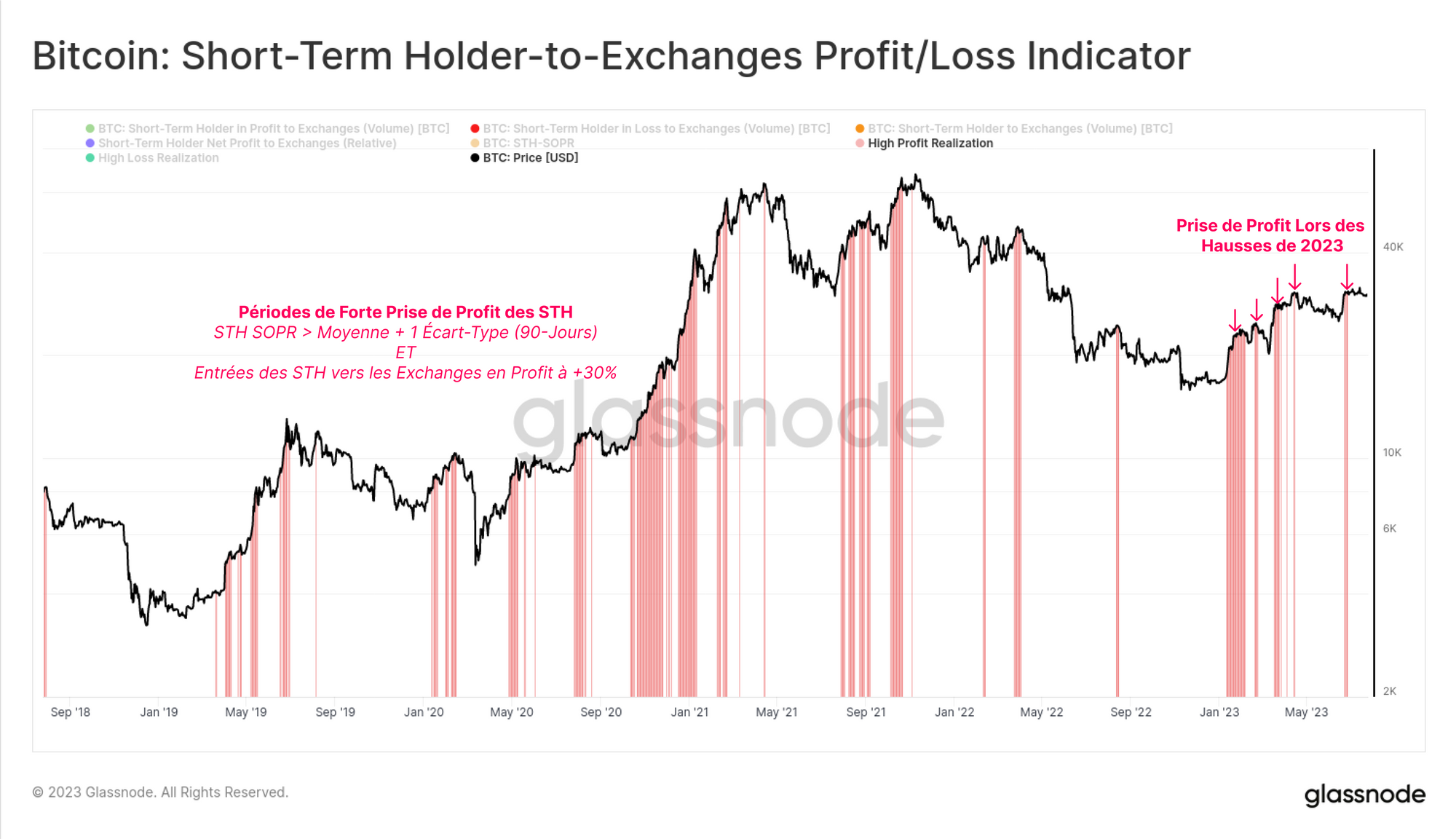

Enfin, nous pouvons combiner ces observations à l'aide de Workbench pour développer un outil qui met en évidence les cas où ces deux conditions sont remplies :

- Un STH-SOPR se situant au-dessus de la bande moyenne + 1 écart-type.

- Le biais relatif des profits/pertes de STH par rapport aux exchanges est supérieur à 0,3.

Cet outil permet d'identifier les cas où la cohorte des STH enregistre des bénéfices importants par rapport à l'histoire récente.

Plusieurs événements de ce type se sont produits tout au long de l'année 2023, dont beaucoup ont provoqué des formations de sommets locaux.

Résumé et conclusions

Les baleines sont souvent citées comme ayant une influence notable sur l'action des prix du BTC. Bien qu'il soit assez difficile de suivre et de surveiller ces entités, elles semblent être de plus en plus actives ces derniers mois.

En particulier, 42 % des flux entrants des exchanges sont liés à des baleines, dont une large majorité est destinée à Binance.

Nous pouvons également déduire que la plupart des baleines actives sont classées dans la catégorie des détenteurs à court terme.

En combinant ces observations, nous pouvons développer une série d'outils pour suivre les périodes de forte réalisation de profits et de pertes de cette cohorte.

À partir de là, nous pouvons développer un ensemble de mesure pour naviguer à vue lors des extrêmes des marchés locaux en utilisant les données on-chain.

Code Promotionnel - Affiliation

Notre programme d'affiliation récompense nos créateurs de contenu en leur offrant une part des revenus que vous avez aidé à générer.

En utilisant le lien d'affiliation de nos traducteurs officiels, vous pouvez bénéficier d'une réduction de -10% sur l'achat de votre nouvel abonnement à Glassnode.

Soutenez Prof. Chaîne en utilisant le lien d'affiliation suivant ou cliquant sur le logo ci-bas : https://studio.glassnode.com/partner/profchaine