Rebond sur le Plancher du Marché Baissier

Suite au rejet de la hausse vers les 24,5k $, le prix du bitcoin a chuté à 18,5k $, le deuxième plus bas niveau du cycle baissier. Cela a replongé plus de 11,8 % de l'offre dans une perte non réalisée, nous permettant d'étudier le risque de baisse et la possibilité de formation d'un plancher.

Le prix du bitcoin a connu une puissante reprise, rebondissant sur le deuxième plus bas niveau (18 649 $) du marché baissier actuel. Les prix ont atteint un sommet à 21 758 $, mais restent fermement ancrés dans la fourchette de consolidation établie depuis plus de trois mois.

Depuis la mi-août, le marché évolue à la baisse sous le sommet de la fourchette de consolidation, à environ 24,5 000 $. Alors que le marché se rapproche du bas du range cette semaine, nous avons l'occasion d'observer un volume de pièces passé d'un profit non réalisé (à 24,5 000 $) à une perte non réalisée au cours de ce processus.

Ces moments fournissent des informations précieuses sur le degré d'accumulation des pièces et la concentration du coût de base dans une fourchette de consolidation établie. Dans cette édition, nous allons nous concentrer sur ce concept de coût de base on-chain et sur l'évolution de la rentabilité des pièces.

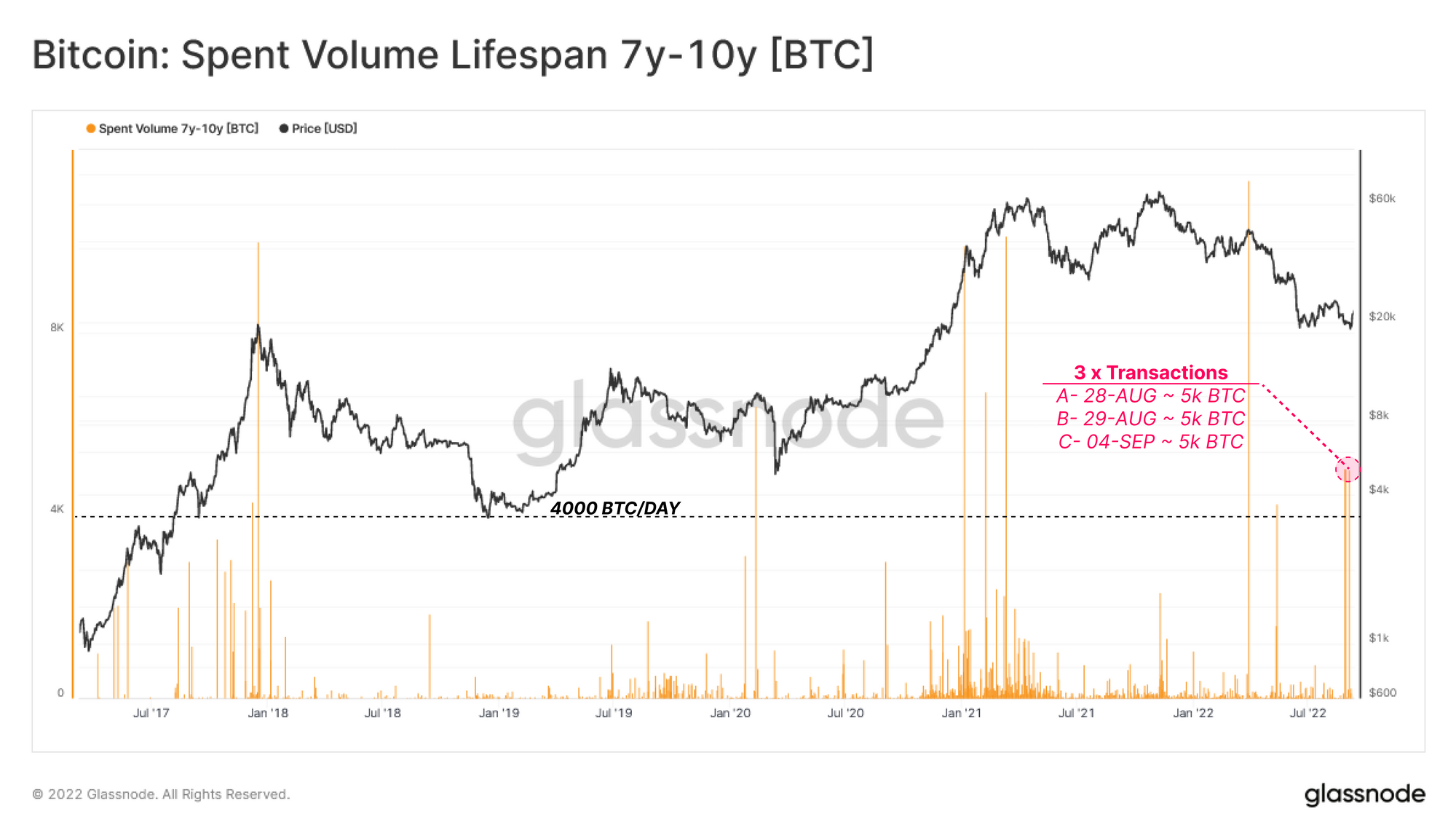

Nous analyserons également un événement très rare, où trois transactions de la taille d'une baleine de ~5k BTC, âgées de 7 à 10 ans, ont été dépensées au cours des dernières semaines. Ces pièces ont été accumulées en décembre 2013, réalisant un profit de plus de 163 millions de dollars.

Traductions

La Semaine On-chain est désormais traduit en espagnol, italien, chinois, japonais, turc, français , portugais, farsi, hébreu, polonais, vietnamien, russe et en grec.

We are also proud to have launched new social channels for:

- Espagnol (Analyste: @ElCableR, Telegram, Twitter)

- Portuguais (Analyste: @pins_cripto, Telegram, Twitter)

- Turc (Analyste: @wkriptoofficial, Telegram, Twitter)

- Farsi (Analyste: @CryptoVizArt, Telegram, Twitter)

Tableau de bord de La Semaine On-Chain

Cette lettre d'information s'accompagne d'un tableau de bord en direct, tous les graphiques étant disponibles ici. Ce tableau de bord et toutes les métriques abordées sont explorés plus en détail dans notre Rapport Vidéo, publié tous les mardis. Abonnez-vous à notre Chaîne Youtube et visitez notre Portail Vidéo pour plus de contenu vidéo et de tutoriels concernant les métriques.

Des Soldes à Perte de Vue

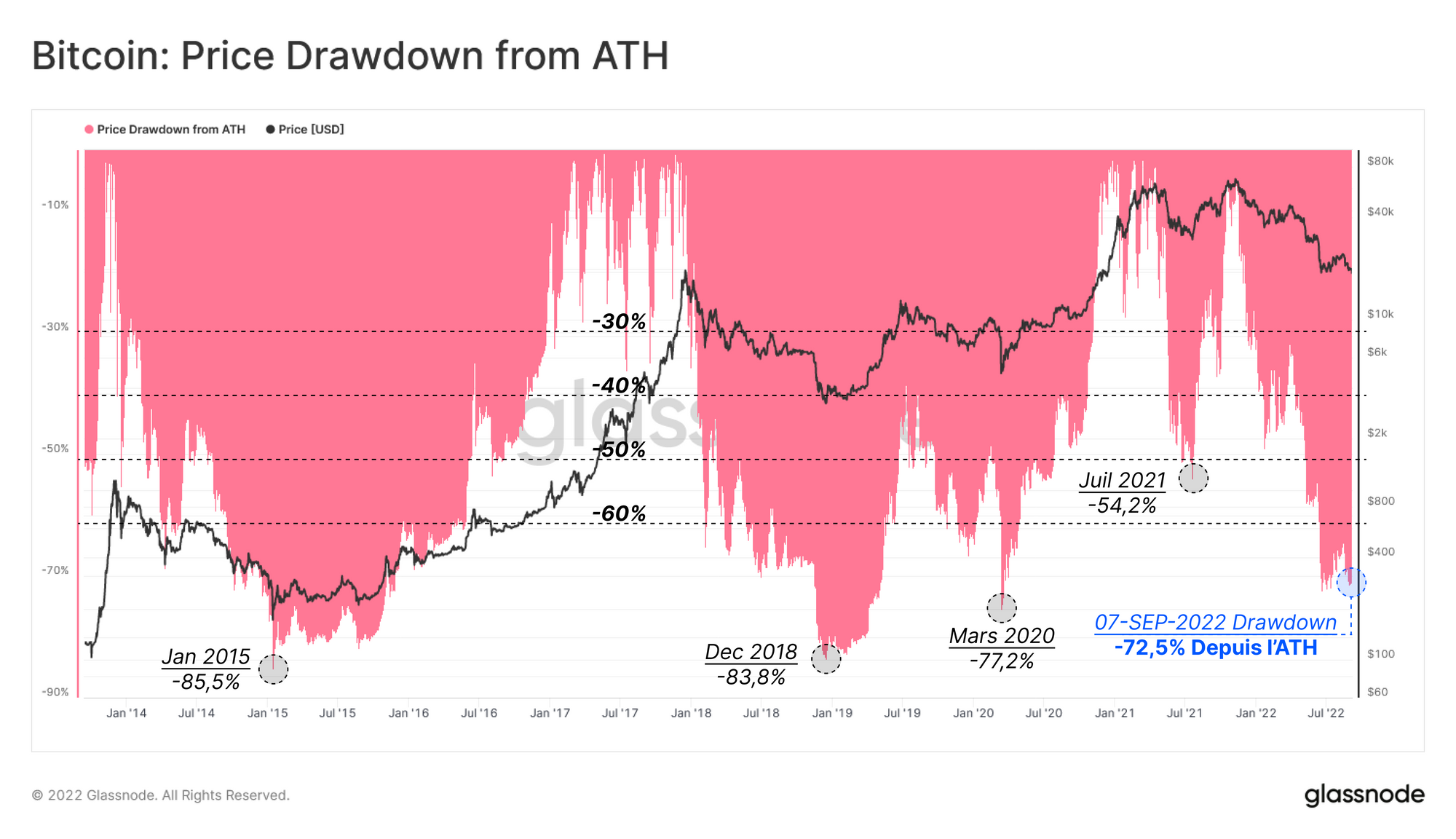

Le bitcoin se trouve maintenant dans une tendance baissière persistante depuis dix mois, suite à l'ATH de novembre 2021. Cette semaine, les prix spot du bitcoin ont touché le niveau des 18k $, marquant le deuxième plus bas niveau local avec une chute de 72,5 % depuis le sommet du cycle haussier de 2020 - 2021.

Par rapport aux précédents creux cycliques , la contraction de 2022 n'a pas été aussi importante en termes de pourcentage de perte. Les points bas de 2015, 2018 et 2020 ont atteint plus de 77 % de baisse par rapport à leurs ATH respectifs.

Cependant, même avec une chute moins importante, on peut raisonnablement affirmer que l'ampleur des pertes financières de ce marché baissier est la plus importante de l'histoire (voir notre rapport de juin).

Dans cette édition, nous évaluerons la structure actuelle du marché à l'aide d'un cadre consistant à comparer les prix spot et le coût de base de diverses cohortes de participants :

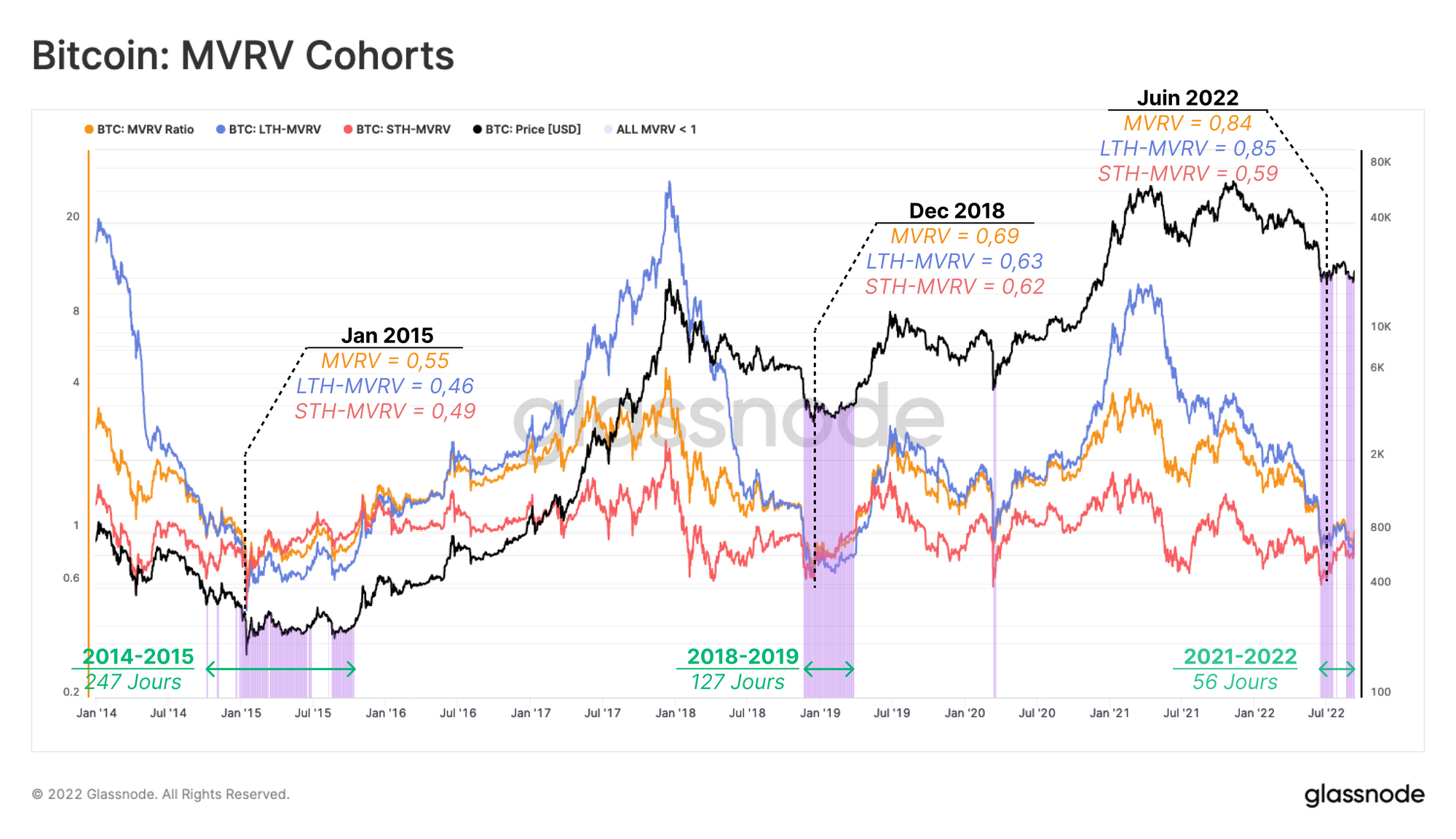

- Le marché dans son ensemble (MVRV) 🟠 : Mesure du rapport entre le prix spot et le coût de base de tous les investisseurs sur le marché.

- Les détenteurs à long terme (LTH-MVRV) 🔵 : Calcule le MVRV en considérant uniquement les détenteurs à long terme, possédant des pièces de plus de 155 jours en moyenne, qui sont statistiquement les moins susceptibles de dépenser.

- Les détenteurs à court terme (STH-MVRV) 🔴 : Calcule le MVRV en considérant uniquement les détenteurs à court terme, possédant des pièces de moins de 155 jours en moyenne, qui sont statistiquement les plus susceptibles de dépenser.

Historiquement, la formation d'un creux coïncide avec des prix spot négociés en dessous des trois bases de coûts susmentionnées (c'est-à-dire MVRV < 1,0, WoC 25). Cela indique un moment où toutes les cohortes détiennent, dans l'ensemble, une perte non réalisée 🟪.

Le marché baissier actuel a passé 56 jours dans cette condition, malgré un bref rebond au-dessus du prix réalisé du marché et des détenteurs à long terme. Par rapport à la durée typique de ~190 jours sous le prix réalisé dans les marchés baissiers précédents, 56 jours reste une période relativement courte.

Conformément à notre rapport de juin, les valeurs du STH-MVRV les plus basses enregistrées au cours de ce cycle sont plus faibles que lors de la capitulation de décembre 2018, ce qui suggère que les détenteurs à court terme, en particulier, ont connu un degré historiquement élevé de douleur financière.

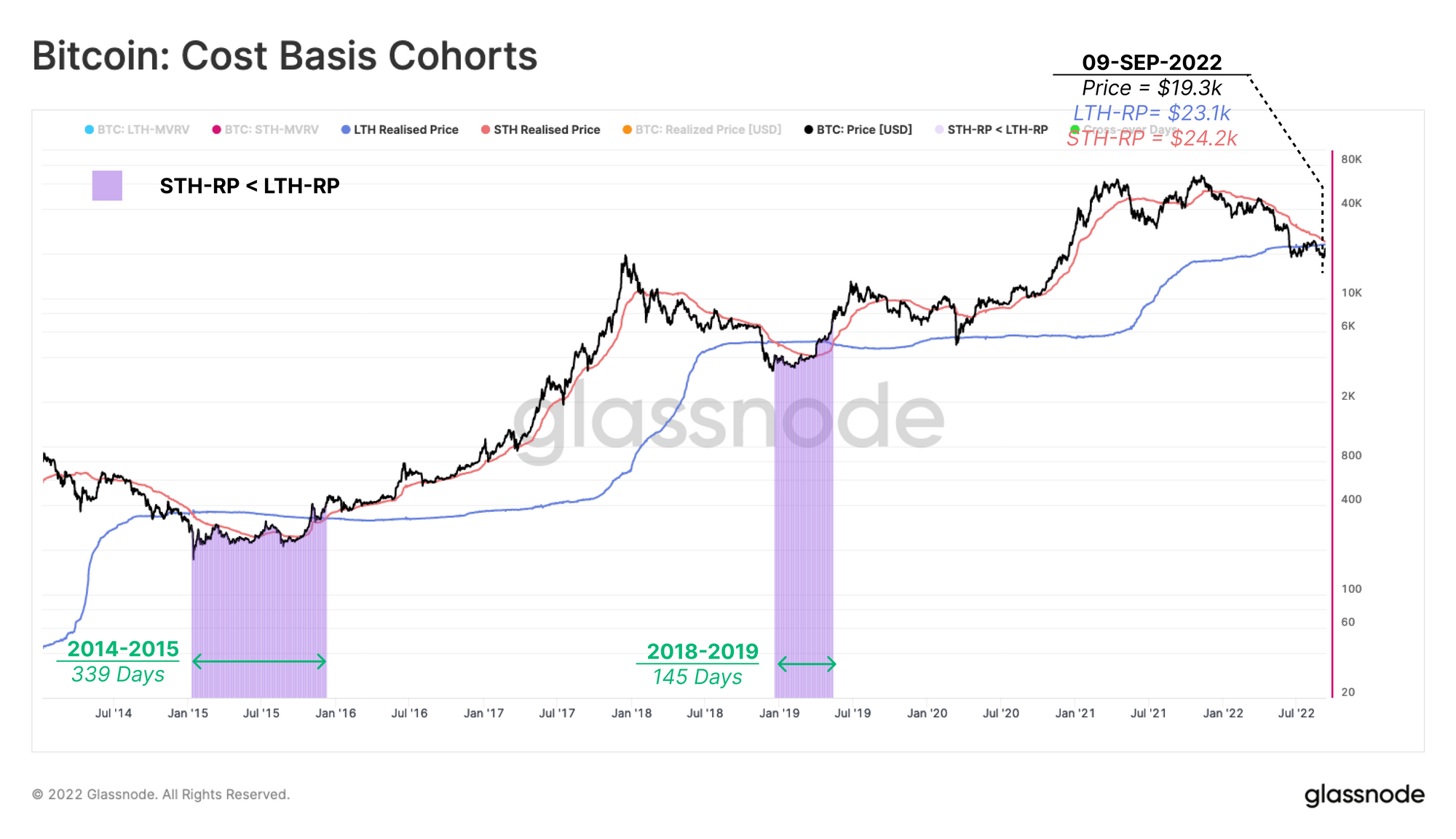

Ensuite, nous pouvons comparer le prix d'acquisition moyen par pièce de la cohorte des STH (🔴) par rapport au prix d'acquisition moyen des LTH (🔵), afin de comparer leur niveaux de stress financier. Tout au long du marché baissier, une dépréciation persistante des prix conduit le prix réalisé des STH à tomber en dessous du prix réalisé des LTH 🟪.

De tels événements ne se produisent que pendant la phase tardive des marchés baissiers et témoignent des périodes où le coût d'acquisition moyen des 155 derniers jours est désormais plus avantageux que le coût de base moyen du détenteur à long terme. Ceci est synonyme de capitulation, lorsque les pièces achetées près du sommet du cycle sont vendues et changent de mains à des prix beaucoup plus bas.

Malgré une tendance à la baisse de 10 mois, ce marché baissier n'a pas encore atteint ce stade de capitulation. Les marchés baissiers précédents ont mis entre 145 et 339 jours pour se rétablir après un tel croisement. Étant donné la trajectoire de ces deux traces de prix réalisés, nous pouvons nous attendre à un croisement d'ici la mi-septembre.

Le marché a récemment rejeté la hausse au niveau des 24,5k$, ce qui nous donne l'occasion d'observer le volume de pièces qui sont passées d'un état de profit à un état de perte non réalisée.

Concept de base : Les mouvements de prix brusques à partir des sommets ou des creux d'un intervalle de consolidation peuvent être exceptionnellement riches en valeur d'analyse. Ces événements mettent en évidence le volume de pièces qui sont passées d'un profit non réalisé à une perte non réalisée (ou vice-versa). Des mesures comme le pourcentage d'offre en profit peuvent donc être utilisées pour mesurer le volume de pièces qui ont changé de mains au sein de la fourchette de prix concernée.

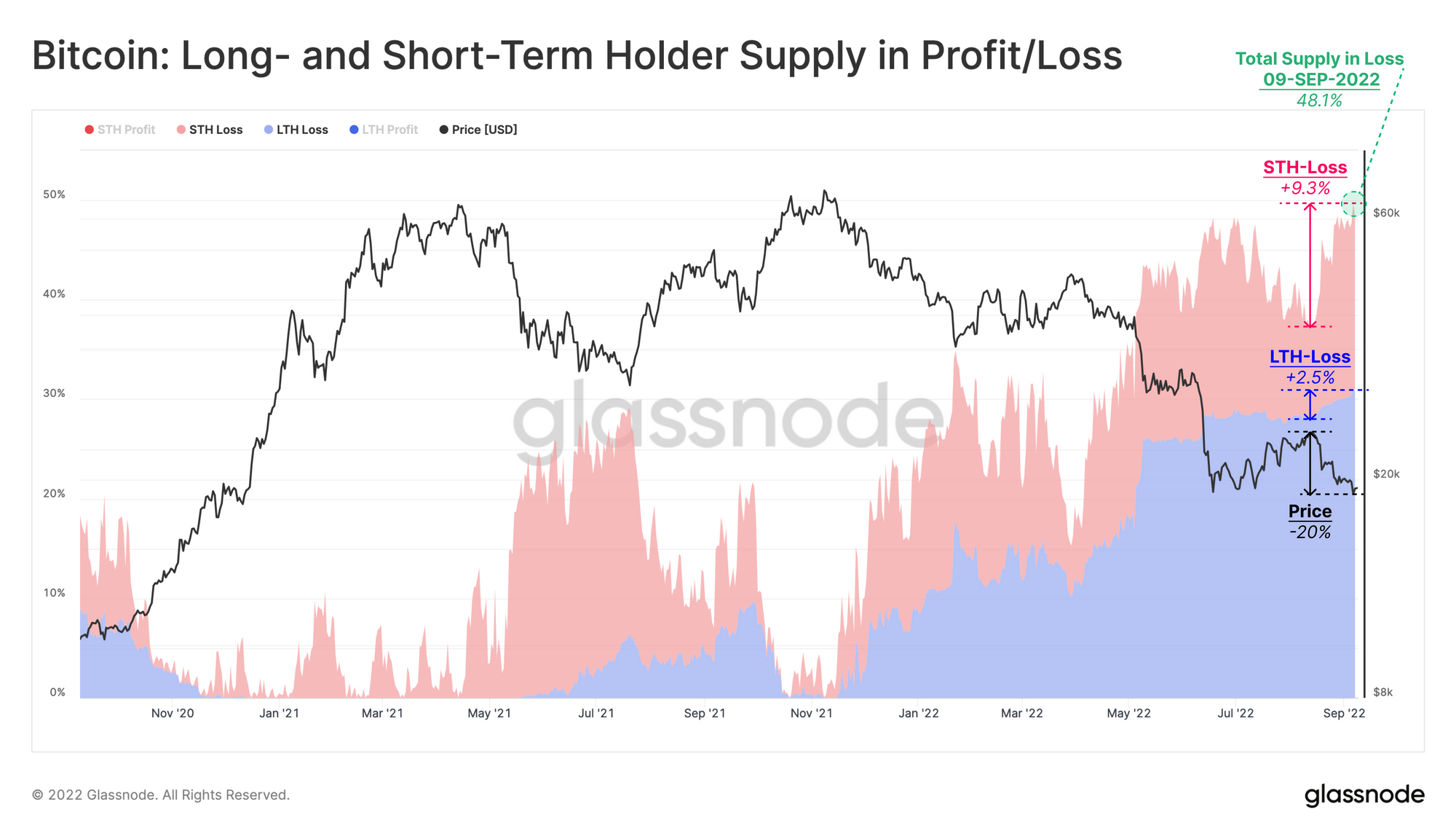

Depuis la mi-août, le pourcentage total d'offre en perte a bondi de 11,8 %, atteignant 48,1 %. Comme le montre la figure ci-dessous, la contribution des détenteurs à court terme 🟥 (9,3 %) est nettement supérieure à celle des détenteurs à long terme 🟦 (2,5 %). Cette différence met en évidence la dynamique croissante de l'afflux de capitaux depuis que les prix spot se sont effondrés sous le prix réalisé au début du mois de juin.

En d'autres termes, cette forte concentration de pièces des STH entre 24k $ et 18k $ montre que 9,3 % de l'offre de pièces a récemment fait l'objet de transactions, ce qui suggère à la fois une capitulation et un afflux de demande équivalent dans cette fourchette de prix.

Elle met également en évidence un risque, dans la mesure où un grand volume de pièces (48,1 % de l'offre) couvent un perte latente en dessous de 18,5k $.

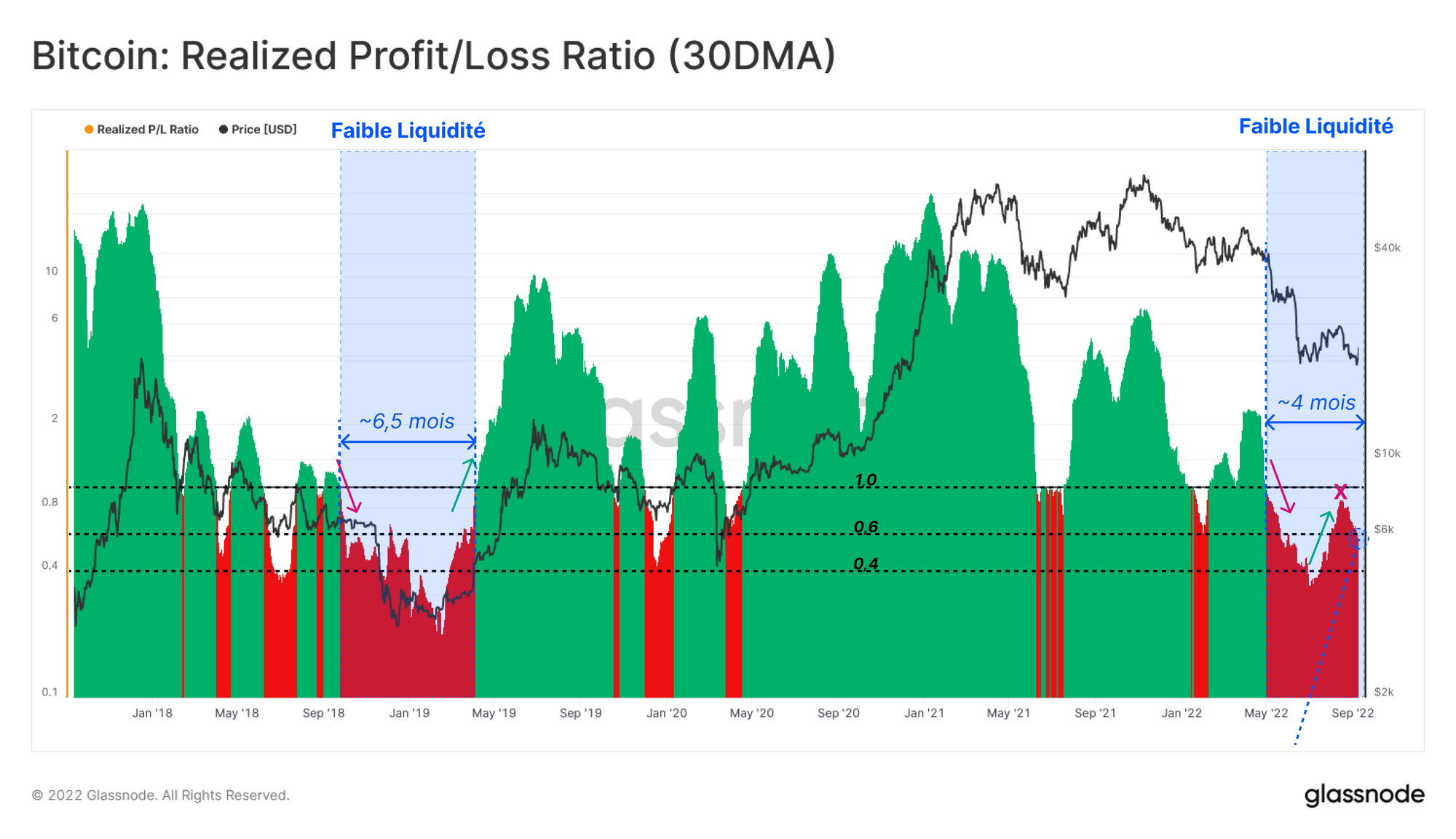

Ensuite, nous allons explorer le ratio profits/pertes réalisés, qui mesure le rapport entre le volume de pièces déplacées en profit et les pièces déplacées en perte. Le suivi de la moyenne mensuelle de cette mesure permet aux analystes d'évaluer les changements dans la dynamique du marché et le sentiment, tout en caractérisnt le profil dominant des pièces qui sont en mouvement.

- Régime de dominance des profits >1 🟩 : Aux premiers stades des marchés haussiers, lorsque la nouvelle demande est suffisamment forte pour absorber la pression de vente et que les profits sont pris à grande échelle. Cette métrique a historiquement enregistré un fort franchissement du niveau 1,0 dans les premières phases haussières.

- Régime de domination des pertes < 1 🟥 : Pendant la phase prolongée des marchés baissiers, où l'offre ne rencontre pas une demande suffisante jusqu'à ce que la capitulation ultime ait lieu. Cet indicateur s'effondre généralement et reste en dessous de 1,0 au milieu d'une phase baissière, avant la capitulation, ce qui constitue un signal d'alerte précoce.

L'intervalle entre le passage sous le niveau 1.0 et le retour à ce niveau est le moment où le sentiment baissier est le plus fort, en raison de l'insuffisance de la demande de liquidités.

D'un point de vue qualitatif, le régime actuel de faible liquidité a commencé il y a ~4 mois, et peut être comparé à la période de 6 mois vécue lors de la baisse de 2018-2019.

Une observation intéressante est la tendance à la hausse qui a commencé début juin et a atteint un sommet à la mi-août, après être descendue vers 0,58. Ce modèle confirme à nouveau qu'une prise de bénéfices a eu lieu au cours de ce la hausse de juillet - août (voir WoC 35).

🔔 Idée d'alerte : Le ratio bénéfices/pertes réalisés (30DMA) cassant au-dessus de 1,0 pourrait signaler le retour de la rentabilité des investisseurs et signaler un afflux constructif de nouvelle demande.

Nouveau contenu : Avant le Merge - Analyse de la Beacon Chain d'Ethereum

Le Merge d'Ethereum se profile à l'horizon et devrait avoir lieu cette semaine. Dans notre dernière collaboration avec CoinMarketCap, nous explorons une série de nouvelles métriques du Proof-of-Stake pour détailler la performance du réseau. Lisez notre nouveau rapport sur la Beacon Chain.

Volatilité du marché baissier

Le tableau dépeint jusqu'à présent met en évidence le rôle significatif du comportement des détenteurs à court terme dans les récents mouvements de prix. Par conséquent, en tant que cohorte d'intérêt primordial, l'évaluation des dépenses des détenteurs à court terme est un enjuen clé pour identifier une formation de plancher résiliente.

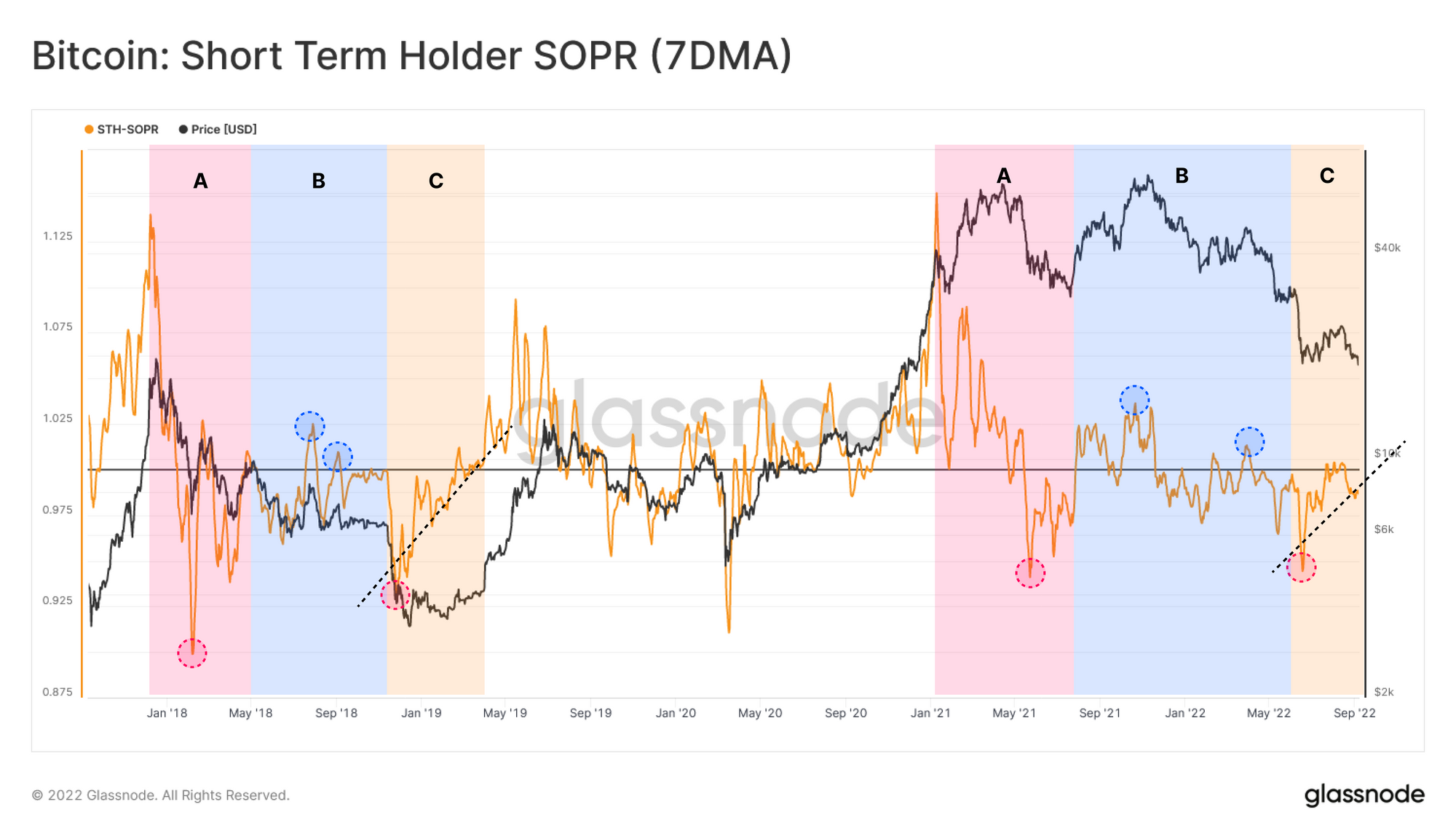

Un outil essentiel pour examiner la rentabilité des détenteurs à court terme est le SOPR des détenteurs à court terme, qui indique le multiple de profit moyen sur les pièces dépensées. La structure du STH-SOPR fournit une boussole solide pour cartographier les différentes phases du marché baissier :

A) Phase post-ATH 🟥 : La réalisation de lourdes pertes après l'éclatement de la bulle et l'ATH se manifeste par un plongeon abrupt à des niveaux inférieurs à 1, généralement suivi d'un régime de marché volatile.

B) Reprise des marchés baissiers 🟦 : Au fur et à mesure que le marché baissier progresse, un équilibre fragile se forme en tant que sous-produit d'une faible demande et d'une nouvelle offre, les détenteurs cherchant des portes de sortie. Cette situation est propice à de nombreuses hausses qui atteignent des sommets à différents niveaux de profits et de pertes, mais qui ne parviennent pas à se maintenir.

C) Post-capitulation 🟨 : Lorsque la composante temporelle des marchés baissiers commence à épuiser les investisseurs sur le plan psychologique, le potentiel d'un événement de capitulation augmente en conséquence. Après ce lessivage, une période de récupération de la rentabilité et une tendance haussière SOPR suit souvent.

La liquidation de juin 2022 présente de nombreuses similitudes avec la phase C et le récent rejet de 24k $ a montré un nouveau test convaincant de la partie inférieure du STH-SOPR = 1,0, montrant que les investisseurs ont vendu proche de leur coût de base. Ces rejets sont typiques des modèles de formation de plancher de marché baissier.

🔔 Idée d'alerte : Le SOPR des détenteurs à court terme et/ou le aSOPR cassant au-dessus de 1,0 pourrait signaler un rétablissement de la rentabilité des investisseurs et une amélioration de la force du marché sous-jacent.

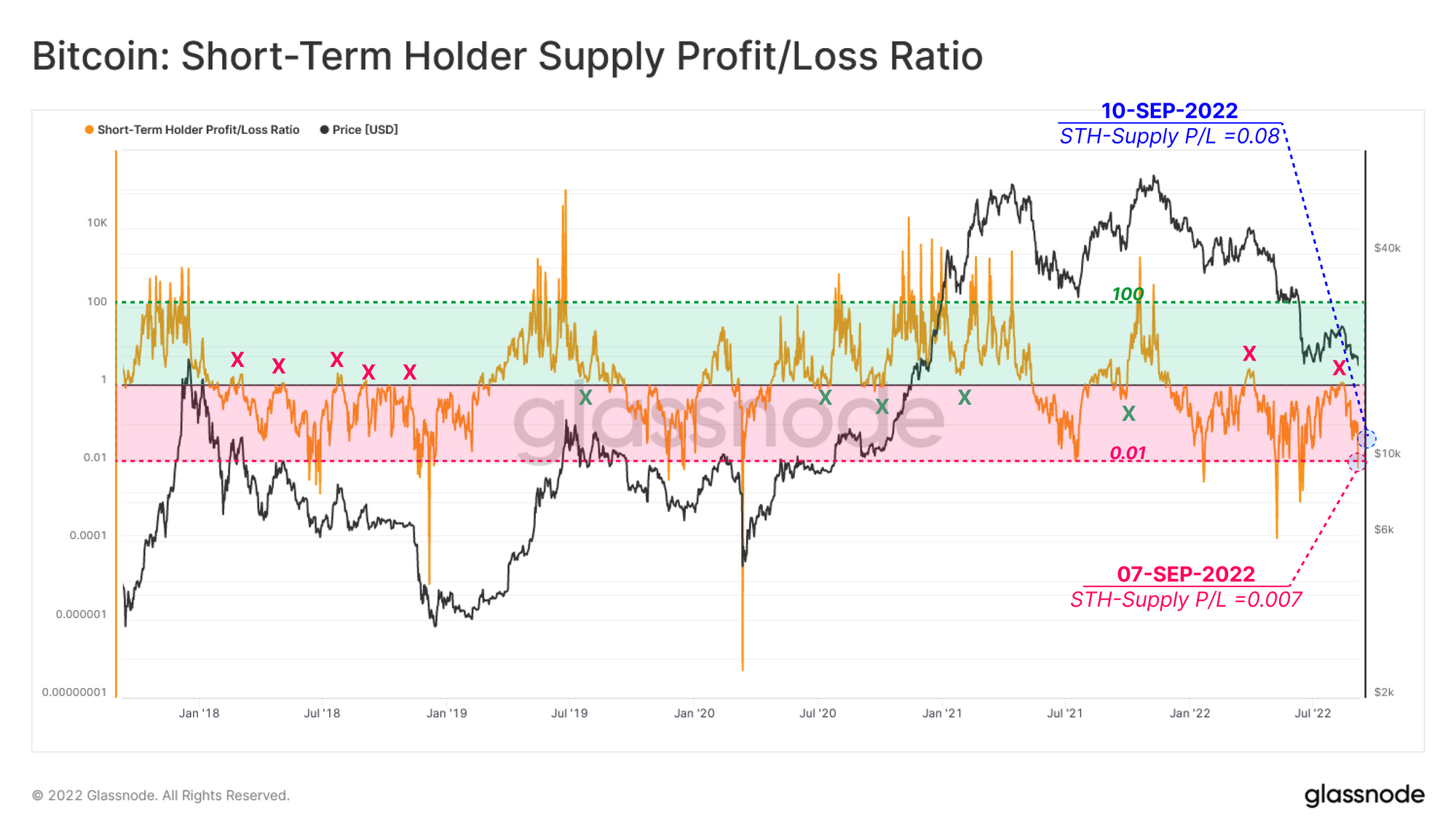

Nous pouvons utiliser l'indicateur du Ratio Profit/Perte de l'Offre des STH pour évaluer le comportement des STH pendant la transition d'un marché baissier à un marché haussier. Cet indicateur mesure le rapport entre les pièces des STH non dépensées en profit et celles en perte, une idée similaire au SOPR, en utilisant les pièces non dépensées (détenues ou latentes plutôt que les pièces dépensées.

Nous pouvons identifier les extrêmes dans les conditions du marché des détenteurs à court terme :

- Ratio Profit/Perte de l'Offre des STH > 1 🟩 : Pendant les marchés haussiers, plus de la moitié de l'offre des détenteurs à court terme reste en profit, ce qui conduit ce ratio à fluctuer au-dessus de 1. Des valeurs plus élevées indiquent une plus grande incitation à la prise de profit.

- Ratio Profit/Perte de l'Offre des STH < 1 🟥 : Tout au long des marchés baissiers, ce ratio se négocie en dessous de 1 puisque l'offre de détenteurs à court terme est principalement en perte. Des valeurs inférieures indiquent une plus grande probabilité de capitulation et lorsque la capitulation a eu lieu, précédant une forte reprise à la hausse.

En utilisant le niveau 1.0 comme point de référence, nous pouvons anticiper les points de pivot potentiels des événements de contre-tendance, tels que les corrections des marchés haussiers ou les reprises des marchés baissiers.

Le récent rejet par le niveau de 24k$ (❌) était un exemple de point de pivot possible pour le rallye du marché baissier qui n'a pas réussi à prendre de l'ampleur.

Cependant, notez les creux ascendants enregistrés récemment, dont la structure est similaire à celle du STH-SOPR, suggèrant qu'une reprise lente, mais observable, pourrait être en cours.

🔔 Idée d'alerte : Le ratio de profit/perte de l'offre des détenteurs à court terme cassant au-dessus de 1,0 pourrait signaler une reprise de la rentabilité des investisseurs, et une amélioration de la force du marché sous-jacent.

Les Vieilles Baleines Reviennent à la Vie

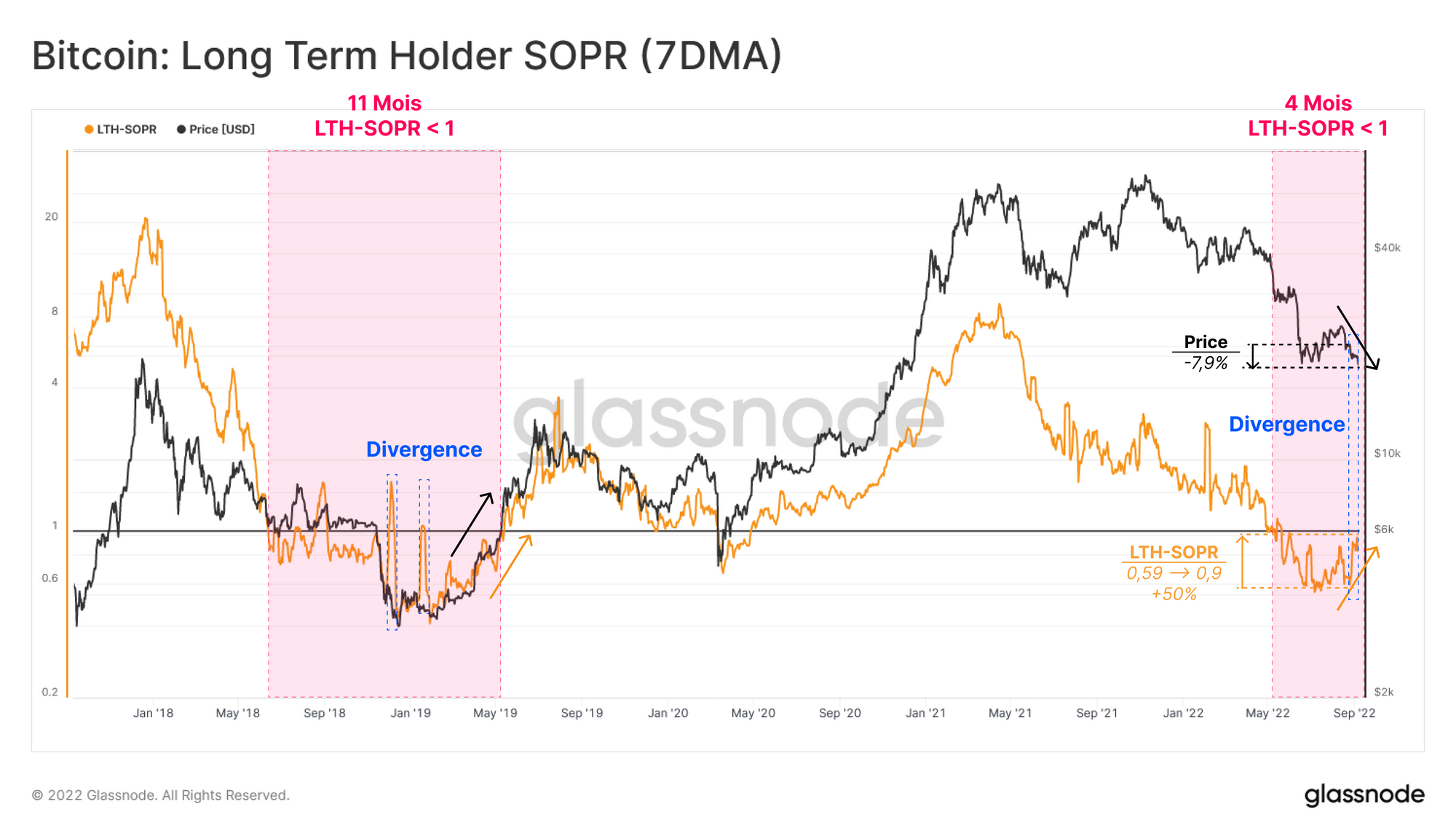

Les marchés baissiers du bitcoin ont la capacité de secouer même les investisseurs les plus inébranlables. Ce régime de faible rentabilité des LTH peut être observé via le LTH-SOPR. Historiquement, une forte rupture au-dessus de 1 a signalé le retour à une dynamique haussière sur le marché.

Par rapport aux 11 mois de faible rentabilité du marché baissier de 2018-19 🟥, le marché actuel voit le LTH-SOPR s'échanger sous 1 pendant seulement 4 mois. Occasionnellement, nous pouvons observer un pic abrupt à la hausse du LTH-SOPR 🟦. Ces pics soudains sont généralement attribués au transfert d'un grand volume de pièces plus anciennes, qui réalisent des profits historiquement élevés.

🔔 Idée d'alerte : Le LTH-SOPR cassant au-dessus de 1,0 pourrait signaler une reprise de la rentabilité des investisseurs, et une amélioration de la force du marché sous-jacent.

Généralement, le décodage de ces événements nécessite une enquête détaillée via une science des données de la blockchain poussée. Dans la prochaine section, nous détaillerons une analyse associée à la récente dépense de trois UTXO, qui contenaient plus de 5 000 BTC chacun, et qui ont tous été acquis en décembre 2013, lorsque le prix du bitcoin était de 543 $.

Tout d'abord, pour souligner l'importance du récent rebond du LTH-SOPR, nous pouvons nous référer au graphique suivant présentant le volume quotidien dépensé des pièces de 7 à 10 ans. Fait remarquable, il n'y a que 11 cas dans l'histoire où le volume quotidien des pièces de 7 à 10 ans a franchi la barre des 4k BTC/jour, dont trois au cours des deux dernières semaines.

Les transactions mises en évidence peuvent être caractérisées comme suit :

- A- Bloc # 751518, 28-Août-2022 (19,6k $), Dépense 5,000 BTC (1,500 BTC à un destinataire inconnu et 3,500 BTC à Kraken), Date d'achat originale : 19-Dec-2013 ($543.14)

- B- Bloc # 751723, 29-Août-2022 (20,2k $), Dépense 5,000 BTC (BTC divisé vers 170 adresses en une seule transaction), Date d'achat originale : 19-Dec-2013 ($543.14)

- C- Bloc # 752637, 04-Sep-2022 (19,9k $), Dépense 5,000 BTC (le destinataire immédiat de la transaction est Kraken), Date d'achat originale : 19-Dec-2013 ($543.14)

Par conséquent, le pic soudain du LTH-SOPR ci-dessus a été très probablement attribué à ces trois anciens grands portefeuilles qui ont réalisé un volume massif de bénéfices en déplaçant leurs fonds acquis à la fin de 2013.

Le graphique suivant montre deux de ces transactions qui ont déposé des fonds sur Kraken, réalisant un total de 163,48M$ de profit sur les 8,5k BTC envoyés directement sur l'exchange.

Résumé et conclusions

Alors que le bitcoin se négocie cette semaine 72,5 % en dessous de l'ATH de novembre 2021, le marché présente de nombreuses similitudes avec la phase finale du marché baissier de 2018-19. La récente hausse du marché baissier s'est vendu de 24,5k $ à moins de 18,5k $, plongeant un volume important d'offre de détenteurs à court terme dans une perte non réalisée.

Dans l'ensemble, les principaux facteurs influençant la structure actuelle du marché semblent être les détenteurs à court terme, qui se bousculent pour obtenir le meilleur prix d'entrée et le peu de profit disponible à prendre.

La sensibilité et la conviction de ces investisseurs dans un environnement macroéconomique volatile est un facteur clé de l'orientation du marché à court terme. Les détenteurs à long terme ont déjà connu un important lessivage et s'orientent généralement vers le HODLing pendant ces phases.

La récente hausse du marché baissier n'a pas réussi à atteindre la vitesse de fuite, comme le montrent les rejets dans de nombreux ratios de rentabilité des SOPR. L'afflux de demande s'est avéré insuffisant à ce jour pour absorber la pression des vendeurs.

La bataille est maintenant pour la défense de la région de 20k$, en notant qu'un marché baissier prend souvent plusieurs mois avant que les touches finales sur un plancher de marché baissier soient établies.

Mises à Jour des Produits

Toutes les mises à jour du produit, les améliorations et les mises à jour manuelles des métriques et des données sont enregistrées dans notre journal des modifications pour votre référence.

- Publication d'un vaste ensemble de pré-réglages du Workbench sur les produits dérivés, l'offre et les indicateurs de marché pour le bitcoin et l'ethereum.

- Suivez-nous et contactez-nous sur Twitter

- Rejoignez notre canal Telegram

- Visitez le Forum de Glassnode pour des discussions et analyses long-format.

- Pour les métriques on-chain et les graphiques d'activité, visitez Glassnode Studio.

- Pour des alertes automatisées sur les mesures de base sur la chaîne et l'activité des échanges, visitez notre Twitter Glassnode Alerts.

Clause de non-responsabilité : Ce rapport ne fournit aucun conseil en matière d'investissement. Toutes les données sont fournies à titre d'information uniquement. Aucune décision d'investissement ne doit être basée sur les informations fournies ci-haut et vous êtes seul responsable de vos propres décisions d'investissement.