Les cas Haussiers et Baissiers pour Bitcoin

Alors que la volatilité atteint des niveaux historiquement bas, nous présentons les arguments haussiers et baissiers pour bitcoin. Nous couvrons la potentiele purge des mineurs, la faiblesse de l'activité on-chain, l'assèchement des exchanges et la conviction des HODLers.

La volatilité des marchés du bitcoin a fini par ressembler à celle d'un stablecoin, s'échangeant dans une fourchette incroyablement réduite de 869 $. Seulement 4,6 % séparent le bas hebdomadaire de 18 793 $ du haut de 19 662 $.

Comme indiqué dans la l'édition de la semaine dernière, les périodes de volatilité extrêmement faible pour le bitcoin sont très rares et il existe des exemples historiques qui ont cassé à la fois plus haut et plus bas, avec une force extrême.

Ainsi, dans l'édition de cette semaine, nous allons présenter un scénario haussier et baissier, en couvrant les sujets suivants :

- L'activité on-chain et l'utilisation du réseau restent faibles, ce qui suggère une expansion terne de l'effet de réseau sur Bitcoin.

- Les mineurs sont sur le point d'être soumis à un stress important, avec quelque 78,2 milliers de BTC détenus dans des trésoreries à risque.

- Les soldes des échanges de BTC continuent de se vider, tandis qu'un excédent de 3 milliards de dollars par mois de pouvoir d'achat en stablecoins afflue.

- La cohorte des HODLers a atteint un niveau record de possession de pièces et refuse catégoriquement de passer à la vente.

Traductions

La Semaine On-chain est désormais traduit en espagnol, italien, chinois, japonais, turc, français , portugais, farsi, hébreu, polonais, vietnamien, russe et en grec.

Tableau de bord de La Semaine On-Chain

Cette lettre d'information s'accompagne d'un tableau de bord en direct, tous les graphiques étant disponibles ici. Ce tableau de bord et toutes les métriques abordées sont explorés plus en détail dans notre Rapport Vidéo, publié tous les mardis. Abonnez-vous à notre Chaîne Youtube et visitez notre Portail Vidéo pour plus de contenu vidéo et de tutoriels concernant les métriques.

🐻 Un cas pour les Bears

Le logis est désert

L'activité on-chain dispose d'une puissante suite d'outils permettant de mesurer et de modéliser l'utilisation du réseau. Le cadre d'interprétation simple est que les effets de réseau sont constructifs et donc un élan soutenu et positif dans l'activité des utilisateurs de Bitcoin est probablement encourageant pour l'actif.

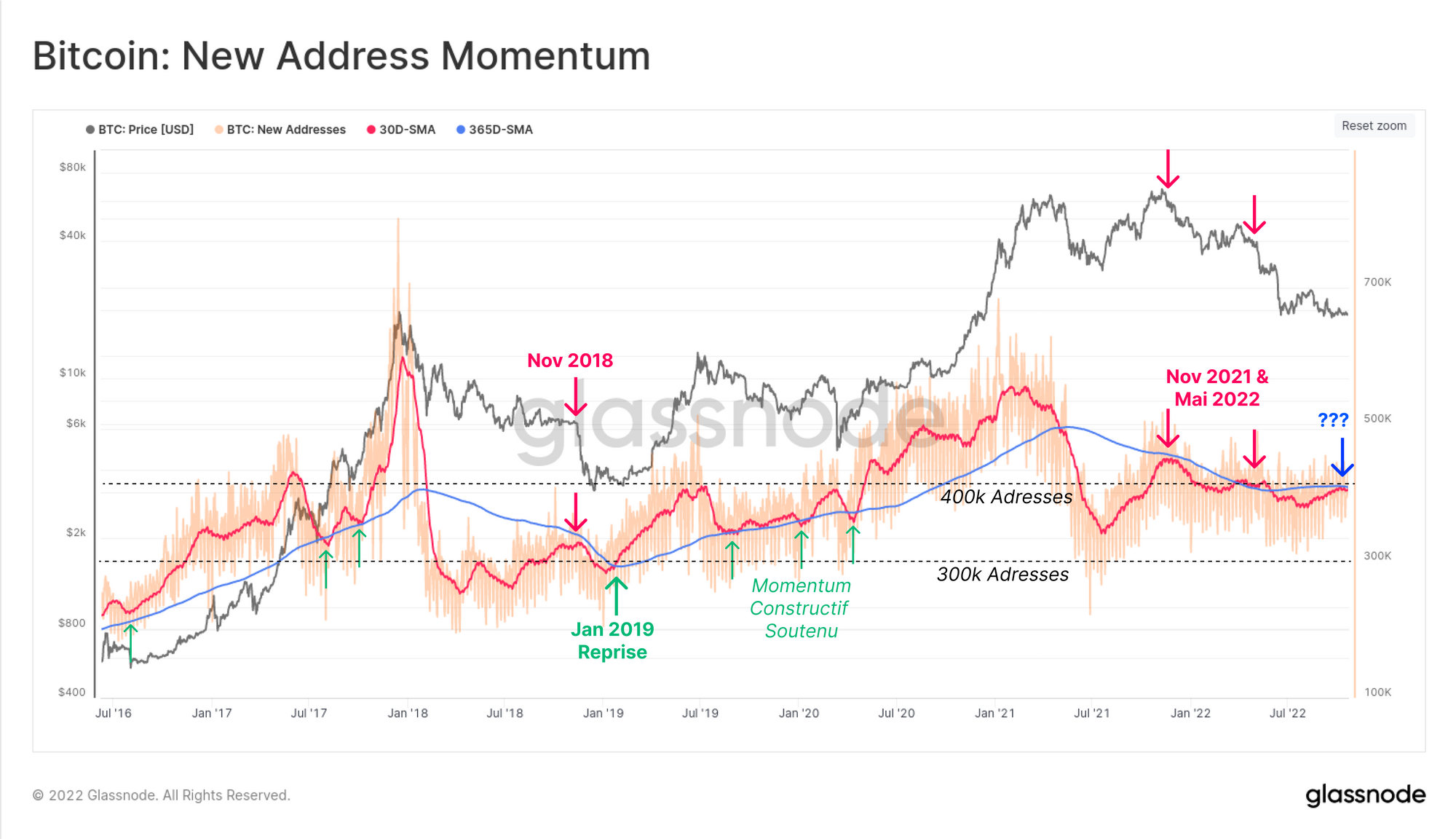

Le graphique ci-dessous évalue le momentum des nouvelles adresses on-chain, en comparant la moyenne mobile à court terme (mensuelle 🔴 ) vs long terme (annuelle 🔵 ).

Comme on peut le voir en nov 2018, l'incapacité de la moyenne mensuelle à atteindre un momentum positif a été le précurseur d'une chute de 6k$ à 3,2k$. À l'inverse, jan 2019 a représenté une explosion de nouvelle activité qui a propulsé les marchés de 4k$ à 14k$.

Le momentum des nouvelles adresses est à la veille d'une nouvelle poussée à la hausse, mais il doit encore montrer une explosion de force convaincante comme en 2019. Avec un léger fléchissement au cours des dernières semaines, cela suggère un afflux terne de nouvelle demande à l'heure actuelle.

🔔 Idée d'alerte : Les nouvelles adresses (30D-SMA) cassant au-dessus de 410k signaleraient une amélioration du momentum, et un signal précoce d'une reprise potentielle du marché.

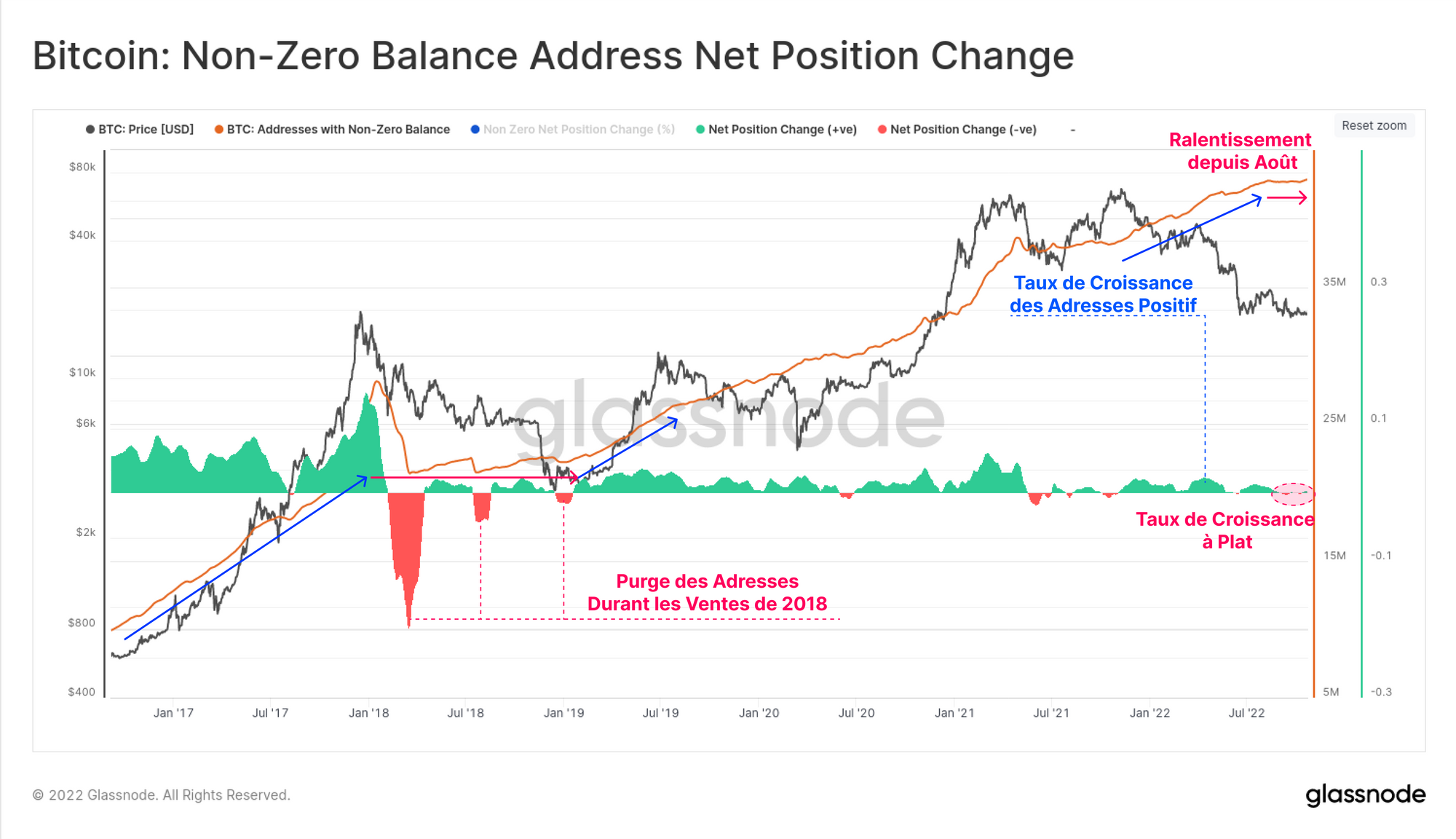

Le taux de croissance des adresses ayant un solde non nul stagne également depuis août, ce qui est également similaire à la période de novembre 2018. Cela indique que malgré les quelques 400k nouvelles adresses par jour, il y en a autant qui se vident de tout leur solde.

🔔 Idée d'alerte : Un compte d'adresses à solde non nul cassant sous 42,6M signalerait qu'une purge importante des portefeuilles est en cours, et pourrait signaler une faiblesse de la distribution et du marché.

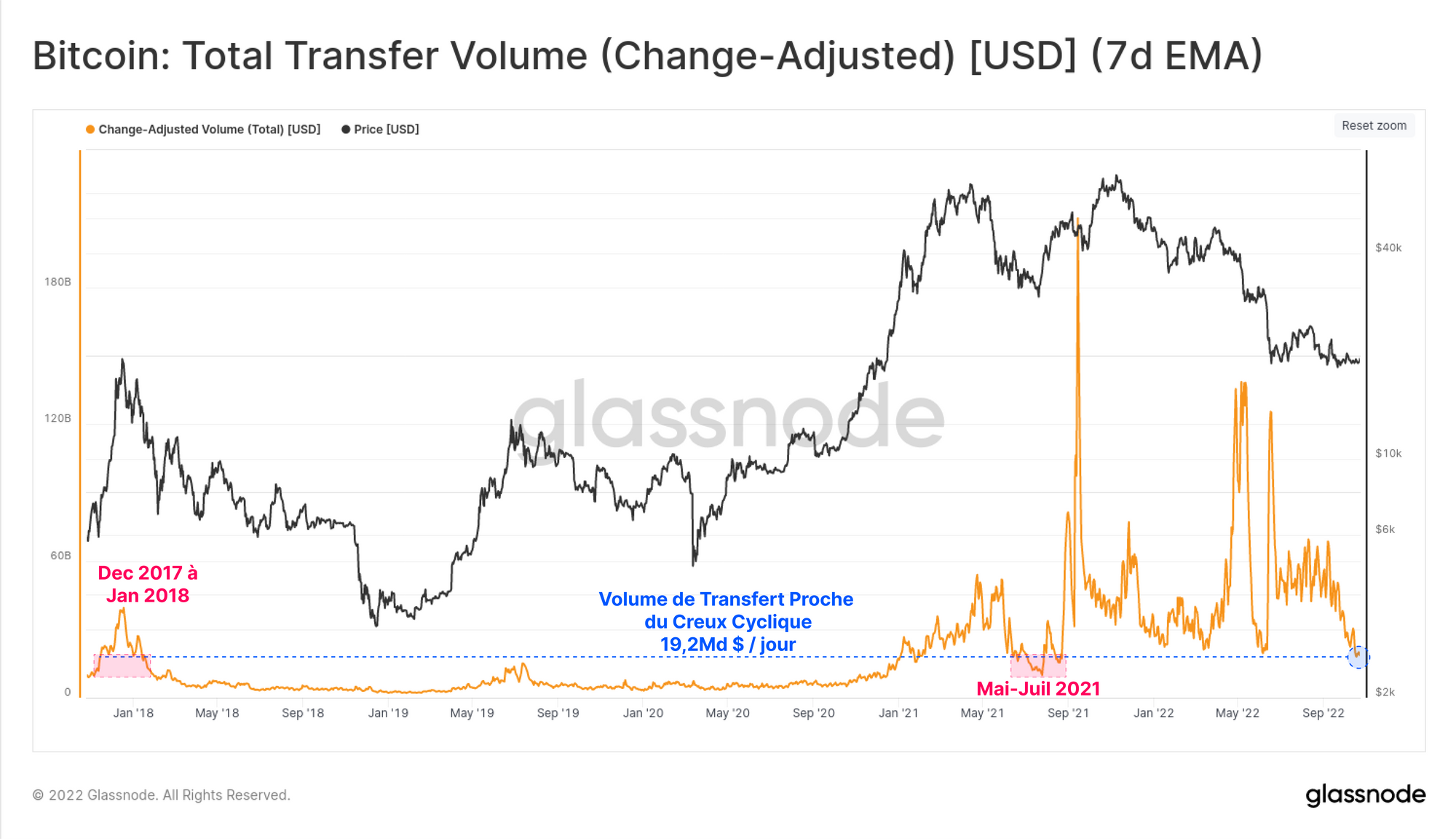

Le volume de transfert (USD) s'est également effondré vers le bas du cycle, tombant à 19,2 milliards de dollars par jour. Ce chiffre est désormais inférieur au pic de volume de transfert observé en décembre 2017, et n'est que légèrement supérieur aux points bas de mai à juillet 2021.

Cela indique qu'un degré significatif d'apathie existe au sein du réseau Bitcoin, avec une activité on-chain extrêmement muette suggérant une lecture terne sur l'utilisation du réseau, l'attention et la croissance de la base d'utilisateurs.

C'est le calme on-chain.

🔔 Idée d'alerte : La rupture du volume de transfert ajusté par change (7D-EMA) en dessous de 18B $ signalerait une baisse notable du débit de règlement du réseau, et pourrait signaler une nouvelle faiblesse du marché.

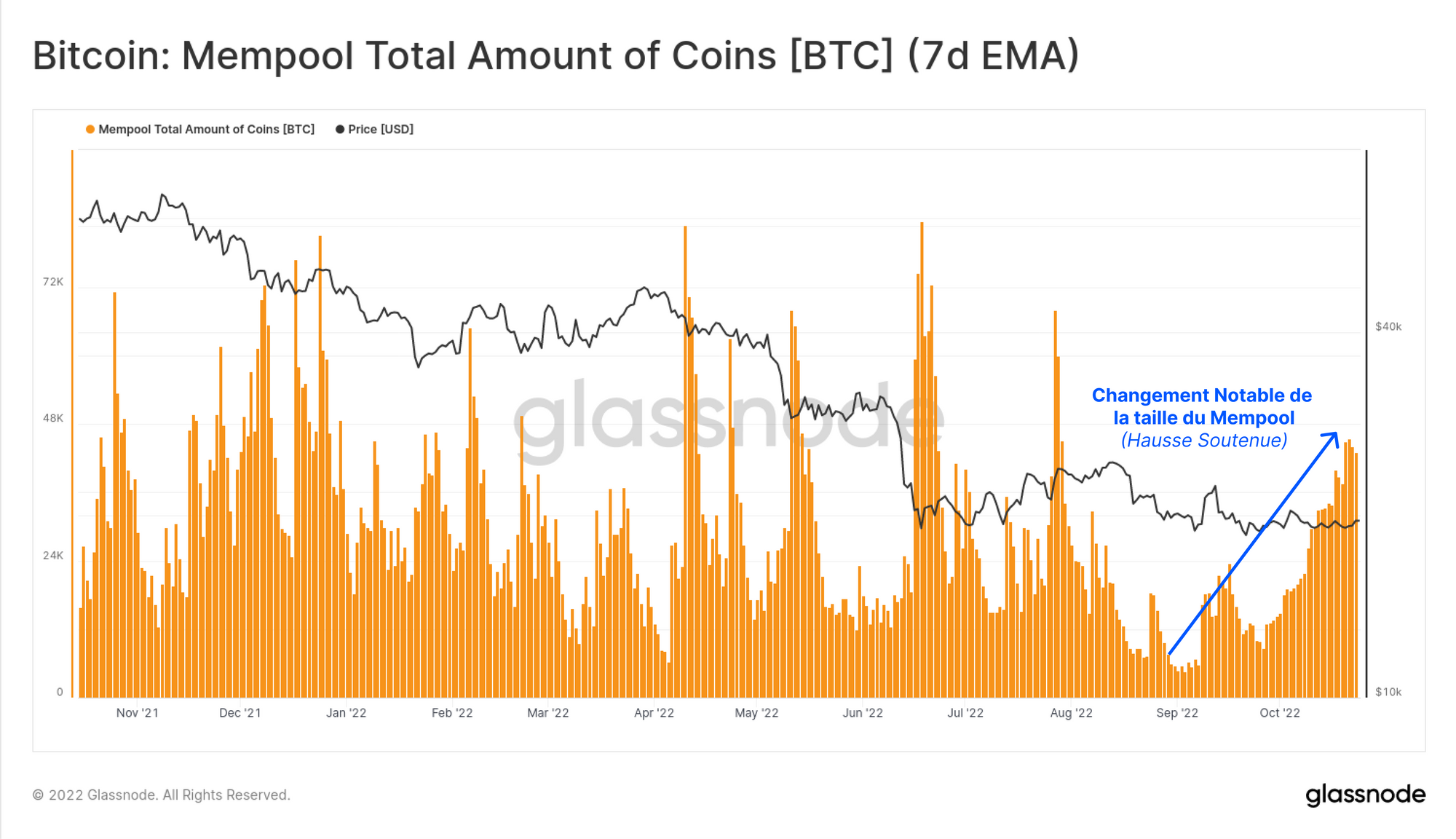

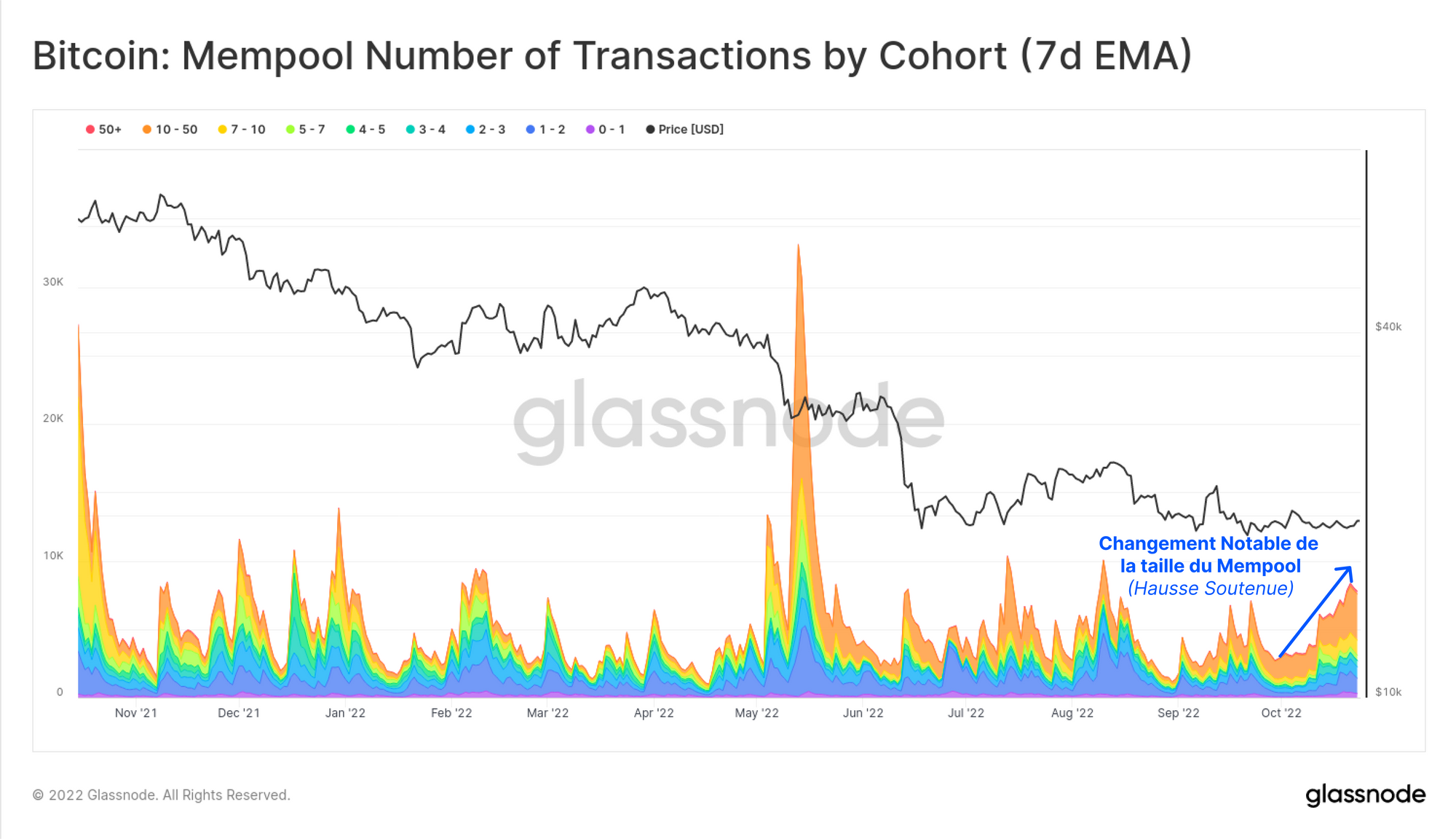

Il faut noter cependant un changement de caractère récent observable dans le mempool. Le volume de pièces transférées dans des transactions touchant le pool de mémoire des nœuds Bitcoin a connu une augmentation soutenue depuis septembre.

Il en va de même pour le nombre de transactions, avec une augmentation très modeste du taux moyen des frais payés. Bien qu'il s'agisse d'un phénomène très précoce et à court terme, il s'aligne sur le momentum des nouvelles adresses qui se rapproche de la moyenne annuelle.

Ces mesures fournissent une vue potentielle d'une marée changeante, bien qu'une tendance à la hausse doive être établie et soutenue pour augmenter les chances d'une véritable reprise du marché. S'il s'avère qu'il ne s'agit que d'événements éphémères, les tendances macro décrites sont plus susceptibles de prévaloir.

Les mineurs au bord du chaos

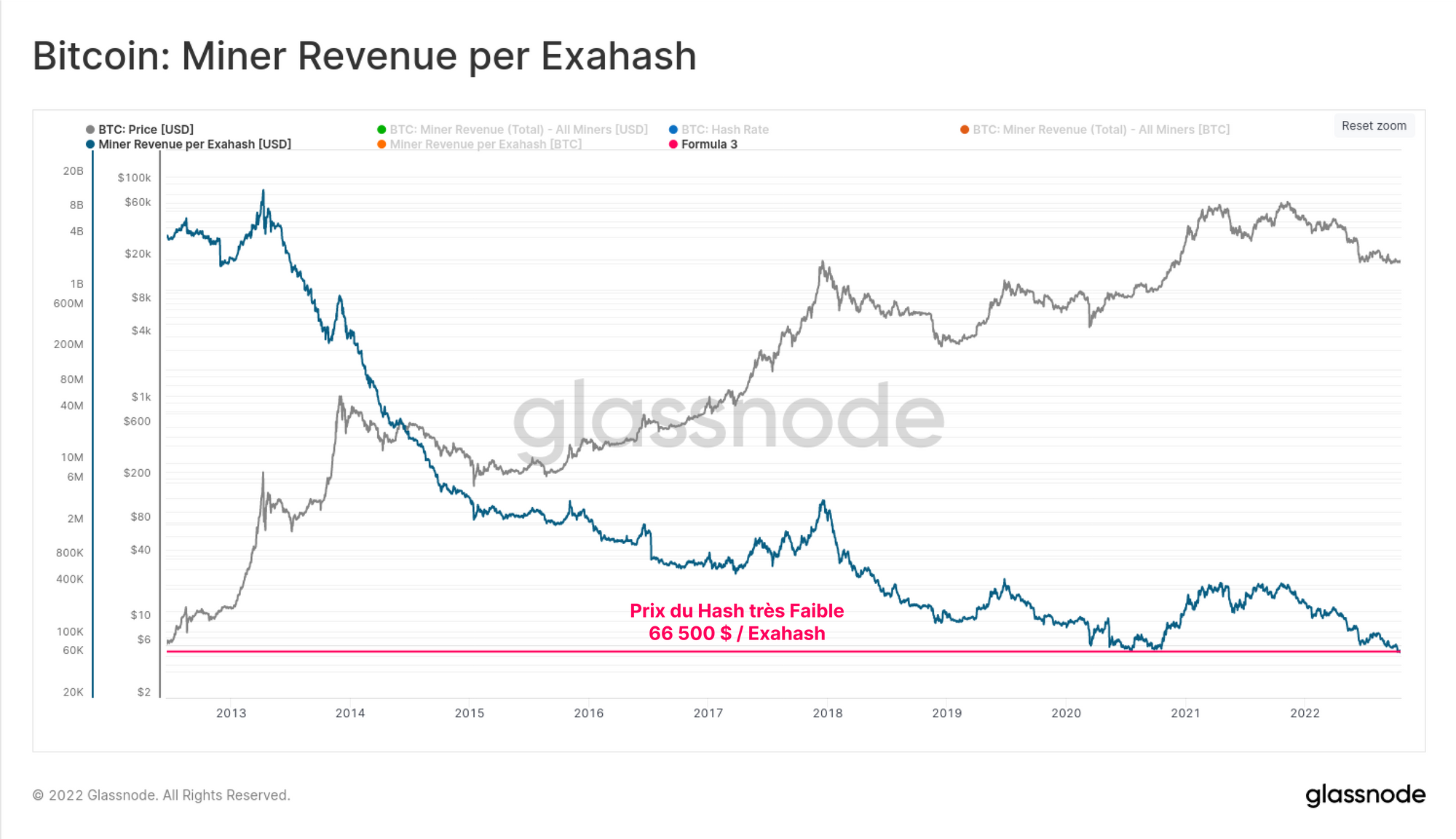

L'industrie minière a été sous les feux des projecteurs ces derniers temps, le hashrate et la difficulté atteignant de nouveaux sommets (voir WoC 40). Cela a pour effet d'augmenter le coût de production des BTC, bien que les revenus des mineurs par exahash fourni soient tombés à des niveaux historiquement bas.

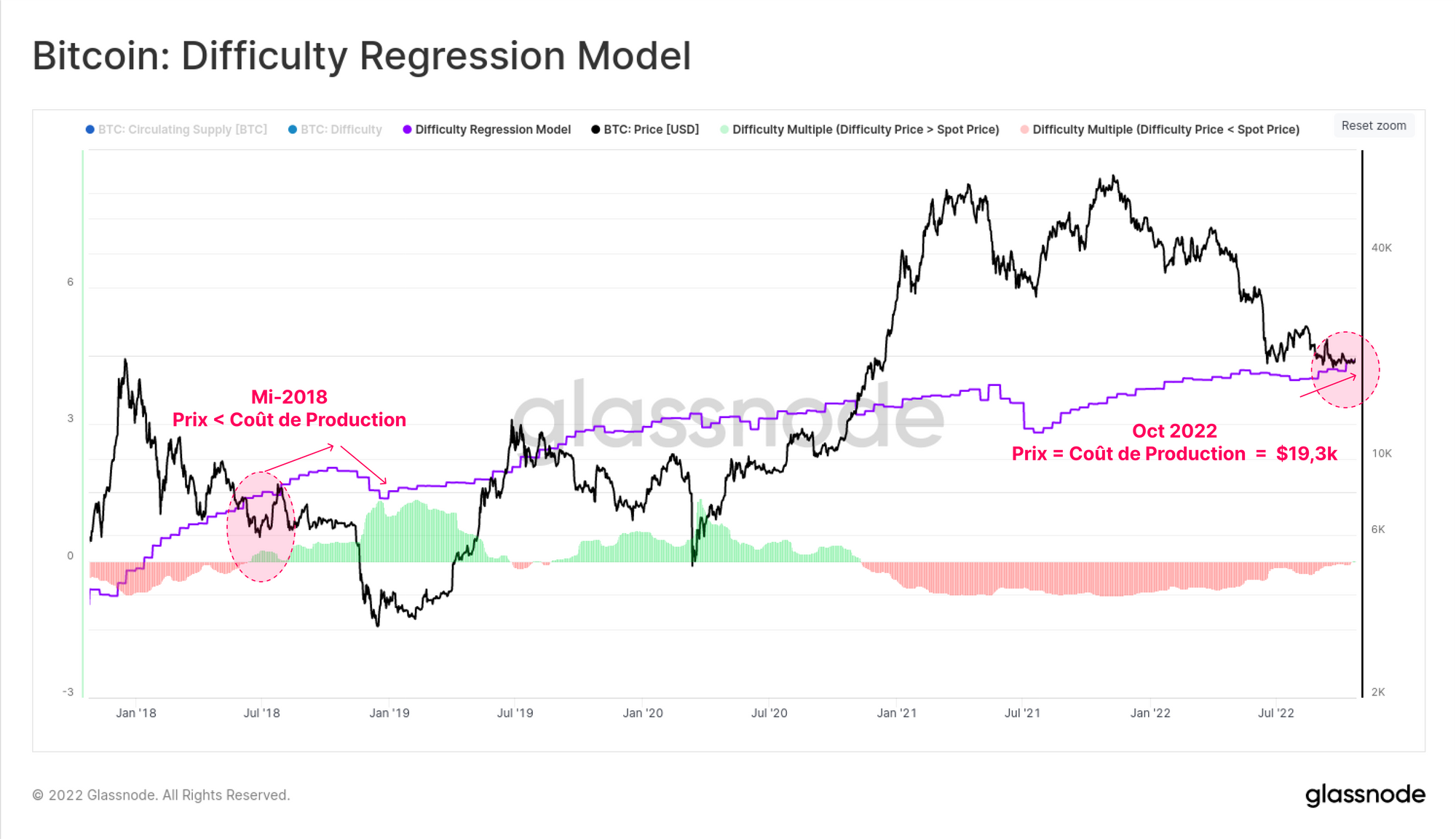

Le modèle de régression de la difficulté présente une estimation du coût moyen de production et coïncide avec le prix spot de 19,3k dollars au moment de la rédaction.

Un croisement baissier a été vu pour la dernière fois à la mi-2018, avec une capitulation majeure de l'industrie minière qui a suivi peu après et qui a persisté pendant plusieurs mois.

En effet, le prix du hachage a atteint son plus bas niveau cette semaine, les mineurs ne gagnant que 66,5k dollars par jour par Exahash. Le prix du hachage est désormais inférieur au niveau le plus bas atteint après le halving de 2020, alors que le prix des pièces est multiplié par deux, ce qui démontre à quel point la récente augmentation de la concurrence en matière de hashrate est devenue extrême.

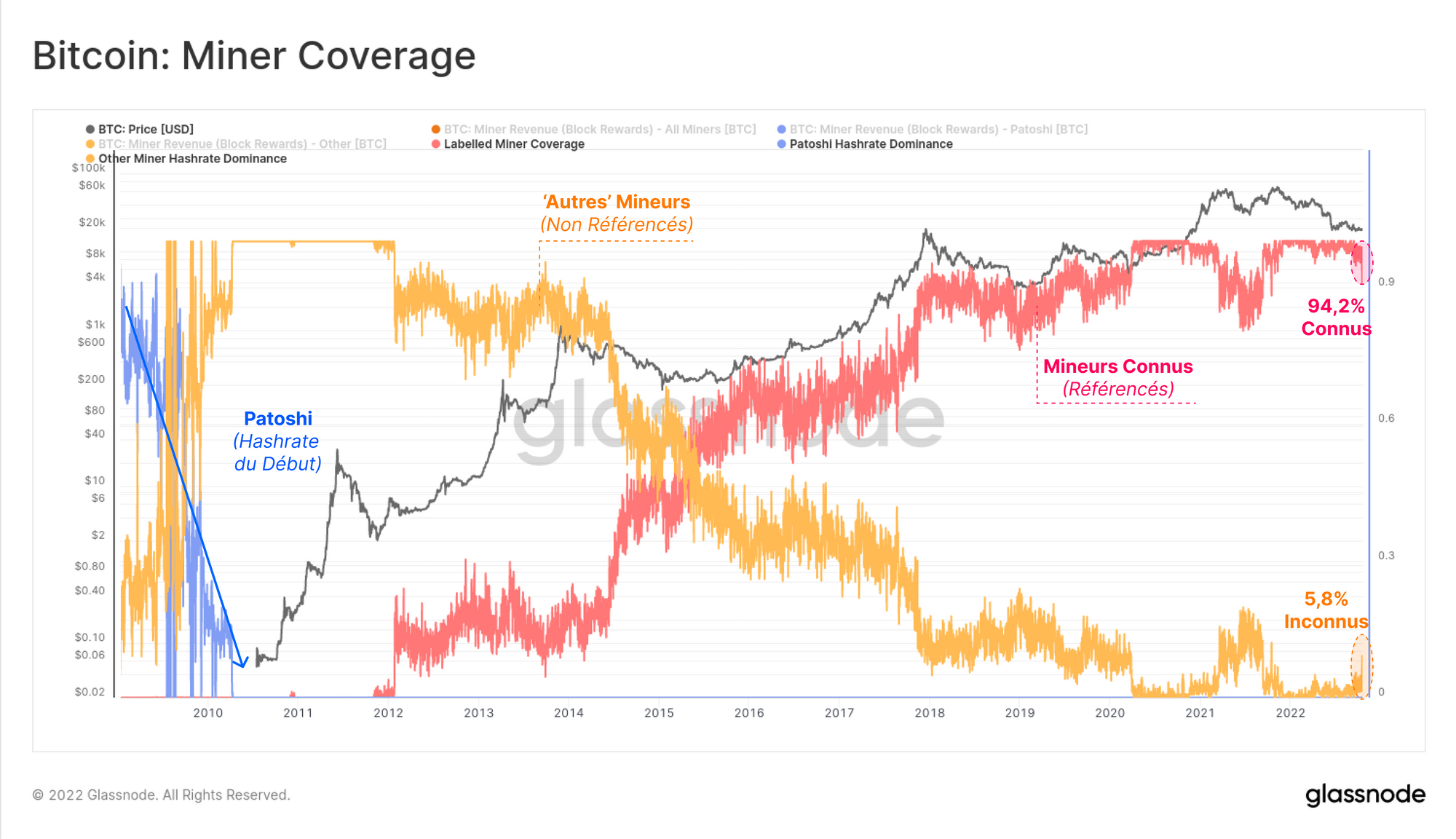

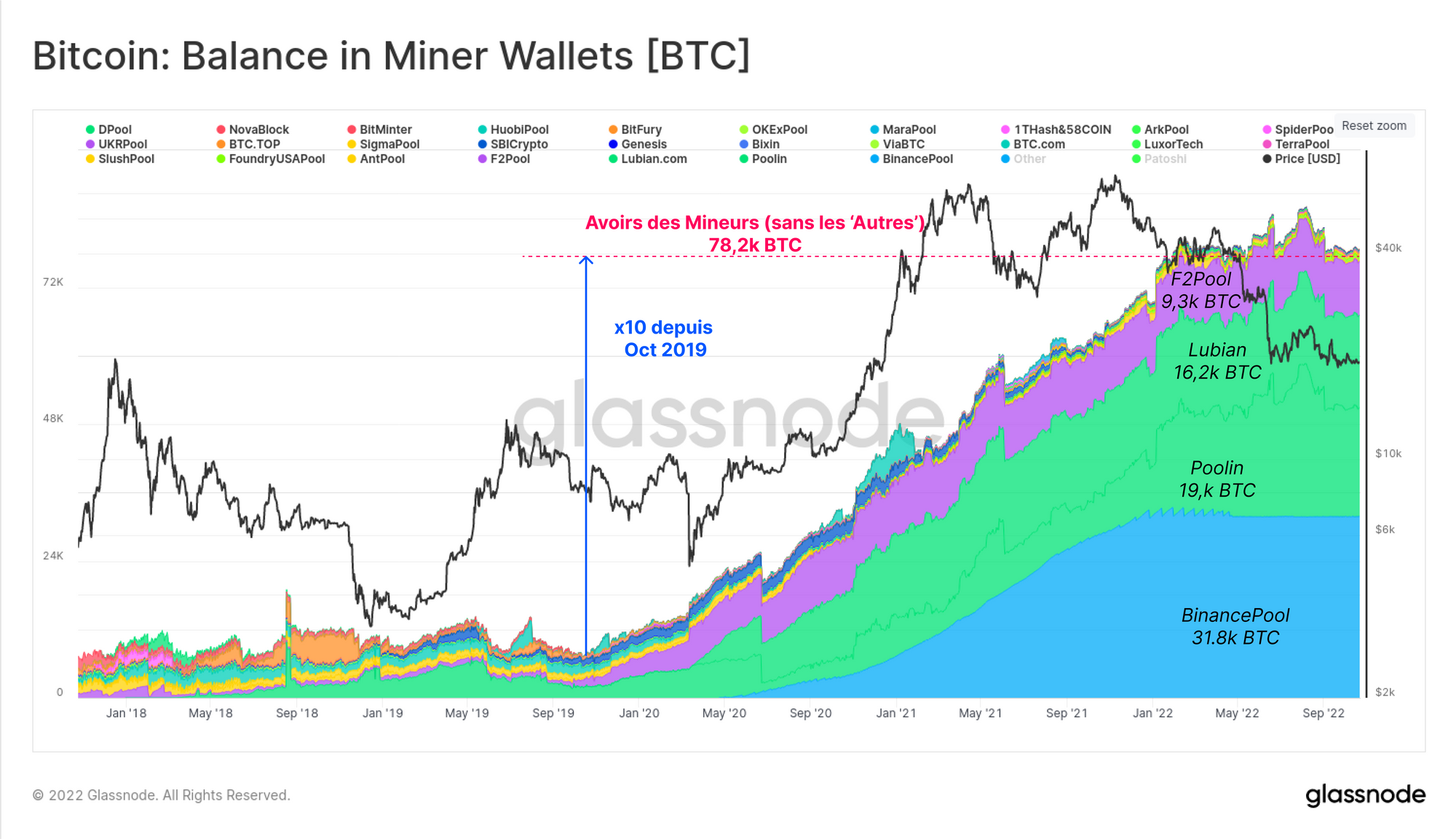

Afin de quantifier le risque que les mineurs distribuent leurs avoirs, nous devons d'abord consulter une métrique qui présente notre couverture des mineurs de bitcoins.

Nous utilisons ici les récompenses de blocs comme mesure approximative du hashrate. L'hypothèse est ici que tout mineur étiqueté qui gagne 10 % de la récompense a gagné 10 % des blocs et a donc probablement 10 % du taux de hachage.

Dans l'ère post-mars 2020, nos mineurs étiquetés 🔴 couvrent plus de 95 % du hashrate du réseau (surtout depuis la grande migration de mai 2021). Les mineurs inconnus étiquetés comme "Autres" 🟡 représentent les 5% restants.

Ainsi, nous pouvons raisonnablement considérer le solde détenu par tous les mineurs, à l'exclusion de Patoshi et des "Autres", pour donner une idée du volume de BTC à risque dans les trésoreries des mineurs.

Le graphique ci-dessous montre que les soldes des mineurs ont été multipliés par 10 depuis 2019, avec un total de 78,2k BTC détenus aujourd'hui. Cela vaut 1,509 G$ à un prix de 19,3k $, ce qui constitue un capital non négligeable pour une industrie de plus en plus en difficulté.

Sur ce total, la grande majorité est détenue par des mineurs associés à BinancePool, Poolin, Lubian et F2Pool. Tous ont vu leur solde stagner en 2022, ce qui suggère que les prix inférieurs à 40k dollars ont imposé un stress sur les revenus et motivé un changement de comportement.

Globalement, la demande de bitcoins, mesurée par l'activité sur la chaîne et la participation au réseau, est pour le moins terne. Il y a quelques pousses d'espoir dans le mempool, mais il reste un surplus de 1,5 milliards de dollars de pièces détenues par la cohorte des mineurs qui sont dans une situation extrêmement difficile.

Une purge des mineurs pourrait conduire à une distribution, une demande historiquement faible, une incertitude macroéconomique persistante et des contraintes de liquidité.

🐂 Un cas pour les Bull

Les échanges se vident

Malgré un profil d'utilisation de la chaîne assez peu impressionnant, l'impact net des transactions qui ont lieu maintient un sous-entendu constructif.

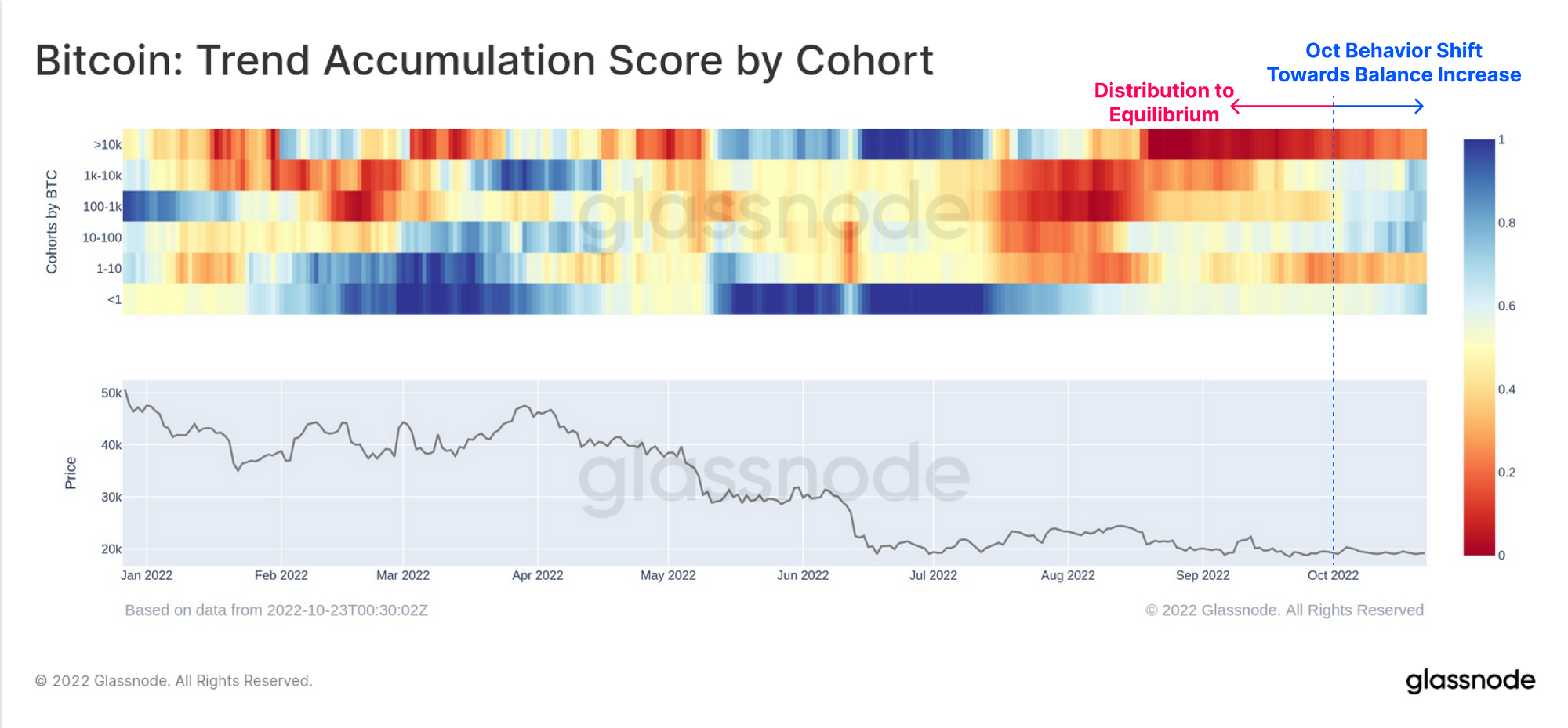

Le mois d'octobre a vu un changement marqué dans le comportement de changement de solde de la plupart des cohortes de portefeuilles. Les cohortes allant de la crevette (< 1BTC) à la baleine (jusqu'à 10k BTC) ont modifié leur comportement, passant d'une baisse nette du solde et d'une distribution 🟥 à une accumulation nette et une augmentation du solde 🟦 .

Étant donné que les prix sont restés stables et de faible volatilité, cela suggère une tendance à l'accumulation patiente.

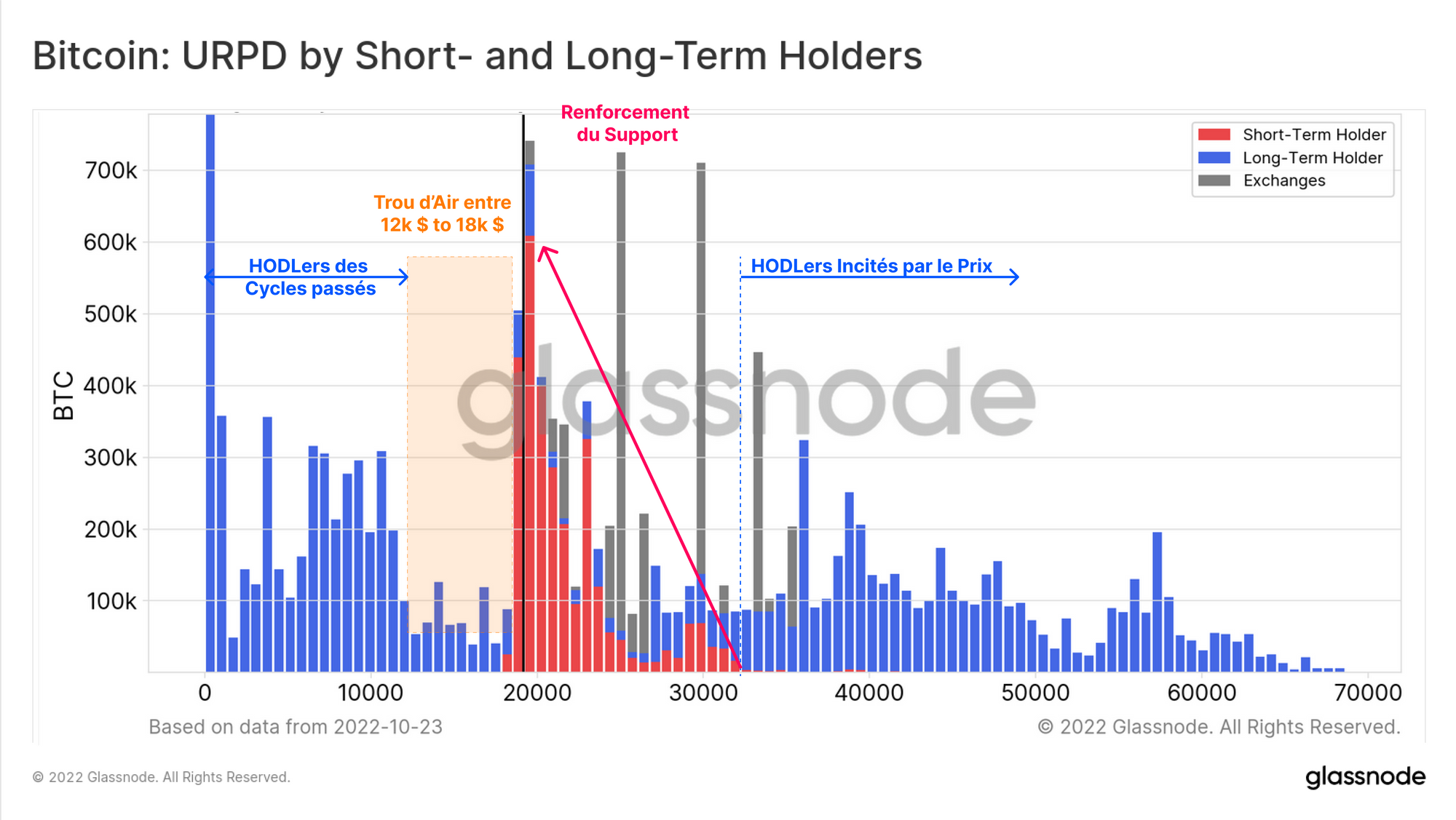

Ceci peut être visualisé dans le graphique URPD, réparti entre les détenteurs à court terme (STHs, 🔴 ) et les détenteurs à long terme (LTHs, 🔵) .

Nous pouvons constater que le volume de pièces changeant de mains pour les nouveaux acheteurs récents (STH) augmente à des prix compris entre 18k et 20k dollars, ce qui renforce les observations ci-dessus.

Un " trou d'air " important existe entre 12k et 18k dollars, où très peu de pièces ont été échangées et où la découverte des prix à la baisse pourrait être très volatile si les haussiers ne parviennent pas à maintenir la tendance.

On constate également une très large distribution de pièces détenues par des LTH à des prix bien supérieurs à 30k $. Comme nous l'avons abordé dans des éditions précédentes (WoC 39), ces détenteurs de bitcoins sont les moins sensibles aux prix et, à ce stade, sont en relativement paix avec leurs pertes non réalisées.

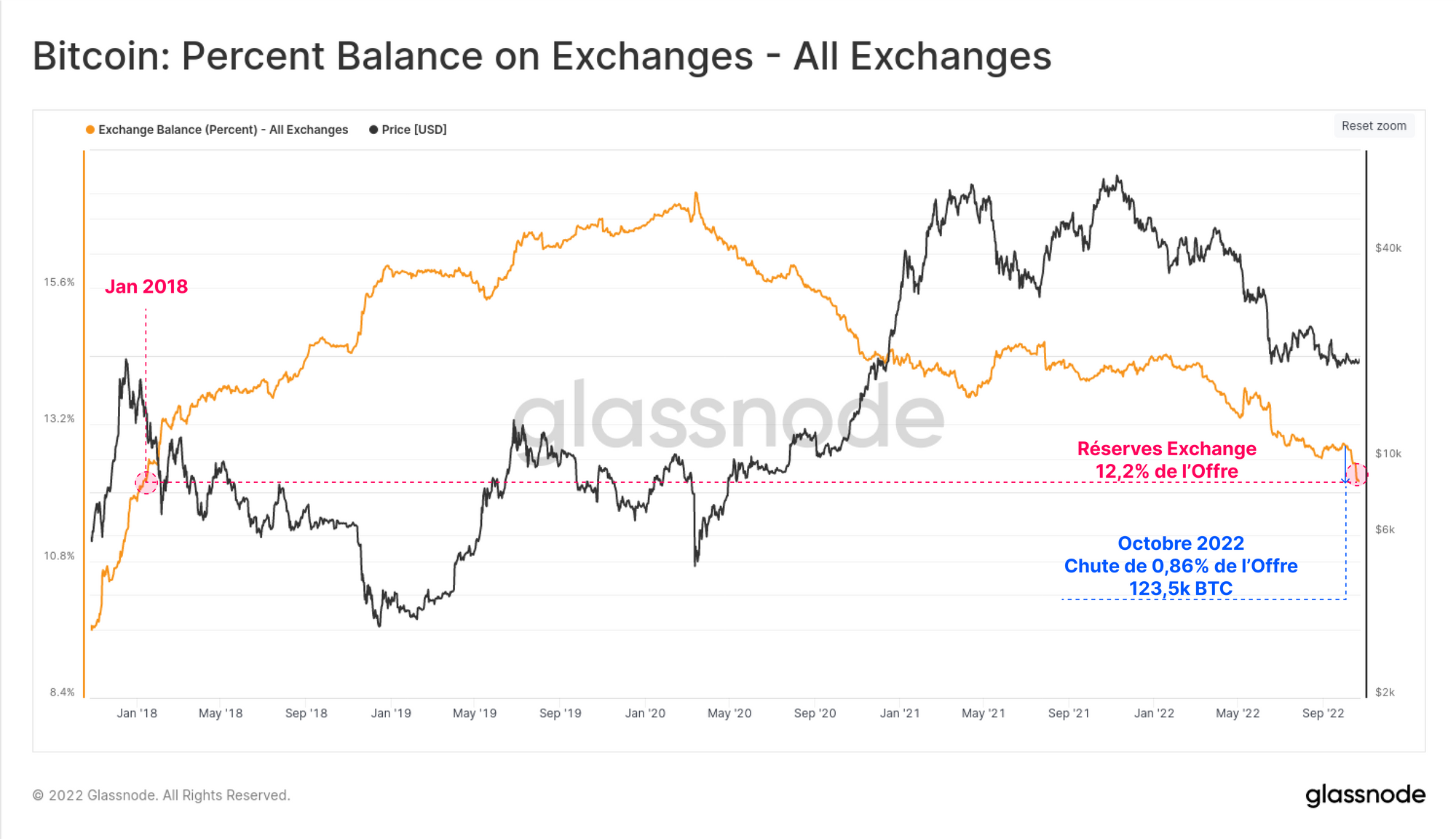

Les réserves détenues sur les exchanges ont également poursuivi leur déclin incessant, tombant à des plus bas niveaux pluriannuels tout au long du mois d'octobre et revenant aux niveaux de janvier 2018.

En effet, tout le volume de pièces qui a afflué vers les exhanges depuis le dernier sommet du cycle a maintenant été retiré de ces plateformes.

Rien qu'en octobre, 123,5k BTC ont été retirés, soit 0,86 % de l'offre en circulation. Bien que les réserves des exhanges ne constituent pas un signal en soi, dans le contexte fourni ci-dessus et ci-dessous, elles fournissent une toile de fond constructive.

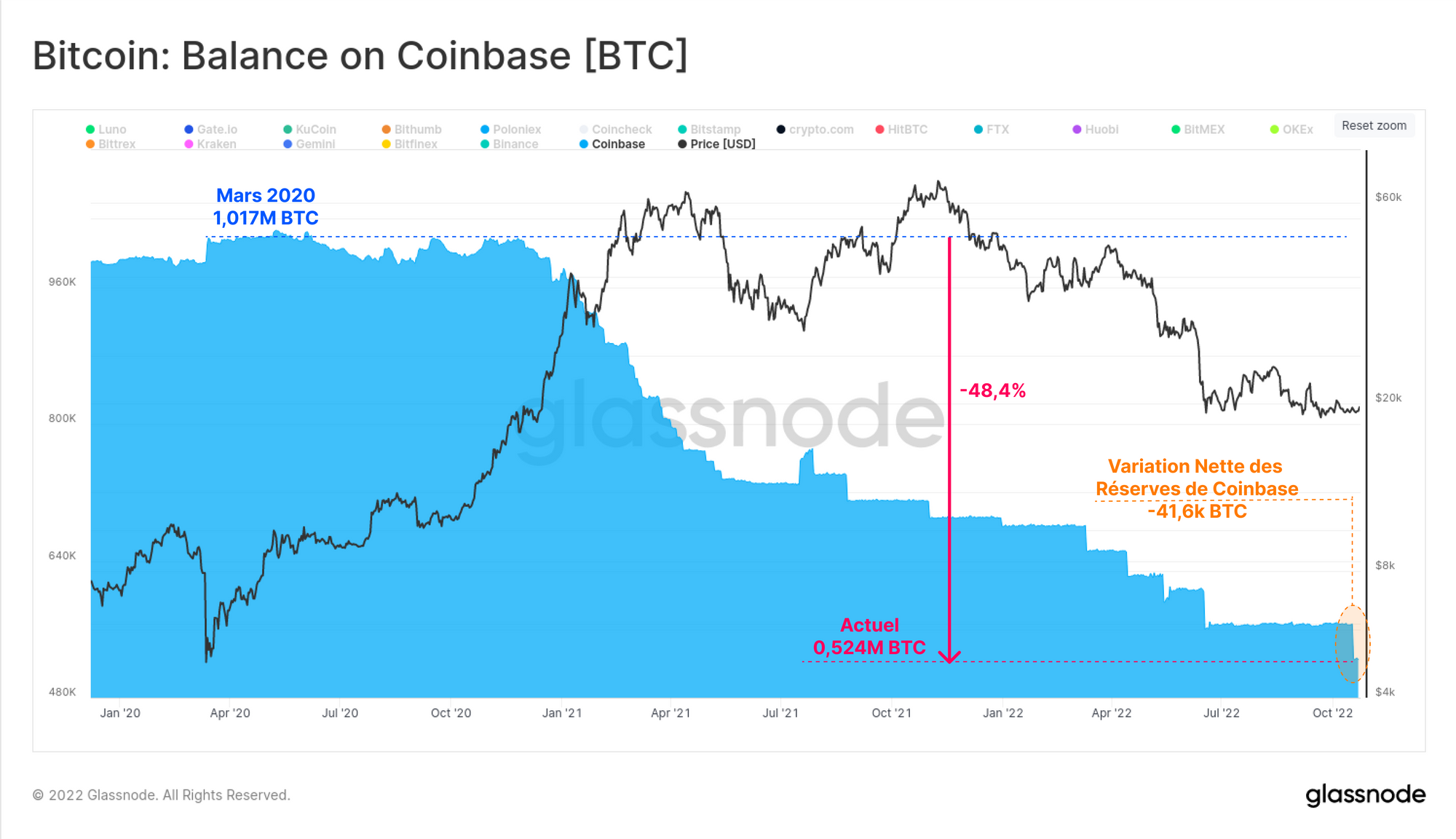

Coinbase a connu un retrait net à très grande échelle de -41,6k BTC cette semaine, ce qui porte le déclin total depuis le pic du solde post-mars 2020 à -48,4%.

Il est important de noter que ces sorties sont basées sur notre meilleure estimation des groupes de portefeuilles et semblent être une combinaison de pièces circulant à la fois dans les portefeuilles des investisseurs, et/ou les solutions de garde de qualité institutionnelle.

Au minimum, ces portefeuilles n'ont pas croisé d'autres portefeuilles liés à des exchanges, il est donc très probable qu'ils reflètent un changement de mains significatif.

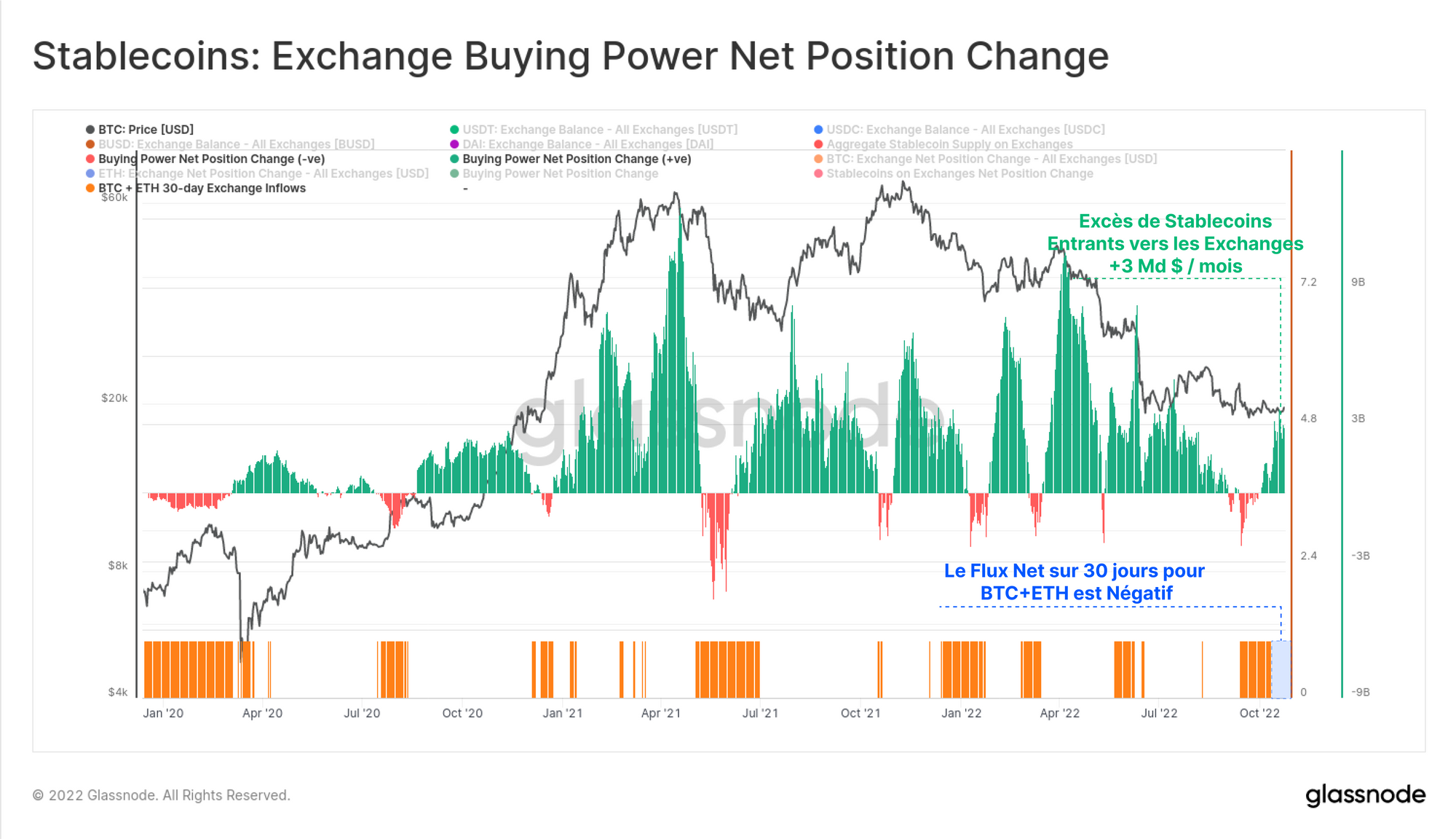

Une autre observation associée aux exchanges est l'équilibre entre les flux nets sur 30 jours des deux principaux actifs, BTC et ETH, par rapport au flux net combiné sur 30 jours des quatre plus grands stablecoins : USDT, USDC, BUSD et DAI.

Cette métrique se compose de deux éléments :

- Le code-barres indique 🟠 quand le flux de BTC et d'ETH des exchanges est positif (c'est-à-dire les entrées nettes libellées en USD des deux principaux actifs).

- Le changement de position nette rapportera 🟢 lorsque le flux de stablecoins dans les échanges est plus important que la valeur en USD des BTC et ETH (pouvoir d'achat positif), et inversement rapportera 🔴 lorsque la valeur des BTC et ETH a afflué davantage que celle des stablecoins (pouvoir d'achat négatif).

Actuellement, nous pouvons constater que le flux net de BTC et ETH sur 30 jours a été constitué de retraits, et simultanément, un excès de 3 milliards de dollars/mois en pièces stables a afflué dans les échanges, augmentant le pouvoir d'achat relatif.

Les réserves en USD augmentent, tandis que les pièces BTC & ETH disponibles à l'achat diminuent.

Les HODLers tiennent fermement la Barre

Les flux nets sur les exchanges semblant signaler une accumulation notable, nous pouvons alors évaluer s'il y a une perte de conviction parmi les détenteurs à long terme existants.

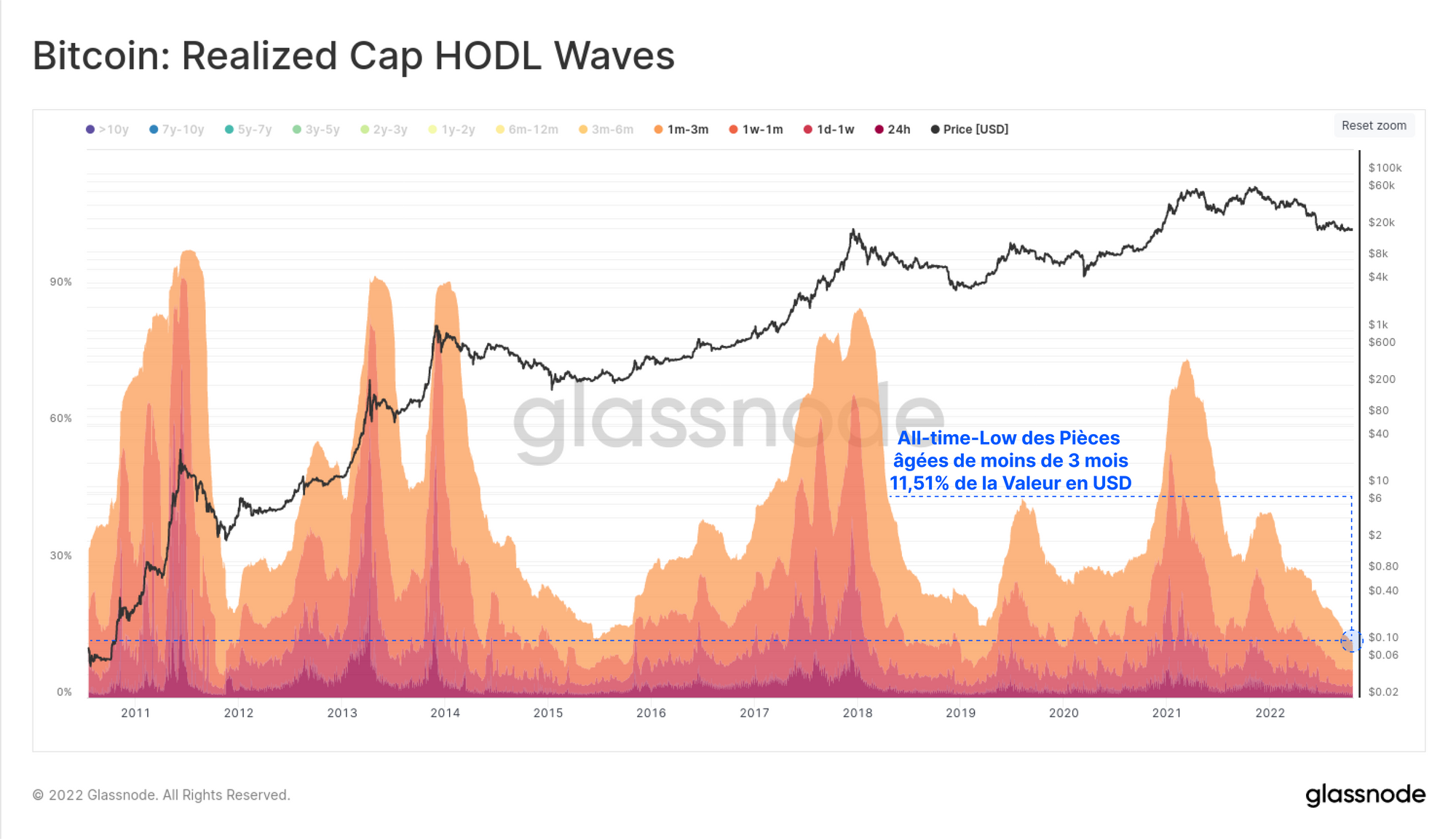

La richesse totale en USD détenue en BTC, évaluée au moment de la dernière transaction de chaque pièce, est maintenant disproportionnée par rapport aux détenteurs à long terme.

La proportion de la richesse détenue dans les pièces qui ont évolué au cours des trois derniers mois n'a jamais été aussi faible. L'observation réciproque est que la richesse détenue par les pièces de plus de 3 mois (de plus en plus détenue par les HODLers) est maintenant à un niveau record.

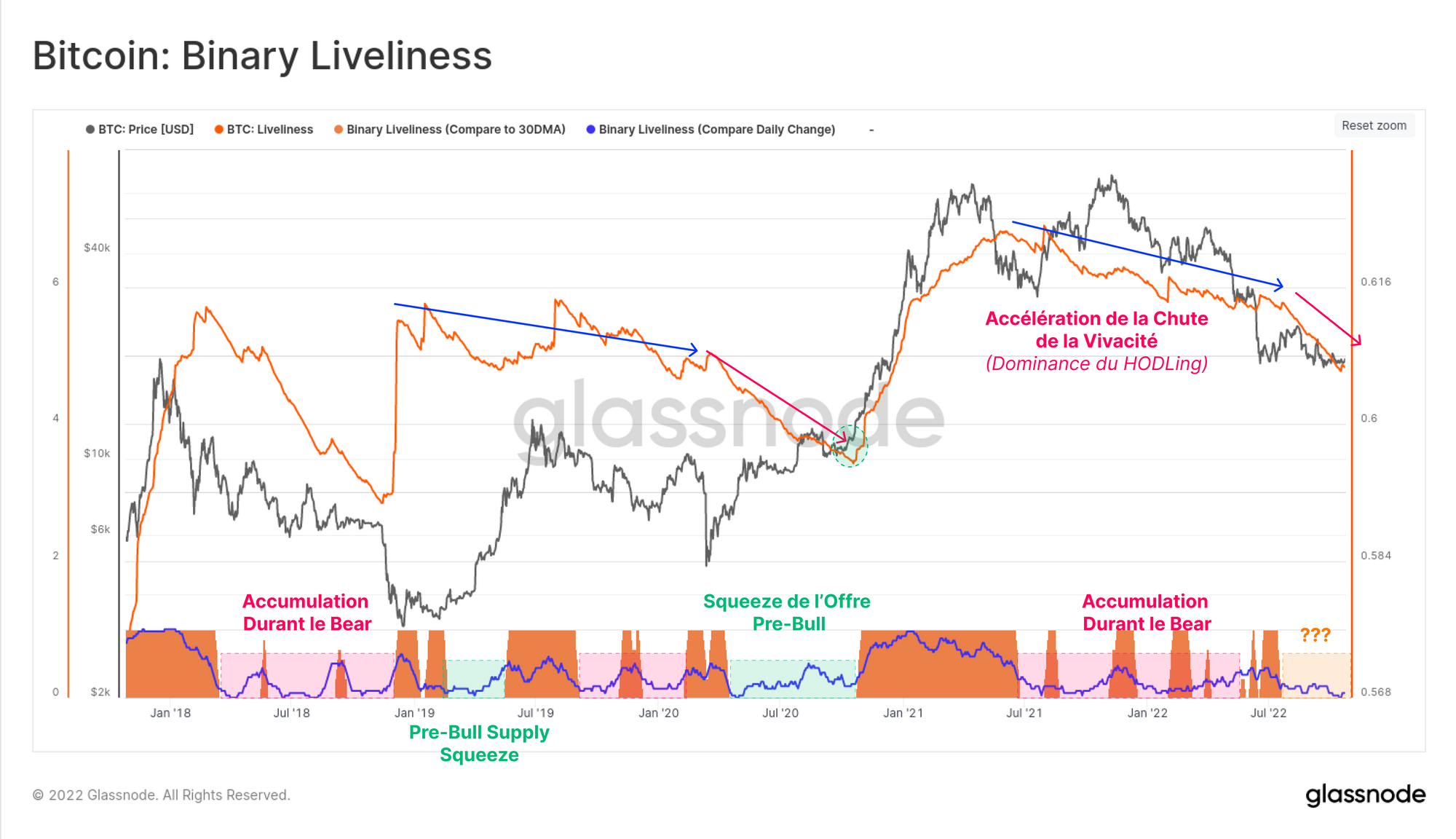

Ceci est validé par la métrique de vivacité binaire, où nous pouvons faire deux observations clés :

- Le déclin de la vivacité s'accélère, ce qui indique que le marché est très fortement aligné sur un comportement de type HODLing. Les anciennes mains ne dépensent tout simplement pas.

- L'oscillateur de vivacité binaire, qui compare la pente récente par rapport à une base de 30 jours glissants, est à des niveaux extrêmement bas. De tels événements coïncident avec un comportement extrême de HODLing, généralement observé au début et au milieu d'un marché baissier d'accumulation, et immédiatement avant les revirements haussiers.

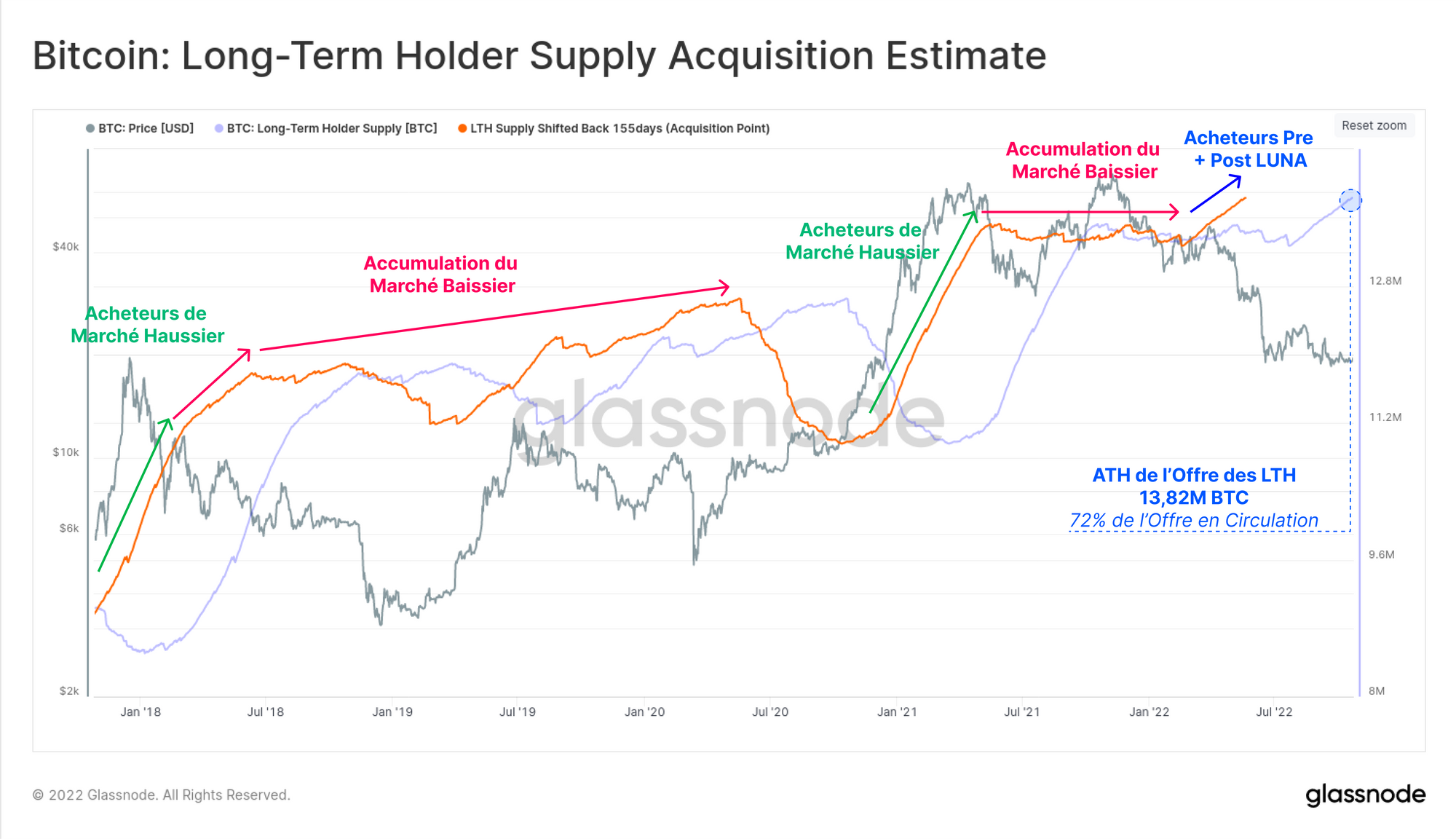

Pour conclure, nous pouvons confirmer que les observations ci-dessus véhiculent un biais haussier en observant la tendance et l'ampleur de l'offre de détenteurs à long terme. Nous avons ici deux traces représentées :

- 🟣 Montre la trace réelle de l'offre des LTH, qui est maintenant à un sommet historique de 13,82M BTC, représentant 72% de l'offre en circulation.

- 🟠 Un décalage appliqué à l'offre des LTH, le déplaçant en arrière de 155 jours. Il s'agit d'une tentative de modélisation de l'endroit où l'acquisition originale a eu lieu par cette cohorte.

En inspectant cette dernière courbe 🟠, nous pouvons voir qu'un modèle de marché baissier très similaire à 2018 émerge en ce qui concerne le comportement d'acquisition des LTH. Ce qui est le plus intéressant cependant, c'est la trajectoire haussière extrêmement forte tout au long de l'effondrement de l'écosystème Terra/LUNA en mai 2021.

Bien que les prix aient depuis lors baissé de plus de 56 %, passant de 40k $ à moins de 18k $, qu'un événement de purge se soit produit dans l'ensemble de l'industrie et que des troubles macroéconomiques mondiaux historiques se soient produits, la cohorte des LTH a considérablement augmenté ses avoirs tout au long de cette période.

Les arguments en faveur d'une hausse du bitcoin sont actuellement fondés sur une conviction inébranlable et une croissance persistante du solde de la cohorte des HODLers. Les pièces liquides continuent de sortir des échanges, le pouvoir d'achat relatif des pièces stables augmente, la volatilité extrême et la forte baisse n'ont pas réussi jusqu'à présent à ébranler les plus irréductibles partisans du bitcoin.

Résumé et conclusions

Dans cette édition, nous avons cherché à fournir un argumentaire baissier et haussier pour bitcoin, compte tenu de son profil de volatilité historiquement faible.

Avec un mouvement explosif probable à l'horizon, nous pouvons utiliser les données on-chain pour évaluer l'équilibre entre l'offre et la demande.

Le scénario baissier est celui d'un profil d'utilisation de la chaîne historiquement bas et d'un événement imminent de désendettement des mineurs. Avec un excédent de 1,5 milliard de dollars, qui n'est qu'une source de BTC en difficulté, et des volumes d'échange et de transfert au plus bas depuis plusieurs années, une distribution importante pourrait se heurter à des carnets d'ordres peu garnis.

Le scénario haussier s'intéresse aux HODLers, dont les flux d'offre hors des exchanges n'ont jamais été aussi élevés. Bien qu'ils soient peu nombreux, la conviction de ces irréductibles est inébranlable, et leur solde continue de croître, contre vents et marées.

Mises à jour des nouveaux produits : Septembre

Septembre a été un mois extrêmement excitant pour Glassnode, engageant toute notre équipe, des ingénieurs, des scientifiques de données et des analystes, à déployer une toute nouvelle suite de métriques Ethereum Merge et Proof-of-Stake. Nous avons publié 8x rapports d'analyse, 16x métriques, 19x constructions Workbench et 2x tableaux de bord.

Canaux Traduits

- Espagnol (Analyst : @ElCableR, Telegram, Twitter)

- Portuguais (Analyst : @pins_cripto, Telegram, Twitter)

- Turc (Analyst : @wkriptoofficial, Telegram, Twitter)

- Farsi (Analyst : @CryptoVizArt, Telegram, Twitter)

- Suivez-nous et contactez-nous sur Twitter

- Rejoignez notre canal Telegram

- Visitez le Forum de Glassnode pour des discussions et analyses long-format.

- Pour les métriques on-chain et les graphiques d'activité, visitez Glassnode Studio.

- Pour des alertes automatisées sur les mesures de base sur la chaîne et l'activité des échanges, visitez notre Twitter Glassnode Alerts.

Clause de non-responsabilité : Ce rapport ne fournit aucun conseil en matière d'investissement. Toutes les données sont fournies à titre d'information uniquement. Aucune décision d'investissement ne doit être basée sur les informations fournies ci-haut et vous êtes seul responsable de vos propres décisions d'investissement.