Pod presją: SEC oskarża Binance i Coinbase

W ubiegłym tygodniu regulatorzy w USA kontynuowali wrogie działania, a SEC oskarżyło Binance i Coinbase o naruszenia związane z papierami wartościowymi. W tej edycji oceniamy reakcję inwestorów z perspektywy napływu środków na giełdy oraz sprawdzamy, które grupy inwestorów wpadły w panikę.

To był kolejny burzliwy tydzień w zakresie regulacji cyfrowych aktywów, ponieważ Komisja Papierów Wartościowych i Giełd (SEC) w Stanach Zjednoczonych wytoczyła kolejne zarzuty prawne przeciwko dwóm największym giełdom: Binance i Coinbase. Oba pozwy dotyczą wprowadzania do obrotu i handlu tokenami uważanymi przez SEC za niezarejestrowane papiery wartościowe, a także twierdzeń, że oferowane usługi zarabiania i stakingu są również naruszeniem przepisów dotyczących papierów wartościowych. W przypadku Binance zarzuty sięgają dalej, sugerując, że firma prowadziła pranie pieniędzy oraz mieszała środki klientów krajowych i zagranicznych.

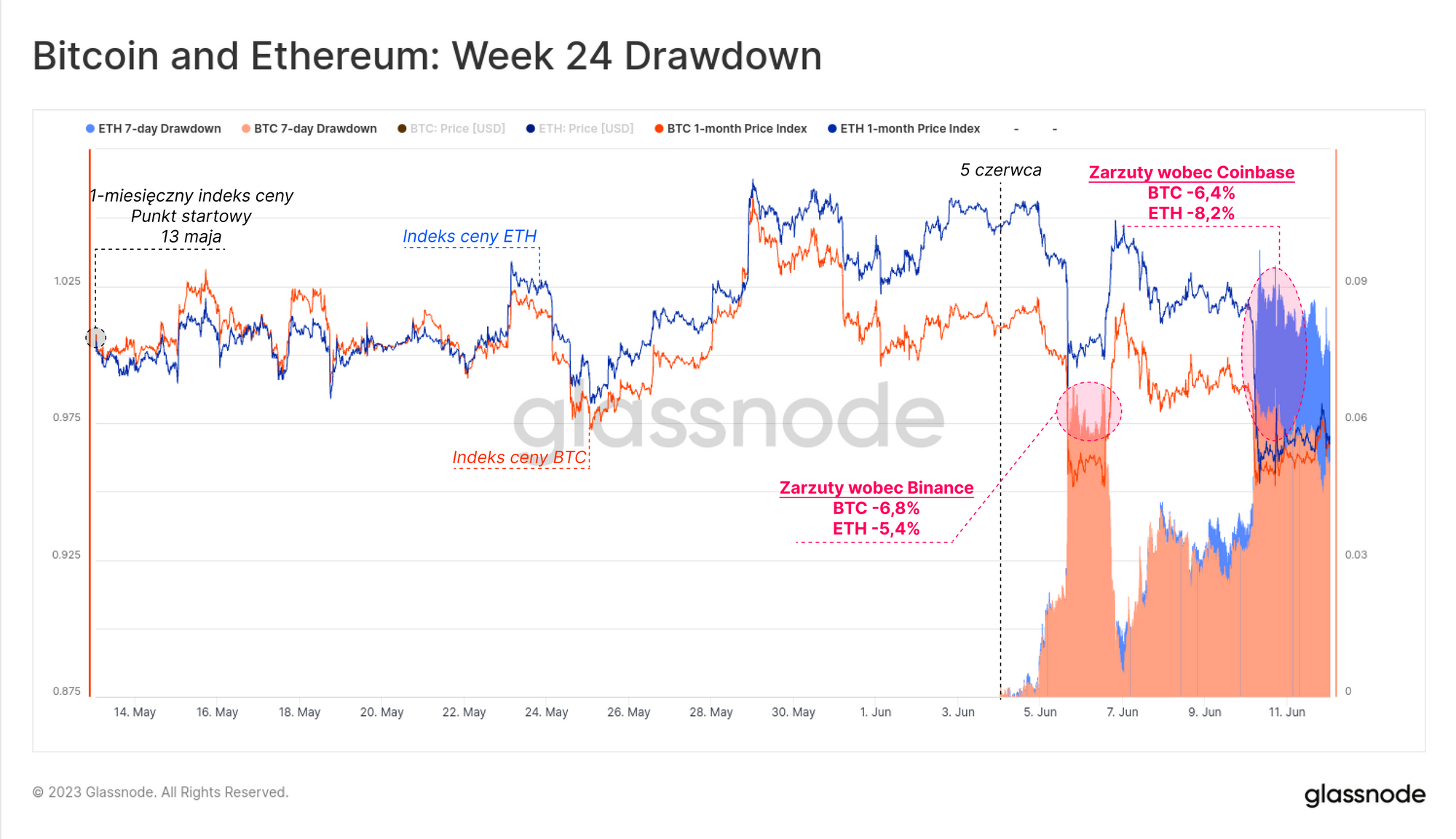

Po ogłoszeniu zarzutów wobec Binance 5 czerwca, rynki aktywów cyfrowych zanotowały spadki, dla ETH o -5,4%, a dla BTC o -6,8%. Oba aktywa odrobiły te straty, gdy wiadomości o zarzutach wobec Coinbase opublikowano 6 czerwca. Jednak pod koniec tygodnia ETH spadł jeszcze bardziej, tracąc -8,2%, podczas gdy BTC stracił nieco mniej -6,4%.

Biorąc pod uwagę powagę zarzutów wobec dwóch największych giełd oraz coraz bardziej wrogie środowisko regulacyjne w Stanach Zjednoczonych, skupimy się na reakcji inwestorów, szczególnie na aktywności giełdowej. Poprzez analizę podziału aktywności na giełdzie, poszukamy dowodów sugerujących jakiekolwiek negatywne zmiany w nastrojach inwestorów.

🪟 Wszystkie wykresy omówione w tym raporcie znajdziesz w Panelu Cotygodniowej Analizy On-Chain.

🔔 Pomysły na alerty omówione w tym wydaniu można ustawić w Glassnode Studio.

Wypływy z giełd

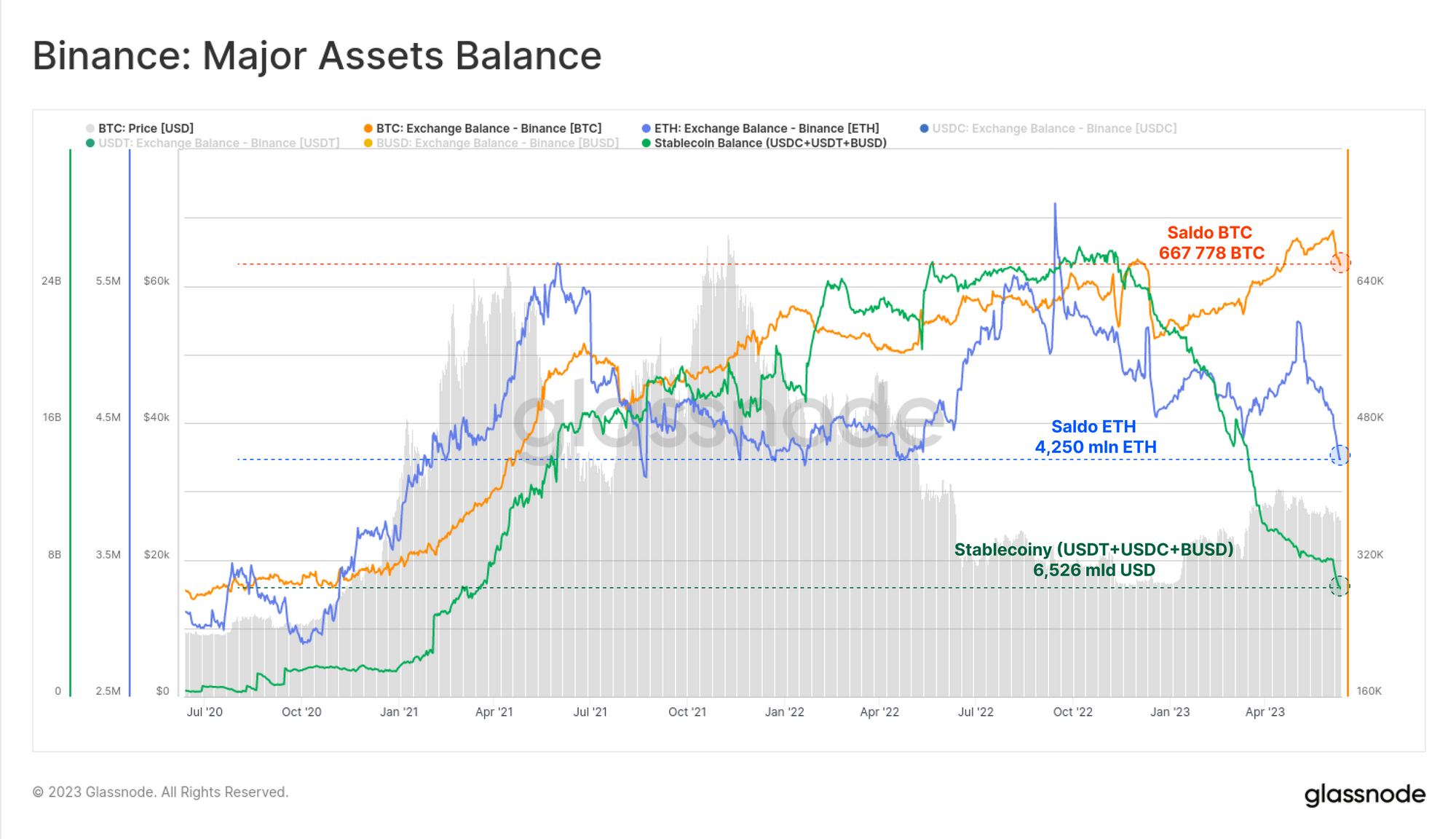

Tuż po opublikowaniu nagłówków dotyczących Binance, coiny zaczęły wypływać z giełdy. Poniższy wykres przedstawia dwutygodniową obserwację rezerw giełdowych Binance dla głównych aktywów: BTC, ETH oraz stablecoinów (USDT, USDC, BUSD).

W ciągu ostatnich 7 dni inwestorzy wypłacali swoje aktywa w równym tempie, a łączne salda stablecoinów zmniejszyły się o ponad 1,6 miliarda dolarów, co stanowi równowartość 20,9% całkowitego salda Binance. Rezerwy BTC i ETH spadły odpowiednio o bardziej umiarkowane 5,7% i 7,1%.

Mimo, że wystąpiły odpływy netto z Binance, musimy pamiętać, że giełda ta wciąż posiada jedne z największych rezerw spośród wszystkich podmiotów on-chain, a saldo BTC i ETH jest wciąż znaczące.

Rezerwy stablecoinów na Binance wykazały największą redukcję, spadając drastycznie z ponad 26,0 miliardów dolarów w listopadzie 2022 roku do zaledwie 6,5 miliarda dolarów obecnie (spadek o 75%). Wynika to częściowo z wcześniejszych skarg SEC dotyczących BUSD, co spowodowało, że emitent Paxos zaprzestał emisji i wszedł w tryb odkupień (newsletter z 14. tygodnia).

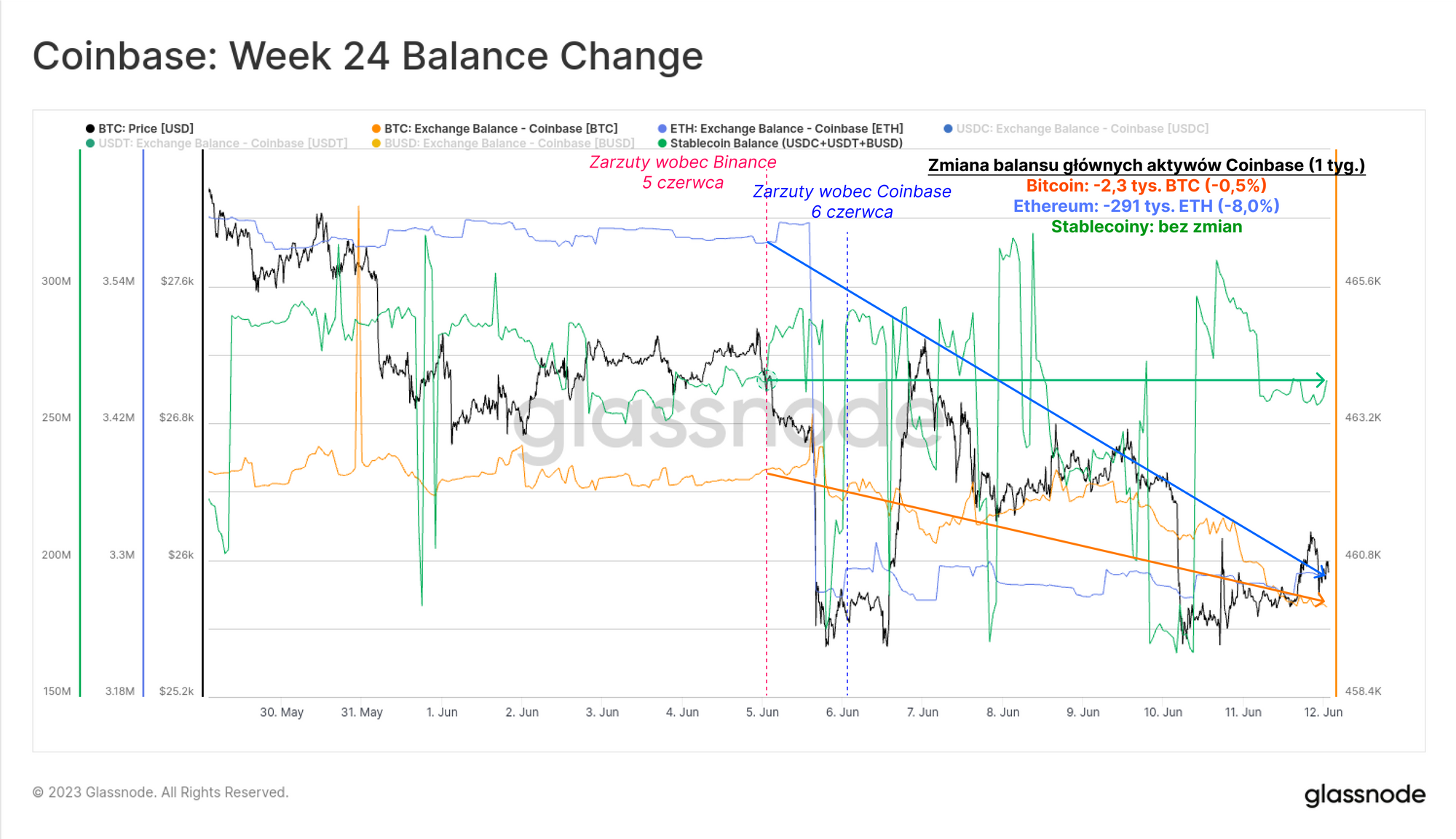

W przypadku Coinbase zmiany w rezerwach netto są znacznie mniej dramatyczne, saldo stablecoinów pozostało stabilne w tamtym tygodniu, a saldo BTC zmniejszyło się tylko o 2 300 BTC (0,5% ogółu).

Natomiast saldo Ethera zanotowało znaczny spadek o 291 000 ETH, co stanowi około 8,0% całkowitego balansu. Wskazuje to na bardziej wyraźną reakcję inwestorów, być może związaną z zarzutami dotyczącymi oferowanych usług stakingu.

Podział depozytów giełdowych według grupy

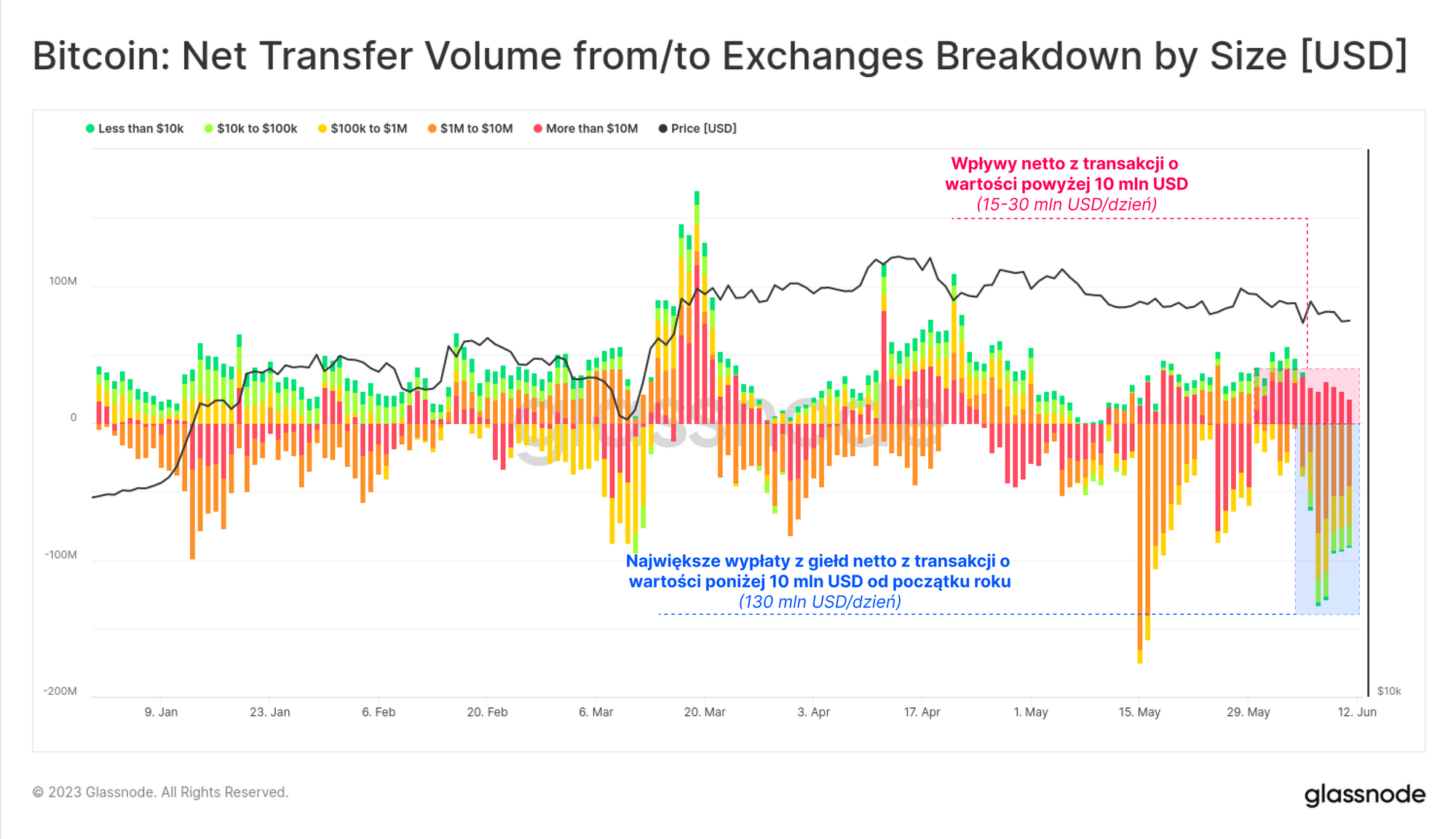

Analiza podziału wypłat giełdowych według wartości USD pokazuje interesującą rozbieżność w zachowaniu inwestorów w ubiegłym tygodniu:

- Transakcje o wartości poniżej 10 mln USD doświadczały stałych wypłat, z utrzymującym się cały tydzień netto odpływem przekraczającym 130 milionów dolarów dziennie.

- Transakcje o wartości powyżej 10 mln USD doświadczały stałych wpłat, a ich napływ wynosił od 15 do 30 milionów dolarów dziennie.

Sugeruje to, że bardzo duże podmioty (takie jak instytucje) są bardziej dotknięte wiadomościami od SEC w porównaniu do mniejszych podmiotów. Pozostaje do zobaczenia, czy stanie się to bardziej trwałym trendem w kolejnych tygodniach.

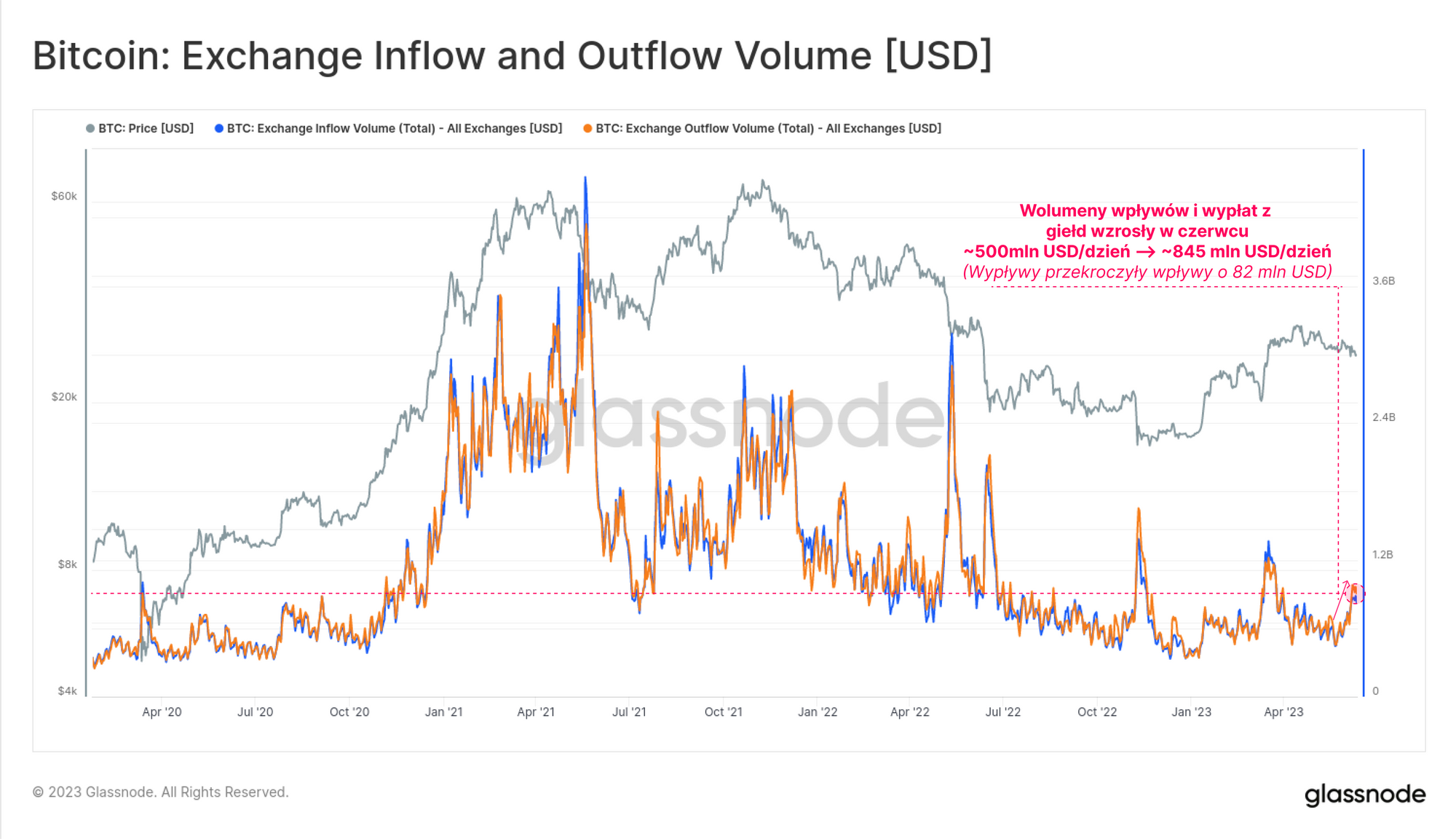

Poniższy wykres nakłada na siebie wolumeny wpłat i wypłat BTC z giełd, co pokazuje, że przepływy w obydwu kierunkach mają tendencję do ścisłego śledzenia siebie nawzajem. Ubiegły tydzień nie był w tym wyjątkowy - wpływy i wypływy wzrosły o około 70% do poziomu 845 mln USD dziennie.

Łączne wypłaty przewyższyły wpłaty o około 10% w tym tygodniu, co sugeruje, że samodzielne przechowywanie kryptowalut pozostaje preferowaną strategią dla inwestorów. Podobną dynamikę obserwowaliśmy wokół ostatnich ważnych wydarzeń związanych z giełdami, na przykład upadek FTX (newsletter z 46. tygodnia 2022).

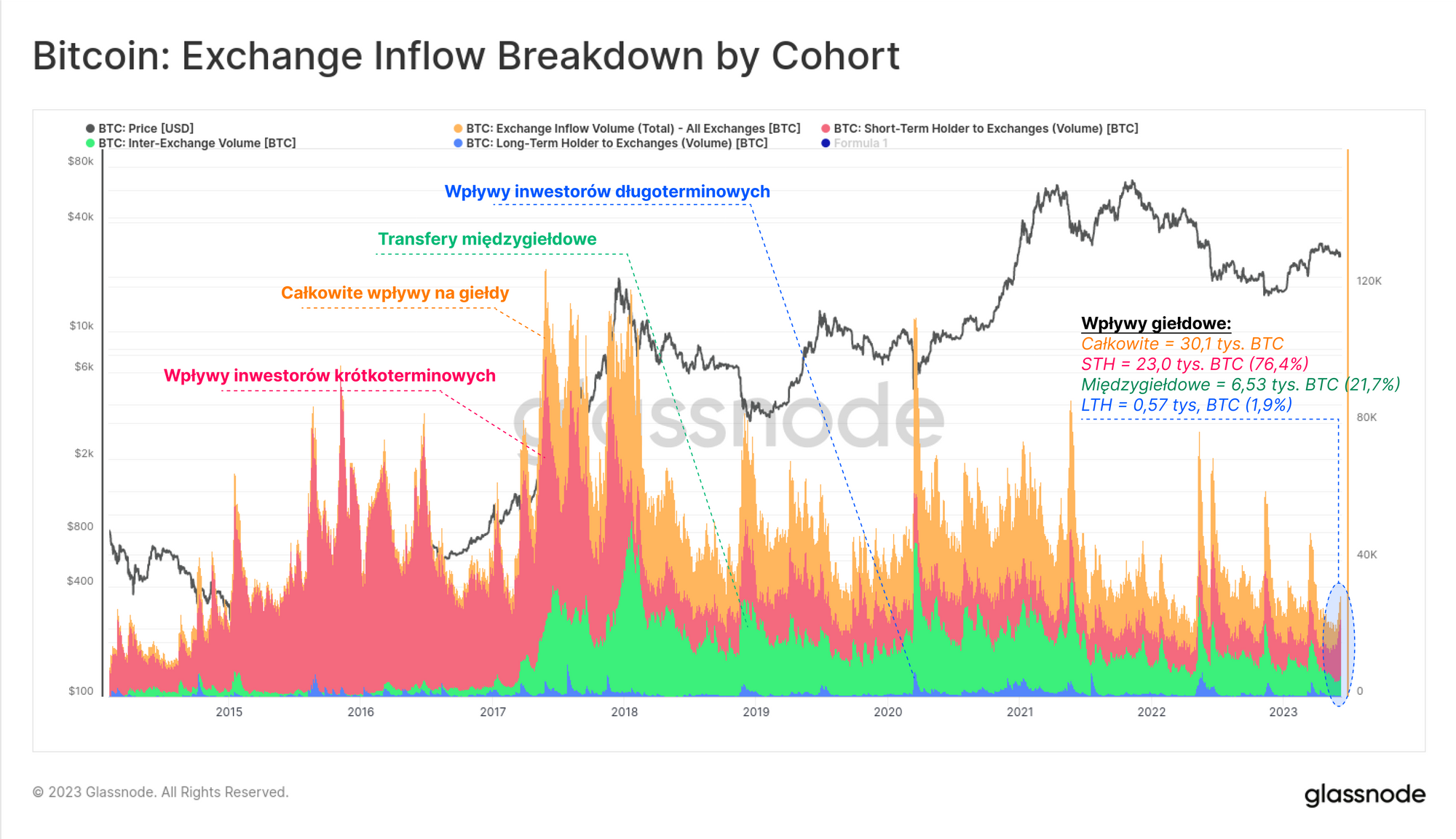

Skupiając się na łącznym wolumenie wpłat, możemy dokonać podziału według rodzaju grup inwestorów. Możemy więc zidentyfikować, które grupy inwestorów zareagowały najsilniej na wiadomości:

- 🔴 Inwestorzy krótkoterminowi stanowią 76,4% wolumenu wpłat (23,0 tys. BTC)

- 🔵 Inwestorzy długoterminowi stanowią zaledwie 1,9% wolumenu wpłat (570 BTC)

- 🟢 Transfery międzygiełdowe stanowią 21,7% wolumenu wpłat (6,53 tys. BTC)

Inwestorzy krótkoterminowi (STHs) historycznie odpowiadają za stabilne ~60% przepływu depozytów, co sugeruje, że najświeżsi nabywcy byli najbardziej aktywni w ubiegłym tygodniu. Przepływy między giełdami zwykle wynoszą około 35%, co sugeruje, że inwestorzy preferują samodzielne przechowywanie kryptowalut, zamiast po prostu przenosić coiny na inne giełdy.

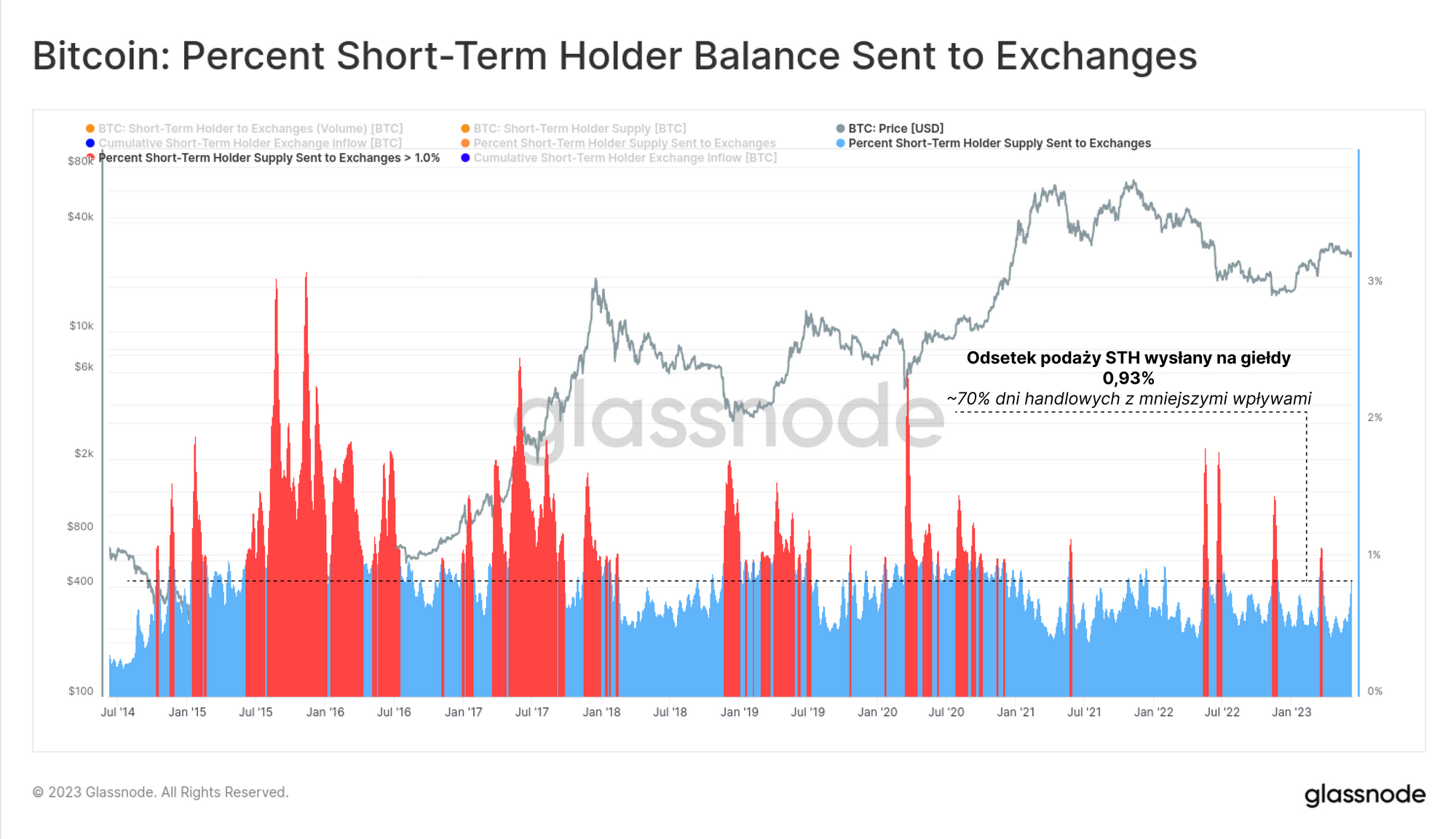

Poniższy wykres potwierdza pierwszą obserwację, zgodnie z którą grupa inwestorów krótkoterminowych (STH) wysłała w tym tygodniu 0,93% swojego całkowitego salda na giełdy. Choć jeszcze nie przekracza to progu 1%, który często obserwujemy w przypadku wydarzeń o wysokiej zmienności, to jest to zauważalny wzrost w porównaniu do bazowej wartości z cyklu 2021-2022.

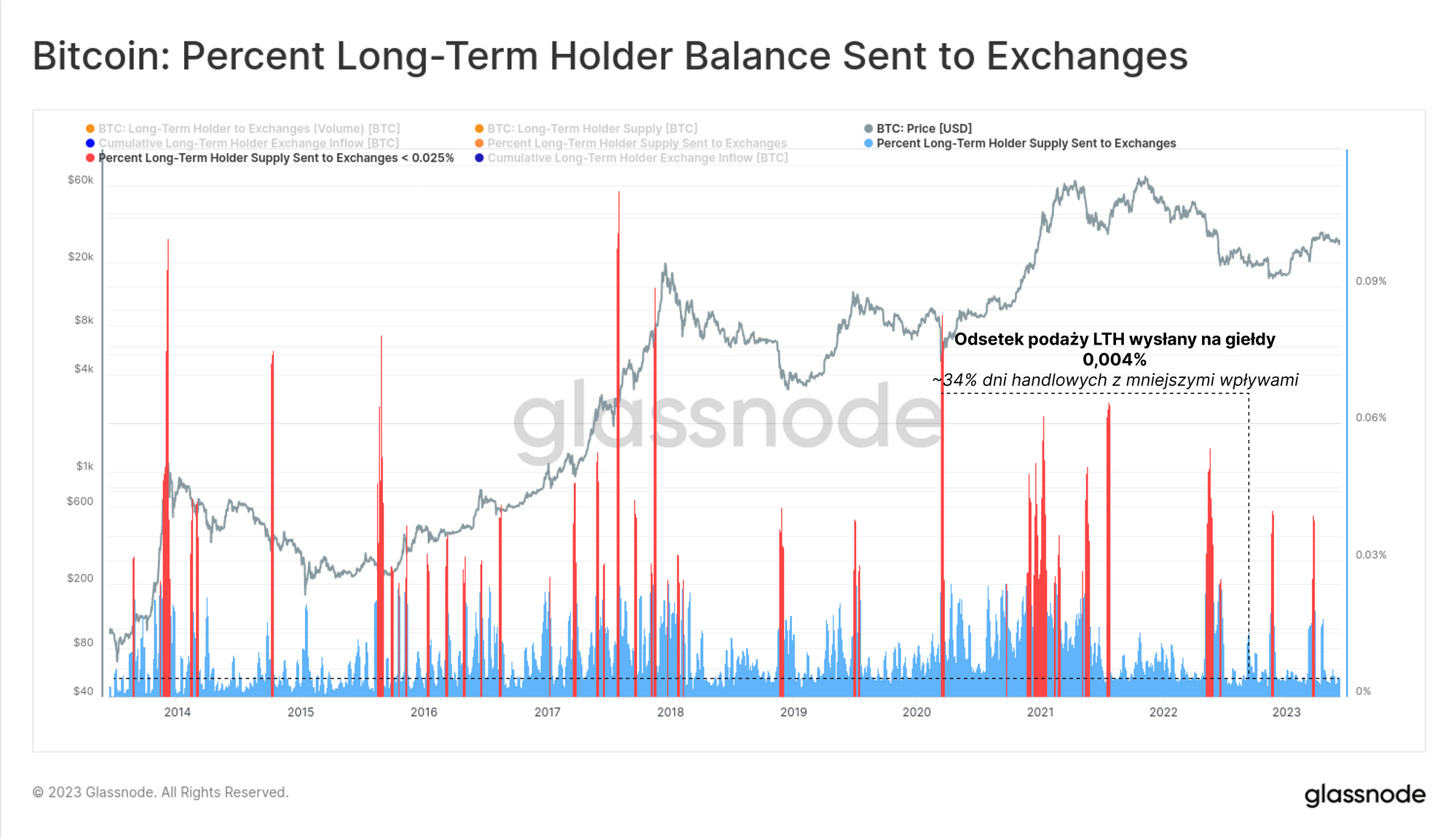

Z drugiej strony, długoterminowi inwestorzy Bitcoina są niezwykle spokojni i nie wykazują wyraźnej reakcji na te wiadomości. Wolumen wpływów na giełdy w tym tygodniu wyniósł zaledwie 0,004% ich całkowitego salda, przy czym 66% wszystkich dni handlowych w historii miało większe względne napływy.

Odczuwalna apatia

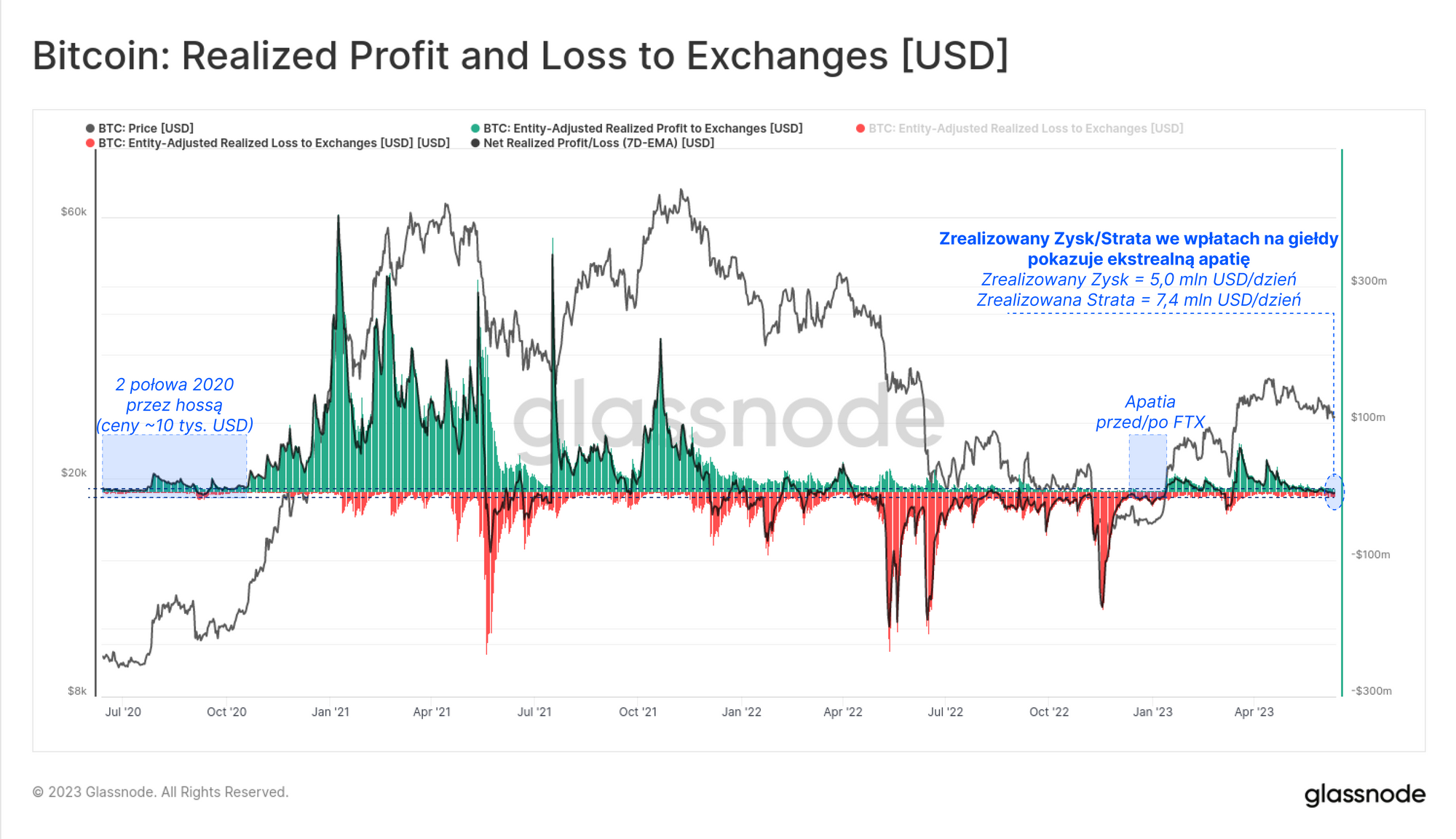

Podczas gdy powyższe wykresy wskazują, że część niedawnych kupców przesyłała coiny na giełdy w ubiegłym tygodniu, szerszy obraz jest jeszcze bardziej intrygujący. Poniższy wykres przedstawia łączny Zrealizowany Zysk lub Stratę zawarte we wpłatach na giełdy i widać tutaj, że obie opcje są stosunkowo niewielkie.

Spośród wszystkich coinów wpływających na giełdy, bardzo niewiele z nich generuje jakiekolwiek zauważalne zyski lub straty. Innymi słowy, większość coinów wysyłanych na giełdy została nabyta po cenie bardzo zbliżonej do bieżącej ceny rynkowej, prawdopodobnie niedawno, z uwagi na dominację inwestorów krótkoterminowych.

To świadczy zarówno o pewnym stopniu pewności (inwestorzy nie są wstrząśnięci wiadomościami ogólnie rzecz biorąc), jak i apatii (obecny zakres cenowy nie jest wystarczająco zachęcający do sprzedawania).

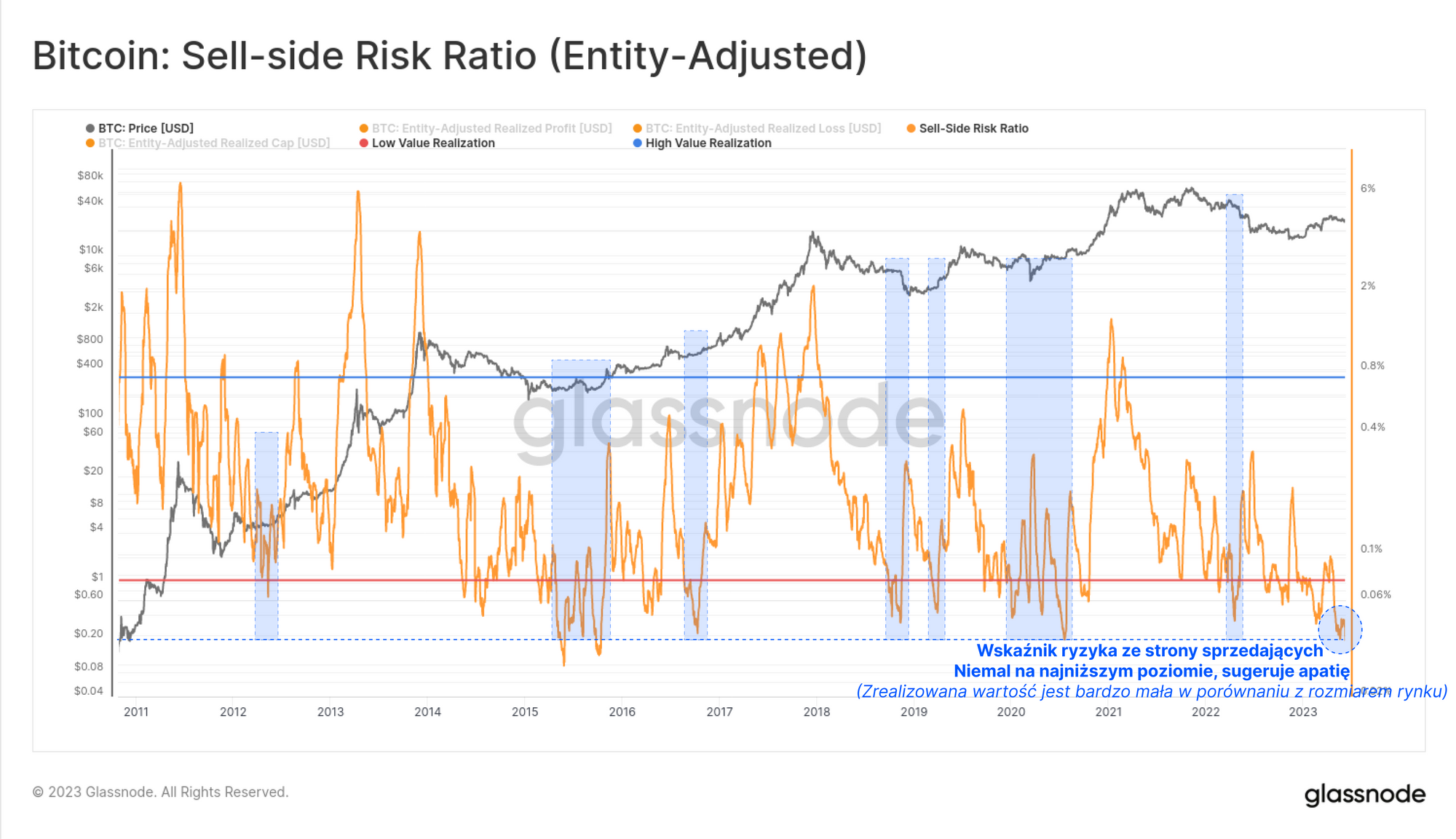

Z tak skrajnie niskimi wartościami zrealizowanego zysku lub straty, wskaźnik ryzyka ze strony sprzedających spadł do historycznych minimów. Wskaźnik ten porównuje łączny zysk/stratę ulokowaną na rynku w stosunku do wartości aktywów (zrealizowana kapitalizacja).

Obecna całkowita wartość zysku i straty jest niezwykle mała w porównaniu do zrealizowanej kapitalizacji Bitcoina wynoszącej 391 mld USD. Niskie wartości wskaźnika ryzyka ze strony sprzedających historycznie występowały podczas okresów wzmożonej apatii inwestorów, zazwyczaj na odwrocie głębokich trendów spadkowych.

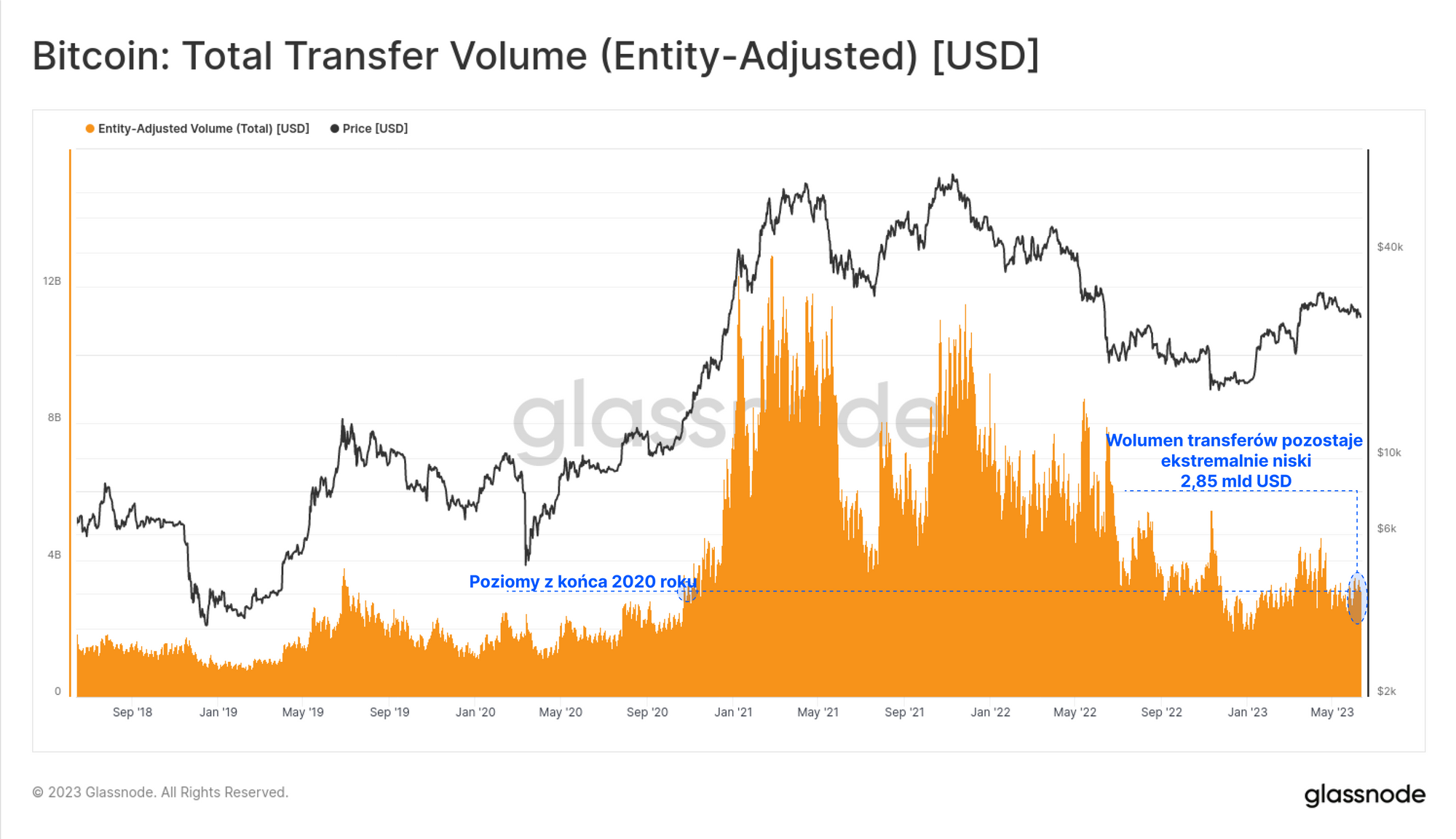

Możemy zauważyć, że łączny wolumen transferów również znajduje się na cyklicznych dołkach. W ubiegłym tygodniu nie odnotowano znaczącego wzrostu ogólnego wolumenu transferów, który pozostał na poziomie około 2,85 miliarda dolarów dziennie.

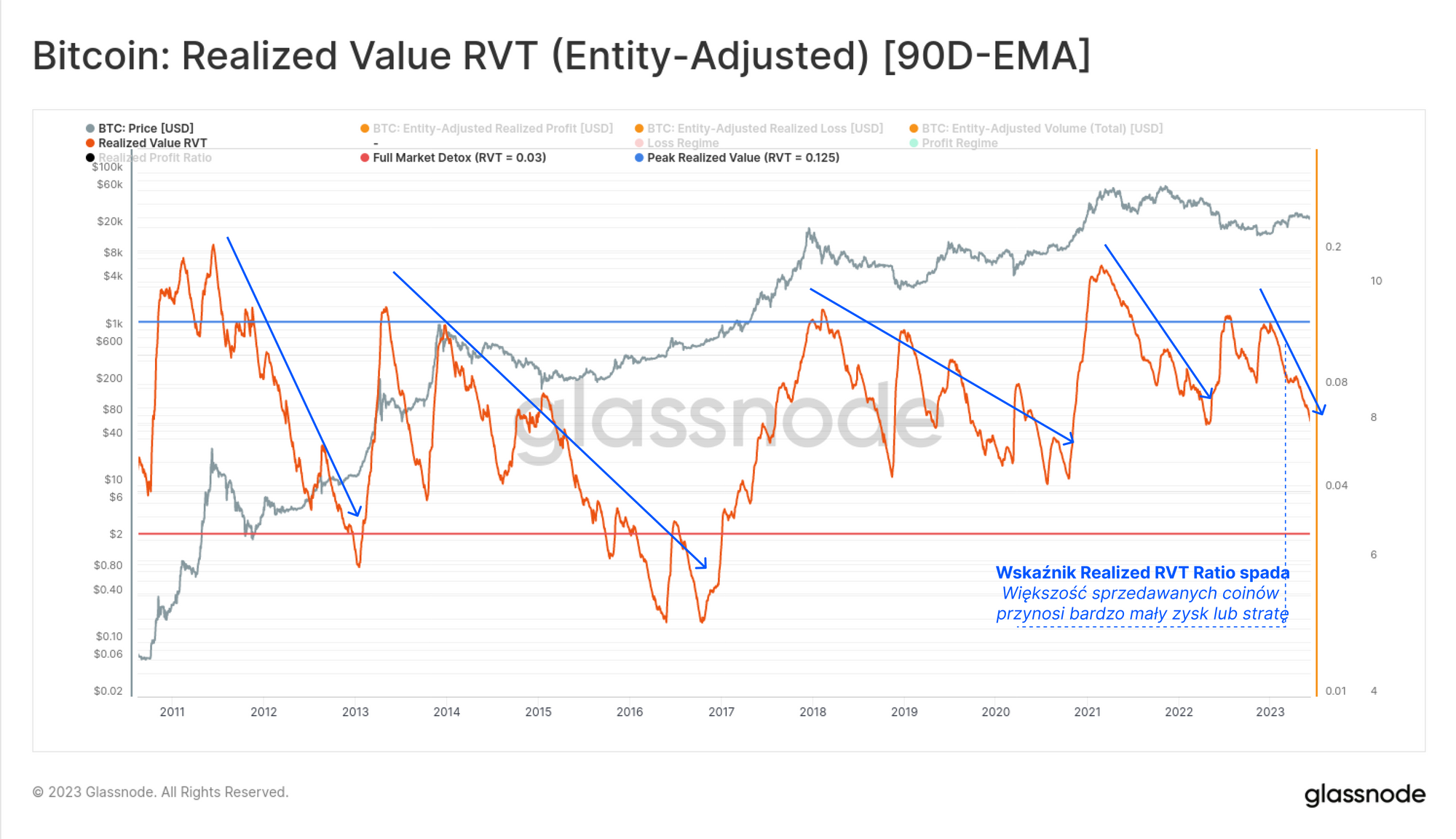

Podobnie jak wskaźnik ryzyka ze strony sprzedających, możemy również porównać wartość zrealizowanego zysku i straty do wolumenu transferów za pomocą wskaźnika Realized RVT Ratio. Wskaźnik ten również jest w silnym trendzie spadkowym, co jest typowe dla okresów spadków notowań, gdy apatia i znudzenie stają się dominujące.

Czas trwania i ból związany z okresem wychodzenia z bessy jest charakterystyczny dla wielu aktywów i rynków, a tutaj możemy zobaczyć, jak się to odzwierciedla w obu tych wskaźnikach.

Podsumowanie i wnioski

Środowisko regulacyjne w Stanach Zjednoczonych pozostaje nieprzyjazne, a SEC wniosło bardzo poważne zarzuty przeciwko dwóm największym giełdom - Binance i Coinbase. Salda głównych aktywów na tych giełdach spadły w ubiegłym tygodniu, ponieważ część klientów wypłaciła środki ze względu na obawy co do przyszłości tych giełd. Poza stablecoinami na Binance, spadki są zgodne z typowymi wzorcami, i jeszcze nie wiadomo, jak inwestorzy zareagują w miarę rozwoju obu spraw sądowych.

W ramach natychmiastowej odpowiedzi wydaje się, że wielu niedawnych nabywców BTC (STH) przesłało swoje coiny na giełdy, prawdopodobnie w celu sprzedaży i zmniejszenia ryzyka swoch inwestycji. Jednak bardziej ogólnie rzecz biorąc, niezwykle niski zrealizowany zysk i strata w aktywach oraz prawie niewidoczna reakcja ze strony inwestorów długoterminowych sugerują, że wielu inwestorów nie było zaskoczonych wiadomościami.

Zastrzeżenie: Powyższy raport nie zawiera żadnych porad inwestycyjnych. Wszelkie dane podawane są wyłącznie w celach informacyjnych. Żadna decyzja inwestycyjna nie powinna opierać się informacjach podanych tutaj, a wyłączną odpowiedzialność za własne decyzje inwestycyjne ponosisz ty.

- Wpadnij i śledź nas na Twitterze

- Dołącz do naszego kanału na Telegramie

- Odwiedź Glassnode Forum po długie dyskuje i analizy

- Po wskaźniki on-chain oraz wykresy aktywności wpadnij na Glassnode Studio

- Po zautomatyzowane powiadomienia dotyczące najważniejszych wskaźników on-chain oraz aktywności na giełdach wpadnij na naszego Twittera Glassnode Alerts