Próba ognia

Wśród utrzymującego się spadku globalnej płynności, krótkoterminowi inwestorzy Bitcoina znajdują się pod ogromną presją, a rynek Bitcoina zmagają się z utrzymaniem psychologicznego poziomu 20 000$.

Płynność na wszystkich rynkach aktywów nadal spada w tym tygodniu, ponieważ utrzymująca się siła dolara pcha indeks DXY do nowego 20-letniego maksimum wynoszącego 110,27 punktów. Strefa Euro znajduje się pod coraz większą presją, z bilansem handlowym w deficycie, obawami o niedobory energii i dalszym spadkiem Euro poniżej parytetu USD.

Przy słabości prawie wszystkich innych par walutowych, presja pozostaje zarówno na akcjach, obligacjach, jak i na rynku Bitcoina. W przypadku Bitcoina obecny rynek bardzo przypomina scenę makro, z niestabilną i niepewną krótkoterminową perspektywą, podczas gdy perspektywa długoterminowa jest bardziej spójna i charakteryzuje się dobrze rozwiniętymi trendami.

W tym wydaniu przyjrzymy się tej dychotomii przez pryzmat zachowań sprzedażowych rynku, badając regiony lokalnej dystrybucji w ramach akumulacji w skali makro. Uzupełnimy tę ocenę bardziej szczegółowymi analizami poszczególnych grup inwestorów, w tym HODLerów, krótkoterminowych inwestorów i różnych rozmiarów portfeli, aby zrozumieć ich poziomy stresu.

Tłumaczenia

W tym tygodniu newsletter On-chain jest tłumaczony na hiszpański, włoski, chiński, japoński, turecki, francuski, portugalski, perski, hebrajski oraz grecki.

Cotygodniowy panel analizy Onchain

Cotygodniowy Newsletter Onchain posiada interaktywny panel, w którym znajdują się wszystkie załączone wykresy. Panel ten oraz wszystkie wspominane metryki są szerzej omawiane w naszym raporcie w formie video, który udostępniany jest w każdy wtorek. Wpadnij oraz zasubskrybuj nasz kanał, a także sprawdź pozostałe filmy i tutoriale.

Lokalna dystrybucja

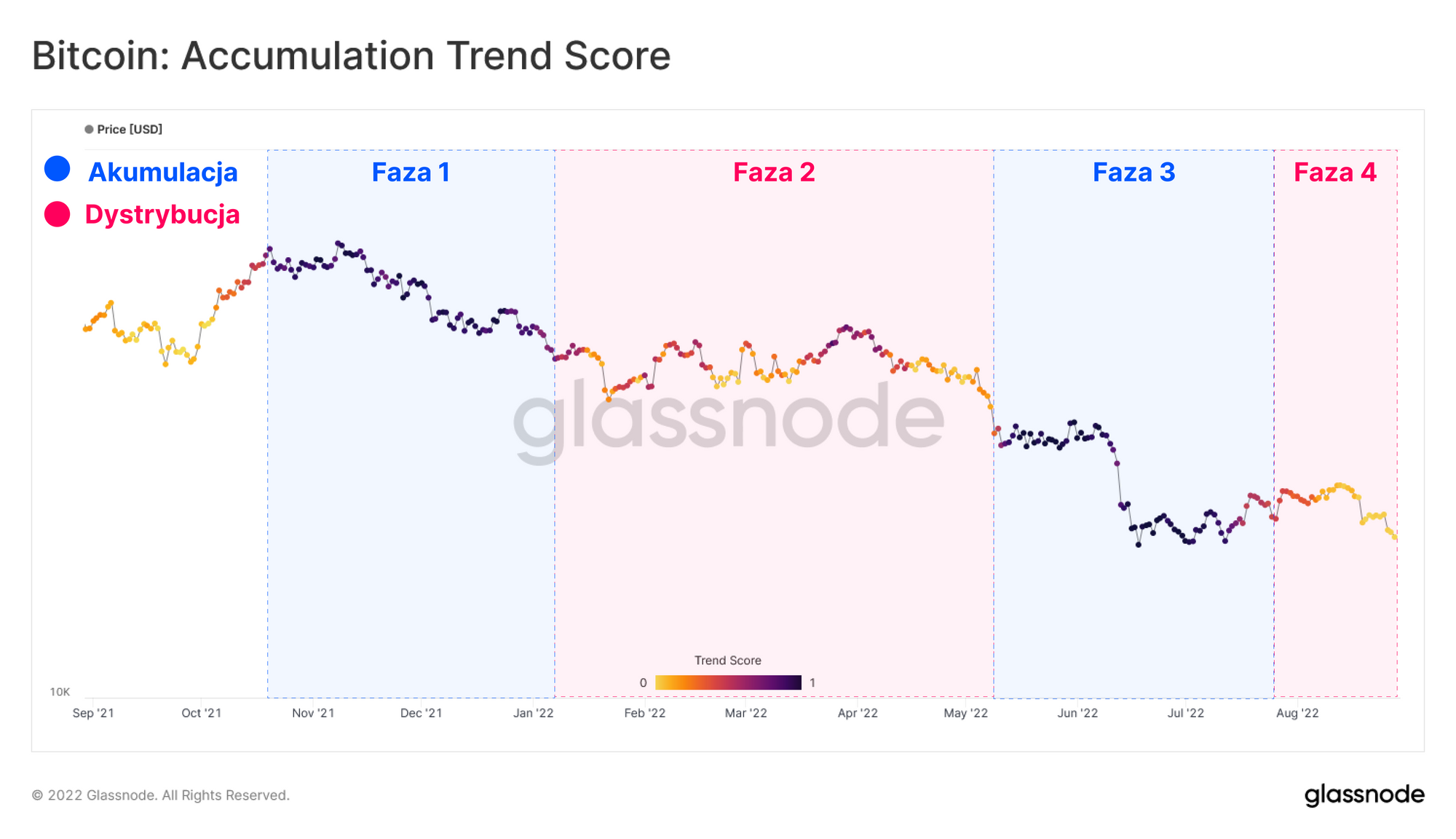

Na początek ocenimy stopień akumulacji/dystrybucji występujący w odpowiedzi na aktualny przedział cenowy. Wskaźnik Trendu Akumulacji Bitcoina może być wykorzystany do zrozumienia zachowań związanych ze sprzedażą przez uczestników i pomóc w nadaniu kontekstu reakcji rynku na zmiany notowań.

W ciągu ostatnich 12 miesięcy zaobserwowaliśmy cztery charakterystyczne fazy:

- Faza 1 (akumulacja): Po zdobyciu nowego ATH w listopadzie 2021 r. zachwyt inwestorów przełożył się na wysokie wyniki akumulacji, ponieważ rynek chętnie kupował to, co uważał za okazyjny spadek (dip).

- Faza 2 (dystrybucja): Powolny, ale utrzymujący się spadek notowań spowodował poważną stratę niedawnych akumulujących. Wywołało to przejście od euforii do desperacji, gdy uczestnicy będący na minusie wyprzedawali coiny podczas wkraczania w rzeczywistość bessy.

- Faza 3 (Akumulacja): Upadek LUNY przetoczył się przez gęsto uwikłaną dźwignię w całej branży, powodując jednostronne i zakrojone na szeroką skalę wydarzenie delewarowania. Pomimo spadku i tak już słabego rynku do nowych minimów, uczestnicy zareagowali przejściem w akumulację na szeroką skalę w obu przypadkach kapitulacji - poniżej 30 tys. USD, a następnie ponownie poniżej 20 tys. USD.

- Faza 4 (Dystrybucja): Po miesiącach akumulacji rynek zdołał wzrosnąć powyżej 24 tys. USD, jednak, jak opisano w newsletterze z 34. tygodnia oraz 35. tygodnia, możliwość wykorzystania płynności do wyjścia z rynku została wykorzystana przez dystrybucję i realizację zysków.

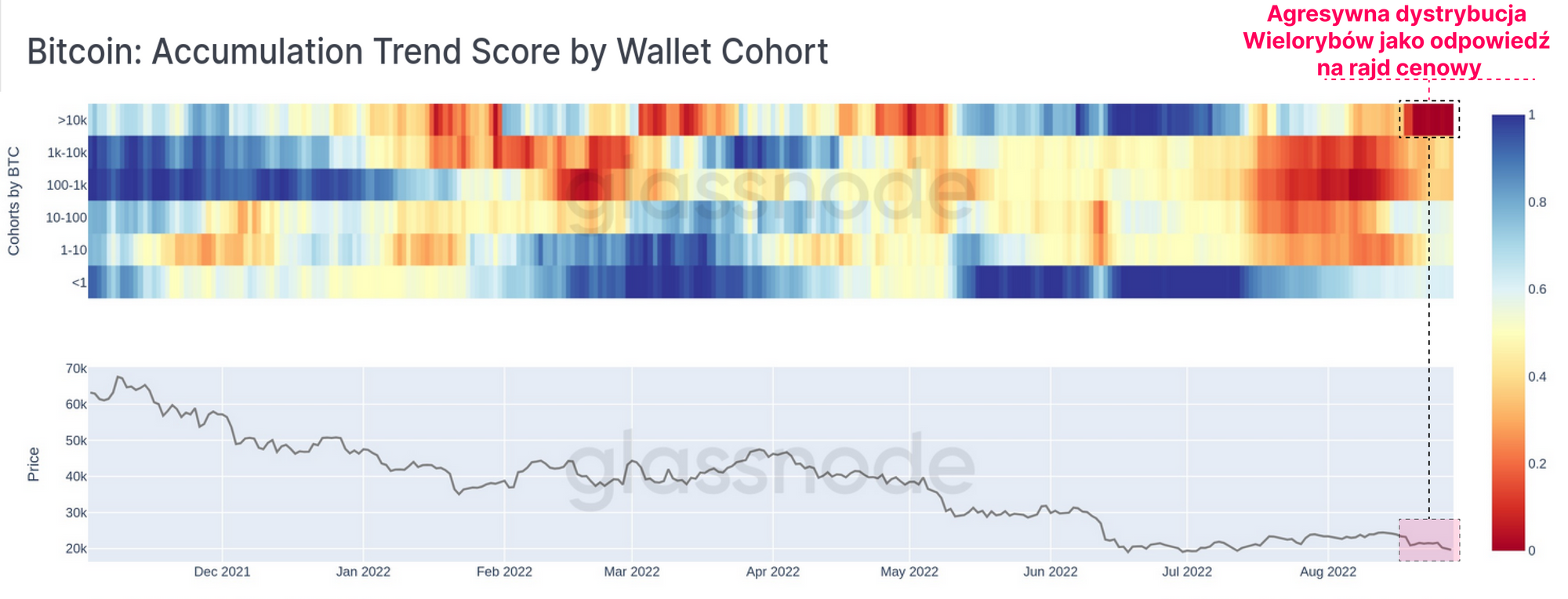

Możemy dalej wyizolować to zachowanie i podzielić według rozmiaru portfeli, aby ocenić głównych uczestników na każdym etapie.

Najbardziej interesującą grupą na obecnym rynku są Wieloryby (powyżej 10 tys. BTC), które zaczęły agresywnie dystrybuować monety podczas rajdu do poziomu 24 500$, wykorzystując wszelką obecną płynność w obliczu niepewności na globalnym rynku.

Wydaje się, że nadpodaż dostarczana na rynek przez Wieloryby przytłoczyła i tak już osłabioną stronę popytu, czego kulminacją było utworzenie lokalnego szczytu i spadki.

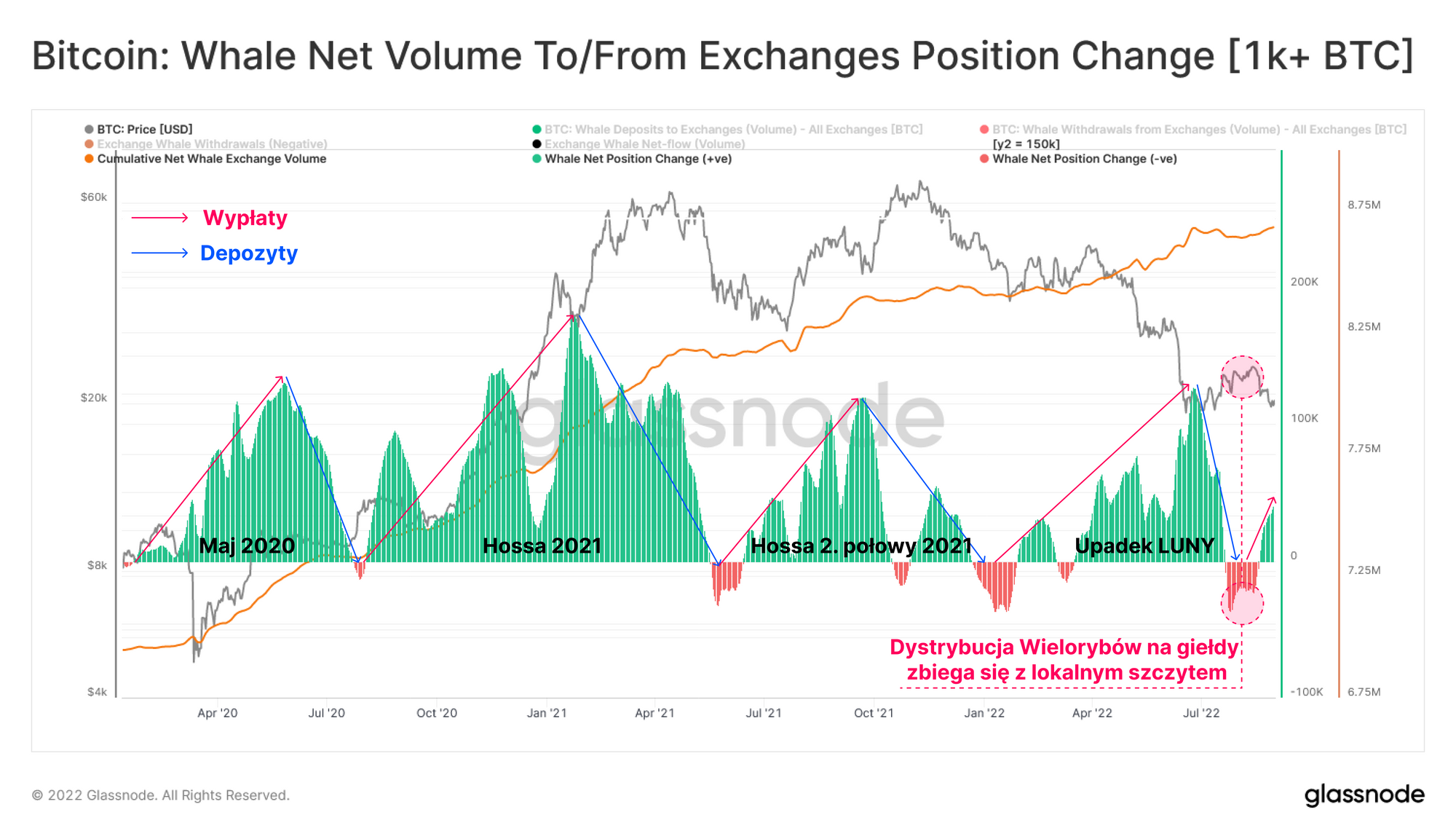

Możemy potwierdzić to zachowanie za pomocą wskaźnika Whale-Exchange Net Position Change. To narzędzie pozwala nam zobaczyć 30-dniową zmianę salda Wielorybów (powyżej 1 tys. BTC), biorąc pod uwagę tylko coiny wpływające na giełdy i z nich wypływające.

- Wartości dodatnie (🟢) wskazują na wzrost salda Wielorybów netto (i wypłaty z giełd).

- Wartości ujemne (🔴) wskazują na spadek salda netto Wielorybów (i depozyty na giełdy).

Po spadkach do 17 600$ nastąpiła silna zmiana nastawienia, gdyż transfery Wielorybów szybko zmieniły się na depozyty netto na giełdy. Szczytowa dystrybucja została osiągnięta wokół ostatniego lokalnego szczytu na poziomie 24500$. Zapewnia to zbieżność z wynikami powyższej analizy, przy czym grupa posiadaczy 10 tys.+ BTC postrzegana jest jako dominujący czynnik.

Makro akumulacja

Przechodząc z lokalnego horyzontu czasowego do szerszej perspektywy makro, ocenimy poziomy akumulacji/dystrybucji występujące na wieloletnim przedziale czasowym.

Aby ocenić stan długoterminowego zachowania Bitcoina, możemy najpierw skorzystać ze wskaźnika Żywotności. Mierzy on całkowitą aktywność sieci poprzez balansowanie zsumowanych zniszczonych coinodni względem łącznej wartości Coin Day Creation. Trend i jego nachylenie dostarczają informacji na temat szerszych preferencji rynkowych dotyczących HODLingu (trend spadkowy) lub wyprzedawania się (trend wzrostowy).

Żywotność znajduje się obecnie w silnym trendzie spadkowym i zdecydowanie spadło poniżej potrójnych szczytów z okresu bessy mającej miejsce po 2018 roku. To wydarzenie sugeruje, że coinodni są gromadzone przez podaż znacznie szybciej niż są niszczone i jest zbieżne z dominującym nastawieniem na HODLing.

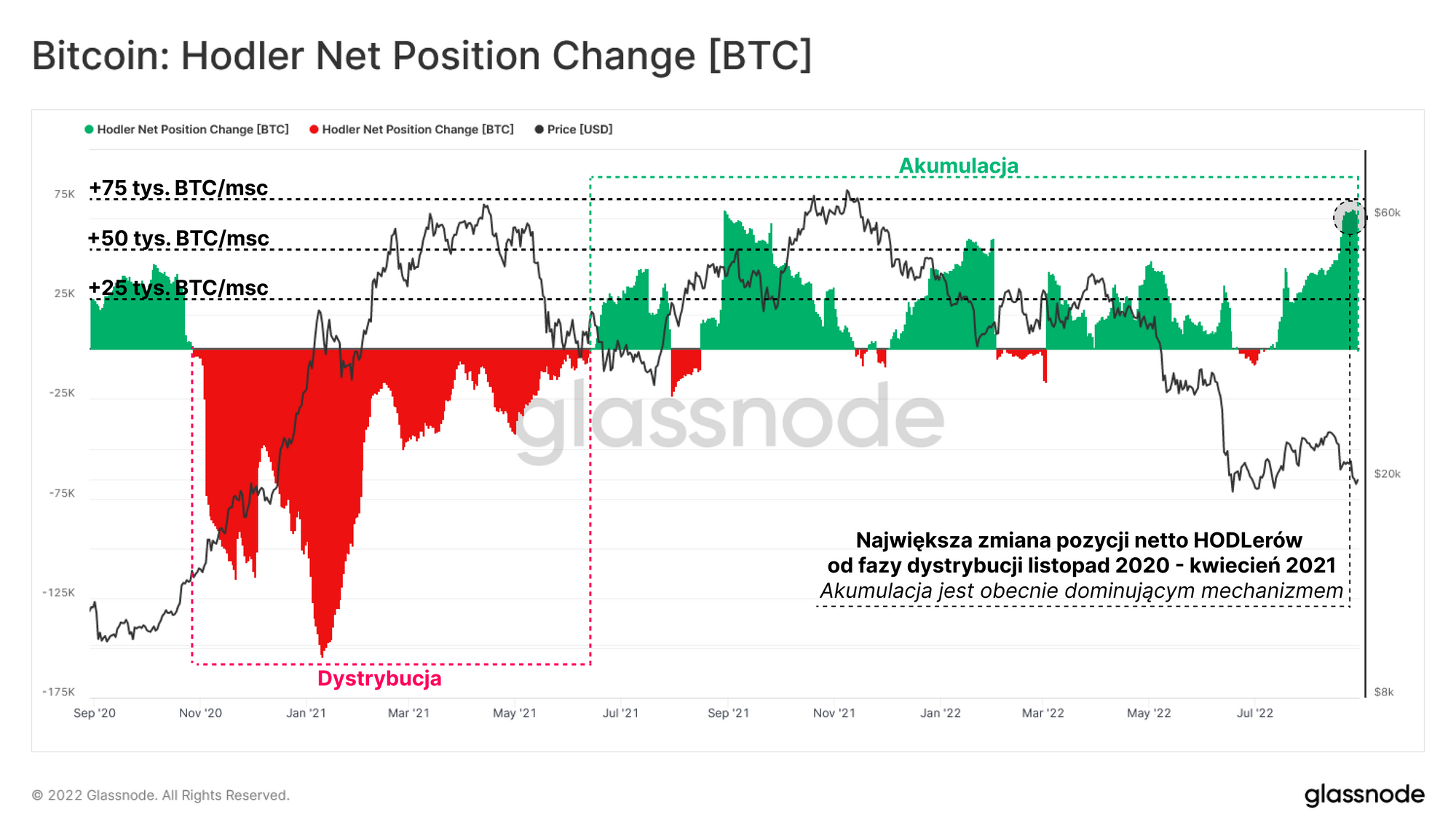

W następnym kroku możemy zbadać pochodną Żywotności, która łączy ją z domeną podaży - zmiana pozycji netto HODLera. Ten wskaźnik może być wykorzystany do oceny domniemanej miesięcznej zmiany HODLowanej podaży, z dwoma znaczącymi zmianami faz podczas tego cyklu rynkowego:

- Wzrost notowań od listopada 2020 r. do kwietnia 2021 r. wywołał pośród HODLerów dystrybucję na dużą skalę, a inwestorzy długoterminowi dystrybuowali w szczytowym tempie -150 tys. BTC miesięcznie.

- Okres tej dystrybucji został zrównoważony przez akumulację HODLerów od drugiej połowy 2021 roku do chwili obecnej. W tym momencie obserwujemy zmianę pozycji o +70 tys. BTC miesięcznie, co stanowi największą miesięczną zmianę pozycji HODLerów od marca 2020 r.

Oceniając okres od listopada 2020 do dnia dzisiejszego, możemy zauważyć, że makro nastawienie na HODLing jest na wieloletnim szczycie sięgającym 70 tys. BTC/miesiąc i jest spójne z wiarą inwestorów długoterminowych (nawet jeśli price action pozostaje tragiczne).

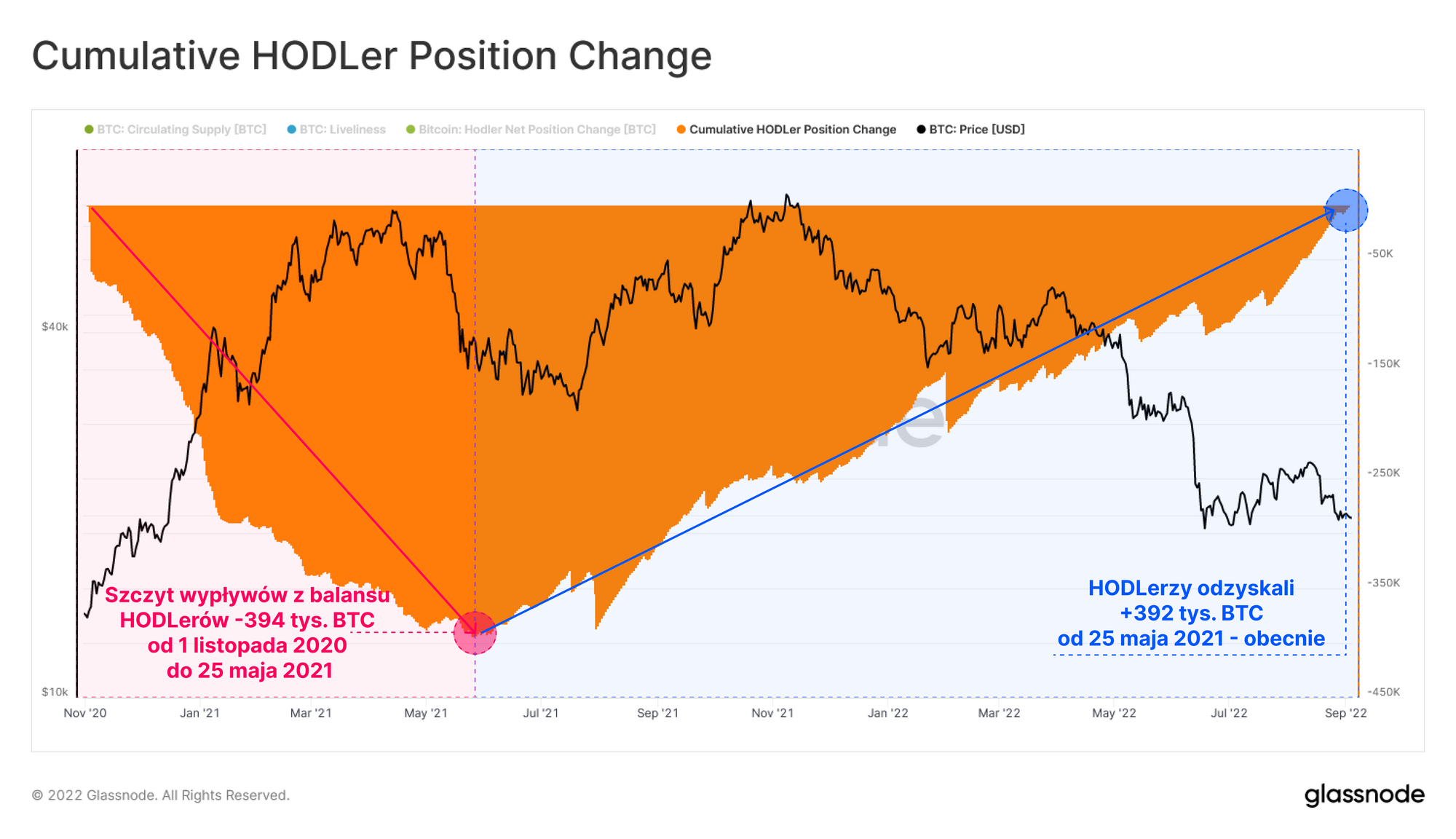

Możemy teraz poddać krytyce efekty dwóch opisanych powyżej zachowań. Istnieje możliwość obliczenia zmiany posiadanej podaży netto przez grupę HODLerów od listopada 2020 roku, na początku hossy cyklu 2020-21, i zaobserwować w ten sposób napływy i odpływy netto HODLerów.

- Faza 1: Od listopada 2020 do maja 2021 roku nastąpił łączny odpływ -394 tys. BTC w ciągu kilku miesięcy, ponieważ HODLerzy agresywnie wyprzedawali coiny i realizowali zyski.

- Faza 2: Od maja 2021 roku do chwili obecnej - można zaobserwować łączny napływ +394k BTC, skutecznie uzupełniając poprzednią fazę dystrybucji.

Ten okres agresywnej dystrybucji wykorzystany do napędzenia początkowej fazy hossy w 2021 roku został skutecznie zrównoważony przez długotrwały okres akumulacji przez HODLerów, a sam czas akumulacji trwał prawie dwukrotnie dłużej niż okres dystrybucji. Można to określić jako „detoks od entuzjazmu”, który w dużej mierze pokrywa się z wyrzuceniem z rynku wszystkich Bitcoinowych „turystów” - koncepcją, którą zaczęliśmy profilować w newsletterze z 27. tygodnia.

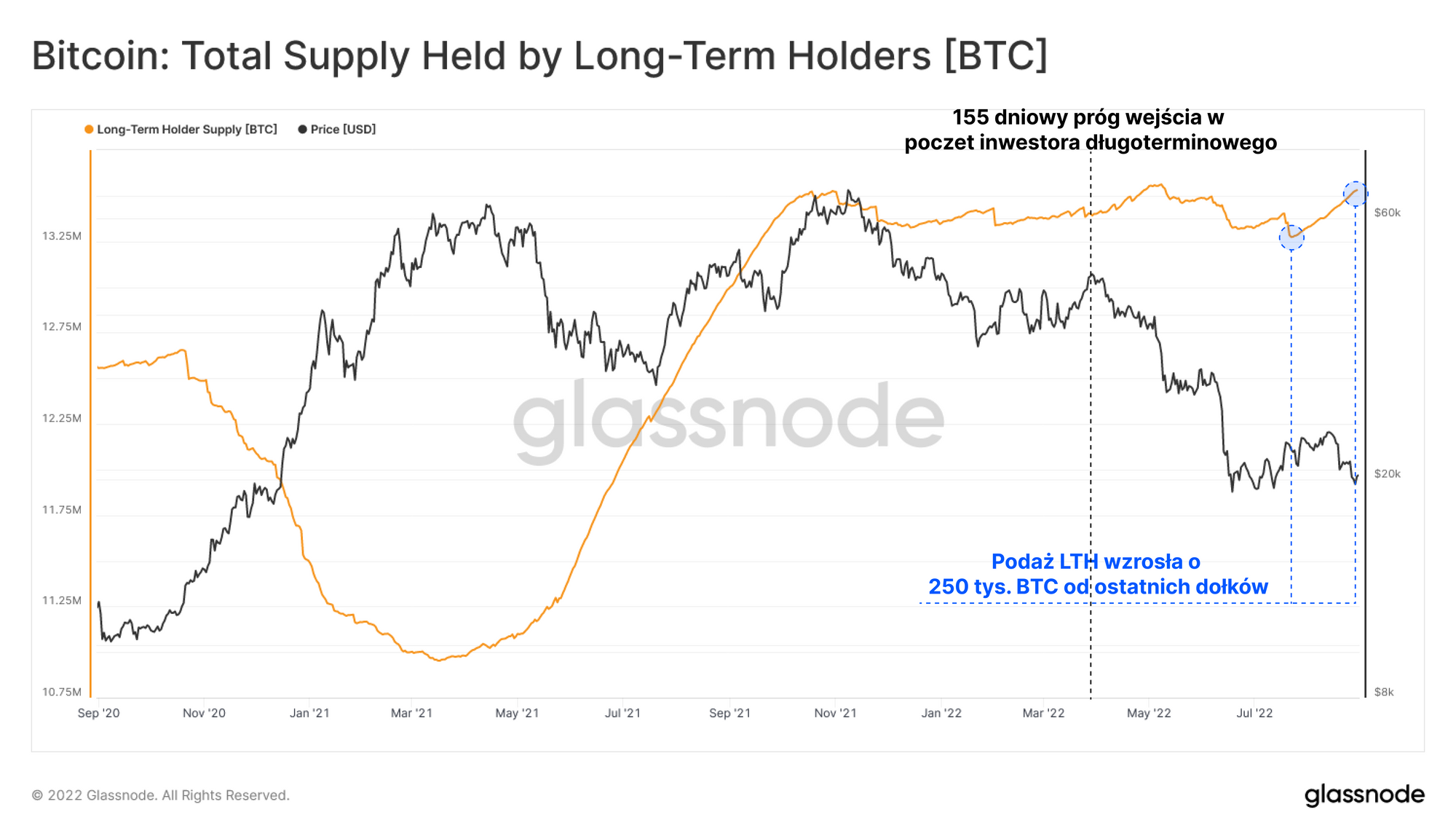

Powyższe obserwacje na podstawie „podaży domniemanej” możemy poprzeć analizami zmierzonej podaży inwestorów długoterminowych (LTH). Podaż LTH odnotowała wzrost o +250 tys. BTC od niedawnego jej spadku, dzięki czemu całkowity balans LTH jest już tylko 30 tys. BTC od ATH.

Próg wieku coina, po którym należy uznać go za należącego do podaży LTH, wynosi około 155 dni, co oznacza, że minimalna data nabycia przypada na początek kwietnia 2022 r. Ten próg przypada obecnie na szczyt wspomnianej drugiej fazy - fazy dystrybucji, gdy notowania wynosiły około 46 tys. USD, tuż przed spadkami wywołanymi upadkiem LUNY.

Zatem możliwym jest, że podaż LTH spowolni i ulegnie stagnacji w nadchodzącym miesiącu. Być może do połowy października, gdy próg wejścia w poczet LTH wypadnie po wydarzeniach związanych z LUNĄ, czyli w fazie 3. okresu akumulacji.

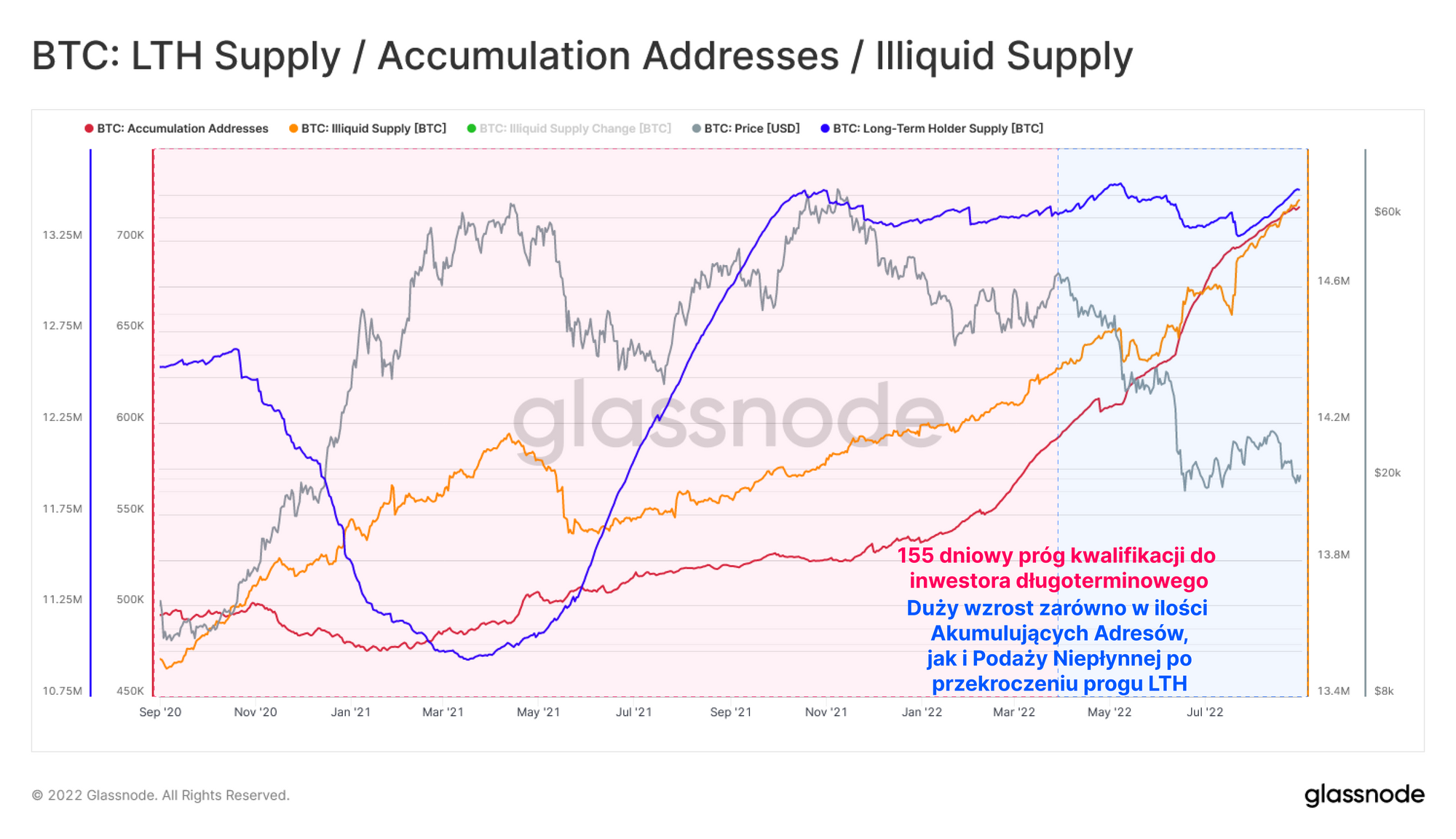

Możemy również porównać podaż LTH z liczbą akumulujących adresów oraz z niepłynną podażą, aby uzyskać pełniejszy obraz potencjalnych zmian w dynamice podaży. Należy pamiętać, że podaż niepłynna jest definiowana jako coiny przechowywane w portfelach z niewielką lub zerową historią sprzedaży. Adresy akumulujące to te, które otrzymały więcej niż dwa wpływy, ale nigdy się nie wyprzedawały.

Próg przejścia z STH do LTH przedstawiono na poniższym wykresie. Zbiega się on z nagłym wzrostem zarówno ilości adresów akumulujących, jak i przyspieszeniem momentum wzrostu niepłynnej podaży. Należy również zauważyć, że od tamtej pory obydwa wskaźniki osiągają coraz to nowe rekordowe poziomy.

Zwiększa to wagę argumentu, że podaż LTH może nadal rosnąć w nadchodzących miesiącach, co zapewniałoby zbieżność z argumentem wysnutym na podstawie analizy Żywotności, który mówi o nastawieniu na HODLing.

W obliczu pozornie niekończącej się niepewności na rynku, grupa HODLerów jest zatwardziała w swoim przekonaniu. Brak jest znaczącego odwrócenia trendu w wykresach podaży LTH, Żywotności lub zmiany netto pozycji HODLerów, a więc długoterminowe perspektywy dla Bitcoina pozostają dość konstruktywne.

W związku z tym zwróćmy uwagę na grupę inwestorów krótkoterminowych, którzy, poprzez dedukcję, z większym prawdopodobieństwem odpowiadali za niedawne osłabienie notowań.

Odporność na stres w krótkiej perspektywie

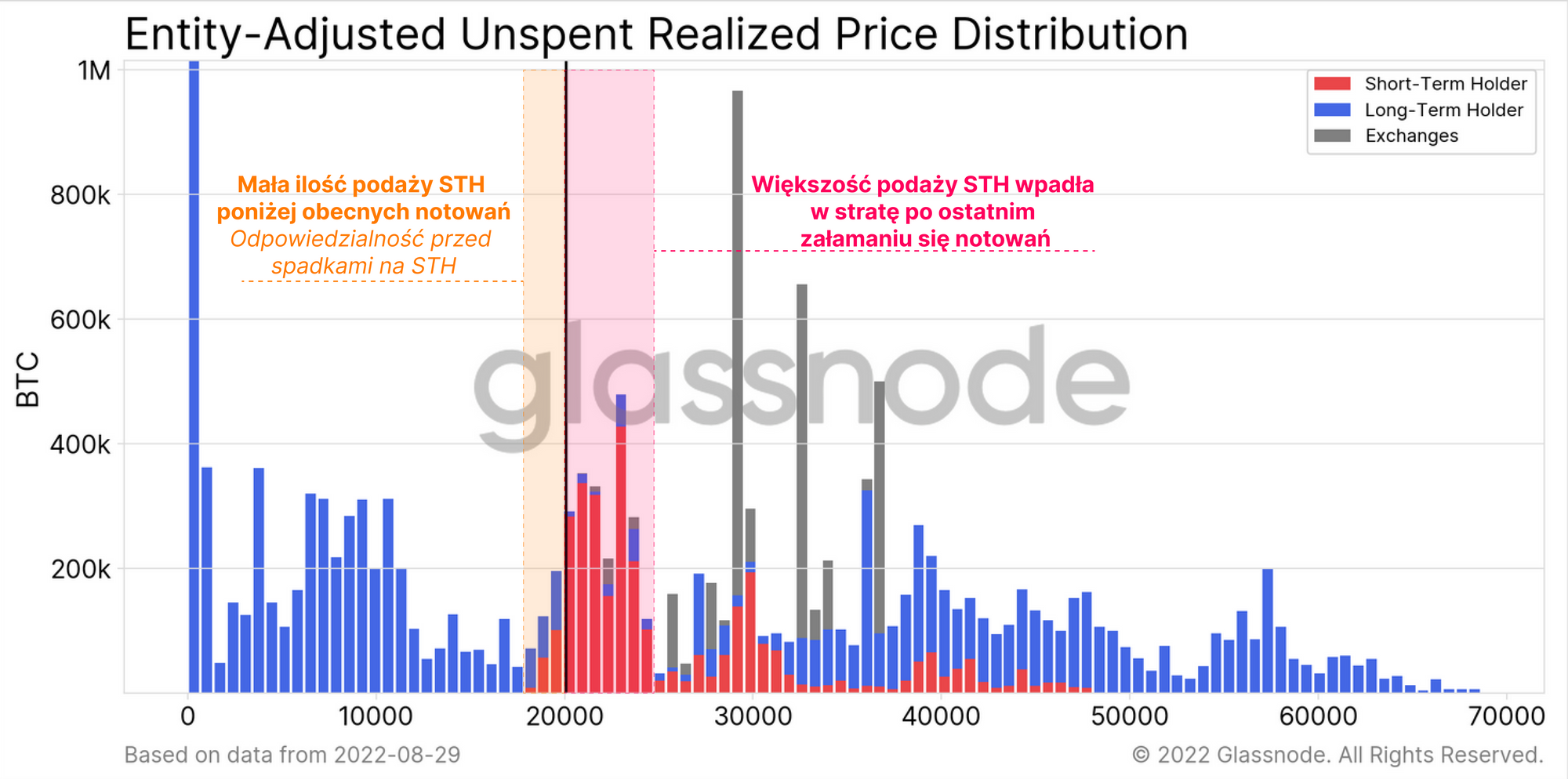

Poniżej znajduje się wykres URPD z podziałem na grupy inwestorów i przedstawia on rozkład podaży na podaż należącą do STH (czerwony) oraz podaż należącą do LTH (niebieski). Możemy tutaj zidentyfikować ekstremalną koncentrację podaży STH wokół aktualnej ceny, odzwierciedlającą ostatnie nabycia i codzienny wolumen obrotu.

Jednak po niedawnych spadkach notowań, większość podaży STH znajduje się obecnie na niezrealizowanej stracie, co wywiera na tej grupie presję finansową.

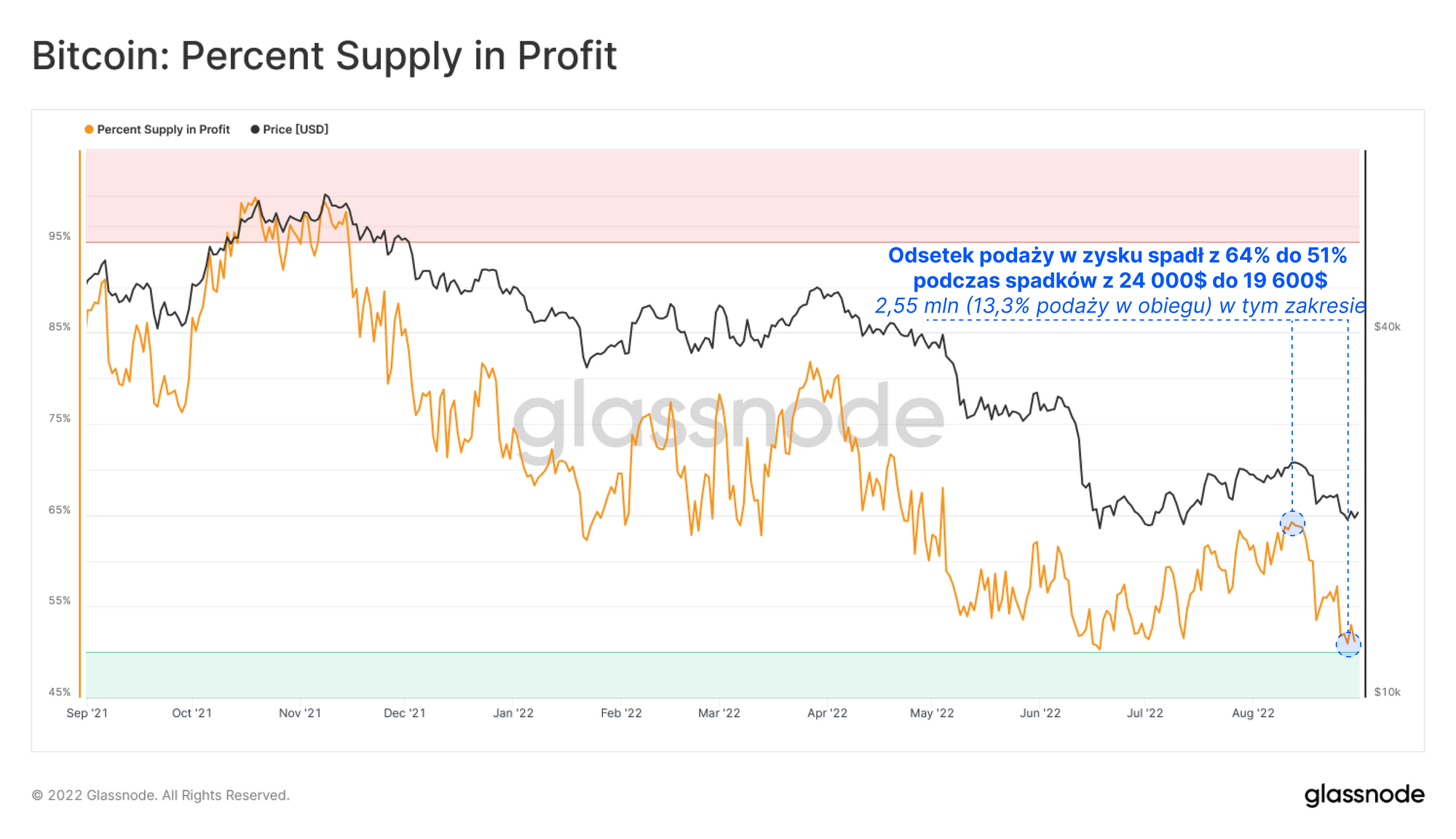

Sprawdzając odsetek podaż będący w zysku, możemy uzupełnić tezę, że większość transakcji w obecnych partiach cenowych jest propagowana przez grupę STH. Porównując procentową zmianę podaży w zysku między dwoma punktami cenowymi, uzyskuje się wgląd w całkowitą liczbę „uwięzionych” BTC w wybranym zakresie.

W związku z tym możemy zaobserwować, że 13,3% podaży w obiegu straciło status „zyskownej” podczas spadków z 24 000$ do 19 600$. Sugeruje to, że 2,55 mln (13,3%) podaży w obiegu zawierało ostatnio transakcje w tym przedziale cenowym.

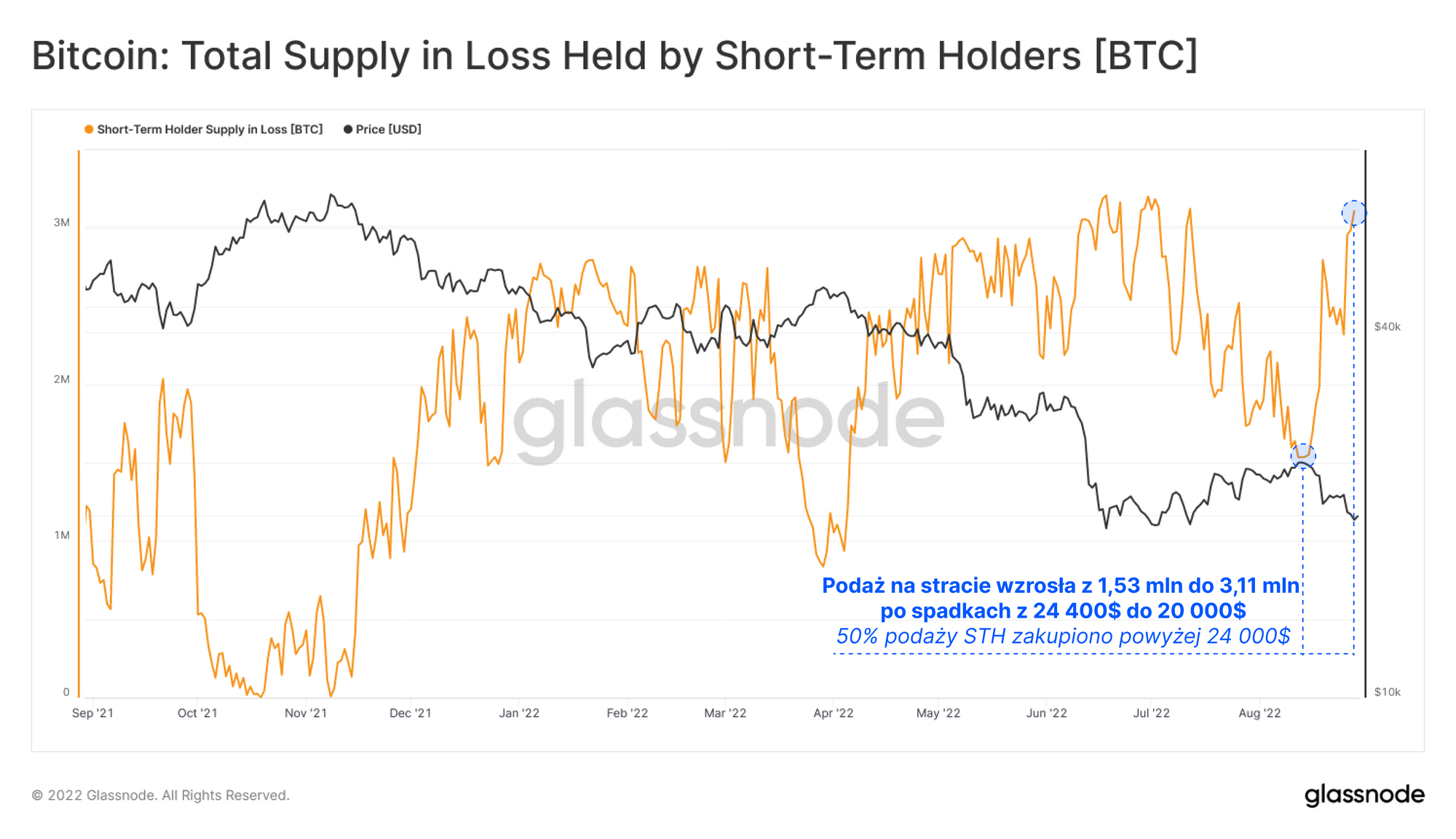

Zjawisko to powtarza się przedstawiając te dane w wartościach bezwzględnych podaży inwestorów krótkoterminowych będącej na stracie. Widzimy tutaj, że 1,53 mln posiadanych przez STH coinów spadło poniżej progu zyskowności podczas spadków z 24,4 tys. USD.

Tak więc 1,53 mln z 2,55 mln (60%) coinów uwięzionych w powyższym przedziale jest reprezentowanych przez posiadaczy krótkoterminowych. Jest to nieproporcjonalna reprezentacja dla grupy odpowiedzialnej za zaledwie 16% podaży będącej w obiegu, co dodatkowo pokazuje, że przepływ coinów w tym regionie jest zdominowany przez inwestorów krótkoterminowych.

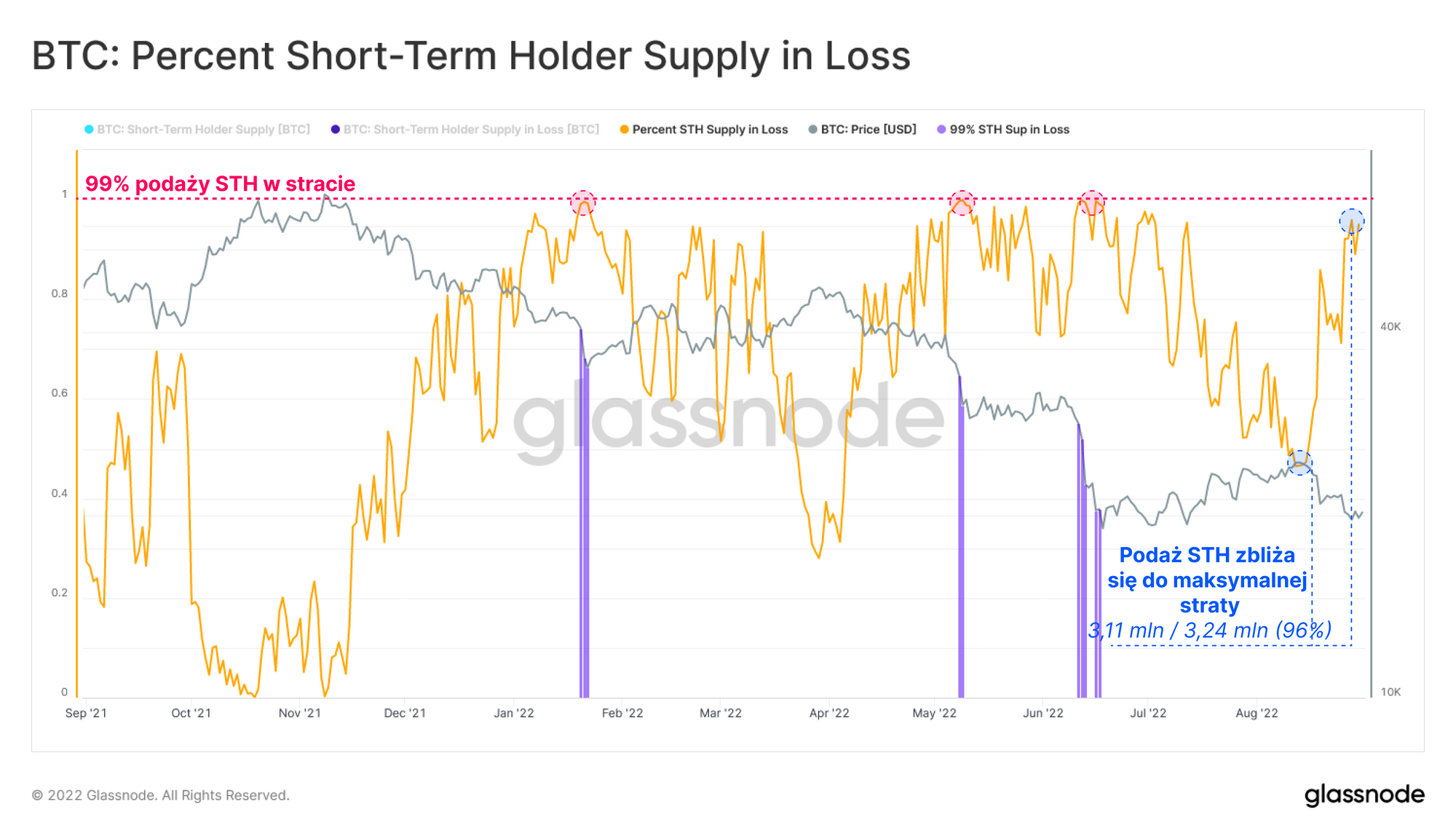

Powyższą obserwację możemy poprzeć odsetkiem podaży inwestorów krótkoterminowych będącej na stracie. Niedawny spadek z lokalnego szczytu 24 tys. USD pogrążył 50% łącznej podaży STH w stracie w ciągu zaledwie kilku dni.

Powoduje to, że podaż STH na stracie zbliża się do prawie pełnego nasycenia, gdyż 96% podaży STH jest obecnie na minusie. Pełne nasycenie stratami wystąpiło trzykrotnie w ramach dominującego trendu spadkowego, co w interesujący sposób zaznaczało lokalne formowania się dna. Jest to w rzeczywistości wynik kapitulacji, ponieważ sprzedający przekazują coiny nowym nabywcom STH, którzy ustanawiają lokalne dno, a następnie wracają do zysku po każdym znaczącym wzroście cen.

Przy niezłomnym przekonaniu HODLerów, obowiązek utrzymania linii spoczywa teraz na inwestorach krótkoterminowych, gdyż rynek wyraźnie testuje ich determinację. Wydaje się, że większość dziennego wolumenu transakcji jest napędzana przez niedawnych nabywców, którzy przepychają się o najlepsze wejście.

Chroniąc przed zanurzeniem

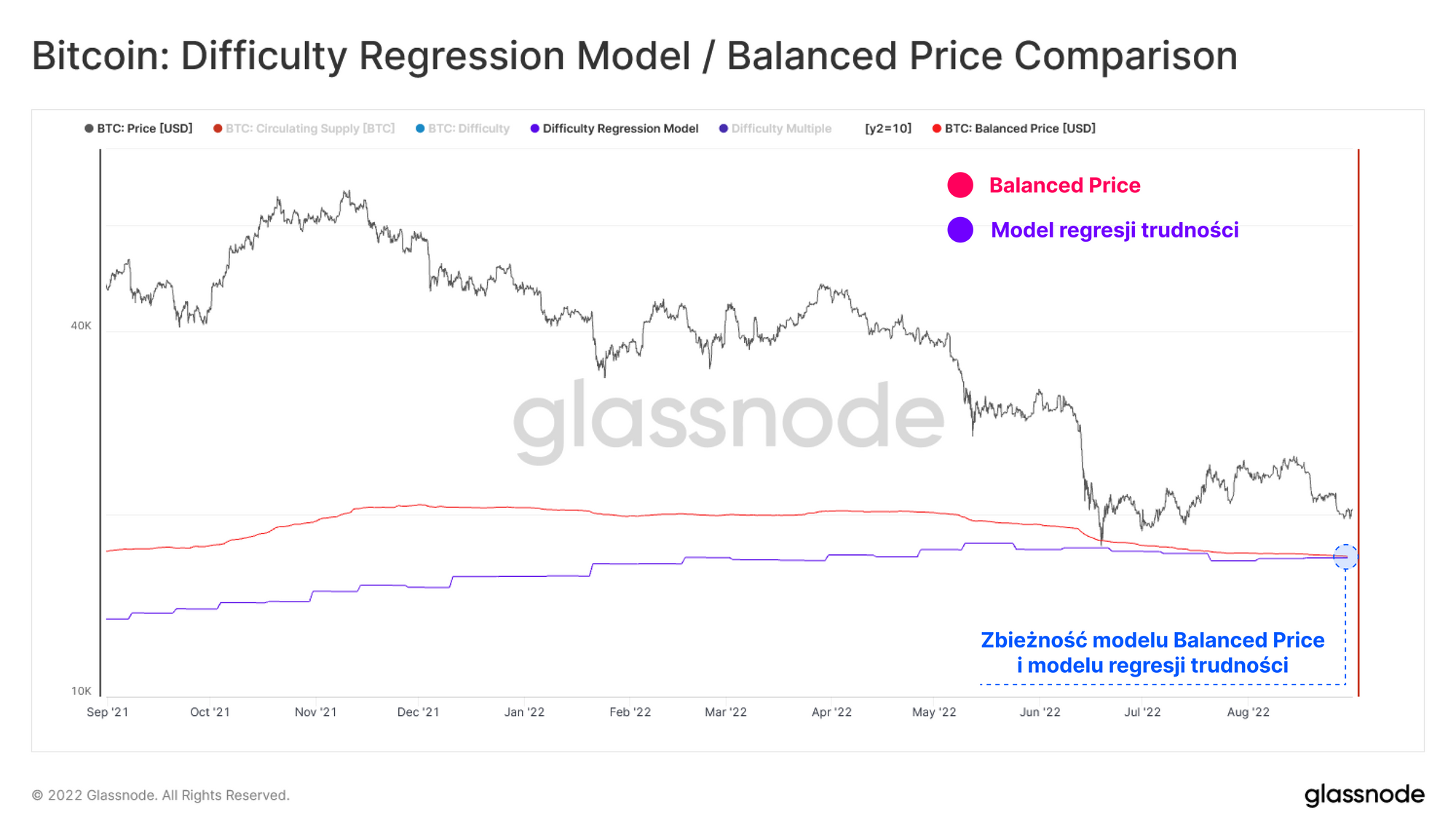

Biorąc pod uwagę słabe price action w ostatnim czasie i dużą koncentrację STH na obecnych poziomach cenowych, szanse na kolejną kapitulację są możliwe. Dlatego rozsądnym byłoby przygotować się na wszystkie możliwości, a w przypadku dalszego zjazdu cenowego, możemy zapoznać się z dwoma modelami cenowymi znajdującymi się poniżej obecnych notowań:

- Poziom Balanced Price stara się określać sprawiedliwą wycenę BTC. Jest on obliczany jako różnica między poziomem Realized Price (łączną kwotą zapłaconą za wszystkie coiny) a poziomem Transfer Price (łączna wartość zniszczonych coinodni).

- Poziom regresji trudności próbuje odzwierciedlać całkowity koszt wydobycia Bitcoinów i jest obliczany przez zastosowanie modelu regresji log-log między trudnością a kapitalizacją rynkową.

Oba modele stanowiły wsparcie dla knotu świeczki 1h podczas kapitulacji do obecnego dołka cyklu i w tej chwili zbiegają się jako wsparcie na poziomie 17 000$. W związku z tym oba modele wyceny można uznać za obszar zainteresowania i fundamentalnie wyprowadzony obszar wsparcia w przypadku dalszej słabości rynkowej.

Podsumowanie i wnioski

Globalna bessa jest w pełni. Okresy ostatniego wzrostu cen spotykały się z agresywną dystrybucją największych inwestorów, gdyż trwało poszukiwanie płynności do wyjścia z rynku. Jednak makro akumulacja w skali wieloletniej pozostaje niezachwiana, a HODLerzy i inwestorzy długoterminowi wydają się niewzruszeni panującą sytuacją gospodarczą.

Z niezłomnym przekonaniem HODLerów, rynek rozpoczął serię skrajnych testów statystycznie najsłabszych rąk - inwestorów krótkoterminowych. Grupa ta była głównym zwolennikiem codziennych zakupów w obecnych przedziałach cenowych, czego kulminacją była duża koncentracja coinów skupionych wokół aktualnych notowań.

Ostatni zjazd notowań doprowadził do tego, że znaczna większość podaży inwestorów krótkoterminowych wpadła w pole niezrealizowanych strat. W związku z tym inwestorzy krótkoterminowi są poddawani przez rynek intensywnej próbie ognia. Wyjścia są dwa: kapitulacja z powodu przegrzania lub zahartowanie inwestorów przez te same płomienie, które ich sprawdzały.

Aktualizacje dotyczące produktów

Wszystkie aktualizacje produktów, ulepszenia i ręczne aktualizacje wskaźników i danych są zapisywane w naszym changelogu zmian w celach informacyjnych.

- Nowe wskaźniki ETH: Zużycie gazu, Transakcje Vanilla, Transakcje Stablecoinami, ERC20, DeFI, NFT, Bridge

- Wypuszczono nowy newsletter Uncharted 22.

- Follow us and reach out on Twitter

- Join our Telegram channel

- Visit Glassnode Forum for long-form discussions and analysis.

- For on-chain metrics and activity graphs, visit Glassnode Studio

- For automated alerts on core on-chain metrics and activity on exchanges, visit our Glassnode Alerts Twitter