El Fin del Principio: El SEC Aprueba los ETF Spot de Bitcoin

El arranque del 2024 está siendo una montaña rusa para Bitcoin, con diez nuevos ETF spot empezando a funcionar en los mercados estadounidenses. El evento fue histórico y caótico, el precio de BTC alcanzó nuevos máximos de los últimos años y después nuevos mínimos del año hasta la fecha.

Contenidos

- La aprobación de diez nuevos productos ETF spot de BTC por parte del SEC preparó el terreno para una semana característicamente caótica para los inversores de Bitcoin.

- El precio de BTC estableció sus nuevos máximos del último par de años, para después imprimir los nuevos mínimos del año con el desplome del -18% que tuvo lugar durante el fin de semana. Vino provocado tanto por el apalancamiento presente en el mercado de derivados como por la recogida de beneficios en spot.

- Varios indicadores ya han alcanzado niveles en los que, en ciclos anteriores, hemos encontrado resistencias muy significativas, y esto se ha hecho especialmente patente por el gasto de ~75.000 BTC que se ha efectuado a manos de los Inversores a Largo Plazo durante la recogida de parte de sus ganancias.

En solo dos semanas, el 2024 ya ha hecho sentir a los inversores de Bitcoin estar subidos a una verdadera montaña rusa. El SEC aprobó diez productos ETF spot de Bitcoin que ya se pueden operar en los mercados estadounidenses, posiblemente se trate del lanzamiento del producto financiero más importante de la historia.

Bitcoin ha logrado algo sorprendente, arrastrar al mundo de las finanzas tradicionales y a los reguladores estadounidenses a su mundo de famoso caos y volatilidad. La aprobación de los ETF en realidad se produjo falsamente el 9 de enero, cuando la cuenta de X del SEC se vio comprometida, y se publicó un anuncio falso informando de esta aprobación. El precio de BTC repuntó hasta los 47.200$, para rápidamente después caer hasta los 44.500$ cuando se supo que la noticia era falsa.

Hubo un segundo estreno el 10 de enero cuando los documentos oficiales de aprobación del SEC se filtraron de la página web del SEC antes de que los mercados estadounidenses cerrasen ese día. Finalmente, por fin recibimos la confirmación formal de la aprobación de los diez productos ETF, con entrada en vigor el 11 de enero.

En consecuencia, el precio de BTC estableció su nuevo máximo del último par de años, llegando casi hasta los 48.800$. Luego, durante el fin de semana el mercado se desplomó nada menos que un -18%, marcando así los nuevos mínimos de lo que llevamos de año, en torno a los 40.000$ mientras los mercados tradicionales estaban cerrados. Bitcoin ha dado una vez más la bienvenida a Wall Street a su mundo.

ETF Spot en Marcha

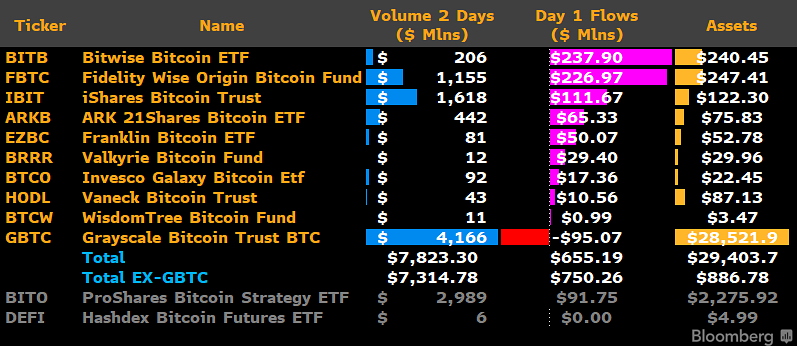

Durante los primeros dos días, el volumen combinado de los ETF spot alcanzó los 7.823M $, de los cuales más de 1.400M $ han acabado en manos de los fondos de inversión. Esto empequeñece a los -579M $ que salieron del producto recientemente reconvertido a ETF GBTC, sus inversores no han esperado a reubicar sus fondos tras muchos años de mal rendimiento con este fondo cerrado (además con la tarifa ETF más alta, un 1,5%, reducida del 2,0%).

LATEST: With two days in the books, the Nine Newborns have taken in +$1.4b in new cash, overwhelming $GBTC's -$579m of outflows for net total of +$819m. $IBIT now leading pack w/ half a bil, Fidelity close second tho. The newborns' $3.6b in trading volume on 500k indiv trades… pic.twitter.com/b7U5DjENaw

— Eric Balchunas (@EricBalchunas) January 13, 2024

A pesar de este escape, GBTC sigue siendo el gigante ETF del mercado, con sus 4.166M $ en volumen de trading en estas dos primeras sesiones, lo que representa aproximadamente el ~57% del total. Es probable que los fondos de inversión continúen reorganizándo sus carteras en torno a GBTC en las próximas semanas.

La enorme envergadura de GBTC en comparación con otros productos ETF se puede ver en la siguiente gráfica de bitcointreasuries.net. A pesar del escape de GBTC, su enorme cantidad de 617.080 BTC en posesión eclipsa a la competencia, y este perfil de alta liquidez sigue siendo muy atractivo para cualquier trader e inversor sensible a la liquidez y profundidad de mercado.

En total, el conjunto de los productos ETF spot de EE.UU. ahora cuenta con 644.860 BTC (~27.200M $) y representan el 29,7% de las reservas globales de ETF después de sólo dos días operativos.

En general, el volumen de trading y los fondos hacen de este uno de los lanzamientos ETF más grandes y significativos de toda la historia, y de muchas maneras marca el fin del principio de la fase de maduración, y el crecimiento de Bitcoin más allá en el futuro.

¿Un Evento para Vender la Noticia?

Ya sea el halving, el lanzamiento de un ETF, o simplemente otro jueves, a los inversores de Bitcoin les encanta debatir sobre si el evento en cuestión estaba ya factorizado en el precio, o no. Aunque ciertamente en el camino tuvimos una volatilidad bastante significativa, el precio de BTC sigue más o menos estable desde que arrancamos el año, lo que sugiere que este evento en particular estaba efectivamente factorizado a la perfección.

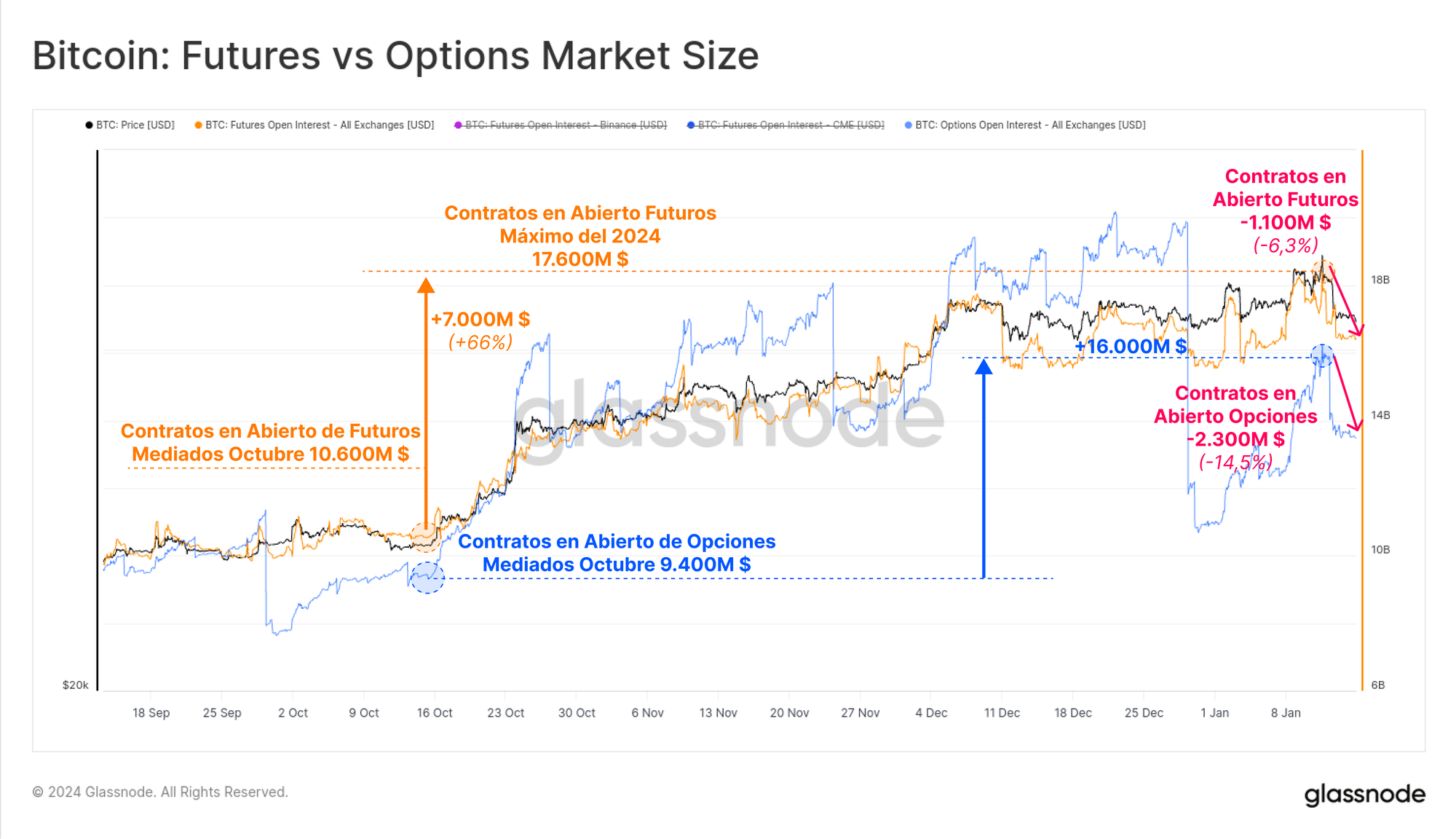

Por supuesto, hay factores clave detrás de la volatilidad interina, y tanto los mercados de futuros como los de opciones llevan experimentando un aumento significativo de sus contratos en abierto desde mediados de octubre:

- 🟠 Los Contratos en Abierto de los Futuros de BTC aumentaron en 7.000M $ (+66%), habiéndose purgado 1.100M $ esta semana.

- 🔵 Los Contratos en Abierto de las Opciones de BTC aumentaron en 6.600M $ (+70%), con 2.300M $ cerrados esta semana por expiración de contratos y posiciones cerradas.

Los contratos en abierto de ambos mercados se mantienen cerca de los valores máximos de estos últimos años, indicando que el apalancamiento es actualmente elevado y cada vez se convierte en una fuerza más relevante dentro del mercado.

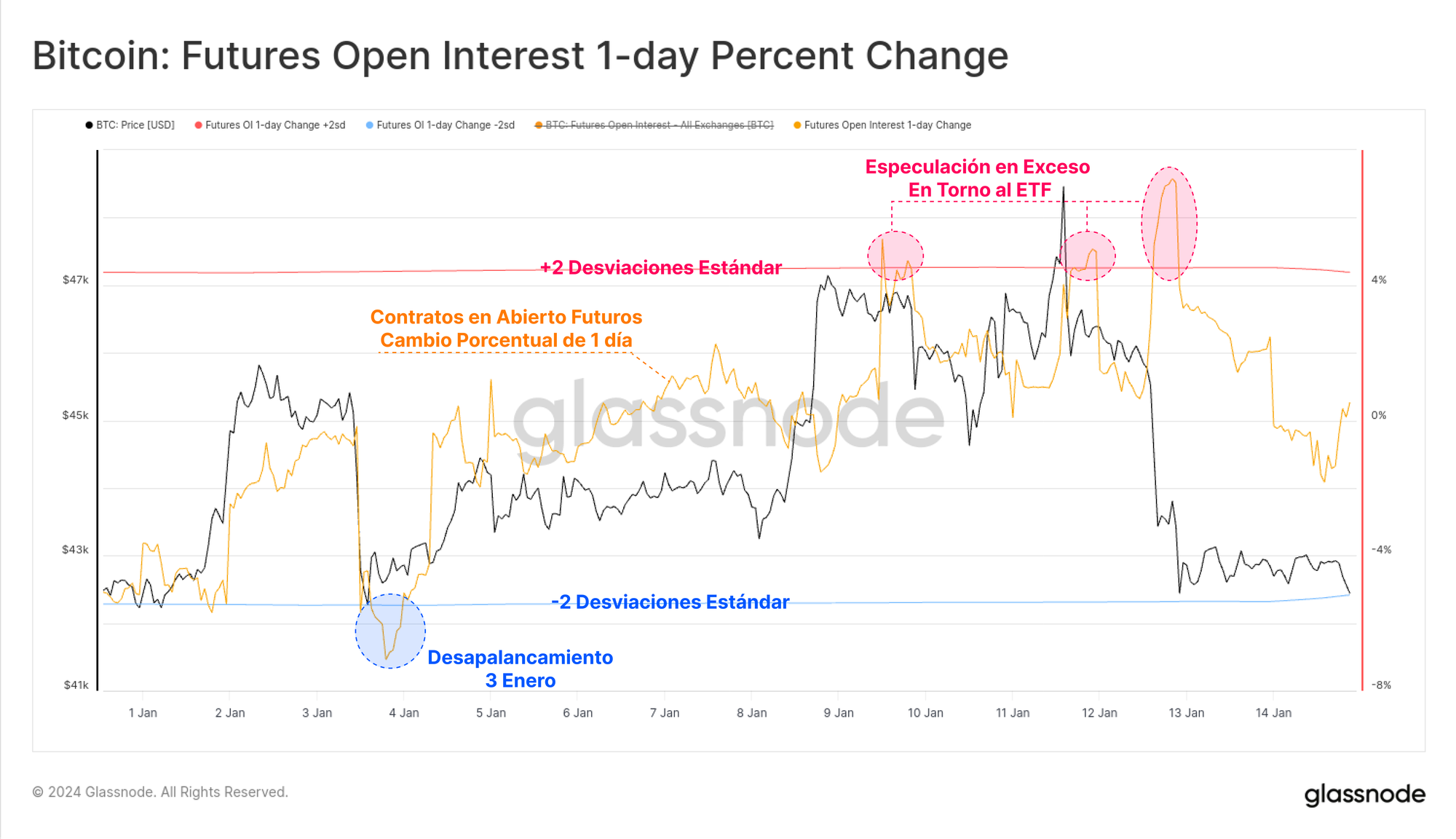

La siguiente gráfica muestra un oscilador que representa el cambio porcentual de los contratos en abierto del mercado de futuros. Esta herramienta se puede utilizar para detectar periodos en los que el apalancamiento agregado del mercado cambia rápidamente.

- 🔴 Valores altos indican que los contratos en abierto han aumentado en +2 desviaciones estándar.

- 🔵 Valores bajos indican que los contratos en abierto han disminuido en -2 desviaciones estándar.

Podemos ver que hubo un desapalancamiento significativo el 3 de enero, donde se cerraron casi 1.500M $ en contratos en abierto en un solo día. Por el contrario, los contratos en abierto aumentaron significativamente entre el 9 y el 11 de enero, a medida que la especulación en torno a los ETF alcanzó su punto álgido y el precio se acercaba a los 49.000$.

Acto seguido, durante el fin de semana se produjo un desplome de vuelta a los 40.000$, una forma de darle la bienvenida a los nuevos accionistas del ETF al mercado 24/7 de Bitcoin.

Las tasas de financiación de los futuros perpetuos también han mantenido una fuerte inclinación positiva, indicando que los traders más apalancados están netamente posicionados en largo, y le pagan una prima anualizada a sus contrapartes en corto que supera en ocasiones el +50%. También podemos ver el clarísimo cambio de fase que ocurrió a mediados de octubre, cuando las tasas de financiación pasaron de oscilar alrededor de valores neutrales, a constantemente positivas.

Las tasas de financiación se han desinflado esta semana, pero en general siguen siendo positivas.

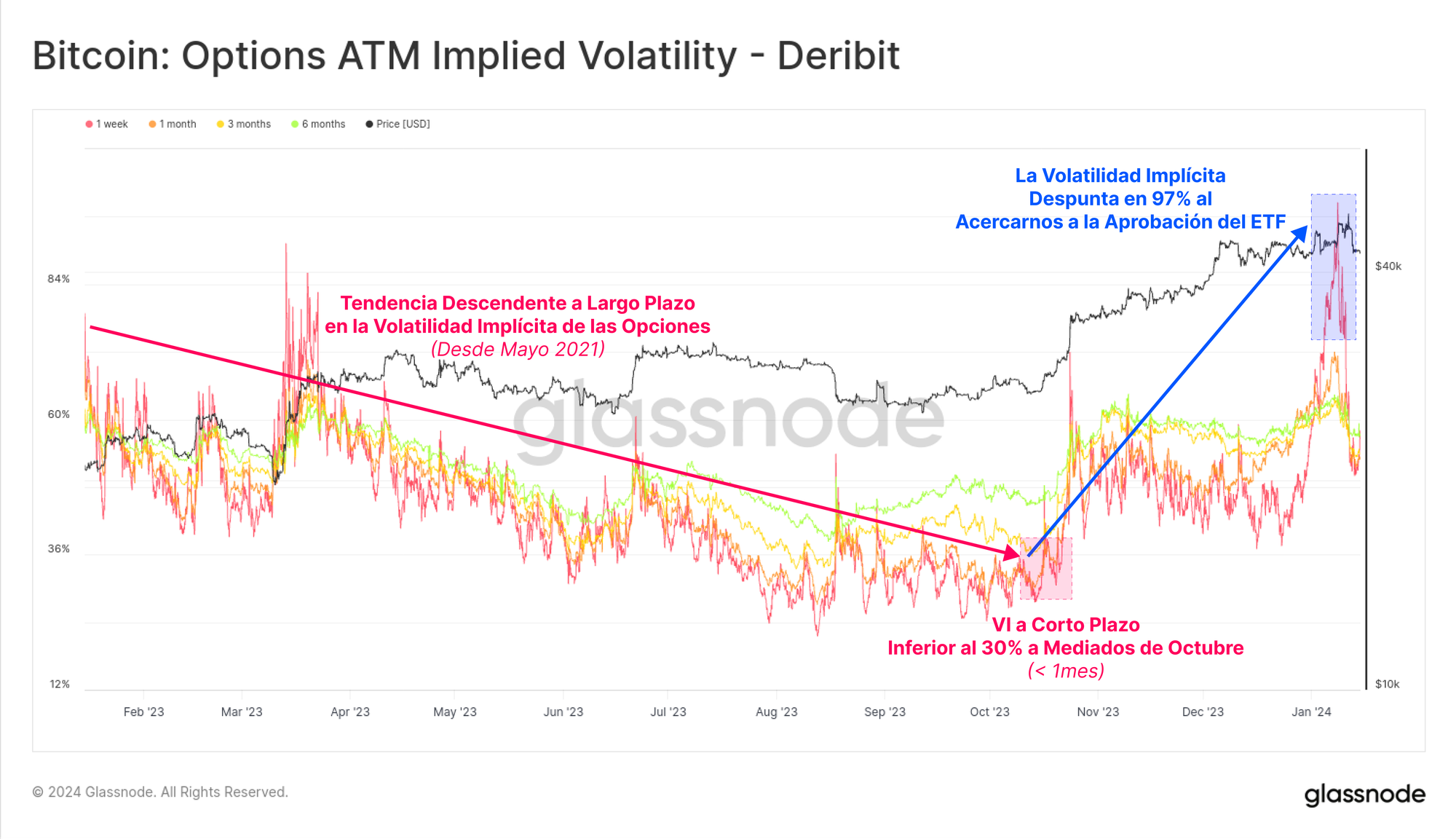

La volatilidad implícita de las opciones también se ha revertido desde mediados de octubre, repuntando con fuerza durante el caos de la semana. La volatilidad implícita lleva varios años en declive desde mayo del 2021, a la par del descenso del interés inversor a lo largo el mercado bajista. También es importante mencionar que la infraestructura del mercado de opciones, la liquidez y la profundidad han madurado significativamente en el 2023, donde ahora encontramos unos contratos en abierto muy similares a los que vemos en los mercados de futuros (ver la Semana 51-2023).

Esta tendencia descendente parece haberse revertido a corto plazo, ya que la VI se ha triplicado con creces desde el mínimo de ~30% de octubre, hasta más del 97% esta semana. Con los productos ETF spot abriendo nuevas puertas tanto para el capital institucional como para el minorista, es muy probable que el perfil de volatilidad de Bitcoin comience también a evolucionar.

Monedas Antiguas, Manos Nuevas

Es común que los dueños de las monedas que llevan inactivas largos periodos de tiempo reaccionen durante los eventos de mercado más importantes. Esto incluye períodos en los que el mercado establece nuevos máximos históricos, alrededor de los picos y valles del ciclo, y cuando se producen grandes cambios en la estructura de mercado (por ejemplo, Mt Gox, Halvings, y ahora el lanzamiento de ETFs spot).

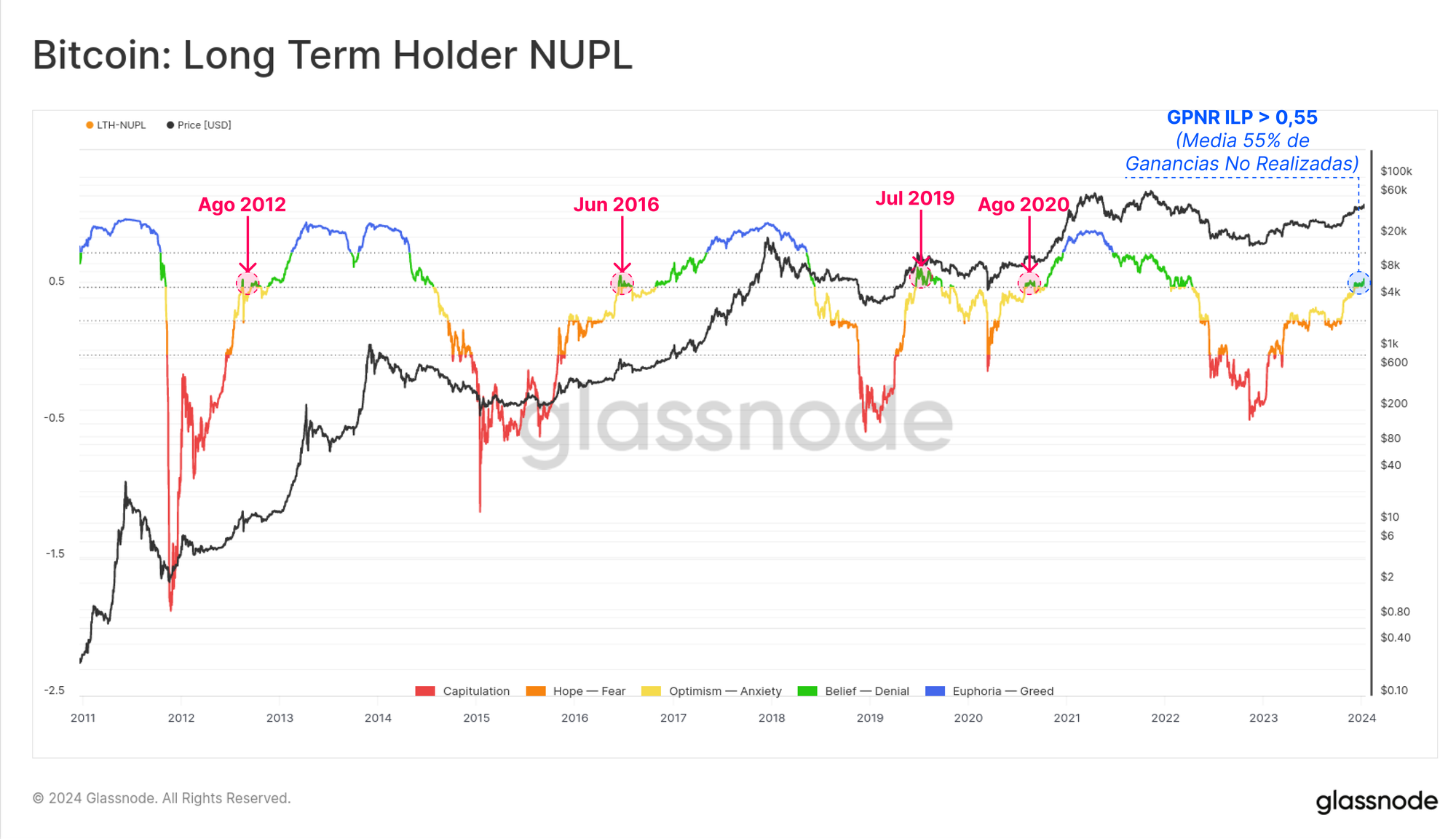

El grado de Ganancias y Pérdidas No Realizadas en manos de estos Inversores a Largo Plazo se puede medir con las GPNR-ILP. Esta semana la métrica ha alcanzado el 0,55, algo enormemente positivo que pone al inversor a largo plazo medio con un 55% de ganancias no realizadas.

Este también es un nivel donde en ciclos anteriores los jugadores de índole más alcista de Bitcoin se han solido topar con resistencias significativas.

La Oferta de los Inversores a Largo Plazo también ha disminuido ligeramente desde su máximo histórico, cayendo en ~75.000 BTC desde noviembre a causa del gasto de monedas antiguas para recoger ganancias.

Aunque 75.000 BTC sea una suma significativa, también debe verse bajo el contexto de que la oferta total de los ILP representa un increíble 76,3% de la oferta monetaria total en circulación. Su contraparte, la oferta en manos de los Inversores a Corto Plazo, apenas está empezando a aumentar desde los mínimos históricos según se van efectuando esos gastos (cubierto en la Semana 46-2023).

Dicho esto, la cantidad de gasto que están acarreando las manos más antiguas es estadísticamente significativa, lo que ha tenido como consecuencia un aumento de +1 desviación estándar en la Oferta Renacida (monedas gastadas con 1 año de edad o más).

Como podemos ver en la gráfica a continuación, tales eventos son relativamente infrecuentes y a menudo se alinean con tendencias ascendentes en las que chocamos con importantes resistencias.

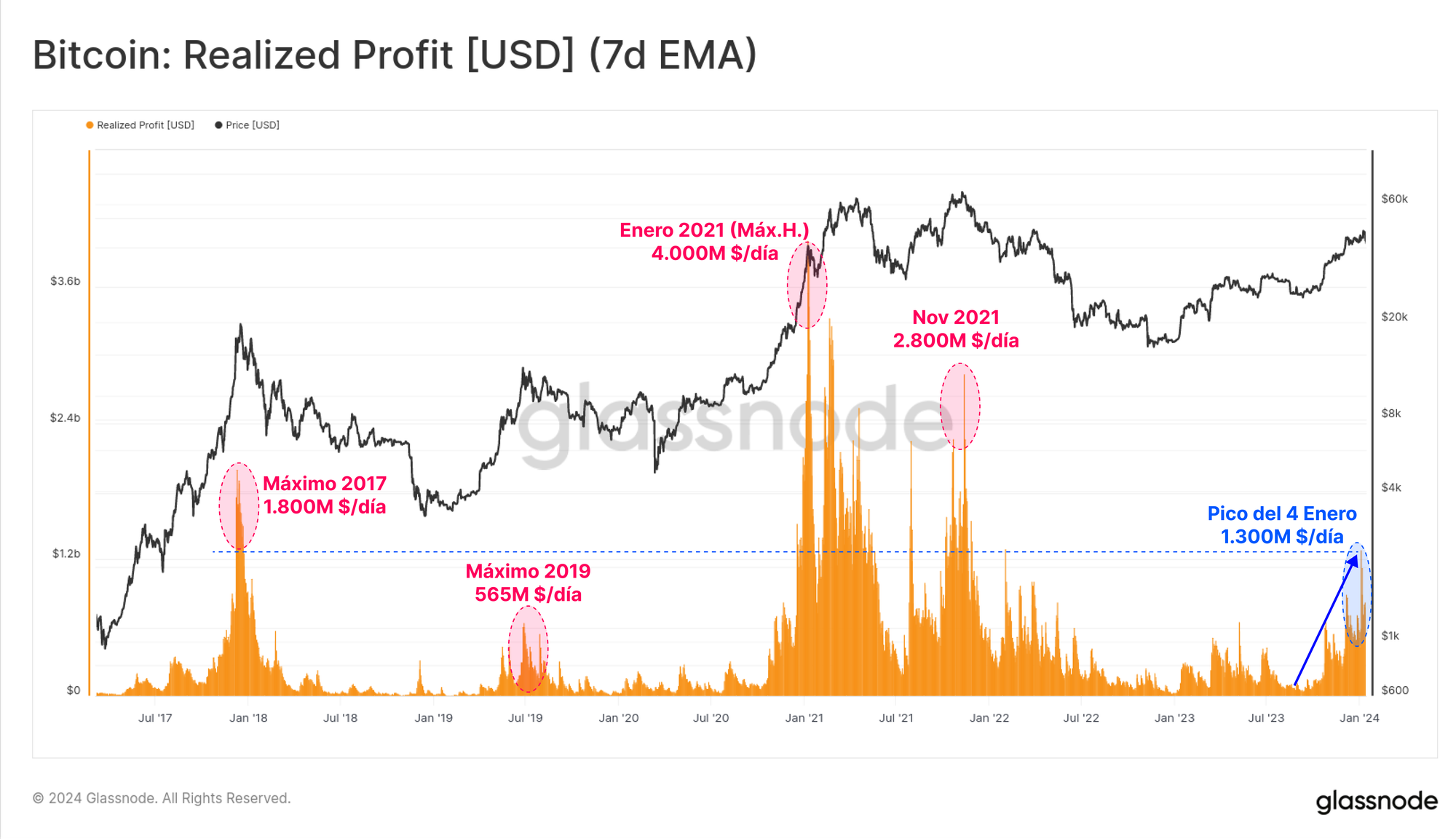

A medida que estas monedas más antiguas se gastan y así devueltas a la circulación líquida, dan forma a lo que se ha convertido en la mayor recogida de beneficios desde el máximo histórico de noviembre del 2021. El pico de Ganancias Realizadas de este ciclo se estableció el 4 de enero, con más de 1.300M $/día en ganancias mientras estas monedas cambian de manos y se transfieren a nuevos inversores que las adquieren a un coste base más elevado.

Esta recogida de beneficios es algo muy normal durante una tendencia alcista, donde la pregunta relevante ahora es si la afluencia de nueva demanda será suficiente para absorber todo ese gasto.

Resumen y Conclusiones

La semana pasada ha sido histórica tanto en sentido literal como figurado. La envergadura de estos nuevos ETF spot de Bitcoin han establecido nuevos récords, y la década de duro trabajo que ha atravesado toda la industria finalmente ha dado sus frutos. Después de todo este tiempo, y dentro de un contexto con importantes contratiempos políticos, regulatorios y económicos, finalmente se ha alcanzado la meta de los ETF spot.

Resulta poético que esta serie de ETF spot de Bitcoin se estrenasen en el mercado exactamente 15 años desde que Hal Finney tuiteó por primera vez Running bitcoin el 11 de enero del 2009. La primera transacción de Bitcoin entre Satoshi y Hal ocurrió al día siguiente, el 12 de enero del 2009.

Running bitcoin

— halfin (@halfin) January 11, 2009

Varias métricas tanto del dominio de cadena de bloques, como del ámbito de los derivados, nos sugieren que una porción nada deseable de los inversores de Bitcoin ha tratado la situación como un evento para vender la noticia. La pregunta clave que tenemos que hacernos es si con la afluencia de demanda que van a propiciar los ETF, o también si en anticipación al halving de abril, o tal vez si por los humildes e inquebrantables HODLers, seremos capaces de atravesar esta nueva resistencia.

Puede que los ETF ya se hayan factorizado en el precio, ¿pero por cuánto tiempo va a ser así?

Exención de responsabilidad: Este informe no aporta ninguna clase de consejo de inversión. Toda información es compartida con intención exclusivamente informativa. No debe tomarse ninguna decisión de inversión basada en la información aquí presentada y usted es el único responsable de sus propias decisiones de inversión.

El balance de los exchanges que utilizamos se derivan de la base de datos integral de etiquetado de direcciones de Glassnode, que se acumulan a través de la información oficialmente publicada por los exchanges y mediante algoritmos de agrupación propios. Si bien nos esforzamos por garantizar la máxima precisión en la representación del balance de los exchanges, es importante tener en cuenta que estas cifras pueden no siempre abarcar la totalidad de las reservas de un exchange, particularmente cuando los exchanges se abstienen de divulgar sus direcciones oficiales. Instamos a los usuarios a tener precaución y cautela al utilizar estas métricas. Glassnode no se responsabilizará de discrepancias o posibles inexactitudes. Por favor, lea nuestro Aviso de Transparencia al utilizar los datos de los exchanges.

Canales Traducidos

Estamos orgullosos de inaugurar nuevos canales sociales para:

- Español (Analista: @ElCableR, Telegram, Twitter)

- Turco (Analista: @wkriptoofficial, Telegram, Twitter)

- Persa (Analista: @CryptoVizArt, Telegram, Twitter)

- Síguenos en Twitter

- Únete a nuestro canal de Telegram

- Visita el Glassnode Forum para debatir y discutir ampliamente.

- Para ver las métricas del blockchain y las gráficas de actividad, visita Glassnode Studio