Revisión Anual del 2023 Desde el Blockchain

Haremos un recorrido rápido por todo aquello que ha cambiado este año dentro del blockchain. Exploraremos cómo ha evolucionado el paisaje de Bitcoin, Ethereum, los Derivados y las Monedas Estables, y cómo esto prepara el terreno para el emocionante camino que tenemos por delante.

Contenidos

- El 2023 ha sido un año increíble para los activos digitales, con Bitcoin subiendo más de un 172%, corrigiendo menos del un 20% y con flujos de capital entrante netos en BTC, ETH y las Monedas Estables.

- El mercado ha superado importantes modelos técnicos y de precio dentro del blockchain este año, octubre en particular ha supuesto un gran punto de inflexión en lo que respecta al flujo de capital institucional.

- Los Inversores a Largo Plazo actualmente acumulan ya casi un nuevo máximo histórico de la oferta de Bitcoin y la vastísima mayoría de esas monedas están ahora en ganancias.

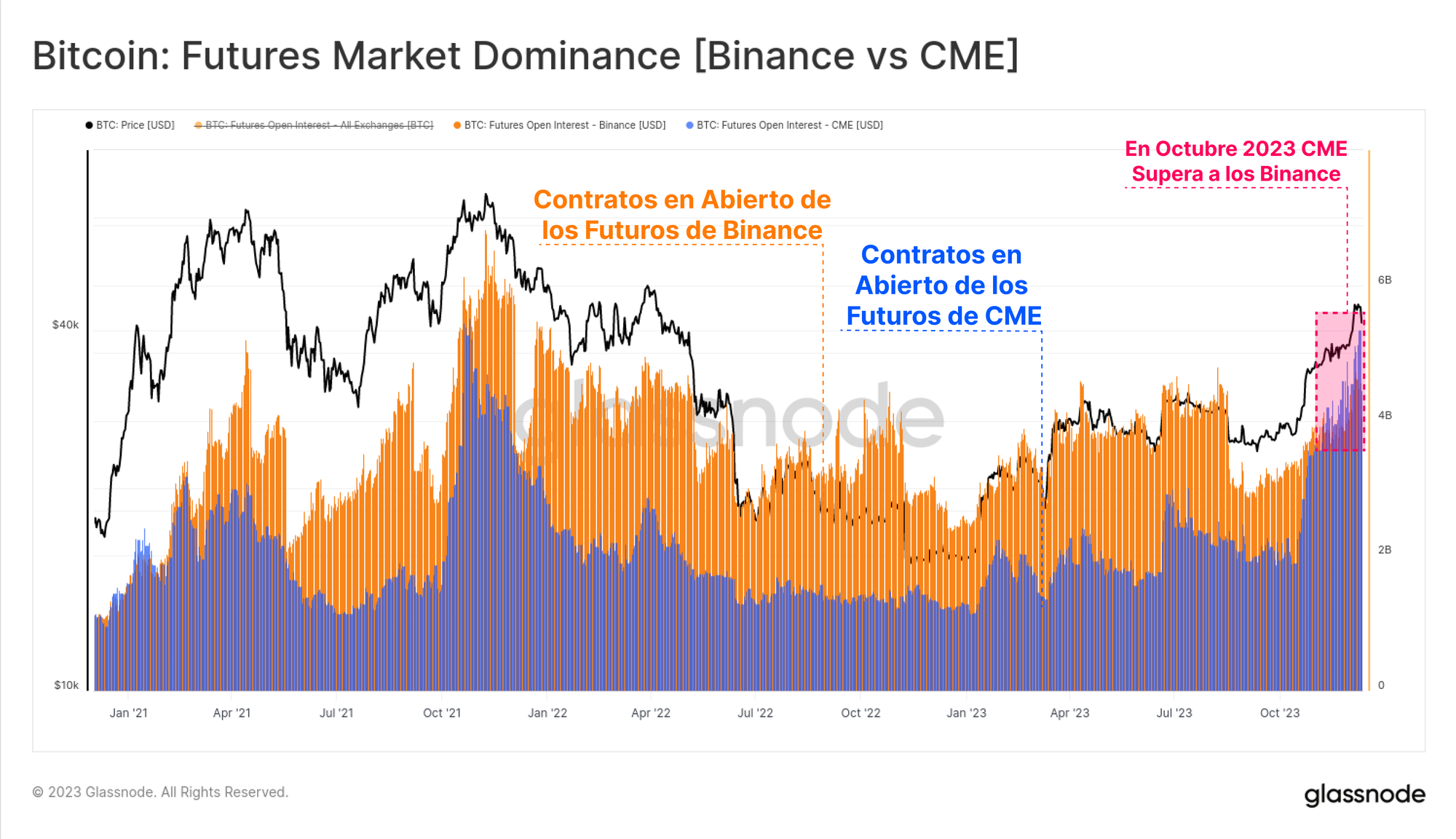

- Se están produciendo cambios importantes en la estructura de mercado, como que Tether está reafirmando su posición como líder dentro del grupo de las monedas estables, los futuros CME han superado a Binance y se ha producido un crecimiento muy significativo en los mercados de Opciones.

En esta última edición del año, haremos un rápido recorrido por todo lo que ha estado cambiado a lo largo de este año dentro del blockchain. Exploraremos cómo ha evolucionado el panorama de Bitcoin, Ethereum, los Derivados y las Monedas Estables en el 2023, y cómo esto prepara el terreno para el emocionante camino que se nos abre por delante.

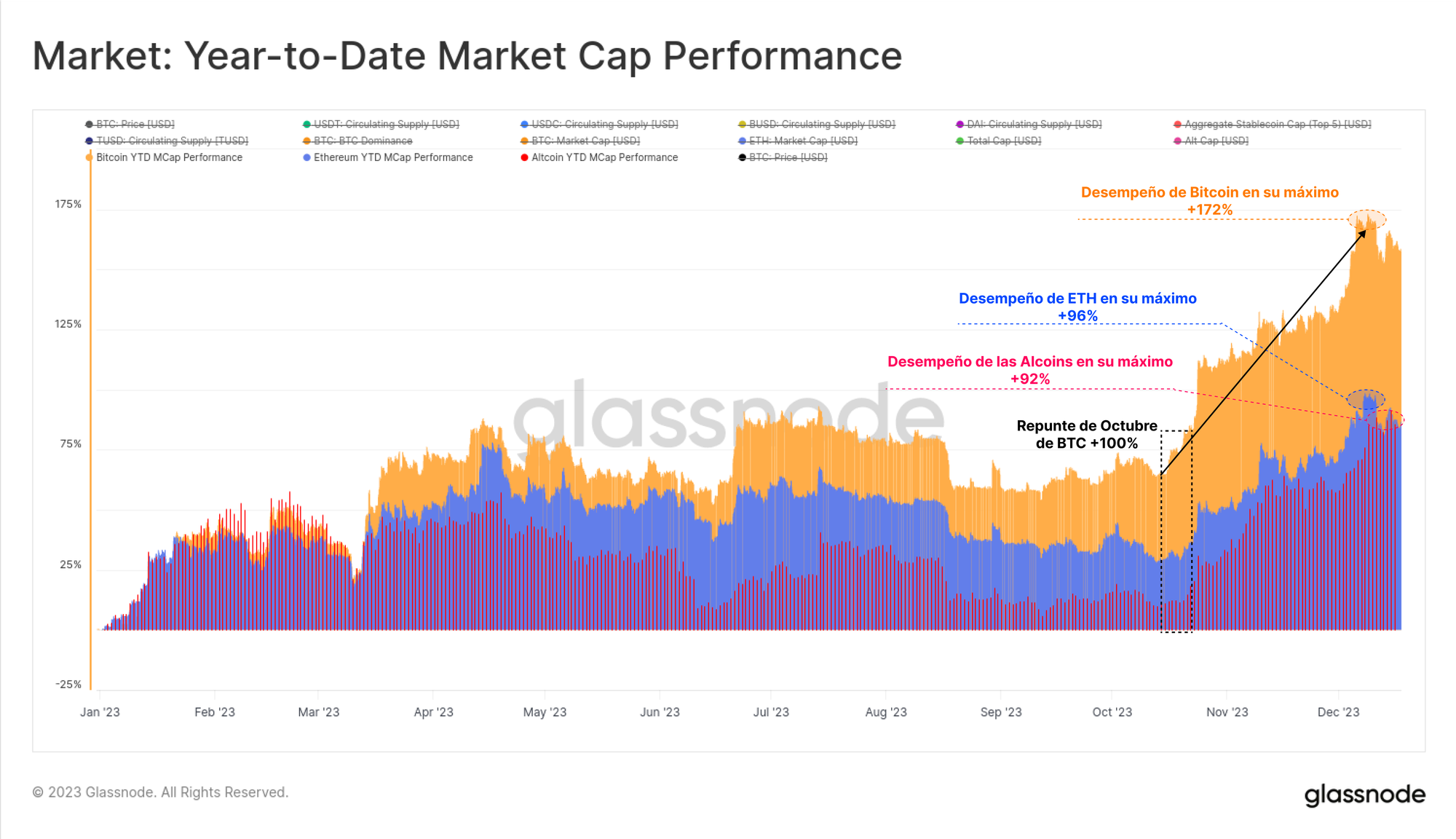

El 2023 ha sido un año excepcional para los activos digitales, haciendo que la capitalización de mercado de Bitcoin haya aumentado hasta un pico de nada menos que de +172%. El resto del ecosistema de los activos digitales también ha tenido un año potente, con un Ethereum, y más ampliamente las altcoins, experimentando crecimientos de +90% en sus capitalizaciones de mercado.

Esto hace evidente que Bitcoin aún predomina ampliamente dentro del espacio crypto, algo que de hecho a menudo observamos precisamente cuando el mercado se recupera de los mercados bajistas más prolongados, como el del 2021-22. Ethereum, en particular, ha tenido un comienzo algo lento en términos relativos, la Relación ETH/BTC ha caído hasta los valores mínimos de los últimos años en torno al 0,052, y todo a pesar del éxito que tuvo el lanzamiento de la actualización Shanghai y el gran crecimiento que está experimentando su ecosistema de segunda capa.

Mientras que los activos digitales han superado significativamente a los activos tradicionales, como a las Acciones, los Bonos y los Metales Preciosos, durante todo el año, sólo el repunte que se viene produciendo desde finales de octubre ha sido responsable de generar la mayor parte de las ganancias. Comenzó con la rotura por encima del importante nivel psicológico de los 30.000$, así como varios niveles de precio importantes.

Sin Retrocesos

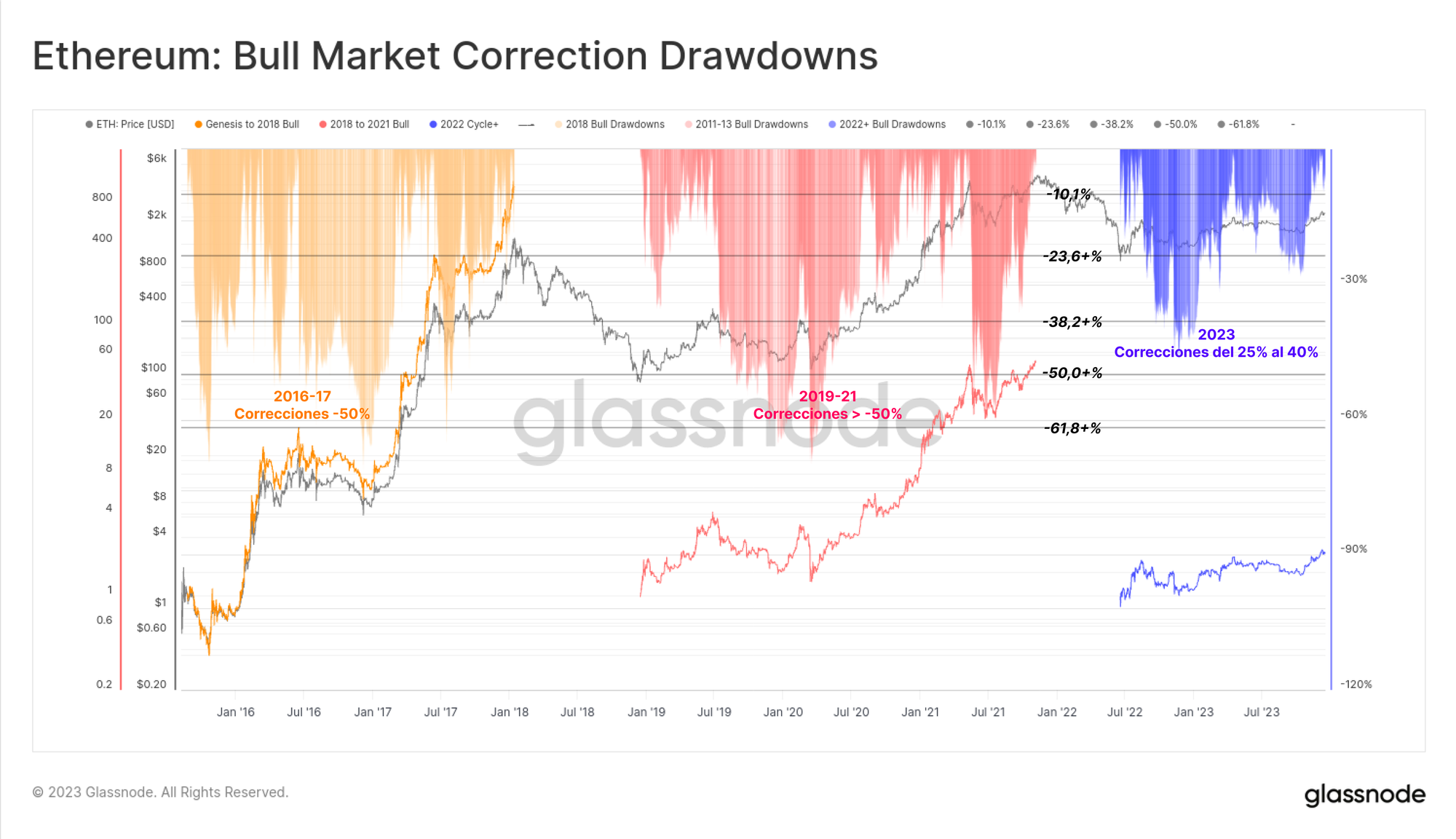

Una de las características que más destacan del mercado del 2023 es lo poco profundos que han sido todos los retrocesos y correcciones del precio. Históricamente, los períodos de recuperación del mercado bajista, así como las tendencias alcistas más fuertes de BTC, suelen dejarnos retrocesos de al menos un -25% desde el máximo local, con muchos ejemplos que superan el -50%.

Sin embargo, la corrección más pronunciada del 2023 apenas cerró con un -20% por debajo del máximo local, lo que claramente sugiere que existe un importante soporte de compra y que se ha instaurado un cierto equilibrio general entre la oferta y la demanda muy favorable a lo largo de todo el año.

Ethereum también ha tenido correcciones poco profundas relativamente hablando, la más pronunciada ha alcanzó un -40% a principios de enero. A pesar de su rendimiento más lento en comparación con BTC, este hecho revela un panorama positivo también para ETH, donde además la reducción de la oferta que se emite desde que se produjo la Fusión coincide con un nivel de demanda con flujos de capital entrante relativamente constantes.

El mercado bajista del 2022 ha sido algo menos despiadado que el ciclo bajista del 2018-20, la mayoría de los principales activos digitales arrancaron el 2023 con una caída del -75% desde sus respectivos máximos históricos. El gran rendimiento que venimos observando desde los mínimos absolutos ha permitido la recuperación de un porcentaje considerable de las pérdidas. Actualmente los principales activos merodean a un -40% (BTC), -55% (ETH), -51% (Altcoins excluyendo ETH y las Monedas Estables), y la oferta de Monedas Estables (-24%) desde sus máximos históricos.

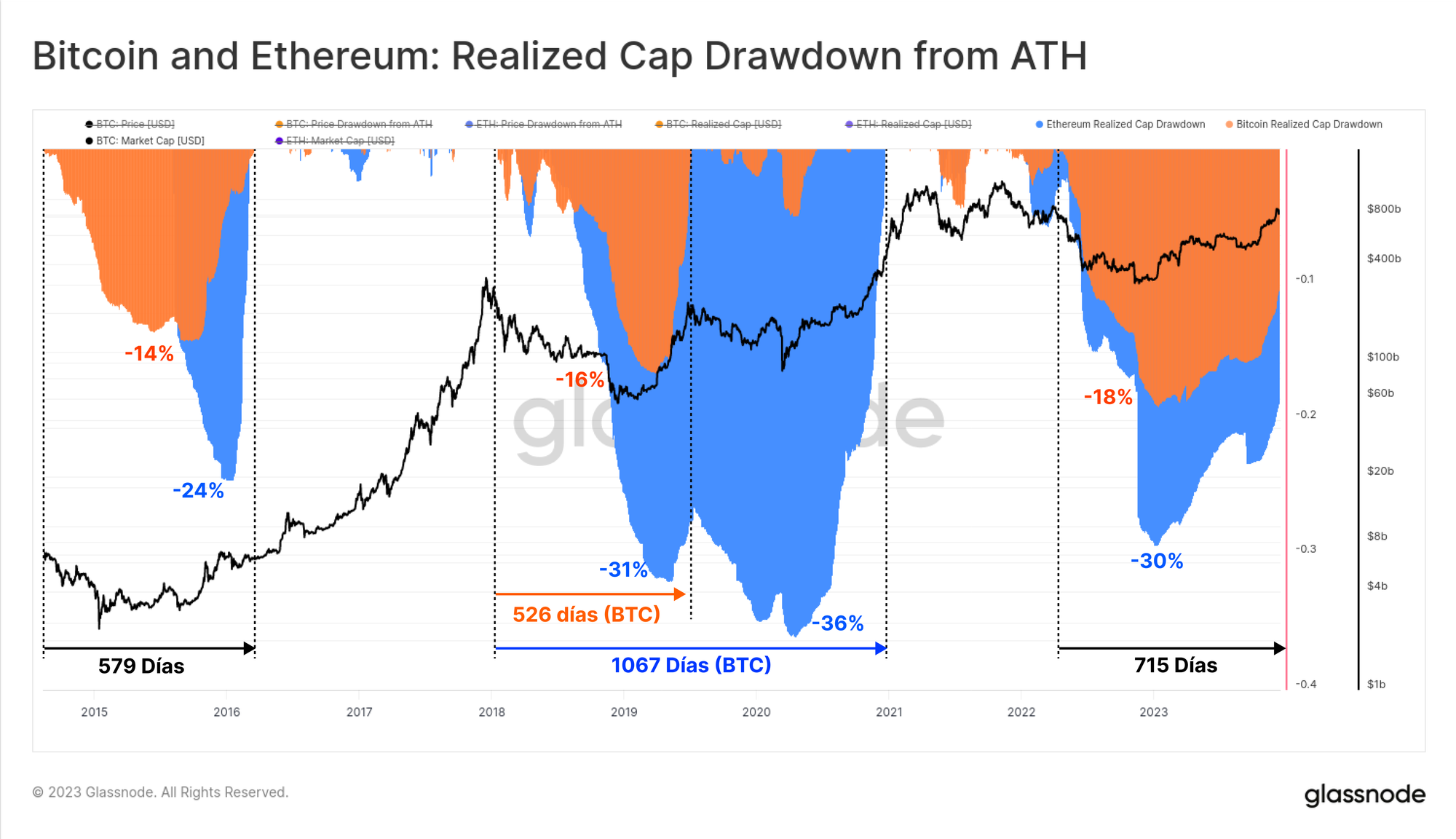

Desde la perspectiva del blockchain, la Capitalización Realizada de BTC y ETH representa una excelente herramienta para monitorizar la recuperación de los flujos de capital dentro de cada activo. La disminución total de la Capitalización Realizada durante el mercado bajista del 2022 llegó a niveles similares a los alcanzados durante los ciclos anteriores, reflejo de que se produjo una salida neta de capital del -18% en el caso de BTC y del -30% en el caso de ETH.

No obstante, por su parte, los flujos de capital han estado recuperándose a un ritmo mucho más lento, ya que hace más de 715 días que Bitcoin alcanzó su máxima Capitalización Realizada. Comparativamente, en ciclos anteriores tardamos ~550 días en que la Capitalización Realizada se recuperase completamente.

Rompiendo la Resistencia de los 30.000$

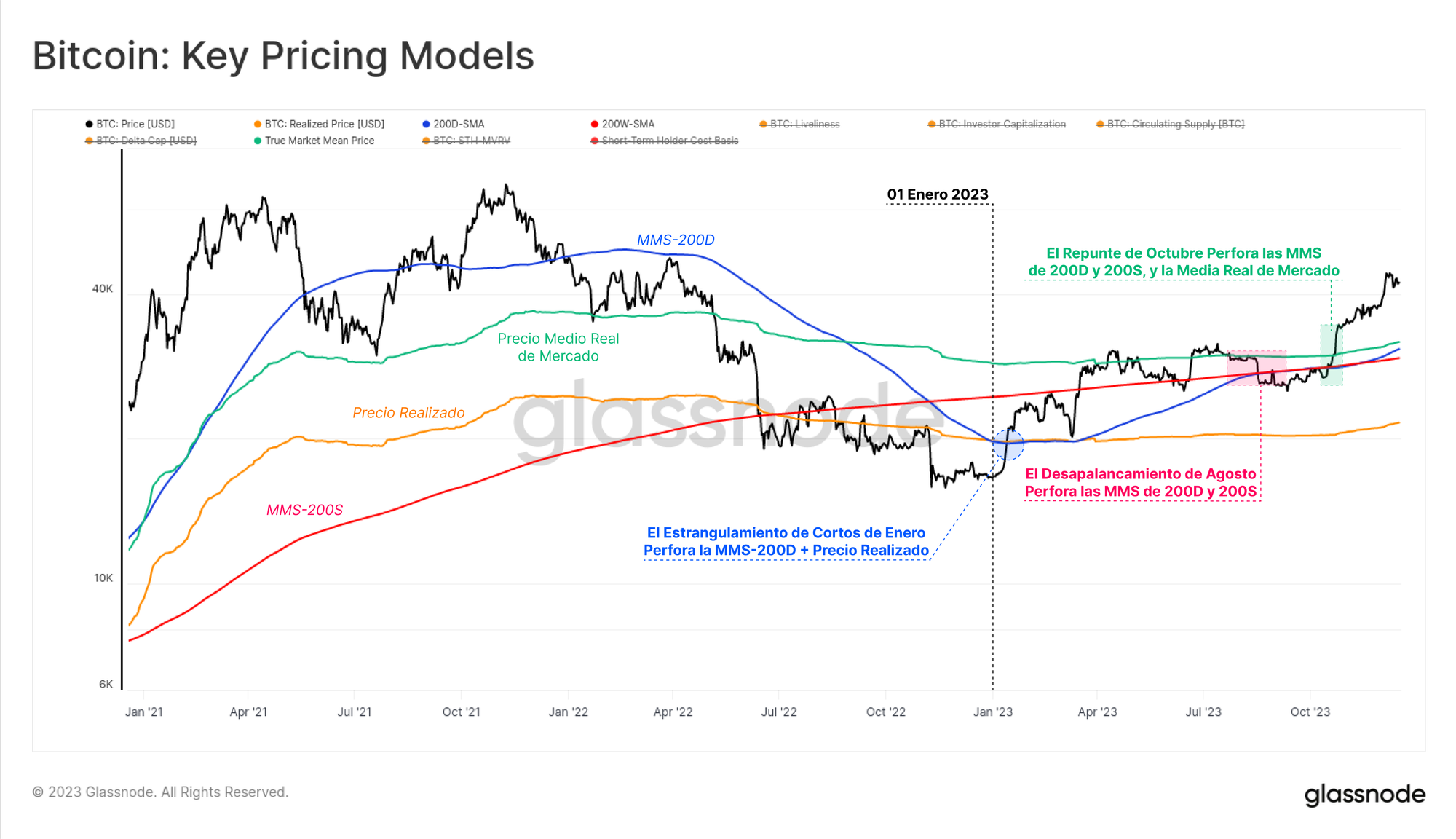

El mercado de Bitcoin ha superado este año numerosos modelos técnicos y varios modelos del blockchain, todos ellos nos ayudan a apreciar lo potente que ha sido el rendimiento del 2023.

El año arrancó en enero con un estrangulamiento de posiciones en corto que impulsó al mercado por encima del Precio Realizado 🟠, que efectivamente llevaba frenando el avance del precio desde junio del 2022. Este repunte también rompió la Media Móvil Simple de 200 días 🔵, hasta que nos chocamos con la resistencia de la Media Móvil Simple de 200 semanas 🔴 en marzo.

El precio de Bitcoin de ahí pasó a consolidar entre la Media Móvil Simple de 200 días 🔵 y el Precio Medio Real de Mercado 🟢 hasta mediados de agosto, dejándonos uno de los períodos menos volátiles de toda la historia de Bitcoin (ver la Semana 32 y la Semana 33). Poco después, un nuevo y rápido desapalancamiento llevó al precio de los 29.000$ a los 26.000$ en un solo día, y por debajo además de las dos medias técnicas a largo plazo mencionadas anteriormente.

Fue el repunte de octubre el que realmente cambió el juego por completo, momento en que nos recuperamos visto desde la perspectiva de todos los modelos de precios restantes, rompiendo además el importantísimo nivel psicológico de los 30.000$. Bitcoin ha alcanzado desde entonces su máximo anual de 44.500$ y está consolidando alrededor de los 42.000$ en estos momentos.

Una temática común que los lectores van a poder notar en este artículo gira en torno a cómo el flujo de capital, la inercia de mercado y el rendimiento se han acelerado desde finales de octubre. En La Semana 49, exploramos cómo está asociado con el precio de BTC rompiendo por encima del nivel de los 30.000$, lo que categorizamos como la transición de la fase de 'recuperación incierta' a una 'tendencia alcista entusiasta'.

Concretamente, el repunte de octubre perforó dos niveles importantes que históricamente han delimitado esta misma transición en ciclos anteriores:

- El punto medio técnico del mercado: siendo un nivel de precios que actúa ampliamente como soporte durante el principio del mercado bajista y resistencia hacia el final del mercado bajista. En este ciclo, los 30.000$ fueron el último área importante de soporte antes de una serie de ventas de capitulación, culminando con la caída de FTX.

- El Precio Medio Real del Mercado del Tiempo Monetario: que refleja el coste base de los inversores activos. Este modelo se desarrolló dentro de nuestra investigación de Economía del Tiempo Monetario en colaboración con ARK Invest.

También se aprecia un cambio considerable en el carácter de mercado a través de nuestra Señal de Recuperación de un Mercado Bajista de Bitcoin, ya que los ocho indicadores han entrado desde octubre en territorio positivo. Las lecturas han sido más bien irregulares durante la mayor parte del 2023, un carácter muy similar al período del 2019-20.

Con los ocho indicadores ahora activos, esto sugiere que en varias métricas y áreas de la estructura de mercado de Bitcoin, el mercado ha entrado en un terreno positivo que a menudo asociamos con las tendencias alcistas más fuertes.

Incrementos en Volumen, Comisiones e Inscripciones

En apoyo a la idea de que octubre ha sido lo más parecido a un cambio de fase para el mercado, podemos ver que los volúmenes de transacción de Bitcoin andaban relativamente estancados hasta ese punto. El repunte de octubre animó a que los volúmenes de transacción de Bitcoin se duplicaran de los 2.400M $/día a más de 5.000M $/día, los niveles más altos desde junio del 2022.

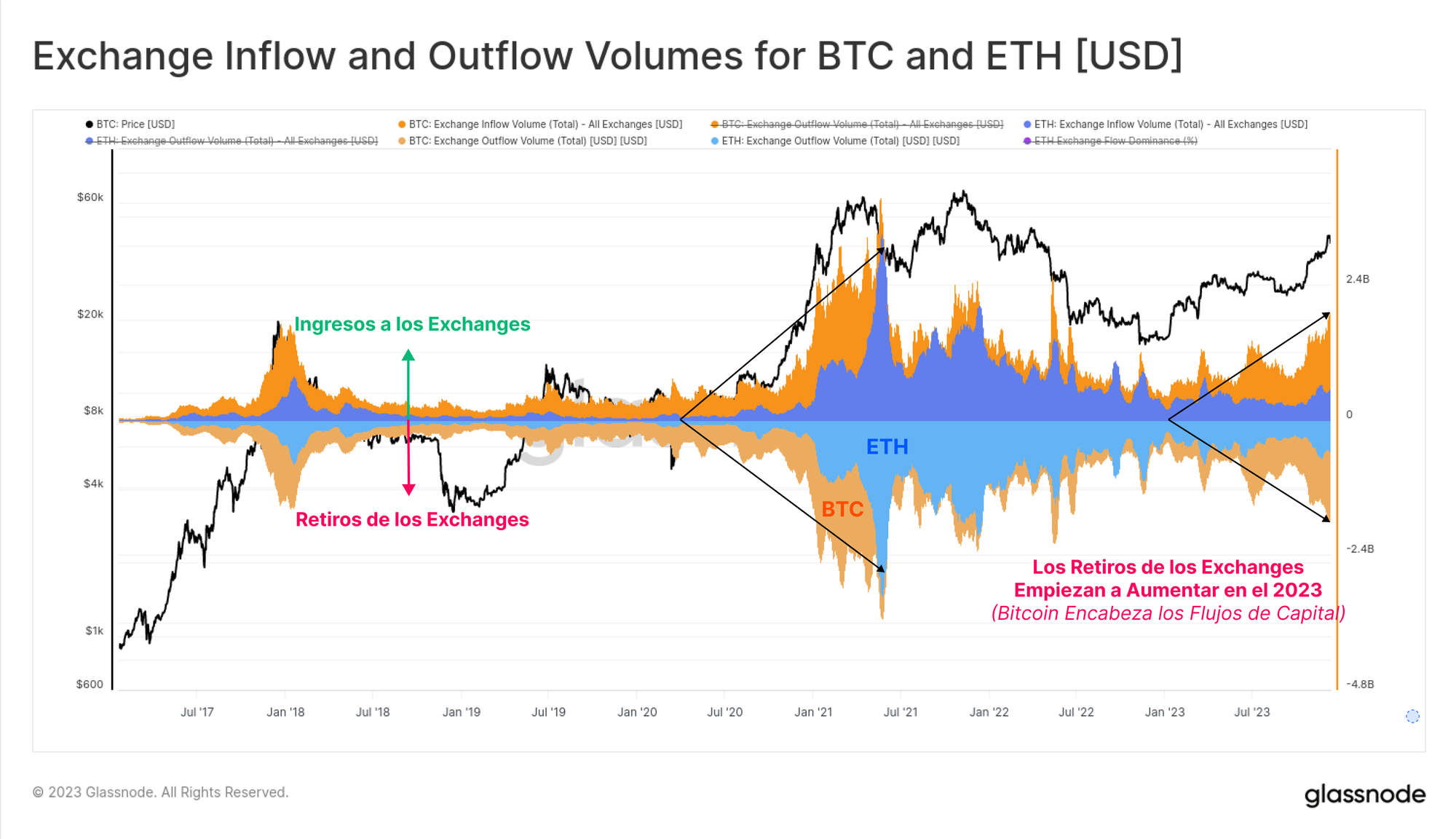

También podemos ver que los volúmenes de entrada y salida de los Exchanges tanto para BTC como ETH ha ido en aumento a lo largo del año, lo que sugiere que se ha producido una expansión general en el grado de interés por hacer trading en spot. Es notable cómo los volúmenes de BTC están aumentando significativamente más rápido que los volúmenes de ETH, algo que concuerda con la observación de que Bitcoin sigue predominando en el ámbito de los activos digitales. Es bastante común que BTC lidere en términos de confianza inversora fuera de los periodos bajistas prolongados, y esta gráfica ayuda a visualizar precisamente este fenómeno.

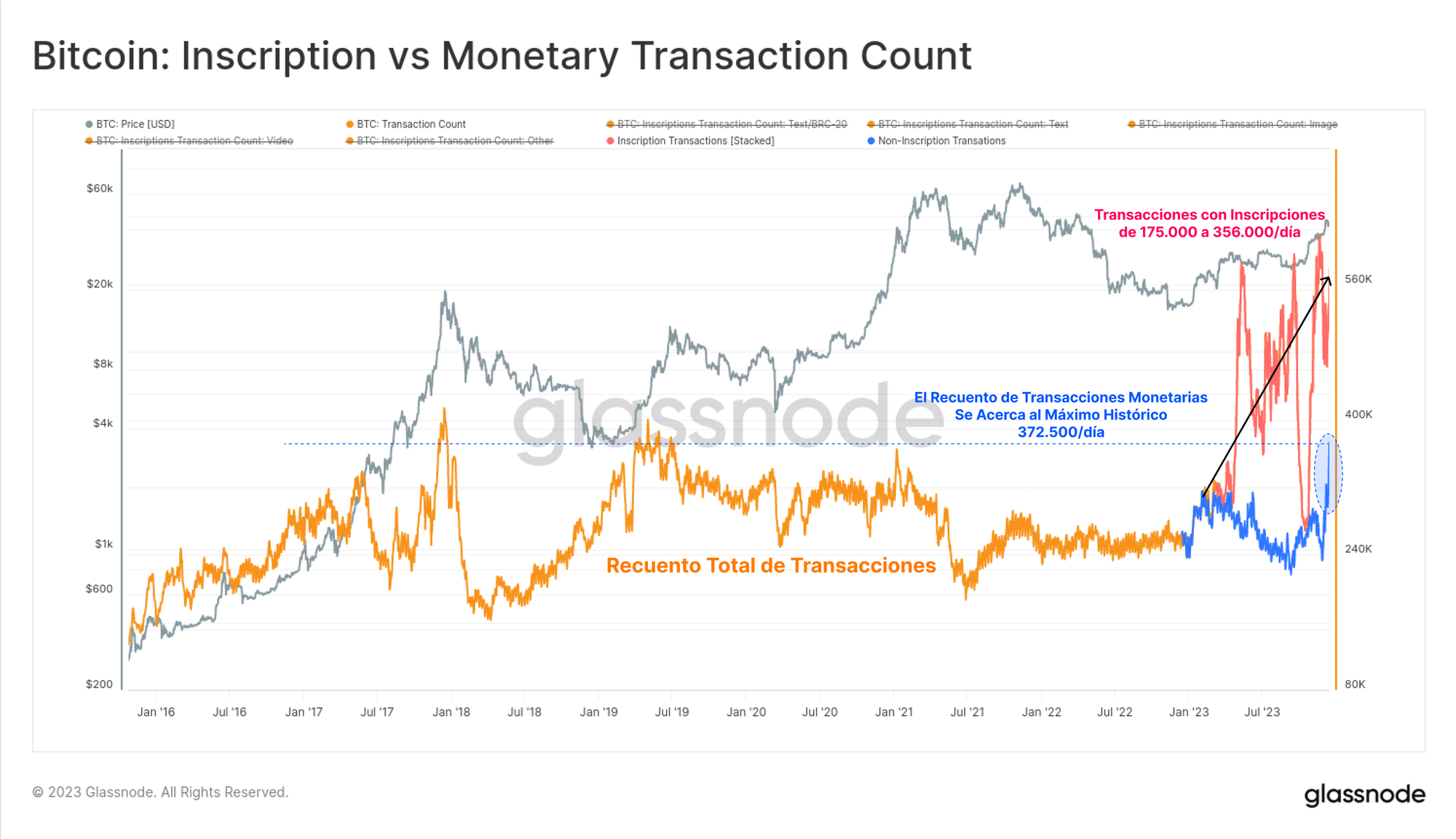

El recuento de transacciones de Bitcoin alcanzó nuevos máximos históricos este año, en gran parte debido al inesperado crecimiento propiciado por los Ordinales y las Inscripciones. Estas transacciones incrustan datos como archivos de texto e imágenes dentro de la parte de la firma de una transacción.

Como resultado, ahora podemos evaluar dos tipos de transacciones de Bitcoin:

- 🟠 Cantidad Total de Transacciones (sin filtrar).

- 🔵 Transacciones Monetarias que han alcanzado nuevos máximos de los últimos años, y casi históricos, de nada menos que 372.500/día.

- 🔴 Transacciones de Inscripción que han añadido unas 175.000 a 356.000 transacciones adicionales al día además de las clásicas transacciones monetarias.

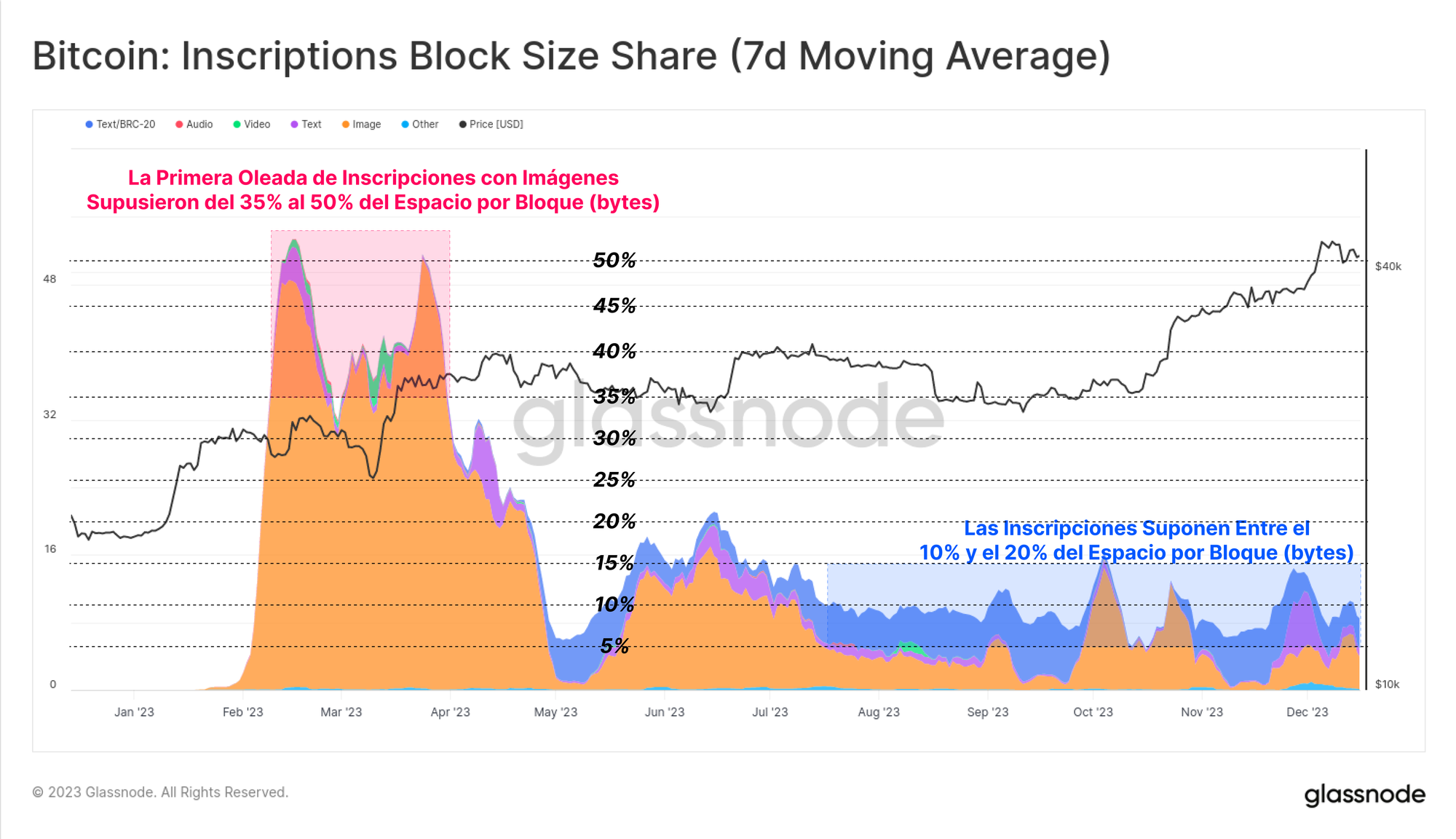

La gran mayoría de las inscripciones tienden a estar basadas en texto y están asociadas con el nuevo estándar de token conocido como BRC-20 🔵. En su pico máximo, la red de Bitcoin ha registrado más de 300.000$ inscripciones al día, eclipsando con creces el pico de 17.200$/día que alcanzaron las inscripciones basadas en imágenes 🟠 de abril (las imágenes son más grandes y, por lo tanto, más caras de inscribir según aumentan las comisiones).

Como resultado de la aparición de este nuevo comprador del espacio por bloque de Bitcoin, los ingresos de los mineros por comisiones han aumentado significativamente, con varios bloques en 2023 llegando a pagar tarifas que incluso superaron la subvención de 6,25 BTC. Ha habido dos picos importantes de comisiones este año, y ahora mismo representan alrededor de un cuarto de los ingresos totales de los mineros. Esto se mueve a la par con las fases de euforia que vivimos durante los mercados alcistas del 2017 y 2021.

Curiosamente, aunque las Inscripciones representan alrededor del 50% de todas las transacciones confirmadas, sorprendentemente sólo ocupan alrededor del 10% al 15% del espacio por bloque. Esto es resultado tanto del pequeño tamaño de los propios archivos de texto, como de las sutilezas asociadas con el descuento de datos que introduce el SegWit (un tema que cubrimos en la Semana 39).

Las Inscripciones han contribuido entre el 15% y hasta el 30% del total de los ingresos por comisión de transacción de los mineros este año. Esto resalta la naturaleza contra intuitiva del descuento del SegWit, donde las transacciones de Inscripción consumen una parte minoritaria del espacio por bloque (en bytes), pagan una proporción significativa en términos de comisiones, pero al mismo tiempo representan alrededor de la mitad de todas las transacciones confirmadas.

En efecto, las Inscripciones y el descuento de datos del SegWit permiten a los mineros incluir más transacciones, que por tanto pagan más comisiones, sin alterar la capacidad máxima del bloque. El impacto que todo esto irá teniendo sobre los ingresos de los mineros, si la demanda de las Inscripciones persiste, probablemente termine por mejorar significativamente la economía de los mineros, especialmente cuanto tenemos en cuenta que el cuarto halving está cada vez más cerca.

Bridges, Staking y Shanghai

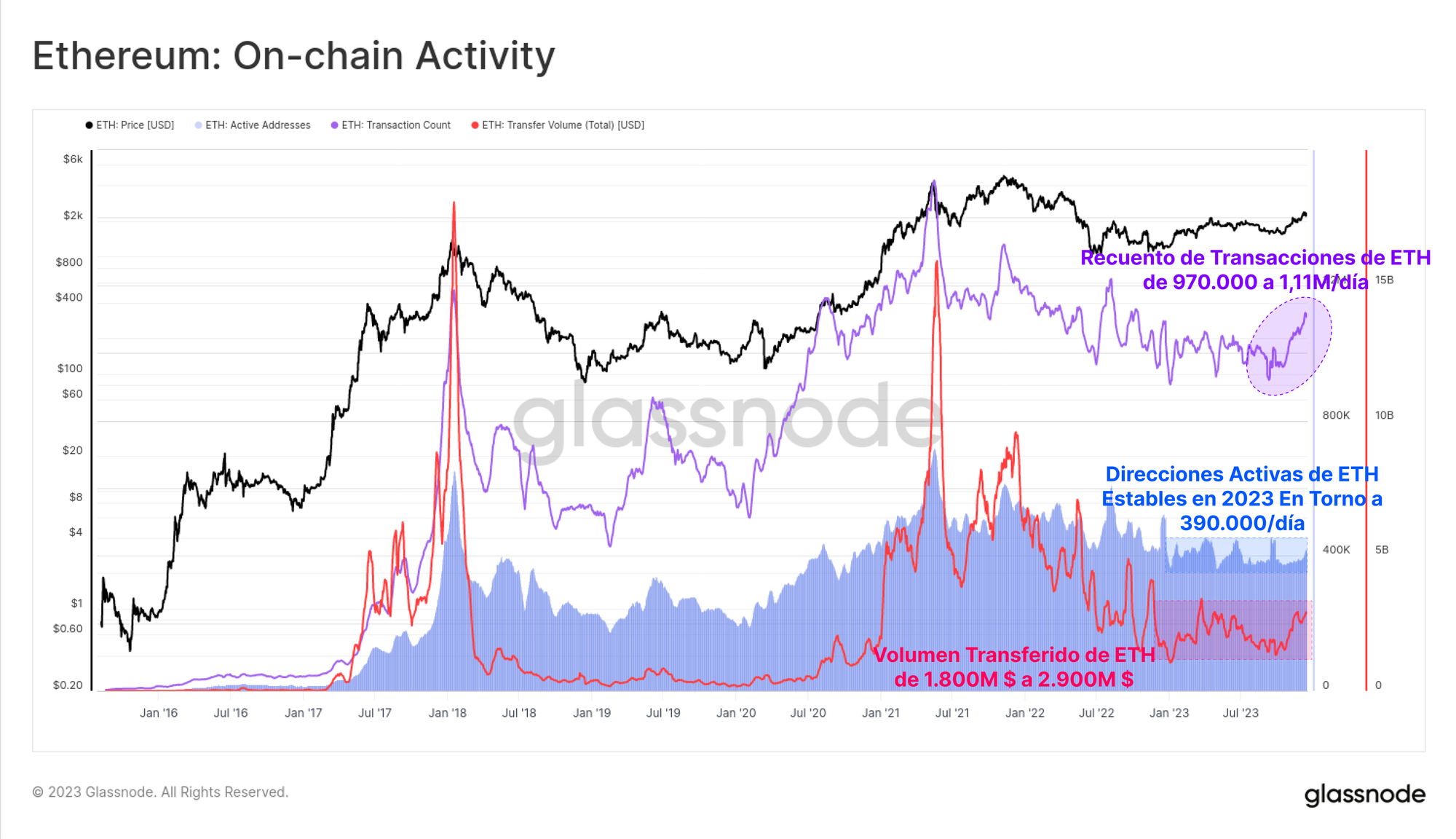

En el caso de Ethereum, la actividad del blockchain ha sido un poco lenta este año, siendo octubre de nuevo un punto de inflexión muy considerable.

- Las Direcciones Activas se han mantenido relativamente estables en torno a las 390.000/día

- El recuento de transacciones ha aumentado recientemente de 970.000/día a 1,11M/día

- El Volumen de ETH Transferido ha aumentado de 1.800M $/día a 2.900M $/día

Aunque el precio de mercado de ETH por lo general ha tenido un rendimiento algo inferior al del resto del espacio crypto, su ecosistema continúa expandiéndose, madurando y creciendo. En particular, el Valor Total Albergado en la flota en expansión de blockchains de Segunda Capa ha aumentado en un 60%, con actualmente más de 12.000M $ metidos en puentes.

Estas cadenas de Segunda Capa buscan aumentar y expandir el espacio por bloque de Ethereum, anclando sus datos y finalidad en la cadena principal de Ethereum para garantizar su seguridad.

El otro área clave de crecimiento para Ethereum ha sido el volumen total de ETH que ha entrado en staking a través del nuevo mecanismo de consenso por Prueba de Participación. El staking de ETH ha aumentado su volumen en un 119% en lo que llevamos de año, alcanzando con ello más de 34,638M ETH que hay metidos ahora mismo en el protocolo de staking. La actualización Shanghai también se implementó con éxito el pasado mes de abril, y permite a los stakers efectuar retiros y reorganizar sus proveedores y configuraciones de staking por primera vez desde que se estrenó la cadena Beacon en diciembre del 2020.

Adoptamos una Visión a Largo Plazo

A pesar del increíble rendimiento del precio de Bitcoin, una gran parte de BTC permanece inactiva y ha alcanzado el estatus de Largo Plazo en las carteras de sus respectivos inversores. De una oferta en circulación total de 19,574M BTC, más de 14,900M (76,1%) permanecen fuera de los exchanges y no se han movido en más de 155 días, supone un crecimiento de 825.000 BTC en el último año. Esto también sitúa a la Oferta de los Inversores a Corto Plazo en lo que un nuevo mínimo histórico de 2,317M BTC.

A medida que el mercado se recupera, la vastísima mayoría de las monedas de los distintos inversores vuelven a estar 'en ganancias', ya sea debido a haber cambiado de manos, o porque el precio haya subido por encima de su coste base. La gráfica siguiente muestra cómo el volumen total de monedas 'en pérdidas' ha disminuido hasta alrededor de los 1,9M BTC, perteneciendo la mayoría de ellas a Inversores a Largo Plazo que compraron cerca de los máximos del 2021.

La otra cara es que la Oferta 'en ganancias' ahora supone más del 90% de toda la oferta en circulación, siendo concretamente el repunte de octubre el evento que nos llevó por encima de la media histórica. Dado que el 2023 comenzó con más del 50% de la oferta soportando pérdidas, esta sin duda se trata de una de las recuperaciones más rápidas de la historia (segunda después del repunte del 2019).

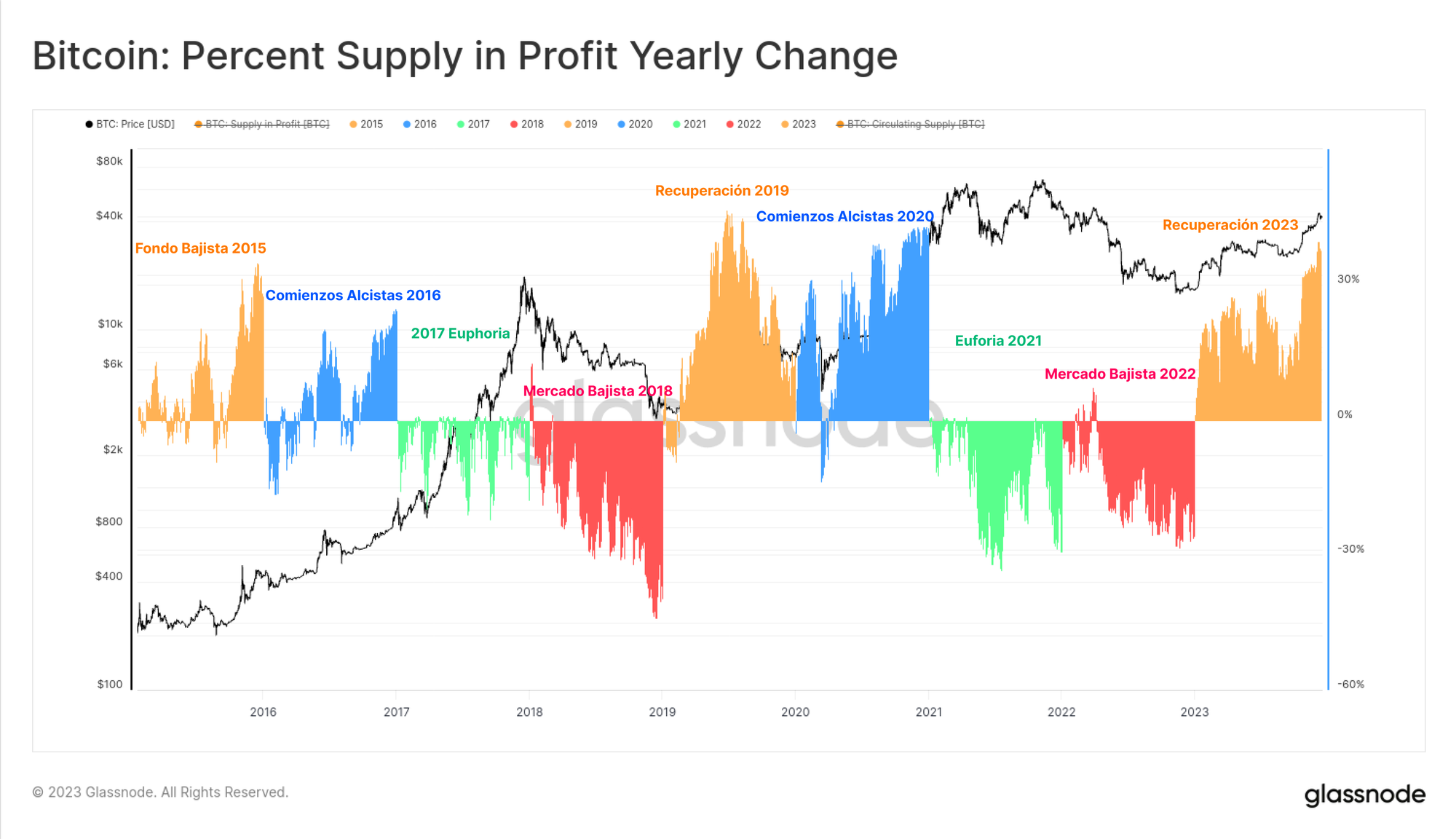

La gráfica a continuación muestra el cambio en porcentaje de la oferta en ganancias a lo largo de cada año desde el 2015. Aunque la delimitación por años no sea perfecta, el típico ciclo de cuatro años de Bitcoin nos permite identificar algunos patrones interesantes:

- 🟠 Fondo/Recuperación del Mercado Bajista registra el mayor aumento de oferta en ganancias, ya que las monedas que capitularon cerca de los mínimos vuelven a ser rentables.

- 🔵 Comienzos del Mercado Alcista cuando la tendencia general sitúa a la mayoría de monedas en ganancias y nos propulsamos hacia nuevos máximos históricos.

- 🟢 Finales Eufóricos del Mercado Alcista cuando el mercado está en máximos históricos, lo que resulta en pequeñas lecturas positivas o negativas ya que todas las monedas están en ganancias y el mercado se acerca al punto de agotamiento.

- 🔴 Comienzos del Mercado Bajista después del pico de mercado, cuando un volumen muy significativo de monedas se sumerge en pérdidas.

Aunque simple en su formulación, este marco conceptual consigue destacar las similitudes entre el 2015-16, el 2019-20 y el progreso del 2023 hasta la fecha.

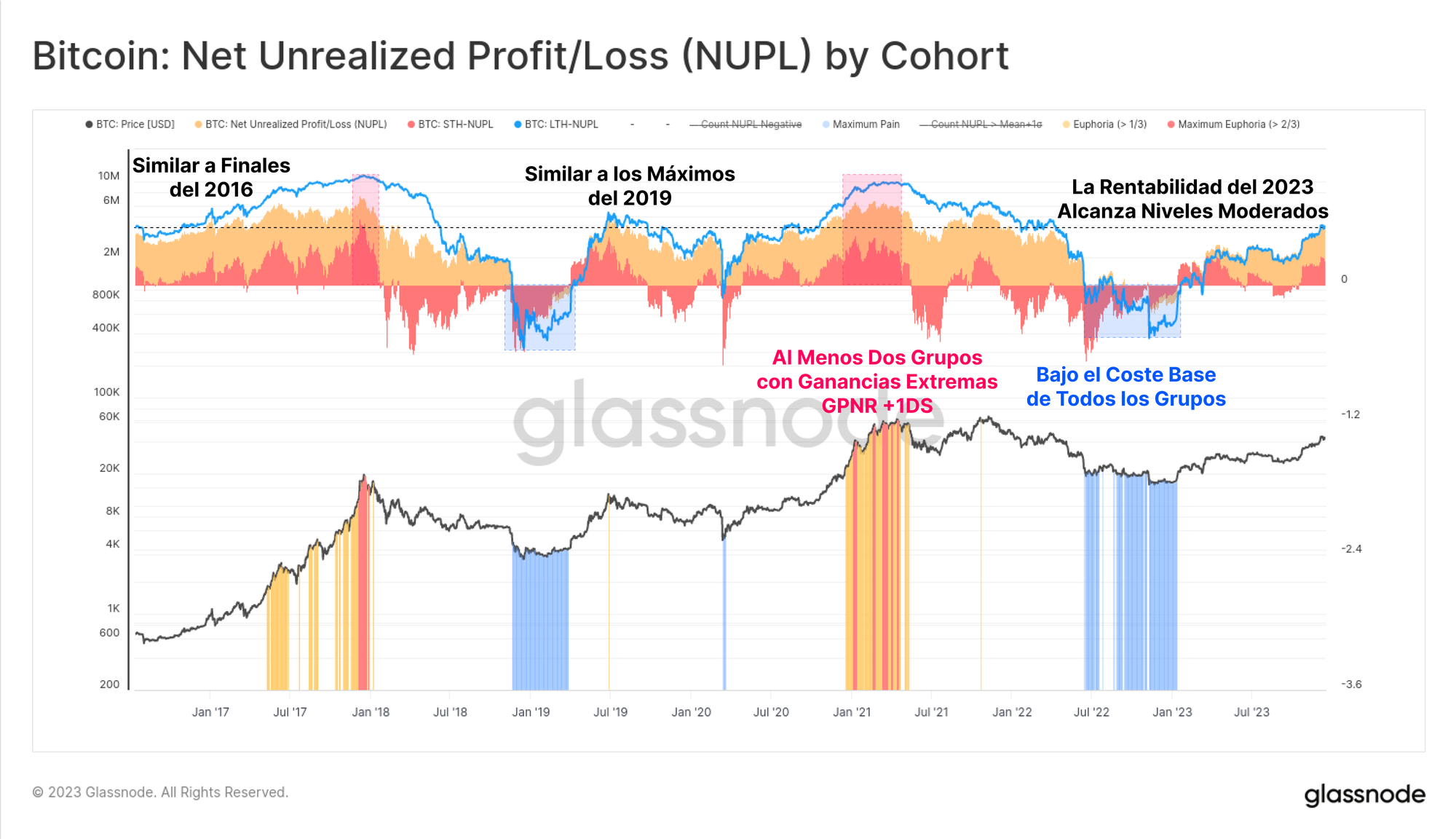

Por último, sobre el tema de la rentabilidad de los inversores, 2023 ha trasladado a los Inversores a Largo Plazo, Inversores a Corto Plazo y al inversor medio de un estado no rentable a uno moderadamente rentable. La métrica GPNR (Ganancias y Pérdidas No Realizadas, o NUPL por sus siglas en inglés) de cada grupo inversor aún no está en máximos eufóricos, pero sí que está cómodamente asentada por encima del nivel de equilibrio respectivo de cada conjunto inversor.

El Mercado de Derivados Madura

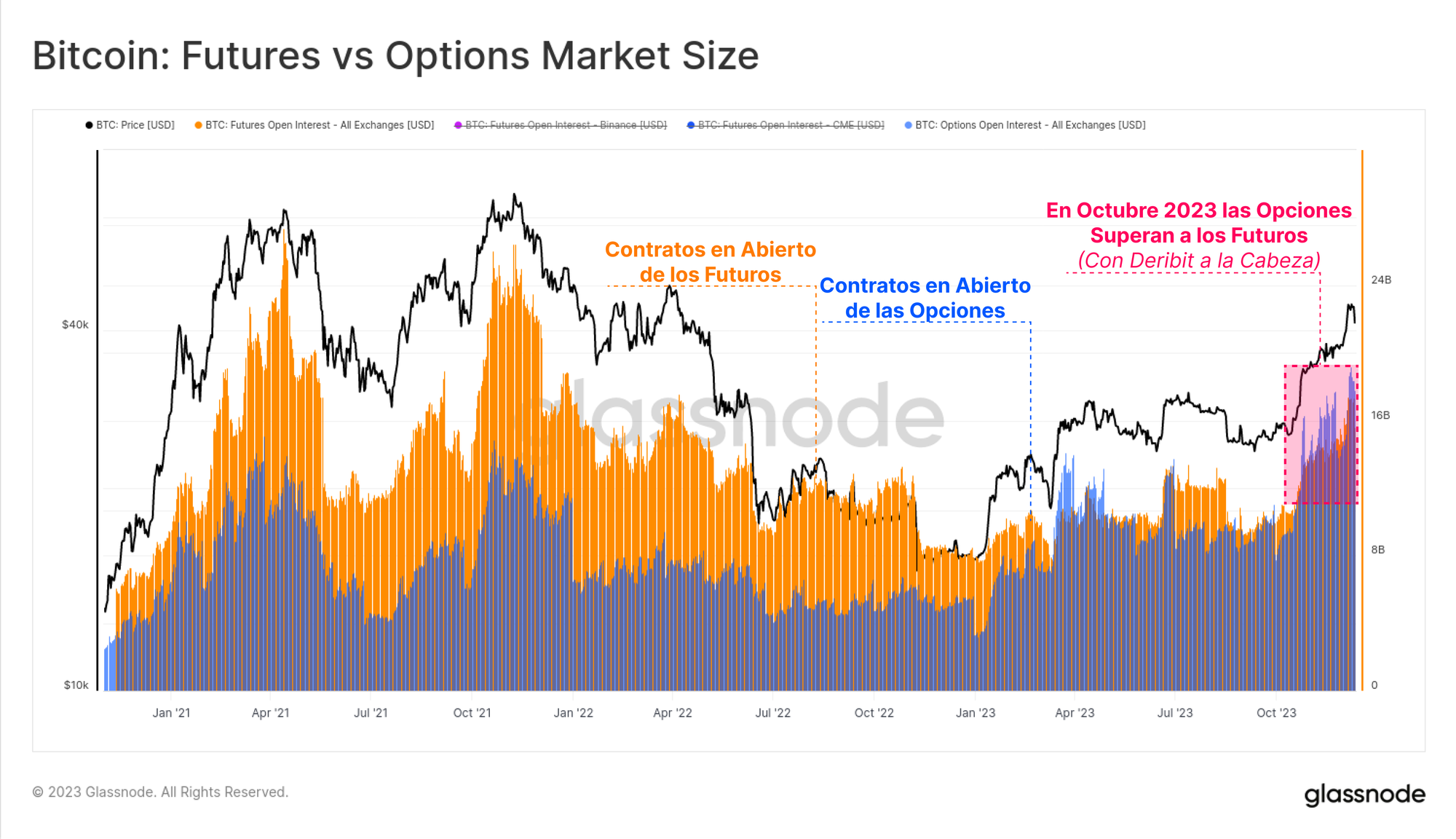

Una característica que definió al ciclo 2020-23 fue la aparición de los mercados de futuros y opciones como los sitios favoritos para exponerse como inversores a diferentes precios y una mayor liquidez. El 2023 ha demostrado ser un año importante en este gran proceso de maduración, ya que los mercados de opciones han crecido para igualar, e incluso superar, a los mercados de futuros por tamaño de contratos en abierto.

Ambos ahora cuentan con entre 16.000M $ y 20.000M $ en contratos en abierto, donde Deribit continua predominando (más del 90%) el espacio de opciones. Esto alude al creciente y cada vez más evidente interés institucional por Bitcoin, ya que los traders con grandes posiciones utilizan el mercado de opciones para desplegar estrategias de inversión, gestión de riesgo y métodos de cobertura más sofisticados.

Dentro del mercado de futuros también ha habido un cambio bastante notable en lo que respecta a la dominancia, donde los contratos en abierto en la bolsa regulada CME han sobrepasado al exchange extranjero Binance por primera vez en la historia. Una vez más, octubre parece haber sido un momento importante dentro de este cambio de fase, lo que evidencia la existencia de un gran flujo de capital institucional.

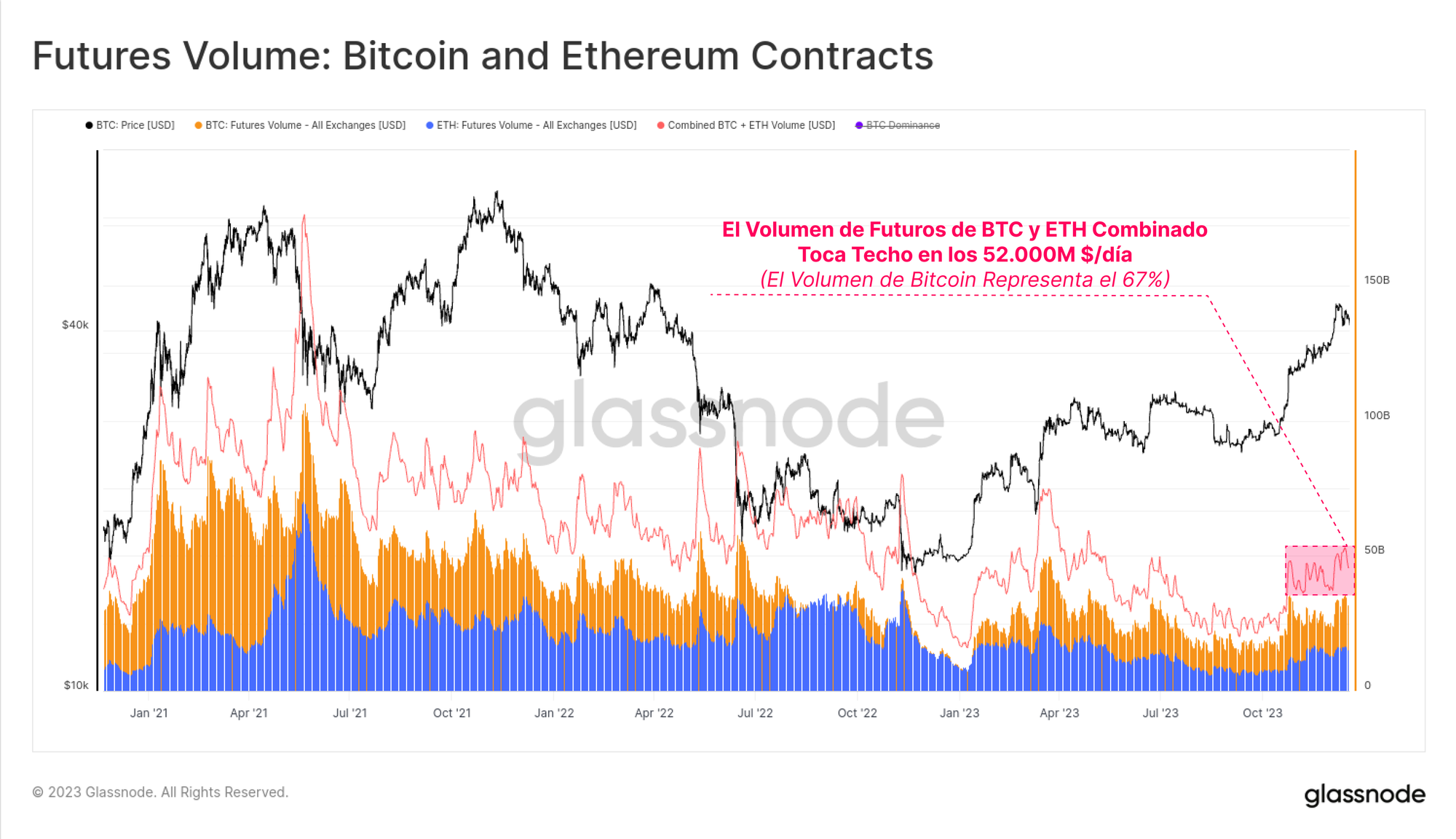

El volumen operado de futuros para BTC y ETH ha registrado un aumento también en octubre, con un volumen diario combinado de nada menos que 52.000M $/día. Los contratos de Bitcoin predominan con alrededor del 67% del volumen operado, en comparación con el 33% asociado a los contratos de Ether.

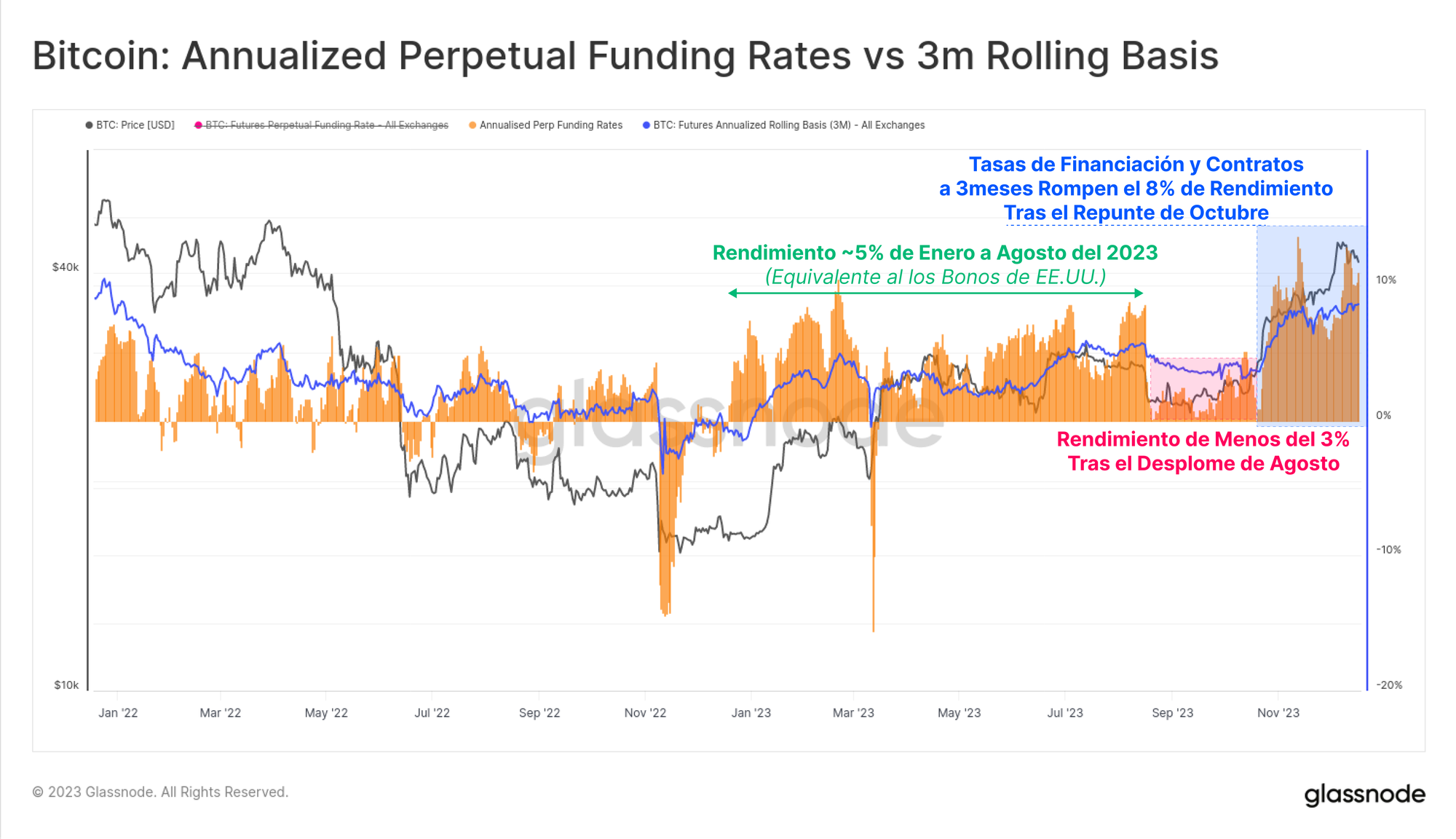

El rendimiento de una estrategia de compra básica disponible dentro de los mercados de futuros ha atravesado tres fases distintas a lo largo del año que también relatan una historia sobre los flujos de capital que se han estado produciendo en el espacio:

- De enero a agosto los rendimientos fluctuaron en torno al ~5%. Esto se asemeja en gran medida con el rendimiento a corto plazo de los bonos del Tesoro de EE.UU. y por lo tanto es relativamente poco atractivo dado el riesgo y la complejidad adicional de este tipo de mercado.

- De agosto a octubre con rendimientos por debajo del 3%, después del desplome hasta los 26.000$ y un entorno de sorprendentemente baja volatilidad.

- De octubre en adelante el rendimiento supera el 8%. La base de los futuros mantiene ahora niveles de 300 puntos básicos por encima de los bonos del Tesoro de EE.UU., el capital de los market makers cuenta ahora con un incentivo muy significativo para regresar al espacio de activos digitales.

Oferta de las Monedas Estables

Un fenómeno relativamente nuevo en el último ciclo ha sido el papel desmesurado que han jugado las monedas estables a la hora de dar forma a la estructura de mercado, convirtiéndose en la moneda de cambio preferida para los traders y una fuente esencial de liquidez en el mercado.

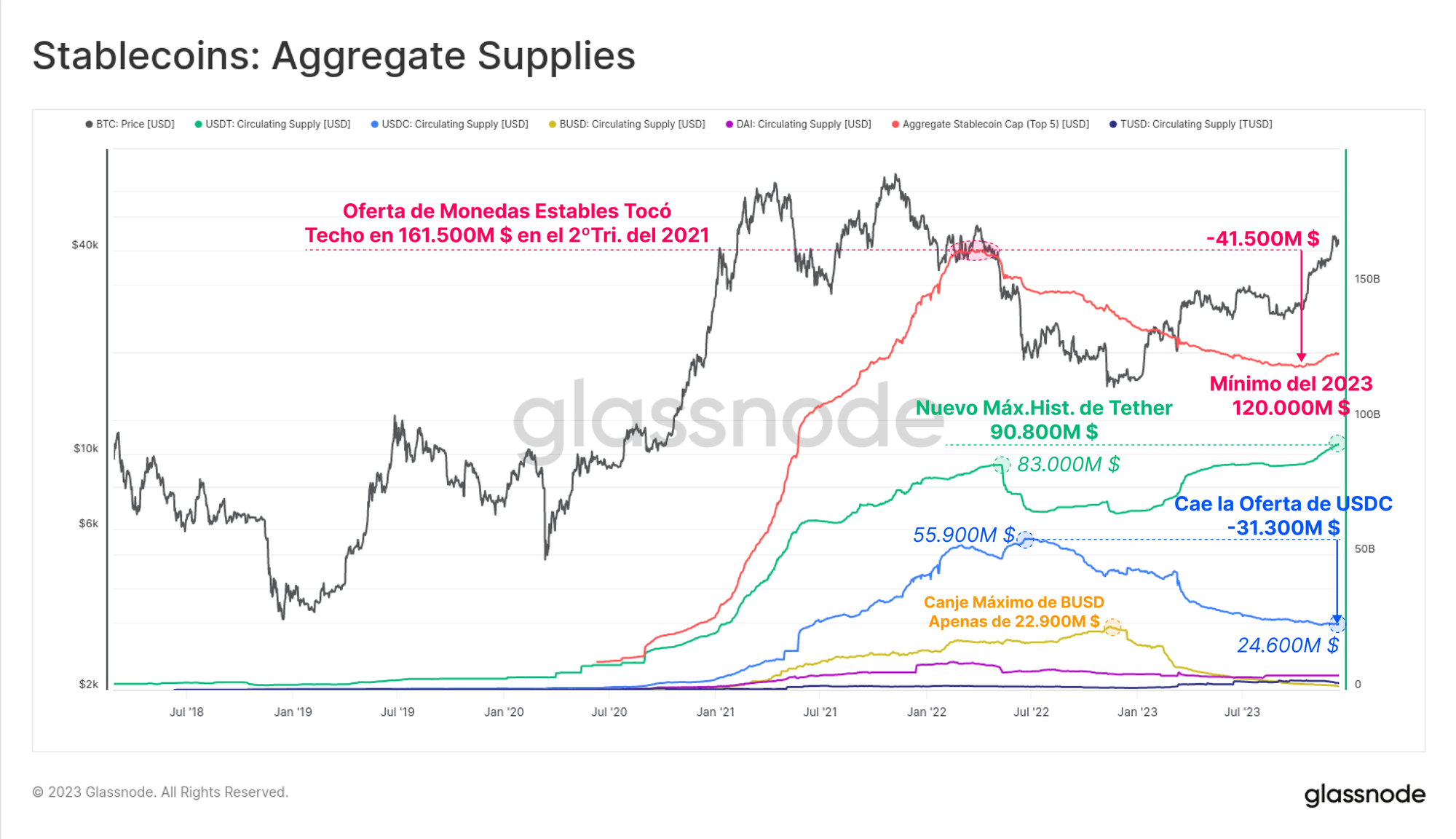

La oferta agregada de las monedas estables lleva en declive desde marzo del 2022, cayendo ya un -26% desde el pico, lo que ha supuesto un gran obstáculo en lo que respecta al grado de liquidez del mercado. Esto se debe a una combinación de presiones regulatorias (el SEC acusó a BUSD de ser un valor), rotación de capital (prefiriendo bonos del Tesoro de EE.UU. frente a las monedas estables que no generan intereses) y la pérdida de interés de los inversores durante el mercado bajista.

No obstante, octubre ha sido de nuevo un punto de inflexión, donde la oferta total de las monedas estables ha tocado fondo en los 120.000M $, y desde entonces la oferta ha comenzado a crecer a un ritmo de hasta el 3% mensual. Esta es la primera expansión de la oferta de las monedas estables desde marzo del 2022 y probablemente una señal de que ha regresado el interés de los inversores.

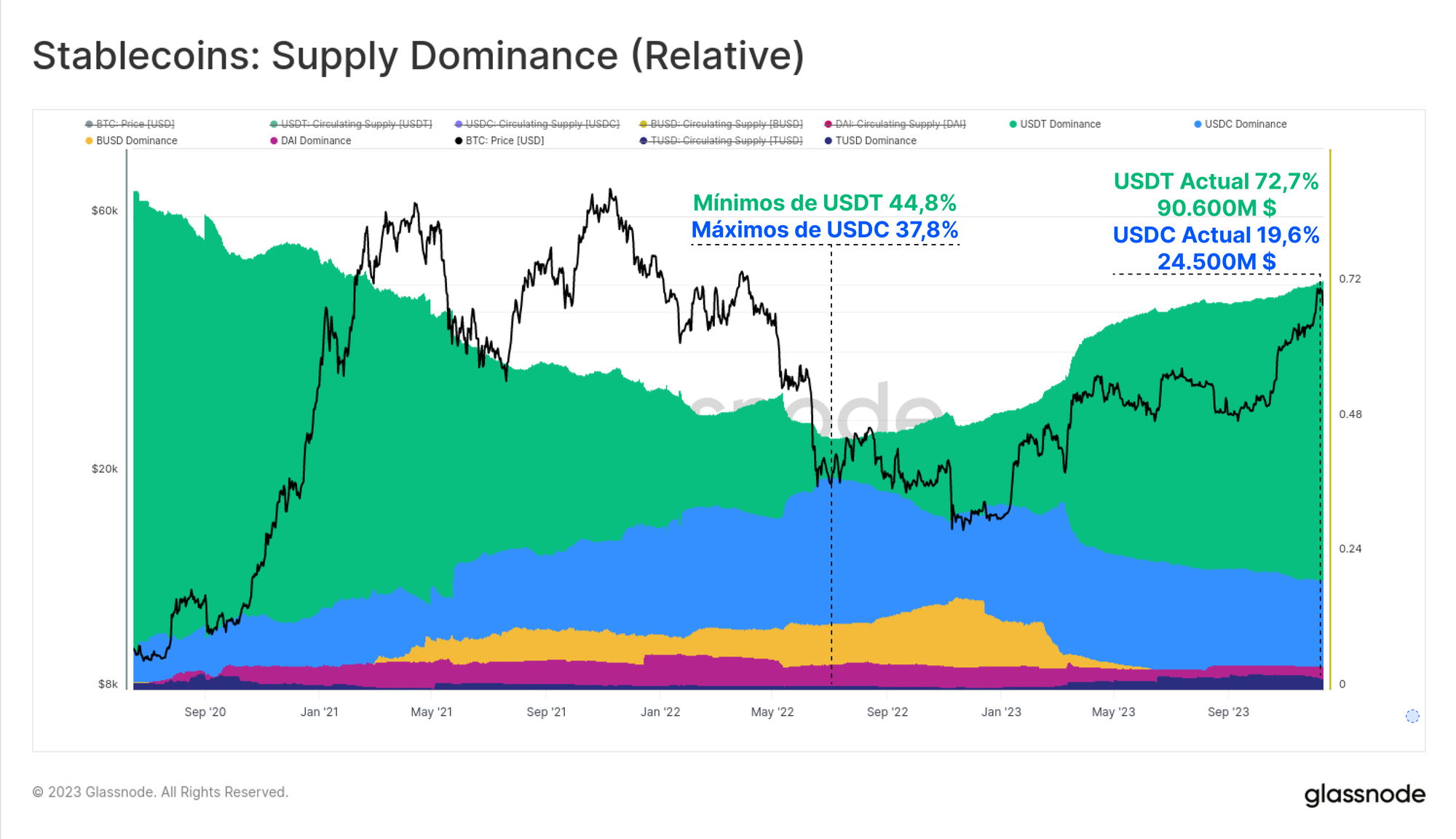

La dominancia relativa entre varias monedas estables más importantes también ha experimentado cambios significativos entre el 2022 y el 2023. Algunas monedas estables que anteriormente iban en ascenso como USDC y BUSD han visto su dominancia reducirse considerablemente, BUSD en concreto ha entrado en modo de canje y la dominancia de USDC ha caído del 37,8% al 19,6% desde junio del 2022.

Tether (USDT) se reafirma una vez más como la moneda estable más grande, con una oferta total que asciende a más de 90.600M $, y a la cabeza con una cuota de mercado del 72,7%.

Finalmente, podemos comparar el cambio a 30 días de la Capitalización Realizada de BTC y ETH con el cambio de la oferta agregada de las monedas estables. Estas tres métricas nos ayudan a visualizar y medir con exactitud los flujos de capital relativos y la rotación que se produce entre sectores.

Una vez más, octubre destaca como un momento clave donde los flujos de capital entrantes en los tres activos se tornan positivos, alineándose con el momento en que el mercado rompe por encima del nivel clave de los 30.000$, con la expansión del interés institucional en los mercados de derivados y con unos flujos netos de capital que se desplazan hacia los tres principales activos digitales.

Resumen y Conclusiones

El 2023 no podría haberse alejado más en carácter del devastador desapalancamiento y tendencia bajista que atravesamos a lo largo del mercado bajista del 2022. Por su parte, este año nos ha concedido un interés renovado en los activos digitales, un rendimiento significativamente superior y nuevos artefactos dentro del blockchain en forma de Inscripciones de Bitcoin.

La oferta de Bitcoin actualmente está afianzada en manos de los Inversores a Largo Plazo, y la mayoría de sus inversores poseen en estos momentos monedas rentables. Dado que cada vez parece más probable que el ETF estadounidense llegue a principios del 2024 y que el halving de Bitcoin está previsto para el mes de abril, se está preparando un año muy emocionante por delante.

Del equipo de Glassnode: A todos los lectores de La Semana en el Blockchain y a los miembros de Glassnode, queremos agradeceros vuestro apoyo y lectura durante todo este año. Esperamos que hayáis disfrutado leyendo las entregas de La Semana en el Blockchain y empleado las herramientas de Glassnode tanto como nosotros disfrutamos escribiéndolas y construyéndolas para vosotros. Os deseamos a todos lo mejor durante esta temporada festiva y os esperamos para otro emocionante año en 2024.

Exención de responsabilidad: Este informe no aporta ninguna clase de consejo de inversión. Toda información es compartida con intención exclusivamente informativa. No debe tomarse ninguna decisión de inversión basada en la información aquí presentada y usted es el único responsable de sus propias decisiones de inversión.

El balance de los exchanges que utilizamos se derivan de la base de datos integral de etiquetado de direcciones de Glassnode, que se acumulan a través de la información oficialmente publicada por los exchanges y mediante algoritmos de agrupación propios. Si bien nos esforzamos por garantizar la máxima precisión en la representación del balance de los exchanges, es importante tener en cuenta que estas cifras pueden no siempre abarcar la totalidad de las reservas de un exchange, particularmente cuando los exchanges se abstienen de divulgar sus direcciones oficiales. Instamos a los usuarios a tener precaución y cautela al utilizar estas métricas. Glassnode no se responsabilizará de discrepancias o posibles inexactitudes. Por favor, lea nuestro Aviso de Transparencia al utilizar los datos de los exchanges.

Canales Traducidos

Estamos orgullosos de inaugurar nuevos canales sociales para:

- Español (Analista: @ElCableR, Telegram, Twitter)

- Turco (Analista: @wkriptoofficial, Telegram, Twitter)

- Persa (Analista: @CryptoVizArt, Telegram, Twitter)

- Síguenos en Twitter

- Únete a nuestro canal de Telegram

- Visita el Glassnode Forum para debatir y discutir ampliamente.

- Para ver las métricas del blockchain y las gráficas de actividad, visita Glassnode Studio