Bitcoin'de Hızlı Düşüş

Bitcoin boğaları hazırlıksız yakalandı ve yılın en büyük tek günlük satışı BTC fiyatlarını 25k $ altına indirdi. Büyük bir endişe kaynağı da Kısa Vadeli Sahip arzının %88,3'ünün şu anda gerçekleşmemiş bir zararda olması olabilir.

Yönetici Özeti

- Piyasa geçtiğimiz hafta şiddetli bir satış dalgası yaşadı ve BTC fiyatlarını 25 bin doların altına indirerek tarihsel olarak düşük volatilite dönemini sona erdirdi.

- Piyasa, birkaç önemli fiyat destek modelini keserek boğaları geri adım atmaya zorluyor.

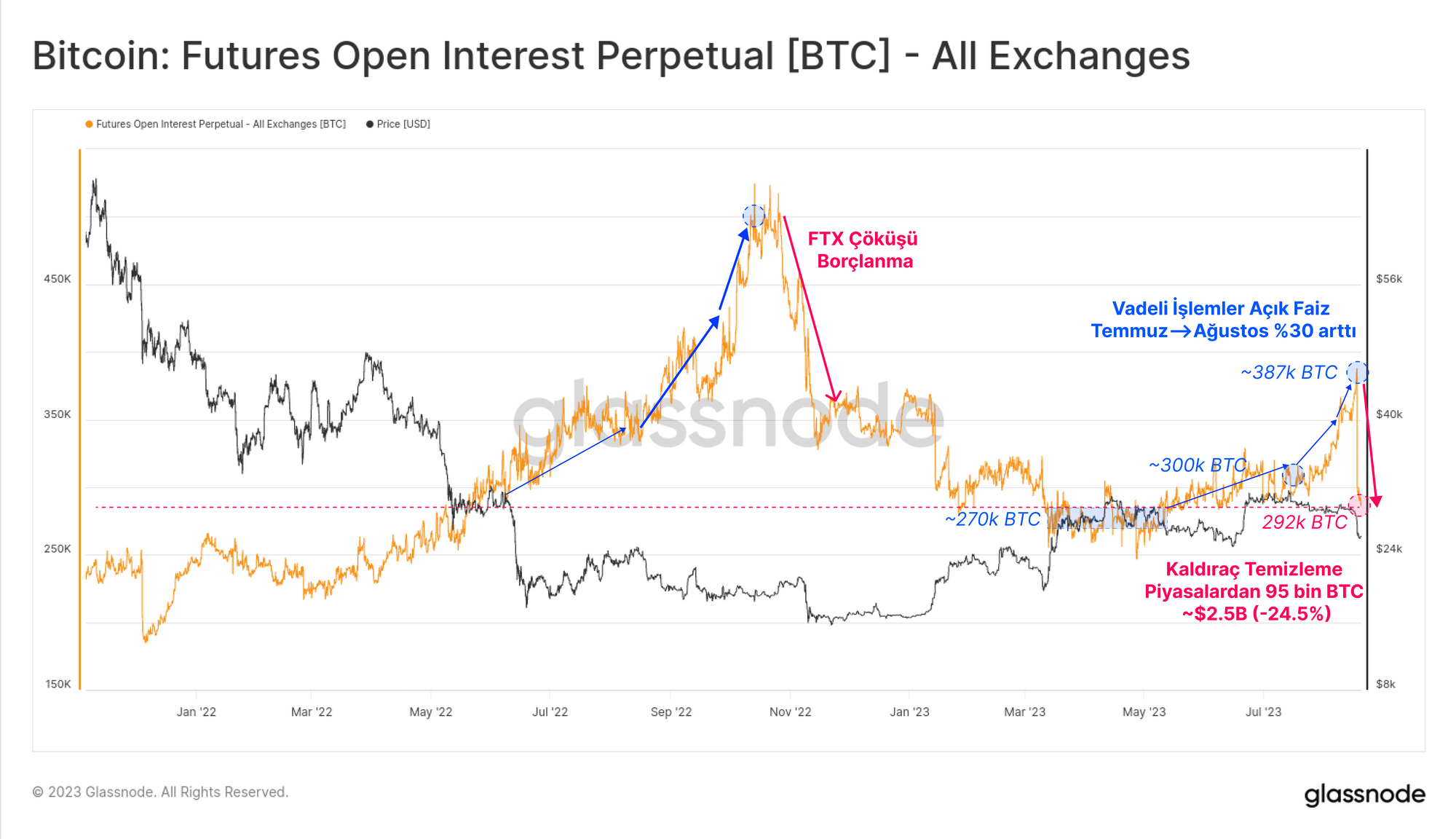

- Sadece birkaç saat içinde 2,5 milyar doların üzerinde açık pozisyonun temizlenmesi, türev piyasalarındaki kaldıraç oranının düşmesinin başlıca nedenlerinden biri olarak görülüyor.

- Opsiyon piyasaları, volatilite primlerini tarihi düşük seviyelerden keskin bir şekilde yeniden fiyatlandırmış olsa da, açık faiz oldukça sabit kalmıştır.

- Kısa Vadeli Sahip arzının %88,3'ünden fazlasının gerçekleşmemiş zararla elde tutulması nedeniyle spot piyasalar halen nispeten 'ağır' seyretmektedir.

- Piyasa karlılığı ve trendindeki dönüm noktalarını belirlemeye yardımcı olan duyarlı bir deneysel gösterge sunuyoruz.

Teknik Hasar

Dijital varlık piyasası geçtiğimiz hafta şiddetli bir satış yaşadı ve Temmuz ayından bu yana hakim olan yorucu volatilite azlığına dramatik bir son verdi. Son iki sayıda ele aldığımız gibi, BTC için fiyat hareketi kayıtlardaki en düşük volatilite seviyelerinden bazılarına ulaşmıştı ve özellikle opsiyon piyasaları önemli aşağı yönlü volatilite olasılığını büyük ölçüde azaltmıştı.

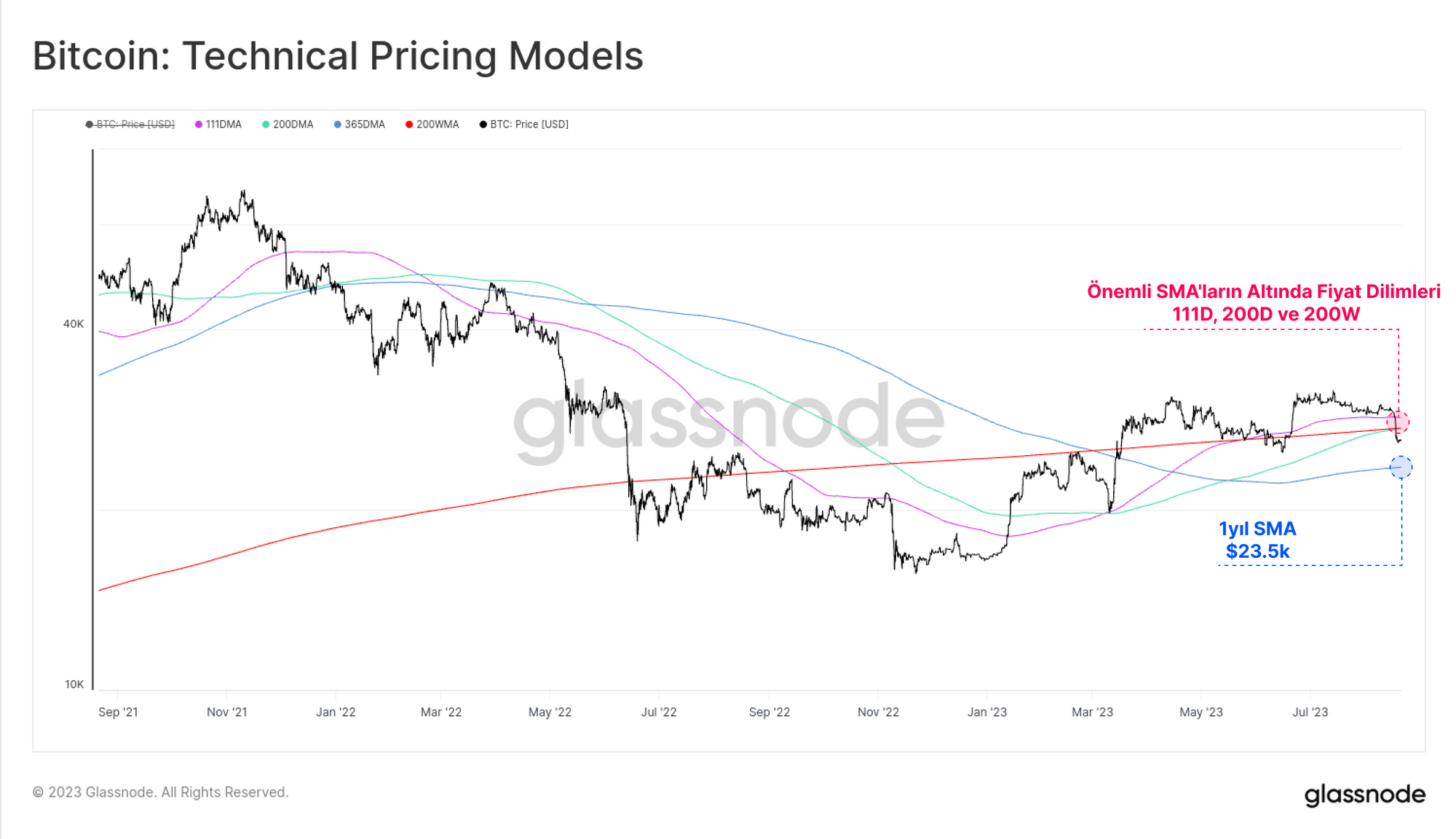

Birkaç hafta boyunca 29,3 bin $'ın hemen üzerinde işlem gördükten sonra, BTC fiyatları 111 günlük, 200 günlük ve 200 haftalık da dahil olmak üzere birçok uzun vadeli hareketli ortalamayı keserek düşüşe geçti. Piyasanın haftayı 26,1 bin $ civarında kapatmasıyla birlikte, bu durum piyasa desteğinde önemli bir kayıp anlamına geliyor ve boğalar artık işlerini kendileri için biçmiş durumda.

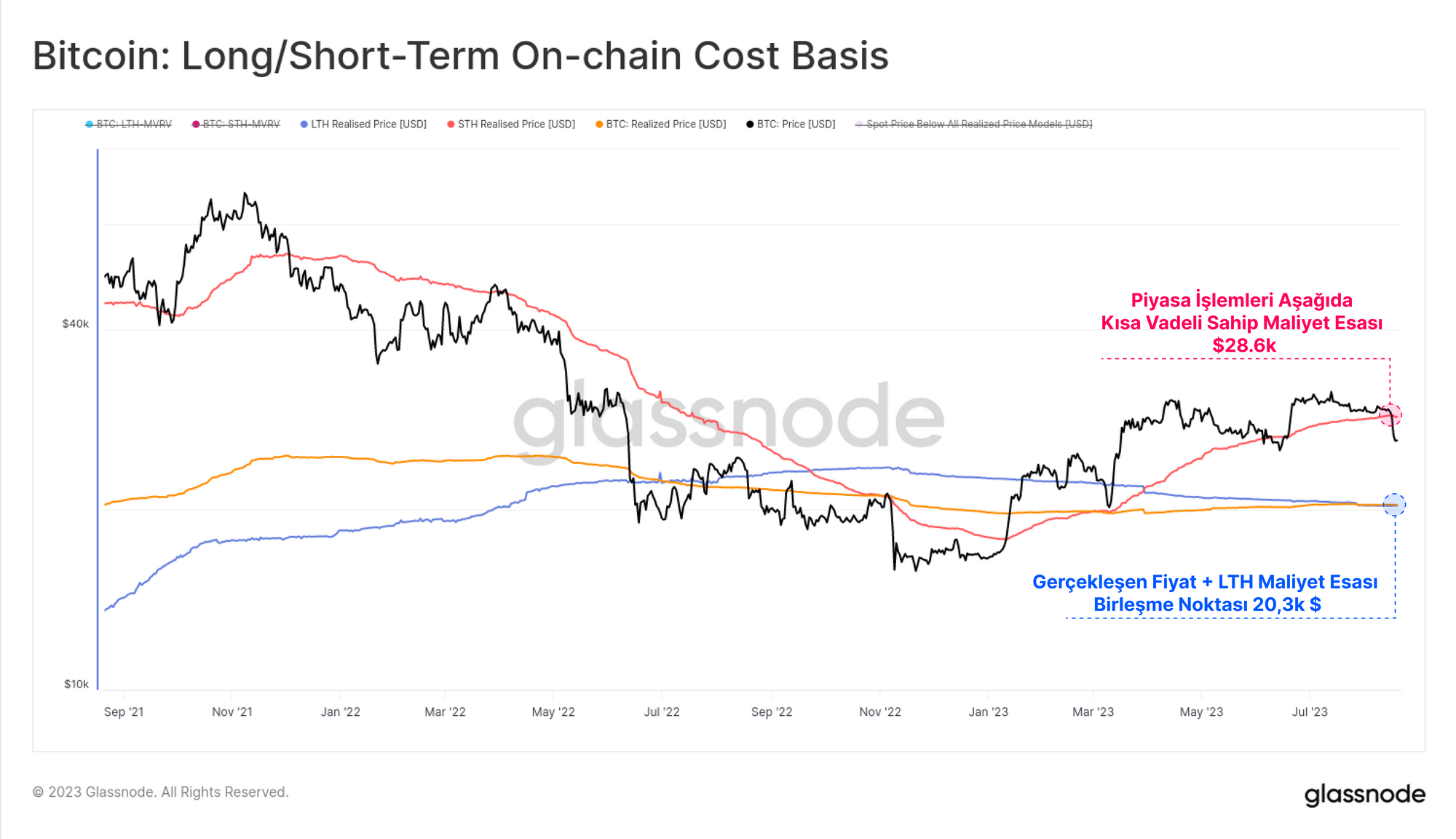

Satışlar aynı zamanda fiyatları, güçlü yükseliş trendleri sırasında tarihsel olarak destek sağlayan bir zincir içi fiyat modeli olan Kısa Vadeli Holder maliyet bazının altına itti. Gerçekleşen Fiyat ve Uzun Vadeli Tutucu maliyet esasının bir miktar aşağıda (20,3 bin $) işlem görmesi, piyasayı psikolojik açıdan biraz tehlikeli bir konuma sokuyor.

Geçen hafta da belirttiğimiz gibi (33. Hafta), Kısa Vadeli Sahipler grubunun elinde tuttuğu arz, önemli bir çoğunluğunun 29,0 bin $'ın üzerinde bir maliyet tabanına sahip olması nedeniyle bir miktar 'ağır'. Bu konuyu bu sayının ilerleyen bölümlerinde tekrar ele alacağız.

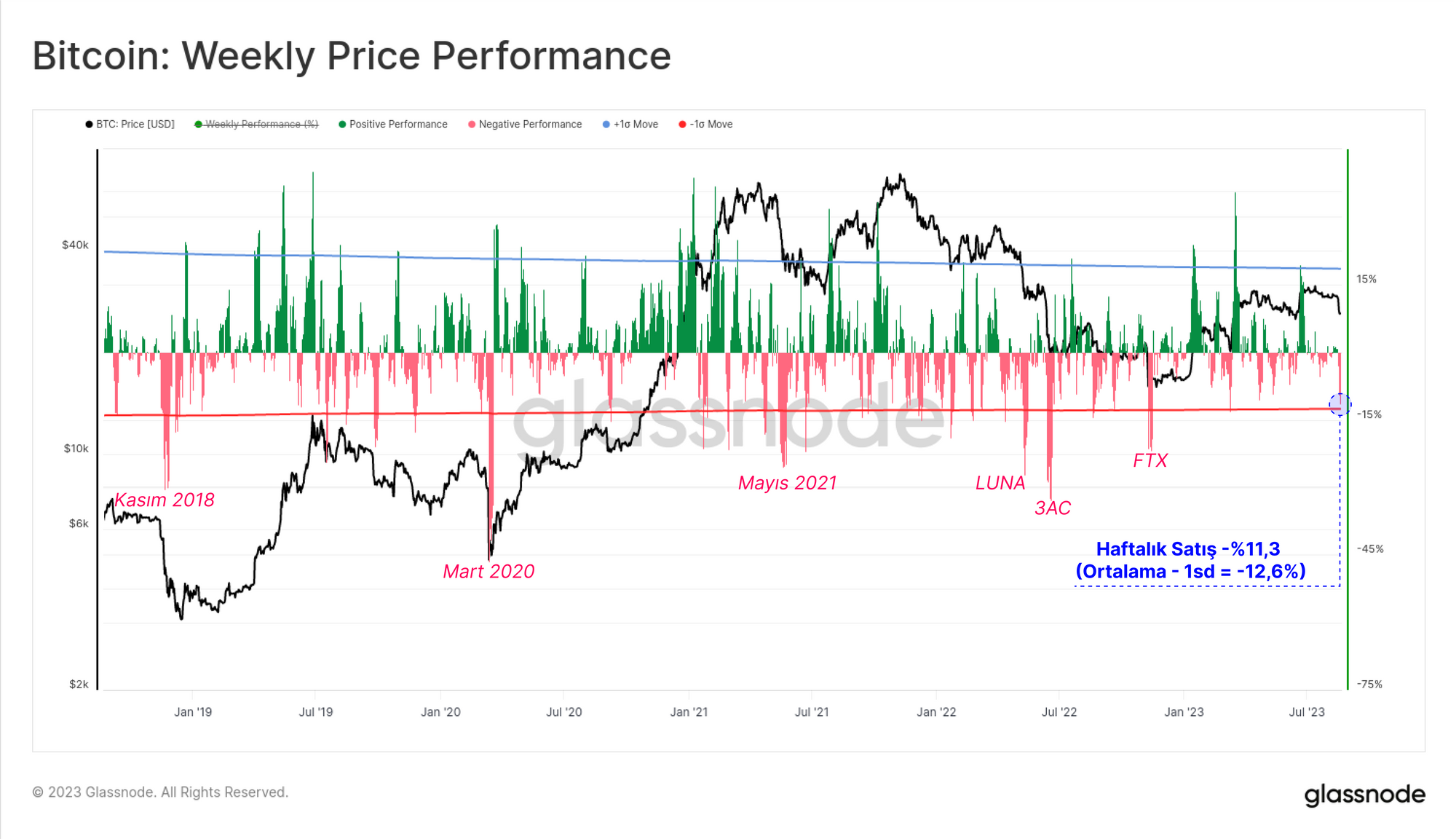

Haftalık fiyat hareketi -%11,3 düşüşle işlem görmüştür ki bu önemli bir düşüştür ancak son yıllardaki en önemli düşüş değildir. Bu performans, FTX, 3AC ve LUNA'nın çöküş olayları gibi büyük kapitülasyon olayları sırasında aşılan bir seviye olan -%12,6'lık uzun vadeli bir standart sapma hareketinden biraz utangaçtır.

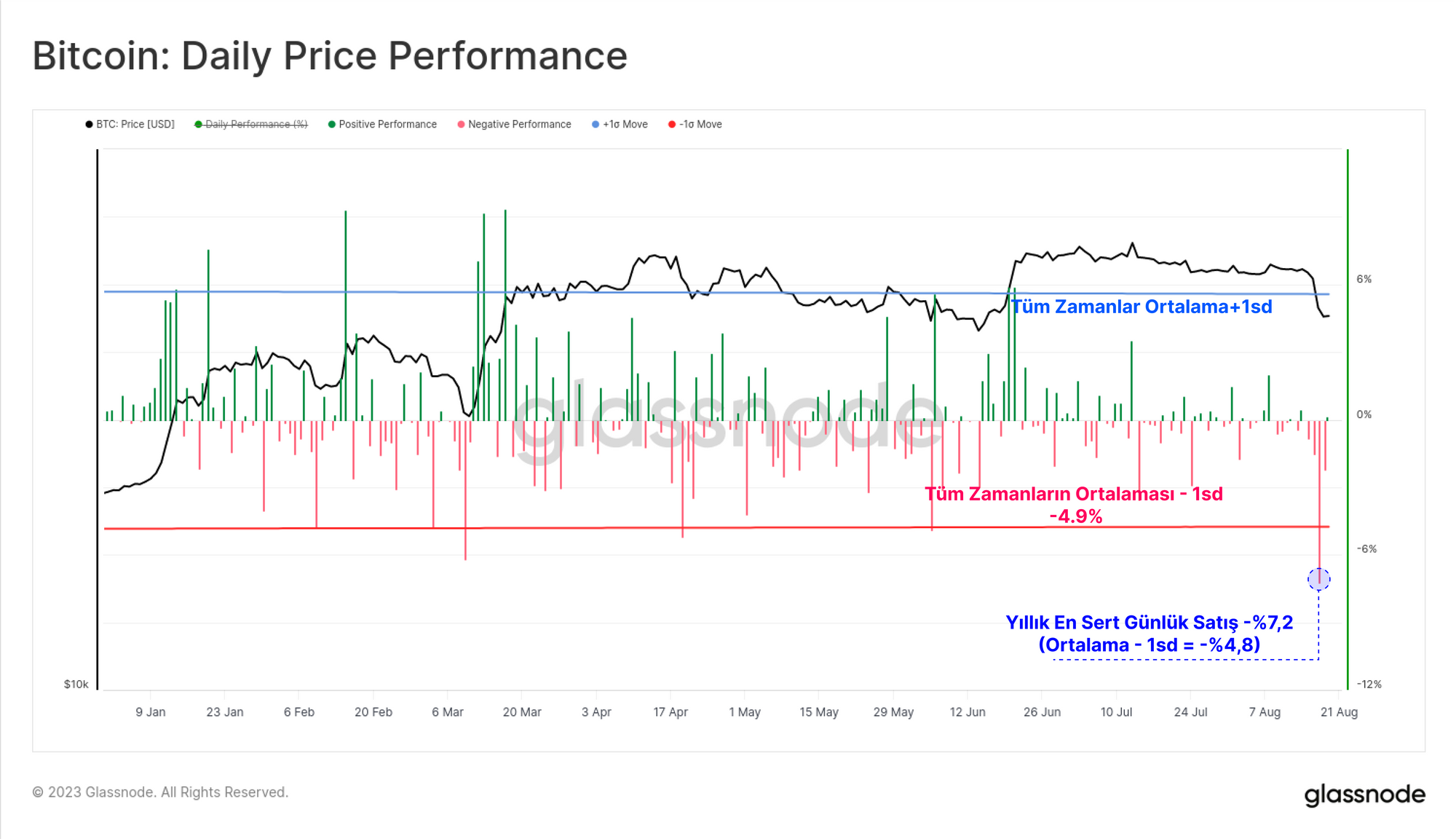

Ancak günlük bazda bu, 17 Ağustos'ta -%7,2'lik düşüşle bugüne kadarki en büyük tek günlük satış oldu. Bu, boğaları hazırlıksız yakalayarak aşağı yönde bir standart sapma hareketini aştı.

Opsiyon Yeniden Fiyatlama Volatilitesi

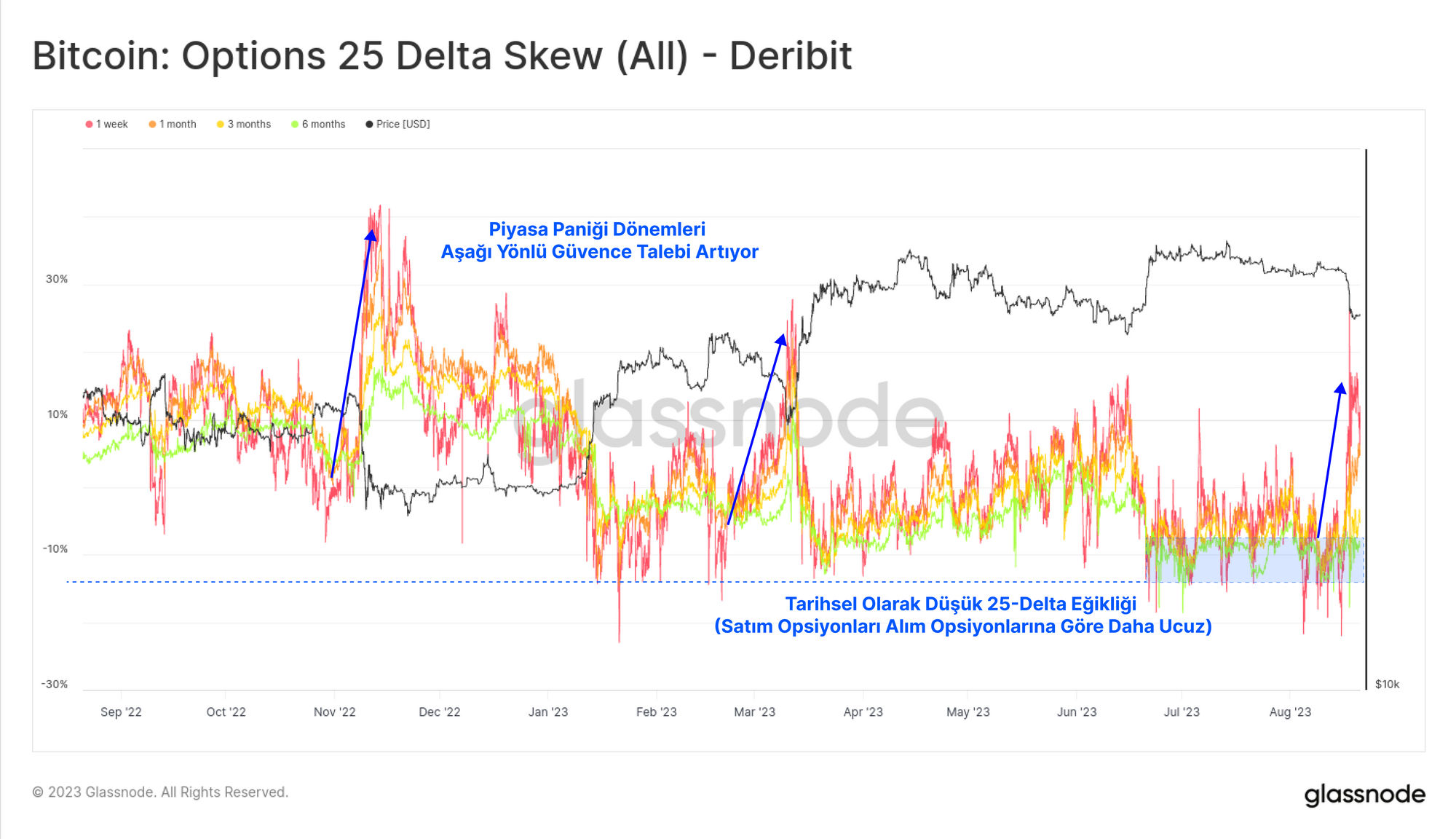

Opsiyon piyasalarındaki öngörülen volatilite hafta başında tüm zamanların en düşük seviyesine ulaştı ve 2021-22 boyunca görülen uzun vadeli taban çizgisinin %50 altında işlem gördü. Elbette, bu haftaki satışların başlamasıyla birlikte volatilite hızla yeniden fiyatlandı. Eylül sonuna kadar vadesi olan kısa vadeli kontratlar için öngörülen volatilite iki kattan fazla arttı.

Satım opsiyonları doğal olarak en keskin yeniden fiyatlandırmayı yaşadı ve 25-Delta Skew tamamen tersine dönerek -%10'luk tarihi düşük seviyelerden +%10'un üzerine çıktı. Genel olarak, opsiyon yatırımcıları uykularından şiddetle uyandırıldı ve ileriye dönük volatilite beklentilerini yeniden değerlendirmek zorunda kaldılar.

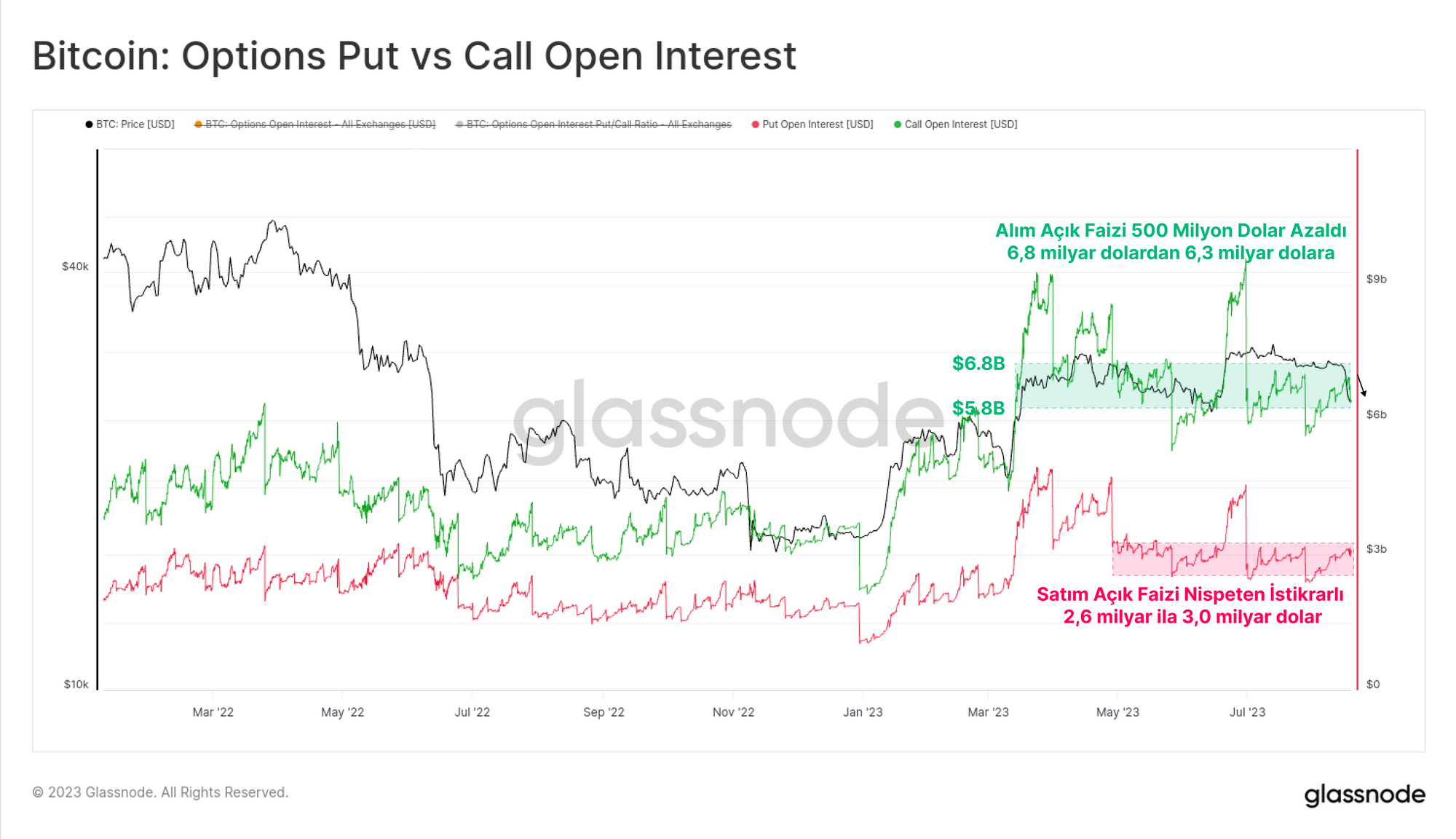

İlginç bir şekilde, hem alım hem de satım opsiyonları için açık faiz şaşırtıcı bir şekilde sabit kaldı ve patlayıcı fiyat hareketi göz önüne alındığında çok az net değişiklik oldu. Bu durum, volatilite muhtemelen yanlış fiyatlandırılmış olsa da, opsiyon piyasalarında büyük bir zorlama olmadığını göstermektedir.

Geçen haftaki analizde vurguladığımız bir gelişme, Bitcoin opsiyon piyasalarındaki açık ilginin büyüklüğünün artık vadeli işlem piyasalarıyla karşılaştırılabilir olmasıdır, yani analistler her ikisini de yakından takip etmelidir.

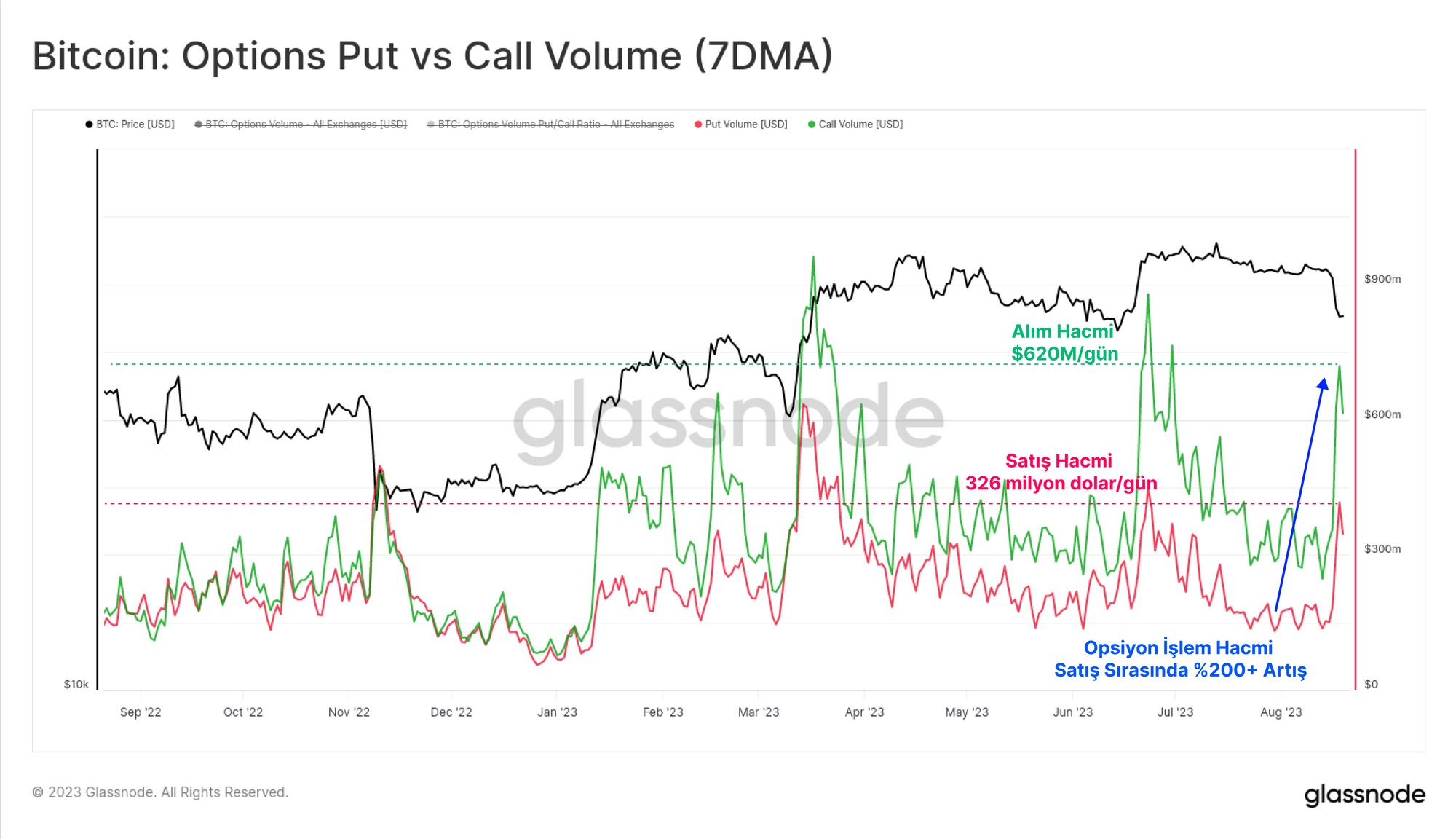

Opsiyon işlem hacmi %200+ artışla alımlar için 620 milyon $/gün ve satımlar için 326 milyon $/gün seviyesine yükseldi. Bu yüksek volatilite rejiminin devam edip etmeyeceğini ya da mevcut düşük likidite ortamının düşük coşkulu bir piyasaya geri dönüp dönmeyeceğini göreceğiz.

Vadeli İşlemler Flush-out

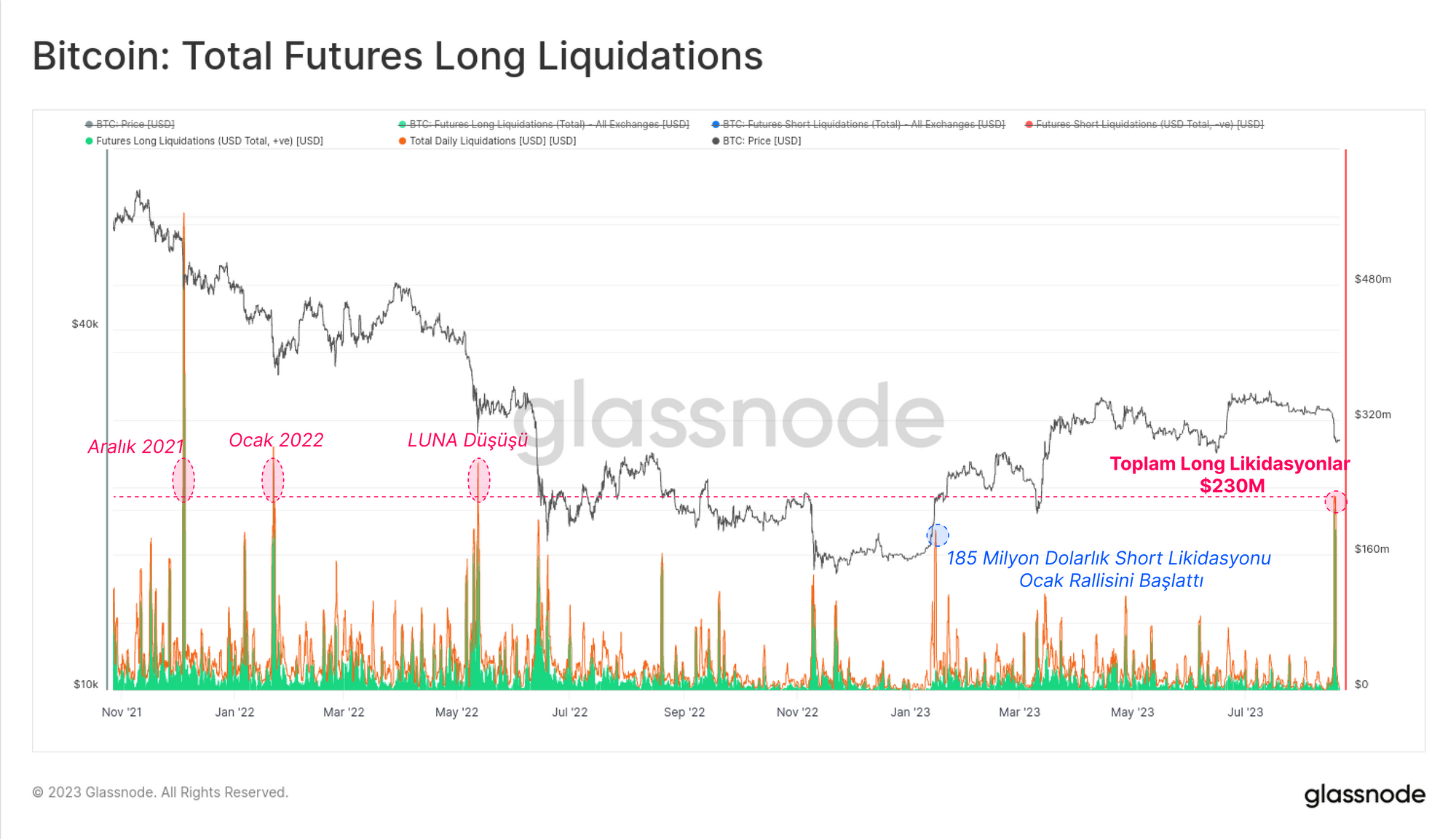

Opsiyon piyasalarının aksine, vadeli işlem tacirleri FTX çöküşü ile dikkate değer benzerlikler gösteren büyük bir kaldıraç azaltma olayı yaşamıştır. Ölçek olarak daha küçük olmakla birlikte, tek bir günde 2,5 Milyar $ değerinde sürekli vadeli işlem sözleşmesi kapatıldı. Bu, -%24,5'lik bir düşüşü ve Temmuz-Ağustos ayları boyunca biriken tüm kaldıraçların tamamen çözülmesini temsil etmektedir.

Birkaç saat içinde toplam 230 milyon dolarlık uzun pozisyon tasfiye edildi ve zorla kapatıldı, bu da LUNA'nın Mayıs 2022'de çökmesinden bu yana en büyük tasfiye olayı oldu. Bu likidasyon olayı, Ocak ayında 2023 rallisini başlatan kısa sıkışmadan daha büyüktü ve trend değiştirme potansiyeline sahip olabileceğini düşündürdü.

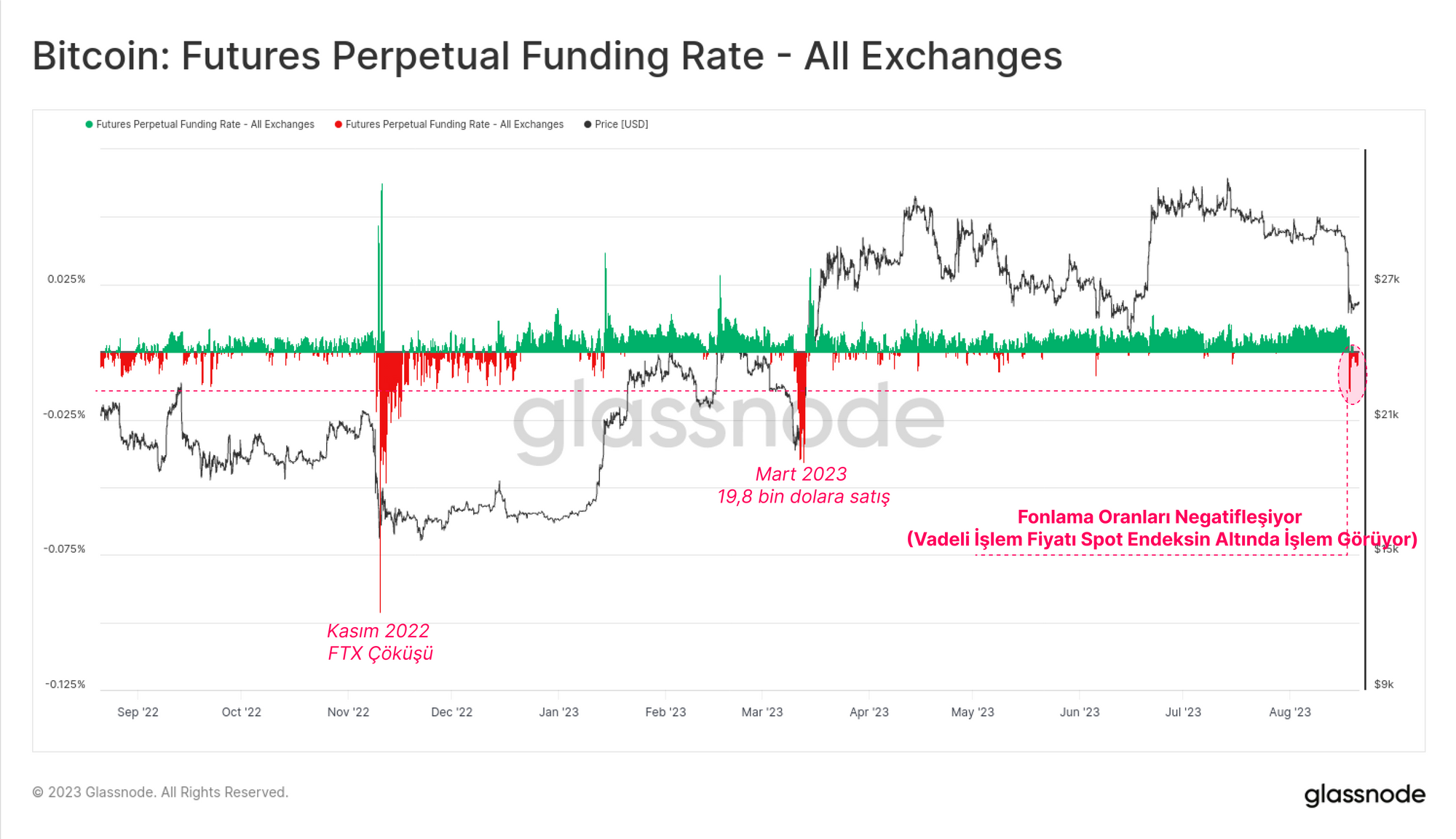

Vadeli işlem piyasaları da zorunlu satışlar nedeniyle negatif bir dislokasyon yaşadı ve vadeli işlem fiyatları spot piyasa endeksinin oldukça altına indi. Fonlama oranları negatife dönerek piyasa yapıcılarını uzun pozisyon açmaya ve arbitraj fiyat farkları yaratmaya teşvik etti.

Bu, Mart ayındaki 19,8 bin $'lık satıştan bu yana görülen en derin negatif fonlama oranıdır, ancak geçen haftaki dislokasyonun büyüklüğü daha küçüktür. Genel olarak bu durum, vadeli işlem piyasalarındaki kaldıraç birikiminin ve ardından gelen kaldıraç azaltmanın bu satışları tetikleyen başlıca faktör olduğunu göstermektedir.

En Ağır Spot Piyasalar

Geçen hafta revize ettiğimiz bir kavram (33. Hafta), önemli miktarda spot arzın mevcut fiyata yakın veya üzerinde bir maliyet esasına sahip olduğu 'en ağır piyasa' kavramıydı. BTC fiyatı aniden hareket ettiğinde, Kardaki Arz Yüzdesi metriğindeki değişiklikler yoluyla zarara giren arzın büyüklüğünü görebiliriz.

Burada, arzın %12,8'inin (2,48 milyon BTC) bu hafta gerçekleşmemiş bir kayba uğradığını ve bu metrikte daha düşük bir düşük değer belirlediğini görüyoruz. Bu durum spot piyasalardaki 'en yüksek ağırlığın' da oyunda bir faktör olabileceğini gösteriyor.

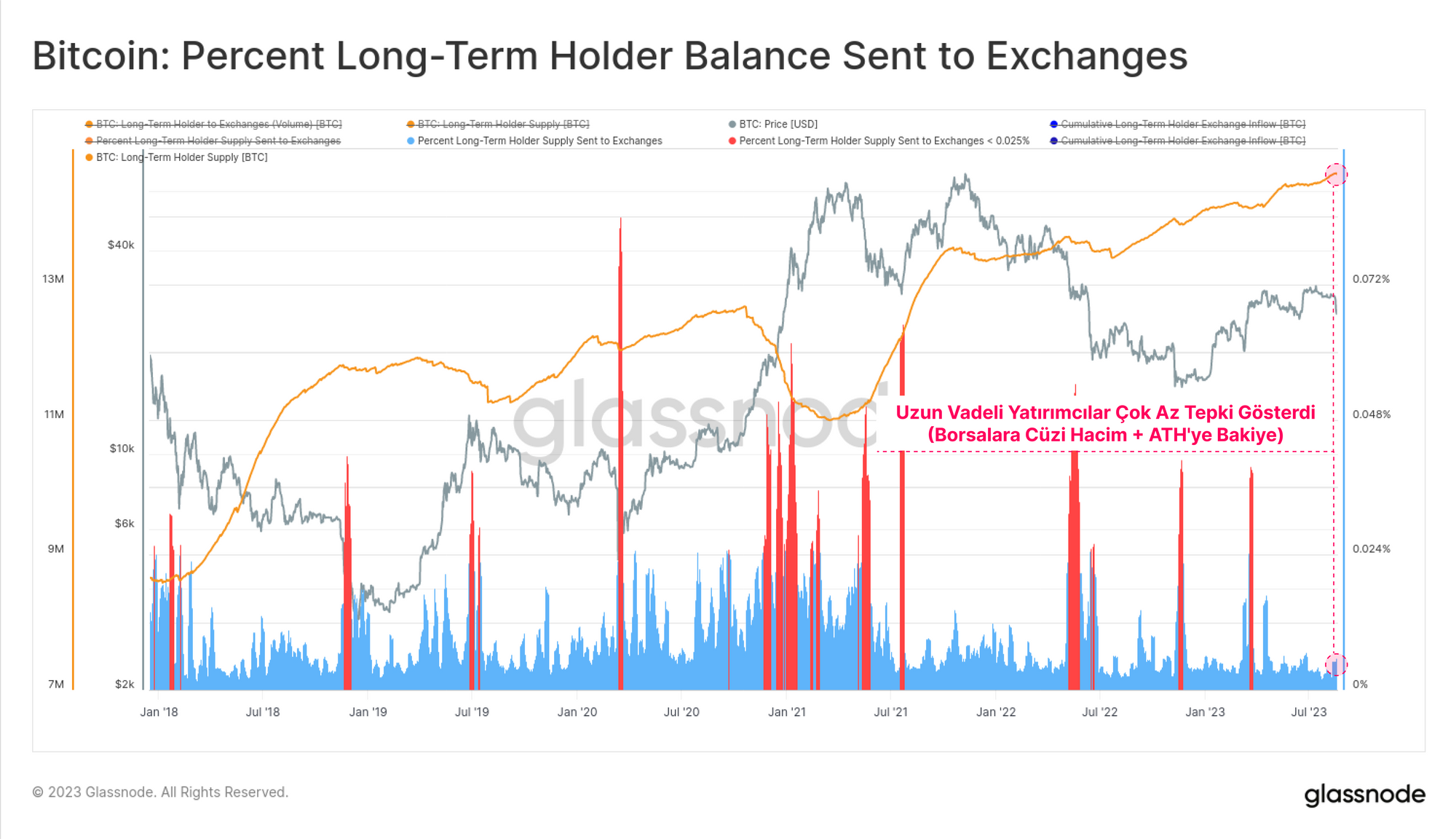

Uzun Vadeli Sahiplerin (LTH'ler) tepkisine bakacak olursak, neredeyse hiç tepki olmadığını görebiliriz. LTH grubu borsalara gönderilen hacmi anlamlı bir şekilde artırmadı ve toplam bakiyeleri aslında bu hafta yeni bir ATH'ye yükseldi.

Dolayısıyla, Kısa Vadeli Sahiplerin (STH'ler) değerlendirilmesinin daha uygun olduğu sonucuna varabiliriz.

LTH arzı ATH seviyelerindeyken, STH arzının da son yılların en düşük seviyelerinde kaldığını görebiliyoruz. Bununla birlikte, aşağıdaki grafik gerçekleşmemiş bir zararla tutulan STH arzının oranını göstermektedir.

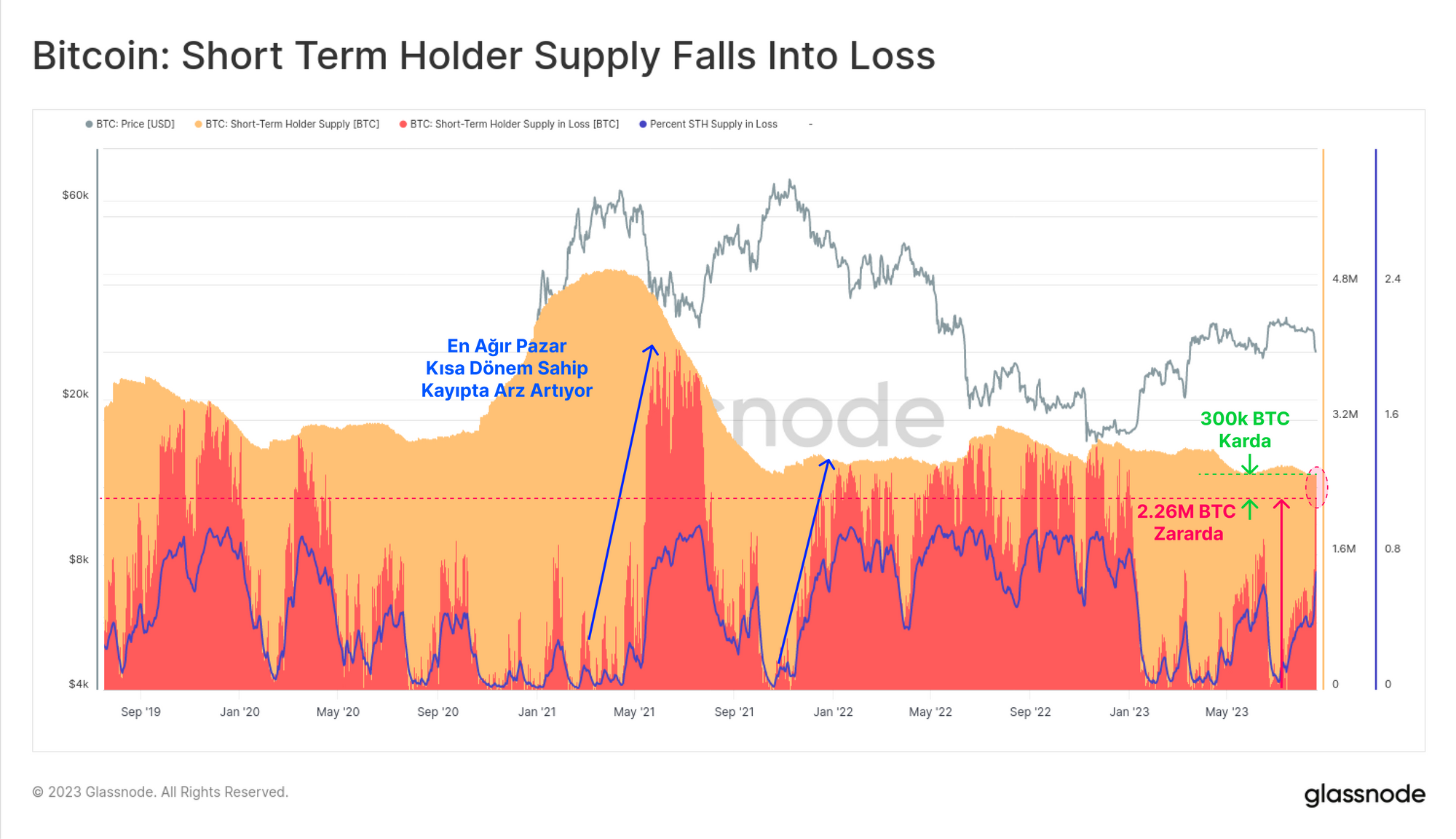

Zararda STH Arzındaki keskin artışların Mayıs 2021, Aralık 2021 ve yine bu hafta gibi 'en yoğun piyasaları' takip etme eğiliminde olduğuna dikkat edin. STH'ler tarafından tutulan 2,56 milyon BTC'den yalnızca 300 bin BTC (%11,7) halen kârda.

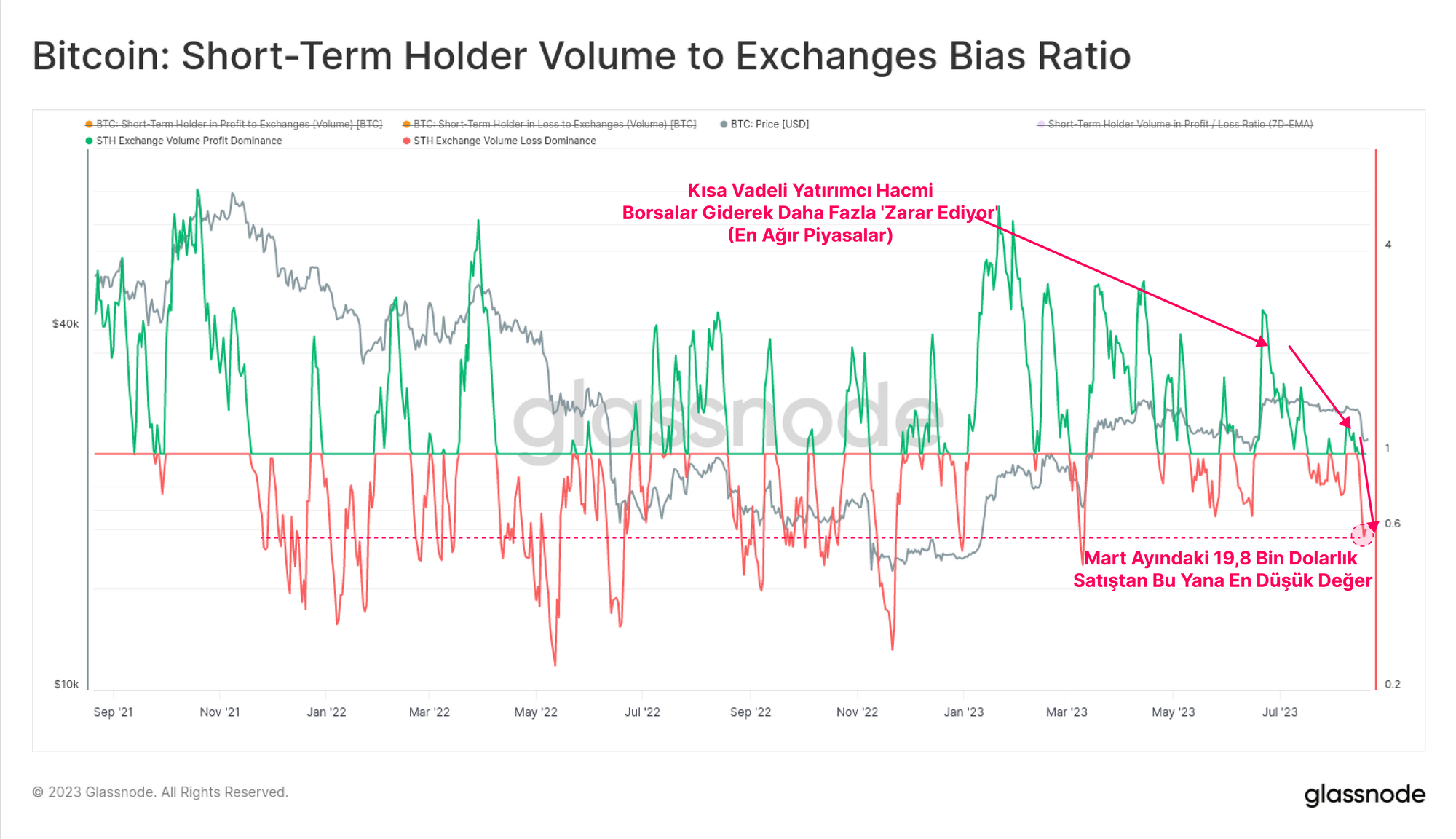

Bir sonraki grafik, borsalara akan STH hacimlerinin Kar veya Zarar Eğilimini (baskınlığını) göstermektedir. Daha fazla STH'nin giderek daha yüksek maliyet temeline sahip coinleri satın almasıyla, 2023 rallisi ilerledikçe kâr baskınlığında istikrarlı bir düşüş görebiliriz.

Bu hafta, Mart ayındaki 19,8 bin $'lık satıştan bu yana en büyük kayıp baskınlığı değerini gördük. Bu, STH grubunun hem varlıklarının büyük ölçüde zararda olduğunu hem de fiyatlara giderek daha duyarlı hale geldiğini gösteriyor.

Metriklere Derin Dalış: Gerçekleşen Kayıp Momentumu

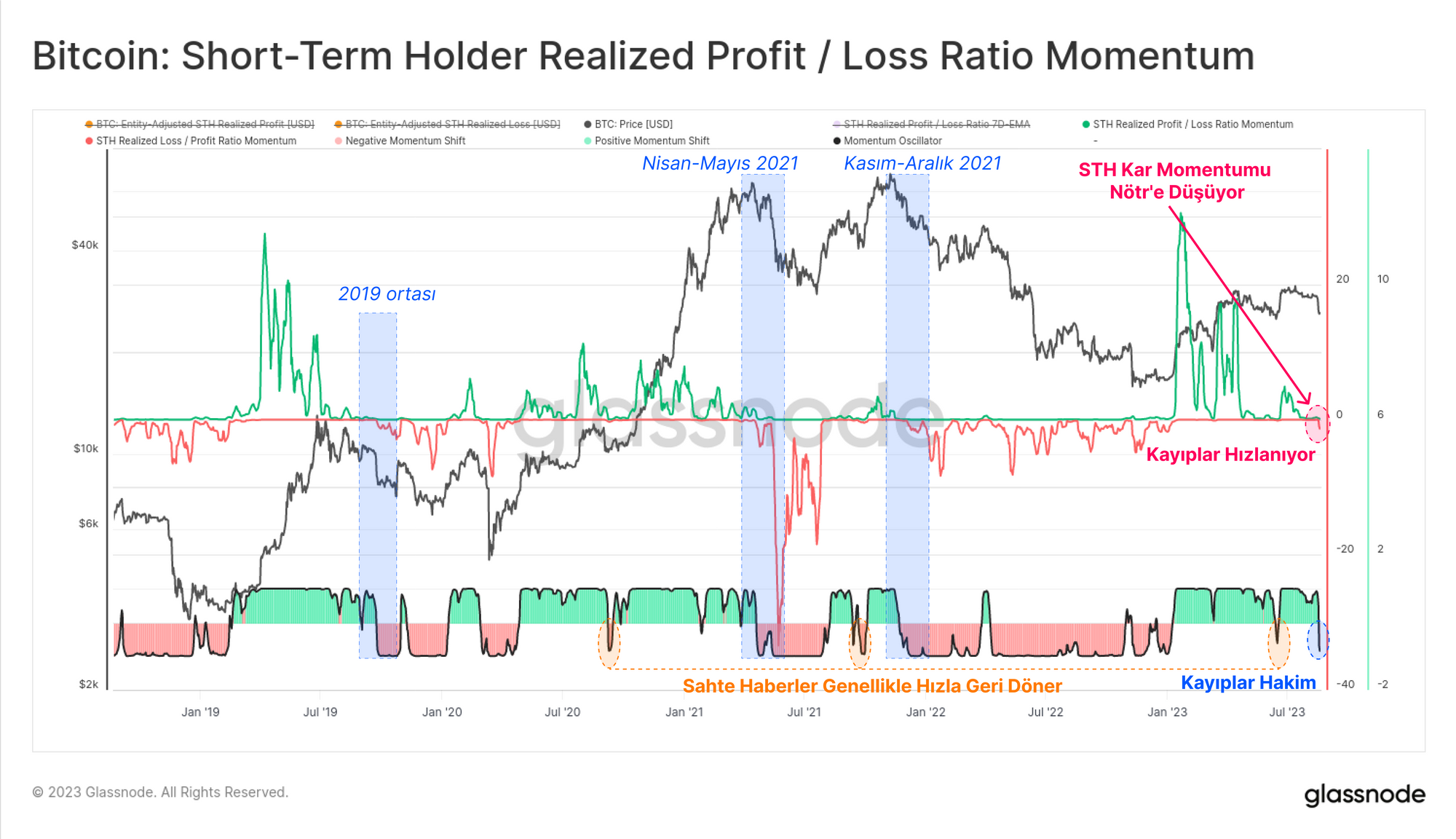

Son olarak, Glassnode ekibi tarafından geliştirilmekte olan daha gelişmiş ve duyarlı araçlardan biriyle kapanışı yapacağız. Bu aracın amacı, 'üst veya alt yoğun piyasalar' gibi önemli piyasa dönüm noktalarını belirlemektir. Aşağıdaki şekilde tasarlanmıştır:

- Makro yükseliş trendleri sırasında, yatırımcılar genellikle giderek daha karlı hale gelir ve kayıplar daha seyrekleşir (ve düşüş trendlerinde bunun tersi olur).

- Bu da Gerçekleşen Kar/Zarar (K/Z) oranının piyasa yükseliş trendleri sırasında sürekli olarak 1,0'ın üzerinde kalmasıyla sonuçlanır. Tersine, Kayıp/Kar (K/K) Oranı düşüş trendleri sırasında 1,0'ın üzerinde kalır.

- K/Z Oranını 1 yıllık hareketli ortalamasıyla karşılaştırırsak, kar baskınlığı hızla arttığında yükselecek bir K/Z Momentum göstergesi 🟢 oluşturabiliriz. Bu genellikle zararın baskın olduğu bir rejimin ardından gerçekleşir (örneğin dip-ağır bükülme noktalarının yakınında). Benzer bir K/Z Momentum 🔴 tepe-ağırlıklı bükülme noktalarını belirlemek için hesaplanabilir.

- Bir baskınlık osilatörü (grafiğin alt kısmında) de dönüm noktalarını belirlemek için başka bir bakış açısı sağlamak üzere oluşturulabilir.

Bu metriğin aşağıda gösterilen varyantı, özellikle piyasa oynaklığına en tepkili grup olan Kısa Vadeli Sahipler içindir. Birkaç ay boyunca azalan kâr baskınlığının ardından Zarar momentumunun ve baskınlığının anlamlı bir şekilde arttığını görebiliyoruz. Mart 2023 düzeltmesi sırasında olduğu gibi yanlış sinyaller ortaya çıkmaktadır ve bunlar tarihsel olarak hızla toparlanmıştır.

Bununla birlikte, Mayıs ve Aralık 2021'deki gibi daha şiddetli düşüş trendlerinden önce de sürekli düşüşler yaşandı ve bu da bu haftaki satışların yakından takip edilmesini gerektiriyor.

Özet ve Sonuçlar

Bitcoin piyasası bu hafta şiddetli bir şekilde sarsıldı ve 17 Ağustos'ta -%7,2'lik satışla YTD'nin en büyük tek günlük düşüş hareketini gerçekleştirdi. Birçok gösterge, opsiyon tüccarlarının da volatilite primlerini yeniden düşünmek ve yeniden fiyatlandırmak zorunda kalmasıyla birlikte, en olası itici güç olarak gelecekteki bir piyasa kaldıraç kaldırma olayına işaret ediyor.

Uzun Vadeli Sahipler büyük ölçüde etkilenmemiş ve tepkisiz kalmıştır ki bu da ayı piyasası akşamdan kalma dönemlerinde bu grubun tipik bir davranış biçimidir. Ancak Kısa Vadeli Elde Tutanlar daha fazla ilgi çekmektedir, zira ellerinde tuttukları arzın %88,3'ü (2,26 milyon BTC) şu anda gerçekleşmemiş bir zararla tutulmaktadır. Bu durum, borsalara gönderilen STH gerçekleşmiş kayıplarındaki hızlanmanın yanı sıra, boğaları geri adım attıran önemli teknik hareketli ortalama desteğinin kaybedilmesiyle birleşti.