Likidite Kuraklığı

Dijital varlık piyasasındaki likidite, hem zincir üstü hem de zincir dışı hacimlerin tarihi düşük seviyelere ulaşmasıyla kurumaya devam ediyor. HODLing piyasanın tercihi olmaya devam ederken, arzın önemli bir kısmı gerçekleşmemiş önemli bir kayba düşmenin eşiğinde duruyor.

Yönetici Özeti

- Likidite, volatilite ve hacimler dijital varlık piyasasında sıkışmaya devam ediyor ve birçok metrik 2020 öncesi seviyelere geriledi.

- Stablecoinler, Tether (USDT) hariç tüm büyük stablecoin varlıklarında itfalar yapıldıkça arzda sürekli bir düşüş yaşıyor.

- Uzun Vadeli Yatırımcılar grubu, ellerinde tuttukları paraya sadık ve oldukça az harcama yapıyor.

- Öte yandan Kısa Vadeli Yatırımcılar, arzlarının büyük çoğunluğunu mevcut fiyat aralığının üzerinde satın alarak karlılığın sınırında geziniyor.

Dijital varlık piyasası oldukça dar bir işlem aralığına geri döndü, sıkıştırılmış bir volatilite rejimi ve olağanüstü hafif hacimler yaşadı. Sonuç olarak, aşırı ilgisizlik ve can sıkıntısının hakim duyguyu en iyi şekilde tanımladığı söylenebilir. Geçtiğimiz haftalarda bunun hem türev piyasalarda (32. Hafta) hem de zincir üstü verilerde (33. Hafta) nasıl ifade edildiğini araştırdık. Geçen haftaki video raporda, özellikle net sermaye çıkışları rejimiyle ilgili bazı itici faktörleri detaylıca inceledik.

Bu baskıda, likiditenin bu şekilde kurumasını ve bu piyasa yapısını daha iyi karakterize etmek için zincir üstündeki verileri nasıl kullanabileceğimizi daha ayrıntılı olarak inceleyeceğiz.

İstikrarlı Arz Düşüşleri

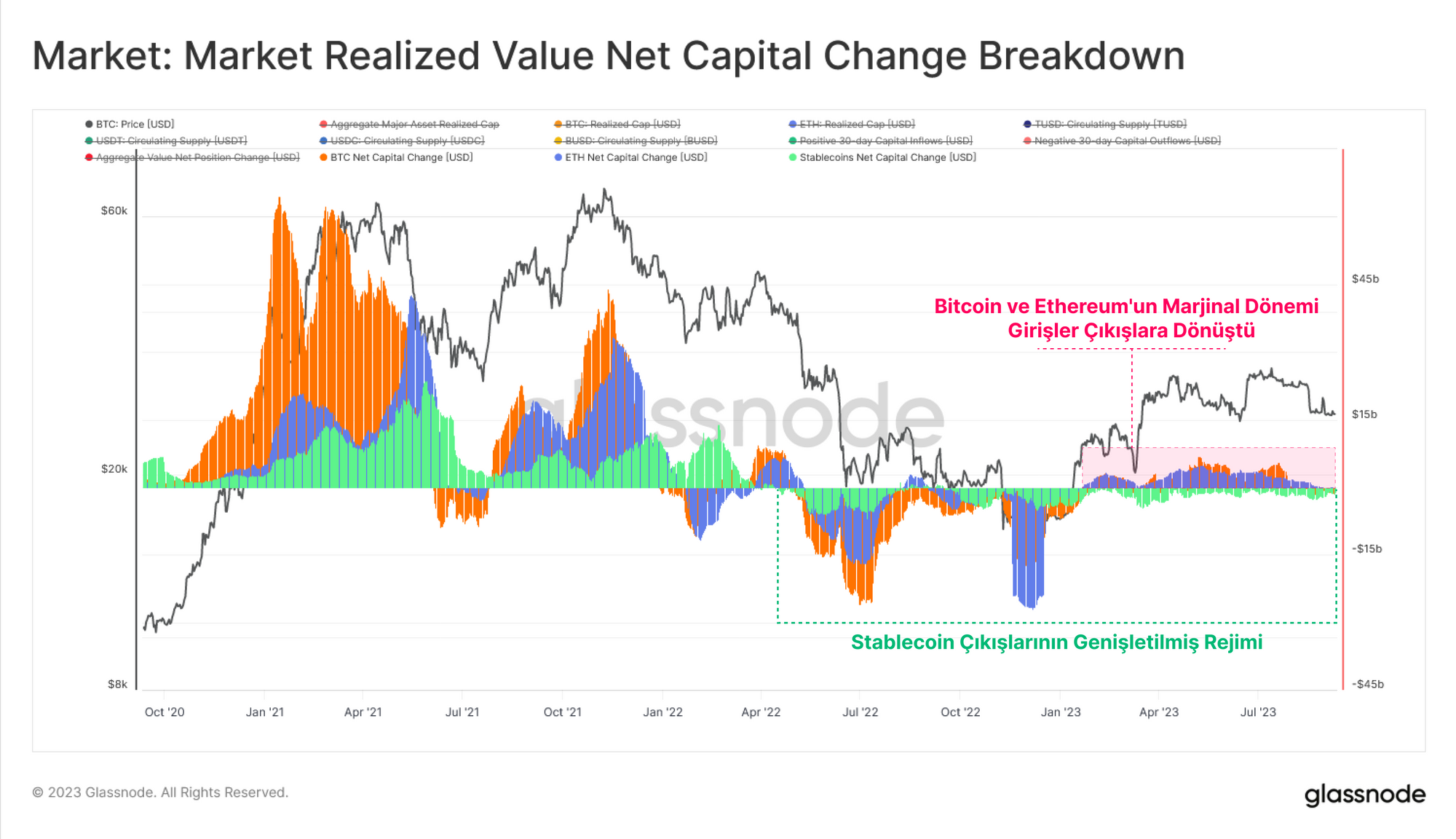

Çalışmamıza, sektöre sermaye akışının makro bir görünümü ile başlayacağız. Burada, üç ana varlık olan Bitcoin, Ethereum ve sabit coinlerde tutulan toplam yatırım sermayesini ele alıyoruz.

- 🟢 Stablecoin'ler, LUNA-UST'nin çöküşünün ardından itfanın başlamasıyla Nisan 2022'den bu yana arzda sürekli bir düşüş yaşadı.

- Hem 🟠 BTC hem de 🔵 ETH, yılın başından bu yana net bir sermaye girişi yaşadı ve Gerçekleşen Sermaye Değerlerinin sırasıyla 6,8 milyar $ / ay (BTC) ve 4,8 milyar $ / ay'a kadar yükseldiğini gördü.

- Ancak Ağustos sonundan bu yana, her üç varlık da nötr veya negatif girişlere geri döndü, bu da bir dereceye kadar durgunluk ve belirsizliğin hakim olduğunu gösteriyor.

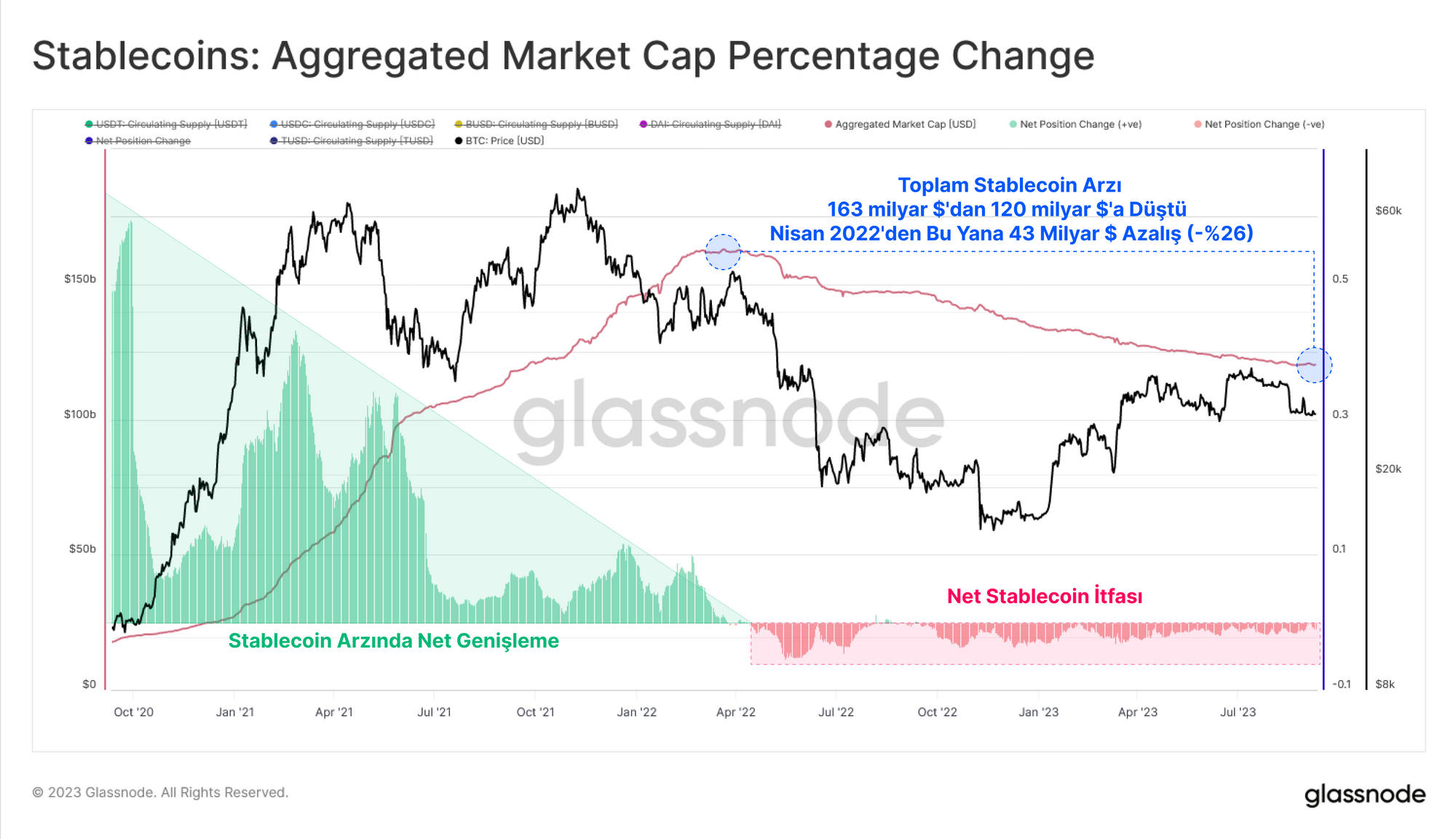

Sabit coinleri izole edersek, Mart 2022'deki en yüksek seviyeden bu yana toplam %26'lık bir düşüşle toplam 43 milyar dolarlık sermayenin itfa edildiğini görebiliriz. Bunun hem ayı piyasası koşulları nedeniyle sermayenin çıkışının bir sonucu olduğu, hem de getirisi olmayan sabit coinlere aktarılmayan yüksek faiz oranlarının fırsat maliyetinin bir yansıması olduğu söylenebilir.

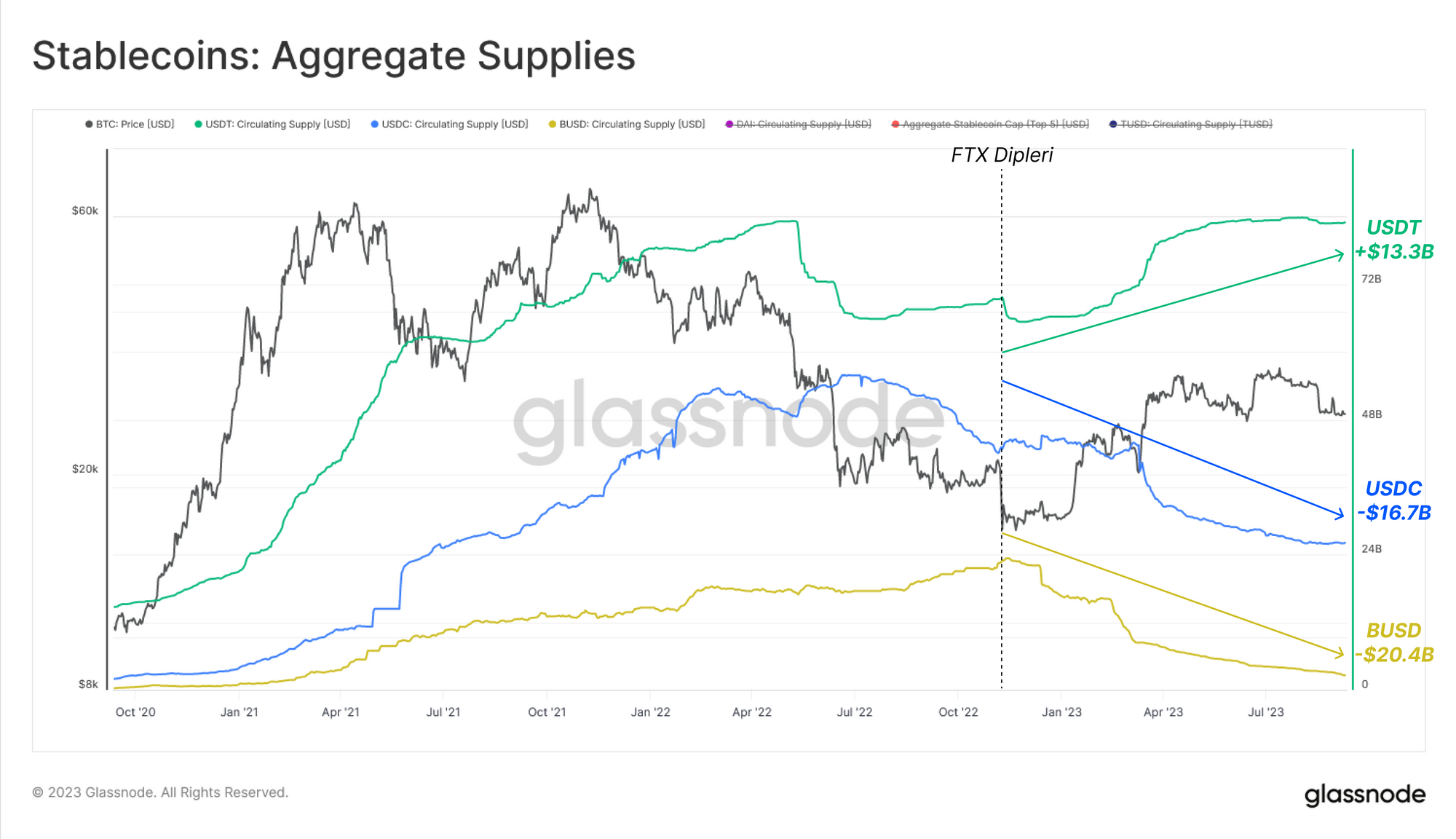

En büyük üç sabit coini incelediğimizde, bu dinamiklerin eşit bir şekilde dağılmadığını görebiliriz:

- 🟢 USDT arzı, Kasım 2022'de belirlenen mevcut döngünün en düşük seviyesinden bu yana aslında + 13,3B $ arttı.

- USDC'de neredeyse eşit ve zıt yönde -16,7 milyar $'lık bir düşüş görülmüştür; bu düşüş muhtemelen kısmen ABD merkezli kurumların sermayelerini daha yüksek faizli piyasalara taşımasının bir yansımasıdır.

- 🟡 BUSD, büyük ölçüde ihraççı Paxos'un SEC yaptırımını takiben yalnızca itfa moduna geçmesi nedeniyle 20,4 milyar $'lık (-%89) dramatik bir düşüş gördü.

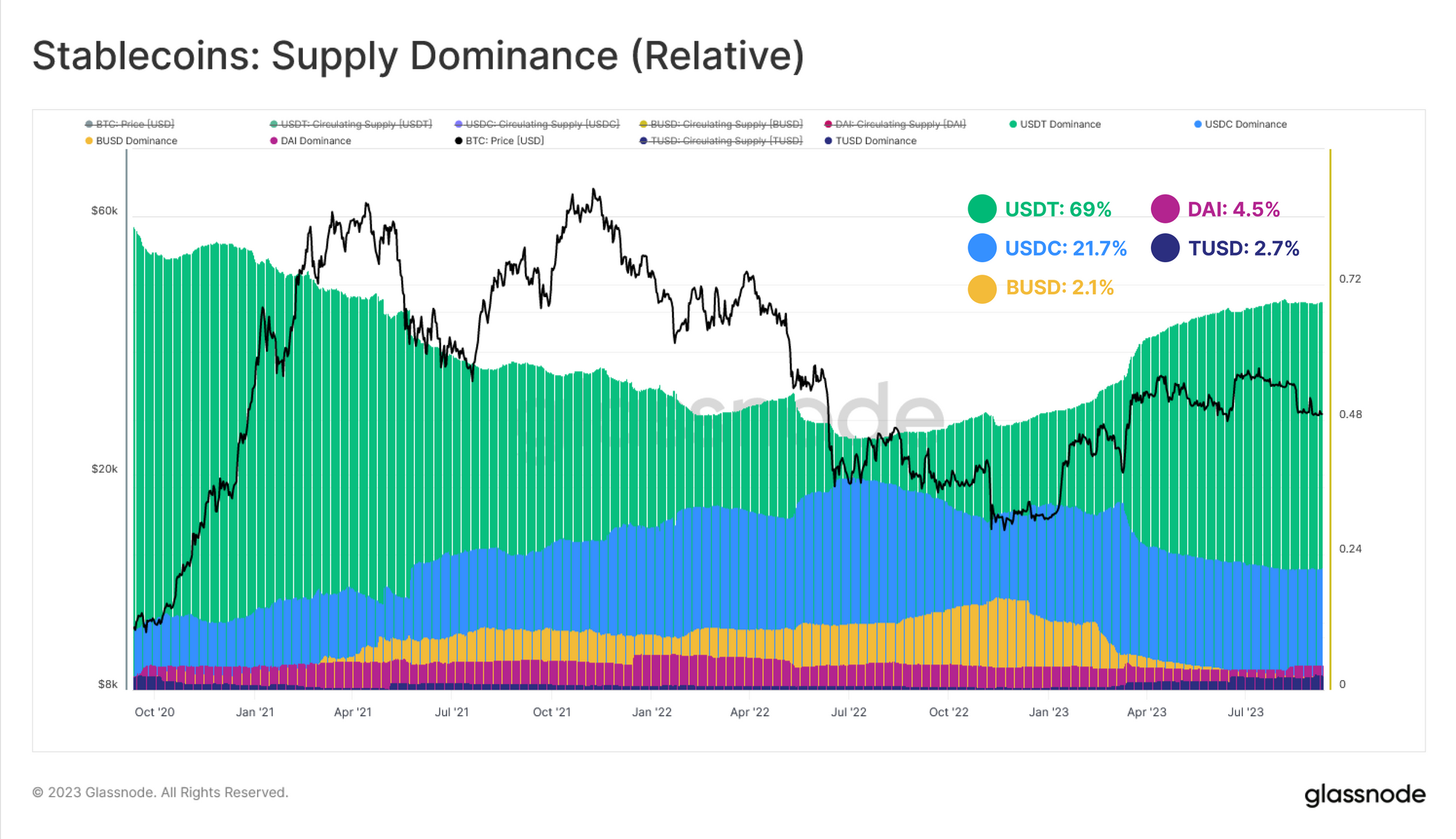

Göreceli baskınlık açısından bakarsak, Tether'in pazar payının genişlemesinin ne kadar önemli olduğunu görebiliriz. USDT şu anda stabilcoin piyasasının %69'unu temsil ediyor ve bu da Haziran 2022'deki %44'lük düşük hakimiyet oranından keskin bir geri dönüş anlamına geliyor.

BUSD'nin hakimiyeti %2,1'e, USDC'nin hakimiyeti ise %21,7'ye düşerek bir yıl önce ulaşılan %38'lik zirve noktasından önemli ölçüde gerilemiştir.

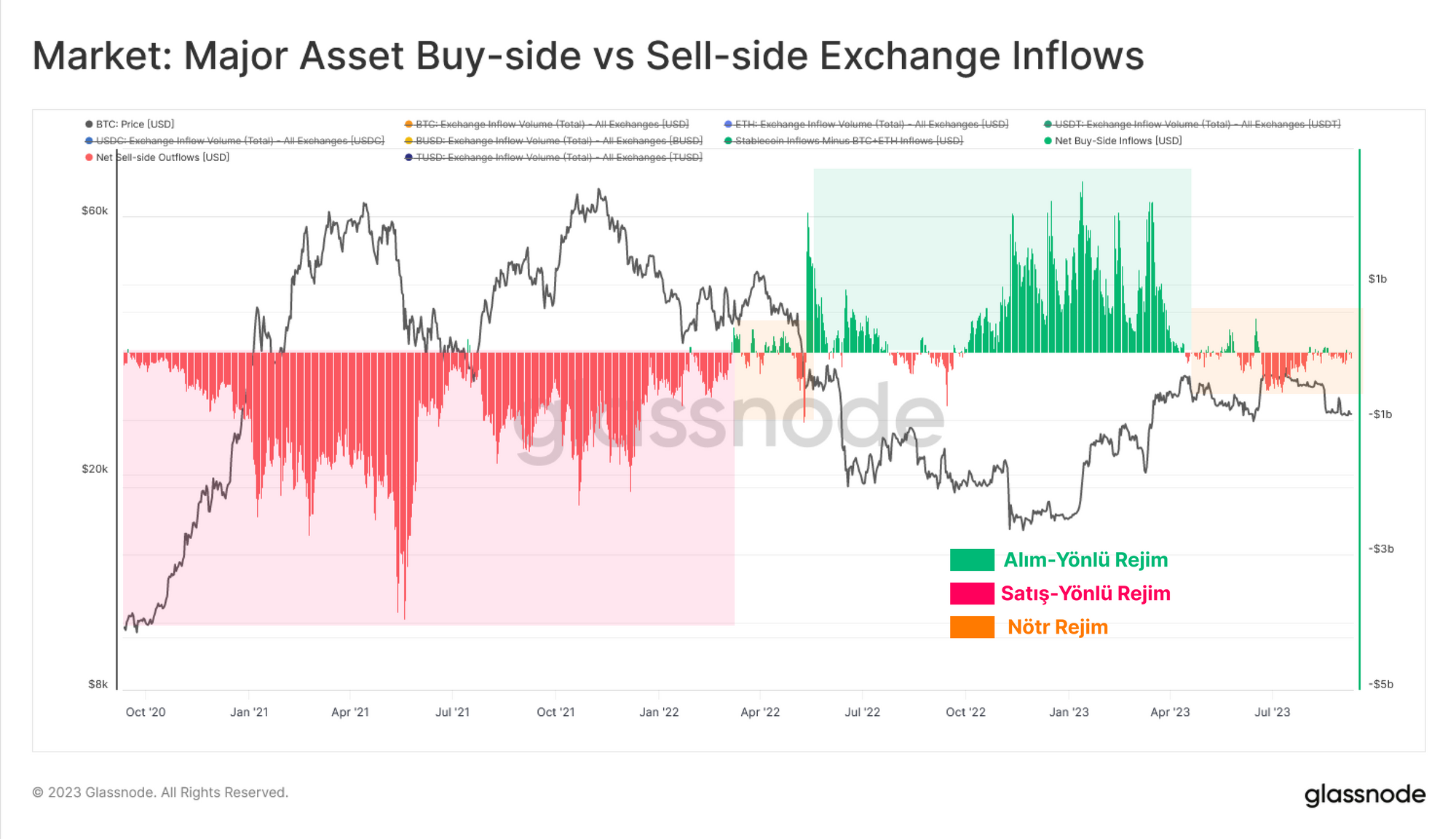

Daha kısa vadeli bir bakış açısıyla, borsalara akan üç ana varlık için göreceli alıcı tarafa karşı satıcı tarafa bakabiliriz. Burada bir dizi basit varsayımda bulunacağız:

- Borsalara akan BTC ve ETH'nin USD değerinin 'satış tarafı' baskısı için bir gösterge olduğunu varsayıyoruz.

- Borsalara akan sabit coinlerin USD değerinin 'alım tarafı' baskısı için bir gösterge olduğunu varsayıyoruz.

Aşağıdaki grafik Stablecoin girişleri (+ve) ile BTC + ETH girişleri arasındaki net USD farkını hesaplamaktadır. Aradığımız şey mutlak büyüklükten ziyade (bu varsayımların etrafında hata çubukları olacağından) önemli rejim kaymalarıdır.

- 🟢 Pozitif değerler, sabit coinlerin alım tarafının BTC+ETH satış tarafını aştığı net bir alım tarafı rejimi olduğunu göstermektedir.

- 🔴 Negatif değerler, sabit coinlerin alış tarafının BTC+ETH satış tarafından daha az olduğu net bir satış tarafı rejimi olduğunu gösterir.

2021 boğa döngüsü, yatırımcıların yükseliş trendlerinin çılgınlığı sırasında kar elde etmeleri nedeniyle net satış tarafı baskısının hakimiyetindeydi. LUNA-UST ve 3AC'nin 2022 ortalarında çöküşü, yatırımcıların bir piyasa tabanı oluşturmaya çalışmasıyla net birikime doğru bir dönüşe işaret etti.

Ancak bu yılın Nisan ayından bu yana piyasa, BTC ve ETH sermaye girişlerindeki yavaşlama ve piyasanın giderek daha ilgisiz ve belirsiz hale gelmesiyle uyumlu olarak nispeten nötr bir seviyeye geri döndü.

Sessiz Onchain...

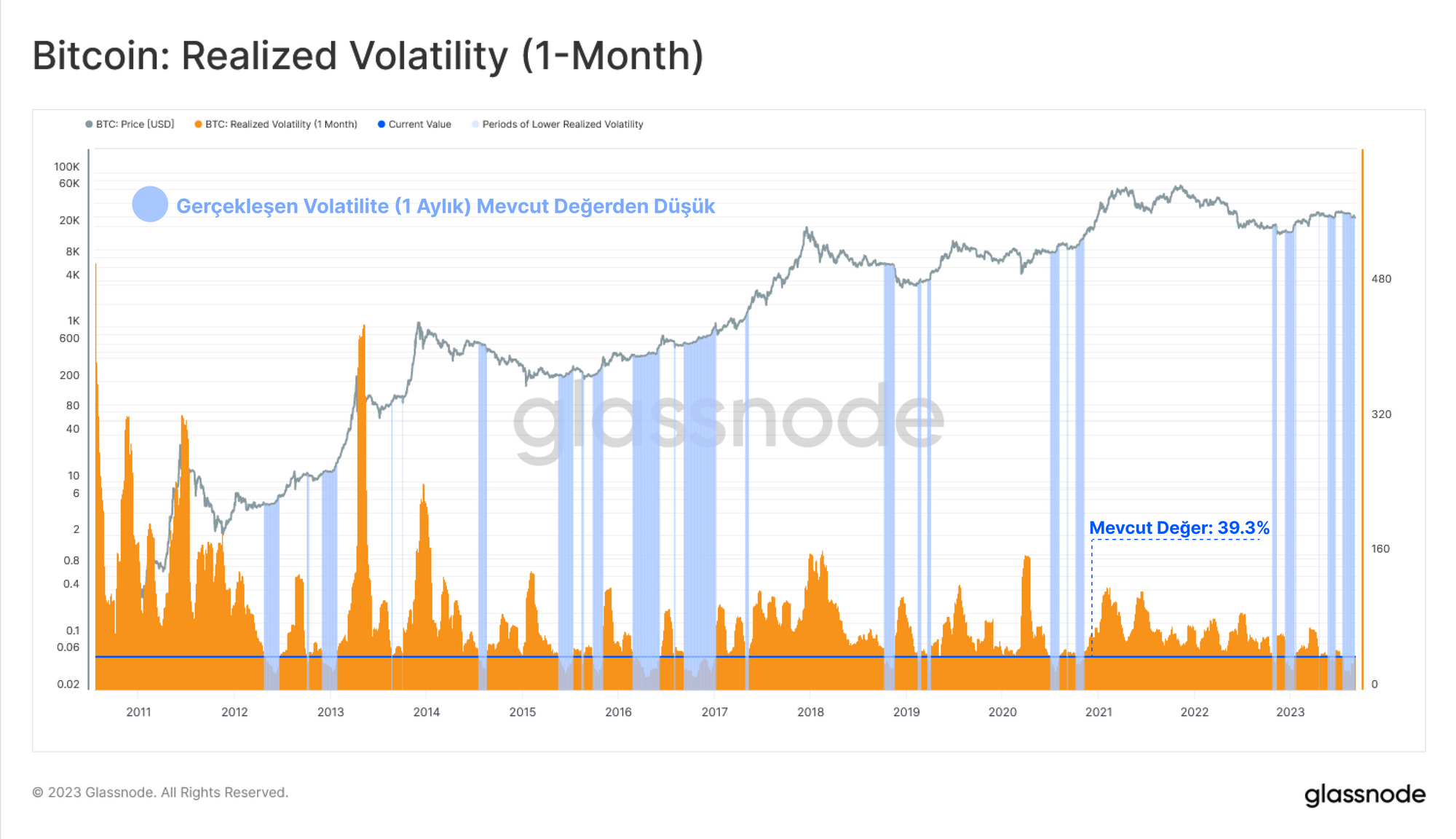

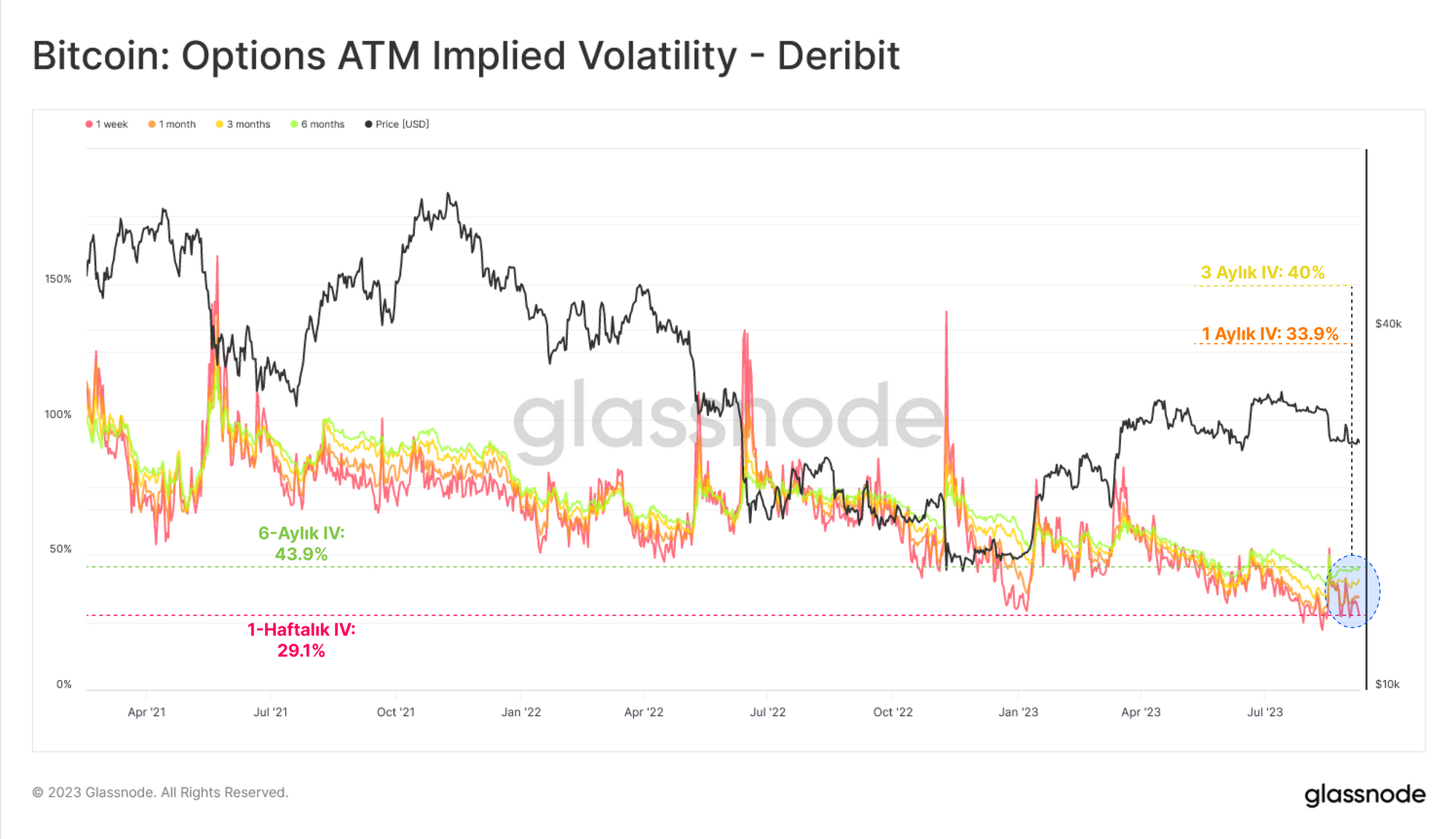

Yakın zamanda 26 bin $'a ulaşan satışlar sırasında ve daha sonra Grayscale'in SEC'e karşı mahkemelerde başarılı bir şekilde meydan okumasının ardından yaşanan volatilite artışına rağmen, Gerçekleşen Volatilite oldukça düşük kalmıştır. Piyasa halen tarihsel olarak düşük volatilite ortamındadır ve bu da genellikle ileride volatilitenin artacağının habercisidir.

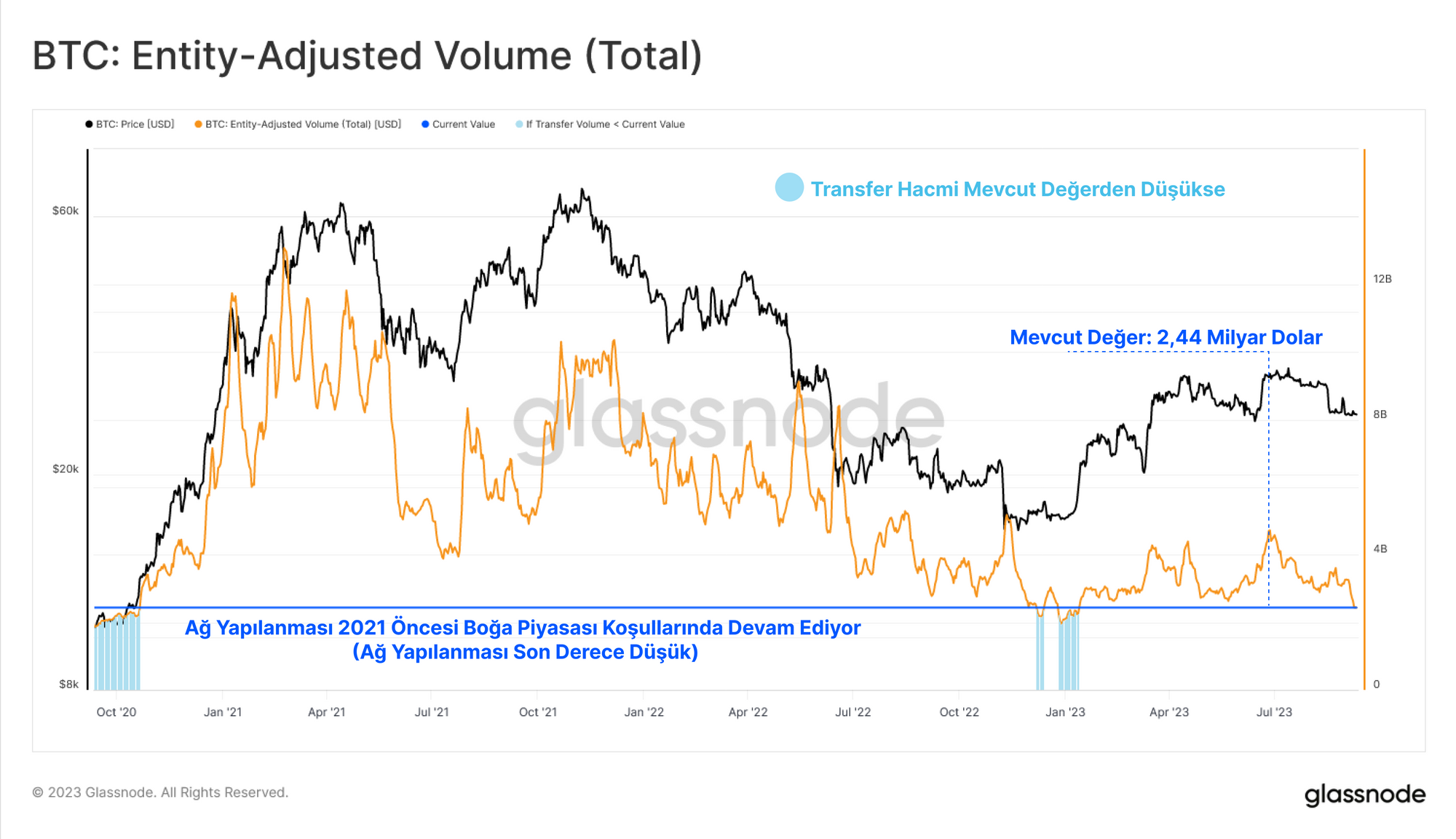

Bu düşük likidite ve düşük volatilite ortamı Bitcoin ağındaki takas hacimlerine de yansımaktadır. El değiştiren coinlerin toplam USD hacmi (entity-adjustment kümelememiz kullanılarak) günlük 2,44 milyar $ ile döngünün en düşük seviyelerinde seyrediyor ve Ekim 2020 seviyelerine geri döndü.

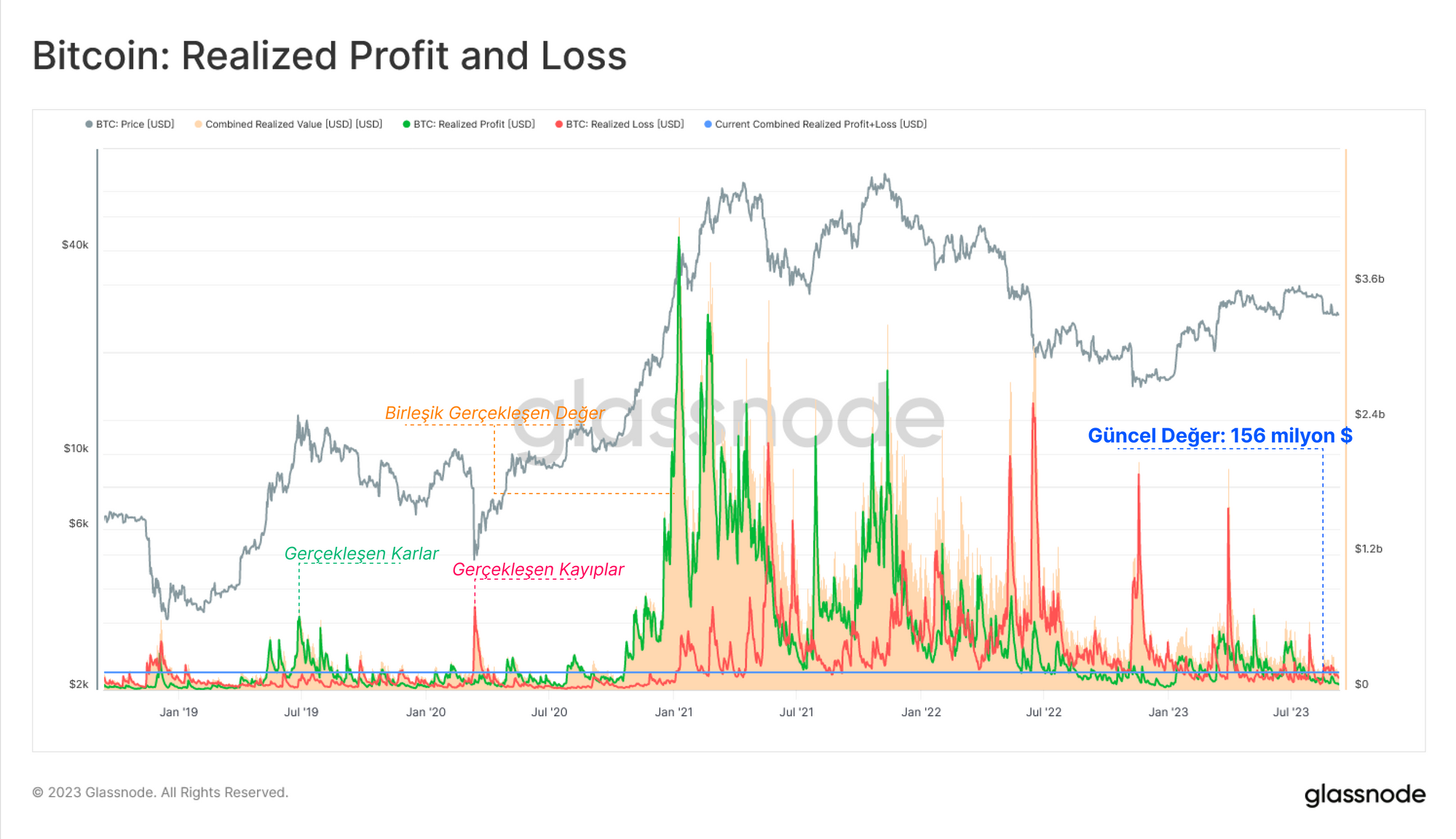

Zincir üstünde gerçekleşen değere baktığımızda (coin alım ve satım fiyatları arasındaki delta) bunun son derece sakin kaldığını görüyoruz. Genel olarak piyasanın uğradığı minimum kar ya da zarar vardır, bu da işlem gören coinlerin çoğunun orijinal satın alma fiyatlarına yakın olduğunu göstermektedir.

Gerçekleşen Kar ve Zarar benzer şekilde 2020 piyasasına eşdeğer seviyelerde olup, 2021 boğa piyasasındaki coşkunun tartışmasız bir şekilde tamamen ve tamamen yıkıldığını vurgulamaktadır.

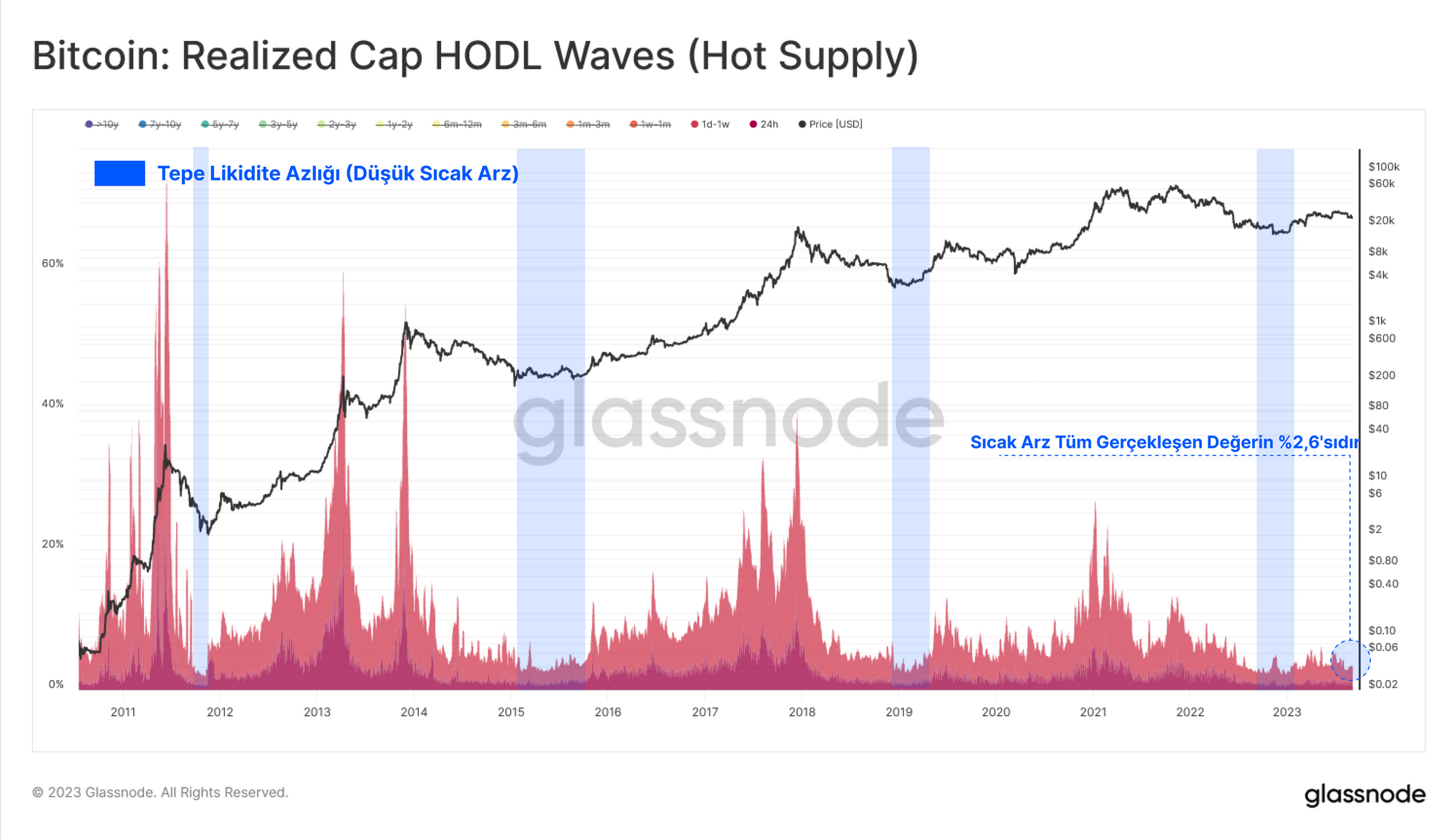

Ayrıca, piyasanın en aktif ve likit alt bölümü olan 'Sıcak Arz' grubunda (son bir hafta içinde taşınan coinler) tutulan servet oranını gözlemleyerek bu zincir üstü likidite eksikliğini ve kayıtsız duyarlılığı takip edebiliriz.

Bu 'Sıcak Arz' grubunda tutulan gerçekleşmiş değer tarihi düşük seviyelerde seyretmektedir ve bu da 1 haftadan daha eski olan çok az sayıda coinin şu anda işlem gördüğünü göstermektedir.

Zincir Dışı da Sessiz...

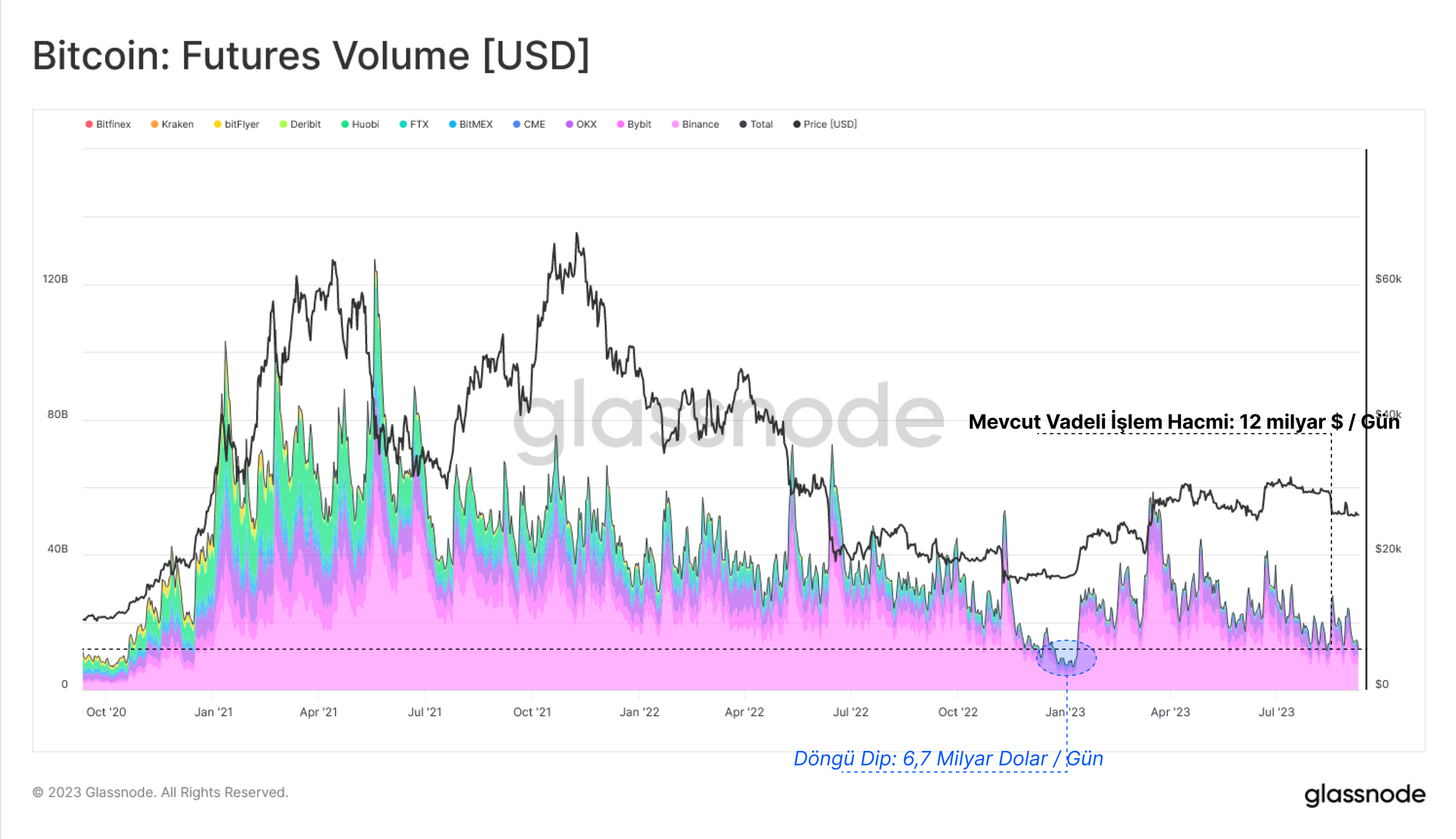

Zincir dışı türev piyasalarına baktığımızda, vadeli işlem hacimlerinin de benzer bir kadere boyun eğdiğini ve günlük 12 milyar dolarla tarihin en düşük seviyelerine ulaştığını görüyoruz. İşlem hacminin daha düşük olduğu tek dönem, Bitcoin fiyatının iki haftadan uzun bir süre boyunca 557 $ aralığında işlem gördüğü 2022 yılının sonundaki durgunluktu (2. Hafta).

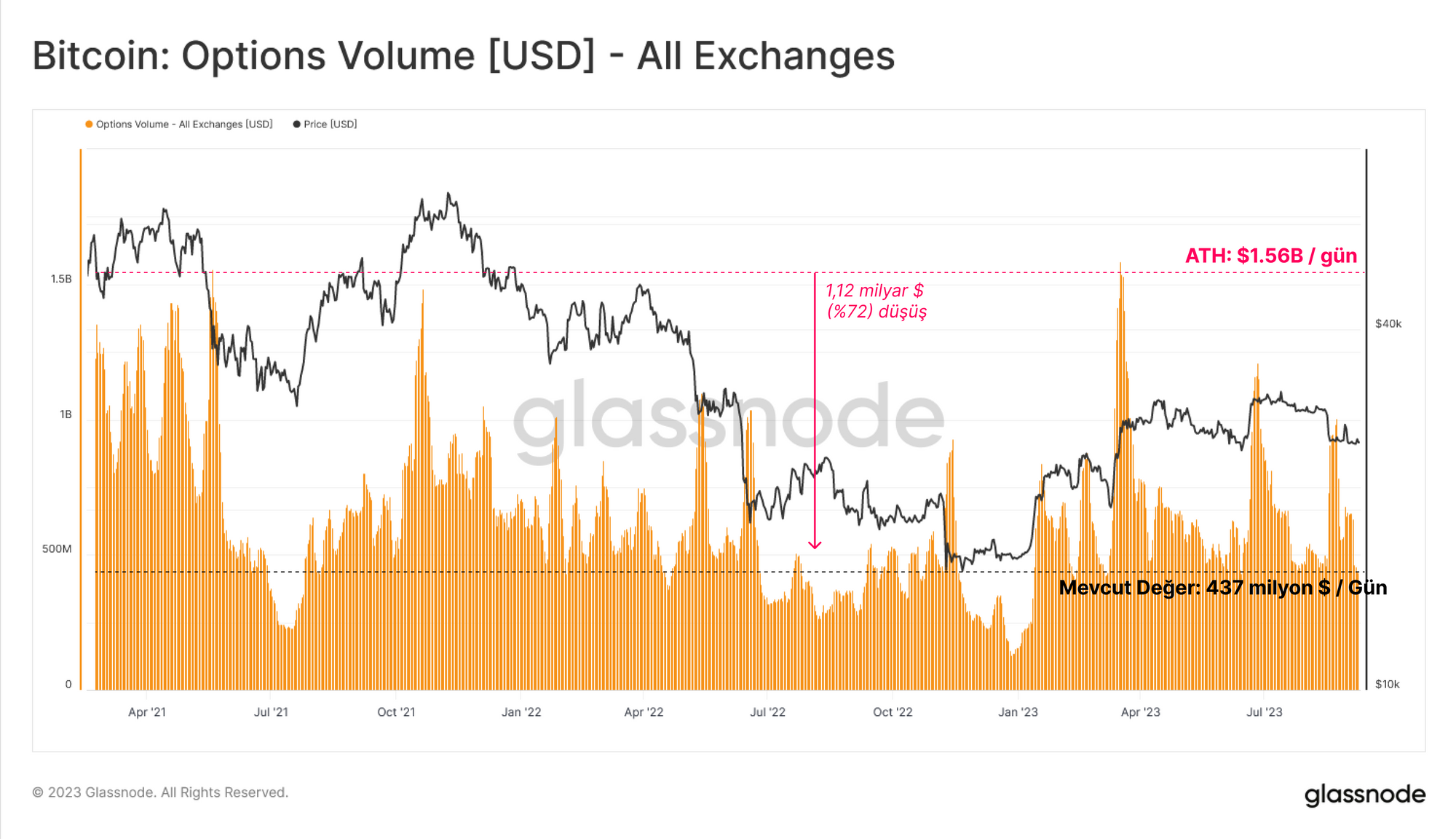

Bununla birlikte, Opsiyon piyasalarında ilginç bir farklılık fark ettik. 2023'te işlem hacimleri anlamlı bir şekilde arttı ve şu anda 437 milyon $/gün seviyesinde. Bu, piyasanın genel likidite koşullarının daha sıkı olduğu bir dönemde görüşlerini ifade etmek için opsiyonların kaldıraç ve sermaye verimliliğini kullanmayı tercih etmesinin bir yansıması olabilir.

Opsiyon piyasalarının şu anda vadeli işlem piyasalarıyla karşılaştırılabilir büyüklükte bir açık pozisyona sahip olmasına rağmen, opsiyon işlem hacimlerinin büyüklük sırasına göre daha küçük kaldığını belirtmek önemlidir.

Yine, geçtiğimiz ay birkaç günlük keskin dalgalanmaya rağmen, opsiyon piyasaları nispeten düşük öngörülen volatiliteyi fiyatlamaya devam ediyor. Volatilite primindeki ilk yükseliş kısa sürdü ve 1 aylık öngörülen volatilite bir kez daha %33,9 ile tarihi düşük seviyelerde işlem gördü.

Piyasa HODL Modunda

Hem zincir üstü hem de zincir dışı alanların son derece sessiz olması nedeniyle, Uzun Vadeli Sahipler grubunun elinde tuttuğu arzın 14,74 milyon BTC ile yeni bir ATH'ye ulaşması şaşırtıcı değildir. Buna karşılık, piyasanın daha aktif kısmını temsil eden Kısa Vadeli grupta tutulan arz, 2011'den bu yana tutulan en düşük arz seviyesine geriledi.

HODLing kesinlikle birincil piyasa dinamiği olmaya devam ediyor, bu da hem mevcut sahipler arasında istikrarlı bir inanca işaret ediyor hem de bu yatırımcıların muhtemelen kalan tek yatırımcılar olduğunu vurguluyor.

Tüm zamanların Coin günü Yıkımı ile Coin günü Yaratımı arasındaki dengeyi güzel bir şekilde karşılaştıran Canlılık metriğinde kesişimler bulabiliriz. Başka bir deyişle, Canlılık piyasa genelinde 'yatırımcının elde tutma süresinin' göreceli dengesini temsil eder.

Yukarıda ele aldığımız net satış tarafı rejimi ile uyumlu olarak, 2021'de eski coinlerin harcanması ve kar elde edilmesiyle birlikte Canlılıkta önemli bir artış görüldü. Mayıs ve Aralık 2021 arasında 2022 ayı piyasasının başlamasıyla güçlü bir düşüş trendi oluştu. Bu, tüccar piyasasından HODLer piyasasına doğru bir dönüm noktası oldu.

Canlılık şu anda 2020'nin sonlarındaki koşullara geri döndü ve giderek daha dik bir düşüş trendi görüyor. Bu durum, toplam 'yatırımcı elde tutma süresinin' arttığını ve yatırımcıların ellerindeki coinleri harcama ve elden çıkarma konusunda giderek daha isteksiz olduğunu göstermektedir.

Bu çalışmadan elde edilen en önemli sonuçlardan biri, aktif Bitcoin yatırımcıları için en doğru 'maliyet temeli' modeli olduğunu savunduğumuz Gerçek Piyasa Ortalama fiyatının geliştirilmesiydi. Bu model şu anda 29,6 bin dolarda bulunuyor ve bu yılın Nisan ayından bu yana psikolojik bir direnç seviyesi oluşturdu. Geleneksel Gerçekleşen Fiyat ise 20,3 bin dolardan işlem görüyor ve her iki model de yıl içindeki fiyat hareketlerinin çoğunu sınırlıyor.

Pazar Duyarlılığı

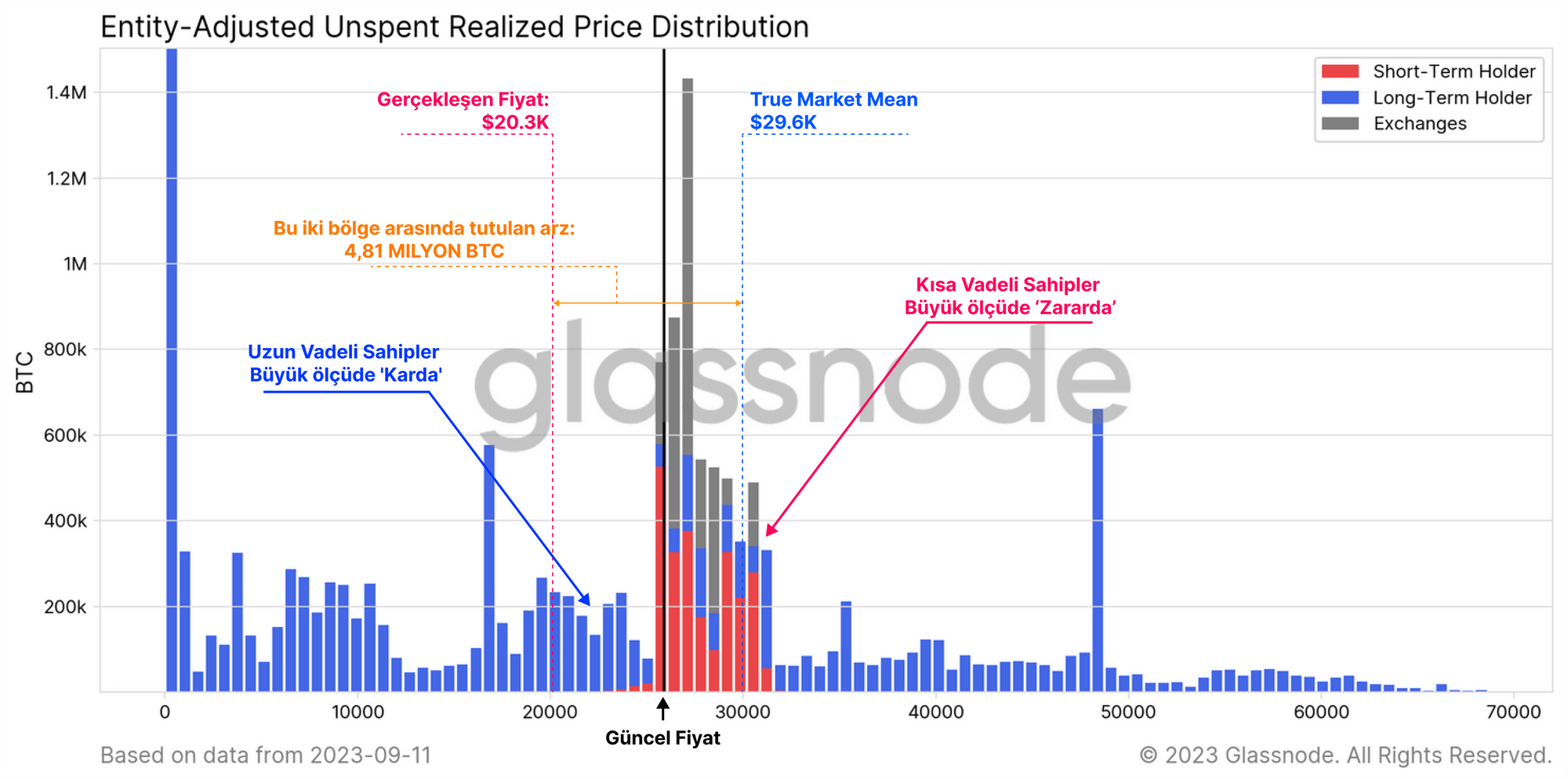

Bu iki fiyatlandırma modelini URPD grafiğine psikolojik sınırlar olarak uygularsak, bu iki model arasında elde edilen arzı daha iyi karakterize edebiliriz. Şu anda, 4,81 milyondan fazla BTC 20,3 bin ila 29,6 bin dolar arasında bir maliyet tabanına sahiptir.

Ayrıca, bu yazının yazıldığı sırada 26 bin doların hemen altında işlem gören fiyatlarla, Kısa Vadeli Sahiplerin 🔴 pozisyonlarının neredeyse tamamen zararda olduğunu görebiliriz. Bunun, fiyata daha duyarlı olan bu grubu biraz tedirgin ettiği söylenebilir.

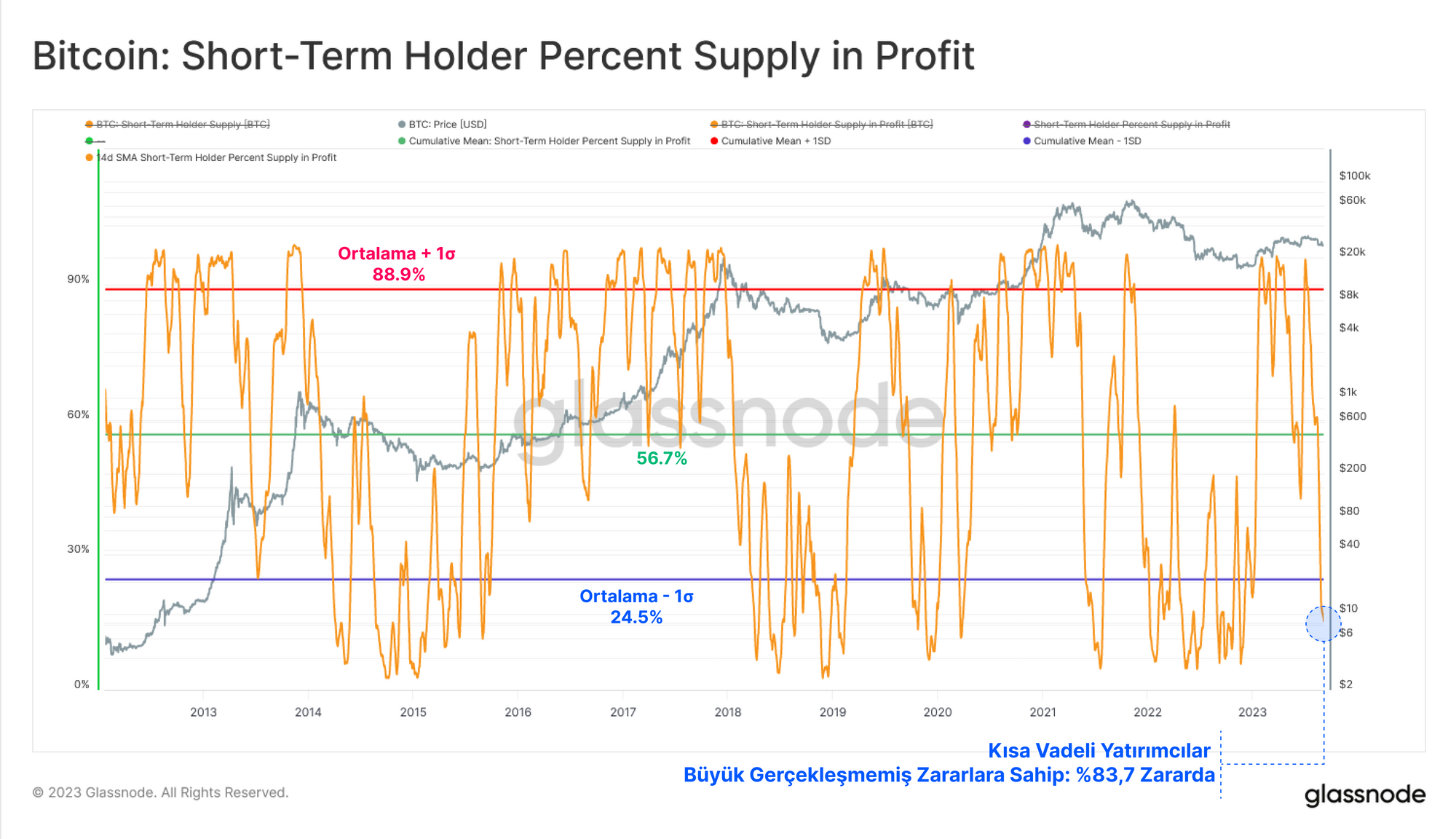

Aşağıdaki grafik Kısa Vadeli Yatırımcı arzının Kardaki yüzdesini göstermektedir. Arzlarının büyük çoğunluğunun gerçekleşmemiş bir zarara sürüklendiğini ve arzlarının yalnızca %16,3'ünün hala 'kârda' olduğunu görebiliyoruz.

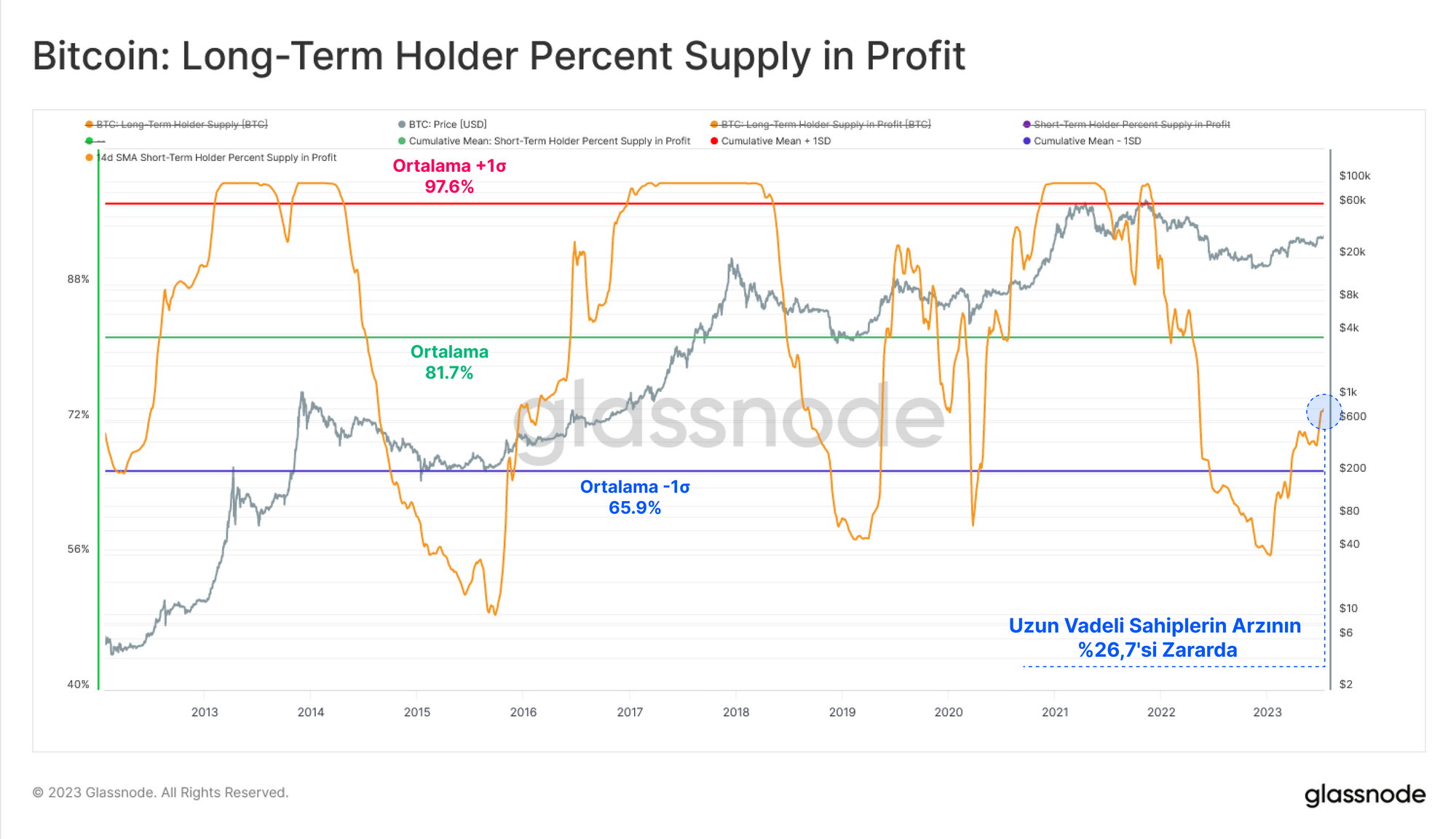

Uzun Vadeli Yatırımcılar grubunun karlılığı, tarihsel olarak hala düşük olmasına ve eksi bir standard sapma bandını ancak birkaç ay önce terk etmesine rağmen kademeli olarak artmaktadır. Bu yapıcı bir eğilim olmakla birlikte, LTH arzının %26,7'sinden fazlası satın alma fiyatlarına göre zararda ve tüm zamanların ortalamasının oldukça altında.

2023 yılı Bitcoin ve dijital varlıklar için oldukça makul bir toparlanma olsa da, bu bulgular hala aşılması gereken birkaç psikolojik maliyet temeli engeli olduğunu göstermektedir.

Özet ve Sonuçlar

Volatilite, likidite, işlem hacimleri ve zincir üstü yapılanma hacimleri tarihi düşük seviyelerde. Bu durum, piyasanın aşırı ilgisizlik, yorgunluk ve muhtemelen bıkkınlık dönemine girdiği ihtimalini güçlendiriyor.

Uzun Vadeli HODLer grubu, ellerindeki arzın çok azını bırakarak kararlılıklarını sürdürüyor. Öte yandan Kısa Vadeli Yatırımcı grubu, mevcut 26 bin $ işlem aralığının üzerinde bir maliyet esasına sahip birçok coin ile karlılığın sınırında seyrediyor. Bu durum, bu grubun fiyata giderek daha duyarlı hale geldiğini ve birçok psikolojik fiyat seviyesinin henüz aşılmadığını göstermektedir.